Оглавление

Введение

Глава 1 Теоретические аспекты взаимоотношения организаций с кредитными организациями

1.1 Особенности взаимоотношений организации с кредитными организациями

1.2 Методические основы оценки кредитоспособности организаций

1.3 Оценка эффективности использования заемного капитала. Эффект финансового рычага

Глава 2 Анализ использования капитала ООО «Челябоблстрой»

2.1 Организационно-экономическая характеристика ООО «Челябоблстрой»

2.2 Оценка эффективности использования капитала организации

2.3 Анализ эффективности использования капитала организации

2.4 Экономическое обоснование привлечения кредита на предприятии

Глава 3 Рекомендации по оптимизации структуры заемного капитала организации

3.1 Прогнозная оценка повышения эффективности структуры капитала

3.2 Экономический эффект от предложенных рекомендаций

Заключение

Список использованных источников и литературы

Приложения

Введение

Актуальность исследования обусловлена необходимостью постоянного проведения анализа управления формированием и использованием заемного капитала организации, оказывающего прямое влияние на конечный финансовый результат деятельности организации, что позволит, во-первых, выбрать и обосновать наилучшую рациональную стратегию привлечения заемных средств, а, во-вторых, определить возможные пути и необходимые направления по привлечению капитала в реальную сферу производства.

Объектом работы является общество с ограниченной ответственностью «Челябоблстрой».

Предметом работы являются экономические процессы, связанные с использованием заемного капитала организации.

Цель работы – анализ и оценка эффективности применения заемного капитала на предприятии.

Для достижения поставленной цели был определен ряд задач:

- рассмотреть теоретические аспекты взаимоотношения организаций с кредитными организациями;

- проанализировать использование капитала на ООО «Челябоблстрой»;

- разработать рекомендации по оптимизации структуры заемного капитала организации и оценка экономической эффективности от предложенных рекомендаций.

Повышение эффективности деятельности организации в отраслях производственного комплекса невозможно только в рамках обеспечения собственными ресурсами организаций. С целью увеличения их финансовых возможностей организации необходимо привлечение дополнительных денежных средств с целью увеличения вложений в собственный бизнес, и увеличения собственной прибыли. Поэтому управление формированием заемного капитала – одно из важнейших функциональных направлений регулирования денежных средств.

Вопросы обеспечения производственного организации финансовыми ресурсами, как долгосрочного характера, так и краткосрочного характера является актуальной для осуществления процесса расширения его воспроизводства. Возможными путями формирования заемного капитала могут стать средства, привлекаемые на рынке ценных бумаг, и кредитные инструменты. При определении источника долгового финансирования и стратегия его привлечения определяют базовые принципы и механизмы организации финансовых потоков организации. Эффективность и гибкость управления формированием заемного капитала способствуют формированию наиболее рациональной структуры финансов организаций.

Основной целью управления формированием заемного капитала организации является определение его наиболее рационального источника заимствования, что способствует повышению стоимости собственного капитала организации.

Специфика управления этим процессом проявляется в реализации следующих функций: регулирующих, включающих разработку мероприятий, направленных на повышение эффективности форм и условий реализации займовых операций организаций; координационных, обеспечивающих анализ потребности в заемных средствах, их структурирование по форме и условиям привлечения оперативных, связанных с непосредственным управлением денежными потоками;; контрольных, обеспечивающих оценку эффективности привлечения организациям заемных средств.

При написании работы использовались следующие методы: монографический, аналитический, метод сравнительного анализа, а также метод анализа первичных документов. Был проведен обзор литературных источников.

Глава 1 Теоретические аспекты взаимоотношения организаций с кредитными организациями

1.1 Особенности взаимоотношений организации с кредитными организациями

На настоящий момент в современной рыночной экономике коммерческие банки становятся существенным элементом рыночной инфраструктуры. Банки открываются и функционируют в форме обществ с ограниченной ответственностью или акционерных обществ. Их хозяйственная деятельность осуществляется только при таком факторе как получение собственной прибыли, что кардинально меняет само существо отношений организаций и коммерческих банков, порядок кредитования, содержание предоставляемых услуг. Взаимосвязь кредитных организаций и организаций в современных условиях строятся с учётом взаимных интересов и должны приносить взаимовыгодную пользу, как банкам, так и организациям. Они возникают по поводу расчётного, кассового и кредитного обслуживания организаций, а также в связи с постоянным появлением новых банковских услуг в условиях постоянно меняющейся и развивающейся рыночной экономики.

Реклама

Главная особенность отношений коммерческих банков и организаций – это их договорный характер. Предпосылки заключения договоров исходят изначально от организаций. Они лично выбирают банк для своего расчётного, кассового и кредитного обслуживания. Если организация находится по месту нахождения банка, то банк обязан открыть счёт организации. В противном случае, требуется согласие коммерческого банка. При этом, при открытии счетов, предназначающихся исключительно для хранения денежных средств, а не для расчётов, организация свободна в выборе банка и может иметь вклады сразу в нескольких кредитных организациях. Данный порядок представляет организации возможность выбрать банк, где организованно выполняются все необходимые для организации операции, наиболее высокая культура обслуживания, достаточно широкий перечень предоставляемых услуг [39; С.15-18].

Для осуществления расчётного обслуживания организация заключает с коммерческим банком договор банковского счёта, который является обязательным для осуществления безналичных расчётов. В соответствии с данным договором коммерческий банк открывает организации как клиенту расчётный и другие счета, зачисляет на них денежные средства, как поступающие от организаций, так и списывает соответствующие суммы со счёта организации по его поручению на счета поставщиков, кредиторов, соответствующих бюджетных и внебюджетных фондов. Банк при заключении договора обязуется принимать от организации - клиента и выдавать ему или по его поручению наличные деньги, выплачивать начисленные проценты за хранение денег на различных счетах.

Основным счётом организации как юридического лица является расчётный счёт. Организация имеет право открыть только один расчётный счёт либо по месту нахождения (регистрации), либо в другом банке. Расчётный счёт используется для зачисления выручки от реализации продукции, по нему осуществляются все расчёты по обязательствам организации. Также организации открываются и другие счета – валютный, текущий, ссудный – их возможно открывать в любом количестве в различных коммерческих банках. Для открытия валютных счетов организациям банки должны иметь соответствующую лицензию, полученную от Центрального банка.

Реклама

Расчётный субсчёт открывается организациям, имеющим вне места своего нахождения отдельные структурные звенья. По месту их нахождения в банках счета открываются на имя организации. Поскольку расчетный субсчёт имеет подсобное значение, на нём аккумулируется выручка, поступающая от структурного звена, для последующего перечисления на основной расчётный счёт организации [43; С. 58-64].

Текущие счета открываются филиалам, отделениям и другим нехозрасчётным подразделениям организации. По ним производятся ограниченные расчётные операции, в основном связанные с оплатой труда и административно-хозяйственными расходами. При открытии в банке текущего валютного счёта автоматически открывается транзитный валютный счёт, на который поступают валютные перечисления от внешне экономической деятельности организации. После продажи части валютной выручки остаток валютных средств перечисляется на текущий счёт. В процессе расчётно-кассового обслуживания между организациям и банком складываются определённые финансовые отношения, сопровождающиеся движением денежных средств и затрагивающие формирование доходов банка и организации.

Многие банки взимают плату за оформление счетов клиентов и проведение денежных и кассовых операций, чтобы возместить расходы по их проведению. Другие банки для привлечения клиентуры открывают счета бесплатно. В то же время каждый банк за хранение у него денежных средств выплачивает в пользу последних определённую плату, исключение составляет транзитный валютный счёт.

Размер платы устанавливается по взаимному соглашению, если речь идёт о расчетном счёте. На срочные депозитные счета организация помещает временно свободные денежные средства на условиях банка, который устанавливает проценты по вкладам в зависимости от сроков хранения денег.

Расходы организации по оплате услуг банка включаются в себестоимость продукции (работ, услуг), доходы, полученные от хранения средств на счетах банков. В том числе и курсовые разницы по валютным счетам, учитываются в составе банковской прибыли организации как внереализационные доходы [24; С. 203-204].

Расчёты между организациями, организациями и бюджетом и другие безналичные расчёты осуществляются в установленных формах. Банки не вправе контролировать это и препятствовать осуществлению расчётов. Однако на них возложена определённая ответственность за соблюдение правил расчетной дисциплины. Она установлена нормативными актами Центрального банка и определяется договорами между организациям и коммерческим банком. За несвоевременное (неправильное) списание средств со счёта организации, а также за несвоевременное и неправильное зачисление средств, поступивших организации, оно вправе требовать от банка уплатить штраф в свою пользу в размере 0,5% этих сумм за каждый день задержки, если другие или дополнительные формы ответственности не предусмотрены в договоре банка и организации.

Ответственность организаций перед банками устанавливается в договорах банковского счёта и вклада, Кредитных договорах. Она принимает, например, форму повышенных процентов, уплачиваемых банку за нарушение сроков возврата кредита.

Кредитование – это метод возвратного финансирования потребностей организации и одновременно традиционная услуга банков. В современных условиях хозяйствования принципы и подход к вопросам кредитования существенно изменились. Во-первых, организация имеет право на получение кредита и в том банке, где ему открыт расчётный счёт и в любом другом банке.

Во-вторых, кредитование организации производится на основе кредитного договора, в котором определяются права и обязанности организации-ссудозаёмщика и банка с учётом предоставляемого кредита и финансового состояния организации, устанавливается ответственность сторон за нарушение договора. В-третьих, если до проведения экономических реформ устанавливались известные ограничения в кредитовании, то теперь объектом кредитования могут быть любые потребности организации. Вместе с тем кредит не направляется на возмещение убытков организации, неснижаемые запасы и затраты, которые обеспечиваются за счёт собственных оборотных средств организации. Объектами кредитования не могут быть произведённая сверхплановая продукция, имеющая ограниченный сбыт, и неиспользуемые остатки товарно-материальных ценностей [24; С. 208-212].

В зависимости от характера потребностей организации в заёмных средствах различаются краткосрочный (до года), среднесрочный и долгосрочный кредит.

Долгосрочный кредит является одним из источников формирования оборотных средств организации. Он позволяет восполнить потребность в недостающих денежных средствах, возникающую в процессе текущей деятельности организации. На срок более года организация может получить кредит на капитальные затраты. В этом случае кредит выступает источником заёмных финансовых ресурсов организации, направляемых на его развитие. Конкретные сроки кредита определяются исходя из окупаемости затрат и нормативных сроков осуществления кредитуемого мероприятия.

Поскольку кредитование осуществляется банками на коммерческой основе, принципами кредитования является обеспеченность кредита, его целевой характер, срочность предоставляемой ссуды, платность и возвратность.

За пользование кредитом, который необходимо вернуть в установленный срок, организация уплачивает банку проценты. Процентные ставки дифференцированы в зависимости от срока пользования ссудой с учётом спроса и предложения, причём по разным банкам уровень процентных ставок колеблется. В кредитном договоре устанавливаются конкретные ставки за пользование кредитом, порядок уплаты процентов и остальные условия кредитования.

Но краткосрочным ссудам проценты в пределах учётной ставки Центрального банка, увеличенной на три пункта, включается организациям в себестоимость продукции (работ, услуг), а свыше этого уровня – выплачиваются из чистой прибыли организации. Также из прибыли уплачиваются проценты по просроченным ссудам, проценты по ссудам, полученным на восполнение недостатка собственных оборотных средств, проценты по долгосрочным кредитам [45; С. 43-46].

Несмотря на роль кредита в обеспечении нормального кругооборота средств организации, финансировании капитальных затрат сфера его применения в таком качестве ограничена вследствие сложившейся сегодня ситуации в экономике.

Между тем кредитные операции в мировой практике – самая доходная статья банковского бюджета, за счёт этого источника формируется основная часть чистой прибыли банков. Но с этими операциями связаны и основные риски банков, в частности, непогашение заёмщиков основного долга и процентов по кредиту.

Практика российских банков свидетельствует, что их деятельность в области кредитования почти целиком состоит из краткосрочных ссуд концентрированных в сфере торгово-закупочного бизнеса. Многие коммерческие банки выдают краткосрочные ссуды только на посреднические операции, для которых характерна быстрая оборачиваемость средств и высокая прибыльность. Долгосрочные ссуды занимают незначительный удельный вес в кредитных вложениях в связи с недостаточностью ресурсов у многих коммерчески банков, темпами инфляции, при которых организации сложно обеспечить рентабельность инвестиций на более высоком уровне, снижением инвестиционной активности организаций по многим другим причинам [30; С. 67-75].

Совершенствование структуры кредитования возможно при условии стабилизации экономической обстановки в стране, финансового оздоровления народного хозяйства и укрепления финансового состоянии организаций, что также способствует развитию новых форм взаимоотношений организаций и банков, присущих рыночной экономике.

Прежде всего, имеются в виду факторинговые, т. е. торгово-комиссионные операции, которые производятся с целью ускорить получение поставщиком платежа. Организации-поставщики уступают банку право требования платежа по платёжным документам за предоставленные товары, выполненные работы, оказанные услуги. Банк сразу же возмещает поставщику полной суммы, причитающейся ему от покупателя. За осуществление такой операции банк взимает плату со своего клиента – поставщика.

Таким образом, в ходе рассмотрения данного пункта нами было определено, что важнейшая особенность отношений организаций с коммерческими банками – их договорный характер.

Для расчётного обслуживания организация заключает с банком договор банковского счёта, что является необходимым для реализации безналичных расчётов. Многие банки взимают плату за оформление счетов клиентов и проведение денежных и кассовых операций, чтобы возместить расходы по их проведению.

Расчёты между организациями, и бюджетом и другие безналичные расчёты осуществляются в установленных формах. Банки не в праве контролировать это и препятствовать осуществлению расчётов.

Для организации существует множество возможностей получить кредиты у банков на различных условиях. Для банка принципиальным остается вопрос о надежности заемщика. Этот вопрос решается путем оценки кредитоспособности организации-заемщика.

Для определения возможности кредитования банками своих клиентов рассмотрим методику оценки кредитоспособности, представленную в следующем пункте.

1.2 Методические основы оценки кредитоспособности организаций

Изучение кредитоспособности заемщиков, т. е. изучение факторов, которые могут повлечь за собой непогашение кредита, является одним из необходимых условий решения задачи – можно ли предоставить тому или иному конкретному заемщику кредит и в какой сумме. Таким образом, цели и задачи анализа кредитоспособности заключаются в определении способности заемщика своевременно и в полном объеме погасить задолженность по ссуде. От степени риска, который банк готов взять на себя, зависит размер кредита, который может быть предоставлен в данных обстоятельствах, и условия его предоставления. Это обусловливает необходимость оценки банком не только платежеспособности клиента на определенную дату, но и прогноза его финансовой устойчивости на перспективу. Объективная оценка финансовой устойчивости заемщика и учет возможных рисков по кредитным операциям позволяют банку объективно управлять кредитными ресурсами и получать прибыль.

В мировой и российской банковской практике для оценки кредитоспособности заемщика используются различные финансовые коэффициенты. Их выбор определяется особенностями клиентуры банка, возможными причинами финансовых затруднений, кредитной политикой банка. Все используемые коэффициенты можно разбить на пять групп:

I – коэффициенты ликвидности;

II – коэффициенты эффективности или оборачиваемости;

III – коэффициенты финансового левериджа;

IV – коэффициенты прибыльности;

V – коэффициенты обслуживания долга [30; С. 50-56].

Показатели кредитоспособности, входящие в каждую из названных групп, могут отличаться большим разнообразием. В качестве примера приведем следующую систему (таблица 1).

Таблица 1 Показатели кредитоспособности

| Нормативные уровни показателей |

Нормативный уровень |

| 1 |

2 |

I. Коэффициенты ликвидности:

- коэффициенты текущей ликвидности

- коэффициенты быстрой (оперативной) ликвидности

|

2,0 – 1,25 |

II. Коэффициенты эффективности (оборачиваемости):

- оборачиваемости запасов

- оборачиваемости дебиторской задолженности

- оборачиваемости основного капитала (фиксированных активов)

- оборачиваемости активов

|

III. Коэффициент финансового левериджа:

- соотношение всех долговых обязательств (краткосрочных и долгосрочных) и активов

- соотношение всех долговых обязательств и собственного капитала

- соотношение всех долговых обязательств и акционерного капитала

- соотношение всех долговых обязательств и материального акционерного капитала (акционерный капитал — нематериальные активы)

- соотношение долгосрочной задолженности и фиксированных (основных) активов

- соотношение собственного капитала и активов

- соотношение оборотного собственного капитала и текущих активов

|

0,25 – 0,6

0,66 – 2

0,5 – 1,5

|

IV. Коэффициенты прибыльности:

- коэффициенты нормы прибыли

- коэффициенты рентабельности

- коэффициенты нормы прибыли на акцию

|

V. Коэффициенты обслуживания долга (рыночные коэффициенты):

- коэффициент покрытия процента

- коэффициент покрытия фиксированных платежей

|

7 - 2

|

Коэффициент текущей ликвидности (КТЛ) показывает, способен ли заемщик в принципе рассчитаться по своим долговым обязательствам:

Ктл = Текущие активы / Текущие пассивы, (1)

где Ктл – коэффициент текущей ликвидности.

Коэффициент текущей ликвидности предполагает сопоставление текущих активов, т.е. средств, которыми располагает клиент в различной форме (денежные средства, дебиторская задолженность нетто (т.е за минусом резерва на покрытие безнадежных долгов) ближайших сроков погашения, стоимости запасов товарно-материальных ценностей и прочих активов), с текущими пассивами, т.е. обязательствами ближайших сроков погашения (ссуды, долг поставщикам, по векселям, бюджету, рабочим и служащим). Если долговые обязательства превышают средства клиента, последний является некредитоспособным. Отсюда приведенные нормативные уровни коэффициента. Значение коэффициента, как правило, не должно быть меньше 1.

Исключение допускается только для клиентов банка с очень быстрой оборачиваемостью капитала.

Коэффициент быстрой (оперативной) ликвидности (Кбл) рассчитывается следующим образом:

Кбл = Ликвидные активы / Текущие пассивы. (2)

Ликвидные активы представляют собой ту часть текущих пассивов, которая относительно быстро превращается в наличность, готовую для погашения долга. К ликвидным активам в мировой банковской практике относятся денежные средства и дебиторская задолженность, в российской практике – также часть быстро реализуемых запасов.

С помощью коэффициента быстрой ликвидности можно прогнозировать способность заемщика быстро высвобождать из оборота средства в денежной форме для погашения долга банка в срок [24; С. 58-60].

Коэффициенты эффективности (оборачиваемости) дополняют первую группу коэффициентов – показателей ликвидности и позволяют сделать более обоснованным заключение. Например, если показатели ликвидности растут за счет увеличения дебиторской задолженности и стоимости запасов при одновременном замедлении их оборачиваемости, нельзя повышать класс кредитоспособности заемщика.

В группу коэффициентов эффективности входят следующие показатели:

Оборачиваемость запасов:

- длительность оборота в днях:

Средние остатки запасов в периоде / Однодневная выручка от реализации; (3)

- количество оборотов в периоде:

Выручка от реализации за период / Средние остатки запасов в периоде; (4)

Оборачиваемость дебиторской задолженности в днях:

Средние остатки задолженности в периоде / Однодневная выручка от реализации; (5)

Оборачиваемость основного капитала (фиксированных активов):

Выручка от реализации / Средняя остаточная стоимость основных фондов в периоде; (6)

Оборачиваемость активов:

Выручка от реализации / Средний размер активов в периоде (7)

Коэффициенты эффективности анализируются в динамике, а также сравниваются с коэффициентами конкурирующих организаций и со среднеотраслевыми показателями.

Коэффициенты прибыльности характеризуют эффективность использования всего капитала, включая его привлеченную часть. Разновидностями этих коэффициентов являются следующие.

Коэффициенты нормы прибыли:

Валовая прибыль – прибыль до уплаты процентов и налогов / Выручка от реализации; (8)

Чистая операционная прибыль – прибыль после уплаты процентов, но до уплаты налогов / Выручка от реализации; (9)

Чистая прибыль после уплаты процентов и налогов / Выручка от реализации. (10)

Коэффициенты рентабельности:

Прибыль до уплаты процентов и налогов / Активы или собственный капитал; (11)

Прибыль после уплаты процентов, но до уплаты налогов / Активы или собственный капитал; (12)

Чистая прибыль (прибыль после уплаты процентов и налогов) / Активы или собственный капитал; (13)

Сопоставление трех видов коэффициентов рентабельности показывает степень влияния процентов и налогов на рентабельность организации.

Коэффициенты нормы прибыли на акцию:

доход на акцию:

Дивиденды по простым акциям / Среднее количество простых акций; (14)

дивидендный доход (%):

Годовой дивиденд на одну акцию х 100 / Средняя рыночная цена одной акции. (15)

Если доля прибыли в выручке от реализации растет, увеличивается прибыльность активов или капитала, то можно не понижать рейтинг клиента даже при ухудшении коэффициента финансового левериджа [30; С. 120-123].

Коэффициенты обслуживания долга (рыночные коэффициенты) показывают, какая часть прибыли поглощается процентными и фиксированными платежами. Общая их сумма рассчитывается следующим образом.

Коэффициент покрытия процента:

Прибыль за период / Процентные платежи за период (16)

Коэффициент покрытия фиксированных платежей:

Прибыль за период / (Проценты + Лизинговые платежи + Дивиденды по привилегированным акциям + Прочие фиксированные платежи) (17)

Коэффициенты обслуживания долга показывают, какая часть прибыли используется для возмещения процентных или всех фиксированных платежей. Особое значение эти коэффициенты приобретают при высоких темпах инфляции, когда величина процентов уплаченных может приближаться к основному долгу клиента или даже превышать его. Чем большая часть прибыли направляется на покрытие процентов уплаченных и других фиксированных платежей, тем меньше ее остается для погашения долговых обязательств и покрытия рисков, т.е. тем хуже кредитоспособность клиента.

Описанные финансовые коэффициенты кредитоспособности рассчитываются на основе средних остатков по балансам на отчетные даты. Показатели на 1-е число далеко не всегда отражают реальное положение дел и относительно легко искажаются в отчетности. Поэтому в мировой практике используется еще система коэффициентов, рассчитываемых на основе счета результатов. Этот счет содержит отчетные показатели оборотов за период. Исходным оборотным показателем является выручка от реализации. Путем исключения из нее отдельных элементов (материальных и трудовых затрат, процентов, налогов, амортизации и т.д.) получают промежуточные показатели и в итоге получают чистую прибыль за период. Счет результатов можно представить в виде таблицы (таблица 2) [40; С. 64-72].

Таблица 2 .Счета результатов

| Показатель |

Метод определения |

| Выручка от реализации |

| Валовой коммерческий доход или коммерческая маржа (ВД) |

Выручка от реализации - Стоимость приобретенных товарно-материальных ценностей и готовых изделий |

| Добавленная стоимость (ДС) |

ВД - Эксплуатационные расходы (административные, на субподрядчиков) |

| Валовой эксплуатационный доход (ВЭД) |

ДС - Расходы на зарплату - Налоги на заработную плату - Оплата отпусков |

| Валовой эксплуатационный результат (В ЭР) |

ВЭД - Уплата процентов за кредит + Доход от вложенных средств в другие организации - Отчисления в фонд риска |

| Прибыль, которая может быть использована для самофинансирования (СФ) |

ВЭР - Прибыль, распределяемая между работниками организации - Налоги на прибыль |

| Чистая прибыль (П) |

СФ + (-) Случайные доходы (расходы) - Амортизация недвижимости |

По данным счета результатов исчисляют коэффициенты, отражающие кредитоспособность клиента коммерческого банка.

Рейтинговая оценка организации-заемщика является обобщающим выводом анализа кредитоспособности. Рейтинг определяется в баллах, которые рассчитываются при использовании классности. Класс кредитоспособности клиента определяется на базе основных и дополнительных показателей. Основные показатели, выбранные банком, должны быть неизменны относительно длительное время. В документе о кредитной политике банка или других документах фиксируют эти показатели и их нормативные уровни, которые бывают ориентированы на мировые стандарты, но индивидуальны для данного банка и данного периода. Набор дополнительных показателей может пересматриваться в зависимости от сложившейся ситуации. В качестве таких показателей используют, например, оценку делового риска, менеджмента, длительность просроченной задолженности банку, показатели, рассчитанные на основе счета результатов, результаты анализа баланса [36; С. 60-63].

Класс кредитоспособности клиента определяют на базе основных показателей и корректируют с учетом дополнительных показателей.

Класс кредитоспособности по уровню основных показателей можно определять по балльной шкале. Например: класс I – 100-150 баллов; класс II– 151-250 баллов; класс III – 251- 300 баллов. Для расчета баллов используют класс показателя, который определяют путем сопоставления фактического значения с нормативом, а также рейтинг (значимость) показателя.

Рейтинг (значимость) показателя определяют индивидуально для каждой группы заемщиков в зависимости от политики данного коммерческого банка, особенностей клиента, ликвидности их баланса, положения на рынке. Например, высокая доля краткосрочных ресурсов, наличие просроченной задолженности по ссудам и неплатежей поставщикам повышают роль коэффициента быстрой ликвидности, который показывает способность организации к оперативному высвобождению денежных средств. Втягивание ресурсов банка в кредитование постоянных запасов, занижение размера собственного капитала повышает рейтинг показателя финансового левериджа. Нарушение экономических границ кредита, «закредитованность» клиентов выдвигают на первое место при оценке кредитоспособности уровень коэффициента текущей ликвидности.

Общая оценка кредитоспособности дается в баллах. Баллы представляют собой сумму произведений рейтинга каждого показателя на класс кредитоспособности. Пример определения суммы баллов приведен в таблице 3.

Таблица 3 Определение суммы баллов по рейтинговой методике

| №п/п |

Основной показатель |

Рейтинг показателя, % |

Вариант 1 |

Вариант 2 |

Вариант 3 |

| класс |

балл (гр. 1 х гр.2) |

класс |

балл (гр. 1х гр.4) |

класс |

балл (гр. 1 х гр.6) |

| А |

Б |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 1 |

Кл |

40 |

1 |

40 |

2 |

80 |

3 |

120 |

| 2 |

Кп |

30 |

1 |

30 |

2 |

60 |

3 |

90 |

| 3 |

Псс |

30 |

1 |

30 |

2 |

60 |

3 |

90 |

| Итого |

X |

1 |

100 |

2 |

200 |

3 |

300 |

| №п/п |

Основной показатель |

Рейтинг показателя, % |

Вариант 4 |

Вариант 5 |

Вариант 6 |

| класс |

балл (гр. 1 х гр.8) |

класс |

балл (гр. 1 х гр. 10) |

рейтинг,

%

|

класс |

балл (гр. 12 х гр. 13) |

| А |

Б |

1 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

| 1 |

Кл |

40 |

3 |

120 |

1 |

40 |

20 |

3 |

60 |

| 2 |

Кп |

30 |

3 |

90 |

2 |

60 |

10 |

3 |

30 |

| 3 |

Пес |

30 |

2 |

60 |

3 |

90 |

70 |

2 |

140 |

| Итого |

х |

3 |

270 |

2 |

190 |

х |

2 |

300 |

Корректировка класса кредитоспособности заключается в том, что плохие дополнительные показатели могут понизить класс, а хорошие повысить. Одинаковый уровень показателей и рейтинг в баллах могут быть обеспечены за счет разных факторов, причем одни из них связаны с позитивными процессами, другие – с негативными. Поэтому для определения класса большое значение имеет факторный анализ коэффициентов кредитоспособности, анализ баланса, изучение положения дел в отрасли или регионе [32; С. 46-52].

Таким образом, цели и задачи анализа кредитоспособности заключаются в определении способности заемщика своевременно и в полном объеме погасить задолженность по ссуде. От степени риска, который банк готов взять на себя, зависит размер кредита, который может быть предоставлен в данных обстоятельствах, и условия его предоставления.

Оценка кредитоспособности крупных и средних организаций базируется на фактических данных баланса, отчета о прибылях и убытках, кредитной заявке, информации об истории клиента и его менеджерах.

Коэффициент финансового левериджа характеризует степень обеспеченности заемщика собственным капиталом. Варианты расчета этого коэффициента различны, но экономический смысл один: оценка размера собственного капитала и степени зависимости клиента от привлеченных ресурсов.

При стабильной экономике или относительно стабильном положении заемщика оценка его кредитоспособности в будущем может опираться на фактические характеристики за прошлые периоды.

Все вышеприведенные показатели помогают банку определить кредитоспособность заемщика. Однако организация-заемщик, должно эффективно распоряжаться заемным капиталом. Рассмотрим критерии эффективности его использования.

Основным показателем эффективности использования заемного капитала является такой показатель как эффект финансового рычага, именно данный показатель и будет рассмотрен в следующем пункте.

1.3 Оценка эффективности использования заемного капитала. Эффект финансового рычага

Методы и источники финансирования деятельности организации определяют формы привлечения заемных средств. При всем многообразии форм привлечения капитала целесообразно выделить следующие наиболее крупные группы: банковские кредиты, займы некредитных учреждений (коммерческие кредиты), корпоративные облигации, привилегированные акции[24; С. 105-108].

Как правило, риск неплатежеспособности по ценным бумагам денежного рынка, выпущенными коммерческими организациями, ниже, чем по корпоративным облигациям. Во-первых, у краткосрочных займовых операций меньше амплитуда вероятных исходов. Во-вторых, только устойчивая коммерческая организация сумеет получить кредит на денежном рынке. Если мы собираемся дать деньги только на один день, мы не можем позволить себе затратить много времени на оценку займа. Поэтому мы будем иметь дело только с высококлассными заемщиками.

В настоящее время, как правило, только коммерческие организации с общенациональной известностью в состоянии найти рынок для своих коммерческих бумаг, но даже и в этом случае дилеры неохотно имеют дело с бумагами коммерческой организации, если у них есть хоть малейшая неуверенность относительно их финансового положения. Коммерческие организации обычно выкупают свои выпуски коммерческих бумаг, договариваясь для этого с банком об открытии специальной «страховочной» кредитной линии. Это гарантирует, что они смогут найти деньги для выкупа бумаг. Таким образом, риск невыполнения обязательств очень мал.

Эффект финансового рычага (финансового левериджа) характеризует результативность использования организацией заемных средств. Финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого организацией капитала, что позволяет ей получить дополнительную прибыль на собственный капитал [24; С. 109-116].

Введем понятия экономической прибыли и экономической рентабельности организации (фирмы).

Экономическая прибыль (Пэ) – это прибыль до уплаты процентов за использование заемных и привлеченных средств (включая проценты по корпоративным облигациям и привилегированным акциям) и налогов. Экономическая рентабельность (Рэ) определяется отношением экономической прибыли к активам (А) организации

Рэ =Пэ / А (18)

В общем случае при одинаковой экономической рентабельности прибыльность собственного капитала существенно зависит от структуры финансовых источников. Если у организации нет платных долгов и по ним не выплачиваются проценты, то рост экономической прибыли ведет к пропорциональному росту чистой прибыли (при условии, что размер налога прямо пропорционален размеру прибыли).

В случае, если организация при том же общем объеме капитала (активов) финансируется за счет не только собственных, но и заемных средств, прибыль до налогообложения уменьшается за счет включения процентов в состав затрат. Соответственно уменьшается величина налога на прибыль и рентабельность собственного капитала может возрастать [39; С. 127-140].

Эффект финансового левериджа (Эфр) – это способность заемного капитала генерировать дополнительную прибыль от вложений собственного капитала, или увеличивать рентабельность собственного капитала благодаря использованию заемных средств. Он рассчитывается следующим образом:

Эфр = (1 – Н)(Эр – i)*(ЗК/СК), (19)

где Н – ставка налога на прибыль;

Эр - коэффициент рентабельности активов;

i– процент за пользованием кредита;

ЗК - средняя сумма используемого заемного капитала.

ЗК - средняя сумма собственного капитала.

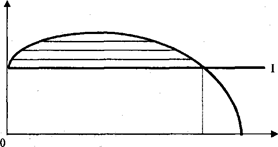

Зависимость рентабельности собственного капитала от доли заемных средств в капитале организации представлена на рисунке 1.

Рентабельность собственного капитала

Доля заемных средств

Рисунок 1 – Зависимость рентабельности собственного капитала от структуры капитала компании [43; С. 112].

Горизонтальная линия (линия I) на рисунке 1 характеризует рентабельность собственного капитала, которая может быть достигнута без привлечения платных заемных средств. Каждая точка кривой показывает величину рентабельности собственного капитала при различной структуре капитала фирмы, различном соотношении заемных и собственных средств и имеет восходящий характер, располагаясь выше линии I до тех пор, пока одновременно с повышением доли заемных средств («плеча рычага») растет «дифференциал». Этот рост продолжается до определенного предела, после которого кривая приобретает нисходящий характер. Это связано с тем, что с увеличением доли заемных средств возрастает их платность и, следовательно, уменьшается величина «дифференциала». Точка пересечения кривой с линией I (что соответствует «дифференциалу», равному нулю) означает, что дальнейшее увеличение «плеча рычага» (и соответственно финансового риска) нецелесообразно, поскольку все большая часть прибыли направляется на уплату процентов по заемным средствам и рентабельность собственного капитала становится меньше, чем при без долговом финансировании [43; С. 111-127].

Разумная финансовая политика должна быть основана на понимании того, что заемные средства – это не только ускорители развития, но и усилители финансового риска. Привлекая заемные средства, организация может быстрее и масштабнее выполнить свои задачи. В то же время доля заемных средств может увеличиваться лишь до определенных пределов, поскольку с ее ростом в структуре капитала растет финансовый риск компании, что отражается, в том числе, и на величине платы за их использование. Так, при увеличении доли заемных средств в структуре капитала компании выше безопасной нормы (40 – 50%) банк может повысить процент за кредит из-за повышения риска не возврата ссуды. По мере увеличения задолженности фирмы возрастает и средняя ставка процента за кредит.

В то же время рентабельность собственного капитала растет с увеличением экономической рентабельности. Более важен тот факт, что высокий ожидаемый уровень экономической рентабельности, позволяет привлекать больше заемных средств, поскольку повышается коэффициент процентного покрытия (отношение экономической прибыли к величине процента за использование заемных средств) и, следовательно, уменьшается финансовый риск не возврата процентов по долгам.

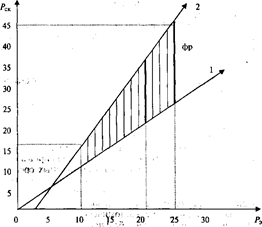

Для наглядного представления влияния экономической рентабельности при выборе экономически обоснованных границ использования заемных средств в финансировании фирмы можно использовать графический метод (рисунок 2).

Рисунок 2 – График «безубыточности» (точка безразличия) при разных вариантах финансирования (без учета налогообложения) [43; С. 111].

На рисунке 2 изображены два варианта финансирования без учета налогообложения.

Линия 1 характеризует зависимость рентабельности собственного капитала от экономической рентабельности при условии финансирования за счет собственных средств (бездолговое финансирование). При таком финансировании постоянные финансовые издержки (плата за кредит) отсутствуют, поэтому прямая берет начало в точке 0.

Линия 2 показывает зависимость рентабельности собственного капитала от экономической рентабельности при условии финансирования с использованием заемных средств. При долговом финансировании возникают постоянные (независимые от экономической прибыли и экономической рентабельности) финансовые издержки в виде платы за использование заемных средств. Поэтому начальная точка линии 2 на оси абсцисс соответствует величине названных постоянных издержек, рассчитанных на единицу стоимости активов (например, для компании В это составит 20 / 1000 * 100 = 2,0%).

Точка пересечения линий 1 и 2 является точкой безразличия,

которая характеризует тот уровень экономической рентабельности, при котором рентабельность собственного капитала одинакова при разных способах финансирования. Если экономическая рентабельность выше этого значения, то предпочтительнее вариант использования заемных средств.

Заштрихованная область выше точки безразличия характеризует зону положительного воздействия финансового рычага на рентабельность собственного капитала. Каждому значению экономической рентабельности соответствует своя величина эффекта финансового рычага, которая растет по мере роста экономической рентабельности. Заметим, что соотношение заемных и собственных средств является величиной постоянной; только при этом условии соблюдается данная закономерность. На графике видно, что рентабельность собственного капитала складывается из двух величин: уровня экономической рентабельности и эффекта финансового рычага. Если экономическая рентабельность ниже ее уровня в точке безразличия, то рентабельность собственного капитала будет больше при использовании вариантов без долгового финансирования.

Чем выше стоимость использования заемных средств (постоянные финансовые издержки), тем выше точка безразличия; график сдвигается вправо, и использование заемных средств по сравнению с вариантом без долгового финансирования становится выгодным при более высоком уровне экономической рентабельности.

В целом использование финансового рычага является одной из, главных составляющих формирования эффективной финансовой политики фирмы для решения как текущих, так и стратегических задач [30; С. 137-152].

Политика заимствования должна быть направлена на определение наилучшего соотношения между риском и ожидаемым доходом. В рассматриваемом выше примере эффект финансового рычага оценивался при одинаковом уровне экономической рентабельности. В то же время уровень экономической рентабельности должен, обязательно учитываться при выборе способов финансирования. Общее правило здесь таково: чем выше экономическая рентабельность, тем более предпочтительнее становится долговое финансирование (при положительном «дифференциале» и прочих равных условиях).

Знание механизма воздействия финансового капитала на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять устойчивым ростом капитала, его стоимостью и структурой.

Организация образует заемный капитал из двух источников: эмиссии ценных бумаг и кредитных займов. Это обязательства организации, целесообразность возникновения и увеличения которых происходит только в случае рационального использования заемных ресурсов. Их эффективность прослеживают финансовыми показателями деятельности организации.

Образование и использование заемных ресурсов проследим на примере деятельности организации ООО «Челябоблстрой» [45; С. 70-75].

Таким образом, нами было определено, что основными принципами управления формированием заемного капитала организации являются: принцип соответствия; принцип финансовой обусловленности; принцип динамизма управления займовыми операциями организации; принцип вариантности.

Приоритетным направлением совершенствования процесса формирования заемного капитала организации является развитие инфраструктуры фондового рынка с целью снижения рисков посредством создания централизованных расчетно-депозитарной и клиринговой структур, улучшения механизма защиты прав всех участников займовых операций, а также осуществления контроля за финансово-инвестиционными потоками.

Эффект финансового рычага (финансового левериджа) характеризует результативность использования организацией заемных средств.

Разумная финансовая политика должна быть основана на понимании того, что заемные средства – это не только ускорители развития, но и усилители финансового риска. Привлекая заемные средства, организация может быстрее и масштабнее выполнить свои задачи. Политика заимствования должна быть направлена на определение наилучшего соотношения между риском и ожидаемым доходом.

В ходе рассмотрения теоретических аспектов взаимосвязи организаций с кредитными организациями и оценки эффективности заемного капитала нами были освещены все вопросы, касаемые данной темы. Далее мы применим полученные теоретические знания во второй главе.

Глава 2 Анализ использования капитала ООО «Челябоблстрой»

2.1 Организационно-экономическая характеристика ООО «Челябоблстрой»

Общество с ограниченной ответственностью «Челябоблстрой» образовано в 1992 году на основе личных вкладов граждан, форма собственности – частная. Основной вид деятельности – строительно-монтажные работы.

Основными целями организации является более полное эффективное использование местных, сырьевых и трудовых ресурсов, отходов производства, расширение номенклатуры и качества оказываемых услуг.

Предметом деятельности «Челябоблстрой» является ремонтно-строительные работы.

ООО «Челябоблстрой» является юридическим лицом и зарегистрировано городским Советом народных депутатов.

Таблица 4 Анализ динамики структуры баланса

| АКТИВ |

Изменение за 2008 год |

Изменение за 2009 год |

| тыс. руб. |

% |

тыс. руб. |

% |

| 1 |

2 |

3 |

4 |

5 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ |

| Нематериальные активы |

0 |

0 |

226 |

106,6 |

| Основные средства |

1184 |

151,2 |

0 |

0 |

| Незавершенное строительство |

1461 |

1404,8 |

0 |

0 |

| Долгосрочные финансовые вложения |

2 |

1,8 |

383 |

333,1 |

| Отложенные финансовые активы |

212 |

58,2 |

323 |

56,1 |

| Прочие внеоборотные активы |

- |

- |

- |

- |

| ИТОГО по разделу I |

2859 |

181,4 |

932 |

21 |

| II. ОБОРОТНЫЕ АКТИВЫ |

| Запасы |

411 |

65 |

345 |

33,1 |

| в том числе: |

| сырье, материалы и другие аналогичные ценности |

232 |

69,3 |

-43 |

-7,6 |

| затраты в незавершенном производстве |

155 |

98,7 |

366 |

117,3 |

| расходы будущих периодов |

-28 |

-23,9 |

26 |

29,2 |

| прочие запасы и затраты |

52 |

226,1 |

-4 |

-5,3 |

| Налог на добавленную стоимость по приобретенным ценностям |

79 |

84,9 |

-98 |

-57 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

180 |

85,3 |

120 |

30,7 |

| в том числе покупатели и заказчики |

169 |

94,4 |

114 |

32,8 |

| Денежные средства |

-13 |

-18,1 |

-13 |

-22 |

| ИТОГО по разделу II |

657 |

65,2 |

354 |

21,7 |

| БАЛАНС |

3516 |

136,1 |

1286 |

21,1 |

| Пассив |

Изменение за 2008 год |

Изменение за 2009 год |

| тыс. руб. |

% |

тыс. руб. |

% |

| 1 |

2 |

3 |

4 |

5 |

III. КАПИТАЛ И РЕЗЕРВЫ

Уставный капитал

|

7 |

14 |

6 |

10,5 |

| Добавочный капитал |

0 |

0 |

70 |

70 |

| Резервный капитал |

52 |

22,2 |

40 |

13,99 |

в том числе:

резервы, образованные в соответствии

с законодательством

|

8 |

10,7 |

11 |

13,3 |

| Нераспределенная прибыль (непокрытый убыток) |

-437 |

-41,4 |

48 |

7,8 |

| Итого по разделу III |

-383 |

-25,3 |

94 |

8,3 |

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и кредиты

|

1223 |

326,1 |

105 |

6,6 |

| Итого по разделу IV |

1223 |

326,1 |

105 |

6,6 |

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и кредиты

|

1988 |

224,9 |

586 |

20,4 |

| Кредиторская задолженность |

244 |

95,7 |

501 |

100,4 |

в том числе:

поставщики и подрядчики

|

154 |

270,1 |

279 |

132,2 |

| задолженность перед персоналом организации |

25 |

33,3 |

50 |

50 |

| задолженность перед государственными внебюджетными фондами |

6 |

30 |

13 |

50 |

| задолженность по налогам и сборам |

47 |

60,3 |

139 |

111,2 |

| прочие кредиторы |

12 |

48 |

20 |

54,1 |

| Итого по разделу V |

2232 |

196 |

1087 |

32,2 |

| БАЛАНС |

3516 |

136,1 |

1286 |

21,1 |

Анализ показывает значительное увеличение долгосрочных и краткосрочных кредитов за 2008 год. Они были направлены на погашение затрат в незавершенном строительстве, а также на прочие запасы и затраты. На увеличение доли внеоборотных активов приходятся в основном долгосрочные займы, на увеличение оборотных активов, в частности запасов, «Челябоблстрой» использует краткосрочные займы. В 2009 году динамика заемного капитал, оборотных и внеоборотных активов незначительно отличалась от 2008 года.

При этом увеличение темпов роста заемных средств как краткосрочных, так и долгосрочных в 2008 году значительно превышает темп прироста заемных средств в 2009 году.

Исходя из структуры активов, мы наблюдаем, что большую часть занимают внеоборотные активы (приложение 1), при этом наибольшее изменение также происходит по ним.

Таким образом, ООО «Челябоблстрой» в 2008 году совершил существенное увеличение заемного капитала, большая доля которого приходится на краткосрочные кредиты и займы. Для совершенствования использования заемных ресурсов, определения его оптимальной структуры необходимо провести анализ и оценку капитала организации.

Для более подробного рассмотрения эффективности использования заемного капитала на данном предприятии проведем его оценку в следующем пункте.

2.2 Оценка эффективности использования капитала организации

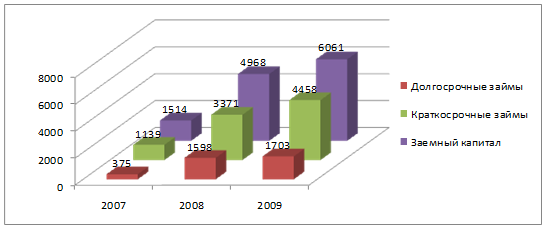

Анализ динамики заемного капитала организации проведен в таблице 5.

Таблица 5 Анализ динамики заемного капитала ООО «Челябоблстрой»

| Наименование статей |

2007г |

2008г |

2009г |

| тыс.руб |

% |

тыс.руб |

% |

тыс.руб |

% |

| Долгосрочные пассивы в т.ч. |

375 |

100 |

1598 |

326,1 |

1703 |

6,6 |

| кредиты |

375 |

100 |

1598 |

326,1 |

1703 |

6,6 |

| Краткосрочные пассивы в т.ч. |

1139 |

100 |

3371 |

196,0 |

4458 |

32,2 |

| Заемные средства |

884 |

100 |

2872 |

224,9 |

3458 |

20,4 |

| Кредиторская задолженность |

255 |

100 |

499 |

95,7 |

1000 |

100,4 |

| ИТОГО заемные средства |

1514 |

100 |

4968 |

228,1 |

6061 |

22 |

| Баланс |

2584 |

100 |

6100 |

136,1 |

7386 |

21,1 |

Заемный капитал в динамике за 2007-2009 годы деятельности компании вырос в 2008 году наиболее значительными темпами – на 228,1%, тогда как темп роста заемных средств в 2009 году снизился и составил 22%.

Заемный капитал ООО «Челябоблстрой» представлен долгосрочными пассивами (кредитами), краткосрочными кредитами и краткосрочной кредиторской задолженностью.

Все показатели структуры заемного капитала растут за исследуемый период, и увеличение долгосрочного кредита составило 326,1% в 2008 году, а в 2009 году показатель увеличился незначительно и составил всего 6,6% роста.

Краткосрочные кредиты выросли на 196% в 2008 году, и на 32,2% в 2009 году, то есть также произошло снижение темпов роста краткосрочных кредитов ООО «Челябоблстрой».

Из них наибольший рост в 2008 году приходился на краткосрочные кредиты и составлял порядка 225%, в 2009 году –20,4% роста.

Кредиторская задолженность увеличилась на 95,7% в 2008 году и в 2009 году на 100,4%.

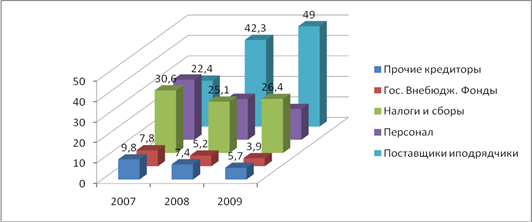

Необходимо определить наибольший удельный вес в составе заемного капитала ООО «Челябоблстрой». Для этого проанализируем структуру заемных средств (рис. 3)

Рисунок 3 Состав и структура заемного капитала ООО «Челябоблстрой»

На основании представленных данных в табл. 5 видно, что наибольший удельный вес в составе заемных средств занимают краткосрочные кредиты и займы, что составляет примерно 34,2% в 2007 году, в 2008 году 47,1%, и 28,2% в 2009 году. Преобладание краткосрочных источников в структуре заемных средств является негативным фактом, который характеризует ухудшение структуры баланса и повышение риска утраты финансовой устойчивости.

Самое существенное преимущество краткосрочного займа – это высокая скорость получения займа. Краткосрочную ссуду можно получить быстрее, чем долгосрочную. При предоставлении долгосрочного кредита кредиторы тщательней изучают финансовое положение компании. Кредитный договор разрабатывается детально, поскольку в течение многолетнего «кредитного» срока могут произойти различные события, в том числе по не зависящим от компании обстоятельствам. Однако, как правило, достаточно обычна ситуация, когда компании в срочном порядке требуются деньги, например, для проведения спекулятивной операции. В этом случае компания должна обратиться на рынок краткосрочных кредитов.

Следующее преимущество краткосрочных кредитов по сравнению с долгосрочными ссудами – это гибкость получения займа. Потребность в деньгах нередко носит сезонный или цикличный характер и компании просто незачем постоянно иметь обязательства по обслуживанию долгосрочных источников финансирования.

Следующее важное преимущество краткосрочных кредитов – это более низкая их стоимость по сравнению с долгосрочными. Как правило, ставки процентов по краткосрочным займам ниже, чем по долгосрочным.

В то же время работа с краткосрочными источниками финансирования для компании связана со значительными рисками. Причины этому следующие.

Во-первых, при долгосрочном займе процентные издержки заранее известны и вполне определенные, а при использовании краткосрочных кредитов процентные издержки могут иметь значительные и не всегда прогнозируемые колебания. Поэтому условия краткосрочного кредита от раза к разу могут иметь большие различия.

Во-вторых, возможна ситуация банкротства, когда компания не в состоянии оказывается погасить сразу несколько своих краткосрочных займов, по которым наступил срок платежей, а кредитор отказывается продлить (пролонгировать) займы. Подобные ситуации случаются не столь редко, как это кажется, особенно в условиях политической и экономической нестабильности в обществе.

Основное назначение краткосрочных обязательств – это финансирование оборотных средств, т. е. краткосрочные пассивы должны обеспечить необходимый уровень денежных средств для своевременного осуществления платежей; пополнения портфеля легко реализуемых ценных бумаг, финансирования запасов на необходимом уровне и проведения эффективной кредитной политики с клиентами компании.

Однако средства краткосрочных обязательств используются и на финансирование долгосрочных инвестиционных программ. Так, за счет краткосрочных источников покрывается долгосрочный долг в той части, по которой наступил срок платежа. Эта часть краткосрочных обязательств заранее определяется решениями по долгосрочному финансированию.

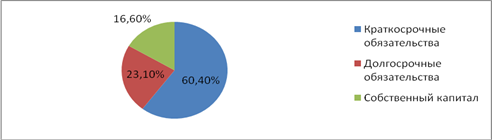

На втором месте долгосрочные заемные средства, которые занимают 14,5% в 2007 году в составе источников финансирования имущества организации, в 2008 году удельный вес их растет и составляет 26,2%, и на 2009 год снова падает и занимает 23,1%.

Кредиторская задолженность занимает примерно 9,9% в 2007 году и и растет до 13,5% в 2009 году.

В целом следует охарактеризовать долю заемного капитала в составе источников финансирования имущества ООО «Челябоблстрой». Так, в 2008 году заемные средства занимают достаточное место в балансе организации и составляют более 80% всего капитала, и в 2009 году примерно 95% средств, это является негативным моментом в деятельности фирмы, так как означает зависимость компании от внешних источников финансирования. Такой факт свидетельствует также и об усилении финансовой неустойчивости организации и повышении степени его финансовых рисков.

Эффективность использования заемных средств определяется путем анализа структуры заемных средств, основных условий кредитования, оценки использования каждого вида кредита, расчетов оборачиваемости капитала.

2.3 Анализ эффективности использования капитала организации

Привлечение заемных средств в оборот организации – явление нормальное, содействующее временному улучшению финансового состояния при условии, что эти средства не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов и ухудшению финансового положения. Поэтому в процессе анализа необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причины образования просроченной задолженности поставщикам ресурсов, персоналу организации по оплате труда, бюджету, определить сумму выплаченных пеней за просрочку платежей.

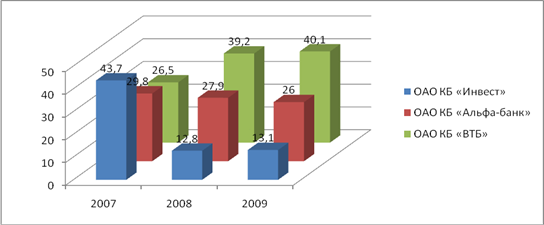

Рассмотрим структуру заемного капитала по кредиторам, что позволит выявить значимость каждого кредитора в деятельности компании ООО «Челябоблстрой», и разрабатывать соответствующие направления укрепления долгосрочного сотрудничества.

Таблица 6 Анализ задолженности основным кредиторам ООО «Челябоблстрой»

| Наименование |

2007 год |

2008 год |

2009 год |

| Тыс.руб. |

Уд.вес |

Тыс.руб. |

Уд.вес |

Тыс.руб. |

Уд.вес |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| ОАО КБ «ВТБ» |

334 |

26,5 |

1751 |

39,2 |

2067 |

40,1 |

| В т.ч. на срок более года |

200 |

15,9 |

645 |

14,4 |

678 |

13,1 |

| ОАО КБ «Альфа-банк» |

375 |

29,8 |

1245 |

27,9 |

1342 |

26,0 |

| В т.ч. на срок более года |

175 |

13,9 |

721 |

16,1 |

751 |

14,6 |

| ОАО КБ «Инвест» |

550 |

43,7 |

574 |

12,8 |

678 |

13,1 |

| В т.ч. на срок более года |

- |

- |

232 |

5,2 |

274 |

5,3 |

| ЗАО «МАЯК» |

- |

- |

300 |

6,7 |

384 |

7,4 |

| ЗАО «Мечта» |

- |

- |

300 |

6,7 |

390 |

7,6 |

| ООО «Феникс» |

- |

- |

300 |

6,7 |

300 |

5,8 |

| ИТОГО: |

1259 |

100 |

4470 |

100 |

5161 |

100 |

Рисунок 4 Удельный вем задолженности основным кредиторам ООО «Челябоблстрой»

Таким образом, из представленных данных видно, что основным кредитором компании ООО «Челябоблстрой» выступает ОАО Коммерческий банк «ВТБ», который кредитует организация, как путем предоставления долгосрочных кредитов, так и путем краткосрочного кредитования. Занимает в общем объеме задолженности с 26% в 2007 году, до 40,1% в 2009 году, что свидетельствует о стабильной работе компании с данным банком.

Однако в 2007 году наибольший удельный вес по предоставленным средствам занимает ОАО Коммерческий банк «Инвест», и составляет 43,1%, в 2008 году ООО «Челябоблстрой» заключает с банком договор на получение долгосрочного кредита в размере 232 тысяч рублей, и на достаточно выгодных условиях под 18,1% годовых, однако данный банк является мелким коммерческим банком, и не в состоянии в дальнейшем выдавать долгосрочные кредиты на столь выгодных условиях.

ООО «Челябоблстрой» также активно работает с коммерческим банком «Альфа-банк», который предоставляет как долгосрочные кредиты, в размере примерно 14% от всей суммы заемных средств, так и краткосрочные кредиты. И в общей доле удельный вес деятельности данного банка в нашей компании по предоставлению кредитных средств составляет 30% в 2007 году и незначительно снижается до 26% в 2009 году.

Краткосрочные кредиты также предоставляют и ряд компаний, такие как ЗАО «Маяк», ЗАО «Мечта», ООО «Феникс», при этом наибольший процент за предоставление займов у ЗАО «Маяк», фирма ООО «Феникс» предоставила беспроцентный заем компании как в 2008, так и в 2009 году.

Для более детального анализа рассмотрим структуру кредиторской задолженности (табл. 7)

Таблица 7 Анализ структуры кредиторской задолженности ООО «Челябоблстрой»

| Наименование статей |

2007г |

2008г |

2009г |

| тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| Кредиторская задолженность |

255 |

100 |

499 |

100 |

1000 |

100 |

| Перед поставщиками и подрядчиками |

57 |

22,4 |

211 |

42,3 |

490 |

49,0 |

| Перед персоналом |

75 |

29,4 |

100 |

20,0 |

150 |

15,0 |

| Перед Госуд.Внебюдж.фондами |

20 |

7,8 |

26 |

5,2 |

39 |

3,9 |

| По налогам и сборам |

78 |

30,6 |

125 |

25,1 |

264 |

26,4 |

| Прочие кредиторы |

25 |

9,8 |

37 |

7,4 |

57 |

5,7 |

Рисунок 5 Удельный вес отдельных пассивов в структуре кредиторской задолженности ООО «Челябоблстрой»

В составе кредиторской задолженности в 2007 году составляет задолженность по налогам и сборам и занимает 30,6%, тогда как в 2008 году незначительно, но снижается ее удельный вес до 25,1%, и повышается в 2009 году на 1,3% до уровня 26,4%.

Далее задолженность перед персоналом организации, составляет 29,4% в 2007 году, 20% в 2008 году и 15% в 2009 году.

Не менее важную роль в составе кредиторской задолженности организации ООО «Челябоблстрой» занимает и задолженность перед поставщиками и подрядчиками и составляет 22,4% в 2007 году, в 2008 году занимает наибольший удельный вес и составляет 42,3%, и в 2009 году 49%.

Незначительный удельный вес занимает задолженность по прочим кредиторам, которая к тому же снижается за анализируемый период с 9,8% до 5,7%.

Таким образом, мы наблюдаем, что в структуре кредиторской задолженности из года в год растет задолженность перед поставщиками и подрядчиками, что свидетельствует о снижении платежеспособности организации.

Проанализируем оборачиваемость дебиторской и кредиторской задолженностей ООО «Челябоблстрой».

Оценка деловой активности направлена на анализ результатов и эффективность текущей основной производственной деятельности.

Таблица 8 Расчет оборачиваемости дебиторской и кредиторской задолженности ООО «Челябоблстрой»

| Показатели |

Расчет |

2007 год |

2008 год |

2009 год |

| Выручка от реализации (строка 010 Ф№2) |

Вр |

105 |

155 |

471 |

| Средняя величина дебиторской задолженности (Д) |

Д |

211 |

301 |

455 |

| Средняя величина кредиторской задолженности (К) |

К |

255 |

377 |

750 |

| Оборачиваемость Д |

Вр/Д |

0,5 |

0,5 |

1,0 |

| Оборачиваемость К |

Вр/К |

0,4 |

0,4 |

0,6 |

| Период оборота Д |

360/об.Д |

723 |

699 |

348 |

| Период оборота К |

360/об.К |

874 |

876 |

573 |

Оборачиваемость дебиторской задолженности за 2007, 2008 годы составляет 0,5, а на 2009 год 1, то есть рост происходит в 2 раза. Что касается периода погашения дебиторской задолженности, то период погашения задолженности снижается с 723 дней до 348, что рассматривается как положительная тенденция. Так как снижение оборотов дебиторской задолженности свидетельствует о более быстром возврате долгов фирме.

Период оборота кредиторской задолженности снизился за 2007-2009 годы с 874 до 573 дней.

Однако, при соотнесении периодов оборота кредиторской и дебиторской задолженностей, наблюдается незначительное превышение срока в кредиторской задолженности, что означает возврат долга, осуществляется в более поздний момент, нежели получение долга.

Таким образом, проведение анализа динамики и структуры заемного капитала организации ООО «Челябоблстрой» позволило выявить наличие у компании проблем. Так, привлекая заемные средства, хозяйство получает ряд преимуществ, которые при определенных обстоятельствах могут обернуться обратной стороной и повлечь ухудшение финансового состояния организации, приблизив ее к банкротству.

Финансирование активов из заемных источников может быть привлекательным постольку, поскольку кредитор не предъявляет прямых претензий в отношении будущих доходов организации. Вне зависимости от результатов кредитор имеет право претендовать, как правило, на оговоренную сумму основного долга и процентов по нему. Для заемных средств, получаемых в виде товарного кредита поставщиков, последняя составляющая может выступать как в явном, так и в неявном виде.

Наличие заемных средств не меняет структуры собственного капитала с той точки зрения, что долговые обязательства не приводят к «разбавлению» доли владельцев (если только не имеет места случай рефинансирования задолженности и ее погашения акциями организации).

Плата за пользование, по крайней мере, частью заемных средств, например, кредитом банка, учитывается при расчете налогооблагаемой базы, уменьшая налоговые расходы заемщика.

В большинстве случаев величина обязательств и сроки их погашения являются известными заранее (исключения составляют, в частности, случаи гарантийных обязательств), что обеспечивает финансовое планирование денежных потоков.

Далее нам необходимо определить потребность организации в заемном капитале, что и рассмотрено в следующем пункте.

2.4 Экономическое обоснование привлечения кредита на предприятии

Кредиты банка являются важнейшим источником обеспечения финансовыми ресурсами потребностей организаций, связанных с производством и реализацией продукции. Временная потребность в денежных средствах особенно часто возникает у организаций, где имеют место сезонные колебания объемов производства и реализации продукции.

Но она может возникнуть в результате временного разрыва между поступлением источников определенных видов затрат и потребностью в средствах на эту цель, например, про осуществлении ремонтных работ. Объединения и организации промышленности, работающие в условиях самофинансирования, кредитуются по совокупности материальных запасов и производственных затрат.

В этом случае единым объектом кредитования в нормируемые активы являются сверхнормативные остатки производственных запасов, незавершенного производства, готовой продукции, расходов будущих периодов и других нормируемых запасов и затрат производств.

Наряду с этим кредитуются также товары отгруженные, не оплаченные покупателями.

Анализ связан с определением факторов, повлиявших на потребность в получении кредита и проверке его обеспеченности. К кредитованию не принимаются материальные ценности в пути свыше установленных для кредитования сроков, излишние и неиспользуемые материальные ценности и сверхнормативные остатки готовой продукции (кроме случаев задержки отгрузки продукции из-за транспортных затруднений или прекращения отгрузки неаккуратным плательщикам).

Общий принцип проверки обеспечения кредита заключается в следующем. Фактическая задолженность сравнивается с суммой сверхнормативного оплаченного остатка запасов ценностей и затрат производства в пределах плана и товаров отгруженных в размере их остатка по балансу.

Практически проверку обеспечения учреждения банка осуществляют одновременно по совокупности запасов и затрат и товарам отгруженным.

При превышении задолженности над плановым размером кредита учреждение банка совместно с организациями рассматривает причины, вызвавшие сверхплановую потребность в кредите.

Может быть принято решение о предоставлении кредита на временные нужды на полную или частичную сумму сверхплановых материальных запасов и производственных затрат, а также товаров отгруженных. Если эти меры позволяют довести задолженность до планового периода, то учреждение банка может предоставить кредит на временные нужды.

В случае невозможности доведения в установленные сроки задолженности по ссуде до планового уровня , а также при возникновении просроченной задолженности по ссудам банка вводится ограничение кредитования в пределах планового размера кредита.

При превышении планового размера кредита из-за сверхпланового роста товаров отгруженных, сроки оплаты которых еще не наступили, они принимаются к кредитованию без ограничения суммой и сроком. Санкции в этом случае банк не применяет.

Дополнительная ссуда под излишек обеспечения предоставляется при не заполнении планового размера кредита, а также при превышении задолженности по ссуде над плановым размером кредита. Выявленный недостаток обеспечения по ссуде предъявляется банком к взысканию.

При проверке остатки незавершенного производства, готовой продукции и товаров отгруженных принимаются к кредитованию по фактической стоимости, но не выше плановой, а все другие запасы и затраты - по балансовой оценке. Стоимость запасов уменьшается на суммы износа ценностей, резерва на покрытие предстоящих расходов или потерь, а также торговых скидок, если товары учитываются на балансе по розничным или оптовым ценам.

Банк может предоставлять кредиты на затраты в основные фонды при недостатке у организации средств фондов стимулирования. Анализ взаимоотношений организации с банком по таким кредитам заключается в проверке целевого использования кредитов и эффективности проведенных за счет них мероприятий.

Исследуемое нами организация за последние 35 лет подвергается полной реконструкции, по этой причине ему требуются большие финансовые затраты на обновление цехов новейшим оборудованием. В данной работе предлагается воспользоваться привлечением кредита, как наиболее эффективным методом вложения средств в производственно-техническое.

ООО «Челябоблстрой» необходимо приобрести оборудование на 36 млн. руб.

Срок договора — 5 лет, норма амортизационных отчислений на полное восстановление — 20%.

Общая сумма платежей, метод их начислений, способ, форма и периодичность выплат устанавливаются в договоре лизинга по соглашению сторон.

Таблица 9 Расчет амортизационных отчислений и среднегодовой стоимости оборудования (тыс. руб.)

| Годы |

Стоимость имущества на начало года (ОСн) |

Сумма амортизационных отчислений (АО) |

Стоимость имущества на конец года (ОСк) |

Среднегодовая стоимость имущества (КРt) |

| 1 |

36000 |

7200 |

28800 |

32400 |

| 2 |

28800 |

7200 |

21600 |

25200 |

| 3 |

21600 |

7200 |

14400 |

18000 |

| 4 |

14400 |

7200 |

7200 |

10800 |

| 5 |

7200 |

7200 |

- |

3600 |

Последовательность действий, ведущая к целесообразности приобретения основных фондов в кредит, может быть представлена следующим образом.

1 Организация решает приобрести определенное здание, производственное оборудование или транспортное средство на основе расчетов по смете капитальных вложений и их окупаемости.

2 После решения о приобретении основных фондов возникает вопрос о финансировании этого приобретения. Новые развивающиеся фирмы, а также малые организации, как правило, не имеют свободной наличности, и поэтому новые активы должны финансироваться другим образом. В таких случаях возможно использовать кредиты банка, продажу акций или лизинг. Наиболее сопоставимы варианты кредита.

3 Организация в случае покупки оборудования использует кредит на сумму 36000 тыс. руб. под 22 % годовых со сроком погашения 5 лет.

Расчет затрат по приобретению оборудования за счет кредита.

Покупка оборудования в кредит обусловливает следующие денежные расходы организации (тыс. руб.):

1 год:

проценты по кредиту =36000x0,22 = 7920;

погашение кредита = 12036 — 7920 = 4116;

остаток по кредиту = 36000— 4116= 31884.

2 год:

проценты по кредиту = 31884 х 0,22 = 7014,5;

погашение кредита = 12036 — 7014,5= 5021,5;

остаток по кредиту =31884—5021,5=26862,5

3 год:

проценты по кредиту = 26862,5 х 0,22 = 5910;

погашение кредита = 12036 - 5910 = 6126;

остаток по кредиту = 26862,5 — 6126 = 20737.

4 и 5 годы — расчет осуществляется в такой же последовательности. - Общая сумма выплат по кредиту составляет 60180 тыс. руб., более чем в 1,7 раза превышает размер выделенной ссуды.

Расходы, уменьшающие прибыль, включают возросшие суммы затрат в результате покупки оборудования и его эксплуатации. К ним относятся проценты по банковскому кредиту.

Ежегодная сумма затрат на покупку оборудования возрастает с 12970 тыс. руб. в 2010 году до 13871 тыс. руб. в 2014 году. Это обусловлено понижением процентных выплат по кредиту и соответственно расходов, уменьшающих прибыль. Экономия по налогу на прибыль ежегодно уменьшается от 11266 тыс. руб. до 10365 тыс. руб. В результате распределенные по годам затраты имеют тенденцию роста, что с точки зрения эффективности инвестиций нецелесообразно.

Так, для суммы кредита 36000 тыс. руб., а КД2 (22%, 5) = 2,991 и величина ежегодных выплат составляет:

Р =36000 : 2,991 = 12036 тыс. руб.,

то есть с учетом дисконтирования потребуется ежегодных выплат по кредиту с регулярными процентными начислениями в размере 12036 тыс. руб.

Таблица 10 Расчет затрат по приобретению оборудования за счет кредита

| Годы |

Кредит |

Расходы на ремонт и эксплуатацию оборудования |

Амортизационные отчисления |

Расходы уменьшающие прибыль БхВГ |

Экономия по налогу на прибыль Дх |

НДС |

Итого затраты на покупку АВЖЕ |

| Всего выплат |

в том числе |

Остаток задолженности |

| процент |

Погашение долга |

| А |

Б |

В |

Г |

Д |

Е |

Ж |

| 1 |

12036 |

7920 |

4116 |

31884 |

5000 |

36000 |

46940 |

11266 |

7200 |

12970 |

| 2 |

12036 |

7014,5 |

5021,5 |

20862,5 |

5000 |

36000 |

46261 |

11103 |

7200 |

13133 |

| 3 |

12036 |

5910 |

6126 |

20737 |

5000 |

36000 |

45433 |

10904 |

7200 |

13332 |

| 4 |

12036 |

4562,1 |

7474 |

13263 |

5000 |

36000 |

44422 |

10661 |

7200 |

13575 |

| 5 |

12036 |

2917,9 |

9118,1 |

4145 |

5000 |

36000 |

43188 |

10365 |

7200 |

13871 |

| Всего |

60180 |

36245 |

31856 |

180000 |

54299 |

66881 |

Проведенный анализ на ООО «Челябоблстрой» показал, что для реконструкции, либо расширения производства достаточно удобным способом является приобретение средств в кредит.

Для определения наиболее целесообразной схемы обновления основных средств следует учитывать рентабельность получаемой прибыли при затратах. Показатели рентабельности от деятельности компании приведены в таблице 11.

Таблица 11 Показатели рентабельности

| Наименование показателей |

1 год |

2 год |

3 год |

4 год |

| Прибыль |

17450 |

18020 |

18735 |

19663 |

| Показатели рентабельности, % |

| Платежи по кредиту |

134,5 |

137,2 |

140,5 |

144,8 |

Исходя из объема выпускаемой продукции прослеживается следующая тенденция: годовой объем выпускаемой продукции на старом оборудовании составлял 15 тыс. ед. продукции, после приобретения основных производственных средств за счет кредита объем выпускаемой продукции в год составляет 37 тыс. ед. продукции.

Таким образом, обновление основных производственных фондов за счет применения кредита увеличило эффективность производства, это выявляют следующие показатели:

Капиталоемкость продукции – показывает отношение величины капитальных вложений к определяемому ими приросту объема выпускаемой продукции:

KQ = K / AQ (20)

где KQ - капиталоемкость продукции;

К - общий объем капитальных вложений (36 млн. руб.);

AQ - прирост объема выпускаемой продукции (37 – 15 = 22 тыс. ед.).

KQ = 36 000 000 / 22 000 = 163, 6 %.

Рентабельность производства – это отношение полученной прибыли к основным производственным фондам:

За 1 год = 17 450 / 36 000 = 48,4 %;

За 2 год = 18 020 / 36 000 = 50,0 %;

За 3 год = 18735 / 36 000 = 52,0 %;

За 4 год = 19663 / 36 000 = 54,6 %.

Таким образом, мы видим, что обновление основных фондов за счет применения кредита как способа привлечения заемных средств позволяет увеличить объем выпускаемой продукции более чем в полтора раза, что, в свою очередь, приводит к увеличению прибыли организации, а также к улучшению качества производимой продукции и увеличению потенциального числа потребителей продукции.

Рентабельность производства за счет увеличения объема производимой продукции, а следовательно за счет увеличения прибыли, также значительно выросла, что свидетельствует об улучшении эффективности производства, а значит и улучшении финансовой устойчивости организации.

Таким образом, нами было определено, что кредиты банка являются важнейшим источником обеспечения финансовыми ресурсами потребностей организаций, связанных с производством и реализацией продукции.

Исследуемое нами организация за последние 35 лет подвергается полной реконструкции, по этой причине ему требуются большие финансовые затраты на обновление цехов новейшим оборудованием.

Проведенный анализ на ООО «Челябоблстрой» показал, что для реконструкции, либо расширения производства достаточно удобным способом является приобретение средств в кредит.

Также было выявлено, что обновление основных производственных фондов за счет применения лизинга увеличило эффективность производства. По итогам проведенного анализа необходимо выработать ряд рекомендации по совершенствованию управления заемного капитала.

Глава 3 Рекомендации по оптимизации структуры заемного капитала организации

3.1 Прогнозная оценка повышения эффективности структуры капитала

Оптимизация структуры является одной из наиболее важных и сложных задач, решаемых в процессе управления заемным капиталом.

Процесс оптимизации структуры заемного капитала можно представить следующим образом.