Оглавление

актив предприятие

Введение

Глава 1. Теоретические аспекты анализа и структуры источников формирования активов

1.1 Сущность, формы, принципы и классификация финансовых активов предприятия

1.2 Методика анализа источников формирования активов предприятия

1.3 Методы анализа финансовой устойчивости предприятия

Глава 2. Анализ показателей формирования активов на ООО «Уралпромснаб»

2.1 Организационно-экономическая характеристика ООО «Уралпромснаб»

2.2 Анализ обеспеченности активов источниками финансирования предприятия

2.3 Анализ ликвидности и финансовой устойчивости ООО «Уралпромснаб»

Глава 3. Совершенствование структуры источников формирования активов

3.1 Оценка эффективности структуры источников формирования активов ООО «Уралпромснаб»

3.2 Рекомендации по оптимизации структуры источников формирования активов

Заключение

Список использованной литературы

Введение

Актуальность анализа источников формирования активов состоит в том, что финансовое состояние предприятия и его устойчивость в значительной степени зависит от того, каким имуществом располагает предприятие, в какие активы вложен капитал и, какой доход они ему приносят. Формирование финансовых активов представляет финансистам и экономистам обширное поле деятельности для принятия эффективных стратегических и оперативных, управленческих решений, направленных на размещение средств предприятия.

В условиях рыночной экономики руководство предприятия должно четко представлять какие инвестиции вложены в основные и оборотные средства, сколько их находится в сфере производства и обращения, в денежной и материальной форме. Насколько оптимально их соотношение, во многом зависят результаты производственной и финансовой деятельности и финансовой устойчивости предприятия

Объектом исследования выступает финансовая устойчивость ООО «Уралпромснаб».

Предметом дипломной работы являются экономические процессы на ООО «Уралпромснаб».

Целью работы является оптимизация структуры источников формирования активов предприятия с целью обеспечения финансовой устойчивости предприятия.

Актуальность, объект, предмет и цель настоящего исследования обусловили следующие задачи:

Реклама

- теоретически обосновать структуру источников формирования активов;

- проанализировать показатели формирования активов на ООО «Уралпромснаб»;

- разработать и обосновать рекомендации по оптимизации структуры источников формирования активов с целью обеспечения финансовой устойчивости ООО «Уралпромснаб».

В теоретической части рассматриваются структура активов и функции управления ими, характеризуются способы формирования активов предприятия.

В практической части анализируется структура источников формирования оборотных и внеоборотных активов, выявляются факторы, влияющие на результативность деятельности предприятия, разрабатываются рекомендации по оптимизации структуры источников формирования активов.

Теоретической основой дипломной работы являются труды российских и зарубежных авторов, периодические издания. Вопросам формирования и использования активов нашли отражение в работах Абрютиной М.С., Вартанова А. С., Нечащева Е.В., Балабонов И. Т. [1, 9, 10, 24] Проблемы анализа финансовой устойчивости на предприятии рассмотрены сквозь призму трудов Баканова М.И., Шеремета А.Д., Бланка И.А., Ковалева В.В., Савицкой Г.В. [3, 6, 17, 29, 35]

Научная новизна настоящего исследования заключается в усовершенствовании методики анализа источников формирования активов новыми критериями.

Практическая значимость состоит в предоставлении администрации ООО «Уралпромснаб» инструментария по формированию источников формирования активов.

Информационной базой исследования являются нормативные и законодательные акты, финансовая отчетность ООО «Уралпромснаб».

Глава 1. Теоретические аспекты анализа и структуры источников формирования активов

1.1 Сущность, формы, принципы и классификация финансовых активов предприятия

В различных источниках экономической литературы существует множество трактовок финансовых активов предприятия.

Р.М. Нуреев считает, что активы – это средства, обеспечивающие денежные поступления их владельцу в форме как прямых выплат (прибыль, дивиденды, рента и т. д.), так и скрытых выплат увеличение стоимости предприятия, недвижимости, акций и т. д.[26, с. 17].

А.И. Бланк утверждает, что активы предприятия представляют собой контролируемые им экономические ресурсы, сформированные за счет инвестированного в них капитала, характеризующиеся детерминированной стоимостью, производительностью и способностью генерировать доход, постоянный оборот которых в процессе использования связан с фактором времени, риска и ликвидности [6, с. 12].

Реклама

Активы предприятия являются одной из важнейших категорий финансового менеджмента, теоретические аспекты которой комплексно не исследованы еще в работах экономистов с достаточной глубиной. Дальнейшее развитие систем и механизмов управления активами настоятельно требует углубления теоретических исследований этой важнейшей для финансового менеджмента категории, и в первую очередь, — всестороннего рассмотрения определяющих ее сущностных характеристик.

Предваряя это рассмотрение, отметим, что данное исследование направлено на последующее практическое использование отдельных теоретических положений в системе менеджмента активов конкретных субъектов хозяйствования. Такое ограничение сознательно исключает из поля исследования теории активов все абстрактные понятия этой категории, характеризующие ее как форму общественно-экономических отношений, а также особенности их функционирования, выходящие за рамки предприятий.

С учетом изложенной цели исследования сформулируем основные характеристики активов предприятия как объекта управления. Представляется, что наиболее комплексно отражаются сущностные стороны этой категории в работе И.А. Бланк [6, с. 12].

1. Активы представляют собой экономические ресурсы предприятия в различных их видах, используемые в процессе осуществления хозяйственной деятельности. Они формируются для конкретных целей осуществления этой деятельности в соответствии с миссией и стратегией экономического развития предприятия и в форме совокупных имущественных ценностей характеризуют основу его экономического потенциала.

2. Активы являются имущественными ценностями предприятия, формируемыми за счет инвестируемого в них капитала. Вкладываемый в новый или развивающийся бизнес капитал материализуется в форме активов предприятия. Между категориями капитала и активов существует тесная связь: активы могут рассматриваться как объект инвестирования капитала, а капитал – как экономический ресурс, предназначенный для инвестирования в активы.

3. Активы представляют собой имущественные ценности предприятия, имеющие стоимость.Эта характеристика активов содержится в многочисленных их определениях, в первую очередь, в литературе по вопросам бухгалтерского учета. Концепция стоимости активов базируется прежде всего на их ценности для предприятия как экономического ресурса.

4. К активам относятся только те экономические ресурсы, которые полностью контролируются предприятием.Под таким контролем понимается право собственности на используемые экономические ресурсы или в отдельных, предусмотренных законодательством случаях, — право владения соответствующими их видами. Экономические ресурсы, используемые предприятием, но не контролируемые им, активами не являются.

5. Как экономический ресурс, используемый в хозяйственной деятельности, активы предприятия характеризуются определенной производительностью.Носителем этой важнейшей сущностной характеристики выступает как совокупный комплекс операционных активов, сформированных предприятием, так и отдельные их виды, представленные средствами труда.

6. Активы являются экономическим ресурсом, генерирующим доход.Способность приносить доход в процессе операционной или инвестиционной деятельности является одной из важнейших характеристик активов предприятия как объекта экономического управления. Этот доход активы генерируют прежде всего как экономические ресурсы, обладающие производительностью.

7. Хозяйственное использование активов неразрывно связано с фактором риска.Риск является важнейшей характеристикой всех форм использования активов в хозяйственной деятельности предприятия. Носителем этого фактора активы выступают в неразрывной связи с их характеристикой как экономических ресурсов, генерирующих доход.

8. Формируемые в составе активов имущественные ценности связаны с фактором ликвидности.Под ликвидностью активов понимается их способность быть быстро конверсированными в денежную форму по своей реальной рыночной стоимости. Эта характеристика активов обеспечивает возможность быстрой их реструктуризации при наступлении неблагоприятных экономических и других условий их использования в сформированных видах.

Исследования последних десятилетий позволили сформировать теоретический базис осуществления такой оценки. Основные положения этого теоретического базиса состоят в следующем [6, c. 21]:

1. Стоимость активов определяется характером их использования в хозяйственной деятельности предприятия.В современной теории оценки стоимости активов с позиций этого критерия на предприятии выделяют операционную и инвестиционную стоимость используемых им активов.

Операционная стоимость активов(т.е. стоимость активов, используемых в операционной деятельности предприятия) оценивается прежде всего исходя из их полезности для конкретного субъекта хозяйствования. Инвестиционная стоимость активов (т. е. стоимость активов, используемых в инвестиционной деятельности предприятия) оценивается прежде всего исходя из интересов инвестора, который собирается вложить в него свой капитал.

2. Стоимость операционных активов определяется стадией их оборота (жизненного цикла).Активы, используемые в операционном процессе предприятия, находятся в постоянном движении, в процессе которого меняется их стоимость. С позиций этого критерия выделяют первоначальную стоимость актива; его стоимость на конкретной стадии оборота и ликвидационную стоимость актива.

- Первоначальная стоимость активаотражается по цене его поступления на предприятие, т.е. характеризует его стоимость на момент начала использования (оборота).

- Стоимость актива на конкретной стадии оборотаотражает ее уровень на каждый последующий момент оценки, пока актив находится в процессе хозяйственного использования.

- Ликвидационная стоимость актива характеризует ее уровень по завершении жизненного цикла (или процесса функционального использования на данном предприятии) конкретного вида актива.

3. Особенности формирования и оценки стоимости активов определяется конкретным их видом. В теории оценки стоимости активов с этих позиций выделяют три основных их вида: капитальные амортизируемые активы; текущие материальные активы; финансовые активы.

- Стоимость капитальных амортизируемых активов (к которым относятся операционные основные средства и нематериальные активы) формируется в процессе их использования под влиянием как внутренних, так и внешних факторов.

- Стоимость текущих материальных активов (к которым относятся запасы сырья, материалов, полуфабрикатов и готовой продукции) изменяется под влиянием исключительно внешних факторов за период их хранения.

- Стоимость финансовых активов (денежных активов, дебиторской задолженности и других аналогичных их видов) в номинальном выражении не изменяется и отражается при оценке по первоначальной их стоимости.

4. Стоимость актива существенно зависит от фактора времени.С позиций этого фактора различают стоимость актива в ценах приобретения и восстановительную его стоимость.

- Стоимость актива в ценах приобретения в количественном выражении равнозначна первоначальной его стоимости. Она служит ретроспективной базисной точкой отсчета настоящей стоимости актива на момент его приобретения при последующих переоценках этой стоимости с учетом фактора времени.

- Восстановительная стоимость актива характеризует результаты его переоценки с учетом фактора времени для получения сопоставимых показателей стоимости активов, приобретаемых в различное время.

- Номинальная стоимость актива отражает его оценку в денежных единицах без учета изменения покупательной стоимости денег за период его использования, вызванного инфляцией.

- Реальная стоимость актива отражает его оценку с учетом уровня покупательной стоимости денег за период его использования, связанного с инфляционными процессами в экономике страны.

5. Стоимость оцениваемого актива в значительной мере зависит от используемого подхода к проведению его оценки.В теории стоимости капитальных активов получили развитие две основные концепции, ее оценки - концепция стоимости замещения и концепция рыночной стоимости.

6. Стоимость активов в значительной степени определяется комплексностью объекта оценки.С позиций этого критерия разделяют стоимость индивидуальных активов и стоимость всей совокупности активов предприятия.

7. В процессе оценки ликвидационная стоимость актива может характеризоваться как положительной, так и отрицательной величинами. Размер может быть определен только в момент продажи актива или всего их комплекса.

9. Высокая роль процесса амортизации активов предприятия в формировании доходной части государственного бюджета и осуществлении государственной инвестиционной политики определяет жесткие формы регулирования этого процесса.В числе основных классификационных признаков предлагается выделить следующее:

- Форма функционирования активов.

- Характер участия активов в хозяйственном процессе с позиций особенностей их оборота.

- Характер участия активов в различных видах деятельности предприятия.

- Характер финансовых источников формирования активов.

- Характер владения активами предприятием.

- Степень агрегированных активов как объекта управления.

- Степень ликвидности используемых активов.

-Характер использования сформированных активов в текущей хозяйственной деятельности предприятия.

-Характер нахождения активов по отношению к предприятию.

Рассмотрим более подробно отдельные виды активов предприятия в соответствии с их классификацией по основным признакам.

По форме функционированиявыделяют три основных вида активов — материальные, нематериальные и финансовые.

1. Материальные активыхарактеризуют имущественные ценности предприятия, имеющие материальную вещную форму. К составу материальных активов предприятия относятся:

- основные средства;

- незавершенные капитальные вложения;

- оборудование, предназначенное к монтажу;

- производственные запасы сырья и полуфабрикатов;

- запасы малоценных и быстроизнашивающихся предметов;

- объем незавершенного производства;

- запасы готовой продукции, предназначенной к реализации;

- прочие виды материальных активов.

2. Нематериальные активы характеризуют имущественные ценности предприятия, не имеющие вещной формы, но принимающие участие в хозяйственной деятельности и генерирующие прибыль

3. Финансовые активыхарактеризуют имущественные ценности предприятия в форме наличных денежных средств, денежных и финансовых инструментов, принадлежащих предприятию. К основным финансовым активам предприятия относятся:

- денежные активы в национальной валюте;

- денежные активы в иностранной валюте;

- дебиторская задолженность во всех ее формах;

- краткосрочные финансовые вложения;

- долгосрочные финансовые вложения.

Финансовые активы предприятия подразделяются на два основных вида – оборотные и внеоборотные.

Оборотные (текущие) активыхарактеризуют совокупность имущественных ценностей предприятия, обслуживающих текущую производственно-коммерческую деятельность предприятия и полностью потребляемых в течение одного операционного цикла. В составе оборотных (текущих) активов предприятия выделяют следующие их элементы:

- производственные запасы сырья и полуфабрикатов;

- запасы малоценных и быстроизнашивающихся предметов;

- объем незавершенного производства;

- запасы готовой продукции, предназначенной к реализации;

- дебиторскую задолженность;

- денежные активы в национальной валюте;

- денежные активы в иностранной валюте;

- краткосрочные финансовые вложения;

- расходы будущих периодов.

Внеоборотные активыхарактеризуют совокупность имущественных ценностей предприятия, многократно участвующих в процессе отдельных циклов хозяйственной деятельности и переносящих на продукцию использованную стоимость частями. В практике учета к ним относят имущественные ценности (активы) всех видов со сроком использования более одного года и минимальной стоимостью, установленной соответствующими правовыми нормами.

В состав внеоборотных финансовых активов предприятия входят следующие их виды:

- основные средства;

- нематериальные активы;

- о незавершенные капитальные вложения;

- оборудование, предназначенное к монтажу;

- долгосрочные финансовые вложения;

- другие виды внеоборотных активов.

По характеру участия активов в различных видах деятельности предприятия они подразделяются на два основных вида — операционные и инвестиционные.

Операционные активы представляют собой совокупность имущественных ценностей, непосредственно используемых в производственно-коммерческой (операционной) деятельности предприятия с целью получения операционной прибыли.

В состав операционных активов предприятия включаются:

- производственные основные средства;

- нематериальные активы, обслуживающие операционный процесс;

- оборотные активы (вся их совокупность за минусом краткосрочных финансовых вложений).

Инвестиционные активы характеризуют совокупность имущественных ценностей предприятия, связанных с осуществлением его инвестиционной деятельности.

В состав инвестиционных активов предприятия включаются:

- незавершенные капитальные вложения;

- оборудование, предназначенное к монтажу;

- долгосрочные финансовые вложения; в краткосрочные финансовые вложения.

По характеру финансовых источников формирования активоввыделяют следующие их виды: валовые и чистые.

Валовые активы представляют совокупность имущественных ценностей предприятия, сформированных за счет собственного и заемного капитала, привлеченного для финансирования хозяйственной деятельности.

Чистые активыхарактеризуют стоимостную совокупность имущественных ценностей предприятия, сформированных исключительно за счет собственного его капитала.

По характеру владения активами предприятияони подразделяются на собственные, арендуемые и безвозмездно используемым.

По степени ликвидностиактивы предприятия подразделяются на следующие виды:

1. Активы в абсолютно ликвидной форме, характеризующие имущественные ценности предприятия, не требующие реализации и представляющие собой готовые средства платежа.

В состав активов такого вида входят:

- денежные активы в национальной валюте;

- денежные активы в иностранной валюте.

2. Высоколиквидные активы, характеризующие группу имущественных ценностей предприятия, которая быстро может быть конверсирована в денежную форму (как правило, в срок до одного месяца) без ощутимых потерь своей текущей рыночной стоимости с целью своевременного обеспечения платежей по текущим финансовым обязательствам.

К высоколиквидным активам предприятия относятся:

- краткосрочные финансовые вложения;

- краткосрочная дебиторская задолженность.

Среднеликвидные активы, характеризующие группу имущественных ценностей предприятия, которые могут быть конверсированы в денежную форму без ощутимых потерь своей текущей рыночной стоимости в срок от одного до шести месяцев.

К среднеликвидным активам предприятия обычно относят:

- все формы дебиторской задолженности, кроме краткосрочной и безнадежной;

- запасы готовой продукции, предназначенной к реализации.

Низколиквидные активы,

представляющие группу имущественных ценностей предприятия, которые могут быть конверсированы в денежную форму без потерь своей текущей рыночной стоимости лишь по истечении значительного периода времени (от полугода и выше).

В современной практике управления активами к этой их группе относят:

- запасы сырья и полуфабрикатов;

- запасы малоценных и быстроизнашивающихся предметов;

- активы в форме незавершенного производства;

- основные средства;

- в незавершенные капитальные вложения;

- оборудование, предназначенное к монтажу.

Неликвидные активы,

характеризующие отражаемые в балансе отдельные виды имущественных ценностей предприятия, которые самостоятельно реализованы быть не могут.

Проведенный обзор наиболее существенных характеристик активов предприятия показывает насколько многогранно с теоретических и прикладных позиций является эта экономическая категория. При этом все рассмотренные характеристики, отражающие особенности функционирования финансовых активов предприятия с различных сторон и они тесно взаимосвязаны.

Рисунок 1 Структура собственного капитала предприятия

С учетом избранной схемы финансирования активов формируется система источников привлечения капитала на предприятии.

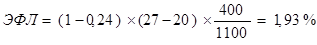

Эффект финансового рычага (финансового левериджа) характеризует результативность использования организацией заемных средств. Финансовый рычаг является объективным фактором, который возникает с появлением в пассиве предприятия заемных средств в объеме используемого организацией капитала, что позволяет ей получить дополнительную прибыль на собственный капитал.

Введем понятия экономической прибыли и экономической рентабельности организации (фирмы). Экономическая прибыль (Пэ) – это прибыль до уплаты процентов за использование заемных и привлеченных средств (включая проценты по корпоративным облигациям и привилегированным акциям) и налогов. Экономическая рентабельность (Рэ) определяется отношением экономической прибыли к активам (А) организации:

Рэ =Пэ / А (1)

В общем случае при одинаковой экономической рентабельности прибыльность собственного капитала существенно зависит от структуры финансовых источников. Если у организации нет платных долгов и по ним не выплачиваются проценты, то рост экономической прибыли ведет к пропорциональному росту чистой прибыли (при условии, что размер налога прямо пропорционален размеру прибыли).

В случае, если организация при том же общем объеме капитала (активов) финансируется за счет не только собственных, но и заемных средств, прибыль до налогообложения уменьшается за счет включения процентов в состав затрат. Соответственно уменьшается величина налога на прибыль и рентабельность собственного капитала может возрастать. В результате использование заемных средств, несмотря на их платность, позволяет увеличивать рентабельность собственных средств. В этом случае говорят об эффекте финансового рычага (левериджа).

Эффект финансового левериджа (Эф) – это способность заемного капитала генерировать дополнительную прибыль от вложений собственного капитала, или увеличивать рентабельность собственного капитала благодаря использованию заемных средств. Он рассчитывается следующим образом:

Эфр = (1 – Н)(Рэ – i)* , (2) , (2)

где Н – ставка налога на прибыль, в десятичном выражении;

Рэ - коэффициент рентабельности активов (отношение валовой прибыли к средней стоимости активов), %.

i – процент за пользованием кредита.

ЗК – сумма привлеченного заемного капитала.

СК - сумма имеющегося собственного капитала.

Таким образом, формирование отрицательного значения дифференциала финансового левериджа по любой причине всегда приводит к снижению рентабельности собственного капитала. В этом случае использование предприятием заемного капитала дает отрицательный эффект.

Соотношение заемного и собственного капитала является тем рычагом, который изменяет (усиливает, мультиплицирует) положительный или отрицательный эффект, получаемый за счет соответствующего дифференциала. При положительном значении последнего любое увеличение финансового рычага будет вызывать еще больший прирост рентабельности собственного капитала, а при отрицательном его значении прирост финансового рычага будет приводить к еще большему темпу снижения рентабельности собственного капитала.

Таким образом, при неизменном дифференциале финансовый леверидж является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли. Аналогичным образом при неизменном уровне финансового левериджа положительная или отрицательная динамика его дифференциала генерирует или возрастание, или уменьшение суммы и уровня прибыли на собственный капитал, а также финансового риска ее потери.

Зависимость рентабельности собственного капитала от доли заемных средств в капитале организации представлена на рисунке 2.

Рисунок 2 – Зависимость рентабельности собственного капитала от структуры капитала компании

Горизонтальная линия (линия I) на рисунке 2 характеризует рентабельность собственного капитала, которая может быть достигнута без привлечения платных заемных средств. Каждая точка кривой показывает величину рентабельности собственного капитала при различной структуре капитала фирмы, различном соотношении заемных и собственных средств и имеет восходящий характер, располагаясь выше линии I до тех пор, пока одновременно с повышением доли заемных средств («плеча рычага») растет «дифференциал». Этот рост продолжается до определенного предела, после которого кривая приобретает нисходящий характер. Это связано с тем, что с увеличением доли заемных средств возрастает их платность и, следовательно, уменьшается величина «дифференциала». Точка пересечения кривой с линией I (что соответствует «дифференциалу», равному нулю) означает, что дальнейшее увеличение «плеча рычага» (и соответственно финансового риска) нецелесообразно, поскольку все большая часть прибыли направляется на уплату процентов по заемным средствам и рентабельность собственного капитала становится меньше, чем при без долговом финансировании.

Разумная финансовая политика должна быть основана на понимании того, что заемные средства – это не только ускорители развития, но и усилители финансового риска. Привлекая заемные средства, организация может быстрее и масштабнее выполнить свои задачи. В то же время доля заемных средств может увеличиваться лишь до определенных пределов, поскольку с ее ростом в структуре капитала растет финансовый риск компании, что отражается, в том числе, и на величине платы за их использование. Так, при увеличении доли заемных средств в структуре капитала компании выше безопасной нормы (40 – 50%) банк может повысить процент за кредит из-за повышения риска не возврата ссуды. В целом использование финансового рычага является одной из, главных составляющих формирования эффективной финансовой политики фирмы для решения как текущих, так и стратегических задач.

Политика заимствования должна быть направлена на определение наилучшего соотношения между риском и ожидаемым доходом. В рассматриваемом выше примере эффект финансового рычага оценивался при одинаковом уровне экономической рентабельности. В то же время уровень экономической рентабельности должен, обязательно учитываться при выборе способов финансирования. Общее правило здесь таково: чем выше экономическая рентабельность, тем более предпочтительнее становится долговое финансирование (при положительном «дифференциале» и прочих равных условиях).

Знание механизма воздействия финансового капитала на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять устойчивым ростом капитала, его стоимостью и структурой.

В ходе рассмотрения сущности, форм, принципов и классификации источников формирования активов мы определили, что в различных источниках экономической литературы существует множество трактовок финансовых активов предприятия.

Активы предприятия являются одной из важнейших категорий финансового менеджмента, теоретические аспекты которой комплексно не исследованы еще в работах экономистов с достаточной глубиной.

По форме функционированиявыделяют три основных вида активов — материальные, нематериальные и финансовые.

По характеру участия активов в различных видах деятельности предприятия они подразделяются на два основных вида — операционные и инвестиционные.

Источники формирования активов делятся на собственные и заемные. В свою очередь заемные источники делятся на краткосрочные и долгосрочные.

Таким образом, мы определили что такое источники формирования активов, их виды и классификацию нам необходимо определить методику проведения анализа источников формирования активов, которая и отражена в следующем пункте.

1.2 Методика анализа источников формирования активов предприятия

На настоящее время разработано множество различных методик оценки формирования активов как отечественными, так и зарубежными авторами. При оценке формирования активов мы остановимся на методике Ковалева И. А. и И. А. Бланка.

По мнению этих авторов сформированные на первоначальном этапе активы предприятия требуют постоянного развития. Финансовую основу этого развития составляет формирование предприятием собственных финансовых ресурсов, привлекаемых как из внешних, так и внутренних источников. В системе внутренних источников формирования собственных ресурсов, направляемых на финансирование развития активов, главная роль принадлежит операционной прибыли.

Для оценки ликвидности баланса по Ковалеву И. А. средства предприятия (актив баланса) и источники имущества предприятия (пассив баланса) подразделяются на четыре группы. Причем, при группировки статей актива баланса средства распределяются по степени убывания ликвидности таблица 1.

Таблица 1 Ликвидность баланса

| АКТИВ БАЛАНСА |

ПАССИВ БАЛАНСА |

А1

- наиболее срочные ликвидные активы

Денежные средства (стр.260) + краткосрочные финансовые вложения (стр. 250)

|

>

|

П1

- наиболее срочные пассивы кредиторская задолженность (стр. 620)+ стр. 630 |

А2

– быстро реализуемые активы

Дебиторская задолженность со сроком погашения менее 12 мес. (стр. 240)

|

>

|

П2

– Краткосрочные пассивы краткосрочные кредиты и займы (стр. 610) |

А3

– медленно реализуемые активы

Дебиторская задолженность со сроком погашения более 12 мес. (стр. 230) + запасы (стр. 210) + долгосрочные финансовые вложения (стр. 140)+НДС (стр.220)

|

>

|

П3

– долгосрочные обязательства

Долгосрочные пассивы (стр. 590)

|

А4

– трудно реализуемые активы

Внеоборотные активы (стр.190) - долгосрочные финансовые вложения (стр. 140)

|

<

|

П4

– постоянные пассивы

Собственный капитал (стр. 490)+ стр. 640+стр. 650- стр.216

|

Различают следующие виды ликвидности баланса: абсолютную ликвидность, текущую ликвидность, перспективную ликвидность и общую или комплексную ликвидность.

Условия абсолютной ликвидности записываются в виде совокупности неравенств:

А1

П1

, А2 П1

, А2

П2

, А3 П2

, А3

П3

, А4 П3

, А4

П4

(3) П4

(3)

Условие текущей ликвидности имеет вид

(А1

+А2

)  (П1

+П2

). (4) (П1

+П2

). (4)

Условие перспективной ликвидности выглядит следующим образом:

А3

П3

(5) П3

(5)

Теперь рассмотрим в табл. 2 ряд основных коэффициентов, характеризующих ликвидность.

Таблица 2 Коэффициенты ликвидности

| Наименование показателя |

Способ расчета |

Нормальное ограничение |

| 1. Общий показатель ликвидности |

L1=(A1+ 0,5А2+0,3А3) / (П1 +0,5П2 + 0,3П3) |

L1 >=1 |

| 2. Коэффициент абсолютной ликвидности |

L2 = A1/ (П1+П2) |

L2 > 0,2...0,7 |

| 3. Коэффициент критической оценки (быстрой ликвидности) |

L3 = (А1+А2) / (П1+П2) |

Допустимая 0,7...0,8;

Желательная L3>=1,5

|

| 4. Коэффициент текущей ликвидности |

L4 = (А1+А2+А3/(П1+П2) |

Необходимое значение 1;

Оптимальное - не менее 0,2

|

| 5. Коэффициент восстановления платежеспособности |

L5 = (L4ф + 6/t*(L4ф-L4н))/2 |

не менее 0,1 |

Для получения детальной и всесторонней картины, отражающей степень ликвидности предприятия, необходим анализ бюджета его денежных средств.

Основной целью управления формированием операционной прибыли является выявление основных факторов, определяющих ее конечный размер в конкретных условиях хозяйственной деятельности предприятия, и изыскание резервов дальнейшего увеличения ее суммы.

В процессе управления формированием операционной прибыли на основе системы «Взаимосвязь, издержек, объема реализации и прибыли» предприятие решает ряд задач:

Определим объем реализации продукции, обеспечивающий безубыточную операционную деятельность в течение короткого периода.

Стоимостной объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде, может быть определен по следующим формулам:

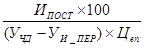

СРтб =  (6) (6)

СРтб =  (7) (7)

где СРтб -стоимостной объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде;

Ипост

- сумма постоянных операционных издержек (неизменная в рассматриваемом периоде);

Учд-уровень чистого операционного дохода к объему реализации продукции, %;

Уи пер- Уровень переменных операционных издержек к объему реализации продукции, %;

Умп - Уровень маржинальной операционной прибыли к объему реализации продукции, %.

Натуральный объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде, может быть определен по следующим формулам:

НРтб= (8) (8)

НРтб =  (9) (9)

НРтб =  (10) (10)

где НРтб – натуральный объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде;

Цеп

– цена единицы реализуемой продукции;

Определение объема реализации продукции, обеспечивающего безубыточную операционную деятельность в длительном периоде. Операционная деятельность в длительном периоде по сравнению с коротким периодом претерпевает следующие основные изменения:

- с ростом объема реализации продукции периодически возрастают постоянные операционные издержки. Это связано с увеличением парка используемых машин и оборудования (что приводит к росту амортизационных отчислений), повышением численности работников аппарата управления (что приводит к росту расходов на его содержание) и т.п.;

- с насыщением рынка в результате роста объема реализации продукции предприятие вынуждено снижать уровень цен, что приводит к соответствующему уменьшению темпов роста чистого операционного дохода;

- за счет более экономного использования сырья и материалов, роста производительности труда операционного персонала, укрупнения партий закупаемого сырья и отгружаемой продукции постепенно снижается уровень переменных операционных издержек на единицу продукции.

Каждый этап изменения условий операционной деятельности предприятия в длительном периоде представляет собой начало этой деятельности в коротком периоде, окончание которого характеризуется новым изменением условий. Иными словами, длительный период операционной деятельности предприятия может быть разложен на ряд коротких ее периодов (с неизменными условиями), что позволяет использовать при расчетах алгоритмы, характерные для короткого периода. В связи с этим, последующие задачи формирования валовой и других видов операционной прибыли с использованием системы «СVР» будут рассмотрены в рамках короткого периода операционной деятельности предприятия.

Разница между текущими активами и текущими пассивами представляет собой чистый оборотный капитал предприятия. Его еще называют работающим, рабочим капиталом, а в традиционной терминологии - собственными оборотными средствами (СОС). Заметим, что чистый оборотный капитал можно с одинаковым успехом подсчитывать по балансу двумя способами: «снизу» и «сверху». Производя эти операции, мы определяем величину оборотных активов предприятия, формирующихся счет собственных средств и долгосрочных заимствований (рисунок 3).

Оставшуюся же часть оборотных активов, если она не покрыта денежными средствами, надо финансировать в долг - кредиторской задолженностью. Не хватает кредиторской задолженности - приходится брать краткосрочный кредит.

Учитывая остроту проблемы недостатка СОС, сконцентрируемся на природе ТФП и способах их регулирования.

СОС = постоянные пассивы – постоянные активы = текущие активы – текущие пассивы (11)

По величине СОС судят, достаточно ли у предприятия постоянных ресурсов (собственных средств и долгосрочных заимствований) для финансирования постоянных активов (основных средств). Или, иными словами, покрываются ли иммобилизованные активы такими стабильными, «долгоиграющими», надежными источниками, каковыми являются собственные средства предприятия и полученные им долгосрочные кредиты. Если да, то СОС > 0, потому что постоянные пассивы больше постоянных активов. Если нет, то СОС < 0, потому что постоянные пассивы меньше постоянных активов и предприятие испытывает недостаток собственных оборотных средств.

Для оценки достаточности этих средств используется коэффициент самофинансирования развития активов, который рассчитывается по следующей формуле:

КСФа

=  (12) (12)

где КСФ

- коэффициент самофинансирования развития активов за счет внутренних источников в плановом периоде;

ЧПк - сумма капитализируемой чистой прибыли;

АОп - сумма амортизационных отчислений в плановом периоде;

∆А - сумма прироста остаточной стоимости активов в плановом процессе.

Определение необходимого объема финансовых средств, авансируемых в формирование запасов товарно-материальных ценностей, осуществляется путем определения потребности в отдельных видах запасов. В процессе определения потребности запасы товарно-материальных ценностей предварительно группируются следующим образом:

- производственные запасы (запасы сырья и материалов, необходимые для производства продукции);

- запасы готовой продукции, предназначенные для бесперебойной реализации услуг потребителям.

Потребность в запасах каждого вида определяется раздельно по таким группам:

- запасы текущего хранения (они представляют собой постоянно обновляемую часть запасов, формируемых на регулярной основе и равномерно потребляемых в процессе производства или реализации потребителям);

- запасы сезонного хранения (формирование таких запасов обусловлено сезонными особенностями производства и закупки сырья, а также сезонными особенностями потребления готовой продукции);

- запасы целевого назначения (формирование таких запасов на предприятии определено специфическими целями его деятельности, например, для организации встречной торговли при закупке определенных сырьевых ресурсов: запчастей и т. п.).

Среди этих групп запасов основное внимание должно быть уделено определению потребности в запасах текущего хранения (на большинстве предприятий они представляют единственный вид запасов товарно-материальных ценностей).

Принципиальная формула, по которой определяется необходимый объем финансовых средств, авансируемых на формирование запасов товарно-материальных ценностей, имеет вид:

ФСз = СР х Нз – КЗ’ (13)

где ФСз – объем финансовых средств, авансируемых в запасы;

СР – среднедневной объем расхода запасов в сумме;

Нз – норматив хранения запасов, в днях (при отсутствии разработанных нормативов может быть использован показатель средней продолжительности оборота запасов в днях);

КЗ’ – средняя сумма кредиторской задолженности по расчетам за приобретенные товарно-материальные ценности (этот элемент включается в расчет, как правило, только по производственным запасам; при реализации готовой продукции он включается лишь при установившейся практике предоплаты за нее).

Для простоты будем считать, что Т = 360 дней.

В табл. 3 представим алгоритм управления формированием активов с расчетными формулами.

Таблица 3 Алгоритм оценки политики управления финансовыми ресурсами

| Показатель |

Формула расчета |

| Анализ структуры активов предприятия и его ликвидности |

| Удельный вес оборотных активов |

Статья оборотных активов баланса / валюта баланса |

| Удельный вес внеоборотных активов |

Статья внеоборотных активов баланса / валюта баланса |

| Общий показатель ликвидности |

L1=(A1+ 0,5А2+0,3А3) / (П1 +0,5П2 + 0,3П3) |

| Коэффициент абсолютной ликвидности |

L2 = A1/ (П1+П2) |

| Коэффициент критической ликвидности |

L3 = (А1+А2) / (П1+П2) |

| Коэффициент текущей ликвидности |

L4 = (А1+А2+А3/(П1+П2) |

| Формирование точки безубыточности операционной деятельности |

| Уровень чистого операционного дохода к объему реализации продукции |

Чистый операционный доход / объему реализации продукции |

| Уровень переменных операционных издержек к объему реализации продукции |

Переменные издержки / объем реализации продукции |

| Стоимостной объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде |

СРтб =  |

| Натуральный объем реализации продукции, обеспечивающий достижение точки безубыточности операционной деятельности предприятия в коротком периоде |

НРтб =  |

| Управление финансовыми результатами |

| Период оборачиваемости оборотных средств |

Период оборачиваемости оборотных средств = Период оборачиваемости запасов + Период оборачиваемости дебиторской задолженности + Период оборачиваемости кредиторской задолженности. |

| Текущий дефицит оборотных средств |

Текущий дефицит оборотных средств = дебиторская задолженность - кредиторская задолженность |

| Объем финансовых средств, авансируемых в запасы |

ФСз = СР х Нз – КЗ’ |

| Управление денежными активами |

| Составление доходной части финансового плана |

Расчет инвестиционного проекта |

| Составление расходной части финансового плана |

В ходе рассмотрения методики формирования активов мы остановились на методике, предложенной такими авторами как Бланк и Ковалев. Данная методика позволяет достаточно полно проанализировать пассивы предприятия, их структуру, динамику, соотношение. И в конечном итоге сравнить это с рекомендуемыми значениями. Все существующие методики анализа формирования активов базируются на законодательной базе, которую мы рассмотрим в следующем пункте.

1.3 Методы анализа финансовой устойчивости предприятия

Под финансовой устойчивостью следует понимать его платежеспособность во времени с соблюдением условия финансового равновесия между собственными и заемными финансовыми средствами.

Для оценки состояния запасов и затрат используют данные группы статей «Запасы» II раздела актива баланса.

З = стр. 100 + стр. 110 + стр. 120 + стр. 130 + стр.140

Для характеристики источников формирования запасов определяют три основных показателя:

1.

Наличие собственных оборотных средств (СОС), как разница между собственным капиталом (I раздел пассива баланса) и необоротными активами (I раздел актива баланса). Этот показатель характеризует чистый оборотный капитал. Его увеличение по сравнению с предыдущим периодом свидетельствует о дальнейшем развитии деятельности предприятия. В формализованном виде наличие оборотных средств можно записать.

СОС = IрП – IрА = стр. 380 ф.1 – стр. 080 ф.1

где IрП – I раздел пассива баланса;

IрА – I раздел актива баланса.

2.

Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (СД), определяемое путем увеличения предыдущего показателя на сумму долгосрочных обязательств (ДО – III раздел пассива баланса):

СД = СОС + ДО = IрП – IрА + IIIрП = стр. 380 ф.1 – стр. 080 ф.1 + стр. 480 ф.1

3.

Общая величина основных источников формирования запасов и затрат (ОИ), определяемая путем увеличения предыдущего показателя на сумму краткосрочных кредитов банков (КК):

ОИ = СД + КК = стр. 380 ф.1 – стр. 080 ф.1 + стр. 480 ф.1 + стр.500 ф.1

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками их формирования:

1. Излишек (+) или недостаток (–) собственных оборотных средств (Фсос

):

Фсос

= СОС – 3,

где 3 – запасы.

2. Излишек (+) или недостаток (–) собственных и долгосрочных источников формирования запасов (Фсд

):

Фсд

= СД – 3

4.

Излишек (+) или недостаток (–) общей величины основных источников формирования запасов (Фои

):

Фои

= ОИ – 3

С помощью этих показателей определяется трехкомпонентный тип финансовой устойчивости.

1, если Ф > 0 1, если Ф > 0

S (Ф) =

0, если Ф < 0

Для характеристики финансовой ситуации на предприятии существует четыре типа финансовой устойчивости:

Первый – абсолютная финансовая устойчивость (трехкомпонентный показатель типа финансовой устойчивости имеет следующий вид: S={1,1,1}). Такой тип финансовой устойчивости характеризуется тем, что все запасы предприятия покрываются собственными оборотными средствами, т.е. организация не зависит от внешних кредиторов. Такая ситуация встречается крайне редко. Более того, она вряд ли может рассматриваться как идеальная, поскольку означает, что руководство компании не умеет, не желает, или не имеет возможности использовать внешние источники средств для основной деятельности.

Второй – нормальная финансовая устойчивость (показатель типа финансовой устойчивости имеет следующий вид: S={0,1,1}). В этой ситуации предприятие использует для покрытия запасов помимо собственных оборотных средств также и долгосрочные привлеченные средства. Такой тип финансирования запасов является «нормальным» с точки зрения финансового менеджмента. Нормальная финансовая устойчивость является наиболее желательной для предприятия.

Третий – неустойчивое финансовое положение (показатель типа финансовой устойчивости имеет следующий вид: S={0,0,1}), характеризуемое нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, сокращения дебиторской задолженности, ускорения оборачиваемости запасов.

Финансовая неустойчивость считается нормальной (допустимой), если величина привлекаемых для формирования запасов краткосрочных кредитов и заемных средств не превышает суммарной стоимости сырья, материалов и готовой продукции.

Четвертый – кризисное финансовое состояние (показатель типа финансовой устойчивости имеет следующий вид: S={0,0,0}), при котором предприятие находится на грани банкротства, т.к. денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд.

Для удобства определения типа финансовой устойчивости представим рассчитанные показатели в табл. 4.

Таблица 4 Сводная таблица показателей по типам финансовой устойчивости.

| Показатели |

Тип финансовой устойчивости |

| абсолютная устойчивость |

нормальная устойчивость |

неустойчивое состояние |

кризисное состояние |

| Фсос

= СОС – 3 |

Фсос

³ 0 |

Фсос

< 0 |

Фсос

< 0 |

Фсос

< 0 |

| Фсд

= СД – 3 |

Фсд

³ 0 |

Фсд

³ 0 |

Фсд

< 0 |

Фсд

< 0 |

| Фои

= ОИ – 3 |

Фои

³ 0 |

Фои

³ 0 |

Фои

³ 0 |

Фои

< 0 |

Финансовая устойчивость предприятия характеризуется системой финансовых коэффициентов. Они рассчитываются как соотношение абсолютных показателей актива и пассива баланса. Анализ финансовых коэффициентов рыночной устойчивости заключается в сравнении их значений с базисными величинами, а также в изучении их динамики. Данные коэффициенты можно разделить на два блока: 1) коэффициенты капитализации, характеризующие финансовое состояние предприятия с позиций структуры источников средств; 2) коэффициенты покрытия, характеризующие финансовую устойчивость с позиций расходов, связанных с обслуживанием внешних источников привлеченных средств.

Таким образом в ходе написания данного пункта мы определили, что анализ финансовой устойчивости предприятия является важнейшим этапом оценки его деятельности и финансово-экономического благополучия, отражает результат его текущего, инвестиционного и финансового развития, содержит необходимую информацию для инвесторов, а также характеризует способность предприятия отвечать по своим долгам и обязательствам и наращивать свой экономический потенциал.

Также мы выяснили, что под финансовой устойчивостью следует понимать его платежеспособность во времени с соблюдением условия финансового равновесия между собственными и заемными финансовыми средствами. Определили, что абсолютными показателями финансовой устойчивости являются показатели, характеризующие степень обеспеченности запасов и затрат источниками их формирования.

Для оценки финансовой устойчивости используется большое количество показателей, которые также были освещены в данном параграфе.

Для реализации теоретических навыков, изученных в ходе написания первой главы применим их на практике в анализе показателей формирования активов, приведенном в главе 2.

Глава 2. Анализ показателей формирования активов на ООО «Уралпромснаб»

2.1 Организационно-экономическая характеристика ООО «Уралпромснаб»

ООО «Уралпромснаб» было зарегистрировано 23 марта 2001 года в г. Челябинске. Основной целью создания предприятия являлось извлечение прибыли. ООО «Уралпромснаб» расположено в г. Челябинск, ул. Монтажников, дом 9. Основной вид деятельности фирмы – транспортно – экспедиционные услуги по доставке продуктов питания по г. Челябинску и Челябинской области.

В сферу деятельности фирмы входят такие услуги как:

– перевозка продуктов питания автомобильным транспортом от 1,5 т. до 20 т. по г. Челябинску и Челябинской области.

– рефрижераторные перевозки продуктов питания автомобильным транспортом от 1,5 т. до 20т.

В интересах малого и среднего бизнеса, а также для физических лиц, предоставляется услуга по организации перевозок автомобильным транспортом мелких партий грузов (от 10 кг и более) как по г. Челябинску так и по Челябинской области. В интересах клиента организуется забор грузов с его склада с доставкой до консолидационного склада исполнителя.

Дополнительные услуги: оптимизация и расчет маршрутов при обслуживании сетевых компаний; страхование груза с различными видами ответственности; отслеживание грузов в пути; охрана груза в пути.

Фирма имеет около 20 постоянных клиентов, с которыми она уже достаточно долгое время работают вместе.

Фирма имеет в собственности офис (ул. Монтажников 9). Арендует гараж под автомашины. Имеет на балансе 18 автомобилей различного назначения, из которых 4 взяты в аренду у одного из автопредприятий.

Заместитель директора по логистике занимается вопросами оптимизации затрат на доставку грузов клиентам, а также оптимальным распределением планируемого объема перевозок в течение месяца. Ему подчиняются весь основной рабочий и вспомогательный персонал фирмы (водители, механики, электрики, сторожа и уборщица).

Коммерческий директор помогает директору в разработке тактики и стратегии деятельности фирмы, а также занимается вопросами поиска клиентов и составления договоров на оказание услуг, планированием объема перевозок.

Директор непосредственно занимается стратегическим планированием деятельности фирмы, вопросами конкуренции, внешними связями фирмы. Помогает ему в этом главный бухгалтер, который является главным поставщиком информации, как для внутреннего пользования, так и для представления бухгалтерской отчетности в налоговые, финансовые статистические органы, банки, учредителям и т.д. Для выполнения первой функции главный бухгалтер обязан обеспечить надлежащее ведение управленческого учета, который предназначен для руководства данной фирмы. Второй функцией является финансовый учет. Это комплексный синтетический учет всех средств и всей экономической деятельности фирмы. В него входит аналитический учет, расчет с клиентами, другими организациями и лицами, а также аналитический учет финансовых операций.

Главному бухгалтеру непосредственно подчиняется бухгалтер, сфера деятельности которого, – внутрифирменный учет всех текущих операций, составление отчетов для главного бухгалтера, и экономист, который ведет работу по планированию затрат фирмы, а заодно по совместительству выполняет работу по приему и оформлению на работу персонала.

В ходе рассмотрения характеристики предприятия ООО «Уралпромснаб» были отражены основные моменты создания предприятия, выявлены цели его деятельности и основные услуги, осуществляемые предприятием.

Для оценки источников формирования активов проведем вертикальный и горизонтальный анализ пассива баланса (таблица 5).

Таблица 5 Анализ динамики структуры баланса

| Пассив |

Начало 2009 года |

Конец 2009 года |

Отклонение |

| тыс. руб. |

% |

тыс. руб. |

% |

| 1 |

2 |

3 |

4 |

5 |

6 |

III. КАПИТАЛ И РЕЗЕРВЫ

Уставный капитал

|

5 |

7,72 |

5 |

6,53 |

0 |

| Добавочный капитал |

2,34 |

3,61 |

3,07 |

4,01 |

0,73 |

| Резервный капитал |

5,72 |

8,83 |

9,25 |

12,07 |

3,53 |

| Итого по разделу III |

13,06 |

20,15 |

17,32 |

22,61 |

4,26 |

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и кредиты

|

- |

- |

- |

- |

| Итого по разделу IV |

0 |

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Займы и кредиты

|

- |

0 |

| Кредиторская задолженность |

51,74 |

79,85 |

59,30 |

77,39 |

7,56 |

в том числе:

поставщики и подрядчики

|

12,74 |

19,66 |

13,05 |

17,03 |

0,31 |

| задолженность перед персоналом организации |

6,28 |

9,69 |

8,92 |

11,64 |

2,64 |

| задолженность перед государственными внебюджетными фондами |

15,71 |

24,24 |

18,63 |

24,31 |

2,92 |

| задолженность по налогам и сборам |

12,08 |

18,64 |

9,34 |

12,19 |

-2,74 |

| прочие кредиторы |

4,93 |

7,61 |

9,36 |

12,22 |

4,43 |

| Итого по разделу V |

51,74 |

79,85 |

59,30 |

77,39 |

7,56 |

| БАЛАНС |

64,8 |

100 |

76,62 |

100 |

11,82 |

Далее для оценки показателей прибыльности предприятия проанализируем отчет о прибылях и убытках (таблица 6).

Таблица 6 Анализ состава и структуры прибыли

| Показатели |

Начало

Года

|

Удельн.

Вес

|

конец года |

Удельн.

вес

|

отклон.

абс.вел.

|

| 1. Выручка от продаж |

85,65 |

100 |

84,76 |

100 |

-0,89 |

| 2. Себестоимость товаров, услуг |

56,47 |

65,93 |

48,45 |

57,16 |

-8,02 |

| 3. Коммерческие расходы |

5,63 |

6,57 |

9,52 |

11,23 |

3,89 |

| 4. Управленческие расходы |

12,37 |

14,44 |

21,84 |

25,77 |

9,47 |

| 5. Прибыль (убыток) от продаж |

11,18 |

13,05 |

4,95 |

5,84 |

-6,23 |

| 6. Прочие операционные доходы |

- |

- |

- |

- |

- |

| 7. Прочие операционные расходы |

- |

- |

2,31 |

2,73 |

- |

| 8. Внереализационные доходы |

1,49 |

1,74 |

1,63 |

1,92 |

0,14 |

| 9. Внереализационные расходы |

0,24 |

0,28 |

0,78 |

0,92 |

0,54 |

| 10. Прибыль (убыток) до налогоообложения |

12,43 |

14,51 |

5,8 |

6,84 |

-6,63 |

| 11. Налог на прибыль |

2,486 |

2,90 |

0,00 |

-2,486 |

| 12. Прибыль (убыток) от обычной деятельности |

9,944 |

11,61 |

5,8 |

6,84 |

-4,144 |

| 13. Чрезвычайные доходы |

0,00 |

0,00 |

0 |

| 14. Чрезвычайные расходы |

0,00 |

0,00 |

0 |

| 15. Чистая прибыль |

9,944 |

11,61 |

5,8 |

6,84 |

-4,144 |

В ходе определения организационно-экономической характеристики предприятия ООО «Уралпромснаб» мы осветили вопросы деятельности организации, цели ее деятельности, провели вертикальный и горизонтальный анализ форм 1 и 2.

Далее мы проведем анализ обеспеченности активов источниками финансирования предприятия.

2.2 Анализ обеспеченности активов источниками финансирования предприятия

Анализ финансово-экономического состояния предприятия проводится с помощью совокупности методов и рабочих приемов (методологии), позволяющих структурировать и идентифицировать взаимосвязи между основными показателями.

Ведущим методом анализа финансово-экономического состояния является расчет финансовых (аналитических) коэффициентов, необходимый различным группам пользователей: аналитикам, менеджерам, кредиторам и др. Анализ таких коэффициентов (относительных показателей) – это расчет соотношений между отдельными позициями отчета или позициями разных форм отчетности, определение их взаимосвязей.

Анализ финансово-экономического состояния предприятия следует начинать с общей характеристики состава и структуры актива (имущества) и пассива (обязательств) баланса. Анализ актива баланса дает возможность установить основные показатели, характеризующие производственно-хозяйственную деятельность предприятия (таблицу 4):

- стоимость имущества предприятия, общий итог баланса;

- иммобилизованные активы (внеоборотные активы), итог разд. I баланса;

- мобильные активы (стоимость оборотных средств), итог разд. II баланса.

С помощью горизонтального (временного) и вертикального (структурного) анализа можно получить наиболее общее представление об имевших место качественных изменениях в структуре актива, изменению общей стоимости имущества.

Таблица 7 Основные показатели, характеризующиепроизводственно-хозяйственную деятельность ООО «Уралпромснаб»

| Наименование показателя |

2007 год |

2008 год |

2009 год |

| начало |

Конец |

Начало |

конец |

начало |

конец |

| Стоимость имущества предприятия, общий итог баланса |

36,085 |

52,034 |

52,034 |

51,736 |

51,736 |

59,302 |

| Иммобилизованные активы (внеоборотные активы), итог разд. I баланса |

4,850 |

5,430 |

5,430 |

5,425 |

5,425 |

4,014 |

| Мобильные активы (стоимость оборотных средств), итог разд. II баланса |

31,235 |

46,604 |

46,604 |

46,311 |

46,311 |

55,288 |

В качестве критерия в данном случае целесообразно использовать сравнительную динамику показателей изменения активов и полученных в анализируемом периоде количественных (объем реализации) и качественных (прибыль) результатов (таблица 5).

Таблица 8 Расчёт темпов изменения прибыли, выручки и стоимости имущества предприятия, млн. руб.

| Наименование показателя |

2007 год |

2008 год |

2009 год |

| На начало |

На конец |

На начало |

На конец |

На начало |

На конец |

| Выручка от реализации, стр. 010 формы 2 |

49,373 |

85,652 |

84,764 |

| Прибыль от реализации, стр. 050 формы 2 |

7,471 |

11,186 |

4,959 |

| Стоимость имущества предприятия, общий итог баланса |

36,085 |

52,034 |

52,034 |

51,736 |

51,736 |

59,302 |

Индекс динамики выручки предприятия  |

261% |

173% |

99% |

Индекс динамики прибыли предприятия  |

100% |

150% |

44% |

Индекс динамики имущества предприятия  |

144% |

99% |

115% |

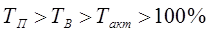

Таким образом, соотношение  не выполняется, а именно: в 2009 году темпы роста имущества предприятия превысили темпы роста выручки, а те в свою очередь превысили темпы роста прибыли. Кроме того, за рассматриваемый период тенденция данных показателей отрицательная. Это свидетельствует о неэффективном использовании ресурсов предприятия, а также об увеличении издержек в сферах производства и обращения. не выполняется, а именно: в 2009 году темпы роста имущества предприятия превысили темпы роста выручки, а те в свою очередь превысили темпы роста прибыли. Кроме того, за рассматриваемый период тенденция данных показателей отрицательная. Это свидетельствует о неэффективном использовании ресурсов предприятия, а также об увеличении издержек в сферах производства и обращения.

Снижение темпов роста прибыли от реализации продукции вызвано реализацией программы внедрения на рынок сразу нескольких новых видов керамики. С этой целью предприятие выпустило и распространило через сбытовую сеть большую партию новой продукции. Цены на эти виды керамики были искусственно занижены с целью привлечения к ним внимания покупателей и изучения потребительского спроса.

Снижение темпов роста выручки связано с насыщением ранка керамических изделий аналогичной продукцией различных производителей, обострением конкуренции.

Анализ динамики имущества с точки зрения его мобилизованной и иммобилизованной частей.

Характеристика изменений в мобильной и иммобилизованной частях имущества предприятия (см. таблицу 9). В этом случае необходимо учитывать два критерия:

- финансовый – более предпочтительным является рост мобильной части имущества (оборотных активов);

- производственный – нужно иметь достаточный минимум внеоборотных активов.

Из таблицы 6 виден рост оборотных активов (мобилизованной части) с 87% до 93 %. С финансовой точки зрения это предпочтительная тенденция, однако, кроме финансового критерия существует критерий производственной необходимости – необходимо иметь необходимый минимум.

В активе основных относительных показателей для определения финансовой устойчивости финансовых активов предприятия будем использовать следующие коэффициенты (таблица 10):

- коэффициент соотношения заемных и собственных средств;

- коэффициент соотношения долгосрочных и краткосрочных обязательств;

- коэффициент маневренности;

- коэффициент обеспеченности собственными средствами.

Из таблицы 7 видно, что на предприятии наметилась тенденция к понижению коэффициента соотношения заёмных и собственных средств, однако значение  значительно превышает рекомендуемое значение – значительно превышает рекомендуемое значение –  это указывает на сильную зависимость предприятия от внешних источников средств, потерю финансовой устойчивости (автономности). это указывает на сильную зависимость предприятия от внешних источников средств, потерю финансовой устойчивости (автономности).

Таблица 10 Расчёт финансовых коэффициентов, применяемых для оценки финансовой устойчивости предприятия, млн. руб.

| Наименование |

2007 год |

2008 год |

2009 год |

| Начало |

Конец |

Начало |

Конец |

Начало |

Конец |

Долгосрочные кредиты и заемные средства (итог разд. IV баланса «Долгосрочные обязательства»)  |

- |

- |

- |

- |

- |

- |

Краткосрочные кредиты и займы, кредиторская задолженность (итог разд. V баланса «Краткосрочные обязательства»)  |

36,08 |

52,03 |

52,03 |

51,74 |

51,74 |

59,30 |

Источники собственных средств (итог разд. III «Капитал и резервы»)  |

7,07 |

9,76 |

9,76 |

13,06 |

13,06 |

17,32 |

Наличие собственных оборотных средств  |

2,22 |

4,33 |

4,33 |

7,64 |

7,64 |

13,30 |

Общая величина оборотных средств предприятия  |

31,23 |

46,60 |

46,60 |

46,31 |

46,31 |

55,29 |

Коэффициент соотношения заемных и собственных средств  |

5,10 |

5,33 |

5,33 |

3,96 |

3,96 |

3,42 |

Коэффициент маневренности  |

0,31 |

0,44 |

0,44 |

0,58 |

0,58 |

0,77 |

Коэффициент обеспеченности собственными средствами  |

0,07 |

0,09 |

0,09 |

0,16 |

0,16 |

0,24 |

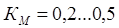

Рекомендуемые значения коэффициента маневренности -  . За рассматриваемый период коэффициент маневренности изменился с 0,31 до 0,77. Это указывает на то, что у предприятия возросла возможность финансового маневра. . За рассматриваемый период коэффициент маневренности изменился с 0,31 до 0,77. Это указывает на то, что у предприятия возросла возможность финансового маневра.

Рекомендуемые значения коэффициента обеспеченности собственными средствами -  . Чем выше показатель (0,5), тем лучше финансовое состояние предприятия, тем больше у него возможностей проведения независимой финансовой политики. Тенденция увеличения коэффициента обеспеченности собственными средствами (с 0,07 до 0,24) свидетельствует об улучшении финансового состояния за рассматриваемый период. . Чем выше показатель (0,5), тем лучше финансовое состояние предприятия, тем больше у него возможностей проведения независимой финансовой политики. Тенденция увеличения коэффициента обеспеченности собственными средствами (с 0,07 до 0,24) свидетельствует об улучшении финансового состояния за рассматриваемый период.

Оценим динамику, состава и структуру внеоборотных и оборотных финансовых активов предприятия.

Характеризуя динамику иммобилизованной части имущества, во-первых, обратим внимание на долю внеоборотных финансовых активов.

Таблица 11 Изменение долей внеоборотных финансовых активов, обслуживающих собственный (группа I) и заемный (группа II) обороты

| Наименование имущества предприятия |

2007 год |

2008 год |

2009 год |

| Начало |

Конец |

Начало |

Конец |

Начало |

Конец |

| млн. руб. |

% |

млн. руб. |

% |

млн. руб. |

% |

млн. руб. |

% |

млн. руб. |

% |

млн. руб. |

% |

| I группа |

Нематериальные активы (стр.110 баланса) |

0,020 |

0 |

0,022 |

0 |

0,022 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

| Основные средства (стр.120 баланса) |

4,824 |

99 |

4,817 |

89 |

4,817 |

89 |

5,425 |

100 |

5,425 |

100 |

4,014 |

100 |

| группа I всего: |

4,845 |

100 |

4,840 |

89 |

4,840 |

89 |

5,425 |

100 |

5,425 |

100 |

4,014 |

100 |

| II группа |

Незавершённое строительство (стр.130 баланса) |

0,000 |

0 |

0,585 |

11 |

0,585 |

11 |

0 |

0 |

0 |

0 |

0 |

0 |

| Долгосрочные финансовые вложения (стр.140 баланса) |

0,005 |

0 |

0,005 |

0% |

0,005 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

| группа II всего: |

0,005 |

0 |

0,590 |

11 |

0,590 |

11 |

0,000 |

0 |

0,000 |

0 |

0,000 |

0 |

| ВСЕГО: |

4,850 |

100 |

5,430 |

100 |

5,430 |

100 |

5,425 |

100 |

5,425 |

100 |

4,014 |

100 |

Характеристика изменений по всем составляющим внеоборотных активов.

Нематериальные активы ООО «Уралпромснаб» включают в себя:

- технологию производства керамики американской фирмы «RADOMIR»;

- права на использование торговой марки «RADOMIR» в рекламных целях;

- вложения в собственную торговую марку «BellRado»;

- лицензии, сертификаты.

Приобретение технологии, торговой марки, лицензий и сертификатов позволило предприятию в короткий срок начать выпуск качественной продукции, выйти и закрепиться на рынке сантехнических изделий, с каждым годом увеличивать объёмы производства, что доказывает необходимость приобретения использования нематериальных активов.

Характеризуя динамику пассивов, во-первых, обратим внимание на долю наиболее срочных обязательств, обслуживающих собственный оборот предприятия и оборот сторонних организаций (кредиторская задолженность предприятия) (таблица 12) составляет в 2009 году более 54,6% , что почти в два раза больше постоянных устойчивых пассивов (собственных средств), т.е. предприятие зависит от кредиторов и собственных средств не хватает для свободного маневрирования активами.

Таблица 12 Группировка пассивов (критерий - срочность выполнения)

| Группа |

ПАССИВ |

Код

строки

|

Состав пассивов, тыс.руб. |

Структура пассивов, % |

Индекс роста,% |

| 2007 |

2008 |

2009 |

2007 |

2008 |

2009 |

2008 |

2009 |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

| П1

|

Наиболее срочные обязательства (кредиторская задолжность) |

620

|

20,410 |

31,940 |

41,320 |

39,2 |

48,7 |

54,6 |

1,56 |

2,02 |

| П2

|

Краткосрочные обязательства (Кредиты и займы до 1 года) |

610 + 630 + 640 + 650 + 660 |

21,870 |

20,575 |

17,084 |

42,0 |

31,4 |

22,6 |

0,94 |

0,78 |

| П3

|

Долгосрочные обязательства (Кредиты и займы свыше 1 года) |

590

|

- |

- |

- |

- |

- |

- |

| П4

|

Постоянные (устойчивые) пассивы (Собственные средства, уставный капитал) |

490

|

9,760 |

13,060 |

17,320 |

18,8 |

19,9 |

22,9 |

1,34 |

1,77 |

| Баланс (П700

) |

700

|

52,040 |

65,575 |

75,724 |

100,0 |

100,0 |

100,1 |

1,26 |

1,46 |

Индекс роста наиболее срочных обязательств составляет 2,02, т.е. кредиторская задолженность предприятия растет быстрыми темпами. Это подтверждает необходимость смены финансовой политики ООО «Уралпромснаб».

Для оценки изменения основных средств определим уровень вооруженности труда и отдачи основных фондов.

Фондоотдача– важнейший обобщающий показатель использования основных фондов. В наиболее общем виде она свидетельствует о том, на сколько эффективно используются все без исключения группы основных фондов.

Для полного отражения разных видов источников собственных средств, долгосрочных и краткосрочных кредитов и займов в формировании запасов и затрат рассчитаем следующие показатели.

Наличие собственных оборотных средств – определяется как разница величины источников собственных средств и величины основных средств и вложений (внеоборотных активов);

Наличие собственных оборотных средств и долгосрочных заемных источников для формирования запасов и затрат - определяется как сумма собственных оборотных средств и долгосрочных кредитов и займов;

Общая величина основных источников средств для формирования запасов и затрат – рассчитывается как сумма собственных оборотных средств, долгосрочных и краткосрочных кредитов и займов.

На основе этих трех показателей, характеризующих наличие источников, которые формируют запасы и затраты для производственной деятельности, рассчитаем величины, дающие оценку размера (достаточности) источников для покрытия запасов и затрат.

Показатели обеспеченности запасов и затрат источниками их формирования ( ; ;  ; ;  ) являются базой для классификации финансового положения предприятия по степени устойчивости. ) являются базой для классификации финансового положения предприятия по степени устойчивости.

Таблица 13

Расчёт показателей обеспеченности запасов и затрат источниками их формирования, млн. руб.

| Наименование |

2007 год |

2008 год |

2009 год |

| Начало |

Конец |

Начало |

Конец |

Начало |

Конец |

– наличие собственных оборотных средств – наличие собственных оборотных средств |

2,22 |

4,33 |

4,33 |

7,64 |

7,64 |

13,30 |

– источники собственных средств (итог разд. III «Капитал и резервы») – источники собственных средств (итог разд. III «Капитал и резервы») |

7,07 |

9,76 |

9,76 |

13,06 |

13,06 |

17,32 |

– основные средства и вложения (итог разд. I баланса «Внеоборотные активы») – основные средства и вложения (итог разд. I баланса «Внеоборотные активы») |

4,85 |

5,43 |

5,43 |

5,43 |

5,43 |

4,01 |

– долгосрочные кредиты и заемные средства (итог разд. IV баланса «Долгосрочные обязательства») – долгосрочные кредиты и заемные средства (итог разд. IV баланса «Долгосрочные обязательства»)

|

- |

- |

- |

- |

- |

- |

– наличие собственных оборотных средств и долгосрочных заемных источников – наличие собственных оборотных средств и долгосрочных заемных источников

|

2,22 |

4,33 |

4,33 |

7,64 |

7,64 |

13,30 |

– общая величина основных источников средств – общая величина основных источников средств

|

30,24 |

43,18 |

43,18 |

42,25 |

42,25 |

51,98 |

– краткосрочные кредиты и займы (стр. 610, 621, 627 разд. V баланса «Краткосрочные обязательства») – краткосрочные кредиты и займы (стр. 610, 621, 627 разд. V баланса «Краткосрочные обязательства»)

|

28,02 |

38,85 |

38,85 |

34,62 |

34,62 |

38,67 |

| Z – запасы и затраты (стр. 211 + стр. 220 разд. II баланса «Оборотные активы») |

9,12 |

20,08 |

20,08 |

18,86 |

18,86 |

18,29 |

излишек (+) или недостаток (–) собственных оборотных средств  |

- 6,90 |

-15,76 |

-15,76 |

-11,23 |

-11,23 |

- 4,98 |

излишек (+) или недостаток (–) собственных оборотных и долгосрочных заемных источников формирования запасов и затрат  |

- 6,90 |

-15,76 |

-15,76 |

-11,23 |

-11,23 |

- 4,98 |

излишек (+) или недостаток (–) общей величины основных источников для формирования запасов и затрат  |

21,13 |

23,09 |

23,09 |

23,39 |

23,39 |

33,69 |

Расчёт показателей использования основных средств представлен в таблице 14.

Таблица 14 Расчёт показателей использования основных средств, млн. руб.

| Наименование |

2007 год |

2008 год |

2009 год |

| Начало |

Конец |

Начало |

Конец |

Начало |

Конец |

| Основные средства (стр.120 баланса) |

4,824 |

4,817 |

4,817 |

5,425 |

5,425 |

4,014 |

| Среднегодовая стоимость фондов |

4,821 |

5,121 |

4,720 |

| Выручка от реализации, итог раздела I формы 2 |

49,373 |

85,652 |

84,764 |

| Среднесписочная численность работающих, чел. |

75 |

100 |

150 |

Фондовооружённость,

млн. руб./чел.

|

0,064 |

0,051 |

0,031 |

| Фондоотдача |

10,24 |

16,72 |

17,96 |

Опираясь на результаты расчетов, приведённых в таблице 14 можно сделать вывод, что на предприятии, за счет привлечения дополнительного количества работающих, снизилась фондовооруженность труда, это позволило более интенсивно использовать основные фонды и тем самым увеличить фондоотдачу. Однако темп роста фондоотдачи в 2009 году по сравнению с 2007 годом существенно замедлился, а фондовооружённость снизилась в 2 раза. Это позволяет нам предположить, что имеющиеся у предприятия основные средства практически полностью освоены и уже в ближайшее время не позволят предприятию наращивать объёмы производств без дополнительных финансовых вложений.

Оценка состава и структуры оборотных источников финансовых активов предприятия.

Характеристику изменений в мобильной части проведём по следующим направлениям. Сначала установим динамику оборотных финансовых активов предприятия в сферах производства и обращения (таблица 15), а затем – в разрезе их отдельных элементов. При этом общим критерием для оценки динамики оборотных активов примем эффективность их использования, определяемую по показателям оборачиваемости.

Таблица 15 Изменение долей оборотных финансовых активов в сфере производства и в сфере обращения

| Наименование имущества предприятия |

2007 год |

2008 год |

2009 год |

| Начало |

Конец |

Начало |

Конец |

Начало |

Конец |

| млн. руб. |

% |

млн. руб. |

% |

млн. руб. |

% |

млн. руб. |

% |

млн. руб. |

% |

млн. руб. |

% |

| Сфера производства |

Производственные запасы |

9,10 |

29 |

17,04 |

39 |

17,04 |

39 |

32,77 |

54 |

32,77 |

54 |

34,71 |

48 |

| Незавершённое производство |

0,29 |

1 |

- |

0 |

- |

0 |

- |

0 |

- |

0 |

- |

0 |

Всего в сфере производства:

|

9,39 |

30 |

17,04 |

39 |

17,04 |

39 |

32,77 |

54 |

32,77 |

54 |

34,71 |

48 |

| Сфера обращения |

Готовая продукция |

7,61 |

24 |

19,79 |

45 |

19,79 |

45 |

16,94 |

28 |

16,94 |

28 |

21,28 |

30 |

| Дебиторская задолженность |

13,86 |

44 |

5,68 |

13 |

5,68 |

13 |

9,42 |

16 |

9,42 |

16 |

12,71 |

18 |

| Денежные средства |

0,34 |

1 |

0,99 |

2 |

0,99 |

2 |

0,49 |

1 |

0,49 |

1 |

2,68 |

4 |

| Краткосрочные финансовые вложения |

- |

0 |

0,03 |

0 |

0,03 |

0 |

0,52 |

1 |

0,52 |

1 |

0,33 |

0 |

| Всего в сфере обращения: |

21,82 |

70 |

26,48 |

61 |

26,48 |

61 |

27,37 |

46 |

27,37 |

46 |

36,99 |

52 |

| ВСЕГО: |