Федеральная таможенная служба

Государственное образовательное учреждение

Высшего профессионального образования

"Российская таможенная академия"

Владивостокский филиал

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

факультета таможенного дела

на тему: Актуальные проблемы организации контроля таможенной стоимости товаров

студента Лесюковой К.А.

Руководитель ВКР _______________

к. э. н., зав. кафедрой ЭТ Сидорова В.И.

"Допустить к защите"

Заведующий кафедрой ____________

к. т. н., доцент, Антонова Е.И.

Владивосток 2009 г.

Содержание

Введение

1. Сущность и порядок определения таможенной стоимости товаров, ввозимых на таможенную территорию РФ

1.1 Таможенная оценка товаров как необходимое условие перемещения товаров через таможенную границу

1.2 Законодательная и нормативно-правовая база оценки товаров, ввозимых на таможенную территорию РФ

1.3 Система контроля таможенной стоимости

2. Организация контроля таможенной стоимости товаров, ввозимых на таможенную территорию РФ

2.1 Динамика и особенности ввоза товаров через Находкинскую таможню

2.2 Механизм контроля таможенной стоимости в Находкинской таможне

2.3 Оценка итогов контроля таможенной стоимости товаров в Находкинской таможне

3. Предложения по совершенствованию системы контроля таможенной стоимости

3.1 Совершенствование законодательной и нормативно-правовой базы контроля таможенной стоимости

3.2 Информационное обеспечение системы контроля таможенной стоимости товаров

Заключение

Список использованных источников

Приложения

Таможенная стоимость товаров играет значительную роль в сфере государственного регулирования внешнеэкономической деятельности (ВЭД). Она используется в качестве базы для исчисления таможенных платежей, рассчитываемых по адвалорным ставкам, используется в качестве расчетной основы для взимания налога на добавленную стоимость и других пошлин и налогов, а также служит исходной величиной для формирования информации о стоимостном объеме внешней торговли. Следовательно от правильности определения таможенной стоимости зависит полнота взимания таможенных платежей.

Если в США и странах ЕС доля таможенной пошлины в доходных поступлениях в бюджет колеблется от 1 до 3%, то в России таможенные органы на сегодняшний день обеспечивают более 40% доходов федерального бюджета. Контроль таможенной стоимости и таможенная оценка являются одними из наиболее значимых видов деятельности таможенных органов России.

Реклама

В современных условиях адаптации к международным стандартам и принципам системы таможенного регулирования ВЭД, важной частью этой системы являются механизмы определения и контроля таможенной стоимости. На сегодняшний день острой проблемой для всей страны в целом и для нашего региона в частности является занижение таможенной стоимости. При этом зачастую используются фиктивные внешнеторговые документы. Прямыми последствиями данного явления являются недополучение государством значительной суммы таможенных платежей, снижение эффективности таможенного регулирования ВЭД и искажение информации о стоимостном объеме внешней торговли. Косвенными последствиями являются негативное влияние на развитие цивилизованного внутреннего рынка, вызванное недобросовестной ценовой конкуренцией, легализация денежных средств, полученных незаконным путем, нелегальный вывоз денежных средств за рубеж.

В преддверии присоединения к Всемирной торговой организации (ВТО) таможенная служба России стремительно продвинулась на пути к упрощению и гармонизации таможенных процедур и сокращению времени таможенного оформления. Была введена в действие система управления рисками (СУР). Внедрение выборочного контроля таможенной стоимости предполагало снижение затрат времени на контроль, упрощение соответствующих таможенных процедур, а также значительное сокращение уровня недостоверного декларирования таможенной стоимости. На сегодняшний день около 80% всей товарной номенклатуры охвачено стоимостными профилями рисков, установлены контрольные показатели по их применению и эффективности. Соответственно контроль таможенной стоимости подвергся значительному усилению. В данных условиях повышаются требования как к участникам ВЭД по доказательству заявленной таможенной стоимости и методу ее определения, так и к должностным лицам таможенных органов, осуществляющих контроль таможенной стоимости, в части их профессиональной квалификации, обоснованности принимаемых ими решений.

В соответствии с Докладом о результатах и основных направлениях деятельности Федеральной таможенной службы на 2009 - 2011 годы стратегической целью № 1 обозначено повышение уровня соблюдения таможенного законодательства Российской Федерации (РФ), обеспечение полноты и своевременности уплаты таможенных пошлин, налогов и таможенных сборов. Решение этой цели напрямую зависит от качества осуществления контроля таможенной стоимости уполномоченными должностными лицами таможенных органов.

Реклама

Таким образом, проблема занижения таможенной стоимости особенно актуальна в настоящее время. Именно поэтому дипломная работа посвящена исследованию проблем, возникающих при организации контроля таможенной стоимости товаров и транспортных средств, перемещаемых через границу РФ.

В работе будет проведен анализ системы контроля таможенной стоимости, исследованы основные проблемы, с которыми сталкиваются таможенные органы при оценке товаров, ввозимых в РФ.

Объектом исследования является совокупность общественных отношений в сфере внешнеэкономической деятельности, касающихся правильности определения таможенной стоимости товаров и транспортных средств, одним из участников которых являются таможенные органы РФ.

Предметом исследования является деятельность Находкинской таможни направленная на обеспечение соблюдения таможенного, налогового и другого законодательства, в части организации контроля таможенной стоимости.

Целью выпускной квалификационной работы является оценка действующей системы контроля таможенной стоимости, выявление основных проблем на этапе таможенного оформления с момента заявления стоимости до ее принятия таможенным органом и предложение путей совершенствования применяемой таможенными органами системы контроля таможенной стоимости.

Достижение указанной цели обеспечивается путем решения следующих задач:

1) рассмотрение нормативно - правовой базы, регламентирующей порядок контроля таможенной стоимости товаров и транспортных средств;

2) изучение механизма контроля таможенной стоимости таможенными органами;

3) осуществление анализа деятельности Находкинской таможни и отдела контроля таможенной стоимости;

4) выявление актуальных проблем, возникающих в процессе контроля таможенной стоимости товаров и транспортных средств, исследование причин такого возникновения и характеристика каждой из них;

5) разработка предложений и рекомендаций по совершенствованию системы контроля таможенной стоимости товаров и транспортных средств и определение путей решения выявленных проблем.

С учетом изложенных задач выпускная квалификационная работа состоит из трех разделов. Первый раздел - теоретический, в котором рассматриваются вопросы организации деятельности таможенных органов при осуществлении контроля таможенной стоимости. Второй - аналитическая часть, построенная на основе данных таможенной статистики Находкинской таможни, представляет собой анализ деятельности таможни и отдела контроля таможенной стоимости за последние четыре года, в том числе анализ сложившейся ситуации в области обжалования участниками ВЭД решений, принятых таможенными органами, о корректировке таможенной стоимости в судебных инстанциях. В третьем разделе описана характеристика выявленных проблем и намечены пути их решения.

Методологической основой работы стали: таможенное законодательство и иные правовые акты, содержащие нормы таможенного права; монографии, учебные пособия и проблемные публикации, по вопросам организации контроля таможенной стоимости товаров и транспортных средств, ведомственные инструкции и приказы Государственного таможенного комитета, Федеральной таможенной службы, Дальневосточного таможенного управления, подразделений Находкинской таможни, а также аналитические материалы, статистические данные и отчеты о работе Находкинской таможни.

На современном этапе развития внешнеторговых связей, в условиях постоянного увеличения объемов перемещаемых через таможенную границу товаров, государство стремится регулировать этот процесс в целях создания наиболее благоприятной обстановки для развития экономики, государства.

В соответствии с Федеральным законом от 8 декабря 2003 года № 164-ФЗ "Об основах государственного регулирования внешнеторговой деятельности" при перемещении через таможенную границу РФ товаров в качестве основных методов государственного регулирования используются таможенно-тарифный и нетарифный методы.

Суть таможенно-тарифного регулирования закреплена в ст. 19 Федерального закона "Об основах государственного регулирования внешнеторговой деятельности": "В целях регулирования внешней торговли товарами, в том числе для защиты внутреннего рынка РФ и стимулирования прогрессивных структурных изменений в экономике, в соответствии с законодательством РФ устанавливаются ввозные и вывозные таможенные пошлины". В том же Законе в ст.20 содержится характеристика нетарифного метода регулирование внешней торговли товарами, предполагающего использование таких инструментов, как количественные ограничения (квотирование), лицензирование, исключительное право на экспорт и (или) импорт отдельных видов товаров, специальные защитные меры, антидемпинговые меры и компенсационные меры (7).

На современном этапе государство стремится регулировать внешнеторговую деятельность не столько административными запретами и ограничениями, сколько путем создания благоприятных экономических условий для осуществления тех внешнеторговых операций, которые способствуют повышению эффективности российской экономики, реализации конкретных задач социально-экономического развития РФ. И, наоборот, для операций, которые могут оказать неблагоприятное воздействие на экономику страны, создаются менее благоприятные экономические условия.

В отличие от инструментов нетарифного регулирования, позволяющих государству осуществлять непосредственное вмешательство в процесс внешнеторгового обмена, таможенно-тарифные инструменты воздействуют на объект внешнеторговой политики косвенно, через ценовой фактор.

Таможенные пошлины выступают в качестве стоимостного ограничителя импортных (экспортных) операций: их ставки дифференцированно удорожают ввозимые (вывозимые) товары в зависимости от целей и ориентиров экономической и торговой политики государства.

Использование таможенных пошлин призвано также содействовать прогрессивным изменениям в структуре производства и потребления товаров в РФ, что также является одной из основных целей таможенного тарифа (38).

Важнейшую роль в таможенно-тарифном регулировании играют импортные пошлины, осуществляющие фискальную и защитную функции. Экспортные пошлины, взимаемые с товаров при их вывозе за границу, используются в современной мировой торговой практике крайне редко. Экспортные пошлины могут применяться в фискальных целях, для выравнивания низких внутренних цен и более высоких цен на внешнем рынке, с целью сохранения национальных ресурсов (в этом случае с помощью экспортной пошлины может быть сокращен до определенного предела вывоз того или иного товара). Экспортные пошлины обычно применяют развивающиеся страны.

По способу определения ставки таможенной пошлины делятся на адвалорные, специфические и комбинированные (30).

Основная масса импортных таможенных пошлин (в среднем - 75 %), содержащихся в Таможенном тарифе РФ, рассчитывается по адвалорной ставке (ad valorem). Адвалорная ставка устанавливается в процентах от таможенной стоимости облагаемых товаров. Адвалорная пошлина представляет собой защитный барьер на пути иностранных товаров с низкой стоимостью на российский рынок. Особенность данного вида пошлин заключается в том, что независимо от изменения цен на товар на мировом рынке, уровень защиты сохраняется.

Закон РФ от 21.05.1993 № 5003-1 "О таможенном тарифе" определяет следующие характеристики таможенной пошлины:

платеж, который имеет обязательный характер;

поступает в федеральный бюджет;

взимается таможенными органами;

уплачивается при ввозе товаров на таможенную территорию РФ или вывозе товаров с этой территории, а также в иных случаях, установленных таможенным законодательством РФ;

целью взимания таможенной пошлины является таможенно-тарифное регулирование внешнеторговой деятельности в экономических интересах РФ.

Таким образом, уплата таможенной пошлины является обязательным условием перемещения товара через таможенную границу РФ, а размер таможенной пошлины, в большинстве случаев, зависит от величины ставки и таможенной стоимости товара.

В ст.323 Таможенного кодекса РФ (далее ТК РФ) установлено, что таможенная стоимость товаров, наряду с их количеством, служит налоговой базой для целей исчисления таможенных пошлин, налогов.

Первоосновой для таможенной стоимости товаров является стоимость сделки. За основу стоимости внешнеторговой сделки принимается базисная цена, согласованная сторонами, сформированная с учетом мировых цен и рыночной конъюнктуры. Окончательной ценой, зависящей от конкретных показателей качества товара, условий поставки, условий оплаты, является контрактная цена - цена сделки по купле-продаже товара, зафиксированная в контракте. Цена реальной сделки купли-продажи, которая может изменяться на величину транспортных и страховых издержек в зависимости от условий контракта, определяет фактурную цену или фактурную стоимость товара.

Цена товара на мировом рынке претерпевает значительные изменения при переходе к новому качеству - цене внешнеторговой сделки. Эти изменения отражаются на уровне таможенной стоимости товара, пересекающего таможенную границу. Данные о величине дополнительных затрат можно получить на основе анализа внешнеторгового контракта и товаросопроводительных документов. При этом одним из важнейших требований, предъявляемых к сведениям, предоставляемым в подтверждение таможенной стоимости, является их достоверность и документальная подтвержденность (8).

Рассматривая процесс формирования таможенной стоимости в связи с ее назначением, можно дать полное определение таможенной стоимости: это стоимость товара, которая используется для расчета таможенных платежей при перемещении товаров через таможенную границу (является основой для исчисления таможенной пошлины, акцизов и таможенных сборов за таможенное оформление); образуется на определенном этапе продвижения товаров от продавца к покупателю, включает соответствующие этому этапу компоненты и определяется местом ввоза на территорию РФ.

Значение таможенной стоимости многопланово. Прежде всего, таможенная стоимость товаров, перемещаемых через таможенную границу РФ, служит налоговой базой для целей исчисления таможенных пошлин, налогов. Правильное определение таможенной стоимости является гарантией реализации конституционного принципа равного и справедливого налогообложения. С этой функцией таможенной стоимости связано большинство проблем. Стремясь минимизировать свои затраты, участники внешнеэкономической деятельности (ВЭД) пытаются уйти от налогов, а средством достижения этой цели является занижение таможенной стоимости.

Величина таможенной стоимости заложена в качестве критерия для определения размера подлежащих уплате таможенных сборов за таможенное оформление товаров. Так, постановлением Правительства РФ от 28.12.2004 г. №863 "О ставках таможенных сборов за таможенное оформление товаров" ставки указанных сборов установлены от 500 руб. до 100 тыс. руб. в зависимости от величины таможенной стоимости представленных к таможенному оформлению товаров.

Таможенная стоимость служит также основой при начислении административных штрафов, назначаемых за совершение административных правонарушений в области таможенного дела - нарушений таможенных правил, предусмотренных главой 16 Кодекса об административных правонарушениях Российской Федерации (КоАП РФ).

Сведения о таможенной стоимости используются для целей таможенной статистики и специальной таможенной статистики, а также для осуществления валютного контроля внешнеторговых сделок и расчетов банков по ним, в соответствии с законодательными актами РФ.

Таким образом, обязательным условием перемещения большинства товаров (75%) через таможенную границу РФ является определение таможенной стоимости, функциональное назначение которой состоит в том, что она является основой расчета таможенных платежей, установленных в адвалорных ставках.

Определение таможенной стоимости товаров, ввозимых на таможенную территорию РФ, основывается на принципах определения таможенной стоимости товаров, установленных нормами международного права и общепринятой международной практикой. Базовым соглашением, содержащим основные принципы оценки товаров для таможенных целей, является ГАТТ 1994 (Статья VII), а также Соглашение по применению VII статьи ГАТТ (1).

Нормативно-правовая база таможенной оценки товаров в РФ включает:

Таможенный кодекс РФ 2003 г. (ТК РФ);

закон РФ от 21.05.1993 г. № 5003-1 “О таможенном тарифе”;

приказ ГТК РФ от 28.11.2003 г. № 1356 "Об утверждении инструкции о действиях должностных лиц таможенных органов, осуществляющих таможенное оформление и таможенный контроль при декларировании и выпуске товаров";

приказ ГТК РФ от 05.12.2003 г. № 1399 "Об утверждении положения о контроле таможенной стоимости товаров, ввозимых на таможенную территорию РФ";

приказ ФТС РФ от 06.09.2006 г. № 829 "Об утверждении формы бланков декларации таможенной стоимости (ДТС-1 и ДТС-2) и инструкции о порядке заполнения декларации таможенной стоимости";

приказ ФТС РФ от 16.04.2008 г. № 435 "Об утверждении форм декларации таможенной стоимости (ДТС-3 и ДТС-4) на товары, вывозимые с таможенной территории РФ и инструкции о порядке заполнения декларации таможенной стоимости";

приказ ФТС РФ от 20.09.2007 г. № 1166 "Об утверждении комплектов бланков "Форма корректировки таможенной стоимости и таможенных платежей (КТС-1)", "Добавочный лист (КТС-2)" и инструкции о порядке заполнения форм корректировки таможенной стоимости и таможенных платежей";

иные приказы и письма ГТК и ФТС России, регламентирующие порядок заявления и контроля таможенной стоимости товаров.

Как уже было отмечено, основу современной процедуры таможенной оценки товаров, принятой в большинстве стран мира, составляют статья VII ГАТТ и Соглашение о применении статьи VII ГАТТ. Россия не является участницей ГАТТ, однако принятие ею международных стандартов, в том числе в области таможенной оценки товаров, отвечает ее интересам по интеграции в международные экономические отношения, расширению своих торговых связей, вступлению во Всемирную торговую организацию. Важным этапом на пути достижения этих целей является приведение правовой базы РФ в соответствие с нормами международного права и общепринятой международной практикой. Унификация российского законодательства по таможенной оценке ввозимых товаров с нормами Соглашения о применении статьи VII ГАТТ является одним из центральных вопросов на переговорах по вступлению России во Всемирную торговую организацию. Названные обстоятельства обусловили необходимость внесения изменений в Закон РФ от 21.05.1993 г. № 5003-1 "О таможенном тарифе", что было сделано Федеральным законом от 08.11.2005 г. № 144-ФЗ "О внесении изменений в Закон Российской Федерации "О таможенном тарифе", вступившим в силу 01.07.2006 г.

Несмотря на то, что РФ не является участницей Соглашения о применении статьи VII ГАТТ, в силу п.1 ст.12 Закона РФ "О таможенном тарифе" положения международного права и общепринятая международная практика составляют основу системы таможенной оценки товаров, ввозимых в РФ. В этой связи законодательная база и правоприменительная практика должны ориентироваться на мировые стандарты таможенной оценки товаров, нормы указанного выше Соглашения, рекомендации ВТО по применению его положений.

Перечень методов определения таможенной стоимости, выработанных и закрепленных в международно-правовых нормах, аналогичен и в РФ. Это методы:

1) метод по стоимости сделки с ввозимыми товарами;

2) метод по стоимости сделки с идентичными товарами;

3) метод по стоимости сделки с однородными товарами;

4) метод вычитания;

5) метод сложения;

6) резервный метод.

Приведенный перечень методов определения таможенной стоимости является исчерпывающим.

В Законе РФ от 21.05.1993 г. № 5003-1 "О таможенном тарифе" установлены основные принципы таможенной оценки, которые в равной мере должны соблюдаться и декларантами, и таможенными органами при определении таможенной стоимости товаров, являются следующие.

1. Первоосновой таможенной стоимости признается стоимость сделки, как она определена в ст. 19, 19.1 Закона РФ "О таможенном тарифе".

Стоимость сделки - это цена, фактически уплаченная или подлежащая уплате за товары при их продаже на экспорт в РФ (цена сделки), к которой дополнительно должны быть начислены и скорректированы в соответствии со ст. 19 Закона РФ "О таможенном тарифе" (таблица 1).

Таблица 1

Дополнительные начисления и вычеты из цены сделки

| Дополнительные начисления к цене сделки |

Вычеты из цены сделки |

| 1. Расходы в размере, в котором они произведены покупателем, но которые не включены в цену, фактически уплаченную или подлежащую уплате |

Расходы на производимые после ввоза на таможенную территорию РФ оцениваемых товаров строительство, возведение, сборку, монтаж, обслуживание или оказание технического содействия в отношении таких |

| - на выплату агенту (посреднику), за исключением вознаграждений, уплачиваемых покупателем своему агенту (посреднику) за оказание услуг, связанных с покупкой товаров |

| - на тару, если для таможенных целей она рассматривается как единое целое с товарами |

оцениваемых товаров, как промышленные установки, машины или оборудование |

| - на упаковку, включая стоимость упаковочных материалов и работ по упаковке |

| 2. Соответствующим образом распределенная стоимость следующих товаров и услуг, прямо или косвенно предоставленных покупателем бесплатно или по сниженной цене для использования в связи с производством и продажей на экспорт в РФ оцениваемых товаров в размере, не включенном в цену, фактически уплаченную или подлежащую уплате: |

Расходы по перевозке (транспортировке) оцениваемых товаров после их прибытия на таможенную территорию РФ |

| - сырья материалов и комплектующих, которые являются составной частью ввозимых товаров; |

| - инструментов, штампов, форм и других подобных предметов, использованных при производстве ввозимых товаров; |

| - материалов, израсходованных при производстве ввозимых товаров; |

| - проектирования, разработки, инженерной, конструкторской работы, дизайна, художественного оформления, чертежей и эскизов, произведенных (выполненных) в любой стране, за исключением РФ, и необходимых для производства оцениваемых товаров |

| 3. Платежи за использование объектов интеллектуальной собственности (за исключением платежей за право воспроизведения в РФ), которые относятся к оцениваемым товарам и которые покупатель прямо или косвенно должен уплатить в качестве условия продажи таких товаров, в размере, не включенном в цену, фактически уплаченную или подлежащую уплате, при условии, что такие платежи относятся только к ввозимым товарам |

Пошлины, налоги и сборы, взимаемые в РФ |

| 4. Любая часть дохода, полученного в результате последующей продажи, распоряжения иным способом или использования товаров, которая прямо или косвенно причитается продавцу |

| 5. Расходы по перевозке (транспортировке) товаров до аэропорта, морского порта или иного места прибытия товаров на таможенную территорию РФ |

| 6. Расходы по погрузке, выгрузке или перегрузке товаров, проведению иных операций, связанных с их перевозкой (транспортировкой) до аэропорта, морского порта, иного места прибытия товаров на таможенную территорию РФ |

| 7. Расходы на страхование в связи с международной перевозкой товаров |

В таможенную стоимость не включаются расходы, если они выделены из цены фактически уплаченной или подлежащей уплате, заявлены декларантом и подтверждены документально.

таможенная стоимость товар контроль

таможенная стоимость товар контроль

Исходя из Закона РФ от 21.05.1993 г. № 5003-1 "О таможенном тарифе" общий порядок определения таможенной стоимости можно представить в виде схемы, представленной ниже на рисунке 1.

Рис.1. Структура таможенной стоимости товаров, ввозимых в РФ

В соответствии со ст.12 Закона РФ от 21.05.1993 г. № 5003-1 "О таможенном тарифе" основным методом таможенной оценки является метод по стоимости сделки с ввозимыми товарами (первый метод). Определение первого метода как основного означает, что таможенная стоимость ввозимых на таможенную территорию РФ товаров должна определяться по этому методу во всех случаях, когда выполняются условия его применения, установленные Законом РФ "О таможенном тарифе".

В зарубежных государствах - участниках Соглашения о применении статьи VII ГАТТ соответствующие положения в полной мере реализуются на практике: порядка 90 - 98% всех экспортно-импортных операций оцениваются с использованием первого метода. Большинство товаров, ввозимых в РФ, также оценивается по первому методу, однако доля их значительно меньше.

2. Методы таможенной оценки, предусмотренные Законом РФ "О таможенном тарифе", применяются в строго заданной последовательности. Порядок последовательного применения методов таможенной оценки означает, что каждый последующий метод может быть применен только в том случае, если не выполняются условия применения предыдущего метода, за исключением методов вычитания и сложения (методы 4 и 5). В новой редакции Закона (п.2 ст.12) однозначно установлено, что последовательность применения методов 4 и 5 может быть изменена только по желанию декларанта, таможенный орган при самостоятельном определении таможенной стоимости не вправе изменить последовательность применения методов таможенной оценки. Такая редакция Закона соответствует международным документам, рекомендациям ВТО.

Последовательное применение методов - один из основополагающих принципов таможенной оценки товаров. Его практическая значимость сводится к тому, что величина таможенной стоимости, определенная с помощью каждого последующего метода, все с большей степенью отдалена от реальной стоимости конкретного перемещаемого товара, носит обобщенный, "теоретический" характер.

Последний из предусмотренных настоящим законом резервный метод (метод 6) согласно п.2 комментируемой статьи может применяться только в том случае, если таможенная стоимость не может быть определена с использованием ни одного из предыдущих методов.

Обобщив вышесказанное, можно заключить, что таможенная стоимость ввозимых в РФ товаров определяется при помощи 6 методов, основывающихся на общих принципах таможенной оценки принятых в международной практике. Базовым документом, на основе которого разработаны данные методы, является ГАТТ. Данные методы закреплены и регламентированы законом “О таможенном тарифе”, и направлены на сочетание интересов участников ВЭД и таможенных органов. Идеи некоторых исследователей о том, что посредством манипуляций со способами расчета таможенной стоимости товара государство-импортер может повысить уровень таможенно-тарифной защиты, неуместны, так как таможенная стоимость является основой таможенного налогообложения, и в соответствии со своей сущностью должна быть фундаментальной (31).

3. Следующий важный принцип таможенной оценки товаров, ввозимых в РФ, закреплен в п.3 статьи 19 закона “О таможенном тарифе”. Согласно указанной норме таможенная стоимость товаров и сведения, относящиеся к ее определению, должны основываться на количественно определяемой и документально подтвержденной достоверной информации. Требованию о документальном подтверждении, количественной определенности и достоверности сведений, используемых при определении таможенной стоимости, должна соответствовать информация, относящаяся ко всем структурным компонентам таможенной стоимости. Данный принцип нашел свое отражение и в п.2 ст.323 ТК РФ.

В первую очередь, на возможную недостоверность указывает несоответствие сведений, содержащихся в разных (или даже в одном и том же) документах, представленных к таможенному оформлению, если эти данные должны совпадать (сведения об условиях продажи и поставки товаров, цене, количестве и др.).

Однако доказать недостоверность представленных документов и сведений очень сложно (для этого необходимо проведение экспертизы документов, что может повлечь значительные временные и финансовые расходы, не говоря уже о том, что проведение экспертизы в отношении всех товаров, заявленная таможенная стоимость которых вызывает сомнение просто невозможно).

При оценке документов на предмет достоверности и надлежащего оформления должностное лицо таможенного органа, прежде всего, обратит внимание, определены ли в документах стоимость и количество товара, подтверждены ли указанные данные во всех представленных документах, оформлены ли эти документы надлежащим образом.

Количество товара, подлежащего передаче продавцом покупателю, является существенным условием договора купли-продажи. Условие о количестве товара может быть согласовано путем установления в договоре порядка его определения. В соответствии с п.2 ст.465 Гражданского кодекса РФ, если договор купли-продажи не позволяет определить количество подлежащего передаче товара, договор не считается заключенным.

В пункте 1 постановления "О некоторых вопросах практики рассмотрения споров, связанных с определением таможенной стоимости товаров" Пленум ВАС РФ пояснил, что условие о количественной определенности не выполнено, если в документах, выражающих содержание сделки, отсутствует ценовая информация, относящаяся к количественно определенным характеристикам товара.

Достоверность - это объективная характеристика информации, которую можно определить как соответствие сведений реальным обстоятельствам, действительности. Однако критерии этого понятия у таможенных органов и у суда часто не совпадают. На практике таможенные органы встречаются с масштабной фальсификацией документов, выражающих содержание внешнеторговых сделок и представляемых в подтверждение таможенной стоимости (по некоторым данным - до 70%) (21).

Наличие только признаков недостоверности заявленной таможенной стоимости является основанием для принятия таможенным органом решения об уточнении таможенной стоимости, однако не является основанием для принятия решения о ее корректировке.

Заявленная таможенная стоимость и достоверность сведений, используемых для ее определения, подтверждаются различными документами, сопровождающими внешнеторговую сделку и представляемыми в таможенные органы в ходе таможенной оценки товаров.

Под несоблюдением условия о документальном подтверждении и достоверности цены сделки с ввозимыми товарами следует понимать отсутствие документального подтверждения заключения сделки в любой, не противоречащей закону форме или отсутствие в документах, выражающих содержание сделки, информации об условиях поставки и оплаты товаров либо наличие доказательств недостоверности таких сведений (п.1 указанного постановления Пленума ВАС РФ).

В целом перечень основных документов, которыми может быть подтверждена заявленная таможенная стоимость, утвержден приказом ФТС России от 25.04.2007 г. № 536 "Об утверждении перечня документов и сведений, необходимых для таможенного оформления товаров в соответствии с выбранным таможенным режимом" и различается в зависимости от того, осуществляется ли ввоз или вывоз товаров, а также от применяемого метода определения таможенной стоимости. Помимо основных документов таможенный орган на основании п.4 ст.323 ТК РФ вправе запросить у декларанта дополнительные документы в целях подтверждения заявленной таможенной стоимости.

4. Процедура определения таможенной стоимости должна быть общеприменимой, то есть не различаться в зависимости от источников поставки товаров. Данный принцип направлен на обеспечение справедливой и единообразной системы таможенной оценки товаров, применение равных правил и одинаковых методик определения таможенной стоимости вне зависимости от таких факторов, как страна производства, страна отправления товаров, конкретный производитель и т.д.; процедура определения таможенной стоимости должна быть универсальной, единой.

5. Процедура таможенной оценки ввозимых товаров не должна использоваться для борьбы с демпингом.

Во многих документах методология таможенной оценки товаров классифицировалась как серьезный и сложный дополнительный протекционистский барьер (нетарифного характера). Вместе с тем основное функциональное назначение таможенной стоимости - служить налоговой базой для целей исчисления таможенных пошлин, налогов; "манипулирование" методологией таможенной оценки товаров в целях защиты национальной экономики, в частности, от ущерба вследствие демпингового импорта противоречит правовой природе и назначению этого института.

6. В целях обеспечения законности, единообразия и беспристрастности определения таможенной стоимости ввозимых товаров не должна использоваться произвольная или фиктивная таможенная стоимость товаров.

Произвольная или фиктивная таможенная стоимость - это стоимость, не соответствующая реальным обстоятельствам и условиям конкретной сделки, во исполнение которой осуществляется ввоз товаров, не относящаяся к оцениваемым товарам, не подтвержденная документально. Такая произвольная или фиктивная величина не может использоваться в целях таможенной оценки товаров.

Названные выше базовые принципы таможенной оценки не должны рассматриваться как ограничивающие полномочия таможенных органов проверять в порядке, предусмотренном таможенным законодательством РФ, подлинность документов, представленных декларантом в целях определения таможенной стоимости товаров, и достоверность содержащихся в них сведений. Это важное положение закреплено в п.5 комментируемой статьи. В соответствии с п.25 положения о контроле таможенной стоимости товаров, ввозимых на таможенную территорию РФ, утвержденного приказом ГТК России от 05.12.2003 г. № 1399, должностные лица специализированного подразделения по контролю таможенной стоимости (отдел контроля таможенной стоимости) таможни осуществляют проверку правильности определения таможенной стоимости, а также проверку документов и сведений, представленных в подтверждение заявленной таможенной стоимости товаров, перемещаемых через таможенную границу РФ.

Совокупность рассмотренных принципов таможенной оценки, а также методов определения таможенной стоимости, порядок их применения, права и обязанности сторон - декларанта и таможенного органа - в процессе определения таможенной стоимости, правовое регулирование процедуры таможенной оценки товаров образуют понятие системы определения таможенной стоимости (системы таможенной оценки) товаров.

Наряду с этим, в систему определения таможенной стоимости включаются также порядок заявления таможенной стоимости и контроль таможенной стоимости.

Введение любой системы налогообложения предполагает, что для обеспечения ее эффективного действия необходимо наличие, по крайней мере, двух компонентов: во-первых, установление четкого порядка исчисления базы налогообложения, т.е. определения перечня основных элементов (структуры) этой исходной базы и правил их определения; во-вторых, введение необходимых контрольных механизмов, позволяющих государству контролировать соблюдение установленных правил. Именно этим целям и служит понятие "таможенная стоимость товаров", и именно для правильности ее определения создана система оценки таможенной стоимости, включающая следующие элементы:

методы оценки таможенной стоимости;

порядок заявления таможенной стоимости;

технологию контроля таможенной стоимости (25).

Раздел IV Закона РФ "О таможенном тарифе" устанавливает 6 методов определения таможенной стоимости ввозимых товаров, которые уже были рассмотрены в предыдущем подразделе.

Таможенная стоимость товаров определяется декларантом самостоятельно по методам и при соблюдении всех требований, установленных Законом РФ "О таможенном тарифе".

Сведения о таможенной стоимости заявляются при декларировании товаров путем заполнения декларации таможенной стоимости (ДТС).

Декларация таможенной стоимости - это таможенный документ установленной формы, в котором заявляются сведения о таможенной стоимости товаров, избранном методе таможенной оценки, условиях продажи и поставки товаров, которые могут повлиять на цену сделки и, следовательно, на таможенную стоимость. Сведения, заявляемые в декларации таможенной стоимости, являются сведениями, необходимыми для таможенных целей.

ДТС представляется при декларировании товаров в таможенный орган, производящий их таможенное оформление, и является неотъемлемой частью соответствующей таможенной декларации. Это, в частности, означает, что заявление в ДТС недостоверных сведений имеет те же аналогичные правовые последствия, что и заявление недостоверных сведений в таможенной декларации.

При определении таможенной стоимости товаров на основе метода по стоимости сделки с ввозимыми товарами (первый метод) заполняется ДТС-1, в иных случаях заполняется ДТС-2.

ДТС удостоверяется лицом, ее составившим (путем проставления печати, если в соответствии с законодательством РФ указанное лицо должно иметь печать), и подписывается работником этого лица, заполнившим ДТС. Таможенным органом заполняются исключительно поля "ДЛЯ ОТМЕТОК ТАМОЖНИ".

Права и обязанности декларанта и таможенного органа в процессе определения таможенной стоимости закреплены в ст.323 ТК РФ (таблица 2).

Под контролем таможенной стоимости понимается совокупность мер, принимаемых таможенными органами в целях обеспечения соблюдения таможенного законодательства РФ в части проверки достоверности заявленных лицами сведений о таможенной стоимости, правильности избранного метода таможенной оценки и расчета таможенной стоимости перемещаемых через таможенную границу РФ товаров.

Система контроля таможенной стоимости включает в себя следующие элементы:

1) нормативно-правовая база;

2) принципы организации контроля;

3) формы и методы контроля;

4) основные сферы, объекты и субъекты контроля таможенной стоимости.

Таблица 2

Права и обязанности декларанта при заявлении и контроле таможенной стоимости

| Права |

Обязанности |

| 1. Доказать обоснованность применения избранного метода таможенной оценки и достоверность представленной в подтверждение заявленной таможенной стоимости информации |

1. Определить таможенную стоимость товаров |

| 2. Получить консультацию таможенного органа по выбору метода определения таможенной стоимости |

2. Последовательно применять методы таможенной оценки при определении таможенной стоимости |

| 3. Право в приоритетном порядке определить таможенную стоимость по иному методу в случае отказа таможенного органа в применении первоначально избранного метода |

3. Заявлять достоверные сведения о таможенной стоимости при декларировании товаров |

| 4. Отказаться от определения таможенной стоимости на основе другого метода по предложению таможенного органа |

4. Подтвердить правомерность использования избранного метода таможенной оценки |

| 5. Получить информацию (в письменной форме) о принятом таможенным органом самостоятельно решении по таможенной стоимости и его основаниях в срок не позднее дня, следующего за днем принятия такого решения |

5. Подтвердить правильность расчета таможенной стоимости |

| 6. Получить товары в пользование и (или) распоряжение под обеспечение уплаты таможенных платежей, которые могут быть дополнительно начислены |

| 7. Обжаловать решение таможенного органа по таможенной стоимости в административном и (или) судебном порядке |

Целью контроля таможенной стоимости является осуществление объективной и точной оценки товаров, перемещаемых через таможенную границу РФ, для обеспечения поступления в федеральный бюджет полных сумм причитающихся таможенных платежей, исчисляемых на основе таможенной стоимости; применения нетарифных мер регулирования, базирующихся на стоимости товаров; ведения таможенной статистики; а также создания предпосылок для формирования равных конкурентных условий в части налогообложения в связи с внешнеторговой деятельностью хозяйствующих субъектов.

Исходя из поставленной цели, задачами контроля таможенной стоимости являются:

1) дальнейшее совершенствование законодательства РФ по таможенной стоимости, его гармонизация с нормами ВТО;

2) организация контроля таможенной стоимости на основе анализа возможных рисков правонарушений в части таможенной стоимости, а также обеспечение единообразного подхода к принятию таможенными органами решений по таможенной стоимости;

3) формирование системы информационного обеспечения контроля таможенной стоимости и единой системы мониторинга стоимостных показателей внешнеторговой деятельности.

Основными принципами осуществления контроля таможенной стоимости таможенными органами России являются:

соблюдение законности должностными лицами таможенных органов при принятии решений по таможенной стоимости;

обеспечение соблюдения законодательства РФ, в том числе по таможенной стоимости;

объективность и точность оценки товаров;

предсказуемость действий должностных лиц таможенных органов при осуществлении контроля таможенной стоимости;

неотвратимость наказаний при выявлении административных нарушений в процессе оформления и контроля таможенной стоимости.

В соответствии со ст.323 ТК РФ контроль таможенной стоимости осуществляется таможенными органами в порядке, определяемом ФТС России, в частности порядок и технология контроля определены в приказе ГТК РФ от 5.12.2003 г. № 1399 "Об утверждении положения о контроле таможенной стоимости товаров, ввозимых на таможенную территорию РФ".

Как средство контроля таможенной стоимости применяются, как правило, следующие формы таможенного контроля: (18)

проверка документов и сведений (ст.367 ТК РФ);

таможенный осмотр товаров и транспортных средств (ст.371 ТК РФ);

таможенный досмотр товаров и транспортных средств (ст.372 ТК РФ);

устный опрос (ст.368 ТК РФ);

получение пояснений (ст.369 ТК РФ);

таможенная ревизия (ст.376 ТКРФ).

Контроль таможенной стоимости осуществляют должностные лица таможенных органов, уполномоченные производить такой контроль в соответствии со своими должностными обязанностями.

Контроль таможенной стоимости при декларировании и выпуске товаров осуществляют уполномоченные должностные лица таможенного поста или таможни. Контроль таможенной стоимости осуществляют должностные лица функционального подразделения по контролю таможенной стоимости таможни, если:

заявленная таможенная стоимость определена декларантом по методу по стоимости сделки с идентичными товарами, методу по стоимости сделки с однородными товарами или по резервному методу на их основе, а таможенное оформление идентичных или однородных товаров производилось вне зоны деятельности того таможенного поста, где проходит декларирование оцениваемых товаров;

заявленная таможенная стоимость определена декларантом по методу вычитания стоимости или резервному методу на его основе;

заявленная таможенная стоимость определена декларантом по резервному методу;

проверка правильности определения таможенной стоимости, а также проверка документов и сведений, представленных в подтверждение заявленной таможенной стоимости по результатам анализа рисков уклонения от уплаты таможенных пошлин, налогов, отнесена ФТС России к компетенции специализированного подразделения по контролю таможенной стоимости таможни, поскольку уровень таможенный стоимости является признаком, указывающим на то, что заявленные при декларировании товаров сведения могут являться недостоверными;

изменяется первоначально заявленный таможенный режим;

заявленная декларантом таможенная стоимость определена по методу по стоимости сделки с ввозимыми товарами, но участники сделки, в соответствии с которой перемещаются товары через таможенную границу РФ, являются взаимозависимыми лицами и имеются основания полагать, что взаимозависимость повлияла на цену сделки;

в отношении товаров необходим контроль стоимостной квоты, установленной законодательством РФ или международными договорами РФ.

Контроль таможенной стоимости при декларировании и выпуске товаров осуществляется путем проведения следующих операций:

контроля правильности выбора метода определения таможенной стоимости, то есть, соответствует ли выбранный метод виду и условиям внешнеторгового договора и представленным документам;

контроля правильности определения декларантом структуры заявленной таможенной стоимости (включение всех предусмотренных законом РФ "О таможенном тарифе" для данного метода оценки компонентов и, в случае заявления вычетов из выбранной основы для определения таможенной стоимости, их обоснованность);

контроля документального подтверждения заявленной таможенной стоимости и всех ее компонентов;

оценки достоверности заявленной декларантом таможенной стоимости с использованием системы управления рисками.

По результатам проведенного контроля уполномоченные должностные лица таможенных органов принимают решение.

Принимают заявленную декларантом таможенную стоимость - в случае, если должностными лицами таможенных органов не выявлено признаков, указывающих на то, что декларантом неправильно избран метод определения таможенной стоимости и неправильно определена заявленная таможенная стоимость. Данное решение формализуется путем проставления уполномоченным должностным лицом таможенного органа в таможенных документах отметки "ТС принята" После принятия таможенной стоимости таможенные органы могут продолжить контроль таможенной стоимости после выпуска товаров в соответствии с установленным порядком.

Запрашивают у декларанта дополнительные документы и сведения, необходимые для подтверждения заявленной таможенной стоимости, или затребуют пояснения по условиям продажи товаров, которые могли повлиять на цену сделки, и пояснения о влияющих на цену физических характеристиках, качестве и репутации на рынке ввозимых товаров. При этом в таможенных документах уполномоченным должностным лицом таможенного органа производится запись "ТС уточняется".

Таким образом таможенный орган обеспечивает реализацию декларантом предоставленного ему права доказать правомерность и обоснованность избранного метода и заявленной величины таможенной стоимости. Для представления запрошенных документов и сведений ТК РФ установлен срок, "который должен быть достаточен для этого", в то время как Приказ от 5.12.2003 г. № 1399 ограничивает его достаточным сроком в рамках предельного срока, составляющего 45 дней после принятия таможенной декларации.

Право декларанта доказать обоснованность заявленной таможенной стоимости (п.4 ст.323 ТК РФ) одновременно выступает и как его обязанность подтвердить достоверность представленных сведений и правомерность использования избранного метода таможенной оценки (ст. ст.124, 127, 131, 323 ТК РФ).

Спорным в юридической литературе и правоприменительной практике является вопрос о пределах исполнения декларантом этой обязанности. Так, если заявленная таможенная стоимость существенно отличается от информации о стоимости аналогичных товаров, имеющейся в распоряжении таможенных органов, и представленные документы подтверждают именно такую величину таможенной стоимости (т.е. документы составлены надлежащим образом, внутренне не противоречат друг другу, в связи с чем у таможенного органа отсутствуют основания для отказа в их принятии в качестве документов, подтверждающих таможенную стоимость), возникает вопрос о том, обязан ли декларант обосновывать и подтверждать указанное выше отличие заявленной им таможенной стоимости по сравнению с информацией таможенных органов. Впоследствии, если таможенным органом принимается решение о корректировке заявленной таможенной стоимости, встает вопрос о правомерности такого решения.

Представляется, что указанная выше обязанность по доказываю достоверности заявленной таможенной стоимости предполагает в том числе подтверждение обоснованности ее отличия от уровня стоимости аналогичных товаров по сделкам, совершенным при сопоставимых условиях, по информации таможенных органов. Обоснованной она может считаться, если документально подтверждена величина таможенной стоимости и "причины" ее снижения, поскольку, претендуя на занижение налоговой базы, декларант обязан подтвердить наличие оснований для такого занижения (например, путем представления дилерского соглашения, в рамках которого декларанту предоставлены скидки; документов, подтверждающих более низкую цену товаров вследствие длительного постоянного сотрудничества контрагентов по внешнеторговому договору и др.).

О необходимости корректировки таможенной стоимости путем изменения величины таможенной стоимости в рамках выбранного декларантом метода определения таможенной стоимости или путем применения другого метода определения таможенной стоимости. Данное решение отражается в ДТС или грузовой таможенной декларации (далее ГТД) путем проставления отметки "ТС подлежит корректировке". При этом таможенный орган передает декларанту:

а) уведомление о принятом решении (оформляется в письменном виде в произвольной форме и подписывается уполномоченным должностным лицом таможенного органа) и его основаниях. В уведомлении должны быть указаны номер ГТД, код товара в соответствии с ТН ВЭД России и его наименование, наименования сторон и реквизиты внешнеторгового контракта, условия поставки в соответствии с Инкотермс-2000, цена за единицу товара, перечень документов, представленных декларантом для подтверждения заявленной таможенной стоимости, результаты сравнительного анализа заявленной цены сделки, перечень дополнительных документов и сведений, запрошенных у декларанта, результаты анализа представленных декларантом пояснений, дополнительных документов и сведений;

б) копию соответствующего листа ДТС или ГТД с решением о корректировке таможенной стоимости;

в) расчет суммы обеспечения уплаты таможенных платежей, которые могут быть дополнительно начислены по результатам проверки правильности определения таможенной стоимости.

После получения и анализа дополнительных документов и сведений или получения письменного обоснования причин, по которым такие документы не могут быть представлены, уполномоченные должностные лица таможенных органов в течение трех рабочих дней со дня их получения принимают решение:

о принятии заявленной декларантом таможенной стоимости;

о необходимости корректировки таможенной стоимости путем изменения величины таможенной стоимости в рамках выбранного декларантом метода определения таможенной стоимости или путем применения другого метода определения таможенной стоимости.

Если в установленные сроки декларантом не представлены дополнительные документы и сведения и в письменной форме не дано объяснение причин, по которым такие документы и сведения не могут быть представлены, то в течение трех рабочих дней, начиная со дня, следующего за днем окончания срока, должностные лица принимают решение о таможенной стоимости исходя из имеющихся в их распоряжении документов и сведений.

По результатам контроля должностные лица могут принять решение о необходимости корректировки таможенной стоимости (таблица 3). При принятии такого решения до выпуска товара на первом листе ДТС в поле "Для отметок таможни", а если она не заполняется, - в графе "С" основного листа ГТД, уполномоченные должностные лица таможенных органов:

производят запись "ТС подлежит корректировке";

приводят обоснование принятого решения о неправомерном использовании избранного декларантом метода определения таможенной стоимости товаров и (или) неправомерном определении декларантом структуры заявленной таможенной стоимости;

предлагают декларанту произвести пересчет таможенной стоимости или определить ее с использованием другого метода.

При принятии решения о корректировке таможенной стоимости после выпуска товара уполномоченные должностные лица таможенных органов:

аннулируют перечеркиванием предыдущее решение по таможенной стоимости (запись "ТС уточняется"), производят запись "ТС подлежит корректировке" с обоснованием принятого решения и предложением декларанту произвести пересчет таможенной стоимости;

направляют декларанту копию соответствующего листа ДТС или ГТД с записью "ТС подлежит корректировке" с изложением обоснования принятого решения;

устанавливают декларанту срок для прибытия в таможенный орган с целью продолжения процедуры определения таможенной стоимости, а также дату проведения консультаций по выбору метода определения таможенной стоимости товаров (если декларанту предлагается определить таможенную стоимость другим методом). Указанный срок должен составлять не более 45 дней (ст.131 и 135 ТК РФ).

Таблица 3

Права и обязанности должностных лиц таможенного органа при контроле таможенной стоимости

| Права |

Обязанности |

| 1. Запросить дополнительные документы и сведения по таможенной стоимости и установить достаточный для их представления срок, если представленные декларантом документы и сведения не являются достаточными для принятия решения по таможенной стоимости |

1. Осуществить контроль заявленных декларантом сведений о таможенной стоимости в соответствии с законодательством РФ |

| 2. Принять решение о несогласии с использованием избранного декларантом метода определения таможенной стоимости и предложить использование другого метода, если заявленная декларантом таможенная стоимость не подтверждена либо обнаружены признаки недостоверности и (или) недостаточности представленных декларантом документов и сведений |

2. Провести консультации с декларантом по выбору метода определения таможенной стоимости в случае несогласия таможенного органа с использованием избранного декларантом метода |

| 3. Самостоятельно определить таможенную стоимость товаров, если в установленный срок декларантом не представлены запрошенные дополнительные документы и сведения либо таможенным органом обнаружены признаки недостоверности и (или) недостаточности представленных декларантом сведений и декларант отказался определить ТС на основе другого метода |

3. По просьбе декларанта осуществить выпуск товаров до завершения процедуры определения ТС под обеспечение уплаты таможенных платежей, которые могут быть дополнительно начислены |

| 4. Последовательно применять методы таможенной оценки при самостоятельном определении ТС |

| 5. Уведомить декларанта о принятом таможенным органом самостоятельно решении по таможенной стоимости в срок не позднее дня, следующего за днем принятия такого решения, с приложением документов, содержащих обоснование принятого решения, и документов, на основании которых производился расчет таможенной стоимости |

| 6. Выставить требование об уплате таможенных платежей, если в результате определения ТС таможенным органом требуется их доплата |

Примечание: ТС - таможенная стоимость

После получения уведомления о принятом решении, о необходимости корректировки таможенной стоимости декларант передает в таможенный орган ответное письменное решение:

либо об уточнении структуры заявленной таможенной стоимости;

либо о своем несогласии уточнить заявленную таможенную стоимость, с обязательным объяснением причин отказа.

При согласии изменить таможенную стоимость на решении декларанта проставляется дата, с момента которой исчисляется срок корректировки таможенной стоимости (не более 15 дней).

Изменение таможенной стоимости (корректировка) оформляется путем заполнения специальной формы корректировки таможенной стоимости (далее КТС) и таможенных платежей КТС-1 и КТС-2.

Рассматривая систему контроля таможенной стоимости, можно выделить следующие формы контроля:

предварительный - это система контрольно-аналитических, прогностических и управленческих мер, направленных, на выявление зон и критериев риска таможенных правонарушений. Основными методами предварительного контроля являются: аналитический, сравнительный, статистический и управления рисками;

текущий - контроль в процессе таможенного оформления, реализуется методами документального контроля и анализа рисков;

последующий - контроль после выпуска товаров в соответствии с заявленным таможенным режимом, применяются такие методы как документальный контроль, аудит, ревизия, контроль ФХД, бухгалтерский учет, складской учет, коммерческая документация, а также оперативно-розыскные мероприятия.

Порядок контроля в соответствии с приказом ГТК от 05.12.2003 г. № 1399 "Об утверждении положения о контроле таможенной стоимости товаров, ввозимых на таможенную территорию РФ" может быть представлен в виде схемы, изображенной на рисунке 2.

Рис.2. Порядок контроля таможенной стоимости ввозимых товаров

Таким образом, система определения таможенной стоимости товаров базируется на ст. VII ГАТТ. На сегодняшний день, таможенная стоимость ввозимых товаров определяется в РФ при помощи 6 методов, основывающихся на общих принципах таможенной оценки принятых в международной практике и закрепленных в законе “О таможенном тарифе”.

Процедура контроля таможенной стоимости ввозимых товаров определена и строго регламентирована нормативными документами. Основным документом регламентирующим порядок контроля таможенной стоимости ввозимых товаров является приказ ГТК от 05.12.2003 г. № 1399 "Об утверждении Положения о контроле таможенной стоимости товаров, ввозимых на таможенную территорию РФ". Однако, как показывает практика, должностные лица таможенных органов не всегда действуют согласно установленному порядку. Также существует ряд противоречий в действующих нормативных документах, которые влекут за собой оспаривание в арбитражных судах участниками ВЭД решений должностных лиц таможенных органов связанных с непринятием заявленной таможенной стоимости и ее корректировкой.

Острыми проблемами в работе таможенных органов РФ остаются вопрос занижения таможенной стоимости товаров и их недостоверное декларирование участниками ВЭД. Данные проблемы обусловлены столкновением интересов участников ВЭД, направленных на снижение таможенной стоимости и таможенных платежей с целью получения конкурентного преимущества на рынке, и интересов таможенных органов, связанных с увеличением поступлений таможенных платежей в федеральный бюджет.

Находкинская таможня учреждена приказом Министерства внешней торговли СССР от 26 мая 1951 года № 375. Находится в оперативном и финансовом подчинении Дальневосточного таможенного управления (ДВТУ), является таможней первой категории.

В зону ответственности Находкинской таможни входят: Кавалеровский, Лазовский, Ольгинский, Партизанский, Тернейский, Шкотовский районы Приморского края; города краевого подчинения Приморского края: Дальнегорск, Находка, Партизанск; города краевого подчинения Приморского края, находящиеся в ведении федеральных органов государственной власти и управления: Фокино, Большой Камень; акватория вод территориального моря РФ, омывающего берега вышеперечисленных административных образований.

Штатная численность таможни составляет 612 единиц, в том числе 483 должности федеральных государственных гражданских служащих, 113 должностей сотрудников и 16 должностей работников бюджетной сферы.

В состав Находкинской таможни входит 5 таможенных постов: Морской порт Находка, Морской порт Восточный, Нефтепорт, Ольгинский, Морской порт Пластун (все таможенные посты первой категории).

В зоне ответственности таможни функционируют 11 складов временного хранения (открытого типа - 7, закрытого типа - 4).

В соответствии с функциями, возложенными на таможенные органы РФ, основными направлениями деятельности Находкинской таможни являются:

осуществление таможенного оформления и таможенного контроля перемещаемых через таможенную границу товаров и транспортных средств;

контроль за доставкой товаров;

контроль правильности исчисления и своевременности уплаты таможенных пошлин, налогов и сборов;

обеспечение соблюдения установленных в соответствии с законодательством о государственном регулировании внешнеторговой деятельности и международными договорами РФ запретов и ограничений в отношении товаров, перемещаемых через таможенную границу;

ведение таможенной статистики внешней торговли;

контроль таможенной стоимости товаров;

осуществление в пределах своей компетенции валютного контроля;

борьба с контрабандой и иными преступлениями, административными правонарушениями в сфере таможенного дела, обеспечение в пределах своей компетенции защиты прав интеллектуальной собственности.

Находкинская таможня является одной из крупнейших на Дальнем Востоке. По показателям 2008 года она занимает второе место как по объемам ввоза (31,1% веса грузов и 27,1% стоимости), так по величине вывоза (19% и 22,7%).

Круг участников ВЭД в зоне деятельности таможни достаточно стабилен. Количество участников ВЭД, осуществлявших экспортно-импортные операции в зоне деятельности Находкинской таможни в 2008 году, составило 2 419 участника ВЭД (в 2007 году - 2504 участник ВЭД). Начиная с 2006 года, наблюдается тенденция к плавному сокращению количества участников ВЭД, что в условиях увеличения объемов товарооборота свидетельствует о расширении деятельности некоторых участников ВЭД.

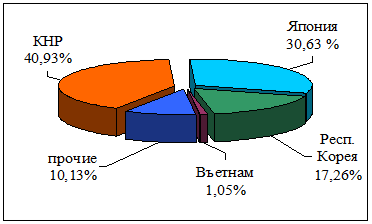

География поставок товаров, ввозимых на территорию РФ в 2008 году через Находкинскую таможню, представлена такими странами как: КНР - 1517,22 млн. долл. от общего объема импорта (3707,21 млн. долл.), Япония - 1135,68 млн. долл., Республика Корея - 639,9 млн. долл., прочие страны - 375,51 млн. долл. (рисунок 3).

Рис.3. Ввоз товаров из стран-контрагентов через Находкинскую таможню в 2008 г.

В таблице 4 представлены основные показатели работы Находкинской таможни.

Таблица 4

Основные показатели работы Находкинской таможни в 2005-2008 гг.

| Наименование показателя |

2005 |

2006 |

2007 |

2008 |

| ввоз |

вывоз |

всего |

ввоз |

вывоз |

всего |

ввоз |

вывоз |

всего |

ввоз |

вывоз |

всего |

| Количество ГТД, шт. |

26226 |

4557 |

30783 |

27810 |

4480 |

32290 |

33794 |

4033 |

37827 |

40892 |

3318 |

44210 |

| Количество оформленных грузов, нетто тыс. т. |

1085 |

5106 |

6191 |

1235 |

5653 |

6888 |

1724 |

9096 |

10820 |

2327 |

8942 |

11269 |

| Внешнеторговый оборот, млн. долл. |

1302 |

620 |

1922 |

1783 |

699 |

2482 |

2571 |

2920 |

5491 |

3707 |

5658 |

9365 |

| Таможенные платежи, млн. руб. |

12537 |

1302 |

13839 |

16660 |

1604 |

18264 |

20719 |

14964 |

35683 |

27176 |

26933 |

54109 |

| Количество участников ВЭД |

- |

- |

2999 |

- |

- |

2671 |

- |

- |

2504 |

- |

- |

2419 |

| Количество транспортных средств, пропущенных через границу, шт. |

4512 |

4448 |

8960 |

4613 |

4704 |

9317 |

4617 |

4643 |

9260 |

4013 |

4113 |

8126 |

Источник: данные таможенной статистики Находкинской таможни

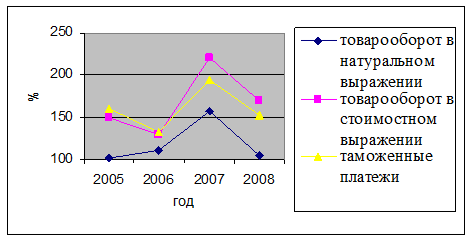

В 2007 году произошел резкий рост товарооборота как в стоимостном, так и в физическом объеме. Если в 2005 году оборот по вывозу и по ввозу составлял 1922,46 млн. долл., в 2006 году - 2482,58 млн. долл. (показатели по ввозу и по вывозу возрастали в пределах от 10 до 36 %), то на 2007 год приходится самый большой объем внешнеторгового оборота в стоимостном выражении - 5491,05 млн. долл., годовой рост составил - 121%. В 2008 году высокие темпы роста сохранили только стоимостные показатели, что связано с падением курса доллара и увеличением стоимости вывозимых товаров в иностранной валюте (таблица 4).

Следует отметить, что до 2007 года доля ввоза по количеству перемещаемых товаров и сумме взимаемых платежей преобладала над аналогичными показателями вывоза. Однако в 2007 году стоимостные показатели ввоза и вывоза меняются местами, что связано со значительным увеличением вывоза товаров в количественном выражении, а также с ростом их стоимости. Несмотря на это, доля таможенных платежей, взимаемых при ввозе товаров, хоть и уменьшается, но продолжает лидировать. По весовому показателю вывозимые товары превышают ввозимые на всем рассматриваемом промежутке времени.

Темпы роста объема, стоимости товарооборота и таможенных платежей представлены на рисунке 4.

Рис.4. Темпы роста товарооборота Находкинской таможни в 2005 - 2008 гг.

Объем ввоза товаров через Находкинскую таможню постоянно растет, аналогичными темпами возрастает объем взимаемых таможенных платежей (рисунок 4).

В 2008 году ввоз товаров составил: в стоимостном выражении - 5658,01 миллионов долларов США (на 52 % больше, чем в 2007 г), в натуральном выражении 8942 тысяч тонн (на 1% меньше). Таким образом, средняя стоимость 1 кг вывозимых товаров составила 0,63 доллара, что почти в 2 раза больше по сравнению с 2007 годом.

В настоящее время в товарной структуре российского экспорта сохраняется сырьевая направленность с преобладанием энергоносителей. Основными вывозимыми товарами по-прежнему остаются сырая нефть, круглый лес, а также черные металлы (рисунок 5).

Рис.5. Структура вывоза товаров через Находкинскую таможню в 2005-2008 гг.

Увеличение стоимостного и физического объемов вывоза товаров обусловлено значительным ростом поставок нефтепродуктов (в 5 раз), черных металлов (в 2 раза), при этом сокращение вывоза древесины и изделий из нее (в 2 раза) и некоторых других товаров не оказало влияния на общий объем экспортных поставок.

Вывоз товаров в 2008 году осуществлялся участниками ВЭД в такие страны как: Япония - 32,7 % от общего объема экспорта (2924,03 тыс. т.), Республика Корея - 12,3 % (1099,87 тыс. т.), Китай - 47,7 % (4265,33 тыс. т.), прочие страны - 7,3 % (652,76 тыс. т.).

Таблица 5

Структура ввоза товаров через Находкинскую таможню в 2005-2008 гг.

| Товарная группа |

Объем ввоза товара, тыс. долл. |

| 2005 г. |

2006 г. |

темп роста |

2007 г. |

темп роста |

2008 г. |

темп роста |

| 84 оборудование и механические устройства |

285075,21 |

344989,37 |

1,21 |

579942,58 |

1,68 |

965327,2 |

1,66 |

| 39 пластмассы и изделия из них |

261181,85 |

442747,77 |

1,70 |

557294,99 |

1,26 |

650211,34 |

1,17 |

| 87 средства наземного транспорта |

180851,96 |

211494,44 |

1,17 |

295743,39 |

1,40 |

449257,43 |

1,52 |

| 85 электрические машины и оборудование |

164671,06 |

228111,95 |

1,39 |

231160,21 |

1,01 |

360169,21 |

1,56 |

| 73 изделия из черных металлов |

36241,29 |

42394,64 |

1,17 |

216200,04 |

5,10 |

253474,64 |

1,17 |

| 90 инструменты и аппараты оптические, фотографические |

11452,81 |

35404,68 |

3,09 |

27587,76 |

0,78 |

118632,91 |

4,30 |

| 72 черные металлы |

8416,97 |

33012,07 |

3,92 |

80947,71 |

2,45 |

93196,6 |

1,15 |

| 40 каучук, резина и изделия из них |

35026,71 |

40586 |

1,16 |

56972,22 |

1,40 |

73434,22 |

1,29 |

| 25 штукатурные материалы |

13374,36 |

9580,46 |

0,72 |

8939,02 |

0,93 |

40378,22 |

4,52 |

| 29 органические химические соединения |

13265,22 |

15540,45 |

1,17 |

23705,35 |

1,53 |

37105,82 |

1,57 |

Источник: данные таможенной статистики Находкинской таможни

В 2008 году стоимостный объем ввоза товаров увеличился в сравнении с 2007 годом в 1,4 раза и составил 3707,21млн. долларов США. Физический объем ввоза составил 2327 тыс. тонн, что в 1,3 раза выше по сравнению с базисным периодом. Средняя цена 1 кг ввозимых товаров составила 1,59 долларов США, что на 7% выше базисного уровня.

Номенклатура ввозимых товаров в зоне деятельности Находкинской таможни очень обширна (рисунок 6).

Рис.6. Структура ввоза товаров через Находкинскую таможню в 2005-2008 гг.

Наибольший удельный вес в структуре ввоза товаров через Находкинскую таможню занимают следующие товарные группы:

86 (оборудование механическое и электромеханическое) - увеличение в объеме (тыс. т.) в 3,5 раза, в сумме таможенных платежей - в 4,5 раза;

84 (оборудование и механические устройства) - темп прироста по сравнению с 2007 годом составляет 121 % по объему, 146% по сумме уплаченных таможенных платежей;

39 (пластмассы и изделия из них) - объем остался на уровне 2007 года при увеличении суммы таможенных платежей на 18 %;

87 (средства наземного транспорта) - увеличение в объеме 133 %, в сумме таможенных платежей - 165 %;

73 (изделия из черных металлов) - увеличение по объему 128 %, по сумме таможенных платежей - 130 %;

25 (штукатурные материалы) - увеличение в объеме в 8,2 раза, в сумме таможенных платежей - в 3,5 раза.

География поставок товаров, ввозимых на территорию РФ в 2008 году через Находкинскую таможню, представлена такими странами как: КНР - 57,2% от общего объема импорта (1331,04 тыс. т.), Япония - 17,9 % (416,53 тыс. т.), Республика Корея - 18,1 % (421,19 тыс. т.), прочие страны - 12,7% (295,53 тыс. т.).

Ввоз из Китая включает в себя пластмассы и изделия из них (14, 20%), оборудование и механические устройства (13,98%), изделия из черных металлов (13,28%), аппараты телефонные и факсимильные (12,31%), черные металлы (3,64%), обувь (2,08%), керамические изделия (1,16%). Доля прочих товаров (мебель, изделия из стекла, игрушки и спортинвентарь, изделия из резины и др.) составила 39,35%.

Номенклатуру ввоза из Японии составляют: оборудование и механические устройства (28,12%), легковые и грузовые автомобили и запчасти к ним (21,61%), каучук, резина и изделия из них (3,04%), черные металлы (1, 19%), прочие товары (46,04%).

Ввоз из Республики Корея весьма разнообразен: пластмассы и изделия из них - 48,49%, оборудование и механические устройства - 5,09%, электрические машины и оборудование и изделия из них - 3,39%, легковые и грузовые автомобили - 3,29%, черные металлы - 1,84%, органические химические соединения - 1,14%, прочие товары (изделия из бумаги и картона, пищевые продукты, изделия из стекла и т.д.) - 36,76%.

Ввоз из Вьетнама включает в себя изделия из зерна злаков, муки, крахмала или молока, мучные кондитерские изделия - 51,34%, пластмассы и изделия из них - 18,73%, каучук, резина и изделия из них - 14,81%, злаки - 13,21%. Доля прочих товаров - 1,91%.

Анализ данных статистики внешней торговли в зоне деятельности Находкинской таможни выявил, что:

в отчетном периоде стоимостной объем внешнеторгового оборота в сравнении с базисным периодом увеличился в 1,7 раза и составил 9365,23 млн. долларов США. При этом вывоз составил: в стоимостном выражении - 5658,01 млн. долларов США (в 1,93 раза выше уровня 2007 года), в натуральном выражении - 8942 тыс. т. (на 2% меньше). Импортная составляющая увеличилась в 1,44 раза, и достигла по стоимости 3707,21 млн. долларов, а по физическому объему - 2327 тыс. т. Таким образом, сальдо торгового баланса сложилось положительное - превышение вывоза над ввозом составило 1950,8 млн. долларов;

следует отметить такой недостаток, как нерациональная структура экспорта. Доля сырьевых товаров и полуфабрикатов значительно превышает долю готовой продукции. Вывозятся в основном нефтепродукты (70,04% от общей стоимости экспорта), древесина (4,34%), черные металлы и их лом (1,72%);

наблюдаемое увеличение экспортных поставок обусловлено значительным ростом поставок нефтепродуктов (в 5 раз), черных металлов (в 2 раза), при этом сокращение вывоза древесины (в 2 раза) и некоторых других товаров не оказало влияния на общий объем экспортных поставок. не оказало существенного влияния на общий объем вывозимых товаров;

рост импорта обусловлен увеличением ввоза автомобилей (на 32%), изделий из черных металлов (на 28 %), аппаратов телефонных и факсимильных (на 27%), штукатурных материалов (в 8,2 раза) и прочих структурообразующих товаров.

Таким образом, развитие внешнеторговых отношений по-прежнему имеет негативный характер - высока доля вывоза невосполнимых природных ресурсов и сырья (75% вывозимых товаров), взамен ввозятся автомобили, дорогостоящие высокотехнологичные товары, товары народного потребления.

В период 2005-2008 гг. в среднем наблюдается тенденция роста внешнеторгового оборота по обеим его составляющим. Можно предположить, что тенденция роста сохранится и в дальнейшем, если не произойдет коренных изменений в таможенном законодательстве РФ или в конъюнктуре мировых цен на сырьевые товары.

Следующим и наиболее важным показателем деятельности Находкинской таможни является объем перечисленных денежных средств в федеральный бюджет.

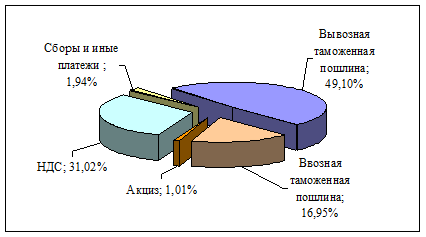

По итогам 2008 года в доход федерального бюджета перечислено 54109,32 млн. руб., что составило 110,89% от установленного контрольного показателя. Количество таможенных платежей перечисляемых Находкинской таможней в федеральный бюджет растет из года в год, однако их структура значительных изменений не терпит. Наибольший удельный вес приходится на вывозную таможенную пошлину, которая составляет около 49 %. Налог на добавленную стоимость составляет 31,02 %, а ввозная таможенная пошлина почти достигает 17 %. Доля сборов и иных платежей принимает значение около 2 %, и оставшиеся 1,01 % приходятся на акциз (рисунок 7).

Рис.7. Структура таможенных платежей, перечисленных Находкинской таможней в федеральный бюджет в 2008 г.

Таким образом, основную часть таможенных платежей в федеральный бюджет вносит вывозная таможенная пошлина. На долю ввозной таможенной пошлины приходится 16,95% (рисунок 7).

Основными составляющими ввоза, дающими наибольшее поступления таможенных платежей в 2008 году, являются товары 84 группы ТН ВЭД России (машиностроительная продукция), 39 (пластмассы и изделия из нее), 85 (электрические машины и оборудование, их части), 87 (транспортный средства, предназначенные для перевозки людей, прочие части, и принадлежности к ним), 73 (изделия из черных металлов)

Наибольшие объемы платежей, взимаемых при вывозе товаров в 2008 году приходятся на товары 27 группы ТН ВЭД России (нефтепродукты), 72 (отходу и лом черных металлов), 44 (древесина и изделия из нее).

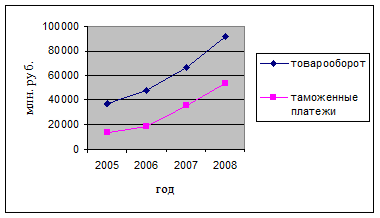

Увеличение товарооборота обуславливает рост поступления таможенных платежей (рисунок 8).

Рис.8. Динамика роста таможенных платежей и товарооборота в 2005-2008 гг.

Следует отметить, что соотношение товарооборота к объему платежей в 2005 году составляло 2,7 раз, в 2006 г - 2,6 раза, в 2007 г. - в 1,85 и в 2008 г - 1,68 раза соответственно, то есть наблюдается ежегодное уменьшение данного соотношения. Иными словами при росте грузооборота на один миллион долларов в 2005 г. количество таможенных платежей увеличивалось бы на 0,4 миллиона долларов, а в 2008 г. - уже почти 0,6 миллиона долларов.

Все это стало возможным, прежде всего, за счет мер, направленных на упрощение таможенных процедур, развитие информационных технологий, ужесточения контроля достоверности декларирования, контроля таможенной стоимости, использования системы управления рисками. Более детально вопросы таможенной стоимости и показатели Находкинской таможни в области контроля таможенной стоимости будут рассмотрены далее.

Согласно ст.14 ТК РФ все товары и транспортные средства, перемещаемые через таможенную границу, подлежат таможенному оформлению и таможенному контролю. Таможенный контроль - это совокупность мер, осуществляемых таможенными органами в целях обеспечения соблюдения таможенного законодательства РФ.

В соответствии с приказом ГТК от 28.11.2003 г. № 1356 "Об утверждении инструкции о действиях должностных лиц таможенных органов, осуществляющих таможенное оформление и таможенный контроль при декларировании и выпуске товаров" уполномоченные должностные лица при выполнении таможенных операций и действий, перечисленных в ТК РФ, вправе применять следующие формы таможенного контроля:

а) проверка документов и сведений (документальный контроль);

б) таможенный осмотр товаров и транспортных средств; таможенный досмотр товаров и транспортных средств; таможенное наблюдение; проверка маркировки товаров специальными марками, наличия на них идентификационных знаков (фактический контроль);

в) отбор проб и образцов;

г) устный опрос;

д) получение пояснений.

Первым этапом таможенного оформления и таможенного контроля является контроль соблюдения условий принятия таможенной декларации. По завершении данного этапа должностное лицо ОТО и ТК приступает к проведению документального контроля. Перечень документов, представляемых для таможенного оформления при ввозе товаров на таможенную территорию РФ приведен в Приложении 1.

При осуществлении документального контроля уполномоченное должностное лицо проводит проверку соблюдения условий выпуска товаров путем осуществления следующих операций:

а) проверки соответствия сведений, заявленных в таможенной декларации, сведениям, содержащимся в документах, представленных в таможенный пост для проверки таможенной декларации, а также в электронных копиях таможенных документов;

б) контроля правильности определения классификационного кода по ТН ВЭД России;

в) контроля правильности определения страны происхождения по товарам, в отношении которых применяются меры тарифного и нетарифного регулирования;

г) контроля соблюдения актов законодательства РФ, устанавливающих запреты и ограничения на ввоз и на вывоз из РФ отдельных товаров;

д) выявления товаров, содержащих объекты интеллектуальной собственности, включенные в реестр ФТС России, и обладающих признаками контрафактных;

е) валютного контроля и контроля за исполнением внешнеторговых бартерных сделок;

ж) контроля таможенной стоимости;

з) контроля статистической стоимости;

и) контроля правильности исчисления и своевременности уплаты таможенных пошлин, налогов, а также внесения обеспечения уплаты таможенных платежей и его размера (если требуется);

к) контроля соблюдения требований и условий заявленного таможенного режима, а также заявленной процедуры перемещения товара;

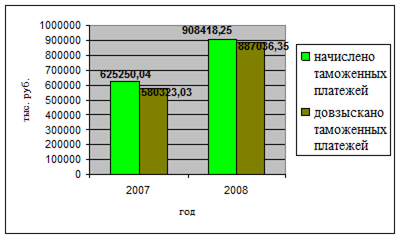

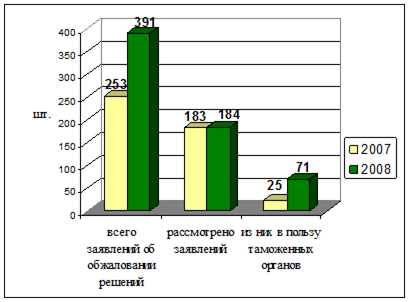

л) выявления рисков, содержащихся в профилях риска, доведенных до таможенных органов в бумажном и (или) в электронном виде (13).