Кафедра фінансів

Курсова робота

з дисципліни «Фінансове планування і прогнозування»

Використання платіжного календаря для підвищення ефективності управління грошовими потоками

2011

Зміст

фінансове планування грошові надходження

Вступ

1. Організація фінансового планування грошових потоків на підприємстві

2. Експрес-аналіз фінансового стану та результатів діяльності ВАТ «Полтавський автоагрегатний завод»

3. Аналіз формування грошових надходжень і видатків підприємства

4. Використання інструментарію фінансового планування для розробки планів надходжень і видатків підприємства

5. Напрямки удосконалення фінансового планування надходжень і видатків господарюючого суб’єкта

Висновки та пропозиції

Список використаних джерел

Вступ

Планування як функція управління на підприємстві охоплює всі сторони його господарської діяльності, а саме: виробництво та реалізацію продукції, маркетинг, фінансове та ресурсне забезпечення. Формування і використання науково обґрунтованої системи планування, розробка та виконання системи планів дозволяють забезпечити досягнення поставлених цілей підприємства, укріпити і поліпшити його становище на ринку. Від обґрунтованості визначення перспектив розвитку та самостійного вибору варіантів управлінських дій у процесі планової діяльності багато в чому залежить прибуток підприємства, добробут всіх його працівників, постачальників і споживачів. В ринковому оточенні, яке постійно ускладнюється, планова діяльність являє собою засіб скорочення ринкової невизначеності, забезпечення стабільності економічних процесів на підприємстві.

Теоретичні та методологічні основи планової діяльності розглядалися в роботах О.Г. Білої, І.А. Бланка, В. Горфінкеля, Б.Є. Грабовецького, В.М. Гриньової, Ю.Б. Іванова, К.В. Ізмайлової, Г.Г. Кірейцева, М.Д. Кондратьєва, П.М. Коюди, Г.О. Крамаренка, Г.С. Одінцової, О.О. Орлова, В.С. Пономаренка, М.А. Сіроштана, Б.М. Сміхова, В.Г. Шинкаренка та інших економістів.

Необхідність наукового обґрунтування планової діяльності підприємства обумовлена прагненням до врахування та використання при складанні планів підприємства об’єктивних економічних законів і закономірностей. Необхідність пізнання цих законів, розробки і вдосконалювання на їх основі сучасної методології планування має особливу актуальність на етапі формування ринкових відносин, в ході зміни самих принципів господарювання на підприємствах України.

Реклама

Різноманітність та мінливість об’єктів планування визначають складність і динамічність розвитку управлінського процесу. Зміни в стані ринкового оточення підприємства, постійне перетворення форм і методів управління знаходять відображення в зміні організації планової діяльності. Тому методичні й практичні основи планування вимагають постійного вдосконалювання та пристосовування до сучасної практики господарювання. Важливе значення має також адаптація зарубіжного досвіду планової діяльності до умов ринкового реформування економіки України.

Актуальність і важливість зазначених питань для підприємств України зумовили вибір теми курсової роботи.

Метою дослідження є комплексне теоретичне обґрунтування процесу формування та реалізації планів грошових надходжень і видатків підприємства в умовах ринкової економіки, а також розробка шляхів удосконалення системи фінансового планування на підприємстві.

Для досягнення поставленої мети було сформульовано й вирішено такі теоретичні і практичні завдання:

- узагальнено теоретичні основи фінансового планування надходжень і витрат підприємства;

- визначено принципи та процедури, які найчастіше застосовуються для формування системи планів підприємства;

- проведено аналіз існуючого методичного забезпечення фінансового планування та розглянуто інструментарій розробки і обґрунтування планів надходжень і видатків на підприємстві;

- розроблено напрямки удосконалення системи фінансового планування на підприємстві.

Предмет дослідження – форми і методи фінансового планування грошових надходжень і видатків промислових підприємств.

Об’єкт дослідження – управління фінансами підприємства.

Теоретичною та методологічною базою дослідження стали сучасні закони України, постанови й рішення Кабінету Міністрів України, укази Президента України, а також методичні матеріали, наукова та довідкова література, роботи провідних вітчизняних і зарубіжних економістів, статистичні дані підприємств газовидобувної галузі промисловості України.

У процесі дослідження використовувались загальнонаукові методи аналізу і синтезу,логічного узагальнення, порівняння, графічний та інші.

1. Організація фінансового планування грошових надходжень і видатків на підприємстві

Реклама

Одним з ключових моментів під час поточного управління фінансами підприємства з позиції оптимального співвідношення між ліквідністю та прибутковістю, ефективне управління надходженнями і видатками. Це можливо лише завдяки грамотній організації та органічній інтеграції в систему фінансового менеджменту підприємницької структури функції фінансового планування. Вона полягає у розробці та обґрунтуванні системи фінансових планових балансів, що забезпечують узгодження майбутніх, прогнозованих, обсягів господарської діяльності з реально можливими джерелами фінансування та відображають можливість підприємства забезпечити фінансову стабільність та самофінансування.

Об’єктом фінансового планування на підприємстві виступають, передусім, грошові надходження і витрати господарської діяльності та власний, позичений і залучений капітал, призначені для фінансування операційної та інвестиційної діяльності і заходів соціального спрямування. В результаті його проведення керівництво має отримати високоякісний фінансовий продукт – чіткий, збалансований план доходів і видатків з усіх видів діяльності, що забезпечує передумови для рентабельної роботи підприємства, його фінансової стійкості, платоспроможності, кредитоспроможності та ліквідності впродовж планового періоду.

Загальновідомо, що грошові надходження являють собою потоки платежів, проведених на користь підприємства, а видатки – потоки платежів, проведених на користь його контрагентів. Таким чином, фінансове планування грошових надходжень і видатків підприємства нерозривно пов’язане з управлінням грошовими потоками і входить до нього як невід’ємна складова.

Зміст управління потоками грошових коштів полягає в оптимізації фінансових потоків і структури капіталу підприємства. Зокрема, необхідність управління ліквідністю продиктована можливістю виникнення на підприємстві трьох ситуацій, кожна з яких пов'язана з наявністю чи відсутністю грошових коштів та якістю управління грошовими потоками:

- виплати перевищують надходження підприємства за певний період. В цьому випадку виникає дефіцит коштів, усунення якого вимагає залучення додаткових фінансових ресурсів, що також пов'язано з витратами;

- надходження перевищують виплати, що може призвести до надлишкової ліквідності. Вільна готівка - це неприбутковий актив, тому вона повинна використовуватися для одержання додаткового доходу, що вимагає здійснення фінансових заходів по розміщенню таких коштів;

- збалансованість потоків платежів забезпечує стан фінансової рівноваги (ліквідності), який гарантує існування підприємства в короткостроковому і довгостроковому періодах та задовольняє фінансові потреби зацікавлених в підприємстві груп осіб. Фінансова рівновага гарантує стабільність і є передумовою досягнення інших цілей. Таким чином, грошові потоки повинні бути узгоджені між собою таким чином, щоб зберегти ліквідність (фінансову рівновагу) і при цьому уникнути надлишкової (нерентабельної) ліквідності. Тільки за такої умови процес виробництва може відбуватися без перешкод.

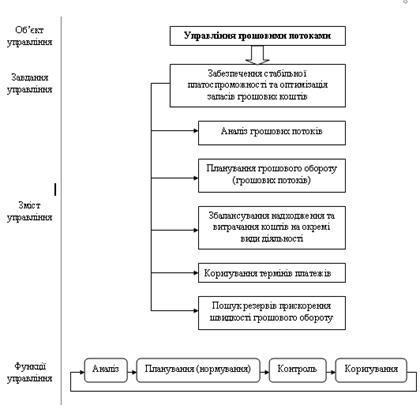

Виходячи з ролі та функцій грошей, стратегічних цілей підприємства в процесі управління фінансово-господарською діяльністю, управління грошовими потоками спрямоване на реалізацію комплексу завдань (рис. 1.1).

Критеріями управління потоками грошових ресурсів є ліквідність і доходність. В такому випадку є очевидним прояв класичного конфлікту між ліквідністю і доходністю: велика доходність будь-якої форми вкладення грошових коштів завжди оплачується зниженням ліквідності, а збільшення шансів на прибуток означає зростання ризику втрати капіталу.

При загрозі неплатоспроможності на перше місце виходить критерій ліквідності. Рішення, які повинні бути прийняті в такій ситуації, пов'язані з питаннями існування всього підприємства. При цьому ступінь небезпеки

Рис. 1.1. Зміст управління грошовими потоками підприємства

визначається двома моментами:

- величиною дефіциту фінансових ресурсів і періодом часу,протягом якого він буде зберігатися;

- можливостями керівника приймати заходи для зниження цього дефіциту і виведення підприємства з небезпечного стану неліквідності.

У разі появи ліквідних надлишків критерій ліквідності стає другорядним, а основним завданням - ефективне використання цього надлишку. В такому випадку поряд з довгостроковими вкладеннями в інвестиції підприємства можна скористатися короткостроковими фінансовими вкладеннями у формі ліквідних цінних паперів або строкових контрактів. При прийнятті такого рішення вже постають проблеми, пов'язані з ліквідністю, доходністю і ризиком таких вкладень.

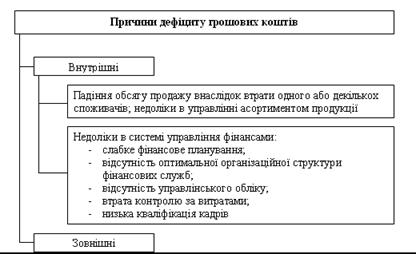

Різноманітні об'єктивні та суб'єктивні причини можуть викликати дефіцит грошових коштів на підприємстві (рис. 1.2), що неминуче призведе до негативних наслідків:

- затримок у виплаті заробітної плати;

- зростання кредиторської заборгованості перед постачальниками та бюджетом;

- зростання частки простроченої заборгованості по кредитах банків;

- зниження ліквідності активів підприємства;

- зростання тривалості виробничого циклу через несвоєчасні поставки сировини і комплектуючих.

З метою усунення дестабілізуючих факторів та уникнення загрози втрати фінансової рівноваги керівництво підприємства має вжити заходи щодо збільшення грошових надходжень. У наукових працях з фінансового менеджменту знайшли відображення різноманітні управлінські рішення, спрямовані на максимізацію грошових потоків господарюючих суб’єктів. За терміном дії їх можна поєднати на коротко- та довгострокові (табл.. 1.1).

Здійснити стимулювання припливу грошових коштів можна за рахунок зовнішніх джерел фінансування: комерційних кредитів, давальницької сировини, кредитів банків, цінних паперів і векселів, факторингу (продажу дебіторської заборгованості), оренди. Підставою для прийняття рішення про вибір джерела фінансування має бути альтернативна вартість коштів, що залучаються.

Рис. 1.2. Причини недостатності грошових коштів на підприємстві

Важливою складовою управління грошовими потоками підприємства є використання поточних заходів, спрямованих на оптимізацію таких потоків через вплив на фінансовий цикл підприємства. Останній являє собою період обороту активів, протягом якого готівкові кошти уречевлені в оборотних фондах. Він охоплює час надходження оборотних коштів у двох

Таблиця 1.1. Види заходів щодо максимізації грошового потоку підприємства

| Види заходів |

Збільшення припливу грошових коштів |

Зменшення відтоку грошових коштів |

| Короткострокові заходи |

1.Продаж або здача в оренду необоротних активів

2. Раціоналізація асортименту продукції

3. Реструктуризація дебіторської заборгованості у фінансові інструменти

4. Використання часткової передоплати

5. Залучення зовнішніх джерел короткострокового фінансування

6. Розробка системи знижок для покупців

|

1. Скорочення витрат

2. Відстрочка платежів за зобов’язаннями

3. Використання знижок постачальників

4. Перегляд програми інвестицій

5. Податкове планування

6. Вексельні розрахунки і взаємозалік

|

| Довгострокові заходи |

1. Додаткова емісія акцій і облігацій

2. Реструктуризація підприємства – ліквідація або виділення в бізнес-одиниці

3. Пошук стратегічних партнерів

4. Пошук потенційного інвестора

|

1. Довгострокові контракти, що передбачають знижки або відстрочки платежів

2. Податкове планування

|

стадіях кругообороту – виробничій і товарній і не включає час їх перебування в грошовій стадії. Тривалість фінансового циклу визначається за формулою:

ФЦ = ЧОЗВ + ЧОД – ЧОК, (1.1)

де ФЦ – тривалість фінансового циклу, днів;

ЧОЗВ – тривалість обороту запасів і витрат, днів;

ЧОД – тривалість обороту дебіторської заборгованості, днів;

ЧОК – тривалість обороту кредиторської заборгованості, днів.

Оптимізація фінансового циклу – одне з головних завдань діяльності фінансових служб підприємства. Очевидно, що напрямки скорочення фінансового циклу пов’язані зі скороченням виробничого циклу, зменшенням тривалості обороту дебіторської заборгованості, збільшенням тривалості обороту кредиторської заборгованості.

Процес управління потоками грошових коштів представляє собою постійний моніторинг відхилень реального руху грошових коштів від планових показників та використання заходів по усуненню таких відхилень. В свою чергу, планові показники повинні враховувати пропозиції по ефективному використанню грошових коштів, наприклад, заходи щодо прискорення їх обороту.

Даний напрямок роботи фінансового менеджера зводиться до розрахунку можливих джерел надходження і відпливу грошових коштів. Використовується та ж схема, що й при аналізі руху грошових коштів, тільки для простоти деякі показники можуть агрегуватися.

Оскільки більшість показників важко спрогнозувати з достатнім рівнем імовірності, то прогнозування грошового потоку зводять до побудови бюджетів грошових коштів в періоді, що планується, враховуючи лише основні компоненти потоку: обсяг реалізації, частку виручки за готівку, прогноз кредиторської заборгованості тощо. Прогноз здійснюється на певний період в розрізі підперіодів: рік по кварталах, квартал по місяцях тощо.

В будь-якому випадку процедури методики прогнозування виконуються в наступній послідовності:

- прогнозування грошових надходжень за підперіодами;

- прогнозування грошових витрачань за підперіодами;

- розрахунок чистого грошового потоку (надлишок/нестача)за підперіодами;

- визначення сукупної потреби в короткостроковому фінансуванні в розрізі підперіодів.

Найпоширенішими прогнозними фінансовими документами надходження та витрачання грошових коштів на підприємствах виступають:

- касовий бюджет - план надходження і витрачання грошових коштів, що є однією з основних форм поточного фінансового плану управління грошовими потоками, розробляється на фінансовий рік з помісячною сегментацією;

- платіжний календар - форма поточного фінансового плану управління грошовими потоками, розробляється на короткостроковий період з щоденною сегментацією.

А.М. Поддєрьогін зазначає, що згадані види фінансових планових документів мають надзвичайно багатоваріантний характер,зумовлений як різноманітною специфікою діяльності кожного окремого підприємства, так і спектром його зв'язків із суб'єктами макросередовища. Враховуючи, що ряд початкових передумов розробки даних планів носять слабкий прогнозний характер, в економічній літературі рекомендується їх складання у трьох варіантах: "оптимістичному", "реалістичному" і "песимістичному" [30].

Платіжний календар представляє собою план грошових надходжень та витрат за визначений період із залишком (сальдо) на поточному рахунку підприємства. Його інформаційною основою є різноманітні плани та баланси, що складаються на підприємстві: план реалізації продукції, кошторис витрат на виробництво, кошторис використання фонду оплати праці, кошторис державного соціального страхування, кошторис витрат на технічне переозброєння та реконструкцію тощо.

План реалізації продукції (виконання робіт) є основним при визначенні очікуваних надходжень. В умовах ринкової економіки він повинен максимально враховувати рекомендації служби маркетингу підприємства, бути точним та обґрунтованим.

До кошторису виробничих витрат потрібно включати інформацію про суму та час здійснення витрат, необхідних для виконання плану реалізації продукції. В плануванні витрат, зокрема,при визначенні суми витрат на закупку обладнання, матеріалів та напівфабрикатів, беруть участь виробничі служби, в першу чергу- служби підготовки виробництва, постачання, комплектації.

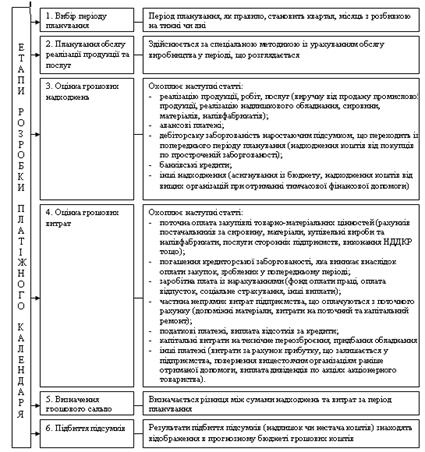

Платіжний календар відображає очікувані грошові надходження та витрати у плановому періоді і призначений для планування змін обсягу грошових коштів та майбутніх фінансових потреб. О.Б. Крутік і М.М. Хайкін виділяють шість етапів при складанні платіжного календарю (рис. 1.3) [28].

Розглянута методика складання платіжного календарю, на наш погляд, може слугувати засобом "ранньої діагностики" фінансового стану

Рис. 1.3. Порядок складання платіжного календаря

підприємства. Якщо планується позитивне сальдо, то можна розраховувати на отримання додаткового доходу. Якщо ж на стадії проекту виявлено нестачу фінансових коштів, то у керівника є час для прийняття необхідних заходів.

Разом з тим, застосування наведеної методики має певні обмеження. Вона застосовується лише за умов, що кредити, отримані підприємством в поточному періоді, будуть витрачені тільки на надання товарного кредиту споживачам, а не на фінансування капітальних вкладень. В іншому випадку витрачання коштів на погашення кредиторської заборгованості минулих періодів призведе до зростання поточної заборгованості підприємства перед кредиторами. Особливо негативні результати така практика спричиняє в умовах інфляції, оскільки підприємство не може постійно фінансувати прострочені платежі за рахунок нових позик. Мінімально допустиме сальдо, встановлене емпіричним шляхом, дорівнює 5 % від сум щомісячних платежів замовників[61]. По суті, ці кошти представляють собою резервний капітал, що витрачається на погашення можливої короткострокової заборгованості підприємства постачальникам.

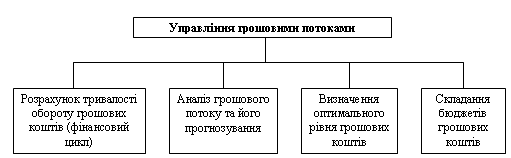

Таким чином, управління грошовими потоками господарюючих суб’єктів має наступні складові (рис. 1.4):

Рис. 1.4. Складові процесу управління грошовими потоками

Таким чином, надійним підґрунтям для створення ефективної системи фінансового планування грошових надходжень і видатків на підприємстві виступає якісне аналітичне забезпечення раціоналізації грошових потоків. Останнє має бути побудоване з урахуванням вимог системного підходу і комплексного вивчення економічних явищ і процесів підприємства, що досягається за допомогою методів фінансового аналізу. Їх застосування сприяє вирішенню низки важливих проблем: визначення необхідної грошової маси для здійснення безперебійної господарської діяльності в певному заданому періоді та збалансування грошових потоків в цілях підтримання перспективної ліквідності. Використання в практиці фінансово-господарської діяльності аналітичних процедур дозволить не лише розраховувати перспективну платоспроможність, а й виявляти внутрішні та зовнішні резерви її підвищення, визначати майбутні шляхи виходу з платіжної кризи для вітчизняних підприємств.

2. Експрес-аналіз фінансового стану та результатів діяльності ВАТ «Полтавський автоагрегатний завод»

Відкрите акціонерне товариство "Полтавський автоагрегатний завод" (далі ВАТ "ПААЗ") засноване у 1994 році шляхом приватизації державного підприємства. Акціонерне товариство створене з метою задоволення на основі отриманого прибутку соціально-економічних інтересів його учасників, а також членів трудового колективу, які не є акціонерами, і діє на підставі Статуту.

Засновником ВАТ є держава в особі Міністерства машинобудування, військово-промислового комплексу і конверсії. Акціонерами товариства є юридичні та фізичні особи, що придбали акції ВАТ "ПААЗ" в процесі приватизації.

Згідно з установчим договором, ВАТ "ПААЗ" створене для здійснення виробничої, науково-дослідницької та комерційної діяльності за наступними напрямками:

- виробництво продукції і надання різних видів послуг різним галузям промисловості та сільського господарства за участю підприємств та громадян України та інших держав з метою задоволення потреб населення;

- проведення благодійної діяльності товариства, а також залучення фінансових ресурсів інших підприємств, організацій і громадян.

Чисельність працюючих на підприємстві за умови його нормального функціонування сягала 5000 осіб. Проте за останні роки відбулося скорочення обсягів діяльності підприємства і в 2009 році середньооблікова чисельність працюючих зменшилася до 1452 осіб.

Масштаби діяльності підприємства зумовлюють складну структуру його організаційної будови. Серед структурних підрозділів акціонерного товариства бюро та відділи, які виконують певні функції. Для загального контролю за фінансово-господарською діяльністю підприємства в цілому функціонує бюро фінансово-економічного аналізу та економічний відділ, у складі якого - бюро цін, бюро планування, бюро нормування праці та зарплати і група корпоративного управління. Всі структурні підрозділи підзвітні Голові Правління ВАТ "ПААЗ", який обирається вищим органом ВАТ - Загальними зборами акціонерів.

Управління діяльністю товариства здійснюють загальні збори акціонерів, спостережна рада, правління, ревізійна комісія. Головною особою в управлінській ієрархії ВАТ є голова правління, і одночасно, генеральний директор. Безпосередньо йому підпорядковані перший заступник голови правління з загальних питань та постачання, відділ кадрів, юридичний відділ, головний інженер, головний бухгалтер, головний спеціаліст з охорони праці, канцелярія, тощо.

Фінансова діяльність підприємства базується на формуванні фінансових ресурсів, майна та ефективному їх використанні і визначає фінансовий стан підприємства.

Для здійснення статутної діяльності та реалізації підприємницьких цілей ВАТ "ПААЗ" має у своєму розпорядженні відповідні економічні ресурси. Динаміка та ефективність їх формування і використання зумовлює майновий і фінансовий стан підприємства, позначається на обсягах та результатах його фінансово-господарської діяльності, можливостях подальшого розвитку. Зазначені господарські процеси супроводжуються рухом фінансових потоків та з метою забезпечення максимального ефекту від управління ними потребують системної кваліфікованої оцінки. На початковому етапі такої оцінки здійснюється загальний аналіз діяльності та економічного розвитку підприємства та експрес-діагностика його фінансового стану.

Для загальної характеристики темпів економічного розвитку ВАТ "ПААЗ" були проаналізовані фінансово-економічні показники його діяльності за 2007-2009 роки (таблиця 2.1).

За даними таблиці 2.1, в 2008 році порівняно з 2007 роком обсяг виробництва продукції, робіт, послуг збільшився в 2,08 рази, а розмір прибутку від звичайної діяльності до оподаткування – лише на 5,6% (3414,9/3234,0*100).

В 2009 році зазначені показники зростали в протилежній пропорції, тобто обсяг виробництва збільшився на 3,8%, прибуток – на 2046,5 тис. грн., або в 1,6 рази. Це доводить недостатність одного нарощування виробництва без відповідного поліпшення якісних показників діяльності.

Збільшення обсягів виробництва в 2008-2009 роках супроводжувалося збільшенням чисельності працівників підприємства на 509 осіб, або в 1,5 рази, зростанням фонду оплати праці більш, ніж у 2,5 рази, питомої ваги витрат на оплату праці у загальному обсязі виробництва – майже на 9%. Проте поряд з позитивними тенденціями на фінансовий результат підприємства в 2008 і 2009 роках впливали й негативні. Зокрема, слід відзначити:

1) внаслідок неконтрольованого і непропорційного зростання розміру дебіторської та кредиторської заборгованості підприємства мало місце посилення дисбалансу між дебіторською та кредиторською заборгованістю до рівня 327%;

2) збільшення тривалості обертання дебіторської заборгованості з 28,9 до 82,0 дня, кредиторської – з 42,6 до 143,5 дня;

3) частка реалізованої продукції відносно товарного випуску мала тенденцію до зменшення. Якщо в 2007 році завдяки реалізації складських запасів обсяг відвантаженої продукції майже на 25% перевищував обсяг виробництва, то починаючи з 2008 року це відношення перебувало в межах 100%;

Таблиця 2.1. Основні показники фінансово-господарської діяльності ВАТ "Полтавський автоагрегатний завод" за 2007-2009 роки

| № п/п |

Показник |

2007 рік |

2008 рік |

2009 рік |

Відхилення (+,-) |

| в 2008 році порівняно з 2007 роком |

в 2009 році порівняно з 2008 роком |

| 1. |

Обсяг виробленої продукції, робіт, послуг у діючих цінах (без ПДВ, акцизу), тис.грн. |

25385,0 |

52701,0 |

54727,7 |

27316,0 |

2026,7 |

| 2. |

Темпи росту обсягу виробництва, у % до попереднього року |

- |

207,6 |

103,8 |

- |

-103,8 |

| 3. |

Обсяг реалізованої продукції, робіт, послуг у діючих цінах (без ПДВ, акцизів), тис.грн. |

31836,5 |

50369,8 |

54583,8 |

18533,3 |

4214,0 |

| 4. |

Темпи росту обсягу реалізації, у % до попереднього року |

- |

158,2 |

108,4 |

- |

-49,8 |

| 5. |

Прибуток (збиток) від звичайної діяльності до оподаткування, тис.грн. |

3234,0 |

3414,9 |

5461,4 |

180,9 |

2046,5 |

| 6. |

Обсяг прибутку (збитку), який припадає на 1 грн. товарної продукції, грн. |

0,13 |

0,06 |

0,10 |

-0,07 |

0,04 |

| 7. |

Середньооблікова чисельність працівників, осіб |

943 |

1534 |

1452 |

591,0 |

-82,0 |

| 8. |

Фонд оплати праці, тис. грн. |

5682,2 |

10603,0 |

14288,5 |

4920,8 |

3685,5 |

| 9. |

Продуктивність праці, грн./чол. |

26919,4 |

34355,3 |

37691,3 |

7435,9 |

3336,0 |

| 10. |

Відношення дебіторської заборгованості до кредиторської* |

2,01 |

2,89 |

3,27 |

0,88 |

0,38 |

| 11. |

Тривалість обертання дебіторської заборгованості, дні |

28,9 |

37,3 |

82,0 |

8,4 |

44,7 |

| 12. |

Тривалість обертання кредиторської заборгованості, дні |

42,6 |

39,9 |

143,5 |

-2,7 |

103,6 |

| 13. |

Середньорічна вартість запасів готової продукції, тис. грн. |

791,5 |

2285,2 |

2448,9 |

1493,7 |

163,7 |

| 14. |

Питома вага запасів продукції у загальному обсязі виробництва, % |

3,12 |

4,34 |

4,47 |

1,22 |

0,14 |

| 15. |

Питома вага витрат на оплату праці штатних працівників у загальному обсязі виробництва, % |

23,01 |

22,20 |

31,10 |

-0,81 |

8,90 |

* відповідно дебіторська (ряд. 160 Ф.1) і кредиторська (ряд 530 Ф.1) заборгованість за товари, роботи, послуги

4) скорочення попиту на продукцію внаслідок підвищення цін зумовило збільшення середньорічної вартості запасів готової продукції до 2448,9 тис. грн., або в 3,1 рази;

5) зростання питомої ваги запасів готової продукції у загальному обсязі виробництва на 1,35 п.п. (4,47-3,12%), що свідчить про існування незадіяних резервів поповнення вхідних фінансових потоків підприємства.

Таким чином, результати розрахунків переконливо свідчать, що збільшення обсягів виробництва не завжди є ознакою покращення результатів та підвищення прибутковості діяльності господарюючого суб'єкта. Це дає підстави стверджувати, що нарощення виробництва так само не є гарантією забезпечення фінансової рівноваги та стабільності підприємства в поточному і, тим більше, перспективному періоді.

Щоб довести правильність зроблених висновків, нами здійснено експрес-діагностику фінансового стану досліджуваного підприємства за 2007-2009 роки на основі аналізу його майна та капіталу, а також системи фінансових показників. Його результати представлено в таблиці 2.2.

Однією з найважливіших складових економічного потенціалу господарюючого суб’єкта є фінансові ресурси - власні й позикові кошти, які формуються в процесі виробничої та іншої фінансово-господарської діяльності за рахунок внутрішніх і зовнішніх джерел і використовуються в статутних цілях. За 2007-2009 роки середньорічний розмір капіталу ВАТ "ПААЗ" збільшився на 44167,0 тис. грн., або в 2,5 разу, і склав 73091,0 тис. грн.

Основним джерелом формування капіталу підприємства були власні кошти (статутний капітал, додатковий капітал, резервний капітал, нерозподілений прибуток). Варто зазначити, що на початок 2007 року статутний капітал акціонерного товариства становив 260,8 тис. грн. У 2007-2009 роках внаслідок руху та переоцінки вартості основних фондів і матеріальних оборотних активів відповідними рішеннями Зборів акціонерів розмір статутного капіталу підприємства було збільшено до 25215,8 тис. грн.

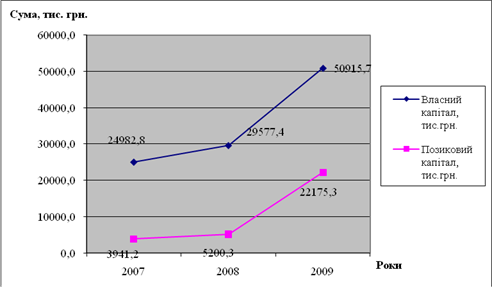

В складі загального капіталу, що використовувався товариством протягом досліджуваного періоду, спостерігалися тенденції до збільшення розміру власних та позикових коштів. Так, середньорічна сума власного капіталу підприємства за 2007 рік становила 24982,8 тис. грн., в 2008 році вона зросла на 4594,6 тис. грн., або 18,39%, а в 2009 – ще на 21338,3 тис. грн., або 72,14%. В результаті розмір власних фінансових ресурсів господарюючого суб'єкта збільшився до 50915,7 тис. грн.

Таблиця 2.2. Динаміка активів і капіталу ВАТ "Полтавський автоагрегатний завод" за 2007-2009 роки

| Показник |

2007

рік

|

2008

рік

|

2009

рік

|

Зміни в 2008 році в порівнянні з 2007 роком |

Зміни в 2009 році в порівнянні з 2008 роком |

| в сумі, тис.грн. |

у відсотках |

в сумі, тис.грн. |

у відсотках |

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 1. Фінансові ресурси – капітал |

28924,0 |

34777,7 |

73091,0 |

5853,7 |

20,24 |

38313,3 |

110,17 |

| 1.1. Статутний капітал, тис.грн. |

760,8 |

13238,3 |

25215,8 |

12477,5 |

1640,05 |

11977,5 |

90,48 |

| 1.2. Власний капітал, тис.грн. |

24982,8 |

29577,4 |

50915,7 |

4594,6 |

18,39 |

21338,3 |

72,14 |

| 1.3. Позиковий капітал, тис.грн. |

3941,2 |

5200,3 |

22175,3 |

1259,1 |

31,95 |

16975,0 |

326,42 |

| 1.4. Довгострокові кредити, тис.грн. |

216,6 |

463,8 |

766,8 |

247,2 |

114,13 |

303,0 |

65,33 |

| 1.5. Поточні зобов'язання, тис.грн. |

3719,1 |

4731,2 |

21399,1 |

1012,1 |

27,21 |

16667,9 |

352,30 |

| 2. Активи |

28924,0 |

34777,7 |

73091,0 |

5853,7 |

20,24 |

38313,3 |

110,17 |

| 2.1. Необоротні активи, тис.грн. |

22604,3 |

23631,8 |

43653,7 |

1027,5 |

4,55 |

20021,9 |

84,72 |

| 2.2. Основні засоби, тис.грн. |

21731,6 |

22945,2 |

42011,7 |

1213,6 |

5,58 |

19066,5 |

83,10 |

| 2.3. Оборотні активи, тис.грн. |

6319,7 |

11145,9 |

29437,3 |

4826,2 |

76,37 |

18291,4 |

164,11 |

| 2.4. Запаси, тис.грн.. |

3643,6 |

6526,2 |

7307,3 |

2882,6 |

79,11 |

781,1 |

11,97 |

| 2.5. Дебіторська заборгованість, тис.грн. |

2519,6 |

4427,6 |

12228,7 |

1908,0 |

75,73 |

7801,1 |

176,19 |

| 2.6. Грошові кошти і поточні фінансові вкладення, тис.грн. |

156,4 |

192,1 |

9901,3 |

35,7 |

22,83 |

9709,2 |

5054,24 |

Водночас, ВАТ "ПААЗ" активно залучає і використовує позикові кошти і, зокрема, поточні зобов'язання. Їх середньорічний розмір за досліджуваний період збільшився у 5,8 разу і за 2009 рік склав 21399,1 тис. грн. Вагому частку в їх структурі становлять довгострокові та короткострокові кредити банків з багаторазовою перевагою останніх. Порівняно з попереднім роком позиковий капітал підприємства збільшився в 3,3 разу. Очевидно, на відміну від власного капіталу, формування позикових коштів відбувалося в реальному грошовому вимірі. Тому темпи реального нарощення позикового капіталу значно перевищували темпи змін власних фінансових ресурсів, які спрямовувалися переважно на формування довгострокових активів. Хоча обсяги формування власних фінансових ресурсів були набагато більшими, ніж позикових, їх часка в структурі капіталу дещо зменшилася. Більш чітку уяву про динаміку розглянутих показників дає графічне зображення процесу зростання основних складових капіталу (рис. 2.1), який можна охарактеризувати як тенденцію до посилення фінансової автономії акціонерного товариства.

Важливу роль в забезпеченні діяльності підприємства відіграють його активи. Їх склад, структура та ефективність використання визначають не лише вид та обсяги діяльності господарюючого суб'єкта, а й впливають на його ліквідність, платоспроможність, ділову активність.

Рис. 2.1. Динаміка джерел формування фінансових ресурсів

ВАТ "ПААЗ" за 2007-2009 роки

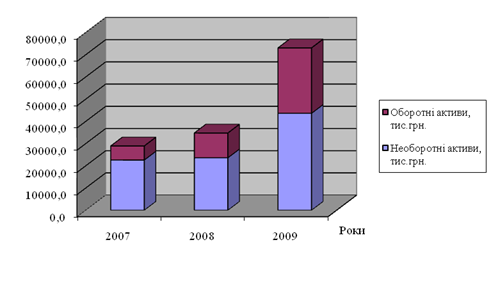

Характерною особливістю галузі машинобудування є висока фондомісткість виробництва. Саме тому в складі необоротних активів досліджуваного підприємства понад 95% становлять основні засоби (таблиця 2.2). Внаслідок їх надходження середньорічна залишкова вартість у 2007-2009 роках зростала. За 2007 рік вона становила 21731,6 тис. грн., за 2008 – збільшилася до 22945,2 тис. грн. (або на 1213,6 тис. грн.), а за 2009 - на 83,1% і склала 42011,7 тис. грн. В цілому середньорічна вартість необоротних активів підприємства за 2007-2009 роки збільшилися на 93,10% і становила 43653,7 тис. грн., або 59,73% активів заводу.

Середньорічна вартість оборотних активів підприємства зростала ще більш високими темпами. Якщо за 2008 рік порівняно з 2007 вона зросла на 76,37% і досягла 11145,9 тис. грн., то в наступному році – ще на 18291,4 тис. грн., або в 1,64 рази, і досягла 29437,3 тис. грн. За досліджуваний період оборотні активи збільшилися в 4,7 разу. Таким чином, динаміка активів ВАТ "ПААЗ" свідчить про перерозподіл їх структури на користь мобільної частини. Цей висновок підтверджує графічне зображення виявленого процесу (рис. 2.2).

Рис. 2.2. Динаміка структури активів ВАТ "ПААЗ" за 2007-2009 роки

Характеризуючи структуру оборотних активів акціонерного товариства, слід відзначити, що вагому частку їх складають матеріальні запаси. Протягом досліджуваного періоду їх питома вага у загальній сумі оборотних активів коливалася від 25,8 до 58,5%. Значну роль у складі оборотних активів підприємства відіграє дебіторська заборгованість. Її питома вага істотно збільшувалася і в 2009 році становила 41,5% (12228,7/29437,3*100). Грошові кошти, протягом 2007-2008 років становили незначну частку (1,7-2,5%), проте в 2009 році, в результаті придбання цінних паперів на суму 19600,0 тис. грн., їх середньорічний розмір становив 9901,3 тис. грн., внаслідок чого питома вага найліквіднішої групи оборотних активів сягнула 33,6%. Таким чином, структура оборотних активів підприємства значно покращилася за рахунок збільшення частки дебіторської заборгованості і грошових коштів, що характеризуються високим рівнем ліквідності.

Отже, за результатами аналізу динаміки складу і структури фінансових та матеріальних ресурсів ВАТ "ПААЗ" можна зробити висновок про те, що підприємство здійснює нарощення капіталу та забезпечує розвиток фінансово-господарської діяльності і, тим самим, створює умови для свого економічного зростання.

Для здійснення експрес-діагностики фінансового стану ВАТ "ПААЗ" за 2007-2009 роки використано показники, представлені в таблиці 2.3. За даними таблиці, показники ліквідності (платоспроможності) підприємства загалом перебувають в межах встановлених нормативів, хоча звертає на себе увагу динаміка коефіцієнта швидкої ліквідності, рівень якого в 2008 році порівняно з 2007 роком збільшився майже на 40% і склав 2,315. Значення показника значно перевищує критичну межу (0,8-1,0), а також величину коефіцієнта абсолютної ліквідності, який становив 4,1%. Цей факт негативно характеризує діяльність підприємства. Високий рівень активів, які можуть швидко реалізовуватися, обумовлюється значною питомою вагою дебіторської заборгованості, яка в більшості випадків має прострочений характер. У 2009 році рівень двох згаданих показників ліквідності наблизився до нормального. Зокрема, коефіцієнт швидкої ліквідності зменшився на 60,57% і склав 0,913, коефіцієнт абсолютної ліквідності збільшився до 0,463. Але при цьому коефіцієнт загальної ліквідності зменшився не лише порівняно з попереднім роком (на 41,61%), а й порівняно з нормативом (2,0-3,0), що негативно впливає на рівень платоспроможності заводу. Варто підкреслити, що за нормальних умов осподарювання значення показників ліквідності мають співвідноситись як 2,0:0,8:0,2, як того вимагають їх нормативи, тобто дебіторська заборгованість має бути в 2,5 рази меншою, ніж матеріальні запаси, а грошові кошти та поточні фінансові інвестиції – в 4 рази меншими ніж дебіторська заборгованість. Значні відхилення від заданого співвідношення як у більшу, так і в меншу сторону є ознаками нераціональної структури активів, неефективного використання капіталу, низької якості управління фінансовими потоками підприємства.

Таблиця 2.3. Динаміка показників фінансового стану ВАТ "Полтавський автоагрегатний завод" за 2007-2009 роки

| Показник |

2007

рік

|

2008

рік

|

2009

рік

|

Зміни в 2008 році в порівнянні з 2007 роком |

Зміни в 2009 році в порівнянні з 2008 роком |

| (+,-) |

у відсотках |

(+,-) |

у відсотках |

| 1. Показники ліквідності (платоспроможності) |

| 1.1.Коефіцієнт поточної ліквідності |

1,699 |

2,356 |

1,376 |

0,7 |

38,64 |

-1,0 |

-41,61 |

| 1.2.Коефіцієнт швидкої ліквідності |

1,657 |

2,315 |

0,913 |

0,7 |

39,71 |

-1,4 |

-60,57 |

| 1.3.Коефіцієнт абсолютної ліквідності |

0,042 |

0,041 |

0,463 |

0,0 |

-3,45 |

0,4 |

1039,57 |

| 2. Показники фінансових результатів (рентабельності) |

| 2.1. Рентабельність активів |

4,85 |

11,85 |

3,75 |

7,0 |

144,43 |

-8,1 |

-68,37 |

| 2.2. Рентабельність продажу |

4,41 |

9,52 |

5,03 |

5,1 |

116,01 |

-4,5 |

-47,09 |

| 2.3. Рентабельність власного капіталу |

5,61 |

13,93 |

5,38 |

8,3 |

148,24 |

-8,6 |

-61,39 |

| 3. Показники ділової активності |

| 3.1.Оборотність активів, рази |

1,10 |

1,25 |

0,75 |

0,1 |

13,15 |

-0,5 |

-40,22 |

| 3.2. Оборотність матеріальних запасів, рази |

8,74 |

6,64 |

7,45 |

-2,1 |

-24,04 |

0,8 |

12,21 |

| 3.3. Оборотність дебіторської заборгованості, рази |

12,64 |

9,78 |

4,45 |

-2,9 |

-22,58 |

-5,3 |

-54,51 |

| 3.4. Період обертання дебіторської заборгованості, дні |

28,89 |

37,31 |

82,02 |

8,4 |

29,16 |

44,7 |

119,82 |

| 4. Показники фінансової стійкості |

| 4.1. Коефіцієнт відношення залучених і власних коштів |

0,158 |

0,176 |

0,436 |

0,0 |

11,45 |

0,3 |

147,71 |

| 4.2. Коефіцієнт маневреності власних коштів |

0,104 |

0,217 |

0,158 |

0,1 |

108,35 |

-0,1 |

-27,21 |

| 4.3. Коефіцієнт автономії |

0,864 |

0,850 |

0,697 |

0,0 |

-1,54 |

-0,2 |

-18,09 |

| 5. Показники структури балансу |

| 5.1. Частка власних оборотних коштів в оборотних засобах, % |

41,15 |

57,55 |

27,31 |

16,4 |

39,86 |

-30,2 |

-52,55 |

| 5.2. Частка власного оборотного капіталу в загальній сумі активів, % |

8,99 |

18,44 |

11,00 |

9,5 |

105,14 |

-7,4 |

-40,38 |

| 6. Показники ринкової активності |

| 6.1. Прибутковість акцій |

- |

- |

- |

- |

- |

- |

- |

| 6.2. Відношення ринкової та балансової вартості однієї акції |

- |

- |

- |

- |

- |

- |

- |

| 7. Показники майнового стану |

| 7.1. Коефіцієнт зносу основних засобів |

0,58 |

0,59 |

0,90 |

0,0 |

1,72 |

0,3 |

52,54 |

| 7.2. Коефіцієнт оновлення |

0,02 |

0,08 |

0,01 |

0,1 |

300,00 |

-0,1 |

-87,50 |

| 7.3. Коефіцієнт вибуття |

0,00 |

0,07 |

0,01 |

0,1 |

- |

-0,1 |

-85,71 |

| 8. Показники руху грошових коштів |

| 8.1. Коефіцієнт покриття грошовою масою від операційної діяльності відтоку інвестиційних коштів |

0,57 |

0,80 |

-1,49 |

0,2 |

40,35 |

-2,3 |

-286,25 |

Динаміка показників рентабельності ВАТ "ПААЗ" доводить, що збільшення обсягів виробництва та реалізації продукції, робіт, послуг в 2008-2009 роках не позначилося належним чином на результатах діяльності. Якщо в 2008 році порівняно з 2007 показники прибутковості власного капіталу, активів та продажу зросли в 2,0-2,5 рази, то в наступному році вони зменшилися до попереднього рівня.

Зниження рівня прибутковості та платоспроможності негативно позначилося на показниках ділової активності підприємства. Поряд із тенденцією до уповільнення оборотності та збільшення термінів повернення дебіторської заборгованості, намітилася тенденція до уповільнення обертання сукупних активів заводу. У 2009 році порівняно з 2008 роком оборотність останніх зменшилася на 0,5 обороту і становила 0,75 рази на рік. Крім того, за досліджуваний період значно збільшилися терміни погашення кредиторської заборгованості. І хоча ефективність використання матеріальних запасів коливалася в межах 6,6-8,7 обороту за рік, це майже не вплинуло на загальний рівень ділової активності акціонерного товариства.

Динаміка показників, що характеризують фінансову стійкість акціонерного товариства, відображає тенденцію до поступової втрати фінансової рівноваги підприємства. Хоча рівень коефіцієнтів даної групи залишається задовільним і відповідає встановленим нормативам: для коефіцієнта фінансової автономії – 0,5; коефіцієнта співвідношення залучених і власних коштів – 1,0. Позитивною ознакою фінансової стійкості підприємства слід вважати рівень показника маневреності власного капіталу, який відображає часку власних оборотних коштів у структурі власного капіталу. В 2008 році значення коефіцієнта підвищилося більш, ніж у 2,1 рази і склало 21,7%, а в 2009 році знизилося до 15,8%, проте залишається вищим від нормативу, встановленого на рівні 10%.

Частка власних оборотних коштів у їх загальному обсязі для промислових підприємств має становити від 40 до 60%. З огляду на це, структура балансу ВАТ "ПААЗ" в 2007-2008 роках відповідала нормативу. Проте в 2009 році питома вага власного оборотного капіталу в структурі оборотних активів зменшилася на 52,55% і склала 27,31%, що недостатньо для забезпечення фінансової рівноваги процесу виробництва. Характерно, що частка власного оборотного капіталу досліджуваного підприємства поступово збільшується, але, на наш погляд, є недостатньою для підтримання фінансової стійкості на належному рівні.

Майновий стан акціонерного товариства характеризують показники зносу, вибуття та оновлення основних засобів. Їх динаміка за досліджуваний період дає підстави вважати, що процес оновлення матеріально-технічної бази заводу відбувається недостатньо інтенсивно. В результаті дооцінки вартості основних засобів підприємства їх первісна вартість багаторазово зросла і водночас збільшився рівень їх зносу з 59% у 2008 році до 90% - у 2009. Показники оновлення основних засобів коливалися на рівні 1-8% і майже не перевищували показників їх вибуття.

Фінансування розширеного відтворення або інноваційного оновлення виробничого процесу підприємства відбувається за рахунок прибутку. Однак, як було встановлено раніше, прибутковість діяльності товариства за останні роки була низькою, а отже його можливості щодо оновлення основних засобів були обмеженими. Як свідчить рівень коефіцієнта співвідношення грошових потоків від операційної та інвестиційної діяльності, у 2007-2008 роках грошова маса від операційної діяльності покривала не більше 80% інвестиційних витрат підприємства. В 2009 році зазначені види діяльності акціонерного товариства характеризувалися фінансовими відтоками, що пояснює від'ємне значення показника (-1,49).

Таким чином, за результатами експрес-діагностики фінансового стану ВАТ "ПААЗ" за досліджуваний період можна стверджувати, що нарощування обсягів виробництва та реалізації продукції в 2008 році порівняно з 2007 роком позитивно вплинуло на динаміку фінансових показників підприємства, а отже сприяло підвищенню прибутковості, платоспроможності, ділової активності та фінансової стійкості товариства, зумовило покращення структури його балансу. Це знайшло своє відображення у зростанні співвідношення грошових потоків від операційної та інвестиційної діяльності. Разом з тим, розрахунки показали, що подальше нарощення об'ємних показників фінансово-господарської діяльності акціонерного товариства у 2009 році такого ефекту вже не мало. Навпаки, фінансові показники за всіма групами застосованої методики погіршилися і засвідчили зниження якісних параметрів управління фінансовою діяльністю підприємства, і в тому числі, його фінансовими ресурсами. Однією з основних причин такого становища було неефективне управління фінансовими потоками, а саме відсутність оптимальних пропорцій їх розподілу протягом здійснення різноманітних фінансово-економічних операцій.

З вищезазначеного випливає, що збільшення обсягів діяльності може мати результативний характер стосовно прибутковості та платоспроможності підприємства лише за умови ефективного управління його фінансовими ресурсами протягом всього часу їх обігу в господарській діяльності.

Щоб з'ясувати причини недостатньої якості управління фінансами ВАТ "ПААЗ", необхідно проаналізувати склад джерел формування і напрямки використання грошових потоків.

3. Аналіз формування грошових надходжень і видатків підприємства

Однією з основних умов стабільного фінансового стану підприємства є достатність та збалансованість його економічних ресурсів. Йдеться про те, що ресурси підприємства завжди були, є та будуть дефіцитними через їх обмеженість. Найдефіцитнішим ресурсом підприємства визнаються фінансові ресурси, або гроші. Саме тому, мистецтво організувати ефективну роботу підприємства полягає в тому, щоб налагодити безперебійний та раціональний процес формування і використання грошових ресурсів підприємства, які опосередковують рух його фінансових ресурсів та втілюються в конкретних видах та формах капіталу.

Для забезпечення ефективної фінансово-господарської діяльності підприємства обсяги та структура надходження його фінансових ресурсів мають відповідати обсягам та напрямкам їх витрачання. Зокрема, мінімально необхідний притік грошових коштів підприємства повинен забезпечувати покриття його поточних зобов'язань. Відповідно, відсутність такого мінімально необхідного запасу грошових коштів свідчить про фінансові труднощі підприємства. В той же час надмірна величина грошових коштів свідчить про те, що реально підприємство несе збитки, пов'язані з інфляцією і знеціненням грошей. В зв'язку з цим важливим етапом оцінки ефективності руху фінансових потоків слід вважати аналіз формування та використання грошових коштів на підприємстві. Основу такої оцінки мають становити прийоми та методи економічного і фінансового аналізу.

Як відомо, дослідження економічних явищ здійснюється за умови наявності взаємозв'язку між показниками, які їх характеризують. Грошовий потік підприємства визначається показниками надходження та витрачання грошових коштів, а також залишками грошових коштів на початок і кінець досліджуваного періоду (року). Початковий та кінцевий залишки грошових коштів є статичними показниками і безпосередніми індикаторами грошового потоку підприємства не виступають, але вони відображають результат руху грошових коштів і прямо впливають на величину фінансового потоку. Зважаючи на тісний взаємозв'язок між показниками фінансового потоку та залишками грошових коштів підприємства, в ході аналізу фінансових потоків необхідно приділяти увагу як динамічним, так і статичним показникам.

Важливими завданнями аналізу є побудова його загальної моделі і з’ясування загальних принципів та напрямів проведення. Аналіз фінансових потоків підприємства включає певну послідовність аналітичних процедур. Їх перелік в залежності від мети дослідження може змінюватись, проте, в будь-якому разі він пов'язаний із з'ясуванням причин, що вплинули на збільшення (зменшення) припливу грошових коштів та збільшення (зменшення) їх відтоку.

Для того, щоб зрозуміти реальний рух грошових коштів ВАТ "ПААЗ", оцінити синхронність їх надходження і витрачання, необхідно виділити і проаналізувати склад та структуру вхідних і вихідних грошових потоків підприємства.

Результати аналізу напрямків надходження грошових коштів на підприємство за досліджуваний період представлені в таблиці 3.1, з якої видно, що надходження грошових ресурсів ВАТ "ПААЗ" за 2007-2009 роки забезпечувалося за рахунок усіх напрямків фінансово-господарської діяльності: операційної, інвестиційної та фінансової. Проте значущість кожного з них у цьому процесі була різною.

У 2007-2009 роках грошові надходження товариства формувалися переважно за рахунок фінансової діяльності. Основним джерелом притоку коштів були банківські позики, частка яких у загальному обсязі надходжень підприємства становила відповідно 84,59, 89,21 та 62,47%. За інвестиційною діяльністю у 2007-2008 роках грошових надходжень майже не було; їх частка у загальному обсязі не перевищувала 0,5%. Проте у 2009 році в результаті реалізації фінансових інвестицій на суму 10750,0 тис. грн. підприємство забезпечило 18,75% фінансових надходжень.

Таблиця 3.1. Структура вхідних грошових потоків ВАТ "ПААЗ" за 2007-2009 роки

| Показник |

2007 рік |

2008 рік |

2009 рік |

Відхилення в 2009 році порівняно з, (+,-) тис.грн. |

Темп змін у 2009 році по відношенню до, % |

сума,

тис.грн.

|

Пито-ма вага,

%

|

сума,

тис.грн.

|

Пито-ма вага,

%

|

сума,

тис.грн.

|

Пито-ма вага,

%

|

2007

роком

|

2008

роком

|

2007

роком

|

2008

роком

|

| Надійшло грошових коштів всього |

42358,2 |

100,0 |

70044,6 |

100,0 |

57320,8 |

100,0 |

14962,6 |

-12723,8 |

135,3 |

81,8 |

| в тому числі: |

| 1. від операційної діяльності, |

5447,2 |

12,86 |

7250,8 |

10,35 |

10539,1 |

18,39 |

5091,9 |

3288,3 |

193,5 |

145,4 |

| з них: |

| 1.1. Прибуток від операційної діяльності до зміни в чистих оборотних активах, в тому числі: |

5408,2 |

12,77 |

6501,7 |

9,28 |

10539,1 |

18,39 |

5130,9 |

4037,4 |

194,9 |

162,1 |

| прибуток від звичайної діяльності до оподаткування |

3648,1 |

8,61 |

3414,9 |

4,88 |

5461,4 |

9,53 |

1813,3 |

2046,5 |

149,7 |

159,9 |

Коригування на:

амортизація необоротних активів

|

1620,3 |

3,83 |

2291,6 |

3,27 |

2758,2 |

4,81 |

1137,9 |

466,6 |

170,2 |

120,4 |

| збільшення забезпечень |

0,0 |

0,00 |

10,6 |

0,02 |

0,0 |

0,00 |

0,0 |

-10,6 |

0,0 |

0,0 |

| збиток від нереалізованих курсових різниць |

0,0 |

0,00 |

0,0 |

0,00 |

102,1 |

0,18 |

102,1 |

102,1 |

- |

- |

| збиток від неопераційної діяльності |

0,0 |

0,00 |

455,7 |

0,65 |

0,0 |

0,00 |

0,0 |

-455,7 |

- |

0,0 |

| витрати на сплату відсотків |

139,8 |

0,33 |

328,9 |

0,47 |

2217,4 |

3,87 |

2077,6 |

1888,5 |

1586,1 |

674,2 |

| 1.2. Зміни в чистих оборотних активах, в тому числі: |

39,0 |

0,09 |

749,1 |

1,07 |

0,0 |

0,00 |

-39,0 |

-749,1 |

0,0 |

0,0 |

| зменшення оборотних активів |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,0 |

0,0 |

- |

| зменшення витрат майбутніх періодів |

39,0 |

0,09 |

0,0 |

0,00 |

0,0 |

0,00 |

-39,0 |

0,0 |

0,0 |

- |

| збільшення поточних зобов"язань |

0,0 |

0,00 |

749,1 |

1,07 |

0,0 |

0,00 |

0,0 |

-749,1 |

0,0 |

0,0 |

| збільшення доходів майбутніх періодів |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,0 |

0,0 |

0,0 |

| 2. від інвестиційної діяльності, |

81,1 |

0,19 |

305,9 |

0,44 |

10973,5 |

19,14 |

10892,4 |

10667,6 |

13530,8 |

3587,3 |

| з них: |

| реалізація: фінансових інвестицій |

0,0 |

0,00 |

0,0 |

0,00 |

10750,0 |

18,75 |

10750,0 |

10750,0 |

- |

- |

| необоротних активів |

21,5 |

0,05 |

305,9 |

0,44 |

223,5 |

0,39 |

202,0 |

-82,4 |

1039,5 |

73,1 |

| майнових комплексів |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,0 |

0,0 |

0,0 |

| отримані: відсотки |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,0 |

- |

- |

| дивіденди |

30,6 |

0,07 |

0,0 |

0,00 |

0,0 |

0,00 |

-30,6 |

0,0 |

0,0 |

0,0 |

| Інші надходження |

29,0 |

0,07 |

0,0 |

0,00 |

0,0 |

0,00 |

-29,0 |

0,0 |

0,0 |

- |

| 3. від фінансової діяльності, |

36829,9 |

86,95 |

62487,9 |

89,21 |

35808,2 |

62,47 |

-1021,7 |

-26679,7 |

97,2 |

57,3 |

| з них: |

| надходження власного капіталу |

1000,0 |

2,36 |

0,0 |

0,00 |

0,0 |

0,00 |

-1000,0 |

0,0 |

0,0 |

- |

| отримані позики |

35829,9 |

84,59 |

62487,4 |

89,21 |

35808,2 |

62,47 |

-21,7 |

-26679,2 |

99,9 |

57,3 |

| інші надходження |

0,0 |

0,00 |

0,5 |

0,00 |

0,0 |

0,00 |

0,0 |

-0,5 |

0,0 |

0,0 |

Вхідні грошові потоки за операційною діяльністю протягом досліджуваного періоду провідної ролі у фінансуванні виробничих потреб підприємства не відігравали. Основним джерелом грошових надходжень від операційної діяльності були прибуток від звичайної діяльності до оподаткування та амортизація необоротних активів. Їх розмір у 2009 році становив відповідно 5461,4 та 2758,2 тис. грн., або 9,53 та 4,81% надходжень товариства за рік. Всього в результаті операційної діяльності на підприємство надійшло 10539,1 тис. грн., що становило 18,39% притоку грошових коштів.

Як видно, чіткої тенденції до зростання грошових надходжень на підприємстві не спостерігається. В їх структурі домінує частка банківських позик, залучених в результаті фінансової діяльності, проте збільшується питома вага надходжень від операційної діяльності (власних джерел). На наш погляд, ситуація, що склалася, є ознакою агресивної політики формування фінансових ресурсів підприємства.

Щоб з'ясувати, як розподіляються грошові надходження акціонерного товариства, нами проаналізовані вихідні грошові потоки підприємства (таблиця 3.2). Слід зауважити, що зростання грошових надходжень підприємства за 2007-2009 роки зумовило збільшення і їх витрат приблизно у тих самих пропорціях.

Розрахунки показали, що основними напрямками використання грошових коштів товариства було придбання оборотних активів та короткострокових фінансових інвестицій, а також погашення позик. Зокрема, в 2007 році для забезпечення витрат на повернення раніше отриманих банківських кредитів було використано 35684,2 тис. грн., що в загальному обсязі грошових витрат становило 83,73%. Фінансування збільшення оборотних активів, зменшення поточних зобов’язань та сплата податків на прибуток становили 3109,9 тис. грн., або 7,3% відтоку грошових коштів.

Таблиця 3.2. Структура вихідних грошових потоків ВАТ "ПААЗ" за 2007-2009 роки

| Показник |

2007 рік |

2008 рік |

2009 рік |

Відхилення в 2009 році порівняно з, (+,-) тис.грн. |

Темп змін у 2009 році по відношенню до, % |

сума,

тис.грн.

|

питома вага,

%

|

сума,

тис.грн.

|

питома вага,

%

|

сума,

тис.грн.

|

питома вага,

%

|

2007

роком

|

2008

роком

|

2007

роком

|

2008

роком

|

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| Вибуло грошових коштів всього |

42616,0 |

100,0 |

70328,2 |

100,0 |

57126,9 |

100,0 |

14510,9 |

-13201,3 |

134,1 |

81,2 |

| в тому числі: |

| 1. від операційної діяльності, |

3892,0 |

9,13 |

3460,4 |

4,92 |

20920,7 |

36,62 |

17028,7 |

17460,3 |

537,5 |

604,6 |

| з них: |

| 1.1. Збиток від операційної діяльності до зміни в чистих оборотних активах, в тому числі: |

659,6 |

1,55 |

9,1 |

0,01 |

964,0 |

1,69 |

304,4 |

954,9 |

0,0 |

0,0 |

| збиток від звичайної діяльності до оподаткування |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,0 |

0,0 |

0,0 |

| зменшення забезпечень |

5,6 |

0,01 |

0,0 |

0,00 |

0,0 |

0,00 |

-5,6 |

0,0 |

0,0 |

- |

| прибуток від нереалізованих курсових різниць |

1,7 |

0,00 |

9,1 |

0,01 |

0,0 |

0,00 |

-1,7 |

-9,1 |

0,0 |

0,0 |

| прибуток від неопераційної діяльності |

652,3 |

1,53 |

0,0 |

0,00 |

964,0 |

1,69 |

1,69 |

0,01 |

0,00 |

0,00 |

| 1.2. Зміни в чистих оборотних активах, в тому числі: |

3232,4 |

7,58 |

3451,3 |

4,91 |

19956,7 |

34,93 |

34,93 |

0,24 |

0,00 |

0,00 |

| збільшення: оборотних активів |

2050,2 |

4,81 |

2741,5 |

3,90 |

13806,5 |

24,17 |

11756,3 |

11065,0 |

673,4 |

0,0 |

| витрат майбутніх періодів |

0,0 |

0,00 |

0,0 |

0,00 |

11,5 |

0,02 |

11,5 |

11,5 |

- |

0,0 |

| зменшення: поточних зобов'язань |

664,5 |

1,56 |

0,0 |

0,00 |

3822,4 |

6,69 |

3157,9 |

3822,4 |

575,2 |

0,0 |

| доходів майбутніх періодів |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,0 |

0,0 |

0,0 |

Сплачені:

відсотки

|

122,5 |

0,29 |

328,9 |

0,47 |

1737,5 |

3,04 |

1615,0 |

1408,6 |

1418,4 |

528,3 |

| податки на прибуток |

395,2 |

0,93 |

380,9 |

0,54 |

578,8 |

1,01 |

183,6 |

197,9 |

146,5 |

152,0 |

| 2. від інвестиційної діяльності, |

2827,4 |

6,63 |

5088,2 |

7,23 |

32333,6 |

56,60 |

29506,2 |

27245,4 |

1143,6 |

635,5 |

| з них: |

| придбання: фінансових інвестицій |

0,0 |

0,00 |

0,0 |

0,00 |

29115,6 |

50,97 |

29115,6 |

29115,6 |

- |

- |

| необоротних активів |

2822,4 |

6,62 |

5008,4 |

7,12 |

3218,0 |

5,63 |

395,6 |

-1790,4 |

114,0 |

64,3 |

| майнових комплексів |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,0 |

0,0 |

0,0 |

| Інші платежі |

5,0 |

0,01 |

79,8 |

0,11 |

0,0 |

0,00 |

-5,0 |

-79,8 |

0,0 |

0,0 |

| 3. від фінансової діяльності, |

35896,6 |

84,23 |

61779,6 |

87,84 |

3872,6 |

6,78 |

-32024,0 |

-57907,0 |

10,8 |

6,3 |

| з них: |

| погашення позик |

35684,2 |

83,73 |

61699,2 |

87,73 |

3820,0 |

6,69 |

-31864,2 |

-57879,2 |

10,7 |

6,2 |

| сплачені дивіденди |

212,4 |

0,50 |

80,4 |

0,11 |

52,6 |

0,09 |

-159,8 |

-27,8 |

0,0 |

0,0 |

| інші платежі |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,00 |

0,0 |

0,0 |

- |

0,0 |

За 2008 рік підприємством було витрачено 70328,2 тис. грн., що на 34,1% більше, ніж за попередній рік. Грошові кошти спрямовувалися, головним чином, на погашення позик. За цим напрямком було витрачено 61699,2 тис. грн., що становило близько 87,73% вихідного грошового потоку.

В 2009 році важливу роль в діяльності підприємства набули фінансові інвестиції. Їх обсяги за рік склали 29115,6 тис. грн. Частка інвестиційних витрат за цією статтею становила майже 51,0% грошових видатків товариства.

Близько 20920,7 тис. грн. (36,62% грошових виплат) підприємством витрачено на забезпечення операційної діяльності, зокрема збільшення оборотних активів (13806,5 тис.грн.), погашення поточних зобов'язань (3822,4 тис.грн.), сплату відсотків за банківськими позиками (1737,5 тис.грн.).

З викладеного видно, що основними напрямками використання грошових коштів підприємства було забезпечення фінансової та інвестиційної діяльності, а саме – придбання фінансових інвестицій та погашення банківських позик. З цієї точки зору, на наш погляд, структуру вихідних грошових потоків підприємства не можна оцінити позитивно. Звертає на себе увагу той факт, що в 2007-2008 роках більш, ніж половину інвестиційних та операційних витрат було профінансовано за рахунок позикових коштів.

Таким чином, структурний аналіз грошових потоків ВАТ "ПААЗ" показав, що у 2007-2008 роках надходження коштів від фінансової та операційної діяльності спрямовувалися на фінансування, головним чином, витрат від фінансової діяльності. Іншими словами, джерелом погашення раніше отриманих банківських позик та витрат операційної діяльності були нові банківські позики. В 2009 році структура вхідних та вихідних грошових потоків підприємства, на наш погляд, покращилася, адже надходження від операційної та фінансової діяльності у значній частині були спрямовані на здійснення інвестиційної діяльності.

Міру збалансованості вхідних та вихідних грошових потоків підприємства характеризують дані про співвідношення надходжень і витрат та чистий рух грошових коштів за видами діяльності та в цілому по підприємству, обчислені шляхом зіставлення показників за відповідними статтями.

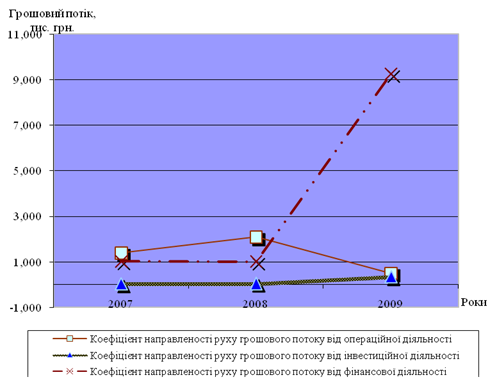

Для оцінки збалансованості фінансових потоків важливим є зіставлення обсягів припливу та відтоку фінансових потоків від конкретного виду діяльності в загальному потоці за звітний період. Для цього доцільно розрахувати коефіцієнт направленості фінансових потоків, який характеризує відношення обсягу надходження до суми видатку відповідного виду фінансового потоку за звітний період. Динаміка зазначених співвідношень для ВАТ "ПААЗ", представлена на графіку (рис. 3.1), дозволяє зробити висновок про те, що грошові потоки акціонерного товариства за різними видами діяльності були різнонаправленими.

Рис. 3.1. Динаміка коефіцієнта направленості фінансових потоків за видами діяльності ВАТ "ПААЗ" за 2007-2009 роки

Це доводить, що за одними видами діяльності (коефіцієнти направленості фінансового потоку для них більше 1,0) відбувалося утворення грошових коштів, а за іншими (з коефіцієнтом направленості фінансового потоку менше 1,0) – їх витрачання.

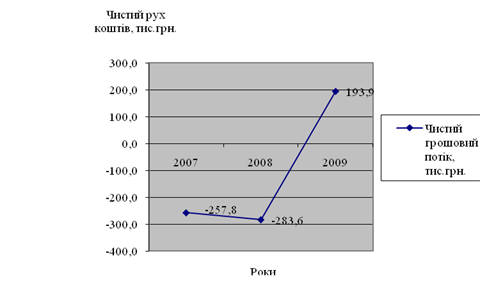

В ході дослідження показників чистого руху грошових коштів (табл. 3.3) виявлено, що їх динаміка мала нестабільний характер. Дефіцит грошових коштів у 2008 році збільшився порівняно з 2007 роком на 10,1% і становив 283,6 тис. грн. В наступному році грошові потоки підприємства були більш збалансованими, що дозволило забезпечити формування грошового надлишку в розмірі 193,9 тис. грн. В результаті розмір

Таблиця 3.3. Рух грошових коштів ВАТ "ПААЗ" за 2007-2009 роки

| № п/п |

Показник |

2007

рік

|

2008

рік

|

2009

рік

|

Зміни в 2008 році порівняно з 2007 роком |

Зміни в 2009 році порівняно з 2008 роком |

| в сумі, тис. грн. |

в % |

в сумі, тис. грн. |

в % |

| 1. |

Залишки грошових коштів на початок року, тис. грн. |

284,5 |

329,4 |

54,9 |

44,9 |

15,78 |

-274,5 |

-83,33 |

| 2. |

Чистий рух коштів, тис. грн. |

-257,8 |

-283,6 |

193,9 |

-25,8 |

10,01 |

477,5 |

-168,37 |

| в тому числі: |

| 2.1. |

чистий рух коштів від операційної діяльності, тис. грн. |

1555,2 |

3790,4 |

-10381,6 |

2235,2 |

143,72 |

-14172,0 |

-373,89 |

| 2.2. |

чистий рух коштів від інвестиційної діяльності, тис. грн. |

-2746,3 |

-4782,3 |

-21360,1 |

-2036,0 |

74,14 |

-16577,8 |

346,65 |

| 2.3. |

чистий рух коштів від фінансової діяльності, тис. грн. |

933,3 |

708,3 |

31935,6 |

-225,0 |

-24,11 |

31227,3 |

4408,77 |

| 3. |

Залишки грошових коштів на кінець року, тис. грн. |

28,4 |

54,9 |

146,7 |

26,5 |

93,31 |

91,8 |

167,21 |

| 4. |

Незалежний грошовий потік, тис. грн. |

-1191,1 |

-991,9 |

-31741,7 |

199,2 |

-16,72 |

-30749,8 |

3100,09 |

чистого грошового потоку підприємства змінювався в широкому діапазоні (рис. 3.2). Від'ємне значення чистого грошового потоку акціонерного товариства зумовлювало зменшення кінцевого залишку грошових коштів підприємства та негативно позначалося на його абсолютній ліквідності.

Надлишок грошових коштів, який сформувався внаслідок перевищення надходжень над виплатами за операційною та фінансовою діяльністю товариства в 2007-2008 роках, спрямовувався на фінансування грошового дефіциту за інвестиційною діяльністю. Останній в 2009 році порівняно з 2008 збільшився в 3,47 рази і сягнув 21360,1 тис. грн. Крім того, в 2009 році виник дефіцит коштів і за операційною діяльністю. Його розмір склав 10381,6 тис. грн. Всі ці зміни вимагали щорічного збільшення зовнішнього фінансування, аби забезпечити постійно зростаючі фінансові потреби підприємства. В результаті виникла тенденція до зростання чистого руху коштів від фінансової діяльності, величина якого в 2009 році зросла в десятки разів і сягнула 31935,6 тис. грн.

Рис.3.2. Динаміка чистого руху коштів ВАТ "ПААЗ" за 2007-2009 роки

Здатність підприємства забезпечити операційну діяльність та заплановані інвестиції за рахунок внутрішніх фінансових джерел характеризує величина незалежного грошового потоку [59], який обчислюється як сума грошових потоків від операційної та інвестиційної діяльності. Величина згаданого показника, розрахована для автоагрегатного заводу, у 2007-2009 роках була негативною і постійно збільшувалася (табл. 3.3). Якщо в 2007 році потреба в зовнішньому фінансуванні для здійснення запланованих видатків становила 1191,1 тис. грн., то в 2009 – вона досягла 31741,7 тис. грн. Зазначена потреба утворилася в результаті дефіциту внутрішніх джерел фінансування. Її наявність свідчить про серйозні недоліки в управлінні фінансовими потоками і є ознакою формування негативної тенденції розвитку підприємства.

В цілому, результати аналізу чистого руху коштів ВАТ "ПААЗ" за 2007-2009 роки дають підстави говорити про розбалансованість грошових потоків підприємства. Серед головних її ознак - надлишок або дефіцит грошових коштів по кожному виду діяльності та по підприємству в цілому. Це негативно позначається на показниках фінансового стану і з часом може призвести до обмеження можливостей подальшого розвитку підприємства.

Таким чином, формування чистого грошового потоку автоагрегатного заводу відбувалося, головним чином, за рахунок фінансового притоку від переоцінки основних виробничих фондів та надходжень кредитних ресурсів. Склад та направленість грошових потоків підприємства значною мірою залежить від ефективності управління ними і впливає на загальний фінансовий стан підприємства. Цей факт доводить необхідність більш глибоко вивчення якісних показників управління рухом фінансових ресурсів господарюючого суб'єкта.

4. Використання інструментарію фінансового плануваннядля розробки планів надходжень і видатків підприємства

Як було досліджено в попередніх розділах роботи, аналітичний інструментарій фінансового планування можна умовно розподілити за рівнями управління – стратегічним та операційним.

Інструментарій стратегічного планування спрямований на вирішення завдань довгострокового управління фінансами, вартістю та ризиками. Головною метою оперативного фінансового планування є організація системи управління досягненням поточних (короткострокових) фінансових цілей діяльності підприємства. Такі цілі можуть знаходити свій вираз у показниках виручки від реалізації, прибутку, постійних і змінних витрат, рентабельності капіталу, тощо. Саме тому базовими складовими оперативного планування є система річних бюджетів і бюджетний контроль.

Взагалі під бюджетом розуміється короткостроковий план, в якому відображається розподіл ресурсів. Згідно із трактуваннями сучасних економістів [36], бюджет – це сума коштів, що є в розпорядженні для виконання визначених функцій та проведення певних заходів у рамках загальнофірмового планування. Він складається у формі заданих показників, яких підприємство має дотримуватися у плановому періоді.

У літературі з фінансового контролінгу, можна зустріти різні підходи до визначення функцій бюджетування. Німецькі експерти в галузі контролінгу А. Цюнд та П. Хорвач [39] розглядають їх у наступній комбінації:

- функція визначення потреби у фінансових ресурсах, необхідних для досягнення поставлених цілей окремими підрозділами підприємства;

- функція прогнозування (в бюджетах знаходять свій фінансовий вираз майбутні операції підприємства);

- функція координації (наявні та мобілізовані фінансові ресурси повинні спрямовуватися на досягнення цілей, визначених у стратегії розвитку підприємства);

- функція мотивації (виконання бюджетних показників є критерієм діяльності окремих осіб, структурних підрозділів тощо).

Необхідною передумовою і складовою бюджетування є планування, яке, власне, й конкретизується в бюджетах. І хоча досить часто в літературних джерелах поняття "бюджетування" та "планування" вживаються як синоніми, їх слід розрізняти: бюджетування зорієнтоване в основному на фіксацію та координацію показників у короткостроковому періоді, а планування – на прогнозування шляхів і засобів досягнення поставлених цілей як у коротко-, так і довгостроковій перспективі. Фінансовий план при цьому виконує два основні завдання:

- по-перше, він є фінансовим прогнозом, який надає випереджаючу інформацію про розвиток грошових надходжень та видатків у майбутньому;

- по-друге, його можна розглядати як фінансовий бюджет, в якому відображаються задані показники.

Згідно з термінами виконання заходів бюджетування плановим відділом підприємства розроблено планові фінансово-економічні показники діяльності товариства на плановий (2010) рік. Зокрема, було підготовлено проект бюджетної резолюції на 2010 рік, в якому окреслені основні орієнтири діяльності підприємства в бюджетному році (таблиця 4.1).

Таблиця 4.1. Прогноз основних фінансово-економічних показників ВАТ "ПААЗ" на 2010 рік

| Показник |

Разом |

| Чиста виручка від реалізації, тис. грн. |

62936,9 |

| Залишок готової продукції на складі на початок періоду, тис. грн. |

2540,6 |

| Обсяг виробництва, тис. грн. |

57915,9 |

| Собівартість виготовленої продукції, тис. грн. |

61174,7 |

| Залишок готової продукції на складі на кінець періоду, тис. грн. |

5472,8 |

| Змінні витрати, тис. грн. |

49216,7 |

| Валова маржа, тис. грн. |

13720,2 |

| Валова маржа, у % до чистої виручки |

21,7 |

| Постійні витрати, тис. грн. |

8811,2 |

| Фінансовий результат від операційної діяльності: |

| сума, тис. грн. |

7636,3 |

| % до чистої виручки |

12,1 |

| Фінансовий результат від звичайної діяльності до оподаткування: |

| сума, тис. грн. |

3536,3 |

| % до чистої виручки |

5,6 |

| Чистий прибуток (збиток): |

| сума, тис. грн. |

2608,4 |

| % до чистої виручки |

4,1 |

| Залишок грошових коштів на початок періоду, тис. грн. |

146,7 |

| Залишок грошових коштів на кінець періоду, тис. грн. |

3981,3 |

Головним напрямом бюджетування є розробка бюджету прибутків і збитків підприємства, які очікуються в плановому періоді. Його показники становлять основу для планування показників балансу та звіту про рух грошових коштів.

Початковим етапом розробки переважної більшості бюджетів є складання базового бюджету, в ролі якого зазвичай виступає бюджет реалізації продукції.

В ході планування обсягів реалізації продукції заводу нами було враховано цільовий обсяг реалізації, рекомендований в бюджетній резолюції, а також розподіл виробництва основних видів продукції по місяцях за 2009 рік (таблиця 4.2).

Таблиця 4.2. Виробництво основної продукції ВАТ "ПААЗ" за 2009 рік

| Показник |

Квартал |

Разом |

| І |

ІІ |

ІІІ |

ІV |

| Обсяг реалізації, тис.грн. |

13955,6 |

13955,6 |

13572,5 |

13244,1 |

54727,7 |

| % до підсумку |

25,5 |

25,5 |

24,8 |

24,2 |

100,0 |

Бюджет реалізації продукції підприємства на 2007 рік (таблиці 4.3) містить дані щодо прогнозних обсягів продажів, а також виручки від реалізації продукції.

Таблиця 4.3. Бюджет реалізації продукції ВАТ "ПААЗ" на 2010 рік

(тис. грн. )

| Показник |

Квартал |

Разом |

| І |

ІІ |

ІІІ |

ІV |

| Чиста виручка від реалізації, тис.грн. |

16048,9 |

16048,9 |

15608,4 |

15230,7 |

62936,9 |

Виходячи з бюджету продаж, можна скласти план виробництва продукції, але при цьому слід врахувати, що для забезпечення безперебійного процесу реалізації продукції підприємство планує залишки готової продукції на складі на кінець кожного місяця в розмірі 15% обсягу реалізації поточного місяця (таблиця 4.4).

Таблиця 4.4. Бюджет виробництва продукції ВАТ "ПААЗ" на 2010 рік

(тис. грн. )

| Показник |

Квартал |

Разом |

| І |

ІІ |

ІІІ |

ІV |

| Чиста виручка від реалізації, тис.грн. |

16048,9 |

16048,9 |

15608,4 |

15230,7 |

62936,9 |

| Залишок готової продукції на складі на початок періоду, тис.грн. |

2540,6 |

2407,3 |

2407,3 |

2341,3 |

2284,6 |

| Необхідний обсяг виробництва |

15915,6 |

16048,9 |

15542,3 |

15174,1 |

57915,9 |

| Залишок готової продукції на складі на кінець періоду, тис.грн. |

2407,3 |

2407,3 |

2341,3 |

2284,6 |

5472,8 |

На підставі плану виробництва та калькуляції собівартості переробки 1 тони сировини нами розрахований бюджет витрат на виробництво (таблиця 4.5).

Таблиця 4.5. Бюджет витрат на виробництво продукції ВАТ "ПААЗ" на 2010 рік(тис. грн. )

| Показник |

Квартал |

Разом |

| І |

ІІ |

ІІІ |

ІV |

| Чиста виручка від реалізації, тис.грн. |

16048,9 |

16048,9 |

15608,4 |

15230,7 |

62936,9 |

| Змінні витрати, тис. грн. |

12550,2 |

12550,2 |

12205,7 |

11910,4 |

49216,7 |

| в тому числі: |

| основні матеріали |

4814,7 |

4814,7 |

4682,5 |

4569,2 |

18881,1 |

| допоміжні матеріали |

1604,9 |

1604,9 |

1560,8 |

1523,1 |

6293,7 |

| водо- та теплопостачання |

642,0 |

642,0 |

624,3 |

609,2 |

2517,5 |

| електроенергія |

321,0 |

321,0 |

312,2 |

304,6 |

1258,7 |

| основна заробітна плата |

3691,2 |

3691,2 |

3589,9 |

3503,1 |

14475,5 |

| нарахування на заробітну плату |

1476,5 |

1476,5 |

1436,0 |

1401,2 |

5790,2 |

| Загальновиробничі витрати |

481,5 |

481,5 |

468,3 |

456,9 |

1888,1 |

| Амортизація |

321,0 |

321,0 |

312,2 |

304,6 |

1258,7 |

| Виробнича собівартість |

13352,7 |

13352,7 |

12986,1 |

12672,0 |

52363,5 |

| Адміністративні витрати |

445,8 |

445,8 |

445,8 |

445,8 |

5349,6 |

| Витрати на збут |

183,6 |

183,6 |

183,6 |

183,6 |

2202,8 |

| Інші операційні витрати |

104,9 |

104,9 |

104,9 |

104,9 |

1258,7 |

| Постійні витрати |

734,3 |

734,3 |

734,3 |

734,3 |

8811,2 |

| Загальні витрати |

14087,0 |

14087,0 |

13720,4 |

13406,2 |

61174,7 |