МИНИСТЕРСТВО ОБРАЗОВАНИЯ УКРАИНЫ

ЗАПОРОЖСКАЯ ГОСУДАРСТВЕННАЯ ИНЖЕНЕРНАЯ АКАДЕМИЯ

Кафедра Финансы и кредит

КУРСОВАЯ РАБОТА

По дисциплине «Финансы предприятия»

На тему : «Анализ финансового состояния предприятия»

Выполнил ст. гр. ПМ-97д

Ралко Роман Владимирович

Руководитель Никитин О.П.

Запорожье

2010

Страниц - 53 ; таблиц - 19; приложений – 3; использованных источников – 18.

Ключевые слова: ликвидность, платежеспособность, кредитоспособность, основные средства, оборотные средства, собственные и заемные средства, актив, пассив, баланс, кредиторская задолженность, дебиторская задолженность, прибыль, рентабельность, запасы, затраты.

СОДЕРЖАНИЕ

Введение

1. Анализ финансового состояния предприятия

1.1 Определение средств находящихся в распоряжении предприятия и используемых в его хозяйственной деятельности

1.2 Определение факторов, влияющих на реализацию продукции

1.3 Анализ распределения и использования прибыли и специальных фондов предприятия

1.4 Оценка состояния нормируемых оборотных средств

1.5 Анализ оборачиваемости оборотных средств и финансовый результат ее изменения

1.6 Расчет иммобилизации средств на предприятии

1.7 Анализ актива и пассива баланса; анализ структуры имущества предприятия и его источников; анализ структуры запасов и затрат

1.8 Анализ основных и дополнительных показателей кредитоспособности, платежеспособности, финансовой устойчивости предприятия

1.9 Расчет показателей деловой активности и рентабельности

Заключение

Список использованной литературы

Анализ финансового состояния предприятия - это анализ его финансовой конкурентоспособности на внутреннем и внешнем рынке, то есть анализ наличия прибыли (и других источников формирования средств предприятия) и факторов, влияющих на ее увеличение, анализ кредитоспособности предприятия (с расчетом всех основных и дополнительных показателей в соответствии с нормативами, установленными действующим законодательством), а также выполнения обязательств перед государством и другими организациями.

Методику анализа финансового состояния целесообразно ориентировать на исследование тех сторон деятельности предприятия, которые приобретают в условиях рынка особую важность (с учетом специфики самого предприятия) с точки зрения влияния на конечный финансовый результат, финансовую устойчивость и надежность предприятия как партнера. Каждый раздел бизнес-плана предприятия необходимо разрабатывать и утверждать только с расчетом его влияния на улучшение конечных финансовых результатов - увеличения прибыли предприятия или уменьшение убытков предприятия и возможности "выживаемости" в условиях конкуренции, то есть его финансового оздоровления.

Реклама

Анализ финансового состояния предприятия производят также при приобретении предприятия, на момент акционирования; при подготовке к аудиторской проверке; для получения кредита; чтобы избежать банкротства и в других случаях. Современный директор предприятия и частный предприниматель постоянно контролирует финансовое состояние с помощью специальной службы или самостоятельно, создавая для этого систему подготовки, передачи и обработки необходимой информации.

1.1 Определение средств находящихся в распоряжении предприятия и используемых в его хозяйственной деятельности

Под финансами предприятий понимается система денежных отношений, складывающихся в процессе производства и реализации продукции и выражающихся в образовании и использовании денежных ресурсов.

Каждое предприятие для нормальной работы должно располагать определенными средствами производства, которые образуют производственные фонды предприятия. Они подразделяются на основные и оборотные фонды.

К основным фондам относятся средства труда: здания, сооружения, оборудование, инвентарь, транспорт. В стоимостной оценке они выражают основные средства предприятия.

К оборотным фондам относятся предметы труда: производственные запасы, сырье, основные материалы, покупные полуфабрикаты, вспомогательные материалы, топливо, тара, запасные части, малоценные и быстроизнашивающиеся предметы, а также незавершенное производство и расходы будущих периодов.

Оборотные производственные фонды вместе с остатками готовой продукции, денежными средствами, а также средствами в расчетах образуют оборотные средства предприятия.

Основные фонды, участвуя в производственном процессе, сохраняют свою натуральную форму в течении длительного периода. В процессе производства они постепенно изнашиваются и участвуют в образовании стоимости продукции только в меру их износа (амортизации).

Оборотные фонды утрачивают свою натуральную форму в каждом данном производственном цикле. Они полностью переходят в состав вновь созданной продукции и их стоимость включается в себестоимость изготовленной продукции.

Все необходимое для своей деятельности предприятие приобретает за деньги, а поэтому должно располагать определенными финансовыми ресурсами.

Реклама

Оборотные средства предприятий делятся на собственные и заемные. Заемные средства предприятий образуются за счет кредитов банков. Эти средства предоставляются на определенные цели и сроки, по истечению которых они должны быть возвращены.

Кроме того, в процессе деятельности предприятия используют и другие источники средств, а именно: остатки специальных фондов и средств целевого финансирования, а также кредиторскую задолженность.

Анализ финансового состояния начинается с ознакомления с балансом предприятия ( форма №1), на основании данных баланса можно установить;

1) Общую сумму средств, находящихся в распоряжении предприятия;

2) Структуру этих средств;

3) Источники образования средств предприятия;

4) Сумму средств, используемых предприятием.

Рассмотрим баланс предприятия по состоянию на 01.01.2008 г. (см приложения 1).

Из баланса видно, что всё имущество предприятия возросло за год на 115485 млн. грн. (см. таблицу 2)

Средства, находящиеся в распоряжении предприятия распределяются следующим образом (см. табл. 1).

Таблица 1 Средства, находящиеся в распоряжении предприятия.

| Перечень средств |

2007 |

2008 |

| на начало года |

на конец года |

на начало года |

на конец года |

| 1 |

2 |

3 |

4 |

5 |

| Основные средства (за минусом износа) |

713173 |

707981 |

707981 |

571176 |

| Оборотные средства (запасы и затраты) |

98859 |

217210 |

217210 |

288339 |

| Итого |

812032 |

925191 |

925191 |

859515 |

Источниками образования этих средств указаны в таблице N 2.

Таблица 2

Источники образования средств в распоряжении предприятия.

| Источники образования средств |

на начало года |

на конец года |

| Уставной фонд |

2182 |

2182 |

| Дополнительный капитал |

454684 |

620872 |

| Резервный фонд |

545 |

545 |

| Специальные фонды и целевое финансирование |

434077 |

330501 |

| Доходы будущих периодов |

961 |

61 |

| Резервы буд. затрат и платежейбудущих затрат и платежей |

2041 |

1 |

| Кредиты банков |

--- |

30 |

Кредиторская задолженность

-за товары, срок оплаты которых не наступил

|

21548 |

21870 |

| -за товары, не оплаченные в срок |

3809 |

22973 |

| -по полученным авансам |

13160 |

57908 |

| -по налоговым расчетам |

--- |

1477 |

| -с бюджетом |

4624 |

4966 |

| -по внебюджетным платежам |

2367 |

420 |

| -по страхованию |

5231 |

1847 |

| -по оплате труда |

7617 |

5098 |

| -с участниками |

1350 |

62 |

| -с др. кредиторами |

26234 |

25000 |

| Др. краткосрочные обязательства |

477 |

534 |

| Итого |

980862 |

1096347 |

Однако невсе средства, находящиеся в распоряжении предприятия, используются в его деятельности. Часть средств фактически в ней не участвует. Для определения суммы средств, используемых предприятием, составляется следующий расчет (см.таблицу №3).

Таблица 3

Расчет суммы средств используемых предприятием.

| Наименование средств |

2007 г. |

2008 г. |

| на начало года |

на конец года |

Изменения за год |

на начало года |

на конец года |

изменения за год |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| Средства находящиеся в распоряжении предприятия |

812032 |

925191 |

+113159 |

925191 |

859515 |

-65676 |

| Исключаются средства, не используемые в обороте предприятия АIII-(Р/С + касса + др. ден. средства) |

33910 |

49843 |

+15933 |

49843 |

127589 |

+77746 |

| Средства используемые предприятием |

778122 |

875348 |

+97226 |

875348 |

731926 |

-143422 |

1.2

Определение факторов, влияющих на реализацию продукции

Поскольку продукция считается реализованной только после зачисления выручки на расчетный счет предприятия, от объема реализации продукции зависит нормальная работа предприятия. Только в процессе реализации предприятие получает от покупателя выручку в денежной форме.

Эта выручка используется на нужды производства, то есть на приобретение сырья, материалов, топлива, на выплату заработной платы и на другие нужды.

Объем реализации продукции складывается под воздействием следующих факторов:

1 .Производство товарной продукции;

2.Изменение остатков товаров на складе на начало и конец периода;

3.Изменение остатков товаров отгруженных на начало и конец периода.

Предприятие разрабатывает график отгрузки продукции по изделиям и потребителям, выполнение которого необходимо систематически контролировать.

Следует иметь в виду, что отгрузка продукции покупателям предшествует реализации и размер отгрузки является фактором, характеризующим качество работы предприятия и конечные финансовые результаты.

Размер прибыли или убытка зависит от объема реализации и от уровня себестоимости реализованной продукции. Примером может служить следующий расчет , приведенный в таблице 4.

В объем реализации включаются и бартерные операции, однако следует иметь ввиду, что объем бартерных операций не должен превышать 10 - 15 % от общего объема реализации, так как будет нарушен основной принцип производственно-торгового процесса

Д - Т - Д1 ,

где

Д - денежные средства; Т - товар (купленные средства производства, рабочая сила и другие элементы производства); Д1 - денежные средства, полученные от продажи товара и включающие в себя прибыль.

Таблица 4

Расчет прибыли и рентабельности.

№

п/п

|

Наименование показателей |

2006 г. |

2007 г. |

| 12 |

2 |

3 |

| 1 |

Реализованная продукция |

152422 |

262825 |

| 2 |

Себестоимость реализованной продукции |

115720 |

190650 |

| 3 |

Рентабельность к себестоимости |

32% |

38% |

Балансовая прибыль распределяется следующим образом: часть ее

выплачивается в бюджет и осуществляются другие платежи из прибыли; оставшаяся часть остается в распоряжении предприятия и идет на создание фондов экономического стимулирования.

Распределение прибыли является выполнением обязательств предприятия перед государством и служит источником расширения производства и стимулирования его сотрудников.

К специальным фондам относят фонды экономического стимулирования (ФМП, ФРП, ФСКМ и ЖС), амортизационные отчисления на полное восстановление и капитальный ремонт основных фондов.

В целях обеспечения сохранности, ремонта и восстановления основных фондов производятся отчисления в амортизационный фонд по установленным правилам и нормам.

Амортизационные отчисления на полное восстановление направляются на пополнение фонда развития производства и используются как источник финансирования капитальных вложений.

Существенное влияние на развитие предприятия оказывают фонды экономического стимулирования, которые создаются в пределах нормативов действующих на предприятии и используются:

ФМП - на единовременное поощрение, материальную помощь, вознаграждение по итогам работы за год и др.;

ФСКМ и ЖС - на строительство жилых домов, на улучшение культурно-бытового обслуживания работников и др.;

ФРП - на строительство, реконструкцию, создание и внедрение новой техники и другие цели.

При расходовании фондов не следует допускать иммобилизации, так как это приводит к недостатку собственных оборотных средств, (см. табл. 8).

В таблице 6 приведен пример распределения прибыли, остающейся в распоряжении предприятия.

Таблица 6

Расчет использования прибыли по результатам работы за 2007 и 2008 гг.

№ п/п

|

Наименование показателей |

2006 г. |

2007 г. |

| 1 |

2 |

3 |

| 1 |

Балансовая прибыль |

40351 |

69605 |

| за минусом платы за землю |

| 2 |

Отчисления в бюджет(30%) |

10682 |

9376 |

| 3 |

Прибыль в распоряжении предприятия |

29682 |

60229 |

| 4 |

ФРП* |

8904,6 |

18068,7 |

| 5 |

ФМП** |

10388,7 |

21080,15 |

| 6 |

ФСКМ и ЖС** |

10388,7 |

21080,15 |

| 7 |

Использование прибыли на другие нужды (плата за землю, транспортный налог) |

* начисляется по нормативам предприятия (30%)

** начисляется по нормативам предприятия (35%)

1.4 Оценка состояния нормируемых оборотных средств

Оборотные средства должны быть использованы на образование запасов нормируемых оборотных средств. В пределах нормативов запасы должны покрываться собственными оборотными средствами предприятия. Если у предприятия образуются сверхнормативные остатки товарно-материальных ценностей, они покрываются банковскими кредитами.

Таблица 6

Оценка состояния собственных оборотных средств

| Остатки по балансу по состоянию на |

Норматив |

Излишек(+) недостаток(-) собственных оборотных средств по состоянию на |

| 2007 г. |

2008 г. |

2007 |

2008 |

| Производственные запасы |

217210 |

288339 |

252775 |

+35564,5 |

-35564,5 |

Норматив=(217210+288339)/2=252775

Финансовые затруднения и необходимость в дополнительных источниках средств возникает и в тех случаях , когда у предприятия образуются дебиторская задолженность. Следовательно финансовое состояние предприятия непосредственно связанно с правильным использованием имеющихся у него оборотных средств.

Из приведенной таблицы видно, что предприятие затратило на образование производственных запасов больше, чем предусмотрено нормативом за год на 35564,5 тыс. грн.

Для этого были получены кредиты банка в сумме 30тыс. грн.

Показатель оборачиваемости оборотных средств - продолжительность одного оборота в днях, исчисляется по формуле

, где , где

- продолжительность оборота в днях; - продолжительность оборота в днях;

Е - средняя сумма оборотных средств в обороте;

Т - число дней в отчетном периоде;

Nр - сумма реализации продукции по оптовым ценам и прочей реализации.

Чем меньше продолжительность оборота в днях, тем скорее оборотные средства совершают свой кругооборот, тем эффективнее используются они предприятием.

Экономический результат ускорения является следствием влияния следующих факторов: изменение средних остатков оборотных средств, времени одного оборота и сумм оборота.

Финансовый результат =(262825*(249-216))/360=24092,29

Таблица 7

Анализ оборачиваемости оборотных средств.

N

п/п

|

Наименование показателей |

2006 г. |

2007 г. |

| 1 |

2 |

3 |

| 1 |

Реализация продукции |

152422 |

262825 |

| 2 |

Средние остатки оборотных средств |

91509 |

182130 |

| 3 |

Оборачиваемость оборотных средств, дней |

216 дн. |

249 дн. |

| 4 |

Финансовый результат изменения оборачиваемости: высвобождения(-) или дополнительного привлечения(+) средств |

--- |

+24092,29 |

1.6

Расчет иммобилизация средств на предприятии

Таблица 8

Расчет иммобилизации средств на предприятии,

| Наименование показателей |

№стр. |

2007 г. |

2008 г. |

Отклонение |

| 1 |

2 |

3 |

4 |

5 |

| Расчет обеспеченности собственными оборотными средствами |

| Собственные оборотные средства |

01 |

182130 |

269688 |

- |

| Норматив собственных оборотных средств |

02 |

252774,5 |

252774,5 |

- |

| Недостаток (-) или излишек (+) собственных оборотных средств |

03 |

-70694,5 |

16913,5 |

- |

| Расчет обеспеченности запасов предназначенными для них средствами |

| Кредиты банка под ТМЦ |

04 |

- |

30 |

- |

| Всего средств предназначенных для формирования запасов (01+04) |

05 |

182130 |

269718 |

- |

| Фактические запасы ТМЦ(без износа МБП) |

06 |

217210 |

288339 |

+71129 |

| Недостаток(-) или излишек(+) средств(05-06) |

07 |

-35080 |

-18621 |

+16459 |

| Расчет иммобилизации(-) средств в фондах обращения и прочих активах |

| Товары не оплаченные в срок покупателями |

08 |

-18124 |

-8419 |

- |

| Дебиторы |

09 |

-27020 |

-26527 |

- |

| Иммобилизацня средств в капитальное строительство |

10 |

-4430 |

-78169 |

- |

| Всего иммобилизировано средств (07+08+09+10) |

11 |

-84654 |

-131736 |

- |

| Расчет дополнительных средств привлеченных для формирования оборотных средств(за вычетом денежных средств) |

| Ссуды не оплаченные в срок |

12 |

- |

- |

- |

| Долгосрочные кредиты |

13 |

- |

- |

- |

| Поставщики по акцептованным расчетным документам, срок оплаты которых не наступил |

14 |

6706 |

21870 |

- |

| Поставщики по неоплаченным в срок расчетным документам |

15 |

186651 |

22973 |

- |

| Задолженность финорганам |

16 |

4623 |

4966 |

- |

| Прочие кредиторы |

17 |

41739 |

25420 |

- |

| Резерв министерства для оказания временной финансовой помощи |

18 |

- |

- |

| Денежные средства на расчетном счете |

19 |

637 |

1514 |

| Всего дополнительных средств за вычетом денежных средств(12...18-19) |

20 |

71082 |

73715 |

1.7 Анализ актива и пассива баланса; анализ структуры имущества предприятия и его источников; анализ структуры запасов и затрат

Неотъемлемой частью анализа финансового состояния является структурный анализ для изучения динамики валюты баланса, структуры активов и пассивов, источников формирования средств.

прибыль баланс платежеспособность

Таблица 9

Анализ актива баланса на 01.01.2008

| №п/п |

Наименованиепоказателей |

Абсолютныевеличины,тыс.грн. |

Удельныйвес,% |

Изменения |

| Наначало периода |

Наконецпериода |

на началопериода |

Наконецпериода |

в абсолютных величинах млн. грн. |

Вудельныхвеличинах,% |

в % к величине на начало периода |

в % к изменениям итога баланса |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| 1 |

Основные средства и прочие внебюджетные активы (АI) |

721486 |

688000 |

72.9 |

62.2 |

-33286 |

10.7 |

-4.64 |

-28.73 |

| 2 |

Запасы изатраты (АII) |

217210 |

288339 |

21.9 |

26.06 |

71129 |

4.16 |

32.75 |

61.03 |

| 3 |

Денежные средства, расчеты и прочие активы (АIII) |

50917 |

129821 |

5.2 |

11.74 |

78904 |

6.54 |

154.2007 |

67.7 |

| Баланс,ИБ |

989613 |

1106160 |

100 |

100 |

116547 |

0 |

117,77 |

100.0 |

Таблица 10

Анализ пассива баланса 01.01.2008

| №п/п |

Наименованиепоказателей |

Абсолютныевеличины,млн.грн. |

Удельныйвес,% |

Изменения |

| Наначалопериода |

Наконец периода |

на началопериода |

Наконец периода |

в абсолютных величинах, млн. грн. |

Вудельныхвеличинах,% |

в % к величине на начало периода |

в % к изменениям итога баланса |

| 1 |

Источники собственных средств(ПI) |

902266 |

957703 |

91.17 |

86.58 |

55422 |

-4.59 |

6.14 |

47.55 |

| 2 |

Расчеты и прочие пассивы (ПІІ+ПІІІ) |

87347 |

148472 |

8.83 |

13.42 |

61125 |

4.59 |

69,98 |

52.45 |

| В том числе: |

| Краткосрочные кредиты и заемные средства (Кк) |

--- |

30 |

--- |

0.03 |

30 |

0.03 |

--- |

0.03 |

| Долгосрочные заемные средства (Кд) |

950 |

6272 |

0.1 |

0.57 |

5322 |

0.47 |

560.2 |

4.56 |

| Расчеты с кредиторами и прочие расчеты (Кр) |

86397 |

142170 |

8.73 |

12.82 |

55775 |

4.09 |

64.55 |

47.85 |

| Баланс, ИБ |

989613 |

1106160 |

100 |

100 |

116547 |

0 |

117,77 |

100.0 |

Таблица 11

Структура имущества и его источников на 01.01.2008

| Актив |

На начало периода, % |

На конец периода, % |

Пассив |

На начало периода % |

На конец периода, % |

| 1 |

2 |

3 |

4 |

5 |

6 |

| Все имущество |

100 |

100 |

Все имущество |

100 |

100 |

| в том числе: |

в том числе: |

| Основные средства и другие внеоборотные активы (AI) |

72.9 |

62.2 |

Собственные средства (П1) |

91.17 |

86.58 |

| Мобильные средства (AII+AIII) |

27.1 |

37.8 |

Расчеты и прочие пассивы (ПII+ПIII) |

8,83 |

13.42 |

| в том числе: |

в том числе: |

| Запасы и затраты |

21.2006 |

26.06 |

Долгосрочные кредиты и заемные средства |

0.1 |

0,57 |

| Дебиторская задолженность |

4,64 |

10,9 |

Краткосрочные кредиты и заемные средства |

- |

0,03 |

| Денежные средства и ценные бумаги |

0.5 |

0.84 |

Кредиторская задолженность |

8,73 |

12,82 |

Таблица 12

Структура запасов и затрат на 01.01.2008

| N п/п |

Наименование показателей |

Абсолютные величины, млн.грн. |

Удельный вес , % |

Изменения |

| на начало -периода |

на конец периода |

на начало периода |

на конец периода |

в абсолютных величинах, млн. грн. |

В удельных величинах ,% |

в % к величине на начало периода |

в % к изменениям итога баланса |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| 1 |

Производственные запасы |

85888 |

96308 |

39.541 |

33.401 |

10420 |

-6.139 |

12.13 |

14.649 |

| 2 |

Незавершенное производство |

83899 |

130707 |

38.626 |

45.331 |

46808 |

6.705 |

55.79 |

65.807 |

| 3 |

Расходы будущих периодов |

5 |

14 |

0.002 |

0.005 |

9 |

0.003 |

1.8 |

0.013 |

| 4 |

Готовая продукция |

38481 |

48269 |

17.716 |

16.74 |

9788 |

-0.20076 |

25.44 |

13.761 |

| 5 |

Товары |

1424 |

1389 |

0.656 |

0.481 |

-38 |

-0.175 |

-2.67 |

-0.053 |

| 6 |

Прочие запасы и затраты |

7513 |

11655 |

3.459 |

4.042 |

4142 |

0.583 |

55.13 |

5.823 |

| 7 |

Общая величина запасов и затрат |

217210 |

288339 |

100 |

100 |

71129 |

0 |

32.75 |

100 |

1. Кредитоспособность предприятия - это наличие предпосылок для получения кредита, способность возвратить его. В соответствии с Положением НБУ "О кредитовании" от 18 сентября 2005 г. N 246 она определяется показателями, xapaктеризующими: - его аккуратность при расчетах по ранее полученным кредитам; - его текущее финансовое положение и перспективы изменения; - способность при необходимости мобилизировать денежные средства из различных источников.

Основными критериями для оценки кредитоспособности заемщика являются : - обеспеченность собственными средствами не менее чем на 50% всех его расходов; - репутация заемщика; - оценка выпускаемой продукции, наличие заказов на ее реализацию, характер предоставляемых услуг; - экономическая конъюнктура.

При оценке кредитоспособности рассчитываются основные и дополнительные показатели.

Основные: - ликвидность баланса предприятия; - платежеспособность; - коэффициент соотношения собственных и заемных средств.

Ликвидность баланса предприятия - это его возможность на конкретную дату своими активами погасить задолженность кредиторам, банкам, инвесторам.

Ликвидность баланса выражается в степени покрытия обязательств хозяйствующего субъекта его активами, срок превращении которых в деньги соответствует сроку погашения обязательств. Она предполагает постоянное равенство между активами и обязательствами как по общей сумме, так и по срокам наступления.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы хозяйствующего субъекта разделяются на следующие группы.

1. Наиболее ликвидные активы (денежные средства – наличные и на счетах) и краткосрочные финансовые вложения (ценные бумаги) (Анл)

2. Быстро реализуемые активы (ДЗ и прочие активы) (Абр)

3.Медленно реализуемые активы (запасы и затраты АII за исключением РБП,долгосрочных финансовых вложений,расчеты с учредителями из АI актива) (Амр)

4.Трудно реализуемые активы (основные средства+незавершенныекап. Вложения+оборудование к установке+немат. активы). (Атр)

|

Анл >

= ПI

Абр >

= ПII

Амр >

= ЛIII

Атр <

= ПIV

|

1. Наиболее срочные пассивы К3 + пр.пассивы (ПI)

2. Краткосрочные пассивы (ПII) (краткосрочные кредиты+займы)

3.Долго срочные пассивы (ЛIII) (долгосрочные кредиты+займы)

4. Постоянные пасси-вы (ПІV) (источник собственных средств без РБП)

|

Коэффициент ликвидности определяется на начало и конец года как отношение текущих активов к текущим обязательствам. Он не должен быть менее 0,5. Чем ниже коэффициент ликвидности, тем ниже уровень кредитоспособности ( см. таблицу 13).

Платежеспособность предприятия - это наличие возможности на определенную дату удовлетворить все свои обязательства перед контрактами, банками, акционерами и иными субъектами предпринимательской деятельности. Коэффициент платежеспособности характеризует перспективы расчетов предприятии по своим обязательства посредством реализации при необходимости всех принадлежащих им активов. Он рассчитывается как отношение ликвидных средств к обязательствам.

Важнейшим показателем кредитоспособности предприятия является коэффициент соотношения заемных и собственных средств предприятия. Он показывает, сколько заемных средств приходится на один миллион грн. собственных. По рекомендациям НБУ он должен находиться в пределах 0.5 -1.0. Если он превышает величину (0.5 -1.0), тогда финансовая устойчивость отрицательная.

Дополнительные показатели кредитоспособности предприятия: - показатели использования оборотных средств; - производственного потенциала; -экономической эффективности; - финансовой устойчивости.

Анализ производственного потенциала производится на основе формы N 1, формы N 2 и формы N 3 годового отчета и включает определение следующих показателей: - наличие, динамика и удельный вес производственных активов в общей стоимости имущества; - наличие, динамика и удельный вес основных средств в общей стоимости имущества; - коэффициент износа основных средств; - среднюю норму амортизации (коэффициент модернизации основных средств); - соотношение капитальных вложений с долгосрочными финансовыми вложениями ( см. форму N 1). Кроме того выполняется анализ выполнения объемных показателей с количественной характеристикой рынков сбыта, торговой конъюнктуры и прогнозы на перспективу.

Таблица 13

Расчет коэффициента ликвидности на 2008 г.

| Актив |

на начало периода |

на конец периода |

Пассив |

на начало периода |

На конец периода |

| 1 |

2 |

3 |

4 |

5 |

6 |

| Запасы и затраты (АН) (раздел АН за вычетом износа МСП к сумм торговых наценок на нереализованные товары) |

217210 |

288339 |

Кредиты и иные заемные средства (ПII) |

950 |

6287 |

| Денежные средства рас четы и иные активы (АIII) |

50917 |

129821 |

Расчеты и иные пассивы (ПIII) |

86397 |

142185 |

| Баланс |

268127 |

418160 |

Баланс |

87347 |

148472 |

Кл.н.п.= 268127/87347=3,07 Кл.к.п.= 418160/148472=2,82

1.Расчитаем коэффициент ликвидности баланса в соответствии с "Положением..." N 246

В зависимости от обстоятельств и финансового состояния на практике исчисляют три показателя ликвидности.

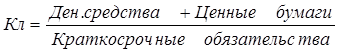

При исчислении первого показателя к ликвидным средствам относят только денежные средства в кассе, на банковских счетах, а также ценные бумаги, которые могут быть реализованы на фондовой бирже. Расчет производится по формуле:

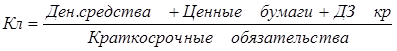

При исчислении второго показателя в числитель к ранее указанной сумме прибавляется сумма краткосрочной дебиторской задолженности.

Третий показатель отличается от второго тем что в числитель прибавляется еще стоимость материальных производственных запасов, которые при необходимости можно продать и превратить в денежные средства.

Особый интерес для банка при определении кредитоспособности представляет второй показатель. Рассчитываем этот показатель

на 01.01.2008

Кл.н.п.= 50917/86397=0.59

Кл.к.п.= 0.2001

2.Важнейшим показателем для определения кредитоспособности предприятия является его платежеспособность.

Платежеспособность предприятия - это наличие возможности на определенную дату удовлетворить все свои обязательства перед контрагентами, банками, акционерами и иными субъектами предпринимательской деятельности.

Определим коэффициент платежеспособности предприятия в соответствии с Положением Национального банка Украины "О кредитовании" от 18 сентября 2005 года N 246.

Коэффициент платежеспособности характеризует перспективы расчетов предприятий по своим обязательствам посредством реализации , при необходимости, всех принадлежащих им активов. Он рассчитывается как отношение ликвидных средств (остатка денежных средств на расчетном счете и в кассе) к срочным платежам (краткосрочным кредитам; ссудам, не погашенным в срок; расчетам за товары и услуги; с бюджетом; по соцстраху и оплате труда).

Таблица 14

Расчет коэффициента платежеспособности

| N п/п |

Показатели |

01.01.2007 |

01.01.2008 |

| Ликвидные средства |

| 1 |

Остаток денег на р/счете |

637 |

1514 |

| 2 |

Касса |

42 |

43 |

| Итого |

679 |

1557 |

| Срочные платежи |

| 1 |

Расчеты за товары и услуги не оплаченные в срок |

3809 |

22973 |

| 2 |

Задолженность бюджету |

4624 |

4966 |

| 3 |

Задолженность по зарплате и соцстраху |

12848 |

6945 |

| 4 |

Ссуды не погашенные в срок |

30 |

| 5 |

Краткосрочные кредиты |

| 6 |

Другие кредиторы и позабюджетные платежи |

28601 |

25420 |

| Итого |

49882 |

60334 |

Кпл.01.01.2007 =

679/49882=0.014

Kпл.01.01.2008 = 1557/60334=0.026

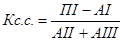

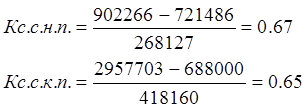

2) коэффициент обеспеченности собственными средствами

, где , где

Числитель этой дроби показывает, какая сумма собственных средств предприятия направлена в оборотные средства, а знаменатель - сумму всех оборотных средств. Минимальное значение этого коэффициента - 0.1.

В соответствии с мировыми стандартами существуют два требования:

1)П1 + ДК - АІ = АІІ

2)П1 = П11 - ДК

Проанализируем, как они соблюдены на данном предприятии:

1)на начало года

902266+950-721486=2172110

181730 217210

то есть меньше, а не равно

957703+6272-288339=129812

675636 129612

то есть больше, а не равно на конец года

2)на начало года

902266=86397-950

902266 85447

то есть больше, а не равно

на конец года

957703=142185-6272

957703 135913

то есть больше, а не равно

На практике коэффициент платежеспособности рассчитывают (см. табл. 15) имея в виду, что к ликвидным средствам можно добавить товары отгруженные и долг за бюджетом, поскольку товары отгруженные можно различными способами быстро превратить в денежные средства при необходимости, а на "долг за бюджетом" как бы уменьшить срочные платежи.

Таблица 15

Анализ платежеспособности предприятия.

| N п/п |

Наименование показателей |

на 01.01.2007 |

на 01.01.2008 |

| 1 |

2 |

3 |

4 |

| 1 |

Касса |

42 |

43 |

| 2 |

Расчетный счет |

637 |

1514 |

| 3 |

Товары отгруженные |

18124 |

8419 |

| 4 |

Долг за бюджетом |

281 |

887 |

| 5 |

Баланс |

19084 |

10863 |

| 6 |

Задолженность по зарплате и соцстраху |

12848 |

6945 |

| 7 |

Задолженность бюджету |

4624 |

4966 |

| 8 |

Ссуды (Краткосрочные кредиты и займы) |

950 |

6272 |

| 9 |

Прочие запасы(расчеты за товары и услуги не оплаченные в срок, с другими кредиторами и др. платежи) |

32410 |

48393 |

| 10 |

Баланс |

50832 |

66576 |

на 01.01.2007

Кпл =

19084/50832=0.375

нa 01.01.2008

Кпл = 10863/66576=0.163

Из таблицы 18 видно, что по состоянию на 01.01.2007 достаточно денег на расчетном счете, чтобы выполнить срочные платежи. А по состоянию на 01.01.2008 рассчитаться по срочным платежам невозможно в полной мере, даже если реализовать товары отгруженные и учесть долг за бюджетом.

3) В соответствии с "Положением..." для характеристики - финансовой устойчивости предприятия определяют основные и дополнительные показатели.

Основные: 1)наличие платежей; 2)соотношение дебиторской и кредиторской задолженности, их состояние; размеры, длительность, причины возникновения; 3)рентабельность.

1)Неплатежи характеризуют предприятие в части платежеспособности на день анализа. При этом используются данные банка о просрочках по ссудам, по взносам в бюджет, о задержках в выплате зарплаты, об оплате счетов поставщиков, выполнении обязательств перед иными кредиторами. По рекомендациям НБУ объем неплатежей на дату проведения анализа деятельности предприятия не должен быть более 10 % от суммы собственных средств.

2)По рекомендациям НБУ соотношение дебиторской и кредиторской задолженности должно быть примерно 2:1. При несоблюдении указанной пропорции финансовое состояние предприятия оценивается как отрицательное по той причине, что дебиторская задолженность может быть превращена в денежные средства. Кроме того, она является одним из основных источников погашения краткосрочных обязательств предприятия, ибо кредиторская задолженность, не обеспеченная дебиторской, является основной причиной неплатежеспособности предприятия.

Проверим состояние дебиторской задолженности предприятия на 2007,2008 года.

Анализ состояния дебиторской задолженности является составной частью анализа использования оборотных средств.

Наличие у предприятия дебиторской задолженности свидетельствуют о том, что оборотные средства переданы для пользования другим хозорганам и не находятся у него в обороте, а это неизбежно приводит к финансовым затруднениям.

По статье баланса на 01.01.2007 г. „товары отгруженные и сданные работы по расчетным документам не оплаченным в срок числится задолженность в сумме 12228 тыс.грн., которая образовалась в связи с тем, что у заказчиков нет средств для оплаты выставленных платежных требований.

После ознакомления с составом дебиторской задолженности следуетрассмотреть состав дебиторской задолженности по давности ее образования.

Рассмотрение дебиторской задолженности по срокам ее образования дает возможность правильно охарактеризовать работу предприятия по ликвидации этой задолженности.

С точки зрения реальности взыскания числящаяся на балансе задолженность может быть подразделена на следующие группы:

1.Задолженность с истекшим сроком исковой давности.

2.Задолженность не оформленная документами, или оформленная односторонними документами.

3.Задолженность обоснованная документами, с неистекшим сроком исковой давности, переданная на рассмотрение судебных и арбитражных органов.

4.Задолженность обоснованная документами с неистекшим сроком исковой давности, не переданная на рассмотрение судебных и арбитражных органов.

5.Задолженность текущего периода, не вызывающая замечаний. Суммы отнесенные к первым двум группам, нереальны по взысканию и,

по существу, являются убытками.

По суммам, отнесенным к третьей группе, необходимо контролировать ход рассмотрения дел в судебных и арбитражных органах.

По суммам, отнесенным к четвертой группе, необходимо принять меры по ускорению передачи дел в суд илиарбитраж.

Коэффициент оборачиваемости дебиторской задолженности снизился за период с 01.01.2007 г. до 01.01.2008 г. с 17,1 до 9.2008 что означает расширение коммерческого кредита, предоставляемого самим предприятием.

Средний срок погашения ДЗ вырос за

указанный период с 21,35 до 36.56 (см. табл. 17).

Таблица 16.

Дебиторская задолженность предприятия.

| Nп/п |

Наименование показателей |

на 01.01.2007 |

на 01.01.2008 |

| 1 |

2 |

3 |

4 |

| 1 |

За товары отгруженные, срок оплаты которых не наступил |

5896 |

--- |

| 2 |

За товары отгруженные, не оплаченные в срок |

12228 |

8419 |

| Расчеты с дебиторами |

| 3 |

За товары срок оплаты которых не наступил |

--- |

22858 |

| 4 |

За товары не оплаченные в срок |

--- |

61110 |

| 5 |

С бюджетом |

281 |

887 |

| 6 |

Другие дебиторы |

27020 |

26527 |

| Итого |

45425 |

119801 |

Проверим состояние кредиторской задолженности предприятия на 01.01.2007 г. Анализ состояния кредиторской задолженности производится таким же методом, как и анализ дебиторской задолженности.

В рассматриваемом предприятии по состоянию на 01.01.2007 г. кредиторская задолженность характеризуется следующими данными.

Расчеты с кредиторами:

за товары, срок оплаты за которые не наступил - 21548

за товары, не оплаченные в срок - 3809

авансы удержанные - 13160

с бюджетом - 4624

внебюджетные фонды - 2367

по страхованию - 5231

оплата труда - 7617

прочие кредиторы - 26234

Итого 84509

По всем статьям баланса суммы которые числятся на кредиторской задолженности являются переходящими. Наличие такой задолженности не является результатом каких- либо нарушений.

Если нельзя установить поставщика, то кредиторская задолженность по истечении 3-х лет перечисляется в бюджет.

По сравнению с 01.01.2007 г. на конец года кредиторская задолженность возросла с 84509 млн. грн. до 140082 млн. грн. Возрос коэффициент оборачиваемости кредиторской задолженности с 3,23 до , что означает, что предприятие снизило объем покупок в кредит. Коэффициент среднего срока оборота кредиторской задолженности снизился на конец 2007 года по сравнению с 01.01.2007 г. с 57.7 до 28.6, что означает снижение среднего срока возврата "коммерческого кредита" самим предприятием (см. табл. 17).

Расчеты с кредиторами(на 01.01.2008 г.):

за товары, срок оплаты за которые не наступил - 21870

за товары, не оплаченные в срок - 22373

авансы удержанные - 57908

с бюджетом - 4966

внебюджетные фонды - 420

по страхованию - 1847

оплата труда - 5098

прочие кредиторы - 25000

Итого 140082

Проанализируем соотношение дебиторской и кредиторской задолженности и сравним его с рекомендациями НБУ:

| Показатели |

на 01.01.2007 |

на 01.01.2008 |

| Дебиторская задолженность |

45425 |

119801 |

| Кредиторская задолженность |

84509 |

140082 |

| ДЗ/КЗ |

0.54 |

0.86 |

Как видно соотношение ДЗ/КЗ – 0.54 и 0.86 значительно ниже рекомендуемого НБУ, поэтому финансовое состояние оценивается как отрицательное.

Показателем, положительно характеризующим финансовую устойчивость предприятия, является его рентабельность. В нашем варианте она рассчитывается как отношение чистой прибыли (остающейся в распоряжении предприятия) к выручке от реализации без НДС и не должен быть ниже 0.25.

К дополнительным показателям, характеризующим финансовую устойчивость, относятся:

1)коэффициент соотношения ликвидных и неликвидных активов. Положительно если они примерно равны.

2)коэффициент мобильности всех средств предприятия определяется отношение ликвидных средств ко всему имуществу предприятия.

3)коэффициент перелива капитала определяется отношением внешних финансовых вложений к балансовой прибыли и показывает какую часть прибыли предприятие вложило в иные предприятия.

4)коэффициент деловой, активности определяется отношением выручки от реализации (без НДС) к валюте баланса и показывает какой объем продукции производится на предприятии с использованием имущества предприятия.

5)коэффициент окупаемости процентов за кредит. При расчете этого показателя определяется сколько раз в течении года предприятие зарабатывав средства для выплаты процентов.

1.9 Расчет показателей деловой активности и рентабельности

К другим показателям, характеризующим финансовое состояние относятся (расчет см. в таблице 17);

1. Коэффициенты рентабельности: продаж, всего капитала, основных средств и прочих оборотных активов, собственного капитала, перманентного капитала;

2. Коэффициенты оборачиваемости: готовой продукции, всего капитала, дебиторской задолженности, собственного капитала;

3. Коэффициент среднего срока оборота дебиторской и кредиторской задолженности;

4. Фондоотдача основных средств и прочих внеоборотных активов.

Таблица 20

Расчеты с кредиторами.

| N п/п |

Наимен-ние коэффиц-та |

Порядок расчета |

Расчет |

Характеристика |

| на начало периода (01.01.2007) |

на конец периода (01.01.2008) |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

Коэффициент рентабельности продаж |

Пр/В Пр - прибыль от реализации; В - выручка от реализации |

36702/158605= 0,23 |

66102/277308=0.24 |

Увеличение коэффициента означает рост спроса на продукцию |

| 2 |

Коэффициент рентабельности всего капитала |

Пр/ИБ ИБ-баланса |

36702/854061= 0,043 |

66102/989610=0.067 |

Означает эффективность использования всего имущества предприятия |

| 3 |

Коэффициент рентабельности основных средств и прочих оборотных активов |

Пр/АI |

36702/720060= 0.051 |

66102/721486=0.2002 |

Означает эффективность использования основных фондов и прочих внеоборотных активов. Рост коэффициента с 0.051 до 0,92 объясняется не ростом прибыли, а относительным уменьшением доли АI в структуре актива баланса с 57,7% дс 31% (см.табл 9) |

| 4 |

Коэффициент рентабельности собственного капитала |

Пр/ПI |

36702/811469= 0,45 |

66102/903616= 0.73 |

Означает рост котировки акции и повышение эффектианости использования собственного капитала. Рост коэффициента с 0,45 до 0.73 объясняется не ростом прибыли, а собственного капитала в структуре пассива баланса с 6.14 до 47.55 (см.табл. 10) |

| 5 |

Коэффициент рентабельности перманентного капитала |

Пр/ПІ+ДКДК -долгосрочные кредиты и займы |

36702/811469= 0,45 |

66102/(903616+950)=0,07 |

Понижение эффективности использования не только собственного, но и заемного капитала. Спад объясняется увеличением доли собственного капитала и значительной суммой долгосрочных кредитов и займов (см.табл.10) |

| 6 |

Коэффициент общей оборачиваемости капитала |

В/ИБ |

158605/854061= 0,19 |

277308/989610=0,28 |

Рост означает ускорениекругооборота средств предприятие или инфляционный рост цен. Рост коэффициента с 2.43 до 3.66 объясняется не значительным приростом всего капитала, а увеличением прироста выручки от реализации продукции с 01.01.2007 до 01.01.2008 |

| 7 |

Коэффициент оборачиваемости мобильных средств |

В/АІІ+АІІІ |

158605/134100= 1,18 |

277308/268103=1.034 |

Снижение коэффициента означает уменьшение скорости оборота мобильных средств и отрицательно характеризует предприятие |

| 8 |

Коэффициент оборачиваемости материальных средств |

В/АІІ |

158605/98859=1.6 |

277308/217210=1.28 |

Означает малую оборачиваемость запасов и незавершенного производства |

| 9 |

Коэффициент готовой продукции |

В/ГП |

158605/17150= 9.24 |

277308/38481=7.2 |

____ |

| 10 |

Коэффициент оборачиваемости дебиторской задолженности |

В/ДЗ |

158605/9276=17.1 |

277308/27776=9.2008 |

Означает уменьшение или рост коммерческого кредита, предоставля-емого самим предприятием |

| 11 |

Коэффициент среднего срока оборота дебиторской задолженности |

(365*ДЗ)/В |

(365*9276)/ 158605=21. 35 |

365*27776/ 277308=36. 56 |

Означает средний срок погашения ДЗ. Негативно характеризуется увеличение, а не снижение коэффициента |

| 12 |

Коэффициент оборачиваемости кредиторской задолженности |

В/КЗ |

158605/42250= 3.75 |

277308/85917=3.23 |

Означает сужение или рост коммерческого кредита,предоставляемого предприятию; означает увеличение покупок в кредит. |

| 13 |

Коэффициент среднего срока оборота КЗ |

(365-КЗ)/В |

365*42250/158605=97.23 |

365*85917/ 277308=113.09 |

Означает средний срок возврата коммерческого кредита самим предприятием |

| 14 |

Фондоотдача основных средств и иных внеоборотных активов |

B/AI |

158605/720060= 0.22 |

277308/721486=0.38 |

Рост означает повышение эффективности использования АI на данном предприятии. Рост объясняется относительным уменьшением доли АI с 57.7% до 31% (см.табл.9) в структуре актива баланса |

| 15 |

Коэффициент оборачиваемости собственного капитала |

В/ПI |

158605/811469= 0.19 |

277308/903616=0.31 |

Резкий рост означает повышение условия продаж на данном предприятии. Рост объясняется снижением ПI с 85.3% до 58.6% (см.табл.10) в структуре пассива. |

На основе формы 1, формы 2, формы 3, годового отчета ОАО «Мотор Січ» (на 1.01.2008 , 1.01.2007, за 2008, 2007, 2006 года соответственно) был произведен анализ предприятия в соответствии с действующим законодательством по налогообложению; принятой системой отчетности; рекомендациями и нормативами НБУ, фонда национального имущества, Минстата и других законодательных органов.

Были сделаны выводы по каждому разделу, охарактеризованные показателями финансового состояния предприятия. Рассчитали и проследили динамику таких коэффициентов как:

- Коэффициент рентабельности продаж. В нашем случае его рост означает увеличение спроса на продукцию.

- Коэффициентом рентабельности капитала охарактеризована эффективность использования всего имущества предприятия.

- Коэффициенты рентабельности: основных средств и прочих оборотных активов, собственного капитала, перманентного капитала влияют на изменение эффективности использования собственного, заемного капитала, основных фондов предприятием.

- Коэффициенты оборачиваемости капитала, мобильных средств, материальных средств, готовой продукции, дебиторской задолженности, кредиторской задолженности, собственного капитала положительно характеризуют финансовую деятельность.

- Эффективность использования активов на предприятии отображена ростом фондоотдачи основных средств и других внеоборотных активов, который в свою очередь объясняется относительным уменьшением доли основных средств в структуре актива баланса.

Детально рассмотрены основные и дополнительные показатели кредитоспособности, платежеспособности, финансовой устойчивости предприятия:

- основные – ликвидность баланса, платежеспособность, коэффициент отношения собственных и заемных средств;

- дополнительные – показатели использования оборотных средств, производственного потенциала, экономической эффективности и финансовой устойчивости.

Особое внимание сосредоточено на теоретической части курсовой работы: рассмотрение показателей и моделей оценки ликвидности и платежеспособности. Проанализировали ликвидность баланса путем сравнения средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

1 .И.П. Балабанов Основы финансового менеджмента. Как управлять капиталом. -М.: "Финансы и статистика", 2005 г. -384 с.

2.Закон Украины "О налогообложении прибыли предприятий". Утвержден Указом Президента Украины 28.12.2004 г. N 334\94.

3.Закон Украины "Об аудиторской деятельности" Утвержден Аудиторской палатой Украины от14.02.2005 г. N 25.

4.Закон Украины "О банках и банковской деятельности". Ведомости Верховного Совета Украины 1991 г. N 25.

5.Закон Украины "О банкротстве". Утвержден Верховным Советом Украины от 14.05.1992 N 2343-ХII; Ведомости ВСУ, 1992 г. N 31.

6."Инструкция по статистике заработной платы". Утверждена приказом Минстата Украины от 11.12.2005 г. N 323.

7.Е.П. Козлова, Н.В. Парашутин, Т.Н. Бабченко Бухгалгерский учет в промышленности, -М.: "Финансы и статистика", 2005 г. -432 с.

8.Справочник финансиста предприятия. -М.: Инфра-М, 2006 г. -368 с.

9. "О кредитовании" Положение Национального банка Украины от 18 сентября 2005 года N 246.

10."Положение о межведомственной комиссии по вопросам санации, банкротства и реструктуризации предприятий", Утверждено Постановлением КМУ от 01.12.2005 г. N 966.

11 .Методические рекомендации по применению коммерческими банками закона Украины "О банкротстве". Утверждены НБУ 21.07.2004 г. N 23012\105.

12.Методика оценки стоимости имущества. Утверждено ПКМ от18.01.2005 г. N36.

13. Методические разъяснения относительно осуществления аудиторских проверок финансового состояния предприятий, которые приватизируются. Утверждено приказом ФГИ Украины от 03.08.2005 г. N 938.

14."Об утверждении основных положений о составе затрат производства (оборота) на предприятиях и в организациях" Постановление КМУ от 10 ноября 2004 года N 759.

15."О мерах по нормализации платежной дисциплины в народном хозяйстве Украины" Указ Президента Украины от 16.03.2005 N 227 (с изменениями внесенными Указами от 31.03.2005 N 277 и от 09.12.2005 N 1139).

16."О плате за государственную регистрацию субъектов предпринимательской деятельности" Постановление КМУ от 3 апреля 2006 года N 406.

17."О порядке использования прибыли государственных предприятии, учреждений и организаций" Декрет КМУ от 10 мая 1993 года N 48-93 (с изменениями внесенными постановлением ВСУ от 23.02.2006 г. N й9\96-ОР в Декрет КМУ N48-93).

18.Финансы. /Под ред проф. В.М. Родионовой -М.:"Финансы и статистика", 2005 г. -432 с.

|