Оподаткування малого бізнесу

Курсова робота з фінансів

Вступ

Актуальність теми дослідження. Підприємництво є головним елементом ринкового середовища. Воно забезпечує вирішення багатьох соціально-економічних проблем перехідного періоду і до становлення ринкових відносин: сприяє насиченню ринку товарами та послугами, наповненню доходної частини бюджету, стимулює структурні зміни в економіці, створює робочі місця.

Практично всі держави здійснюють регулювання підприємницької діяльності шляхом намагання оптимізувати дію двох протилежних її функцій: стимулюючої, яка сприяє свободі розвитку підприємництва, і фіскальної, яка забезпечує виконання державою своїх повноважень. Підприємництво в Україні розвивається вже понад 15 років, але воно ще не зайняло значної ніші в її господарському комплексі. Однією з головних причин цього є часті зміни фіскальної політики щодо даного сектора економіки, що призводить до хвилеподібності періодів його розвитку.

Держава постійно шукає нові форми організації виробництва, шляхи підвищення розвитку економіки і зменшення податкового тягаря, що лягає на плечі підприємств. Для досягнення цієї мети держава постійно шукає нові прогресивні способи і системи оподаткування. На сучасному етапі розвитку економіки України великі підприємства переживають кризу, відбувається розукрупнення підприємств, і розвиток економіки залежить від діяльності малого бізнесу, малих підприємств всіх форм власності.

Питання доцільності збереження чинних спрощених режимів оподаткування набуває дедалі значнішого суспільного резонансу й особливої актуальності. Щоб неупереджено дати на нього відповідь, ретельно розглянемо наслідки використання в Україні цих режимів за весь період дії відповідних законодавчих актів.

Різним аспектам проблеми формування регуляторної політики реформування податкової системи України присвячені роботи таких відомих вітчизняних фахівців – науковців і практиків, – як В.П. Вишневський, Ю.Б. Іванов, М.П. Кучерявенко та ін. Але проблеми системного аналізу створення сприятливого бізнес-середовища шляхом впровадження спеціальних систем оподаткування та обґрунтування напрямків їх подальшого розвитку ще не знайшли достатнього науково-теоретичного та методичного вирішення, що спричиняє невизначеність та практичні складнощі їх застосування.

Реклама

Вагомий внесок у дослідження впливу чинної податкової системи на діяльність вітчизняних підприємств зробили українські вчені Поддєрьогін A.M., Загорський B.C., Каламбет С.В., Онишко С.В., які піднімали проблеми удосконалення формування податкової системи, удосконалення податкового механізму, виконання податкових зобов'язань тощо.

Таким чином, практична значимість вказаних проблем для економіки України і зумовлює актуальність дослідження курсової роботи, а також предмет, об’єкт та мету дослідження.

Об’єктом дослідження курсової роботи є теоретичні аспекти оподаткування в Україні.

Предметом дослідження курсової роботи є особливості оподаткування малого бізнесу.

Метою курсової роботи є дослідження проблеми особливостей оподаткування малого бізнесу.

Метою курсової роботи зумовлено виконання таких завдань:

– дослідити спрощені режими оподаткування в системі державної підтримки малого підприємництва;

– дати порівняльну характеристику традиційних підходів та альтернативних моделей оподаткування малого бізнесу;

– охарактеризувати проблеми та недоліки оподаткування малого бізнесу в Україні, напрями вдосконалення.

В умовах сучасного розвитку ринкових відносин на Україні особлива увага з боку держави приділяється розвитку підприємництва та малого бізнесу. Підприємства малого бізнесу по своїй суті є суб'єктами ринкової інфраструктури, які самостійно здійснюють свою виробничу, торговельну й інші види діяльності та при цьому можуть розраховувати тільки на свої можливості. Головним джерелом отримання фінансових коштів цих підприємств є грошові засоби, які отримані від реалізації виробленої продукції, виконання робіт або надання послуг. У сучасних умовах розвитку банківської та кредитної системи України отримання кредитів та різних позик стає проблематичним, тому і підприємство повинно розраховувати тільки на свої можливості [19].

Відповідно до чинного законодавства малі підприємства мають право запроваджувати спрощену систему оподаткування доходів. Сутність спрощеної системи оподаткування полягає в тому, що для малих підприємств установлюється єдиний податок у визначеному відсотку до виручки від реалізації продукції замість цілого ряду податків, а саме: податку на прибуток, плати за землю, збору за спеціальне використання природних ресурсів, збору на відрахування до пенсійного фонду, збору на обов'язкове соціальне страхування, комунального податку, збору до Державного інноваційного фонду.

Реклама

Для переходу до спрощеної системи оподаткування суб'єкт малого підприємництва подає письмову заяву до органу Державної податкової адміністрації за місцем державної реєстрації не пізніше ніж за один місяць до початку наступного календарного року за умови сплати всіх установлених податків та обов'язкових платежів у поточному році. Новостворені та зареєстровані в установленому порядку суб'єкти малого підприємництва, які подали заяву на право застосування спрощеної системи оподаткування до податкового органу за місцем їх реєстрації, уважаються суб'єктами спрощеної системи оподаткування з того кварталу, в якому здійснено державну реєстрацію.

Єдиний податок: нормативна база та основні характеристики

Спрощена система оподаткування, обліку і звітності суб'єктів малого підприємництва, яка передбачає сплату єдиного податку, є сьогодні найпоширенішою з альтернативних систем оподаткування. Перехід на єдиний податок в Україні започаткований з 1 січня 1999 року.

Законодавчу базу єдиного податку склали норми Указу Президента України від 3 липня 1998 року №727/98 "Про спрощену систему оподаткування, обліку та звітності суб'єктів малого підприємництва". Нова редакція даного Указу була прийнята Указом Президента України від 28 червня 1999 року № 746/99 "Про внесення змін в Указ президента України від 03.07.98 р. №727/98 "Про спрощену систему оподаткування, обліку та звітності суб'єктів малого підприємництва", який набрав сили з 19.09.99 р. і застосовується зараз.

Єдиний податок відноситься до прямих загальнодержавних податків. Він сплачується суб'єктами малого підприємництва за рахунок власних коштів і включається в ціну товару на стадії виробництва у виробників незалежно від фінансового й майнового стану платників. Так як єдиний податок справляється саме в момент виникнення доходу, а не при його використанні, то за економічним змістом об'єкта оподаткування він відноситься до податків на доходи [15, 261].

Спрощена система оподаткування, обліку та звітності може бути застосована тільки суб'єктами малого підприємництва. Так на єдиний податок можуть перейти:

– фізичні особи, які здійснюють підприємницьку діяльність без створення юридичної особи і у трудових відносинах з якими, включаючи членів їх сімей протягом року перебуває не більше 10 осіб та обсяг виручки яких від реалізації продукції за рік не перевищує 500 тис. грн.;

– юридичні особи – суб'єкти підприємницької діяльності, в яких середньооблікова чисельність працюючих не перевищує 50 осіб і обсяг виручки яких від реалізації продукції за рік не перевищує 1 млн. грн.

Перехід на єдиний податок звільняє юридичну особу від сплати:

– податку на прибуток;

– плати (податку) за землю;

– збору за спеціальне використання природних ресурсів;

– збору на обов'язкове державне пенсійне страхування;

– збору на обов'язкове соціальне страхування;

– відрахування на будівництво і ремонт автодоріг;

– комунального податку;

– плата за патенти;

– збору за видачу дозволу на розміщення об'єктів торгівлі і сфери послуг;

– внесків у Фонд соціального захисту інвалідів.

Схема розрахунку єдиного податку показана на рисунку 14.1.

Юридичні особи можуть самостійно обрати одну із ставок єдиного податку:

– 6 % суми виручки від реалізації продукції (товарів, робіт, послуг) без урахування акцизного збору в разі сплати ПДВ;

– 10% суми виручки від реалізації продукції (товарів, робіт, послуг), за винятком акцизного збору, в разі включення ПДВ до складу єдиного податку.

Базою оподаткування у юридичних осіб – суб'єктів малого підприємництва є виручка від реалізації продукції (товарів, робіт, послуг) без урахування акцизного збору. Для платників єдиного податку за ставкою 10% в базу оподаткування не включаються також суми ПДВ, бо нараховувати їх такий платник не має права. Стосовно ж акцизного збору, то ця норма вже втратила свою актуальність у зв'язку з тим, що виготовлення та імпорт підакцизних товарів вилучені з припустимої сфери діяльності суб'єктів малого підприємництва.

Під виручкою від реалізації продукції (товарів, робіт, послуг) слід розуміти суму, фактично отриману суб'єктом підприємницької діяльності на розрахунковий рахунок чи (і) в касу за здійснення операцій з продажу продукції (товарів, робіт, послуг).

Перехід на спрощенусистему оподаткування для юридичних осіб – суб'єктів підприємницької діяльності можливий з будь-якого податкового періоду, а для єдиного податку тривалість податкового періоду дорівнює кварталу. Таким чином, протягом року існує чотири дати, з яких можна перейти на спрощену систему оподаткування: 1 січня, 1 квітня, 1 липня і 1 жовтня.

З метою переходу на єдиний податок, юридична особа подає письмову заяву встановленого зразка до органу державної податкової служби за місцем реєстрації із зазначенням ставки податку. Терміни подання заяви – не пізніше ніж: за 15 днів до початку наступного звітного (податкового) кварталу.

Орган державної податкової служби протягом 10 днів з моменту подання заяви має видати Свідоцтво, а в разі негативного результату платнику надається вмотивоване рішення щодо відмови у його видачі в письмовій формі. Термін дії Свідоцтва – 1 рік.

Перехід підприємства на єдиний податок передбачає ведення Книги обліку доходів і витрат, яка за своєю суттю є базовою формою податкового обліку з даного податку. В ній у хронологічному порядку на підставі первинних документів здійснюються записи про операції, що відбулися у звітному періоді.

Крім Книги обліку доходів і витрат, суб'єкт малого підприємництва зобов'язаний вести ще й касову книгу.

Звітний період при спрощеній системі оподаткування дорівнює податковому, тобто податкова звітність подається в органи державної податкової служби після закінчення кожного кварталу.

Суб'єкти малого підприємництва – юридичні особи подають до органу державної податкової служби протягом 40 календарних днів, наступних за останнім календарним днем звітного кварталу:

– розрахунок про сплату єдиного податку;

– декларацію про сплату податку на додану вартість (в разі обрання ставки 6%);

– платіжні доручення на сплату єдиного податку за звітний період з позначкою банку про зарахування коштів [15, 264].

Термін сплати податку – протягом 10 календарних днів, наступних за останнім днем відповідного граничного строку, передбаченого для подання податкової декларації.

Юридичні особи – суб'єкти малого підприємництва сплачують єдиний податок на окремий рахунок відділень Державного казначейства України. Відділення Державного казначейства України наступного дня після надходження коштів перераховують суми єдиного податку в таких розмірах:

– до Державного бюджету України – 20 %;

– до відповідного місцевого бюджету – 23 %;

– до Пенсійного фонду України – 42 %;

– на обов'язкове соціальне страхування – 15 %.

Суб'єкти малого підприємництва несуть відповідальність за правильність обчислення, своєчасність подання розрахунків та сплати сум єдиного податку згідно з законодавством України, тобто будь-які спеціальні норми щодо пені і штрафних санкцій для єдиного податку не застосовуються.

Для громадян-підприємців доцільність переходу на спрощену систему оподаткування визначається трохи іншими обставинами, ніж для юридичних осіб, оскільки ряд принципових положень Указу і нормативних документів істотно відрізняється. Це стосується не тільки умов, яких необхідно дотримуватися при переході на спрощену систему, але й суттєвих ознак єдиного податку.

Так, ставки єдиного податку встановлюються місцевими радами за місцем реєстрації суб'єкта підприємницької діяльності в фіксованих сумах у залежності від виду діяльності. Завдяки такій обставині підприємець заздалегідь знає суму податку, що підлягає місячній сплаті. Причому ця сума не залежить ні від виручки, ні від чистого доходу такого підприємця.

Суб'єкт малого підприємництва має право перейти на спрощену систему оподаткування, обліку і звітності один раз протягом календарного року. Підставою для переходу на єдиний податок є заява, яку він подає у письмовій формі до органу державної податкової служби. Термін подання заяви – не пізніше ніж за 15 календарних днів до початку кварталу, з якого він обирає оподаткування доходів за спрощеною системою. Тобто граничні терміни подання заяви становлять 16 грудня, 16 березня, 15 червня та 15 вересня.

У заяві, крім об'єктивної інформації про громадянина-підприємця, зазначаються відомості про:

– види діяльності, які будуть здійснюватися в роботі за спрощеною системою оподаткування;

– місце здійснення підприємницької діяльності;

– обсяг виручки від реалізації продукції (товарів, робіт, послуг) з початку календарного року. У випадку, коли перехід на єдиний податок здійснюється з початку року, то вказується розмір виручки за попередній рік;

– чисельність працівників, з якими укладено трудові угоди, що передбачають оплату їх праці не нижче мінімального розміру заробітної плати на день складання заяви [15, 265].

При подачі заяви одночасно подається квитанція про сплату податку не менш, ніяк за календарний місяць.

Орган державної податкової служби за місцем державної реєстрації суб'єкта підприємницької діяльності – фізичної особи – за наявності платіжного документа про сплату єдиного податку зобов'язаний протягом десяти робочих днів після отримання заяви безоплатно видати Свідоцтво або надати письмову мотивовану відмову.

Свідоцтво може бути видане на той термін, що вказується громадянином-підприємцем в заяві, але в межах календарного року.

Відповідно до діючого законодавства. Свідоцтво, а також Довідка про трудові відносини фізичної особи з платником єдиного податку повинні знаходитися на робочому столі платника або найманого працівника та пред'являтися представникам контролюючих органів, які мають відповідні функціональні повноваження на здійснення перевірки.

Ставка єдиного податку для фізичних осіб – суб'єктів підприємницької діяльності встановлюється місцевими радами по місцю державної реєстрації в межах від 20 до 200 грн. за календарний місяць.

Чинним законодавством встановлений один критерій, за яким ставки єдиного податку можуть бути диференційовані органами місцевої влади, – вид підприємницької діяльності.

У випадку, коли фізична особа – суб'єкт малого підприємництва – здійснює декілька видів підприємницької діяльності, для яких установлено різні ставки єдиного податку, їй необхідно придбати одне свідоцтво і сплачувати єдиний податок, що не перевищує встановленої максимальної ставки. Це правило застосовується незалежно від того, де здійснюється ця підприємницька діяльність: в межах адміністративно-територіальної одиниці чи на всій території України.

Якщо підприємець використовує в своїй діяльності найману працю чи працю членів своєї сім'ї, розмір єдиного податку збільшується на 50% за кожну особу. У випадку одночасного здійснення декількох видів підприємницької діяльності ця надбавка розраховується, виходячи з більшої з цих ставок, незалежно від того, яким з видів діяльності займається цей конкретний найманий працівник.

При прийомі нових працівників за кожного з них в органах державної податкової служби оформляється довідка про трудові відносини фізичної особи з платником єдиного податку, а також здійснюється доплата податку з моменту прийому його на роботу, але не менш, ніж за повний місяць. У випадку звільнення працівника платник податку зобов'язаний повернути довідки в податкову інспекцію.

Громадяни-підприємці, що вибрали спрощену систему не сплачують:

– прибутковий податок з громадян (тільки у частині доходів найманих працівників);

– плату (податок) за землю;

– збір за спеціальне використання природних ресурсів;

– збір на обов'язкове соціальне страхування;

– податок на промисел;

– збір на обов'язкове державне пенсійне страхування;

– збір за видачу дозволу на розміщення об'єктів торгівлі і сфери послуг;

– внески в Державний фонд сприяння зайнятості населення;

– плата за торгові патенти.

Податковий облік у фізичних осіб має певну специфіку, яка визначається відсутністю прямого зв'язку кінцевих результатів діяльності підприємця з розміром його податкових зобов'язань. Внаслідок цього інформація податкового обліку та звітності фізичної особи може бути використана лише для контролю за дотриманням ним встановлених обмежень щодо виду діяльності, обсягів виручки від реалізації продукції (товарів, робіт, послуг) та кількості найманих працівників.

Діючим законодавством передбачена обов'язковість заповнення наступних граф Книги обліку доходів і витрат:

– період обліку;

– витрати на виробництво продукції;

– сума виручки (доходу);

– чистий дохід.

Фізичні особи – платники єдиного податку – мають право не застосовувати під час розрахунків із споживачами електронно-касові апарати.

Для платників єдиного податку – фізичних осіб – встановлений квартальний податковий період, який одночасно є й звітним періодом. Тобто періодичність подання звітності – один квартал.

Фізична особа сплачує єдиний податок щомісяця на окремий рахунок відділень Державного казначейства України, які наступного дня після надходження коштів перераховують суми податку в таких розмірах:

– до місцевого бюджету – 43%;

– до Пенсійного фонду України – 42%;

– на обов'язкове соціальне страхування – 15% [15, 268].

Таким чином, єдина відмінність від порядку розподілу коштів єдиного податку юридичних осіб полягає в тому, що сума бюджетних платежів не розподіляється між державним та місцевим бюджетами, а повністю спрямовується до місцевого бюджету.

Отже, Відповідно до Указу Президента України "Про спрощену систему оподаткування, обліку і звітності, суб'єктів малого підприємництва" з 1 січня 1999 p. введена спрощена система оподаткування малого підприємництва. Вона передбачає заміну сплати сукупності встановлених законодавством України всіх видів податків і зборів (загальна система оподаткування) сплатою єдиного податку, що вираховують за результатами господарської діяльності за звітний період.

Перейти на сплату єдиного податку можуть юридичні особи суб'єкти підприємницької діяльності будь-якої організаційно-правової форми і форми власності, у яких середньооблікова чисельність працівників не перевищує 50 осіб за рік і обсяг виручки від реалізації продукції (товарів, робіт, послуг) не перевищує 1 млн. грн. за рік.

Розділ 2. Порівняльна характеристика традиційних підходів та альтернативних моделей оподаткування малого бізнесу

Відповідно до чинного законодавства існує три системи оподаткування приватних підприємців:

– спрощена система оподаткування приватних підприємців (єдиний податок);

– оподаткування за фіксованим податком;

– традиційна система оподаткування.

Традиційна система оподаткування. Традиційна система оподаткування приватного підприємства – це стягнення прибуткового податку. Відповідно до Декрету КМУ "Про прибутковий податок з громадян" та Інструкції про прибутковий податок приватні підприємці сплачують прибутковий податок протягом року шляхом перерахування до бюджету авансованих платежів у розмірі 25% його річної суми. Суму прибуткового податку за рік визначають на основі декларації, яку подає приватний підприємець. Якщо підприємець тільки розпочинає свою діяльність, він подає декларацію про доход, очікуваний у поточному році. Розмір податку обчислюють за ставками, визначеними Указом Президента України від 13.09.1994 р. "Про збільшення неоподатковуваного мінімуму і ставки прогресивного оподаткування доходів громадян" (зі змінами і доповненнями). Встановлено два способи визначення сукупного чистого доходу приватного підприємця, з якого сплачують прибутковий податок:

1) СД = ДВ

– ЗД

2) СД = ДВ

– ЗН

де СД – сукупний чистий доход;

ДВ

– валовий доход (виручка у грошовому і натуральному вираженні);

ЗД

– документально підтверджені витрати., безпосередньо пов'язані з одержанням, доходу;

ЗН

– витрати, визначені за нормами, передбаченими Інструкцією про прибутковий податок з громадян.

Підприємець самостійно приймає рішення про використання одного з двох способів визначення сукупного чистого доходу.

При остаточному розрахунку суми прибуткового податку враховують суми плати за патент і суми авансованих платежів податку, сплачених протягом року.

Для сплати авансованих платежів встановлені такі терміни: до 15 березня, до 15 травня, до 15 серпня, до 15 листопада. У разі зміни протягом року доходу підприємця в межах 50% і більше порівняно з очікуваними, податкові органи здійснюють перерахунок сум податку за термінами сплати, що не настали.

При традиційній системі оподаткування приватний підприємець зобов'язаний вести Книгу обліку доходів і витрат. Вона повинна бути пронумерована, прошнурована, скріплена печаткою державної податкової адміністрації і затверджена підписом.

Приватні підприємці зобов'язані подавати податковому органу декларації за результатами роботи кожного звітного кварталу і року у терміни, визначені Законом України "Про порядок погашення зобов'язань платників податків перед бюджетами і державними цільовими фондами":

– за квартал – протягом 40 календарних днів, що настають за останнім календарним днем звітного кварталу;

– за рік – протягом 60 календарних днів, що настають за останнім календарним днем звітного року.

Оподаткування за фіксованим податком. Рішення про спосіб оподаткування доходів за фіксованим податком приватний підприємець приймає самостійно.

Відповідно до Декрету про прибутковий податок з громадян, громадяни, які здійснюють підприємницьку діяльність без створення юридичної особи, мають право обрати спосіб оподаткування доходів, отриманих від цієї діяльності за фіксованим розміром податку шляхом придбання патенту за умови, якщо:

– кількість найманих працівників, включаючи членів його сім'ї, які беруть участь у підприємницькій діяльності, не перевищує п'яти;

– валовий доход такого громадянина від самостійного здійснення підприємницької діяльності чи з використанням найманої праці за останніх 12 календарних місяців, що передують місяцю придбання патенту, не перевищує 7000 неоподатковуваних мінімумів доходів громадян;

– він здійснює підприємницьку діяльність з продажу товарів і надання супутніх послуг на ринку з обов'язковою сплатою ринкового збору згідно із законодавством [22, 215].

Ринковий збір стягують з продажу товарів у павільйонах, на критих і відкритих столах, на майданчиках, з автомобілів, візків, мотоциклів тощо.

Не дозволяють застосування фіксованого податку при здійснення торгівлі лікеро-горілчаними та тютюновим виробами.

Розміри фіксованого податку встановлює відповідна місцева рада залежно від територіального розташування місця торгівлі й не можуть бути менше 20 грн. та більше 100 грн. за календарний місяць для громадян, які здійснюють підприємницьку діяльність.

Для придбання патенту на здійснення підприємницької діяльності на всій території України фіксований податок встановлюють у розмірі 100 грн.

Якщо підприємницьку діяльність здійснюють з використанням найманої праці або за участі членів сім'ї підприємця, розмір фіксованого податку збільшують на 50% на кожну особу. У разі додаткового залучення найманих працівників, платник фіксованого податку самостійно доплачує 50% від суми встановленого податку з розрахунку на кожну особу і повідомляє про це податковий орган, який зобов'язаний внести відповідні зміни до патенту в терміни, передбачені для його видачі.

Патент видають на термін від одного до дванадцяти календарних місяців за вибором платника фіксованого податку. Якщо протягом терміну дії патенту відповідна місцева рада змінює розмір фіксованого податку, перерахунок його не здійснюють.

Зміни до патенту вносить посадова особа ДПІ. Передача патенту іншим особам заборонена.

Платника фіксованого податку звільняють від сплати:

– прибуткового податку;

– нарахувань на фонд оплати праці;

– податку на промисел;

– збору до Фонду України соціального захисту інвалідів;

– придбання торговельного патенту відповідно до Закону "Про патентування деяких видів підприємницької діяльності".

Доходи найманих працівників приватного підприємця – платника фіксованого податку обов'язково обкладаються прибутковим податком.

Для приватного підприємця – платника фіксованого податку ведення книги обліку доходів і витрат не обов'язкове. Разом з цим, якщо приватний підприємець здійснює інші види діяльності, за якими умови переходу на фіксований податок не дотримані, то потрібно вести книгу обліку доходів і витрат за ними.

Приватний підприємець, який сплачує фіксований податок щокварталу, після закінчення звітного року подає декларацію про доходи. Терміни подання декларації аналогічні термінам їх подання при традиційній системі оподаткування.

Приватні підприємці – платники фіксованого податку при продажу непідакцизних товарів за готівку мають право не застосовувати реєстратори розрахункових операцій і розрахункові книжки. При продажу підакцизних товарів за готівку такі суб'єкти підприємницької діяльності можуть не застосовувати реєстратори розрахункових сегрегацій, а використовувати розрахункові книжки і книги обліку розрахункових операцій.

Оподаткування за єдиним податком. Відповідно до Указу Президента України "Про спрощену систему оподаткування, обліку та звітності" приватний підприємець має право вибрати спосіб оподаткування доходів за єдиним податком.

Умови переходу на сплату єдиного податку наступні:

– кількість осіб, що перебуває з приватним підприємцем у трудових відносинах, включаючи членів його сім'ї, не перевищує 10 осіб (при цьому враховують кількість, а не середньооблікову чисельність, як у випадку з юридичними особами);

– обсяг виручки від реалізації продукції (робіт, товарів, послуг) не перевищує 500 тис. грн. Виручкою від реалізації вважають фактично отриману на поточний рахунок суму за здійснення операцій з продажу продукції (товарів, робіт або послуг). При реалізації основних фондів виручка - це різниця між сумою, отриманою від продажу цих фондів, та їх залишковою вартістю.

Не мають права перейти на спрощену систему оподаткування, обліку та звітності приватні підприємці, які здійснюють торгівлю лікеро-горілчаними, тютюновими виробами та пально-мастильними матеріалами; приватні підприємці, які діють у сфері грального бізнесу; які придбали спеціальний патент [22, 216].

Порядок переходу на сплату єдиного податку регламентує Указ Президента України "Про спрощену систему оподаткування, обліку та звітності" і Порядок видачі Свідоцтва про сплату єдиного податку.

Для переходу на спрощену систему оподаткування обліку та звітності суб'єкт малого підприємництва не пізніше ніж за 15 днів до початку наступного звітного (податкового) періоду (кварталу) подає письмову заяву до органу державної податкової служби за місцем реєстрації. При цьому обов'язкова умова для подання заяви – це сплата усіх встановлених податків і обов'язкових платежів. Перехід на сплату єдиного податку здійснюють з наступного звітного кварталу. Новостворені суб'єкти малого підприємництва мають право стати платниками єдиного податку з кварталу їх державної реєстрації.

Орган державної податкової служби зобов'язаний на основі заяви, а також платіжного документа про сплату єдиного податку за період, не менший ніж календарний місяць, безплатно видати приватному підприємцю упродовж десяти робочих днів Свідоцтво про право на сплату єдиного податку або письмову вмотивовану відмову.

Рішення про перехід на сплату єдиного податку приватний підприємець може прийняти на більше одного разу за календарний рік.

Платники єдиного податку відмову від застосування спрощеної системи оподаткування обліку та звітності і повернення до раніше встановленої системи оподаткування можуть здійснювати з початку наступного кварталу. При цьому необхідно також подати заяву до органів податкової служби не пізніше ніж за 15 днів до закінчення попереднього звітного кварталу.

Якщо платник єдиного податку здійснює діяльність із залученням найманих працівників, то на кожну особу видають довідку про трудові відносини фізичної особи з платником єдиного податку.

Після закінчення терміну дії Свідоцтва воно підлягає поверненню разом з усіма довідками протягом п'яти днів.

Для приватних підприємців ставки єдиного податку встановлюють місцеві ради за місцем їх державної реєстрації залежно від виду діяльності. Вони не можуть становити менше 20 грн. та більше 200 грн. на місяць.

Якщо приватний підприємець здійснює кілька видів підприємницької діяльності, для яких встановлені різні ставки єдиного податку, він придбаває одне Свідоцтво і сплачує єдиний податок, що не перевищує максимальної ставки.

Якщо платник єдиного податку здійснює підприємницьку діяльність з використанням найманої праці або за участі у підприємницькій діяльності членів його сім'ї, ставку єдиного податку збільшують на 50% за кожну особу.

При збільшенні чисельності працівників протягом терміну дії отриманого Свідоцтва платник єдиного податку повинен здійснити доплату за кожного додаткового найманого працівника не менше ніж за повний місяць з початку діяльності таких працівників і одержати для них відповідні довідки.

Приватного підприємця – платника єдиного податку звільняють від сплати:

– податку на додану вартість;

– податку на доходи фізичних осіб (прибуткового податку);

– плати (податку) за землю;

– збору на обов'язкове соціальне страхування:

– збору на обов'язкове державне пенсійне страхування;

– збору на видачу дозволу на розміщення об'єктів торгівлі та сфери послуг;

– внесків до Державного фонду сприяння зайнятості населення;

– плати за патенти.

Приватні підприємці – платники єдиного податку мають право не застосовувати електронні контрольно-касові апарати для проведення розрахунків зі споживачами.

При продажу товарів (крім підакцизних) приватний підприємець може не використовувати реєстратори розрахункових операцій і книг обліку розрахункових операцій. При торгівлі підакцизними товарами єдиноплатники також можуть працювати без реєстраторів розрахункових операцій, але з обов'язковим веденням книг їх обліку.

Приватний підприємець – платник єдиного податку зобов'язаний вести Книгу обліку доходів і витрат. Якщо у діяльність залучені наймані працівники, таку книгу веде кожен найманий працівник, що займається реалізацією товарів.

Книгу обліку доходів і витрат, яку веде підприємець, заповнюють на основі даних книг усіх найманих працівників, з наступним визначенням підсумкового фінансового результату. До Книги обліку доходів і витрат приватний підприємець заносить лише документально підтверджені витрати.

Протягом п'яти днів після закінчення звітного кварталу єдиноплатник – приватний підприємець подає Звіт суб'єкта малого підприємництва – фізичної особи – платника єдиного податку.

Приватні підприємці – платники єдиного податку, які побажали залишитися платниками ПДВ, не пізніше 20 числа місяця, що настає за звітним періодом, подають податкову декларацію щодо ПДВ.

Щоквартально, до 15 числа місяця, що настає за звітним періодом, приватний підприємець зобов'язаний подавати до податкового органу за місцем проживання довідку за ф. №8-ДР "Довідка про суми виплачених доходів і утриманих із них податків фізичних осіб".

Таблиця 1 Порівняльна характеристика систем оподаткування приватних підприємців

| Показники |

Спрощена система оподаткування (єдиний податок) |

Оподаткування за фіксованим податком приватних підприємців |

Традиційна система оподаткування |

| Умови застосування |

1. Кількість осіб, які перебувають з приватним підприємцем у трудових відносинах, включаючи членів його сім'ї, не повинна перевищувати 10. |

1. Кількість осіб, які перебувають із приватним підприємцем у трудових відносинах, включаючи членів його сім'ї, не повинна перевищувати 5. |

Ніяких умов законодавством не передбачено |

| 2. Розмір виручки від реалізації продукції (товарів, робіт, послуг) не повинен перевищувати 500 тис. грн. |

2. Приватний підприємець здійснює діяльність із продажу товарів, послуг на ринках і є платником ринкового збору. |

| 3. Валовий доход приватного підприємця від самостійного здійснення підприємницької діяльності чи з використанням найманої праці за останні 12 календарних місяців, що передують місяцю придбання патенту, не перевищує 7000 неоподатковуваних мінімумів доходів громадян |

| Сфера застосування |

Будь-які види діяльності, крім торгівлі лікеро-горілчаними і тютюновими виробами і пально-мастильним матеріалами, підприємницької діяльності у сфері грального бізнесу |

Діяльність із продажу товарів надання супутніх такому продажу послуг на ринках, крім торгівлі лікеро-горілчаними та тютюновими виробами |

Не обмежена |

| Розмір податку |

Від 20 до 200 грн. на місяць. Розмір єдиного податку збільшують на 50% за кожного найманого працівника, який бере участь у підприємницькій діяльності |

Від 20 до 100 грн. на місяць. Розмір фіксованого податку збільшують на 50% за кожного найманого працівника, який бере участь у підприємницькій діяльності |

Суму податку визначають податкові органи за шкалою утримання прибуткового податку залежно від доходу, задекларованого приватним підприємцем за підсумками року. При цьому приватний підприємець має право користатися пільгами |

| Мінімальний термін роботи за обраною системою оподаткування |

Квартал |

Місяць |

Мінімальний термін роботи за цим способом оподаткування доходів не встановлено |

| Податки і збори, від сплати яких звільняють приватного підприємця |

Звільнені від сплати:

– прибуткового податку;

– плати (податку) на землю:

– внеску до Фонду соціального страхування у зв'язку з тимчасовою втратою працездатності;

– внеску до Фонду загальнообов'язкового державного соціального страхування на випадок безробіття;

– внеску до Фонду соціального страхування від нещасних випадків на виробництві та професійних захворювань України;

– внесків до Фонду соціального захисту інвалідів

|

Звільнені від сплати:

– податку на промисел;

– збору до Пенсійного фонду;

– внеску до Фонду соціального страхування у зв'язку з тимчасовою втратою працездатності;

– внеску до Фонду загальнообов'язкового державного соціального страхування на випадок безробіття;

– внеску до Фонду соціального страхування від нещасних випадків на виробництві та професійних захворювань України;

– плати за торговельний патент;

– збору за видачу дозволів на розміщення об'єктів торгівлі та сфери послуг;

– збору за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг;

– плати за патенти

|

Не звільняють |

| Облік доходів і витрат |

Книга обліку доходів і витрат за формою №10 |

Книга обліку доходів і витрат за формою №10 не ведеться |

Облік доходів і витрат обов'язково повинні вести у Книзі обліку доходів і витрат за формою №10 |

| Використання РРО |

РРО не використовують |

РРО не використовують |

Зобов'язані використовувати РРО на загальних підставах |

| Використання КОРО і РК |

Не використовують КОРО і РК, крім випадків реалізації підакцизних товарів |

Не використовують КОРО і РК, крім випадків реалізації підакцизних товарів |

Використовують КОРО і РК, якщо підприємець здійснює свою діяльність у сфері, передбаченій Постановою КМУ від 23.08.2000 p. №1336 "Про забезпечення реалізації статті 10 Закону України "Про застосування реєстраторів розрахункових операцій у сфері торгівлі. громадського харчування та послуг" |

| пдв |

Платники єдиного податку можуть як бути (за власним бажанням), так і не бути платниками ПДВ |

Не є платниками ПДВ |

Є платниками ПДВ на загальних підставах |

Якщо використання традиційної системи оподаткування не вимагає від підприємця ніяких додаткових застережень, то перехід на оподаткування за фіксованим податком або єдиним податком висуває ряд вимог, використання яких приватним підприємцем обов'язкове.

Розділ 3. Проблеми та недоліки оподаткування малого бізнесу в Україні, напрями вдосконалення

Ефективність діяльності підприємств малого бізнесу залежить, в першу чергу, від прибутку, який воно може отримати від своєї діяльності. Тому стає дуже важлива проблема максимізації отриманих валових доходів при мінімізації валових витрат. У цьому випадку особливе значення належить структурі витрат, однією з частин яких є податкові платежі, які фізичні та юридичні особи повинні сплачувати до державного та місцевого бюджетів. Тому перехід на спрощену систему оподаткування підприємств малого бізнесу має дуже велике значення.

Згідно з Указом Президента України №727/98 від 3 липня 1998 року "Про спрощену систему оподаткування, обліку та звітності суб'єктів малого підприємництва" всі платники єдиного податку поділяються на фізичних та юридичних осіб, при цьому для них встановлюються різні обмеження чисельності працюючих та обсягів діяльності.

Діюча зараз спрощена система оподаткування має позитивні риси, які досить суттєво відрізняють її від звичайної системи оподаткування.

1. У підприємства малого бізнесу (чи то фізична або юридична особа) з'являється можливість вибору тієї системи сплати податку, яка найбільшою мірою його задовольняє і найбільш вигідна для нього.

2. При сплаті єдиного податку платник його звільняється від сплати інших 13 податків та обов'язкових платежів і зборів, що в цілому зменшує загальну суму податкових платежів і дає можливість зменшити валові витрати.

3. Зменшення валових витрат дозволяє отримати більший розмір валового прибутку, а за умови, якщо платник при цій системі не сплачує податок на прибуток, він, по суті, стає для нього чистим, тобто використовується для розподілу за самостійно визначеними напрямками.

4. Перехід на сплату єдиного податку дозволяє платнику досить точно розрахувати суму податкових платежів, визначити розмір отриманого доходу та в цілому розрахувати економічну стратегію на майбутнє.

5. Для отримання свідоцтва про перехід на сплату єдиного податку існує одна з головних умов – попередня сплата всіх раніше встановлених податкових платежів за попередній звітний період, тобто зменшення кількості боргів з оплати податкових платежів різними підприємцями і зменшення загальної заборгованості перед бюджетом [19].

Але діюча спрощена система оподаткування підприємств малого бізнесу при всіх позитивних рисах має і недоліки. До них можна віднести наступні:

1. Ставки оподаткування єдиного податку хоча і мають межі, але визначення її в кінцевому розмірі носить суб'єктивний характер і здійснюється місцевими органами влади. Як свідчать проведені дослідження, з урахуванням того, що ці платежі є фінансовим джерелом місцевих органів влади, то і ставки встановлюються на рівні максимальної межі.

2. Термін, на який видається відповідне свідоцтво на єдиний податок, – один рік. При цьому вартість податку платник повинен сплачувати постійно, незважаючи на те, що в окремі періоди року він може взагалі в зв'язку з об'єктивними причинами (хвороба, відпустка та інше) не працювати і не отримувати доходів. Більшість підприємств малого бізнесу утворюються в сфері торгівлі та побутового обслуговування населення. Для цих суб'єктів існує така система оподаткування, як придбання торговельного патенту та спеціального торговельного патенту. Законодавчою базою при цьому є Закон України від 23 березня 1996 року №98/96-ВР "Про патентування деяких видів підприємницької діяльності". Цим Законом визначаються платники торговельного та спеціального торговельного патенту та обмеження, які вони мають. Вартість торгового патенту визначається місцевими органами самоврядування за один календарний місяць і залежить від місця його придбання. Такі ж ставки цього податку існують і для підприємств побутового обслуговування населення. Існують особливості при сплаті торгового патенту. Термін дії торгового патенту – один рік. До позитивних рис цього податку потрібно віднести:

1. Торговий патент можливо придбати і на короткостроковий термін – від 1 до 15 днів, при цьому вартість встановлюється в фіксованому розмірі – 10 грн. за один день.

2. Чинним законодавством визначаються окремі види реалізації виробів (у першу чергу, первинного споживання – хліб, борошно, сіль та інші), які можуть здійснюватись без придбання торгового патенту. Крім того, чинним законодавством передбачається можливість придбання спеціального торгового патенту, вартість якого визначається місцевими органами самоврядування і розмір його не обмежується. Суб'єкт підприємницької діяльності, який придбав цей патент, звільняється від сплати 10 інших податкових платежів [19].

Але діюча система сплати єдиного податку для підприємств малого бізнесу при цьому має і недоліки. До них відносяться наступні:

1. Ставка спеціального торгового патенту в кінцевому розмірі носить суб'єктивний характер і визначається місцевими органами влади.

2. Згідно з чинним законодавством цей патент не має кількісних обмежень ставок і може бути занадто великим для підприємства.

3. У деяких випадках, коли суб'єкт підприємницької діяльності отримав цей патент і здійснює операції по імпорту або пересиланню товарів на митну територію України для їх використання або споживання, то він повинен сплачувати ПДВ.

4. Також не звільняються від сплати податку на прибуток доходи, які отримані від цінних паперів та доходи від фрахту транспортних засобів. Але в цілому потрібно визначити, що реформування системи оподаткування і, в першу чергу, малого бізнесу в Україні має позитивні наслідки, сприяє розвитку цієї сфери діяльності за рахунок збільшення прибутковості підприємства, підвищенню матеріального добробуту власників підприємства та розширенню сфери діяльності [19].

У своєму виступі на засіданні "круглого столу" 17 вересня 2003 р. "Національна програма розвитку малого підприємництва: стан виконання та заходи на 2004 рік" тоді ще голова Держпідприємництва І.Г. Богословська казала: "І останнє – це соціальні платежі для спрощенців, тобто тільки одне маленьке питання в реформуванні спрощеної системи оподаткування. Уже два тижні поспіль ми працюємо дуже наполегливо, ми фактично примусили Міністерство фінансів розкрити нам інформацію про те, що воно готує до подання до Верховної Ради. Це дало нам підставу створити свою робочу групу. І ми працюємо дуже плідно кожен день, ми розробили вже пропозиції комітету щодо того, якими ми бачимо напрямки трансформування системи.

Зараз ми прагнемо отримати інформацію щодо позиції Мінфіну з тим, щоб після цього провести обговорення. Це, безумовно, буде обговорення не для широкого кола громадськості. Адже спочатку повинні з'ясувати позиції ми, професіонали, фахівці, потім – громадськість, а вже після того проведемо громадське обговорення, оскільки до кінця року ми з вами повинні прийняти закон про спрощену систему.

Нині спрощена система працює не на тих, для кого вона задумувалася. Нині спрощена система працює на макробізнес, на величезні компанії, які за рахунок спрощеної системи подрібнюють фінансові потоки навіть неюридичних осіб. Ніде підприємство чи завод не дробиться на маленькі підприємства, натомість роздрібнюють фінансові потоки і фактично не сплачують податків. І тому і Мінфін, і податкова кричать, що спрощена система гробить державу Але ж вона створювалася для тих малих і середніх підприємців, хто хоче мати власний бізнес. Відтак ми повинні відрубати ті хвости, які дозволяють тим, для кого ця система не призначена, використовувати її і таким чином спричиняти соціальне неприйняття спрощеної системи тими людьми, які фактично живуть на соціальні дотації чи соціальну допомогу або пенсії" [21].

З метою подальшого удосконалення нормативної бази і створення сприятливих умов для розвитку малого підприємництва пропонується узгодити статті Господарського та Цивільного Кодексів України, доповнивши Господарський Кодекс України статтею 419 "Спеціальні режими розвитку малого підприємництва", куди включити відповідні норми відносно: єдиного податку; спеціального торговельного патенту; спеціального режиму інноваційного малого бізнесу із закону про інноваційну діяльність та інших, У цій статті також необхідно передбачити можливість введення диференційованої шкали оподаткування в залежності від розміру капіталізації підприємства. Це необхідно зробити з метою стимулювання зростання бізнесу та переходу його від малого до середнього та великого. Це, в свою чергу, повинно створити необхідну правову основу для подальшого включення відповідних норм до Податкового Кодексу України.

Також пропонується викласти п. 7 статті 63 "Види та організаційні форми підприємств" Господарського Кодексу України у такій редакції:

"7. Підприємства, залежно від кількості працюючих та обсягу валового доходу від реалізації продукції за рік, можуть бути віднесені до мікропідприємств, малих, середніх або великих підприємств.

Мікропідприємствами (незалежно від форми власності) визнаються підприємства, в яких середньооблікова чисельність працюючих за звітний (фінансовий) рік не перевищує десяти осіб, а обсяг валового доходу від реалізації продукції (робіт, послуг) за цей період не перевищує суми, еквівалентної двомстам тисячам євро за середньорічним курсом Національного банку України щодо гривні.

Малими (незалежно від форми власності) визнаються підприємства, в яких середньооблікова чисельність працюючих за звітний (фінансовий) рік не перевищує, в залежності від галузі, п'ятнадцяти – двохсот осіб, а обсяг валового доходу від реалізації продукції (робіт, послуг) за цей період не перевищує суми, еквівалентної відповідно п'ятистам тисячам – одному мільйону євро за середньорічним курсом Національного банку України щодо гривні. Галузеві особливості малих підприємств визначаються Кабінетом Міністрів України,

Великими визнаються підприємства, в яких середньооблікова чисельність працюючих за звітний (фінансовий) рік перевищує тисячу осіб, а обсяг валового доходу від реалізації продукції (робіт, послуг) за рік перевищує суму, еквівалентну п'яти мільйонам євро за середньорічним курсом Національного банку України щодо гривні.

Усі інші підприємства визнаються середніми" [21].

Приклад із життя наших сусідів. Після приватизації лісового господарства в Польщі держава в особі аналога наших держлісгоспів контролює вирощування, рубку й охорону лісу. Але валкою, трелюванням, вивезенням, переробкою лісу займаються колишні працівники лісгоспів, які працюють за аналогом нашого єдиного податку й одержали під час приватизації у власність виробничі фонди! Приміром, тракторист викупив за залишковою ціною трактор або за свої гроші, або в кредит під заставу цього трактора з умовою збереження роботи протягом шести років на попередньому місці й на тому самому тракторі. Далі люди об'єднувалися як суб'єкти малого бізнесу.

У Польщі "будували капіталізм" так, як у нас не вдалося побудувати соціалізм: спочатку "землю – селянам, а фабрики – робітникам", потім – "лад цивілізованих кооператорів". Польща тепер експортує товари глибокої переробки: сировину продавати невигідно через високі зарплати і, відповідно, рівень життя.

Заяви віце-прем'єра М. Азарова про неможливість співіснування звичайної і спрощеної систем оподаткування не витримують критики. Крім згаданої Польщі, "спрощенка" є в багатьох країнах – від Британії до багатої нафтою Аравії. Радикальне зниження податків – це поки що суцільна фікція: спроба знизити ПДВ до 17 % провалилася. Зниження прибуткового податку мало що вирішує. Потрібно заплатити 13 % прибуткового, 37,5 % нарахувань, 20 % ПДВ, усього – 86 коп. податків на 1 грн. зарплати, при цьому – ні копійки на розвиток [21].

Зараз близько половини населення України у працездатному віці змушено тією або іншою мірою шукати засобів до існування у сфері малого бізнесу. Низький рівень, а то й повна відсутність заробітної плати спонукають громадян вдаватися до занять підприємницькою діяльністю в різних формах – від легальної аж до тіньової і кримінальної. У наших співгромадян є необхідність і здібності до підприємницької діяльності, але, на жаль, не завжди є можливість і необхідні умови, щоб розпочати свою власну справу. Головною причиною такого становища є недосконалість правового поля, в якому змушений функціонувати сектор малого підприємництва.

Відносини з підприємствами платниками податків доцільно диференціювати в залежності від їхньої величини, тобто обсягу бюджетних зобов'язань, а також ролі і місця в економічній системі країни і регіону. Диференціацію доцільно поширити на зміст, обсяг і періодичність звітності і частоту перевірок.

Події останнього часу, а саме: скасування у 2003 році спеціального торгового патенту, збільшення у проекті закону України "Про державний бюджет України на 2004 рік" ставок єдиного та фіксованого податків, відставки голови Держпідприємництва та міністра економіки та з питань європейської інтеграції України – свідчать про відсутність в Україні стратегії та політики, спрямованих на створення сприятливих податкових умов для розвитку малого підприємництва [21].

Як свідчить світовий досвід, в основу оподаткування малого бізнесу, повинен бути покладений принцип стимулювання росту його капіталізації шляхом впровадження диференційованої шкали оподаткування, в залежності від обсягів обороту та вартості основних виробничих фондів. Слід відзначити, що у вітчизняній історії ще за часів царату та "нової економічної політики" 20-х років минулого сторіччя використовувалися відповідно 10-ти та 6-ти розрядні шкали оподаткування. Цю ідею можна застосувати до сучасних умов розвитку підприємництва в Україні, оскільки вона знаходить своїх прибічників і у підприємницькому середовищі.

Узагальнюючи сказане орієнтовно пропонується введення наступної шкали оподаткування з прив'язкою її до розміру мінімальної заробітної платні (табл. 2)

Таблиця 2 Шкала ставок єдиного податку, яка пропонується з урахуванням розміру бізнесу

| Розряд |

Характеристика |

Обсяг продажу, послуг на рік (тис. євро) |

Максимальна ставка єдиного податку, у мінімальних зарплатах (m) |

кількість працівників |

Мінімальна сплата за працівника, у відсотках єдиного податку |

| 1 |

Особиста діяльність або торгівля на базарах и ринках з лотків однією особою |

20 |

m |

– |

– |

| 2 |

Без створення юридичної особи за допомогою двох членів сім'ї або працівників, торгівля з кіосків, будок, наметів |

100 |

1,5 · m |

2 |

80% |

| 3 |

Фізичні особи, мікропідприємства |

100 |

1,5 · m |

5 |

70% |

| 4 |

Фізичні особи, мікропідприємства |

200 |

2 · m |

10 |

50% |

| 5. |

Малі підприємства |

400 |

2,25 · m |

20 |

42% |

| 6 |

Малі підприємства |

500 |

2,5 · m |

100 |

36% |

| 7 |

Малі підприємства |

1000 |

4 · m |

200 |

21 % |

Однак ця гіпотеза потребує додаткових розрахунків та моделювання із залученням та використанням інформації податкової адміністрації. Як математичний апарат дослідження пропонується використати такі положення теорії марківських процесів та динамічного програмування.

Марківські процеси описують поведінку такої стохастичної (імовірнісної) системи, для якої задана матриця ймовірностей переходів Р = {pіj

} з одного стану до іншого та вектор-рядок початкового стану П(0) [21]. Для спрощення розрахунків можна уявити державу як систему з дискретним часом, в межах якої перехід підприємницьких структур, які працюють на єдиному податку, з одного розряду до іншого відбувається через фіксований інтервал часу (місяць, квартал, рік). Кількість фіксованих станів, у яких може опинитися суб'єкт підприємницької діяльності буде дорівнювати кількості розрядів єдиного податку плюс початковий стан (пересічного громадянина, в якому підприємець також може опинитися внаслідок банкрутства або припинення підприємницької діяльності) та стан переходу на іншу систему оподаткування. Однак питома вага останнього стану настільки незначна, що його можна практично не брати до уваги в наших розрахунках.

Для наших умов кількість можливих фіксованих станів буде дорівнювати: i,j = 8. Тоді можна ввести матрицю переходів

Р = {pіj

}

де pіj

– умовна ймовірність переходу зі стану і до стану j. При цьому

, для усіх і = 1,8, Pij

≥ 0. , для усіх і = 1,8, Pij

≥ 0.

| Р = |

0,9 |

0,05 |

0,03 |

0,02 |

0 |

0 |

0 |

0 |

| 0,1 |

0,8 |

0,05 |

0,05 |

0 |

0 |

0 |

0 |

| 0,1 |

0,1 |

0,7 |

0,1 |

0 |

0 |

0 |

0 |

| 0,1 |

0,01 |

0,09 |

0,7 |

0,1 |

0 |

0 |

0 |

| 0,05 |

0,05 |

0,1 |

0,1 |

0,7 |

0,1 |

0 |

0 |

| 0,05 |

0,05 |

0,05 |

0,05 |

0,1 |

0,6 |

0,1 |

0 |

| 0,01 |

0,01 |

0,01 |

0,01 |

0,01 |

0,05 |

0,85 |

0,05 |

| 0,01 |

0,01 |

0,01 |

0,01 |

0,01 |

0,01 |

0,04 |

0,9 |

Завдамо вектор-рядок ймовірностей початкових станів

П(0) = (р1

0

, р2

0

р8

0

), де

Оскільки відсутня статистична база, на підставі якої можна робити узагальнення щодо кількості і питомої ваги кожного розряду підприємців, зробимо власні умовні оцінки щодо значення початкових станів, виходячи з того, що питома вага зайнятих як у приватному підприємництві так і у малих підприємствах, не перевищує 10 % працездатного населення, а питома вага малих підприємств з чисельністю працюючих до 10 осіб складає майже 90% їх загальної кількості. П (0) = (0,8; 0,05; 0,04; 0,04; 0,03; 0,02; 0,01; 0,01). Знайдемо ймовірності станів після 1 такту роботи.

Ймовірність р1

(1) =  і так далі і так далі

Ця система, яка описана марківським процесом з 8-ма станами, може за кожен такт роботи (наприклад, місяць, квартал, рік) приносити державі дохід у вигляді фіксованого податку. Розміри доходів системи у разі переходу із стану і до стану j, або якщо система залишається в тому ж самому стані, утворюють матрицю доходів

V = {Vij

} при і, j = 1, 8

Ця матриця у нашому випадку умовно буде мати вигляд:

| V = |

0,45m |

m |

3,9m |

6,75m |

12m |

21,15m |

92,5m |

172m |

| 0,45m |

m |

3,9m |

6,75m |

12m |

21,15m |

92,5m |

172m |

| 0,45m |

m |

3,9m |

6,75m |

12m |

21,15m |

92,5m |

172m |

| 0,45m |

m |

3,9m |

6,75m |

12m |

21,15m |

92,5m |

172m |

| 0,45m |

m |

3,9m |

6,75m |

12m |

21,15m |

92,5m |

172m |

| 0,45m |

m |

3,9m |

6,75m |

12m |

21,15m |

92,5m |

172m |

| 0,45m |

m |

3,9m |

6,75m |

12m |

21,15m |

92,5m |

172m |

| 0,45m |

m |

3,9m |

6,75m |

12m |

21,15m |

92,5m |

172m |

Для розрахунків верхньої межі сум, які держава зможе отримати у вигляді єдиного податку, ми маємо зробити такі припущення:

1) податок суб'єктами підприємницької діяльності сплачується, виходячи з максимального розміру ставки єдиного податку для відповідного розряду;

3) заробітна платня працюючих приймається на рівні мінімальної і умовно дорівнює – m;

3) чисельність працюючих приймається на рівні верхньої межі для відповідного розряду згідно з табл. 2.

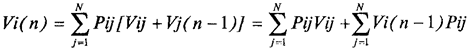

Завдання може бути сформульоване у такій спосіб: яким буде середній дохід системи (держави) від одного представника кожного розряду за N наступних кроків (періодів), якщо у цей час система перебуває у стані і. Якщо ми визначимо цей дохід як Vi(n), тоді зможемо розрахувати його так

де і, j = 1, 8

Якщо визначимо

через qі

, то її можна розглядати як очікуваний (середній) дохід від одного представника відповідного розряду оподаткування в момент виходу системи зі стану і.

Такий підхід дозволяє розробити відповідні кількісні оцінки і може бути використаний як на загальнодержавному, так і на регіональному рівні, під час розробки відповідних прогнозних оцінок надходжень до місцевих бюджетів від платників єдиного податку.

Напрямками подальших розвідок може бути, по-перше, проведення відповідних розрахунків за наявності відповідних статистичних даних з податкової статистики або з анкетних опитувань, а по-друге, використання моделей марківських процесів з доходами з метою створення сприятливих умов для формування стратегій суб'єктів підприємницької діяльності, спрямованих на перехід до більш високого податкового розряду, тобто від простих форм організації підприємницької діяльності до більш складних.

Висновки

Отже, відповідно до чинного законодавства малі підприємства мають право запроваджувати спрощену систему оподаткування доходів. Сутність спрощеної системи оподаткування полягає в тому, що для малих підприємств установлюється єдиний податок у визначеному відсотку до виручки від реалізації продукції замість цілого ряду податків, а саме: податку на прибуток, плати за землю, збору за спеціальне використання природних ресурсів, збору на відрахування до пенсійного фонду, збору на обов'язкове соціальне страхування, комунального податку, збору до Державного інноваційного фонду.

Відповідно до чинного законодавства існує три системи оподаткування приватних підприємців:

– спрощена система оподаткування приватних підприємців (єдиний податок);

– оподаткування за фіксованим податком;

– традиційна система оподаткування.

Якщо використання традиційної системи оподаткування не вимагає від підприємця ніяких додаткових застережень, то перехід на оподаткування за фіксованим податком або єдиним податком висуває ряд вимог, використання яких приватним підприємцем обов'язкове.

Ефективність діяльності підприємств малого бізнесу залежить, в першу чергу, від прибутку, який воно може отримати від своєї діяльності. Тому стає дуже важлива проблема максимізації отриманих валових доходів при мінімізації валових витрат. У цьому випадку особливе значення належить структурі витрат, однією з частин яких є податкові платежі, які фізичні та юридичні особи повинні сплачувати до державного та місцевого бюджетів. Тому перехід на спрощену систему оподаткування підприємств малого бізнесу має дуже велике значення.

Для переходу фізичної особи на сплату єдиного податку вона повинна отримати свідоцтво платника єдиного податку за місцем її державної реєстрації. Ставки єдиного податку встановлюються місцевими органами влади і залежать від виду діяльності, зацікавленості цих органів у її розвитку, стану інфраструктури підприємництва й інше. Якщо на малому підприємстві, платником єдиного податку якого є фізична особа без утворення юридичної особи і на ньому працює більш ніж 10 робітників, то в цьому випадку ставка єдиного податку збільшується на 50% на кожну додатково працюючу особу.

Якщо платник податку юридична особа, то ставку податку має право вибирати сам платник: 6% від суми виручки від реалізації продукції (товарів, послуг) без урахування акцизного збору в разі сплати податку на додану вартість; 10% від суми виручки від реалізації продукції (товарів, послуг) без урахування акцизного збору в разі включення ПДВ до складу єдиного податку.

1. Указ Президента України від 28 червня 1999 року № 746/99 "Про внесення змін в Указ президента України від 03.07.98 р. №727/98 "Про спрощену систему оподаткування, обліку та звітності суб'єктів малого підприємництва", який набрав сили з 19.09.99 р.

2. Александров А.М. Финансы социализма. – М.: Финансы, 1965.

3. Андрущенко В.Л. Фінансова думка Заходу у XX столітті (Теоретична концептуалізація і наукова проблематика державних фінансів). – Львів: Каменяр, 2000.

4. Бланкарт Ш. Державні фінанси в умовах демократії. – К.: Либідь, 2000.

5. Василик О.Д. Державні фінанси України: Навч. посібник. – К.: Вища школа, 2002.

6. Василик О.Д. Теорія фінансів. – К.: НІОС, 2000.

7. Василик О.Д., Павлюк К.В. Удосконалення податкової системи України // Фінанси України. – 1997. – №10.

8. Гега П.Т., Доля Л.М. Основи податкового права: Навч. посіб. – 3-тє вид., випр. і доп. – К.: Т-во "Знання", КОО, 2003. – 302 с.

9. Годме П.М. Финансовое право. – М.: Прогресс, 1978.

10. Данілов О.Д., Жеребних A.M. Оподаткування прибутку та відрахування до цільових фондів: Навчальний посібник. – Ірпінь: Академія ДПС України, 2001. – 459 с.

11. Данілов О.Д., Фліссак Н.П. Податкова система та шляхи її реформування: Навч. посібник. – К.: Парламентське вид-во, 2001. – 216 с.

12. Державні фінанси: Теорія і практика перехідного періоду в Центральній Європі. – К.: Основи, 1998.

13. Кожем'якіна С.М., Козачук, Н.Ф. Доцільність переходу малих підприємств до спрощеної системи оподаткування // Формування ринкових відносин в Україні. – 2004. – №4. – С. 119-123.

14. Копченко І. Оцінка процесу впровадження спрощених систем оподаткування суб'єктів малого підприємництва на прикладі автономної республіки Крим // Банківська справа. – 2004. – №4. – С. 57-62.

15. Крисоватий A.I., Десятнюк О.М. Податкова система: Навчальний посібник. – Тернопіль: Карт-бланш, 2004. – 331 с.

16. Кукукина И. Управление финансами: Учебное пособие. – М.: Юристъ, 2001.

17. Кучерявенко Н.П. Основы налогового права. – Харьков: Эспада, 1996.

18. Либерман Я.Г. Государственный бюджет СССР в новых условиях хозяйствования. – М.: Наука, 1970.

19. Литвиненко Я.В., Литвиненко Т.Є Шляхи удосконалення системи оподаткування малого підприємництва на Україні // Вісник Податкової служби України. – 2001. – № 8. – С. 17-19.

20. Луніна І. Державні фінанси в перехідний період. – X.: Форт, 2000.

21. Ляшенко В.І. Моделювання напрямків удосконалення застосування фіксованого податку в Україні // Вісник академії економічних наук України. 2004. – №1. – С. 60-66.

22. Панасюк В.М., Ковальчук Є.К., Бобрівець С.В. Податковий облік: Навчальний посібник. – Тернопіль: Карт-бланш, 2002. – 260 с.

23. Федосов В.М. Современный капитализм и налоги: вопросы методологии и теории. – К., 1987.

24. Федосов В.М., Опарін В.М., П'ятаченко Г.О. Податкова система України. – К.: Либідь, 1994.

25. Финансы: Учебник для вузов. – М.: Юрайт-Перспектива, 2000.

26. Финансы: Учебное пособие. – М.: ФиС, 2000.

27. Фінанси підприємств: Підручник / Керівник авт. кол. і наук. ред. проф. А.М. Поддєрьогін. 3-тє вид., перероб. та доп. – К.: КНЕУ, 2000. – 460 с.

28. Юрій C.I., Квасовський О.Р. Фіскальна і стимулююча ефективність спрощених режимів оподаткування для приватних підприємців // Фінанси України. – 2002. – №8. – C. 63-70.

29. Юрій С.І. Бюджетна система України. – К.: НІОС, 2000.

Додаток 1

Додаток 2

Додаток 3

Додаток 4

Додаток 5

Додаток 6

Доповнення

Фіскальна і стимулююча ефективність спрощених режимів оподаткування для приватних підприємців

Питання доцільності збереження чинних спрощених режимів оподаткування набуває дедалі значнішого суспільного резонансу й особливої актуальності. Щоб неупереджено дати на нього відповідь, ретельно розглянемо наслідки використання в Україні цих режимів за весь період дії відповідних законодавчих актів.

Зупинимося, зокрема, на фіскальній і стимулюючій ефективності кардинально спрощених методів фіску для приватних підприємців, бо, по-перше, підприємці без статусу юридичної особи становлять переважну більшість серед суб'єктів малого бізнесу. Так, якщо порівнювати чисельність чинних малих підприємств і підприємців – фізичних осіб в Україні, то упродовж 1991-2001 років кількість останніх в окремі роки була вищою у 2,7-9 разів, а в середньому за десятиріччя – у 5,9 рази. По-друге, як свідчить запропонований розробниками проект глави 98 Податкового кодексу "Спрощена система оподаткування, обліку та звітності суб'єктів малого підприємництва", він найбільше зачіпає інтереси саме цієї категорії.

На етапі становлення малого бізнесу і пошуку ефективних технологій його оподаткування перелічені в курсовій роботі спрощені способи фіску для підприємців без статусу юридичної особи загалом зарекомендували себе позитивно у різних аспектах. Головним чином завдяки їм у складних несприятливих соціально-економічних обставинах чисельність зареєстрованих суб'єктів підприємницької діяльності – фізичних осіб упродовж 1999-2003 років неухильно зростала у середньому майже на 100 тис. осіб щорічно. Нині в Україні ця цифра сягнула приблизно 1 млн. 250 тис. осіб, причому майже половина з них працюють за спрощеними податковими схемами. (Для порівняння, серед суб'єктів малого бізнесу – юридичних осіб спрощений порядок розрахунків із державною скарбницею обрало лише кожне третє чинне мале підприємство.)

Протягом 2003 року з доходів, одержаних приватними підприємцями, що надали перевагу спрощеним методам оподаткування, надійшло до зведеного бюджету України понад 1,2 млрд. грн. податків (без урахування податків і зборів, які вони сплачують на загальних підставах), у тому числі фіксованого податку – 230 млн. грн. (кількість платників – близько 320 тис. осіб), єдиного податку – 980 млн. грн. (кількість платників – близько 270 тис. осіб). Крім цього, у січні – вересні 2002 за трудовими угодами у підприємців платників фіксованого та єдиного податків працювало приблизно півмільйона громадян, котрим було виплачено заробітну плату на суму понад 200 млн. грн., з якої, до речі, було утримано і перераховано до бюджетів місцевого самоврядування ще 41 млн. грн. прибуткового податку.

Однією з основних умов переходу на спосіб оподаткування підприємницьких доходів від ринкової торгівлі й надання супутніх їй послуг за фіксованим розміром податку є обов'язкова регулярна сплата ринкового збору. Звідси випливає, що обсяги надходжень фіксованого податку й ринкового збору значною мірою взаємопов'язані. Тому для аналізу фіскальної ефективності зазначеного радикально спрощеного методу оподаткування доречно використовувати обидва ці показники (табл. 1).

Таблиця 1 Динаміка надходжень фіксованого податку на доходи від підприємницької діяльності й ринкового збору за 1999-2003 роки (за даними ДПА України)

| Показники |

1999 |

2000 |

2001 |

2002 |

2003 |

Темпи приросту, % |

| 2000/ 1999 |

2001/ 2000 |

2002/ 2001 |

2003/ 2002 |

| Фіксований податок, млн. грн. |

× |

127,1 |

196,4 |

229,6 |

230,0 |

× |

54,5 |

16,9 |

0,2 |

| Ринковий збір, млн. грн. |

89,8 |

129,3 |

168,4 |

202,4 |

200,0 |

44,0 |

30,2 |

20,2 |

–1,2 |

| Разом, млн. грн. |

× |

256,4 |

364,8 |

432,0 |

430,0 |

× |

42,3 |

18,4 |

–0,5 |

| Питома вага у загальних надходженнях податків і зборів (обов'язкових платежів), які контролюються податковими органами, % |

× |

1,09 |

1,28 |

1,35 |

1,17 |

× |

× |

× |

× |

Навіть при певних техніко-методичних вадах фіксований (патентний) податок виявився привабливішою формою оподаткування підприємців – ринкових торгівців, аніж загальна система фіску на умовах сплати авансових платежів і щоквартального подання декларацій. Так, якщо на початку його запровадження в Україні відповідні патенти придбали близько 147 тис. осіб, або 27% суб'єктів підприємництва – фізичних осіб, що займалися торговельною діяльністю, то на кінець 2003 року чисельність платників фіксованого податку становила близько 320 тис. осіб (близько 26% усіх зареєстрованих приватних підприємців), тобто збільшилася у понад 2 рази. Закономірно, що надходження від "патентного" податку за період 1999-2003 років також зросли у 1,8 рази. А ринкового збору у 2003 році було сплачено приблизно у 2,2 рази більше, ніж у рік перед введенням зазначеного спрощеного податкового режиму.

Найвищі темпи приросту фіксованого податку й ринкового збору спостерігалися у 2001-2002 роках (хоча вже тоді намітилася тенденція до їх сповільнення). Саме у цей період частка сумарних надходжень обох фіскальних платежів у загальній сумі сплачених податків і зборів, які контролюються ДПА України, збільшилася з 1,1 до 1,4%. Проте у 2003 році показники обсягів їх сплати практично стабілізувалися на рівні минулого року, а питома вага навіть знизилася (див. табл. 1), чому є низка пояснень.

По-перше, з об'єктивних причин торговельна площа ринків не може постійно розширюватися. До того ж створення нових ринків і обладнання нових торгових місць у вже чинних межах потребує значних капіталовкладень і часу на їх освоєння. Зрозуміло, що кількість осіб, які здійснюють підприємницьку діяльність на умовах сплати фіксованого податку, безпосередньо залежить від вищевказаних факторів.

По-друге, новоствореним індивідуальним підприємцям дуже складно конкурувати з тими, хто розпочав бізнес-тури кілька років тому. Адже, за оцінками самих торгівців, останнім часом для початку конкурентоспроможного власного бізнесу на ринку необхідно 3-5 тис. дол. США, що під силу далеко не всім підприємцям-початківцям.

По-третє, після введення спрощеної системи оподаткування, обліку і звітності для суб'єктів малого бізнесу підприємці, які були змушені штучно "заганяти" свою діяльність у межі, визначені для фіксованого податку, отримали право обрати вигідніший спосіб фіску. Так, незначне збільшення верхнього граничного рівня ставки єдиного податку до 200 грн. компенсується можливістю істотно диверсифікувати власний бізнес і нарощувати його щорічні обсяги до 500 тис. грн. без необхідності повернення до загальноприйнятого порядку оподаткування. А диверсифікація й укрупнення масштабів фінансово-господарської діяльності привабливі ще тим, що знижують ризик банкрутства.

На відміну від фіксованого податку, який є прерогативою лише суб'єктів підприємництва без створення юридичної особи, згідно з Указом Президента України від 03.07.98 p. № 727 "Про спрощену систему оподаткування, обліку та звітності"(в редакції Указу Президента України від 28.06.99 p. № 746/99, далі – Указ № 746/99) єдиний податок можуть застосовувати і малі підприємства, і громадяни-підприємці, які задовольняють установлені вимоги. При цьому існують особливості у методиці справляння єдиного податку із суб'єктів малого бізнесу – фізичних осіб, і вони помітно впливають на вибір організаційно-правової форми здійснення підприємницької діяльності виходячи з фіскальних міркувань.

Хоча чинна спрощена система оподаткування має достатньо "вузьких місць", при запровадженні єдиного податку в Україні усе-таки вдалося уникнути глобальних системних помилок, характерних для спрощеної системи оподаткування суб'єктів малого підприємництва – фізичних осіб у Російській Федерації, що дало позитивні результати. Упродовж 2000-2002 років кількість громадян-підприємців – платників єдиного податку збільшилася з 66,1 до майже 270 тис. осіб, тобто більш як у 4 рази, а їх питома вага у загальній чисельності зареєстрованих суб'єктів підприємницької діяльності – фізичних осіб зросла із 6,2 до 21,6%, або в 3,5 рази.

На фоні чотириразового підвищення кількості платників єдиного податку зростання його надходжень від громадян-підприємців було набагато вагомішим – у 16,8 рази. І хоча їх питома вага у загальному обсязі сплачених податків і обов'язкових платежів (зборів), які контролюються ДПА України, незначна – 2,7% (разом із надходженнями єдиного податку від малих фірм трохи більше як 4%), проте для окремих регіонів зазначений податок уже став одним із помітних джерел формування дохідної частини місцевих бюджетів (табл. 2).

Особливістю спецпатенту порівняно із єдиним податком є те, що Законом України "Про патентування деяких видів підприємницької діяльності" від 23.03.96 р. № 98/96-ВР із наступними змінами та доповненнями (далі – Закон про патентування № 98/96-ВР) для суб'єктів бізнесу – індивідуальних підприємців і підприємств передбачено однакові обмеження й однаковий порядок його придбання (незначні відмінності можуть бути хіба що в методиці встановлення плати за спецпатент).

Таблиця 2 Динаміка суми надходжень єдиного податку від суб'єктів малого бізнесу – фізичних осіб в Україні за період 2001-2003 років (розраховано за даними ДПА України)

| Показники |

2001 |

2002 |

2003 |

| Загальна сума фактично сплаченого єдиного податку в Україні, млн. грн. |

58,3 |

225,5 |

980,0 |

| Ланцюгові темпи зростання надходжень єдиного податку в Україні, разів |

× |

3,9 |

4,3 |

| Частка сплаченого єдиного податку в загальній сумі надходжень податків і зборів, які контролюються податковою службою України, % |

0,2 |

0,7 |

2,7 |

Якщо говорити про результати експерименту із впровадження спецпатенту в окремих регіонах України, то вони виявилися досить успішними. За інформацією центрального податкового органу країни, у період 2000-2002 років кількість придбаних спеціальних торгових патентів (юридичними і фізичними особами) збільшилася з 2985 до 7320, тобто на 145%, у тому числі ланцюгові темпи приросту в 2000 і 2001 роках відповідно становили приблизно 104 й 20%. За аналогією з єдиним податком, сума коштів, яка надійшла від продажу спецпатентів, зросла ще суттєвіше – із 3945,8 до 31602,1 тис. грн., або у 8 разів, у тому числі в 2001 році – в 4,1 рази, а в 2002-му – в 1,9 рази (порівняно з відповідним попереднім роком).

Протягом 9 місяців 2002 року на територіях, де проводився експеримент, із 8907 суб'єктів підприємництва, діяльність яких підлягає патентуванню (без урахування м. Білгорода-Дністровського, смт Затоки, смт Сергіївки, в котрих експеримент розпочався лише з 02.06.2002 p.), спеціальні торгові патенти придбали 5908 суб'єктів господарювання, або 66,3%. Це перевищує такий же показник за аналогічний період 2001 року на 583 суб'єкти, або на 10,9%.

На цих територіях суб'єктами підприємницької діяльності за 9 місяців 2002 року було придбано всього 14887 торгових патентів, із яких спецпатенти становили 8700, або 58,4% від загальної кількості. Порівняно з відповідним періодом 2001 року кількість останніх зросла на 1243, або 16,7%.

За цей період суб'єктами підприємництва – власниками спецпатентів було сплачено загалом до бюджетів усіх рівнів і державних цільових фондів податків і зборів (обов'язкових платежів) на суму 30898,2 тис. грн.

А проте надто мажорна оцінка чинних методів кардинально спрощеного оподаткування також неприпустима, бо практика їх застосування виявила багато серйозних недоліків і проблем, що призводять до погіршення їхнього іміджу в очах підприємців, найманих ними працівників і казни. Тому вирішення цих складних спірних питань передбачає пошуки компромісу між інтересами згадуваних сторін, які так чи інакше зачіпають альтернативні схеми оподаткування.

Слід також зазначити, що через значну схожість положень нормативних актів, котрі регламентують порядок справляння єдиного і фіксованого податків та придбання спецпатенту, вади й проблеми, пов'язані з їх функціонуванням, багато в чому тотожні.

Серйозна проблема, яка підриває довіру держави до спрощених методів оподаткування, – їх використання для ухилення від сплати податків. Відсутність надійних механізмів захисту й контролю у технологіях справляння єдиного і фіксованого податків, придбання спецпатенту завдають відчутних збитків державній скарбниці у вигляді помітного зменшення податкових надходжень.

Досить популярними формами таких фіскальних правопорушень стали:

– залучення підприємцями, які застосовують спрощені схеми розрахунків із казною, найманих осіб без укладання трудових угод, оформлення трудових книжок, без отримання у податкових інспекціях довідок про трудові відносини з платником єдиного податку чи запису реалізаторів у патентах на право сплати фіксованого податку;

– приховування обсягів виручки (валового доходу), котрі перевищують гранично допустимі ліміти, що дає змогу працювати за спрощеними режимами оподаткування;

– "відмивання" через спрощені методи оподаткування "тіньових" коштів шляхом укладення фіктивних господарських договорів зі сплатою за це мінімальних "комісійних" тощо.

Крім того, спостерігаються часті порушення підприємцями, які перейшли на альтернативні спрощені схеми фіску, вимог трудового законодавства щодо надання оплачуваних відпусток найманому персоналу, оплати його праці на рівні не нижчому від встановленої мінімальної зарплати (165 грн. на місяць). Працюючи повний робочий день, наймані особи у більшості випадків отримують винагороду в значно меншому розмірі, ніж прожитковий мінімум і навіть мінімальний заробіток. Тому вони вдаються до обважування й обраховування покупців. У кінцевому підсумку це також дискредитує спрощені форми оподаткування в очах споживачів і самих осіб, котрі перебувають із такими підприємцями у трудових відносинах.

Також існують проблеми, пов'язані з неоднозначним (суперечливим), а іноді упередженим трактуванням окремих положень згадуваних раніше законодавчих актів із боку податківців та інших владних структур.

Чи не найбільшу полеміку викликає питання необхідності нарахування, утримання і перерахування приватними підприємцями – платниками єдиного податку прибуткового податку з доходів, які виплачуються найманим працівникам разом із членами сім'ї, та подання відповідних відомостей до податкових органів. Так, якщо звернутися до основного нормативно-правового акта, що регламентує порядок застосування спрощеної системи оподаткування, – Указу № 746/99, то в ньому немає прямих указівок із цього приводу.