СОДЕРЖАНИЕ

Введение

1. Основные модели портфельного инвестирования

2. Оценка инвестиционной привлекательности ценных бумаг

3. Снижение рисков портфельного инвестирования

4. Практическая часть

Заключение

Список использованной литературы

ВВЕДЕНИЕ

В условиях товарного (рыночного) хозяйства бесперебойное формирование финансовых ресурсов, а также их эффективное использование достигается с помощью финансового рынка. Он представляет собой форму организации движения денежных средств в народном хозяйстве и функционирует в виде рынка ценных бумаг и рынка ссудного капитала.

Для мобилизации временно свободных денежных средств и рационального их использования и предназначен финансовый рынок. Его функциональное назначение заключается в посредничестве движению денежных ресурсов от их владельцев к пользователям.

Владельцами выступают юридические лица и граждане, накапливающие у себя денежные средства для последующего инвестирования в финансовые и капитальные активы. Частные лица (домашние хозяйства) осуществляют вложения своих сбережений либо непосредственно (индивидуальным способом), либо через финансовых посредников (финансово-кредитные институты). В роли заемщиков выступают хозяйствующие субъекты, вкладывающие полученные с финансового рынка денежные средства в различные объекты предпринимательской деятельности (например, расширение производства товаров и услуг в недвижимость) с целью извлечения дополнительного дохода (прибыли).

Функционирование финансового рынка неразрывно связано с наличием в народном хозяйстве реальных собственников, обладающих реальной хозяйственной самостоятельностью и ответственностью за результаты финансовой деятельности.

Только такие независимые собственники способны заключать на финансовом рынке коммерческие сделки и предъявлять спрос на фондовые ценности в обмен на деньги.

1. ОСНОВНЫЕ МОДЕЛИ ПОРТФЕЛЬНОГО ИНВЕСТИРОВАНИЯ

Переход России к регулируемым государством рыночным отношениям обусловил возможность и необходимость внедрения на отечественных предприятиях элементов финансового менеджмента.

В условиях нестабильной экономической конъюнктуры, значительного рыночного риска, непредсказуемости налогового законодательства и высокой инфляции в России собственники и менеджеры имеют различные интересы в вопросах регулирования прибыли (дохода) акционерного общества, увеличения дивидендных выплат акционерам, контроля за курсовой стоимостью акций, финансовой и инвестиционной политики. В теории финансового и инвестиционного менеджмента, разработанные учеными-экономистами индустриально развитых стран Запада, включаются следующие аспекты.

Реклама

Во-первых, анализ дисконтированного денежного потока (DCF). Поскольку почти все финансовые решения связаны с оценкой прогнозируемых денежных потоков, анализ DCF имеет практическое значение. Впервые концепция DCF была разработана Д. Б. Уильямсом. М. Д. Гордон первым принял этот метод для управления финансами корпораций. Анализ DCF основан на понятии временной стоимости денег.

Во-вторых,теория структуры капитала, которая помогает ответить на вопросы: каким образом компания должна образовать необходимый ей капитал? следует ли ей прибегать к заемным средствам или достаточно ограничиться акционерным капиталом? Авторы данной теории — Ф. Модильяни и М. Миллер. Они исходили из идеальных рынков капитала (с нулевым налогообложением), при наличии которого стоимость компании зависит исключительно от принятых ею решений по инвестиционным проектам. Данные решения определяют будущие денежные потоки и уровень их риска. Способы формирования капитала (его структуры) не оказывают влияния на стоимость компании.

В-третьих,Ф. Модильяни и М. Миллер исследовали также влияние политики выплаты дивидендов на курсы акций корпораций. Наряду с предпосылкой о наличии идеальных рынков капитала они предполагают следующие допущения:

- политика выплаты дивидендов не влияет на инвестиционный бюджет компании;

- поведение всех инвесторов является рациональным.

В-четвертых,теория портфеля (САРМ) и модель оценки доходности финансовых активов, разработанная Г. Марковицем, У. Шарпом и Д. Линтнером, приводит специалистов к следующим выводам:

- структура инвестиционного портфеля влияет на степень риска собственных ценных бумаг компании;

- требуемая инвесторами доходность (прибыльность) акций за висит от величины этого риска;

- для минимизации риска инвесторам целесообразно объединить рисковые активы в портфель;

- уровень риска по каждому виду активов следует измерять не изолированно от остальных активов, а с точки зрения его влияния на общий уровень риска диверсифицированного портфеля.

Реклама

В-пятых,теория ценообразования опционов Ф. Блека и М. Шоулза, согласно которой опцион представляет собой право, но не обязательство приобрести или продать финансовые активы по заранее согласованной цене в течение зафиксированного в договоре периода. Опцион может быть реализован или нет исходя из решения, принимаемого его владельцем.

Важной особенностью опциона является то, что его держатель в любой момент может отказаться от его исполнения. Цель подобного контракта - защита от финансового риска.

В-шестых,теория эффективного рынка и соотношения между доходностью и риском (ЕМН). Эффективный - это такой рынок, в ценах на товары которого учтена вся известная информация о финансовых активах. Наличие достоверной экономической информации позволяет субъектам рыночных отношений максимизировать прибыль (доход) от финансовых операций.

Для обеспечения информационной эффективности рынка необходимо выполнение следующих условий:

- информация доступна для всех участников рынка и ее получение не связано с расходами;

- отсутствуют трансакционные (брокерские) издержки, налоги и другие факторы, препятствующие совершению сделок;

- сделки, совершаемые отдельными физическими и юридическими лицами, не могут существенно влиять на уровень цен;

- все субъекты рынка действуют рационально, стремясь максимизировать доход от финансовых операций.

2. ОЦЕНКА ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ЦЕННЫХ БУМАГ

Цель инвестирования в финансовые активы зависит от предпочтений каждого вкладчика. Классический вариант – вложение денежных средств в ценные бумаги промышленных компаний (корпораций).

Основная задача рассматриваемой методики - оценить инвестиционную привлекательность акционерной промышленной компании.

Под инвестиционной привлекательностью понимается наличие экономического эффекта (дохода) от вложения денег в ценные бумаги (акции) при минимальном уровне риска. Методика основана на использовании детерминированного факторного анализа и предполагает расчет результативных показателей (коэффициентов), их группировку по экономическому содержанию, обоснование полученных значений и оценку текущего финансового состояния акционерного общества и перспектив его развития.

Итогом анализа является заключение о степени инвестиционной привлекательности акционерной компании.

Показатели инвестиционной привлекательности эмитента классифицируются по двум группам:

1) акции предлагаются впервые (первичная эмиссия);

2) акции продолжительное время обращаются на фондовом рынке.

В первом случае оценка инвестиционной привлекательности компании (инвесторами, кредиторами, рейтинговыми формами) проводится с использованием традиционных показателей: оборачиваемости активов; прибыльности активов; финансовой устойчивости; ликвидности активов.

Во втором случае эта оценка дополняется анализом ряда новых показателей, среди которых наиболее важную роль играют следующие (табл. 2.1).

Таблица 2.1

Коэффициенты, характеризующие эффективность первичной эмиссии акций

| Показатель |

Назначение |

Расчетная формула |

| 1. Коэффициент отдачи, акционерного капитала |

Характеризует уровень чистой прибыли, приходящейся на акционерный капитал |

Чистая прибыль (после налогообложения), деленная на среднюю стоимость акционерного капитала за расчетный период |

| 2. Балансовая стоимость одной акции |

Отражает величину акционерного и резервного капиталов, приходящихся на одну акцию, т.е. обеспеченность АО собственными средствами |

Сумма (акционерный капитал + резервный капитал), деленная на общее количество акций акционерного общества на определенную дату |

| 3. Коэффициент дивидендных выплат |

Характеризует долю дивидендных выплат в чистой прибыли акционерного общества |

Сумма дивидендов, выплаченных АО в рассматриваемом периоде, деленная на сумму чистой прибыли общества за расчетный период |

| 4. Коэффициент обеспе-ченности привилегированных акций (префакций) чистыми активами |

Отражает величину чистых активов, приходящихся на одну префакцию Чистые активы = активы -обязательства по балансу |

Чистые активы общества на определенную дату, деленные на количество префакций, находящихся в обращении |

| 5. Коэффициент покрытия дивидендов по префакциям |

Позволяет оценить, в какой мере размер чистой прибыли общества обеспечивает выплату дивидендов |

Чистая прибыль общества за расчетный период, деленная на сумму дивидендов, предусмотренную к выплате по префакциям в расчетном периоде |

Рассмотренные показатели характеризуют эффективность предыдущих выпусков акций акционерного общества.

Оценка характера обращения акций на рынке ценных бумаг связана прежде всего с показателями их рыночной стоимости и ликвидности. Среди этих параметров наиболее важную роль играют следующие (табл. 2.2).

Таблица 2.2

Коэффициенты, определяющие характер обращения акций на организованном рынке ценных бумаг

| Показатель |

Назначение |

Расчетная формула |

| 1. Коэффициент выплаты дивидендов |

Характеризует соотношение суммы дивиденда и цены акции |

Сумма дивиденда, выплаченного по акции в определенном периоде (руб.), деленная на цену котировки акции на начало рассматриваемого периода (руб.) |

| 2. Коэффициент соотношения цены и доходности акции |

Показывает соотношение между ценой акции и доходом по ней. Чем ниже это соотношение, тем привлекательнее акция для инвестора |

Цена акции на начало рассматриваемого периода (руб.), деленная на совокупный доход, полученный по акции в рассматриваемом периоде (руб.) |

| 3. Коэффициент ликвидности акций на фондовой бирже |

Характеризует возможности быстрого превращения акций в деньги в случае необходимости их реализации |

Общий объем предложения рассматриваемых акций на биржевых торгах (или по периоду в целом), деленный на общий объем продажи рассматриваемых акций на биржевых торгах (или по всем торгам за период) |

| 4. Коэффициент соот-ношения котируемых цен предложения и спроса на акцию |

Отражает соотношение между ценой предложения и спроса на акцию |

Средний уровень цен предложения на торгах, деленный на средний уровень цен спроса на акцию на торгах |

| 5. Коэффициент обращения акций |

Отражает объем их обращения, а также уровень ликвидности по результатам биржевых торгов |

Общий объем продаж рассматриваемых акций на торгах за период, деленный на общее количество акций фирмы, умноженное на среднюю цену продажи одной акции в рассматриваемом периоде |

По законодательству России установлены жесткие требования к проспекту эмиссии ценных бумаг. Он должен содержать: сведения об эмитенте; данные о его финансовом положении; сведения о предстоящем выпуске эмиссионных ценных бумаг.

Условия размещения выпущенных ценных бумаг следующие:

- эмитент имеет право начинать размещение выпускаемых им ценных бумаг только после регистрации их выпуска;

- количество размещенных ценных бумаг не может превышать их количества, указанного в учредительных документах о выпуске ценных бумаг;

- эмитент вправе разместить меньшее количество ценных бумаг, чем указано в проспекте эмиссии;

- эмитент обязан завершить размещение выпускаемых им ценных бумаг по истечении одного года с даты начала эмиссии, если действующим законодательством России не определены иные сроки их размещения;

- при публичном размещении или обращении выпуска эмиссионных ценных бумаг эмитент не вправе предоставлять преимущество для приобретения этих бумаг одним потенциальным покупателям перед другими.

Итак, оценка условий эмиссии акций является заключительным этапом изучения их инвестиционных качеств. Предметом такого изучения являются:

- цена эмиссии;

- условия и периодичность выплаты дивидендов;

- степень участия отдельных владельцев в управлении акционерным обществом и другие важные для инвестора сведения, содержащиеся в эмиссионном проспекте.

На основе изучения перечисленных параметров, характеризующих текущее финансовое состояние эмитента и перспективы его развития, делается выводе степени его инвестиционной привлекательности.

Что касается соотношения цена/доход, то данный показатель зависит от рыночной конъюнктуры (курса акций). Поэтому ориентироваться на него следует осторожно, с учетом будущего прогноза рыночных колебаний курса ценных бумаг.

3. СНИЖЕНИЕ РИСКОВ ПОРТФЕЛЬНОГО ИНВЕСТИРОВАНИЯ

Фондовый рынок потенциально остается важным механизмом привлечения денежных ресурсов в экономику страны, так как у государства и коммерческих банков отсутствуют достаточные средства для вложения их в отрасли хозяйства. Однако любые инвестиционные решения хозяйствующих субъектов связаны с определенным риском. Ожидание потерь, соизмерение их вероятности с предполагаемой выгодой (доходами) составляют основу инвестиционных решений акционерного общества.

Инвестор вкладывает свободные средства в фондовые инструменты с целью получения определенного дохода в абсолютной величине. Доходность - относительный показатель, измеряемый отношением полученного дохода к вложенному капиталу. Инвестора интересует также будущий доход и оценка риска вложений в ценные бумаги. Данная оценка интуитивно устанавливается с вероятностью отклонения величины дохода от некоторого ожидаемого значения.

Практика фондового рынка выработала следующее условие — чем больше предполагаемый доход, тем выше риск, связанный с приобретением тех или иных фондовых инструментов. Риски в инвестиционной деятельности выражаются в снижении доходности реальных или портфельных инвестиций против ожидаемых величин, сопровождаются прямыми финансовыми потерями или упущенной выгодой, возникающей при осуществлении финансовых операций в связи с высокой степенью неопределенности их результатов.

На конечный финансовый результат инвестиционной деятельности влияет множество случайных факторов макро- и микроэкономического характера. Поэтому при осуществлении портфельных инвестиций целесообразно снижать риски, возникающие по зависящим от инвестора (субъективным) причинам (например, его финансовое положение).

Финансовая сделка считается рискованной, если ее эффективность (доходность) не полностью известна инвестору в момент ее заключения (эффективность недетерминирована).

Неизвестность (недетерминированность) эффективности, а следовательно, рискованность -свойство любой сделки с куплей-продажей ценных бумаг.

Для измерения последствий действий инвестора в условиях неопределенности используется коэффициент финансового риска (Кфр

):

где У - максимально возможная сумма убытка;

Сфр

- сумма собственных финансовых ресурсов с учетом точно известных поступлений. Данный коэффициент выражает степень риска, ведущего к банкротству:

- Кфр = 0,3 - оптимальный, не приводящий к банкротству;

- Кфр = 0,31 - 0,69 - занимает промежуточное положение;

- Кфр = 0,7 и выше - приводит к банкротству инвестора.

Уровень риска инвестиционного портфеля по акционерной компании в целом определяется по формуле:

где Урип

- уровень риска инвестиционного портфеля в целом, %;

УСРi

- уровень систематического риска фондовых инструментов 1-го вида, измеряемый с помощью В - коэффициента или в ином порядке, принятом акционерной компанией, %;

УНРип

- уровень несистематического риска инвестиционного портфеля, достигнутый в процессе его диверсификации, %;

Уi

- удельный вес фондового инструмента i-ro вида в объеме инвестиционного портфеля, доли единицы;

n- общее количество видов фондовых инструментов, входящих в портфель (i = 1, 2, 3, ..., n).

Результатом расчета по данной формуле является оценка того, насколько удалось снизить уровень портфельного риска по отношению к среднерыночному его уровню, при заданной величине доходности инвестиционного портфеля. Данный портфель, полностью отвечающий целям его формирования как по составу, так и по типу включенных в него ценных бумаг, представляет собой сбалансированный инвестиционный портфель (по уровню доходности, ликвидности и безопасности). В отдельных случаях возможна корректировка (реструктуризация) сформированного портфеля под влиянием факторов макро- и микроэкономического характера. К приемам снижения финансового риска относятся:

- диверсификация (разнообразие) фондового портфеля;

- приобретение дополнительной информации о предмете сделки;

- самострахование (создание финансовых резервов для покрытия возможных убытков; для акционерных обществ они формируются в обязательном порядке);

- страхование финансовых гарантий;

- хеджирование - страхование контрактов от неблагоприятного изменения цен, что предполагает поставки ценных бумаг в будущем по фиксированным ценам (опционные и фьючерсные контракты)и др.

Эффективность операций по ценным бумагам зависит от трех факторов:

- цены покупки;

- промежуточных выплат;

- цены продажи.

Итак, совокупность рисков, связанных с вложениями в ценные бумаги, должна учитываться инвестиционными менеджерами в процессе принятия и реализации конкретных управленческих решений.

Для всех инвесторов защита от финансового риска в определенной мере обеспечивается соблюдением типовых правил коммерческой деятельности:

- основной капитал желательно финансировать за счет долго срочных займов, чтобы надолго не связывать собственный капитал;

- основной капитал должен быть собственным;

- погашение долгосрочных займов и процентов по ним целесообразно осуществлять из денежных поступлений по реализуемым инвестиционным проектам;

- краткосрочное заемное финансирование должно соответствовать действительной потребности в кредите;

- постоянная ориентация на снижение расходов по формированию и управлению инвестиционным портфелем;

- наличные денежные поступления часто важнее прибыли, так как обеспечивают финансовую устойчивость предприятия и его инвестиционную привлекательность для инвесторов и кредиторов;

- ориентация предприятия на будущий денежный поток от инвестиционного проекта в форме инвестируемой им прибыли.

В заключение отметим, что риск - нормальная ситуация для деятельности инвестиционного менеджера, который не избегает риска, а, правильно его прогнозируя, стремится снизить до минимального уровня.

Кто не рискует, тот не может добиться большого успеха в предпринимательской деятельности.

4. ПРАКТИЧЕСКАЯ ЧАСТЬ

На основе исходных данных, представленных в таблице 1, составить оптимальный портфель компании для ситуаций:

а) проекты поддаются дроблению;

б) проекты не поддаются дроблению;

в) проекты А и С являются взаимоисключающими.

Таблица 1

Исходные данные

| Инвестиционные возможности предприятия |

Норма дисконта, % |

Альтернативные проекты |

Инвестиции |

Поступления |

| 1 год |

2 год |

3 год |

4 год |

| 106 |

14 |

C |

59 |

67 |

84 |

62 |

54 |

| D |

32 |

34 |

42 |

31 |

27 |

| A |

45 |

62 |

77 |

57 |

50 |

| B |

58 |

45 |

56 |

41 |

36 |

Решение:

а) проекты поддаются дроблению:

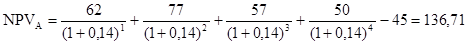

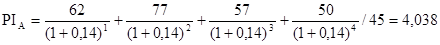

Рассчитаем чистый приведенный эффект (NPV) и индекс рентабельности (PI) для каждого проекта:

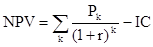

, ,

, ,

где Pk

– результаты реализации инвестиционного проекта в k-й год;

r – норма дисконта в долях целого числа;

IC – инвестиции.

Результаты расчетов представлены в таблице 2.

Таблица 2

Результаты ранжирования инвестиционных проектов

| Альтернативные проекты |

PI |

NPV |

| A |

4,038 |

136,71 |

| C |

3,343 |

138,23 |

| D |

3,095 |

67,05 |

| B |

2,268 |

73,55 |

Таким образом, по убыванию показателя PI проекты упорядочены следующим образом: A, C, D, B.

Тогда наиболее оптимальной будет стратегия (таблица 3).

Таблица 3

Инвестиционная стратегия

| Проект |

Инвестиции |

Часть инвестиций, включаемая в портфель, % |

NPV |

| A |

45 |

100,0 |

136,71 |

| C |

59 |

100,0 |

138,23 |

| D |

2 |

6,25 |

4,19 |

| Всего: |

106 |

279,13 |

Любой другой вариант ухудшает значение NPV, например (таблица 4)

Таблица 4

Проверка инвестиционной стратегии

| Проект |

Инвестиции |

Часть инвестиций, включаемая в портфель, % |

NPV |

| D |

32 |

100,0 |

67,05 |

| C |

59 |

100,0 |

138,23 |

| A |

15 |

33,33 |

45,57 |

| Всего: |

106 |

250,85 |

Таким образом, стратегия формирования инвестиционного портфеля, представленная в таблице 3, является оптимальной.

б) проекты не поддаются дроблению:

Имеются следующие варианты сочетания проектов в портфеле, удовлетворяющие условию задачи: A+B; A+C; A+D; B+D; C+D.

Таблица 5

Инвестиционная стратегия

| Вариант |

Суммарные инвестиции |

Суммарный NPV |

| A+B |

103 (45+58) |

210,26 (136,71+73,55) |

| A+C |

104 (45+59) |

274,94 (136,71+138,23) |

| A+D |

77 (45+32) |

203,76 (136,71+67,05) |

| B+D |

90 (58+32) |

140,6 (73,55+67,05) |

| C+D |

91 (59+32) |

205,28 (138,23+67,05) |

Таким образом, оптимальным является инвестиционный портфель, включающий проекты А и С.

в) проекты А и С являются взаимоисключающими.

С учетом изложенных ограничений, возможны следующие сочетания проектов в портфеле: A+B; A+D; B+D; C+D. Суммарный NPV для каждого варианта представлен в таблице 5. В данном случае оптимальным является вариант A и B.

При временной оптимизации необходимо рассчитать потери в NPV, если каждый из анализируемых проектов будет отсрочен к исполнению на год (таблица 6).

Таблица 6

Расчет потерь NPV в случае отсрочки проекта на год

| Проект |

NPV в году 1 |

Дисконтирующий множитель при r=14% |

NPV в году 0 |

Потеря в NPV |

Величина отложенной на год инвестиции |

Индекс возможных потерь |

| A |

136,71 |

0,8772 |

119,92 |

16,79 |

45 |

0,3731 |

| B |

73,55 |

0,8772 |

64,52 |

9,03 |

58 |

0,1557 |

| C |

138,23 |

0,8772 |

121,26 |

16,97 |

59 |

0,2876 |

| D |

67,05 |

0,8772 |

58,82 |

8,23 |

32 |

0,2572 |

Следовательно, наименьшие потери будут в том случае, если отложен к исполнению проект B, затем D, C и A.

Таким образом, инвестиционный портфель первого года должен включить проекты А и С полностью, а также часть проекта D. Оставшаяся часть проекта Dи проект В следует включить в портфель второго года (таблица 7).

Таблица 7

Инвестиционная стратегия временной оптимизации

| Проект |

Инвестиции |

Часть инвестиций, включаемая в портфель, % |

NPV |

а) инвестиции в году 0

A

C

D

Всего:

б) инвестиции в году 1

D

B

Всего:

|

45

59

2

106

30

58

|

100,0

100,0

6,25

93,75

100,0

|

136,71

138,23

4,19

279,13

55,14

64,52

119,66

|

Суммарный NPV при таком формировании портфеля за два года составит 398,79 млн. руб. (279,13 + 119,66), а общие потери составят 16,75 млн. руб. (415,54 – 398,79) и будут минимальны по сравнению с другими вариантами формирования портфелей.

ЗАКЛЮЧЕНИЕ

Цель инвестирования в финансовые активы зависит от предпочтений каждого вкладчика.

Под инвестиционной привлекательностью понимается наличие экономического эффекта (дохода) от вложения денег в ценные бумаги (акции) при минимальном уровне риска. Методика основана на использовании детерминированного факторного анализа и предполагает расчет результативных показателей (коэффициентов), их группировку по экономическому содержанию, обоснование полученных значений и оценку текущего финансового состояния акционерного общества и перспектив его развития.

Итогом анализа является заключение о степени инвестиционной привлекательности акционерной компании.

Фондовый рынок потенциально остается важным механизмом привлечения денежных ресурсов в экономику страны, так как у государства и коммерческих банков отсутствуют достаточные средства для вложения их в отрасли хозяйства. Однако любые инвестиционные решения хозяйствующих субъектов связаны с определенным риском. Ожидание потерь, соизмерение их вероятности с предполагаемой выгодой (доходами) составляют основу инвестиционных решений акционерного общества.

Практика фондового рынка выработала следующее условие — чем больше предполагаемый доход, тем выше риск, связанный с приобретением тех или иных фондовых инструментов. Риски в инвестиционной деятельности выражаются в снижении доходности реальных или портфельных инвестиций против ожидаемых величин, сопровождаются прямыми финансовыми потерями или упущенной выгодой, возникающей при осуществлении финансовых операций в связи с высокой степенью неопределенности их результатов.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Алехин Б.И. Рынок ценных бумаг. -М: ЮНИТИ-ДАНА, 2004. – 461 с.

2. Боровкова В.А. Рынок ценных бумаг. - СПб: Питер, 2005. – 320 с.

3. Бочаров В. В.Инвестиционный менеджмент. - СПб: Питер, 2000. - 160 с.

4. Большой экономический словарь / Под ред. А. Н. Азрилияна. – М.: Институт новой экономики, 1999. – 1248 с.

5. Вахрин П. И. Инвестиции. – М.: Издательско-торговая корпорация «Дашков и Ко

», 2002. – 384 с.

6. Игошин Н. В. Инвестиции: организация управления и финансирование. – М.: Финансы, ЮНИТИ, 2002. – 413 с.

7. Пеньевская И. С. Планирование инвестиций. - Магадан: Изд.МПУ, 1997. –119 с.

8. Финансовый менеджмент / Под ред. А. М. Ковалевой. – М,: ИНФРА-М, 2002. – 284 с.

|