Министерство образования Республики Беларусь

Министерство образования и науки Российской Федерации

Государственное учреждение высшего профессионального образования

«БЕЛОРУССКО-РОССЙИСКИЙ УНИВЕРСИТЕТ»

Кафедра «Финансы и Бухгалтерский учёт»

Реферат

по дисциплине: «Управление финансовыми рисками»

на тему: «Типология банковских кредитных рисков и система управления ими»

Выполнил:

студентка гр. ФК-062

Васильева К.А.

Руководитель:

старший преподаватель

Олехнович Л.В.

Могилев, 2010

Содержание

Введение

1 Сущность и типология кредитного риска банка

1.1 Сущность кредитного риска и его факторы

1.2 Взаимосвязь кредитного и других банковских рисков

2 Система управления банковским кредитным риском на примере АСБ «Беларусбанк»

3 Оптимизация системы управления кредитным риском

Заключение

Список использованных источников

Приложение А

Приложение Б

Введение

Банковский кредит является одной из главных статей дохода банков, а также выполняет важные функции в системе общественного производства. С помощью банковского кредита осуществляется перераспределение средств между различными отраслями и предприятиями в соответствии с меняющейся конъюнктурой рынка и необходимостью оптимизации производства.

Кредитная деятельность банка является одним из основополагающих критериев, который отличает его от небанковских учреждений. В мировой практике именно с кредитованием связана значительная часть прибыли банка. Кредитные операции - самая доходная статья банковского бизнеса. За счет этого источника формируется основная часть чистой прибыли. В тоже время данные операции связаны с кредитными рисками, которым подвергаются банки. Невозврат кредитов, особенно крупных, может привести банк к банкротству, а в силу его положения в экономике, к целому ряду банкротств связанных с ним предприятий, банков и частных лиц. Поэтому управление кредитным риском является необходимой частью стратегии и тактики развития любого коммерческого банка.

Кредитный риск представляет собой наиболее существенную составляющую банковских угроз, поскольку большинство банковских банкротств обусловлено невозвратом заемщиками кредитов и непродуманной политикой банка в области рисков.

Тема данной работы актуальна для коммерческих банков Республики Беларусь, так как переход Республики Беларусь к рыночной экономике, повышение эффективности ее функционирования, создание необходимой инфраструктуры невозможно обеспечить без использования и дальнейшего развития кредитных отношений. Кредит стимулирует развитие производительных сил, ускоряет формирование источников капитала для расширения воспроизводства на основе достижений научно-технического прогресса. Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление хозяйств, предприятий, внедрение других видов предпринимательской деятельности на внутригосударственном и внешнем экономическом пространстве. Поэтому вопросы управления банковским кредитным риском, от своевременного решения которых зависит эффективность деятельности каждого конкретного банка и стабильность функционирования всей банковской системы Республики Беларусь, в сложившихся условиях приобретают первостепенное значение.

Реклама

1 Сущность и типология кредитного риска банка

1.1 Сущность кредитного риска и его факторы

Кредитный риск представляет собой риск невыполнения кредитных обязательств перед кредитной организацией третьей стороной. Опасность возникновения этого вида риска существует при проведении ссудных и других приравненных к ним операций, которые отражаются на балансе, а также могут носить забалансовый характер.

К числу таких операций относятся:

- предоставленные и полученные кредиты (займы);

- размещенные и привлеченные депозиты;

- прочие размещенные средства, включая требования на получение (возврат) долговых ценных бумаг, акций и векселей, предоставленных по договору займа;

- уплата кредитной организацией бенефициару по банковским гарантиям, не взысканная с принципала;

- денежные требования кредитной организации по сделкам финансирования под уступку денежного требования (факторинг);

- требования кредитной организации по приобретенным по сделке правам (уступка требования);

- требования кредитной организации по приобретенным на вторичном рынке закладным;

- требования кредитной организации по сделкам продажи (покупки) финансовых активов с отсрочкой платежа (поставки финансовых активов);

- требования кредитной организации к плательщикам по оплаченным аккредитивам (в части непокрытых экспортных и импортных аккредитивов);

- требования к контрагенту по возврату денежных средств по второй части сделки по приобретению ценных бумаг или иных финансовых активов с обязательством их обратного отчуждения в случае, если ценные бумаги являются некотируемыми;

Реклама

- требования кредитной организации (лизингодателя) к лизингополучателю по операциям финансовой аренды (лизинга) [1, с.26].

Кредитный риск зависит от воздействия множества факторов, которые необходимо учитывать при его оценке и прогнозировании: макроэкономические факторы; факторы, связанные с предприятиями – заемщиками; факторы, связанные с банком.

Макроэкономические факторы:

- кризисное состояние экономики, общий спад производства, сокращение выпуска и реализации продукции в силу общеэкономических предпосылок в стране;

- вероятность возникновения для банка экономических трудностей в силу экономических проблем на территории, где он функционирует;

- в результате инфляции возникает обесценивание сумм, уплачиваемых заемщиком при погашении основного долга, активы утрачивают реальную первоначальную стоимость;

- кризис неплатежей, замена безналичных расчетов оплатой наличностью или бартерными сделками, в результате которых выручка от реализации не поступает на расчетный счет предприятия;

- несовершенство или отсутствие законодательной базы, неудовлетворительное правовое регулирование хозяйственных взаимоотношений и имущественной ответственности сторон кредитной сделки, банковской деятельности в целом, резкие изменения в нормативной базе, отсутствие у руководителей достаточного опыта свободного предпринимательства;

- незавершенность формирования банковской системы, ее подверженность системным рискам и возникновению ситуаций задержки межбанковских расчетов;

- отсутствие согласованной государственной политики и поддержки развития отраслей реального сектора экономики, резкое уменьшение всех видов инвестиций;

- отсутствие в стране развитой системы страхования, в том числе и системы страхования рисков стихийных бедствий, кредитных рисков, высокая стоимость страховых услуг;

- проблемы получения достоверной информации. Отсутствуют специализированные организации в области сбора, оценки и поставки информации для потенциальных ее покупателей (в том числе и банков), не развит информационный обмен между банками о финансовом состоянии клиентов, факторах неплатежеспособности, объемах заложенного имуществ;

- сокращение реальных доходов и платежеспособного спроса, низкая степень деловой активности.

Факторы, связанные с предприятиями – заемщиками:

- неопределенность юридического статуса предприятия – заемщика, отсутствие лицензирования и патентования деятельности или истечение срока их действия, что приводит к неправоспособности и недееспособности субъекта сделки и признанию его деятельности на рынке незаконной;

- слабое финансовое состояние предприятия – заемщика, его низкая платежеспособность и финансовая устойчивость, потеря собственного капитала вследствие убыточности, неспособность рассчитываться по взятым ранее обязательствам, неустойчивость денежных потоков, превышение оттока денежных средств над их притоком;

- значительная физическая и моральная изношенность основных производственных фондов, устаревшие технологии, что создает вероятность остановки производства в результате отказов оборудования, аварий, производственного брака;

- отсутствие у предприятия – заемщика прав собственности на имущество, в том числе и передаваемое в залог;

- низкая конкурентоспособность выпускаемой продукции, наличие на рынке товаров-аналогов, что предопределяет трудности с ее продажей; слабая коммерческая работа, отсутствие собственной сбытовой сети и устойчивых каналов сбыта;

- неудовлетворительная организация труда, социальные проблемы в коллективе, накопленная задолженность по заработной плате, высокая текучесть кадров, что создает вероятность остановки производства по причине забастовок и увольнений;

- искажение данных учета и отчетности, недостоверность сведений предлагаемой для анализа и оценки отчетности, наличие на балансе реальных ликвидных оборотных средств;

- отсутствие заинтересованности руководства предприятия в развитии производства, отсутствие необходимой управленческой квалификации у первых лиц предприятия – заемщика;

- возможность злоупотребления со стороны управляющих предприятием;

- слабые финансовый анализ и планирование, недостаточное экономическое обоснование кредитуемого мероприятия;

- недостаток платежеспособных покупателей продукции, неэффективная работа с дебиторами по возврату задолженности;

Факторы, связанные с банком:

1. Недостаточная внутренняя инструктивная база: отсутствуют в письменном виде точные стандарты и методическое обеспечение кредитования; инструкции; регламенты по проведению кредитной операции; кредитная документация; нормативно-методическое обеспечение проведения анализа финансового состояния предприятия, инвестиционных проектов развития производства; качественной оценки бизнес-планов; отсутствует четко сформулированная кредитная политика.

2. Не проводится тщательная оценка кредитоспособности заемщика: занижаются требования к уровню платежеспособности и надежности заемщика; не достаточна, либо недостоверна информация о заемщике, отсутствует его кредитная история; отсутствует контроль за использованием полученных кредитов, что не позволяет разработать превентивные меры для избежания ситуации непогашения кредита и процентов; отсутствует реальное обеспечение по кредиту или в качестве залога приняты ценности, труднореализуемые на рынке; завышена стоимость залога, отсутствует фактическая проверка его наличия, состояния, правоспособности заемщика.

3. Недостаточная правовая подготовленность сотрудников банка, в результате чего не выполняются нормы гражданского законодательства по оформлению кредитного договора, договора залога и прочих кредитных документов.

4. Злоупотребление должностными лицами банка служебным положением: в результате концентрации чрезмерных полномочий одного лица при принятии решения о кредитовании; выдача «дружеских», необоснованных кредитов; утаивание реальных сведений о рисках и потерях; ошибочность управленческих решений; несовершенство организационной структуры управления кредитованием.

5. Слабое управление кредитным портфелем: выдача кредитов в большом объеме единоличным или взаимосвязанным заемщикам; высокая степень концентрации кредитной деятельности банка в какой – либо одной сфере, чувствительной к изменениям в экономике; большая доля кредитов низкого качества; большая доля кредитов, предоставляемых заемщикам – не являющимися клиентами банка, а также лицам, связанными с банком.

6. Искажение данных учета по выданным кредитам: сокрытие от контролирующих органов фактов утраты активов; пролонгация безнадежных кредитов вместо их перенесения на счета просроченной задолженности по основному долгу и процентам и своевременного формирования резервов под возможные потери по ссудам; погашение просроченных кредитов и процентов за счет вновь выдаваемых кредитов.

7. Недостоверность или отсутствие анализа и прогноза ситуации в производстве, в кредитуемой отрасли, в экономике региона.

8. Недостаточность информации о состоянии расчетного счета: размере и составе картотеки документов, не погашенных в срок; открытых заемщиком счетов в других банках и суммах оборотов по ним; просроченной задолженности по другим кредитам.

Кредитный риск, или риск невозврата долга, в одинаковой степени относится как к банкам, так и к их клиентам и может быть промышленным (связанным с вероятностью спада производства и/или спроса на продукцию определенной отрасли); риск урегулирования и поставок обусловлен невыполнением по каким-то причинам договорных отношений; риск, который связан с трансформацией видов ресурсов (чаще всего по сроку), и риск форс-мажорных обстоятельств.

Выражением степени риска кредитных операций является наиболее высокая процентная ставка по операциям, имеющим кредитную природу (собственно кредиты, факторинг, учет векселей, предоставление гарантий) по сравнению с другими активами. Ставки по кредиту должны компенсировать банку стоимость предоставляемых на срок средств, риск изменения стоимости обеспечения и риск неисполнения заемщиком обязательств.

В подходе к определению риска кредитования одного заемщика существуют различные варианты. Некоторые банки считают, что достаточно определить класс кредитоспособности для каждого клиента. Системы оценки кредитоспособности клиента приведены в приложении А.

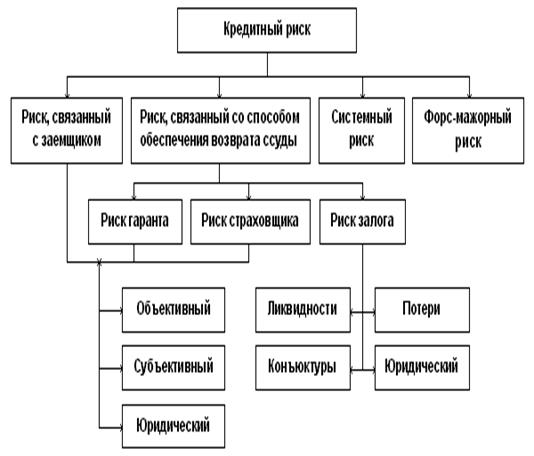

Можно выделить следующиевиды кредитного риска:

1) риск неплатежа по внутренним займам.

Данный риск связан с трудностью учета всех факторов, влияющих на платежеспособность заемщика. Этими факторами могут быть: неспособность должника создать адекватный будущий денежный поток в связи с изменениями в деловом, экономическом и/или политическом окружении, в котором оперирует заемщик; подорванная деловая репутация заемщика и т.д. Главное средство борьбы с неплатежами такого рода - диверсификация портфеля банковских кредитов, ведущая к рассредоточению риска;

2) риск неплатежа по иностранным кредитам. Этот риск связан с задержкой платежей по кредитам заемщикам из других стран. В 70-е годы этот вид риска явился причиной банкротства ряда крупных американских банков. Это произошло из-за массовых неплатежей по кредитам, выданным заемщикам из развивающихся стран.

3) риск злоупотреблений. Так называемые "злоупотребления" - одна из наиболее распространенных причин безнадежной задолженности банкам. Речь идет о выдаче руководством и высшими служащими "дружеских" кредитов родственникам, друзьям, деловым партнерам без должного обеспечения и обследования финансового положения заемщика. В этом случае банк может сколько угодно афишировать свои "безупречные" принципы кредитования, описывать службы, занимающиеся оценкой кредитных рисков и принимающих решение о предоставлении кредита или отказе в нем, но пока коммерческие банки не решат проблему злоупотребления, их кредитный риск будет оставаться весьма значительным [2, c. 102].

Примерная структура банковского кредитного риска приведена в приложении Б.

1.2 Взаимосвязь кредитного и других банковских рисков

Кредитный и другие типы банковских рисков взаимосвязаны. Очевидно, что кредитный риск ведет к возникновению всей цепочки банковских рисков, а также может привести к риску ликвидности и неплатежеспособности банка. Поэтому от организации кредитного процесса зависит “здоровье” банка.

В процессе осуществления различных операций банковские учреждения подвержены целому спектру специфических банковских рисков. Например, при проведении кредитных операций банки несут не только специфические риски несбалансированной ликвидности, изменения процентных ставок и валютных курсов, риски, связанные с организацией кредитного процесса, но и принимают на себя общие экономические риски, сопряженные с деятельностью клиента.

Часто за основу принимаются наиболее значимые банковские операции: кредитование клиентов, покупка и продажа ценных бумаг, валюты, осуществление платежей и расчетов.

В зависимости от сферы возникновениябанковские риски подразделяются на три большие группы: риски контрагентов (партнерства), операционные, и позиционные риски [4, c. 49].

Риски контрагентов (партнерства)характеризуют зависимость банка от финансового состояния и действий его клиентов или их определенных групп. К основным видам банковских рисков, принадлежащих к данной группе, относятся кредитный риск и риск изъятия депозитов (части ресурсов) контрагентами банка.

Операционные риски чаще всего связаны с нарушением процесса внутреннего контроля и управления банком. Эту группу составляют риски возможных ошибок при проведении банковских операций, нарушения внутрибанковских процедур, превышения полномочий должностными лицами, злоупотребления и технические риски.

Позиционные рискисвязаны с реальными или потенциальными потерями, которые могут быть вызваны изменчивостью конъюнктуры финансовых рынков, а также несогласованностью пассивов и активов банка по срокам, валюте, источникам привлечения и направлениям вложения средств. К этой группе относятся валютный, процентный, правовой, рыночный риски, а также риск банковской ликвидности.

Все виды, группы и подгруппы банковских рисков взаимосвязаны и взаимообусловлены.

Следует также иметь в виду, что группировка рисков по какому-либо заданному классификационному критерию производится в зависимости от цели исследования, т.е. субъективно. Так, известная классификация рисков GARP (GenerallyAcceptedRiskPrinciples) исходит из 7 групп и 23 подгрупп, в то время как риски в Ситибанке контролируются через так называемую систему 16 окон риска. В нормативных документах Центрального банка Российской Федерации, регламентирующих деятельность внутреннего контроля в банках России, рассматриваются 8 групп рисков. Базельским комитетом по банковскому надзору предусматривается также 8 групп рисков [4, c. 50].

Такая ситуация связана прежде всего с тем, что риски банковской деятельности по своему характеру взаимообусловлены и обладают высокой способностью перетекания из одного в другой или наложения друг на друга.

Кредитный риск выступает основным объектом контроля со стороны коммерческих банков и органов банковского надзора, так как большинство финансовых потерь банка связано с проведением кредитных операций.

Риск по кредитным сделкам во многом может быть обусловлен их техническим исполнением, преднамеренными и неумышленными действиями сотрудников кредитных служб, возникновением нестандартных экстремальных ситуаций, т.е. влиянием операционных рисков.

Элементы операционного риска присутствуют также в структуре кредитного риска банка в виде рисков незаконных манипуляций с кредитами, а также рисков структурно-процессуального, персонального, технологического характера (рис. 2).

Рисунок 2 - Виды операционных рисков банка

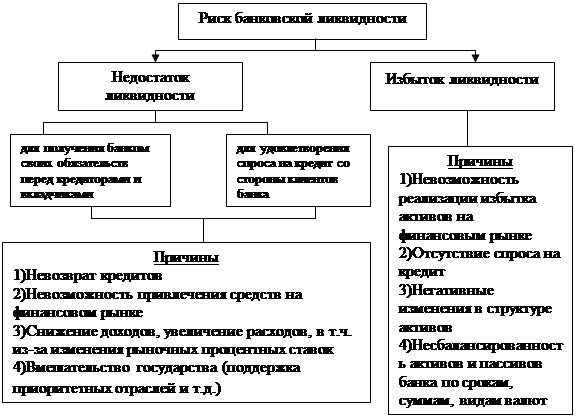

Коммерческие банки, работающие преимущественно с привлеченными ресурсами от физических, юридических лиц, всегда должны быть готовы отвечать по своим обязательствам перед кредиторами и вкладчиками и одновременно удовлетворять потребности клиентов в заемных средствах. Необходимость выполнения этой задачи заставляет банки поддерживать требуемый уровень ликвидности. Риск банковской ликвидности характеризуется:

- недостатком ликвидности для исполнения банком своих обязательств перед кредиторами и вкладчиками;

- недостатком ликвидности для удовлетворения спроса на кредит со стороны клиентов банка;

- избытком ликвидности и, как следствие, потерей доходности из-за избытка высоколиквидных активов (рис. 3).

Риск недостаточной ликвидностиможет быть вызван многими причинами. Одной из основных следует считать несбалансированность активов и пассивов банка по срокам, суммам, видам валют. В практической деятельности достаточно сложно достичь их соответствия. Значительное влияние на уровень ликвидности банка оказывает изменение рыночных процентных ставок, вызывающее дополнительный спрос на кредиты или депозиты.

Риск ликвидности тесно взаимосвязан с банковским кредитным риском. Так, высокие показатели совокупного кредитного риска, свидетельствующие о значительных объемах просроченной и сомнительной к погашению ссудной задолженности, часто становятся главной причиной кризиса ликвидности. В то же время при отсутствии у кредитора средств для предоставления кредитов новым заемщикам и для продолжения кредитования своих постоянных клиентов проявляется риск доступности кредита.

Увеличение объемов просроченной ссудной задолженности клиентов банка (невозврат кредитов) или внезапный отток банковских вкладов также приводит к риску недостаточной ликвидности. Данный вид риска ярко выражен в ситуациях, характеризующихся невозможностью приобретения ресурсов на финансовом рынке, необходимостью направления значительных объемов кредитных ресурсов на цели финансирования приоритетных отраслей экономики (сельского хозяйства, жилищного строительства) в ущерб более доходным вложениям.

Риск избыточной ликвидностиприсутствует в деятельности банка при несоблюдении оптимального соотношения высоколиквидных и суммарных активов.

Рисунок 3 – Виды рисков банковской ликвидности

Взаимодействие кредитного риска с другими видами банковских рисков происходит главным образом через структурные элементы или типы кредитного риска, отнесенные к следующим признакам: тип заемщика; характер проявления риска; вид операции.

Как видим, кредитный риск (рис. 4) занимает центральное место в совокупности рисков банковских учреждений, а составляющие его элементы имеют свойство наложения на структурные элементы других банковских рисков, обеспечивая их тесную взаимосвязь и взаимообусловленность. Вместе с тем величина кредитного риска зависит от силы воздействия специфических факторов, присущих только данному виду банковских рисков.

Рисунок 4 - Кредитный риск в системе банковских рисков

2 Система управления банковским кредитным риском на примере АСБ «Беларусбанк»

Управление рисками в Банке организуется органами управления Банка (Общим собранием акционеров, Наблюдательным советом, Правлением Банка) в соответствии с их полномочиями, определенными Уставом АСБ «Беларусбанк».

Кредитный и Финансовый комитеты Банка осуществляют управление рисками в пределах полномочий, наделяемых Правлением Банка.

Департаменты (самостоятельные управления) центрального аппарата Банка -

кредитный, международных проектов, кредитования населения, ценных бумаг, финансово-экономический, международных и межбанковских расчетов, валютного контроля и регулирования, вкладных и расчетных операций, внутреннего аудита, ревизий, расчетный центр пластиковых карт, организационно-методологический департамент, Казначейство, информационных технологий, юридический, управление по работе с юридическими лицами по направлениям деятельности:

- участвуют в разработке общей стратегии управления рисками;

- проводят оценку рисков банковских операций;

- совершенствуют методы и механизмы управления рисками;

- участвуют в разработке автоматизированных форм, улучшающих процессы управления рисками, позволяющих сделать экспертную оценку риска до совершения той или иной банковской операции;

- обеспечивают хеджирование рисков с помощью производных финансовых инструментов;

- готовят в соответствии со стратегией управления рисками локальные нормативные правовые акты и другие документы;

- готовят информацию по вопросам управления рисками для рассмотрении на заседаниях Правления, Кредитного, Финансового комитетов Банка;

- информируют руководство о происходящих изменениях на курируемом сегменте банковского рынка и связанного с этим повышением риска для Банка;

- проводят мониторинг, оценку и контроль управления рисками;

- принимают участие в разработке кредитной, процентной и других политик Банка;

- - обеспечивают своевременное создание специального резерва на покрытие возможных убытков по активам подверженным кредитному риску;

- обеспечивают использование единых алгоритмов расчета показателей деятельности банка;

- информирование заинтересованных служб банка о готовящихся проектах нормативных правовых актов, касающихся банковской деятельности;

- обеспечивают надлежащее исполнение банком принятых на себя обязательств;

- организуют работу по осуществлению внутреннего контроля, обеспечивающего недопущение вовлечения банка в финансовые операции, имеющие незаконный характер;

- организуют защиту банка от противоправных действий, дестабилизирующих экономическую, финансовую, коммерческую деятельность учреждений банка;

- обеспечивают выполнение рекомендаций, представленных в ходе аудиторских и других проверок в части минимизации рисков, связанных с банковскими операциями.

На уровне учреждений Банка в организационную структуру управления рисками включаются руководство управлений (филиалов), Советы управлений, Кредитные комитеты управлений (филиалов) и службы в соответствии с их задачами и функциями. Филиалы – областные (Минское) управления организуют мониторинг, оценку и контроль рисков по филиалам с обеспечением механизма обратной связи.

К подверженным кредитному риску активам банка относятся:

- все виды кредитов юридическим и физическим лицам, включая межбанковские кредиты и депозиты;

- средства до востребования в банках и остатки на корреспондентских счетах;

- финансовая аренда (лизинг);

- операции по предоставлению векселя в заем, акцептам и авалям векселей, предоставлению отсрочки оплаты при выдаче векселя банка (далее – операции с использованием векселей), учет векселей;

- исполненные банковские гарантии и поручительства в денежной форме;

- финансирование под уступку денежного требования (факторинг);

Приоценке кредитного риска анализируется динамика роста объема активных операций Банка, подверженных кредитному риску, проводится качественный анализ по составу активов, подверженных кредитному риску, по группам риска, формам собственности и видам деятельности клиентов, анализ их финансового состояния, соблюдения учреждениями и центральным аппаратом Банка нормативных актов в области кредитования, осуществления лизинговых, факторинговых операций, операций с векселями.

При отсутствии оптимальной величины показателя за минимально (максимально) допустимое значение принимается показатель на начало года.

К основным действиям Банка по управлению кредитным риском относятся:

- принятие решения о размещении ресурсов в активы, подверженные кредитному риску, коллегиальным органом – Кредитным комитетом банка, учреждения;

- диверсификация портфеля активов, подверженных кредитному риску, и инвестиций Банка, использование производных финансовых инструментов;

- предварительный анализ финансового состояния клиента;

- предоставление клиентом достаточного и ликвидного обеспечения обязательств;

- установление размеров процентных ставок по выдаваемым активам, подверженным кредитному риску, и соответствующий мониторинг;

- установление лимитов по активным операциям, подверженным кредитному риску;

- создание специального резерва на возможные потери по сомнительным долгам;

- принятие решения о направлении представителей Банка в качестве наблюдателей за хозяйственной деятельностью юридических лиц, не обеспечивающих своевременного возврата кредитов ;

- соблюдение экономических нормативов, установленных Национальным банком Республики Беларусь;

- контроль за структурой кредитного портфеля и его качественным составом;

- анализ и регулирование деятельности клиентов в процессе кредитования;

- оперативная корректировка действий банка, своевременное задействование и объединение усилий соответствующих служб банка.

Департаменты (самостоятельные управления) (кредитный, международных проектов, кредитования населения, валютного контроля и регулирования, международных и межбанковских расчетов, Казначейство, управление по работе с юридическими лицами в соответствии с функциональными обязанностями и установленными полномочиями:

- готовят необходимую информацию на заседания Кредитного, Финансового комитетов Банка для принятия решения о предоставлении кредита, банковских гарантий и поручительств, заключении договора финансовой аренды (лизинга), факторинга, осуществлении операций с использованием векселей;

- проводят предварительную оценку пакета документов, сформированных в установленном порядке и представленных центральному аппарату филиалами – областными (Минским) управлениями, при необходимости кредитования, выдачи банковских гарантий и поручительств, учета векселей, предоставления вексельного займа, продажи векселей с отсрочкой оплаты, осуществления факторинговых операций, финансовой аренды (лизинга) в соответствии с их полномочиями;

- осуществляют совместно с юридическим департаментом и департаментом безопасности анализ финансового состояния и кредитоспособности клиента, его деловой репутации и правоспособности;

- совместно с департаментом строительства и маркетинга недвижимости, департаментом безопасности осуществляют сопровождение заключенных кредитных договоров, договоров о залоге;

- совместно с юридическим департаментом и службой безопасности принимают меры по своевременному возврату кредитов, взысканию проблемных долгов;

- осуществляют управленческий и финансовый контроль за выполнением комплекса мер по снижению кредитного риска, вносят предложения по совершенствованию кредитного процесса в учреждениях банка;

- готовят локальные нормативные правовые акты, определяющие порядок выдачи, сопровождения, погашения банковских кредитов, банковских гарантий, поручительств, осуществлении лизинговых и факторинговых операций, операций с векселями, таможенных гарантий, а также устанавливающие полномочия учреждений Банка по активным операциям, подверженным кредитному риску;

- разрабатывают рекомендации по работе с проблемными к взысканию активами банка;

- осуществляют контроль за работой учреждений Банка по управлению кредитным риском;

- курируют другие вопросы, связанные с осуществлением активных операций, подверженных кредитному риску;

- - выявляют на ранних стадиях проблемные ситуации по кредитным операциям;

- своевременно относят активные операции к соответствующей группе риска и создают резерв в необходимом объеме;

- осуществляют контроль за реализацией предоставленных банку гарантий по возврату кредитов.

Одним из основных инструментов управления кредитным риском является установление лимитов. Максимальный размер риска на одного клиента или группу взаимосвязанных клиентов, на инсайдеров банка, максимальный размер крупных кредитных рисков, предельный размер межбанковского кредита устанавливаются Национальным банком Республики Беларусь. Лимиты на проведение операций, подверженных кредитному риску, для филиалов – областных (Минского) управлений устанавливаются Правлением Банка.

Финансово-экономический департамент ежемесячно проводит анализ кредитного риска в целом по активам, подверженным кредитному риску, и при необходимости подготавливает Финансовому комитету предложения с учетом оптимального значения рисков по его снижению и оптимизации структурными подразделениями центрального аппарата;

Финансово-экономический департамент при разработке Основных направлений развития Банка и расчете бюджета определяет величину доходных активов, достаточную для покрытия всех издержек Банка и образования в необходимом объеме резерва по сомнительным долгам.

Риск-менеджеры обязаны выполнять следующие действия:

1. проводить анализ финансового состояния клиентов (с использованием инструмента «Финансовый анализ», в том числе участвовать в оформлении заявки на установление лимита в соответствии с Порядком проведения финансового анализа юридических лиц;

2. производить расчет (определение) рейтинга клиента и рейтинга обеспечения (с использованием каталога обеспечения займов), общего рейтинга клиента;

3. участвовать в проверке предмета залога на стадии оформления кредитной заявки и производить оценку залога в соответствии с каталогом обеспечения для присвоения залогового рейтинга;

4. проверять подготовленную менеджером заявку на предмет:

соответствия оформления заявки с приложениями к ней установленным требованиям;

установления сроков проведения review;

оценки риска предлагаемой кредитной операции;

5. подготавливать рекомендации, условия одобрения либо заключение с указанием причин отказа по заявке, а также рекомендации по снижению, повышению рейтингов клиента, подписывать заявку;

6. проверять кредитную документацию (кредитные договоры, договоры залога, иные договоры) на предмет: наличия и соблюдения в ней условий, утвержденных в заявках, либо установленных уполномоченными органами; соответствие утвержденным типовым формам как на стадии их заключения, так и в процессе сопровождения кредитной операции, и визировать их;

7. осуществлять контроль за администрированием кредитов после заключения договоров (путем визирования документов, включая платежные инструкции, распоряжения, согласования и т.д.) на предмет:

- соответствия проводимых операций утвержденной структуре сделки;

- соответствия расчетных и иных документов условиям кредитных и иных договоров, условиям заявки на утверждение лимита;

- установления сроков исполнения обязательств;

- своевременности и полноты оформления залоговых и других обязательств;

- соблюдения других условий, вытекающих из требований заявки;

8. хранить заявки на установление лимита c приложением решения уполномоченного органа, вести базу данных по учету заявок на установление лимитов;

9. контролировать выполнение графика пересмотра лимитов (review);

10. проверять правильность заполнения в базе «Кредитная подсистема» всех данных, касаемых рисков (NASECode, рейтинги, лимиты, даты пересмотра лимитов, залоги и др.);

11. нести ответственность и осуществлять контроль за соблюдением установленных лимитов.

Для максимально полного использования возможностей системы процедур и инструментов группы по управлению кредитным риском, банк проводит масштабную перестройку своей организационной структуры.

3 Оптимизация системы управления кредитным риском

Повышение доходности кредитных операций непосредственно связано с качеством оценки кредитного риска. В зависимости от классификации клиента по группам риска банк принимает решение, стоит ли выдавать кредит или нет, какой лимит кредитования и проценты следует устанавливать.

В мировой практике существует два основных метода оценки риска кредитования, которые могут применяться как отдельно, так и в сочетании друг с другом:

- субъективное заключение экспертов или кредитных инспекторов;

- автоматизированные системы скоринга.

В банковской практике Республики Беларусь применяется первый метод оценки риска кредитования на основании субъективного заключения экспертов или кредитных работников, что может привести к злоупотреблениям при выдаче кредитов, а как следствие к снижению доходности этих операций или к их убыточности.

В западной практике широко используются скоринг-системы (от англ, «score» - зарубка, метка, счет), которые в настоящее время широко применяются во всех экономически развитых странах. Хотя скоринг является одним из наиболее успешных примеров использования математических и статистических методов в бизнесе,) в белорусской банковской практике эта тема незаслуженно обойдена вниманием.

Для оценки кредитного риска производится анализ кредитоспособности заемщика, под которой в белорусской банковской практике понимается способность юридического или физического лица полностью и в срок рассчитаться по своим долговым обязательствам. В западной банковской практике кредитоспособность трактуется как желание, соединенное с возможностью своевременно погасить выданное обязательство. Далее мы будем использовать термин «кредитоспособность» именно в этом значении. В соответствии с таким определением основная задача скоринга заключается не только в том, чтобы выяснить, в состоянии клиент выплатить кредит или нет, но и степень надежности и обязательности клиента. Иными словами, скоринг оценивает, насколько клиент creditworthy, т. е. насколько он «достоин» кредита.

Скоринг представляет собой математическую или статистическую модель, с помощью которой на основе кредитной истории «прошлых» клиентов банк пытается определить, насколько велика вероятность, что конкретный потенциальный заемщик вернет кредит в срок.

В западной банковской системе, когда человек или фирма обращается за кредитом, банк может располагать следующей информацией для анализа:

- анкета, которую заполняет заемщик;

- информация на данного заемщика из кредитного бюро — организации, в которой хранится кредитная история всего взрослого населения страны и всех юридических лиц;

- данные движений по счетам, если речь идет об уже действующем клиенте банка.

Кредитные аналитики оперируют следующими понятиями: «характеристики» клиентов (в математической терминологии — переменные, факторы) и «признаки» — значения, которые принимает переменная. Если представить себе анкету, которую заполняет клиент, то характеристиками являются вопросы анкеты, а признаками — ответы на эти вопросы.

В самом упрощенном виде скоринговая модель представляет собой взвешенную сумму определенных характеристик. В результате получается интегральный показатель (score); чем он выше, тем выше надежность клиента, и банк может упорядочить своих клиентов по степени возрастания кредитоспособности.

Интегральный показатель каждого клиента сравнивается с неким числовым порогом, или линией раздела, которая рассчитывается из отношения, сколько в среднем нужно клиентов, которые платят в срок, для того, чтобы компенсировать убытки от одного должника. Клиентам с интегральным показателем выше этой линии выдается кредит, клиентам с интегральным показателем ниже этой линии — нет.

Все это выглядит очень просто, однако сложность заключается в определении, какие характеристики следует включать в модель и какие весовые коэффициенты должны им соответствовать.

В начале 50-х гг. в Сан-Франциско образовалась первая консалтинговая фирма в области скоринга — FairIssac, которая до сих пор является лидером среди разработчиков скоринговых систем.

Но широкое применение скоринга началось с распространением кредитных карточек. При том количестве людей, которые ежедневно обращались за кредитными карточками, банкам ничего другого не оставалось, как автоматизировать процесс принятия решений по выдаче кредита. Однако очень скоро они оценили не только быстроту обработки заявлений на выдачу кредита, но и качество оценки риска. По данным некоторых исследований, после внедрения скоринг-систем уровень безнадежного долга сокращался до 50%.

В последние годы скоринг предприятий - клиентов банков помогает не просто оценить кредитный риск, но и разрабатывать прогнозные модели предотвращения риска и принимать на их основе более эффективные решения. Кредитный скоринг позволяет прогнозировать результаты деятельности предприятия в ближайшие 12 месяцев, оценивать вероятность его банкротства, рационализировать банковские операции, снижать издержки и потери, совершенствовать структуру портфеля, улучшать обслуживание клиентов.

В Республике Беларусь использование скоринг-систем тормозится, прежде всего, низкими объемами кредитования. Но с экономическим ростом (будем оптимистами) ситуация начнет меняться.

Вполне вероятно, что в Республике Беларусь скоринг сначала будет применяться в основном для юридических лиц» просто потому, что у банков накоплено гораздо больше информации о предприятиях, а также из-за того, что «львиную» долю в кредитном портфеле банков (за исключением АСБ «Беларусбанк») занимают кредиты юридическим лицам.

В последние годы большие сдвиги произошли в разработке скоринг-моделей для малого бизнеса. Применение скоринга для малого и среднего бизнеса оказалось возможным именно в силу большого количества сходных между собой предприятий.

Также хотелось бы отметить, что в Республике Беларусь внедрение скоринга тормозится не столько объективными, сколько субъективными причинами, связанными с недоверчивым отношением банковских менеджеров к математическим и статистическим методам.

В Республике Беларусь внедрение скоринга должно осуществляться постепенно. Для начала можно сделать автоматизированную систему предварительной оценки заемщиков, которая будет автоматически отсеивать заведомо «плохие» риски, а на рассмотрение кредитного комитета предлагать риски «хорошие» и «пограничные». Но даже не вводя автоматизацию, можно оценить связь отдельных характеристик клиента с вероятностью дефолта как для физических, так и для юридических лиц — знание таких характеристик может послужить существенной поддержкой кредитным инспекторам.

Само по себе небольшое по сравнению с западными кредитными организациями количество заемщиков препятствием не является, необходимо только следить за количеством характеристик по отношению к величине выборки. Отсутствие кредитных бюро, безусловно, также не способствует развитию скоринга.

Значение кредитных бюро чрезвычайно велико, их существование позволяет кредитным организациям выдавать кредиты клиентам, которые ранее в этой организации не обслуживались. Кроме того, общепризнанной является ценность предыдущей кредитной истории для прогнозирования вероятности дефолта.

Кредитные бюро выступают в качестве информационных посредников, учрежденных и принадлежащих либо самим кредиторам, либо действующих независимо и получающих прибыль от своей деятельности. Кредиторы снабжают данными о своих клиентах бюро, которое сопоставляет их с информацией, полученной из других источников (суды, государственные регистрационные и налоговые органы и т.д.), и формирует картотеку на каждого заемщика. Кредиторы при условии регулярности и достоверности предоставления информации о своих клиентах могут постоянно получать из бюро отчеты о кредитных операциях потенциальных заемщиков.

При создании кредитного бюро достигаются следующие результаты.

Во-первых, расширяется уровень сведений банков о потенциальных заемщиках и дается возможность более точного прогнозирования возвратности ссуд. Это позволяет кредиторам эффективно определять направление и цену кредита, уменьшая риск возникновения проблемы неблагоприятного выбора.

Во-вторых, уменьшается плата за поиск информации, которую взимали бы банки со своих клиентов. Это ведет к выравниванию информационного поля внутри кредитного рынка и заставляет кредиторов устанавливать конкурентные цены на кредитные ресурсы. Более низкие процентные ставки увеличивают чистый доход заемщиков и стимулируют их деятельность.

В-третьих, формируется своего рода дисциплинирующий механизм для заемщиков. Каждый из них знает, что в случае невыполнения обязательств может лишиться репутации в глазах потенциальных кредиторов, в результате чего заемные средства станут для него недоступны или намного дороже. Этот механизм также повышает стимул заемщика к возвращению кредита, уменьшая риск недобросовестного поведения.

К настоящему времени сформировались два принципиальных подхода к организационно-правовой форме кредитного бюро, а именно:

1. Кредитное бюро создается либо при Национальном банке Республики Беларусь, либо при его решающем участии.

2. Кредитное бюро создается в качестве самостоятельной коммерческой или некоммерческой организации. При этом желательна поддержка Национального банка Республики Беларусь. Кроме того, не исключается вариант участия государства в уставном капитале этой организации.

Основные аргументы в пользу первого варианта сводятся к тому, что Национальный банк Республики Беларусь:

- располагает структурой, объединяющей подразделения центрального аппарата и территориальные учреждения, которые обеспечивают контроль за деятельностью всех без исключения кредитных организаций Республики Беларусь;

- законодательно уполномочен на получение отчетов о деятельности кредитных организаций по широкому спектру вопросов;

- имеет развитую телекоммуникационную сеть, объединяющую все регионы Республики Беларусь, позволяющую получать, обрабатывать и передавать значительные объемы информации в электронном виде, то есть обеспечивать и решать задачи по управлению базой данных;

- в Национальном банке уже имеется достаточный материал по кредитным историям различных клиентов, т.к. все банки предоставляют ему информацию о выданных кредитах, и о дальнейшей их «судьбе», осталось только сгруппировать полученную информацию и предоставить доступ соответствующим службам банков к этой информации.

Для обеспечения деятельности кредитного бюро на первом этапе достаточно использования отчетности кредитных организаций, установленной Национальным банком Республики Беларусь, что не требует внесения каких-либо изменений и дополнений в действующее законодательство. Контроль задостоверностью информации может быть обеспечен путем дистанционного надзора и проверок состояния кредитного портфеля.

В то же время имеются и определенные минусы в создании кредитного бюро при Национальным банком Республики Беларусь. Это, прежде всего, то, что Национальный банк Республики Беларусь выступает органом банковского надзора. В ряде случаев раскрытие информации о качестве кредитного портфеля, составе заемщиков и клиентов конкретно взятой кредитной организации может быть использовано третьей стороной в целях недобросовестной конкуренции, что вступает в противоречие с задачей Национального банка Республики Беларусь по обеспечению стабильности банковской системы страны в целом.

Данные кредитного бюро помогут банкам более точно определять кредитоспособность клиента, который обращается в этот банк за кредитом впервые. Такая проблема, конечно же, остро не стоит в таких небольших городах как Пинск, где «все всех знают». Данные кредитных бюро более важны для филиалов банков в больших городах (Брест, Минск и т.п.), где достаточно большое количество филиалов банков и юридических лиц. И где часто обращение за кредитом происходит не от клиента данного банка, а от клиента, расчетный счет которого находится в другом филиале банка.

Хотя для любого филиала банка интересна информация о клиенте, касающаяся его прошлой кредитной истории в других банках: как своевременно он возвращал полученные кредиты, в срок ли платил проценты, имели ли место судебные разбирательства в отношении этого клиента, отзывы других банков об этом клиенте, может быть даже личное мнение работников банка о руководстве фирмы, о её репутации.

С другой стороны для клиента деятельность кредитного бюро тоже дает преимущества, правда только для клиента не имеющих «черных страниц» в своей кредитной истории. Такие клиенты приходя на кредитное обслуживание в новый банк, будут иметь точно такой же хороший имидж, как и в том банке где они обслуживались ранее. Им не надо будет доказывать свою благонадежность, кредитовать их будут по ставкам надежных клиентов, которые ниже, а не по ставкам для неизвестных банку клиентов риск по которым выше.

Какая же информацию следует предоставлять в кредитное бюро? Ответ на этот вопрос ясен из самой сущности кредитного бюро, это должна быть информация характеризующая кредитную историю предполагаемого заемщика:

1. наименование заемщика;

2. юридический адрес;

3. паспортные данные руководителя и главного бухгалтера;

4. информация о заключениях и исполнениях кредитных договоров, выявленные нарушения при исполнении кредитных соглашений с указанием причины.

Наряду с принципами раскрытия и обмена информацией, при создании кредитного бюро важно предусмотреть использование стандартной технологии сбора, обработки и доступа к информации. При этом возможно использование возможностей сети Интернет.

Реестры кредитных историй призваны служить индикативным инструментом на стадии предварительной оценки рисков, когда требуется первичная независимая оценка данных о потенциальном кредитополучателе. При этом, в деловом сообществе постепенно будет формироваться мнение, что заемщик не может рассчитывать на статус первоклассного, если о нем нет хороших данных в кредитном бюро. В случае, когда заемщиком выступает физическое лицо, передача данных в кредитное бюро может рассматриваться в качестве необходимого условия получения потребительского или ипотечного кредита.

Важнейший фактор успешной работы кредитного бюро — обеспечение максимальной защиты информации от несанкционированного доступа. В целях пресечения недобросовестного использования информации кредитное бюро уведомляет о поступившем запросе владельца кредитной истории. Если информация предоставляется по просьбе заемщика, то кредитное бюро устанавливает регламент ее последующего раскрытия и распространения.

Но, с другой стороны, на Западе существует проблема проверки достоверности информации, которую человек или фирма указывает о себе в анкете. Однако это уже проблема другого плана - насколько банки доверяют информации полученной друг от друга, функцию проверки информации предоставляемой в кредитное бюро необходимо доверить Национальному банку, т.к. он в Республике Беларусь выполняет функции надзора за банковской деятельностью.

Заключение

Управление можно определить как одну из стратегий, используемую при осуществлении деятельности в условиях риска. В процессе функционирования субъект экономики осуществляет выбор между избежанием риска, принятием риска или управлением риска. Избежание риска означает отказ от действий, связанных с риском. Принятие риска означает осуществление деятельности до тех пор, пока отрицательные результаты от последствий наступивших рисков не приведут к невосполнимым потерям. Управление риском предусматривает выбор одной из альтернатив: принятия риска, отказ от деятельности, связанной с риском или применение мерило снижению риска, на основе предварительной оценки степени риска.

Особенностью управления риском является достижение поставленных задач посредством разработки научно обоснованной организационной процедуры, регулярно осуществляемой и носящей объективный характер.

Финансовая либерализация, ужесточение конкуренции и диверсификация ставят перед банками новые проблемы и способствуют возникновению новых рисков. Без выработки новых способов управления, банки могут оказаться в кризисной ситуации.

Одной из новых форм управления кредитным риском является скоринг, он представляет собой математическую или статистическую модель, с помощью которой на основе кредитной истории «прошлых» клиентов банк пытается определить, насколько велика вероятность, что конкретный потенциальный заемщик вернет кредит в срок.

При ухудшении общего положения в нефинансовом секторе, оценка рисков и oтбop заемщиков усложняется, процентные ставки повышаются, что заставляет лучших заемщиков уйти с рынка. Ненадежные в финансовом отношении заемщики в этом случае согласны на высокую плату, поскольку знают, что вряд ли вернут кредит. Следствием этого становятся либо рискованная кредитная политика и угроза финансовой состоятельности самих кредиторов, либо их стремление максимально ограничить выдачу кредитов, несмотря на наличие на рынке надежных заемщиков. Это негативно отражается как на состоянии реального сектора, так и финансового рынка.

Мировой опыт показывает, что решить эти проблемы возможно только с помощью кредитных бюро, созданных для обмена информацией о заемщиках между кредиторами.

Кредитные бюро выступают в качестве информационных посредников, учрежденных и принадлежащих либо самим кредиторам, либо действующих независимо и получающих прибыль от своей деятельности. Кредиторы снабжают данными о своих клиентах бюро, которое сопоставляет их с информацией, полученной из других источников (суды, государственные регистрационные и налоговые органы и т.д.), и формирует картотеку на каждого заемщика.

Каждый элемент кредитного риска требует конкретной политики и характеристики параметров риска, вырабатываемых совместно директорами и управление банка. Ключевой задачей является балансирование, при этом не обязательно уравнение этих взаимозависимых элементов риска. Полное равновесие здесь невозможно, поскольку действия, предпринимаемые для снижения одних рисков, могут увеличить другие.

Цели и задачи стратегии управления кредитными рисками в большой степени определяются постоянно изменяющейся внешней экономической средой, в которой приходится работать банку. Основными признаками изменения внешней среды в банковском деле Республики Беларусь в последние годы являются: нарастание инфляции, рост количества банков и их филиалов; регулирование условий конкуренции между банками со стороны Национального банка и других государственных органов; перераспределение рисков между банками при участии Национального банка; расширение денежного и кредитного рынков; появление новых (нетрадиционных) видов банковских услуг; усиление конкуренции между банками, случаи поглощения крупными банками мелких конкурентов; увеличение потребности в кредитных ресурсах в результате изменения технологий; учащение банкротств в сфере мелкого и среднего бизнеса с одновременным отклонением от исполнения требований кредиторов; отсутствие действенных гарантий по возврату кредита.

Список использованных источников

1. Банковские риски : учебное пособие / кол. авторов ; под ред. д-ра Б23 экон. наук, проф. О.И. Лаврушина и д-ра экон. наук, проф. Н.И. Вален-цевой. - М.: КНОРУС, 2007. - 232 с.

2. Руководство по кредитному менеджменту: Пер. с англ. / Под ред. Б. Эдвардса. - 3-е изд. - М.: ИНФРА-М, 1996. - 464 с.

3. Потехина С.А. Оценка кредитоспособности ссудозаемщика как метод снижения банковских рисков: Автореферат диссертации на соискание учен. степ. канд. экон. наук: 08.00.10. - СПб., 2003. - 23 с.

4. Кабушкин С.Н. Управление банковским кредитным риском: Учебное пособие. - М.: Новое знание, 2004. - 336 с.

5. Морсман Э.М. Кредитный департамент банка: Организация эффективной работы: Пер. с англ. - М.: Альпина Паблишер, 2003. - 256 с.

6. Организация деятельности коммерческих банков. Под редакцией Кравцовой Г.И. Мн.; БГЭУ, 2001, 432 с.

Приложение А

«Системы оценки кредитоспособности клиента»

«Правило пяти си»

США

|

CAMPARI

(некоторые европейские банки)

|

COPF

(Германия)

|

CAMEL

(Мировой банк)

|

PARSER

(Англия)

|

С- character (репутация заемщика)

C- capacity (финансовые возможности)

C- capital (капитал, имущество)

c- collateral (обеспечение)

C- conditions (общие экономические условия)

|

С- character (репутация заемщика)

А-ability (способность к возврату кредита)

М- marge

Р- purpose (целевое назначение кредита)

А- amount (размер кредита)

R- repayment (условия погашения)

I- insurance (обеспечение)

|

С- competition (конкуренция в отрасли)

О- organisation (организация деятельности)

Р- personnel (персонал, кадры)

F- finance (финансы, доходы)

|

С- capital (достаточность собственного капитала)

А- assets (размер активов)

М- management (качество менеджмента)

Е- earning (доходность)

L- Liquiditi (ликвидность)

|

P- person (репутация заемщика)

A- amount (сумма кредита)

R- repayment ( возможности погашения)

S- security (обеспечение)

E- expediency (целесообразность кредита)

R- remuneration (вознаграждение банку)

|

Приложение Б

«Примерная структура кредитного банковского риска»

|