ЗМІСТ

ВСТУП

І ТЕОРЕТИЧНІ ОСНОВИ АНАЛІЗУ ВАРТОСТІ РИЗИКУ

1.1 Поняття про VАR-аналіз та методи його обчислення

1.2 Методи визначення VАR та їх застосування

ІІЗАСТОСУВАННЯ КОВАРІАЦІЙНОГО МЕТОДУ РОЗРАХУНКУ VAR НА ПРИКЛАДІ ФОНДОВОЇ БІРЖІ ПФТС

2.1 Методика розрахунку

2.2 Обчислення ризику на ринку акцій українських емітентів за даними ПФТС за 2006 р.

ІІІ МІЖНАРОДНИЙ ДОСВІД ЗАСТОСУВАННЯ VаR-АНАЛІЗУ

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ВСТУП

Актуальність теми дослідження.

У цей час для терміна «Value-at-Risk» загальновживаного українськогоаналога немає, однак у періодиці найчастіше зустрічаються: «вартість, піддана ризику», «концепція інвестицій з врахуванням ризику», «ризикова вартість».

Вперше термін VaR (Value-at-risk) використали у 50-ті роки XX ст., коли він вперше був згаданий у рамках теорії портфеля Марковіца. Згодом VaR набув широкого використання у 90-х роках згідно з вимогами базельського комітету та зарекомендував себе як надійний помічник ризик-менеджерів. У 1996 р. Базельський комітет визначив чіткі вимоги щодо ринкових ризиків і дозволив найстійкішим у фінансовому плані банкам використовувати власні моделі оцінки і вимірювання ризиків (Value-at-Risk models), які дають змогу оцінити рівень ризиків кредитного та інвестиційного портфелів. Згодом значний внесок у розвиток ідеї використання VaR-методики зробили такі економісти, як Пірсон, Бассак, Шапіро, Мертон, Могран, Бедер та ін.

На сьогодні для оцінки і вимірювання кредитного ризику найбільші фінансові інститути світу використовують такі моделі методології VaR: Credit-Metrics, CreditRisk+, Portfolio Manager, CreditPortfolioView, Jarrow-Tumbull Model. Найпопулярнішою серед усіх перерахованих моделей стала методика вимірювання банківського кредитного ризику CreditMetrics, яка розробив у 1994 р. і вдосконалив у 1997 р. провідний оператор кредитного ринку - банк J.P. Morgan та його структурні підрозділі, який згодом став самостійною компанією, - Risk Metrics Group (RMG Corporation).

Українські банки лише починають на практиці застосовувати VaR-методики для оцінки ризику, що обумовлює потребу в нових наукових розробленнях щодо адаптації згаданих вище моделей до реалій української економіки та удосконаленні наявної методології обчислення основних показників кредитного ризику в умовах світової фінансової кризи.

Реклама

Стан дослідження проблеми.

Проблема застосування VaR-аналізу у сучасному фінансовому управління досить нова, однак існує достатньо розробок у цій галузі, включаючи часткові випадки і загальну методологію. Зокрема, загальними проблемами функціонування VaR займалися Альгін А. П., Бірман Г., Шмідт С., Камінський А. Б., Денисенко М.П., Домрачев В.М., Кононенко А. Ф., Холезов А. Д., Чумаков В. В. Часткові питання застосування VaR-аналізу у банківській сфері та кредитних процесах висвітлені у роботах Вітлинського В.В., Великоіваненко Г. І., Коломина М. Є., Лобанов А., Порох А., Сарана М. А., Верченко П. І. та ін. Серед зарубіжних авторів слід відзначити праці Gordy M., Haaf H., Reiss O., Schoenmakers J., Glasserman P.

Об’єкт дослідження

– система методик визначення розміру ризику Value at risk в практиці фінансової діяльності.

Предмет дослідження

- теоретичні і практичні проблеми застосування методики Value at risk в сучасному фінансовому аналізі ризиків.

Мета роботи

- проаналізувати існуючу систему методик Value at risk, її особливості, принципи побудови, класифікаційні аспекти, методи застосування.

Для реалізації зазначеної мети були поставлені наступні завдання:

1) уточнити поняття про VАR-аналіз та методи його обчислення;

2) проаналізувати методи визначення VАR та їх застосування;

3) дослідити застосування коваріаційного методу розрахунку VAR на прикладі фондової біржі ПФТС;

4) вивчити міжнародний досвід застосування VАR-аналізу.

Методи дослідження.

Під час вирішення визначених завдань використову-вались наступні методи дослідження: теоретичні: синтез, аналіз та узагальнення наукової літератури для теоретичного підгрунтя дослідження, метод порівняль-ного аналізу для порівняння різних джерел, метод порівняння та ін.

Структура роботи.

Відповідно до мети та завдань дослідження визначено структуру роботи, яка складається зі вступу, трьох розділів, висновків і списку використаних джерел, загальний обсяг роботи склав 35 сторінок.

І ТЕОРЕТИЧНІ ОСНОВИ АНАЛІЗУ ВАРТОСТІ РИЗИКУ

1.1 Поняття про VaR-аналіз та методи його обчислення

Для всебічної (кількісної і якісної) оцінки ринкового ризику на сьогодні у світі усе активніше використовується методологія Value-at-Risk (VaR). Існує безліч неточних перекладів і понять «Value-at-Risk», зокрема «вартість, яка підлягає ризику», «вартісна оцінка (міра) ризику» або навіть «ризикова вартість» і т. д., але, на думку експертів, подібні терміни в науково-практичній літературі варто використовувати без перекладу, застосовуючи латинські абревіатури і намагаючись якомога математично точніше визначати ці поняття з практичними ілюстраціями на прикладах, застосовуючи єдину абревіатуру.

Реклама

VaR - це імовірнісно-статистичний підхід для визначення співвідношення цінових показників і ризику, основним поняттям у ньому є розподіл імовірностей, який пов'язує всі можливі величини змін ринкових факторів з їхніми ймовірностями [4, с. 167].

Методологія VaR почала особливо широко застосовуватися в останні роки і сьогодні використовується в якості єдиного уніфікованого підходу до оцінки ризику міжнародними банківськими і фінансовими організаціями. Наприклад, Банк міжнародних розрахунків (BIS) застосовує VaR як основу при встановленні нормативів величини власного капіталу щодо ризику активів.

Прихильники даної концепції вважають, що в остаточному підсумку VaR дозволить обговорювати проблеми оцінки ризику фінансовим директорам, бухгалтерам, акціонерам, керівникам, аудиторам і регулюючим органам всіх країн.

Методологія VaR володіє рядом безсумнівних переваг, оскільки дозволяє:

– оцінити ризик у термінах можливих втрат, співвіднесених з імовірностями їх виникнення;

– виміряти ризики на різних ринках універсальним образом;

– агрегувати ризики окремих позицій у єдину величину для всього портфеля, з огляду при цьому на інформацію про кількість позицій, волатильність на ринку і період підтримки позицій [16, с. 56].

До інших важливих достоїнств VaR відносяться:

1) простота і наочність розрахунків;

2) консолідація інформації;

3) можливість порівняльного аналізу втрат і відповідних їм ризиків;

4) те, що сам процес оцінки ризику не менш важливий, ніж результат.

VaR - своєрідний спосіб мислення й міркування про ризики.

До недоліків VaR відносяться сильні і слабкі припущення про властивості фінансових ринків, поведінку економічних агентів на цих ринках, про вид і параметри емпіричної функції розподілу ймовірностей, про чутливість портфеля й ряд інших.

При оцінці VaR практично не враховується ліквідність - важлива характеристика всіх ринків, особливо українських. Це може привести до того, що в окремі моменти зміна структури портфеля для зменшення ризику може виявитися марною [4, c. 169].

За допомогою VaR оцінюється ймовірність виникнення втрат більшою від певного рівня, тобто оцінюється «вага хвоста» розподілу, тому додатково до VaR рекомендується вивчати поведінку портфеля в стресових ситуаціях (Stress-testing) і використати сценарний підхід (Scenario Approach), щоб оцінити «довжину хвоста» розподілу.

До того ж VaR (як, втім, і більшість відомих методологій і методик) не дає абсолютної оцінки можливих втрат, іноді VaR – це лише «прогноз непрогнозованих подій».

До недоліків також варто віднести те, що VaR вимагає проведення великої роботи зі збору історичних даних та їх обробки. Крім того, оцінка можливих змін вартості портфеля обмежена набором попередніх історичних змін. Типова проблема при використанні даного методу полягає у відсутності необхідного обсягу історичних даних. Щоб одержати більше точну оцінку VaR, необхідно використати якомога більший обсяг даних, але використання занадто старих даних приводить до того, що сьогоднішній (і тим більше майбутній) ризик буде оцінений на основі даних, які не відповідають поточному стану ринку.

Однак VaR - дійсно універсальний підхід до оцінки ринкових ризиків, методологія й елемент культури сучасного ризику-менеджменту.

Одна з головних цілей розробки концепції VaR - одним масивом агрегувати і відобразити інформацію про ринкові ризики портфеля, а також про ризики складовий портфель сегментів й елементів портфеля фінансових інструментів при заданому розподілі за певний період часу у всіх випадках, за винятком заздалегідь заданого малого відсотка ситуацій [4, c. 174].

Отже, VaR - величина максимально можливих втрат, така, що втрати у вартості даного портфеля інвестора за певний період часу із заданою ймовірністю не перевищать цієї величини.

Таким чином, VaR дає імовірнісну оцінку потенційних збитків по портфелю протягом певного тимчасового періоду при експертно заданому довірчому рівні. Довірчий рівень визначає ймовірність настання певної події (наприклад, 99% або 99,9%). Довірчий рівень часто відповідає довірчому рівню, використовуваному при розрахунку показника віддачі на капітал RAROC (показник «очищеного» від ризику прибутку з капіталу).

Для обчислення VaR необхідно визначити ряд базових елементів, які впливають на його величину. У першу чергу це імовірнісний розподіл ринкових факторів, які прямо впливають на зміни цін вхідних у портфель активів. Зрозуміло, що для його побудови необхідна деяка статистика щодо поведінки кожного з цих активів у часі. Якщо припустити, що логарифми змін цін активів підкоряються нормальному гауссівському закону розподілу з нульовим середнім, то досить оцінити тільки волатильність (тобто стандартне відхилення). Однак на реальному ринку припущення про нормальність розподілу, як правило, не виконується. Після завдання розподілу ринкових факторів необхідно вибрати довірчий рівень (confidence level), тобто ймовірність, за якої втрати не повинні перевищувати VaR. Потім треба визначити період підтримки позицій (holding period), на якому оцінюються втрати. При деяких спрощувальних припущеннях відомо, що VaR портфеля пропорційний квадратному кореню з періоду підтримки позицій. Тому досить обчислити тільки одноденний VaR. Тоді, наприклад, чотириденний VaR буде у два рази більшим [4, c. 178].

Крім того, якщо в портфелі містяться складні похідні інструменти (наприклад, опціони), слід обирати функцію їхнього ціноутворення залежно від параметрів ринку. Нарешті, необхідно визначити кореляційні зв'язки між різними ринковими факторами. Останнє представляється досить важливим. Справді, якщо портфель складається з 1000 проданих ф’ючерсів на ГКО з виконанням у листопаді і 1000 куплених ф’ючерсів на той же випуск ГКО з виконанням у грудні того ж року, ясно, що передбачувані величини втрат у такого портфеля малі, тому що ціни ф’ючерсів сильно корелюють і з великою ймовірністю будуть змінюватися синхронно.

Однак на реальному фінансовому ринку припущення (гіпотеза) про нормальність розподілу, як правило, не виконується.

Загалом VaR - це статистичний підхід, і основним поняттям у ньому є розподіл імовірностей, який пов'язує всі можливі величини змін ринкових факторів з їх ймовірностями. Методологія VaR володіє рядом безсумнівних переваг: вона дозволяє виміряти ризик у термінах можливих втрат, співвіднесених з імовірностями їхнього виникнення; дозволяє виміряти ризики на різних ринках універсальним образом; дозволяє агрегувати ризики окремих позицій у єдину величину для всього портфеля, з огляду при цьому на інформацію про кількість позицій, волатильність на ринку і період підтримки позицій. Таким чином, VAR - це дійсно універсальний підхід до вимірювання ринкового ризику.

1.2 Методи визначення Va

R

та їх застосування

Існують три основних методи обчислення VaR:

1) аналітичний метод (який інакше називають варіаційно-коваріаційним методом, або методом коваріаційних матриць);

2) метод історичного моделювання (історичний метод, або метод історичних даних);

3) метод статистичного моделювання (метод статистичних випробувань або, інакше, метод Монте-Карло) [15, c. 77].

Основна ідея аналітичного методу полягає у виявленні ринкових факторів, які впливають на вартість портфеля, і апроксимації вартості портфеля на основі цих факторів. Тобто фінансові інструменти, які становлять портфель, розбиваються, наскільки це можливо, на елементарні активи, такі, що зміна кожного залежить від впливу лише одного ринкового фактору.

Наприклад, багаторічна купонна облігація може розглядатися як набір безкупонних облігацій з різними строками погашення.

Портфель розкладається на базисні активи (компоненти), від яких залежить його поточна (сучасна) вартість (Present Value). Середньоквадратичне відхилення вартості портфеля визначається середньоквадратичними відхиленнями кожної з компонентів і матрицею коваріацій. Найбільш відоме втілення цієї моделі - Risk-Metrics J.Р. Morgan.

Цей метод вимагає тільки оцінки параметрів розподілу при явному допущенні про вид розподілу ринкових факторів. Звичайно роблять припущення про нормальний закон розподілу кожного ринкового фактору. На основі даних минулих періодів (далі історичних даних) обчислюються математичні очікування й дисперсії факторів, а також кореляції між ними. Якщо функція має лінійний вигляд, то розподіл прибутковості портфеля в цілому також буде нормальним, і, знаючи параметри розподілів ринкових факторів, можна визначити параметри розподілу всього портфеля.

Оцінивши стандартні відхилення логарифмів змін цін для кожного з вхідних у портфель активів, обчислюємо VaR для них шляхом множення стандартних відхилень на відповідному довірчому рівню коефіцієнт.

Повне обчислення VaR портфеля вимагає знання кореляційних зв'язків між його елементами.

Аналітичний метод може бути узагальнений на портфель з довільним числом різних активів - досить знати їх кореляції між ними. Кореляції важливі при розгляді нелінійних інструментів. Кореляції між різними активами особливо важливі при розгляді складних портфелів - саме кореляція визначає характер прибутків і збитків між різними інструментами.

Серйозна перевага цього методу полягає в тому, що для більшості ринкових факторів всі необхідні параметри нормального розподілу добре відомі. Відзначимо також, що оцінка ризику в рамках методології VaR, отримана за допомогою аналітичного методу, збігається з оцінкою ризику, пропонованою сучасною портфельною теорією [15, c. 79].

Аналітичний метод простий у реалізації і дозволяє відносно швидко (можливо, навіть у режимі реального часу) обчислювати VaR практично на будь-яких сучасних комп'ютерах. Але якість оцінки погіршується при збільшенні в портфелі частки інструментів з нелінійними функціями виплат.

Крім того, необхідність робити припущення про вид розподілів для базових активів є серйозними недоліками цього методу. Аналітичний метод володіє також рядом не менш істотних недоліків. Зокрема, доводиться опиратися на досить сумнівні гіпотези про нормальність розподілу і стаціонарність нормального розподілу, що робить метод мало придатним для сучасних ринкових умов.

Метод не застосовується для портфелів, які складаються з інструментів, вартість яких залежить від базисних активів нелінійним образом, наприклад, для портфелів, що містять нелінійні фінансові інструменти (опціони).

У кожному разі визначення VaR має на увазі знання функції розподілу прибутковості портфеля за обраний інтервал часу. Якщо стандартне відхилення як міра ризику визначає «ширину» щільності розподілу прибутковості портфеля, то VaR визначає конкретне значення втрат у вартості портфеля, що відповідає заданій вазі «хвоста» розподілу.

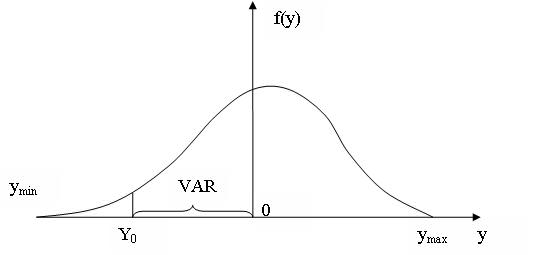

Приклад, що пояснює поняття й визначення VaR, наведений на рис.1.

Рис.1. Типова функція Va

R

По осі абсцис відкладені зміни цін ліквідації портфеля протягом певного періоду часу, по осі ординат - частота появи цих змін. Крива на малюнку задає щільність розподілу ймовірностей прибутків і втрат для даного портфеля і заданого періоду підтримки позицій. VaR-область відповідає обраному довірчому рівню 1-р = 98,5% у тому розумінні, що її площа становить 98,5% від загальної площі під кривою; відповідно площа області ліворуч становить 1,5% від загальної площі під кривою. Таким чином, VaR являє собою величину сумарних можливих втрат, які відповідають заданим довірчим рівням.

Резюмуючи все вищесказане по аналітичному методі, можна виділити основні позитивні й негативні сторони застосувань аналітичного методу для розрахунку VaR.

Його переваги:

1) простота й наочність розрахунків;

2) можливість розрахунку сукупної величини VaR для лінійних інструментів;

3) доступність методичних матеріалів.

Недоліки:

1) допущення про нормальний розподіл;

2) неможливість розрахунку VaR для нелінійних інструментів [4, c. 181].

Найвідомішою реалізацією аналітичного методу є система RiskMetrics, розроблена банком J. P. Morgan. Як основне допущення передбачається, що зміни ринкових факторів ризику мають нормальний розподіл. Це припущення дозволяє визначити розподіл прибутків і збитків для всього портфеля, який також буде нормальним. Потім, знаючи властивості закону нормального розподілу можна легко обчислити збиток, який буде траплятися не частіше заданого відсотка випадків, тобто показник ризикової вартості.

Наріжним каменем аналітичного методу є процедура відображення ризиків (англ. risk mapping). Вона припускає декомпозицію кожного інструмента з портфеля на безліч більше простих, стандартних інструментів або позицій, при цьому кожна стандартна позиція повинна відображати лише один ринковий фактор ризику. Для кожної стандартної позиції визначається її поточна вартість як функція від єдиних ринкових факторів, за умови, що значення інших ринкових факторів ризику є фіксованими. Для оцінки опціонів використовується лінійна апроксимація, при цьому вартість опціону виражається у вигляді дельта-еквівалентної позиції «спот».

Таким чином, вихідний портфель фінансових інструментів представляється у вигляді еквівалентного портфеля стандартних позицій. Еквівалентність, яка у загальному випадку може бути лише приблизною, означає, що портфель стандартних позицій має таку ж чутливість до змін значень ринкових факторів. Величина ризикової вартості визначається саме для еквівалентного портфеля стандартних позицій. Подібна апроксимація дає гарні результати, якщо число стандартних позицій досить великий і портфель не містить великої частки опціонів і заснованих на них інструментів, для оцінки яких лінійна апроксимація може виявитися неадекватною [15, c. 83].

На наступному етапі робиться припущення, що одноденні процентні зміни або збільшення логарифмів значень факторів ризику мають нормальний розподіл з математичним очікуванням, рівним нулю. Для кожного ринкового фактору проводиться статистична оцінка величини середнього квадратичного відхилення, а також розраховуються коефіцієнти кореляції між різними парами факторів. Отримані результати використаються для визначення середніх квадратичних відхилень і коефіцієнтів кореляції для вартостей стандартних позицій. Середнє квадратичне відхилення стандартної позиції розраховується як добуток середнього квадратичного відхилення відповідного ринкового фактору на коефіцієнт еластичності вартості позиції за даним ринковим фактором (процентна зміна вартості позиції при зміні величини ринкового фактору на 1%). Коефіцієнти кореляції для стандартних позицій дорівнюють коефіцієнтам кореляції між відповідними ринковими факторами за винятком того, що коефіцієнт кореляції міняє знак, якщо вартість стандартної позиції змінюється назад стосовно зміни ринкового фактору [15, c. 88].

Потім складається коваріаційна матриця змін вартостей стандартних позицій. За допомогою цієї матриці і формули дисперсії для суми нормально розподілених випадкових змінних можна розрахувати дисперсію вартості портфеля, яка складається зі стандартних позицій. Коваріаційна матриця множиться зліва і справа на вектор значень вартостей позицій, у результаті чого обчислюється значення дисперсії портфеля, звідки шляхом витягу квадратного кореня отримується його середнє квадратичне відхилення.

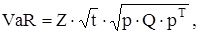

Нарешті, на основі властивостей нормального розподілу визначається значення ризикової вартості. Так, якщо довірчий інтервал заданий на рівні 95%, те величина ризикової вартості дорівнює 1,65 стандартного відхилення портфеля. Таким чином, величина ризикової вартості розраховується за наступною формулою:

де Z - кількість середніх квадратических відхилень, яка відповідає заданому довірчому інтервалу; t - часовий обрій; p - вектор розміру позицій; Q - ковариационная матриця змін вартості позицій.

Метод історичного моделювання (historical simulation) є відносно простим підходом, який, на відміну від аналітичного методу, не опирається на теорію ймовірностей і вимагає відносно невеликого числа припущень щодо статистичних розподілів для ринкових факторів ризику. Як і в аналітичному методі, вартості інструментів портфеля повинні бути попередньо представлені як функції ринкових факторів ризику.

Шуканий розподіл прибутків і збитків отримується емпіричним шляхом. Поточний портфель піддається впливу реальних змін значень ринкових факторів ризику, які спостерігалися в минулому, наприклад, за останні n періодів. Для цього будується n безлічей гіпотетичних значень ринкових факторів на основі їхніх нинішніх значень і процентних змін за останні n періодів. Таким чином, отримані гіпотетичні значення грунтуються на реальних даних, але не тотожні їм. На основі цих гіпотетичних наборів значень ринкових факторів розраховується n гіпотетичних значень вартості портфеля. Порівняння цих значень з поточною вартістю портфеля дає можливість знайти n величин прибутків і збитків, викликаних зміною ринкових факторів. Отримані величини також є гіпотетичними, тому що портфель міг мати різний склад протягом останніх n періодів. Останнім етапом є побудова емпіричного розподілу ймовірностей прибутків і збитків, отриманих у результаті змін вартості портфеля, і визначення величини ризикової вартості [15, c. 90].

Метод статистичних випробувань Монте-Карло (Monte-Carlo simulation) також відноситься до методів імітаційного моделювання, і в чинність цього він має ряд загальних особливостей з методом історичного моделювання. Основна відмінність полягає в тому, що в методі Монте-Карло не проводиться моделювання з використанням реально спостережуваних значень ринкових факторів. Замість цього вибирається статистичний розподіл, який добре апроксимує зміни ринкових факторів, і проводиться оцінка його параметрів. Для цієї мети часто використається розподіл Стьюдента або суміш нормальних розподілів. Потім на основі обраного розподілу за допомогою генератора псевдовипадкових чисел генеруються тисячі або навіть десятки тисяч гіпотетичних наборів значень ринкових факторів. Отримані значення використовуються для розрахунку величин прибутків і збитків, викликаних зміною вартості портфеля. На останньому етапі будується розподіл прибутків і збитків портфеля й визначається величина ризикової вартості.

Вибір методу розрахунку показника ризикової вартості буде визначатися складом і структурою портфеля, доступністю статистичних даних і програмного забезпечення, обчислювальними потужностями й рядом інших факторів.

Аналітичний метод поступається методам імітаційного моделювання в надійності оцінки ризиків портфелів, які складаються з опціонів і заснованих на них інструментів, вартість яких залежить від ринкових факторів нелінійним образом, особливо на порівняно значних тимчасових горизонтах. Метод історичного моделювання концептуально простий і найбільш доступний для розуміння вищого керівництва, однак його реалізація вимагає наявності тимчасових рядів значень по всіх використовуваних у розрахунках ринкових факторах, що не завжди можливо для сильно диверсифікованих портфелів. Особливо це стосується даних по процентних ставках для валют країн, які не мають розвинених фінансових ринків. Крім того, історичне моделювання припускає, що поведінка ринку в минулому буде повторюватися і в майбутньому, що в загальному випадку невірно. Головними труднощами при реалізації методу Монте-Карло є вибір адекватного розподілу для кожного ринкового фактору й оцінка його параметрів. Крім того, оцінка ризиків великих диверсифікованих портфелів на основі методу Монте-Карло вимагає значних витрат часу й технічних ресурсів. Ще одна проблема полягає в тому, що гіпотетичні розподіли ймовірностей ринкових факторів, використовувані в аналітичному методі й методі Монте-Карло, можуть не відповідати реальності. Звичайно емпіричні розподіли змін ринкових факторів мають значний ексцес у порівнянні з нормальним розподілом, тобто випадки значних відхилень від середнього значення зустрічаються частіше, ніж це передбачено нормальним розподілом [4, c. 194].

Варто підкреслити, що керування ринковим ризиком не вичерпується наведеними вище процедурами. Зокрема, ризик-менеджер зобов'язаний звертати увагу на коректність обраної ним моделі ринку, на репрезентативність використовуваних даних і правильність статистичних гіпотез. Тому при керуванні ринковим ризиком дуже корисним представляється також апостеріорний аналіз. Наприклад, обчисливши VаR для заданого портфеля, необхідно потім простежити, чи дійсно перевищення втрат над цим VаR відбувається лише в заданому малому відсотку випадків. Невідповідність фактичного відсотка перевищень теоретичному повинне наводити на думку про корекцію моделі або процедур обчислення VаR. На терміновому ринку ММВБ подібні процедури аналізу фактичних ризиків застосовуються вже давно.

При управлінні ринковим ризиком не варто також забувати, що хоча межі застосування VаR досить широкі (наприклад, вже існують розробки по впровадженню концепції VаR у процес вимірювання кредитного ризику), він не є панацеєю від всіх лих. Зокрема, VаR не може захистити від ризиків, пов'язаних з коливаннями цін всередині періоду підтримки позицій (наприклад, протягом торговельної сесії). Крім того, застосування VаR обмежене при врахуванні рідкісних, але досить небезпечних подій (типу «чорного вівторка» або банківської кризи). У таких випадках поряд з VаR варто застосовувати й інші методи.

ІІ ЗАСТОСУВАННЯ КОВАРІАЦІЙНОГО МЕТОДУ РОЗРАХУНКУ

VAR

НА ПРИКЛАДІ ФОНДОВОЇ БІРЖІ ПФТС

2.1 Методика розрахунку

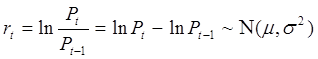

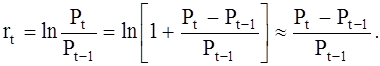

Коваріаційний (variance-covariance) метод розрахунку величини VaR є єдиним інструментом, що дозволяє одержати оцінку VaRу замкнутому виді. В його основі лежить припущення про нормальний закон розподілу змін факторів ринкового ризику (щоденних доходностей  ) - цін фінансових інструментів, котирувань цінних паперів), що й дозволяє здійснювати моделювання цінового ризику. ) - цін фінансових інструментів, котирувань цінних паперів), що й дозволяє здійснювати моделювання цінового ризику.

Оскільки ціни активів та їх відношення не можуть бути від'ємними, то в якості доходності активу (rt

) зазвичай приймаються логарифмічні прирощування значень цін [18, c. 143]:

, де , де

rt

– доходність активу в період часу t;

Pt

– ціна активу в період часу t;

Pt

-1

– ціна активу в період часу t-1.

Якщо логарифми відношень цін (безперервно нарощена доходність) розподі-лені нормально, то ці відношення будуть відповідати логнормальному розподілу:

, де , де

- нормальний закон розподілу; - нормальний закон розподілу;

- середнє значення доходності активу, - середнє значення доходності активу,

- дисперсія доходності активу. - дисперсія доходності активу.

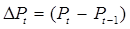

Досить часто на практиці замість логарифмічних прирощувань використаються звичайні процентні зміни цін, оскільки, як можна переконатися шляхом розкладання в ряд Тейлора, для незначних  ці величини будуть приблизно однаковими [18, c. 144]: ці величини будуть приблизно однаковими [18, c. 144]:

У випадку нормально розподіленої випадкової величини довірчий інтервал (1 -  ) завжди характеризується єдиним параметром – квантілем ) завжди характеризується єдиним параметром – квантілем  , що показує положення певного значення випадкової величини (симетрично в обох хвостах розподілу) щодо середнього (E[rt

] = , що показує положення певного значення випадкової величини (симетрично в обох хвостах розподілу) щодо середнього (E[rt

] =  ), вираженого в кількості стандартних відхилень доходності портфелю ( ), вираженого в кількості стандартних відхилень доходності портфелю ( ). ).

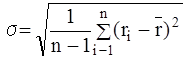

, де , де

- волатильність (мінливість) активу; - волатильність (мінливість) активу;

- значення параметра доходності активу; - значення параметра доходності активу;

- середня очікувана доходність; - середня очікувана доходність;

n - кількість днів (спостережень).

Так, для найбільше часто застосовуваних значень довірчого інтервалу  в 95% й 99% відповідні квантілі будуть дорівнювати 1,65 й 2,33 (табличні дані) стандартних відхилень доходності портфелю. в 95% й 99% відповідні квантілі будуть дорівнювати 1,65 й 2,33 (табличні дані) стандартних відхилень доходності портфелю.

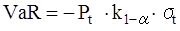

На теоретичному рівні величина VaR в параметричному методі визначається формулою

і відображає не ціну (або вартість) як таку, а її найбільш очікувану зміну за один день.

Досить часто знак «-» опускають й оперують абсолютним значенням.

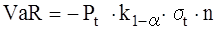

Для часових горизонтів, що перевищують один день, припускають, що дисперсія змін цін пропорційна тривалості часового горизонту прогнозування, що дозволяє одержати оцінку ринкового ризику шляхом простого масштабування одноденної величини, тобто VaR в цьому випадку розраховується за формулою:

. .

Варто зазначити, що така оцінка буде прийнятною лише для порівняно невеликих інтервалів часу (не більше 10-15 днів), при цьому її точність падає зі збільшенням часового горизонту [18, c. 145].

Таким чином, центральною проблемою під час розрахунку величини VaR коваріаційним методом є знаходження дисперсії доходності фінансового інструменту.

2.2 Обчислення ризику на ринку акцій українських емітентів

за даними ПФТС за 2006 р.

На практиці варіаційно-коваріаційний метод розрахунку VaR має нижче наведений алгоритм.

На першому етапі визначається вихідний ряд показників (глибина розрахунку) - значень вартості певного портфелю для усіх фіксованих в історичному періоді станів ринку за 1-2 роки . У найпростішому випадку одного інструмента розглядається історичний ряд ринкових цін (котирувань), одержаних з показників ринкової статистики.

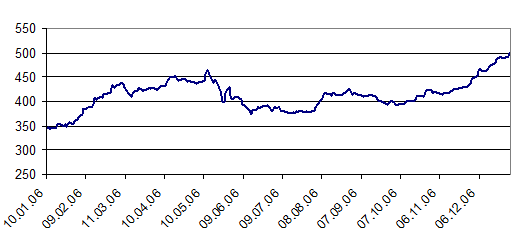

Як приклад застосування коваріаційного методу для оцінки ризиків на ринку акцій українських емітентів, за вихідний показник візьмемо індекс акцій ПФТС за 2006 рік (243 дні). Тобто, глибина розрахунку VaR складає 1 рік.

Рис. 1. Динаміка значень індексу ПФТС у 2006 р.

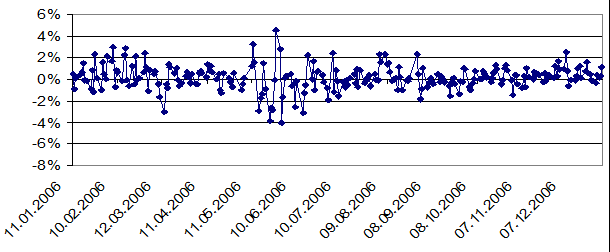

На другому етапі отриманий часовий ряд переводиться в ряд відносних змін за формулою:

Наведеному вище ряду значень відповідають наступні відносні зміни індексу на рисунку 2.

Рис. 2. Щоденні зміни значень індексу ПФТС у 2006 р.

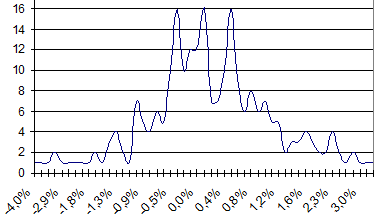

Третім етапом, і першим специфічним кроком варіаційно-коваріаційного способу розрахунку VAR, є визначення параметрів розподілу, що найкращим чином наближають фактичний розподіл розглядуваного показника до нормального.

З точки зору статистики нормальний розподіл описується двома параметрами - математичним очікуванням і стандартним відхиленням - які для наведеного прикладу індекса ПФТС дорівнюють, відповідно, 0,16% й 1,15%.

Рисунок 3 ілюструє прийнятну точність наближення змін індексу ПФТС до нормального розподілу.

Рис. 3. Фактичний розподіл змін індексу ПФТС у 2006 р.

Далі визначається значення оберненого нормального розподілу відповідно до отриманих раніше параметрів:

– встановленим рівнем довіри  - для короткої позиції, ризик для якої оцінюється по позитивних змінах, або - для короткої позиції, ризик для якої оцінюється по позитивних змінах, або

– оберненим довірчим рівнем (тобто 1 -  ) - для довгої позиції (для яких ризик проявляються лише в зниженні ринкової ціни) й, відповідно, негативних змінах. ) - для довгої позиції (для яких ризик проявляються лише в зниженні ринкової ціни) й, відповідно, негативних змінах.

Для даного прикладу індексу ПФТС найбільш типовим значенням довірчого рівня відповідають наступні значення оберненого нормального розподілу (таблиця 1).

Таблиця 1

Відносне значення оберненого нормального розподілу.

Параметричне ( варіаційно-коваріаційне) моделювання

Рівень

довіри

|

Найбільш ймовірне значення |

Найменше значення

V

a

R для довгої позиції

|

Найбільше значення

V

a

R для короткої позиції

|

| 95% |

0,16% |

1,7% |

2,1% |

| 97% |

2,0% |

2,3% |

| 99% |

2,5% |

2,8% |

Однак отримані значення VaR рівновіддалені від середнього значення лінійного тренду (VaR 2,0% та 2,3% з ймовірністю 97%), а тому варіаційно-коваріаційне моделювання не враховує асиметрію розподілу. Отже, різноманітні ймовірносні характеристики додатних і від’ємних коливань відносно тренда (наприклад, раптові, але суттєві падіння цін в умовах постійного незначного приросту) в цій моделі не враховуються.

На завершальному етапі отримані значення - відносна оцінка VAR - переводяться в абсолютний еквівалент - у випадку з використанням прямих вартісних ринкових або розрахункових показників (котирувань, курсів, індексів цін) множенням на поточну вартість позиції. Розрахунок абсолютного значення VaR для індексу ПФТС на 03.03.2006 (поточна вартість індексу = 432,83) подано в таблиці 2. Отже, інвестувавши у фондовий інструмент ПФТС 03.03.2006 року, ми могли б максимально втратити 9,09 пункти цього індексу протягом найближчої доби з ймовірністю 95% та глибиною розрахунку в 1 рік, тобто поточна вартість інструменту максимально могла б знизитися до позначки 423,74.

З ймовірністю 99% (рівнем довіри, рекомендованим Базельським комітетом з питань банківського нагляду) протягом 24 годин ми не могли б втратити більше, ніж 12,12 пункти індексу (мінімальна поточна вартість інструменту могла б становити 420,71).

Таблиця 2

Абсолютне значення VaR на 3.03.2006.

Параметричне ( варіаційно-коваріаційне) моделювання

| Рівень довіри |

Найменше значення

VAR

|

Найбільше значення

VAR

|

| 95% |

7,36 |

9,09 |

| 97% |

8,66 |

9,96 |

| 99% |

10,82 |

12,12 |

Представлений вище алгоритм відповідаєрозрахунку VaR для 1 інструмента. Для диверсифікованих портфелів розрахунок здійснюється за аналогічною схемою, але з використанням більш складного матричного математично-статистичногоінструментарію.

Таким чином, варіаційно-коваріаційний метод розрахунку VaR є досить вдалим та прийнятним для оцінки ризику змін вартості фінансових інструментів. Він відрізняється концептуальною і розрахунковою простотою. Зміна вартості фінансового активу в цьому методі являє собою лінійну комбінацію доходностей факторів ризику, що мають нормальний розподіл. Такий підхід дозволяє розраховувати показник VaR на основі тільки поточної вартості портфелю та оцінок мінливості доходності факторів ризику, що особливо зручно для великих диверсифікованих портфелів. Серед інших переваг методу – відносно невеликі витрати на збір первинних даних, швидкість розрахунку (в методах стохастичного моделювання - метод Монте-Карло, історичного моделювання - робиться повна переоцінка портфелю), задовільна точність оцінки VaR в більшості випадків практичного застосування.

ІІІ МІЖНАРОДНИЙ ДОСВІД ЗАСТОСУВАННЯ VаR-АНАЛІЗУ

Історично вперше концепція ризикової вартості почала використовуватися великими банками наприкінці 1980-х - початку 1990-х рр. для вимірювання сукупного ризику трейдингового портфеля. Вважається, що ідея VaR належить Деннісу Везерстоуну, голові ради директорів банку J.P. Morgan, який хотів щодня в 16:15 одержувати звіт про максимальні втрати по всіх трейдингових позиціях у банку, очікуваних у найближчі 24 години. Цей звіт повинен був поміщатися на одній сторінці і бути зрозумілим раді директорів банку. Він був розроблений на початку 1990-х рр. і одержав популярність як “Звіт 415” [22].

У 1993 р. термін “Value-at-Risk” вперше з'явився в публічному документі, у доповіді Derivatives: practices and principles, підготовленому J.P. Morgan за замовленням “Групи Тридцяти” (G30), некомерційної організації, яка об’єднує найбільші фінансові організації США. У жовтні 1994 р. банк J.P. Morgan опублікував систему RiskMetrics™ і розмістив в Інтернеті у відкритому доступі її докладний опис. Водночас банк розробив програмний пакет FourFifteen по обчисленню VaR на основі методології RiskMetrics™. Завдяки маркетинговій кампанії з поширення RiskMetrics™ про концепцію ризикової вартості стало відомо менш великим фінансовим організаціям, нефінансовим корпораціям та інституціональним інвесторам. Швидкому поширенню RiskMetrics™ також сприяли невисока вартість ($25 тис.) і простота експлуатації первинного програмного пакета, виконаного на основі MS Excel у комбінації з елементами Visual Basic [22].

Уже в 1994 р. при проведенні в США опитування дилерів цінних паперів 43% всіх респондентів заявили, що вони використовують той або інший варіант VaR, а 37% повідомили про свій намір почати застосовувати його до кінця 1995 р. За даними опитування, проведеного в 1995 р. Нью-Йоркською школою бізнесу, 60% пенсійних фондів використають VaR. У 1998 р. група RiskMetrics™ вийшла зі складу J.P. Morgan і, будучи самостійною організацією, займається дослідженнями в області ринкового і кредитного ризику. [24]

Стимулом до поширення VaR серед нефінансових корпорацій стало рішення американської Комісії з цінних паперів і бірж (Securities & Exchange Commission - SEC). У 1997 р. SEC установила для всіх підзвітних їй компаній правила з обов'язкового розкриття інформації про ринкову вартість використовуваних деривативів і фінансових активів, чутливих до коливань фінансових ринків. Відповідно до нових правил, VaR був однієї з трьох методик розрахунків, дозволених для обов'язкового розкриття інформації. У результаті організації, які використовували у своїй діяльності деривативи і фінансові інструменти, піддані значним коливанням ринкової вартості, почали проявляти значно більший інтерес до методів обчислення VaR. Водночас різко підвищився попит на консалтингові і програмні послуги з обчислення VaR.

Після того як концепція VaR стала популярною серед нефінансових корпорацій, з'явилася потреба у створенні корпоративної версії VaR, яка відображає специфіку ризику в нефінансових корпораціях, що з погляду ризику різко відрізняються від банків. Методологія кількісного виміру ризиків добре розроблена для ліквідних активів. Більш того, є великі і легко доступні дані про ліквідні фінансові активи. Більшість же активів нефінансових фірм є неліквідними. Для нефінансових корпорацій основним ризиком є ризик зниження операційних грошових потоків. Тому ключовою вартісною метрикою ризику є кеш-фло в умовах ризику, або C-Fa. Часовий горизонт для обчислення C-Fa, як правило, набагато довший від горизонту для обчислення VaR і варіюється від одного до двадцяти кварталів. При обчисленні C-Fa використовуються не лише базові фінансові фактори ризику, але й специфічні для корпорації фактори, які впливають на операційні грошові потоки, наприклад, зміна попиту на продукцію компанії, цінова політика конкурентів, галузеві результати НІОКР. При створенні цього різновиду VaR модель операційних грошових потоків повинна бути інтегрована з моделлю поведінки фінансових факторів [25].

Наприкінці 1990-х рр. кілька консалтингових фірм одночасно почали роботу над створенням корпоративного аналога VaR. У квітні 1999 р. RiskMetrics Group першої з консалтингових груп розмістила технічний документ CorporateMetrics™ у відкритому доступі і розробила для своїх клієнтів програмний пакет CorporateManager™. У середині 1999 р. у консалтинговій групі NERA (National Economic Research Associates) була сформована робоча команда, члени якої почали розробляти методологію обчислення корпоративного VaR. Групу очолив відомий фахівець в області корпоративних фінансів, професор економіки Гарвардського університету Джеремі Стейн. У серпні 2000 р. NERA обнародувала попередні результати і опис методу обчислення у дискусійній статті, опублікованої в провідному аналітичному журналі з корпоративних фінансів [22].

В останні роки створення адекватної вартісної метрики ризику для нефінансових корпорацій стає одним з найбільше активно досліджуваних областей і серед представників університетської науки. За останні роки було розроблено кілька альтернативних методик виміру ризику в корпораціях, серед них слід зазначити методики, засновані на застосуванні регресійного аналізу.

На сьогодні у світі для хеджування валютного ризику нефінансові корпорації найчастіше використовують такий вид валютних деривативів, як форвардні валютні контракти. Відповідно до результатів корпоративного опитування, проведеного Банком міжнародних розрахунків (Bank for International Settlements - BIS), 59% всіх компаній хімічної промисловості, 52% металургійних компаній, 51% машинобудівних підприємств і 44% організацій, які проводять товари тривалого користування (durables), використовують валютні форвардні контракти. До 42% автомобілебудівних компаній, підприємств харчової промисловості, транспортних компаній використовують валютні форварди.

Однією з галузей, де концепції VaR виявилися надзвичайно затребуваними, є сучасний агробізнес. Сільськогосподарські підприємства піддаються значному ціновому ризику, тому що ціни на їх продукцію характеризуються значної волатильністю. Значення VaR у цьому випадку збільшується тим, що на ринку число угод, укладених за готівку, зменшується, а кількість угод за допомогою різного роду контрактів росте. Дослідники всерйоз обговорюють проблему зникнення грошового ринку багатьох сільськогосподарських продуктів. Наприклад, наприкінці 1990-х рр. частка угод з продуктами м'ясного тваринництва США, укладених за різного роду контрактами, становила до 60% від загального обсягу продажів даної продукції. Зникнення цього ринку значно підвищує волатильность цін, тому що зникає механізм “виявлення ціни” (Price discovery).

У більшості галузей існує різниця між бізнес-ризиками і ринковими ризиками. Наприклад, основними бізнес-ризиками автовиробників є технологічні, конкурентні, виробничі ризики і ризик проведення НІОКР. У той же час автовиробники піддаються таким ринковим ризикам, як валютний ризик і ризик зміни процентних ставок, які можуть вплинути на фінансові результати. Підприємства подібних галузей, як правило, намагаються активно управляти бізнес-ризиками і хеджувати ринкові ризики. В інших галузях не можна провести чітку межу між бізнес-ризиками і ринковими ризиками. Найбільш яскравий приклад - фінансові організації, значна частина бізнесу яких полягає у прийнятті на себе ринкових ризиків на світових фінансових і сировинних ринках.

Зокрема, морські вантажні перевезення – одна з тих галузей, де бізнес-ризики практично невіддільні від ринкових ризиків. Фінансові результати вантажоперевезень прямо залежать від коливань цін на світових ринках фрахтових перевезень. Фактично судноволодіння є бізнесом з управління фрахтовим ризиком портфеля фізичних активів, яким є флот вантажних кораблів. Ціни на фрахтові перевезення традиційно характеризуються значною волатильністю [20].

Одним з видів форвардних контрактів є форвардна фрахтова угода (FFA), широко розповсюджене у вантажних морських перевезеннях і застосовна до класу фрахтових деривативів. Позабіржова торгівля форвардними фрахтовими угодами ведеться з 1992 р., і на сьогодні у світі склався значний і швидко зростаючий позабіржовий ринок FFA. Його найбільшими учасниками є компанії, які використовують чартерні перевезення (Cargill, RWE, EDF), судновласники (Armada, Bocimar, Coeclerici) і банки (Goldman Sachs, Morgan Stanley, Deutsche Bank, RBS). FFA використовуються даними компаніями для хеджування ризиків, спекулювання і в стратегічних цілях. У 2004 р. річний обсяг контрактів склав $25 млрд номінальної вартості фрахту (більше 1,6 млрд тонн). У тому ж році на ринку FFA було укладено більше восьми тисяч угод.

Форвардна фрахтова угода є контрактом, відповідно до якого продавець і покупець укладають двосторонню угоду про надання або використання фрахтових послуг на певному морському маршруті за фіксованою (контрактною) ціною на певну дату (Settlement date - день розрахунків) у майбутньому. Висновок FFA є безкоштовним, однак у день розрахунків одна зі сторін повинна буде оплатити іншій стороні різницю між контрактною і спотовою цінами на день закінчення контракту. FFA є позабалансовим (Off-balance-sheet) і позабіржовим (Over-the-counter) контрактом, який укладається і потім виконується за межами біржі, а тому немає формальної організації, яка б гарантувала виконання даних контрактів і брала на себе контрагентні ризики. Під контрагентным ризиком (Counterparty exposure) розуміються втрати, які одна зі сторін понесе, якщо інша сторона контракту відмовиться зробити необхідні виплати в день розрахунків. Контрагентний ризик не є унікальним тільки для FFA, а є присутнім у багатьох інших фінансових контрактах [20].

Відповідно до VaR-рекомендацій Базельського комітету, позабалансові контракти повинні бути переведені в “балансовий інструмент” (Оn-balance-sheet Instrument) шляхом обчислення “кредитно-еквівалентної суми” (Credit Equivalent Amount), виробленого за допомогою додавання поточного ризику (Current Exposure) контракту і потенційного ризику (Potential Exposure) контракту. Поточний ризик контракту визначається як вартість заміни контракту за існуючою ринковою ціною (Replacement Cost) на момент обчислення кредитно-еквівалентної суми. Знаючи поточний ризик, можна відповістити на запитання: скільки буде коштувати заміна контракту за ринковою ціною, якщо контрагент відмовиться від виконання умов контакту сьогодні.

Потенційний VaR контракту визначається як майбутня вартість заміни контракту і дозволяє виявити, який буде максимально можлива вартість заміни контракту, якщо контрагент відмовиться від виконання умов контракту в майбутньому. Наприклад, судновласник з метою хеджування ризику на певному маршруті зайняв коротку позицію (продав свої послуги на майбутній період) у тримісячній форвардній фрахтовій угоді за контрактною ціною $10. Ціна цього контракту через місяць після його укладення знизилася до $9. У судновласника тепер є нереалізований прибуток у розмірі $1, тому що контрагент повинен буде заплатити йому різницю в $1. Одночасно судновласник піддається контрагентному ризику в $1, оскільки якщо контрагент відмовиться виконувати умови контракту, вона зможе знову вийти на ринок і продати свої послуги тільки за $9. Отже, що VaR позиції дорівнює $1. За два місяці, що залишилися до виконання контракту, ціна контракту може впасти до $7, і, таким чином, потенційний ризик контракту складе $2 [20].

Також методологія VаR стала особливо широко застосовуватися в останні роки й сьогодні використовується в якості єдиного уніфікованого підходу до оцінки ризику міжнародними банківськими і фінансовими організаціями. Наприклад, Банк міжнародних розрахунків (BIS) застосовує VаR як основу при встановленні нормативів величини власного капіталу щодо ризику активів.

Таким чином, аналіз міжнародного досвіду використання VaR для визначення рівня ризику у різних фінансово-господарських операціях доводить, що потенційно VaR-аналіз та його похідні являються основним методом оцінки рівня ризику у великих корпоративних та банківських структурах. Світова економічна система вимагає від своїх учасників нових методів обчислення, оцінки та страхування ризиків, і саме тому методика VaR ста настільки популярною.

ВИСНОВКИ

Відповідно до мети роботи та поставлених завдань дослідження можна зробити ряд узагальнючих висновків.

1. Однією з розповсюджених моделей оцінки ризиків є VaR модель. VaR - величина максимально можливих втрат, така, що втрати у вартості даного портфеля інвестора за певний період часу із заданою ймовірністю не перевищать цієї вели-чини. Таким чином, VaR дає імовірнісну оцінку потенційних збитків по портфелю протягом певного періоду при експертно заданому довірчому рівні. Існують три основних методи обчислення VAR: аналітичний (методом варіаіїи-коваріації), історичне моделювання і статистичне моделювання (метод Монте-Карло).

Основна ідея аналітичного методу полягає у виявленні ринкових факторів, які впливають на вартість портфеля, і апроксимації вартості портфеля на основі цих факторів. Перевага цього методу полягає в тому, що для більшості ринкових факторів всі необхідні параметри нормального розподілу добре відомі. Оцінка ризику в рамках методології VaR, отримана за допомогою аналітичного методу, збігається з оцінкою ризику, пропонованою сучасною портфельною теорією.

Метод історичного моделювання (historical simulation) є відносно простим підходом, який, на відміну від аналітичного методу, не опирається на теорію ймовірностей і вимагає відносно невеликого числа припущень щодо статистичних розподілів для ринкових факторів ризику.

Метод статистичних випробувань Монте-Карло (Monte-Carlo simulation) також відноситься до методів імітаційного моделювання, і в чинність цього він має ряд загальних особливостей з методом історичного моделювання. Основна відмінність полягає в тому, що в методі Монте-Карло не проводиться моделювання з використанням реально спостережуваних значень ринкових факторів, замість цього вибирається статистичний розподіл, який добре апроксимує зміни ринкових факторів, і проводиться оцінка його параметрів.

Загалом складно рекомендувати один з методів обчислення VaR. Вибираючи, якому з них віддати перевагу, необхідно враховувати макроекономічну ситуацію, а також мети й завдання конкретної організації. Як приклад опишемо застосування методології VaR при керуванні ризиками біржового термінового ринку.

2. Застосування методології VaR дозволяє в цілому вирішити завдання виміру ринкового ризику. Але крім того, що ринковий ризик необхідно правильно виміряти, необхідно також навчитися управляти ім. Керування ринковим ризиком являє собою дії по мінімізації ризику й захисту від нього. Керування ринковим ризиком повинне містити в собі наступні процедури:

1) вимір ринкового ризику для заданого портфеля (обчислення VaR);

2) рішення питання про прийнятність можливих втрат (у розмірі VaR);

3) можлива зміна портфеля з метою мінімізації його VaR (наприклад, хеджирование своїх позицій за допомогою термінових інструментів);

4) резервування капіталу в розмірі не меншому VaR для покриття можливих втрат.

3. Управління ринковим ризиком не вичерпується наведеними вище процеду-рами. Зокрема, ризик-менеджер зобов'язаний звертати увагу на коректність обраної ним моделі ринку, на репрезентативність використовуваних даних і правильність статистичних гіпотез. Тому при керуванні ринковим ризиком дуже корисним представляється також апостеріорний аналіз. Наприклад, обчисливши VаR для заданого портфеля, необхідно потім простежити, чи дійсно перевищення втрат над цим VаR відбувається лише в заданому малому відсотку випадків. Невідповідність фактичного відсотка перевищень теоретичному повинне наводити на думку про корекцію моделі або процедур обчислення VаR.

До недоліків також варто віднести те, що VaR вимагає проведення великої роботи зі збору історичних даних та їх обробки. Крім того, оцінка можливих змін вартості портфеля обмежена набором попередніх історичних змін. Типова проблема при використанні даного методу полягає у відсутності необхідного обсягу історичних даних. Щоб одержати більше точну оцінку VaR, необхідно використати якомога більший обсяг даних, але використання занадто старих даних приводить до того, що сьогоднішній (і тим більше майбутній) ризик буде оцінений на основі даних, які не відповідають поточному стану ринку.

4. В останні роки створення адекватної вартісної метрики ризику для різних видів орагнізацій стає однією з найбільш активно досліджуваних областей. Зокрема, сьогодні у світі для хеджування валютного ризику найчастіше використовують такий вид валютних деривативів, як форвардні валютні контракти. 59% всіх компаній хімічної промисловості, 52% металургійних компаній, 51% машинобудівних підприємств і 44% організацій, які займаються продажем товарів тривалого користування, використовують валютні форвардні контракти. До 42% автомобілебудівних компаній, підприємств харчової промисловості, транспортних компаній використовують валютні форварди.

Відповідно до VaR-рекомендацій Базельського комітету, позабалансові контракти повинні бути переведені в “балансовий інструмент” шляхом обчислення “кредитно-еквівалентної суми”, виробленого за допомогою додавання поточного ризику контракту і потенційного ризику контракту. Поточний ризик контракту визначається як вартість заміни контракту за існуючою ринковою ціною на момент обчислення кредитно-еквівалентної суми. Знаючи поточний ризик, можна відповістити на запитання: скільки буде коштувати заміна контракту за ринковою ціною, якщо контрагент відмовиться від виконання умов контакту сьогодні.

Крім того, методологія VаR стала особливо широко застосовуватися в останні роки й сьогодні використовується в якості єдиного уніфікованого підходу до оцінки ризику міжнародними банківськими і фінансовими організаціями. Наприклад, Банк міжнародних розрахунків (BIS) застосовує VаR як основу при встановленні нормативів величини власного капіталу щодо ризику активів.

Резюмуючи все вищесказане, можна сказати, що, у принципі, всі наведені моделі по управління інвестиційними ризиками є класикою інвестиційної оцінки ризиків. Насправді ж у світі використовується численна кількість моделей оцінки ризиків, кожна з яких має свої недоліки й переваги, які усуваються або доповнюються.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ:

1. Алєксєєв І.В., Захарчук О.В., Рим Н.Н. Банківський маркетинг. - Львів: Львівський банківський коледж Нац. банку України, 1998. - 96 с.

2. Альгин А.П. Грани экономического риска. - М.: Знание, 1991. - 64 с.

3. Бирман Г., Шмидт С. Экономический анализ инвестиционных проектов: Пер. с англ.- М: Банки и биржи, ЮНИТИ, 1997. - 631 с.

4. Вітлинський В.В., Великоіваненко Г. І. Ризикологія в економіці та підприємництві: Монографія. – К.: КНЕУ, 2004. – 480 с.

5. Вітлінський В.В. Актуальні проблеми ризикології. - К.: КДЕУ, 1996. Деп. в ДНТБ України. №Ук96. - 40 с.

6. Вітлінський В.В. Аналіз, оцінка і моделювання економічного ризику. - К.: ДЕМІУР, 1996. - 212 с.

7. Вітлінський В. В., Великоіваненко Г. І. Фінансовий ризик і методи його вимірювання // Фінанси України. - 2000. - № 5. - С. 13-23.

8. Денисенко М.П., Домрачев В.М. та ін. Кредитування та ризики: навч. посібник. - К. : Вид. дім «Професіонал», 2008. - 480 с.

9. Економічний ризик та методи його вимірювання: Посібник для студентів економічних спеціальностей вузів / А. Б. Камінський. - К.: ІМФ при Київському національному університеті імені Тараса Шевченка, 2002.

10. Коломина М.Е. Сущность и измерение инвестионных рисков // Финансы. - 1994. - № 4. - С. 19-26.

11. Кононенко А.Ф., Холезов А. Д., Чумаков В. В. Принятие решений в условиях неопределённости. - М.: ВЦ АН СССР, 1991. - 197 с.

12. Лобанов А. Проблема метода при расчете valueatrisk // Рынок ценных бумаг. 2000. №21. с. 54 – 58.

13. Лобанов А., Порох А. Анализ применимости различных моделей расчета valueatrisk на российском рынке акций // Рынок ценных бумаг. 2001. №2. - С. 65-70.

14. Лобанов А.А., Чугунов А.В. Энциклопедия финансового риск-менеджмента. – М.: Альпина Бизнес Букс, 2009. – 644 с.

15. Машина І.Н. Економічний ризик та методи його вимірювання. – Київ: Центр навчальної літератури, 2003. – 188 с.

16. Риски в современном бизнесе. /П. Г. Грабовый, С. Н. Петрова, С. И. Полтавцев и др. - М.: Аланс, 1994. - 200 с.

17. Сарана М.А., Верченко П.І. Неокласичний підхід до побудови оптимального портфеля цінних паперів // Проблеми економічного ризику: аналіз та управління. Збірних наукових праць за матеріалами Першої Всеукраїнської науково-практичної конференції (26-28 жовтня 1998 р.). - К.: Міносвіти України, КНЕУ, 1998. - С. 68-69.

18. Шора О.Є. Застосування VAR-методології в практичній діяльності комерційних банків // Облік і фінанси АПК. - 2005. - №12. - С. 142-145.

19. Ястремський О.І. Основи теорії економічного ризику. Навчальний посібник для студентів екон. спец. навч. закладів. - К.: «АртЕк», 1997. - 248 с.

20. Attikouris K. T., Attikouris K. G., Nakos K. (2003). Measuring repayment risk in shipping loans. FreightMetrics. Athens.

21. Danielsson J., DeVries C. (2000). Value-at-Risk and Extreme Returns. Annales d’economie at de statistique. No. 60.

22. Duffie D., Pan J. (1997). An overview of Value-at-Risk. The Journal of Derivatives, Spring.

23. Giot P., Laurent S. (2003). Value-at-Risk for long and short trading positions. Journal of Applied Econometrics. Vol.18, pp.641-664.

24. Gordy M. (2000). A Comparative Anatomy of Credit Risk Models. Journal of Banking and Finance, 24 (1-2). - Р. 119-149.

25. Gupton, G.M., Finger, C.C. and Bhatia, M. (1997). CreditMetrics - Technical Document, Morgan Guaranty Trust Co. - Доступний з: http://www.riskmetrics.com/ research/techdoc

26. Haaf H., Reiss O. and Schoenmakers J. (2003). Numerically stable computation of CreditRisk+. Technical report, Weierstrass-Institut. – 210 р.

27. Hull J., White A. (1998). Incorporating volatility updating into the historical simulation method for Value-at-Risk. Journal of Risk.

28. Manfredo M., Leuthold R. (2001). Market risk and cattle feeding margin: an application of Value-at-Risk. Agribusiness: an international journal. Vol. 17, No. 3. Summer.

29. Manganelli S., Engle R. (2001). Value at risk models in finance. Working paper No.75. European Central Bank Working paper series.

30. Paul Glasserman. Monte Carlo Methods in Financial Engineering. Springer, 2004. – 321 р.

31. web-сайт Першої фондової торговельної системи (ПФТС) www.pfts.com

32. Доклад «Модель оценки рисков VAR индивидуальных стратегий» // II Восточноевропейский риск-менеджмент форум 04.11.2003 // www.riskinfo.ru/analytics

|