|

ЗМІСТ

1Теорія фінансових ресурсів підприємства

1.1Сутність фінансових ресурсів, як теоретичної категорії

1.2Джерела формування фінансових ресурсів

1.3Ефективність використання фінансових ресурсів

2Аналіз фінансового стану підприємства ТОВ «Фоззі-Н»

2.1Характеристика ТОВ «Фоззі-Н» як суб’єкта господарської діяльності

2.2Аналіз фінансових ресурсів та джерел їх формування

2.3 Оцінка ефективності використання фінансових ресурсів

3 Шляхи підвищення ефективності використання фінансових ресурсів

3.1 Оптимізація структури капіталу

3.2 Контролінг, як інструмент підвищення ефективності використання фінансових ресурсів

3.3 Джерела зростання прибутку підприємства

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

ВСТУП

У сучасних умовах для більшості підприємств типовим наслідком кризових явищ їхнього економічного розвитку стала гостра нестача необхідного обсягу активів, що істотно позначається на ефективності їхнього господарювання. Разом із цим низька забезпеченість підприємств активами супроводжується низьким рівнем їх використання.

Стрімкий характер зміни макроекономічних умов господарювання обумовлює необхідність здійснення адекватних змін у системі управління підприємствами. Насамперед це стосується фінансового управління, тому що в ситуації ускладнення зовнішнього середовища діяльності підприємств в першу чергу необхідним є впорядкування руху фінансових ресурсів. Проблема застосування способів та прийомів фінансового управління, що відповідають сучасним умовам господарювання, найбільш гостро постає на підприємствах торгівлі, оскільки ця галузь безпосередньо відображає весь спектр фінансових взаємодій між споживачем, виробником і державою.

Питанням здійснення фінансового управління присвячено велику кількість наукових праць як вітчизняних, так і закордонних авторів. Однак більшість з них досліджували цю проблему на макрорівні, в результаті чого мають місце усталені поняття фінансових важелів і методів, що являють собою інструменти державного управління підприємницькою діяльністю. Питання фінансового управління на рівні підприємств досліджувались такими вченими, як С.Аптекар, І.Бланк, В.Бєлолипецький, Н.Власова, В.Ковальов, А.Ковальова, А.Крутик, Л.Лігоненко, А.Мазаракі, Д.Моляков, Л.Омелянович, А.Поддєрьогін, О.Стоянова, Н.Ушакова, Л.Фролова та інші. Однак у наукових працях сучасних авторів відсутній єдиний підхід до трактування сутності окремих складових елементів фінансової діяльності підприємств торгівельної галузі. У результаті відбувається ототожнення способів, методів, механізмів і функцій фінансового управління, що створює труднощі їхнього практичного застосування в діяльності підприємств торгівлі. Фактором додаткового ускладнення ситуації є недостатній рівень адаптації окремих положень фінансового управління підприємством, розроблених західними вченими (Ю. Бригхем, Дж. Ван Хорн, Е. Гринолл), до сучасних умов господарювання вітчизняних підприємств і особливостей об'єктів фінансового управління в торгівлі.

Реклама

Актуальність теми

, недостатня наукова розробленість окремих її сторін і практична значимість визначили вибір мети і завдань дипломної роботи.

Предметом дослідження

в дипломній роботі є організація та методологія управління фінансовими ресурсами підприємств.

Об’єктом дослідження

є фінансова діяльність ТОВ «ФОЗЗІ-Н».

Метою дипломної роботи

є вивчення теоретичних засад та досвіду управління фінансовими ресурсами на сучасному підприємстві для виявлення основних шляхів підвищення його ефективності.

Виходячи з поставленої мети, завданням дипломної роботи

є:

- уточнення категоріальних понять фінансового менеджменту підприємств, визначення особливостей його організації в сучасних умовах;

- організаційно-економічна характеристика підприємства, як суб’єкта господарювання;

- практичне проведення аналізу фінансової діяльності ТОВ «ФОЗЗІ-Н»;

- оцінка ефективності використання фінансових ресурсів підприємства;

- визначення основних напрямки покращення якості управління фінансовими ресурсами з метою нейтралізації факторів, що негативно впливають на фінансовий стан підприємства;

- визначити шляхи подальшого вдосконалення управління фінансовими ресурсами підприємства і розробити відповідні пропозиції;

- прогнозування фінансово-економічних показників діяльності підприємства за умови впровадження наведених пропозицій.

Методичний інструментарій

дослідження складається із загальнотеоретичних та спеціальних методів наукового пізнання: аналізу і синтезу, конкретного і абстрактного, якісного і кількісного аналізу, порівняльних характеристик, розрахунково-аналітичних прийомів, інформаційних технологій.

Реклама

Інформаційною базою

для проведення дослідження є теоретичні джерела та практичні матеріали ТОВ «ФОЗЗІ-Н».

1

Теорія фінансових ресурсів підприємства

1.1Сутність фінансових ресурсів, як теоретичної категорії

"Фінансові ресурси" - одна з найбільш уживаних економічних категорій у понятійному апараті практичного менеджменту й економічної науки. Тому кожен дослідник питань фінансової теорії та фінансового менеджменту приділяє їм особливу увагу. Незважаючи на це, єдиної точки зору щодо змісту та економічної "інтерпретації фінансових ресурсів не існує.

Як вважає Г.Г. Кірейцев, економічна категорія "ресурси" на рівні господарюючого суб'єкта має низку особливостей:

- структура ресурсів динамічна и залежить від розвитку підприємства, стадії Його функціонування, галузі та сфери економіки;

- використання будь-якого виду ресурсів передбачає їх вартісне відтворення (ресурси із матеріально-уречевленої форми переходять у вартісну або фінансову) [13, с. 63].

Рівень державного регулювання економічних процесів, на який посилаються окремі автори, теж не може бути ознакою, що впливає на визначення суті фінансових ресурсів, оскільки залежить від теоретичних засад економічної політики держави та конкретних умов розвитку національної економіки. Так, кейнсіанська доктрина вважає державне регулювання важливим елементом системи забезпечення розвитку національної економіки, значення якого зростає у періоди погіршення ринкової кон'юнктури. Не випадково під час Великої кризи кінця двадцятих - початку тридцятих років минулого століття саме теоретичні моделі Дж. Кейнса та його послідовників стали основою економічної політики багатьох країн. На противагу кейнсіанській моделі економічної політики неоліберальний і особливо монетаристський напрям економічної теорії ратують за обмеження втручання держави в економічні процеси. Однак не існує жодної принципової відмінності в розумінні предметної суті фінансових ресурсів (капіталу) між представниками цих шкіл та напрямів у економічній теорії.

Представники класичної теорії наводять визначення фінансових ресурсів лише як державного явища.

Так, С.Ю. Вітте (1849-1915) вважав що з кінця XVII ст., під словом фінанси (фінансові ресурси) варто розуміти всю сукупність державного майна [7, с. 243]. Однак, в міру розвитку ринкових відносин, роль держави в економіці знижується. Розвиток ринків капіталу, підвищення ролі транснаціональних корпорацій, процеси концентрації в області виробництва, посилення значущості фінансового ресурсу як основоположного в системі ресурсного забезпечення будь-якої економічної діяльності привели в середині XX ст. до потреби теоретичного осмислення ролі фінансів на рівні господарюючого суб'єкта. Поняття "фінанси" та "фінансові ресурси" стали застосовувати не тільки як елемент державних фінансів. Так, представник англо-американської школи Л. Гітман дав таке тлумачення фінансів: "фінанси охоплюють процеси, інститути, ринки і інструменти, які мають відношення циркуляції грошових коштів між індивідуумами, підприємствами і державою "[33, с. 378].

Серед українських та російських вчених існує дуже багато визначень фінансових ресурсів підприємства. Така неоднозначність відображає, по-перше, відірваність вітчизняної економічної науки від тих процесів, перетворень і явищ, які нині відбуваються в українській економіці. По-друге, це свідчить про певне нерозуміння функціонування ринкової економіки та її законів, які поступово, але неухильно приходять на зміну командно-адміністративній системі, або принаймні про невдалу спробу поєднати закономірності цих двох систем у єдиному симбіозі.

Базові проблеми теорії фінансів у взаємозв'язку із положеннями політичної економії досліджував Е.О. Вознесенський. Автором зроблено спробу проаналізувати закономірності розвитку фінансів у різних формаціях. Він зазначає, що "фінансові ресурси" - це грошові фонди. На рівні держави це дійсно так, проте на нашу думку, фінансові ресурси на рівні суб'єктів господарювання це не тільки грошові фонди, але й грошові кошти у не фондовій формі [8, с. 54].

Розкриттю питань теорії та методології радянських фінансів, історії їх становлення та розвитку присвячено спільну роботу М.Г. Сичова та Б.І. Болдирєва "Финансы СССР" [25]. Щодо сутності фінансових ресурсів у ній зазначено, що утворені підприємствами, об'єднаннями, організаціями та державою грошові нагромадження та грошові фонди в порядку розподілу та перерозподілу суспільного продукту та національного доходу і є фінансовими ресурсами. Враховуючи це визначення можна зробити висновок, що автори розмежували фінансові ресурси та джерела їх утворення, що дозволило виділити в структурі фінансових ресурсів крім грошових фондів також і грошові нагромадження.

Більш конкретне визначення фінансовим ресурсам з указівкою їхніх джерел і механізму формування представив М.Я. Коробов [15]. На його думку, фінансові ресурси підприємства - це його власні і позичкові грошові фонди цільового призначення, які формуються в процесі розподілу та перерозподілу національного багатства, внутрішнього валового продукту і національного доходу та використовуються в статутних цілях підприємства [15, с. 267]. За визначенням М.Я. Коробова, фінансові ресурси підприємства приймають форму грошових фондів.

Такого ж погляду на сутність фінансових ресурсів дотримується також О.Д. Василик. У своїй праці "Теорія фінансів" [6] автор проводить глибокий аналіз сутності фінансових ресурсів на рівні державних фінансів, що і відображається у розгляді фінансових ресурсів як грошових фондів.

У І.В. Зятковського, як і в О.Д. Василика, ознакою фінансових ресурсів названо грошові фонди (цільове спрямування грошових коштів), а також визначено, в результаті чого вони створюються. Такий підхід є дискусійним, адже зосередження ресурсів у фонді спричиняє небажані „застої" коштів із можливим зменшенням прибутків та утворенням збитків. До ознак фінансових ресурсів підприємств І.В. Зятковський відносить джерела їхнього формування та факт володіння і розпорядження ними суб'єктом господарювання [11, с. 88].

У праці М.І. Туган-Барановського "Социальная теория распределения" запропонована соціально-економічна теорія розподілу фінансових ресурсів, що стала важливим кроком в розвитку економічної думки України [28, с. 32]. Незважаючи на прогресивність даного підходу він розкриває сутність лише формування первинних доходів, що акцентує увагу не на дослідженні фінансових ресурсів, як таких, а на джерелах їх формування.

Питанням сутності фінансів, їх ролі в розподілі та перерозподілі національного доходу присвячена праця Д.А.. Аллахвердяна "Роль финансов в распределении национального дохода СССР"[1]. В ній зазначається, що фінансові ресурси утворюються в процесі виробничо- фінансової діяльності підприємств завдяки створюваному ними чистому продукту, який отримуючи своє грошове вираження, виступає в якості фонду грошових коштів. Дане визначення, на нашу думку, є неповним оскільки: по- перше, не враховує те, що фінансові ресурси можуть крім виробничо-фінансової діяльності підприємств, також створюватися в процесі інвестування; по-друге, у визначенні робиться акцент на процесі формування фінансових ресурсів, а не їх розподілі та використанні, тобто досліджуються джерела фінансових ресурсів, а не самі фінансові ресурси; по- третє, грошові кошти підприємства можуть знаходитися не лише у фондовій формі.

Систематизація великого історичного матеріалу щодо питань розвитку фінансово-кредитних відносин в колишньому СРСР, який охоплює період з 1917 по 1950 роки проведена в праці В.П. Д'яченка "История финансов СССР (1917-1950 гг.)"[9]. В цій праці під фінансовими ресурсами автор розуміє централізовані та децентралізовані фонди грошових ресурсів у відповідності з функціями та завданнями держави. Трактування фінансових ресурсів у цій роботі здійснюється через призму адміністративно-командної системи, що базувалася на тотальній державній власності, що визначило пріоритетом досліджень державні фінанси, внаслідок чого логічним видається трактування фінансових ресурсів в якості фондів грошових коштів.

Питання фінансового управління підприємством розглядаються в роботі В.І. Терьохіна "Финансовое управление фирмой"[27]. У даній праці під фінансовими ресурсами розуміються фонди грошових коштів, які знаходяться в розпорядженні держави, господарюючих суб'єктів та населення, що утворюються в процесі розподілу та перерозподілу частини вартості валового внутрішнього продукту, головним чином чистого доходу у грошовій формі та призначені для забезпечення розширеного відтворення та задоволення загальнодержавних потреб. З цього визначення випливає, що автор розмежовує фінансові ресурси та джерела їх формування, проте не враховує те, що використання підприємством грошових коштів для виконання фінансових зобов'язань перед бюджетом та позабюджетними фондами, банками, страховими компаніями здійснюється у нефондовій формі.

Визначення належності до фінансових ресурсів грошових фондів і частини грошових коштів, що використовується у нефондовій формі, дає підручник "Фінанси підприємств" за ред. А.М. Поддєрьогіна [22]. Отже, також повністю ототожнюються фінансові ресурси та грошові кошти.

Швидше за все, визначення фінансових ресурсів як усіх коштів, або як їхньої частини, виникло через різне тлумачення сутності ресурсів держави і підприємств. Адже для підприємств саме ті кошти, що забезпечують господарську діяльність підприємства, є фінансовими ресурсами.

З наведених визначень фінансові ресурси характеризуються сумами грошових коштів, грошових нагромаджень, доходів або фондів грошових коштів, хоча

жодне визначення не конкретизує розміру фінансових ресурсів (уся сума грошових коштів (доходів, нагромаджень, фондів) чи тільки певна їхня частина).

Слід відмітити, що визначення фінансових ресурсів, які зводяться до формування фондів коштів, значно скорочує склад фінансових ресурсів, оскільки в розпорядженні підприємства можуть бути кошти у фондовій і нефондовій формах.

Грошові фонди - це частина коштів, що мають цільове призначення. З їхньою допомогою здійснюється забезпечення виробничої діяльності необхідними грошовими ресурсами, а також задоволення потреб розширеного виробництва: фінансування науково- технічного прогресу, опанування і впровадження нової техніки, економічного стимулювання та ін. До таких фондів відносяться статутний фонд, фонд оплати праці, фонд соціального призначення, резервний фонд та ін.

У нефондовій формі підприємством використовуються кошти для виконання зобов'язань перед бюджетом і позабюджетними фондами, банками, страховими організаціями. У нефондовій формі підприємства одержують дотації, субсидії, спонсорську допомогу. Фінансові ресурси в нефондовій формі не мають цільової спрямованості.

Те, що фінансові ресурси підприємства існують у фондовій і не фондовій формах, підкреслюється С.В. Хачатуряном. На його думку, фінансовими ресурсами доцільно вважати частину коштів підприємства у фондовій і нефондовій формах, що формується в результаті розподілу виробленого продукту, залучається до діяльності підприємства з різних джерел і спрямовується на забезпечення розширеного відтворення виробництва [30, с. 81].

В.В. Бурковський під терміном "фінансові ресурси" розуміє грошові кошти, акумульовані в фондах цільового призначення для здійснення відповідних витрат [5, с. 87].

Однак визначення, які характеризують фінансові ресурси лише з фондової форми, не є зовсім повними, оскільки вони можуть мати і нефондову форму. П.А. Стецюк стверджує що фондову детермінованість фінансових ресурсів не можна вважати істотною їхньою ознакою з огляду на такі обставини:

- існування певних видів фондів активів (ресурсів) можливе завдяки тому, що існують ці активи, а не навпаки;

- якщо погодитись із фондовою природою фінансових ресурсів, то потрібно визнати їх нормативний, а не об'єктивний характер. З огляду на це, виникає питання про правомірність віднесення до фінансових ресурсів коштів, що становлять окремі фонди, якщо регламент цих фондів встановлює певні обмеження на їхнє використання;

- такий підхід не дає відповіді на запитання: яка істотна різниця між коштами, що віднесені до певних фондів, і коштами, що не потрапили до них [26, с. 134].

В.В. Ковальов вважає, що трактування будь-якого фонду як джерела ресурсів для придбання активів не варто розуміти буквально - активи найчастіше набуваються у тому випадку, якщо у підприємства є достатні об'єми вільних грошових коштів, а не тому, що створено фонд. Не випадково підприємства не поспішають створювати різноманітні фонди, а акумулюють їх у вигляді нерозподіленого прибутку [14, с. 332].

Так, А.М. Бірман звертав увагу на відсутність чіткого розмежування між поняттями доходи, грошові кошти, грошові фонди (фонди грошових коштів), фінансові ресурси. Хоча і він трактував фінансові ресурси досить широко - як „виражену у грошах частину національного доходу, сконцентровану безпосередньо в державі чи в соціалістичних підприємств для використання на цілі розширеного відтворення та на загальні державні видатки" [4, с. 31 ]. Тобто, з одного боку, ресурси обмежено потребами лише розширеного відтворення, а з іншого - включено до них кошти, необхідні для загальнодержавних видатків (управлінських, оборонних, соціальних). Крім того, методологічний підхід А.М. Бірмана до фінансових ресурсів також не дозволяє окремо ідентифікувати фінансові ресурси суб'єкта господарювання.

За умов планової економіки у більшості наведених визначень фінансових ресурсів відсутнє розмежування фінансових ресурсів держави і підприємств. Відмінності визначено джерелами формування та напрямами використання фінансових ресурсів. За сучасних умов така відмінність обумовлена розвитком різних форм власності, повною самостійністю і відповідальністю підприємств.

На практиці також досить часто ототожнюють поняття грошових коштів і фінансових ресурсів. Термін "грошові кошти" - поняття більш широке як за змістом, так і за обсягами, ніж "фінансові ресурси", що складають тільки частину грошових коштів підприємства. Тому обов'язково потрібно визначати, які саме кошти є ресурсами. Доходи також пов'язані з фінансовими ресурсами (як джерело їхнього відновлення та прирощування).

Грошові нагромадження можуть розглядатися лише як джерело прирощування фінансових ресурсів, хоча вони можуть бути використані й на інші цілі.

Фонди ж грошових коштів можуть розглядатись як місце концентрації фінансових ресурсів, але, знову ж таки, у фондах можуть концентруватися не тільки ці ресурси. Тому усі наведені поняття між собою тісно пов'язані, але зовсім не тотожні [29, с. 131].

Цікавими є позиції фахівців, які до фінансових ресурсів відносять не лише грошові кошти (фонди, доходи, накопичення, нагромадження). Так, визначаючи сутність фінансових ресурсів, В.М.Опарін стверджує, що "фінансові ресурси - це сума коштів, спрямованих в основні та оборотні засоби підприємства, на основі яких формуються продуктивні доходи" [19, с. 10, 79]. Таким чином, до складу фінансових ресурсів включено всі кошти, що отримує суб'єкт господарювання (у фондовій або нефондовій формах), дещо, по-новому, трактується цільове спрямування фінансових ресурсів - дослідження напрямів їхнього розміщення. Отже, автором відзначено необхідність тлумачення фінансових ресурсів як динамічного поняття. Крім того, фінансові ресурси підприємств включають і кошти його контрагентів (належні підприємству), і ті, що формують вартість основних і оборотних засобів. Тож, думку, що фінансові ресурси - це не лише грошові кошти, автор підтверджує і тим, що вводить поняття „матеріалізовані фінансові ресурси - вкладені в основні засоби, які постійно забезпечують виробничий процес, і ті, що перебувають в обігу, обслуговуючи окремий виробничий цикл - оборотні кошти" [19, с. 79].

В.М. Опарін не погоджується з "трактуванням поняття фінансових ресурсів як суми коштів, які перебувають у розпорядженні суб'єктів підприємницької діяльності", оскільки унеможливлюється визначення того, що є передумовою (ресурсами), а що результатом (доходами (валовим та чистим прибутком) [20, с. 11].

При визначенні фінансових ресурсів Л.М. Худолій дотримується подібної В.М. Опаріну думки, визначаючи їх сумою коштів, спрямованих в основні та оборотні засоби підприємства [32, с. 42].

Поділяють думку щодо існування фінансових ресурсів не тільки у грошовій формі і Г.О. Партін, і А.Г. Завгородній, зазначаючи, що "за використанням фінансові ресурси підприємства поділяють на матеріалізовані фінансові ресурси (вкладені в основні засоби, запаси, виробництво, готову продукцію тощо) та грошові фінансові ресурси (грошові кошти та їхні еквіваленти)" [21 ,с. 15].

Результати теоретичних досліджень, предметом якого були різні фінансові аспекти відтворювального процесу, в тому числі й проблема формування та використання фінансових ресурсів, викладено у праці В.К. Сєнчагова "Финансовые ресурсы народного хазяйства".У ній автор визначав фінансові ресурси як сукупність грошових накопичень, амортизаційних відрахувань та інших коштів, які утворюються у процесі створення, розподілу і перерозподілу сукупного суспільного продукту [24]. Автор цього визначення концентрує увагу на детермінованості фінансових ресурсів до коштів, а їх формування пов'язане з ширшим колом економічних відносин - створенням, розподілом та перерозподілом сукупного суспільного продукту. Таке визначення не виділяє характерних ознак фінансових ресурсів, хоча дає опис їхніх складових частин, аналізуючи їхнє походження та призначення, не розкриває конкретних форм і видів існування. Крім того, фінансові ресурси подано як фінансовий результат виробничо-господарської діяльності підприємств, як джерело їхнього подальшого розвитку, а також ув'язано їх із грошовими коштами. Але разом з тим до складу фінансових ресурсів не включено основу забезпечення функціонування економіки - оборотні кошти.

Фінанси підприємств безпосередньо пов'язані з рухом грошових коштів. Саме тому досить часто поняття "фінанси підприємств" ототожнюються з грошовими коштами, наявними фінансовими ресурсами.

Дослідженню походження та еволюції терміну "фінансові ресурси" присвячена робота Д.С.Молякова "Финансы предприятий отраслей народного хозяйства"[17]. У ній стверджується, що поняття "фінансові ресурси" у вітчизняній практиці вперше було вжите під час складання першого п'ятирічного плану, до складу якого входив баланс фінансових ресурсів. Крім того, в ній наводиться декілька існуючих визначень терміну "фінансові ресурси", а саме:

- це грошові кошти, що знаходяться в розпорядженні держави, підприємств, господарських організацій і установ та які використовуються для фінансування витрат та утворення різних фондів та резервів. На нашу думку, говорячи про фінансові ресурси мається на увазі вже результат використання грошових коштів;

- це складова частина економічних ресурсів, що представляє собою кошти грошово-кредитної та бюджетної системи, які використовуються для забезпечення безперебійного функціонування та розвитку економіки, здійснення соціально-культурних заходів, задоволення потреб управління та оборони. На нашу думку, фінансові ресурси не можна трактувати лише в контексті коштів грошово-кредитної та бюджетної системи. В даному випадку ведеться мова лише про централізовані фонди фінансових ресурсів, які сформовані з метою виконання функцій держави, тобто не враховуються ті грошові кошти, які знаходяться в розпорядженні суб'єктів господарювання;

- це виражена в грошових коштах частина національного доходу, яка може бути використана державою (безпосередньо чи через підприємства) з метою розширеного відтворення. Дане визначення теж потребує уточнення, оскільки фінансові ресурси може використовувати не лише держава, а й ті ж суб'єкти підприємницької діяльності [17, с. 29].

У праці С.Я. Огородника "Финансово-кредитные методы повышения эффективности промышленного производства"[18] сформульовано поняття "фінансові ресурси" враховуючи такі припущення: фінанси слід розглядати як складову частину виробничих відносин суспільства; фінансові ресурси створюються та використовуються в процесі реалізації фінансових відносин; поняття "ресурс" розглядається як щось таке, що може бути використане для досягнення певних цілей. Виходячи з цього фінансові ресурси розглядаються автором як грошові кошти, що сформовані у фондах цільового призначення для здійснення певних витрат. У даній роботі спостерігається та ж сама помилка, що і в попередній праці, а саме не врахування в складі фінансових ресурсів грошових коштів, які використовуються у нефондовій формі.

Фінансові ресурси як сукупність грошових коштів, що знаходяться в розпорядженні підприємств, розглядаються в роботах І.Т. Балабанова "Основы финансового менеджмента. Как управлять капиталом"[2], А.О. Єпіфанова, І.В. Сало, І.І. Дьяконова "Бюджет і фінансова політика України"[10]. Для більшої точності, на нашу думку, доцільно б було окремо зазначити, що фінансові ресурси не просто грошові кошти, а деякий ресурс, що здатний перетворюватися на капітал який невиступає у вигляді реальних грошей.

У праці В.Г. Бєлоліпецького "Финансы фирмы"[3] поняття "фінансові ресурси" трактується як частина грошових коштів у формі доходів та зовнішніх надходжень, що призначені для виконання фінансових зобов'язань та здійснення витрат по забезпеченню розширеного відтворення. Дане визначення, на нашу думку, не враховує те, що частина фінансових ресурсів може бути іммобілізована у вигляді капіталу.

Проведене дослідження визначення сутності категорії "капітал" дозволило зробити висновок, що в економічній літературі з цього приводу розбіжностей ще більше, ніж при визначенні сутності фінансових ресурсів підприємств. Лауреат Нобелівської премії 1972 р. Дж. Р. Хікс визначив "різні підходи до визначення капіталу - як сукупності засобів виробництва або як грошової суми, використовуваної у господарських операціях з метою отримання доходу" [31, с. 79]. До числа прихильників теорії фонду Хікс відніс тих економістів, що визначили капітал як грошову вартість (представники англійської класичної політичної економії, У. Джевонс і багато прихильників австрійської школи). В останній третині минулого сторіччя в західній економічній теорії підсилився вплив "матеріалістів", тобто прихильників трактування капіталу як сукупності предметів, що мають певну загальну ознаку. До них Дж. Р. Хікс відносить А. Маршалла і А. Пігу [31, с. 79].

В умовах командно-адміністративної системи вважалося, що категорія капіталу притаманна капіталістичному способу виробництва. А категорія „фонди" вживалася із відокремленим розглядом її елементів, у той час як категорія капіталу виходить із єдності усіх його частин.

Серед українських учених розгляд фінансів підприємств у взаємозв'язку з капіталом дає В.П. Кудряшов, характеризуючи джерела його фінансування, структуру власного і позикового капіталу, активну його складову, статутний фонд підприємства [16]. Н.Н. Пойда-Носик та С.С. Грабарчук, ототожнюють капітал і фінансові ресурси, ставлячи тим самим питання про доцільність введення у науковий оборот терміна „фінансові ресурси" [23].

Насправді зазначені поняття є досить близькими за змістом. Поширеним є розуміння капіталу як суми відповідних ресурсів, що відповідає його суті і призначенню, як одного з головних факторів виробництва. Але між капіталом і фінансовими ресурсами є досить суттєві відмінності: не вся сума капіталу виконує функції фінансових ресурсів (забезпечення процесу виробництва), і не всі фінансові ресурси набувають форми капіталу.

Варто звернути увагу на трактування фінансових ресурсів, що пропонує А.С.Філімоненков, який вважає, що це власний, позиковий і залучений грошовий капітал, що використовується підприємствами для формування своїх активів і здійснення виробничо-фінансової діяльності з метою одержання відповідних доходів і прибутку [29, с. 13].У даному визначенні фінансові ресурси трактуються як грошовий капітал, вкладений у підприємство для одержання доходів і прибутку. Це можна пояснити тим, що сьогодні термін "фонди", як організаційна форма руху коштів у звітності підприємства, замінений на термін "капітал".

У результаті проведеного дослідження, проаналізувавши запропоновані різними авторами підходи до трактування фінансових ресурсів, можна зробити висновок, що вітчизняна наукова думка сформувала достатньо цілісне та докладне уявлення про процеси формування фінансових ресурсів підприємницьких структур і, у той же час, практично не нагромадила теоретичного та практичного досвіду розробки шляхів їх цільового та ефективного використання.

1.2Джерела формування фінансових ресурсів

Основне завдання фінансової діяльності підприємств полягає в мобілізації капіталу для фінансування їх операційної та інвестиційної діяльності. В свою чергу фінансові результати від діяльності впливають на фінансування капіталу підприємств: позитивні фінансові результати дозволяють збільшити капітал підприємства, а негативні – зменшити, що змушує підприємство шукати додаткові джерела його залучення.

За належністю підприємству виділяють власний і позичений види його капіталу.

Власний капітал характеризує загальну вартість коштів підприємства, що належать йому на правах власності й використовуються ним для формування визначеної частини його активів. Ця частина активів, яка сформована за рахунок інвестованого в них власного капіталу, являє собою чисті активи підприємства.

Позичений капітал характеризує залучені для фінансування розвитку підприємства на поворотній основі грошові кошти або інші майнові цінності. Усі форми позиченого капіталу, що використовуються підприємством, являють собою його фінансові зобов'язання, які підлягають погашенню в передбачені терміни.

Термін «фінансування» характеризує всі заходи, спрямовані на покриття потреби підприємства в капіталі, які включають мобілізацію фінансових ресурсів (грошових коштів, їх еквівалентів та майнових активів), їх повернення, а також відносини між підприємством та капіталодавцями, які з цього випливають (платіжні відносини, контроль та забезпечення).

Перш ніж перейти до вивчення механізмів залучення фінансових ресурсів суб’єктами господарювання, розглянемо основні форми фінансування. Їх здебільшого класифікують за такими критеріями:

а) залежно від цілей фінансування;

б) за джерелами надходження капіталу;

в) за правовим статусом капіталодавців щодо підприємства.

Залежно від цілей фінансування виокремлюють такі його форми:

фінансування при заснуванні підприємства;

на розширення діяльності;

рефінансування;

санаційне фінансування.

Структурно-логічні взаємозв’язки між окремими формами фінансування наведені на рис. 1.1 у формі матриці.

Статус

інвестора

|

Позичковий |

Власний |

Реструктуризація |

| капітал |

капітал |

активів |

| Джерела |

| фінансування |

| Зовнішнє |

Банківські,

комерційні

позички

|

Чáсткове

фінансування

(внески учасників

та засновників)

|

Дезінвестиції |

| Внутрішнє |

Забезпечення

наступних витрат

і платежів

|

Нерозподілений

прибуток

|

Амортизаційні

відрахування

|

Рис. 1.1. Матриця форм фінансування

За джерелами мобілізації фінансових ресурсів розрізняють зовнішнє та внутрішнє фінансування; за правовим статусом інвесторів — власний капітал і позичковий капітал. Власний капітал може бути сформований за рахунок внесків власників підприємства або шляхом реінвестування прибутку.

В іноземних літературних джерелах фінансування за рахунок нерозподіленого прибутку та амортизаційних відрахувань досить часто позначають також як Cash-flow-фінансування.

Позичковий капітал, як і власний, може бути мобілізований із зовнішніх та внутрішніх джерел. До зовнішніх джерел формування позичкового капіталу належать:

кредити банків (довго- і короткострокові);

кредиторська заборгованість за матеріальні цінності, виконані роботи, послуги;

заборгованість за розрахунками (з одержаних авансів, з бюджетом, з оплати праці тощо).

До внутрішніх джерел формування позичкового капіталу можна віднести:

нараховані у звітному періоді майбутні витрати та платежі (у т. ч. так звані стійкі пасиви);

доходи майбутніх періодів.

Як джерела фінансування можна розглядати фінансові ресурси підприємств, що формуються в результаті реструктуризації активів, під чим розуміють заходи, пов’язані зі зміною складу та структури окремих позицій активів. У рамках реструктуризації активів розглядають також амортизаційні відрахування і кошти, які одержує підприємство в результаті дезінвестицій. Щоправда, дискусійним є питання віднесення дезінвестицій до зовнішніх джерел фінансування. Загальний огляд форм фінансування та їх класифікацію подано на рис. 1.2.

Рис. 1.2. Форми фінансування підприємства

У підприємств можуть бути різні альтернативи залучення капіталу. Звичайно, не можна надати однозначних рекомендацій щодо вибору тієї чи іншої форми фінансування. В одних випадках фінансові ресурси слід формувати через збільшення власного капіталу, в інших — на основі залучення додаткових позичок. Для одних підприємств вигіднішою є можливість використовувати внутрішні джерела фінансування, для інших — зовнішні. Фінансовий менеджер під час прийняття рішень щодо вибору найбільш прийнятної форми фінансування повинен скористатися відповідними критеріями.

Для прийняття правильних фінансових рішень слід зважати на критерії, за допомогою яких можна оцінити переваги та недоліки залучення позичкового і власного капіталу, зовнішніх і внутрішніх джерел фінансування тощо. До типових критеріїв можна віднести такі:

Прибуток/рентабельність. Слід розрахувати, яким чином та чи інша форма фінансування вплине на результати діяльності підприємства. При цьому необхідно виходити з того, що рентабельність активів підприємства повинна перевищувати вартість залучення капіталу, а також враховувати, що зростання частки заборгованості в структурі капіталу в окремих випадках може привести до підвищення прибутковості підприємства, а в інших — навпаки.

Ліквідність. Фінансист повинен розрахувати, яким чином форма фінансування вплине на рівень теперішньої та майбутньої платоспроможності підприємства. Вхідні та вихідні грошові потоки слід координувати таким чином, щоб у будь-який час підприємство було спроможним виконати свої поточні платіжні зобов’язання. Цього можна досягти дотриманням фінансової рівноваги в довгостроковому періоді. Фінансова рівновага передбачає, що грошові надходження підприємства задовольняють або перевищують потребу в капіталі для виконання поточних платіжних зобов’язань. Доцільним при цьому вважається розрахунок показника дюрації (Duration), який характеризує середньозважений строк непогашеної заборгованості за основною сумою боргу та процентами. Слід враховувати також можливості пролонгації повернення фінансових ресурсів, санкції за порушення умов залучення коштів тощо. У разі, якщо фінансовим менеджментом підприємства неправильно розраховані строки залучення та використання капіталу або якщо вони порушені через погіршення умов діяльності підприємства (зменшення обсягів реалізації, неврахування інфляції при формуванні відпускних цін, високий рівень невиправданої дебіторської заборгованості, непередбачені штрафи за порушення податкового законодавства тощо), то фінансова рівновага порушується і підприємство не в змозі виконати свої платіжні зобов’язання. Якщо неплатоспроможність є стійкою, то це стає підставою для порушення справи про банкрутство підприємства.

Структура капіталу (незалежність). Вдаючись до тієї чи іншої форми фінансування, слід прогнозувати, яким чином вона вплине на рівень автономності і самостійності підприємства у разі використання коштів, збереження інформаційної незалежності та контролю над підприємством у цілому. Окрім цього, необхідно виявляти можливі ризики, зокрема ризик структури капіталу.

Накладні витрати, пов’язані із залученням коштів. Наприклад, емісійні витрати, витрати на обов’язкові аудиторські перевірки, витрати на обов’язкову публікацію звітності в засобах масової інформації тощо.

Мінімізація оподаткування. Доцільно вибирати ту форму фінансування, яка дасть найбільший ефект з погляду зменшення податкових платежів. Звичайно, податковий фактор слід розглядати в контексті його впливу на вартість залучення капіталу в цілому. Наприклад, при мобілізації коштів шляхом збільшення статутного капіталу слід враховувати, що пов’язані з цим накладні витрати зменшують об’єкт оподаткування, однак дивіденди, які є платою за використання власного капіталу, сплачуються за рахунок чистого прибутку після оподаткування. Натомість проценти за користування позичками відносяться на валові витрати. Разом з тим, податкові переваги, які можуть проявлятися при залученні позичкового капіталу, слід зіставляти із фінансовими ризиками, які при цьому виникають. Використовуючи як джерела фінансування нерозподілений прибуток, підприємство практично уникає затрат на мобілізацію коштів, однак на реінвестування може спрямовуватися лише прибуток, який залишається в розпорядженні підприємства після оподаткування. Тут слід також враховувати рівень оподаткування розподіленого та нерозподіленого прибутку, ставки оподаткування доходів фізичних осіб.

Об’єктивні обмеження: відсутність кредитного забезпечення, необхідного для залучення позичок, низький рівень кредитоспроможності, законодавчі обмеження щодо використання тієї чи іншої форми фінансування, договірні обмеження тощо.

Особливості законодавства про банкрутство: черговість задоволення претензій кредиторів; переважання механізмів санації неспроможного боржника чи захисту інтересів кредиторів тощо.

Максимізація доходів власників (дивідендна політика), так звана концепція Shareholder—Value. Згідно з цим критерієм усі рішення менеджменту підприємства, в т. ч. рішення у сфері фінансування, повинні спрямовуватися на досягнення головної мети діяльності суб’єкта господарювання — максимізації доходів власників.

На практиці кваліфіковані фінансові менеджери розробляють власну систему критеріїв, прийняття фінансових рішень, яка, окрім згаданих критеріїв, може бути доповнена іншими чи дещо спрощена. Для прикладу в табл. 1.1 наведено загальний огляд порівняльних характеристик фінансування підприємства за рахунок власного капіталу і позичок.

Таблиця 1.1

ПОРІВНЯЛЬНА ХАРАКТЕРИСТИКА ФІНАНСУВАННЯ ПІДПРИЄМСТВА

ЗА РАХУНОК ВЛАСНОГО І ПОЗИЧКОВОГО КАПІТАЛУ

| Критерії |

Власний капітал |

Позичковий капітал |

| 1. Рівень відповідальності капіталодавців |

Щонайменше у повному обсязі |

Відсутня; статус кредитора |

| 2. Участь в управлінні підприємством |

Як правило, дає право |

Як правило, участь в управлінні підприємством виключена |

| 3. Участь у прибутках |

Дає право участі у розподілі прибутків |

Обумовлені договором проценти; участь у розподілі прибутків виключена |

| 4. Строк використання |

Необмежений |

Обмеження згідно з договором |

| 5. Кредитне забезпечення |

Як правило, непотрібне |

Як правило, необхідне |

| 6. Податковий тягар |

Плата за користування здійснюється за рахунок прибутку, що залишився після сплати всіх податків |

Проценти за користування позиками відносяться на валові витрати, тобто зменшують податковий тягар |

| 7. Порядок повернення у разі банкрутства |

В останню чергу |

Першочергово, залежно від типу кредитора |

Слід зазначити, що з позиції підприємства — об’єкта інвестування власний капітал є менш ризиковим порівняно з позичковим. Для капіталодавців, навпаки, перебувати в статусі кредитора підприємства є менш ризиковим, ніж як власник, що зумовлено особливостями законодавства про банкрутство та деякими іншими чинниками.

Виробляючи стратегію залучення фінансових джерел необхідно спиратись на «золоте правило фінансування», яке називають також золотим банківським правилом, або правилом узгодженості строків. Це правило вимагає, щоб строки, на які мобілізуються фінансові ресурси, збігалися зі строками, на які вони вкладаються в реальні чи фінансові інвестиції. Це означає, що фінансовий капітал має бути мобілізований на строк, не менший від того, на який відповідний капітал заморожується в активах підприємства, тобто в об’єктах основних та оборотних засобів.

Підприємство, додержуючи вимог золотого правила фінансування, забезпечує собі стабільну ліквідність та платоспроможність. Але під час застосування цього правила постає проблема порівняння окремих статей активу та пасиву балансу (окремих об’єктів інвестування та джерел фінансування). Це можна (і є сенс) робити лише на стадії планування фінансово-господарської діяльності.

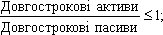

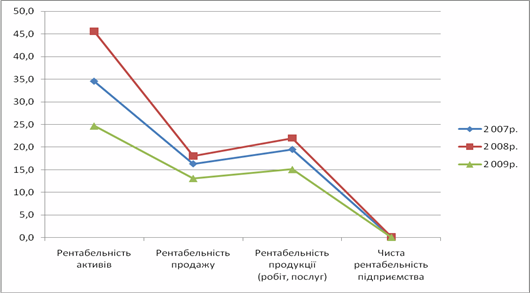

Загалом вважають, що має діяти принцип «загального фінансування», згідно з яким усі активи фінансуються за рахунок усіх пасивів. На практиці застосовуючи золоте правило фінансування, користуються двома умовами, що виражають його зміст:

1.

2.

У разі додержання золотого правила фінансування фінансова рівновага забезпечується за таких умов:

інвестований капітал своєчасно (у передбачені строки) вивільняється в результаті господарської діяльності;

існує можливість субституції або пролонгації строків повернення капіталу;

платежі, строк оплати яких настав, можна здійснити за рахунок надходжень від операційної та інвестиційної діяльності.

Отже, виникає парадокс. Золоте правило фінансування справджується, якщо існує можливість пролонгації чи залучення нового фінансового капіталу в разі настання строків погашення попередньої заборгованості. Проте якщо можлива субституція чи пролонгація, тоді зовсім не обов’язкова паралельність строків, на які залучається капітал, та строків інвестування. Тому фінансова стратегія залучення капіталу має також спиратись і на «золоте правило балансу».

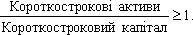

Золоте правило балансу вимагає не лише паралельності строків фінансування та інвестування, а й додержання певних співвідношень між окремими статтями пасивів та активів. Загалом це правило вимагає виконання двох умов:

а) основні засоби мають фінансуватися за рахунок власного капіталу та довгострокових позик;

б) довгострокові капіталовкладення мають фінансуватися за рахунок коштів, мобілізованих на довгостроковий період, тобто довгострокові пасиви мають використовуватися не лише для фінансування основних фондів, а й для довгострокових оборотних активів (наприклад, оборотні засоби, авансовані у стратегічні запаси сировини, неліквідні товари тощо).

Умови золотого правила балансу унаочнює рис. 1.3.

Рис. 1.3. Умови золотого правила балансу

Докладніше досліджуючи золоте правило балансу, можна виявити таку саму суперечність, як і в золотому правилі фінансування. Використання золотого правила балансу дає змогу уникнути проблем з ліквідністю, якщо списання активів у результаті господарської діяльності за обсягами і термінами збігається з погашенням залученого капіталу і якщо грошових надходжень достатньо для забезпечення розрахунків у процесі поточної операційної діяльності. У довгостроковому капіталі має також існувати можливість пролонгувати строки погашення існуючих кредитів і залучити новий капітал. Якщо ж такі можливості існують, то дотримання золотого правила балансу є необов’язковим.

1.3

Ефективність використання фінансових ресурсів

Професійне управління фінансами с підприємств вимагає глибокого аналізу фінансових ресурсів, що дасть змогу наточніше оцінити забезпеченість, інтенсивність та ефективність їх використання.

Аналіз фінансового стану розпочинають з попереднього читання фінансової звітності.

При економічному читанні балансу ставляться такі основні завдання:

1) виявити наявність та розміщення засобів на підприємстві, встановити зміни, які відбулися у їх складі і джерелах утворення за звітний період, дати оцінку цим змінам;

2) визначити платоспроможність підприємства і фактори, які впливають на неї;

3) вивчити швидкість обігу товарів;

4) проаналізувати стан дебіторської і кредиторської заборгованості;

5) визначити ступінь використання кредитів банку та своєчасність їх погашення;

6) перевірити підстави утворення і використання коштів фондів спеціального призначення;

7) встановити, як виконується бізнес-план підприємства;

8) встановити, як здійснені розрахунки з бюджетом та позабюджетними фондами;

9) визначити реальну вартість підприємства і його акцій;

10) зіставити баланс, який аналізується, з даними інших підприємств тієї ж галузі економіки.

Після попереднього огляду фінансової звітності підприємства аналітик розраховує фінансові коефіцієнти.

Фінансові коефіцієнти можна умовно поділити на чотири групи:

1. показники ліквідності;

2. показники фінансової стійкості;

3. показники ділової активності;

4. показники ефективності виробничої діяльності.

В залежності від конкретних цілей та завдань можна виконати фінансовий аналіз різного ступеня деталізації. Єдиної методики немає, тому аналітики використовують різноманітні набори показників.

У світовій практиці фінансові коефіцієнти як показники діяльності підприємства публікуються в річних звітах компаній. При цьому кожна компанія, звичайно, мас свій набір таких коефіцієнтів і їх власну систематизацію. Американські фірми найчастіше наводять в річному звіті набір з 10-15 показників [32, с.114].

Як вже зазначалося вище, головним критерієм для визначення фінансового стану є платоспроможність підприємства. Це здатність підприємства впевнено сплачувати всі свої боргові зобов'язання згідно з встановленими строками або відповідно до договірних умов. Її можна визначати за минулий період, на якусь певну дату або як майбутню можливість розрахуватися у необхідні терміни за існуючими короткостроковими зобов'язаннями.

Найпростіше можна визначити платоспроможність на якусь дату на підставі даних балансу підприємства. Для цього спочатку треба з'ясувати наявність залишку грошових коштів на поточному рахунку та інших рахунках грошових коштів. Якщо ці суми незначні, слід також перевірити стан розрахунків з різними кредиторами. Відсутність сум заборгованості, щодо яких прострочено терміни сплати, є доброю ознакою сталого фінансового стану. Вивчення заборгованості слід починати з визначення сум заборгованості по банківським кредитам, розрахунках з кредиторами за товари, роботи, послуги, розрахунках з бюджетом та з працівниками з оплати праці.

Аналіз фінансового стану підприємства за певний період, в принципі, потребує з'ясування платоспроможності на підставі сукупності проміжних показників по окремих датах або відносно коротких відрізках часу. Неоціненну послугу тут можуть дати щоденні банківські виписки з поточного рахунку (особливо одна сума – залишок коштів на кінець операційного дня). Хронічна відсутність коштів на кінець дня на цьому рахунку – надійна ознака незадовільного фінансового стану підприємства. Якщо при цьому врахувати можливі застарілі борги банкам, кредиторам, бюджету та ін., то негативна оцінка фінансової діяльності, а отже, і фінансового стану підприємства буде однозначною.

Крім аналізу платоспроможності підприємства слід також звернути особливу увагу на аналіз його ліквідності.

Ліквідність – це спроможність підприємства перетворювати свої активи в гроші для покриття всіх необхідних платежів по мірі настання їхнього терміну. Підприємство, оборотний капітал якого складається переважно з коштів і короткострокової дебіторської заборгованості, як правило, вважається більш ліквідним, порівняно з підприємством, оборотний капітал якого складається переважно з запасів.

Всі активи підприємства в залежності від ступеня ліквідності, тобто швидкості перетворення в кошти, можна умовно поділити на такі групи:

1. Найбільш ліквідні активи (А1) – суми по всіх статтях коштів, що можуть бути використані для виконання поточних розрахунків негайно. В цю групу включають також короткострокові фінансові вкладення (цінні папери).

2. Швидкореалізовані активи (А2) – активи, для обертання яких у наявні кошти потрібен певний час. У цю групу можна включити дебіторську заборгованість (платежі по якій очікуються протягом 12 місяців після звітної дати), інші оборотні активи.

3. Повільнореалізовані активи (А3) – найменш ліквідні активи. Це запаси, дебіторська заборгованість (платежі по якій очікуються більш як через 12 місяців після звітної дати), податок на додану вартість по придбаним цінностям тощо.

4. Важкореалізовані активи (А4) – активи, що призначені для використання в господарській діяльності протягом тривалого періоду часу. В цю групу можна включити статті I розділу активу балансу "Необоротні активи" [41, с.398].

Перші три групи активів протягом всього господарського періоду можуть постійно змінюватися і відносяться до поточних активів підприємства. Поточні активи більш ліквідні, ніж всі інші активи підприємства.

Пасиви балансу по мірі зростання строків погашення зобов'язань групуються наступним чином:

1. Найбільш термінові зобов'язання (П1) – кредиторська заборгованість, розрахунки по дивідендах, інші короткострокові зобов'язання, а також позики, не погашені в термін (за даними додатків до бухгалтерського балансу).

2. Короткострокові пасиви (П2) – короткострокові кредити банків та інші позики, які підлягають погашенню на протязі 12 місяців після звітної дати.

3. Довгострокові пасиви (П3) – довгострокові кредити та інші довгострокові пасиви – статті ІІI розділу пасиву балансу "Довгострокові зобов'язання".

4. Постійні пасиви (П4) – статті I розділу балансу "Власний капітал" [40, с.399 ].

Короткострокові і довгострокові зобов'язання, разом узяті, називають зовнішніми зобов'язаннями.

Підприємство вважається ліквідним, якщо його поточні активи перевищують його короткострокові зобов'язання.

Для оцінки реального ступеня ліквідності підприємства необхідно провести аналіз ліквідності балансу.

Ліквідність балансу визначається як ступінь покриття зобов'язань підприємства його активами, термін перетворення яких у гроші відповідає терміну погашення зобов'язань.

Для визначення ліквідності балансу варто зіставити результати по кожній групі активів і пасивів.

Баланс вважається абсолютно ліквідним, якщо виконуються умови:

А1 > П1

А2 > П2

А3 > П3

А4

< П4

Якщо виконуються перші три нерівності, тобто поточні активи перевищують зовнішні зобов'язання підприємства, то обов'язково виконується остання нерівність, що має глибокий економічний зміст і свідчить про наявність у підприємства власних оборотних коштів, тобто дотримується мінімальна умова фінансової стійкості.

Невиконання якоїсь із перших трьох нерівностей свідчить про те, що ліквідність балансу в тій чи іншій мірі відхиляється від абсолютної. При цьому нестача коштів по одній групі активів компенсується їх надлишком по іншій групі, хоча компенсація може бути лише по вартісній величині, оскільки в реальній платіжній ситуації менш ліквідні активи не можуть замінити більш ліквідні.

Зіставлення найбільш ліквідних коштів і швидкореалізованих активів з найбільш терміновими зобов'язаннями і короткостроковими пасивами дозволяє виявити поточну ліквідність і платоспроможність. Якщо ступінь ліквідності балансу настільки велика, що після погашення найбільш термінових зобов'язань залишаються зайві кошти, то можна прискорити терміни розрахунків із банком, постачальниками й іншими контрагентами.

Показники ліквідності застосовуються для оцінки спроможності підприємства виконувати свої короткострокові зобов'язання.

Загальну оцінку платоспроможності дає коефіцієнт покриття, який в економічній літературі також називають коефіцієнтом поточної ліквідності, коефіцієнтом загального покриття.

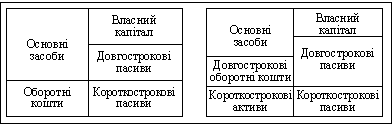

Коефіцієнт покриття дорівнює відношенню поточних активів до короткострокових зобов'язань і визначається в такий спосіб:

Коефіцієнт покриття вимірює загальну ліквідність і показує, якою мірою поточні кредиторські зобов'язання забезпечуються поточними активами, тобто скільки грошових одиниць поточних активів припадає на 1 грошову одиницю поточних зобов’язань. Якщо співвідношення менше, ніж 1:1, то поточні зобов'язання перевищують поточні активи.

Встановлений норматив цього показника рівний 2,0.

Коефіцієнт покриття є дуже укрупненим показником, внаслідок чого в ньому не відображається ступінь ліквідності окремих елементів оборотного капіталу. Тому у практиці аналізу фінансового стану на українських підприємствах використовують також інші коефіцієнти ліквідності, два з яких подано нижче.

Коефіцієнт швидкої ліквідності (миттєвої ліквідності), який є проміжним коефіцієнтом покриття і показує яка частина поточних активів з відрахуванням запасів і дебіторської заборгованості, платежі по який очікуються більш як через 12 місяців після звітної дати, покривається поточними зобов'язаннями. Він розраховується за формулою:

Для підприємств України рекомендована величина цього коефіцієнта коливається у межах від 0,8 до 1,0. Однак вона може бути надзвичайно високою через невиправдане зростання дебіторської заборгованості.

Коефіцієнт абсолютної ліквідності визначається відношенням найбільш ліквідних активів до поточних зобов'язань і розраховується за формулою:

Цей коефіцієнт є найбільш жорстким критерієм платоспроможності і показує, яку частку короткострокової заборгованості підприємство може погасити найближчим часом. Загальноприйнята величина цього коефіцієнта повинна перевищувати 0,2.

Показники ліквідності важливі не тільки для керівників і фінансових працівників підприємства, але становлять інтерес для різних користувачів інформації: коефіцієнт абсолютної ліквідності – для постачальників сировини і матеріалів, коефіцієнт швидкої ліквідності – для банків; коефіцієнт покриття – для покупців, власників акцій і облігацій підприємства.

Запорукою діяльності підприємства й основою його розвитку в конкурентному середовищі є стабільність (стійкість). На неї впливають різні чинники – як внутрішні, так і зовнішні: виробництво дешевої продукції та надання послуг, які мають попит; міцне становище підприємства на ринку; високий рівень матеріально-технічного забезпечення виробництва і застосування передових технологій; налагодженість економічних зв'язків із партнерами; ритмічність кругообігу засобів; ефективність господарських і фінансових операцій; незначний ступінь ризику в процесі здійснення виробничої і фінансової діяльності тощо. Таке розмаїття чинників зумовлює різні аспекти стійкості підприємства, зокрема, внутрішній і зовнішній.

Внутрішня стійкість підприємства відображає такий стан його трудового потенціалу, матеріально-речової і вартісної (грошової) структур виробництва і таку його динаміку, при якій забезпечуються стабільно високі натурально-речові й фінансові результати функціонування підприємства. В основі досягнення внутрішньої стійкості підприємства лежить своєчасне й гнучке управління внутрішніми і зовнішніми факторами його діяльності.

Зовнішню щодо суб'єкта господарювання стійкість слід визначати на основі стабільності економічного середовища, в рамках якого здійснюються його діяльність. Вона досягається відповідним макроекономічним регулюванням ринкової економіки.

Загальна стійкість підприємства може бути забезпечена лише за умови стабільної реалізації продукції й одержання виручки, достатньої за обсягом, щоб виконати свої зобов'язання перед бюджетом, розрахуватися з постачальниками, кредиторами, працівниками тощо. Водночас для розвитку підприємства необхідно, щоб після здійснення всіх розрахунків і всіх зобов'язань у нього залишався такий розмір прибутку, який би дав змогу розвивати виробництво й виводити його на конкурентноздатний рівень, здійснювати соціально-культурні програми для своїх працівників, забезпечувати посилення стимулів для їхньої високоефективної праці.

Саме така ситуація виражає зміст фінансової стійкості, яка є головним компонентом загальної стійкості підприємства. Фінансова стійкість є наслідком стабільного перевищення прибутків над витратами, забезпечує вільне маневрування коштами підприємства і шляхом ефективного їх використання сприяє безперебійному процесу виробництва і реалізації продукції.

Зовнішнім проявом фінансової стійкості виступає платоспроможність підприємства, тобто здатність підприємства своєчасно і в повному обсязі виконати свої платіжні зобов'язання, що випливають з торгових, кредитних і інших операцій платіжного характеру.

Вищою формою стійкості підприємства є його спроможність розвиватися в умовах внутрішнього і зовнішнього середовища. Для цього підприємство повинно мати гнучку структуру фінансових ресурсів і при необхідності мати можливість залучати позикові кошти, тобто бути кредитоспроможним. Кредитоспроможним є підприємство при наявності в нього передумов для одержання кредиту і спроможності своєчасно повернути взяту позику зі сплатою належних відсотків за рахунок прибутку або інших фінансових ресурсів.

За рахунок прибутку підприємство не тільки погашає свої зобов'язання перед банками, бюджетом, страховими компаніями та іншими підприємствами, але й інвестує кошти в капітальні витрати. Для підтримки фінансової стійкості важливий не тільки ріст абсолютної величини прибутку, але і його рівня щодо вкладеного капіталу або витрат підприємства, тобто рентабельності.

Успіх фінансово-господарської діяльності підприємства, а отже і його фінансова стійкість, багато в чому залежить від показників забезпеченості підприємства засобами та відповідними джерелами їх формування.

Для характеристики джерел формування запасів визначають три основних показники:

1) наявність власних обігових коштів (ВОК) – визначається як різниця між капіталом і резервами та необоротніми активами. Цей показник характеризує чистий оборотний капітал. Його збільшення порівняно з попереднім періодом свідчить про подальший розвиток діяльності підприємства. У формалізованому вигляді наявність обігових коштів можна записати:

ВОК = КіР – ПА, де

КіР – сума капіталу і резервів; ПА – необоротні активи.

2) наявність власних і довгострокових позикових джерел формування запасів і витрат (ВД) – визначається шляхом збільшення значення попереднього показника на суму довгострокових пасивів:

ВД = ВОК + ДП,

де ДП – довгострокові пасиви.

3) загальний розмір основних джерел формування запасів і витрат (ОД) визначається шляхом збільшення попереднього показника на суму короткострокових позичкових коштів:

ОД = ВД + КПК,

де КПК – короткострокові позикові кошти.

Цій трійці показників наявності джерел формування запасів відповідають три показники забезпеченості запасів джерелами їхнього формування:

1) надлишок (+) або нестача (-) власних обігових коштів (DВОК):

DВОК = ВОК – З,

де З – запаси.

2) надлишок (+) або нестача (-) власних та довгострокових джерел формування запасів (DВД):

DВД = ВД – 3

3) надлишок (+) або нестача (-) загальної величини основних джерел формування запасів (D(ОД):

DОД = ОД – 3

Для характеристики фінансової ситуації на підприємстві існує чотири типи фінансової стійкості:

1. Абсолютна стійкість фінансового стану, яка в нинішніх умовах розвитку економіки України зустрічається доволі рідко, задається умовою:

2. Нормальна стійкість фінансового стану підприємства, яка гарантує його платоспроможність, відповідає наступній умові:

З < ВОК + К,

де К – кредити банківських установ, а також кредиторська заборгованість за товари.

3. Нестійкий фінансовий стан характеризується рівнем платоспроможності, при якому зберігається можливість відновлення рівноваги за рахунок поповнення джерел власних коштів і збільшення ВОК:

З = ВОК + К + ДПФН,

де ДПФН – джерела, що послаблюють фінансову напруженість.

4. Кризовий фінансовий стан, при якому підприємство перебуває на межі банкрутства, тому що грошові кошти, короткострокові цінні папери і дебіторська заборгованість не покривають навіть його кредиторської заборгованості і прострочених позик:

З > ВОК + К

Таким чином, фінансова стійкість підприємства є комплексним поняттям, що залежить від численних і різноманітних факторів. Якщо якийсь із них випадає з аналізу фінансової стійкості, то оцінка впливу інших, прийнятих у розрахунок факторів, а також висновки ризикують виявитися спотвореними і не спроможними забезпечити фінансову стійкість.

Як правило, будучи тісно пов'язаними, зазначені фактори нерідко різнонаправленно впливають на результати функціонування підприємства, а значить, і на його фінансову стійкість. Негативна взаємодія одних факторів здатна знизити чи навіть повністю знищити позитивний вплив інших.

Наявність цих факторів потребує групування за ознаками:

1) за місцем виникнення можливе виділення зовнішніх і внутрішніх факторів;

2) за важливістю результату – основних і другорядних;

3) за структурою – простих і складних;

4) за часом дії – постійних і тимчасових.

Враховуючи, що підприємство є одночасно і суб'єктом, і об'єктом відносин у ринковій економіці, а також те, що воно має різні можливості впливу на динаміку різних факторів, які визначають фінансову стійкість, найважливішим є поділ їх на внутрішні й зовнішні. Перші безпосередньо залежать від організації роботи самого підприємства, а другі є зовнішніми щодо нього, їх зміна не залежить від підприємства. Цим поділом і слід керуватися, моделюючи виробничо-господарську діяльність і намагаючись управляти фінансовою стійкістю.

Розглянемо насамперед внутрішні фактори. Очевидно, що успіх чи невдача підприємницької діяльності багато в чому залежать від вибору складу й структури продукції чи послуг, що створюються підприємством. При цьому важливо не лише правильно вирішити, що виготовляти, а й безпомилково визначити, як виробляти, тобто шляхом застосування яких технологій і яких моделей організації виробництва й управління. Від відповіді на ці запитання залежать фінансові результати і в кінцевому підсумку фінансова стійкість.

Інший істотний фактор фінансової стійкості підприємства, тісно пов'язаний з видами продукції чи послуг, що виробляються, - це оптимальний склад і структура активів, а також ефективне управління ними. Стійкість підприємства та потенційна результативність бізнесу багато в чому залежать від якості поточних активів, від того, скільки задіяно обігових засобів і яких зокрема, яка величина запасів і активів у грошовій формі тощо. Коли підприємство зменшує запаси і ліквідні засоби, то воно може більше задіяти капіталу у виробничому процесі і, таким чином, збільшити прибуток. Однак разом із тим зростає ризик неплатоспроможності підприємства і навіть його зупинки внаслідок недостатності необхідних напівфабрикатів, сировини чи матеріалів.

Наступний значний внутрішній фактор фінансової стійкості – склад і структура фінансових ресурсів, правильний вибір тактики і стратегії управління ними. Чим більше у підприємства власних фінансових ресурсів, насамперед прибутку і фондів, що формуються на його рахунку, тим більша впевненість у збереженні ним фінансової стійкості. При цьому важливий не лише загальний обсяг прибутку, а й структура його розподілу і особливо та частка, яка спрямовується на розвиток виробництва. Також важливо проаналізувати використання прибутку в двох напрямках:

- по-перше, для фінансування поточної діяльності – на формування обігових засобів, зміцнення платоспроможності, посилення ліквідності тощо;

- по-друге, для інвестування в капітальні затрати і цінні папери.

Істотний вплив на забезпечення фінансової стійкості підприємства справляють кошти, що додатково мобілізуються на ринку позичкових капіталів. Зрозуміло, що чим більше коштів може залучити підприємство, тим значніші його фінансові можливості. Водночас зростає і фінансовий ризик нездатності підприємства своєчасно і в повному обсязі розплатитися зі своїми кредиторами.

При управлінні фінансовою стійкістю визначальними внутрішніми факторами є:

- галузева належність суб'єкта господарювання;

- структура продукції чи послуг, які випускаються підприємством, її частка в загальному платоспроможному попиті;

- розмір оплаченого статутного капіталу;

- величина й структура витрат, їхня динаміка порівняно з грошовими доходами;

- склад майна і фінансових ресурсів, включаючи запаси і резерви, їхній склад і структуру.

На фінансову стійкість істотний вплив справляє фаза економічного циклу, в якій перебуває економіка країни. У період кризи має місце відставання темпів реалізації продукції від темпів її виробництва, що спостерігається останніми роками в Україні. Зменшуються інвестиції в товарні запаси, що ще більше скорочує збут. Зменшуються в цілому доходи суб'єктів господарської діяльності, падають відносно і навіть абсолютно обсяги прибутку. Все це веде до зниження ліквідності підприємств, їх платоспроможності, що формує передумови для масових банкрутств.

Незадовільний платоспроможний попит, властивий кризовим явищам в економіці, призводить не лише до зростання неплатежів, а й до загострення конкурентної боротьби. Вона, в свою чергу, - істотний зовнішній фактор фінансової стійкості підприємств.

Важливими факторами фінансової стійкості є також податкова й кредитна політика, ступінь розвитку фінансового ринку, страхової справи й зовнішньоекономічних зв'язків тощо.

Ділова активність підприємства характеризується абсолютними і відносними результативними показниками використання ресурсів та обсягами господарської діяльності.

Ділова активність підприємства знаходить своє відображення, насамперед, у досягнутих абсолютних показниках, які характеризуються розміром обсягів господарської діяльності, доходу (виручки), фінансових результатів,

податками.

Аналізуючи ступінь ділової активності підприємства, необхідно оцінити оптимальне співвідношення темпів зміни наступних показників:

ЧП>ЧД>А> 1,00

де ЧП - чистий прибуток; ЧД - чистий дохід; А - активи.

Ця залежність означає, що:

а) активи підприємства зростають;

б) у порівнянні зі зростанням активів чистий дохід (виручка) зростає більш високими темпами, тобто майнові ресурси підприємства використовуються більш ефективно;

в) найбільшими темпами зростає чистий прибуток.

Наявні на підприємстві відхилення від теоретичного співвідношення, в умовах реконструкції виробництва слід розглядати, як такі, що направлені на збільшення ефективності його господарської діяльності в майбутньому.

Ефективність використання ресурсів визначається їх оборотністю - оборотом, виміряним у часі. Економічне значення оборотності полягає в тому, що від неї залежить величина необхідних підприємству активів для здійснення процесу виробництва та збуту продукції (товарів, робіт, послуг).

Швидкість обороту активів підприємства є однією з якісних характеристик фінансової політики підприємства. Чим більша швидкість обороту активів, тим ефективніше працює підприємство.

При дослідженні ділової активності суб'єкта господарювання визначають показники ефективності використання окремих видів активів:

1) коефіцієнт оборотності - кількість оборотів, яку здійснюють окремі види активів протягом звітного періоду. Коефіцієнт оборотності, визначений в гривнях, показує суму чистого доходу (виручки) підприємства на 1 грн. окремих видів активів. Середні залишки активів розраховують за даними балансу як відношення підсумків на початок і кінець періоду, що аналізується, до двох. Прискорення оборотності сприяє економії та вивільненню коштів з обороту. При аналізі слід враховувати, що високе значення коефіцієнтів оборотності не обов'язково означає ефективне використання активів на підприємстві. Коефіцієнт може бути високий і тоді, коли підприємство не може мати достатньо запасів активів, за рахунок-того, що воно виробляє недостатньо продукції або не може їх поновити;

2)тривалість обороту характеризується кількістю днів, протягом

яких активи проходять усі стадії одного кругообороту. У процесі придбання

активи з грошової форми переходять у продуктивну, тобто набувають форми

засобів виробництва; у процесі виробництва засоби виробництва набувають

форму предметів обороту - готової продукції, тобто переходять з

продуктивної форми у товарну; у процесі продажу готова продукція знову

набуває грошової форми, але уже в збільшеному розмірі - на суму прибутку.

Цей показник найбільш наочний і забезпечує порівняння показників

оборотності. Чим менша тривалість одного обороту, тим швидше майно

здійснює свій кругооборот та ефективніше використовується підприємством;

3)коефіцієнт закріплення (завантаження) активів

(величина, обернена коефіцієнту оборотності) показує їх суму, що припадає на 1 грн. чистого доходу і характеризує їх поточну наявну потребу на звітну дату для здійснення певного обсягу господарської діяльності.

Результативність і економічна доцільність функціонування підприємства оцінюється не тільки абсолютними, але і відносними показниками. Відносними показниками є система показників рентабельності.

У широкому розумінні слова поняття рентабельності означає прибутковість, дохідність. Підприємство вважається рентабельним, якщо результати від реалізації продукції покривають витрати виробництва і утворюють суму прибутку, достатню для нормального функціонування підприємства.

Економічна сутність рентабельності може бути розкрита тільки через характеристику системи показників. Загальний їхній зміст – визначення суми прибутку з однієї гривні вкладеного капіталу. І оскільки це відносні показники, то вони практично не підпадають під вплив інфляції.

Основними показниками рентабельності, якими вимірюється дохідність підприємств в Україні, є наступні:

Рентабельність активів (майна) (Ра

) – показує, який прибуток одержує підприємство з кожної гривні, вкладеної в активи:

, ,

де ЧП – прибуток, що залишається в розпорядженні підприємства (чистий прибуток); А – середній розмір активів.

Рентабельність поточних активів (Рпа

) – показує, скільки прибутку одержує підприємство з однієї гривні, вкладеної в поточні активи:

, ,

де Ап

– середній розмір поточних активів.

Рентабельність інвестицій (Рі

) – показник, що відображає ефективність використання засобів, інвестованих у підприємство. Цей показник відображає оцінку "майстерності" керування інвестиціями:

, ,

де П – загальна сума прибутку за звітний період; ВК – середній розмір власного капіталу; ДЗ – середній розмір довгострокових зобов'язань.

Показник рентабельності виробництва знаходиться в прямій залежності від рентабельності продукції й оберненій залежності від зміни фондоємності продукції.

Підвищення рентабельності продукції забезпечується переважно зниженням собівартості одиниці продукції. Чим краще використовуються основні виробничі фонди, тим нижче фондоємність, вище фондовіддача і внаслідок цього відбувається зростання показника рентабельності виробництва. При поліпшенні використання матеріальних обігових коштів знижується їхній розмір, що припадає на 1 гривню реалізованої продукції. Отже, чинники прискорення обіговості матеріальних обігових коштів є одночасно чинниками росту рентабельності виробництва.

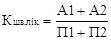

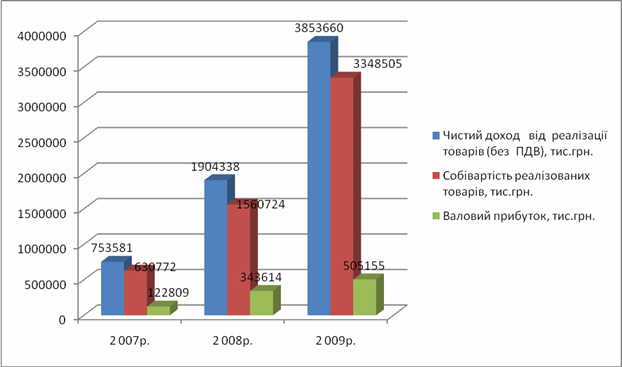

Отже, дослідження методики оцінки фінансового потенціалу підприємств дозволило визначити склад показників, які визначають рівень ефективності використання фінансових ресурсів підприємства (рис.1.4).

Залежно від змісту та задач аналізу фінансових ресурсів використовують такі основні інформаційні джерела: фінансову звітність; статистичну звітність; дані внутрішньогосподарського (управлінського) бухгалтерського обліку; вибіркові дані; експертні оцінки.

Рис.1.4. Склад показників, що визначає рівень фінансового потенціалу підприємства

Таким чином, на підставі проведеного дослідження можна зробити висновок, що одним з факторів забезпеченняприбутковості суб’єктів господарювання єефективне використання (включаючи аналіз іпланування) фінансових ресурсів. Ефективність фінансування підприємства неабияк визначається структурою джерел формування ресурсів, що залежать від форми власності, виду діяльності, територіального розміщення та інших факторів впливу. Очевидно, зростання частки власних фінансових ресурсів щодо позичених і залучених дає змогу зробити висновок про зростання ефективності фінансування підприємства.

2

Аналіз фінансового стану підприємства ТОВ «Фоззі-Н»

2.1Характеристика ТОВ «Фоззі-Н» як суб’єкта господарської діяльності

ТОВ "ФОЗЗI-Н" створене 02.12.2002 р. двома засновниками фiзичною особою та ЗАТ "ФОЗЗI".

Статутний капiтал становить 16,5 тис. грн. З метою залучення коштiв для поповнення обiгових коштiв у 01.09.2005 р. Товариство зареєструвало випуск iменних облiгацiй на суму 50 млн. грн. Цей випуск погашено у встановлений строк, а 06.11.2008 р. ДКЦПФР зареєстрований другий випуск облiгацiй на суму 100 млн. грн.

Станом на 31.12.2009 р. Товариство складається з двох учасникiв, що володiють загалом 100% Статутного капiталу.

Мiсцезнаходження Товариства - Київська обл., Києво-Святошинський р-н. м. Вишневе, вул. Промислова 5.

Основною дiяльнiстю Товариства є роздрiбна торгiвля продовольчими товарами, а також надання послуг по здачi майна в оренду.Торгова мережа Товариства включає 74 магазинiв в мiстах. Києвi, Бiлiй Церквi, Борисполi, Черкасах, Славутичi, Херсонi, миколаєвi, Одесi, Овiдiополi.

У 2009роцi пiдприємство вiдчувало негативний вплив свiтової та локальної фiнансової кризи (рiзке падiння курсу гривнi, змiна кредитної банкiвської полiтики, зниження платоспроможностi покупцiв та iнше).

Вищим органом Товариства є Загальнi збори Учасникiв, якi збираються не рiдше 1 разу на рiк. Виконавчим органом є Директор.Посадовою особою являється також головний бухгалтер. Організаційна структура підприємства наводиться на рис.2.1.

Організаційна структура управління ТОВ "ФОЗЗI-Н" має лінійно-функціональну форму організації управління. Основний принцип - розмежування повноважень і відповідальності за функціями та прийняття рішень по вертикалі. Управління в ТОВ "ФОЗЗI-Н" здійснюється за лінійною схемою, а функціональні підрозділи допомагають лінійним керівникам у вирішенні відповідних управлінських функцій.

Дире Дире

Рис.2.1. Організаційна структура управління

ТОВ "ФОЗЗI-Н"

Використання лінійно-функціональної структури управління має як позитивні так і негативні моменти. Позитивним фактором є поєднання переваг лінійних та функціональних структур, а негативними моментами - складність взаємодії лінійних і функціональних керівників, а також опір змінам в організації (внаслідок перевантаження лінійних і функціональних керівників).

Стратегічними напрямками розвитку в ТОВ "ФОЗЗI-Н" визначені: на 2010 рік

1) Збільшення обороту і прибутку

2) Оптимізація витрат

3) Збільшення частки ринку, розвиток нових напрямів діяльності

4) Збільшення задоволеності партнерів

5) Підвищення кваліфікації персоналу.

Використовуючи статті фінансової звітності - Балансу (ф. № 1) і Звіту про фінансові результати (ф. № 2) (Додаток А), проведемо аналіз ефективності господарської діяльності підприємства.

Основні показники, які характеризують діяльність ТОВ "ФОЗЗI-Н" за останні три роки ( 2007-2009 рр.) представлено в таблиці 2.1.

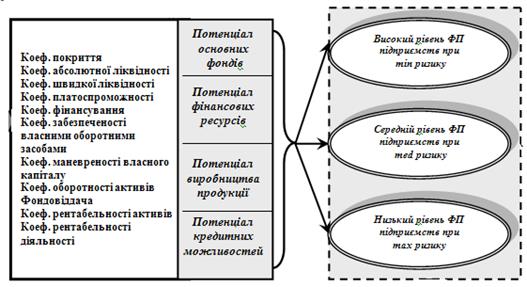

Аналізуючи дані, представлені в табл. 2.1, спостерігаємо, що виручка від реалізації у 2008 р. збільшилась порівняно з 2007 р. на 1150757 тис.грн, або на 152,7%, що пов'язано із зростанням обсягів діяльності. В 2009 р. виручка збільшилась порівняно з 2008 р. на 1949322 тис.грн, або на 102,4%. Загалом підвищення обсягів товарообороту на підприємстві пояснюють активною маркетингово-збутовою політикою підприємства.

Собівартість реалізованих товарів, наданих послуг за період 2007-2008рр. зросла на 929952 тис.грн., або на 147,4%. За період 2008-2009 рр. собівартість зросла на 1787781 тис.грн, або 114,5%. Оскільки темпи зростання виручки від реалізації перевищують темпи собівартості реалізації, це позитивно відображається на прибутковості підприємства протягом останніх трьох років.

Наочне відображення основних економічних показників представлено на рис.2.2.

Таблиця 2.1

Динаміка економічних показників господарської діяльності

ТОВ "ФОЗЗI-Н"

, 2007-2009 р.

| Показники |

2 007р. |

2 008р. |

2 009р. |

Відхилення 2008 р. до 2007 р. |

Відхилення 2009 р. до 2008 р. |

| тис.грн. |

% |

тис.грн. |

% |

| Чистий доход від реалізації товарів (без ПДВ), тис.грн. |

753581,0 |

1904338,0 |

3853660,0 |

1150757,0 |

152,7 |

1949322,0 |

102,4 |

| Собівартість реалізованих товарів, тис.грн. |

630772,0 |

1560724,0 |

3348505,0 |

929952,0 |

147,4 |

1787781,0 |

114,5 |

| Валовий прибуток, тис.грн. |

122809,0 |

343614,0 |

505155,0 |

220805,0 |

179,8 |

161541,0 |

47,0 |

| Вартість необоротних активів, тис.грн. |

133217,5 |

370541,8 |

421914,0 |

237324,3 |

178,1 |

51372,2 |

13,9 |

| Вартість оборотних активів, тис.грн. |

222390,0 |

382687,0 |

1623697,0 |

160297,0 |

72,1 |

1241010,0 |

324,3 |

| Трудові ресурси: |

| - чисельність, чол. |

2240 |

6769 |

4496 |

4529 |

202,2 |

-2273 |

-33,6 |

| - фонд оплати праці, тис.грн. |

28983,0 |

117474,0 |

69899,0 |

88491,0 |

305,3 |

-47575,0 |

-40,5 |

| Використання трудових ресурсів : |

| - продуктивність праці, тис.грн. |

336,4 |

281,3 |

857,1 |

-55,1 |

-16,4 |

575,8 |

204,7 |

| - доход на 1 грн. оплати праці, грн. |

26,0 |

16,2 |

55,1 |

-9,8 |

-37,7 |

38,9 |

240,1 |

| - середня заробітна плата грн. |

1078,2 |

1446,2 |

1295,6 |

368,0 |

34,1 |

-150,6 |

-10,4 |

| Коефіцієнт оборотності оборотних засобів |

3,4 |

5,0 |

2,4 |

1,6 |

46,9 |

-2,6 |

-52,3 |

| Фондовіддача |

5,7 |

5,1 |

9,1 |

-0,5 |

-9,1 |

4,0 |

77,7 |

| Валова рентабельність господарської діяльності, % |

19,5 |

22,0 |

15,1 |

2,5 |

х |

- 6,9 |

х |