Северо-Западная Академия государственной службы

Курсовая работа

по дисциплине Cтатистика

на тему

Статистический анализ платежного кризиса и несостоятельности российских предприятий

Выполнил

Студент курса

группы

отделения

Руководитель

Санкт-Петербург

2007

Введение. 3

Глава 1. Ситуация в России. 6

1.1. Проблемы сбоев в становлении рыночной экономики России. 1992-1998гг 6

1.2. Стратегии нахождения мер противодействия. 11

1.3. Кризис ликвидности. 19

Глава 2. Анализ тенденции просроченной кредиторской задолженности предприятий 25

Заключение. 44

Литература. 47

Приложение. 49

Происходящие в России экономические перемены обусловлены ее ориентацией на общие тенденции мирового развития. Осуществляется коренное преобразование механизма управления экономикой, его замена рыночными методами хозяйствования. Вступив на путь реформ, страна столкнулась с множеством проблем, которые свидетельствуют о системном кризисе переходной экономики.

Всеохватывающий кризис платежей – самый острый в череде кризисов, сотрясающих российскую экономику с начала 1992 года. Помимо разрушительного воздействия на производство, он поразил и бюджетно-финансовую систему страны, вызвав социальную напряженность в обществе.

Кризис платежей в современной российской экономике является одним из решающих факторов, дестабилизирующих работу всех отраслей народного хозяйства и определяющих темпы снижения объемов производства, тем самым оказывая существенное отрицательное воздействие на общероссийскую экономическую ситуацию.

Переход к рыночной экономике предопределил поиск оптимальных решений по управлению экономическими процессами и необходимость тесной увязки стратегических решений с вопросами совершенствования движения финансовых потоков как одним из основных регуляторов формирования экономической основы хозяйствующего субъекта.

Сегодня нет простого и однозначного решения по преодолению в короткий срок ситуации взаимных неплатежей. В современном сложном производстве каждое предприятие связано финансовыми отношениями с большим количеством поставщиков и потребителей. Следовательно, в условиях отсутствия нормального платежного оборота объемы задолженности предприятий продолжают возрастать, что негативно отражается на процессах снабжения и сбыта, на состоянии производства, потребительского рынка, экономики в целом.

Реклама

Следует отметить, что на современном этапе развития экономики России платежеспособность, то есть способность рассчитаться по обязательствам, становится одной из важнейших характеристик результативности работы предприятия. Она определяет не только его взаимоотношения с партнерами, банками, бюджетом, но и, в конечном счете, его успешную деятельность или банкротство.

Проблема кризиса платежеспособности предприятий сложна и многогранна, а решения, улучшающие сложившуюся ситуацию – особенно актуальны для экономики России.

Нет платежей – нет средств для функционирования потерпевших ущерб предприятий, – они вынуждены сокращать, а нередко и вовсе прекращать свою деятельность. Поскольку сложный клубок финансовых отношений охватывает многих производителей, следовательно, уменьшается объем ресурсов, используемых для платежей в народном хозяйстве [2].

Актуальность. Процесс перехода к рыночным отношениям в Российской Федерации, ряде стран Восточной Европы и бывшего СССР проходил в условиях острого платежного кризиса. Лавинообразный рост просроченных обязательств охватил практически все сферы экономических отношений. Нет сомнений в том, что лавинообразный рост неплатежей опасен для экономики. Он может парализовать всю систему расчетов между участниками рыночных процессов. Опаснее всего то, что неплатежи противоречат самой цели рыночных реформ, затрудняют переход к рынку, повергая экономику, которая уже не является плановой и еще не является рыночной, в ситуацию, когда уже отключены старые и еще не включены новые рычаги регулирования. Такая ситуация может нести в себе немалые экономические и социально-политические бедствия и опасности.

Задачи работы:

1. Описать состояние платежной системы российских предприятий с 1990-х годов

2. Указать возможные причины и ситуацию с неплатежами сейчас

Цель работы:

Целью исследования является выявление теоретических основ и закономерностей возникновения и распространения просроченной задолженности в экономике и смоделировать показатель объема неплатежей методами эконометрики и дать краткосрочный прогноз.

1.1. Проблемы сбоев в становлении рыночной экономики России.

1992-1998гг

Проанализируем основные факторы, обуславливающие неплатежеспособность предприятий в нынешних условиях, иными словами причины острой нехватки средств в наиболее ликвидной форме для погашения просроченных долгов. Корни данной проблемы – в слабой проработке вопросов развития микроэкономики (на уровне предприятий) в переходный к рыночным отношениям период, особенно финансовых и ценовых аспектов перехода, порядка учета затрат на производство, системы налогообложения, а также организации и планирования коммерческо-финансовой деятельности предприятий различного типа, форм и методов ее регулирования со стороны государства.

Реклама

Зачастую этот феномен пытаются объяснить периферийными производственными причинами[1]

. Между тем кризис платежей как системное, общеэкономическое явление наблюдался во всех странах Восточной Европы, переходящих к рынку, но не имел место в рыночных экономиках государств Латинской Америки и Азии, несмотря на присутствие в них всех вышесказанных проблем и на неразвитость инфраструктуры. Логично, таким образом, предположить: перечисленные проблемы для объяснения кризиса недостаточны [11].

В основе кризиса платежей, согласно предложенному подходу, лежит государственное финансирование производства при свободных ценах. Всеобъемлющее государственное финансирование включает кредитную эмиссию Центробанка коммерческим банкам для кредитов предприятиям, бюджетные инвестиции, льготы и т.д., а главное, означает пассивное покрытие государством производственных затрат предприятий. Госфинансирование обуславливает процесс постоянного вменения государству расходов предприятий, прежде всего через механизм взаимных кредитов и долгов предприятий, создающий перманентный кризис платежей. Вот почему свободные цены сущностно несовместимы с государственным финансированием.

Либерализация цен с 1 января 1992 года на большинство видов товаров и услуг привела к многократному их повышению, что в свою очередь при монополизме государственной собственности стимулировало невиданные темпы инфляции, принявшей форму инфляции издержек, которая характеризуется ожиданиями увеличения предстоящих затрат товаропроизводителями в условиях спада производства. Но при этом не были сделаны коррективы амортизирующего характера (с учетом инфляции) в порядок учета затрат на производство продукции.

Подведем небольшой итог из вышесказанного: после скачка цен в первом квартале 1992 года была вынужденно осуществлена дополнительная эмиссия платежных средств, в результате чего денежная масса выросла на 30%. В дальнейшем правительство и Центральный банк стремились проводить политику жесткого ограничения эмиссии. Сдерживание роста безналичной и наличной денежной массы стало одним из центральных моментов финансовой политики. Принятые меры дали определенный результат по значительному снижению роста инфляции в стране, однако одновременно породили кризис платежеспособности многих до той поры финансово устойчивых предприятий и организаций с последующим перерастанием в цепочку взаимных неплатежей.

В целом же не оправдался расчет на то, что освобождение цен и жесткие финансовые ограничения дадут возможность создать конкурентную хозяйственную среду и изменить мотивацию поведения государственных предприятий, что в конечном итоге и привело к кризису платежей.

Среди ведущих факторов, постоянно генерирующих кризис неплатежей, следует прежде всего назвать сложившуюся в условиях господства затратного механизма искаженную структуру затрат на производство. Высокий уровень материальных затрат вызывает у предприятий завышенные потребности в оборотных средствах для приобретения сырья, материалов, комплектующих изделий и энергии [8].

С другой стороны относительно низкий уровень заработной платы ограничивает покупательную способность, определяя уровень конечного потребления населением товаров и услуг. Диспропорция между возможностями конечного потребления и чрезмерными материальными затратами по всей цепочке отраслей, порождающая инфляцию издержек, тоже создает условия для постоянного углубления кризиса платежей.

Другой, не менее важный фактор связан непосредственно с особенностями деятельности предприятий в условиях переходного периода. Монополизм, значительные отклонения в ценах у разных производителей, разбалансированность в объемах производства товаров и услуг в разных отраслях, отсутствие или недостаточное развитие информационной инфраструктуры, неразвитость других рыночных механизмов приводят к излишним необоснованным затратам. Это также завышает потребности предприятий в оборотных средствах, в результате чего запускается механизм, который приводит либо к нарастанию неплатежей, либо к сокращению производства. В процессе взаимодействия множества предприятий друг с другом названные проблемы накладываются одна на другую.

Можно утверждать, что нарастание волны неплатежей непосредственно связано с продолжающимся функционированием на рынке низкорентабельных и убыточных предприятий. Как правило на них материальные затраты особенно высоки. Эти предприятия либо сами становятся началом цепочки неплатежей, из-за отсутствия средств не расплачиваясь с поставщиками, либо становятся, подняв цены, причиной дополнительного роста материальных затрат у потребителей. В последнем случае причиной возникновения неплатежей вновь будет несоответствие цен, обусловленных завышенными затратами производителей и платежеспособным спросом. В нормальных рыночных условиях предприятие должно разориться и, таким образом, прекратить в дальнейшем возникновение неплатежей [7].

Условием возникновения постоянно прогрессирующей задолженности стало отсутствие реального механизма банкротства предприятий, что позволяет им задерживать платежи без каких-либо серьезных последствий. Пользуясь такой возможностью, отдельные производители видят в неплатежах своеобразный «щит» от условий рыночной экономики.

При изменяющихся чуть ли не ежедневно ценах и задержки платежей возникает временное положение, когда деньги за отгруженную продукцию еще не поступили, а предприятию необходимо иметь денежные средства, чтобы оплачивать сырье и материалы для следующего производственного цикла.

Чем больше этот временной лаг, тем сильнее потенциальная возможность срыва платежных обязательств предприятий. В нормальных условиях при незначительной инфляции, эффективность использования материальных ресурсов и нормальной рентабельности предприятия решает проблему с помощью привлечения кредитов под оборотные средства, либо пополняет их за счет прибыли. В нынешних сложившихся условиях большинство предприятий не может использовать данные методы. Низкорентабельные, а тем более убыточные предприятия не имеют прибыли и не в состоянии расплатиться за кредит. Таким образом, потребность в кредитных ресурсах превышает, как правило, возможности предприятий по их оплате.

Нередко в начале цепочки неплатежей стоит государство, которое не сбалансировав доходы и расходы, задерживает оплату. Но государство, как самостоятельный сектор экономики, является не столько источником сколько такой же «жертвой» как и предприятия нефинансового сектора [4].

Таким образом, в стране идет постоянное увеличение несоответствия между реально обращающейся денежной массой и потребностью в оборотных средствах для обеспечения нормальной деятельности предприятий, начиная с закупки товара, сырья, комплектующих изделий и заканчивая продажей готовой продукции и своевременным возвратом банковских ссуд. Постоянно растут долги государства организациям и учреждениям бюджетной сферы. Оправдывается это недопоступлением платежей в бюджет, что во многом вызывается также кризисом платежей.

Из сказанного выше следует, что нет простого и однозначного решения, снимающего в короткие сроки проблему взаимных неплатежей с повестки дня. Она следствие многолетнего действия затратного механизма и неотъемлемая черта, характерная для периода адаптации затратной экономики к рыночным условиям. Полностью ее можно будет решить только с началом подъема экономики в условиях действия цивилизованного рынка, когда конкурентные условия заставят предприятия осуществлять ресурсосберегающую политику, а финансовая стабилизация приведет к существенному снижению уровня инфляции.

Преодоление платежного кризиса, демонтаж «пирамиды» просроченных задолженностей, прекращение тенденции бартеризации сделок остается одной из важнейших задач антикризисной политики. Переход к новой системе регулирования экономики создает возможности для ее решения [5].

Основные технологии преодоления кризиса неплатежей включают проведение взаимозачетов, рефинансирование коммерческих банков под учет векселей производственных предприятий, контроль за их обращением, организация эмиссии и обращения складских свидетельств и других разрешенных законом платежных инструментов. Кроме того, учитывая масштаб проблемы неплатежей и бартерных операций, а также тенденции регионализации рынка, целесообразно принять специальные меры по централизованной поддержке взаиморасчетов между предприятиями, испытывающими острый недостаток оборотных средств и информации о потребителях своей продукции. Эти меры могли бы включать осуществление секьюритизации просроченной задолженности и создание специальной инфраструктуры обращения долговых обязательств и поддержки расчетов между предприятиями. При этом важно совместить решение проблемы неплатежей с расширением предложения отечественных товаров и активизацией спроса на них.

Потрясения, обусловленные массовыми неплатежами, прочно вышли на первое место в ряду острейших проблем российской экономики. Резкий рост цен за годы реформ привел к обесценению денежных оборотных средств предприятий, а также их амортизационных фондов.

Предлагаемые меры по преодолению платежного кризиса можно разделить на:

1) неотложные, которые могут быть реализованы сравнительно быстро и смягчить нынешнюю ситуацию с неплатежами;

2) стратегические, способные оздоровить положение российской экономики в целом.

К первой группе мер относятся следующие.

1. Проведение всеобщего зачета платежей и применение к должникам процедур, исключающих их пребывание на товарном рынке как низкорентабельных и убыточных.

2. Вексельное обращение (включая учет и переучет векселей предприятий банками) которое в состоянии смягчить дефицит платежных средств и частично заменить деньги средствами ограниченной ликвидности.

3. Создание постоянно действующего механизма проведения взаимозачетов предприятий в виде зачетных палат, в том числе использование процедур клирингового зачета на региональном и межрегиональном уровнях.

Предлагаемые меры призваны смягчить нынешнюю ситуацию в экономике России.

Стратегические же направления оздоровления денежно-финансовой ситуации в российской экономике видятся так.

1. Меры по исправлению диспаритетов цен и стабилизации ценовых пропорций, которые сделают финансирование реального сектора экономики не более рискованным и не менее выгодным, чем краткосрочное кредитование посреднических операций и игра на валютно-финансовых рынках.

2. Жестко контролируемое отнесение основной массы эмиссии Центробанка на обслуживание текущего оборота в реальном секторе экономики, а сбережений и накоплений – на инвестиции и государственную поддержку ценовых паритетов.

3. Совершенствование законодательства о предприятиях и акционерных обществах, обеспечивающее эффективный контроль за деятельностью администрации со стороны наблюдательного совета (совета директоров) с учетом соответствующего опыта развитых стран.

4. Достижение в России инвестиционного оживления – важнейшего фактора преодоления кризиса и прекращения спада производства. Один из принципиальных аспектов реализации такой цели – удержание капитала в стране, пресечение его по сути бесконтрольного вывоза за границу. При инвестиционном голоде в нашей стране мощный поток капиталов сейчас устремляется за ее пределы. В данной связи требуется активное государственное вмешательство, причем свободное от упований на всемогущество процентных ставок: если удерживать капитал только с их помощью, они станут настолько высоки, что вызовут не рост, а полный крах инвестирования.

5. Необходимость введения в действие неиспользованных крупных финансовых резервов государства и национального дохода. Речь идет о том, чтобы устранить чистые национальные потери в размерах более 10% валового внутреннего продукта, приходящиеся на положительное сальдо внешнеторгового баланса – утечку капитала и утечку природных ресурсов

6. Окончательное решение проблем финансирования предприятий после ликвидации системы взаимных кредитов и списания взаимных долгов достижимо на основе создания частных кредитных рынков, базируемых на восстановлении сбережений населения и возобновления их текущего потока.

Следовательно, главным направлением деятельности при преодолении кризиса платежей должны стать меры макроэкономического характера, направленные на расширение емкости внутреннего рынка, создание практически новой сбытовой системы, позволяющей промышленным предприятиям, а не торгово-посредническим организациям получать большую часть доходов от реализации продукции на создание условий для сдерживания роста издержек производства и пополнения оборотных средств.

Возникновение системы взаимных неплатежей, охватившей многие отрасли промышленности, предприятия, банки и другие субъекты экономической деятельности, является характерной особенностью современного состояния экономики России. Основное содержание различных систем взаимных неплатежей составляют просроченные дебиторские задолженности. Сложность проблемы заключается в том, что ее пространственно-временная сущность не позволяет использовать широко известные традиционные экономико-математические модели для анализа и решения. Многие известные макро- и микроэкономические модели ориентированы, как правило, на стабильно протекающие финансово-экономические процессы.

Решение проблемы неплатежей состоит из двух взаимосвязанных этапов:

1. выбор характерной структуры взаимных неплатежей, обеспечивающей экономически эффективный способ их погашения;

2. формирование наиболее эффективного способа погашения взаимных задолженностей.

Рассмотрим механизм клиринговых расчетов на примере вертикально интегрированной компании ОАО «Газпром», позволяющий рационализировать ее взаиморасчеты с предприятиями, связанными с газовой промышленностью.

Современные взаимоотношения между предприятиями ОАО «Газпром», предприятиями реального сектора и связанными с ними финансовыми структурами очень разветвленные, деньги зачастую должны пройти через десятки счетов, чтобы завершился полный цикл расчетов. Обслуживание такой цепочки занимает до нескольких месяцев, и все это время деньги находятся не в производственной сфере, а в банковской системе \.

Это происходит по той причине, что у предприятий, как правило, нет оборотных средств, достаточных для оплаты своего долга. Чтобы произвести платеж предприятие должно дождаться, когда какой-либо из его должников оплатит свой долг.

В свою очередь такие финансовые переплетения в несколько раз увеличивают время прохождения платежей и ведут к еще большему увеличению кредиторской и дебиторской задолженностей предприятий, так как в результате свободные оборотные средства предприятий быстро исчерпаются и предприятия не смогут более выплачивать свои долги.

Очевидно, чем быстрее проходят платежи, тем меньше опасность кризиса платежей. Следовательно, хорошее решение проблемы взаимозачета долгов, причем качественно отличное от имевших место ранее, является первоочередной задачей, позволяющей перераспределять финансовые средства предприятий от обслуживания долга - на производство продукции.

При реализации даже небольшого зачета требуется масса отдельных договоров, согласований и прочих документов. При этом разработанные схемы зачетов далеко не всегда являются эффективными. Причина в отсутствии полной информации и большом количестве фирм-посредников, участвующих в зачетных схемах.

Решением этой проблемы должно стать создание Клирингового центра ОАО «Газпром», основными задачами которого будут являться:

1. ускорение и оптимизация расчетов за поставленный газ с дебиторами ОАО «Газпром»;

2. увеличение оборачиваемости собственных средств предприятий ОАО «Газпром»;

3. рационализация использования временно свободных ресурсов банков, способствующих проведению клиринговых расчетов, в том числе на кредитование оборотных средств предприятий;

4. сокращение темпов роста дебиторской и кредиторской задолженностей предприятий ОАО «Газпром».

Решению задачи будет способствовать межбанковский клиринг, как система безналичных расчетов, основанная на зачете встречных требований и обязательств участников расчетов, которые в результате зачета погашаются и завершаются платежами на разницу между суммой обязательств и (или) требований.

Любой вертикально интегрированной компании, в том числе ОАО «Газпром», необходим постоянный мониторинг финансовой деятельности своих предприятий, а также иных подконтрольных предприятий, в частности мониторинг осуществляемых ими платежей.

Мониторинг платежей в режиме реального времени, управление дебиторской и кредиторской задолженностью предприятий ОАО «Газпром» должно осуществляться Клиринговым центром ОАО «Газпром».

Клиринговый центр должен осуществлять следующие информационно-управляющие и финансовые функции:

1. сбор, обработку и оперативное представление информации о движении финансовых потоков;

2. взаимозачет платежей участников расчетов на клиринговой основе и оптимизацию налоговых отчислений;

3. консолидацию финансовых ресурсов и контроль за их целевым использованием;

4. оперативный контроль за денежными оборотами подведомственных предприятий;

5. управление дебиторской и кредиторской задолженностью подведомственных предприятий;

Клиринговый центр ОАО «Газпром» должен осуществлять анализ финансово-хозяйственной деятельности предприятий, участвующих в зачетных схемах с предприятиями ОАО «Газпром». При проведении анализа финансово-хозяйственной деятельности будут выявлены предприятия - потенциальные банкроты в связи с большим объемом дебиторской задолженности, а, следовательно, и с возрастающим уровнем кредиторской задолженности. Если анализ финансово-хозяйственной деятельности показывает, что трудности предприятия связаны с единственным фактором - неплатежами дебиторов данного предприятия, то в этом случае предприятие может быть прокредитовано КБ «Газпромбанк», либо другим банком в залог акций (или иной доли участия в деятельности предприятия). При этом если дебиторы предприятия участвуют в клиринговых расчетах, проводимых Клиринговым центром ОАО «Газпром», то задолженность предприятия может быть погашена и предприятие превращается из потенциального банкрота в финансово-устойчивое предприятие. При многократном проведении расчетов предприятие может быть выведено в инвестиционно привлекательное для ОАО «Газпром». Если такая ситуация будет выявлена при анализе финансово-хозяйственной деятельности предприятия, то вопрос о кредитовании может быть заменен на вопрос о покупке акций (или иной доли участия в деятельности предприятия).

Схемы кредитования или приобретения доли участия в деятельности предприятий определяются Клиринговым центром ОАО «Газпром» в ходе осуществления анализа финансово-хозяйственной деятельности предприятий.

Описанная технология работы Клирингового центра ОАО «Газпром» выгодна всем перечисленным ниже участникам расчетов:

1. Администрации ОАО «Газпром», так как кроме указанных выше преимуществ она получает возможность:

· снизить управленческие затраты на сбор и обработку данных о движении финансовых потоков в компании;

· оперативно получать аналитические формы и формы отчетности, необходимые для проведения управленческого учета, планирования и прогнозирования движения финансовых потоков в компании;

2. упорядочить оборот денежных средств в компании и уменьшить за счет этого текущие расходы.

3. Предприятиям ОАО «Газпром», так как позволяет им уменьшить задолженность и ускорить получение денежных средств (им выгодно предоставлять в Клиринговый центр ОАО «Газпром» информацию обо всех платежах, в том числе планируемых, поскольку в системе клиринга они могут пройти даже при отсутствии средств на счете из-за наличия встречных платежей).

4. Банкам, участвующих в клиринговых расчетах, в том числе КБ «Газпромбанк», поскольку они получают возможность:

· ускорить прохождение платежей своих клиентов;

· создать центр межфилиальных расчетов.

Таким образом, для организации проведения указанных выше процедур необходимо, чтобы все предприятия ОАО «Газпром» и предприятия реального сектора, участвующие в поставках продукции предприятиям ОАО «Газпром», стали участниками Клирингового центра ОАО «Газпром», а также у всех предприятий должны быть открыты счета в КБ «Газпромбанк», который выступит в качестве оператора проведения предлагаемых зачетных схем.

Пока очень немногие российские промышленные предприятия умеют обеспечить финансирование своих активов по приемлемым ценам, большинство же финансируют деятельность тем, что попадется под руку, не задумываясь о возможных последствиях. А все в условиях рынка имеет цену и задержка выплаты налогов (самое дорогое финансирование), и кредиты поставщиков (поставки с отсрочкой платежа), и собственный капитал. и. тем более, банковские кредиты. Даже задержка выплаты зарплаты. И это далеко не самое дешевое финансирование, хотя как бы и бесплатное. Ведь задержка зарплаты - это потеря самого квалифицированного персонала. Но, к сожалению. далеко не все руководители российских предприятий согласны с тем. что квалифицированный персонал - это самый ценный и самый дорогой ресурс в предпринимательстве. Незаменимых людей нет (!) - говорят они и быстро теряют производственную и технологическую культуру, а вместе с ней и конкурентоспособность[2]

.

Вторая особенность российских условий в том, что сегодня большинство руководителей промышленных предприятий воспринимают инвестиции со стороны как бесплатные или дешевые деньги для насущных нужд и немного по целевому назначению. Переход к рыночному распределению ресурсов с использованием для этого, главным образом, нерегулируемых цен при высоко концентрированном производстве привел к закономерной инфляции. Структурные изменения в потреблении сделали ненужными почти 50% производственных мощностей. А борьба с инфляцией исключительно монетарными методами сделала проблему платежей для многих предприятий почти неразрешимой. Просто нет платежных средств. Следствием этого явилась почти полная потеря промышленными предприятиями собственных оборотных средств. Это стало главной проблемой. Практически все руководители пытаются решать эту проблему известными им старыми способами: поиском денег, где угодно и независимо от их цены и условий привлечения. Очень немногие из них рассматривают возможность радикального пересмотра способов ведения бизнеса, целенаправленного снижения затрат и увеличения продаж [9]. Следовательно, инвестиции со стороны воспринимаются как способ профинансировать то, что есть, а по существу, они нужны для содержания огромного излишнего производственного аппарата и крайне неэффективной социальной сферы. Собственные скудные инвестиционные ресурсы почти полностью уже направлены на эти цели. Никто из руководителей серьезно не задумывается над проблемой возврата денег, а следовательно, по поводу эффективности их использования или возможности получения дохода от капиталовложений. Риски инвестирования в этих условиях многократно возрастают, но почти непреодолимыми их делает специфическая структура распределения акционерной собственности на промышленных предприятиях, полученная в наследство от принятых схем приватизации.

Структурная перестройка экономики четко обозначила еще одну проблему, которая влияет на привлечение промышленными предприятиями финансовых источников на фондовом рынке, а именно, проблему неплатежей российских предприятий. Одним из методов преодоления проблемы взаимных неплатежей стал метод формирования займовых операций, характеризующий документарное оформление неплатежей в виде долговых и корпоративных ценных бумаг [1].

Существует три аспекта негативного воздействия неплатежей на процесс формирования заемного капитала предприятий с резко упавшей рентабельностью:

1. уменьшение «степени свободы» коммерческих организаций из-за прямого сокращения ликвидных финансовых ресурсов;

2. ухудшение финансового состояния коммерческих организаций и — как следствие — уменьшение возможностей привлечения внешних кредитов и инвестиций;

3. уменьшение налогооблагаемой базы и сокращение налоговых поступлений в бюджеты всех уровней и внебюджетные фонды.

В этих условиях увеличение задолженности стало основным средством поддержания падающего уровня добавленной стоимости и заемных средств коммерческих организаций (переуступка долгов). Предприятия увеличивают кредиторскую задолженность быстрее дебиторской [12]; образующееся при этом сальдо можно интерпретировать как дополнительные «доходы», которые компенсируют реальное падение добавленной стоимости.

Проблема взаимных неплатежей предприятий в настоящее время более локализована и структурирована. Она стала носить, скорее, качественный характер и затрагивает отдельные регионы, отрасли промышленности или коммерческие организации[3]

.

Надо, чтобы вопросы финансовой дисциплины строго соблюдались всеми рыночными участниками, включая государство. Трудно ожидать законопослушного поведения от предприятий и коммерческих организаций, когда государство само имеет просроченную задолженность по заработной плате. Принимая в расчет необходимость борьбы с инфляцией и трудности увеличения налоговых доходов, повышение эффективности использования государственных облигаций могло бы способствовать своевременному выполнению платежных обязательств государства.

Всеобщее оживление деятельности предприятий и коммерческих организаций должно являться результатом реформы предприятий, прошедших этап реструктуризации, включающей переход к новым стандартам бухгалтерского учета при отсутствии основных видов неплатежей и обязательном ведении регистра акционеров независимыми регистрирующими организациями. Экономический подъем будет невозможен без активного участия банковского сектора (и его коммерческого кредита), который отличается все еще низкой стабильностью. Рост производства становится приоритетным для выживания банковской системы, так как оно обеспечит наилучший возврат кредитов, выданных банками.

В сфере неплатежей поставщикам следует содействовать развитию цивилизованных форм вексельного обращения (учета и переучета векселей), применению процедур банкротства, обращению взыскания задолженности на имущество должников и их акционерный капитал. Необходимо реструктурировать накопленную задолженность перед предприятиями и коммерческими организациями - естественными монополистами, предоставив предприятиям отсрочку по платежам со списанием накопленных санкций.

Размер взаимной просроченной задолженности, накопленный предприятиями и коммерческим организациями, делает актуальным рассмотрение возможных вариантов реструктуризации долга. Основная идея предлагаемых мер состоит в установлении новых правил экономического поведения предприятий на длительный срок [10].

На мировом рынке продолжается кризис ликвидности, вызванный ипотечным коллапсом в США. Лихорадит ведущие фондовые рынки, в том числе российский. Отягчающим для нашей экономики обстоятельством являются многомиллиардные корпоративные долги по кредитам, которые крупнейшие российские компании взяли на Западе, - их обслуживание с каждым днем становится дороже. Бизнес-сообщество оценивает вероятность корпоративного дефолта крупных российских предприятий. Существуют различные мнения:

1. Большинство российских компаний, привлекающих заемные средства под процентную ставку, которая привязана к LIBOR, являются крупными игроками в своих секторах. Они обладают достаточным запасом устойчивости. Поэтому повышение процентных ставок не является для них критичным. Удорожание стоимости заимствований затронет компании среднего и малого бизнеса, так как российские банки из-за удорожания собственного фондирования скорее всего прибегнут к ужесточению условий кредитования. Это скажется на российских предприятиях, не имеющих возможности привлекать более дешевые заемные средства за пределами РФ. Наиболее уязвимыми сейчас являются компании третьего эшелона облигационного рынка, которые собирались рефинансировать имеющиеся выпуски за счет новых займов. Однако в целом вероятность дефолтов для большинства компаний невысока - текущая ситуация скорее грозит снижением прибыли, а не банкротством.

2. Кризис ликвидности повлияет на стоимость заимствований для российских компаний, что с временным лагом отрицательно скажется на их показателях и на экономике в целом. Но о многочисленных корпоративных дефолтах говорить абсолютно преждевременно.

3. Вероятность дефолта невысока, наша экономика находится на подъеме. Но скорее всего мы ощутим на себе отзвуки кризиса, особенно это касается ипотеки, так как секьюритизация станет сложнее и, следовательно, ресурсная база банков сократится. Но мы верим в экономику России, иначе не стали бы так активно развивать здесь бизнес.

4. На самом деле наибольшая опасность кроется в цене нефти, ведь крупнейшие заемщики - ресурсные компании. Кризис ликвидности может притормозить мировую экономику, привести к уменьшению потребления нефти и снижению ее цены. Возможно, Россия столкнется с кризисом ликвидности, следствием чего может стать корпоративный дефолт. Но вероятность невелика: иностранные Центробанки скорее всего начнут снижать ставки рефинансирования, чтобы подстегнуть экономику.

5. Наибольшую долговую внешнюю нагрузку имеют госхолдинги и крупные компании. При текущих условиях роста стоимости заемного капитала возрастает стоимость обслуживания займов, но эти компании достаточно устойчивы и имеют значительную господдержку. Внутренние макроэкономические условия в России благоприятны для бизнеса, что не позволяет ставить под сомнение возможность обслуживания долга. Считаю, что вероятность корпоративных дефолтов компаний низка. Наиболее уязвимыми выглядят компании средних размеров, выпускавшие облигационные займы с высокими ставками и офертами, рассчитывая на дальнейшую реструктуризацию или пролонгацию долга. Риск корпоративных дефолтов средних компаний на текущий момент повышен.

6. Ухудшение ситуации с ликвидностью приведет к удорожанию заимствований. Отдельные эмитенты могут столкнуться с проблемами перекредитования, но это вряд ли приведет к их неплатежеспособности. Гораздо более вероятны дефолты по причинам, не связанным с денежной ликвидностью. В частности, в результате проблем с налоговыми и правоохранительными органами.

7. Пик погашений и оферт, которые должны исполнить российские корпоративные эмитенты до конца года, приходится на ноябрь - декабрь. В этот период суммарный объем выплат, по нашим оценкам, может превысить 6 миллиардов долларов. Число эмитентов, которые должны своевременно выполнить свои обязательства, превышает сотню. Предположим, что вероятность нарушения графика платежей одной отдельно взятой компанией всего 0,1 процента. Легко сосчитать, что в этом случае возможность возникновения хотя бы одного корпоративного или технического дефолта будет около 10 процентов. Таким образом, полностью исключить такой исход нельзя, но вряд ли подобное единичное событие окажет значительное влияние на макроэкономическую ситуацию. Если это и произойдет, то будет иметь психологический эффект.

8. Если коррекция на внешних рынках продолжится и от нас уйдут иностранцы, у компаний с большой долговой нагрузкой возникнут проблемы с рефинансированием. Это произойдет из-за того, что у них большие долги в виде облигаций или кредитов. Но серьезных оснований говорить о том, что эта коррекция продлится долгое время, пока нет.

9. Вероятность дефолта большинства российских компаний ничтожно мала. Учитывая, что значительную долю корпоративного внешнего долга составляет долг госкорпораций, в крайнем случае можно ожидать вмешательства государства. Одной из мер может быть регулирование курса национальной валюты. В ситуации, когда источники прибыли компании сосредоточены в России, а кредиты или облигации номинированы в долларах, укрепление курса рубля упростит компании обслуживание долгов. Тем не менее негативным следствием сложившейся ситуации можно считать возросшие ставки и, как результат, высокую стоимость привлечения новых заемных средств, а для некоторых компаний - и невозможность их привлечения.

В условиях, когда вследствие ценовых диспропорций большинство отраслей вновь становятся малорентабельными и сохраняется убыточность половины производственных предприятий, трудно ожидать продолжения роста производства. Едва ли можно рассчитывать на подъем инвестиционной активности в условиях, когда гарантированные Минфином и Центральным банком доходы на рынке финансовых спекуляций превышают прибыльность производственных инвестиций [3]. Крайне сложно продвинуться в создании конкурентной среды и декриминализации рынка в условиях демонетизации экономики, погруженной в тень валом неплатежей и денежных суррогатов. Не стоит надеяться на становление рыночных механизмов трансформации сбережений в инвестиции в ситуации долларизации экономики в отсутствие мер валютного контроля и эффективных ограничений на вывоз капитала [6].

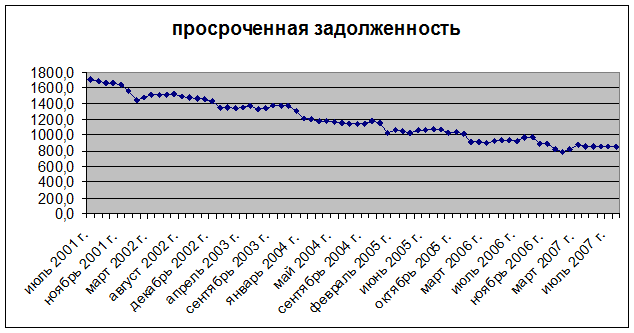

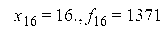

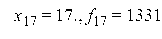

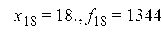

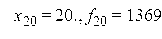

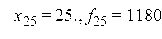

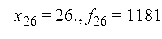

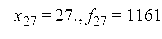

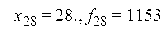

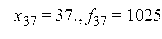

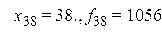

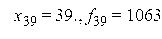

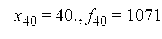

Рассмотрим данные, приведенные в приложении.

Можно видеть, что до 2001 года задолженность росла, но после преодоления последствий кризиса стала падать. Будем моделировать кредиторскую задолженность, начиная с 2002 года.

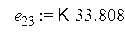

Построим регрессионную зависимость для этого показателя. Логика подсказывает, что зависимость должна быть экспоненциальной, т.к. она убывает, но темп должен сокращаться.

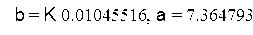

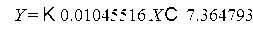

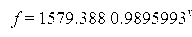

Показательная регрессия

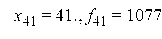

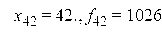

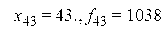

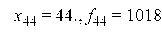

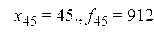

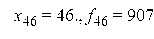

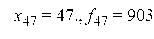

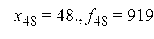

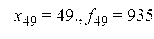

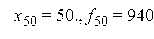

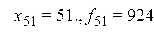

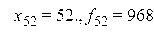

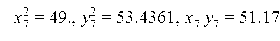

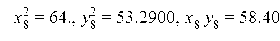

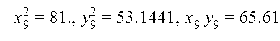

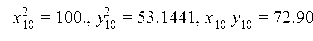

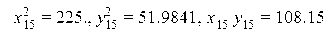

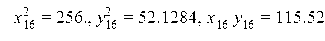

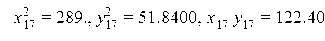

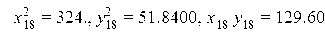

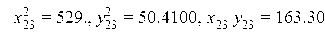

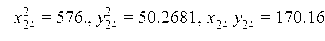

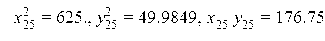

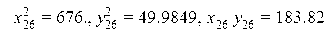

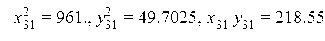

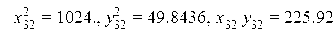

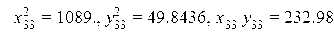

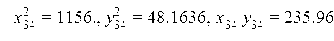

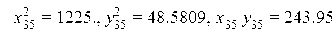

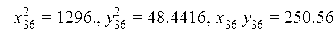

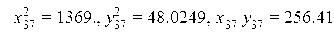

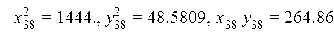

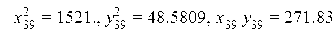

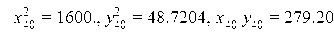

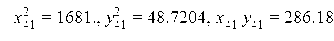

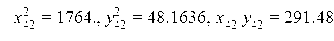

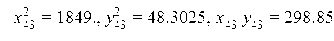

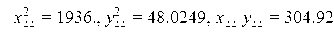

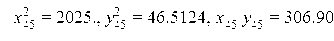

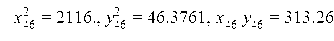

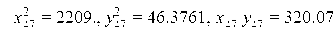

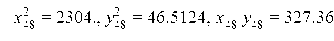

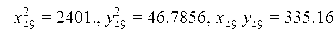

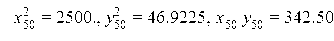

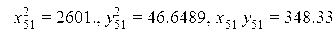

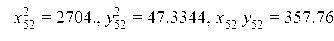

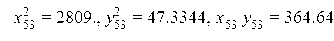

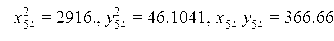

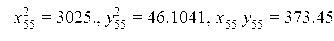

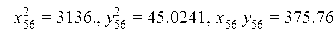

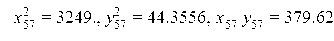

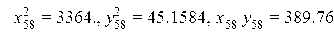

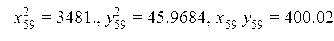

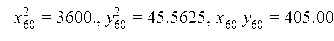

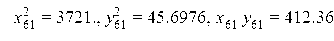

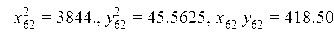

Приведем массив данных

Обозначим ln(f)=y, ln(a)=alpha, ln(b)=beta

Получим

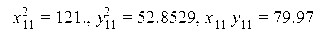

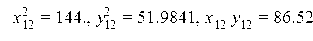

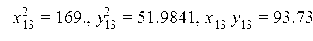

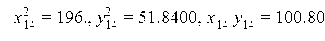

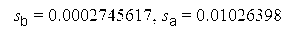

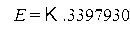

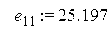

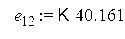

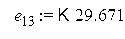

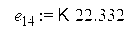

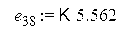

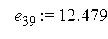

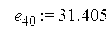

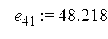

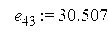

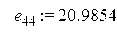

Оценим линейную регрессию

Построение регрессии

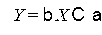

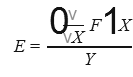

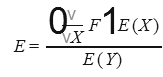

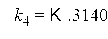

Для регрессии вида

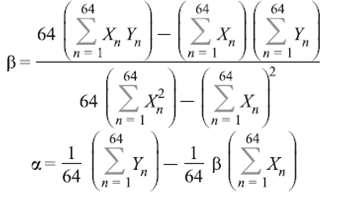

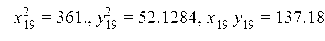

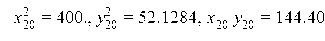

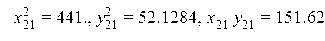

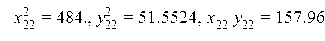

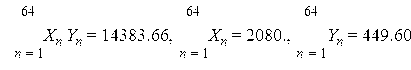

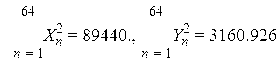

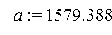

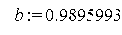

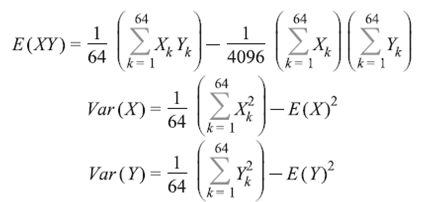

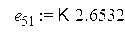

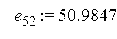

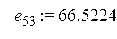

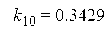

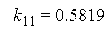

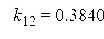

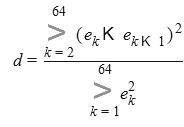

найдем коэффициенты по формулам

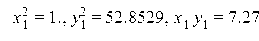

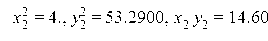

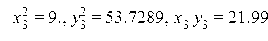

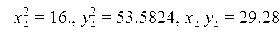

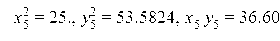

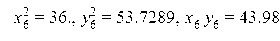

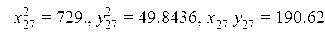

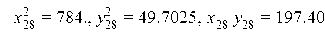

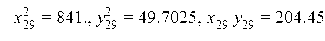

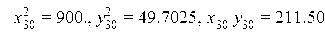

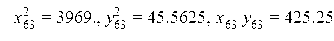

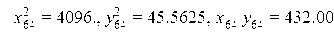

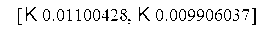

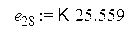

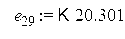

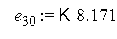

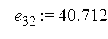

Вычислим

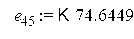

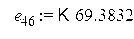

Тогда

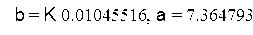

Откуда

Тогда линейная регрессия будет иметь вид

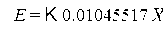

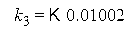

Смысл коэффициента beta заключается в том, что при изменении значения X на 1 единицу Y меняется на -0,01 единиц, т.е. каждый месяц задолженность уменьшается на 0,01 млрд.руб. Параметры показательной регрессии

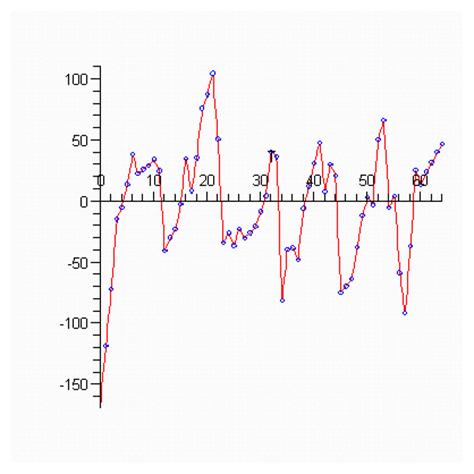

Нарисуем точки и регрессию:

Дисперсионный анализ для линейной регрессии

Среднее Y

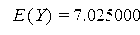

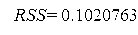

Остаточная вариация (RSS)

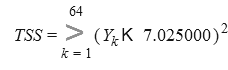

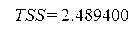

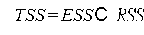

Общая вариация (TSS)

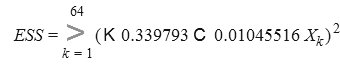

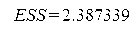

Объясняемая вариация (ESS)

Правило сложения дисперсий выполняется

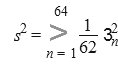

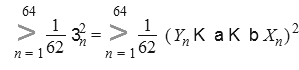

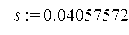

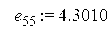

Подсчитаем оценку дисперсии ошибки, т.е.

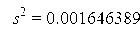

Среднее X

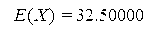

Найдем оценки дисперсий коэффициентов регрессии

по формулам

Получим

Эластичность показательной регрессии

Подсчитаем функцию эластичности по формуле

В нашем случае

или

Значение эластичности в средней точке

Показывает, что при изменении X на 1% Y меняется на

процентов.

Изучение качества линейной регрессии

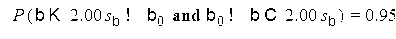

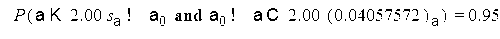

Доверительные интервалы для оцененных параметров

уровень доверия

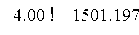

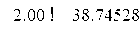

Количество степеней свободы 62

Критическое значение статистики Стьюдента

Доверительный интервал для beta

равен

Не можем на данном уровне значимости принять гипотезу beta=0 т.к. не попадает в доверительный интервал.

Доверительный интервал для alpha

равен

Мы не можем на данном уровне значимости принять гипотезу alpha=0 т.к. не попадает в доверительный интервал.

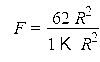

Критерий Фишера значимости всей регрессии

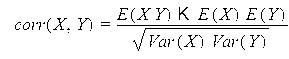

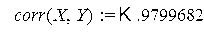

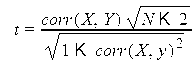

Коэффициент корреляции

где

показывает, что связь сильна

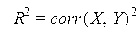

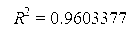

Коэффициент детерминации

показывает, что регрессия объясняет 96, 03377 процентов вариации признака.

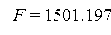

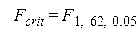

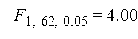

Убедимся в значимости модели с помощью статистики Фишера

которая больше критического значения

Следовательно, регрессия значима

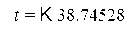

Проверим значимость коэффициента корреляции

поэтому выборочный коэффициент корреляции значимо отличается от нуля.

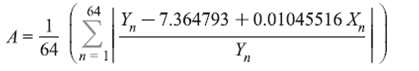

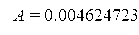

Средняя ошибка аппроксимации

Колеблемость признака

Колеблемость - это отклонения уровней динамического ряда от тренда, т.е. остатки регрессии. Найдем остатки регрессии (т.е. очищаем признак от тренда)

Нарисуем график остатков

Среднее линейное отклонение уровней ряда от тренда описывается показателем

т.е. среднее абсолютное отклонение от тренда равно

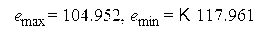

Амплитуда колебаний есть разность максимального и минимального отклонения и показывает максимальный разброс отклонений.

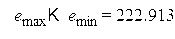

Индексы сезонности находятся по формулам

Средние индексов сезонности

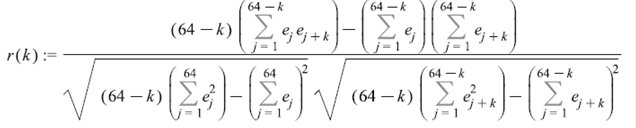

Степень тесноты связи между последовательностями наблюдаемого временного ряда, сдвинутого относительно друг друга на t единиц может быть определена с помощью коэффициента автокорреляции

Показатель t служит порядком коэффициента автокорреляции. Для разных t получаем r(t) – автокорреляционную функцию

Статистика Дарбина-Уотсона

Попали в зону положительной автокорреляции.

В работе была найдена закономерность, отражающая динамику объема простроченной кредиторской задолженности. Из нее мы видим, что

1. Регрессия значима по критериям Стьюдента и Фишера, следовательно обладает хорошими объясняющими свойствами

2. Видим автокорреляцию 1, 6,11 порядков, что соответствует полугодовой и годовой сезонности.

3. Октябрь - март – месяцы, когда дебиторская задолженность ниже трендового, а в апрель-сентябрь - выше трендового. Т.е. полугодовая сезонность есть.

4. дебиторская задолженность уменьшается на 1,04% в месяц

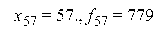

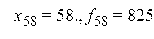

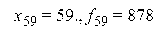

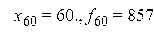

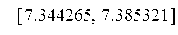

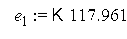

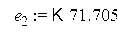

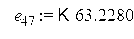

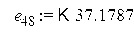

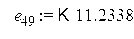

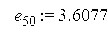

5. Точечный прогноз для

| Дата |

значение |

| сентябрь |

|

| октябрь |

|

| ноябрь |

|

| декабрь |

|

| январь |

|

| февраль |

|

Вообще говоря, неплатежи могут играть существенную роль не только в развивающихся и переходных экономических системах. Определенная сумма неисполненных обязательств, как правило, присутствует в любой рыночной экономике. Однако в развитых экономических системах существуют свои институциональные механизмы урегулирования, сдерживающие нарастание неплатежей и заключающихся в более жестком регулировании контрактных обязательств. Наименее характерны для развитых экономик такие виды неплатежей как налоговая недоимка и неплатежи по зарплате.

Неплатежи не получили широкого распространения и в некоторых странах с пост-плановой, переходной экономикой. К ним можно, например, отнести Польшу, Чехию и Словакию. В отличие от этих стран, неплатежи в России, а также Румынии, Украине, Югославии и некоторых других странах СНГ и Восточной Европы на определенном этапе достигали критических масштабов.

Неплатежи между предприятиями, налоговые недоимки и неплатежи бюджета парализуют важнейшие экономические отношения, стимулируют возникновение и распространение средств неденежного обращения – бартера, зачетов, денежных суррогатов, уводя хозяйственные отношения между экономическими субъектами из рыночной сферы. Задержки по выплате заработной платы и пенсий ведут к резкому ухудшению финансового положения основной массы населения, усиливают социальную напряженность, расширяют поле для социальных конфликтов.

В последние годы на фоне экономико-политической стабилизации, нормализации государственных финансов и более или менее благоприятной для России ситуации на мировых рынках сырья острота проблемы заметно снизилась. Однако многие задачи стабилизации платежной системы остаются нерешенными.

Сохраняются значительные объемы долгов по заработной плате, как в производственной, так и в социальной сфере. Сфера неденежных расчетов сократилась, но они еще широко распространены. Причины возникновения кризиса и, что немаловажно, его частичного разрешения, недостаточно изучены. Сказанное демонстрирует, что данные проблемы требуют серьезного исследования.

К настоящему времени существует достаточно много работ, предлагающих теоретическое и эмпирическое исследование проблемы неплатежей в Российской Федерации и других странах с переходной экономикой. Множественность подходов, различие трактовок самого феномена неплатежей, которые можно встретить в исследовательской литературе могут свидетельствовать о том, что мнения, как о причинах кризиса, так и о его глубине, мерах экономической политики для его разрешения пока далеки от единства. Некоторые исследователи рассматривают неплатежи как специфический вид кредита – альтернативу банковскому кредитованию в условиях чрезмерно жесткой денежно-кредитной политики. Другие говорят о неплатежах как средстве скрытого субсидирования неэффективных предприятий. Одни авторы видят решение проблемы в развитии финансовых институтов и стимулировании кредитов, направляемых в реальный сектор, причем последнее, по мнению ряда из них, может опираться на эмиссию. Другие связывают выход из кризиса неплатежей прежде всего с реструктурированием убыточных производств и становлением рыночных институтов.

1. Авдашева С.Б. Бизнес-группы и их роль в развитии российских предприятий // Мир России. - 2004. - N 3. - С.3-27.

2. Андреева Е.Л. Организационные предпосылки конкурентоспособности предприятий // Пробл. прогнозирования. - 2003. - N 4. - С.123-130.

3. Аукуционек С. Производственные мощности российских предприятий // Вопр. экономики. - 2003. - N 5. - С.121-135.

4. Баландина Т. Совершенствование организационной культуры на российских предприятиях / Т.Баландина, Ю.Быченко // Пробл. теории и практики управл. - 2007. - N 10. - С.79-86.

5. Баранов Э. Темпы промышленного производства: оценки и прогнозы // Экономист. - 2002. - N 11. - С.28-32.

6. Батенин К.В. Об эффективности предприятий с различной формой собственности // ЭКО. - 2006. - N 2. - С.22-31.

7. Буянов В. Анализ рисков в деятельности предприятия // Вопр. экономики. - 2004. - N 8. - С.128-134.

8. Водянов А. Промышленные производственные мощности российской промышленности в контексте задач экономического роста / А.Водянов, О.Гаврилов, Т.Маршова // Рос. экон. журнал. - 2006. - N 2. - С.3-22.

9. Глисин Ф. О конкурентоспособности промышленных предприятий / Глисин Ф., Воронина Г. // Вопр. экономики. - 2004. - N 6. - С.17-21.

10. Голованов А.А. Кредитование предприятий реального сектора экономики // Финансы. - 2006. - N 11. - С.62-64.

11. Гурков И. Конкурентноспособность и инновационность российских промышленных преприятий / Гурков И., Авраамова Е., Тубалов В. // Вопросы экономики. - 2005. - N 2. - С.40-52.

12. Гурышев А. Механизм формирования и контроллинга системы показателей предприятия на основе системного подхода // Пробл. теории и практики управл. - 2007. - N 5. - С.113-119.

13. Кац И. Антикризисное управление предприятием // Пробл. теории и практики управления. - 2003. - N 2. - С.82-85.

14. Фомин Я.А. Диагностика кризисного состояния предприятия: учеб. пособие. - М.: Юнити, 2003. - 180с.

Данные о просроченной кредиторской задолженность предприятий, млрд. руб. http://e3.prime-tass.ru/macro/index.aspx

| декабрь 1995 г. |

239 |

| январь 1996 г. |

262 |

| февраль 1996 г. |

276 |

| март 1996 г. |

298 |

| апрель 1996 г. |

323 |

| май 1996 г. |

352 |

| июнь 1996 г. |

382 |

| июль 1996 г. |

412 |

| август 1996 г. |

427 |

| сентябрь 1996 г. |

450 |

| октябрь 1996 г. |

486 |

| ноябрь 1996 г. |

499 |

| декабрь 1996 г. |

514 |

| январь 1997 г. |

529 |

| февраль 1997 г. |

560 |

| март 1997 г. |

601 |

| апрель 1997 г. |

634 |

| май 1997 г. |

654 |

| июнь 1997 г. |

668 |

| июль 1997 г. |

694 |

| август 1997 г. |

708 |

| сентябрь 1997 г. |

723 |

| октябрь 1997 г. |

745 |

| ноябрь 1997 г. |

762 |

| декабрь 1997 г. |

756 |

| январь 1998 г. |

892 |

| февраль 1998 г. |

942 |

| март 1998 г. |

998 |

| апрель 1998 г. |

1034 |

| май 1998 г. |

1076 |

| июнь 1998 г. |

1082 |

| июль 1998 г. |

1132 |

| август 1998 г. |

1161 |

| сентябрь 1998 г. |

1200 |

| октябрь 1998 г. |

1225 |

| ноябрь 1998 г. |

1239 |

| декабрь 1998 г. |

1231 |

| январь 1999 г. |

701 |

| февраль 1999 г. |

707 |

| март 1999 г. |

1322 |

| апрель 1999 г. |

1322 |

| май 1999 г. |

1359 |

| июль 1999 г. |

1405 |

| октябрь 1999 г. |

1434 |

| ноябрь 1999 г. |

1416 |

| декабрь 1999 г. |

1353 |

| январь 2000 г. |

1453 |

| февраль 2000 г. |

1484 |

| март 2000 г. |

1576 |

| апрель 2000 г. |

1603 |

| май 2000 г. |

1602 |

| июнь 2000 г. |

1620 |

| июль 2000 г. |

1647 |

| август 2000 г. |

1631 |

| сентябрь 2000 г. |

1632 |

| октябрь 2000 г. |

1624 |

| ноябрь 2000 г. |

1611 |

| декабрь 2000 г. |

1571 |

| январь 2001 г. |

1583 |

| февраль 2001 г. |

1632 |

| март 2001 г. |

1628 |

| апрель 2001 г. |

1655 |

| май 2001 г. |

1657 |

| июнь 2001 г. |

1666 |

| июль 2001 г. |

1713 |

| август 2001 г. |

1686 |

| сентябрь 2001 г. |

1665 |

| октябрь 2001 г. |

1656 |

| ноябрь 2001 г. |

1638 |

| декабрь 2001 г. |

1560 |

| январь 2002 г. |

1445 |

| февраль 2002 г. |

1475 |

| март 2002 г. |

1516 |

| апрель 2002 г. |

1510 |

| июнь 2002 г. |

1513 |

| июль 2002 г. |

1522 |

| август 2002 г. |

1491 |

| сентябрь 2002 г. |

1479 |

| октябрь 2002 г. |

1467 |

| ноябрь 2002 г. |

1457 |

| декабрь 2002 г. |

1433 |

| январь 2003 г. |

1353 |

| февраль 2003 г. |

1349 |

| март 2003 г. |

1342 |

| апрель 2003 г. |

1348 |

| июнь 2003 г. |

1371 |

| июль 2003 г. |

1331 |

| август 2003 г. |

1344 |

| сентябрь 2003 г. |

1371 |

| октябрь 2003 г. |

1369 |

| ноябрь 2003 г. |

1373 |

| декабрь 2003 г. |

1306 |

| январь 2004 г. |

1208 |

| февраль 2004 г. |

1203 |

| март 2004 г. |

1180 |

| апрель 2004 г. |

1181 |

| май 2004 г. |

1161 |

| июнь 2004 г. |

1153 |

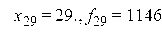

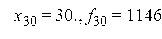

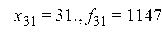

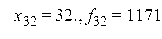

| июль 2004 г. |

1146 |

| август 2004 г. |

1146 |

| сентябрь 2004 г. |

1147 |

| октябрь 2004 г. |

1171 |

| ноябрь 2004 г. |

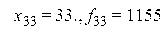

1155 |

| январь 2005 г. |

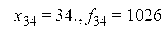

1026 |

| февраль 2005 г. |

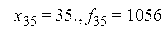

1056 |

| март 2005 г. |

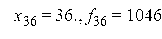

1046 |

| апрель 2005 г. |

1025 |

| май 2005 г. |

1056 |

| июнь 2005 г. |

1063 |

| июль 2005 г. |

1071 |

| август 2005 г. |

1077 |

| сентябрь 2005 г. |

1026 |

| октябрь 2005 г. |

1038 |

| ноябрь 2005 г. |

1018 |

| январь 2006 г. |

912 |

| февраль 2006 г. |

907 |

| март 2006 г. |

903 |

| апрель 2006 г. |

919 |

| май 2006 г. |

935 |

| июнь 2006 г. |

940 |

| июль 2006 г. |

924 |

| август 2006 г. |

968 |

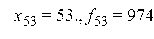

| сентябрь 2006 г. |

974 |

| октябрь 2006 г. |

893 |

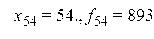

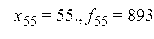

| ноябрь 2006 г. |

893 |

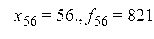

| декабрь 2006 г. |

821 |

| январь 2007 г. |

779 |

| февраль 2007 г. |

825 |

| март 2007 г. |

878 |

| апрель 2007 г. |

857 |

| май 2007 г. |

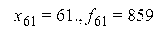

859 |

| июнь 2007 г. |

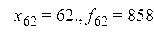

858 |

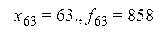

| июль 2007 г. |

858 |

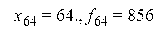

| август 2007 г. |

856 |

[1]

задержка банковских расчетов, неразвитость платежных инструментов, несвоевременность бюджетных выплат, отвлечение средств на торгово-посреднические и валютные операции и т.п.

[2]

Культура в данном контексте - это не чистота в цехе, а система ценностей, общепринятых принципов и правил поведения, преемственности опыта, навыков и умений.

[3]

Стабильно высокая доля предприятий, имеющих просроченную задолженность поставщикам, в электроэнергетике (70,5%), в топливной промышленности (70,9%), в промышленности строительных материалов (69,0%). Снизились доля просроченной задолженности в строительстве (с 60,5% в 1998г. до 57,4% в 2002г.), в машиностроении и металлообработке (с 68,1% в 1998г. до 57,9% в 2002г.), в отраслях связи с32,6% в 1998г. до 27,3% в 2002г.)

|