Содержание

Введение

1 Научно – теоретические аспекты управления дебиторской задолженностью в организации

1.1 Сущность и значение дебиторской задолженности предприятия

1.2 Методы управления дебиторской и кредиторской задолженностью

2 Анализ управления дебиторской задолженностью ОАО «Курганхиммаш»

2.1 Краткая характеристика предприятия

2.2 Экспресс-диагностика финансового состояния организации

2.3 Анализ управления дебиторской задолженностью на предприятии

3 Совершенствование системы управления дебиторской задолженностью ОАО «Курганхиммаш»

Заключение

Список использованных источников

Введение

В настоящее время в условиях развития рыночных отношений у предприятий значительно возросло количество контрагентов – дебиторов, из-за ряда объективных и субъективных факторов усложнились порядок учета и отражения в отчетности дебиторской задолженности. Более сложным стало налогообложение операций, связанных с учетом дебиторской задолженности.

Для того чтобы правильно выстроить взаимоотношения с клиентами, необходимо постоянно контролировать текущее состояние взаиморасчетов и отслеживать тенденции их изменения в средне- и долгосрочной перспективе. При этом контроль должен быть дифференцирован по отношению к различным группам клиентов, каналам сбыта, регионам и формам договорных отношений.

Дебиторская задолженность естественное явление для существующей в России системы расчетов между предприятиями.

Дебиторская задолженность включает задолженность подотчетных лиц, поставщиков по истечении срока оплаты, налоговых органов при переплате налогов и других обязательных платежей, вносимых в виде аванса. Она включает также дебиторов по претензиям и спорным долгам.

Политика управления дебиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленной на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации.

Дебиторская задолженность всегда отвлекает средства из оборота, препятствует их эффективному использованию, следствием чего является напряженное финансовое состояние предприятия. Дебиторская задолженность характеризует отвлечение средств из оборота данного предприятия и использование их дебиторами. Тем самым она отрицательно влияет на финансовое состояние предприятия, поэтому необходимо сокращать сроки ее взыскания.

Реклама

Анализ дебиторской задолженности включает комплекс взаимосвязанных вопросов, относящихся к оценке финансового положения предприятия. Дебиторская задолженность являются естественной составляющей бухгалтерского баланса предприятия. Она возникают в результате несовпадения даты появления обязательств с датой платежей по ним.

Анализ динамики дебиторской задолженности предприятия позволяет ответить на вопрос, обеспечивают ли договорные условия расчетов с покупателями потребность предприятия в денежных средствах и достаточный уровень его платежеспособности, а так же предложить меры по оздоровлению экономической ситуации. То есть позволяет ответить на вопрос, обеспечивают ли договорные условия расчетов с покупателями потребность предприятия в денежных средствах и достаточный уровень его платежеспособности.

Цель данной курсовой работы - рассмотреть влияние дебиторской задолженности на финансовую устойчивость предприятия. Для достижения данной цели необходимо решить следующие задачи:

В связи с вышеуказанной целью в работе решаются следующие основные задачи:

1) рассмотрение научно теоретических основ управления дебиторской задолженностью;

2) анализ финансового состояния предприятия и расчетов с покупателями;

3) предложение путей совершенствования управления дебиторской задолженностью на предприятии.

1 Научно – теоретические аспекты управления дебиторской задолженностью в организации

1.1 Сущность и значение дебиторской задолженности предприятия

Дебиторская задолженность - важный компонент оборотного капитала. Под дебиторской задолженностью мы понимаем задолженность организаций и физических лиц данной организации (например, задолженность покупателей за приобретенный товар или оказанные услуги, задолженность подотчетных лиц за выданные им денежные суммы и пр.). Соответственно, организации и лица, являющиеся должниками данной организации, называются дебиторами.

Когда одно предприятие продает товары другому предприятию или организации, совсем не значит, что товары будут оплачены немедленно. Неоплаченные счета за поставленную продукцию (или счета к получению) и составляют большую часть дебиторской задолженности. Специфический элемент дебиторской задолженности - векселя к получению, являющиеся по существу ценными бумагами (коммерческие ценные бумаги). Одной из задач финансового менеджера по управлению дебиторской задолженностью являются определение степени риска неплатежеспособности покупателей, расчет прогнозного значения резерва по сомнительным долгам, а также предоставление рекомендаций по работе с фактически или потенциально неплатежеспособными покупателями.

Реклама

Таким образом, дебиторская задолженность фактически представляет собой компоненту собственных средств предприятия.

Задолженность по платежам может существенно деформировать структуру оборотных средств предприятия. Так, если в составе оборотных активов преобладает дебиторская задолженность, то предприятие, либо должно привлекать банковский кредит по высоким ставкам, либо останавливаться в ожидании уплаты причитающихся ему долгов.

Управление дебиторской является важной частью финансового анализа на предприятии и позволяет выявлять не только показатели текущей (на данный момент времени) и перспективной платежеспособности предприятия, но и факторы, влияющие на их динамику, а также оценивать количественные и качественные тенденции изменения финансового состояния предприятия в будущем.

Отметим следующие задачи анализа дебиторской задолженности:

- точный, полный и своевременный учет движения денежных средств и операций по их движению;

- контроль над соблюдением кассовой и платежно-расчетной дисциплины;

- определение структуры дебиторской задолженности по срокам погашения, по виду задолженности, по степени обоснованности задолженности;

- определение состава и структуры просроченной дебиторской задолженности, ее доли в общем объеме дебиторской задолженности;

- выявление объемов и структуры задолженности по векселям, по претензиям, по выданным и полученным авансам, по страхованию имущества и персонала, задолженности, возникающей вследствие расчетов с другими дебиторами, задолженности по банковским кредитам и др. определение причин их возникновения и возможных путей устранения;

- определение правильности расчетов с поставщиками и подрядчиками, с другими дебиторами, а также возможностей взыскания долгов (посредством денежных или неденежных расчетов или обращения в суд) с дебиторов.

1.2 Методы управления дебиторской и кредиторской задолженностью

Управление дебиторской задолженностью непосредственно влияет на прибыльность компании и определяет дисконтную и кредитную политику для малоэффективных покупателей, пути ускорения востребования долгов и уменьшение безнадежных долгов, а также выбор условий продажи, обеспечивающих гарантированное поступление денежных средств.

К приемам управления дебиторской задолженностью относятся: учет заказов, оформление счетов и установление характера дебиторской задолженности. Среди подлежащих рассмотрению моментов есть некоторые, требующие особого внимания, например необходимость поиск путей сокращения среднего промежутка времени между завершением операции по продаже товара и выпиской счета-фактуры покупателю. Также должны оцениваться возможные издержки, связанные с дебиторской задолженностью, то есть упущенная выгода от не использования средств, вместо их инвестирования.

Управление дебиторской задолженностью связано с двумя видами резервов времени - на выписку счета-фактуры и отправку почтой. Время на выписку счета - это количество дней от отправки товара покупателю и до высылки счета. Очевидно, что компании следует отправлять счета одновременно с товаром. Время почтовой доставки - между подготовкой счета-фактуры и получением его покупателем. Время почтового прохождения документов может быть сокращено за счет децентрализации выписки счета-фактуры и почтовой отправки (используя службу срочных почтовых отправлений для крупных счетов-фактур с вручением в предусмотренные сроки либо предоставляя скидки за авансовые платежи).

Ключевым моментом в управлении дебиторской задолженностью является определение сроков кредита (предоставляемого покупателям) которые оказывают влияние на объемы продаж и получение денег. Например, предоставление более продолжительных сроков кредита, вероятно, увеличит объем продаж. Сроки кредита имеют прямое отношение к затратам и доходу, связанным с дебиторской задолженностью. Если сроки кредита жесткие, у компании будет меньше инвестированных денежных средств в дебиторскую задолженность и потерь от безнадежных долгов, но это может привести к снижению объемов продаж, уменьшению прибылей и негативной реакции покупателей. С другой стороны, если сроки кредита неконкретные, компания может добиться увеличения объемов продаж и большего дохода, но и рискует увеличить долю безнадежных долгов и большими затратами, связанными с тем, что малоэффективные покупатели затягивают оплату. Сроки дебиторской задолженности следует либерализовать, когда вы хотите избавиться от избыточных товарно-материальных запасов или устаревшей продукции либо если вы работаете в отрасли промышленности, товары которой предназначены для сезонных продаж (например, купальные костюмы). Если ваш товар является скоропортящимся, вы должны использовать краткосрочную дебиторскую задолженность и по возможности практиковать оплату при поставке.

При оценке платежеспособности потенциального покупателя следует учитывать честность покупателя, финансовую устойчивость и имущественное обеспечение. Кредитную надежность покупателя можно оценить количественными методами анализа регресса, который рассматривает изменение зависимой переменной, имеющей место при изменении независимой (информативной) переменной. Этот метод особенно полезен, когда вам требуется оценить большое количество некрупных покупателей. Следует тщательно оценивать возможные потери по безнадежным долгам, если ваша компания продает товары многим покупателям и длительное время не меняет свою кредитную политику.

Продление кредита влечет за собой дополнительные расходы: административные расходы деятельности кредитного отдела, компьютерной службы, а также комиссионные, выплачиваемые специальным агентствам, определяющим кредитоспособность заемщиков или качество ценных бумаг.

Достаточно полезна информация, полученная от кредитных бюро розничной торговли и профессиональных кредитных справочных служб.

Имеется много способов максимизировать доходность дебиторской задолженности и свести к минимуму возможные потери: выставление счетов, оценку финансового положения клиентов и перепродажу права на взыскание долгов.

При циклическом составлении счетов они выставляются покупателям в различные периоды времени. При такой системе покупатели с фамилиями, начинающимися на «А» могут быть первыми, кому выставляются счета в первый день месяца, тем, чьи фамилии начинаются на «Б», счета будут выставлены во второй день и так далее. Счета покупателям должны быть отправлены в течение двадцати четырех часов со времени и составления.

Для ускорения взимания платежей можно направлять счета - фактуры покупателям, когда их заказ еще обрабатывается на складе. Можно также выставлять счет за услуги с интервалами, если работа выполняется в течение определенного периода, или начислять гонорар авансом, что предпочтительнее осуществления платежей по окончании работы. Во всяком случае, вы должны составлять счета на крупные суммы немедленно.

Когда бизнес развивается пассивно, могут применяться сезонные датирования выставления счетов: вы предлагаете продление срока платежей для стимулирования спроса среди покупателей, неспособных произвести платежи раньше, чем в конце сезона.

Перед предоставлением кредита необходимо тщательно анализировать финансовые отчеты покупателя и получать рейтинговую информацию от финансовых консультативных фирм. Необходимо избегать высоко рискованной дебиторской задолженности, такой как в случае с покупателями, работающими в финансово неустойчивой отрасли промышленности или регионе. Также предприятию необходимо быть осторожным с клиентами, которые работают в бизнесе менее одного года (около 50 процентов коммерческих предприятий терпят крах в течение первых двух лет). Как правило, потребительская дебиторская задолженность связана с большим риском неплатежа, чем дебиторская задолженность компаний. Следует модифицировать лимиты кредитования и ускорять востребование платежей на основании изменений финансового положения покупателя. Для этого можно удержать продукцию или приостановить оказание услуг, пока не будут произведены платежи, и потребовать имущественный залог в поддержку сомнительных счетов (стоимость имущественного залога должна равняться или превышать остаток на счете). Если необходимо, следует воспользоваться помощью агентства по сбору платежей для востребования денежных средств с не подчиняющихся покупателей.

Необходимо классифицировать дебиторские задолженности по срокам оплаты (расположить их по времени, истекшему с даты выставления счета) для выявления покупателей, нарушающих сроки платежа, и облагать процентом просроченные платежи. После того как будут сравнены текущие, классифицированные по срокам дебиторские задолженности, с дебиторскими задолженностями прежних лет, промышленными нормативами и показателями конкурентов, можно подготовить отчет об убытках по безнадежным долгам, показывающий накопленные убытки по покупателям, условиям продажи и размерам сумм и систематизированный по данным о подразделении, производственной линии и типе покупателя (например, отрасли промышленности). Потери безнадежного долга обычно выше у малых компаний.

Можно прибегнуть к страхованию кредитов, эта мера против непредвиденных потерь безнадежного долга. При решении, приобретать ли такую защиту, необходимо оценить ожидаемые средние потери безнадежного долга, финансовую способность компании противостоять этим потерям и стоимость страхования.

Можно перепродать права на взыскание дебиторской задолженности, если это приведет к чистой экономии. Однако при сделке факторинга может быть раскрыта конфиденциальная информация.

При предоставлении коммерческого кредита следует оценить конкурентоспособность предприятия текущие экономические условия. В период спада кредитную политику следует ослабить, чтобы стимулировать бизнес. Например, компания может не выставлять повторно счет покупателям, которые получают скидку при оплате наличными, даже после того, как срок действия скидки истек. Но можно ужесточить кредитную политику в условиях дефицита товаров, поскольку в такие периоды компания, как продавец, имеет возможность диктовать условия.

В целом управление дебиторской задолженностью включает:

1) анализ дебиторов;

2) анализ реальной стоимости существующей дебиторской задолженности;

3) контроль за соотношением дебиторской и кредиторской задолженности;

4) разработку политики авансовых расчетов и предоставления коммерческих кредитов;

5) оценку и реализацию факторинга.

Анализ дебиторов предполагает прежде всего анализ их платежеспособности с целью выработки индивидуальных условий представления коммерческих кредитов и условий договоров факторинга. Уровень и динамика коэффициентов ликвидности могут привести менеджера к выводу о целесообразности продажи продукции только при предоплате или, наоборот - о возможности снижения процента по коммерческим кредитам и т.п.

Анализ дебиторской задолженности и оценка ее реальной стоимости заключается в: анализе задолженности по срокам ее возникновения, в выявлении безнадежной задолженности и формировании на эту сумму резерва но сомнительным долгам. Определенный интерес представляет анализ динамики дебиторской задолженности по срокам ее возникновения и/или по периоду оборачиваемости.

Дебиторская задолженность - элемент оборотных средств, ее уменьшение снижает коэффициент покрытия. Поэтому финансовые менеджеры решают не только задачу снижения дебиторской задолженности, но и ее сбалансированности с кредиторской.

На уровень дебиторской задолженности влияют следующие основные факторы:

- оценка и классификация покупателей в зависимости от вида продукции, объема закупок, платежеспособности клиентов, истории кредитных отношений и предполагаемых условий оплаты;

- контроль расчетов с дебиторами, оценка реального состояния дебиторской задолженности;

- анализ и планирование денежных потоков с учетом коэффициентов инкассации.

Для определения инвестиции в дебиторскую задолженность применяется расчет, который учитывает годовые объемы продаж в кредит и срок неоплаты дебиторской задолженности.

Делая обобщение можно сделать вывод что в основе управления дебиторской задолженностью лежит два подхода:

1) сравнение дополнительной прибыли, связанной с той или иной схемой спонтанного финансирования, с затратами и потерями, возникающими при изменении политики реализации продукции;

2) сравнение и оптимизация величины и сроков дебиторской и кредиторской задолженностей. Данные сравнения проводятся по уровню кредитоспособности, времени отсрочки платежа, стратегии скидок, доходам и расходам по инкассации.

Оценка реального состояния дебиторской задолженности, т. е. оценка вероятности безнадежных долгов - один из важнейших вопросов управления оборотным капиталом. Эта оценка ведется отдельно по группам дебиторской задолженности с различными сроками возникновения. Финансовый менеджер может при этом использовать накопленную на предприятии статистику, а также прибегнуть к услугам экспертов-консультантов.

2 Анализ управления дебиторской задолженностью ОАО «Курганхиммаш»

2.1 Краткая характеристика предприятия

Завод «Курганхиммаш» вступил в строй действующих предприятий в 1956 г. в ведомственной принадлежности Министерства химического машиностроения СССР для обеспечения послевоенной экономики химическим и нефтегазовым оборудованием. С 1964 г. на заводе одновременно начато освоение производства установок осушки воздуха и нестандартного оборудования. Первое озонаторное оборудование было произведено в 1976 г., годом позже, завод освоил выпуск автоклавов. В 1983 г. закончено строительство крупнейшего на Урале цеха гуммированной аппаратуры. С 1993 г. «Курганхиммаш» начинает дальнейшее освоение оборудования для нефтегазового комплекса страны и зарубежья.

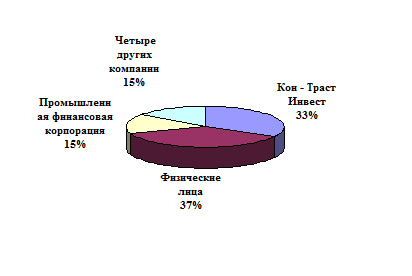

В 1992 г. в процессе приватизации предприятия образуется Акционерное общество открытого типа «Курганский завод химического машиностроения», а в 1996 г. оно в соответствии с Законом «Об акционерных обществах » преобразуется в ОАО «Курганхиммаш». Акционерами общества стали 6 юридических лиц, владеющих 62,14% голосующих акций, и 5656 физических лиц (в основном члены трудового коллектива). Высшим органом управления Общества является общее собрание акционеров. Совет директоров Общества осуществляет общее руководство деятельностью ОАО "Курганхиммаш", за исключением решения вопросов, отнесенных законодательством РФ, Уставом Общества к исключительной компетенции общего собрания акционеров. Исполнительным органом Общества, осуществляющим руководство его текущей деятельности, является Генеральный директор. Он подотчетен собранию акционеров и Совету директоров. Структура собственности завода представлена на рисунке 1.

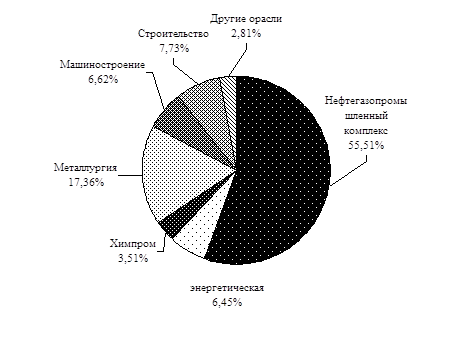

Сегодня предприятие проектирует и производит наукоемкое и высокотехнологическое оборудование для химической, нефтегазодобывающей и нефтегазоперерабатывающей промышленности, энергетики, металлургической, пищевой, легкой, фармацевтической, жилищно-коммунального хозяйства и многих других отраслей. Отраслевая структура потребителей представлена на рисунке 2.

Рисунок 1 - Структура собственности ОАО "Курганхиммаш"

ОАО «Курганхиммаш» специализируется на выпуске аппаратного оборудования, подведомственного Госгортехнадзору России. Основными видами выпускаемой предприятием продукции являются:

- теплообменное оборудование для нефтегазовой и химической промышленности;

- емкостное оборудование;

- оборудование для предприятий теплоэнергетики (ТЭЦ, ГРЭС, тепло пунктов, котельных);

- озонаторное оборудование;

- емкостное оборудование;

- нефтегазовое оборудование;

- оборудование для охлаждения, осушки и очистки сжатого воздуха;

- автоклавы;

- воздухосборники (общепромышленного и специального назначения);

- центрифуги;

- нестандартное и специальное оборудование по специальным заказам.

Рисунок 2 - Отраслевая структура потребителей ОАО «Курганхиммаш»

Наличие вспомогательных цехов завода позволяет изготавливать товары народного потребления (станки деревообрабатывающие, кухонная мебель, бытовые газовые баллоны и др.), сварочные электроды и стеклоэлектроды.

Серийность производимого оборудования – от индивидуальных заказов до серийного производства.

Все виды деятельности ОАО «Курганхиммаш» лицензированы ГОСГОРТЕХНАДЗОРом России:

- проектирование объектов котлонадзора;

- изготовление оборудования химических и других взрывопожароопасных и вредных производств;

- изготовление объектов котлонадзора;

- монтаж (пуско-наладку) объектов котлонадзора;

- эксплуатация объектов котлонадзора;

- эксплуатация объектов газового хозяйства;

- ремонт (реконструкция) объектов котлонадзора, подъемных сооружений, оборудования для взрывопожаробезопасных, токсичных и агрессивных сред;

- экспертиза безопасности объектов котлонадзора;

- перевозка опасных грузов железнодорожным транспортом;

- подготовка кадров 4 лицензии.

Конструирование и изготовление оборудования для сооружений, комплексов, установок с ядерными материалами, предназначенных для производства, переработки, транспортирования ядерного топлива и ядерных материалов лицензированы ГОСАТОМНАДЗОРом России.

Уже более сорока лет завод производит оборудование, которое используется практически на каждом промышленном предприятии. В числе деловых партнеров тысячи фирм, расположенных как в России, так и за рубежом. Это Газпром, Лукойл, ЮКОС, Сургутнефтегаз, ТНК, Ярославский шинный завод, Набережно-Челнинский картонно-бумажный комбинат, Байкальский ЦБК, ПО “Красный треугольник”, АКО “Синтез” и другие. Новосибирская, Тюменская, Курганская ТЭЦ, Сургутская, Добрянская, Новочеркасская ГРЭС, Кольская, Запорожская АЭС, Институт ядерной физики, Красноярский алюминиевый завод, “Уралэлектромедь”, «Мечел» Камаз, ЗИЛ, ВАЗ, ГАЗ, Ростсельмаш, автобусные заводы ПАЗ и КАВЗ, Волгоградский тракторный завод, ПО Атоммаш, а также несколько тысяч предприятий России и зарубежья.

Основными поставщиками ОАО «Курганхиммаш» являются: металлургические и трубные заводы Череповца, Магнитогорска, Челябинска, Каменск-Уральского; заводы резинотехнических изделий Казани, Ярославля, Екатеринбурга; приборостроительные предприятия Москвы, Орла, Челябинска и другие поставщики.

Руководство и ведущие специалисты предприятия постоянно совершенствуют свой профессиональный уровень, используя рекомендации крупнейших консалтинговых фирм мира (Arthur D. Little Inc. и Bain & Company Inc.), что обеспечивает стабильную работу предприятия в современных условиях. Совершенствуя организацию в целом, делаются попытки по созданию достойных условий труда для персонала организации, стимулирующих рост профессионализма.

Система качества завода базируется на международных стандартах ISO 9001-94. Высокий технический уровень и качество продукции обеспечивается опытом и традициями, выработанными за многие годы деятельности предприятия, высококвалифицированными кадрами и соответствующим оборудованием.

Организационная структура предприятия относится к линейно-функциональному типу, с преобладанием черт, характерных для централизованной организации, т.е. организацией, в которой руководство высшего звена оставляет за собой большую часть полномочий, необходимых для принятия важнейших управленческих решений.

С 2001 г. в результате постоянной работы по изменению и совершенствованию структуры управления было создано семь основных блоков: планирования и финансов; продаж; коммерческий; производственный; социальный; развития; качества.

Внутри блоков созданы самостоятельные хозяйственные единицы: «Газовый баллон», "Транспортник", «Ремстрой», произведено объединение цехов 22 и 23 в КСП 1 "НГО", предстоит перевести на самостоятельную хозяйственную единицу КСП 1 "НГО" и энерго-механическое управление.

Основными потребителями продукции Общества являются предприятия нефтегазодобывающего и нефтегазоперерабатывающего комплекса. Причем если в 1996 г. из 36,1% всей продукции было поставлено примерно на 70-75% для предприятий газодобычи, то за 2003, 2004, 2005, 2006 гг. произошел сдвиг в пользу нефтедобычи.

В 2002 г. был заключен контракт на поставку оборудования для добычи газа на Тарко-Салинском месторождении и начата его поставка. Основная доля поставки ложится на первое полугодие 2007 г., поэтому в 2007 г. следует ожидать значительное увеличение доли оборудования для газодобычи.

На основании уже заключенных договоров и прогнозов можно предположить на конец 2007 г. увеличение поставок для:

- нефтегазодобывающей отрасли;

- черной и цветной металлургии;

- химической промышленности;

- энергетики.

Региональная структура потребителей показывает, что наибольший удельный вес в закупках имеют предприятия Тюменской области, Московской области и Украины.

В качестве основных конкурентов можно рассматривать: ОАО «Уралхиммаш», ГП "Салаватнефтемаш", ОАО "Рузхиммаш" и ОАО «Дмитровградхиммаш», так как данные предприятия действуют на схожих с сегментами ОАО "Курганхиммаш" сегментах, их ассортимент на 70% совпадает с ассортиментом ОАО, имеют большой опыт деятельности на рынке нефтегазового и химического оборудования, активно участвуют в тендерах.

2.2 Экспресс-диагностика финансового состояния организации

Оценку текущего состояния необходимо начинать с анализа имущественного положения предприятия, характеризуемого составом и состоянием активов, которыми владеет и распоряжается предприятие для достижения своих целей. Оно изменяется с течением времени за счет различных факторов, главным из которых является достигнутые за истинный период финансовые результаты.

Анализ структуры имущества осуществляется на основе сравнительного аналитического баланса, который включает в себя и вертикальный и горизонтальный анализ. Структура стоимости имущества дает общее представление о финансовом состоянии предприятия. Она показывает долю каждого элемента в активах и соотношение заёмных и собственных средств, покрывающих их, в пассивах. Анализ динамики состава и структуры баланса дает возможность установить размер абсолютного и относительного прироста или уменьшения всего имущества предприятия и отдельных его видов.

Общая сумма активов ОАО «Курганхиммаш» к концу 2006 г. увеличилась по сравнению с 2005 г. (с 56115 тыс.р. до 70792 тыс. р.) В структуре активов на протяжении исследуемого периода наблюдаются определенные закономерности - основную массу активов предприятия составляют оборотные активы. Они в основном представлены запасами и дебиторской задолженностью и краткосрочными финансовыми вложениями. Подавляющую часть пассива ОАО «Курганхиммаш» занимают краткосрочные обязательства. Следует отметить, что это достаточно высокий показатель, говорящий о малой степени автономности предприятия. Подавляющую долю заемного капитала составляют краткосрочные кредиты и займы, а также кредиторская задолженность, что вносит негативный аспект в финансовое состояние предприятия. Рассматривая заемный капитал предприятия, можно заметить, что долгосрочное банковское кредитование не использовались. Это вполне объяснимо в современных российских условиях. Краткосрочное кредитование же очень активно использовалось. Здесь причиной выступила, вероятно, необходимость кредитов на расширение производства, введение новой продукции.

Рассмотрим состав и динамику стоимости имущества организации (Таблица 1).

Рассматривая структуру внеоборотных активов предприятия, необходимо отметить, что нематериальные активы имеют очень малый удельный вес в общей структуре внеоборотных активов, что свидетельствует о том, что избранную предприятием стратегию нельзя назвать инновационной, так как оно не вкладывает средства в патенты, лицензии, другую интеллектуальную собственность. Наличие долгосрочных финансовых вложений указывает на то, что вложения предприятия имеют инвестиционную направленность.

Таблица 1 - Состав и динамика имущества организации

| № п/п |

Виды имущества организации |

Даты |

| 01.01.04 |

01.01.05 |

01.01.06 |

01.01.07 |

| сумма, тыс. р. |

сумма, тыс. р. |

темп прироста за 2005, % |

сумма, тыс. р. |

темп прироста за 2006, % |

сумма, тыс. р. |

темп прироста за 2007, % |

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 1 |

ВВнеоборотные активы |

25352 |

34284 |

35,232 |

29783 |

-13,129 |

28541 |

-4,170 |

| 1.1 |

Нематериальные активы |

3 |

3 |

- |

3 |

- |

2 |

-33,333 |

| 1.2 |

Основные средства |

22067 |

30777 |

39,471 |

26464 |

-14,014 |

26073 |

-1,477 |

| 1.3 |

Незавершенное строительство |

2426 |

413 |

-82,976 |

1268 |

207,022 |

439 |

-65,379 |

| 1.4 |

Доходные вложения в материальные ценности |

0 |

0 |

- |

0 |

- |

0 |

- |

| 1.5 |

Долгосрочные финансовые вложения |

103 |

3087 |

2897,087 |

2026 |

-34,370 |

2026 |

- |

| 1.6 |

Отложенные налоговые активы |

753 |

4 |

-99,469 |

22 |

450,000 |

0 |

- |

| 1.7 |

Прочие внеоборотные активы |

0 |

0 |

- |

0 |

- |

0 |

- |

| 2 |

оборотные Оборотные активы борот |

30763 |

23731 |

-22,859 |

35045 |

47,676 |

42251 |

20,562 |

| 2.1 |

Запасы |

12821 |

9429 |

-26,457 |

13184 |

39,824 |

19281 |

46,245 |

| 2.2 |

НДС по приобретенным ценностям |

1271 |

286 |

-77,498 |

73 |

-74,476 |

100 |

36,986 |

| 2.3 |

Дебиторская задолженность (свыше 12 мес.) |

0 |

0 |

- |

0 |

- |

0 |

- |

| 2.4 |

Дебиторская задолженность (менее 12 мес.) |

14019 |

13324 |

-4,958 |

21170 |

58,886 |

21807 |

3,009 |

| 2.5 |

Краткосрочные финансовые вложения |

2179 |

451 |

-79,302 |

197 |

-56,319 |

779 |

295,431 |

| 2.6 |

Денежные средства |

472 |

240 |

-49,153 |

421 |

75,417 |

284 |

-32,542 |

| 2.7 |

Прочие оборотные активы |

1 |

1 |

- |

0 |

- |

0 |

- |

| 3 |

Итого актив |

56115 |

58015 |

3,386 |

64828 |

11,744 |

70792 |

9,200 |

| 4 |

Коэффициент соотношения оборотных и внеоборотных активов (стр.2 / стр.1) |

1,213 |

0,692 |

-42,951 |

1,177 |

70,087 |

1,480 |

25,743 |

Оборотные активы в рассматриваемый период в основном представлены краткосрочной дебиторской задолженностью, основная масса которой приходится на покупателей и заказчиков.

В таблице 2 приведена группировка статей актива баланса по степени ликвидности.

Из таблицы 2 видно, что с точки зрения группировки по степени ликвидности, основную часть активов составляют труднореализуемые активы, 2004г. – 45,179 %, 2005г. – 59,095 %, 2006г. – 45,942 %, 2007 г. – 40,317 %, а абсолютно ликвидные активы представляют собой лишь малую часть (1,502%). Это объясняется снижением доли денежных средств и краткосрочных финансовых вложений.

Таблица 2 – Группировка статей актива баланса по степени ликвидности

| № п\п |

Группа активов |

Сумма, тыс.р. |

Удельный вес, % |

| даты |

даты |

| 01.01.04 |

01.01.05 |

01.01.06 |

01.01.07 |

01.01.04 |

01.01.05 |

01.01.06 |

01.01.07 |

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| 1 |

А1- абсолютно ликвидные активы |

2651 |

691 |

618 |

1063 |

4,724 |

1,191 |

0,953 |

1,502 |

| 2 |

А2- быстрореализуемые активы |

14020 |

13325 |

21170 |

21807 |

24,984 |

22,968 |

32,656 |

30,804 |

| 3 |

А3- медленно реализуемые активы |

14092 |

9715 |

13257 |

19381 |

25,113 |

16,746 |

20,449 |

27,377 |

| 4 |

А4- труднореализуемые активы |

25352 |

34284 |

29783 |

28541 |

45,179 |

59,095 |

45,942 |

40,317 |

| 5 |

Итого |

56115 |

58015 |

64828 |

70792 |

100,000 |

100,000 |

100,000 |

100,000 |

Финансовое состояние любого предприятия в условиях рыночной экономики не может не зависеть от состава и структуры его пассивов. Соотношение различных источников капитала компании (собственных и заемных) оказывает значительное влияние на его финансовую устойчивость.

Состав и динамика источников формирования имущества организации показаны в таблице 3.

Подавляющую часть источников средств предприятия занимает заемный капитал. На это повлияло расширение роста производства. В то же время, тот факт, что подавляющую долю заемного капитала составляет кредиторская задолженность, вносит негативный аспект в финансовое состояние предприятия.

Рассматривая заемный капитал предприятия, можно заметить, что банковское кредитование использовалось в полной мере. Это вполне объяснимо в современных российских условиях. Долгосрочные кредиты не использовались. Здесь причиной выступила, вероятно, дороговизна кредитов и осторожность руководства в вопросах привлечения банковских ресурсов.

Таблица 3 - Состав и динамика источников формирования имущества организации

| № п/п |

Виды имущества организации |

Даты |

| 01.01.04 |

01.01.05 |

01.01.06 |

01.01.07 |

| сумма, тыс. р. |

сумма, тыс. р. |

темп прироста за 2004, % |

сумма, тыс. р. |

темп прироста за 2005, % |

сумма, тыс. р. |

темп прироста за 2006, % |

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 1 |

Собственный капитал (всего) |

20930 |

21082 |

0,726 |

21202 |

0,569 |

22012 |

3,820 |

| 1.1 |

Уставный капитал |

20200 |

20200 |

- |

20200 |

- |

20200 |

- |

| 1.2 |

Добавочный капитал |

0 |

0 |

- |

0 |

- |

0 |

- |

| 1.3 |

Резервный капитал |

0 |

0 |

- |

0 |

- |

0 |

- |

| 1.4 |

Нераспределенная прибыль (непокрытый убыток) |

730 |

882 |

20,822 |

1002 |

13,605 |

1812 |

80,838 |

| 1.5 |

Доходы будущих периодов |

0 |

0 |

- |

0 |

- |

0 |

- |

| 2 |

Заемный капитал (всего) |

35185 |

36933 |

4,968 |

43626 |

18,122 |

48705 |

11,642 |

| 2.1.1 |

Долгосрочные займы и кредиты |

0 |

0 |

- |

0 |

- |

0 |

- |

| 2.1.2 |

Отложенные налоговые обязательства |

0 |

0 |

- |

0 |

- |

75 |

- |

| 2.1.3 |

Прочие долгосрочные обязательства |

0 |

0 |

- |

0 |

- |

0 |

- |

| 2.2.1 |

Краткосрочные займы и кредиты |

19487 |

24063 |

23,482 |

28054 |

16,586 |

26020 |

-7,250 |

| 2.2.2 |

Кредиторская задолженность |

15004 |

12870 |

-14,223 |

15572 |

20,995 |

22685 |

45,678 |

| 2.2.3 |

Задолженность участникам по выплате доходов |

0 |

0 |

- |

0 |

- |

0 |

- |

| 2.2.4 |

Резервы предстоящих расходов и платежей |

0 |

0 |

- |

0 |

- |

0 |

- |

| 2.2.5 |

Прочие краткосрочные обязательства |

0 |

0 |

- |

0 |

- |

0 |

- |

| 3 |

Итого пассив |

56115 |

58015 |

3,386 |

64828 |

11,744 |

70792 |

9,200 |

Основная доля в общей массе обязательств принадлежит краткосрочным кредитам и займам, а также кредиторской задолженности, и их удельный вес постоянно увеличивается.

В структуре кредиторской задолженности преобладает задолженность перед поставщиками и подрядчиками, при этом задолженность перед персоналом по оплате труда за последний год значительно сократилась.

В таблице 4 приведена группировка статей пассивов баланса по степени срочности обязательств.

Таблица 4 – Группировка статей пассива баланса по степени срочности обязательств

| № п\п |

Группа пассивов |

Сумма, тыс.р. |

Удельный вес, % |

| даты |

даты |

| 01.01.04 |

01.01.05 |

01.01.06 |

01.01.07 |

01.01.04 |

01.01.05 |

01.01.06 |

01.01.07 |

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| 1 |

П1- наиболее срочные обязательства |

15004 |

12870 |

15572 |

22685 |

26,738 |

22,184 |

24,020 |

32,045 |

| 2 |

П2- краткосрочные пассивы |

19487 |

24063 |

28054 |

26020 |

34,727 |

41,477 |

43,275 |

36,756 |

| 3 |

П3- долгосрочные пассивы |

694 |

0 |

0 |

75 |

1,237 |

0 |

0,000 |

0,106 |

| 4 |

П4- постоянные пассивы |

20930 |

21082 |

21202 |

22012 |

37,298 |

36,339 |

32,705 |

31,094 |

| 5 |

Итого |

56115 |

58015 |

64828 |

70792 |

100,000 |

100,000 |

100,000 |

100,000 |

Из таблицы 4 видно, что основную массу пассивов по степени срочности занимают краткосрочные – 34,727 % в 2004г., 41,477 % - в 2005г., 43,275 % - в 2006г., 36,756 % в 2007 г. Малую долю в пассивах занимает группа долгосрочных пассивов ее доля за рассматриваемый период не достигает 2 %.

Также для анализа предприятия необходимо провести анализ его ликвидности и платежеспособности. Анализ ликвидности организации представляет собой анализ ликвидности баланса и заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания с обязательствами по пассиву, объединенными по срокам их погашения в порядке возрастания сроков. Оценка ликвидности баланса ОАО «Курганхиммаш» представлена в таблице 5.

Таблица 5 – Оценка типа ликвидности баланса

| № п/п |

Даты |

| 01.01.05 |

01.01.06 |

01.01.07 |

| А |

Б |

В |

| 1 |

А1 < П1 |

А1 < П1 |

А1 < П1 |

| 2 |

А2 < П2 |

А2 < П2 |

А2 < П2 |

| 3 |

А3 > П3 |

А3 > П3 |

А3 > П3 |

| 4 |

А4 > П4 |

А4 > П4 |

А4 > П4 |

| 5 |

Код ситуации (0, 0,1) |

Код ситуации (0,0,1) |

Код ситуации (0,0,1) |

Из приведенных данных основе предоставленных расчетов в таблице 5, можно сделать вывод, что баланс не является ликвидным.

Динамика показателей платежеспособности организации показана в таблице 6.

Таблица 6 – Динамика показателей платежеспособности организации

| № п/п |

Показатели |

Даты |

| 01.01.05 |

01.01.06 |

01.01.07 |

| А |

1 |

2 |

3 |

| 1 |

Коэффициент абсолютной ликвидности [норматив ≥0,2] |

0,019 |

0,014 |

0,022 |

| 2 |

Коэффициент срочной (мгновенной, т.е. по состоянию на определенную дату) ликвидности |

0,006 |

0,010 |

0,006 |

| 3 |

Коэффициент текущей ликвидности [норматив ≥2] |

0,635 |

0,793 |

0,865 |

| 4 |

Коэффициент критической ликвидности [норматив ≥1] |

0,379 |

0,494 |

0,470 |

| 5 |

Коэффициент платежеспособности [норматив ≥1] |

0,581 |

0,849 |

0,689 |

| 6 |

Коэффициент покрытия обязательств (чистыми активами) [норматив ≥2] |

1,571 |

1,486 |

1,451 |

| 7 |

Степень платежеспособности общая |

0,025 |

0,024 |

0,021 |

| 8 |

Степень платежеспособности по текущим обязательствам |

0,025 |

0,024 |

0,021 |

| 9 |

Коэффициент задолженности по кредитам банков и займам |

0,197 |

0,178 |

0,011 |

| 10 |

Коэффициент задолженности фискальной системе |

0,029 |

0,053 |

0,002 |

| 11 |

Коэффициент внутреннего долга |

0,006 |

0,008 |

0,001 |

| 12 |

Коэффициент защищенности кредиторов (Сила воздействия финансового рычага – СВФР) |

1,062 |

1,123 |

1,575 |

| 13 |

Соотношение кредиторской и краткосрочной дебиторской задолженности |

0,966 |

0,735 |

1,040 |

| 14 |

Коэффициент задолженности другим организациям |

0,070 |

0,080 |

0,084 |

По данным таблицы 6 видно, что коэффициент абсолютной ликвидности за отчетный период снизился, что свидетельствует о расширении перспективных возможностей предприятия. Коэффициенты текущей и срочной ликвидности на уровне допустимых значений. Коэффициент покрытия обязательств также находился не в пределах допустимых значений.

На уровне допустимых значений были коэффициенты задолженности фискальной системе и коэффициенты внутреннего долга.

В целом же на основе анализа коэффициентов платежеспособности организации можно сделать вывод, что в течении рассматриваемого периода предприятие находилось в довольно устойчивом финансовом состоянии и кредитоспособность его была на среднем уровне.

Анализ показателей, которые обеспечивают пополнение запасов предприятия, показаны в таблице 7.

Таблица 7 - Показатели обеспеченности запасов предприятия

| № п/п |

Показатели |

Даты |

| 01.01.05 |

01.01.06 |

01.01.07 |

| А |

1 |

2 |

3 |

| 1 |

Собственный оборотный капитал |

-13202 |

-8581 |

-6454 |

| 2 |

Краткосрочные займы и кредиты |

24063 |

28053 |

26020 |

| 3 |

Сумма собственного оборотного капитала и краткосрочных займов и кредитов |

10861 |

19473 |

19566 |

| 4 |

Кредиторская задолженность поставщикам |

6641 |

7880 |

15184 |

| 5 |

Общая величина основных источников формирования запасов |

44263 |

49255 |

46220 |

| 6 |

Общая величина запасов |

9429 |

13184 |

19281 |

| 7 |

Излишек (+) / недостаток (-) собственного оборотного капитала для покрытия запасов (Е1) (стр.1 -стр. 6)

|

-22631 |

-21765 |

-25735 |

| 8 |

Излишек (+) / недостаток (-) суммы собственного оборотного капитала и краткосрочных займов и кредитов для покрытия запасов (Е2)

(стр.3 -стр. 6)

|

1432 |

6289 |

285 |

| 9 |

Излишек (+) / недостаток (-) общей величины основных источников для покрытия запасов (Е3) (стр.5 -стр. 6) |

34834 |

36071 |

26939 |

| 10 |

Тип финансовой устойчивости |

0,1,1 |

0,1,1 |

0,1,1 |

| 11 |

Процент покрытия запасов (стр.5 / стр.6) |

4,694 |

3,736 |

2,397 |

Анализ таблицы 7 показал, что за рассматриваемый период с 2005г. По 2007г. на предприятии наблюдается отсутствие собственного оборотного капитала, что способствует увеличению краткосрочных кредитов и займов. Основную долю в кредиторской задолженности занимает задолженность поставщикам, это результат высокой дебиторской задолженности. Величина запасов с 2005 г. по 2007 г. увеличилась, это результат увеличения основных источников формирования запасов.

Также следует отметить, что за анализируемый период на предприятии не меняется тип финансовой устойчивости, который является вполне устойчивым.

2.3 Анализ управления дебиторской задолженностью на предприятии

Проанализируем также состав и структуру дебиторской задолженности (Таблица 8). Анализируя данные таблицы 8, можно сказать, что дебиторская задолженность в 2004 г. уменьшилась на 695 тыс.р., а в 2005 г. и 2006г. дебиторская задолженность увеличилась на 7846 тыс.р. и на 637 тыс.р. Основной процент дебиторской задолженности составляют расчеты с покупателями и заказчиками 92,68 % в 2004 г., 79,29 % в 2005 г., 88,85% в 2006 г., 94,90% - 2007г.

Управление дебиторской задолженность предполагает, прежде всего, контроль за оборачиваемостью средств в расчётах. Ускорение оборачиваемости в динамике рассматривается как положительная тенденция. Следует больше внимание уделять и отбору потенциальных заказчиков и определению условий оплаты работ, оговоренных в контрактах. Отбор заказчиков рекомендуется производить с помощью таких критериев как: уровень финансовой устойчивости, текущей платёжеспособности, соблюдение платёжной дисциплины в прошлом, прогнозные финансовые возможности заказчика по оплате запрашиваемого объёма или объёма работ, экономические и финансовые условия предприятия-продавца (степень нуждаемости в денежной наличности и т. п.).

В таблице 9 приведены расчеты показателей оборачиваемости дебиторской задолженности.

Таблица 9– Анализ оборачиваемости дебиторской задолженности

| № п\п |

Показатель |

Годы |

Отклонения (+,-) |

| 2004 |

2005 |

2006 |

за 2005г. |

за

2006г.

|

| А |

2 |

3 |

4 |

5 |

| 1 |

Выручка от реализации продукции, работ, услуг, тыс.р. |

121977 |

132625 |

157758 |

10648 |

26133 |

| 2 |

Средняя величина дебиторской задолженности, тыс.р. |

13672 |

17247 |

21488 |

3575 |

4241 |

| 3 |

Коэффициент оборота дебиторской задолженности |

9 |

8 |

7 |

-1 |

-1 |

| 4 |

Период погашения дебиторской задолженности, дн. |

41 |

47 |

50 |

6 |

3 |

Таблица 8 - Анализ состава и структуры дебиторской задолженности ОАО «Курганхиммаш» за 2003 – 2006 гг

| № п\п |

Показатель |

Даты |

Отклонения (+;-) |

| 01.01.04 |

01.01.05 |

01.01.06 |

01.01.07 |

2004 с 2003 |

2005 с 2004 |

2006 с 2005 |

| сумма, тыс.р. |

уд. вес, % |

сумма, тыс.р. |

уд. вес, % |

сумма, тыс.р. |

уд. вес, % |

сумма, тыс.р. |

уд. вес, % |

сумма, тыс.р. |

уд. вес, % |

сумма, тыс.р. |

уд. вес, % |

сумма, тыс.р. |

уд. вес, % |

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

| 1 |

Расчеты с покупателя ми и заказчиками |

12993 |

92,68 |

10565 |

79,29 |

18810 |

88,85 |

20695 |

94,90 |

-2428 |

349,35 |

8245 |

105,09 |

1885 |

295,92 |

| 2 |

Авансы выданные |

819 |

5,84 |

2409 |

18,08 |

2056 |

9,71 |

1010 |

4,63 |

1590 |

-228,78 |

-353 |

-4,50 -4,50 |

-1046 |

-164,21 |

| 3 |

Прочие дебиторы |

207 |

1,48 |

350 |

2,63 |

304 |

1,44 |

102 |

0,47 |

143 |

-20,58 |

-46 |

-0,59 |

-202 |

-31,71 |

| 4 |

Итого |

14019 |

100,00 |

13324 |

100,00 |

21170 |

100,00 |

21807 |

100,00 |

-695 |

100,00 |

7846 |

100,00 |

637 |

100,00 |

Как видно из таблицы 9, коэффициент оборота дебиторской задолженности в 2005 г. по сравнению с 2004 г. уменьшился на 1, в 2006 г. по сравнению с 2005 г. этот показатель также уменьшится на 1, период погашения дебиторской задолженности увеличился с 2004 г. по 2006 г. на 9 дн. Эта тенденция в условиях инфляции к всеобщей неплатёжеспособности будет сохраняться. Поэтому следует усилить контроль над дебиторской задолженностью, потому что чем длительный период погашения дебиторской задолженности, тем меньше отдача от средств, вложенных в дебиторскую задолженность.

Наряду с оборачиваемостью дебиторской задолженностей проведем анализ структуры возникновения задолженности о срокам (Таблица 10).

Таблица 10 – Анализ структуры дебиторской задолженности по срокам возникновения

| № п\п |

Срок возникновения |

Даты |

| 01.01.04 |

01.01.05 |

01.01.06 |

01.01.07 |

| сумма, тыс. р. |

уд. вес, % |

сумма, тыс. р. |

уд. вес, % |

сумма, тыс. р. |

Уд .вес, % |

сумма, тыс. р. |

уд. вес, % |

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| 1 |

до 1 мес., тыс.р. |

8856 |

63,17 |

8097 |

60,77 |

11097 |

52,42 |

13293 |

60,96 |

| 2 |

1 – 3 мес., тыс.р. |

2165 |

15,44 |

1987 |

14,91 |

4987 |

23,56 |

3409 |

15,63 |

| 3 |

3 – 6 мес., тыс.р. |

1875 |

13,37 |

2015 |

15,12 |

3210 |

15,16 |

3345 |

15,34 |

| 4 |

более 6 мес., тыс.р. |

1123 |

8,01 |

1225 |

9,19 |

1876 |

8,86 |

1760 |

8,07 |

| 5 |

Общая сумма дебиторской задолженности, тыс.р. |

14019 |

100,00 |

13324 |

100,00 |

21170 |

100,00 |

21807 |

100,00 |

Исходя, из таблицы 10 можно отметить, что основную долю в структуре возникновения дебиторской задолженности составляет задолженность сроком до 1 мес. – 63,17 % - 2003 г., 60,77 % - 2004 г., 52,42 % - 2005 г., 60,96% - 2006г. данный показатель остается практически на одном уровне, это означает, что основная часть должников ОАО «Курганхиммаш» рассчитываться вовремя.

Самую малую долю по срокам занимает задолженность более 6 мес. –8,01% - 2004 г., 9,19 % - 2005 г., 8,86 % - 2006 г., 8,07% - 2007 г. в течение всего рассматриваемого периода эта задолженность возрастала, следовательно, у данного предприятия возросло число дебиторов с просроченной задолженностью, что неблагоприятно отражается на деятельности предприятия в целом.

Для снижения просроченной задолженности руководству предприятия необходимо предпринимать различные меры, например, такие как выбор дебиторов с устойчивым финансовым состоянием, введение штрафных санкций за просроченные платежи и т.д.

3 Совершенствование системы управления дебиторской задолженностью ОАО «Курганхиммаш»

С затруднениями в расчетах, недостатком финансовых ресурсов нередко сталкиваются не только убыточные предприятия, но и множество рентабельных фирм. Для снижения подобных финансовых затруднений необходима оптимизация денежных потоков в отношениях между предпринимателями. Выбор оптимальных решений в финансовых отношениях возможен на основе аналитических расчётов. Анализ денежных потоков способствует увеличению сумм и сокращению сроков поступлений средств на счета предприятия. Ускорение денежных поступлений, в свою очередь, повышает эффективность их использования. Анализ результатов этого ускорения и расходов по его обеспечению поможет предпринимателю извлечь максимум выгоды в расчётных отношениях.Особенно актуален данный анализ в условиях инфляции и нарушении платёжной дисциплины.

При осуществлении расчётов между хозяйственными структурами за поставленную продукцию, выполненные работы или оказанные услуги часто возникают вопросы о сроках погашения задолженности. Ведь простые формы расчётов, как известно, являются формой беспроцентного кредитования дебиторов, поэтому должник часто заинтересован в максимальном оттягивании сроков возврата платежа. Для кредитора, напротив, эти средства становятся изъятыми из оборота. Их наличие позволило бы кредитору извлекать дополнительный доход из оборота. Меры, применяемые к должникам по сокращению сроков возврата платежей, могли бы не только стимулировать деловую активность дебиторов, но и повышать её у кредиторов. Поэтому в целом такие меры выступают в роли катализатора эффективности внутрифирменных и межхозяйственных экономических отношений.

Предприятие, принимающее меры по сокращению срока возврата платежей, при эффективном использовании их в обороте будет иметь дополнительный источник увеличения прибыли в виде отдачи от вложений в оборот досрочно полученных сумм. Сокращение сроков денежных поступлений также сократит потребность в получении кредитов в банке. Однако меры по ускорению расчётов требуют определённых затрат и важно, чтобы доходы, полученные от этих мер, превышали сумму таких затрат. В противном случае указанные меры не только не улучшат результата, но ипринесут убыток.

Одной из мер сокращения срока платежей является предоставление скидок дебиторам. Предоставление скидки выгодно как покупателю, так и продавцу. Первый имеет прямую выгоду от снижения затрат на покупку товара, второй получает косвенную выгоду в связи с ускорением оборачиваемости средств, вложенных в дебиторскую задолженность, которая, как и производственные запасы, представляет собой иммобилизацию денежных средств. При анализе предлагаемого способа ускорения расчётов с дебиторами следует сопоставить результат этого ускорения с расходами по его обеспечению. То есть нужно сравнить отдачу вложенных в производственный оборот средств со ставкой предлагаемой скидки за день ускорения расчётов от дебиторов. Для сопоставления отдачи вложенных в производство средств с расходами по ускорению расчётов требуется определить рентабельность условно-переменных затрат на производство, так как именно переменные издержки являются средствами, вложенными в производственный оборот, более тесно связанными с объемами производства и реализации.

Рентабельность переменных издержек отражает отдачу единицы стоимости вложенных в оборот средств и определяется отношением прибыли от реализации товаров (P) к величине переменных затрат (CV). При этом переменные затраты следует увеличить на среднюю величину дополнительных вложений в запасы и малоценные и быстроизнашивающиеся предметы (МБП), если увеличение средств в обороте требует увеличения запасов и МБП.

kcv

=P/CV (1)

Это значит, что на каждый рубль вложенных в производство средств при данном техническом оснащении предприятие получает определенную сумму за месяц, или теряет их при задержке платежей за тот же период. Рентабельность переменных затрат отражает критический процент скидки дебиторам за отчётный период (в данном случае за месяц). То есть при определенной скидке от суммы платежей, поступивших на месяц раньше, предприятие не получит ни прибыли, ни убытков. Прибыльность на единицу вложенных в оборот средств от сокращения срока расчётов будет равна разности между критической скидкой и скидкой, фактически установленной на каждый месяц расчётов.

Ставка предлагаемой скидки дебиторам за срочность расчётов — не постоянная величина. Она зависит от того, в какой мере тот или иной размер ставки оказывает стимулирующее воздействие на дебиторов. Можно сказать, что при заинтересованности кредитора снизить процент скидки, размер ее, подобно ценам на товары, определяется спросом на средства расчётов, то есть выражает цену ускорения оборачиваемости затрат. Он зависит также от ставки процентов за использование кредитов банка. Ведь если скидка для дебиторов превысит банковскую ставку, то предпринимателю выгоднее взять дополнительные средства в банке под более низкий процент, чем скидка, которую придётся платить дебиторам. Но с другой стороны, банк может предоставить кредит только при определённых условиях и в определённых количествах. Поэтому не всегда и не для всех категорий предприятийдоступны банковские кредиты.

При использовании системы скидок также необходимо, чтобы размер скидки был ниже критического размера kcv

на величину, гарантирующую достаточный доход, полученный от сокращения сроков поступления средств на счета предприятия, с учётом возможного риска. Риск может быть связан с вероятностью отклонений в отдаче средств, поступивших досрочно и др. Такое отклонение может быть определено на основе прошлого опыта и интуиции предпринимателя, либо определено методомэкспертных оценок «Дельфи». Из сказанного следует, что увеличение рентабельности вложенных в оборот средств повышает возможности предприятия в стимулировании досрочного погашения дебиторской задолженности посредством увеличения размера предоставляемых скидок за срочность платежей. В настоящий момент рыночная конъюнктура позволяет предприятию установить исходную скидку дебиторам в определенном размере за поступление средств без отсрочки от суммы досрочной оплаты.

Немедленное погашение сократит сумму задолженности дебиторов на величину, определяемую выражением:

S = Rp

/ 100, (2)

где - S — сумма сокращения долга (экономия) дебиторов от поступлений средств без отсрочки;

R — сумма поступлений;

p — ставка предоставляемой скидки за поступление средств без отсрочки.

Предприятие при этом получит дополнительную прибыль, определяемую по формуле:

Pдоп

=(R-S)* kcv

/100-S, приT  Tотч

, (3) Tотч

, (3)

гдеR- сумма дебиторской задолженности от реализации;

T — период погашения дебиторской задолженности по данному виду расчётов;

Tотч

— число дней в отчётном периоде.

Потом необходимо определить сумму уменьшения долга за каждый день сокращения срока возврата платежей (Sдн

). Для этого используем выражение

Rp

_

Sдн

= Т х 100, (4)

При этом за каждый день сокращения срока поступления платежей предприятие получит дополнительную прибыль (рдн

доп

). Её величину определим по формуле:

(R– S) kcv

рдн

доп

= Т х 100 - Sдн

, при T Tотч

(5)

При определенной месячной ставке сокращения задолженности дебиторов за поступление средств без отсрочки, ставка за каждый месяц сокращения срока поступлений (рм

) определяется отношением:

Р __ р х 30

рм

= Т/30 = Т , (6)

В результате предприятие имеет запас прочности для ускорения расчётов, равный разности между рентабельностью переменных затрат и ставкой уменьшения задолженности дебиторов за каждый месяц ускорения расчётов от суммы досрочно поступивших средств = kcv

— pм

Запас прочности отражает величину максимально возможного увеличения процента за ускорение поступлений средств при наилучших условиях среды.

pдн

=p/T, (7)

Рассчитаем данную модель на основе данных ОАО «Курганхиммаш» за неделю (Таблица 11). Рассчитаем рентабельность переменных затрат:

kcv

= 44,65/415,55 = 10,74 %

Это значит, что на каждый рубль вложенных в производство средств при данном техническом оснащении предприятие получает 11 % за месяц, или теряет их при задержке платежей за тот же период Рентабельность переменных затрат отражает критический процент скидки дебиторам за отчётный период (в данном случае за неделю). То есть при скидке в 11 % от суммы платежей, поступивших на неделю раньше, предприятие не получит ни прибыли, ни убытков.

Таблица 11 – Анализ операций по сокращению сроков поступления средств на счет предприятия

| № п\п |

Наименование показателя |

Величина |

| 1 |

Nр

— объём продаж, тыс.р. |

2543,49 |

| 2 |

R — сумма дебиторской задолженности от реализации, тыс.р. |

255,53 |

| 3 |

Tотч

— число дней в отчётном периоде, дн. |

7 |

| 4 |

T — период погашения дебиторской задолженности по данному виду расчётов, дн. |

47 |

| 5 |

CC — издержки производства, тыс.р. |

2588,14 |

| 5.1 |

в т. ч. CV — переменные (справочно), тыс.р. |

415,55 |

| 6 |

P — прибыль от реализации, тыс.р. |

44,65 |

| 7 |

kcv

— рентабельность переменных затрат, % |

10,74 |

| 8 |

p — ставка предоставляемой скидки дебиторам за поступление средств без отсрочки, % |

5 |

| 9 |

pм

— ставка предоставляемой скидки дебиторам за каждый месяц ускорения расчётов от суммы, полученной досрочно, % |

0,74 |

| 10 |

pдн

— ставка скидки за каждый день ускорения расчётов с дебиторами от суммы, полученной досрочно, % |

0,11 |

| 11 |

Запас прочности для ускорения расчётов, % |

10 |

| 12 |

S — сумма уменьшения долга (экономия) дебиторов от поступлений без отсрочки, тыс.р. |

12,78 |

| 13 |

Sдн

— сумма уменьшения долга дебиторов за каждый день сокращения срока возврата платежей |

0,27 |

| 14 |

Pдоп

— дополнительная прибыль предприятия от суммы поступлений без отсрочки |

29,90 |

| 15 |

Pдоп

дн

— дополнительная прибыль, полученная за каждый день сокращения сроков поступления средств на счета предприятия |

0,28 |

Предположим, что рыночная конъюнктура позволяет предприятию установить исходную скидку дебиторам в размере 5 % за поступление средств без отсрочки от суммы досрочной оплаты, т.е. p = 5 %.

Рассчитаем ставку предоставляемой скидки дебиторам за каждую неделю ускорения расчётов от суммы, полученной досрочно.

5 х 7_

рм

= 47 = 0,74 %

В результате предприятие имеет запас прочности для ускорения расчетов, равный разности между рентабельностью переменных затрат и ставкой уменьшения задолженности дебиторов за каждую недеою ускорения расчётов от суммы досрочно поступивших средств:

kcv

- рм

= 10,74 – 0,74 = 10 %

Запас прочности отражает величину максимально возможного увеличения процента за ускорение поступлений средств при наилучших условиях среды.

Рассчитаем ставку скидки за каждый день ускорения расчётов с дебиторами от суммы, полученной досрочно.

рдн.

= 5/47 = 0,11 %

Рассчитаем сумму уменьшения долга (экономия) дебиторов от поступлений без отсрочки и сумму уменьшения долга дебиторов за каждый день сокращения срока возврата платежей:

255,53 х 5

S= 100 = 12,78 тыс.р.

255,53 х 5

Sдн

= 47х100 = 0,27 тыс.р.

Рассчитаем дополнительную прибыль предприятия от суммы поступлений без отсрочки и дополнительную прибыль, полученная за каждый день сокращения сроков поступления средств на счета предприятия:

(255,53-12,78)х10,74

Pдоп

= 100 – 12,78 = 29,90 тыс.р.

(255,53-12,78)х10,74

Pдоп

дн

= 47 х 100 - 0,27 = 0,28 тыс.р.

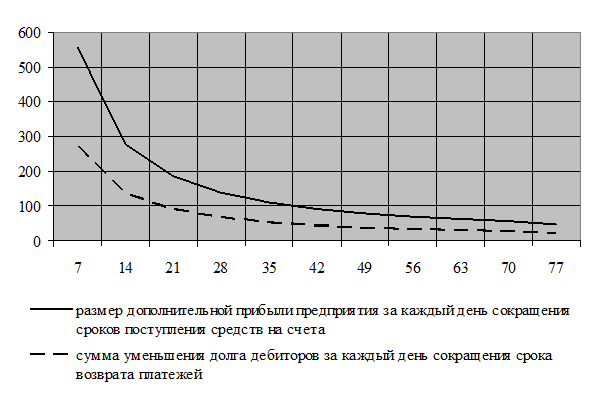

Зависимость изменения долга дебиторов предприятию и величины прибыли самого предприятия от срока завершения оплаты по договору проиллюстрируем графически (Рисунок 3). Для этого нужно произвести расчёты значений Sдн

и Pдоп

дн

при различных периодах погашения задолженности (Таблица 12).

Таблица 12 – Анализ результатов изменения срока договоров по оплате дебиторской задолженности

| № п\п |

Срок оплаты дебиторской задолженности по договору |

Sдн

- сумма уменьшения долга дебиторов за каждый день сокращения срока возврата платежей, р. |

Pдоп

дн

- размер дополнительной прибыли предприятия за каждый день сокращения сроков поступления средств на счета, р. |

| А |

1 |

2 |

| 1 |

7 |

1825,21 |

1899,47 |

| 2 |

14 |

912,60 |

949,63 |

| 3 |

21 |

608,40 |

633,09 |

| 4 |

28 |

456,30 |

474,81 |

| 5 |

35 |

365,04 |

379,85 |

| 6 |

42 |

304,20 |

316,54 |

| 7 |

49 |

260,74 |

271,32 |

| 8 |

56 |

228,15 |

237,40 |

| 9 |

63 |

202,80 |

211,03 |

| 10 |

70 |

182,52 |

189,92 |

| 11 |

77 |

165,92 |

172,66 |

Рисунок 3 – Изменение эффекта ускорения расчетов у предприятия и его дебиторов в зависимости от сроков оплаты по договору

Таким образом, исходя из вышеприведенных расчетов можно отметить, что применение данной модели финансовым отделом предприятия благоприятно отразиться на управлении дебиторской задолженности.

Покупатели будут иметь стимул для погашения дебиторской заложенности в срок или раньше, а предприятие сократит оборачиваемость дебиторской задолженности, что в конечном итоге улучшить финансовое состояние предприятия в целом.

Заключение

В результате написания данной курсовой работы была достигнута установленная цель и решены поставленные задачи.

Управление дебиторской задолженностью непосредственно влияет на прибыльность компании и определяет дисконтную и кредитную политику для малоэффективных покупателей, пути ускорения востребования долгов и уменьшение безнадежных долгов, а также выбор условий продажи, обеспечивающих гарантированное поступление денежных средств.

Объектом исследования дипломного проекта является ОАО «Курганхиммаш».

Главной целью данного предприятия является получение максимальной прибыли при минимальных затратах.

В рамках аналитического обзора функционирования ОАО «Курганхиммаш» был проведен полный анализ деятельности предприятия, в результате которого было отмечено следующее:

- за период с 2004г. по 2007г. в составе и структуре продукции произошли несущественные изменения.

- приведенные расчеты ликвидности показали, что за рассматриваемый период баланс ОАО «Курганхиммаш» не является абсолютно ликвидным. анализ коэффициентов ликвидности показал, что в 2004-2007 гг. коэффициенты ликвидности находились на уровне допустимых значений. Коэффициент покрытия обязательств также находился не в пределах допустимых значений. На уровне допустимых значений были коэффициенты задолженности фискальной системе и коэффициенты внутреннего долга. Расчет коэффициентов платежеспособности организации показал, что в 2004-2006 гг. предприятие находилось в довольно устойчивом финансовом состоянии и кредитоспособность его была на среднем уровне.

При изучении системы расчетов с покупателями организации стало известно следующее:

- дебиторская задолженность в 2005 г. уменьшилась на 695 тыс.р., а в 2006 г. и 2007г. дебиторская задолженность увеличилась на 7846 тыс.р. и на 637 тыс.р. Основной процент дебиторской задолженности составляют расчеты с покупателями и заказчиками 92,68 % в 2004 г., 79,29 % в 2005 г., 88,85% в 2006 г., 94,90% - 2007г.

- расчет коэффициентов дебиторской задолженности показал, что коэффициент оборота дебиторской задолженности в 2006 г. по сравнению с 2005г. уменьшился на 1, в 2007г. по сравнению с 2006г. этот показатель также уменьшился на 1, период погашения дебиторской задолженности увеличился с 2005 г. по 2007 г. на 9 дн.

Для совершенствования управления дебиторской задолженностью была использована модель предоставления скидок покупателям.

Данное мероприятие поможет не только сократить оборачиваемость дебиторской задолженности, но и увеличить прибыль предприятия. А следовательно, улучшить финансовое состояние в целом.

Список использованных источников

IНормативно-правовые документы

1. Гражданский кодекс Российской Федерации (часть вторая) от 26 января 1996 г. №14-ФЗ // Собрание законодательства Российской Федерации, 1996. - №5.

2. Налоговый кодекс Российской Федерации (часть вторая) от 5 августа 2000 г. №117-ФЗ // Собрание законодательства Российской Федерации, 2000. №32, ст.3340.

3. Приказ МФ РФ от 31.10.2000г. № 94н.

4. «Учетная политика организации» ПБУ 1/98 № 64н.

5. Федеральный закон "О бухгалтерском учете" от 21.11.1996 N 129-ФЗ

IIНаучно-методическая литература

6. Бабаев Ю.А. Петров А.М. Бухгалтерский учет и контроль дебиторской и кредиторской и кредиторской задолженности. Учебно-практическое пособие. М.: Проспект, 2005. – 379 с.

7. Бердникова Т.Б. Анализ и диагностика финансово – хозяйственной деятельности предприятия: Учебное пособие. – М.: Инфра – М., 2004. – 215 с.

8. Большаков А.С., Михайлов В.И. Современный менеджмент: теория и практика - СПб.: "Питер", 2004. - 416 с.

9. Бухгалтерский учет: Учебник для вузов // Под ред. проф. Я. В. Соколова. М.: ТК Велби, Издательство Проспект, 2004. – 478 с.

10. Ефимова О.В. Финансовый анализ.- 4-е изд.-М.: Изд-во Бухгалтерский учет, 2002. -528с.

11. Ивашкевич В. Б., Семенова И. М. Учет и анализ дебиторской и кредиторской задолженности. М.: Бухгалтерский учет, 2003. – 387с.

12. Ильенкова Н.Д. Спрос: анализ и управление. М.: Финансы и статистика, 2005. – 159 с.

13. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. – М.: ПБОЮЛ, 2002 – 424 с.

14. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. - М., 2002. – 462 с.

15. Лиференко Г.Н. Финансовый анализ предприятия: Учебн. пособие. – М.: Изд – во «Экзамен», 2005. – 160 с.

16. Макарьева В.И. Анализ финансово – хозяйственной деятельности организации для бухгалтера и руководителя. – М.: Налоговый вестник, 2003. 256 с.

17. Остапенко В.К. Финансовое состояние предприятий: оценка, пути улучшения. // Экономист, 2000. № 7.- с. 37.

18. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – Минск: ИП «Экоперспектива», «Новое знание», 2005. – 356 с.

19. Слепов В.А., Громова Е.И., Кери, И.Т. Финансовая политика компании: учеб. пособие – М.: Экономистъ, 2005. – 283 с.

20. Слуцкин М.Л. Анализ в финансовом менеджменте //Финансы. – 2002. - № 6. – С. 53 – 56.

21. Теория финансов: Учебное пособие. /Под ред. Б.М. Сабанти - М.: Менеджер.2004. -192с.

22. Федотов А. В. Неденежные формы расчетов. 2-е изд. М.: ООО «Вершина», 2003. 347 с.

23. Финансовый менеджмент: Учебник для студентов /Под ред. Н.И. Берзона. – М.: Издательский центр «Академия», 2003. – 336 с.

24. Чуев И.Н. Чечевицина Л.Н. Анализ финансово – хозяйственной деятельности. Учебн. пособие. – 2004. – 368 с.

25. Шеремет А. Д. Теория экономического анализа: Учебник. М.: ИНФРА-М, 2003. 378 с.

|