ВВЕДЕНИЕ

Актуальность изучения данной темы связаны с тем, что все виды человеческой деятельности и вся жизнь в обществе сопряжена с риском потерять жизнь, здоровье и имущество, вследствие изменения рыночной конъюнктуры могут не оправдаться расчеты прибыли. Причем время и масштабы подобных событий заранее не могут быть оценены. Они определяются широким набором случайных факторов.

Наличие непредвиденных обстоятельств, сопровождающих хозяйственную и бытовую деятельность человека, определяет необходимость в мерах предупреждения или возмещения потерь, возникающих в результате случайных событий. Разработка, внедрение в практику и повседневное применение системы подобных мер становятся частью человеческого быта и культуры.

Страхование представляет собой особую сферу перераспределительных отношений по поводу формирования и использования целевых фондов денежных средств для защиты имущественных интересов физических и юридических лиц и возмещения им материального ущерба при наступлении неблагоприятных явлений и событий.

Предметом исследования является страхование как вид инвестиционной деятельности.

Объектом исследования является организация бухгалтерского учета в страховых компаниях.

Целью работы является необходимость охарактеризовать правовые основы организации страхования как экономической деятельности.

Данная цель включает в себя необходимость решения следующих задач:

1. Охарактеризовать правовые основы регулирования страховых отношений.

2. Ознакомиться с основными понятиями и терминами бухгалтерского учета в страховых организациях.

3. Произвести практические расчеты и заполнить журнал хозяйственных операций для СК «Альфа».

В процессе выполнения данной работы нами были использованы следующие методы:

1. Анализ правовых документов.

2. Анализ вторичных источников.

3. Метод тестирования.

4. Расчетные методы.

1. Нормативное регулирование бухгалтерского учета в страховых организациях

Согласно требованиям Федерального Закона «Об организации страхового дела в Российской Федерации», все предприятия, организации и объединения страховщиков, включая предприятия с участием иностранных инвесторов и предприятия, которые полностью принадлежат иностранным инвесторам, должны вести бухгалтерский учет в соответствии с общим концептуальным подходом, принятым в стране и нести ответственность за соблюдение порядка ведения учета и отчетности [3; с. 103].

Реклама

Система бухгалтерского учета страховых организациях базируется на общепринятых в мировой практике принципах: сплошное документирование, инвентаризация, обобщение информации на счетах, двойная запись, составление баланса и отчетности [3; с. 103].

Страховая компания, осуществляя организацию бухгалтерского учета, самостоятельно может установить:

· учетную политику;

· организационную форму бухгалтерской работы (исходя из конкретных условий хозяйствования);

· форму и методы бухгалтерского учета, технологию обработки учетной информации, основываясь на действующей в Российской Федерации формах и методах при соблюдении методологических принципов;

· систему внутрипроизводственного (управленческого) учета, отчетности и контроля.

Таким образом, страховая компания может выделять на отдельный баланс свои хозяйства, филиалы, представительства, отделения.

В соответствии с п.1. ст.2 Федерального закона от 10 декабря 2003 г. №172-ФЗ «О внесении изменений и дополнений в Закон Российской Федерации «Об организации страхового дела в Российской Федерации» и признании утратившими силу некоторых законодательных актов Российской Федерации» (далее – Закон № 172-ФЗ), страховые организации, созданные до вступления в силу указанного Федерального закона, обязаны до 1 июля 2006 года сформировать свои уставные капиталы в размере двух третей установленного минимального размера уставного капитала страховой организации, с учетом требований п.3 ст. 25 Закона Российской Федерации от 27 ноября 1992 года №4015-1 «Об организации страхового дела в Российской Федерации» (далее – Закон « 4015-1), а именно:

· для осуществления страхования объектов личного страхования (кроме страхования жизни) и (или) объектов имущественного страхования – в размере двух третей от 30 млн. руб. (20 млн. руб.);

· для осуществления страхования объектов личного страхования (включая страхование жизни) – в размере двух третей от 60 млн. руб. (40 млн. руб.)

· для осуществления перестрахования, а также страхования в сочетании с перестрахованием – в размере двух третей от 120 млн. руб. (80 млн. руб.)

В связи с этим 22 февраля 2006 года Федеральной службой страхового надзора РФ (далее – ФССН РФ) страховым организациям было разослано Информационное письмо №2442/03, содержащее список документов, подтверждающих формирование уставного капитала в требуемом размере, которые, необходимо представить в ФССН в срок до 1 июня 2006 года.

Реклама

В настоящее время в деятельности страховых компаний сформировалась четырехуровневая система нормативного регулирования бухгалтерского учета [2; с. 98].

Первый (законодательный) уровень представлен Федеральными законами, постановлениями Правительства, указами Президента, которые прямо или косвенно регулируют постановку бухгалтерского учета на предприятиях. Документами этого уровня являются Федеральные законы «Об организации страхового дела в Российской Федерации», «О бухгалтерском учете», «Об акционерных обществах» и другие. Федеральным законом «О бухгалтерском учете» общее методологическое руководство бухгалтерским учетом на любом функционирующем в Российской Федерации предприятии, возложено на Правительство российской Федерации. Федеральными законами предоставлено право регулирования бухгалтерского учета Центральному банку Российской Федерации, Федеральной комиссии по рынку ценных бумаг, Департаменту надзора за страховой деятельностью Минфина РФ. При этом нормативные акты и методологические указания по бухгалтерскому учету, издаваемые этими органами, не должны противоречить нормативным актами и методическим указаниям Минфина РФ.

Второй (нормативный) уровень составляют положения (стандарты) по бухгалтерскому учету, в которых излагаются принципы и основные правила бухгалтерского учета. Это утвержденные Минфином РФ Положения по бухгалтерскому учету.

Третий (методический уровень) образуют инструкции, рекомендации, то есть методические указания по введению бухгалтерского учета, которые принимаются Минфином РФ, Федеральными органами исполнительной власти. К документам этого уровня относятся план счетов бухгалтерского учета и инструкция по его применению, инструкции по заполнению форм бухгалтерской отчетности, методические указания по инвентаризации имущества и финансовых обязательств, методические указания по учету основных средств.

Четвертый уровень составляют организационно – распорядительные документы, формирующие учетную политику организации, которые разрабатываются самой организацией или консультационными фирмами по заказу организации. Документами этого уровня являются приказы распоряжения, рабочие инструкции, указания по учету конкретных объектов или операций.

Бухгалтерский учет в страховых организациях ведется на основе специализированного Плана счетов и Инструкции по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности страховых организаций, утв. приказом Росстрахнадзора от 27 ноября 1992 г. № 02-02/5 (с последующими изменениями).

План счетов и правила бухгалтерского учета, показатели и формы учета страховых операций и отчетности страховщиков устанавливаются федеральным органом исполнительной власти по надзору за страховой деятельностью по согласованию с Министерством финансов Российской Федерации и Государственным комитетом Российской Федерации по статистике [1; с. 115].

Операции по личному страхованию учитываются страховщиками отдельно от операций по имущественному страхованию и страхованию ответственности.

Для руководства хозяйственным процессом и осуществления контроля необходимо иметь показатели движения средств страховой компании. Получение сведений о движении средств осуществляется с помощью бухгалтерских счетов.

Счет представляет собой способ группировки и текущего отражения изменений (увеличения или уменьшения), происходящих в средствах страховой компании. Для отражения операций на счетах используется денежный измеритель, а в необходимых случаях – натуральный и трудовой измеритель.

С целью раздельного учета увеличения и уменьшения счет делится на две части: левая – дебет (Д); правая – кредит (К).

В зависимости от того, что отражается на счетах, различают активные, пассивные и активно – пассивные счета.

На активных счетах отражается движение средств страховой компании (например, основные средства, денежные средства в кассе.

На пассивных счетах отражается движение средств компании (например, уставной капитал, прибыль, ссуда банка).

На активно – пассивных счетах сальдо может быть как дебетовое, так и кредитовое. Примером такого счета может быть счет «расчеты с разными дебиторами и кредиторами».

По экономическому содержанию и структуре построения все счета бухгалтерского учета классифицируются по видам, представленным в таблице 1

Таблица 1

Классификация счетов бухгалтерского учета

| Вид счета |

| По экономическому содержанию и структуре построения |

По отношению к балансу |

Что учитывается |

| 1 |

2 |

3 |

| Инвентарный |

Активный |

Средства страховой компании (материальные ценности. |

| Денежный |

Активный |

Денежные средства (касса, расчетный счет и др.). |

| Фондовый |

Пассивный |

Фонды страховой компании (уставной капитал, фонды накопления) |

| Регулирующий |

Активный |

Дополнительные затраты (транспортно – заготовительные расходы). Счета, регулирующие величину источников (использование прибыли). |

| Регулирующий |

Пассивный |

Счета, регулирующие величину средств (износ основных средств, износ малоценных и быстроизнашивающихся предметов) |

| Расчетный |

Активно - пассивный |

Расчеты с разными дебиторами и кредиторами, расчеты с поставщиками товарно – материальных ценностей, с бюджетом, с органами социального страхования и обеспечения, по оплате труда. |

| Калькуляционный |

Активный |

Расходы на ведение дела |

| Собирательно - распределительный |

Активный (сальдо не имеет) |

Косвенные расходы (прочие расходы) |

| Операционно - распределительный |

Активно – пассивный (сальдо не имеет) |

Реализация и прочие выбытие основных средств |

| Финансово - результативный |

Активно - пассивный |

Результаты хозяйственной деятельности (прибыли и убытки). |

Инвентарные и денежные счета являются активными, и на них отражается движением имущества и денежных средств.

Регулирующие счета ведутся с целью корректировки стоимости имущества или фондов страховых компаний. Они могут быть как активными, так и пассивными. Активные регулирующие счета по мере необходимости могут открываться в дополнение к активными счетам, на которых отражена стоимость имущества, и дополнить стоимость этого имущества. Например, регулирующий счет транспортно – заготовительных расходов по заготовке материалов открывается к инвентарному счету «Материалы». Общая стоимость материалов, таким образом, будет складываться из цены материалов, учтенной по счету «Материалы», и транспортно–заготовительных расходов, учтенных по счету «Транспортно–заготовительные расходы».

Активные регулирующие счета могут открываться и для корректировки величины пассивов. Например, на активном счете «Использование прибыли» в течение отчетного года отражаются налоги и обязательные платежи, осуществляемые за счет прибыли.

Пассивные регулирующие счета открываются в основном с целью корректировки стоимости имущества или финансовых результатов. Например, на счете «Износ основных средств» накапливается сумма износа основных средств по мере их эксплуатации.

На расчетных счетах отражается ведение расчетов с дебиторами и кредиторами страховых компании. В зависимости от состояния задолженности счет может быть либо активным, либо пассивным. Если возникает задолженность страховой компании кредиторам, то счет становится пассивным, и сальдо на нем кредитовое; если возникает задолженность дебиторов, то счет становится активным и сальдо на нем дебетовое.

Собирательно – распределительные счета являются активными и предназначены для сбора и распределения косвенных расходов по конкретным видам страховых услуг. Так как эти расходы нельзя прямо отнести на себестоимость определенных услуг, то их сначала собирают на специальном чете, а потом всю сумму расходов распределяют между видами страховых услуг. Сальдо на этих счетах нет.

Операционно – результативные счета являются активно – пассивными и открываются специально для того, чтобы с их помощью рассчитать результат от операций и списать его на финансовые результаты. Сальдо на этих счетах не бывает.

Финансово – результатные счета относятся к активно – пассивным и открываются с целью определения финансового результата от хозяйственной деятельности – прибыли или убытка.

Хозяйственные операции отражаются на счетах бухгалтерского учета в соответствие с методом двойной записи: сумма операции заносится в дебет одного и кредит другого счета.

2. ТЕСТЫ

| Вопрос |

Ответ |

Пояснения |

1. В активе бухгалтерского баланса отражаются:

а) средства организации;

б) источники средств.

|

А |

В активе баланса отражаются средства страховой компании. Средства страховой компании включают в себя основные средства, нематериальные активы, капитальные вложения, финансовые вложения, материальные ценности, денежные средства, дебиторская задолженность [3; с. 131]. |

2. План счетов бухгалтерского учета финансово –хозяйственной деятельности страховых организаций находится:

а) на I уровне нормативного регулирования;

б) на II уровне нормативного регулирования;

в) на III уровне нормативного регулирования;

г) на IY уровне нормативного регулирования;

|

В |

Третий (методический уровень) образуют инструкции, рекомендации, то есть методические указания по введению бухгалтерского учета, которые принимаются Минфином РФ, Федеральными органами исполнительной власти. К документам этого уровня относятся план счетов бухгалтерского учета и инструкция по его применению, инструкции по заполнению форм бухгалтерской отчетности, методические указания по инвентаризации имущества и финансовых обязательств, методические указания по учету основных средств[3; с. 98].

|

3. По договорам страхования жизни, взносы, вносимые в рассрочку начисляются:

а) сразу в полном объеме;

б) только в то время и в той части, которая причитается к оплате в отчетном периоде;

|

Б |

Сама Инструкция не указывает, что при заключении договора страхования иного, чем страхование жизни, исчисленные страховые взносы должны отражаться в полном объеме даже в случае их рассроченной уплаты, а раз так — действует общее правило — любые обязательства подлежат учету только по факту их возникновения в соответствии с условиями конкретного договора [3; с. 152]. |

4. Если страховая премия (взнос) поступила позднее даты, указанной в договоре страхования, то датой начисления страховой премии на счете 92 является:

а) дата подписания договора страхования;

б) дата, указанная в договоре страхования;

в) фактическая дата уплаты страховой премии;

г) день получения отчета агента (брокера)

|

В |

Момент начисления страховой премии относится к одному из проблемных вопросов действующей практики. В любом случае момент начисления страховой премии должен быть привязан к моменту ее признания доходом [1; с. 161]. |

5. Суммы страховых выплат по договорам добровольного долгосрочного страхования жизни, заключенным на срок менее 5 лет:

а) не учитываются при определении налоговой базы по налогу на доходы физических лиц, если суммы страховых выплат не превышают сумм, внесенных физическим лицами страховых взносов, увеличенных на сумму, рассчитанную исходя из действующей ставки рефинансирования ЦБРФ на дату заключения указанных договоров;

б) учитываются при определении налоговой базы страхователя – физического лица, и подлежат налогообложению у источника выплат по ставке 13%

в) учитываются при определении налоговой базы страхователя – физического лица, и подлежат налогообложению у источника выплат по ставке 35%

|

А |

Суммы страховых выплат по договорам добровольного долгосрочного страхования жизни, заключенным на срок менее 5 лет

не учитываются при определении налоговой базы по налогу на доходы физических лиц, если суммы страховых выплат не превышают сумм, внесенных физическим лицами страховых взносов, увеличенных на сумму, рассчитанную исходя из действующей ставки рефинансирования ЦБРФ на дату заключения указанных договоров;

|

6. Выведен из состава страховых резервов и учитываются на счете 96 «Резервы предстоящих расходов»:

а) резерв незаработанной премии;

б) резерв предупредительных мероприятий;

в) резерв по страхованию жизни;

г) стабилизационный резерв.

|

А |

Счет 96 «Резервы предстоящих расходов» предназначен для обобщения информации о страховыхрезервах, образуемых страховой организацией в соответствии с действующимзаконодательством на основании положений о порядке формирования страховыхрезервов, утвержденных в установленном порядке, доли перестраховщиков встраховых резервах и результатах изменения страховых резервов.К счету 96 может быть открыт следующий субсчет:-96-1 - «Резерв незаработанной премии»; |

7. Займы, предоставленные страхователям – физическим лицам по договорам страхования жизни, учитываются:

а) на счете 22 «выплаты по договорам по страхованию, сострахованию и перестрахованию»;

б) на счете 58 «Финансовые вложения»;

в) на счете 77 «Расчеты по страхованию, сострахованию и перестрахованию»;

г) на счете 91 «Прочие доходы и расходы»

|

Б |

Учет предоставленных займов отражается на счете 58 «Финансовые вложения», на счете – 58-3 [2; с. 267] |

8. Страховщики обязаны обеспечивать сохранность данных бухгалтерского учета и других документов, необходимых для исчисления и уплаты налогов, а также документов, подтверждающих полученные доходы (произведенные расходы) и уплаченные (удержанные) налоги:

а) в течение трех лет;

б) в течение пяти лет;

в) в течение десяти лет,

|

Б |

Первичные учетные документы, регистры бухгалтерского учета и бухгалтерская отчетность хранятся в течение периода, который установлен в соответствии с правилами организации государственного архивного дела, но не менее 5 лет (п.1 статьи 17 Закона о бухгалтерском учете).

|

9. Промежуточная бухгалтерская отчетность страховщиков в органы страхового надзора в течение:

а) 15 дней по окончании отчетного срока;

б) 30 дней по окончании отчетного срока;

в) 60 дней по окончании отчетного срока;

г) 90 дней по окончании отчетного срока;

|

Б |

В течение 30 дней по окончании 1 полугодия в соответствие с Приказом Министерства финансов РФ от 08.12.2003г. № 113н.

Письмом Министерства финансов РФ от 11.03.2004г. № 24-07/04 «О порядке представления страховыми организациями бухгалтерской отчетности и отчетности, представляемой в порядке надзора на магнитных носителях (годовой отчетности) и в электронном виде (промежуточной отчетности)»

|

10. В составе отчетности в порядке надзора страховые организации представляют:

а) отчет о прибылях и убытках страховой организации;

б) отчет о движении денежных средств страховой организации;

в) отчет о размещении страховых резервов;

г) информацию о филиалах и представительствах страховой организации;

д) все перечисленные формы;

е) верно а) и б)

ж) верно в) и г)

|

Д |

В составе отчетности в порядке надзора страховые организации представляют:

а) отчет о прибылях и убытках страховой организации;

б) отчет о движении денежных средств страховой организации;

в) отчет о размещении страховых резервов;

г) информацию о филиалах и представительствах страховой организации.

|

3.ПРАКТИЧЕСКОЕ ЗАДАНИЕ

Страховая компания «Альфа» имеет лицензию на проведение личного страхования, страхование объектов имущества, транспортных средств, страхования строительно – монтажных средств и т.д.

По договору страхования имущества юридического лица подлежит уплате премия в размере 600000 рублей. Договор страхования вступает в силу с момента уплаты первой части страхового взноса. Договор заключен сроком на 1 год (с 10.03.05 на 10.03.06) через страхового посредника – компанию «Гарант». Согласно условиям договора страховая премия уплачивается страхователем через страхового посредника, вознаграждение которого составляет – 10%.

Страховую премию страхователь в полном объеме 10.03. 2005 года перечислил на расчетный счет компании «Гарант», а посредник перечислил страховую премию за минусом удержанного комиссионного вознаграждения на расчетный счет страховой компании «Альфа».

Отчисления в резерв предупредительных мероприятий не производится. Резерв незаработанной премии рассчитывается «Prorotatemporis». Иные технические резервы не формируются.

В учетной политике СК «Альфа» закреплен метод учета страховых премий (полисов) по начислению.

Действуют договоры облигаторного пропорционального перестрахования, согласие которых СК «Альфа» передает 70% риска по страхованию имущества юридических лиц в перестрахование, размер комиссионного вознаграждения составляет 6%, депо премии – 10%.

СК «Альфа» предоставляет заем страхователю – физическому лицу по договору долгосрочного страхования жизни в размере 120000 руб.

В отчетном периоде СК «Альфа» получены страховые взносы по договорам страхования жизни в размере 5000000 рублей, произведены выплаты по договорам страхования жизни в сумме – 3000000 рублей. Из этой суммы выплачено деньгами – 2800 000 рублей; зачтено в счет предоставления ранее страхователям займов – 100 000 руб.; зачтено в счет погашения процентов по займам предоставленным страхователям – физическим лицам – 25000 рублей; зачтено в счет неуплаченных страхователями взносов – 75 000 руб.

На основании вышеизложенного необходимо:

1) рассчитать размер резерва незаработанной премии;

2) рассчитать размер резерва по страхованию жизни (РСЖ) по норме доходности – 8%; если величина РСЖ на начало отчетного периода – 4500 000 рублей.

3) произвести необходимые расчеты по рискам, переданным в перестрахование;

4) оформить все операции проводками, заполнить Журнал учета хозяйственных операций.

Решение

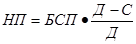

1) Для расчета незаработанной премии (РНП) используется базовая страховая премия по каждому виду страхования:

БСП = СБП – КВ- РПМ (1)

где СБП – страховая брутто – премия, поступившая в отчетном периоде по договору страхования;

КВ – комиссионное вознаграждение, фактически выплаченное (начисленное) за заключение договора страхования

РПМ – сумма средств, направленная на формирование резервов по предупредительным мероприятиям, так как согласно условиям задачи технические резервы компанией не формируются, сумма по данному показателю, равна 0.

БСП = 600000 – 600000 -0 = 540 000 руб.

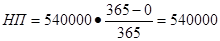

По методу «proratatemporis» НП рассчитывается следующим образом:

(2) (2)

БСП – базовая страховая премия;

Д – срок действия договора страхования в днях;

С – число дней с момента вступления договора в силу до отчетной даты.

руб. руб.

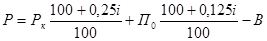

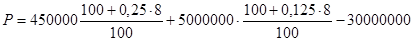

2) Обязательства страховщика по видам страхования жизни рассчитываются с учетом нормы доходности, используемой при расчете страховых тарифов и согласованной с МФ РФ.

При отсутствии у страховщиков согласованного с МФ РФ Положения о формировании страховых резервов, по страхованию жизни и использовании нормы доходности при расчете страхового тарифа по данному страхованию жизни и использовании нормы доходности при расчете тарифа по данному виду страхованию рекомендовано определять размер резервов по страхованию жизни по формуле:

где Р – сумма страховых резерва по виду страхования на отчетную дату;  - сумма резерва по виду страхования на начало отчетного периода; - сумма резерва по виду страхования на начало отчетного периода;

i – годовая норма доходности в процентах, использованная при расчете тарифной ставки по виду страхования;  - страховая нетто – премия по виду страхования, уплаченная за отчетный период; В – сумма выплат страхового обеспечения и выкупных сумм, уплаченных по данному виду страхования за отчетный период: - страховая нетто – премия по виду страхования, уплаченная за отчетный период; В – сумма выплат страхового обеспечения и выкупных сумм, уплаченных по данному виду страхования за отчетный период:

P = 2 509 000 руб.

3) Размер риска, переданного в перестрахование = 600.000•70% - Кв – Депо премия.

Размер риска переданного в перестрахование = 420 000 – 25 200- 42 000 = 352.800 рублей.

4)

Таблица 2

Журнал учета хозяйственных операций

№

п/п

|

Документ |

Содержание операции |

Суммы |

Корреспонденция счетов |

| Дт |

Кт |

| 1. |

Поступила страховая премия на расчетный счет |

600.000 |

51 |

38 |

| 2. |

Выплачено вознаграждение посреднику |

60.000 |

74-2 |

51 |

| 3. |

Сформирован страховой резерв |

2 509.000 |

80 |

91 |

| 4. |

Начисленные суммы страховой премии, подлежащие передаче в перестрахование |

352. 800 |

27 |

35 |

| 5. |

Причитающиеся суммы комиссионными брокерского вознаграждения, тантьем по договорам, переданным в перестрахование |

25.200 |

66 |

33 |

| 6. |

Погашение задолженности перед страховщиком по суммам депонированных премий |

42.000 |

37 -5 |

66 |

| 7. |

Предоставлен займ страхователю – физическому лицу |

120.000 |

58-3 |

50 |

| 8. |

Сумма резерва незаработанной премии отчетного периода (по расчету) |

540.000 |

37-2 |

49-1 |

| 9. |

Получены страховые взносы по страхованию жизни |

5.000.000 |

74-1 |

38 |

| 10. |

Начислены выплаты по страховым взносам по страхованию жизни |

3.000.000 |

22 |

38 |

| 11. |

Произведены выплаты по страховым взносам по страхованию жизни |

2. 800.000 |

22 |

38 |

| 12. |

Зачтено в счет предоставленных ранее займов |

100.000 |

22 |

80 |

| 13. |

Зачтено в счет погашения процентов |

25.000 |

22 |

80 |

| 14. |

Зачтено в счет неуплаченных страхователями взносов |

75.000 |

22 |

80 |

ЗАКЛЮЧЕНИЕ

Таким образом, подводя итог всему вышесказанному, необходимо сделать следующие выводы.

Только на основе страхования становится возможной защита общественных и личных интересов, возникающих в процессе производства. В условиях рыночной экономики страхование необходимо.

Взаимодействие сторон, заинтересованных в заключении страховых соглашений и достижении результативности страховых операций, происходит на страховом рынке.

Страховой рынок представляет собой сферу денежных отношений, где объектом купли-продажи является «специфический товар» - страховая услуга, формируются предложение и спрос на нее.

Бухгалтерский учет страховой компании нормативно регулируется соответствующими правовыми документами.

Страховая компания, осуществляя организацию бухгалтерского учета, самостоятельно может установить:

· учетную политику;

· организационную форму бухгалтерской работы (исходя из конкретных условий хозяйствования);

· форму и методы бухгалтерского учета, технологию обработки учетной информации, основываясь на действующей в Российской Федерации формах и методах при соблюдении методологических принципов;

· систему внутрипроизводственного (управленческого) учета, отчетности и контроля.

Таким образом, страховая компания может выделять на отдельный баланс свои хозяйства, филиалы, представительства, отделения.

В настоящее время в деятельности страховых компаний сформировалась четырехуровневая система нормативного регулирования бухгалтерского учета.

Практическое исследование хозяйственной деятельности СК «Альфа» показало следующие выводы. Финансовое положение страховой компании стабильно. Сформирована достаточно внушительная сумма страховых резервов.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ:

1. Азарская М.А., Миронова О.А., Учет, налогообложение и аудит в страховых организациях.- Изд. 2-е перераб. и доп./ М.А. Азарская, О.А. Миронова.- М.: Бухгалтерский учет, 2008.- 272с.

2. Вещунова Н.Л., Бухгалтерский учет в страховых организациях/ Н.Л. Вещунова.- М.: ИНФРА –М, 2006.- 520с.

3. Вещунова Н.Л., Фомина Л.Ф., Бухгалтерский учет в страховых компаниях: Учебное пособие/Н.Л. Вещунова, Л.Ф. Фомина.- Спб: Издательский Торговый Дом «Герда», 2000.- 768с.

4.Каспина Т.И., Логвинова И.Л., Особенности бухгалтерского учета в коммерческих и страховых организациях/ Т.И. Каспина, И.Л. Логвинова.- М.: Маркет ДС, 2007.- 438с.

5. Красова О.С., Бухгалтерский учет в страховании: Практическое пособие/ О.С. Красова.- М.: Омега –Л, 2008.- 263с.

6. Петрова В.И., Бухгалтерский учет, анализ и аудит в деятельности страховых организаций/ В.И. Петрова, А.Ю. Петров, Г.А. Скачко.- М.: Финансы и статистика, 2008.- 400с.

|