Задание 1

Задание 2

Задание 3

Список литературы

Задание 1

Условие

Капитал фирмы имеет следующую структуру:

1000000 д.ед – заемный капитал по цене 12% (до налогообложения)

2000000 д.ед – привилегированные акции, по которым выплачивается дивиденд по 2 д.ед. на акцию, текущая курсовая цена акции 18 д.ед

3000000 д.ед – обыкновенные акции с коэффициентом «бета» - 0,9. Среднерыночная ожидаемая доходность – 12%; ставки по безрисковым активам – 7%. Чему равна средневзвешенная стоимость капитала фирмы.

Решение

Стоимость капитала фирмы можно определить как средневзвешенную величину стоимостей всех категорий капитала. Весовой множитель каждого типа капитала — это соотношение между суммарной рыночной стоимостью ценных бумаг, представляющих данный источник капитала, и суммарной рыночной стоимостью всех ценных бумаг, выпущенных компанией. Термин "ценная бумага" охватывает привилегированные и обыкновенные акции, а также все долговые ценные бумаги, по которым выплачиваются проценты, включая векселя к оплате.

Если бы мы рассматривали вариант увеличения чистого капитала с целью финансирования дополнительных инвестиций, надо было бы говорить о ставке доходности в случае, если бы нужно было выпустить и облигации, и обыкновенные акции в некоторой заранее известной пропорции. Слово "средний" в термине "средневзвешенная стоимость капитала" относится к средневзвешенной предельной (маржинальной) стоимости облигаций и обыкновенных акций.

1. Стоимость заемного капитала:

1 000 000 д.е. * 12% = 120 000 д.е.

2. Стоимость привилегированных акций (расходы на дивиденды)

Сперва рассчитаем количество привилегированных акций

2 000 000 д.е. / 18 д.е. за акцию = 111 111 акций

Теперь рассчитаем расходы на дивиденды по этим акциям

111 111 акций * 2 д.е. на акцию = 222 222.

3. Стоимость обычных акций (расходы на дивиденды)

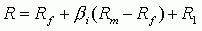

Для оценки стоимости привлечения акционерного капитала, подразумевая владельцев обыкновенных акций компании. Однако данная модель носит общий характер, позволяя рассчитать ставку требуемой доходности для любого финансового актива, в том числе и привилегированных акций. Общая формула модели САРМ:

где Rf

- безрисковая ставка доходности,

Реклама

βi

- коэффициент бэта,

Rm

- среднерыночная доходность,

Rl

- премия за инвестирование в конкретную компанию.

R = 7% + 0,9 * (12%-7%) + 0 = 11,5%

3 000 000 д.е. * 11,5% = 345 000 д.е.

Теперь рассчитаем общую средневзвешенную стоимость капитала:

(120 000 + 222 222 + 345 000) / (1 000 000 + 2 000 000 + 3 000 000) * 100% = 687 222 д.е. / 6 000 000 д.е. * 100% = 11,454%

Ответ средневзвешенная стоимость капитала 11,454%

Условие

Определите размер альтернативных затрат и обоснуйте целесообразность для компании изменения кредитной политики с «5/10;n35» на «7/5;n30», если объем реализации продукции в кредит в среднем составляет 200 000 руб. Опишите преимущества товарного кредита.

Решение

Условие «5/10; n 35» означает, что 30% от суммы выплачивается сразу, а затем при оплате оборудования в течение 10 дней клиент получает скидку 5%.

В связи с неустановленным временем для которого обговорен объем реализации условно принимаем его за 10 дней.

Посчитаем издержки платежа для 10 дневного периода:

200 000 руб. – 200 000 руб. * 35% = 130 000 руб.

130 000 руб. * 5% = 6500 руб.

Посчитаем издержки платежа для 10 дневного периода при новой политики

200 000 руб. – 200 000 руб. * 30% = 140 000 руб.

140 000 руб. * 7% = 9800 руб.

Изменение кредитной политики вызовет дополнительные потери в размере 3300 тыс. руб. (9800 руб. – 6500 руб.)

Коммерческий (товарный) кредит

Коммерческий кредит можно охарактеризовать как кредит, предоставляемый в товарной форме продавцами покупателям в виде отсрочки платежа за проданные товары. Он предоставляется под обязательства должника (покупателя) погасить в определенный срок как сумму основного долга, так и начисляемые проценты.

Исследуемая компания будучи ранее производителем и постоянно давая товар «на реализацию», получив в собственность торговые площади столкнулась с понятием «коммерческий» (или «товарный») кредит со стороны розничного продавца.

Применение коммерческого кредита требует наличия у производителя достаточного резервного капитала на случай замедления поступлений от должников.

Выделяют пять основных способов предоставления коммерческого кредита:

·вексельный способ;

·открытый счет;

·скидка при условии оплаты в определенный срок;

·сезонный кредит;

·консигнация.

При вексельном способе после поставки товаров продавец выставляет тратту на покупателя, который, получив коммерческие документы, акцептует ее, т.е. дает согласие на оплату в указанный на ней срок. Этот способ в отношениях между розничной торговлей и оптовым поставщиком не используется.

Реклама

Другой способ - скидка при условии оплаты в определенный срок. Этот способ предусматривает условие, что если платеж будет произведен покупателем в течение оговоренного в контракте периода после выписки счета, то из цены будет вычтена скидка. В противном случае, вся сумма должна быть выплачена в установленный срок. Согласно договора об открытом счете, однажды принятому обеими сторонами, покупатель может делать периодические закупки без обращения за кредитом в каждом отдельном случае. Обычный порядок осуществления сделки таков: когда покупатель заказывает товар, он немедленно отгружается, а платеж за него производится в установленные сроки после получения счета. Данный способ использовался исследуемой компанией только в рамках импортных контрактов и неприменим в розничной торговле, которая формирует цену и учитывает наценку немедленно по факту поставки товара - это необходимо для правильного начисления НДС, который в розничной торговле специфичен.

Сезонный кредит обычно применяется в производстве игрушек, сувениров, солнечных очков, зонтиков и других изделий массового потребления. Этот способ позволяет розничным продавцам покупать товары в течение всего года с целью организации необходимых запасов перед пиком сезонных продаж и позволяет отсрочить платеж производителю до конца распродажи. Например, производители игрушек разрешают торговцам закупать игрушки за несколько месяцев до Рождества, а платить за товар - в январе-феврале. Главное преимущество при этом способе - возможность выпуска продукции без дополнительных расходов на складирование, хранение и т.д.

Правильны (П.) или неправильны (Неп.) следующие высказывания? Отметьте знаком в нужном месте:

1. П._V_ Неп.__ Ставку доходности, которая приравнивает дисконтированную стоимость ожидаемых денежных поступлений к текущей рыночной цене соответствующей ценной бумаги, называют рыночной доходностью.

2. П.__ Неп._V_ Если размер дивидендов по привилегированной акции 15 руб., а е рыночная цена 250 руб., то рыночная доходность 25%.

3. П.__ Неп._V_ Если доходность активов 15 %, а коэффициент финансового рычага – 0,6, то доходность акционерного капитала 9%.

4. П._V_ Неп.__ Кассовый план рассчитывается на основе прогнозирования денежных поступлений и выплат за год.

5. П.__ Неп._V_ В компании, где ROA – доходность активов – равна 20%, в структуре каптала – 25% собственного капитала, 75% заемного капитала, коэффициент доходности акционерного капитала равен 60%.

6. П._V_ Неп.__ Отчет о движении фондов представляет собой сводный документ, отражающий изменения финансового состояния фирмы от начала до конца данного периода.

7. П.__ Неп._V_ Финансовый рычаг связан с использованием заемных источников финансирования, плата за которые относится к постоянными издержкам и применяется по усмотрению руководства фирмой.

8. П._V_ Неп.__ Если эффект операционного рычага 2, то увеличение выручки на 5% приведет к увеличению операционной прибыли на 10%, если же выручка снизится на 3%, то прибыль уменьшится на 6%.

9. П._V_ Неп.__ Показатель IRR, определяемый как ставка дисконтирования, уравновешивающая приведенную стоимость притока денежных средств проекта с приведенной стоимостью оттоков (затрат), в отличие от показателя NPV содержит информацию о «резерве безопасности проекта».

10. П._V_ Неп.__ В графике IOS на оси Х откладывается суммарный объем необходимых денежных средств, а на оси Y – IRR рассматриваемых к внедрению проектов.

1. Финансовый менеджмент: теория и практика /под ред. Стояновой.-М.: Перспектива, 1996.

2. Смелова Т.А. Анализ финансов предприятия// «Финансовая газета», 2000. – № 12.

3. Смелова Т.А. Стратегия финансового оздоровления несостоятельных предприятий. Сборник научных трудов Волгоградского ГТУ. – Волгоград, – 2002.

4. Дворецкая А.Е. Организация управления финансами на предприятии (финансовый менеджмент) Менеджмент в России и за рубежом. – 2002, № 4.

5. Финансовый менеджмент: учебник для Вузов по экон. спец./ Н.Ф. Самсонов, А.П. Баранникова, А.А. Володин и др. /Под редакцией Н.Ф. Самсонова. – М.: Финансы: ЮНИТИ, 2002.

6. Бланк И.А. Финансовый менеджмент: Учебный курс. Киев: Ника-Центр; Эльга, 2002.

7. Балабанов И.Т. Основы финансового менеджмента: Учеб. пособие. – М.: Финансы и статистика, 2003.

8. Савицкая Г.В. Экономический анализ: Учеб./ Г.В.Савицкая. – 8-е изд., перераб. – М.: Новое знание, 2003.

9. Автономов В.С. Введение в экономику. – М.: Вита-Пресс, 2003.

10. Крейнина М.Н. Финансовый менеджмент, – М.: «ДИС», 2003. – 304 с.

|