Содержание:

Введение

Задание 7. Основные направления инвестирования финансовых средств компании

Задание 32

Список литературы

Введение

В современном мире многообразных и сложных экономических процессов и взаимоотношений между гражданами, предприятиями, финансовыми институтами, государствами на внутреннем и внешнем рынках острой проблемой является эффективное вложение капитала с целью его приумножения, или инвестирование.

Экономическая природа инвестиций обусловлена закономерностями процесса расширенного воспроизводства и заключается в использовании части дополнительного общественного продукта для увеличения количества и качества всех элементов системы производительных сил общества.

Источником инвестиций является фонд накопления, или сберегаемая часть дохода, направляемая на увеличение и развитие факторов производства, и фонд возмещения, используемый для обновления изношенных средств производства в виде амортизационных отчислений. Все инвестиционные составляющие формируют таким образом структуру средств, которая непосредственно влияет на эффективность инвестиционных процессов и темпы расширенного воспроизводства.

Задание 7. Основные направления инвестирования финансовых средств компании

Инвестиционная политика - составная часть общей финансовой стратегии предприятия, которая определяет выбор и способ реализации наиболее рациональных путей расширения и обновления его производственного потенциала.

При выработке инвестиционной политики необходимо предусмотреть:

• достижение экономического, научно-технического и социального эффекта от рассматриваемых мероприятий - для каждого объекта инвестирования используют специфические методы оценки эффективности, а затем отбирают те инвестиционные проекты, которые при прочих равных условиях обеспечивают предприятию максимальную эффективность (рентабельность);

• получение предприятием наибольшей прибыли па вложенный капитал при минимальных инвестиционных затратах;

• рациональное распоряжение средствами на реализацию неприбыльных инвестиционных проектов, т.е. снижение расходов на достижение соответствующего социального, научно-технического или экологического эффекта реализации данных проектов;

• использование предприятием для повышения эффективности инвестиций государственной поддержки в форме гарантий Правительства РФ, бюджетных ссуд и т. д.;

Реклама

• привлечение субсидий и льготных кредитов международных финансово-кредитных организаций и частных иностранных инвесторов;

• минимизацию инвестиционных рисков, связанных с выполнением конкретных проектов;

• обеспечение ликвидности инвестиций;

• соответствие мероприятий, которые предусматривается осуществить в рамках инвестиционной политики, законодательным и другим правовым актам РФ, регулирующим инвестиционную деятельность.

В зависимости от объектов вложения капитала выделяют реальные и финансовые инвестиции

. Под реальными инвестициями понимается вложение средств (капитала) в создание реальных активов (как материальных, так и нематериальных), связанных с осуществлением операционной деятельности экономических субъектов, решением их социально-экономических проблем. Под финансовыми инвестициями понимается вложение капитала в различные финансовые инструменты, прежде всего в ценные бумаги.

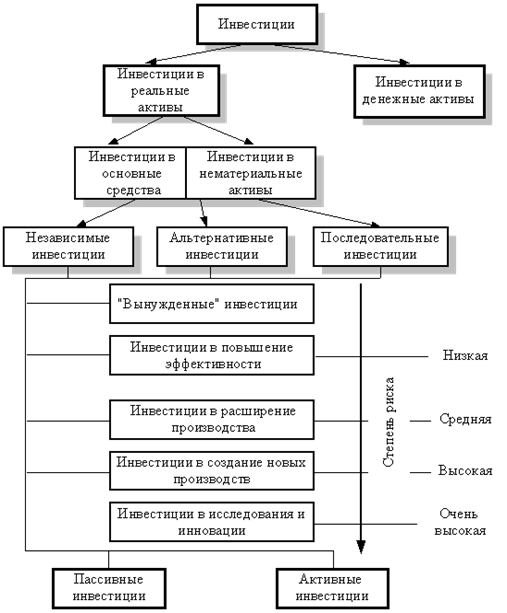

Классификация инвестиций приведена на рис. 1.

Рис. 1. Классификация инвестиций. Степень риска инвестиций.

Финансовые инвестиции либо имеют спекулятивный характер, либо ориентированы на долгосрочные вложения. Формами финансовых инвестиций являются вложения в долевые и в долговые ценные бумаги, а также депозитные банковские вклады.

Спекулятивные финансовые инвестиции ориентированы на получение инвестором желаемого инвестиционного дохода в конкретном периоде времени. Финансовые инвестиции, ориентированные на долгосрочные вложения, как правило, преследуют стратегические цели инвестора, связаны с участием в управлении объекта, в который вкладываются капиталы.

Реальные инвестиции, в свою очередь, подразделяют на материальные (вещественные) и нематериальные (потенциальные). Потенциальные инвестиции используются для получения нематериальных благ. В частности они направляются на повышение квалификации персонала, проведение научно-исследовательских и опытно-конструкторских работ, получение товарного знака (марки) и т. п. Материальные инвестиции предполагают вложения прежде всего в средства производства. Их, в свою очередь, можно подразделить на: (1) стратегические инвестиции; (2) базовые инвестиции; (3) текущие инвестиции; (4) новационные инвестиции. Назначение этих инвестиций и их роль в наращивании производственного потенциала различны.

Стратегические инвестиции

— это инвестиции, направленные на создание новых предприятий, новых производств либо приобретение целостных имущественных комплексов в иной сфере деятельности, в иных регионах и т. п.

Реклама

Базовые инвестиции

— это инвестиции, направленные на расширение действующих предприятий, создание новых предприятий и производств в той же, что и ранее сфере деятельности, том же регионе и т. п.

Текущие инвестиции призваны поддерживать воспроизводственный процесс и связаны с вложениями по замене основных средств, проведению различных видов капитального ремонта с пополнением запасов материальных и оборотных активов.

Новационные инвестиции

можно подразделить на две группы: (а) инвестиции в модернизацию предприятия, в том числе в техническое переоснащение в соответствии с требованиями рынка, и (б) инвестиции по обеспечению безопасности в широком смысле слова. Речь идет об инвестициях, связанных с включением в состав предприятия технологических структур, гарантирующих бесперебойное и эффективное обеспечение производства необходимыми сырьем, комплектующими, обслуживанием технологического производства (ремонт, наладка, разработка технической документации и т. п.).

Для каждого из выделенных видов, типов инвестиций характерны свои уровни риска. Так, например, среди материальных инвестиций наиболее высокий уровень риска характерен для инвестиций по созданию новых предприятий, производств и наименьший уровень — для текущих инвестиций.

Зависимость между типом инвестиций и уровнем их риска прежде всего определяется возможностью прогноза состояния внешней для инвестора среды после завершения инвестиций. В нашем случае создание новых предприятий, новых производств, как правило, связано с освоением, выпуском новых видов продукции (услуг) для рынка. Однако поведение рынка на перспективу трудно предвидеть, поскольку оно характеризуется высокой степенью неопределенности. В то же время повышение эффективности существующего производства посредством текущих инвестиций, как правило, связано с минимальными опасностями негативных последствий для инвесторов.

По характеру участия инвестора в инвестиционном процессе инвестиции подразделяются на прямые и косвенные (опосредованные). Прямые инвестиции

предполагают прямое, непосредственное участие инвестора во вложении капитала в конкретный объект инвестирования, будь то приобретение реальных активов, либо вложение капитала в уставные фонды организации. Косвенные (опосредованные) инвестиции

предполагают вложения капитана инвестора в объекты инвестирования через финансовых посредников (институциональных инвесторов) посредством приобретения различных финансовых инструментов.

В экономической литературе часто можно встретить деление инвестиций на прямые и портфельные. При этом под прямыми инвестициями понимают «непосредственное вложение средств в производство, приобретение реальных активов. Портфельные инвестиции

осуществляются в форме покупки ценных бумаг». Такая трактовка прямых и портфельных инвестиций хотя и является достаточно распространенной, но она не вполне корректна. Если не считать некоторых нюансов, то здесь прямые инвестиции по существу отождествляются с реальными инвестициями, а портфельные — с финансовыми. На самом деле портфельные инвестиции представляют собой диверсификацию вложений капитала инвестора в различные объекты инвестирования и прежде всего в различные финансовые инструменты. Объектами портфельного инвестирования, как правило, выступают различные ценные бумаги, банковские депозитные вклады, иностранная валюта. Соответственно в состав инвестиционного портфеля могут входить как прямые, так и косвенные опосредованные инвестиции. Прямые и портфельные инвестиции

имеют различный смысл для инвестора и получателя инвестиций (предприятия).

Средняя инфляция в месяц составляет 0,4%, а ставка по депозиту с ежеквартальным начислением процентов составляет 8% годовых. Какой реальный доход получит вкладчик от размещения 3000 р. на депозит (на год).

Решение.

1. Средняя инфляция в месяц составляет t = 0,4% = 0,004; тогда индекс цен за год составит:

Ityear = (1 + t)n1 = (1 + 0,004)12 = 1,04907

(n1 = 12 – число периодов в году, за которые подсчитывается инфляция)

2. Ставка по депозиту с ежеквартальным начислением процентов составляет rкв = 8% / 4 = 2% = 0,02 в квартал (n2 = 4 – число периодов в году, за которые подсчитывается доходность); тогда индекс доходности вклада за год составит:

Iryear = (1 + r)n2 = (1 + 0,02)4 = 1,08243

3. Таким образом, индекс реальной доходности составит:

IPreal = Iryear / Ityear = 1,08243 / 1,04907 = 1,0318,

что дает прирост в (IPreal – 1) = 1,0318 – 1 = 0,0318 = 3,18%,

т.е., реальный доход составит 3000*0,0318 = 95,4 р.

1. Н.Н. Никулина, Д.В. Суходоев, Н.Д. Эриашвили, Финансовый менеджмент организации. Теория и практика Издательство: Юнити-Дана, 2009 г.

2. Н.В. Никитина Финансовый менеджмент Издательство: КноРус, 2009 г

3. Балабанов И.Т. Основы финансового менеджмента. Учебное пособие. - М.: Финансы и статистика, 2006.

4. Крейнина М.Н. Финансовый менеджмент. - М.: Дело и сервис, 2008.

5. Уткин Э.А. Финансовый менеджмент. Учебник для вузов. - М.: Изд-во <Зерцало>, 2007. - 272 с.

6. Финансовый менеджмент: теория и практика: Учебное пособие / Под ред. Е. Стояновой. - М.: Перспектива, 2006.

7. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. - М.: ИНФРА-М, 2005.

|