МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

ХАРКІВСЬКИЙ ТОРГОВЕЛЬНО-ЕКОНОМІЧНИЙ ІНСТИТУТ

КИЇВСЬКОГО НАЦІОНАЛЬНОГО ТОРГОВЕЛЬНО-ЕКОНОМІЧНОГО УНІВЕРСИТЕТУ

Кафедра фінансів, обліку і аудиту

ІНДИВІДУАЛЬНА РОБОТА

з дисципліни "Фінансова санація та банкрутство підприємства"

Виконала:

студентка економічного факультету

денної форми навчання

групи СФП-10

спеціальності 8.050104 "Фінанси" Х.О. Колмогорова

Перевірив:

канд. екон. наук, доцент О.Д. Литвиненко

Харків 2010

Завдання

Оцінка санаційної спроможності підприємства.

Необхідно провести всі запропоновані розрахунки та зробити детальні аналітичні висновки про наявність кризових явищ на підприємстві, ймовірність його банкрутства та необхідність й можливість проведення його санації.

Завдання 1.

Розрахувати перелічені нижче показники (табл.1) за даними фінансової звітності підприємства (ф. №1, ф. №2).

Таблиця 1

Система показників аналізу фінансового стану підприємства з метою визначення його санаційної спроможності

| № |

Назва показника |

Порядок розрахунку |

Минулий рік |

Звітний рік |

| 1 |

2 |

3 |

4 |

5 |

| 1 |

Оцінка майнового стану |

| 1.1 |

Вартість майна підприємства |

Валюта балансу |

397782,7 |

387131,8 |

| 1.2 |

Частка основних засобів у майні підприємства |

Вартість основних засобів

Валюта балансу

|

0,218 |

0, 206 |

| 1.3 |

Коефіцієнт зносу основних засобів |

Знос

Первісна вартість основних засобів

|

0,516 |

0,532 |

| 2 |

Оцінка ліквідності |

| 2.1 |

Власний оборотний капітал |

Власний капітал + Забезпечення майбутніх витрат і платежів + Довгострокові зобов’язання - Необоротні активи |

7108,3 |

7791,3 |

| 2.2 |

Коефіцієнт поточної ліквідності |

Оборотні (поточні) активи

Поточні зобов’язання

|

1,421 |

1,404 |

| 2.3 |

Коефіцієнт швидкої ліквідності |

Дебіторська заборгованість + грошові кошти

Поточні зобов’язання

|

0,659 |

0,554 |

| 2.4 |

Коефіцієнт абсолютної ліквідності |

Грошові кошти

Поточні зобов’язання

|

0,041 |

0,051 |

| 2.5 |

Коефіцієнт маневреності активів |

Оборотні активи

Активи

|

0,06 |

0,07 |

| 2.6 |

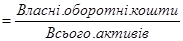

Коефіцієнт забезпечення запасів власним оборотним капіталом |

Власний оборотний капітал

Запаси та витрати

|

2,034 |

2,138 |

| 2.7 |

Коефіцієнт забезпечення оборотних активів власним оборотним капіталом |

Власний оборотний капітал

Оборотні активи

|

0,296 |

0,288 |

| 3 |

Оцінка фінансової стійкості |

| 3.1 |

Коефіцієнт незалежності (концентрації власного капіталу) |

Власний капітал

Загальна сума капіталу

|

0,933 |

0,547 |

| 3.2 |

Коефіцієнт концентрації позикового капіталу |

Позиковий капітал

Загальна сума капіталу

|

0,042 |

0,049 |

| 3.3 |

Коефіцієнт маневреності власного капіталу |

Власний оборотний капітал

Власний капітал

|

0,019 |

0,037 |

| 3.4 |

Коефіцієнт фінансової стійкості |

Власний + позиковий капітал

Загальна сума капіталу

|

0,975 |

0,597 |

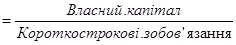

| 3.5 |

Коефіцієнт фінансового ризику |

Позиковий капітал

Власний капітал

|

0,045 |

0,091 |

| 4 |

Оцінка ділової активності |

| 4.1 |

Коефіцієнт оборотності основних засобів (фондовіддача) |

Виручка від реалізації

Середня вартість основних засобів

|

0,706 |

| 4.2 |

Коефіцієнт оборотності дебіторської заборгованості |

Виручка від реалізації

Середня дебіторська заборгованість

|

10,68 |

| 4.3 |

Тривалість обороту дебіторської заборгованості |

Кількість днів у періоді

Коефіцієнт оборотності дебіторської заборгованості

|

33,71 |

| 4.4 |

Коефіцієнт оборотності запасів |

Виручка від реалізації

Середня вартість запасів

|

5,418 |

| 4.5 |

Тривалість обороту запасів |

Кількість днів у періоді

Коефіцієнт оборотності запасів

|

66,45 |

| 4.6 |

Коефіцієнт оборотності кредиторської заборгованості |

Виручка від реалізації

Середня кредиторська заборгованість

|

1,95 |

| 4.7 |

Тривалість обороту кредиторської заборгованості |

Кількість днів у періоді

Коефіцієнт оборотності кредиторської заборгованості

|

184,6 |

| 4.8 |

Коефіцієнт оборотності власного капіталу |

Виручка від реалізації

Середня вартість власного капіталу

|

0, 201 |

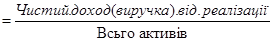

| 5 |

Оцінка рентабельності |

| 5.1 |

Рентабельність власного капіталу |

Чистий прибуток

Середня вартість власного капіталу

|

0,02 |

| 5.2 |

Період окупності власного капіталу |

Середня вартість власного капіталу

Чистий прибуток

|

52,57 |

| 5.3 |

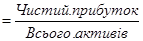

Рентабельність капіталу (активів) |

Чистий прибуток

Середня вартість капіталу

|

0,014 |

| 5.4 |

Рентабельність продажу |

Чистий прибуток

Виручка від реалізації

|

0,095 |

Діагностика кризи розвитку підприємства

- це система ретроспективного, оперативного та перспективного цільового аналізу, спрямованого на виявлення ознак кризового стану підприємства, оцінки загрози його банкрутства та (або) подолання кризи.

Реклама

Розрізняють три основні напрямки прогнозування ймовірності банкрутства підприємства (рис.1).

| НАПРЯМКИ ПРОГНОЗУВАННЯ ЙМОВІРНОСТІ БАНКРУТСТВА ПІДПРИЄМСТВА |

Þ |

Оцінка та прогнозування показників задовільності структури балансу |

Коефіцієнт загальної ліквідності (≥ 2)

Коефіцієнт забезпеченості поточних активів власним оборотним капіталом (>0,1)

Коефіцієнт відновлення платоспроможності (>1)

Коефіцієнт втрати платоспроможності (>1)

|

| Þ |

Система формалізованих та неформалізованих методів |

Формалізовані методи: класичні методи аналізу фінансово-господарської діяльності; традиційні методи економічного аналізу; методи математичної статистики вивчення зв‘язкв; економетричні методи; методи економічної кібернетики та оптимального програмування; методи дослідження операцій та теорії прийняття рішень;

Неформалізовані методи: грунтуються на описі аналітичних процедур на логічному рівні, а не на жорстких аналітичних взаємозв‘язках та залежностях

|

| Þ |

Розрахунок індексу кредитоспроможності |

Моделі західних аналітиків: Z-рахунок Е. Альтмана, Р. Ліса, Спрінгейта, Конана і Гольдера, Таффлера і Тішоу, показники У. Бівера, Фулмера, універсальна дискримінантна функція;

Методи та моделі аналітиків пострадянського простору: R-модель (Іркутська державна економічна академія), метод рейтингової оцінки Р. Сайфуліна та Г. Кадикова

|

Рис.1. Напрямки прогнозування ймовірності банкрутства

Завдання 2.

Оцінити імовірність банкрутства підприємства за моделями Альтмана та Бівера, а також вітчизняною методикою визначення поточної, критичної та надкритичної неплатоспроможності підприємства.

Розрахувати індекс Альтмана

, який має такий вигляд:

Z = 1,2хК1

+ 1,4хК2

+ 3,3хК3

, + 0,6хК4

+ 0,999хК5,

де показники К1

, К2

, К3

, К4

, К5

розраховуються за наступними алгоритмами:

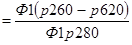

К1

=0,02 К2 =0,02 К2

=0,003 =0,003

К3

=0,014 =0,014

К4

=10,9 =10,9

К5

=0,124 =0,124

Z = 1,2х0,02+1,4х0,003+3,3х0,014+0,6х10,9+0,999х0,124 =

= 0,024+0,0042+0,0462+6,54+0,124 = 6,74

Після визначення Z - рахунка, на підставі наступної таблиці визначають ступінь імовірності банкрутства для аналізованого підприємства.

Ступінь імовірності банкрутства

| Значення Z - рахунка |

Вірогідність банкрутства |

| £1,8 |

Дуже висока |

| 1,81-2,7 |

Висока |

| 2,71-2,9 |

Існує імовірність |

| ³3,0 |

Дуже низька |

Висновок:

Z = 6,74 - ймовірність банкрутства дуже низька, тому що Z > 3.

Завдання 3.

Оцінити ймовірність банкрутства підприємства за даними фінансової звітності (додатки А, Б) за допомогою показників Уільяма Бівера.

Система показників Уільяма Бівера наведена у табл.2.

| Показники |

Алгоритм розрахунку |

Рекомендовані значення |

Група І - стійкий фінан-

совий

стан

|

Група ІІ - за 5 р. до банкру-

Реклама

тства

|

Група ІІІ - за 1 р. до банкру

тства

|

| Коефіцієнт Бівера |

ряд. (220+260) ф.№2

ряд. (430+480+620+630) ф. №1

|

0,4-0,45 |

0,17 |

-0,15 |

| Коефіцієнт загальної ліквідності |

ряд. (260+270 до 1 р.) ф. №1

ряд. (620+630 до 1 р.) ф. №1

|

≤3,2 |

≤2,0 |

≤1,0 |

| Рентабельність капіталу за чистим прибутком |

[ (ряд.220 ф. №2) /

/ (ряд.640 ф. №1)] * 100

|

6-8 |

4 |

-22 |

| Коефіцієнт концентрації позикового капіталу |

ряд. (430+480+620+630) ф. №1

ряд.640 ф. №1

|

≤0,37 |

≤0,5 |

≤0,8 |

| Коефіцієнт покриття активів власним оборотним капіталом |

ряд. (260+270 до 1 р. -

620 - 630 до 1 р.) ф. №1

ряд.280 ф. №1

|

0,4 |

≤0,3 |

≈0,06 |

Коеф. Бівера = 5544,2 + 3780,5/9758,4+16866,4 = 9324,7/26624,8 = 0,35

Коеф.заг.лікв. = 23974,6/16866,4 = 1,42

Рент.кап.за ЧП = 5544,2/397782,7 * 100 = 1,4

Коеф.конц.ПК = 9758,4 + 16866,4/397782,7 = 26624,8/397782,7 = 0,07

Коеф.покр.ВОК. = 23974,6 - 16866,4/397782,7 = 7105,2/397782,7 = 0,018.

Таким чином, на основі проведених розрахунків показників Уіляма Бівера можемо твердо сказати, що наше досліджуване підприємство треба віднести до ІІ групи, тобто воно за 5 років до банкрутства.

Завдання 4.

Оцінити ймовірність банкрутства підприємства за даними фінансової звітності (додатки А, Б) за допомогою нормативних документів, що описують вітчизняні методики діагностики ймовірності банкрутства підприємств:

Методика інтегральної оцінки інвестиційної привабливості підприємств і організацій, затверджена Наказом Агентства з питань запобігання банкрутству підприємств і організацій від 23.02.1998 р., №22 // Українська інвестиційна газета, 21.04.1998 р., №15. - С.29-33.

Методика проведення поглибленого аналізу фінансово-господарського стану підприємств і організацій, затверджена наказом Агентства з питань запобігання банкрутству підприємств та організацій від 21.03.1997 р., №37 // Галицькі контракти. - 1997. - №40. - С.40-55.

Методичні рекомендації проведення поглибленого аналізу фінансово-господарського стану неплатоспроможних підприємств та організацій, затверджена постановою Кабінету Міністрів України від 25 листопада 1996 р. №1403.

Методичні рекомендації щодо виявлення ознак неплатоспроможності підприємства та ознак з приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства, затверджені Наказом Міністерства Економіки України від 17 січня 2001 р. №10 // Бухгалтерия. - 2001. - №11. - С.18-22.

Державний підхід до діагностики банкрутства представлений Методичними рекомендаціями щодо виявлення ознак неплатоспроможності підприємства та ознак дій з приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства №10, розроблених Вищим арбітражним судом України.

У відповідності з Методичними рекомендаціями встановлюється ступінь неплатоспроможності підприємства (три види) і момент відновлення платоспроможності.

Види неплатоспроможності:

поточна:

Пп

= А040

+ А045

+ А220

+ А230

+ А240

- П620,

Пп

= 3951 + 302,6 + 0 + 698,7 + 0 - 16866,4 = - 11914,1

де А040

, А045

, А220

, А230

, А240

- відповідні рядки активу балансу;

П620

- відповідний рядок пасиву балансу.

Пп

> 0 - підприємство повністю платоспроможне;

Пп

< 0 - поточна неплатоспроможність підприємства;

критична:

коефіцієнт покриття:

Кп

= Оборотні активи / Поточні зобов‘язання;

На початок року:

Кп

= 23974,6/16866,4 =1,421

На кінець року:

Кк

= 27062,1/19270,8 = 1,404

коефіцієнт забезпеченості власним капіталом:

Кз

= (Власний капітал - Необоротні активи) / Оборотні активи;

Кз п

= (371158 - 373808,1) / 23974,6 = - 2650,1/23974,6 = - 0,11

Кз к =

(211812,2 - 360069,7) / 27062,1 = - 1482575/27062,1 = - 5,48

Кп

< 1,5, Кз

< 0,1 та Пп

< 0

на початок та кінець аналізованого періоду - підприємство неплатоспроможне;

Для застосування санації необхідно, щоб один з коефіцієнтів (Кп

або Кз

) на кінець періоду перевищував нормативне значення або протягом періоду відбувалося їх зростання;

надкритична:

підприємство отримало збиток за результатами року та Кп

< 1.

Відповідно до Методичних рекомендацій платоспроможність боржника вважається відновленою, якщо:

забезпечене позитивне значення поточної ліквідності;

коефіцієнт покриття перевищить нормативне значення при наявності тенденції до збільшення рентабельності.

У вітчизняній практиці фінансового аналізу використовуються також показники з Методичних положень по оцінці фінансового стану підприємства та встановлення незадовільної структури балансу, затверджені Розпорядженням Федерального управління про неспроможність (банкрутство) №31 від 12.08.1994, №56 від 12.09.1994, №67 від 11.10.1994 (Російська Федерація).

За Методичними положеннями РФ розраховуються наступні показники:

коефіцієнт покриття (оптимальне значення >2);

коефіцієнт забезпеченості власними оборотними активами (оптимальне значення >0,1);

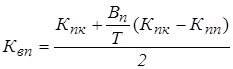

коефіцієнт відновлення (втрати) платоспроможності:

, ,

Квп = (1,404+ ( (6/12)  (1,404-1,421))) / 2 = (1,404 + (0,58* ( - 0,017)) / 2 (1,404-1,421))) / 2 = (1,404 + (0,58* ( - 0,017)) / 2

= (1,404 - 0,0085) / 2 = 1,396/2 = 0,7

де Кпк - коефіцієнт покриття на кінець звітного періоду;

Кпп - коефіцієнт покриття на початок звітного періоду;

Вп - період відновлення (Вп = 6 місяців) або втрати (Вп = 3 місяці) платоспроможності;

Т - тривалість звітного періоду в місяцях.

Коефіцієнт відновлення платоспроможності обчислюють, коли один з коефіцієнтів (покриття або забезпеченості власними оборотними активами) менше оптимального значення.

Коефіцієнт втрати платоспроможності вираховують, якщо значення обох коефіцієнтів нижче за оптимальні.

Значення коефіцієнтів відновлення (втрати) платоспроможності:

більше 1 - підприємство має реальні шанси відновити (для коефіцієнта втрати - не втратити) свою платоспроможність;

менше 1 - у підприємства немає реальної можливості поновити (для коефіцієнта втрати - не втратити) свою платоспроможність.

Висновок:

коефіцієнт відновлення (

втрати) платоспроможності = 0,7 у підприємства немає реальної можливості поновити (для коефіцієнта втрати - не втратити) свою платоспроможність.

Завдання 5

. Оцінити ймовірність банкрутства підприємства за даними фінансової звітності (додатки А, Б) за допомогою моделі Альтмана.

Українські підприємства можуть застосовувати тест, який запропоновано Е. Альтманом у 1983 році для підприємства, акції яких не котируються на біржі:

Z = 0,717Х1

+ 0,847Х2

+ 3,107Х3

+ 0,42 Х4

+ 0,995Х5,

де Х1

- власний оборотний капітал / загальна вартість активів;

Х2

- нерозподілений прибуток / загальна вартість активів; глгш

Х3

- прибуток до виплати процентів / загальна вартість активів;

Х4

- балансова вартість власного капіталу / позиковий капітал;

Х5

- чиста виручка / загальна вартість активів.

Z < 1,23 - дуже висока ймовірність банкрутства у найближчі 2-3 роки;

Z > 1,23 - ймовірність банкрутства дуже низька.

Х4

= Ф1 р.380 / (р.480 + р.620) = 211812,2/ (3048,8 + 19270,8) =

= 211812,2/22319,6 = 9,5

Z = 0,717х0,02 + 0,847х0,003 + 3,107х0,014 + 0,42х9,5 + 0,995х0,124 =

= 0,014 + 0,0025 + 0,043 + 3,99 + 0,123 = 4,17

Висновок:

Z = 4,17 - ймовірність банкрутства дуже низька, тому що

Z > 1,23.

Завдання 6

. Оцінити ймовірність банкрутства підприємства за даними фінансової звітності (додатки А, Б) за допомогою моделі Спрінгейта

.

Методичні рекомендації.

Z-рахунок Спрінгейта:

Z = 1,03A + 3,07B + 0,66C + 0,4D,

де А - робочий капітал / загальна вартість активів;

В - прибуток до сплати відсотків та процентів / загальна вартість активів;

С - прибуток до сплати податків / короткострокові зобов‘язання;

D - обсяг продажу / загальна вартість активів.

Z нижче за 0,862 - підприємство - потенційний банкрут.

Точність прогнозування складає 92%.

А = Ф1 (р.260 - р.620) / р.280 = (27062,1 - 19270,8) / 387131,8 =

= 7791,3/387131,8 = 0,02;

В = Ф2 р.010 / Ф1 р.280 = 57770,1/387131,8 = 0,15;

С = Ф2 р.010 / Ф1 (р.520 + р.530 + р.540 + р.550 + р.570 + р.580 + р.590)

= 57770,1/ (146 + 3494,9 + 4119,8 + 1555,2 + 737,3 + 1087 + 820,6) =

= 57770,1/11960,8 = 4,83;

D = Ф2 р.035/Ф1 р.280 = 48179,4/387131,8 = 0,124.

Z = 1,03 0,02 + 3,07 0,02 + 3,07 0,15 + 0,66 0,15 + 0,66 4,83 + 0,4 4,83 + 0,4 0,124 = 0,124 =

= 0,021 + 0,46 + 3,19 + 0,05 = 3,721

Висновок:

Z = 3,721, вище показника 0,862, отже в нас ймовірність банкрутства дуже низька.

Завдання 7.

Оцінити ймовірність банкрутства підприємства за даними фінансової звітності (додатки А, Б) за допомогою моделі Таффлера.

Методичні рекомендації.

Модель Таффлера і Тішоу:

Z = 0,53A + 0,13B + 0,18C + 0,16D,

де А - операційний прибуток / короткострокові зобов‘язання;

В - оборотні активи / загальна сума зобов‘язань;

С - короткострокові зобов‘язання / загальна вартість активів;

D - виручка від реалізації / загальна вартість активів.

Z < 0,2 - дуже висока ймовірність банкрутства;

Z = 0,25 - критичне значення;

Z > 0,3 - ймовірність банкрутства дуже низька.

А = Ф2 р.100 / Ф1р.620 = 112,2/19270,8 = 0,006;

В = Ф1р.260 / Ф1 (р.480 + р.620) = 27062,1/ (3048,8 + 19270,8) =

= 27062,1/22319,6 = 1,21;

С = Ф1р.620 / Ф1р.280 = 19270,8/387131,8 = 0,05;

D = Ф2р.035/Ф1р.280 = 48179,4/387131,8 = 0,124.

Z = 0,53 0,006 + 0,13 0,006 + 0,13 1,21 + 0,18 1,21 + 0,18 0,05 + 0,16 0,05 + 0,16 0,124 = 0,124 =

= 0,003 + 0,16 + 0,01 + 0,02 = 0, 193

Висновок:

Z < 0, 193, це свідчить про дуже високу ймовірність банкрутства.

Завдання 8.

Оцінити ймовірність банкрутства підприємства за даними фінансової звітності (додатки А, Б) за допомогою універсальної дискримінантної функції.

Універсальна дискримінантна функція:

Z = 1,03Х1

+ 0,08Х2

+ 10Х3

+ 5 Х4

+ 0,3Х5

+ 0,1Х6,

де Х1

- cash-flow / зобов‘язання;

Х2

- валюта балансу / зобов‘язання;

Х3

- чистий прибуток / валюта балансу;

Х4

- чистий прибуток / виручка від реалізації;

Х5

- запаси / виручка від реалізації;

Х6

- виручка від реалізації / валюта балансу.

Здобуті значення Z-показника інтерпретуються так:

Z < 0 - підприємство є напівбанкрутом;

0 < Z < 1 - підприємству загрожує банкрутство, якщо не здійснити санаційні заходи;

1 < Z < 2 - фінансова стійкість підприємства порушена, але за умови переходу на антикризове управління банкрутство йому не загрожує;

Z > 2 - підприємство фінансово стійке, банкрутство не загрожує.

Х1

= Ф2 (р.010 - р.260) / Ф1р.260 = (58666,2 - 3780,5) / 27062,1 =

= 548857/27062,1 = 2,028;

Х2

= Ф1р.280 / Ф2р.620 = 387131,8/19270,8 = 20,09;

Х3

= Ф2р.220 / Ф1р.280 = 5544,2/397782,7 = 0,014;

Х4

= Ф2р.220 / Ф2р.010 = 5544,2/58666,2 = 0,095;

Х5

= Ф1 (р.100 + р.120 + р.130 + р.140) / Ф2р.035 =

= (4505,5 + 2827,5 + 2838 + 2781,2) / 48179,4 = 12952,2/48179,4 = 0,27;

Х6

= Ф2р.035/Ф1р.280 = 48179,4/387131,8 = 0,124.

Z = 1,03 2,028 + 0,08 2,028 + 0,08 20,09 + 10 20,09 + 10 0,014 + 5 0,014 + 5 0,095 + 0,3 0,095 + 0,3 0,27 + 0,1 0,27 + 0,1 0,124 = 2,09 + 1,61 + 0,14 + 0,48 + 0,081 + 0,0124 = 3,731 0,124 = 2,09 + 1,61 + 0,14 + 0,48 + 0,081 + 0,0124 = 3,731

Висновок:

Z = 3,731 - підприємство фінансово стійке, банкрутство не загрожує, так як Z > 2.

Завдання 9

. Оцінити ймовірність банкрутства підприємства за даними фінансової звітності (додатки А, Б) за допомогою рейтингового числа Р.С. Сайфуліна та Г.Г. Кадикова.

Методичні рекомендації.

Р.С. Сайфулін та Г.Г. Кадиков запропонували використовувати для оцінки фінансового стану підприємства рейтингове число:

R = 2Ко

+ 0,1Кпл

+ 0,08Кі

+ 0,45Км

+ Кпр

,

де Ко

- коефіцієнт забезпеченості власним капіталом;

Кпл

- коефіцієнт поточної ліквідності;

Кі

- коефіцієнт оборотності авансованого капіталу (активів);

Км

- коефіцієнт менеджменту (відношення прибутку від реалізації до виручки від реалізації);

Кпр

- рентабельність власного капіталу.

Оцінка значення рейтингового числа:

R>1, то підприємство знаходиться у задовільному стані;

R<1, то стан підприємства незадовільний.

Ко

= Ф1 (р.380 - р.080) / Ф1р.280 = (211812,2 - 360069,7) / 387131,8 =

= - 148257,5/387131,8 = - 0,38;

Кпл

= Ф1р.280 / Ф1 р.620 = 387131,8/19270,8 = 20,1;

Кі

= Ф2р.010 /Ф1р.280 = 58666,2/397782,7 = 0,15;

Км

= Ф2 (р.220-р.050) / Ф2р.035 = (5544,2 - 6703,3) / 49443,1 =

= - 1159,1/49443,1 = - 0,023;

Кпр

= Ф2р.220 / Ф1 ( (р.380на поч.+ р.380на кін.) / 2) =

= 5544,2/ ( (371158 + 211812,2) / 2) = 5544,2/291485,1 = 0,019 = 0,02

R = 2 (-0,38) + 0,1 (-0,38) + 0,1 20,1 + 0,08 20,1 + 0,08 0,15 + 0,45 0,15 + 0,45 (-0,023) + 0,02 = 1,27 (-0,023) + 0,02 = 1,27

Висновок:

Z = 1,27, R>1, то підприємство знаходиться у задовільному стані;

Додатки

Додаток А

Баланс на 31 грудня 2010 р.

| АКТИВ |

Код рядка |

На початок року |

На кінець року |

| 1 |

2 |

3 |

4 |

| I. Необоротні активи |

| Нематеріальні активи: |

| залишкова вартість |

010 |

82,1 |

59,8 |

| первісна вартість |

011 |

310,6 |

310,8 |

| знос |

012 |

228,5 |

250,9 |

| Незавершене будівництво |

020 |

10607,4 |

14484 |

| Основні засоби: |

| залишкова вартість |

030 |

86591,2 |

79689,9 |

| первісна вартість |

031 |

178939,8 |

170168,8 |

| знос |

032 |

92348,6 |

90478,9 |

| Довгострокові фінансові інвестиції: |

| Які обліковуються за методом участі у капіталі |

040 |

3951 |

3951 |

| інші фінансові інвестиції |

045 |

302,6 |

302,6 |

| Довгострокова дебіторська заборгованість |

050 |

446,3 |

373 |

| Відстрочені податкові активи |

060 |

| Інші необоротні активи |

070 |

| Усього за розділом I |

080 |

373808,1 |

360069,7 |

| II. Оборотні активи |

| Запаси: |

| виробничі запаси |

100 |

5492,4 |

4505,5 |

| тварини на вирощуванні та відгодівлі |

110 |

| незавершене виробництво |

120 |

2860,4 |

2827,5 |

| готова продукція |

130 |

979 |

2838 |

| товари |

140 |

1496,5 |

2781,2 |

| Векселі одержані |

150 |

1465,4 |

2000,6 |

| Дебіторська заборгованість за товари, роботи, послуги: |

| чиста реалізаційна вартість |

160 |

7775,1 |

6282,7 |

| первісна вартість |

161 |

7775,1 |

6282,7 |

| резерв сумнівних боргів |

162 |

| Дебіторська заборгованість за розрахунками: |

| з бюджетом |

170 |

180,5 |

151,8 |

| за виданими авансами |

180 |

387,1 |

1272,8 |

| з нарахованих доходів |

190 |

| із внутрішніх розрахунків |

200 |

| Інша поточна дебіторська заборгованість |

210 |

2639,4 |

3421,1 |

| Поточні фінансові інвестиції |

220 |

| Грошові кошти та їх еквіваленти: |

| в національній валюті |

230 |

698,7 |

981,1 |

| в іноземній валюті |

240 |

| Інші оборотні активи |

250 |

| Усього за розділом II |

260 |

23974,6 |

27062,1 |

| III. Витрати майбутніх періодів |

270 |

| Баланс |

280 |

397782,7 |

387131,8 |

| ПАСИВ |

Код рядка |

На початок року |

На кінець року |

| 1 |

2 |

3 |

4 |

| I. Власний капітал |

| Статутний капітал |

300 |

17000 |

17000 |

| Пайовий капітал |

310 |

| Додатковий вкладений капітал |

320 |

264827,5 |

108260,2 |

| Інший додатковий капітал |

330 |

93735,3 |

85064,8 |

| Резервний капітал |

340 |

170 |

510 |

| Нерозподілений прибуток (непокритий збиток) |

350 |

-4574,9 |

977,2 |

| Неоплачений капітал |

360 |

| Вилучений капітал |

370 |

| Усього за розділом I |

380 |

371158 |

211812,2 |

| II. Забезпечення наступних витрат і платежів |

| Забезпечення виплат персоналу |

400 |

| Інші забезпечення |

410 |

| Цільове фінансування |

420 |

| Усього за розділом II |

430 |

| III. Довгострокові зобов’язання |

| Довгострокові кредити банків |

440 |

605,9 |

608,6 |

| Інші довгострокові фінансові зобов’язання |

450 |

| Відстрочені податкові зобов’язання |

460 |

| Інші довгострокові зобов’язання |

470 |

9152,5 |

2440,2 |

| Усього за розділом III |

480 |

9758,4 |

3048,8 |

| IV. Поточні зобов’язання |

| Короткострокові кредити банків |

500 |

3655 |

7310 |

| Поточна заборгованість за довгостроковими зобов’язаннями |

510

|

| Векселі видані |

520 |

1188,5 |

146 |

| Кредиторська заборгованість за товари, роботи, послуги |

530 |

3908,6 |

3494,9 |

| Поточні зобов’язання за розрахунками: |

| з одержаних авансів |

540 |

199,6 |

4119,8 |

| з бюджетом |

550 |

1697,5 |

1555,2 |

| з позабюджетних платежів |

560 |

| зі страхування |

570 |

4843,1 |

737,3 |

| з оплати праці |

580 |

1178,3 |

1087 |

| з учасниками |

590 |

195,8 |

820,6 |

| із внутрішніх розрахунків |

600 |

| Інші поточні о зобов’язання |

610 |

| Усього за розділом IV |

620 |

16866,4 |

19270,8 |

| IV. Доходи майбутніх періодів |

630 |

| Баланс |

640 |

397782,7 |

387131,8 |

Додаток Б

Звіт про фінансові результати за 2010 р.

| Стаття |

Код рядка |

За звітний період |

За поперед-ній період |

| 1 |

2 |

3 |

4 |

| Дохід (виручка) від реалізації продукції (товарів, робіт, послуг) |

010 |

58666,2 |

57770,1 |

| Податок на додану вартість |

015 |

8822,8 |

9590,7 |

| Акцизний збір |

020 |

| 025 |

| Інші вирахування з доходу |

030 |

400,2 |

| Чистий дохід (виручка) від реалізації продукції (товарів, робіт, послуг) |

035 |

49443,1 |

48179,4 |

| Собівартість реалізованої продукції (товарів, робіт, послуг) |

040 |

42739,9 |

36101,9 |

| Валовий:прибуток |

050 |

6703,3 |

12077,5 |

| збиток |

055 |

| Інші операційні доходи |

060 |

17652,1 |

12755,3 |

| Адміністративні витрати |

070 |

8484,2 |

8769 |

| Витрати на збут |

080 |

903,7 |

279,1 |

| Інші операційні витрати |

090 |

19788,7 |

15672,5 |

| Фінансові результати від операційної діяльності:прибуток |

100 |

112,2 |

| збиток |

105 |

(4790,6) |

| Дохід від участі в капіталі |

110 |

1741,1 |

342,9 |

| Інші фінансові доходи |

120 |

17,7 |

8,2 |

| Інші доходи |

130 |

17968,7 |

128 |

| Фінансові витрати |

140 |

2306,4 |

1512 |

| Втрати від учаті в капіталі |

150 |

| Інші витрати |

160 |

6565,6 |

993,3 |

| Фінансові результати від звичайної діяльності до оподаткування:прибуток |

170 |

6235 |

| збиток |

175 |

1914 |

| Податок на прибуток від звичайної діяльності |

180 |

690,7 |

91,8 |

| Фінансові результати від звичайної діяльності:прибуток |

190 |

5544,2 |

| збиток |

195 |

2005,8 |

Надзвичайні:

доходи

|

200 |

| витрати |

205 |

| Податки з надзвичайного прибутку |

210 |

Чистий:

прибуток

|

220 |

5544,2 |

| збиток |

225 |

2005,8 |

II. ЕЛЕМЕНТИ ОПЕРАЦІЙНИХ ВИТРАТ

| Стаття |

Код рядка |

За звітний період |

За поперед-ній період |

| 1 |

2 |

3 |

4 |

| Матеріальні витрати |

230 |

49011 |

33460,3 |

| Витрати на оплату праці |

240 |

9730,3 |

8239 |

| Відрахування на соціальні заходи |

250 |

3507,3 |

2942,4 |

| Амортизація |

260 |

3780,5 |

7272,8 |

| Інші операційні витрати |

270 |

3998,9 |

8520,6 |

| Разом |

280 |

70028 |

60435,1 |

III. РОЗРАХУНОК ПОКАЗНИКІВ ПРИБУТКОВОСТІ АКЦІЙ

| Стаття |

Код рядка |

За звітний період |

За поперед-ній період |

| 1 |

2 |

3 |

4 |

| Середньорічна кількість простих акцій |

300 |

42500 |

42500 |

| Скоригована середньорічна кількість простих акцій |

3310 |

42500 |

42500 |

| Чистий прибуток, що припадає на одну акцію (грн) |

320 |

22,1769 |

| Скоригований чистий прибуток, що припадає на одну акцію (грн) |

330 |

22,1769 |

| Дивіденди на обну просту акцію (грн) |

340 |

|