| Введение

Научно-технический прогресс сферы производства, изменение условий хозяйствования и экономических отношений в России вызвали необходимость поиска и внедрения новых методов обновления материальной базы, оживления инвестиционной сферы. Мировой опыт применения лизинга доказал существование тесной взаимосвязи между уровнем развития данного вопроса и реальным увеличением объемов инвестиций, так необходимых для развития экономики России.

Актуальность развития лизинга в России, включая формирование лизингового рынка, обусловлена прежде всего неблагоприятным состоянием парка оборудования российских промышленных предприятий: значителен удельный вес морально и физически устаревшего оборудования, низка эффективность его использования.

Кроме того, в настоящее время большинство российских предприятий испытывают недостаток собственных оборотных средств, что приводит к невозможности обновления основных фондов, внедрения достижений научно-технического прогресса. Как следствие – для обеспечения конкурентоспособности, выживания российские предприятия вынуждены кредитоваться в банках. Однако, как показывает практика и экономические расчеты, предприятию выгоднее брать оборудование в лизинг.

Теоретические и методологические основы лизинга рассмотрены в трудах таких западных экономистов как Р. Грант, Т. Кларк, Г. Роузен, К. Холлоуэй, В. Хойер, К. Шпиттлер и др. Изучением особенностей развития лизинга в России занимаются отечественные учёные Газман В.Д., Горемыкин В А., Кабатова Е.В., Прилуцкий Л., Руднев Ю., Чекмарёва Е.Н.

Актуальность темы дипломного исследования обусловлена необходимостью обновления основных средств ООО «ЖелДорСтрой» и выбором наиболее оптимального варианта обновления основных производственных фондов.

Целью настоящего дипломного исследования является анализ особенностей и перспектив применения лизинга оборудования в строительной отрасли.

Для достижения поставленной цели в работе решены следующие задачи:

1. раскрыты экономические и правовые основы лизинговых сделок;

2. показаны особенности организации бухгалтерского и налогового учета лизинговых операций;

3. проведен анализ финансово-хозяйственной деятельности ООО «ЖелДорСтрой»;

Реклама

4. проведен аудит лизинга основных средств на ООО «ЖелДорСтрой».

Таким образом, объектом данного исследования является ООО «ЖелДорСтрой», предметом – применение лизинга на анализируемом предприятии.

Дипломная работа состоит из введения, трех глав, разбитых на параграфы, заключения и списка использованной литературы.

1. Лизинг основных средств и особенности его учета

1.1 Экономическая сущность лизинга основных средств

Лизинг предполагает имущественные отношения, складывающиеся следующим образом: одна сторона (потенциальный лизингополучатель) в силу недостаточности финансовых средств для приобретения имущества в собственность либо испытывая необходимость лишь во временном его использовании обращается ко второй стороне (потенциальному лизингодателю) с просьбой приобрести необходимое имущество у третьей стороны (продавца) и предоставить это имущество лизингополучателю во временное владение и пользование. То есть в данном случае речь идет о системе имущественных отношений, возникающих в связи с приобретением лизингодателем в собственность указанного лизингополучателем имущества у определенного продавца и последующим предоставлением этого имущества во временное владение и пользование за определенную плату. Лизинг – это комплекс экономико-правовых отношений, складывающихся в основанной на кредите инвестиционной операции, состоящей в приобретении в собственность указанного лизингополучателем имущества и последующей передаче его лизингополучателю во временное владение и пользование на определенный срок за определенную плату в целях использования не для личных, семейных или домашних нужд лизингополучателя, а для предпринимательских целей.

Вполне закономерно возникает вопрос о возможных схемах лизинговых отношений в предпринимательской деятельности. Вопрос о видах лизинга остается дискуссионным в экономической и юридической литературе на протяжении всего времени существования его в России. Закон о лизинге[1]

, регулирующий данный институт, предусматривал три основных вида лизинга: финансовый, возвратный и оперативный. Кроме того, в зависимости от срока пользования имуществом он подразделялся на долгосрочный, среднесрочный и краткосрочный. Впоследствии в Закон были внесены изменения, и вопрос о видах финансовой аренды (лизинга) стал неурегулированным. Законодатель, создавая правовую базу регулирования лизинговых отношений, не предусмотрел специфичные черты и какие-либо особенности взаимоотношений сторон в рамках договора лизинга.

Реклама

Предполагалось, что стороны, заключая договор, будут строить свои взаимоотношения в рамках классической модели договора лизинга, предусмотренной законодателем. Анализ Гражданского кодекса РФ[2]

и Федерального закона «О финансовой аренде (лизинге)» (в действующей редакции) свидетельствует о том, что на сегодняшний день в России имеет место только финансовый лизинг; в зависимости от того, резидентами какого государства являются стороны, законодатель подразделил его на внутренний и международный.

Вместе с тем позиция законодателя спорна, а отсутствие законодательного регулирования не является объективным показателем действительности. Опыт зарубежных стран свидетельствует, что лизинговые отношения не только широко применяются на практике, но и успешно развиваются при полном отсутствии соответствующей законодательной базы. Несмотря на то что Гражданский кодекс РФ и Закон «О финансовой аренде (лизинге)» предусматривают и регулируют только финансовый лизинг, до настоящего времени среди ученых нет единого подхода в определении видов данного договора.

Существующие на практике отношения в рамках лизингового договора многосторонни, их деление можно проводить по разным основаниям. Практика различает лизинговые договоры в зависимости от тех задач, которые ставят перед собой стороны при его заключении, от срока использования имущества и связанных с ним условий амортизации, степени окупаемости и распределения рисков, от типа передаваемого в лизинг имущества и т.д. В основу деления могут быть положены различные квалифицирующие признаки, и, следовательно, одна и та же лизинговая операция по разным основаниям может быть отнесена к различным квалификационным группам.

Многолетняя практика применения лизинга в экономически развитых странах предоставила возможность выделить массу критериев для его классификации. «В соответствии с ними в юридической и экономической литературе насчитывается свыше 50 его разновидностей…» Несмотря на это, следует отметить, что далеко не все выделяемые виды имеют практическое значение. Большинство из них, возможно, интересны с теоретической точки зрения, но лишены смысла на практике, так как «не основаны на каких-либо четких юридических критериях[3]

«.

Рассмотрение сущности лизинга предполагает и определение видов и форм лизинга. На основе исследования зарубежных и отечественных источников можно предложить следующую обобщенную характеристику видов и форм лизинга. Критерием классификации лизинга на виды является совокупность условий, предусмотренных и зафиксированных участниками данного отношения в договоре, подчеркивающая наиболее экономически и юридически значимые особенности каждого вида: объем обязанностей лизингодателя, срок использования имущества, степень окупаемости (амортизации) объекта лизинга, методика формирования лизинговых платежей, распределение рисков.

Так, по отношению к арендуемому имуществу лизинг делится на: «чистый», когда все расходы по обслуживанию имущества принимает на себя лизингополучатель. При этом лизингополучатель переводит лизингодателю чистые, или нетто, платежи; «полный», или, как его еще называют, «мокрый», лизинг, когда лизингодатель принимает на себя все расходы по обслуживанию имущества. Его используют, как правило, сами изготовители оборудования. По стоимости полный лизинг один из самых дорогих, так как у лизингодателя увеличиваются расходы на техническое обслуживание, сопровождение квалифицированным персоналом, ремонт, поставку необходимого сырья и комплектующих изделий и др.; «частичный» (с частичным набором услуг), когда на лизингодателя возлагаются лишь отдельные функции по обслуживанию имущества.

По типу финансирования лизинг делится на:

– срочный, когда имеет место одноразовая аренда имущества;

– возобновляемый (револьверный), при котором после истечения первого срока договор лизинга продлевается на следующий период. При этом объекты лизинга через определенное время в зависимости от износа и по желанию лизингополучателя меняются на более совершенные образцы. Лизингополучатель принимает на себя все расходы по замене оборудования. Количество объектов лизинга и сроки их использования по возобновляемому лизингу заранее сторонами не оговариваются;

– разновидностью возобновляемого лизинга является генеральный лизинг, который позволяет лизингополучателю дополнить список арендуемого оборудования без заключения новых контрактов. Это очень важно для предприятий с непрерывным производственным циклом и при жесткой контрактной кооперации с партнерами. Генеральный лизинг используется, когда требуется срочная поставка или замена уже полученного по лизингу оборудования, а времени, необходимого на проработку и заключение нового контракта, как правило, нет. По условию соглашения в режиме генерального лизинга лизингополучателю в случае возникновения срочной непредвиденной необходимости в получении дополнительного оборудования достаточно направить лизингодателю запрос на поставку требуемого оборудования со ссылкой на согласованный перечень или каталог. В конце периода, на который заключено соглашение, производится перерасчет лизинговых платежей с учетом разновременности затрат лизингодателя и заключается новое соглашение.

В зависимости от типа имущества различают: лизинг движимого имущества (оборудование, техника, автомобили, суда, самолеты и т.п.), в том числе нового и бывшего в употреблении; лизинг недвижимости (здания, сооружения).

По степени окупаемости имущества лизинг подразделяется на: лизинг с полной окупаемостью (или близкой к полной), когда в течение срока действия лизингового договора происходит полная или близкая к полной амортизация имущества и соответственно выплата лизингодателю стоимости имущества – финансовый лизинг; лизинг с неполной окупаемостью, при котором в течение срока действия одного лизингового договора происходит частичная амортизация имущества и окупается только часть ее – оперативный лизинг.

Финансовый лизинг представляет собой взаимоотношения партнеров, предусматривающие в течение периода действия соглашения между ними выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую его часть, дополнительные издержки и прибыль лизингодателя. Данный вид лизинга характеризуется следующими основными чертами:

– участие кроме лизингодателя и лизингополучателя третьей стороны (производителя или поставщика объекта сделки);

– невозможность расторжения договора в течение основного срока аренды, то есть срока, необходимого для возмещения расходов арендодателя;

– продолжительный период лизингового соглашения (обычно близкий к сроку службы объекта сделки).

Если в договоре предусматривается соглашение (опцион) на покупку предмета сделки, стороны заранее определяют остаточную стоимость объекта, сдаваемого в лизинг.

Оперативный лизинг, как уже упоминалось, представляет собой правоотношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта.

Демонстрация практической направленности разграничения лизинга на два названных последних вида осуществляется посредством отражения нескольких ее аспектов. Первый аспект обусловлен необходимостью конкретизации вопроса о правовом регулировании этих двух типов отношений. Здесь подчеркнем неточность законодательной формулировки названия параграфа 6 гл. 34 ГК РФ «Финансовая аренда (лизинг)», а также отсутствие в Законе РФ «О финансовой аренде (лизинге)» четких предписаний относительно юридической квалификации указанных отношений с точки зрения норм Кодекса. Анализ выделенных отличий, сущности охарактеризованных понятий позволяет сделать вывод о применимости норм параграфа 6 гл. 34 ГК лишь к отношениям финансового лизинга. Отношения оперативного лизинга следует квалифицировать как классическую аренду (параграф 1 гл. 34 ГК РФ), в ряде случаев адекватность их правовой регламентации может быть обеспечена путем использования конструкции договора проката (параграф 2 гл. 34 ГК). Второй аспект связан с реализацией правовых норм, установивших налоговые и амортизационные льготы, возможность использования которых предоставлена субъектам лизинговой деятельности. Исследование положений нормативных актов, отражающих направления инвестиционной политики государства, свидетельствует о государственной поддержке широкого применения именно операций именно финансового лизинга, что предопределено их экономической сущностью.

1.2 Особенности бухгалтерского учета лизинга основных средств

Основным документом, регулирующим порядок учета лизинговых операций, является Приказ Минфина России от 17.02.1997 №15 «Об отражении в бухгалтерском учете операций по договору лизинга[4]

«. При разработке этого Приказа были учтены следующие особенности лизинговой сделки:

– лизингодатель в течение всего действия договора лизинга является собственником имущества, переданного в лизинг;

– лизинговое имущество может учитываться либо на балансе лизингодателя, либо на балансе лизингополучателя (по согласованию сторон договора).

В случае если лизинговое имущество учитывается на балансе лизингодателя, используется следующая схема бухгалтерского учета:

– лизингодатель начисляет амортизацию на лизинговое имущество;

– лизинговые платежи, полученные лизингодателем, отражаются в учете на счете 62 «Расчеты с покупателями и заказчиками»;

– лизингополучатель относит всю сумму лизинговых платежей на себестоимость продукции (работ, услуг).

В случае если лизинговое имущество учитывается на балансе лизингополучателя, то применяется следующая схема:

– лизингодатель при передаче лизингового имущества на баланс лизингополучателя на счете 76 «Расчеты с разными дебиторами и кредиторами» отражает дебиторскую задолженность на сумму лизинговой сделки;

– на счете 98 «Доходы будущих периодов» отражается разница между общей суммой лизинговых платежей и стоимостью лизингового имущества. Из каждого лизингового платежа выделяется сумма дохода лизинговой компании, представляющая собой разницу между величиной лизингового платежа и суммой возмещения стоимости имущества в составе платежа;

– сумма дохода уменьшает величину, учитываемую на счете 98 «Доходы будущих периодов», в корреспонденции с кредитом счета 99 «Прибыли и убытки». Дебиторская задолженность, учитываемая на счете 76 «Расчеты с разными дебиторами и кредиторами», уменьшается на величину всего лизингового платежа.

Лизингополучатель приходует лизинговое имущество по стоимости договора лизинга (т.е. общей сумме лизинговых платежей). Одновременно с оприходованием имущества лизингополучатель отражает кредиторскую задолженность на эту же сумму.

Лизинговые платежи представляют собой всю финансовую часть лизингового проекта. Именно они определяют для лизингодателя как возможность погашения понесенных затрат, так и возможность получения прибыли по сделке. Методы расчета лизинговых платежей и формы представления их результатов должны быть адекватны уровню лизингового проекта.

Финансовая часть каждого инвестиционного проекта формирует три основных отчета:

– бюджет доходов и расходов;

– бюджет движения денежных средств;

– баланс.

На основании этих трех отчетов и делается вывод об окупаемости проекта, о его налоговой нагрузке, о достаточности денежных средств и прибылях в каждом периоде. Именно по этим отчетам изучаются все особенности рассматриваемого проекта и принимается решение о его реализации, а после начала реализации отслеживается полнота исполнения намеченных планов.

Такой же подход должен использоваться и при расчете лизинговых платежей. Лизинговая компания оценивает свои доходы и расходы по сделке, поступление и выбытие денежных средств, долги и обязательства контрагентов и для оценки проекта также использует три упомянутых отчета. Поэтому планирование лизинговых платежей только через оценку движения денежных средств без учета доходов и расходов или наоборот приводит чаще всего к нежелательным результатам. Совокупность таких лизинговых платежей по каждому проекту и определяет финансовое состояние лизинговой компании в целом.

Основная задача бюджета доходов и расходов – отразить ожидаемые финансовые результаты в каждом временном периоде и в целом по лизинговому проекту. Основная задача бюджета движения денежных средств – определить достаточность денежных средств в любом временном периоде для реализации лизингового проекта.

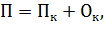

Расчет лизинговых платежей для кредитной схемы приобретения имущества. Рассчитывается сумма квартального платежа приобретателя имущества по следующей формуле:

где П – квартальный платеж по кредитному договору;

Пк

– квартальная сумма процентов по кредиту;

Ок

– квартальная выплата основной суммы кредита.

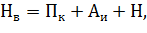

Далее рассчитывается сумма квартальных налоговых вычетов по следующей формуле:

где Нв

– квартальные налоговые вычеты;

А – квартальная сумма амортизации в целях налогообложения;

Ни

– квартальный налог на имущество.

Рассчитывается сумма квартальной экономии налога на прибыль по следующей формуле:

Sэ

= Н x 24%,

где Sэ

– сумма квартальной экономии налога на прибыль;

Н – квартальные налоговые вычеты.

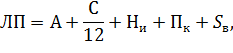

Расчет лизинговых платежей для лизинговой схемы приобретения имущества. Рассчитывается поквартальный лизинговый платеж при условии учета имущества на балансе лизингодателя по следующей формуле:

где ЛП – квартальный лизинговый платеж;

А – квартальная сумма амортизации в целях налогообложения;

1/12С – квартальная сумма страховки, рассчитанная исходя из срока лизинга, равного 36 мес.;

Ни

– квартальный налог на имущество;

Пк

– квартальная сумма процентов по привлеченным кредитным ресурсам;

Sв

– квартальная сумма вознаграждения лизингодателя.

Рассчитывается сумма квартальной экономии налога на прибыль по формуле:

Sэ

= (ЛП + Ни

+ А) x 24%,

где Sэ

– сумма квартальной экономии налога на прибыль;

ЛП – квартальные лизинговые платежи в течение срока действия договора лизинга;

Ни

– налог на имущество, подлежащий уплате в бюджет лизингополучателем после окончания срока лизинга и оприходования имущества на свой баланс;

А – амортизационные отчисления, начисленные лизингополучателем с выкупной стоимости имущества после окончания срока лизинга;

24% – ставка налога на прибыль.

Рассчитывается поквартальный лизинговый платеж при условии учета имущества на балансе лизингополучателя по следующей формуле:

ЛП = А + 1/12С + Пк

+ Sв

,

где ЛП – квартальный лизинговый платеж;

А – квартальная сумма амортизации, исчисленная в целях налогообложения;

1/12С – квартальная сумма страховки;

Пк

– квартальная сумма процентов по привлеченным кредитным ресурсам;

Sв

– квартальная сумма вознаграждения лизингодателя.

Далее рассчитывается сумма квартальной экономии налога на прибыль по формуле:

Sэ

= (ЛП + Ни

+ А) x 24%,

где Sэ

– сумма квартальной экономии налога на прибыль;

ЛП – сумма квартальных лизинговых платежей;

Ни

– налог на имущество, подлежащий уплате в бюджет лизингополучателем;

А – амортизационные отчисления, начисленные лизингополучателем с выкупной стоимости имущества после окончания срока лизинга;

24% – ставка налога на прибыль.

Необходимо учитывать, что амортизационные отчисления при расчете налога на имущество рассчитываются в соответствии с ПБУ 6/01[5]

линейным методом, а в составе лизингового платежа и для исчисления экономии по налогу на прибыль в соответствии с положениями гл. 25 Налогового кодекса РФ[6]

– как линейным, так и нелинейным методами.

Затем рассчитывается показатель приведенной стоимости для денежного потока платежа за приобретаемое имущество и денежного потока от экономии по налогу на прибыль. Эта ставка включает в себя как планируемый процент инфляции, так и возможные рыночные риски. Расчет приведенной стоимости производится по формуле:

PV = CFO + (CF1 / (1 + r)1

) + (CF2 / (1 + r)2

),

где PV – приведенная стоимость;

CFO – денежный поток первого (текущего) года;

CF1 – денежный поток второго года;

CF2 – денежный поток третьего года;

r – ставка дисконтирования.

По договору лизинга одна сторона (лизингодатель) обязуется приобрести в собственность указанное другой стороной (лизингополучателем) имущество у определенного продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Лизингополучатель в свою очередь обязуется принять предмет лизинга и выплатить лизингодателю лизинговые платежи в порядке и в сроки, предусмотренные договором лизинга. По окончании срока действия договора лизингополучатель обязан возвратить предмет лизинга или приобрести его в собственность на основании договора купли-продажи.

Предмет лизинга учитывается на балансе лизингодателя или лизингополучателя по взаимному соглашению.

Как в бухгалтерском, так и в налоговом учете для лизингового имущества предусмотрена ускоренная амортизация. Однако порядок применения ее различен.

Для целей бухгалтерского учета согласно п. 19 ПБУ 6/01 коэффициент ускорения – повышающий коэффициент амортизации – применяется только при расчете годовой суммы амортизационных отчислений способом уменьшаемого остатка (Письмо Минфина России от 28.02.2005 №03–06–01–04/118).

Данная позиция является спорной, так как ст. 31 Федерального закона от 29.10.1998 №164-ФЗ «О финансовой аренде (лизинге)[7]

« предусматривает использование коэффициента ускорения для всех способов расчета амортизации. Такую же норму содержит и п. 9 Указаний об отражении в бухгалтерском учете операций по договору лизинга (Приложение к Приказу Минфина России от 17.02.1997 №15). Вместе с тем Федеральный закон от 29.10.1998 №164-ФЗ «О финансовой аренде (лизинге)» конкретных значений коэффициента ускорения не устанавливает.

В соответствии с п. 7 ст. 258 НК РФ имущество, полученное (переданное) в финансовую аренду по договору финансовой аренды (договору лизинга), включается в соответствующую амортизационную группу той стороной, у которой данное имущество должно учитываться в соответствии с условиями данного договора.

Для целей налогового учета балансодержатель предмета лизинга обязан применять к основной норме амортизации специальный коэффициент, но не выше 3. Правда, имеются некоторые исключения. Во-первых, коэффициент не применяется к оборудованию первой, второй и третьей амортизационных групп, если фирма начисляет по нему амортизацию нелинейным методом. Во-вторых, если предметом лизинга являются легковые автомобили или пассажирские микроавтобусы с первоначальной стоимостью более 600 тыс. и более 800 тыс. руб. соответственно, то к ним наряду с повышающим коэффициентом применяют специальный коэффициент 0,5 (п. 9 ст. 259 НК РФ).

Таким образом, если балансодержатель в бухгалтерском учете использует линейный метод начисления амортизации, будут возникать временные разницы.

Рассмотрим отражение лизинговых операций в бухгалтерском учете.

1. Лизинговое имущество учитывается на балансе лизингодателя без дальнейшего выкупа (табл. 1.1 и 1.2).

Таблица 1.1. Учет у лизингодателя

| Содержание хозяйственной операции

|

Дебет

|

Кредит

|

| Приобретено оборудование для передачи в лизинг

|

08

|

60

|

| Отражена сумма НДС

|

19

|

60

|

| Оборудование, предназначенное для сдачи в лизинг, принято в состав доходных вложений

|

03

|

08

|

| Оборудование передано в лизинг

|

03

|

03

|

| Принят к вычету НДС

|

68

|

19

|

| Начислена амортизация по лизинговому оборудованию

|

20

|

02

|

| Начислено ОНО на сумму разницы между налоговой и бухгалтерской амортизацией

|

68

|

77

|

| Начислена задолженность по лизинговым платежам

|

62

|

90

|

| Начислен НДС

|

90–3

|

68, 76

|

Таблица 1.2. Учет у лизингополучателя

| Содержание хозяйственной операции

|

Дебет

|

Кредит

|

| Получено оборудование в лизинг

|

001

|

| Начислены лизинговые платежи

|

20, 25…

|

60

|

| Отражен НДС

|

19

|

60

|

В данном случае не возникает каких-либо спорных моментов для целей налогообложения.

Ситуация складывается по-другому, если в соответствии с договором имущество впоследствии подлежит выкупу лизингополучателем. Вопрос об отнесении лизинговых платежей на расходы для целей налогообложения в случае дальнейшего выкупа является довольно спорным. Налоговый кодекс РФ специального порядка учета таких операций не содержит. В соответствии с пп. 10 п. 1 ст. 264 НК РФ лизинговые платежи включаются в состав прочих расходов без каких-либо ограничений (за исключением случаев, когда оборудование учитывается на балансе лизингополучателя). Определения лизингового платежа в НК РФ нет.

На основании Методических рекомендаций по расчету лизинговых платежей, утвержденных Минэкономики России 16.04.1996, в лизинговые платежи включаются: амортизация лизингового имущества за весь срок действия договора лизинга, компенсация платы лизингодателя за использованные им заемные средства, комиссионное вознаграждение, плата за дополнительные услуги лизингодателя, предусмотренные договором лизинга, а также стоимость выкупаемого имущества, если договором предусмотрен выкуп и порядок выплат указанной стоимости в виде долей в составе лизинговых платежей. Таким образом, выкупная цена является составляющей частью лизингового платежа.

Однако в последнее время налоговыми органами и Минфином России выпущен ряд писем, в соответствии с которыми расходы по уплате выкупной цены предмета лизинга в налоговом учете лизингополучателя формируют первоначальную стоимость амортизируемого имущества. При этом выкупная стоимость предмета лизинга определяется в порядке, установленном п. 1 ст. 257 НК РФ. Если договором лизинга предусмотрено, что предмет лизинга переходит в собственность лизингополучателя после выплаты всех лизинговых платежей без указания выкупной цены в договоре лизинга, всю сумму лизинговых платежей следует рассматривать как расход, направленный на приобретение права собственности на предмет лизинга, являющийся амортизируемым имуществом, включаемый в первоначальную стоимость амортизируемого имущества после перехода права собственности на него к лизингополучателю (Письма Минфина России от 03.03.2005 №03–06–01–04/125, от 24.05.2005 №03–03–01–04/1/288, от 08.04.2005 №03–03–01–04/1/174, Письмо ФНС России от 16.11.2004 №02–5–11/172@). Нормативными документами эта позиция не подкреплена.

Для целей бухгалтерского учета в настоящее время действуют Указания об отражении в бухгалтерском учете операций по договору лизинга (Приложение к Приказу Минфина России от 17.02.1997 №15), в соответствии с п. 9 которых начисление причитающихся лизингодателю лизинговых платежей за отчетный период отражается по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам», в корреспонденции со счетами учета затрат.

При выкупе лизингового имущества его стоимость на дату перехода права собственности списывается с забалансового счета 001 «Арендованные основные средства». Одновременно производится запись на эту стоимость по дебету счета 01 «Основные средства» и кредиту счета 02 «Износ основных средств», субсчет «Износ собственных основных средств».

Таким образом, возможны два варианта учета таких операций для целей налогового учета:

– учитывать всю сумму лизинговых платежей в составе расходов в соответствии с пп. 10 п. 1 ст. 264 НК РФ и быть готовым к судебному разбирательству с налоговыми органами (следует заметить, что судебная практика по этому вопросу еще не сложилась);

– запросить у лизингодателя расшифровку лизинговых платежей, а также сумму затрат на приобретение этого оборудования. Далее в течение срока договора лизинга, исходя из полученной информации, формировать его первоначальную стоимость. По окончании срока договора включить приобретенное оборудование в нужную амортизационную группу и установить по нему срок полезного использования, уменьшенный на количество месяцев его фактической эксплуатации.

2. Лизинговое имущество учитывается на балансе лизингополучателя (табл. 1.3 и 1.4).

Таблица 1.3. Учет у лизингодателя

| Содержание хозяйственной операции

|

Дебет

|

Кредит

|

| Приобретено оборудование для передачи его в лизинг

|

08

|

60

|

| Отражена сумма НДС

|

19

|

60

|

| Оборудование, предназначенное для сдачи в лизинг, принято в состав доходных вложений

|

03

|

08

|

| Оплачен счет поставщика

|

60

|

51

|

| Принят к вычету НДС

|

68

|

19

|

| Начислена задолженность по лизинговым платежам

|

76

|

91

|

| Списана стоимость переданного в лизинг оборудования

|

91

|

03

|

| Отражена разница между лизинговыми платежами и стоимостью лизингового имущества

|

91

|

98

|

| Учтено за балансом сданное в лизинг оборудование

|

011

|

| Отражено поступление лизингового платежа

|

51

|

76

|

| Включена в доход часть разницы между лизинговыми платежами и стоимостью лизингового имущества

|

98

|

90–1

|

| Начислен НДС

|

90–3

|

68

|

| Отражен возврат лизингового имущества

|

03

|

76

|

Таблица 1.4. Учет у лизингополучателя

| Содержание хозяйственной операции

|

Дебет

|

Кредит

|

| Получено оборудование в лизинг

|

08

|

76

|

| Отражена сумма НДС

|

19

|

76

|

| Объект лизинга введен в эксплуатацию

|

01

|

08

|

| Начислена амортизация по лизинговому имуществу

|

20, 25…

|

02,

|

| Начислено ОНО на сумму разницы между налоговой и бухгалтерской амортизацией

|

68

|

77

|

| Начислены лизинговые платежи

|

76

|

76

|

| Перечислен лизинговый платеж

|

76

|

51

|

| Принят к вычету НДС

|

68

|

19

|

| При выкупе лизингового имущества

|

| Лизинговое имущество переведено в состав собственных основных средств

|

01

|

01

|

| Отражена амортизация по переведенному имуществу

|

02

|

02

|

| При возврате лизингового имущества

|

| Списана первоначальная стоимость лизингового имущества

|

01

|

01

|

| Списана амортизация

|

02

|

01

|

| Списана остаточная стоимость имущества

|

91–2

|

01

|

| Начислен постоянный налоговый актив со стоимости выбывшего имущества

|

68

|

99

|

На сегодняшний день существует проблема в списании первоначальной стоимости лизингового имущества при его выкупе. Так, в Письме Минфина России от 10.06.2004 №03–02–05/2/35 указано, ввиду того, что у лизингодателя сохраняется право собственности на объект лизинга в течение всего периода договора лизинга, в момент передачи объекта лизинга лизингополучателю лизингодатель не может единовременно отнести к расходам первоначальную стоимость объекта лизинга.

Согласно ст. 28 Федерального закона от 29.10.1998 №164-ФЗ «О финансовой аренде (лизинге)» в общую сумму договора лизинга может включаться выкупная цена предмета лизинга, если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю.

В этом случае сумма выкупной стоимости имущества отражается в составе доходов лизингодателя по мере поступления этих платежей, а в составе расходов – его первоначальная стоимость при переходе права собственности на объект лизинга.

При этом, поскольку производится реализация имущества, не являющегося для лизингодателя амортизируемым, сумма полученного убытка учитывается в составе расходов организации единовременно независимо от соотношения срока нахождения имущества в лизинге и срока эксплуатации объекта в рамках сроков эксплуатации, установленных для соответствующей амортизационной группы.

Однако с принятием Федерального закона от 06.06.2005 №58-ФЗ данная проблема решена. Пунктом 23 ст. 1 этого Закона в ст. 272 НК РФ введен п. 8.1, согласно которому расходы по приобретению переданного в лизинг имущества, указанные в пп. 10 п. 1 ст. 264 НК РФ, признаются в качестве расхода в тех отчетных (налоговых) периодах, в которых в соответствии с условиями договора предусмотрены арендные (лизинговые) платежи. При этом указанные расходы учитываются в сумме, пропорциональной сумме арендных (лизинговых) платежей.

Для целей налогового учета первоначальная стоимость предмета лизинга равна сумме, которую лизингодатель истратил на его приобретение, доставку и доведение до работоспособного состояния. Поскольку в НК РФ не говорится, что эта норма касается только лизингодателя, ею должен руководствоваться и лизингополучатель (п. 1 ст. 257 НК РФ)[8]

.

1.3 Роль лизинга в деятельности организации и его влияние на рентабельность деятельности

В лизинг может передаваться практически любой объект активной части основных фондов, если он не уничтожается в производственном цикле. В зависимости от характера объекта лизинга различают лизинг движимого имущества (машинно-технический лизинг) и лизинг недвижимого имущества. В строительстве объектами движимого лизинга могут быть:

· транспортные средства (грузовые и легковые автомобили, панелевозы, автомобильные краны, пневмоколесные краны, передвижные электростанции и компрессоры, вертолеты и др.);

· строительная техника (землеройные машины – экскаваторы, бульдозеры, скреперы, автогрейдеры; подъемно-транспортные машины – башенные краны, гусеничные краны, автогидроподъемники, строительные подъемники, погрузчики и др.);

· смесительные машины и средства малой механизации (бетоносмесители и растворосмесители, бетононасосы, транспортеры ленточные, сварочные агрегаты и др.);

· механизированный инструмент (инструменты с электроприводом и пневмоприводом – сверлильные машины, шлифовальные машины, трамбовки, отбойные молотки и др.);

· мобильные заводы (щебеночные, растворо-бетонные и др.);

· средства вычислительной техники;

· другое строительное оборудование, механизмы и приборы.

Объектами лизинга недвижимости являются здания и сооружения производственного назначения. В настоящее время в России аренда недвижимости приобрела широкие масштабы. Однако ее конкретные формы не имеют полного тождества (по условиям сделок, распределению ответственности между сторонами, объемам приобретаемых ими прав и другим параметрам) с лизингом недвижимости, получившим распространение за рубежом.

Как правило, в лизинговой сделке принимают участие три субъекта: лизингодатель, лизингополучатель и продавец оборудования, т.е. поставщик.

Лизингодателем в строительстве могут являться:

· управление механизации, передвижные механизированные предприятия и другие, в уставе которых предусмотрен этот вид деятельности;

· финансовая лизинговая компания, создаваемая специально для осуществления лизинговый операций, основной и фактически единственной функцией, которой является оплата имущества, т.е. финансирование сделки;

· специализированная лизинговая компания, которая в дополнение к финансовому обеспечению сделки берет на себя комплекс услуг нефинансового характера: содержание и ремонт имущества, замену изношенных частей, консультации по его использованию и т.д.;

· любая фирма или предприятие, для которых лизинг непрофилирующая, но и не запрещенная уставом сфера предпринимательства и, которые имеют финансовые источники для проведения лизинговый операций.

Лизингополучателем может быть любое юридическое лицо независимо от формы собственности: государственные и муниципальные унитарные предприятия (организации), кооперативы, хозяйственные товарищества или общества.

Поставщиком имущества может быть также любое юридическое лицо: производитель имущества, снабженческо-сбытовая, торговая организация и т.д.

Схема лизинговой сделки такова: будущий лизингополучатель, нуждающийся в определенных видах имущества, самостоятельно подбирает располагающего этим имуществом поставщика. В силу отсутствия собственных средств и доступа к заемным средствам для приобретения имущества в собственность он обращается к будущему лизингодателю, имеющему необходимые средства, с просьбой об его участии в сделке. Это участие лизингодателя выражается в покупке им имущества у поставщика в собственность и последующей его передаче лизингополучателю во временное пользование на оговоренных в лизинговом соглашении условиях.

В зависимости от экономических условий число участников сделки может расширяться или сокращаться. Кроме перечисленных трех сторон в ряде случаев в сделке могут принимать участие брокерские лизинговые фирмы, которые непосредственно не занимаются предоставлением имущества, а выполняют роль посредников между поставщиком, лизингодателем и лизингополучателем. За рубежом при крупных многомиллионных сделках количество участников может увеличиваться до 6–7, в числе которых брокерские фирмы, трастовые корпорации, финансирующие учреждения и т.д.

Состав участников сделки сокращается при операционном лизинге, если поставщиком и лизингодателем является одно и то же лицо, например, управление механизации, которая выступает как лизинговая компания. В таких случаях вопросами лизинга занимаются дочерние фирмы или филиалы в составе предприятий-производителей службы управления маркетингом.

При выделении видов лизинга исходят из признаков классификации: состав участников сделки, тип передаваемого в лизинг имущества, степень его окупаемости, условия амортизации и отношение к налоговым и амортизационным льготам, объем обслуживания, сектор рынка, где проводятся операции, характер лизинговых платежей[9]

.

Строительство

,

всегда являвшееся основой материального производства и развития социально-культурной сферы, требует отдельного рассмотрения. В условиях отсутствия бюджетных средств и резко обострившейся проблемы сбыта новой строительной техники, одним из основных способов активизации инвестиционных процессов в этой отрасли экономики является лизинг.

Реализация проектов позволит осуществить структурную перестройку производственной базы строительства, а также задействовать производственные мощности и новейшие технологии конверсионных предприятий.

Необходимость развития лизинговой деятельности в строительно-дорожном комплексе обусловлена следующими основными причинами:

o высокая степень физического и морального износа основных средств всех видов транспорта, оцениваемая не менее чем 35–40%; на автотранспорте подлежит списанию из-за угрозы небезопасной эксплуатации не менее трети машин;

o значительное снижение инвестиционных возможностей предприятий, обусловленное инфляционными факторами, снижением спроса на перевозки и соответствующих доходов, неплатежеспособностью заказчиков;

o высокой и постоянно растущей стоимостью транспортных средств, машин и механизмов, контейнеров, погрузочно-разгрузочной техники и оборудования, необходимых для оказания перевозочных услуг.

Крайне острым является положение с обновлением парка строительных машин и оборудования, автотранспортных средств. В последние годы наметилась угрожающая тенденция к снижению количества реально работающего транспорта на объектах. Обеспечение строительных предприятий техникой по лизингу позволило бы ослабить остроту ситуации.

На сегодняшний день лизинг является одним из основных финансовых инструментов, позволяющих осуществлять крупномасштабные капитальные вложения в развитие материально-технической базы любого производства. Его широкое распространение на Западе и почин успешного внедрения на российской почве обусловлены тем, что по сравнению с другими способами приобретения оборудования (оплата по факту поставки, покупка с отсрочкой оплаты, банковский кредит, ссуда и т.д.) лизинг имеет ряд существенных преимуществ:

o Лизинг предполагает 100%-ное кредитование и не требует немедленного начала платежей. При использовании обычного кредита для покупки имущества предприятие должно было бы около 15% стоимости покупки оплачивать за счет собственных средств.

o Гораздо проще получить контракт по лизингу, чем ссуду; ведь обеспечением сделки служит само оборудование (не требуется дополнительных гарантий). Особенно это относится к мелким и средним предприятиям.

o Лизинговое соглашение более гибко, чем ссуда. Ссуда всегда предполагает ограниченные сроки и размеры погашения. При лизинге арендатор может рассчитывать поступление своих доходов и выработать с арендодателем соответствующую, удобную для него схему финансирования. Погашение может осуществляться из средств, поступающих от реализации продукции, произведенной на оборудовании, взятом и лизинг.

o Лизинговые соглашения могут предусматривать обязательства арендодателя произвести ремонт и технологическое обслуживание оборудования. Это особенно важно при лизинге сложного оборудования, требующего привлечения высококвалифицированного персонала для пусконаладочных работ, ремонта и обслуживания.

o Риск устаревания оборудования целиком ложится на арендодателя. Лизинг позволяет арендатору периодически обновлять в своем парке морально стареющее оборудование.

o Возможность для арендатора расширения производственных мощностей: ограниченные ликвидные средства на приобретение оборудования равномерно распределяются на весь срок действия договора. Высвобождаются средства для вложения в другие виды активов, что способствует стабильности финансовых планов арендатора.

o Государственная политика, как правило, направлена на поощрение и расширение лизинговых операций.

o Во многих странах законодательство устанавливает для предприятий обязательное соотношение собственного и заемного капитала. Так как имущество по лизинговой сделке будет учитываться по балансу арендодателя (а заемный капитал не привлекается), то арендатор может расширить свои производственные мощности, не затронув оптимального соотношения собственного и заемного капиталов.

Кроме того, приобретение оборудования по лизингу позволяет рентабельным предприятиям существенно уменьшить налогооблагаемую базу путем оптимизации налоговых отчислений.

Однако, кроме качественной стороны обоснования эффективности лизинга необходимо проанализировать его экономические преимущества и в количественном аспекте. Приступая к рассмотрению конкретных методик необходимо сделать определенные допущения:

o Под экономической эффективностью лизинга

можно понимать получение определенной выгоды (экономии, прибыли) субъектом лизинговой сделки по сравнению с другими способами приобретения оборудования (банковским кредитом).

o Стоимость лизинга может быть ниже или равной стоимости ссуды только при наличии определенных налоговых льгот. Нам необходимо сравнить затраты по каждому способу кредитования. Принципом, исходя из которого производится сравнение, становится финансовая эквивалентность платежей, приведенных к одному и тому же моменту времени путем дисконтирования.

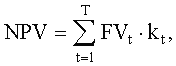

В мировой практике при определении чистой текущей стоимости платежей используется следующая формула дисконтирования:

где: NPV – чистая текущая стоимость; FV – будущая стоимость; Е – норматив приведения во времени (норма дисконтирования); T – число лет расчетного периода; t – номер года расчетного периода; k – коэффициент дисконтирования:

Делая экономическую оценку лизинга

, следует учитывать, что лизингодатель имеет альтернативу продажи данного оборудования. Чтобы сравнить два варианта финансирования, нужно в каждом случае подсчитать чистую текущую стоимость. Необходимо учесть:

o налоговые льготы в каждом случае;

o для объекта, не являющегося собственностью, нельзя использовать амортизационные льготы;

o если объект покупается, то фирма должна оплатить расходы по техобслуживанию (во многих странах эти расходы вычитаются из налогооблагаемой прибыли), а если объект лизингуется, то это зависит от конкретного соглашения;

o так как объект не принадлежит арендатору, то он теряет право на остаточную стоимость.

Для проведения практического сравнения выберем схему организации лизингового процесса в случае прямого лизинга, так как именно последняя из предлагаемых схем взаимодействия сторон лизинговой сделки является наиболее простой и эффективной с точки зрения применения в отечественных условиях, поскольку она в наибольшей мере способствует удешевлению лизинга.

С коммерческой точки зрения лизингодателю нужно ориентироваться на тот максимум, который готов заплатить лизингополучатель. Но, должно учитываться, что у строительной компании есть альтернатива приобрести такое оборудование за счет кредита, полученного в банке. Поэтому стоимость лизинга не должна превышать стоимость аналогичного по срокам банковского коммерческого кредита.

Условиями лизингового соглашения предусматривается, что платежи по лизингу должны осуществляться ежеквартально, их величина неизменна в течение всего срока лизингового соглашения.

Для удобства сравнения лизинга и кредита возьмем кредит банка на два года с ежеквартальной выплатой процентов. Для заемщика с низким рейтингом кредитоспособности, к числу которых относится потенциальный лизингополучатель, ставка по долгосрочному кредиту составляет примерно 23% в квартал.

При покупке, например, автокрана лизингополучатель заплатит:

Спок = Сост + Нд,

где: Спок – покупная стоимость автокрана, тыс. руб.; Сост – остаточная стоимость автокрана, тыс. руб.; Нд – величина налога на добавленную стоимость, уплачиваемая в бюджет при совершении купли-продажи автокрана, тыс. руб.

В свою очередь, величина Нд составит:

Нд = Сост · П / 100,

где: П – ставка налога на добавленную стоимость, %.

Каждый квартал строительная компания будет выплачивать банку следующую сумму:

Пкр = Спок · Р / 100,

где: Пкр – ежеквартальная плата за пользование кредитными ресурсами, тыс. руб.; Р – квартальная ставка банка по долгосрочному кредиту, %.

При сравнении вариантов лизинга и кредита следует учитывать следующее:

Лизинговые платежи включаются в себестоимость продукции (работ, услуг), произведенной лизингополучателем. В то же время, затраты па оплату процентов по полученным кредитам банков, связанным с приобретением основных средств и иных внеоборотных активов, не включаются в себестоимость продукции (работ, услуг), а, следовательно, не уменьшают налогооблагаемую базу для расчета налога на прибыль.

Выбирая лизинг, строительная компания лишается возможности начисления амортизации, которая имела бы место в случае приобретения оборудования в собственность при помощи кредита.

Итак, при исчислении налога на прибыль строительная компания потеряет:

Пакс = Акв · Нпр / 100,

где: Акв – сумма амортизационных отчислений на полное восстановление в расчете на один квартал, тыс. руб.; Нпр – ставка налога на прибыль.

В свою очередь, величина Акв может быть рассчитана следующим образом:

Акв = Сост / Тост,

где: Сост – остаточная стоимость автокрана. тыс. руб.; Тост – остаточный срок службы автокрана, кварталов.

Расчет платежей за дополнительные услуги лизингодателя за квартальный период (Пу) производится по формуле:

Пу = Рк + Ру + Рр + Рд,

где: Рк – командировочные расходы работников фирмы-лизингодателя; Ру – расходы на услуги (юридические консультации, информация об эксплуатации оборудования и т.д.); Рр – расходы на рекламу лизингодателя; Рд – другие виды расходов на услуги лизингодателя.

С учетом этих факторов величина ежеквартальных лизинговых платежей, которую согласен платить лизингополучатель, составит:

Лп.кв = Акв + Пу + Нд + Пто.кв,

где: Пто.кв – плата за техническое обслуживание и ремонт лизингуемого оборудования в расчете на один квартал с учетом НДС, тыс. руб[10]

.

2. Анализ использования лизинга в деятельности предприятия ООО «ЖелДорСтрой»

2.1 Организационно-экономическая характеристика предприятия

Строительная фирма «ЖелДорСтрой» занимается ремонтом и строительством подъездных железнодорожных путей, продажей железнодорожной техники, путевого инструмента.

Осуществляет деятельность по проектированию объектов транспортного назначения и их комплексов (железные дороги).

Строительная фирма «ЖелДорСтрой» производит капитальный ремонт и строительство подъездных путей. Производит средний и текущий ремонт железнодорожного пути, замену железнодорожных рельс и шпал.

Предприятие располагает производственной базой полностью оснащенной в соответствии со спецификой деятельности. В наличии именется вся необходимая для ремонта железнодрожных путей техника и инструмент.

Выполняет функции генподрядчика, все виды ремонта подъездных железнодорожных путей, проектирование и выполнение паспортов по данным видам работ.

Предприятие работает на рынке услуг по строительству, ремонту, обслуживанию подъездных и внутриплощадочных железнодорожных путей. В перечень основных работ, выполняемых предприятием, входят:

1. Осуществление деятельности по проектированию объектов транспортного назначения и их комплексов (железные дороги)

2. Капитальный ремонт и строительство подъездных путей

3. Средний ремонт пути

4. Текущий ремонт пути

Предприятие располагает производственной базой;

полностью оснащенной в соответствии со спецификой деятельности:

1. База звеносборочная в г. Москва площадью 7 тыс. м2

с козловыми кранами грузоподъемностью 12.5 тн

2. Автокраны

3. Грузовые автомобили

4. Машины путевые МПРП, МСШУ-4

5. Кран ж/д КДЭ-253

6. Кран ж/д ЕДК-500/1

7. Платформы ж/д

8. Тепловоз ТГК

9. Бульдозер, грейдер, экскаватор

10. Пассажирский автотранспорт для доставки персонала.

ООО «ЖелДорСтрой» как и любое другое предприятие, осуществляющее финансово-хозяйственную деятельность, получает доход, с которого уплачивает различные налоги и платежи в бюджет. Средства, остающиеся у предприятия после уплаты этих налогов и платежей, поступают в его полное распоряжение.

В табл. 2.1 представлены основные технико-экономические показатели деятельности ООО «ЖелДорСтрой» за 2006–2008 гг.

Таблица 2.1. Оценка технико-экономических показателей деятельности ООО «ЖелДорСтрой» за 2006–2008 гг.

| Показатели

|

Годы

|

Отклонение (+,–)

|

Темпы роста, %

|

| 2006

|

2007

|

2008

|

2007 г. к 2006 г.

|

2008 г. к 2007 г.

|

2007 г. к 2006 г.

|

2008 г. к 2007 г.

|

| Выручка от продажи продукции, тыс. руб.

|

52173

|

73448

|

132419

|

21275

|

58971

|

140,8

|

180,3

|

| Полная себестоимость реализованной продукции,

тыс. руб.

|

46093

|

66083

|

123632

|

109945

|

57549

|

143,4

|

187,1

|

| Среднесписочная численность ППП, чел.

|

475

|

462

|

489

|

-13

|

27

|

97,3

|

105,8

|

| Производительность труда, руб.

|

109,8

|

159,0

|

270,8

|

49,1

|

111,8

|

144,7

|

170,3

|

| Средняя величина основных средств, тыс. руб.

|

7 986

|

10 791

|

12 450

|

2806

|

1659

|

135,1

|

115,4

|

| Фондоотдача

|

6,5

|

6,8

|

10,6

|

0,3

|

3,8

|

104,2

|

156,3

|

| Средняя величина оборотного капитала (оборотных активов), тыс. руб.

|

13 563

|

22 355

|

35 500

|

8792

|

13145

|

164,8

|

158,8

|

| Коэффициент оборачиваемости оборотных средств

|

3,8

|

3,3

|

3,7

|

-0,5

|

0,4

|

85,4

|

113,5

|

| Прибыль от продажи, тыс. руб.

|

6080

|

7365

|

8787

|

1285

|

1422

|

121,1

|

119,3

|

| Рентабельность продаж, %

|

11,7

|

10,0

|

6,6

|

-1,7

|

-3,4

|

86,0

|

66,2

|

По результатам табл. 2.1 можно сделать следующие выводы:

– за 2007 г. выручка от продажи продукции увеличилась на 21275 тыс. руб. или 40,8% и составила 73448 тыс. руб., за 2008 г. сумма выручки составила 132419 тыс. руб., что выше предыдущего показателя на 80,3% или 58975 тыс. руб.;

– себестоимость товарной продукции (включая управленческие и коммерческие расходы) за 2007 г. увеличилась на 109945 тыс. руб. или 43,4%, за 2008 г. произошло увеличение данного показателя на 87,1% или 7 57549 тыс. руб., рост себестоимости продукции обусловлен увеличением цен на материалы, используемые при производстве продукции;

– в 2007 г. наблюдается снижение численности персонала на 13 чел., или 17,0% по сравнению с 2006 г., однако за 2008 г. среднесписочная численность составила 489 чел., что на 27 чел. выше чем за 2007 г. и на 14 чел. выше чем за 2007 г.;

– положительным фактором явилось увеличение производительности труда в 44,7 раза в 2007 г., и на 70,3% в 2008 г.;

– в 2007 г. наблюдается рост среднегодовой стоимости основных средств на 2 806,0 тыс. руб. или 35,0% по сравнению с 2006 г., в 2008 г. среднегодовая стоимость основных средств составила 12 450,0 тыс. руб., что выше чем за 2007 г. на 1656,0 тыс. руб. или 15,0%;

– в связи с ростом выручки предприятия в 2007 г. увеличилась фондоотдача основных производственных фондов предприятия на 4,2%, также то, что темпы роста среднегодовой стоимости основных средств были ниже, чем выручки от продажи продукции привело к повышению данного показателя и в 2008 г. на 56,3% по сравнению с 2007 г.;

– в 2008 г. снизилась оборачиваемость оборотных активов предприятия на 14,6% по сравнению с 2007 г., что является негативным фактором деятельности предприятия, т. к. снижение оборачиваемости оборотных средств предприятия ведет к снижению выручки и прибыли от продажи продукции предприятия, в 2008 г. данный показатель повысился на 13,5%;

– сумма прибыли от продажи продукции, работ услуг составила в 2007 г. 7365 тыс. руб., что выше на 21,1% чем за 2006 г., в 2008 г. также наблюдается рост прибыли от продажи продукции на 19,3% или 1422 тыс. руб. в 2008 г.;

– рентабельность продаж составила 11,7%- в 2006 г.; 10,0% – в 2007 г. и 6,6% в 2008 г.

Проанализируем показатели движения трудовых ресурсов ООО «ЖелДорСтрой» за 2006–2008 гг.

Таким образом, коэффициент текучести кадров за 2006–2008 гг. имеет небольшое значение. Коэффициент постоянства кадров за 2007 г. составил 1,1, что выше на 0,1 чем за 2006 г., за 2008 г. данный показатель снизился на 0,3 процентных пункта.

Таблица 2.2. Оценка движения рабочей силы ООО «ЖелДорСтрой» за 2006–2008 гг.

| Наименование показателя

|

2006 г.

|

2007 г.

|

2008 г.

|

Отклонение (+,–)

|

| 2007 г. к 2006 г.

|

2008 г. к 2007 г.

|

| 1. Численность промышленно-производственного персонала на начало года, чел.

|

475,0

|

462,0

|

489,0

|

-13

|

27

|

| 2. Принято на работу, чел.

|

2,0

|

31,0

|

1,0

|

29

|

-30

|

| 3. Выбыло, чел., всего

|

15,0

|

4,0

|

4,0

|

-11

|

-

|

| 4. Численность персонала на конец года, чел.

|

462,0

|

489,0

|

486,0

|

27

|

-3

|

| 5. Среднесписочная численность персонала, чел.

|

475,0

|

462,0

|

489,0

|

-13

|

27

|

| 6. Количество работников, проработавших весь год, чел.

|

75,0

|

69,0

|

75,0

|

-13

|

27

|

| 7. Коэффициент оборота по приему работников

|

0,0

|

0,5

|

0,0

|

0,5

|

-0,5

|

| 8. Коэффициент оборота по выбытию работников

|

0,2

|

0,1

|

0,0

|

-0,1

|

-0,1

|

| 9. Коэффициент текучести кадров

|

0,0

|

0,2

|

0,0

|

0,2

|

-0,2

|

| 10. Коэффициент постоянства кадров

|

1,0

|

1,1

|

0,8

|

0,1

|

-0,3

|

Среднесписочная численность персонала организации составила за 2007 г. 462 чел., что на 13 чел. ниже чем в 2006 г., в 2008 г. численность персонала увеличилась на 427 чел. и составила 489 чел.

Для анализа показателей эффективности использования трудовых ресурсов ООО «ЖелДорСтрой» за 2006–2008 гг. оставим табл. 2.3.

Таблица 2.3. Основные показатели эффективности использования трудовых ресурсов ООО «ЖелДорСтрой» за 2006–2008 гг.

| Показатели

|

Год

|

Изменение (+;-)

|

Темп изменения, %

|

| 2006

|

2007

|

2008

|

2007 г.

к

2006 г.

|

2007 г.

к

2007 г.

|

20075 г.

к

2006 г.

|

2008 г.

к

2007 г.

|

| Выручка от продажи товаров, продукции, работ, услуг, тыс. руб.

|

52173

|

73448

|

132419

|

21275

|

58971

|

140,8

|

180,3

|

| Численность работающих, чел.

|

475

|

462

|

489

|

-13

|

27

|

83,0

|

144,0

|

| Фонд оплаты труда, тыс. руб.

|

2422,5

|

3649,8

|

4107,6

|

1227,3

|

457,8

|

150,7

|

112,5

|

| Среднемесячная зарплата, тыс. руб.

|

5,1

|

7,9

|

8,4

|

2,8

|

0,5

|

154,9

|

106,3

|

| Производительность труда, тыс. руб./чел.

|

109,8

|

159,0

|

270,8

|

49,1

|

111,8

|

144,7

|

170,3

|

Эффективность использования трудовых ресурсов предприятия характеризует показатель производительности труда. Показатель рассчитывается делением выручки от реализации на численность работающих. Численность работающих на ООО «ЖелДорСтрой» за анализируемый период увеличилась с 475 до 489 человек, т.е. на 14 человек.

Производительность труда в 2006 году составила 109,8 тыс. руб./чел., в 2007 году – 159,0 тыс. руб./чел., в 2008 году – 270,8 тыс. руб./чел. В 2007 году по сравнению с 2006 годом произошло увеличение показателя на 49,1 тыс. руб./чел. или на 44,7%. В 2008 году по сравнению с 2007 годом данный показатель повысился на 111,8 тыс. руб./чел. или 70,3%.

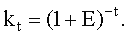

В то же время средняя заработная плата работника за месяц составила в 2006 году – 5,1 тыс. руб., в 2007 году – 7,9 тыс. руб., в 2008 году – 8,4 тыс. руб. Среднемесячная заработная плата также обнаруживает тенденцию к росту: в 2007 году по сравнению с 2006 годом наблюдается увеличение среднемесячной заработной платы на 2,8 руб. или 54,9%, в 2008 году по сравнению с 2007 годом – на 500 руб., или 6,3%. Темпы роста производительности труда несколько выше темпов роста заработной платы, что свидетельствует о преобладании интенсивного типа развития.

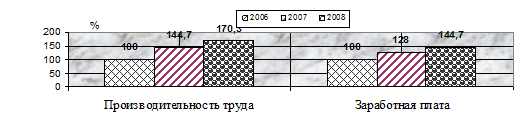

Графически соотношение темпов роста заработной платы и производительности труда ООО «ЖелДорСтрой» за 2006–2008 гг. представлена на рис. 2.1.

Рис. 2.1 – Соотношение темпов роста заработной платы и производительности труда ООО «ЖелДорСтрой» за 2006–2008 гг.

Для характеристики эффективности использования основных средств предприятия составим табл. 2.4.

Как следует из табл. 2.4, на анализируемом предприятии за период 2006–2008 гг. среднегодовая стоимость основных средств увеличивается с 7 986 тыс. руб. до 10 791 тыс. руб., то есть на 2 806 тыс. руб. или 35% в 2005 г. по сравнению с 2004 г., с 10 791 тыс. руб. до 12 450 тыс. руб., то есть на 1659 тыс. руб. или 15% в 2006 г. по сравнению с 2005 г. Незначительное увеличение стоимости основных средств ООО «ЖелДорСтрой» обусловлено расширением производства предприятия.

Таблица 2.4. Показатели эффективности использования основных средств ООО «ЖелДорСтрой» за 2004–2006 гг.

| Показатели

|

Год

|

Изменение (+;-)

|

Темп изменения, %

|

| 2006

|

2007

|

2008

|

2007 г.

к

2006 г.

|

2008 г.

к

2007 г.

|

2007 г.

к

2006 г.

|

2008 г.

к

2007 г.

|

| Выручка от продажи продукции, тыс. руб.

|

52173

|

73448

|

132419

|

21275

|

58971

|

140,8

|

180,3

|

| Прибыль от продаж, тыс. руб.

|

6080

|

7365

|

8787

|

1285

|

1422

|

121,1

|

119,3

|

| Численность работающих, чел.

|

475

|

462

|

489

|

-13

|

27

|

83

|

144

|

| Среднегодовая стоимость основных средств, тыс. руб.

|

7 986

|

10 791

|

12 450

|

2806

|

1659

|

135

|

115

|

| Фондоотдача, руб.

|

6,5

|

6,8

|

10,6

|

0,3

|

3,8

|

104,2

|

156,3

|

| Фондоемкость, руб.

|

0,2

|

0,1

|

0,1

|

-0,1

|

-

|

96,0

|

-

|

| Фондовооруженность, тыс. руб./чел.

|

16,8

|

23,4

|

25,5

|

6,5

|

2,1

|

138,9

|

109,0

|

| Фондорентабельность, %.

|

76,1

|

68,3

|

70,6

|

-7,9

|

2,3

|

89,6

|

103,4

|

Фондоотдача – показатель выпуска продукции, приходящейся на 1 рубль стоимости основных фондов. Данный показатель характеризует эффективность использования основных средств предприятия. В 2006 году на 1 рубль стоимости основных средств предприятия приходилось 6,5 руб. услуг и продукции, в 2007 году – 6,8 руб., в 2008 году – 10,6 руб. Таким образом, наблюдается увеличение фондоотдачи на 0,3 руб. или 4,2% в 2007 г. по сравнению с 2006 г., за 2008 г. наблюдается снижение данного показателя на 3,8 руб. или 56,3% по сравнению с уровнем 2007 г.

Эффективность использования основных средств предприятия также можно охарактеризовать показателем фондоемкости. Фондоемкость – показатель обратный фондоотдаче. В 2006–2008 гг. на рубль выручки от продажи товаров, продукции, работ и услуг приходилось 0,1 руб. стоимости основных средств, что свидетельствует об эффективном использовании основных средств предприятия.

Фондовооруженность характеризует обеспеченность предприятия основными средствами и рассчитывается делением среднегодовой стоимости основных средств на численность работающих. Из анализа показателя следует, что обеспеченность предприятия основными средствами повышается, о чем свидетельствует увеличение показателя фондовооруженности с 16,8 тыс. руб./чел. до 23,4 тыс. руб./чел., т.е. на 38,9% в 2007 г. по сравнению с 2006 г., в 2008 году данный показатель повышается, повышение показателя составило 25,5 тыс. руб./чел. (9,0%) по сравнению с уровнем 2007 г.

Рентабельность основного капитала рассчитываем делением прибыли от продаж на среднегодовую стоимость основных средств. Данный показатель снижается с 76,1% до 70,6% в 2008 г.

В табл. 2.5 представлена динамика активов ООО «ЖелДорСтрой» по данным бухгалтерской отчетности за 2006–2008 гг.

Таблица 2.5. Динамика активов и пассивов ООО «ЖелДорСтрой» за 2006–2008 гг.

| Показатель

|

Значение показателя

|

Изменение (+,–)

|

| 2006

|

2007

|

2008

|

2007 г. к 2006 г.

тыс. руб.

|

Темп роста

%

|

2008 г. к 2007 г.

тыс. руб.

|

Темп роста

%

|

| в тыс. руб.

|

в% к валюте баланса

|

в тыс.

руб.

|

в% к валюте баланса

|

в тыс. руб.

|

в% к валюте баланса

|

| Актив

|

| 1. Иммобилизованные средства

|

97360

|

84,2

|

107177

|

80,2

|

162175

|

78,5

|

9817

|

10,1

|

54998

|

51,3

|

| 2. Оборотные активы, всего

|

18244

|

15,8

|

26465

|

19,8

|

44535

|

21,5

|

8221

|

45,1

|

18070

|

68,3

|

| в том числе:

запасы

|

11728

|

10,1

|

17523

|

13,1

|

22517

|

10,9

|

5795

|

49,4

|

4994

|

28,5

|

| в том числе:

– сырье и материалы;

|

11428

|

9,9

|

17205

|

12,9

|

22198

|

10,7

|

5777

|

50,6

|

4993

|

29

|

| – готовая продукция (товары).

|

62

|

0,1

|

–

|

–

|

–

|

–

|

-62

|

-100

|

–

|

–

|

| затраты в незавершенном производстве

|

238

|

0,2

|

318

|

0,2

|

319

|

0,2

|

80

|

33,6

|

1

|

0,3

|

| НДС по приобретенным ценностям

|

696

|

0,6

|

1044

|

0,8

|

1076

|

0,5

|

348

|

50

|

32

|

3,1

|

| ликвидные активы, всего

|

5820

|

5

|

7898

|

5,9

|

20942

|

10,1

|

2078

|

35,7

|

13044

|

165,2

|

| из них:

- денежные средства и краткосрочные вложения;

|

246

|

0,2

|

736

|

0,6

|

4228

|

2

|

490

|

199,2

|

3492

|

5,7 раза

|

| – дебиторская задолженность

|

5574

|

4,8

|

7162

|

5,4

|

16714

|

8,1

|

1588

|

28,5

|

9552

|

133,4

|

| Пассив

|

| 1. Собственный капитал

|

107374

|

92,9

|

121969

|

91,3

|

192562

|

93,2

|

14595

|

13,6

|

70593

|

57,9

|

| 2. Заемный капитал, всего

|

388

|

0,3

|

127

|

0,1

|

222

|

0,1

|

-261

|

-67,3

|

95

|

74,8

|

| из них:

- долгосрочные кредиты и займы;

|

–

|

–

|

127

|

0,1

|

222

|

0,1

|

127

|

–

|

95

|

74,8

|

| – краткосрочные кредиты и займы.

|

388

|

0,3

|

–

|

–

|

–

|

–

|

-388

|

-100

|

–

|

–

|

| 3. Привлеченный капитал

|

7842

|

6,8

|

11546

|

8,6

|

13926

|

6,7

|

3704

|

47,2

|

2380

|

20,6

|

| Валюта баланса

|

115604

|

100

|

133642

|

100

|

206710

|

100

|

18038

|

15,6

|

73068

|

54,7

|

По данным табл. 2.5 можно сделать следующие выводы. Структура активов организации за 2007 г. характеризуется следующим соотношением: 80,2% иммобилизованных средств и 19,8% текущих активов. Активы организации за 2007 г. увеличились на 18038 тыс. руб. (на 15,6%). Отмечая увеличение активов, необходимо учесть, что собственный капитал увеличился в меньшей степени – на 13,6%. Отстающее увеличение собственного капитала относительно общего изменения активов следует рассматривать как негативный фактор.

Рост величины активов за 2007 г. организации связан, главным образом, с ростом следующих позиций актива баланса (в скобках указана доля изменения данной статьи в общей сумме всех положительно изменившихся статей):

1. Незавершенное строительство – 7830 тыс. руб. (43,3%)

2. Запасы: сырье, материалы и другие аналогичные ценности – 5777 тыс. руб. (31,9%)

3. Основные средства – 1927 тыс. руб. (10,6%)

4. Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) – 1588 тыс. руб. (8,8%)

Одновременно, в пассиве баланса наибольший прирост наблюдается по строкам:

5. Резервный капитал – 14673 тыс. руб. (78,2%)

6. Кредиторская задолженность: поставщики и подрядчики – 3061 тыс. руб. (16,3%)

Среди отрицательно изменившихся статей баланса за 2007 г. можно выделить «Запасы: готовая продукция и товары для перепродажи» в активе и «Займы и кредиты» в пассиве (-62 тыс. руб. и -388 тыс. руб. соответственно);

– структура активов организации на последний день 2008 г. характеризуется следующим соотношением: 78,5% иммобилизованных средств и 21,5% текущих активов. Активы организации за 2008 г. увеличились на 73068 тыс. руб. (на 54,7%). Учитывая значительное увеличение активов, необходимо отметить, что собственный капитал увеличился еще в большей степени – на 57,9%. Опережающее увеличение собственного капитала относительно общего изменения активов является положительным показателем.

Рост величины активов организации за 2008 г. связан, в основном, с ростом следующих позиций актива баланса:

незавершенное строительство – 53592 тыс. руб. (73,3%);

дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) – 9552 тыс. руб. (13,1%);

запасы: сырье, материалы и другие аналогичные ценности – 4993 тыс. руб. (6,8%).

Одновременно, в пассиве баланса за 2008 г. наибольший прирост произошел по строке «Резервный капитал» (+69034 тыс. руб., или 92,1% вклада в прирост пассивов организации в течение рассматриваемого периода (2006 г.)).

Среди отрицательно изменившихся статей баланса за 2008 г. можно выделить «Запасы: расходы будущих периодов» в активе и «Кредиторская задолженность: прочие кредиторы» в пассиве (-66 тыс. руб. и -1899 тыс. руб. соответственно).

Таким образом, можно сделать вывод об увеличении имущества ООО «ЖелДорСтрой» в период с 2006 по 2008 гг.

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности предприятия, то есть его способности своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В табл. 2.6 представлена оценка ликвидности ООО «ЖелДорСтрой» за 2006–2008 гг.

Таблица 2.6. Расчет коэффициентов ликвидности ООО «ЖелДорСтрой» за 2006–2008 гг.

| Показатель ликвидности

|

Значения показателя

|

Отклонение (+,)

|

Рекомендованное значение

|

| 2006 г.

|

2007 г.

|

2008 г.

|

2007 г. к 2006 г.

|

2008 г. к 2007 г.

|

| 1. Коэффициент текущей (общей) ликвидности

|

2,22

|

2,29

|

3,2

|

0,08

|

0,91

|

>2,0

|

| 2. Коэффициент быстрой (промежуточной) ликвидности

|

0,71

|

0,68

|

1,5

|

-0,02

|

0,82

|

>1,0

|

| 3. Коэффициент абсолютной ликвидности

|

0,03

|

0,06

|

0,3

|

0,03

|

0,24

|

>0,2

|

На конец декабря 2007 г. коэффициент текущей ликвидности имеет значение, соответствующее норме (2,29 при нормативном значении 2,0 и более). В течение 2007 г. коэффициент текущей ликвидности вырос на 0,08 процентных пункта.

Для коэффициента быстрой ликвидности нормативным значением является 1,0 и более. В данном случае его значение составило 0,68. Это говорит о недостатке на конец 2007 г. у ООО «ЖелДорСтрой» ликвидных активов, которыми можно погасить наиболее срочные обязательства.

При норме 0,2 и более значение коэффициента абсолютной ликвидности на конец 2007 г. составило 0,06. При этом следует отметить имевшую место положительную динамику – за 2007 г. коэффициент абсолютной ликвидности вырос на 0,03 процентных пункта.

На 31.12.2008 г. при норме 2,0 и более коэффициент текущей (общей) ликвидности имеет значение 3,2. За 2008 г. коэффициент вырос на 0,91 процентных пункта. Коэффициент быстрой ликвидности также имеет значение, укладывающееся в норму (1,5). Это свидетельствует о достаточности у ООО «ЖелДорСтрой» ликвидных активов (т.е. наличности и других активов, которые можно легко обратить в наличность) для погашения краткосрочной кредиторской задолженности.

Коэффициент абсолютной ликвидности на конец 2008 г. имеет значение, соответствующее норме (0,3). При этом за рассматриваемый период коэффициент вырос на 0,24 процентных пункта.

Проанализируем коэффициенты финансовой устойчивости ООО «ЖелДорСтрой» за 2006–2008 гг.

Таблица 2.7. Показатели финансовой устойчивости ООО «ЖелДорСтрой» за 2006–2008 г.

| Показатель

|

Нормативное значение

|

Значение показателя

|

Отклонение (+,–)

|

| 2006 г.

|

2007 г.

|

2008 г.

|

2007 г. к 2006 г.

|

2008 г. к 2007 г.

|

| 1. Коэффициент автономии

|

≥ 0,5

|

0,93

|

0,91

|

0,93

|

-0,02

|

0,02

|

| 2. Коэффициент отношения заемных и собственных средств

|

≥ 1,0

|

13,05

|

10,45

|

13,61

|

-2,6

|

3,16

|

| 3. Коэффициент покрытия инвестиций

|

≥ 0,9

|

0,93

|

0,91

|

0,93

|

-0,02

|

0,02

|

| 4. Коэффициент маневренности собственного капитала

|

≥ 0,5

|

0,09

|

0,12

|

0,16

|

0,03

|

0,04

|

| 5. Коэффициент мобильности оборотных средств

|

≥0,5

|

0,16

|

0,2

|

0,22

|

0,04

|

0,02

|

| 6. Коэффициент обеспеченности материальных запасов

|

≥ 0,5

|

0,85

|

0,85

|

1,36

|

<0,01

|

0,51

|

| 7. Коэффициент обеспеченности текущих активов

|

≥ 0,1

|

0,55

|

0,56

|

0,69

|

0,01

|

0,12

|

| 8. Коэффициент краткосрочной задолженности

|

-

|

1

|

0,99

|

0,98

|

-0,01

|

<0,01

|

Коэффициент автономии организации на последний день 2007 г. составил 0,91. Полученное значение говорит о неоправданно высокой доли собственного капитала ООО «ЖелДорСтрой» (91%) в общем капитале организации – организация слишком осторожно относится к привлечению заемных денежных средств. Значение коэффициента покрытия инвестиций на конец 2007 г. составило 0,91, что полностью соответствует общепринятому в мировой практике значению (доля собственного капитала и долгосрочных обязательств в общей сумме капитала ООО «ЖелДорСтрой» составляет 91%).