| ВВЕДЕНИЕ

Легализация (отмывание) доходов, полученных преступным путем, - это заключительный этап превращения преступности в высокодоходный и эффективный вид незаконного предпринимательства.

Вопрос о практике отмывания денег, означающей легализацию доходов, полученных преступным или незаконным путем, приобрел в России особую остроту. Без решения этого вопроса невозможно продолжение в стране экономических реформ. Наиболее серьезное беспокойство вызывают масштабы, которые приобрело отмывание денег, и тот урон, который наносит эта практика экономике и обществу. Отмывание денег тесно связано с такими явлениями, как коррупция, бегство капитала, использование оффшоров российскими компаниями и банками для сокрытия прибыли и ухода от налогов.

Отмывание денег стало одним из главных факторов неблагоприятного инвестиционного климата в России, препятствующего притоку инвестиций в экономику. Россия не может также игнорировать включение ее, среди небольшого числа стран, в список Международной комиссии по борьбе с отмыванием денег (ФАТФ), рекомендовавшей международному сообществу проявлять особую осторожность в отношениях с российскими компаниями и финансовыми институтами.

Банки выступают своего рода «стражами ворот» законной финансовой системы. Только их бдительность может оградить систему от организованных преступных группировок, коррупционеров и террористов, не давая им в руки инструмент сокрытия доходов от преступной деятельности. Банки играют решающую роль в предупреждении и выявлении фактов отмывания денежных средств и передаче сведений в соответствующие органы.

Легализация преступных доходов в России тесно связана с перемещением капитала через российские кредитные организации и выражается в огромных денежных суммах. В 2006 году совокупный оборот нелегальных денежных средств в российской экономике оценивается примерно в 220 миллиардов долларов, что составляет порядка 40-50 % от всего оборота финансовых средств.

Проблемы противодействия легализации доходов, полученных преступным путем, в стране, обусловлены тем, что российская организованная преступность за последние десять лет сделала такой «рывок», что по значимости сравнялась с транснациональными криминальными синдикатами, имеющими вековые традиции. По данным МВД, около 40 процентов наших банков либо напрямую контролируются организованной преступностью, либо находится в сфере их «операций». Отмываемые и запускаемые в оборот «грязные» денежные средства приносят немалый вред государству и обществу.

Реклама

Целенаправленная законотворческая и организаторская работа по реализации задач финансового мониторинга, играющего важную роль в этой борьбе, в России началась лишь в 2001 году. Ратифицировав Страсбургскую Конвенцию «Об отмывании, выявлении, изъятии и конфискации доходов от преступной деятельности», Россия вступила в систему международного сотрудничества по борьбе с «грязными» деньгами, присоединившись к основным принципам и приняв их за основу, начала работу в этом направлении. Так 7 августа 2001 года в России был принят Федеральный закон № 115-ФЗ, «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Действующая в настоящее время в России система противодействия легализации (отмыванию) доходов от преступной деятельности и финансированию терроризма создавалась с учетом требований рекомендаций Международной рабочей группы по борьбе с отмыванием денежных средств (ФАТФ). Она имеет в своей основе принцип приоритетного использования банковской структуры для целей борьбы с отмыванием преступных доходов. Эксперты ФАТФ исходят из того, что именно банковская система, особенно в эпоху глобализации финансовых услуг, наиболее подвержена рискам, связанным с отмыванием преступных доходов.

Проблемам противодействия легализации (отмыванию) преступных доходов посвящены труды В.М. Алиева, Л.Н. Анисимова, Б.С. Болотского, А.Г. Воеводза, Р.В. Вотрина, В.А. Гамзы, Е.В. Крупина, В.В. Денисенко, Дж. Гуруле, Б.Д. Завидова, Н.М. Андреева, А. Земского, Э.А. Иванова, И.А. Клепицкого, И. Козлова, А.С. Короткова, И.В. Попова, А.Г. Корчагина, А.В. Кушниренко, Л. Н. Куровской, Е. Логинова, Н.В. Тогонидзе, В.В. Лунеева, В.Н. Мельникова, С.К. Осипова, Э.М. Сердинова, А.Х. Саидова, В. Трапезникова, И.Д. Третьякова, Г.А. Тосуняна, СО. Шохина и др.

Объектом данного дипломного исследования является – деятельность филиала «Ростовский» ОАО «Альфа-Банк», направленная на противодействие легализации доходов, полученных преступным путем.

Предметом исследования выступают законы и иные нормативные правовые акты Российской Федерации, практика деятельности кредитных учреждений, теоретические разработки ученых в области противодействия легализации преступных доходов.

Реклама

Цель данной дипломной работы – изучение основных направлений совершенствования системы противодействия легализации доходов, полученных преступным путем на примере филиала «Ростовский» ОАО «Альфа-Банк».

Исходя из цели, задачами работы являются:

- исследовать историю развития российского законодательства по борьбе с легализацией незаконных доходов;

- рассмотреть совершенствование законодательной база России по борьбе с отмыванием денежных средств;

- рассмотреть сущность, способы и условия отмывания денежных средств;

- исследовать основные направления борьбы с легализацией преступных доходов;

- рассмотреть организацию системы противодействия легализации доходов на примере филиала «Ростовский» ОАО «Альфа-Банк»;

- изучить основные направления противодействия легализации доходов в ОАО «Альфа-Банк»;

- дать рекомендации по вопросам организации работы по предотвращению проникновения доходов, полученных незаконным путем в ОАО «Альфа-Банк» Филиал «Ростовский»

Данная дипломная работа состоит из трех глав, введения, заключения, приложений.

1 ЭКОНОМИКО-ПРАВОВЫЕ ОСНОВЫ ПРОТИВОДЕЙСТВИЯ ЛЕГАЛИЗАЦИИ (ОТМЫВАНИЮ) ПРЕСТУПНЫХ ДОХОДОВ

1.1 История развития российского законодательства по борьбе с легализацией незаконных доходов

Каждая страна имеет свою законодательную базу по борьбе с легализацией незаконных доходов. Есть она теперь и у нас. Оказавшись в силу исторического развития в «хвосте» этого процесса, Россия была вынуждена в срочном порядке принять специальный нормативный акт, поскольку отсутствие внятного законодательства и системы контроля наносило урон не только политическому имиджу государства, но и его экономике, лишая российские структуры доступа на мировые финансовые рынки, поскольку западные банки отказывались работать с деньгами сомнительного происхождения. Так что под угрозой срыва оказывались и кредитные линии, и прохождение расчетов с иностранными контрагентами[1]

.

Вследствие этих законодательных провалов в июне 2000 года Россия попала в «черный список» ФАТФ, в котором фигурируют государства, не принимающие меры по борьбе с отмыванием преступных доходов, и к ней могли быть применены экономические санкции. Правда, карательные меры так и остались на бумаге, хотя исключение России из упомянутого списка ФАТФ последовало лишь в сентябре 2002 г

Однако, вследствие этого, в стране был оперативно разработан и принят Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем» от 7 августа 2001 г. № 115-ФЗ, который вступил в действие с 1 февраля 2002 года, а также приведены в соответствие с ним другие нормативные акты. Указом Президента России «Об уполномоченном органе по противодействию легализации (отмыванию) доходов, полученных преступным путем» от 1 ноября 2001 года № 1263 был образован новый федеральный орган исполнительной власти, уполномоченный принимать меры по противодействию легализации (отмыванию) доходов, полученных преступным путем, и координирующий деятельность в этой сфере других федеральных органов исполнительной власти, - Комитет Российской Федерации по финансовому мониторингу (КФМ)[2]

.

Перед банками как наиболее типичными представителями организаций, которые совершают операции с денежными средствами, подлежащие обязательному контролю, встала непростая дилемма - как не нарушить нормы законодательства и в то же время не потерять доверие клиентов, которые ведут законную по экономической сути деятельность. Для эффективной борьбы с легализацией криминальных доходов и для реализации программы контроля одних поправок в законодательстве недостаточно - необходимо его эффективное исполнение, что оказалось невозможным без специально разработанных или настроенных для данной цели средств автоматизации. Задача эта не такая уж простая: закон имел нечеткие, расплывчатые формулировки и «оценочный» характер, к тому же каждая кредитная организация является уникальной в своем роде - со специфическим набором операций и направлениями бизнеса, со своей структурой клиентской базы и контрагентов, с индивидуально разработанными правилами внутреннего контроля и системой мер для противодействия легализации доходов.

С точки зрения специалистов по автоматизации, проблема усугублялась также тем, что в законодательной базе прописаны наиболее типичные виды операций для банковской деятельности. А значит резко возрастал объем документов, которые необходимо подвергать проверке. После нехитрого сравнения с аналогичной практикой других стран становится очевидным, что принятые у нас законы являются «слепком» западных образцов. Но на Западе понятие «отмывание денежных средств» подразумевает борьбу именно с особо опасными преступлениями. Например, Швейцария, которая сейчас борется с этим явлением подчеркнуто шумно и жестко, не считает уголовным преступлением уклонение от налогов - соответственно, по ее законам речи об отмывании здесь идти не может. Даже США, которые всегда преследовали собственных неплательщиков налогов, стали проявлять в этом вопросе большую мягкость. А если судить по нашему законодательству, то все преступления в этой сфере равноопасны. Денежные средства организованных преступных группировок, полученные от торговли оружием, наркотиками, от терроризма и прочего, у нас иногда путают просто с вывозом капитала или с уходом от налогообложения[3]

.

Принятые в России упомянутые нормативные документы стали первым этапом в развитии этого специфического сегмента национальной законодательной базы. Сделанные шаги были по достоинству оценены мировым сообществом. Россию с официальным визитом посетила комиссия ФАТФ, в состав которой вошли представители США, Франции, Германии и Швеции. В ходе визита эксперты ФАТФ провели встречи с сотрудниками органов законодательной и исполнительной власти, правоохранительных структур, а также посетили ряд коммерческих банков.

Сфера применения Закона № 131-ФЗ стала гораздо шире: был дополнен список операций, распространяющихся на деятельность, которая связана с финансированием терроризма и экстремизма, и подлежащих обязательному контролю. Теперь законодательно установлено, что если одной из сторон операции является лицо, подозреваемое в причастности к террористической деятельности, такая операция (без ограничения по сумме) подлежит обязательному контролю. Кроме того, введено новое обязательное требование к банку - приостанавливать финансовую операцию на два дня в случае, когда одной из сторон является лицо, причастное к террористической деятельности. Не менее важными полномочиями наделяются и кредитные учреждения: теперь они обладают правом отказывать в открытии банковского счета лицам, не желающим предоставлять сведения, необходимые для осуществления программы контроля, а также тем лицам, в отношении которых имеются данные о причастности к террористической деятельности. Все эти меры позволят банкам более тщательно подходить к формированию клиентской базы, соблюдая чистоту своих намерений.

К сожалению, участники банковского рынка, а также сектора его автоматизации имели в своем распоряжении слишком короткий срок для того, чтобы полностью реализовать в системе внутреннего контроля усложненные и расширенные законодательные требования. Например, наиболее существенным дополнением в Законе можно считать закрепление такой нормы, как выявление операций с лицами, причастными к террористической деятельности. Согласно пункту 2 Статьи 6 Федерального закона соответствующий список операций и лиц устанавливается Правительством Российской Федерации, которое, в свою очередь, 18 января 2003 г. приняло Постановление № 27, определяющее, что такой перечень составляет КФМ, и он же доводит его непосредственно до организаций, которые осуществляют операции с денежными средствами. До сих пор этот список неизвестен ни банкам, ни другим участникам рынка.

История борьбы с «отмыванием» денежных средств в России уходит корнями в начало 1990-х гг. Это время ознаменовалось криминализацией экономики, ростом коррупции и вывоза капитала, в результате чего страна теряла инвестиционные ресурсы, необходимые для развития экономики. При этом российское законодательство существенно отставало от международного в сфере борьбы с «отмыванием» преступных доходов, что привело к включению в 2000 г. России в «черные списки» стран, где такие доходы «отмываются» беспрепятственно, Международной организации по борьбе с отмыванием «грязных» денежных средств (Financial Action Task Force, FATF). В отношении российских финансовых учреждений стали применяться различные дискриминационные меры[4]

.

В последние годы в России был предпринят ряд шагов, направленных на создание системы борьбы с «отмыванием» денежных средств. В 1999 г. Россия подписала международную Конвенцию «Об отмывании, выявлении, изъятии и конфискации доходов от преступной деятельности», что было предусмотрено ее обязательствами, взятыми при вступлении в Совет Европы. Основным последствием ратификации Конвенции стала необходимость создания национальных законодательных механизмов в области борьбы с «отмыванием» денежных средств.

Уже в 2002 г. Россия была исключена из «черного» списка. А в 2003 г. стала полноправным членом FATF. В 2005 г. ФСФМ возбудила 800 уголовных дел, связанных с отмыванием денежных средств и передала в правоохранительные органы России дела на сумму около 20 млрд. долл.

Летом 2005 г. президент РФ Владимир Путин утвердил Концепцию национальной стратегии противодействия легализации доходов и финансированию терроризма. ФСФМ представила пятилетний план действий по выполнению данной Концепции. План предполагает четыре основных направления деятельности финансовой разведки России - дальнейшее развитие законодательной базы борьбы с преступными доходами; совершенствование связей финансовой разведки с правоохранительными органами; повышение профессиональной подготовки и переподготовки специалистов, в том числе следователей и прокуроров, и укрепление международного сотрудничества[5]

.

Сегодня международное сообщество признало, что Россия на деле проводит большую работу по противодействию легализации доходов, полученных преступным путем.

Во многом этому способствовало принятие в 2001 г. закона «О противодействии легализации (отмыванию) доходов, полученных незаконным путем». Поскольку «отмывание» преступных доходов проводится в основном с использованием организаций, осуществляющих операции с денежными средствами, закон, в первую очередь, направлен на получение и анализ информации из этих организаций о финансовых операциях, которые могут быть связаны с «отмыванием» денежных средств. В законопроекте определялся перечень операций, подлежащих обязательному контролю, а также организаций, которые обязаны информировать уполномоченный орган об этих операциях. К таким организациям относятся кредитные организации, профессиональные участники рынка ценных бумаг, страховые и лизинговые компании, организации почтовой, телеграфной связи и иные некредитные организации, осуществляющие перевод денежных средств, а также ломбарды. По закону предусматривался единый для физических и юридических лиц размер, свыше которого операции подлежат обязательному контролю - 600 тысяч рублей (примерно 20 тыс. долл.).

Однако, несмотря не принятие этого закона, проблем остается немало. Счетная палата РФ проводит сейчас работу по проверке реализации законодательства о борьбе с отмыванием доходов, полученных преступных путем, в банковской системе. Уже проведены контрольные мероприятия в 9 банках, в ходе которых выявлено немало недостатков. Глава контрольного ведомства высказал мнение, что российское законодательство пока не обеспечивает достаточной прозрачности функционирования банковской системы. В частности, еще не удается поставить надежный заслон на пути осуществления такого распространенного вида сомнительных финансовых операций, как «обналичивание».

Действительно, по данным российского МВД, недавно проведенные операции по пресечению отмывания денежных средств в России показали, что в 2004-2005 гг. руководители ряда банков незаконно обналичили свыше 200 млрд. руб., 391 млн. долл. и 66 млн. евро. Причем большая часть этих средств была выведена за рубеж[6]

.

Поэтому возникла необходимость усовершенствовать законодательство по противодействию отмыванию преступных доходов. В настоящее время ведется работа над уточнениями к Закону «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Кроме того, ЦБ РФ планирует ужесточить режим и для клиентов кредитных организаций. 18 октября Банк России опубликовал указание, которое уточняет критерии выявления недобросовестных клиентов банков на предмет отмывания денежных средств. Планируется, что теперь клиенты банков при оплате жилья, коммунальных услуг, услуг связи и расчетах бюджетов всех уровней на сумму более 30 тысяч рублей будут обязаны предъявлять паспорт. Ранее эта сумма должна была превысить 600 тысяч рублей или эквивалентную сумму в валюте.

Также банки будут обязаны идентифицировать клиента при осуществлении операций с денежными средствами в наличной форме с использованием программно-технического оборудования, электронных кассиров, банкоматов и других программно-технических комплексов (за исключением операций с использованием платежных (банковских) карт) независимо от размера операций. Ранее это требование действовало только на операции с суммой не менее 600 тыс. рублей (в любой валюте). Также исчезла оговорка, позволявшая не проводить идентификацию, если такие платежи осуществляются на счет, открытый в банке-нерезиденте. Прописываются и требования к действиям банкиров, когда им не удается в срок идентифицировать клиента. Ожидается, что все эти изменения будут способствовать решению упомянутой главой Счетной палаты проблемы обналичивания.

1.2 Сущность и условия отмывания денежных средств РФ

Легализация (отмывание) – это процесс, посредством которого преступно полученные доходы вливаются в законный денежный оборот, при этом реальные источники и каналы поступления таких доходов (денежных средств) тщательно скрываются от постороннего внимания. Отмыванием денежных средств занимаются организованные криминальные структуры, целью которых является как дальнейшее финансирование преступной деятельности, так и получение возможности использования незаконно полученных средств в различных целях. Реальные (незаконные) источники доходов в процессе их получения и легализации во многих случаях могут прикрываться вполне законной с виду деятельностью, а могут также сосуществовать с ней параллельно. Легализованные «грязные» денежные средства абстрагируются в процессе отмывания от источника своего незаконного происхождения и становятся, таким образом, частью легальной экономики.

Отмывание денежных средств не ограничивается наркобизнесом и терроризмом, в котором задействованы большие суммы наличных денежных средств. Незаконная торговля оружием, радиоактивными материалами, организованная преступность, нелегальная финансовая деятельность, подпольное производство алкоголя, мошенничество, похищение людей, терроризм, расхищение государственных средств и фондов – все это и многое другое создает более чем благоприятные условия для возникновения значительных нелегальных капиталов. Наличие таких денежных средств в стране признается международным сообществом как вполне достаточное условие для широкомасштабных криминальных финансовых операций.

Вопрос о практике отмывания денежных средств, означающей легализацию доходов, полученных преступным или незаконным путем, приобрел в России особую остроту. Без решения этого вопроса невозможно продолжение в стране экономических реформ. Наиболее серьезное беспокойство вызывают масштабы, которые приобрело отмывание денежных средств, и тот урон, который наносит эта практика экономике и обществу. Отмывание денежных средств тесно связано с такими явлениями, как коррупция, бегство капитала, использование офшоров российскими компаниями и банками для сокрытия прибыли и ухода от налогов. Отмывание денежных средств стало одним из главных факторов неблагоприятного инвестиционного климата в России, препятствующего притоку инвестиций в экономику.

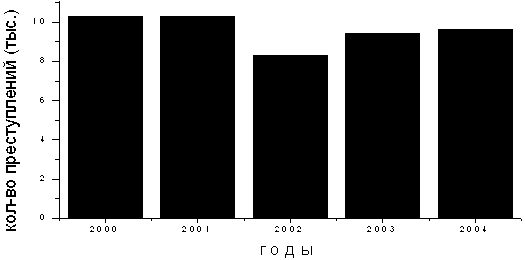

В Российской Федерации в целом и Ростовской области в частности наблюдается ежегодное увеличение числа выявленных преступлений экономической направленности (рис. 1.1,1.2).

Рис 1.1. Количество преступлений экономической направленности, выявленных в Российской Федерации в 1998-2004 гг.

Рис 1.2. Количество преступлений экономической направленности, выявленных в Ростовской области в 2001-2004 гг.

На этом фоне увеличивается и число выявленных случаев совершения легализации (отмывания) денежных средств или иного имущества, приобретенных преступным путем. По данным экспертов ООН, годовой оборот организованной преступности составляет около 500 млрд. долларов, из них половина – это средства, полученные от незаконного оборота наркотиков. Такие суммы ежегодно «отмываются» криминальными экономическими структурами. В новейших исследованиях отмечается связь этого процесса с особенностями экономики, а «отмывание» рассматривается как одно из основных направлений деятельности организованной преступности, в таблице 1.1 показан процент раскрываемости подобных преступлений.

Таблица 1.1

Преступления в сфере экономики в РФ за 2006 г.

| Преступления в сфере эконом

|

Количество преступлений

Зарегистрировано (выявлено) к 2006г

|

Количество преступлений

Раскрыто (рассмотрено) к 2006 г

|

| Всего:

|

226,1 тыс. (+12,4%)

|

137,1 тыс (+6,3%)

|

| В том числе:

|

|

|

| потребительский рынок

|

59,8 тыс. (+10,7%)

|

44,9 тыс. (+8,2%)

|

| кредитно-финансовая система

|

87,9 тыс. (+20,5%)

|

41,5 тыс. (+10,0%)

|

| внешнеэкономическая деятельность

|

6,6 тыс. (-0,5%)

|

4,2 тыс. (-8,4%)

|

| ТЭК

|

7,2 тыс. (-5,7%)

|

5,4 тыс. (-3,7%)

|

| лесная промышленность

|

3,5 тыс. (+14,7%)

|

2,0 тыс. (+7,7%)

|

| водные ресурсы

|

0,9 тыс. (+52,7%)

|

0,7 тыс. (+72,6%)

|

| легализация доходов

|

4,2 тыс. (+16,0%)

|

3,5 тыс. (+8,3%)

|

| взяточничество

|

8,6 тыс. (+16,5%)

|

7,0 тыс. (+21,2%)

|

за 2006 год

Основные задачи в сфере борьбы с отмыванием денежных средств включают в себя[7]

:

- разработка правовой базы для борьбы с отмыванием денежных средств, ее увязка с другими разделами российского законодательства;

- формирование адекватной административной системы, включая выделение координирующего органа в сфере борьбы с отмыванием денежных средств;

- укрепление надзора за финансовыми институтами, позволяющего контролировать незаконные или сомнительные сделки;

- расширение сотрудничества России с международным сообществом с целью предотвращения практики отмывания денежных средств;

- всемерное использование международного опыта в разработке эффективных механизмов борьбы с отмыванием денежных средств;

Способы и условия отмывания денежных средств[8]

:

Традиционно процесс отмывания денежных средств состоит из трех этапов[9]

На первом этапе (этап размещения) происходит размещение незаконных доходов в финансовых институтах.

Второй этап (этап преобразования) заключается в проведении финансовых операций, целью которых является сокрытие преступного происхождения доходов.

На третьем этапе (этап консолидации) «очищенный» капитал возвращается преступнику в виде денежных средств, имущества или имущественных прав. Классические схемы отмывания денежных средств включают в себя использование операций с наличностью, злоупотребления услугами банковских и других финансовых институтов, операции с дорогостоящим движимым и недвижимым имуществом, азартные игры. В последние годы широкое распространение получили схемы с вовлечением офшорных финансовых компаний, сети Интернет, кредитных карт, небанковских («альтернативных») систем перевода денежных средств и международной торговли товарами и услугами.

Для отмывания денежных средств могут использоваться как местные, так и иностранные юридические и физические лица. Внутри страны может также отмываться иностранный капитал, особенно в тех случаях, когда страна обладает слабой системой противодействия отмыванию денежных средств. Для операций по отмыванию денежных средств могут целенаправленно использоваться или создаваться финансовые и нефинансовые институты. Глобализация финансовых рынков постепенно стирает границы между внутренними и внешними источниками незаконного капитала, схемами его отмывания независимо от места преступления или получения дохода от незаконной деятельности. Развитие рынка финансовых услуг, усиливая взаимосвязь между различными финансовыми институтами, позволяет использовать практически любой из них для отмывания денежных средств.

Среди экономических особенностей России, способствующих отмыванию денежных средств, можно выделить следующие[10]

:

1. Высокая доля неофициальных доходов населения и бизнеса, существование параллельной экономики или «черного рынка».

2. Несовершенство механизмов контроля и мониторинга за деятельностью финансовых институтов, несоблюдение международных стандартов регулирования финансовой деятельности, разработанных специализированными международными организациями.

3. Распространение коррупции среди государственных исполнительных, правоохранительных и судебных органов власти.

4. Существование внутри страны «зон свободной торговли», обладающих льготным порядком регулирования операций и контроля за деятельностью институтов.

5. Невозможность или ограничение возможности обмена финансовой информацией с иностранными правоохранительными органами.

6. Неадекватная процедура учреждения финансовых и нефинансовых институтов, открытия филиалов за пределами страны и лицензирования финансовой активности, не учитывающая или учитывающая не в должной мере необходимость идентификации реальных собственников/владельцев компаний (особенно когда владение может осуществляться путем номинального держания).

7. Законодательное закрепление тайны финансовых операций, недостаточные требования к транспарентности финансовых операций и собственности на активы.

8. Просчеты в регулировании валютообменных операций и иных операций с наличными денежными средствами. Широкое использование предприятиями банками операций с вовлечением офшорных компаний.

9. Существование анонимных денежных счетов и финансовых инструментов, включая акции и облигации, по которым допустима выплата средств «на предъявителя».

10. Доступ финансовых институтов к международным центрам торговли золотыми слитками, торговле драгоценными камнями и ценными металлами.

В странах с переходной и развивающейся экономикой, отличающихся масштабным уклонением от уплаты налогов, процесс отмывания денежных средств тесно связан с оттоком капитала. Отмывание средств от неуплаты налогов отличается от «классических» операций по отмыванию денежных средств тем, что в данном случае доходы могут быть получены законным путем. Проводимая странами с переходной и развивающейся экономикой либерализация межграничных потоков капитала, приватизация предприятий государственного сектора, снятие таможенных ограничений при вступлении в ВТО, ускоренное реформирование финансовой системы облегчают отмывание денежных средств в условиях недостаточно совершенного законодательства и органов регулирования.

Значительный ущерб от операций по отмыванию денежных средств настоятельно требует принятия специальных мер на государственном уровне. Наиболее заметные последствия отмывания денежных средств включают в себя следующие моменты[11]

:

- криминальный мир получает возможность формально на законных основаниях использовать доходы от незаконных операций и тем самым расширять и постепенно легализовывать свою деятельность. Это приводит к росту политического влияния криминальных структур, противодействию укреплению системы регулирования и законодательства;

- стимулируется развитие коррупции в государственном секторе и правонарушений в финансовой системе. Большие объемы капитала, вовлеченного в операции по отмыванию денежных средств, подрывают устойчивость финансовых рынков;

- государство недополучает часть налогов, усиливаются диспропорции в распределении налогового бремени и социальная дифференциация.

1.3 Классификация направлений взаимодействия банков с органами финансового надзора и его актуализация для противодействия легализации доходов, полученных преступным путем

Все направления взаимодействия органов финансового надзора с банками сводятся к обеспечению исполнения банками законодательства Российской Федерации в целях выполнения государственных задач, в том числе по формированию финансовой политики страны, обеспечению выхода банков на мировые финансовые рынки и достижению стабильности и авторитета российской банковской системы внутри страны и в мире. Направление налогового администрирования

Налоговые органы, в том числе МНС России при поддержки, ФСНП России в соответствии с установленными российским законодательством полномочиями, должны обеспечить своевременное и качественное исполнение налоговых обязательств от кредитных организаций. Постановка на учет в налоговой инспекции конкретного банка и совместная работа банка и налоговых органов по обеспечению отчисления законодательно установленных налогов и других сборов является направлением их взаимодействия между собой. Банк России, при этом, обязан обеспечить исполнение федерального законодательства, принятых им нормативных актов и установленных обязательных нормативов, правил осуществления банковской деятельности и иных требований по вопросу налогообложения банков, что достигается через лицензирование и регистрацию кредитных организаций, документарный надзор и осуществление (при необходимости) проверок на местах.

Взаимодействие проявляется на стадии регистрации кредитной организации. Например, для получения лицензии на осуществление банковской деятельности в территориальные управления Банка России должно быть направлено подтверждение органами Государственной налоговой службы Российской Федерации выполнения учредителями - юридическими лицами обязательств перед бюджетами всех уровней за три последних года. Банк России и его учреждения осуществляют контроль за соблюдением экономических нормативов. В соответствии с установленным Банком России порядком регулирования деятельности кредитных организаций контроль за соблюдением кредитными организациями обязательных нормативов возлагается на главные управления (национальные банки) Банка России по месту нахождения корреспондентского счета кредитной организации. Контроль осуществляется на основании месячных балансов кредитной организации, к которым прилагаются соответствующие справки с расчетами фактических значений обязательных экономических нормативов и расшифровка отдельных балансовых счетов, подписываемые руководителем и главным бухгалтером кредитной организации.

Антимонопольное направление

Из совместного Заявления Правительства Российской Федерации и Банка России «О стратегии развития банковского сектора Российской Федерации» следует, что в целях формирования конкурентной среды в банковском секторе, пресечение злоупотреблений банками доминирующим положением является задачей антимонопольного регулирования на федеральном и региональном уровнях.

Министерство по антимонопольной политики Российской Федерации рассматривает иски и через Банк России осуществляет финансовый надзор за приобретением крупных долей того или иного банка. В частности, Банк России осуществляет контроль за приобретением в результате одной или нескольких сделок одним юридическим лицом, либо группой юридических и/или физических лиц, связанных между собой соглашением, либо группой юридических лиц, являющихся дочерними или зависимыми по отношению друг к другу, более 5% долей (акций) кредитной организации. Для осуществления подобной операции указанные лица должны уведомить Банк России, а при приобретении более 20% акций заинтересованному лицу необходимо получить предварительное согласие Банка России. Уникальным примером, сложившимся исключительно в условиях российской специфики, является Сбербанк России, который по данным Бюллетеня банковской статистики осуществляет хранение более 65% всех вкладов граждан, что не может не вызывать озабоченности со стороны антимонопольных ведомств. Однако, учитывая всю сложность положения банковской системы, в настоящее время (несмотря на настоятельные рекомендации со стороны международных финансовых институтов, таких как МВФ, Всемирный банк) в отношении Сбербанка России не предполагается мер по изменению сложившейся ситуации.

Направление валютного контроля

Правительство Российской Федерации и Банк Росси являются органами валютного контроля. После реорганизации Федеральная служба по валютно-экспортному контролю Российской Федерации и преобразования ее в Департамент валютно-экспортного контроля Минфина России, во взаимодействии с Банком России Правительство Российской Федерации осуществляет валютный контроль на территории России. Необходимо отметить, что Банк России в соответствии с Федеральным законом от 02.12.1990 г. №394-1 «О Центральном банке Российской Федерации (Банке России)» также является органом валютного контроля. Под валютным контролем понимается деятельность, направленная на обеспечение соблюдения валютного законодательства при осуществлении валютных операций. Основными направлениями валютного контроля являются: определение соответствия проводимых валютных операций действующему законодательству и наличия необходимых для них лицензий и разрешений; проверка выполнения резидентами обязательств в иностранной валюте перед государством, а также обязательств по продаже иностранной валюты на внутреннем валютном рынке Российской Федерации; проверка обоснованности платежей в иностранной валюте; проверка полноты и объективности учета и отчетности по валютным операциям, а также по операциям нерезидентов в валюте Российской Федерации. Осуществление валютного контроля также возложено на агентов валютного контроля. К агентам валютного контроля, подотчетным Банку России, законодательство относит уполномоченные банки, под которыми понимаются банки и иные кредитные организации, получившие лицензии Банка России на проведение валютных операций.

В данном случае, взаимодействие банков с органами финансового надзора проявляется в организации валютного контроля через Банк России во взаимодействии с Минфином России, который в свою очередь, уполномочивает кредитные организации в качестве агентов валютного контроля посредством выдачи соответствующего вида лицензии.

Направление совершенствования банковского и иного законодательства

Важный вклад в разработку подходов и осуществление практических мер по реформированию российского банковского сектора вносит взаимодействие с российскими и зарубежными экспертами, органами банковского надзора и международными организациями. Ведущую роль в этих процессах играет функционирующий с марта 1999 года по эгидой Банка России Межведомственный координационный комитет содействия развитию банковского дела в России (МКК), в работе которого принимают участие представители Правительства Российской Федерации, Администрации Президента Российской Федерации, Государственной Думы и Совета Федерации Федерального Собрания Российской Федерации.

Активная фаза взаимодействия Банка России с финансово-надзорными органами проявляется на стадии согласования законодательных инициатив по вопросам банковской деятельности, а также другим вопросам, входящим в компетенцию Банка России

Проверки и документарный надзор как направление взаимодействия.

Во-первых, это проведение проверки самого Банка России Счетной палатой Российской Федерации и Государственной Думой Федерального собрания Российской Федерации. Во-вторых, в рамках осуществления своих надзорных полномочий Банк России осуществляет постоянное наблюдение за деятельностью кредитных организаций и состоянием банковской системы путем получения, изучения, обобщения информации о состоянии денежно-кредитной и банковской систем и состояния конкретных кредитных организаций. На основании получения необходимой информации от кредитных организаций, Банк России обобщает и представляет отдельные данные по оценки состояния российского банковского сектора в виде официальных документов Банка России. Эта информация активно используется Минфином России, Минэкономразвития России, Госкомстатом России, а также другими органами финансового надзора. В соответствии с п.2 Инструкции Банка России от 19.02.1996г. №34 «О порядке проведения проверок кредитных организаций и их филиалов уполномоченными представителями Центрального банка Российской Федерации (Банка России)» главной целью проводимых Банком России проверок является определение непосредственно на месте реального финансового состояния кредитной организации и ее филиала, выявление ситуаций, угрожающих интересам кредиторов и вкладчиков, проверка соблюдения ими действующего банковского, валютного законодательства и нормативных актов Банка России.

Осуществление запросов как направление взаимодействия

Взаимодействие Банка России с органами финансового надзора проявляется в процессе осуществления запросов дополнительной информации у органов финансового надзора или наоборот в установленном российским законодательством порядке. В частности, Банк России в целях проверки и установлении истинных учредителей кредитной организации вправе запросить у ФКЦБ России, МНС России, Минфина России, ГТК России, Госкомстата России и т.д. дополнительную информацию, необходимую Банку России для проверки правильности информации по отдельным банкам. Например, для составления платежного баланса Российской Федерации, Банк России использует статистические данные ГТК России и Госкомстата России.

Направление по недопущению проникновения преступных денежных средств в банки

До середины прошлого года в российской практике полностью отсутствовало понятие «противодействие отмыванию преступных доходов» как формы или направления взаимодействия банков с органами финансового надзора. Само понятие «отмывание» или «легализация» преступных денежных средств это придание правомерного вида владению, пользованию или распоряжению денежными средствами или иным имуществом, полученными в результате совершения преступления. Однако в настоящее время под воздействием мирового сообщества развитых стран российское законодательство отражает это направление банковского надзора в числе приоритетных. Оно сводится к осуществлению эффективной работы КФМ России (уполномоченного органа по борьбе с отмыванием денежных средств) по сбору, обработке и анализу информации, представляемой кредитными организациями по операциям, соответствующим критериям «подозрительности» или, выявленных в процессе реализации внутреннего контроля в кредитных организациях.

1.4 Основные направления борьбы с легализацией преступных доходов

В процесс контроля над финансами в различных странах вовлечено большое число организаций, включая центральные банки, министерства финансов, налоговые, таможенные, правоохранительные, судебные органы. Этим структурам принадлежит обычно большая роль в сборе, анализе и предоставлении информации об отмывании денежных средств в так называемые «финансовые разведки».

В задачи контролирующих финансы организаций входит[12]

:

- обеспечение наличия у поднадзорных организаций программ защиты от отмывания денежных средств;

- осуществление сотрудничества с судебными и правоохранительными органами;

- наличие полномочий по регулированию деятельности в сфере борьбы с отмыванием денежных средств не только по отношению к поднадзорным финансовым учреждениям, но и к прочим профессиональным лицам, осуществляющим операции с наличными деньгами;

- выработка основных направлений борьбы с отмыванием денежных средств в своих сферах;

- оказание помощи финансовым организациям в выявлении подозрительного характера деятельности их клиентов;

- принятие необходимых правовых и административных мер против установления контролирующего влияния или приобретения значительного участия в финансовых учреждениях преступниками или их пособниками.

Международный опыт показывает, что регулирующие органы должны располагать достаточно широкими полномочиями для осуществления контроля за финансовыми институтами, сбора и передачи информации о подозрительных сделках. Практика показывает также, что эффективность борьбы с отмыванием денежных средств тесно связана с возможностью доступа регуляторов к необходимой информации даже при наличии в законе положений о коммерческой и банковской тайне. Обязательным условием в этом случае должно быть соблюдение регуляторами требований конфиденциальности полученной информации.

Кроме того, должны быть перекрыты возможные лазейки для отмывания денежных средств через неконтролируемые финансовые организации (типа обменных пунктов) и лиц, по роду своей профессии связанных с движением денежных средств.

Важным вопросом является разделение полномочий и ответственности между контролирующими организациями. В разных странах административная система борьбы с отмыванием денежных средств построена по-разному, в зависимости от общих принципов регулирования и контроля, конкретных задач по борьбе с отмыванием средств. В этом контексте несомненный интерес представляют наиболее типичные схемы административного обеспечения борьбы с отмыванием денежных средств, их достоинства и недостатки.

В отдельных странах информация о подозрительных сделках сразу передается от регулирующих государственных или правительственных организаций в правоохранительные органы, которые проводят ее анализ, предпринимают необходимые расследования и передают дело, в случае необходимости, в суд. Эта система достаточно проста, поскольку не требует коренных изменений в административной системе страны, создания каких-либо новых организаций. Вместе с тем, вся огромная и чрезвычайно важная работа по борьбе с отмыванием денежных средств, включая сбор и анализ огромного массива финансовой информации, ложится на плечи существующих организаций, имеющих и другие задачи, помимо борьбы с отмыванием денежных средств. На практике это редко позволяет поставить такую борьбу на систематическую основу, наладить эффективную систему предотвращения отмывания денежных средств в целом.

В США значительная часть работы по сбору и анализу информации, а также проведению расследований в отношении подозрительных сделок также обеспечивается контролирующими финансовые институты организациями. Наряду с этим особую роль в борьбе с отмыванием денежных средств играет Федеральное бюро расследований, которое выполняет роль своеобразного зонтика и координатора действий в этой сфере.

Разделение полномочий регулирующих органов в США, касающихся проведения расследований по отмыванию денежных средств, увязано с правами по расследованию преступной деятельности, лежащей в основе такого отмывания. Служба внутренних доходов расследует дела, связанные с налогами и Законом о банковской тайне, Таможенная служба – с контрабандой, экспортно-импортными операциями и Законом о банковской тайне, Администрация по контролю за соблюдением законов о наркотиках – дела, касающиеся торговли наркотиками. В 1990 г. с целью более четкого разграничения ответственности Министерство юстиции подписало Меморандум о договоренности с Министерством финансов и Почтовой службой, в котором определялись сферы деятельности этих трех организаций в расследовании дел об отмывании денежных средств[13]

.

Подход ФБР к борьбе с отмыванием денежных средств отличается от подхода большинства других федеральных правоприменительных органов. ФБР делает упор не просто на изъятии преступных доходов или активов, а на обнаружении и ликвидации преступной организации или лиц, занимающихся отмыванием денежных средств. Американская система борьбы с отмыванием денежных средств создает определенные трудности при проведении расследований, поскольку ФБР достаточно активно вмешивается в деятельность финансовых и правоохранительных органов, что вызывает недовольство последних и определенное дублирование функций. Деятельность ФБР также опасна с точки зрения нарушения прав граждан и организаций, поскольку мощный арсенал средств и изощренные методы работы позволяют особенно глубоко проникать в личную жизнь. Лишь определенные сферы деятельности ФБР при расследовании дел об отмывании денежных средств подлежат контролю. Так, в соответствии с существующими правилами секретных операций применяемые в ходе расследования методы рассматриваются Комитетом по анализу секретных операций при расследовании уголовных дел (CUORC), состоящим из старших должностных лиц ФБР и Министерства юстиции.

Вместе с тем американская административная система борьбы с отмыванием денежных средств показала себя во многих случаях достаточно эффективной, поскольку именно широкие полномочия, финансовый, технический и кадровый потенциал ФБР позволяют обеспечить быстрый и комплексный сбор и анализ информации и проведения расследования. Кроме того, ФБР в ходе расследований широко использует технику проведения секретных операций, не доступную для других организаций.

В ряде стран созданы специальные организации, занимающиеся вопросами борьбы с отмыванием денежных средств. Например, в Канаде это – Центр по анализу финансовых операций и отчетов (Financial Transaction and Report Analysis Center), Японии – Японский офис финансовой разведки (Japanese financial intelligence office, JAFIO), Греции – специальный Комитет по борьбе с отмываем денежных средств, в Аргентине – Комитет по финансовой информации (Financial Information Unit, UIF), Бразилии – Совет по контролю за финансовой деятельностью (Council for Financial Activities Control, COAF). В Мексике существуют две специальных организации – Генеральный директорат для расследования трансакций (Attached General Directorate for Transaction Investigation, DGAIO) и Агентство по борьбе с отмыванием денежных средств (Credit and the Аnti-money Laundering). Эти организации часто называют «финансовой разведкой» и им принадлежит очень важная роль в борьбе с отмыванием денежных средств. В задачи этих организаций входит сбор и анализ поступающей от финансовых органов информации, ее расследование, передача дел правоохранительным органам о сделках, которые могут быть связаны с отмыванием денежных средств[14]

.

В состав руководства «финансовых разведок» входят представители важнейших финансовых институтов стран (экономических и финансовых министерств, главных банков, бирж). Кроме того, под их крышей объединены представители разных профессий: экономисты, юристы, налоговики, таможенники, бухгалтеры и аудиторы. Фактически подобные организации координируют деятельность разных ведомств.

«Финансовые разведки» имеют разные формы и полномочия. В ряде стран они являются административными/промежуточными органами, в других случаях они представляют собой полицейские или юридические власти или их сочетание. В результате подобные организации создаются под эгидой разных организаций. Например, в Греции – при Министерстве финансов, в Аргентине – при Министерстве юстиции и прав человека, в Мексике – Генеральный директорат функционирует при Секретариате финансов, а Агентство по борьбе с отмыванием денежных средств - при Офисе Генерального прокурора. Опыт стран, имеющих «финансовые разведки», показывает, что их работа эффективна только при наличии соответствующей юридической базы, и эффективной системы сбора и предоставления финансовой информации, идентификации клиентов финансовых организаций[15]

.

Способы передачи информации в «финансовые разведки» в разных странах существенно влияют на эффективность их работы. Например, если финансовые институты и регулирующие их органы напрямую передают информацию о подозрительных сделках в «финансовые разведки», шансы быстро обнаружить и обезвредить преступные группировки существенно повышаются. Если же от финансовых институтов или работающих в них лиц требуется передавать информацию «по инстанциям»: сначала в контролирующие их органы, а от них – в «финансовые разведки», анализ информации и проведение расследований замедляются и становятся менее эффективным. В свою очередь, система работает более эффективно, если запросы на получение информации со стороны «финансовых разведок» поступают в финансовые институты напрямую, а не через контролирующие их финансовые органы.

Выбор страной тех или иных административных средств борьбы с отмыванием денежных средств обусловлен, в первую очередь, особенностями системы управления в целом. Вместе с тем любые меры в этой области будут неэффективны без сотрудничества со стороны самих финансовых институтов. Это предполагает разработку финансовыми институтами собственных программ по предотвращению отмывания денежных средств, включая[16]

:

- разработку внутренних стратегий, процедур и внутреннего контроля, в том числе порядка назначения руководящих должностных лиц по проверке соблюдения законности, и соответствующего порядка вновь приминаемых служащих, позволяющего обеспечить высокий уровень их благонадежности;

- программу непрерывного обучения служащих;

- функции аудита по проверке надежности системы.

В борьбе с отмыванием денежных средств, как правило, используются следующие механизмы[17]

:

- финансовая и налоговая отчетность юридических и физических лиц;

- выездные проверки компаний и банков органами регулирования;

- внешние аудиторские проверки;

- внутренний аудит, включая выделение особых лиц, ответственных за контроль операций на предмет отмывания денежных средств;

- контроль в рамках профессиональных ассоциаций и саморегулируемых организаций;

- оперативные операции местных и иностранных (международных) правоохранительных органов;

- добровольное (за вознаграждение) предоставление информации физическими лицами.

Каждый из этих механизмов подкрепляется законодательно и имеет свои плюсы и минусы. Обязанность компаний предоставлять финансовую отчетность в целях борьбы с отмыванием капитала в значительной степени носит превентивный характер. На международном уровне основная борьба с отмыванием денежных средств ведется в рамках учрежденной в 1989г. на встрече стран G-7 в Париже Международной комиссии по борьбе с отмыванием денежных средств (FATF) и созданных по ее подобию региональных организаций (Азиатско-Тихоокеанская группа (APG), Группа стран Карибского бассейна (CFATF), Группа стран Южной и Восточной Африки (ESAAMLG), Комитет экспертов Совета Европейского сообщества по оценке мер противодействия отмыванию денежных средств (PC-R-EV)). В 1998г. в рамках Департамента ООН по контролю за наркотиками и предотвращению преступлений (UNODCCP) была разработана Международная программа противодействия отмыванию денежных средств (GPML). Группа экспертов по вопросам отмывания денежных средств Межамериканской комиссии по контролю за злоупотреблением использования наркотических веществ (CICAD) отслеживает введение Плана действий по борьбе с отмыванием денежных средств, принятого в Буэнос-Айресе в 1995г. на встрече министров стран западного полушария. Сотрудничество национальных органов по борьбе с отмыванием денежных средств ведется в рамках Группы Эгмонт (Egmont Group), созданной в 1995г[18]

Проблема отмывания денежных средств связана с легализацией любых незаконных доходов, включая доходы от наркобизнеса и незаконной торговли оружием, финансовых махинаций и злостного уклонения от налогов. В разных странах существуют свои механизмы возникновения незаконных доходов, однако операции по их легализации зачастую носят интернациональный характер, т.е. осуществляются при неоднократном пересечении границ, порою, нескольких государств.

Борьба с отмыванием незаконных или «грязных» денежных средств ставит своей целью помешать проведению таких операций, а также оказать содействие правоохранительным органам в разоблачении преступников. Данная проблема приводит к возникновению как риска несоответствия, так и риска потери репутации. Она может[19]

:

- во-1-х, привести к соответствующему конфликту с соответствующими органами;

- во- 2-х, крайне отрицательно сказаться на репутации банка в случае опубликования информации об использовании какого-либо банка преступными элементами для отмывания «грязных» денежных средств.

Специальная международная финансовая комиссия по проблемам отмывания денежных средств разработала Сорок рекомендаций для внедрения в практику стран и правительств - членов Комиссии. Один из пунктов этого документа рекомендует следующее: «Финансовые учреждения, их директора, ответственные сотрудники и служащие должны быть защищены правовыми нормами от уголовной или гражданской ответственности за нарушение любых ограничений на раскрытие информации, предусмотренных договором или любыми правовыми, директивными или административными положениями, если они сообщают о своих подозрениях в компетентные органы, даже если они не имеют точных сведений о скрытой криминальной деятельности, и независимо оттого, имела ли место преступная деятельность на самом деле».

При изучении учредительных документов клиента - юридического лица следует обращать особое внимание на оформление таких документов, включая все зарегистрированные изменения и дополнения, а также документов, подтверждающих государственную регистрацию клиента в качестве юридического лица. Необходимо проводить анализ состава учредителей, протоколов годовых собраний. Уставный капитал предприятия - клиента банка, не оплаченный длительное время, является свидетельством неблагонадежности или фиктивных намерений учредителей. При изучении документов, характеризующих финансово-хозяйственную деятельность, следует проводить анализ динамики дебиторской и кредиторской задолженности, в том числе задолженности перед бюджетом и другим обязательным платежам, а также перед банками по выданным ссудам и кредитам. Возрастание дебиторской задолженности по валютным статьям баланса с истекшими сроками погашения может являться косвенным подтверждением наличия неправомерно размещенных денежных или материальных активов за рубежом и участия в операциях по легализации доходов, полученных незаконным путем.

Рекомендовано анализировать динамику движения средств по счетам «Расчетный счет», «Валютный счет» и «Касса», обращая внимание на соотношение остатков на счетах, на средний остаток средств на счете «Касса» и периодичность поступлений на указанный счет денежных средств. Целесообразно выяснять причины значительного превышения остатков в кассе над остатками средств на счетах. Отклонения данных по остаткам на счетах по балансу и выпискам банка может свидетельствовать о том, что клиентом представлены неполные сведения о количестве действующих счетов.

Негативные аудиторские заключения отрицательно характеризуют деятельность клиента. Взыскание штрафов государственными контрольными органами свидетельствует о нарушениях клиентом законодательства Российской Федерации. Следует проверять соответствие уставу видов деятельности, занимающих наибольший удельный вес в хозяйственном обороте клиента.

Значительная доля расчетов в наличной форме в общей структуре расчетов, а также отсутствие ежедневной инкассации на предприятиях торговли и коммунально-бытовых услуг населению могут косвенным образом свидетельствовать о проведении операций с доходами, полученными незаконным путем.

При изучении личности клиента (физического лица) в случаях, определяемых банком, рекомендовано предлагать клиенту предоставлять информацию о постоянном месте работы и о размере полученного дохода и уплаченных налогов на основании справки из налоговой инспекции. В случае открытия клиентского счета по доверенности на имя третьего лица КБ предлагается установить его личность, а также удостовериться в полномочиях клиента, действующего по поручению третьего лица. Если не представляется возможным установить личность третьего лица, на имя которого открыт счет, то КБ следует предпринимать меры по особому контролю за движением денежных средств по данному счету.

Необходимо изучать причины перехода клиента из одного банка в другой и по возможности получить не составляющую коммерческую и банковскую тайну информацию из банка, где ранее обслуживался или продолжает обслуживаться клиент. При этом следует проанализировать также информацию, представленную самим клиентом из банка, где он обслуживался или продолжает обслуживаться. Рекомендуется осуществлять личное знакомство с клиентами и лицами, включенными в карточку подписей клиента. При текущей работе с клиентом целесообразно особое внимание уделять регулярности и своевременности представления в банк справок и другой запрашиваемой информации, а также соблюдению клиентом требований Банка России по ведению документации и отчетности.

Указанные рекомендации перекликаются с положениями американских инструкций по внедрению методики «Знай своего клиента». Основная цель методики состоит в том, чтобы дать кредитной организации возможность с высокой степенью надежности предсказать типы операций, которые вероятнее всего будет осуществлять клиент. Затем рекомендуется создать внутренние системы мониторинга операций для обнаружения сделок, не согласующихся с «моделью операций» клиента. Общепринятая практика для американских финансовых учреждений - ни в коем случае не вступать в деловые взаимоотношения до получения необходимых сведений о личности потенциального клиента. Если потенциальный клиент отказывается предоставить какие-либо из запрашиваемых сведений, с ним не следует устанавливать отношения. Более того, если требуемая в дальнейшем дополнительная информация не поступает, рекомендуется разорвать любые уже налаженные взаимосвязи.

Банкам следует учитывать, что обслуживая клиентов и осуществляя перечисленные в рекомендациях операции по поручениям клиентов через свои корреспондентские счета в иностранных банках, российский банк может быть напрямую вовлечен в процесс интегрирования доходов, полученных незаконным путем, в легальный денежный оборот. В связи с тем, что практически во всех ведущих странах мира существует законодательство по противодействию легализации доходов, полученных незаконным путем, российские коммерческие банки могут стать объектом судебного разбирательства со стороны иностранного государства. Нужно отметить и рекомендации Специальной финансовой комиссии по проблемам отмывания денежных средств о необходимости разработки в каждом финансовом учреждении программы обучения сотрудников по данной проблеме.

2. ОРГАНИЗАЦИЯ СИСТЕМЫ ПРОТИВОДЕЙСТВИЯ ЛЕГАЛИЗАЦИИ ДОХОДОВ НА ПРИМЕРЕ ФИЛИАЛА «РОСТОВСКИЙ» ОАО «АЛЬФА-БАНК»

2.1 Характеристика банка ОАО «Альфа-Банк»

ОАО «Альфа-Банк» основан в 1990 году. Альфа-Банк является универсальным банком, осуществляющим все основные виды банковских операций, представленных на рынке финансовых услуг, включая обслуживание частных и корпоративных клиентов, инвестиционный банковский бизнес, торговое финансирование и управление активами.

Альфа-Банк является одним из крупнейших банков России по величине активов и собственного капитала. По данным аудированной финансовой отчетности (МСФО) за 2006 год, активы группы «Альфа-Банк», куда входят ОАО «Альфа-Банк», дочерние банки и финансовые компании, составили 15,2 млрд. долларов США, совокупный капитал - 1,3 млрд. долларов США, кредитный портфель за вычетом резервов - 9,5 млрд. долларов США. Чистая прибыль по итогам за 2006 года составила 190,3 млн. долларов США (по итогам 2005 года - 180,6 млн.).

В Альфа-Банке обслуживается более 45 тыс. корпоративных клиентов и более 2,4 млн. физических лиц. Кредитование - один из наиболее важных продуктов, предлагаемых Банком корпоративным клиентам. Кредитная деятельность Альфа-Банка включает торговое кредитование, кредитование оборотного капитала и капитальных вложений, торговое и проектное финансирование. Среди клиентов Банка есть крупные предприятия, при этом основные заемщики - предприятия среднего бизнеса. Альфа-Банк диверсифицирует свой кредитный портфель, последовательно снижая его концентрацию.

Стратегическое направление деятельности Альфа-Банка - розничный бизнес. Сегодня в Москве открыто более 30 отделений Альфа-Банка. В 2004 году Банк вышел на рынок потребительского кредитования.

Успешно развивается инвестиционный бизнес Альфа-Банка. Банк эффективно работает на рынках капитала, ценных бумаг с фиксированной доходностью, валютном и денежном рынках, в сфере операций с деривативами. Банк стабильно удерживает позицию одного из ведущих операторов и маркет-мейкеров на внешнем рынке суверенных российских облигаций и долговых инструментов российского корпоративного сектора.

Альфа-Банк - один из немногих российских банков, где проводится международная аудиторская проверка с 1993 года (PriceWaterhouseCoopers).

Альфа-Банк за годы своей работы получил множество наград, в том числе в 2005 году Банк признан журналом Global Finance «Лучшим провайдером услуг в сфере валютных операций» в России. Также Альфа-Банк дважды - в 2004-2005 годах - получил международную награду The Operational Risk Achievement Award «За внедрение наилучшей системы управления операционными рисками в компании, работающей на развивающихся рынках», что является беспрецедентным случаем в международной практике.

Альфа-Банк создал разветвленную филиальную сеть - важнейший канал распространения услуг и продуктов. В Москве, регионах России и за рубежом открыто 229 отделений и филиалов банка, в том числе дочерние банки в Казахстане и Нидерландах и финансовая дочерняя компания в США.

5 июля 2000 года Альфа-Банк открыл филиала и в городе Ростове-на-Дону - ОАО «Альфа- Банк» филиал «Ростовский».

2.2 Основные направления противодействия легализации доходов в ОАО «Альфа- Банк» филиал «Ростовский»

2.2.1 Политика банка в отношении легализации (отмывания) доходов, полученных преступным путем

Осознавая важность и особую значимость, проводимой во всем цивилизованном мире политики по противодействию легализации (отмыванию) доходов, полученных преступным путем, а также понимая угрозу исходящую для всего мирового сообщества от террористических и связанных с ними организаций. ОАО «Альфа- Банк» филиал «Ростовский» разработал, ввел в действие и постоянно осуществляет комплекс мер и мероприятий, направленных на своевременное выявление «подозрительных» операций, проводимых клиентами банка. Банк уделяет особое внимание пониманию сущности и природы, таких операций, предпринимает все возможные меры по предотвращению любых сделок и операций клиентов банка прямо или косвенно связанных с отмыванием любых доходов от преступной деятельности, исключению возможности проведения клиентами операций связанных с финансированием террористической деятельности. Банк с разумной осторожностью подходит к выбору и формированию своей клиентской базы, внимательно изучает своих клиентов, структуру их собственников, интересы и сферы деятельности и стремиться к установлению взаимоотношений со своими клиентами, основанных на «прозрачности» и понимании бизнеса и операций, обслуживаемых банком. Следующие ниже сведения представляют собой краткий обзор принятых в банке программ и мероприятий в области борьбы с отмыванием денежных средств, полученных преступным путем и противодействию террористической деятельности во всем мире.

В соответствии с федеральным законодательством и руководствуясь нормативными документами Центрального Банка Российской Федерации, а также с учетом накопленного международного опыта в ОАО «Альфа-Банк» филиал «Ростовский» разработаны, утверждены и введены в действие соответствующие внутренние программы, правила и процедуры, направленные на осуществление внутреннего контроля с целью противодействию легализации(отмыванию) доходов, полученных преступным путем.

ОАО «Альфа-Банк» филиал «Ростовский» как банку, предлагающему клиентам современное и качественное обслуживание и наиболее полный комплекс услуг, необходима возможность установления и поддержания корреспондентских и партнерских отношений с иностранными банками. В зарубежной практике для установления таких отношений российскому банку помимо определенного уровня показателей ликвидности, надежности и размера капитала необходимо иметь также хорошую деловую и личную репутацию. Аналогичные требования предъявляются к финансовым и банковским учреждениям, желающим стать участниками и членами международных организаций. Таким образом, для того, чтобы исключить ряд возможных проблем при освоении новых международных секторов рынка банковских услуг, развития и усовершенствования существующих систем и методов предоставления услуг, а также для расширения партнерских и корреспондентских отношений, банку необходимо обеспечить себе соответствующую репутацию.

Помимо риска потери репутации, участие в процессе легализации сопровождается иными видами рисков, которые с не меньшей степенью отрицательно влияют на ведение банковского бизнеса. Поскольку ОАО «Альфа- Банк» филиал «Ростовский» предоставляет своим клиентам достаточно широкий спектр услуг, имеется высокая доля вероятности, что отдельные лица пожелают воспользоваться услугами банка в целях отмывания денежных средств. При отсутствии в банке эффективных процедур по выявлению и предотвращению легализации незаконно полученных доходов банк подвержен следующим видам рисков:

Риски банка:

1) Риск, связанный с нарушением российского законодательства. Неоднократное нарушение нормативных требований (отсутствие процедуры идентификации клиента, отсутствие контроля за отдельными операциями и другое) является основанием для отзыва у банка лицензии профессионального участника рынка ценных бумаг, а также банковской лицензии.

2) Риск, связанный с нарушением законодательства иностранных государств, на территории которых банк проводит операции, и, как следствие, ограничение возможностей для работы на территории или с финансовыми учреждениями этого государства.

3) Риск ущерба репутации банка, и, как следствие, ограничение его возможности сохранить существующих и привлечь новых клиентов, а также развить существующие или установить новые, в том числе и международные, деловые связи.

4) Финансовый убыток в случае замораживания средств согласно закону.

5) Отключение фокуса руководства от ключевой стратегии бизнеса.

В целях снижения вероятности возникновения у банка таких рисков, для защиты ОАО «Альфа- Банк» филиал «Ростовский» от проникновения в его деятельность доходов, полученных от преступных видов деятельности, а также учитывая международный опыт и рекомендации Специальной финансовой комиссии (ФАТФ), с учетом законодательства Российской Федерации и нормативных требований Центрального банка Российской Федерации, ОАО «Альфа- Банк» филиал «Ростовский» разработал «Правила внутреннего контроля ОАО «Альфа- Банк» филиал «Ростовский» по противодействию легализации (отмыванию) доходов, полученных преступным путем».

Основной целью Политики банка и целью введения в действие соответствующих Правил и программ является противодействие Банком проведению через него операций, связанных легализацией (отмыванием) доходов, полученных преступным путем, а также финансированием террористической деятельности.

Основными задачами введения в действие «Правил внутреннего контроля ОАО «Альфа- Банк» филиал «Ростовский» по противодействию легализации (отмыванию) доходов, полученных преступным путем» являются:

1) Определение механизмов функционирования систем (программ) по противодействию легализации через банк доходов, полученных от преступной деятельности;

2) Определение способов и процедур, с помощью которых в банке будут действовать механизмы предотвращения проникновения в банк доходов от преступной деятельности;

3) Установление в банке единого подхода к выявлению операций, подлежащих обязательному контролю, подозрительных операций клиентов и проведению анализа операций;

4) Определение состава информации, направляемой банком в соответствии с законом в уполномоченные федеральные органы;

5) Определение методов и способов работы с проблемными клиентами.

Для выполнения целей и задач, определенных настоящими правилами, ОАО «Альфа- Банк» филиал «Ростовский» устанавливает, что он руководствуется в своей деятельности определенными принципами.

Мы предлагаем изложить позицию банка следующим образом:

1) Банк предоставляет клиентам максимально полное и качественное обслуживание. Банк предоставляет клиентам полный перечень услуг на типовых условиях, предлагаемых банком. Банк устанавливает наблюдение за нестандартными операциями клиентов и операциями, которые исполняются на нестандартных условиях.

2) Банк устанавливает и проводит процедуры, способствующие выявлению операций, подлежащих обязательному контролю, и подозрительных операций клиентов, и в конечном итоге недопущению и предотвращению таких операций.

3) Банк сообщает соответствующим органам государственной власти о подозрительных операциях клиентов в случаях, установленных действующим законодательством Российской Федерации.

4) Банк оказывает содействие российским и международным органам в расследовании операций по отмыванию денежных средств в порядке, установленном федеральными законами.

5) Банк обеспечивает функционирование «Правил внутреннего контроля» ОАО «Альфа- Банк» филиал «Ростовский» по противодействию легализации (отмыванию) доходов, полученных преступным путем».

6) Банк обеспечивает проведение необходимых процедур для поддержания в актуальном состоянии системы контроля по выявлению подозрительных операций клиентов банка.

7) Банк не извещает своих клиентов и партнеров о функционировании в банке системы контроля по противодействию легализации доходов, полученных преступным путем, за исключением случаев, когда это прямо предусмотрено законом или необходимо для укрепления устойчивой положительной репутации банк.

8) В случае выявления подозрительных операций банк проводит анализ операций клиентов на основании имеющихся документов. Банк дополнительно запрашивает необходимые документы, если ему предоставлено это право в соответствии с нормативными и законодательными требованиями, а также договорами.

9) Банк не проводит расследований подозрительных операций в том объеме и понимании, как это проводится соответствующими государственными органами.

11) Банк устанавливает индивидуальный подход к обслуживанию клиента, операции которого дают основания полагать, что клиент занимается легализацией незаконно полученных денежных средств.

12) Банк разрывает отношения с клиентами в случаях и порядке, предусмотренными законодательством Российской Федерации и договорными отношениями с клиентом.

13) Банк доводит Политику банка в отношении легализации денежных средств до сведения сотрудников банка. Руководство банка понимает, что внедрение Политики банка и поддержание Позиции банка происходит посредством личного участия каждого сотрудника.

14) Банк проводит необходимое обучение и аттестацию сотрудников по применению ими в текущей работе положений «Правил внутреннего контроля ОАО «Альфа- Банк» филиал «Ростовский» по противодействию легализации (отмыванию) доходов, полученных преступным путем».

15) Сотрудники банка проводят в действие Политику банка путем выполнения возложенных на них непосредственных обязанностей, а также путем проявления бдительности в своей работе в ситуациях, прямо не предусмотренных Правилами. Сотрудники банка понимают, что поддержание заявленной Позиции банка напрямую зависит от степени их ответственности, и проявляют эту ответственность. Сотрудники банка понимают, что от качества их работы зависит сохранение и поддержание репутации банка.

«Позиция банка» является составной частью Политики банка в отношении оказания противодействия процессу легализации доходов, полученных преступным путем. «Позиция банка» как самостоятельный документ предоставляется банкам корреспондентам в качестве ответа на запрос последних об организации в ОАО «Альфа-Банк» филиал «Ростовский» работы по противодействию легализации (отмыванию) доходов, полученных преступным путем.

2.2.2 Действующие в банке правила и программы

Действующие в банке правила разработаны с целью выявления сотрудниками банка операций, подлежащих обязательному контролю, и подозрительных операций клиентов, связанных с возможной легализацией доходов, полученных преступным путем, а также с целью оказания банком противодействия проведению таких операций.

В соответствии с действующими правилами определяется принцип подбора клиентов и деловых партнеров для поддержания и укрепления деловой репутации ОАО «Альфа- Банк» филиал «Ростовский». В своей работе по противодействию легализации (отмыванию) доходов, полученных преступным путем, ОАО «Альфа- Банк» филиал «Ростовский» руководствуется основными государственными нормативными актами.

Используемые в банке базы данных:

- List OFAC. Download delimited, and fixed-field versions of the master list of Specially Designated Nationals & Blocked Persons as ASCII *.exe file. For use with MS-DOS 3.3-6.22, Windows 3.1, and Windows 95/98 http://www.treas.gov/ofac/

- База данных, содержащая перечень территорий, предоставляющих льготный налоговый режим или препятствующих предоставлению сведений о финансовой деятельности резидентов,

- База данных с требованиями оперативного характера ЦБ РФ, а также соответствующих органов государственной власти в странах местонахождения банков-корреспондентов,

- База терминов, которые обычно используются для сокрытия информации, например «СUSTOMER», «CLIENT», «ONE», «REMITTER», «VERIFIED», «FILE», «FILES», «ISLAND», «UNKNOW», «OFFSHORE» и т.д.,

База данных с требованиями к заполнению полей в соответствующих платежных и иных сообщений SWIFT,

- Другие внутренние базы данных.

В целях реализации правил, внутреннему анализу подвергается общая информация о клиентах, а также информация об операциях различного характера, проводимых клиентами через ОАО «Альфа-Банк» филиал «Ростовский» (такие как открытие и ведение банковских счетов, проведение операций в форме банковского перевода, операций с ценными бумагами, выдача кредитов, валютно-обменные и иные операции). Контролю в соответствии с правилами подлежат клиенты, постоянно обслуживающиеся в Банке, а также клиенты, проводящие разовые операции без открытия расчетных, текущих или иных счетов.

Одновременно с выявлением операций, подлежащих обязательному контролю и/или подозрительных операций клиентов, правила устанавливают принципы использования ОАО «Альфа-Банк» филиал «Ростовский» полученной информации.

2.2.3 Программы осуществления ОАО «Альфа-Банк» филиал «Ростовский» внутреннего контроля в целях противодействия легализации (отмывания) доходов, полученных преступным путем

Правилами устанавливается механизм, использование которого позволит Банку осуществлять действия, направленные на предотвращение проведения через Банк клиентских операций, связанных с легализацией (отмыванием) доходов, полученных преступным путем. Применение вышеуказанного механизма предполагает функционирование ряда программ, обеспечивающих:

- сбор информации о клиентах и их операциях, проводимых через Банк;

- обработка, изучение и анализ собранной информации;

- выявление в деятельности клиентов операций, связанных с легализацией (отмыванием) доходов, полученных преступным путем;

- осуществление контроля за деятельностью «подозрительных» клиентов;

- взаимодействие Банка с уполномоченным федеральным органом в соответствии с законодательством Российской Федерации по предоставлению сведений о выявленных операциях клиентов, связанных с легализацией (отмыванием) доходов, полученных преступным путем.

1. Программа идентификации и изучения клиентов и их деятельности.

Действие данной программы направлено на получение Банком первоначальной информации о клиенте и его деятельности на стадии первого обращения клиента в Банк. Обработка и анализ информации, полученной в результате действия данной программы, позволяет Банку на первоначальном этапе изучить потенциального клиента и его деятельность с целью оценки риска осуществления клиентом в дальнейшем легализации (отмывания) доходов, полученным преступным путем. С другой стороны, вышеуказанная информация, используется при осуществлении иных программ, действие которых направлено на противодействие легализации (отмывания) доходов, полученным преступным путем

Осуществление данной программы предусматривает проведение двух процедур:

- получение информации о клиенте и его деятельности;

- анализ информации о клиенте и его деятельности с целью оценки риска осуществления клиентом в дальнейшем легализации (отмывания) доходов, полученным преступным путем.

Сбор информации, проводимый в отношении клиентов - юридических лиц, осуществляется на основании изучения сведений, полученных в процессе анкетирования клиентов, содержащихся в документах, полученных от вышеуказанных клиентов и направляемых в установленном банком порядке для последующего хранения в юридических, кредитных или иных специальных досье.

Вышеуказанные документы должны содержать в обязательном порядке следующие данные о клиенте и его деятельности:

- наименование;

- регистрационный номер;

- место регистрации;

- место нахождения;

- почтовый и юридический адрес;

- идентификационный номер налогоплательщика (при его наличии);

- коды форм федерального государственного статистического наблюдения;

- сведения о характере деятельности клиента;

- состав учредителей (участников) клиента, включая лиц, имеющих возможность влиять на принятие решения органами клиентами;

- структуру органов управления клиента и их полномочия;

- величина зарегистрированного и оплаченного уставного (складочного) капитала или величину уставного фонда, имущества.

Сбор информации, проводимый в отношении клиентов - физических лиц, осуществляется на основании изучения сведений, содержащихся в документах, полученных от вышеуказанных клиентов и направляемых в установленном Банком порядке для последующего хранения в юридических, кредитных или иных специальных досье. Вышеуказанные документы должны содержать в обязательном порядке следующие данные о клиенте и его деятельности:

- фамилия, имя и отчество (если иное не вытекает из закона или национального обычая);

- дата и место рождения;

- место жительства (регистрации);

- место пребывания;

- сведения о документе, удостоверяющим личность клиента (наименование, серия и номер, орган, выдавший документ, дата выдачи документа);

- сведения о занятости клиента;

- идентификационный номер налогоплательщика (при его наличии).

Анализ сведений осуществляется по следующим направлениям: