| КУРСОВА РОБОТА

Становлення ощадних банків в Україні

ЗМІСТ

ВСТУП

РОЗДІЛ 1. СУТНІСТЬ КЛАСИФІКАЦІЇ КОМЕРЦІЙНОГО БАНКУ ЯК ОЩАДНОГО БАНКУ В УКРАЇНІ

1.1 Законодавчі основи банківського бізнесу в Україні

1.2 Визначення та особливі вимоги до ощадного комерційного банку в

Україні

РОЗДІЛ 2. СТРУКТУРНИЙ АНАЛІЗ ТА ВИЯВЛЕННЯ ОЩАДНИХ БАНКІВ В СИСТЕМІ КОМЕРЦІЙНИХ БАНКІВ УКРАЇНИ В 2003 – 2006 РОКАХ

2.1 Основні характеристики банківської системи України

2.2 Аналіз ресурсної бази комерційних банків України та частки депозитів фізичних осіб в ній

2.3 Аналіз відповідності характеристик ресурсної бази комерційних банків вимогам до ощадних банків та основні проблеми ідентифікації ощадних банків

РОЗДІЛ 3. ВПЛИВ ДІЯЛЬНОСТІ ФОНДУ ГАРАНТУВАННЯ ВКЛАДІВ ФІЗИЧНИХ ОСІБ В УКРАЇНІ НА ДІЯЛЬНІСТЬ ОЩАДНИХ БАНКІВ

3.1 Сутність та законодавчі основи функціонування Фонду гарантування вкладів фізичних осіб в Україні

3.2 Сучасні показники діяльності Фонду та перспективи його розвитку

ВИСНОВКИ

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

ДОДАТКИ

ВСТУП

Ресурси комерційного банку – це сукупність грошових коштів, що знаходяться у його розпорядженні і використовуються ним для виконання активних операцій. Операції , завдяки яким комерційні банки формують свої ресурси, мають назву пасивних.

Згідно з джерелами утворення банківських ресурсів в існуючій банківській практиці ресурси комерційних банків поділяють на власні, залучені та запозичені. Залучені кошти комерційного банку – це кошти, які банк залучає на вклади і депозити. Депозит (вклад) – кошти в безготівковій чи готівковій формі, що надаються фізичними чи юридичними особами в управління резиденту, визначеному фінансовою організацією згідно із чинним законодавством України, або нерезиденту на чітко визначений строк та під процент і оформлюються відповідною угодою. Депозитна операція - операція із залучення коштів на вклади (з відкриттям іменованих клієнтських рахунків) та розміщення ощадних (депозитних) сертифікатів(з відкриттям чи без відкриття іменованих клієнтських рахунків).

Держава та Національний банк України за результатами функціонування банківської системи України в 1992 – 2004 роках прийняли ряд законодавчих та розпорядчих документів, які підвищують захищеність депозитів вкладників, особливо фізичних осіб, які в ринковій економіці є основним та стабільним джерелом депозитних коштів :

Реклама

- законодавчі акти по Фонду гарантування вкладів фізичних осіб;

- нормативні акти по підвищенню вимог до спеціалізованих ощадних та інвестиційних банків по розміру їх власного (захисного) капіталу та нормативів структурного співвідношення коштів в балансі банку;

- диференціацію ставок обов'язкового резервування залучених коштів на коррахунку в НБУ для додаткової економічної привабливості для комерційних банків залучення довгострокових коштів та коштів фізичних осіб;

- зниженням облікової ставки НБУ, яка є мінімальною “ціною на гроші” в державі та є основою побудови депозитних та кредитних ставок комерційних банків.

Актуальність теми курсової роботи полягає в дослідженні ефективності роботи комерційних банків України в секторі залучення коштів фізичних осіб та ефективності регулювання діяльності «спеціалізованих ощадних банків» з боку Національного Банку України.

Об’єкт дослідження курсової роботи — на макрорівні система комерційних банків України.

Предмет дослідження курсової роботи — операції залучення вкладів населення комерційними банками та ідентифікація комерційного банку як «спеціалізованого ощадного банку» згідно законодавству України

Цілями дійсної курсової роботи є :

- вивчення основних нормативних документів, які визначають правове та операційне поле діяльності комерційних банків по роботі з залучення коштів фізичних осіб;

- аналіз поточного стану структури ресурсів в банківській системі України та місця коштів фізичних осіб в ній;

- аналіз відповідності алгоритму ідентифікації комерційного банку як «спеціалізованого ощадного банку» реальному положенню на ринку банківських депозитів фізичних осіб в банківській системі України;

- аналіз перспектив поліпшення ефективності роботи Фонда гарантування вкладів фізичних осіб України.

Методи дослідження, застосовані в дослідженнях курсової роботи –

методи ретроспективного економічного аналізу результатів діяльності банку (горизонтально-вертикальні статистичні розрізи), методи побудування алгоритмів та програм розрахунків на ПЕОМ (EXCEL-програми).

Інформаційно-методологічна база досліджень дійсної курсової роботи статистичні та нормативні документи Національного банку України, статистичні таблиці Асоціації українських банків.

РОЗДІЛ 1 СУТНІСТЬ КЛАСИФІКАЦІЇ КОМЕРЦІЙНОГО БАНКУ ЯК ОЩАДНОГО БАНКУ В УКРАЇНІ

Реклама

1.1 Законодавчі основи банківського бізнесу в Україні

Банк – це юридична особа, яка має виключне право на підставі ліцензії Національного банку України здійснювати у сукупності такі операції: залучення у вклади грошових коштів фізичних і юридичних осіб та розміщення зазначених коштів від свого імені, на власних умовах та на власний ризик, відкриття і ведення банківських рахунків фізичних та юридичних осіб;

Банківська діяльність – це залучення у вклади грошових коштів фізичних і юридичних осіб та розміщення зазначених коштів від свого імені, на власних умовах та на власний ризик, відкриття і ведення банківських рахунків фізичних та юридичних осіб;

Банківська система України складається з Національного банку України та інших банків, а також філій іноземних банків, що створені і діють на території України відповідно до положень Закону «Про банки та банківську діяльність».

Банки в Україні можуть функціонувати як універсальні або як спеціалізмвані. За спеціалізацією банки можуть бути ощадними, інвестиційними, іпотечними, розрахунковими (кліринговими).

Банк самостійно визначає напрями своєї діяльності і спеціалізацію за видами операцій. Національний банк України здійснює регулювання діяльності спеціалізованих банків через економічні нормативи та нормативно-правове забезпечення здійснюваних цими банками операцій.

Банк набуває статусу спеціалізованого банку у разі, якщо більше 50 відсотків його активів є активами одного типу. Банк набуває статусу спеціалізованого ощадного банку у разі, якщо більше 50 відсотків його пасивів є вкладами фізичних осіб.

Мінімальний розмір регулятивного капіталу (Н1) діючих банків має становити для банків, які здійснюють свою діяльність на території однієї області (регіональних), у тому числі спеціалізованих ощадних та іпотечних:

- на 1 січня 2006 року - не менше ніж 4500000 євро,

- на 1 січня 2007 року - не менше ніж 5000000 євро;

Мінімальний розмір регулятивного капіталу (Н1) знову створених банків має становити для банків, які здійснюють свою діяльність на території однієї області (регіональних), у тому числі спеціалізованих ощадних та іпотечних:

- до одного року діяльності - 3000000 євро,

- до двох років діяльності - 3500000 євро,

- до трьох років діяльності - 4000000 євро,

- до чотирьох років діяльності - 4500000 євро,

- починаючи з п'ятого року діяльності - 5000000 євро;

Для банків, які здійснюють свою діяльність на території всієї України (міжрегіональних), у тому числі спеціалізованих інвестиційних і розрахункових (клірингових), центрального кооперативного банку:

- до одного року діяльності - 5000000 євро,

- до двох років діяльності - 5500000 євро,

- до трьох років діяльності - 6000000 євро,

- до чотирьох років діяльності - 7000000 євро,

- починаючи з п'ятого року діяльності - 8000000 євро.

1.2 Визначення та особливі вимоги до ощадного комерційного банку в Україні

Національний банк здійснює регулювання діяльності спеціалізованих банків і встановлює спеціальні вимоги стосовно певного виду діяльності банків.

Банк набуває статусу спеціалізованого банку, якщо більше 50 відсотків його активів є активами одного типу, пов'язаного з іпотекою, інвестиційною діяльністю, кліринговою діяльністю, а також статусу ощадного банку, - якщо більше 50 відсотків його пасивів є вкладами фізичних осіб[1]

.

Спеціалізованим банкам та уповноваженим банкам, що спеціалізуються на здійсненні однієї чи декількох банківських операцій, залучають кошти фізичних осіб для довгострокового кредитування будівництва житла, у зв'язку із концентрацією ризиків установлюються спеціальні (підвищені) значення економічних нормативів для забезпечення більш високого, порівняно з універсальними банками, рівня адекватності регулятивного та основного капіталу, рівня ліквідності та запобігання надмірному перекладанню банками ризиків на своїх кредиторів (вкладників).

Для спеціалізованих ощадних банків установлюються спеціальні значення таких економічних нормативів:

- нормативу миттєвої ліквідності (Н4) - не менше ніж 30 відсотків;

- нормативу максимального розміру кредитного ризику на одного контрагента (Н7) у розмірі:

а) не більше ніж 20 відсотків - для банків, які мають обсяг негативно класифікованих активів не більше ніж 10 відсотків від загальної суми кредитного портфеля, дебіторської заборгованості, портфеля цінних паперів та коштів, що містяться на кореспондентських рахунках, які відкриті в інших банках (далі - відповідна група активів);

б) не більше ніж 15 відсотків - для банків, які мають обсяг негативно класифікованих активів від 10 до 20 відсотків від відповідної групи активів;

не більше ніж 10 відсотків - для банків, які мають обсяг негативно класифікованих активів від 20 до 30 відсотків від відповідної групи активів;

в) не більше ніж 5 відсотків - для банків, які мають обсяг негативно класифікованих активів більше ніж 30 відсотків від відповідної групи активів або якщо формування резервів під активні операції здійснено не в повному обсязі;

- нормативу максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру (Н9), - не більше ніж 2 відсотки;

- норматив максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам (Н10) - у розмірі:

а) не більше ніж 20 відсотків - для банків, які мають обсяг негативно класифікованих активів менше ніж 7 відсотків від відповідної групи активів;

б) не більше ніж 10 відсотків - для банків, які мають обсяг негативно класифікованих активів від 7 до 10 відсотків від відповідної групи активів.

Якщо обсяг негативно класифікованих активів банку становить більше 10 відсотків від відповідної групи активів, то банк не має права збільшувати обсяг операцій з інсайдерами банку (забороняється укладати нові договори або продовжувати строк діючих з такими особами) до часу зниження обсягу негативно класифікованих активів нижче ніж 10 відсотків.

Нормативні значення інших економічних нормативів для спеціалізованих банків та уповноважених банків, що залучають кошти фізичних осіб для фінансування житлового будівництва, установлюються такі самі, як для універсальних банків.

Залучення вкладів фізичних осіб спеціалізованими банками (крім спеціалізованих ощадних банків) не може становити більше 5 відсотків регулятивного капіталу банку.

До зобов'язань банку за вкладами фізичних осіб належать:

- поточні рахунки фізичних осіб;

- кошти фізичних осіб у довірчому управлінні;

- кошти в розрахунках фізичних осіб;

- кошти фізичних осіб для розрахунків платіжними картками;

- нараховані витрати за коштами до запитання фізичних осіб;

- короткострокові депозити фізичних осіб;

- довгострокові депозити фізичних осіб;

- нараховані витрати за строковими коштами фізичних осіб;

- ощадні (депозитні) сертифікати, емітовані банком (тільки у частині іменних ощадних сертифікатів);

- нараховані витрати за ощадними (депозитними) сертифікатами, емітованими банком (тільки в частині іменних ощадних сертифікатів).

Максимальний розмір залучення вкладів фізичних осіб недокапіталізованих банків не повинен становити більше 100 % регулятивного капіталу банку.

Для значно недокапіталізованих і критично недокапіталізованих банків забороняється додаткове залучення вкладів фізичних осіб або продовження дії угод з фізичними особами до часу досягнення такими банками рівня не нижче достатньо капіталізованих банків.

Максимальний розмір залучення вкладів фізичних осіб для всіх новостворених банків має становити:

- протягом першого року діяльності - співвідношення вкладів фізичних осіб до регулятивного капіталу має бути не більше ніж 50 відсотків;

- протягом другого року діяльності - співвідношення вкладів фізичних осіб до регулятивного капіталу має бути не більше ніж 100 відсотків.

Надалі, якщо банк має високий і стабільний рівень надходжень, що забезпечує його прибуткову діяльність, основні показники фінансової діяльності банку відповідають нормативним вимогам або перевищують їх, за результатами інспекційної перевірки банк є добре або достатньо капіталізованим, то він може залучати вклади фізичних осіб без цих обмежень.

Недотримання банками встановлених спеціальних значень економічних нормативів є підставою для вжиття Національним банком відповідних заходів впливу згідно з Законом України "Про банки і банківську діяльність" та нормативно-правовими актами Національного банку з питань застосування до банків заходів впливу за порушення вимог банківського законодавства.

Порядок дотримання спеціальних значень економічних нормативів, установлених для спеціалізованих ощадних банків:

1. Банки самостійно визначають напрями своєї діяльності і спеціалізацію за видами операцій.

Якщо більше ніж 50 відсотків пасивів банку є вкладами фізичних осіб (незалежно від типу активів), то такий банк набуває статусу спеціалізованого ощадного банку і має дотримуватися економічних нормативів у розмірі, що встановлений для спеціалізованих ощадних банків, у порядку, визначеному цією главою.

2. Банки зобов'язані постійно за станом на кожний робочий день визначати співвідношення середньоарифметичних залишків за вкладами фізичних осіб до середньоарифметичних залишків пасивів банку (далі - співвідношення) за останні 30 календарних днів поспіль згідно з даними форми "1Д "Баланс банку" без урахування розрахунків між філіями та іншими підвідомчими установами банку.

3. Якщо визначене співвідношення досягне більше ніж 50 відсотків пасивів, то банк зобов'язаний з наступного робочого дня дотримуватися економічних нормативів у значеннях, що встановлені для спеціалізованих ощадних банків з урахуванням вимог цієї глави.

4. Визначення співвідношення та контроль за дотриманням економічних нормативів банками здійснюються таким чином:

а) територіальне управління Національного банку (Департамент банківського регулювання і нагляду) щоденно контролює значення визначеного вище співвідношення.

Якщо на певну дату (за останні 30 календарних днів поспіль) співвідно-шення за розрахунками банку досягне 45 відсотків і більше, то банк має надіслати до територіального управління Національного банку (Департаменту банківського регулювання і нагляду) обґрунтовані пояснення щодо причин, унаслідок яких утворилося таке співвідношення, або про намір банку (визначений у стратегії банку) набути статус спеціалізованого ощадного;

б) якщо на певну дату співвідношення за розрахунками банку становитиме більше ніж 50 відсотків пасивів, то банк з наступного робочого дня має дотримуватися протягом 180 календарних днів значень економічних нормативів, що встановлені для спеціалізованих ощадних банків.

Крім того, банки мають дотримуватися нормативів кредитного ризику в такому порядку:

- за новими угодами, що укладаються банком з дня застосування економічних нормативів, що встановлені для спеціалізованих ощадних банків, - у розмірі, що встановлений для спеціалізованих ощадних банків;

- за кредитами та іншими вкладеннями, які розміщені до дня застосування економічних нормативів, що встановлені для спеціалізованих ощадних банків, - у розмірі, що встановлений для універсальних банків, у разі пролонгації угод за цими кредитами та вкладеннями - у розмірі, що встановлений для спеціалізованих ощадних банків.

Банк, отримавши від Національного банку протокольне повідомлення щодо перевищення визначеного співвідношення більше ніж 50 відсотків пасивів, надсилає підтвердження до територіального управління Національного банку (Департаменту банківського регулювання і нагляду) про потребу дотримання з наступного робочого дня визначених у цьому пункті нормативів;

в) якщо через 180 календарних днів з дня застосування економічних нормативів у значеннях, що встановлені для спеціалізованих ощадних банків, співвідношення за цей період становитиме 50 і менше відсотків, то банк, починаючи з наступного робочого дня, має дотримуватися економічних нормативів у значеннях, що встановлені для універсальних банків.

Якщо за 180 календарних днів з дня застосування економічних нормативів у значеннях, що встановлені для спеціалізованих ощадних банків, співвідношення за цей період становитиме більше ніж 50 відсотків, то банк має дотримуватися протягом наступних 360 днів значень економічних нормативів, що встановлені для спеціалізованих ощадних банків;

г) якщо через 360 днів з дня застосування економічних нормативів у значеннях, що встановлені для спеціалізованих ощадних банків, співвідношення, визначене за останні 180 календарних днів, становитиме 50 відсотків і менше, то банк з наступного робочого дня має дотримуватися економічних нормативів у значеннях, що встановлені для універсальних банків.

Якщо через 360 днів з дня застосування економічних нормативів у значеннях, що встановлені для спеціалізованих ощадних банків, співвідношення, визначене за останні 180 календарних днів, становитиме більше 50 відсотків, то банк має дотримуватися економічних нормативів у значеннях, що встановлені для спеціалізованих ощадних банків протягом наступних 360 днів.

РОЗДІЛ 2 СТРУКТУРНИЙ АНАЛІЗ ТА ВИЯВЛЕННЯ ОЩАДНИХ БАНКІВ В СИСТЕМІ КОМЕРЦІЙНИХ БАНКІВ УКРАЇНИ В 2003 – 2006 РОКАХ

2.1 Основні характеристики банківської системи України

За 2006 рік банківська система поповнилася 13 банками (ЗАТ «АКБ «Сигмабанк», АКБ «Престиж», ТОВ «КБ «Дельта», ТОВ «АІС - банк», ТОВ «Партнер - Банк», ТОВ «Банк Богуслав», ЗАТ «КБ «Конкорд», ВАТ «КБ «Іпобанк», ЗАТ «Фінансбанк», ЗАТ «Вест Файненс енд Кредит Банк», ТОВ «Європейський газовий банк, ВАТ «РД Банк», ТОВ "Укрфінансбанк")[2]

.

За станом на 1 січня 2007 року ліцензію Національного банку на здійснення банківських операцій в Україні мали 170 банків, у тому числі: 135 банків (79,4 % від загальної кількості діючих банків) - акціонерні товариства (з них: 91 банк (53,5%) - відкриті акціонерні товариства, 44 банки (25,9%) - закриті акціонерні товариства), 35 банків (20,6%) - товариства з обмеженою відповідальністю.

Філійна мережа банків України складається з 1415 діючих філій.

У стані ліквідації перебуває 19 банків, з них 16 банків ліквідуються за рішенням НБУ, 3 – за рішеннями господарських (арбітражних) судів.

У 2006 року продовжувала тривати тенденція зростання основних показників діяльності банків (Додаток А).

Капітал (балансовий) банків збільшився на 70,0 % і за станом на 01.01.2007 р. становить 43,3 млрд.грн.

Зростання капіталу банків, в основному, відбулося за рахунок збільшення сплаченого зареєстрованого статутного капіталу - на 10,1 млрд.грн. або на 62,7 %, загальних резервів, резервного фонду та інших фондів банку – на 1,7 млрд.грн. або на 58,2%, емісійних різниць – на 0,7 млрд.грн. або в 2,2 рази.

Капітал (балансовий) банків має таку структуру. Сплачений зареєстрований статутний капітал складає 60,7 % від капіталу, дивіденди, що спрямовані на збільшення статутного капіталу – 0,3%, емісійні різниці – 2,8%, загальні резерви, резервний фонд та інші фонди банків – 10,8 %, результат минулих років – 1,7 %, результат поточного року – 10,5 %, результат переоцінки основних засобів, нематеріальних активів та інвестицій в асоційовані та дочірні компанії – 13,2 %.

За 2006 рік зобов’язання банків України збільшилися на 57,7% або на 108,7 млрд.грн. і на 01.01.2007 становили 297,2 млрд.грн., в т.ч. нерезиденти 23,7 % від зобов’язань.

Збільшення зобов`язань банків відбулось, в основному, за рахунок строкових вкладів (депозитів) інших банків та кредитів, що отримані від інших банків – на 40,2 млрд.грн. або в 2,5 разів, збільшення коштів фізичних осіб - на 33,5 млрд.грн. або на 46,2 %, коштів суб’єктів господарювання – на 15,7 млрд.грн. або на 25,6%, кредитів, що отримані від міжнародних та інших фінансових організацій – на 4,8 млрд.грн. або в 2,4 рази, коррахунків інших банків – на 3,7 млрд.грн. або в 2 рази, цінних паперів власного боргу – на 3,3 млрд.грн. або в 2,2 рази, субординованого боргу - на 2,1 млрд.грн. або на 83,0%.

Зобов`язання банків мають таку структуру. Кошти Національного банку України складають 0,5 % від загальної суми зобов’язань; коррахунки інших банків – 2,5%; строкові вклади (депозити) інших банків та кредити, що отримані від інших банків – 22,8%; кошти суб’єктів господарювання – 25,9 %; кошти фізичних осіб – 35,7 %; кошти небанківських фінансових установ – 2,5 %; кошти бюджету та позабюджетних фондів – 0,6 %; кредити, що отримані від міжнародних та інших фінансових організацій – 2,8%, цінні папери власного боргу – 2,1 %; субординований борг – 1,6 %; інші зобов`язання – 3,0%.

Банки мають таку структуру коштів населення з точки зору строковості. Строкові кошти складають 81,8 млрд.грн. або 77,2 % від загальної суми вкладів, а кошти до запитання – 24,2 млрд.грн. або 22,8 %. Кошти в національній валюті складають 53,8% від загальної суми коштів фізичних осіб.

Збалансоване зростання активів та покращення їх структури і якості є необхідною умовою стабільного функціонування і розвитку банків. У 2006 році активи збільшилися на 59,2 % або на 126,6 млрд.грн. і становлять 340,4 млрд.грн. Загальні активи збільшились на 58,3 % або на 130,1 млрд.грн. і складають 353,1 млрд.грн., в т.ч. нерезиденти – 5,0 % від загальних активів.

Збільшення загальних активів відбулось, в основному, за рахунок збільшення кредитів, наданих банками - на 113,3 млрд.грн. або на 72,5 %, з них: кредитів, що надані суб’єктам господарювання – на 58,6 млрд.грн. або на 53,8%, кредитів, наданих фізичним особам – на 44,6 млрд.грн. або в 2,3 рази.

Банки мають таку структуру загальних активів. Високоліквідні активи складають – 12,7 % від суми загальних активів, кредитні операції – 76,4 %, вкладення в цінні папери – 4,1 %, дебіторська заборгованість – 0,4 %, основні засоби та нематеріальні активи – 5,3 %, нараховані доходи до отримання – 0,8 %, інші активи – 0,3% від суми загальних активів. Продовжували зростати довгострокові кредити. За поточний рік вони збільшилися на 82,3 % і на 01.01.2007 р. становили 157,2 млрд.грн. або 58,3 % від наданих кредитів.

Одним з важливих завдань для банків залишається забезпечення прибуткової діяльності та підвищення ефективності діяльності банків. За 2006 рік прибуток банків склав 4,6 млрд.грн., що майже у 2 рази більше, ніж за 2005 рік ( 2,2 млрд.грн.). Порівняно з минулим роком доходи банків збільшились на 14,1 млрд.грн. або на 51,2 % і склали 41,6 млрд.грн., в т.ч. процентні доходи становили 30,2 млрд.грн. (або 72,6 % від загальних доходів), комісійні доходи – 8,3 млрд.грн. (20,0%), результат від торговельних операцій – 2,0 млрд.грн. (4,9%), інші операційні доходи – 0,8 млрд.грн. (1,9%), інші доходи – 0,1 млрд.грн. (0,3%), повернення списаних активів – 0,1 млрд.грн. (0,3%).

Порівняно з відповідним періодом минулого року витрати банків збільшились на 11,7 млрд.грн. або на 46,2% і склали 37,1 млрд.грн., в т.ч. процентні витрати становили 16,6 млрд.грн. (або 44,7 % від загальних витрат), комісійні витрати – 0,7 млрд.грн. (2,0%), інші операційні витрати –1,9 млрд.грн. (5,1 %), загальні адміністративні витрати – 12,1 млрд.грн. (32,7 %), відрахування в резерви – 4,4 млрд.грн. (12,0%), податок на прибуток – 1,3 млрд.грн. (3,5%).

2.2 Аналіз ресурсної бази комерційних банків України та частки депозитів фізичних осіб в ній

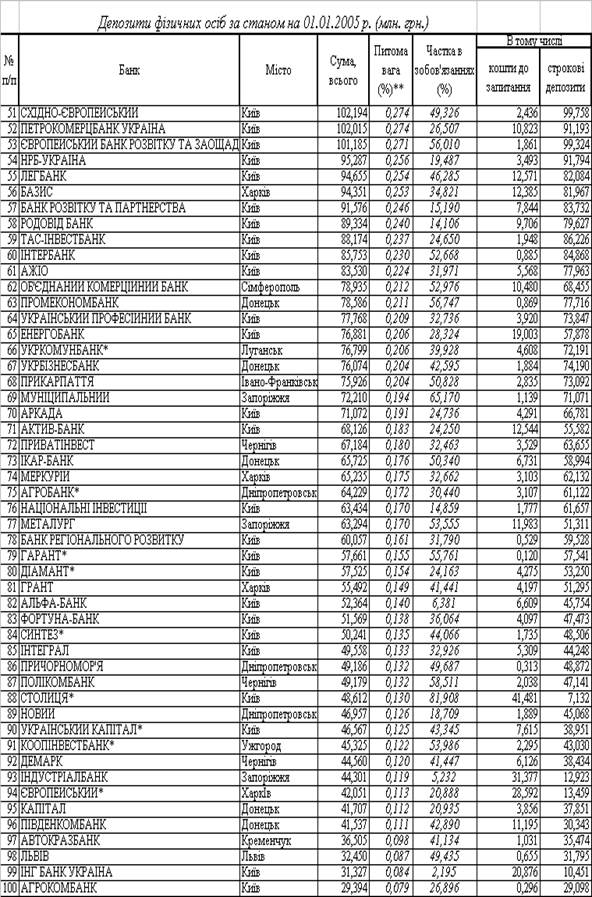

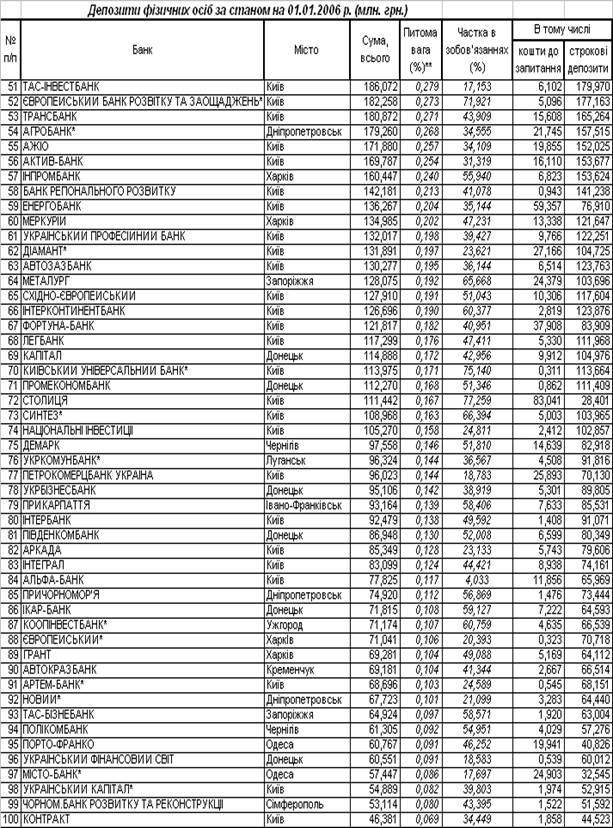

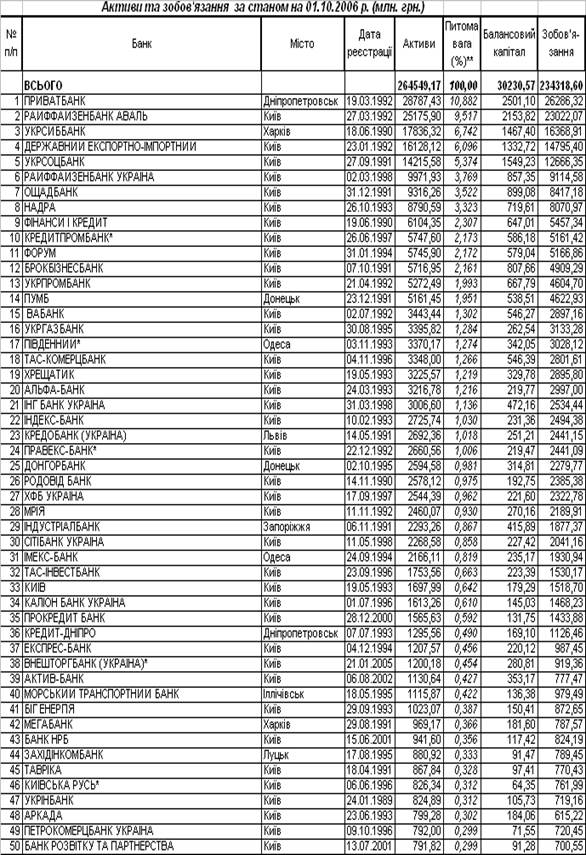

В табл. Б.1 – Б.8 Додатку Б наведені основні характеристики структури ресурсної бази перших 100 комерційних банків України станом на 01.01.2005 року (за 2004 рік), 01.01.2006 року(за 2005 рік) та на 01.10.2006 року (за 9 місяців 2006 року), отримані за даними Асоціації комерційних банків України.

На рис.2.1 – 2.3 наведені графіки розподілу абсолютних сум депозитів фізичних осіб в перших за обсягами активів 30 банках України станом на 01.01.2005 року, 01.01.2006 року, 01.10.2006 року.

З позиції оцінки абсолютних обсягів депозитів фізичних осіб суму більше 1 млрд.грн. мали в балансі:

- станом на 01.01.2005 року - 9 банків;

- станом на 01.01.2006 року - 15 банків;

- станом на 01.10.2006 року - 19 банків;

Явними лідерами ринку депозитів фізичних осіб стабільно залишаються 3 банки:

- 1 місце – АКБ «Приватбанк»:

- 5,558 млрд.грн. на 01.01.2005;

- 9,966 млрд.грн. на 01.01.2006;

- 13,099 млрд.грн. на 01.10.2006;

- 2 місце – АКБ «Аваль» («Райффайзен Аваль»):

- 5,021 млрд.грн. на 01.01.2005;

- 9,165 млрд.грн. на 01.01.2006;

- 9,768 млрд.грн. на 01.10.2006;

3 місце – АКБ «Державний Ощадбанк»:

- 3,459 млрд.грн. на 01.01.2005;

- 5,862 млрд.грн. на 01.01.2006;

- 6,845 млрд.грн. на 01.10.2006;

Рис.2.1. Абсолютні суми депозитів фізичних осіб в перших за обсягами активів 30 банках України станом на 01.01.2005 року

Рис.2.2. Абсолютні суми депозитів фізичних осіб в перших за обсягами активів 30 банках України станом на 01.01.2006 року

Рис.2.3. Абсолютні суми депозитів фізичних осіб в перших за обсягами активів 30 банках України станом на 01.10.2006 року

Рис.2.4. Відносна частка суми депозитів фізичних осіб в пасивах банків України, які претендують на спеціалізацію “ощадний банк” станом на 01.01.2005 року

Рис.2.5 Відносна частка суми депозитів фізичних осіб в пасивах банків України, які претендують на спеціалізацію «ощадний банк» станом на 01.01.2006 року

Рис.2.6. Відносна частка суми депозитів фізичних осіб в пасивах банків України, які претендують на спеціалізацію «ощадний банк» станом на 01.10.2006 року

2.3 Аналіз відповідності характеристик ресурсної бази комерційних банків вимогам до ощадних банків та основні проблеми ідентифікації ощадних банків

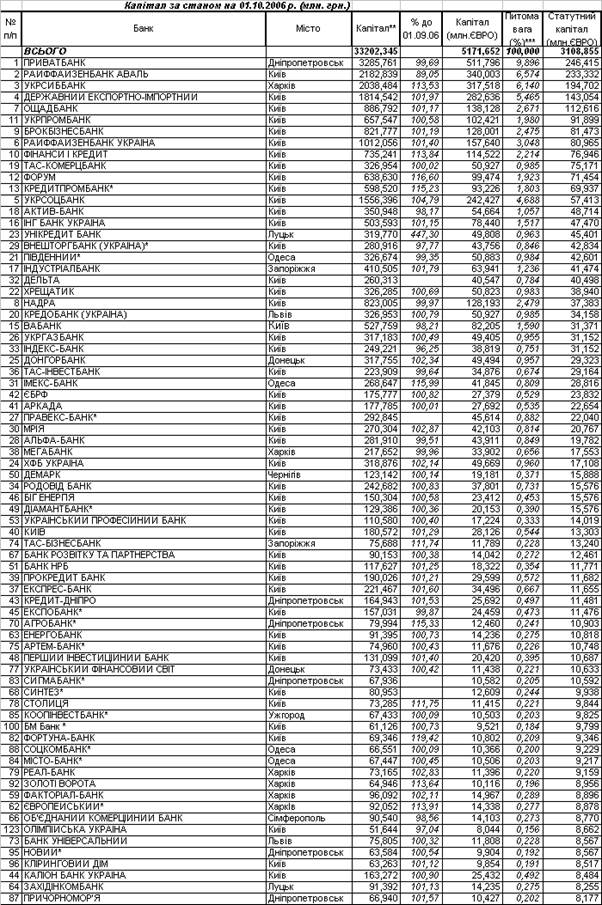

Аналізуючи нормативні вимоги Національного банку України до спецілізованих ощадних банків, можна виділити 2 основні показника:

- розмір статутного капіталу, який повинен бути на 01.01.2007 року не менше 8 млн.євро для загальноукраїнських банків та не менше 5 млн.євро для банків, які ведуть свою діяльність тільки в одній області України;

- сума залучених коштів фізичних осіб (поточних та строкових) повинна перевищувати 50% від загальних пасивів комерційного банку (власних та залучених коштів);

Згідно даним табл.Б.7 Додатку Б станом на 01.10.2006 року по розміру статутного капіталу вимогам для спеціалізованого ощадного банку відповідають 64 комерційних банка України.

Згідно рис.2.6 станом на 01.10.2006 року по відсотковій частці коштів фізичних осіб в пасивах банку вимогам для спеціалізованого ощадного банку відповідають тільки 9 комерційних банків України.

На рис.2.7 – 2.8 наведенні результати аналізу відповідності лідерства комерційних банків України на ринку залучення коштів фізичних осіб по абсолютним обсягам залучення коштів та відповідних коефіцієнтів частки коштів фізичних осіб в пасивах комерційних банків.

Як показує аналіз даних рис.2.7 – 2.8, станом на 01.01.2005 року до спеціалізованих ощадних банків відносилися 4 банки, станом на 01.10.2006 року до спеціалізованих ощадних банків відносяться 5 банків. При цьому нонсенсом є те, що лідери ринку депозитів фізичних осіб АКБ «Приватбанк» та АКБ «Райффайзен-Аваль», які залучили 27% загальної суми вкладів, - не є «ощадними банками», як і 5 комерційних банків, які мають більше 2 млрд.грн. залучених коштів фізосіб.

Рис.2.7 Ідентифікація лідерів депозитного ринку фізичних осіб кваліфікаційним умовам НБУ – «спеціалізований ощадний банк» станом 01.01.2005 року

Рис.2.8. Ідентифікація лідерів депозитного ринку фізичних осіб кваліфікаційним умовам НБУ – «спеціалізований ощадний банк»станом на 01.01.2005 року

РОЗДІЛ 3

ВПЛИВ ДІЯЛЬНОСТІ ФОНДУ ГАРАНТУВАННЯ ВКЛАДІВ ФІЗИЧНИХ ОСІБ В УКРАЇНІ НА ДІЯЛЬНІСТЬ ОЩАДНИХ БАНКІВ

3.1 Сутність та законодавчі основи функціонування Фонду гарантування вкладів фізичних осіб в Україні

Законом України встановлені засади функціонування Фонду гарантування вкладів фізичних осіб, порядок відшкодування вкладів вкладникам банків - учасників (тимчасових учасників) Фонду, а також регулюються відносини між Фондом, Кабінетом Міністрів України та Національним банком України.

а) Учасники Фонду гарантування вкладів фізичних осіб

Учасниками Фонду гарантування вкладів фізичних осіб (далі - Фонд) є банки - юридичні особи, які зареєстровані в Державному реєстрі банків, який ведеться Національним банком України, та мають банківську ліцензію на право здійснювати банківську діяльність. Участь у Фонді зазначених банків є обов'язковою.

Учасники Фонду зобов'язані сплачувати збори до Фонду. Учасником Фонду є банк, який виконує встановлені Національним банком України економічні нормативи щодо достатності капіталу і платоспроможності та може виконувати свої зобов'язання перед вкладниками.

Банки - учасники Фонду, які не виконують встановлених Національним банком України економічних нормативів щодо достатності капіталу, платоспроможності та/або яким за рішенням Національного банку України зупинено дію банківської ліцензії Національного банку України на здійснення банківської діяльності, переводяться за рішенням адміністративної ради Фонду, прийнятим на підставі інформації Національного банку України, одержаної за результатами моніторингу діяльності банків, до категорії тимчасових учасників Фонду. Після переведення до категорії тимчасових учасників Фонду банк, вклади фізичних осіб до якого залучені до дня його переведення до цієї категорії, зобов'язаний сплачувати збори до Фонду до повного виконання зобов'язань перед вкладниками по виплаті їхніх вкладів та нарахованих відсотків.

У разі відкликання банківської ліцензії Національного банку України на здійснення банківської діяльності адміністративна рада Фонду за поданням Національного банку України приймає рішення про виключення цього банку з числа учасників (тимчасових учасників) Фонду.

Виключення банку з числа учасників (тимчасових учасників) Фонду не позбавляє вкладників, вклади яких були залучені до дня виключення його з числа учасників (тимчасових учасників) Фонду, права на відшкодування таких вкладів у разі настання їх недоступності відповідно до цього Закону.

б) Гарантії за вкладом

Фонд гарантує кожному вкладнику банку - учасника (тимчасового учасника) Фонду відшкодування коштів за його вкладами, включаючи відсотки, в розмірі вкладів на день настання недоступності вкладів, але не більше 1200 гривень по вкладах у кожному із таких банків. Зазначений розмір відшкодування коштів за вкладами, включаючи відсотки, за рахунок коштів Фонду може бути збільшено за рішенням адміністративної ради Фонду залежно від тенденцій розвитку ринку ресурсів, залучених від вкладників банками - учасниками (тимчасовими учасниками) Фонду.

У разі розміщення вкладником в одному банку - учаснику (тимчасовому учаснику) Фонду кількох вкладів Фонд гарантує відшкодування коштів за такими вкладами, включаючи відсотки, у розмірі загальної суми вкладів за станом на день настання недоступності вкладів, але не більше розміру, встановленого відповідно до частини першої цієї статті.

Якщо вкладник має вклади у кількох банках - учасниках (тимчасових учасниках) Фонду, які в подальшому реорганізувалися шляхом їх злиття, приєднання або перетворення в один банк - юридичну особу, Фонд гарантує відшкодування коштів за цими вкладами до закінчення строку дії договорів за цими вкладами на тих самих умовах, що й до реорганізації. Вклади, залучені після реорганізації банків - учасників (тимчасових учасників) Фонду, гарантуються Фондом у загальній сумі, але не більше розміру, встановленого відповідно до частини першої цієї статті. Вклади, розмір яких становить менше 1 гривні, не підлягають відшкодуванню.

Відшкодування вкладів в іноземній валюті відбувається у національній валюті України після перерахування суми вкладу за офіційним (обмінним) курсом Національного банку України на день настання недоступності вкладів.

в) Обмеження гарантії

Фонд не відшкодовує гарантовану суму за вкладами, розміщеними:

1) членами наглядової ради, ради директорів і ревізійної комісії банку, вклади в якому є недоступними;

2) працівниками незалежних аудиторських фірм (аудиторами), які здійснювали аудиторські перевірки банку протягом останніх трьох років;

3) акціонерами, частка яких перевищує 10 відсотків статутного капіталу банку;

4) третіми особами, які діють від імені вкладників, зазначених у пунктах 1, 2, 3 цієї статті;

5) вкладниками, які на індивідуальній основі отримують від банку пільгові відсотки та мають фінансові привілеї, що призвели до погіршення фінансового стану банку;

6) вкладниками, які не ідентифіковані ліквідаційною комісією.

г) Інформація для вкладників

Банки - учасники (тимчасові учасники) Фонду зобов'язані:

а) розміщувати у всіх приміщеннях, до яких мають доступ вкладники, інформацію про систему гарантування вкладів;

б) надавати інформацію про види вкладів, що підлягають гарантуванню Фондом, обсяги і порядок їх відшкодування.

Банкам - учасникам (тимчасовим учасникам) забороняється використовувати інформацію, що стосується гарантування вкладів, у рекламі з метою сприяння збільшенню загальної суми вкладів. Банк зобов'язаний обмежувати рекламу щодо гарантування вкладів з посиланням на участь у Фонді.

Фонд зобов'язаний двічі на рік за станом на 1 січня та 1 липня публікувати в офіційних засобах масової інформації реєстр банків - учасників (тимчасових учасників) Фонду протягом одного місяця після настання зазначених строків.

д.) Надання інформації для Фонду

Фонд має право одержувати від Національного банку України інформацію, необхідну для виконання ним функцій, передбачених цим Законом.

Національний банк України зобов'язаний у тижневий строк інформувати Фонд про:

1) надання банку банківської ліцензії на право здійснювати банківську діяльність;

2) застосування до банку заходів впливу;

3) відкликання банківської ліцензії на право здійснювати банківську діяльність.

Банки - учасники (тимчасові учасники) Фонду зобов'язані подавати Фонду балансові звіти, аудиторські висновки, інші визначені Фондом форми звітності, документи та інформацію, що необхідні для виконання Фондом функцій, передбачених цим Законом.

Ліквідатор банку - учасника (тимчасового учасника) Фонду зобов'язаний надати Фонду інформацію та передбачені законодавством документи, необхідні для виконання Фондом функції щодо забезпечення відшкодування коштів вкладникам. Для виконання власних функцій Фонд визначає обов'язкові форми звітності для банків - учасників (тимчасових учасників) Фонду.

Посадові особи Фонду зобов'язані додержувати вимог законодавства про збереження банківської таємниці щодо інформації, одержаної із зазначених у цій статті джерел.

ж) Правовий статус Фонду

Фонд є державною спеціалізованою установою, яка виконує функції державного управління у сфері гарантування вкладів фізичних осіб.

Фонд є юридичною особою, має відокремлене майно, яке є об'єктом права державної власності і перебуває у його повному господарському віданні.

Фонд є економічно самостійною установою, яка не має на меті одержання прибутку, має самостійний баланс, поточний та інші рахунки в Національному банку України. Фонд має печатку із своїм найменуванням, веде облік і звітність відповідно до законодавства. Місцезнаходження Фонду місто Київ.

з) Нормативно-правові акти Фонду

Фонд видає нормативно-правові акти з питань, віднесених до його повноважень, які є обов'язковими до виконання банками - учасниками (тимчасовими учасниками) Фонду.

Нормативно-правові акти видаються у формі інструкцій, положень, правил, які затверджуються рішенням адміністративної ради Фонду.

Нормативно-правові акти Фонду підлягають державній реєстрації в порядку, встановленому законодавством України.

З метою забезпечення захищеності вкладів фізичних осіб Фонд відповідно до визначеного ним порядку встановлює для банків - учасників (тимчасових учасників) Фонду обов'язкові стандарти - вимоги до банків щодо їх членства у Фонді, які встановлюються нормативно-правовими актами Фонду.

Двічі на рік за станом на 1 січня та на 1 липня Фонд публікує в офіційних засобах масової інформації звіт про свою діяльність.

Один раз на рік діяльність Фонду перевіряється незалежною аудиторською фірмою, яка визначається згідно з рішенням його адміністративної ради.

Фонд подає річний звіт разом з аудиторським висновком Кабінету Міністрів України і Національному банку України до 1 липня року, наступного за звітним.

Річний звіт Фонду, достовірність якого має бути підтверджена незалежною аудиторською фірмою, підлягає опублікуванню в офіційних засобах масової інформації відповідно до законодавства.

і) Адміністративна рада та виконавча дирекція Фонду

Керівними органами Фонду є адміністративна рада та виконавча дирекція.

Адміністративна рада Фонду діє у складі п'яти осіб, які є громадянами України, постійно проживають в Україні, мають вищу фінансово-економічну чи юридичну освіту, стаж роботи за фахом не менше ніж п'ять років.

Адміністративна рада формується шляхом делегування до її складу двох представників Кабінету Міністрів України, двох представників Національного банку України, одного представника асоціації банків.

Очолює адміністративну раду голова, який щорічно обирається адміністративною радою з числа її членів. Члени адміністративної ради не можуть бути членами органів управління або акціонерами будь-якого банку. Строк повноважень члена адміністративної ради становить чотири роки і може бути продовжено на наступний строк, але не більше ніж на два строки.

Виконавчу дирекцію очолює директор-розпорядник Фонду. Директор-розпорядник Фонду та члени виконавчої дирекції призначаються на посади та звільняються з посад адміністративною радою.

Директором-розпорядником та членами виконавчої дирекції можуть бути громадяни України, які постійно проживають в Україні, мають вищу фінансово-економічну чи юридичну освіту, стаж роботи за фахом не менше ніж п'ять років.

к) Джерела формування коштів Фонду

Джерелами формування коштів Фонду є:

1) початкові збори з банків - учасників Фонду;

2) регулярні збори з банків - учасників (тимчасових учасників) Фонду;

3) спеціальні збори з банків - учасників (тимчасових учасників) Фонду;

4) кошти, внесені Національним банком України в розмірі 20 мільйонів гривень;

5) доходи, одержані від інвестування коштів Фонду в державні цінні папери України;

6) кредити, залучені від Кабінету Міністрів України, Національного банку України, банків та іноземних кредиторів;

7) пеня, яку сплачують банки - учасники (тимчасові учасники) Фонду за несвоєчасне або неповне перерахування зборів до Фонду;

8) доходи від депозитів, розміщених Фондом у Національному банку України.

Фонд є єдиним розпорядником коштів, акумульованих у процесі його діяльності.

Фонд має право придбавати та орендувати майно, необхідне для виконання його функцій, у межах кошторису витрат, затвердженого адміністративною радою і погодженого з Міністерством фінансів України та Національним банком України. Кошти Фонду не включаються до Державного бюджету України.

Початковий збір до Фонду в розмірі одного відсотка зареєстрованого статутного капіталу банку перераховується банками - учасниками на рахунок Фонду протягом тридцяти календарних днів з дня одержання банківської ліцензії на здійснення банківської діяльності.

Нарахування регулярного збору до Фонду здійснюється банками - учасниками (тимчасовими учасниками) Фонду двічі на рік по 0,25 відсотка загальної суми вкладів, включаючи нараховані за вкладами відсотки, за станом на 31 грудня року, що передує поточному, та 30 червня поточного року.

Встановлення спеціального збору до Фонду здійснюється, якщо поточні доходи Фонду є недостатніми для виконання ним у повному обсязі своїх зобов'язань щодо обслуговування та погашення залучених кредитів, спрямованих на відшкодування коштів вкладникам банків - учасників (тимчасових учасників) Фонду. Рішення про встановлення спеціального збору приймає адміністративна рада за погодженням з Національним банком України. Загальний розмір спеціальних зборів, сплачених банками - учасниками (тимчасовими учасниками) Фонду протягом року (в разі вичерпання фінансових можливостей Фонду для виконання покладених на нього завдань), не повинен перевищувати розміру щорічного регулярного збору з банку - учасника (тимчасового учасника) Фонду.

Національний банк України має право надавати Фонду кредит під заставу цінних паперів за ціною не нижче індексу інфляції строком на п'ять років.

л) Порядок та право на відшкодування коштів за вкладом

Вкладники набувають право на одержання гарантованої суми відшкодування коштів за вкладами за рахунок коштів Фонду в грошовій одиниці України з дня настання недоступності вкладів.

Ліквідатор банку - учасника (тимчасового учасника) Фонду має надати Фонду протягом двадцяти робочих днів з дня настання недоступності вкладів повний перелік вкладників, які мають право на відшкодування коштів за вкладами, із визначенням їх розрахункової суми, яка підлягає відшкодуванню відповідно до цього Закону.

На підставі одержаного від ліквідатора банку - учасника (тимчасового учасника) Фонду переліку вкладників із визначенням розрахункової суми, яка підлягає відшкодуванню за рахунок коштів Фонду. Фонд у місячний строк перевіряє подані розрахунки з урахуванням вимог статті 4 цього Закону та приймає рішення про відшкодування коштів вкладникам. Фонд протягом трьох робочих днів з дня прийняття рішення про відшкодування Фондом коштів за вкладами фізичних осіб повідомляє вкладників через офіційні засоби масової інформації. З дня настання недоступності вкладів припиняється нарахування відсотків за ними.

Відшкодування за вкладами здійснюється в готівковій або безготівковій формі. Виплата Фондом гарантованої суми відшкодування через визначені банки-агенти здійснюється протягом трьох місяців з дня настання недоступності вкладів. У разі ліквідації системоутворюючого банку цей строк може бути продовжено до шести місяців. Відшкодування за вкладами можуть сплачуватися іншим особам згідно з законодавством України (за довіреністю, заповітом тощо). Строк позовної давності по зверненнях вкладників становить три роки.

3.2.Сучасні показники діяльності Фонду та перспективи його розвитку

Станом на 1 січня 2007 року до Реєстру Фонду гарантування вкладів фізичних осіб України включені 166 банків-учасників та 3 банки –тимчасові учасники. Банки - учасники мають Свідоцтво учасника Фонду і у разі порушення законодавства, будь-який банк може бути переведений до категорії тимчасового учасника Фонду. Такий банк зобов’язаний при укладенні нових угод на залучення вкладів попереджати у письмовій формі фізичних осіб, про те, що Фонд не гарантує їм відшкодування за цими вкладами.

Рішенням адмінради Фонду від 24.05.2006 року вирішено збільшити розмір відшкодування коштів за вкладами, включаючи відсотки, за рахунок коштів фонду до 15 тис.грн.

Загальна сума коштів, акумульована Фондом, станом на 1 січня 2007 року становить 867 млн.грн. при загальній сумі залучених комерційними банками України коштів фізичних осіб станом на 01.01.2007 – 107 млрд.грн., тобто сума коштів Фонду не перевищує 0,8% коштів фізичних осіб в банках України.

Станом на 01.01.2007 року Фонд здійснює виплати відшкодування нас-тупним збанкрутілим комерційним банкам :

- АКБ «Росток-Банк»;

- АБ «Аллонж";

- АКБ «Прем’єрбанк»;

- ВАТ «АКБ «Гарант»;

- АКБ «Інтерконтинентбанк»;

- ТОВ «Київський універсальний банк».

Для збільшення гарантованих відшкодувань банківських вкладів необхідно розширити джерела формування Фонду гарантування вкладів фізичних осіб. Таку пропозицію містить проект Закону України «Про внесення змін до Закону України „Про Фонд гарантування вкладів фізичних осіб», схвалений на засіданні Уряду 20 грудня ц.р.

Мета законопроекту – підвищити довіру населення до банківської системи, збільшивши гарантії за вкладами громадян до мінімальних стандартів Європейського Союзу. Проектом Закону пропонується розширити перелік функцій виконавчої дирекції Фонду, що посилить його роль у розвитку банківської системи.

Щоб мати подальше зростання гарантованого розміру відшкодувань запропоновано збільшити початковий збір до Фонду з 1% зареєстрованого статутного капіталу банку до 2%. З цією ж метою регулярний збір до Фонду, що здійснюється банками – учасниками або тимчасовими учасниками Фонду двічі на рік, буде збільшено з 0,25% загальної суми вкладів до 0,3%, включаючи нараховані за вкладами відсотки.

Реалізація акта має опосередкований вплив на доходну частину Державного бюджету України. Враховуючи, що внески до Фонду гарантування вкладів фізичних осіб відносяться на валові витрати, збільшення зазначених внесків призведе до скорочення надходжень до Державного бюджету 2008 року близько 10,8 млн. гривень, Державного бюджету 2009 року – 51,5 млн. гривень, Державного бюджету 2010 року – 92,2 млн. гривень.

Але додаткове фінансування Фонду за рахунок збільшення початкового та регуляторного зборів позитивно вплине на рівень його капіталізації та стане підґрунтям для подальшого збільшення сум відшкодувань. Посилення ролі Фонду у розвитку банківської системи забезпечить рівність умов відшкодування для вкладників банків - учасників Фонду.

Критична маса передумов для реформування діючої системи гарантування вкладів уже накопичилася — її результативність не задовольняє ні вкладників, ні банки, ні регулятора ринку. Про необхідність змін свідчать як наявний у вітчизняному банківському секторі практичний досвід, так і зовнішні виклики, із якими зіштовхнулася Україна в останні роки.

Закладена 1998 року система захисту вкладників на певному етапі виконала завдання підвищення довіри до банків: почасти було згладжено вплив наслідків конфіскаційних кроків стосовно вкладників у період розпаду СРСР, високої інфляції і практики фінансових пірамід 1990-х. Водночас на сьогодні весь прогресивний потенціал, що був у неї, практично вичерпано. Подальший повноцінний розвиток банківської системи потребує реалізації нових підходів у функціонуванні інституту гарантування вкладів.

Оскільки для проведення змін необхідний час, ключові напрями реформ необхідно визначити вже зараз.

Коротко характеризуючи поточну ситуацію в банківському секторі, можна сказати: підштовхувана розвитком економіки галузь динамічно зростає, але якість роботи більшості кредитно-фінансових установ залишається на недостатньому рівні, що при зростанні конкуренції створює передумови до банкрутства окремих банків. Будь-який факт недоступності вкладів негативно позначається на всіх учасниках ринку, але обмежений рамками чинного законодавства банківський нагляд не покриває ризиків виникнення дефолтів банківських установ. Це підтверджують як останні банкрутства банків, так і повна відсутність позитивних прикладів санації та роботи ліквідаторів або тимчасових адміністраторів банків. Водночас замість ліквідованих банківських інституцій створюються нові, і загальна кількість універсальних банків залишається надлишко-вою для української економіки.

Від початку 2006 року в країні зареєстровано п’ять нових кредитно-фінансових установ, у результаті зараз працюють 165 банків. Природно, що Далеко не всі вони готові до посилення боротьби за клієнтів як у технологічному, так і в економічному плані: із початку року Нацбанк прийняв рішення про ліквідацію «Київського універсального банку», Інтерконтинентбанку, банку «Гарант». У стані ліквідації перебувають 20 банків, а виплати через систему гарантування отримують вкладники Росток Банку, «Нашого банку», банку «Аллонж», Прем’єрбанку. А отже, поки ще передчасно стверджувати, що список ліквідованих банків цього року не зростатиме.

Конкуренція на ринку банківських послуг в Україні постійно посилюється, і тут досить важливу роль відіграє розширення присутності в цьому секторі іноземного капіталу. Тільки за січень—квітень кількість банків зі 100-відсотковим іноземним капіталом в Україні зросла з 9 до 11, і зараз працює більш як 30 банків з іноземним капіталом. На український ринок прийшли іноземні банківські групи, сукупні активи кожної з яких багаторазово перевищують загальні активи всієї вітчизняної банківської системи. При цьому процес освоєння ринку міжнародними фінансовими структурами лише набирає темпів.

Таким чином, з огляду на гостру боротьбу на банківському ринку можна прогнозувати відхід із нього тим або іншим чином ряду банків. З урахуванням українських реалій об’єднання банків буде найбажанішим сценарієм розвитку ситуації, але складність процедур злиття і відсутність достатнього досвіду збільшують можливість виникнення нових дефолтів фінустанов.

Слід нагадати, що за останні роки істотно збільшилася як кількість вкладників — фізичних осіб, так і обсяги вкладів населення в комерційних банках. Це абсолютно правомірно підвищує значення проблеми подальшого розвитку системи захисту заощаджень. До початку ц.р. в загальній сумі депозитів банків на частку юросіб припадало 44,9%, а фізосіб — 55,1%, але вже в серпні — 43,4 і 56,6% відповідно. Темп приросту вкладів населення в січні—липні 2006 року, як і торік, перевищує динаміку зростання вкладів юросіб: із початку року депозити фізосіб зросли на 19,3%, до 87,4 млрд. грн., а підприємств і організацій — на 12,2%, до 66,9 млрд. грн. Водночас, якщо торік сукупний депозитний порт-фель українських банків зріс на 59,9%, то в січні—липні 2006 року — тільки на 16,1%. При цьому за 2005 рік кількість вкладників в Україні збільшилася на 3,5 млн. — до 18,57 млн. чоловік.

Цілком обгрунтовано можна припустити, що нові банкрутства не тільки стануть чинником зниження довіри до банків, а й призведуть до посилення соціальної напруженості. Якщо кількість учасників пікетів вкладників, які регулярно з’являлися в травні—липні під стінами Міністерства внутрішніх справ та Нацбанку, не перевищувала 100—200 осіб, то розширення числа проблемних банків може збільшити масовість таких заходів у геометричній прогресії.

Хоча питання розвитку системи гарантування вкладів включає широкий спектр напрямів, в Україні, як правило, усі дискусії на цю тему рано чи пізно зводяться до обговорення рівня максимальної компенсації за вкладами у разі банкрутства банків.

У цьому зв’язку можна обгрунтовано казати про те, що хоча ця сума в Україні усе ще недостатня, її лінійне збільшення за незмінності підходів до джерел поповнення коштів Фонду є тупиковим шляхом розвитку. І йдеться не стільки про необхідність збільшення участі держави у формуванні коштів Фонду, хоча ініціативу Нацбанку про спрямування частини прибутку на цю мету можна тільки вітати. Зокрема, оцінити переваги формування ресурсної бази органу, відповідального за страхування вкладів, у рівних частках урядом, центробанком і приватними банками допомагає досвід роботи Корпорації зі страхування в Японії.

Повертаючись до питання максимальної суми компенсації для вкладників, треба зазначити, що найлогічнішою стала б прив’язка базової суми відшкодування за депозитами до обсягу ВВП на душу населення. В європейських країнах вона становить від одного до шести показників ВВП на душу населення (у середньому три). В Україні розмір ВВП на душу населення становить близько 1,8 тис. дол. Отже, для нашої країни адекватний середньоєвропейському рівень гарантованого відшкодування за вкладами становить близько 27 тис. грн.

При цьому доцільним є запровадження прогресивної шкали компенсації, але максимальна її сума не має перевищувати 50 тис. грн. Тобто оптимальною виглядає схема, коли за максимального значення суми відшкодування 50 тис. грн. вклад на суму 10—15 тис. грн. компенсується на 100%, вклад на рівні 15—25 тис. грн. — 90% тощо. Такий принцип допоможе захистити найдрібніших вкладників, але втримуватиме фізичних осіб від розміщення депозитів на великі суми без належного аналізу фінансового становища банків.

Системи захисту депозитів на сьогодні практикуються у більш як 70 країнах. Вони різняться як за об’єктами, що підпадають під захист, і розмірами гарантованої суми компенсації, так і за формою участі в них банків. Базовими схемами загальновизнано американську і європейську.

Прийнята з 1934 року в США схема передбачає домінуючу участь держави в системі захисту вкладів. Надалі напрацювання США були використані в Канаді, Великобританії, Японії та інших країнах. Європейська ж схема передбачає участь банків у системі захисту вкладів на добровільній основі.

У Польщі така система реалізується через Фонд гарантування вкладів, який за своїм статусом є недержавним, але управління яким здійснює держава. Для виконання покладених на нього функцій фонд розпоряджається фінансовими ресурсами, нагромадженими у результаті формування спеціальних фондів на балансах усіх банків — учасників системи гарантування вкладів. Застосовувана в цій країні змішана форма власності на функціональний орган системи захисту вкладів дає змогу зберігати довіру населення до неї і при цьому забезпечує ефективне використання коштів банків, що залучаються для захисту вкладів.

У Росії захист вкладів здійснює Агентство зі страхування вкладів відповідно до федерального закону. Відшкодування за вкладами виплачується у розмірі 100% від суми вкладу, але не більш як 3,5 тис. дол. Для участі в цій системі банки мають відповідати встановленим центробанком вимогам щодо показників капіталу, активів, якості управління ризиками, дохідності й ліквідності. У разі, якщо банк не відповідає цим вимогам або відмовляється брати участь у системі гарантування вкладів, його позбавляють права залучати кошти фізосіб.

Для України найприйнятнішим шляхом може стати встановлення жорстких вимог до якості роботи банків, які претендують на участь у системі гарантування вкладів, за умови прив’язки права залучати кошти фізосіб до виконання цих вимог, як у Росії. Окрім того, доцільно підвищити ступінь прозорості і публічності учасників системи гарантування. За таких умов участь банку в такій системі даватиме чіткий сигнал його вкладникам, що регулятору і Фонду гарантування вкладів досконально відома ситуація в банку, й у разі його дефолту можна розраховувати не лише на компенсацію, а й на виплати з ліквідаційної маси.

Прикладом для наслідування може стати і Польща, де подібний Фонд, окрім відшкодування вкладникам, здійснює безпосередній моніторинг діяльності комерційних банків, вживає превентивних заходів із метою запобігання банкрутству банку як такого і подає допомогу кредитно-фінансовим установам у найважчий для них фінансовий період.

Аналіз роботи систем гарантування вкладів зарубіжних країн підказує й інші ідеї, використання яких в Україні може мати позитивний ефект. Зокрема останнім часом в Україні загострилася дискусія про можливість вживання заходів для зниження рівня доларизації економіки. У цьому сенсі може бути корисним досвід Великобританії, де вклади в іноземній валюті не включено в систему захисту вкладів.

Також цікавими є й останні ініціативи, реалізовані в Росії. Російський Сбербанк, що є найбільшим оператором на ринку споживчого кредитування, нещодавно призупинив кредитування в інвалюті на три тижні. Коли ж валютне кредитування було відновлено, споживачам запропонували нижчі ставки за рубльовими кредитами, ніж за доларовими. Отже, ринок одержав чіткий сигнал про позицію держави через механізм економічного стимулювання: у споживача збереглася альтернатива, але змінився рівень економічної привабливості запозичень у іноземній валюті.

В Україні реалізація такого кроку також можлива, але для цього потрібно підготувати необхідні умови. Зокрема, посилити Фонд гарантування як центр адміністративного впливу, запровадити диференціацію вкладів банків і прогресивну шкалу розміру компенсації вкладникам.

ВИСНОВКИ

За станом на 1 січня 2007 року ліцензію Національного банку на здійснення банківських операцій в Україні мали 170 банків, у тому числі: 135 банків (79,4 % від загальної кількості діючих банків) - акціонерні товариства (з них: 91 банк (53,5%) - відкриті акціонерні товариства, 44 банки (25,9%) - закриті акціонерні товариства), 35 банків (20,6%) - товариства з обмеженою відповідальністю.

Філійна мережа банків України складається з 1415 діючих філій.

У стані ліквідації перебуває 19 банків, з них 16 банків ліквідуються за рішенням НБУ, 3 – за рішеннями господарських (арбітражних) судів.

За 2006 рік зобов’язання банків України збільшилися на 57,7% або на 108,7 млрд.грн. і на 01.01.2007 становили 297,2 млрд.грн., в т.ч. нерезиденти 23,7 % від зобов’язань.

Збільшення зобов`язань банків відбулось, в основному, за рахунок строкових вкладів (депозитів) інших банків та кредитів, що отримані від інших банків – на 40,2 млрд.грн. або в 2,5 разів, збільшення коштів фізичних осіб - на 33,5 млрд.грн. або на 46,2 %, коштів суб’єктів господарювання – на 15,7 млрд.грн. або на 25,6%, кредитів, що отримані від міжнародних та інших фінансових організацій – на 4,8 млрд.грн. або в 2,4 рази, коррахунків інших банків – на 3,7 млрд.грн. або в 2 рази, цінних паперів власного боргу – на 3,3 млрд.грн. або в 2,2 рази, субординованого боргу - на 2,1 млрд.грн. або на 83,0%.

Зобов`язання банків мають таку структуру. Кошти Національного банку України складають 0,5 % від загальної суми зобов’язань; коррахунки інших банків – 2,5%; строкові вклади (депозити) інших банків та кредити, що отримані від інших банків – 22,8%; кошти суб’єктів господарювання – 25,9 %; кошти фізичних осіб – 35,7 %; кошти небанківських фінансових установ – 2,5 %; кошти бюджету та позабюджетних фондів – 0,6 %; кредити, що отримані від міжнародних та інших фінансових організацій – 2,8%, цінні папери власного боргу – 2,1 %; субординований борг – 1,6 %; інші зобов`язання – 3,0%.

Банки мають таку структуру коштів населення з точки зору строковості. Строкові кошти складають 81,8 млрд.грн. або 77,2 % від загальної суми вкладів, а кошти до запитання – 24,2 млрд.грн. або 22,8 %. Кошти в національній валюті складають 53,8% від загальної суми коштів фізичних осіб.

З позиції оцінки абсолютних обсягів депозитів фізичних осіб суму більше 1 млрд.грн. мали в балансі:

- станом на 01.01.2005 року - 9 банків;

- станом на 01.01.2006 року - 15 банків;

- станом на 01.10.2006 року - 19 банків;

Явними лідерами ринку депозитів фізичних осіб стабільно залишаються 3 банки:

- 1 місце – АКБ «Приватбанк»:

- 5,558 млрд.грн. на 01.01.2005;

- 9,966 млрд.грн. на 01.01.2006;

- 13,099 млрд.грн. на 01.10.2006;

- 2 місце – АКБ «Аваль»(«Райффайзен Аваль»):

- 5,021 млрд.грн. на 01.01.2005;

- 9,165 млрд.грн. на 01.01.2006;

- 9,768 млрд.грн. на 01.10.2006;

- 3 місце – АКБ «Державний Ощадбанк»:

- 3,459 млрд.грн. на 01.01.2005;

- 5,862 млрд.грн. на 01.01.2006;

- 6,845 млрд.грн. на 01.10.2006;

Аналізуючи нормативні вимоги Національного банку України до спецілізованих ощадних банків, можна виділити 2 основні показника:

- розмір статутного капіталу, який повинен бути на 01.01.2007 року не менше 8 млн.євро для загальноукраїнських банків та не менше 5 млн.євро для банків, які ведуть свою діяльність тільки в одній області України;

- сума залучених коштів фізичних осіб (поточних та строкових) повинна перевищувати 50% від загальних пасивів комерційного банку (власних та залучених коштів);

Згідно проведеному аналізу станом на 01.10.2006 року по розміру статутного капіталу вимогам для спеціалізованого ощадного банку відпові-дають 64 комерційних банка України, а по відсотковій частці коштів фізичних осіб в пасивах банку вимогам для спеціалізованого ощадного банку відповідають тільки 9 комерційних банків України.

Проведений аналіз відповідності лідерства комерційних банків України на ринку залучення коштів фізичних осіб по абсолютним обсягам залучення коштів та відповідних коефіцієнтів частки коштів фізичних осіб в пасивах комерційних банків показав, що:

- станом на 01.01.2005 року до спеціалізованих ощадних банків відносилися 4 банки;

- станом на 01.10.2006 року до спеціалізованих ощадних банків відносяться 5 банків.

При цьому нонсенсом є те, що лідери ринку депозитів фізичних осіб АКБ «Приватбанк» та АКБ «Райффайзен-Аваль», які залучили 27% загальної суми вкладів, - не є «ощадними банками», як і 5 комерційних банків, які мають більше 2 млрд.грн. залучених коштів фізосіб.

Таким чином, результати досліджень, проведених в курсовій роботі, показують про необхідність зміни алгоритмів Національного Банку України по кваліфікації «спеціалізований ощадний банк» введенням норми – «5% частка загального ринку депозитів фізичних осіб в банківській системі України», яка законодавчо повинна бути введена в Закон України «Про банки та банківську діяльність».

Стабільність роботи ощадних банків в Україні повинна підкріплюватись удосконаленням функціонування Фонду гарантування вкладів фізичних осіб в Україні.

Станом на 1 січня 2007 року до Реєстру Фонду гарантування вкладів фізичних осбі України включені 166 банків-учасників та 3 банки –тимчасові учасники. Банки - учасники мають Свідоцтво учасника Фонду і у разі порушення законодавства, будь-який банк може бути переведений до категорії тимчасового учасника Фонду. Такий банк зобов’язаний при укладенні нових угод на залучення вкладів попереджати у письмовій формі фізичних осіб, про те, що Фонд не гарантує їм відшкодування за цими вкладами.

Рішенням адмінради Фонду від 24.05.2006 року вирішено збільшити розмір відшкодування коштів за вкладами, включаючи відсотки, за рахунок коштів фонду до 15 тис.грн.

Загальна сума коштів, акумульована Фондом, станом на 1 січня 2007 року становить 867 млн.грн. при загальній сумі залучених комерційними банками України коштів фізичних осіб станом на 01.01.2007 – 107 млрд.грн., тобто сума коштів Фонду не перевищує 0,8% коштів фізичних осіб в банках України.

Станом на 01.01.2007 року Фонд здійснює виплати відшкодування нас-тупним збанкрутілим комерційним банкам :

- АКБ «Росток-Банк»;

- АБ «Аллонж";

- АКБ «Прем’єрбанк»;

- ВАТ «АКБ «Гарант»;

- АКБ «Інтерконтинентбанк»;

- ТОВ «Київський універсальний банк».

Для збільшення гарантованих відшкодувань банківських вкладів необ-хідно розширити джерела формування Фонду гарантування вкладів фізичних осіб. Таку пропозицію містить проект Закону України „Про внесення змін до Закону України „Про Фонд гарантування вкладів фізичних осіб”, схвалений на засіданні Уряду 20 грудня 2006 року.

Мета законопроекту – підвищити довіру населення до банківської системи, збільшивши гарантії за вкладами громадян до мінімальних стандартів Європейського Союзу. Проектом Закону пропонується розширити перелік функцій виконавчої дирекції Фонду, що посилить його роль у розвитку банківської системи.

Щоб мати подальше зростання гарантованого розміру відшкодувань запропоновано збільшити початковий збір до Фонду з 1% зареєстрованого статутного капіталу банку до 2%. З цією ж метою регулярний збір до Фонду, що здійснюється банками – учасниками або тимчасовими учасниками Фонду двічі на рік, буде збільшено з 0,25% загальної суми вкладів до 0,3%, включаючи нараховані за вкладами відсотки.

Повертаючись до питання максимальної суми компенсації для вкладни-ків, треба зазначити, що найлогічнішою стала б прив’язка базової суми відшкодування за депозитами до обсягу ВВП на душу населення. В європейських країнах вона становить від одного до шести показників ВВП на душу населення (у середньому три). В Україні розмір ВВП на душу населення становить близько 1,8 тис. дол. Отже, для нашої країни адекватний середньоєвропейському рівень гарантованого відшкодування за вкладами становить близько 27 тис. грн.

При цьому доцільним є запровадження прогресивної шкали компенсації, але максимальна її сума не має перевищувати 50 тис. грн. Тобто оптимальною виглядає схема, коли за максимального значення суми відшкодування 50 тис. грн. вклад на суму 10—15 тис. грн. компенсується на 100%, вклад на рівні 15—25 тис. грн. — 90% тощо. Такий принцип допоможе захистити найдрібніших вкладників, але втримуватиме фізичних осіб від розміщення депозитів на великі суми без належного аналізу фінансового становища банків.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. ЗАКОН УКРАЇНИ „Про банки і банківську діяльність” // від 7 грудня 2000 року N 2121-III (Із змінами і доповненнями, внесеними Законами України станом від від 16 листопада 2006 року N 358-V)

2. Закон України “Про Національний банк України” // від 20 травня 1999 року N 679-XIV (станом на 10.01. 2002 року N 2922-III)

3. Закон України “Про господарські товариства”//від 19 вересня 1991 року N 1576-XII ( від 17 травня 2001 року N 2409-III)

4. ЗАКОН УКРАЇНИ “Про цінні папери та фондовий ринок” // від 23 лю-того 2006 року N 3480-IV

5. ЗАКОН УКРАЇНИ “Про Фонд гарантування вкладів фізичних осіб” від 20 вересня 2001 року 2740-III

6. Інструкція з бухгалтерського обліку кредитних, вкладних (депозит-них) операцій та формування і використання резервів під кредитні ризики в банках України // Постанова Правління Національного банку України від 15 вересня 2004 року N 435

7. Положення про порядок відшкодування Фондом гарантування вкладів фізичних осіб коштів за вкладами фізичних осіб // Рішення адміністративної ради Фонду гарантування вкладів фізичних осіб від 12 лютого 2002 року N 2 ( Із змінами і доповненнями, внесеними рішеннями адміністративної ради Фонду гарантування вкладів фізичних осіб від 25 грудня 2003 року N 26)

8.Положення про порядок здійснення банками України вкладних (депозитних) операцій з юридичними і фізичними особами // Постанова Правління Національного банку України від 3 грудня 2003 року N 516 ( Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 15 вересня 2004 року N 437)

9. Положення про порядок видачі банкам банківських ліцензій, письмо-вих дозволів та ліцензій на виконання окремих операцій //Постанова Правління Національного банку України від 17 липня 2001 року N 275 (Із змінами і до-повненнями, внесеними постановами Правління Національного банку України станом від 12 жовтня 2005 року N 373)

10. Положення “Про порядок створення і державної реєстрації банків, відкриття їх філій, представництв, відділень” // Постанова Правління Націо-нального банку України від 31 серпня 2001 року N 375, із змінами і доповнен-нями, внесеними постановами Правління Національного банку України станом від 17 березня 2004 року N 111)

11. Про затвердження Плану рахунків бухгалтерського обліку банків України та Інструкції про застосування Плану рахунків бухгалтерського обліку банків України // Постанова Правління Національного банку України від 17 червня 2004 року N 280 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 6 березня 2006 року N 76)

12. Про затвердження Інструкції про порядок регулювання діяльності банків в Україні // Постанова Правління Національного банку України від 28 серпня 2001 року N 368 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 16 листопада 2005 року N 430)

13. Про затвердження Інструкції про порядок відкриття, використання і закриття рахунків у національній та іноземних валютах // Постанова Правлін-ня Національного банку України від 12 листопада 2003 року N 492 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 21 грудня 2005 року N 485)

14. Аналіз банківської діяльності: Підручник / А.М.Герасимович та ін.; За ред. А.М.Герасимовича. — К.: КНЕУ, 2003.— 599 с.

15. Азаренкова Г.М., Д ікань Л.В., Новосельцева Т.О. Сучасні комерційні банки: персонал, розвиток, організація: Монографія. – Харків: ВД “ІНЖЕК”, 2003 – 131 с.

16. Банківський менеджмент: Навч. посібник / За ред. О.А. Кириченка. – К.: Знання-Прес, 2002. – 438 с.

17.Банківські операції: Підручник / За ред. А. М. Мороз. — К.: КНЕУ, друге видання. — 2002. — 476 с.

18. Банковское дело: Учебник /Под ред. О.И.Лаврушина – Москва, «Фи-нансы и статистика», 1998 – 576 с.

19. Банківські операції: Підручник. – 2-ге вид., випр. і доп./ А.М.Мороз, М.І.Савлук, М.Ф.Пуховкіна та ін.; За ред. д-ра екон. наук, проф. А.М.Мороза. – К.: КНЕУ, 2002. – 476 с.

20. Банки и банковские операции: Учебник для вузов / Под ред. проф. Е.Ф.Жукова.- М.: Банки и биржи, ЮНИТИ, 1997. - 471 с.

21. Васюренко О.В. Банківські операції : Навчальний посібник . – 4-те вид., перероблене і доповнене – Київ: Знання, 2004. – 324 с. – (Вища освіта ХХІ століття)

22. Васюренко О.В. Банківський менеджмент: Навчальний посібник . – Київ: Академія, 2001. – 313 с.

23. Васюренко О.В., Сердюк Л.В., Сидоренко О.М., Карасьова З.М., Каднічанська В.М., Федоренко Н.С. Облік і аудит у банках: Навчальний посібник.– К.: Знання, 2003. – 524 с.

24. Васюренко Л.В., Федосік І.М. Ресурси комерційного банку: теоретич-ний та прикладний аналіз: Монографія. – Харків: ПП Яковлєва, 2003. – 88 с.

25. Гроші та кредит: Підручник / За ред. проф. М. І. Савлука. — К.: КНЕУ, 2002. — 578 с.

26. Деньги, кредиты, банки : Учебник/ Под ред. О.И. Лаврушина. -2-е изд. Перераб. и доп. -М.: Финансы и статистика, 2000

27. Деньги. Кредит. Банки: Учебник для вузов/ под ред. профессора Е. Ф. Жукова. - М.: Банки и биржи, ЮНИТИ, 1999. - 622 с.

28. Коцовська Р., Ричаківська В та інш. Операції комерційних банків – Львів : ЛБІ НБУ, 2001 – 276 с.

29. Миллер Р.Л., Ван-Хуз Д.Д. Современные деньги и банковское дело / Пер.с англ. – М.: ИНФРА - М, 2000. – 856 с.

30. Полфреман Д. Основы банковского дела /Пер. с англ. – М.:ИНФРА-М, 1996. – 624 с.

31. Примостка Л.О. Аналіз банківської діяльності: сучасні концепції, методи та моделі: Монографія. — КНЕУ, 2002.— 316 с.

33. Примостка Л.О. Фінансовий менеджмент у банку: Підручник. — 2-е вид., доп. і перероб. — К.: КНЕУ. 2004. — 468 с.

34. Роуз П.С. Банковский менеджмент. Пер. с англ. со 2-го изд.— М.: «Дело ЛТД»,1995.— 768 с.

35. Шевченко Р. І. Банківські операції : Навч.- метод. посіб. для самост. вивчення дисципліни / Київський національний економічний ун-т - К. : КНЕУ, 2000. - 160с.

36. Шевченко Р. І. Банківські операції : Навч.-метод. посіб. для самост. вивч. дисципліни / Київський національний економічний ун-т - К. : КНЕУ, 2003. – 276с.

37. Эдгар М. Управление финансами в коммерческих банках / Пер.с англ. – М.: Альпина Бизнес Букс, 2004. – 208 с.

Додаток А

Таблица А.1

Основні показники діяльності банківської системи України за 2000 – 2006 роки (млн.грн.) (млн. грн.)

| №з/п

|

Показники

|

Дата

|

| 01.01.

2001

|

01.01.

2002

|

01.01.

2003

|

01.01.

2004

|

01.01.

2005

|

2006

|

| 01.01

|

01.02

|

01.03

|

01.04

|

| 1.

|

Кількість зареєстрованих банків

|

195

|

189

|

182

|

179

|

181

|

186

|

188

|

189

|

188

|

| 2.

|

Виключено з Державного реєстру банків

|

9

|

9

|

12

|

8

|

4

|

1

|

0

|

1

|

2

|

| 3.

|

Кількість банків, що знаходиться у стадії ліквідації

|

38

|

35

|

24

|

20

|

20

|

20

|

20

|

20

|

20

|

| 4.

|

Кількість діючих банків

|

153

|

152

|

157

|

158

|

160

|

165

|

164

|

165

|

165

|

| 4.1

|

з них: з іноземним капіталом

|

22

|

21

|

20

|

19

|

19

|

23

|

23

|

23

|

27*

|

| 4.1.1

|

у т.ч. зі 100% іноземним капіталом

|

7

|

6

|

7

|

7

|

7

|

9

|

9

|

9

|

11

|

| 5.

|

Частка іноземного капіталу у статутному капіталі банків, %

|

13.3

|

12.5

|

13.7

|

11.3

|

9.6

|

19.5

|

19.2

|

18.8

|

21.3*

|

| АКТИВИ

|

| 1.

|

Загальні активи (не скориговані на резерви під активні операції)

|

39866

|

50785

|

67774

|

105539

|

141497

|

223024

|

221189

|

231273

|

237294

|

| 1.1

|

Чисті активи (скориговані на резерви за активними операціями)

|

37129

|

47 591

|

63896

|

100234

|

134348

|

213878

|

211811

|

221803

|

227710

|

| 2.

|

Високоліквідні активи

|

8270

|

7744

|

9043

|

16043

|

23595

|

36482

|

34045

|

36361

|

32863

|

| 3.

|

Кредитний портфель

|

23637

|

32097

|

46736

|

73442

|

97197

|

156385

|

156728

|

165033

|

174236

|

| 3.1

|

з нього: кредити надані суб'єктам господарської діяльності

|

18216

|

26564

|

38189

|

57957

|

72875

|

109020

|

108777

|

113030

|

118121

|

| 3.2

|

кредити надані фізичним особам

|

941

|

1373

|

3255

|

8879

|

14599

|

33156

|

33772

|

35540

|

38570

|

| 4.

|

Довгострокові кредити

|

3309

|

5683

|

10690

|

28136

|

45531

|

86227

|

87037

|

90239

|

95060

|

| 4.1

|

з них: довгострокові кредити суб'єктам господарської діяльності

|

2761

|

5125

|

9698

|

23239

|

34693

|

58528

|

58814

|

60642

|

63179

|

| 5.

|

Проблемні кредити (прострочені та сумнівні)

|

2679

|

1863

|

2113

|

2500

|

3145

|

3379

|

3661

|

3709

|

3798

|

| 6.

|

Вкладення в цінні папери

|

2175

|

4390

|

4402

|

6534

|

8157

|

14338

|

13985

|

13403

|

13793

|

| 7.

|

Резерви під активні операції банків

|

2737

|

3194

|

3905

|

5355

|

7250

|

9370

|

9582

|

9662

|

10069

|

| % виконання формування резерву

|

61.5

|

85.4

|

93.3

|

98.2

|

99.7

|

100.05

|

100.04

|

100.03

|

99.96

|

| 7.1

|

з них: резерв на відшкодування можливих втрат за кредитними операціями

|

2 336

|

2963

|

3575

|

4631

|

6367

|

8328

|

8494

|

8657

|

9033

|

| ПАСИВИ

|

| 1.

|

Пасиви, усього

|

37129

|

47591

|

63896

|

100234

|

134348

|

213878

|

211811

|

221803

|

227710

|

| 2.

|

Балансовий капітал

|

6507

|

7915

|

9983

|

12882

|

18421

|

25451

|

25931

|

26683

|

27263

|

| 2.1

|

з нього: статутний капітал

|

3671

|

4573

|

5998

|

8116

|

11605

|

16111

|

16346

|

16723

|

17536

|

| 2.2

|

Частка капіталу у пасивах

|

17.5

|

16.6

|

15.6

|

12.9

|

13.7

|

11.9

|

12.2

|

12.0

|

12.0

|

| 3.

|

Зобов'язання банків

|

30622

|

39 676

|

53 913

|

87352

|

115927

|

188427

|

185880

|

195120

|

200447

|

| 3.1

|

з них: кошти суб'єктів господарської діяльності

|

13071

|

15653

|

19 703

|

27987

|

40128

|

61214

|

58977

|

58813

|

59925

|

| 3.1.1

|

з них: строкові кошти суб'єктів господарської діяльності

|

2867

|

4698

|

6161

|

10391

|

15377

|

26807

|

25610

|

25127

|

25561

|

| 3.2

|

вклади фізичних осіб

|

6649

|

11165

|

19092

|

32113

|

41207

|

72542

|

73332

|

75168

|

76891

|

| 3.2.1

|

з них: строкові вклади фізичних осіб

|

4569

|

8060

|

14128

|

24861

|

33204

|

55257

|

57222

|

58345

|

59158

|

| Довідково:

|

| 1.

|

Регулятивний капітал

|

5148

|

8025

|

10099

|

13274

|

18188

|

26373

|

26489

|

27899

|

28895

|

| 2.

|

Адекватність регулятивного капіталу (Н2)

|

15.53

|

20.69

|

18.01

|

15.11

|

16.81

|

14.95

|

15.08

|

15.23

|

14.92

|

| 3.

|

Доходи

|

7446

|

8583

|

10470

|

13949

|

20072

|

27537

|

2668

|

5237

|