| САМОСТІЙНА РОБОТА

з дисципліни «Економетрія»

на тему: «Лагові моделі. Метод Койка, Ш. Альмона»

2006

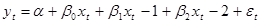

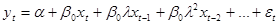

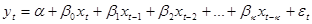

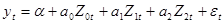

У регресійному аналізі , якщо регресійна модель включає не лише поточні, а й попередні (лагові, або затримані) значення незалежних змінних (х), вона має назву дистрибутивно-лагова модель. Ця модель має вигляд:

. (1.1) . (1.1)

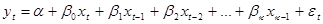

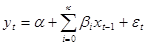

. (1.2) . (1.2)

В економіці рідко трапляється миттєва залежність змінної y (залежної змінної) від іншої незалежної змінної (змінних) х. Дуже часто значення у змінюється через невеликий проміжок часу після зміни значення х. Такий проміжок часу називається часовим лагом.

Оцінка параметрів дистрибутивно-лагових моделей

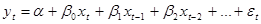

Якщо припустити, що дистрибутивно-лагові моделі відіграють важливу роль в економіці, як можна оцінити параметри такої моделі? Нехай ми маємо таку дистрибутивно-лагову модель з однією пояснювальною змінною:

, (1.3) , (1.3)

Де ми не визначаємо довжину лагу. Така модель має назву нескінченна (лагова) модель, тоді як модель типу (1.2) називається скінченною дистрибутивно-лаговою моделлю, оскільки в ній визначена довжина лагу k. Надалі будемо використовувати модель (1.3) як загальний випадок. Оцінити невідомі параметри α і βі

в моделі (1.3) можна за двома способами: послідовного оцінювання та апріорного оцінювання, припускаючи, що βі

мають певну систематичну закономірність.

Підхід Койка до дистрибутивно-лагових моделей

Койк запропонував досить цікавий метод оцінки дистрибутивно-лагових моделей. Припустимо, ми починаємо з дистрибутивно-лагової моделі з невизначеним лaгом ( ). Припускаючи, що βі

мають той самий знак, Койк припустив також, що вони змінюються в геометричній прогресії: ). Припускаючи, що βі

мають той самий знак, Койк припустив також, що вони змінюються в геометричній прогресії:

k = 0, 1, …, (1.4) k = 0, 1, …, (1.4)

де λ такі, що 0 < λ < 1 – темп зменшення дистрибутивного лагу, а (1- λ)

– швидкість пристосування. Співвідношення (1.4) показує, що кожний наступний коефіцієнт β менший, ніж попередній (оскільки λ< 1), тобто з кожним наступним кроком у минуле вплив лaгу на уt

поступово зменшується, що є досить імовірним припущенням. Значення лaгового коефіцієнта βк

-залежить, крім загального β0

також і від λ.

Чим ближче значення λ до 1, тим повільніший темп зменшення βк

,

а чим ближче він до 0, тим швидше спадає βк

.

У попередньому випадку віддалені в минулому значення х

досить сильно впливали на уt

,

тоді як у нашому випадку їхній вплив на уt

швидко зменшується. Це добре видно в табл. 1.1.

Реклама

Таблиця

1.1

| λ

|

βо

|

β1

|

β2

|

β3

|

β4

|

β5

|

|

β10

|

| 0.75

|

βо

|

0.75βо

|

0.56 βо

|

0.42 βо

|

0.32 βо

|

0.24 βо

|

...

|

0.06 βо

|

| 0.25

|

βо

|

0.25 βо

|

0.06 βо

|

0.02 βо

|

0.004 βо

|

0.001 βо

|

…

|

0

|

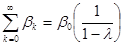

Слід зазначити, що метод Койка має такі переваги:

- припускаючи, що λ можуть бути від'ємними, Койк абстрагувався від зміни знака коефіцієнта при βі

;

- завдяки тому, що λ<1 віддалені за часом, значення βі

стали менш впливовими, ніж поточні;

- сума βі

, яка складає довгостроковий мультиплікатор, є скінченною, тобто

. (1.5) . (1.5)

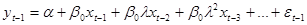

як результат (1.4), модель з кінцевим лагом (1.5) можна записати таким чином:

. (1.6) . (1.6)

Як бачимо, модель (1.6) також незручна для оцінки, оскільки залишається дуже велика (фактично нескінченна) кількість оцінюваних параметрів, крім того, параметр λ входить до моделі в нелінійній формі: тобто метод лінійної (за параметрами) регресії не можна застосувати до цієї моделі. Але Койк пропонує модифікований метод, який полягає в тому, що в модель (1.6) вводиться затримка на один період. Виходячи з цього, модель записується таким чином:

. (1.7) . (1.7)

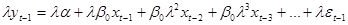

Далі помножуємо (1.7) на λ і отримаємо:

. (1.8) . (1.8)

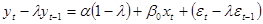

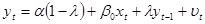

Віднявши (1.8) від (1.6), маємо:

, (1.9) , (1.9)

або

, (1.10) , (1.10)

де  . Ця процедура відома як перетворення Койка

.

Порівнюючи (1.10) з (1.3), бачимо надзвичайне спрощення моделі. Якщо раніше нам треба було оцінювати параметр αλ та нескінченну кількість параметрів βі,

тепер достатньо оцінити лише три змінних: α,βо

і λ,

тобто немає причин очікувати мультиколінеарність. Фактично ми позбулись мультиколінеарності заміною хt-1

, хt

-

2

…

на одну змінну, тобто уt

-1

. . Ця процедура відома як перетворення Койка

.

Порівнюючи (1.10) з (1.3), бачимо надзвичайне спрощення моделі. Якщо раніше нам треба було оцінювати параметр αλ та нескінченну кількість параметрів βі,

тепер достатньо оцінити лише три змінних: α,βо

і λ,

тобто немає причин очікувати мультиколінеарність. Фактично ми позбулись мультиколінеарності заміною хt-1

, хt

-

2

…

на одну змінну, тобто уt

-1

.

Зазначимо деякі особливості трансформації Койка.

1. Трансформація Койка переводить дистрибутивно-лагову модель в авторегресивну, оскільки серед незалежних змінних залишається уt

-1

.

2. Поява уt

-1

може спричинити ряд статистичних проблем: уt

-1

,

як і уt

, - стохастична; це означає, що в модель ми вводимо стохастичну змінну.

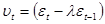

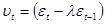

3. У початковій моделі (1.3) помилка дорівнювала εt

, а в перетвореній  .

Тепер статистичні властивості υt

залежать від статистичних властивостей εt

. .

Тепер статистичні властивості υt

залежать від статистичних властивостей εt

.

Реклама

4. Наявність лагового значення у

порушує одне з припущень d-тесту Дарбіна-Уотсона. Отже, нам потрібно розробити альтернативу для тестування серійної кореляції при лаговому у.

Цією альтернативою є h-тест Дарбіна.

Підхід Ш. Альмона до дистрибутивно-лагових моделей: поліноміальний лаг Альмона

Хоча дистрибутивно-лагова модель Койка широко використовується на практиці, вона базується на припущенні, що коефіцієнти β спадають у геометричній прогресії в міру зростання довжини лагу. Це припущення може бути занадто строгим у деяких ситуаціях, і схема дистрибутивно-лагових моделей Койка не спрацює. У складніших випадках параметри βі

можна виразити як функцію від і,

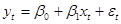

тривалості лагу (часу) і підібрати відповідні криві, які відображатимуть цю функціональну залежність. Саме цей підхід і запропонований Ш.Альманом. Щоб проілюструвати його метод, повернемося до скінченної дистрибутивно-лагової моделі:

. (1.11) . (1.11)

ЇЇ можна записати в більш компактному вигляді:

. (1.12) . (1.12)

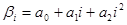

Відповідно до теореми Веєрштрасса Альмон припустив, що βі

можна апроксимувати поліномом відповідного ступеня від і,

тривалості лагу. Наприклад:

. (1.13) . (1.13)

Щоб пояснити, як працює схема Альмона,

припустимо, що βі

змінюються таким чином, що можна обрати поліноміальну апроксимацію другого ступеня (вигляд залежності краще за все обирати за зовнішнім виглядом графіка залежності величини параметра від лагу). Підставляючи (1.13) до (1.12), отримаємо:

. (1.14) . (1.14)

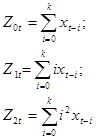

Визначаючи

(1.15) (1.15)

можна переписати (1.14) як

. (1.16) . (1.16)

У моделі Альмона у

залежить від штучно створених змінних Z,

а не від початкових змінних х.

Зауважимо, що (1.16) можна оцінити за звичайним методом найменших квадратів. Оцінки α і аі

,

отримані таким чином, матимуть усі бажані статистичні властивості, якщо випадкова величина εt

задовольнятиме припущенням класичної моделі лінійної регресії. З цього боку модель Альмона має чітку перевагу перед моделлю Койка

Перед застосуванням методу Альмона потрібно вирішити такі практичні проблеми.

1. Максимальна тривалість лагу k

має бути визначена заздалегідь. Це найголовніший недолік методу Альмона. Дослідник повинен визначити найпридатнішу тривалість лагу. На практиці, звичайно, припускають, що k

достатньо мала.

2. Визначивши k,

треба також визначити ступінь полінома т.

В загальному випадку ступінь полінома має бути принаймні на одиницю більший за кількість точок екстремума кривої, що показує залежність βі

від і.

Тобто заздалегідь потрібно знати кількість точок екстремуму, таким чином, вибір т

є великою мірою суб'єктивним. Але в деяких випадках теорія може допомогти знайти потрібний вигляд кривої. На практиці припускають, що за допомогою полінома низького ступеня (скажімо, т

дорівнює 2 або 3) можна отримати добрі результати. Якщо ми обрали певне значення т

і хочемо з'ясувати, чи не буде кращим поліном вищого ступеня, потрібно діяти таким чином.

Переваги методу Альмона:

1) по-перше, він забезпечує гнучкий спосіб залучення до моделі цілого ряду лагових структур, у той час як модель Койка досить суворо вимагає від коефіцієнтів βі

щоб вони спадали в геометричній прогресії.

2) по-друге, на відміну від методу Койка, в моделі Альмона не потрібно турбуватися про те, що серед пояснювальних змінних є залежні, а отже, ми позбавляємось проблем, які можуть виникнути у зв'язку з цим.

3) нарешті, якщо обрано поліном досить низького ступеня, кількість оцінюваних коефіцієнтів (аі

)

буде набагато менша, ніж початкова кількість їх (

βі

).

Тепер повернемось до проблем, пов'язаних із застосуванням методу Альмона. По-перше, ступінь полінома, як і максимальне значення лагу, обирається дуже суб'єктивно. По-друге, з причин, зазначених вище, змінні Z

можуть бути мультиколінеарними. Для ілюстрації методу Альмона розглянемо ілюстративний приклад

Додаткові властивості методу Альмона.

1. Стандартні помилки коефіцієнтів а

отримані безпосередньо з методу найменших квадратів, але стандартні помилки деяких оцінених коефіцієнтів β, що є нашою головною метою, не можна отримати таким чином. Ці стандартні помилки можна легко обчислити з оцінених коефіцієнтів а,

використовуючи відому формулу із статистики.

2. Оцінки коефіцієнтів β, називаються необмеженими оцінками

в тому сенсі, що на них не накладається жодних попередніх обмежень. Однак у деяких ситуаціях на βі

можуть бути накладені так звані кінцеві точкові обмеження, якщо припустити, що β0

і βі

(поточний і k-ий лаговий коефіцієнт) дорівнюють нулеві. Через психологічні, інституціональні і технологічні причини значення пояснювальної змінної в поточному періоді може й не мати жодного впливу на поточне значення залежної змінної, що, таким чином, виправдовує нульове значення β0

. З тих самих причин після певного часу k

пояснювальна змінна може й не впливати на залежну змінну, тобто і βі

теж дорівнюватиме нулеві. Також інколи при оцінці коефіцієнтів βі

на суму їх накладається таке обмеження: вона повинна дорівнювати одиниці.

Висновки

Хоча в емпіричній економетриці модель Койка досить популярна, вона не має теоретичного підґрунтя. Це ускладнення подолане за допомогою моделі адаптивних очікувань і моделі часткових пристосувань. У цих моделях враховується, яким чином економічні агенти формують свої очікування щодо невизначених економічних подій і як вони пристосовуються, якщо їхні очікування не збігаються із дійсністю.

Альтернативою підходу Койка до дистрибутивно-лагових моделей є поліноміальна дистрибутивно-лагова модель Ш. Альмона. Базуючись на теоремі Веєрштрассе, Альмон припустив, що лагові коефіцієнти βі

можна апроксимувати поліномом відповідного ступеня від і

, тривалості лагу. Хоча метод Альмона уникає певних проблем, пов’язаних з моделлю Койка, його практична слабкість полягає в тому, що як ступінь поліному, так і максимальну довжину лагу дослідник повинен визначити перед початком самого дослідження.

Незважаючи на проблеми, що трапляються при оцінюванні, дистрибутивно-лагові моделі виявилися дуже корисними в емпіричній економіці, тому що вони перетворюють моделі, які б у будь-якому іншому випадку залишилися статистичними, на динамічні, за допомогою фактору часу. Такі моделі допомагають розрізняти короткостроковий і довгостроковий вплив на залежну змінну при одиничній зміні значення незалежної змінної (змінних). Таким чином, для оцінювання коротко- і довгострокової еластичності за ціною, доходом, нормою затрат та іншими схожими показниками такі моделі виявились дуже корисними.

ПЕРЕЛІК ЛІТЕРАТУРИ

1. Догарти Введение в эконометрику

2.Корольов О.А. Економетрія

3. Кулейнич В.И. Эконометрия

4. Лук’яненко І.Г., Краснікова Л.І. Економетрика

5. Магнус Я.Э. Катышев П.К., Береснецкий А.А. Экономика. Начальный курс

6. Наконечний С.І., Терещенко Т.О. Економетрія

|