СОДЕРЖАНИЕ

Введение

1. Денежно-кредитная политика

1.1. Цели, задачи и принципы денежно-кредитной политик

1.2. Типы денежно-кредитной политики

1.3. Методы регулирования денежно-кредитной политики

1.4. Нормативная база денежно-кредитной политики Национального банка Республики Беларусь

2. Анализ выполнения денежно-кредитной политики в Республике Беларусь

за 2005г.

2.1. Исполнение денежно-кредитных показателей

2.2. Уровень процентных ставок

2.3. Устойчивость банковской системы

3. Перспективы развития денежно-кредитной политики Республики Беларусь

Заключение

Список использованных источников

ВВЕДЕНИЕ

Темой настоящей курсовой работы является: «Денежно-кредитная политика Национального банка Республики Беларусь».

Основными целями любого государства в области экономики являются обеспечение устойчивого экономического роста, высокий уровень занятости, стабильности внутренних цен, а также внешнеэкономическое равновесие. Эти цели реализуются в процессе разработки и проведения экономической политики.

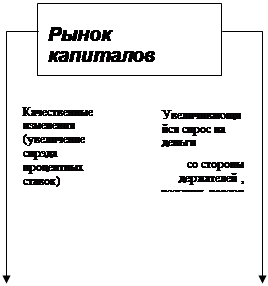

Денежно-кредитная политика центрального банка является составной частью единой государственной экономической политики. При разработке прогноза экономического развития страны в обязательном порядке учитываются показатели, которые необходимо достичь экономике в определенные этапы времени, в частности, развитие рынка капиталов, развитие банковской и платежной систем, обеспечение устойчивости национальной валюты, увеличение спроса экономики на деньги и т.д. Все эти вопросы регулируются при разработке и реализации денежно-кредитной политики государства, без которой нормальное функционирование экономики невозможно.

Главная задача денежно-кредитной политики – регулирование предложения денег, поддержание покупательной способности национальной валюты. В период производственного спада, стагнации увеличение денежного предложения стимулирует рост расходов; в период инфляции центральные банки сокращают предложение денег.

Целью настоящей курсовой работы является изучение денежно-кредитной политики как сущности, а также ее проведение в Республике Беларусь. Разработкой денежно-кредитной политики в Республике Беларусь занимается Национальный банк Республики Беларусь совместно с Правительством страны, реализация осуществляется путем достижения определенных показателей развития, которые утверждаются специальной программой развития. Поэтому в курсовой работе также необходимо рассмотреть результаты денежно-кредитной политики Республики Беларусь.

Реклама

Для реализации целей курсовой работы поставлены следующие задачи:

- рассмотреть теоретические вопросы, касающиеся денежно-кредитной политики;

- определить методы регулирования денежно-кредитной политики в Республике Беларусь;

- рассмотреть практическое осуществление денежно-кредитной политики Национальным банком Республики Беларусь, уточнить достигнутые результаты в денежно-кредитной сфере.

Для решения поставленных задач при подготовке курсовой работы были использованы нормативные акты Республики Беларусь, материалы учебного комплекса БГЭУ, научная литература по теме «Деньги. Кредит. Банки», материалы периодических изданий, официальные документы по итогам развития денежно-кредитной политики.

1. ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

1.1. Цели, задачи и принципы денежно-кредитной политики

Денежно-кредитная (монетарная) политика является одним из основных инструментов регулирования экономики. Под денежно-кредитной политикой понимают совокупность мероприятий, предпринимаемых правительством в денежно-кредитной сфере с целью регулирования экономики. Она является частью общей макроэкономической политики. [12].

Осуществляют денежно-кредитную политику центральные банки.

Принципы денежно-кредитной политики, проводимой Национальным банком Республики Беларусь [2]:

- четкое ее определение, раскрытие конечной цели или промежуточных целевых ориентиров;

- обеспечение прозрачности денежно-кредитной политики, что предполагает ясность функций и задач Национального банка, процедуры принятия и доведения до сведения общественности решений Национального банка о денежно-кредитной политике, доступность для общественности информации о результатах этой политики;

- самостоятельное определение Национальным банком механизма применения инструментов денежно-кредитной политики, направленных на достижении ее целей, а также своевременное разъяснение участникам экономических отношений, широкой общественности изменений параметров и структуры инструментов денежно-кредитной политики.

Юридическую базу денежно-кредитной политики в Республике Беларусь составляют Основные направления денежно-кредитной политики государства. Этим законодательным документом определяются важнейшие параметры развития денежно-кредитной сферы, цели, задачи и приоритеты денежно-кредитной политики государства. В данном документе конкретизированы на планируемый период мероприятия, обеспечивающие достижение поставленных целей, и определены механизмы регулирования и контроля [10, с.361].

Реклама

Основные направления взаимоувязываются с макро экономической государственной политикой: прогнозом социально-экономического развития страны на очередной период, бюджетно-налоговой политикой (государственным бюджетом страны на очередной период), с внешнеэкономической политикой (прогнозом платежного баланса страны). В этих целях национальный банк взаимодействует с министерствами финансов, экономики и внешнеэкономических связей, другими органами государственного управления, коммерческими банками[10, c. 362].

В совокупности функций

центральных банков (в том числе Национального банка Республики Беларусь) выделяют:

- функцию разработки денежно-кредитной политики (формулирование целей политики, определение набора инструментов для достижения целей);

- функцию реализации политики, установления определенных условий использования инструментов для достижения целей [5].

Разработка денежно-кредитной политики опирается на общие целевые ориентиры экономического развития страны и включает в себя определение стратегических целей и основных задач денежно-кредитной политики на планируемый период (год), разработку мер регулирования направленности денежных потоков, динамики и пропорций денежно-кредитных показателей, конкретизацию направлений совершенствования банковской и платежной систем, их нормативно-правовой базы, развитие рынка ценных бумаг, политику валютного регулирования, направления международного сотрудничества и др. [11, с. 459].

Процесс денежно-кредитного регулирования включает два этапа. На первом национальный банк воздействует на параметры денежно-кредитной сферы. На втором изменения данных параметров передаются в сферу производства.

Соответственно различают промежуточные и конечные цели денежно-кредитной политики. Конечными целями являются: устойчивые темпы экономического роста, высокий уровень занятости, относительно стабильный уровень цен, равновесие платежного баланса страны. Известно, что достижение всех целей одновременно невозможно. Поэтому необходимо установить их иерархию. Приоритетной целью монетарной политики является стабилизация уровня цен в стране [14, c. 26].

Процесс формулирования целей денежно-кредитной политики состоит из следующих этапов. На первом этапе устанавливаются конечные цели денежно-кредитной политики в форме контрольных цифр экономического роста, инфляции, состояния платежного баланса.

На втором этапе устанавливаются промежуточные цели денежно-кредитной политики в форме конкретных количественных денежно-кредитных показателей. К числу важнейших денежно-кредитных показателей в Республике Беларусь относятся: чистый внутренний рублевый кредит Национального банка, рублевая денежная база, рублевая денежная масса, валовые рублевые кредиты банков, чистые иностранные активы органов денежно-кредитного регулирования, чистая эмиссия Национального банка.

На третьем этапе устанавливаются операционные цели денежно-кредитной политики. Определяется круг денежно-кредитных показателей, которые подвержены влиянию центрального банка (к примеру, процентные ставки, устанавливаемые центральным банком, нормы пруденциального надзора, резервы центрального банка и др).

На четвертом этапе производится отбор инструментов денежно-кредитной политики. Выбор методов денежно-кредитного регулирования зависит от цели и объекта регулирования, степени зрелости рыночных отношений. Объектом регулирования выступают макроэкономические характеристики использования кредита, посредствам которых национальный банк имеет возможность воздействовать на экономику, текущее потребление и сферу накопления, а также обеспечить ликвидность банковской системы. Достижение желаемого макроэкономического эффекта национальный банк обеспечивает путем использования рычагов экономического воздействия, корректируя экономические мотивации банков [14, c. 28].

В Республике Беларусь важнейшими условиями обеспечения высоких темпов долговременного экономического роста являются достижение и сохранение финансовой стабильности, в основе которой – низкий уровень инфляционных процессов в стране. В связи с этим одним из стратегических элементов государственной экономической политики является ее направленность на устойчивое снижение инфляции и поддержание ее на низком уровне. Таким образом, конечная цель

денежно-кредитной политики, проводимой Национальным банком Республики Беларусь – обеспечение с помощью монетарных инструментов (с учетом мер экономической политики правительства Республики Беларусь) снижения инфляции. [1].

Учитывая отсутствие прямого механизма воздействия на инфляцию с помощью инструментов денежно-кредитной политики Национальным банком применяется система промежуточных целевых ориентиров, обеспечивающих достижение конечной цели.

Стратегические цели денежно-кредитной политики Национально банка Республики Беларусь [1]:

- обеспечение эффективного функционирования денежно-кредитной системы;

- содействие денежно-кредитной системы достижению устойчивого экономического роста;

- повышение реальных денежных доходов населения;

- рост инвестиций и сбережений.

Таким образом, денежно-кредитная политика Национального банка Республики Беларусь направлена на снижение уровня инфляции с помощью монетарных инструментов наряду с мерами общей экономической политики, а также на обеспечение устойчивости белорусского рубля, в том числе его покупательной способности и обменного курса по отношению к иностранным валютам.

Основная задача денежно-кредитной политики Республики Беларусь заключается в обеспечении стабильности обменного курса и формировании тем самым положительных эффектов в виде снижения инфляционных и девальвационных ожиданий, ограничения издержек, связанных с рисками изменения обменного курса [6].

При осуществлении денежно-кредитной политики в Республике Беларусь особое внимание уделяется развитию банковской системы. Основные задачи развития банковской системы Республики Беларусь [6]:

- повышение устойчивости банков, увеличение их капитала и ресурсной базы;

- оптимизация структуры активов и пассивов банков для увеличения объемов долгосрочного кредитования реального сектора экономики и населения;

- расширение состава и улучшения качества банковских услуг, развитие информационных и новых банковских технологий.

1.2. Типы денежно-кредитной политики

Различают два основных типа денежно-кредитной политики, каждый из которых характеризуется определенными целями и набором инструментов регулирования. [11, с. 468].

В условиях инфляции проводится политика «дорогих денег» (политика кредитной рестрикции). Она направлена на ужесточение условий и ограничение объема кредитных операций коммерческих банков, т.е. на сокращение предложения денег. Центральный банк, проводя рестрикционную политику, предпринимает следующие действия: продает государственные ценные бумаги на открытом рынке; увеличивает норму обязательных резервов; повышает учетную ставку. Если эти меры оказываются недостаточно эффективными, Центральный банк использует административные ограничения: понижает потолок предоставляемых кредитов, лимитирует депозиты, сокращает объем потребительского кредита и т.д. Политика «дорогих денег» является основным методом антиинфляционного регулирования.

В периоды спада производства для стимулирования деловой активности проводится политика «дешевых денег» (экспансионистская денежно-кредитная политика). Она заключается в расширении масштабов кредитования, ослаблении контроля над приростом денежной массы, увеличении предложения денег. Для этого Центральный банк покупает государственные ценные бумаги, снижает резервную норму и учетную ставку. Создаются более льготные условия для предоставления кредитов экономическим субъектам.

Регулирование количества денег в обороте (объема денежной массы, в узком смысле – денежная политика) является составной частью монетарной политики центрального банка. Последняя включает в себя также процентную политику (политику регулирования общего уровня процентных ставок в экономике) и политику валютного курса (валютная политика в узком смысле), то есть политику регулирования уровня и динамики курса национальной валюты к иностранным.

Центральный банк выбирает тот или иной тип денежно-кредитной политики исходя из состояния экономики страны. При разработке денежно-кредитной политики необходимо учитывать, что, во-первых, между проведением того или иного мероприятия и появлением эффекта от его реализации проходит определенное время; во-вторых, денежно-кредитное регулирование способно повлиять только на монетарные факторы нестабильности.

1.3. Методы регулирования денежно-кредитной политики

Эффективность монетарной политики в значительной мере зависит от выбора методов (инструментов) денежно-кредитного регулирования.

Методы регулирования денежно-кредитной политики классифицируются по ряду признаков [11, с. 459]:

- в зависимости от объекта воздействия (предложение либо спрос на деньги);

- по срокам воздействия – кратко- и долгосрочные;

- по характеру параметров регулирования: количественные (например, границы кредитования коммерческих банков) и качественные (цена кредита);

- по форме воздействия – прямы и косвенные;

- по числу объектов – общие и селективные.

Прежде всего, важнейшими являются прямые (административные) и косвенные (экономические), а также общие, влияющие на рынок ссудного капитала в целом, и селективные, предназначенные для регулирования определенных форм кредита, кредитования отдельных отраслей и т.д. [11, с. 460].

Посредством прямых (административных) инструментов в кредитных организациях изменяют операционные показатели, к примеру, лимиты процентных ставок, размер маржи, объемы операций. Методы прямого контроля применяются при регулировании банковских систем. В условиях слабо развитого государственного финансового рынка и при кризисе кредитной системы инструменты прямого воздействия эффективны. В то же время их использование может вызвать определенный отток денежных средств с контролируемого внутреннего рынка на зарубежные рынки и в теневую экономику.

С помощью косвенных инструментов формируют условия для целенаправленного изменения основных параметров финансового рынка. При этом косвенные инструменты вначале воздействуют на баланс центрального банка, на процентные ставки по операциям центрального банка и далее, посредством этих изменений, - на денежно-кредитные отношения в государстве. Так, уровень процентных ставок центрального банка влияет на уровень рыночных процентных ставок; нормативы резервов и рефинансирование – на объем и структуру операций коммерческих банков. Косвенные инструменты являются частью функционирования денежных рынков и их использование не ведет к появлению диспропорций в денежно-кредитной сфере, что следует отнести к достоинствам данного механизма.

Общие методы влияют на весь кредитный рынок и в основном являются косвенными. Селективные методы регулируют отдельные виды кредита либо применяются к ограниченному перечню банков. [11, с. 462].

В разных странах на разных стадиях развития финансового рынка применяются различные комбинации инструментов денежно-кредитной политики.

В совокупности инструментов денежно-кредитного регулирования выделяют следующие основные группы [11, с: 463]:

· рефинансирование банков;

· процентные ставки по операциям центрального банка;

· обязательное резервирование;

· валютные операции;

· операции на открытом рынке;

· прямые количественные ограничения;

· установление ориентиров роста денежной массы;

Механизмы рефинансирования представляют собой совокупность каналов снабжения банков дополнительной ликвидностью, посредством которых денежные средства поступают от центрального банка нуждающимся в них коммерческим банкам. Одновременно используемая политика рефинансирования воздействует на эффективность платежной системы, что дает возможность центральному банку применять ее в качестве инструмента проведения денежно-кредитной политики, ограничения процентных ставок денежных рынков и в других целях. В Республике Беларусь данный механизм применяется в основном для поддержания текущей ликвидности банковской системы.

Центральным банком используются следующие инструменты рефинансирования:

- переучет векселей;

- ломбардный механизм, состоящий из кредита овернайт (однодневный расчетный кредит) и ломбардного кредита. Суть последнего – предоставление кредита под залог ценных бумаг, включенных в Ломбардный список и принадлежащих банку на праве собственности;

- ломбардный кредитный аукцион;

- операции РЕПО и др.

Процентная политика (изменение учетной ставки) — старейший метод денежно-кредитного регулирования, с помощью которого национальный банк влияет на денежную базу и ликвидность банков [10, с. 372].

Процентная политика центрального банка призвана формировать условия для обеспечения внутренней и внешней устойчивости официальной денежной единицы. В этих целях эмиссионным банком осуществляется регулирование базовой ставки рефинансирования. Она также используется в качестве базовой при установлении процентных ставок по операциям центрального банка. Различают жесткую (ставка значительно превышает уровень инфляции), мягкую (ставка меньше уровня инфляции) и нейтральную процентную политику (ставка умеренно позитивная). Заниженный уровень процентной ставки центрального банка по сравнению с уровнем инфляции представляет собой форму внеэкономического распределения денежных ресурсов, дополнительный источник дотирования предприятий за счет ресурсов коммерческих банков).

Во всех случаях понижение процентной ставки вызывает увеличение спроса коммерческих банков на кредиты, их повышение – замедляет темп роста спроса на денежные ресурсы. Таким образом, изменение процентных ставок центрального банка непосредственно воздействует на цены денежного рынка и одновременно служит ограничением верхнего предела их колебаний (устанавливает их границы). Как следствие, изменение процентных ставок влияет на основные параметры экономики: производство, потребление, сбережения, инвестиции, цены.

С ростом глобализации финансовых рынков результаты процентной политики все больше зависят не от абсолютного уровня регулирования ставок, а от соотношения их с уровнем ставок на денежном рынке. Таким образом, эффективность процентной политики определяется ее гибкостью. Как правило, используя процентную политику, центральный банк может оказывать влияние на валютный курс.

Обязательное резервирование (резервные требования) относится к числу инструментов привлечения ресурсов банков. Коммерческие банки в законодательном порядке должны постоянно хранить часть денежных резервов на специальных счетах в центральном банке или в ценных бумагах в качестве обеспечения своих обязательств по привлеченным средствам. [10, с, 374].

Система обязательного резервирования выполняет следующие функции: контрольную (за расширением денежной ассы путем изъятия избыточных резервов банковской системы), стабилизирующую (уменьшает диапазон колебаний процентных ставок) и страхования ликвидности и платежеспособности банков.

Коммерческий банк обязан депонировать часть привлеченных денежных средств в фонде обязательных резервов, размещенном в центральном банке. Платность данных ресурсов не носит обязательный характер. В Республике Беларусь недовнесенные в фонд денежные средства Национальный банк вправе взыскивать на основании своего распоряжения путем бесспорного их списания с корреспондентского счета банка.

Норматив резервных требований устанавливается в законодательном порядке и представляет собой процентное отношение суммы минимальных резервов к абсолютным или относительным (приращению) показателям пассивных или активных операций. По характеру воздействия различают нормативы общие (установленные ко всей сумме обязательств или кредитов) и селективные (установленные по отношению к определенной части обязательств или кредитов).

Устанавливая и пересматривая норматив резервных требований, центральный банк регулирует объемы, структуру и динамику привлеченных ресурсов коммерческих банков, влияет на их стоимость, объемы, структуру и динамику доходных активов, на уровень прибыльности кредитных организаций.

При использовании данного инструмента денежно-кредитной политики следует учитывать, что даже небольшие изменения норм обязательных резервов вызывают значительные сдвиги в объеме резервов, масштабе и структуре кредитных операций. Частые и значительные изменения резервных норм могут даже привести к нарушению денежно-финансового равновесия экономики. Поэтому они осуществляются во время инфляции, спада производства, когда необходимы сильнодействующие средства

Центральный банк проводит разнообразные валютные операции. Валютная политика включает в себя такие структурные элементы, как целевые установки, нормативные акты, реальные механизмы регулирования внешних валютно-кредитных отношений, степень либерализации валютно-кредитного механизма. Центральным банком устанавливаются официальные курсы национальной денежной единицы по отношению к другим валютам, создаются золотовалютные резервы и осуществляется управление ими. Центральные банки регулируют обращение валютных ценностей на территории своего государства, в том числе устанавливают порядок открытия, ведения и режим счетов (включая счета в драгоценных металлах) резидентов и нерезидентов в кредитно-финансовых организациях в иностранной валюте и нерезидентов в банках в национальной валюте; порядок и условия открытия резидентам счетов в национальной валюте и иностранной валюте, в драгоценных металлах в банка за пределами страны.

Национальный банк Республики Беларусь совместно с уполномоченными государственными органами устанавливает порядок ввоза в республику и вывоза за ее переделы драгоценных металлов и драгоценных камней, используемых при осуществлении банковских операций, иностранной и национальной валюты, ценных бумаг в иностранной и национальной валюте; контролирует осуществление банками валютных операций; определяет функции агентов валютного контроля, которые могут быть возложены на банки, и меры ответственности, применяемые к банкам за нарушение валютного законодательства; выдает разрешения (лицензии) на осуществление валютных операций, определяет валютный курс, порядок его установления и т.п. [1]

Операции на открытом рынке, проводимые эмиссионным банком, состоят из операций покупки-продажи ценных бумаг, операций на рынке кредитных ресурсов и на валютном рынке. Наиболее широко используются операции на рынке ценных бумаг. Это самый гибкий метод регулирования денежных ресурсов коммерческих банков. При покупке центральным банком ценных бумаг у кредитных организаций резервы последних увеличиваются на сумму этих покупок, что укрепляет ликвидность как отдельных банков, так и банковской системы в целом. Как центральный банк изменяет цену продажи (покупки) ценных бумаг коммерческим банкам, тем самым он воздействует на объем свободных ресурсов, которым располагают коммерческие банки, что стимулирует расширение (сокращение) кредитных вложений в реальный сектор экономики со стороны кредитных организаций. Таки образом операции эмиссионного банка на открытом рынке влияют на краткосрочные процентные ставки денежного рынка и на диапазон колебаний ликвидности (недостаточная – избыточная) банковской системы. Данный инструмент денежно-кредитной политики применяется и на первичном, и на вторичном рынках ценных бумаг. Обычно эта политика используется центральным банком для сокращения объема денежного предложения в государстве, реже - для его увеличения.

Центральный банк инициирует операции на открытом рынке, определяет их условия, сроки и инструменты. Применяются стандартные, ускоренные тендеры либо двухсторонне процедуры. При проведение операций на открытом рынке используются различные виды инструментов: сделки РЕПО, валютные СВОПы, выпуск долговых сертификатов, привлечение средств на депозиты с фиксированным сроком и др. Выбор механизма операции зависит от объекта и целей их проведения, которыми могут быть управление ликвидностью, сглаживание сезонных колебаний процентных ставок и др. Операции РЕПО и СВОП чаще применяются центральными банками для воздействия на денежно-кредитный рынок; прямые операции с государственными ценными бумагами могут влиять на изменение валютного курса, и потому используются центральными банками для воздействия на денежно-кредитный рынок и на валютный курс.

На открытом рынке различают операции, осуществляемые на регулярной и нерегулярной основе. Регулярные операции проводятся для широкого круга участников на аукционной основе. Например, продажа краткосрочных казначейских векселей, долгосрочные операции РЕПО. Нерегулярные операции более многообразны, они могут быть и конфиденциальными на двухсторонней основе. Операции эмиссионного банка на валютном рынке, которые он проводит в целях реализации денежно-кредитной политики, в основном осуществляются на нерегулярной основе. Наиболее часто центральные банки используют операции валютного СВОПа.

В Республике Беларусь осуществляется процентная политика. Достижение конечной цели денежно-кредитной политики в условиях ориентации на поддержание стабильного обменного курса предполагает необходимость усиления роли процентной ставки в качестве инструмента денежно-кредитной политики. Принципиально это означает переход от управления объемом денежного предложения к управлению ценой денег в экономике. Данная задача решается путем повышения роли ставки рефинансирования как основной процентной ставки Национального банка. [1]

Процентная политика направлена на поддержание положительных в реальном выражении процентных ставок по операциям банков для привлечения срочных депозитов и предоставления кредитов в белорусских рублях. Политика процентных ставок по инструментам Национального банка проводится прежде всего для сглаживания колебаний ставок на краткосрочном денежном рынке.

Важными условиями эффективности осуществления процентной политики в Республике Беларусь является недопущение рефинансирования банков по льготным процентным ставкам (ниже ставки рефинансирования) и финансовая устойчивость банков. При этом банкам не устанавливаются размеры процентных ставок и других параметров по операциям с денежными средствами физических и юридических лиц.

Значимым элементом повышения прозрачности и эффективности реализации денежно-кредитной политики и формирования экономических ожиданий участников рынка в соответствии с целями денежно-кредитной политики является раскрытие информации о совершаемых операциях, об обязательном резервировании, о динамике ликвидности банковской системы. [1]

По-прежнему операционной целью останется ставка однодневного (овернайт) межбанковского рынка кредитов в национальной валюте, на котором осуществляется основной объем операций. В то же время обеспечивается реализация принципа, при которой величина процентной ставки на краткосрочном рынке приближается к уровню ставки рефинансирования.

Кроме того, Национальный банк Республики Беларусь проводит снижение уровня нормативов отчислений в фонд обязательного резервирования. Это метод направлен на постепенное выравнивание нормы обязательного резервирования по различным категориям привлеченных средств без предоставления льгот и преференций банкам.

1.4. Нормативная база денежно-кредитной политики

Национального банка Республики Беларусь

Нормативной базой для разработки и реализации денежно-кредитной политики в Республике Беларусь являются:

1. Банковский кодекс Республики Беларусь от 25.10.2000г. № 441-3.

2. Основные направления денежно-кредитной политики Республики Беларусь на 2006 год., утвержденные Указом Президента Республики Беларусь от 21.12.2005г. № 608.

3. Основные направления денежно-кредитной политики Республики Беларусь на 2005 год., утвержденные Указом Президента Республики Беларусь от 10.09.2004г. № 438.

3. Указ Президента Республики Беларусь от 10.09.2004г. № 437 «Об утверждении важнейших параметров прогноза социально-экономического Развития Республики Беларусь на 2005 год».

4. Закон Республики Беларусь «О бюджете Республики Беларусь на 2005 год».

5. Закон Республики Беларусь «О бюджете Республики Беларусь на 2006 год.».

6. Концепция развития банковской системы Республики Беларусь на 2001 – 2010 годы, одобренной Указом Президента Республики Беларусь от 28.05.2002г. № 274.

7. Программа социально-экономического развития на 2006-2010 годы (проект, принятый на Всенародном собрании Республики Беларусь).

8. Постановление Правления Национального банка от 28.06.2004г. № 92 «Об утверждении Инструкции об экономических нормативах для банков и небанковских кредитно-финансовых организаций».

9. Постановление Правления Национального Банка Республики Беларусь от 29.09.2004г. № 148 «Об утверждении Инструкции о порядке формирования и использования специального резерва на покрытие возможных убытков по активам банка и небанковской кредитно-финансовой организации, подверженным кредитному риску».

10. Постановление Правления Национального банка Республики Беларусь от 18.11.2004г. № 172 «Об утверждении Инструкции о порядке формирования и использования банками и небанковскими кредитно-финансовыми организациями резерва под обесценение ценных бумаг».

11. Постановление Совета директоров Национального банка Республики Беларусь от 23.11.2005г. № 352 «Об установлении норматива минимальной суммы остатка средств фонда обязательных резервов».

12.Постановление Правления Национального банка Республики Беларусь от 28.09.2000г. № 24.3 «Об утверждении Правил осуществления межбанковских расчетов».

2. АНАЛИЗ ВЫПОЛНЕНИЯ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ

В РЕСПУБЛИКЕ БЕЛАРУСЬ ЗА 2005Г.

2.1. Исполнение денежно-кредитных показателей

Параметры денежно-кредитных показателей в 2005г. поддерживались на уровнях и в пропорциях, обеспечивающих достижение оптимальной в складывающихся условиях динамики обменного курса белорусского рубля.

Параметры денежного предложения в белорусских рублях в 2005 г. формировались в условиях замедления инфляционных процессов, сохранения достаточно высоких темпов экономического роста, деловой и инвестиционной активности в экономике и соответственно, увеличения спроса юридических и физических лиц на реальные денежные остатки.

Объем денежной массы в результате высоких темпов экономического роста увеличился за 2005 год на 42,2%, или на 3,7 трлн.руб., и на 01.01.2006 г. составил 12,6 трлн.руб. при ее увеличении за 2004г на 44,1%. При этом объем рублевой денежной массы увеличился за 2005г. на 3,2 трлн.руб. и на 01.01.2006г. составил 8,6 трлн.руб. Такой рост рублевого денежного предложения в 2005г. сложился в условиях более интенсивного увеличения спроса экономики на деньги. [13, с. 5].

Скорость обращения широкой денежной массы снизилась в 2005г. на 10,7%, в 2004г. – на 7,9%. При этом скорость обращения рублевой денежной массы уменьшилась в 2005г. на 18,9%, в 2004г. – на 16,3%. Это свидетельствует об увеличении спроса экономики на национальную валюту [13, с. 6].

Основными факторами роста спроса экономики на белорусские рубли стали: увеличение производства товаров и услуг, продолжающийся рост удельного веса денежных форм расчетов в общем объеме выручки от реализации, потребность субъектов хозяйствования в трансформации заработанных ресурсов в иностранной валюте в активы в белорусских рублях, что связано с необходимостью финансирования ими текущей деятельности и инвестиций в основной капитал, а также с предпочтением активов в национальной валюте сравнительно с иностранной.

Изменение рублевой денежной массы произошло за счет увеличения ряда показателей (табл. 2.1).

Основной удельный вес (42,3%) в приросте рублевой денежной массы за 2005г. составили средства физических лиц: переводные депозиты увеличились на 78,2%, срочные депозиты – на 50,1%, сберегательные сертификаты – в 5,9 раза. [13, с. 6].

Таблица 2.1

Факторы, повлиявшие на изменение рублевой денежной массы

| Рост наличных денег в оборот, % |

Переводные депозиты юридических и физических лиц, % |

Срочных депозитов юридических и физических лиц, % |

Объем ценных бумаг, выпущенных банками, % |

| 2005г. |

50,5% |

65,3 |

61,7 |

29,1% |

| 2004г. |

44,6 |

64,7 |

82,5 |

-53,1 |

| Доля в общем объеме денежной массы, %, рост за 2005г. |

- 1,4 |

1,2 |

0,6 |

0,4 |

Рублевые депозиты населения за 2005 г. выросли на 1,3 трлн.руб. или 56,5% (против 99,9% в 2004г., но в абсолютном выражении на 1,2 трлн.руб.). Их удельный вес в приросте всех рублевых депозитов составил 52,8%, а их доля в структуре рублевых депозитов снизилась на 2,5% по сравнению с уровнем начала 2005г. Замедление темпов роста депозитов населения в 2005г. по сравнению с 2004г. в определенной мере связано с ускоренным ростом потребительских расходов домашних хозяйств во взаимосвязи с изменением их структуры, а также с тем, что в предыдущие несколько лет значительная часть прироста вкладов населения в банках формировалась за счет трансформации сбережений их неорганизованной формы в организованную, тогда как в 2005г. этот процесс носит уже замедленный характер. При этом в структуре вновь привлекаемых срочных депозитов физических лиц в белорусских рублях доля долгосрочных средств за 2005г. увеличилась до 28,9% против 6,6% за 2004г. [13, с. 8].

Рублевые депозиты юридических лиц за 2005г. выросли на 73,3%, в том числе переводные депозиты – на 59,9%, срочные депозиты – на 119,1%. За 2004г. увеличились они соответственно на 46,5%, 50,9%, и 33,4%. В основе увлечения средств предприятий в банках лижет прирост выручки, определенной денежными средствами. Доля денежной составляющей выручки от реализации продукции в общем объеме оплаченной выручки возросла с 84% в 2004г. до 88,9% в 2005г. Читая прибыль экономике в 2005г. по сравнению с 2004г. выросла в 1,5 раза, в реальном выражении – на 26,7%. [13, с. 8].

Депозиты в иностранной валюте в долларовом эквиваленте выросли на 16,3%, или на 257,6 млн.долл.США (за 2004г. – на 25,8% или на 324,2 млн.долл.), в том числе депозиты юридических лиц – на 12,3% или на 106,5 млн.долл.США), депозиты физических лиц – на 21,2%. Или на 151,1 млн.долл. (за 2004г. – на 31,8%, или на 171,9 млн.долл.). [13, с. 9].

Балансовыми факторами роста широкой денежной массы за 2005г. на 3,7 трлн.руб. (за 2004г. – на 2,7 трлн.руб.) явились увеличение чистых иностранных активов банковской системы на 1,1 трлн.руб. и чистых внутренних активов банковской системы – на 2,6 трлн. рублей (за 2004г. – на 0,4 трлн.руб. и 2,3 трлн.руб. соответственно).

Рост чистых внутренних активов банковской системы в 2005г. на 35,5% произошел за счет увеличения на 34,8% (или на 3,6 трлн.руб.) чистого внутреннего кредита, который сложился при увеличении на 0,1 трлн.руб. или на 21,6%, чистого кредита органам государственного управления и увеличении на 3,5 трлн.руб. или на 35,2% требований к экономике.

Чистые иностранные активы банковской системы в долларовом эквиваленте за 2005г. увеличились на 75,7%, или на 531,5 млн.долл.США, и на 01.01.2006г. составили 1233,5 млн.долл.США, что обусловлено ростом валовых иностранных активов на 48,5% или на 680,8 млн.долл.США, и валовых иностранных пассивов – на 21,3% или на 149,3 млн.долл.США. [13, с. 10].

2.2. Уровень процентных ставок

Ставка рефинансирования, исходя из фактических и ожидаемых темпов инфляции, ситуации на валютном и других рынках, в 2005г. была снижена с 17% до 11% годовых. Среднем за 2005г. ставка рефинансирования сложилась на уровне 13,6% годовых против 21,3% годовых за 2004г. Вместе с тем в реальном выражении (т.е. учитывая темп инфляции) за 2005г. указанная ставка была положительной и составила 5,9% годовых, снизившись, в условиях макроэкономической и финансовой стабилизации, на 1,8 процентного пункта по отношению к уровню 2004г. [13, с. 11].

Средняя ставка однодневных межбанковских кредитов за декабрь 2005г составила 5,6% годовых и снизилась по сравнению с декабрем 2004г. на 18,1 процентного пункта. Такое понижение стоимости ресурсов на рынке межбанковских кредитов было обусловлено как снижением ставок денежного рынка, так и ростом объемов ликвидности банков.

Процентная ставка по новым срочным депозитам в национальной валюте в декабре 2005г. сложилась на уровне 8,8% годовых, снизившись по сравнению с декабрем 2004г. на 8,5 процентного пункта. В реальном выражении за 2005г. процентная ставка по новым срочным депозитам составила 4,2% годовых, снизившись по сравнению с уровнем 2004г. на 0,5 процентного пункта. Процентная ставка по новым срочным рублевым депозитам населения в декабре 2005г. составила 11,6% годовых, снизившись по сравнению с декабрем 2004г. на 5,4 процентного пункта. В реальном выражении за 2005г. указанная ставка не только оставалась положительной (6,4% годовых), но и увеличилась на 0,3 процентного пункта по сравнению с уровнем 2004г. Увеличение реального значения данного показателя способствовало повышению привлекательности сбережений в национальной валюте для населения.

По новым срочным депозитам в иностранной валюте процентная ставка в декабре 2005г. составила 6,2% годовых, снизившись на 1,2 процентного пункта по сравнению с уровнем декабря 2004г. За период 2005г. уровень ставки составил 6,4% годовых против 6,2% годовых за 2004г. Доходность новых срочных депозитов населения в иностранной валюте в декабре 2005г. сложилась на уровне 7,4% годовых, снизившись относительно уровня декабря 2004г. на 0,6 процентного пункта. За 2005г. указанная ставка составила 7% годовых, что выше уровня 2004г. на 0,5 процентного пункта. [13, с. 13].

Средняя процентная ставка по новым кредитам банков в национальной валюте в декабре 2005г. составила 13,4% годовых, снизившись на 6,6 процентного пункта относительно уровня декабря 2004г. Уровень ставки в реальном выражении за 2005г. составил 8,6% годовых против 10,3% годовых в 2004г. Снижение номинальных и реальных ставок по кредитам способствовало росту их доступности для предприятий и населения.

Средняя процентная ставка по новым кредитам банков в иностранной валюте увеличилась с 10,1 процента годовых, увеличившись на 0,7 процентного пункта по сравнению с уровнем 2004г. Тенденция к некоторому увеличению процентных ставок по инструментам в иностранной валюте в целом соответствует тенденции повышения ставок на мировом финансовом рынке. [13, с. 14].

Таким образом, в 2005г. проводилась процентная политика, направленная на обеспечение достаточного уровня привлекательности хранения сбережений в национальной валюте, с одной стороны, и расширение доступности кредитов для предприятий и населения – с другой, что способствовало созданию условий для повышения уровня жизни населения.

2.3. Устойчивость банковской системы

Банковская система Республики Беларусь является составным элементом в процессе реализации денежно-кредитной политики.

Развитие и укрепление банковской системы Республики Беларусь в 2005г. было направлено на повышение ее устойчивости, решение финансового потенциала, улучшение количества и качества выполняемых операций и оказываемых услуг. Решение указанных задач осуществлялось за счет расширения ресурсной базы банков, оптимизации структуры активов и пассивов, повышения капитализации банков, снижения всех видов рисков, повышения качества управления. [4]

Банковская система республики функционировала достаточно устойчиво. Значимым участником проведения государственной социально-экономической политики является группа ведущих банков, специализирующихся на обслуживании крупных народнохозяйственных комплексов и кредитной поддержке ключевых государственных программ. В нее входят 6 банков – открытые акционерные общества «Беларусбанк», «Белагропромбанк», «Белпромстройбанк», «Белинвестбанк», «Приорбанк», «Белвнешэкономбанк», доля которых в объеме валовых активов банковской системы страны составляет 88,9 процента. [13, с. 14].

На 01.01.2006 банковская система Республики Беларусь включала 30 банков, из них 26 банков являются банками с участием иностранного капитала, в том числе 9 банков – со 100-процентным иностранным капиталом. В целом инвестиции нерезидентов Республики Беларусь в уставные фонды банков Республики Беларусь за 2005 год составили 1,3 млн. долларов США и 1,58 евро. Удельный вес иностранного капитала в уставных фондах банков за 2005 год снизился на 2,5 процентного пункта и на 1 января 2006 г. составил 9,3 процента, в том числе доля российского капитала – 2,9 процента. На территории Республики Беларусь находятся 12 представительств иностранных банков (России, Литвы, Германии, Польши и Казахстана).

Шесть банков являются резидентами свободных экономических зон Республики Беларусь.

На 01.01.2006 филиальная сеть банков насчитывала 440 филиалов. За 2005 год филиальная сеть сократилась на 23 филиала (24 филиала закрыто и 1 филиал открыт), что связано с оптимизацией банками своей филиальной сети и ликвидацией убыточных филиалов.

По мере расширения банковских операций осуществлялось повышение капитализации банковской системы. Объем собственного капитала банковской системы по состоянию на 1 января 2006 г. составил 4 024,6 млрд. рублей, увеличившись на 1 129 рублей или на 39 процентов, с начала 2005 г. (в реальном выражении – на 28,7 процента). Основными источниками роста собственного капитала банков явились увеличение зарегистрированного уставного фонда банков, фонды и прибыль банков. [13, с. 15].

Уставные фонды банков за 2005 год возросли на 36,1 процента (в реальном выражении – на 26 процентов). В приросте совокупного уставного фонда банков за 2005 год доля средств органов государственного управления составила 88,1 процента, доля прибыли банков – 1,7 процента, доля прочих источников (инвестиций резидентов и нерезидентов, нереализованные курсовые разницы, переоценка основных средств, эмиссионные разницы) – 10,2 процента. [13, с. 15].

Удельный вес проблемной (пролонгированной, просроченной и сомнительной) задолженности в кредитной задолженности клиентов и банков за 2005 год сократился на 0,9 процентного пункта и на 1 января 2006 г. составил 1,9 процента. Снижение доли проблемной задолженности происходило за счет возврата проблемных кредитов кредитополучателями, гарантами (поручителями), по решению судов, путем реализации залогового имущества, а также списания с баланса банков безнадежных долгов за счет созданных резервов.

Ресурсы банков (пассивы) в белорусских рублях и иностранной валюте за 2005 год увеличились на 40,8 процента, или на 5 949,1 млрд. рублей (за 2004 год – на 45,1 процента или на 4 532,1 млрд. рублей), и на 1 января 2006 г. составили 20 519,8 млрд. рублей. В реальном выражении они увеличились на 30,4 процента (за 2004 год – на 26,8 процентного пункта). [13, с. 16].

Сложившиеся темпы прироста ресурсной базы соответствуют темпам развития экономики в целом. Так, ресурсная база, выраженная в процентах к ВВП, в декабре 2005 г. составил 25,7 процента, что на 1,6 процента больше, чем в декабре 2004 г. При этом следует отметить, что в целом в 2005 году сохранялась тенденция роста данного соотношения, что характеризует положительную динамику развития банковской системы. [13, с. 16].

Ресурсная база за 2005 год сформирована банками за счет резидентов Республики Беларусь на 69,1 процента, средств нерезидентов Республики Беларусь – на 8,7 процента, других источников формирования ресурсов банков – на 22,2 процента.

В 2005 году рост ресурсной базы был осуществлен за счет всех ее составляющих. При этом 86,8 процента ее прироста было обусловлено ростом суммы средств населения (на 1 632,2 млрд. рублей, или на 34,6 процента), других источников формирования ресурсной базы (на 1 171,6 млрд. рублей, или на 34,6 процента) и средств Центрального Правительства (на 958,3 млрд. рублей, или на 123,5 процента). [13, с. 17].

Таким образом, рост ресурсной базы банков зависел от эффективности функционирования всех секторов экономики и, прежде всего, от роста реальных доходов предприятий и населения.

Кроме того, для обеспечения устойчивости банковской системы необходима надежная и устойчивая платежная система.

В Республике Беларусь стабильное и устойчивое функционирование платежной системы связывается с недопущением системного риска, определяется условиями на денежном рынке и зависит от способности банков отвечать по своим текущим обязательствам.

Системный риск - ситуация в системе межбанковских расчетов, когда неспособность одного участника выполнить денежные обязательства приводит к невозможности выполнения обязательств другими участниками. [8].

На рисунке 2.1 отражена положительная обратная связь между различными факторами в процессе возникновения системного риска. [15, с.14].

|

| Ухудшение качества кредитов в связи с уменьшением стоимости залога |

|

| Продажа банками рыночных активов |

|

|

|

Переток депозитов из несостоятельных банков в

платежеспособные

|

|

Платежная система

Спрос на банковские обязательства

|

|

Кредитный рынок

Избыточное кредитование

|

|

|

Кредитный кризис

(ограничение кредитования)

|

|

Рис.2.1. Положительная обратная связь между различными областями системного риска

Так, результатом увеличивающего спроса на депозитные деньги в банковской системе является необходимость повышения банками своей ликвидности путем продажи удерживаемых ими активов на рынке капиталов, что в итоге приводит к снижению их стоимости и в значительной степени может повлиять на стоимость залога, принимаемого в качестве обеспечения под выдаваемые кредиты. К таким же последствиям нередко приводит избыточное кредитование экономических субъектов в случае их неспособности отвечать по своим обязательствам, что создает потенциальные проблемы для банков и снижает их способность по кредитованию платежеспособных субъектов хозяйствования. Каждый из указанных факторов способен привести к системному риску. Если они проявляются одновременно, то возможен полноценный финансовый кризис.

Формирование безопасной платежной системы позволяет в случае возникновения системного риска осуществлять финансирование платежеспособных субъектов хозяйствования, связанное с выполнением текущих обязательств, что предотвращает передачу системного риска через платежную систему. Таким образом, платежная система является основным каналом передачи системного риска, и с целью его недопущения должна обеспечивать надежную взаимосвязь между банками, а также иметь соответствующие процедуры выявления и предотвращения различных факторов риска. [15, с.16].

В 2005г. реализация денежно-кредитной политики в значительной степени зависела от эффективного, надежного, устойчивого и безопасного функционирования платежной системы.

Программно-технический комплекс автоматизированной системы межбанковских расчетов (далее - АС МБ) соответствует требованиям руководящих документов и стандартов Республики Беларусь по обеспечению технической возможности проведения межбанковских расчетов. Случаев несанкционированного доступа в платежную систему не допущено. [15, с.17].

В 2005г. Национальным банком уделялось внимание проведению мероприятий по предотвращению, своевременному выявлению, локализации и скорейшему устранению сбоев и отказов в обслуживании межбанковских расчетов, что позволило обеспечить среднегодовой параметр доступности клиентов к АС БМР за 2005г. – 99,84% дневного фонда рабочего времени (при нормативе не ниже 99,5%). [13, с.18].

В 2005г. в системе АС МБРР проведено 43,8 млн. платежей на сумму 325,5 трл.руб, что на 10,5% и 34,9% соответственно превышает аналогичные показатели за 2004г. В 2005г. среднедневной оборот составил 1,28 трлн.руб. и 171,6 тыс. платежей, увеличившись по сравнению с 2004г. на 37% и 12,2% соответственно. [13, с.18].

Развитие платежной системы в 2005г. осуществлялось в направлении проведения ряда организационных и технических мероприятий: совершенствование нормативной правовой базы, осуществление надзора за платежными системами, продолжение работ по интегрированию платежной системы Республики Беларусь с платежной системой Российской Федерации, внедрение в безналичный оборот банковских пластиковых карточек.

В целом по Республике Беларусь по состоянию на 01.01.2006г. в обращении находились более 3,2 млн. банковских пластиковых карточек внутренних и международных расчетов. В среднем каждый третий гражданин республики имеет карт-счет в банке и возможность распоряжаться им с использованием карточки. Операции с использованием банковских пластиковых карточек можно осуществлять примерно в 4,6 тыс. предприятиях торговли (сервиса), 1253 банкоматах. По сравнению с 2004г. количество карточек увеличилось в 1,5 раза, число предприятий торговли, имеющих оборудование для операций с пластиковыми карточками – в 1,6 раза, число банкоматов – в 1,4 раза. Общее количество банкоматов соответствует имеющемуся уровню эмиссии пластиковых карточек. [13, с.18].

3. ПЕРСПЕКТИВЫ РАЗВИТИЯ ДЕНЕЖНО-КРЕДИТНОЙ ПОЛИТИКИ

РЕСПУБЛИКИ БЕЛАРУСЬ

Достижение стратегических целей и задач денежно-кредитной политики должно осуществляться поэтапно, путем постепенного расширения сферы действия рыночных подходов к государственному регулированию денежно-кредитной сферы.

В 2006г. сохранится стратегическая направленность денежно-кредитной политики, которая, являясь составной частью экономической политики государства, будет содействовать достижению прогнозируемых социально-экономических показателей посредством реализации монетарных целей и задач инструментами денежно-кредитного и валютного регулирования.

В 2006г. конечной целью денежно-кредитной политики будет являться обеспечение с помощью монетарных инструментов (наряду с мерами общей экономической политики Правительства Республики Беларусь) снижения инфляции.

Основными направлениями развития денежно-кредитной политики Республики Беларусь на 2006г. предусмотрены следующие перспективы (табл. 3.1) [1]:

Таблица 3.1

Показатели деятельности Национального банка и банков на 2006г.

| Показатели |

Прогноз на

01.01.2007г.

|

| 1 |

2 |

Индекс потребительских цен, % декабря к декабрю

Инфляция, %

Изменение официального обменного курса по отношению к российскому рублю, %

Официальный обменный курс белорусского рубля к доллару США, рублей за 1 доллар США

Прирост широкой денежной массы, %

Прирост активной рублевой денежной массы (денежного агрегата М1), %

Прирост рублевой денежной базы, %

Прирост международных резервных активов Республики Беларусь, млн.долларов США

Ставка рефинансирования, %

Процентные ставки по вновь выдаваемым кредитам, %

Процентные ставки по вновь привлекаемым срочным депозитам, %

Прирост собственного капитала банков, %

Прирост ресурсной базы банков, %

Прирост объемов депозитов юридических лиц, %

Прирост объемов депозитов физических лиц, %

|

107-109

7-9

плюс 2 – минус 2

2100-2200

23-31

24-29

26-30

475-525

8-10

11-13

8-10

13-17

22-28

19-31

29-34

|

Прирост объем долгосрочной задолженности, %

Прирост объем краткосрочной задолженности, %

Доля проблемных активов банков в активах, подверженных кредитному риску, %

Доля проблемной задолженности в задолженности клиентов и банков по кредитным операциям

Прирост требований банков к экономике, %

Выдача банками долгосрочных (инвестиционных) кредитов экономике, трлн.руб.

Рентабельность капитала банков, %

Рентабельность активов банков, %.

Среднегодовой параметр доступности клиентов к автоматизированной системе межбанковских расчетов, % от ее дневного фонда рабочего времени

|

22-30

20-28

не более 4,5

не более 2,5

21-29

3,6-3,8

11

1,8

не ниже 99

|

В период до 2010 г. предполагается решение следующих задач [4]:

- недопущение годовой инфляции выше 5 %;

- создание третьего уровня кредитно-финансовых учреждений — специализированных небанковских кредитно-финансовых учреждений с ограниченными лицензионными полномочиями и без права ведения расчетных счетов юридических и физических лиц (инвестиционные, трастовые, ипотечные и т.д.);

- формирование золотовалютных резервов на уровне, обеспечивающем полное покрытие рублевой денежной базы.

- достижение свободной конвертируемости белорусского рубля на национальном и внешних валютных рынках.

Основной вектор преобразований в денежно-кредитной политике Республики Беларусь — переход к зрелым рыночным институтам и механизмам.

Одновременно будет совершенствоваться методологическая база регулирования и надзора за банками, координация деятельности Национального банка с другими органами денежно-кредитного регулирования.

В целом денежно-кредитная политика будет проводиться и четком соответствии с макроэкономическими параметрами социального и экономического развития страны и будет направлена на стабилизацию экономики Республики Беларусь и повышение благосостояние населения.

ЗАКЛЮЧЕНИЕ

В курсовой работе были рассмотрены основные цели государства в области экономики, которые обеспечивают устойчивый экономический рост, высокий уровень занятости, стабильность внутренних цен, а также внешнеэкономическое равновесие. Эти цели реализуются в процессе разработки и проведения экономической политики. Составной частью этой политики является денежно-кредитная политика. Вырабатывая и реализуя денежно-кредитную политику, государство определяет не только цели такой политики, но и устанавливает орган, ответственный за проведение в жизнь этих целей. Как правило, таким органом является центральный банк.

Рассмотрена денежно-кредитная политика Республики Беларусь, как одна из важных составляющих общеэкономического регулирования в интересах активной рыночной конъюнктуры, сдерживания инфляции, недопущения спадов производства и безработицы, выравнивания платежного баланса. В работе представлена деятельность Национального банка в области национальной денежно-кредитной политики, которая сводится к двум основным направлениям. Первое - разработка денежно-кредитной политики в виде формулирования целей политики и набора инструментов, обеспечивающих достижение указанных целей. Второе - реализация политики в условиях поступательного экономического развития Республики Беларусь к устойчивому развитию. При рассмотрении денежно-кредитной политики Республики Беларусь установлено, что все утвержденные ориентиры на прошедший год выполнены, по всем параметрам наблюдается улучшение показателей. Это характеризует денежно-кредитную политику с положительной стороны. Направления дальнейшего развития денежно-кредитной сферы имеют целью улучшение общих экономических показателей страны, снижение уровня инфляции, обеспечение надежности и устойчивости банковской системы, стабилизацию национальной валюты и конечном итоге способствуют росту благосостояния населения.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Указ Президента Республики Беларусь от 21.12.2005г. № 608 «Об утверждении Основных направлений денежно-кредитной политики Республики Беларусь на 2006 год».

2. Указ Президента Республики Беларусь от 10.09.2004г. № 438 «Об утверждении Основных направлений денежно-кредитной политики Республики Беларусь на 2005 год».

3. Указ Президента Республики Беларусь от 10.09.2004г. № 437 «Об утверждении важнейших параметров прогноза социально-экономического Развития Республики Беларусь на 2005г.

4.Указ Президента Республики Беларусь от 28.05.2002г. № 274 «Об утверждении Концепции развития банковской системы Республики Беларусь на 2001 – 2010 годы».

5. Банковский кодекс Республики Беларусь от 25.10.2000г. № 441-3.

6. Программа социально-экономического развития на 2006-2010 годы (проект, принятый на Всенародном собрании Республики Беларусь) /Рэспублiка, 24 февраля 2006г. № 36 (3973).

7. Постановление Правления Национального банка от 28.06.2004г. № 92 «Об утверждении Инструкции об экономических нормативах для банков и небанковских кредитно-финансовых организаций».

8.Постановление Правления Национального банка Республики Беларусь от 28.09.2000г. № 24.3 «Об утверждении Правил осуществления межбанковских расчетов».

9. Постановление Правления Национального банка Республики Беларусь от 01.02.2006г. № 17 «Об итогах выполнения Основных направлений денежно-кредитной политики Республики Беларусь за 2005г. и задачах банковской системы страны по их реализации в 2006 году».

10. Деньги. Кредит. Банки. Учебник. Под ред. Г.И.Кравцовой. – МН.: БГЭУ, 2003г. – 527 с.

11. Деньги, кредит, банки: Учебник. Под ред. О. И.Лаврушина. – 3-е изд., перераб. и доп. -М.: Финансы и статистика, 2003г. – 464с.

12. Экономическая теория. Учебное электронное издание на СD-ROM. Система дистанционного обучения. Часть 1-4. Под ред. Н.И.Базылева, С.П.Гурко. – Мн.: Издательский центр БГЭУ, 2005г.

13. Тенденции в денежно-кредитной сфере Республики Беларусь в 2005 году. Отдел монетарного анализа и прогнозирования ГУ монетарной политики Национального банка Республики Беларусь. / Банкаўскі веснік, 2006г. № 8, с. 5-12.

14. Бриштелев А. Целевые ориентиры монетарной политики в Республике Беларусь./ Банкаўскі веснік, 2005г., студзень, с. 26 – 31.

15. Унгур Д. Финансовая система и устойчивость платежной системы. / Банкаўскі веснік, 2006г., студзень, с. 13 – 20.

|