Внутридневная торговля на рынке

FOREX

СОДЕРЖАНИЕ

Введение ............................... 7

Необходимое оборудование .................... 7

Часть первая. Анализ

........................ 11

Введение в суть технического анализа .............. 13

Все предельно просто ........................ 14

Парадоксы, объясняющие теневые моменты искусства

торговли .............................. 17

Технический анализ ......................... 23

Приемы и фигуры визуального анализа .............. 25

Линии канала ........................... 29

Откат на одну треть, половину и две трети .......... 30

Почему 38 и 62 %........................ 31

Выводы .............................. 31

Фигуры продолжения и перелома тенденции .......... 32

Перелом или продолжение ................... 32

Двойной верх и двойной низ .................. 33

Торговые рэнджи ......................... 33

Тройной верх и тройной низ .................. 35

Фигура «голова и плечи» .................... 36

Техники измерения ....................... 37

Треугольник ........................... 39

Повышающиеся и понижающиеся треугольники ...... 39

Ценовые пробелы ........................ 41

Выводы .............................. 41

Индикаторы .............................. 41

Два класса индикаторов ..................... 42

Средняя скользящая ....................... 43

Простая средняя ......................... 43

Взвешивание средней или ее выравнивание? ........ 44

Длины средних скользящих .................. 44

Комбинации средних скользящих ............... 46

Рисуйте огибающие линии вокруг средней .......... 47

Можно создать вокруг средней канал ............. 48

Важна также ширина канала .................. 49

Перепокупка или перепродажа? ................ 50

Расхождения ........................... 51

Момент (сила движения) .................... 51

Осцилляторы момента или скорости изменения ....... 51

Интерпретация момента и скорости изменения ....... 52

Крайние положения рынка слишком субъективны ..... 52

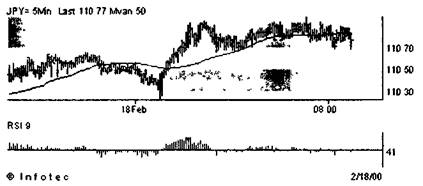

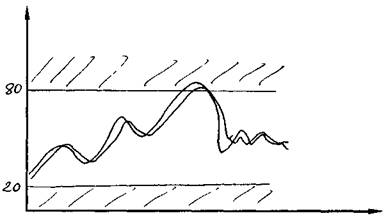

Индекс относительной силы (RSI) Уэллиса Уайлдера ... 53 Какие временные периоды использовать для RSI ...... 53

Изменение значений на соответствующие рынку ...... 54

Расхождения RSI ......................... 54

Реклама

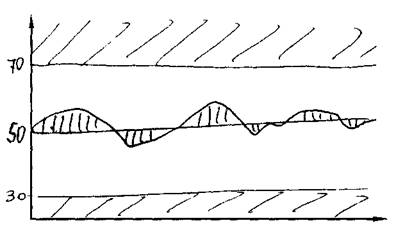

Линии 70 и 30 имеют большое значение ........... 55

Пересечения линии 50 тоже имеют значение ........ 56

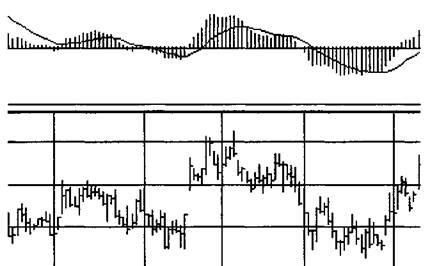

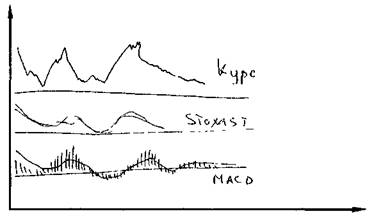

Осциллятор стохастик ...................... 56

Что означает«стохастик»? ................... 57

Быстрый стохастик против медленного ............ 58

Пересечения линий стохастика ................ 58

Комбинируйте RSIи стохастик ................. 59

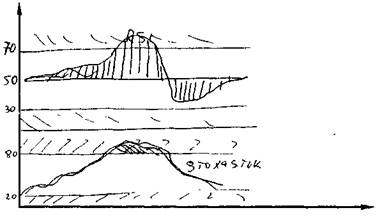

MACD .............................. 60

MACDв качестве индикатора, следующего за трендом 61 MACDв качестве осциллятора ................ 62

Расхождения MACD ....................... 63

Как еще улучшить MACD: гистограмма ........... 63

Использование MACDсо стохастикой ............ 65

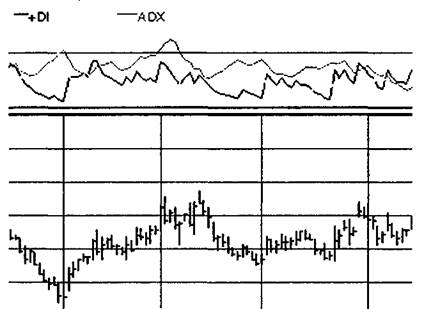

Линия среднего направленного движения (ADX) ...... 66

Часть вторая. Таинства японских свечей

........... 69

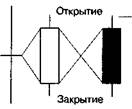

1. Введение .............................. 71

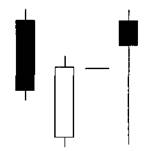

Тело ................................ 73

Тени ................................ 73

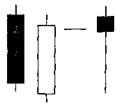

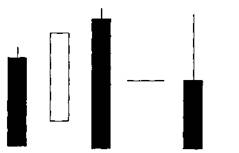

2. Линии свечи ............................ 74

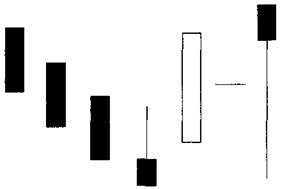

Длинные дни ........................... 74

Короткие дни ........................... 75

Марубозу ............................. 75

«Прядильные верхи» ....................... 77

Доджи ............................... 77

«Звезды» .............................. 80

Бумажный зонтик ........................ 81

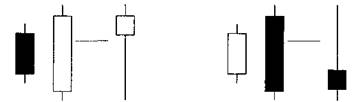

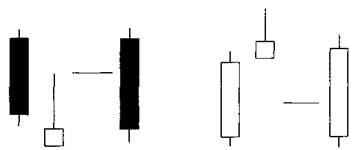

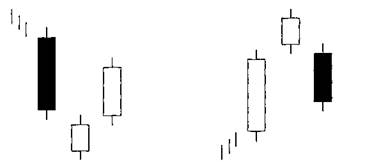

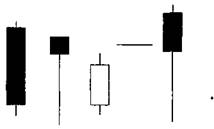

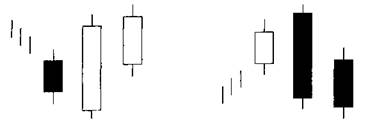

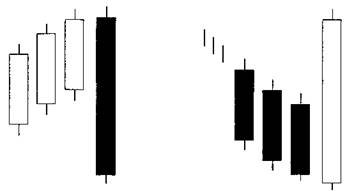

Фигуры свечей перелома ..................... 82

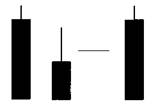

«Молот» и «Висельник» ..................... 82

«Завал» .............................. 85

«Харами» ............................. 87

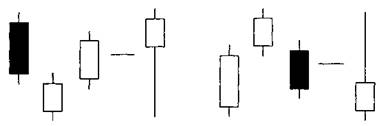

«Харами-крест» .......................... 89

Перевернутый «Молот» и «Падающая Звезда» . ....... 91

«Пронизывающая Свеча» .................... 94

«Завеса Темных Облаков» ................... 96

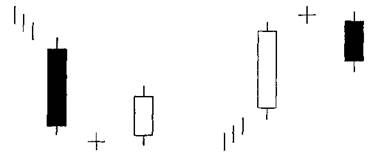

Доджи-«звезда» .......................... 98

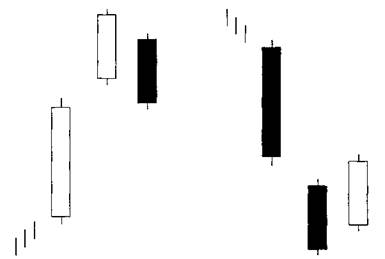

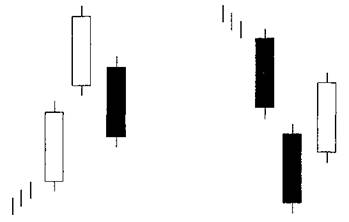

«Утренняя Звезда» и «Вечерняя Звезда» .......... 100

«Утренняя» и «Вечерняя» Доджи-«звезды» ......... 102

«Брошенный Ребенок» .................... 104

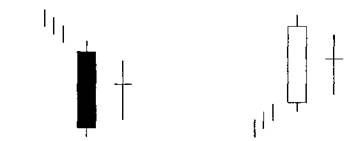

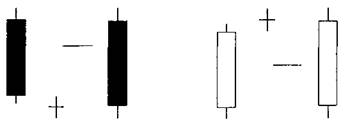

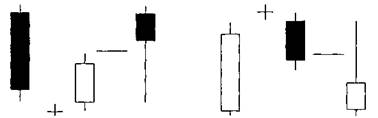

«Три Звезды» .......................... 106

«Две Взлетевшие Вороны» .................. 107

«ВстречАющиеся Линии» ................... ПО

«Застежка» ........................... 112

«Уникальные Три Реки Низа» ................ 113

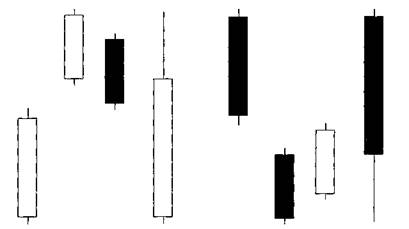

«Три Белых Солдата» ..................... 115

«Повышающийся Блок» .................... 117

«Раздумье» ........................... 119

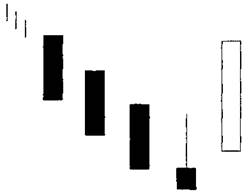

«Три черные Вороны» ..................... 121

«Идентичные Три Вороны» .................. 123

«Прорыв» ............................ 125

«Две Вороны» .......................... 128

«Три Внутри Вверх» и «Три Внутри Вниз» ......... 129

«Три Снаружи Вверх» и «Три Снаружи Вниз» ....... 131

«Три Южные Звезды» ..................... 133

Реклама

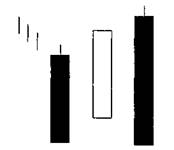

«Ребенок, Утаивающий Глоток» (Ласточку) ........ 135

«Бутерброд»........................... 137

«Удар» .............................. 139

«Домашний Голубь» ...................... 140

«Дно Лестницы» ........................ 142

«Одинаковый Низ» ....................... 144

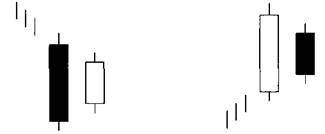

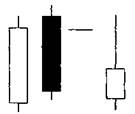

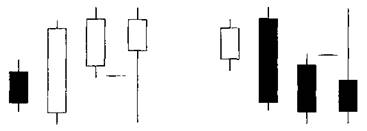

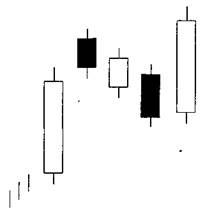

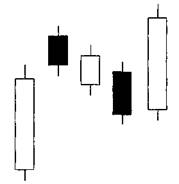

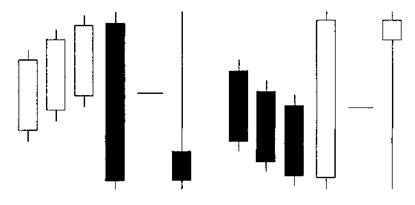

Фигуры продолжения ...................... 145

«Верхний Скачок Тасуки» и «Нижний Скачок Тасуки» . . 146

Белые Свечи «Из Стороны В Сторону» ........... 148

Метод «Трех Повышающихся Свечей» и «Трех Падающих Свечей» .................... 151

«Раздельные Линии» ...................... 154

«Подстилка» (MatHold) .................... 156

«Удар Трех Свечей» ...................... 159

Метод «Верхнего Скачка Трех Свечей» и «Нижнего

Скачка Трех Свечей» ................... 161

«На Шее» ............................ 163

«В Шее» ............................. 165

«Выпад» ............................. 166

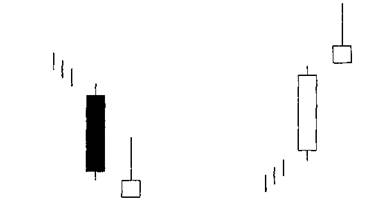

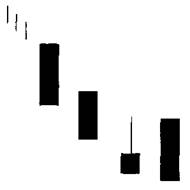

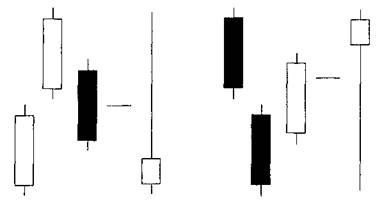

Метод Саката ............................ 169

Сан-Зан ............................. 170

Сан-Сэн ............................ 171

Сан-Ку .............................. 171

Сан-Пей ............................. 172

Сан-По .............................. 172

Выводы ............................... 173

Заключение

............................. 175

Что необходимо знать, приступая к торговле

в течение одного дня ...................... 177

Исследование внутридневных графиков ............ 185

Резюме ............................... 186

ВВЕДЕНИЕ

Самым неосвещенным из всех вопросов дилинговой торговли, на мой взгляд, является именно внутридневная как самый современный вид торговли. Благодаря бурному развитию техники и доступности информации в режиме реального времени этот вид дилинга стал доступен большому числу трейдеров. Многие в последнее время выбирают именно этот вид дилинговых операций, так как в течение малых временных периодов стало возможно извлекать большую прибыль. Также нет необходимости оставлять открытые позиции на ночь и подвергать себя дополнительному риску. Весь процесс занимает иногда несколько минут, а прибыль сопоставима с инвестированием денег на несколько месяцев. Таким образом, специалисту, который ежедневно работает на рынке «ФОРЕКС», разумно перейти к внутридневной торговле и этим повысить прибыльность активов при заметном снижении риска. Эффект превосходит все ожидания, и, поняв основные принципы этого вида операций, вы будете приято удивлены состоянием вашего счета уже через два-три месяца или даже недели.

Но для занятия сверхкраткосрочным дилингом вам необходимо иметь мощные компьютерные системы, пользоваться информацией одного из ведущих агентств, поставляющих котировки и новости в режиме он-лайн круглосуточно.

Нагрузка на организм заметно повысится, но молодой энергичный трейдер, грамотный технически и желающий быстро разбогатеть, должен, по-моему, выбрать именно внутридневную торговлю. Думаю, что на фоне полного отсутствия литературы, это пособие поможет вам понять все основные принципы торговли в течение одного дня.

НЕОБХОДИМОЕ ОБОРУДОВАНИЕ

Для того чтобы без проблем торговать на очень коротких временных интервалах, вам необходимо приобрести качественную компьютерную технику класса PentiumIIIи линию в Интернете. Затраты окупят-

ся за одну торговую сессию, зато вы не будете знать проблем со сбоями и зависаниями. Запомните, что при краткосрочной торговле сбой в информационной системе равносилен разорению. Программное обеспечение должно быть лицензионным. Это еще более повысит надежность оборудования и сохранит средства на вашем счете.

Из многочисленных программ я выбрал «Даналайзер Еврочарт». Несмотря на свою простоту, эта программа является одной из наиболее удачных и имеет набор всех необходимых индикаторов и инструментов, но, главное, она поддерживает ДДЕ-обмен (технический термин.- Прим, автора)

под Windows, отлично сочетаясь с программным обеспечением «ТЕНФОР» и других информационных агентств. Поэтому, воспользовавшись инструкцией, вы без труда сможете настроить программное обеспечение на своем компьютере и работать ежедневно без проблем и сбоев, окупая вложения и увеличивая активы.

Поставщика информации нужно выбрать следующим образом.

Есть у вас очень много денег - «РЕЙТЕР», и только «РЕЙТЕР». Мало денег - «ТЕНФОР». Это агентство очень недорогое, но достаточно приемлемое для дилинга. Пользуясь системой «Рейтер», кроме получения самых оперативных котировок и новостей, вы имеете возможность торговать посредством оборудования «РЕЙТЕР ДИЛИНГ 2000», что даст неоценимые преимущества перед телефонной торговлей и невиданную оперативность заключения сделок (всего несколько секунд!). По хорошей телефонной линии это займет 1-2 минуты. Поверьте, при данном виде торговли это очень ощутимая разница.

«ТЕНФОР» запаздывает на несколько секунд, но стоит недорого (базовый сигнал 200 фунтов в месяц, а «РЕЙТЕР» 7000 немецких марок). Поэтому если вы не можете обеспечить стабильный доход, покрывающий расходы на «РЕЙТЕР», то вам придется пользоваться «ТЕНФОРОМ», и поверьте, хороший трейдер сможет торговать с ним ничем не хуже. А бездарному не поможет и «РЕЙТЕР». Поначалу разумно научиться торговать посредством «ТЕНФОРА», а уже накопив средства и имея стабильный доход не менее 10-15 тысяч долларов в месяц, перейти на «РЕЙТЕР». «ТЕНФОР» останется резервной системой или без труда реализуется начинающим игрокам, которые обязательно появятся вокруг вас, видя успехи, подаренные сочетанием отличной техники, оперативной информации и виртуозной торговли, проводимой вами после прочтения данной книги.

Рекомендую также обзавестись телефонной линией высокого качества. Желательно «УТЕЛ» или мобильная «GSM» или какая-либо западная компания, предоставляющая услуги цифровой телефонной связи. На соединение должно уходить не более 15-30 секунд, иначе у вас будут трудности и многие выгодные сделки станут безвозвратно потерянными. Обратите особое внимание на связь! Это 30 % успеха в сверхкраткосрочной торговле.

Знакомым с техническими ноу-хау сообщу, что есть альтернативный способ торговли через сеть Интернет. Он обладает несравненными преимуществами, но не лишен недостатков в связи с низким качеством услуг провайдеров Интернет в СНГ. Существует спутниковый скоростной доступ в сеть, но он очень дорог и высокотехнологичен, а значит, доступен не каждому. Выбирать вам придется ИНТЕРНЕТ и ТЕЛЕФОН. Лучше все-таки иметь и то и другое для страховки. Сбой в связи в решающий момент может стоить гораздо больше выделенных и телефонных линий. Не экономьте, вы отыграете вложенное за несколько торговых дней, а при низком качестве оборудования будете терять ежедневно.

На сбор информации, данной в приложении, ушло много месяцев, но она стоит того, чтобы купить эту книгу. Последний этап подготовки - открытие счета в банке или брокерской компании, посредством которой вы будете заключать дилинговые сделки и внесение страхового депозита. Если компания предлагает торговать через Интернет, запросите у них телефонные номера брокеров, с которыми можно будет пообщаться в случае сбоя у провайдера. Если вы собираетесь торговать по телефону, спросите два-три номера брокера.

Как правило, депозит невелик и колеблется от 1000 до 30000 долларов США. Размер зависит от солидности компании и ее желания привлекать мелких клиентов, каковым вы пока являетесь. Желательно, чтобы с вами могли говорить по-русски, помогая советами, работали оперативно, давая минимальный спрэд (разницу между покупкой и продажей.- Прим. автора)

на сделки и низкие комиссионные. А главное, чтобы деньги при этом лежали в надежном банке и не были безвозвратно потеряны. Избегайте мелких, неизвестных брокеров, среди них много шарлатанов. Обратитесь в солидный банк.

Итак, оборудование куплено, настроено, программное обеспечение установлено. «ТЕНФОР» уверенно принимает сигнал со спутника и передает на экраны компьютеров. Программа «Еврочарт» анализи-

рует рынки посредством множества точнейших индикаторов. Рядом на теминале (в случае торговли через Интернет) открыта программа для торговли, стоит прямой «цифровой» телефакс с запрограммированными телефонами брокеров. Все готово к работе. Пройдет немного времени, и вы будете иметь ежедневный доход в несколько сот долларов.

Только читайте внимательно, мой опыт добыт потом и кровью. Учитесь работать, но на ошибках других. Тогда ваши деньги будут ежедневно умножаться. УДАЧИ!

Часть первая

Анализ

ВВЕДЕНИЕ В СУТЬ ТЕХНИЧЕСКОГО АНАЛИЗА

Начинающему торговцу прежде всего нужно уяснить следующее Нравится ему или нет, понимает он или полностью отрицает это, но все колебания цен на рынках товаров, валют, опционов и фьючерсов в основном (за редким исключением, которые только подтверждают правило) подчинены строгим закономерностям. Цены не случайны, а полностью предсказуемы, как погода, природные явления и многие другие события в нашей жизни Проблема заключена в том, что в это очень трудно поверить. И это неверие закрывает путь в мир прибыльности этого бизнеса. Фьючерсная торговля не является рулеткой, как думают дилетанты. Это глубоко научный бизнес со строгими законами и закономерностями, многолетним опытом незаурядных умов планеты и сложившейся методологией. Правда, до того момента, как начинающий трейдер осознает реальность возможности предсказания будущего движения цен на рынке, мир технического анализа закрыт для него. Наиболее упрямые могут длительно доказывать нелепость анализа графиков движения цен, но многие в конце концов все-таки приходят к необходимости этого анализа после наблюдений за рынками. И тогда мир визуального анализа распахивается перед ними во всей красе и возглас: «Как я раньше этого не замечал!!!» венчает их прозрение. С этого момента все становится на свои места, и человек переходит к следующему этапу - обучению, который длится всю жизнь и уже приносит реальные деньги, так как теория в этом случае очень тесно соседствует с практикой и наблюдение за рынком всегда сопровождается открытием позиции и последующим закрытием. А это в свою очередь вызывает зачисление на игровой счет прибыли или списание с него убытка вашим брокером. И соотношение это будет тоже не случайным, а зависимым прямо пропорционально от вашего усердия и желания научиться играть профессионально, набираться опыта и шлифовать мастерство ежедневно.

Но пока, как я сказал выше, все это закрыто для того, кто не верит в возможность технического или визуального анализа графиков и

реальность предсказания будущего движения цен. Возможно, многим для этого нужно будет просидеть не один день перед монитором с меняющимися котировками и прыгающими столбиками графиков. Но игра стоит свеч. Доходность и возможность обеспечить себе безбедное существование, а часто и богатство, скрытая от многих из-за неверия в эффективность технического анализа, оправдает даже самые смелые надежды. Мир закономерностей движения цен на рынках приобщит вас к ограниченному кругу людей, могущих делать деньги поистине из ничего. По этому вопросу написано немало книг, и если вы еще не верите, то почитайте лучшие из них.

И попробуйте вникнуть в таинство графического анализа, ибо это единственная трудность - поверить, а дальше проблемы постепенно отпадут и заменятся вашим материальным процветанием, соединенным еще с потрясающе интересной работой и перспективой умственного развития до бесконечности, на всю последующую жизнь, так как торговец «жив», пока совершенствуется.

Такая перспектива стоит многого и не нужно терять этот, быть может, единственный шанс реализоваться творчески и материализовать мысль в реальные деньги.

ВСЕ ПРЕДЕЛЬНО ПРОСТО

Все действительно предельно просто. Деньги - товар. Значит им можно торговать. Не нужно обязательно заключать с иностранной фирмой договора, искать и убеждать партнера в необходимости сотрудничества, тратить средства на оплату контракта и транспортировку, страховку, пробивать на рынке нишу для себя, искать покупателя, выбрасывать деньги на рекламу, платить за хранение и рисковать, что товар пропадет или станет неликвидным!

Чудовищная схема! Взятки всем подряд, растаможивание, постоянные поборы, налоги и вы всегда на виду, вам не скрыться, всегда ваши вагоны, фургоны или корабли - достояние тысяч недружелюбных взглядов. Препятствия ждут вас на каждом шагу. Зачем? Деньги тоже товар. Товар совершенный по всем факторам, товар реальный, не портящийся и не требующий складских помещений. Товар, перемещающийся мгновенно и всегда имеющий спрос, товар с четко опре-

деленной стоимостью и не нуждающийся в растаможивании и уплате за торговлю им поборов всех видов. Самый скрытый от взглядов товар.

Одна трудность - осознать, что деньги - товар. Если вы не можете этого понять, ваше мышление еще не достигло совершенства, и вам нужно торговать сникерсами, памперсами или водкой. Извините, этот бизнес не для вас. Однако если вы почувствовали деньги товаром, то смело приступайте к торговле.

Ваше дело будет сильно выигрывать перед другими видами торговли и шансы разбогатеть в тысячи раз выше, чему того, кто торгует любым иным товаром. Научитесь правильно торговать, и мир у вас в кармане. Научитесь в совершенстве КУПИТЬ ДЕШЕВЛЕ - ПРОДАТЬ ДОРОЖЕ. Единственное, что вас теперь должно интересовать - это как купить одну валюту за другую, заплатив меньше, и продать так, чтобы на вашем счете оказалось больше.

Все валюты котируются парами, одна против другой. Покупайте, когда покупаемая валюта стоит меньше единиц той валюты, которую вы платите, а продажу производите, когда она подорожает. Легко? Очень. Единственное, что нужно знать, это когда покупать и когда продавать.

Именно для этого и существует технический или визуальный анализ графиков цен. Но позволю себе короткое отступление от повседневности, ради которого я и пишу этот труд. Я хотел поведать вам, друзья действующие и будущие аналитики, некие сокровенные сведения,которые стоят многих аналитических томов. Но оцените вы их, может быть, только через многие месяцы набивания шишек на собственной голове, если, конечно, не примете выстраданную мною информацию.

Занявшись несколько лет назад торговлей на финансовых рынках, я проходил весь путь в изоляции от мира финансов, пребывая в одном из городов Украины. Нет информации, нет технологий, нет гидов и учителей, могущих ввести в основы финансово-торгового бизнеса. Нет даже намека на цивилизованный подход к столь серьезному, на мой взгляд, бизнесу, каковым является торговля финансовыми инструментами. И я вынужден был начать с самого нуля. За некоторое время у меня сложились передовые схемы поиска информации и партнеров в западном мире, минуя посредников из стран СНГ и ближнего зарубежья. Все технологии поиска и контактов совершенствовались с годами, и приходило понимание всей разорительности и обманчи-

вости привычной нашему человеку схемы приобщения к западным финансовым рынкам Приобретая оборудование, программы и весь брокерский сервис через посредников из среды восточных банковавантюристов и компаний СНГ, мы обрекаем себя на гибель финансовую, даже не вкусив всего совершенства и не поняв основных принципов функционирования рынков Запада.

Целью всех операторов и посредников нашего доморощенного восточного сектора является изначальный обман, последующее зомбирование ничего не понимающего клиента с целью сверхбыстрого выкачивания из него всех денег. Происходит все это на стадии полной неосведомленности начинающего финансиста посредством налаженных предприимчивыми мошенниками методов психоделического воздействия с последующей постановкой в жесткую зависимость. Наши соотечественники, иногда даже под флагом западных стран, воздействуя на сознание начинающих в условиях полной информационной блокады, стараются полностью «окучить» и одурманить человека, созревшего к занятию финансовым бизнесом и, получив контроль над его сознанием и действиями в данной профессиональной сфере, подводят его к тому, что он сам отдает накопившиеся за многие годы финансовые ресурсы и потом даже не считает своих мнимых учителей-партнеров причиной своего краха. Сняв очередную часть денег с бедолаги, продав ему и оборудование и программы (чувствуете размах!), а в конце еще и выступив в роли брокера при проведении операций на рынке, эти монстры доводят многих до полного отчаяния, внушая, что неудача в торговле кроется в некомпетентности, либо в торопливости, либо в невыполнении предписанных ему инструкций. Смешно со стороны, но многим, кто побывал в этой роли, совсем не до смеха. Доведенные до последней черты, они забывают обо всем этом и никогда, даже в мыслях, не возвращаются к финансовой торговле и фьючерсным рынкам. Таким образом, контроль над сознанием и действиями человека на рынке в руках структуры, полностью выкачивающей из него все, отведенное для обучения, приобретения информации и оборудования и непосредственно торговли. В конце цикла очередной, полностью одурманенный и так ничего не понявший в финансах и теханализе рынков бизнесмен, обобранный до ниточки, отправляется в ряды разорившихся трейдеров. Его путь обрывается, по сути, не начавшись. Жаль. Но это повсеместный факт. У нас. А у них...

В этом все дело! Надо проникать на Запад сразу. Нет знанияязыка - берите переводчика. Немного заплатите, но зато останетесь на рынке,овладеете технологией торговли, приобретете оборудование и добросовестных партнеров и сможете успешно спекулировать и совершенствовать всю жизнь мастерство технического анализа.

Я говорю это для того, чтобы читатель осознал, что в лабиринте финансов, как области супертуманной и сложной, но вместе с тем интересной и сверхдоходной, он может полагаться только на неординарное мышление.

Если вы готовы воспринять неординарную информацию, самостоятельно проанализировать ее, то я открою вам несколько «тайн за семью печатями». И только вникнув в суть междусловия данного труда, вы сможете извлечь драгоценную жемчужину, которая через некоторое время украсит корону вашего финансового успеха.

Итак, вперед к полной победе устремленности сознания над обманом, мошенничеством и стереотипами, ведущими к разорению и отчаянию.

ПАРАДОКСЫ, ОБЪЯСНЯЮЩИЕ ТЕНЕВЫЕ МОМЕНТЫ ИСКУССТВА ТОРГОВАН

Многие десятилетия, а может и столетия люди вкладывают деньги в товар,чтобы, перепродав его через какое-то время с прибылью, увеличить свой капитал. Сначала продавали вино и хлеб, масло и мясо, потом виски и сигареты, наркотики и оружие. Список бесконечен, но суть в другом. Недальновидные до сих пор умеют продавать только товары широкого потребления, рассчитывая на слабости человеческие и богатея на пороках. Более талантливые идут далее и изощряются в предметах торговли неистово. Но принцип бизнеса среднестатистического человека не изменяется до тех пор, пока он не осознает, что можно более успешно торговать деньгами и производными от денег и товаров. Финансами... Торговать тем, что раньше было только целью торговли. Когда до разума доходит парадоксальный вывод о возможности торговать деньгами, это впервые в жизни разрушает у человека стереотипы принципов торговли. Раньше он знал, что деньги-товар-деньги, а теперь понимает, что деньги, и только деньги. И товар, и инструмент, и цель торговли. И человек становится инвес-

тором или спекулянтом. Что, по сути, не одно и то же Постепенно индивид обучается работе с финансами и раскаивается, что ранее возился за копейки с обременительной закупкой, транспортировкой, хранением, складированием, платил пошлины, получал лицензии и покрывал налогами все существующие счета госструктур. Этот список тоже бесконечен и нет счета всем современным препонам в торговле и бизнесе. Перешедший к работе с производными от денег и товаров (фьючерсы, опционы, облигации, форекс и т. д. и т п.),он радостно констатирует, что теперь, кроме обилия денег, у него нет проблем. И все было бы так, но...

Почему же все не торгуют финансами и фьючерсами, а возятся с миллионами тонн хлама, который почти нереально продать и который гниет на складе? Прост ответ - для большинства людей этот мир навсегда закрыт и осознать преимущества финансового бизнеса им не дано.

Я знаю почему, но ответ на этот вопрос - отдельная книга. А вам, дорогой читатель, прежде чем продолжать изучение данного труда, придется на него ответить самому себе. Если вы ответили ДА, то шансы добиться успеха во внутридневной торговле у вас очень высоки, а если нет, то стоит задуматься о целесообразности дальнейшего изучения данной тематики. Без обид. Обиды ведут к убыткам. Считайте, что это мой тест на профессиональную пригодность Но мы отвлеклись.

На Западе уже давно миллионы людей работают на финансовых рынках. Очень успешно. Еще больше неудачников пытаются учить торговле и писать книги. Себя не исключаю из их числа. Торговать в чистом виде сложнее всего, и это удел только интеллектуалов высокого уровня и профессионалов высочайшего класса. На Западе многие знают, как пользоваться инструментами анализа, да и сам технический анализ как наука открыт многим. Но вот парадокс. Они тоже заключены в стереотипах сознания и не пользуются всеми благами и преимуществами финансовой торговли. Всю жизнь они только видят верхушку айсберга, а подводной части так и не достигают. 25 % годовых на миллионные вложения - это сумма, но почему надо держать деньги на рынке годами с риском (он всегда есть и напрямую связан с течением времени) и довольствоваться 25 %, когда можно выжать с тем же или меньшим риском 120 % в день и закрыть контракт, спокойно уехав на Гаити. И не надо миллионов, когда есть

маржинальная торговля. Все преимущества налицо, но увы! Данный вид торговли тоже закрыт от многих.Отбросьте догмы и стереотипы, освободите разум для новизны принимаемой информации.

Я долго смеялся, когда узнал, что инвесторы Запада даже не имеют программ, в реальном времени обрабатывающих котировки контрактов, а довольствуются анализом в конце дня. Технологии позволяют им отслеживать рынок ежесекундно, а мозг позволяет смотреть на ценовой график только раз в сутки или неделю. Вот где человеческие пределы! Нет, мозг совершеннее компьютеров, созданных самим человеком. Но догмы и стереотипы не дают развиваться. В этом наши головы на порядок сообразительнее, и постсоветские трейдеры стали торговать по минутным графикам, даже не зная толком истории курса данного инструмента. Но это из-за русской недисциплинированности.

Они приобщились к самому рациональному виду торговли ВНУТРИДНЕВНОМУ, закрытому от величайших западных торговцев и по сей день. Простая свобода ума дает такое преимущество. А вам, читатели, говорю со всей компетентностью: СОЕДИНИТЕ ЭТУ СВОБОДУ С ПРОФЕССИОНАЛИЗМОМ ТЕХНИЧЕСКОГО АНАЛИЗА, НАКОПИТЕ ОПЫТ ТОРГОВЛИ ХОТЯ БЫ ГОДОВОГО ДОСТОИНСТВА, и нет равных вам на рынках финансовых инструментов. Станьте профессионалом, не заключенным в рамках прошлого, притом чужого опыта, и отныне вы просто «обречены» на успешную торговлю. Это один из сокровенных секретов истинных торговцев С одной стороны, отточенный теханализ, с другой - небывалая гибкость, смелость и готовность ко всему новому, но только рациональному и более выгодному, чем применявшееся в прошлом. Иначе менять не стоит.

Но вот торговля на суперкороткие временные отрезки - это как раз то ноу-хау финансовой сферы, которое доступно пока немногим, но счастливчики эти быстро становятся богатейшими людьми, если, конечно, совершенствуют профессионализм без устали.

Приведу пример,хотя аналогий всяческиизбегаю. Инвестор Смитт Вессон вложил в рынок контрактов индекса Доу Индастриал 3 апреля 1981 года миллион долларов США, купив индексы по цене 1000 за один. С тех пор он владел 1000 индексами Доу, рассчитывая на рост курса. И рост состоялся! 24 июня 1994 года он продал свои индексы по цене 3636. И стал обладателем капитала в 3636000 долларов. Кстати, замечу, что один из самых стремительно растущих

рынков в США - это рынок индексов Доу Джонса. Продержав 13 лет деньги, он получил 28 % годовых, а в месяц 2,3 % процента. Я знавал одного «камикадзе» на рынке ФОРЕКС (нацивилизованном Западе считается безумием само участие в торговле на рынке ФОРЕКС как вроде бы самой опасной), который работал с валютной парой доллар-йена. И НЕ ЗНАЛ, ЧТО ОН БЕЗУМЕЦ И ДЕЛАТЬ ЭТОГО НЕЛЬЗЯ. Так вот, 7 октября 1998 года, наблюдая за быстро меняющимися ценами валютного рынка и владея методологией внутридневной торговли, он продал на понижение доллара против йены (имея на счете 10000 долларов и по принципу маржинальной торговли имея право максимально на 20 контрактов в дневное время и 10 в ночное) на сумму 2 000000 долларов по курсу 122 и, понервничав 3 часа, купил тот же доллар по курсу 110 йен за доллар. По выписке из брокерской компании вечером он выяснил, что на счете у него уже не 10000, а всего-то

228 200 долларов. С радости утром следующего дня он купил 40 контрактов по низкой, на его взгляд, цене, 111 йен за доллар, и на компенсации через 4 часа закрыл сделку по цене 120 йен. Прибыль следующего дня равнялась 324324 доллара, и счет стал в 552524 доллара! Я не ошибся, проверьте. ИМЕННО 4 часа. Таким образом, за 2 дня прибыль составила 542524 долларов, или 2712 % в день, 81 378 % в месяц, или 989880 % годовых. Правда, он сильно нервничал и потом две недели совсем не играл, но денег на проживание и скромное питание ему, по-моему, хватило.

Такая подвижность не каждый день бывает, но многие мои знакомые трейдеры со счетами в 5000 долларов 120-200 % в день делают, а особо консервативные - 20-50 %, что в год соответственно будет 43800-73000 % и 7300-18250 %. И это не редкость, а повседневность. Какие еще комментарии нужны? Впрочем, решать вам, а за достоверность данной информации готов нести ответственность.

Конечно, я привел самый яркий пример за последние два года, но позвольте сказать, что и в повседневной торговле нет сравнения по прибыльности с инвестированием.

А по поводу несхожести моей методологии с классикой могу сказать: я пояснил вам, что целью основных восточных, да и многих западных псевдоучителей является изъятие у вас денег и скорейшее отлучение от финансовых рынков. Они тщательно умалчивают о том, о чем я пишу. Зачем им, чтобы вы овладели технологией будущего и

жили счастливо и богато, имеяк тому же любимую работу и перепек тиву совершенствования.

Поэтому процент проходящих через брокеров и за 1 год разоряю щихся торговцев равен 93. Только 7 выживают и становятся неуязви мыми для них. Надеюсь, что и вы войдете в это счастливое число.

Однако для объективности подчеркну, что, действительно, финан совые рынки с высокой доходностью неохотно отдают вам деньги, а все более норовят отнять, что вполне понятно. Но для грамотного внутридневного аналитика все пустяк в сравнении с его стремлением к совершенствованию в анализе. Деньги же вещь только попутная хотя и очень приятная. Просто награда за титаническую, кропотли вую, но приятную и любимую работу.

Вот и основной довод для анализа на коротких отрезках времени Графики с обновлением в 1 год, 1 месяц, 1 день и 1 час и даже 1 минут) ничем не отличаются друг от друга. Анализ и инструменты одинако вы. Форма графика любой периодичности предсказывает дальнейшее движение цены, и индикаторы дают те же сигналы. Многие ждут годы а вам хватит 15 минут. 15-30 минут - средняя продолжительность удачно открытой сделки на рынке ФОРЕКС. Мой опыт - 4500 сделок за 4 года.

Так вот, ответьте мне, что легче предсказать: какая погода будет через 15 минут, завтра или через 13 лет. Ответ очевиден, ведь трудность определения возрастает со временем. Так и анализ. На первый взгляд, нет разницы в анализе графиков любой протяженности и результат при профессиональном анализе одинаков и на часы, и на годы. Но при внимательном, медитативном наблюдении трейдер так входит в мир рынка, что через несколько часов напряженного наблюдения за ценой может АБСОЛЮТНО ТОЧНО сказать, куда через минуту пойдет курс, и, отбросив страх и неуверенность, вовремя купить на повышение или продать на понижение (технический термин.- Прим. автора)

несколько контрактов, и буквально через мгновение курс пойдет в ту сторону. Я проверял тысячи раз и когда в сомнении боялся открыться, то через миг жалел, подсчитывая недополученную прибыль. Медитативное наблюдение за ценой грамотного аналитика равносильно наблюдению кардиолога. Следя за кардиограммой, он видит все сбои сердечной деятельности и в нужный момент принимает соответствующие меры. Так и нам доподлинно видно, как курс опускается или начинает взлетать, оттолкнувшись от под-

держки. Но как кардиологу труднее узнать, что будет с этим же больным через неделю (он может только предположить по мере своего опыта несколько вариантов), так и теханалитику (человеку, владеющему техническим анализом.- Прим. автора)

уже невозможно точно знать, на какой отметке курс будет через 5 дней. А не отрывая глаз от экрана 2 часа, любой посредственный торговец скажет вам: «Вот сейчас курс провалится! СМОТРИ!!!». И через несколько секунд вы, раскрыв от удивления глаза, увидите отвесно опускающиеся японские свечи (один из видов индикаторов технического анализа.Прим. автора)

на экране аналитической программы. И резюме всегда одно: НУ, Я ЖЕ ГОВОРИЛ!

Я наблюдал это тысячи раз, и даже средней руки, но добивающиеся своего посредством усердия и настойчивости торговцы подчас демонстрируют чудеса определения направления движения курса. А ведь нам только одно и надо: предопределить, куда он пойдет за мгновение до начала этого движения.

Когда научитесь следить за ценой и услышите, как что-то внутри говорит: продавай или покупай, то, не раздумывая, хватайте трубку телефона и берите котировку у брокера. И никогда не открывайте позицию, когда внутри все молчит, ради того, чтобы просто открыть. Проиграете точно.

Данные предложения являются сокровенными тайнами всех осведомленных вутридневных трейдеров. Вам сейчас многое кажется странным, но, когда вы поймете рынок и движение цены станет для вас не загадкой, а закономерным плодом работы, и траектория ее движения дальше, за правой границей монитора, будет рисоваться в сознании, вы с благодарностью вспомните данное пособие.

И еще: нужно стать не только профессионалом в области теханализа, но и свободным от амбиций психологом. Если не угадали по причине плохого душевного самочувствия или кто-то отвлек от медитации звонком, то срочно закройте позиции и на время отвлекитесь. Не упорствуйте в ошибках и не работайте по внутреннему принуждению.

Я частенько проигрывал при работе без вдохновения, ведь торговля - процесс творческий.

Главное - внимательное многодневное наблюдение за ценой, изучение и запоминание разнообразных форм ценового графика и сопут-

ствующих индикативных инструментов, а также совершенствование в методах теханализа за счет арсенала всех других инструментов.

А самграфик цены в идеале для визуального аналитика - это японские свечи, и ничего, кроме них. Свечи «кричат»с экрана, куда должен идти курс. Их комбинации незабываемы и остаются в памяти надолго. Об этом речь пойдет дальше.

Со временем, непрерывно наблюдая за живой ценой по самой форме свечей, просто ценового графика и пары трендовых индикаторов и осцилляторов под графиком, вы увидите будущее цены на минуту раньше, чем это произойдет. Но не расслабляйтесь, рынок ждет вашего промаха, чтобы перечеркнуть многолетние усилия и разорить.

А теперь я позволю себе перейти к повседневным мелочам, без которых нет торговли вообще и внутридневной в частности.

ТЕХНИЧЕСКИЙ АНАЛИЗ

Технический анализ - это исследование динамики рынка, чаще всего посредством графиков, с целью прогнозирования дальнейшего направления движения цен.

Три постулата, на которых строится весь технический анализ, звучат так:

Рынок учитывает все.

Движение цен подчинено тенденциям.

История повторяется.

Я пишу для тех, кто уверовал в это и считает теханализ необходимым инструментом для торговли деньгами. Те, кто хочет понять это и подробно разобраться во всех тонкостях графического анализа цен, должны прочитать литературу по этой теме. Книг много, но у нас они малодоступны в связи с тем, что торговля деньгами, широко распространенная во всем мире, у нас в стране - экзотическое, только зарождающееся дело. Общепризнанной библией технического анализа является книга Джона Мерфи «Технический анализ фьючерсных рынков» (издана и на русском языке).Там есть все, что необходимо знать о теханализе. Последней работой Мерфи - признанного аналитика - является книга «Визуальный инвестор». Еще по психологии торговли необходимо прочитать лучшую работу А. Элдера «Как иг-

рать и выигрывать на бирже» По организации дилинга наиболее приемлема книга Пискулова «Теория и практика валютного дилинга».

Для начала трех этих книг будет достаточно вполне, а дальше углубиться в лабиринты теханализа вы сможете уже самостоятельно. Наша цель - привести вас к этому. Также желательно по возможности посетить какие-нибудь солидные курсы за рубежом. Или просто годик-другой посмотреть за движением графиков курса финансовых инструментов, которыми успешно торгуют на Западе, (рынки «ФОРЕКС»-спот, Доу индексы, СП500 или рынки распространенных фьючерсов). Можем порекомендовать вам, где и как найти любой вид услуг за рубежом без посредников

Перейдем непосредственно к визуальному анализу графиков, а перед этим немного поговорим об основах научного исследования рыночных цен.

Рынок учитывает все. Это подразумевает, что все причины, влияющие на цену данной валюты, учитываются ценой этой валюты. Может, звучит предвзято, но, вдумавшись в истинный смысл этих слов, становится ясно, что опровергнуть их невозможно. Учитываются все факторы: экономические, политические, психологические и любые другие. Из этого следует, что единственное, что вам необходимо делать,- это очень внимательно следить за ценами и анализировать их. Таким образом, все, что находит отражение в цене на данную валюту, что отражается на динамике спроса и предложения, становится доступным для вашего исследования.

Если спрос превышает предложение, то цена идет вверх. Если предложение превышает спрос - вниз.Это лежит в основе любого прогнозирования цены. Таким образом, вам становится ясно, что стоит делать в данный момент: покупать или продавать.

А так как цена учитывает все, то вы, по существу, исследуете рынок и фундаментально. Ведь макроэкономические показатели тоже учитываются рынком. Чем больше опыта у вас появляется, чем дольше вы смотрите за беспорядочными на первый взгляд кривыми линиями графиков цен, тем очевиднее понимаете всю глубину фразы «Рынок учитывает все».

Анализируя ценовые графики и множество дополнительных индикаторов, аналитик приходит к тому, что рынок сам указывает ему наиболее вероятное направление своего развития. И теперь ему нет нужды переиграть рынок. Он может проводить свою торговлю в на-

правлении движения рынка, зная, куда двинутся цены. Все методы и приемы теханализа служат для того, чтоб помочь изучить динамику рынка. Аналитики знают, что по каким-либо причинам рынок должен пойти вверх или вниз. Но вряд ли им нужно знать, что конкретно это за причины.

Вторым постулатом анализа является утверждение, что движение цен подчинено тенденциям. Тренд, или тенденция,- понятие основополагающее. Это направление движения рынка. Основная цель анализа - выявить эти тенденции и открывать позиции в их направлении.

Доказано, что существующая тенденция будет стараться развиваться дальше, а не меняться на противоположную. Она развивается, пока не начнется движение в обратном направлении. И это можно вовремя заметить с помощью инструментов анализа.

Третье положение гласит, что история повторяется. Это значит, что ценовые модели, о которых пойдет речь далее, повторяются и отражают психологию рынка. Они подают надежные сигналы о переменах тенденций или подтверждают продолжение существующих.

Значит, ключ к пониманию будущего кроется в изучении и анализе прошлого. Что касается ценовых моделей, можно сказать, будущее повторение прошлого. Тем, кто сомневается в закономерности движения цен, я могу посоветовать одно. Возьмите сборник графиков или понаблюдайте за «живыми» котировками цен, и вы поймете, что хаоса в изменении цен нет. Есть некоторая доля «рыночного шума», бесполезного для анализа. Также есть влияние на рынок внезапных новостей, когда котировки резко уходят в отличную от прогнозируемой по индикаторам сторону. Но в основном рынок предсказуем. Ощущение хаоса уходит с ростом вашего мастерства анализа графиков. При внимательном изучении анализа и самоотверженном наблюдении за ценами приходит удивительное мастерство видеть движение цен, и то, что скрыто от дилетанта, открыто мастеру.

ПРИЕМЫ И ФИГУРЫ ВИЗУАЛЬНОГО АНАЛИЗА

В процессе становления и развития анализа сложились классические приемы и методы, позволяющие аналитику с высокой достоверностью предсказывать движение цен.

Графики исследуются на различных временных интервалах, начиная с долгосрочных (месячные, недельные) и заканчивая минутными и тиковыми (технический термин.- Прим. автора),

где цена одного деления равна одному изменению цены, переданному информационной службой. Исследование внутридневных графиков практикуется совсем недавно. Это стало возможно в связи с бурным развитием информационных технологий и передачей данных по спутниковым каналам в режиме он-лайн. С этого времени трейдерам, не находящимся на биржевой площадке, стало возможно участвовать в торговле, находясь прямо в офисе, на расстоянии тысяч километров от места торговли.

А так как классический анализ и его приемы рассчитаны на интервалы более длительные, то торговцы теперь вынуждены адаптировать их к внутридневной торговле. Вкратце повторю основные приемы и фигуры анализа, о которых подробно можно прочитать в специальной литературе. Как говорилось выше, автор рекомендует работы Дж. Мерфи как наиболее признанные и доходчивые источники. Там подробно изложена вся методология визуального анализа, а мы только вкратце напомним вам классику исследования цен.

Основная цель анализа - выявить тенденцию и следовать в ее направлении. Существуют восходящие, нисходящие и горизонтальные тенденции. Верхний тренд представлен серией повышающихся пиков (верхов) и падений (низов).Пока каждый последующий пик выше предыдущего, и пока каждое последующее падение выше предыдущего, верхний тренд остается действующим. Тренд вниз является зеркальным отображением тренда вверх и характеризуется серией понижающихся пиков и падений.

Горизонтальный тренд называют еще торговыми коридорами или консолидацией цен. Это, по сути, перерыв в движении рынка, когда изменение цен происходит в пределах узкого рэнджа. Такие случаи представляют промежуточные периоды нерешительности, но все равно важны. Горизонтальное движение часто является не чем иным, как паузой в существующем тренде, после которой возобновляется предыдущая тенденция. Эти периоды могут длиться довольно долго. В течение этого времени все системы анализа, следующие за тенденцией, неэффективны. Как раз в это спокойное время, когда рынок малопривлекателен для игроков в связи с малой доходностью, очень разумно заниматься торговлей в течение одной биржевой сессии, так

как цены колеблются в пределах узкого диапазона и риск резкого разворота рынка невелик Вместе с тем цены все равно изменяются, придерживаясь более или менее классической синусоиды. Они обычно движутся в определенном направлении: либо вверх, либо вниз , дают возможность совершать сделки купли-продажи по принципу, покупай внизу, продавай вверху (жаргон торговцев.- Прим. автора)

или наоборот.

В другое время горизонтальное движение может сигнализировать о значимом переломе тренда. Очень важно определить разницу между ними. Верхняя граница движения цен носит название сопротивления, а нижняя - поддержки.

Поддержка относится к реакции низа, или дна, которое было создано когда-либо в прошлом. Аналитики часто говорят об отскоке от уровня поддержки. Они обычно говорят о предыдущем низе, сформированном на прошлой неделе, в прошлом месяце или году. Помните, что поддержка всегда находится ниже рынка, (техническийтермин.- Прим, автора).

То, что делает рынок у поддержки, очень важно. Если рынок закрывается ниже уровня поддержки (называется «пробитие поддержки»), возобновляется тренд вниз. Способность цен отскочить от уровня поддержки (называется «тестирование поддержки»)обычно является первым признаком того, что нижний тренд заканчивается и что цены достигли дна.

Сопротивление - название, данное любому предыдущему пику Вы можете слышать, как аналитики говорят, что цены приближаются к верхнему сопротивлению. Они просто говорят об уровне цен, на котором был сформирован предыдущий пик. Способность цен превысить этот предыдущий пик имеет важное значение. Если цены закроются выше пика, сохраняется верхний тренд. Если цены отходят от предыдущего пика, это является предупредительным сигналом о возможном изменении тренда. Сопротивление является барьером выше рынка (технический термин.- Прим. автора).

Поддержка существует потому, что инвесторы совершили покупку на этом уровне. После решительного пробития этого уровня, когда инвесторы понимают, что сделали ошибку, они обычно стараются вернуть свое. Другими словами, они будут продавать там, где до этого купили. Пробитый уровень поддержки становится сопротивлением. Прежнее сопротивление становится новой поддержкой внизу рынка.

Это психологически важные уровни, которые помогают трейдеру точно рассчитать момент вхождения в рынок.

Время - очень важное понятие в анализе рынка. В общем, чем длиннее тренд двигался, тем более он важен. Пятидневный тренд не имеет такого значения, как пятимесячный или пятилетний. То же верно в отношении уровней поддержки и сопротивления, так как они измеряют различные степени тренда. Уровень поддержки или сопротивления, который был сформирован две-три недели назад, не так важен, как тот, который был сформирован два года назад. Общим правилом является то, что чем раньше были сформированы уровни поддержки или сопротивления, тем они более важны. Второе правило состоит в том, что чем больше уровень поддержки или сопротивления был «тестирован», тем более важным он становится Иногда рынок откатится от уровня сопротивления три или четыре раза Ясно, что любое последующее проникновение через этот барьер имеет еще большее значение. Число раз, которое цена тестировала поддержку или сопротивление, также важно в определении ценовых фигур, о которых речь пойдет далее.

Простая линия тренда - наиболее полезный инструмент в изучении рыночных трендов И вы будете довольны, узнав, что их очень легко начертить. Графические аналитики используют линии тренда для определения падения рыночного тренда и определения, когда тренд меняется. Хотя горизонтальные линии тренда тоже можно прочертить на графике, наиболее распространенное использование исходит от линий тренда вверх и вниз. Верхняя линия тренда чертится путем соединения точек последовательных спадов цен при восходящем тренде. Нижняя линия тренда чертится выше понижающихся рыночных пиков. Рынки часто поднимаются или падают по заданному углу. Линия тренда помогает нам определить, каков этот угол.

После того как вы начертите действительную линию тренда, рынки часто будут отскакивать от нее несколько раз. Например, во время верхнего тренда рынки часто будут подходить к верхней линии тренда и отскакивать от нее. Повторное тестирование верхних линии тренда часто предоставляет прекрасную возможность для покупки. Цены при нижнем тренде часто будут отскакивать от падающей линии тренда, давая возможность для продажи. Аналитики часто говорят о линии тренда как о поддержке и сопротивлении.

Наиболее распространенный способ нанесения линиитренда это убедиться, что она включает все действия цены На столбиковом графике (где ценовой рэндж отмечен вертикальным столбиком), верхняялиния тренда чертится таким способом, чтобы она проходила через основания столбиков (технический термин.- Прим. автора)

Нижняя линия тренда касается верха ценовых столбиков. Некоторые аналитики предпочитают соединять только цены закрытия вместо отдельных ценовых столбиков. Для анализа тренда с длинным рэнджем это не имеет большого значения. Для краткосрочного анализа я предпочитаю соединять верхи и низы отдельных ценовых столбиков.

Необходимы две точки для линии. Верхняя линия тренда чертится тогда, когда видны два падения. Даже тогда линия тренда не обязательно является действительной линией тренда. Цены должны тестировать линию тренда и отскочить от нее, чтобы подтвердить ее действительность. Предпочтительно, чтобы цены касались линии тренда три раза (технический термин.- Прим. автора).

(Иногда, однако, рынок не действует по нашему желанию, и цены касаются линии тренда только дважды.) Чем больше раз тестирована линия тренда, тем более важной она становится. После того, как аналитик чувствует уверенность в этой линии тренда, любое решительное изменение от этой линии является ранним предупреждением о возможном изменении тренда.

Большинство аналитиков чертят несколько линий на графиках. Иногда первоначальная линия тренда оказывается неверной, и в таком случае необходимо прочертить новую линию тренда.

ЛИНИИ КАНАЛА

Линии канала легко проводятся на ценовых графиках и часто помогают определить уровни поддержки и сопротивления. Рынки часто строят тренды между двумя параллельными линиями тренда, один выше, а другой ниже действия цены. Во время нижнего тренда вы должны сначала провести условную нижнюю линию тренда через два рыночных пика. Затем надо провести линию, параллельную понижающейся линии тренда. У вас будут две понижающиеся линии тренда: одна выше действия цены и одна (линия канала) ниже. Цена часто будет находить поддержку при касании нижней линии канала.

Чтобы прочертить повышающийся канал (во время восходящей тенденции), вы должны сначала провести условную верхнюю линию тренда вдоль двух рыночных низов. Потом проводится линия канала между двумя падениями. Она параллельна линии тренда.

Движение выше восходящей линии канала является сигналом силы рынка, в то время как движение ниже падающей линии канала является сигналом слабости. Большинство программных пакетов называют линии канала параллельными линиями.

ОТКАТ НА ОДНУ ТРЕТЬ, ПОЛОВИНУ И ДВЕ ТРЕТИ

Одной из простейших и наиболее полезных рыночных тенденций, о которой надо знать, является процентный откат. Мы уже указали, что рынки обычно не имеют прямых трендов. Тренды характеризуются зигзагами, которые определяются чередующимися пиками и падениями. Средние тренды представляют коррекции основных трендов, в то время как краткосрочные тренды представляют коррекции средних. Эти коррекции, или прерывания, обычно откатывают предыдущий тренд на предсказуемый процентный размер. Наиболее известен 50 %-ный откат. Цена, которая прошла от 20 до 40, очень часто откатится где-то на 10 пунктов (50 %) до возобновления повышения. Зная это, инвестор может рассмотреть покупку валюты, которая потеряла около половины суммы ее предыдущего повышения. Во время нижнего тренда акции часто поднимаются на половину от предыдущих понижений до возобновления их понижения. Эта тенденция цен откатыМ ваться после предыдущего тренда на определенный процент истинна для всех степеней тренда.

Обычно рынок откатывается минимум на одну треть предыдущего движения. Восхождение с 30 до 60 часто характеризуется 10-пунктовой коррекцией (одна треть от продвижения на 30 пунктов). Эта тенденция минимального отката особенно помогает в определении времени покупок или продаж. При верхнем тренде инвестор может опрелелить заранее, где находится откат на одну треть, и использовать этот уровень для потенциальной точки покупки. При нижнем тренде отскок на одну треть представляет зону продажи. Иногда сильная коррекция откатывается на две трети предыдущего движения. Этот уровень становится очень значимым. Если коррекция действительно присутствует, цены редко откатятся больше чем на две трети.

Эта зона представляет другую полезную зону поддержки на графиках. Если рынок двигается за пределы двух третей, тогда, видимо, произошло изменение тренда.

Большинство графических программных пакетов позволяют пользователю определить уровни отката на графике. Это делается двумя способами. После того как пользователь определил начало и конец движения курсором, появляется табличка, которая сообщает, на каком ценовом уровне произойдут различные процентные откаты. Вторая опция проводит горизонтальные линии, которые высвечивают уровни на ценовом графике, на которых произойдут различные процентные откаты. Эти линии отката представляют собой уровни поддержки при верхнем тренде и уровни сопротивления при нижнем тренде. Пользователь может заранее установить процентные откаты на любых необходимых уровнях. Наиболее часто используются 33, 38, 50, 62 и 66%.

ПОЧЕМУ 38 И 62 %

Эти два уровня отката берут начало из серий чисел, известных как «числа Фибоначчи». Эти серии начинаются с числа 1 и прибавляют каждые два стоящих рядом числа вместе (например, 1 + 1=2; 1 +2=3 и т. д.). Наиболее часто используются следующие числа Фибоначчи: 1, 2, 3, 5, 8, 13, 21, 34, 55 и 89. Очень важно отношение Фибоначчи. Наиболее важное - 38 и 62. Каждое число Фибоначчи составляет приблизительно 62 % следующего, более высокого числа (например, 5/8 = 0,625); отсюда и уровень отката на 62 %. 38 является результатом вычитания 62 из 100 (100-62=38); и отсюда процентный откат на 38 %. Вероятно, это все, что вам надо знать на настоящий момент об этих числах. Они очень популярны среди профессиональных торговцев и широко используются для определения перспектив коррекции.

ВЫВОДЫ

Наиболее важной целью визуального торговца является способность определить рыночный тренд и вычислить, когда этот тренд меняется. Вся цель визуального анализа в том, чтобы участвовать при значительных верхних трендах и избегать значительных трендов вниз. Существуют, однако, различные категории тренда. Основной тренд

(обычно более 6 месяцев) измеряет наиболее важный тренд рынка. Средний тренд (длится от 1 до 6 месяцев) отслеживает менее важные тренды, которые представляют собой коррекции основного тренда. Малый тренд (обычно длится менее месяца) имеет наименьшее значение из трех и измеряет краткосрочные колебания рынка. Эта более короткая тенденция чрезвычайно важна для целей определения момента входа на рынок. Важно наблюдать за всеми тремя трендами, чтобы увидеть подходящую перспективу. По этой причине необходимо использовать дневные, недельные и месячные графики.

Верхний тренд представляет серию повышающихся пиков (сопротивление) и падений (поддержка). Нижний тренд представляет серию понижающихся пиков (сопротивление) и падений (поддержка). Уровни сопротивления всегда находятся выше рынка. Уровни поддержки всегда находятся ниже рынка. Линии тренда наносятся вдоль пиков и падений и являются одним из простейших способов измерения рыночных трендов. Другой полезной техникой является откат на 50 %. Также процентными откатами являются 33, 38, 62 и 66 %. Удвоение цены обычно говорит о перепокупке на рынке. Деление цены на два обычно сигнализирует о состоянии перепродажи на рынке. Следующая глава показывает, как комбинируются простые линии тренда вместе с уровнями поддержки и сопротивления для создания предсказуемых ценовых фигур.

ФИГУРЫ ПРОДОЛЖЕНИЯ И ПЕРЕЛОМА

тенденции

:

ПЕРЕЛОМ ИЛИ ПРОДОЛЖЕНИЕ

Количество ценовых фигур, которые имеют некоторое предсказуемое значение, определено графическими аналитиками за много лет. Мы ограничимся нашими комментариями в отношении нескольких наиболее легко распознаваемых и более надежных фигур. В категории фигур перелома тенденции тремя наиболее важными являются «двойной верх и низ», «тройной верх и низ» и «нижняя и верхняя голова и плечи». Эти фигуры можно обнаружить довольно легко на большинстве графиков, и, если они определены правильно, можно заранее распознать перелом тренда. В категории фигур продолжения мы

будем изучать «треугольник» Когда эта фигура ясно видна на графике, обычно подразумевается, что рынок консолидируется в своем предыдущем тренде и, видимо, возобновит этот тренд. Вот почему эта фигура называется фигурой продолжения. Все, что вам в действительности необходимо для определения этих фигур, так это способность видеть пики (уровни сопротивления) и падения (уровни поддержки) и способность нарисовать некоторые линии тренда.

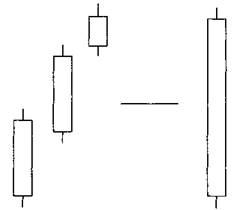

ДВОЙНОЙ ВЕРХ И ДВОЙНОЙ НИЗ

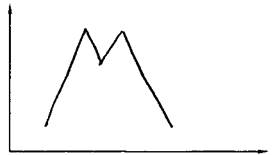

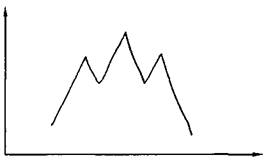

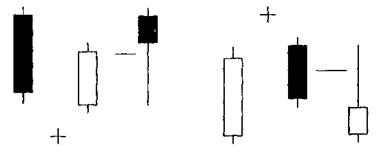

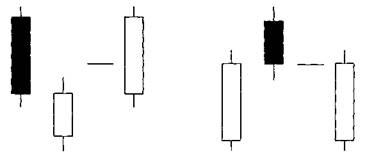

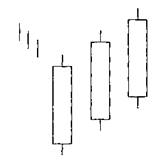

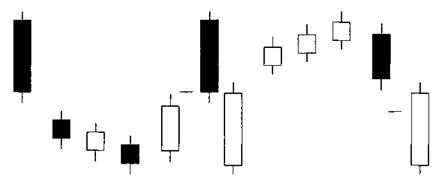

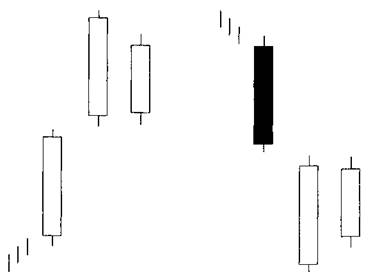

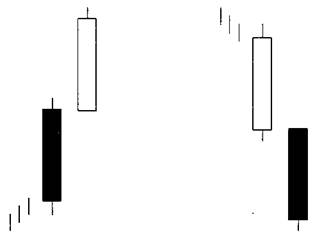

Рис. 1

Эти фигуры говорят сами за себя. Изобразите верхний тренд, который является серией повышающихся пиков и падений. Каждый раз, когда цена повышается к своему предыдущему пику, происходит одно из двух' либо цена пройдет через этст пик, либо нет Если цена закрывается выше предыдущего пика, верхний тренд возобновлен и все хорошо. Если, однако, она не может превысить предыдущий пик и начинает ослабевать, значит, вам сигналят предупредительным флажком В таком случае, видимо, имеется двойной верх в ранней своей стадии. Двойной верх - это не что иное, как ценовой график с двумя выступающими пиками примерно на одном уровне (см. рис 1).

ТОРГОВЫЕ РЭНДЖИ

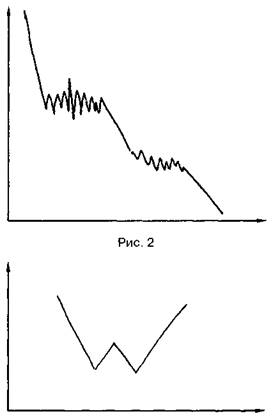

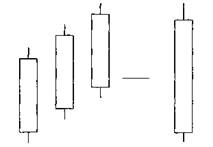

График на рис. 2 показывает, почему мы никогда не знаем наверняка, является ли откат началом двойного верха или просто естественным колебанием предыдущего уровня сопротивления. Цены часто ничего не делают, кроме горизонтального движения между предыдущим

пиком и предыдущим низом,до окончательного возобновления верхнего тренда. Мы обычно говорим о горизонтальной фигуре как о консолидации, или торговом рэндже. Цена не только должна задержаться на предыдущем пике - цена также должна достаточно упасть, чтобы закрыться ниже предыдущего падения Когда это случится, аналитик остается с фигурой перелома двойного верха. Двойной верх также называется фигурой «М» из-за его формы

Рис. 3

Хотя мы описали верхнюю фигуру, нижняя фигура является зеркальным отображением. Двойное дно присутствует, когда рынок формирует два выступающих низа примерно на одном ценовом уровне,

вслед за которыми идет верхнее закрытие через предыдущий пик Новый верхний тренд начинается, если происходит верхний прорыв при высоком объеме. Двойное дно также называется фигурой «W» (см рис. 3).

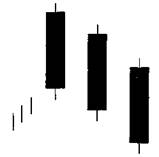

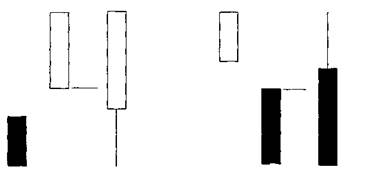

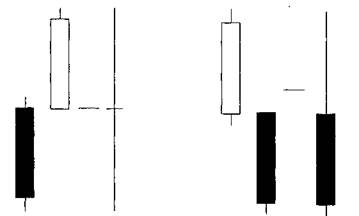

ТРОЙНОЙ ВЕРХ и ТРОЙНОЙ НИЗ

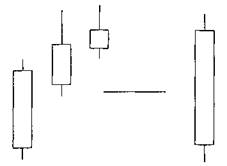

Рис.4 и 4а

Как вы догадались, тройной верх показывает три выступающих верха вместо двух Это означает, что горизонтальный период движения цены длится намного дольше Однако интерпретация одинакова. Если цены, которые были в верхнем тренде, в конце концов закрываются на новом верхе, верхний тренд возобновляется. Если, однако, три выступающих пика видимы около одного уровня цены и цены пробиваются ниже предыдущего закрытия, тогда, видимо, получилась фигура перелома тройного верха. Тройной низ, естественно, показывает три выступающих падения на одном ценовом уровне, за которым следует

верхнее пробитие предыдущего пика (см. рис 4 и 4а) Вы видите, эти фигуры говорят сами за себя и легко определяются Если вы заглянете в любую библиотеку по рыночным графикам, вы найдете бесчисленные примеры этих фигур Вообще двойной верх и низ намного чаще встречаются Тройной верх и низменее часты, но их можно обнаружить. Другой популярной вариацией тройного верха и низа является фигура перелома «голова и плечи».

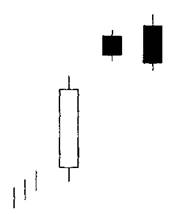

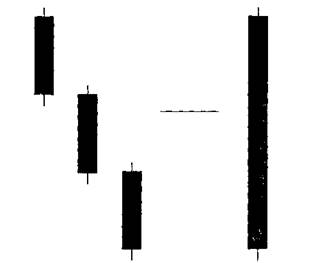

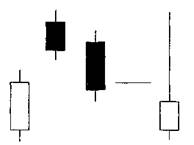

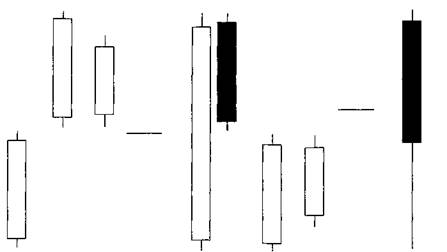

ФИГУРА «ГОЛОВА И ПЛЕЧИ»

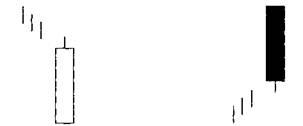

Рис.6

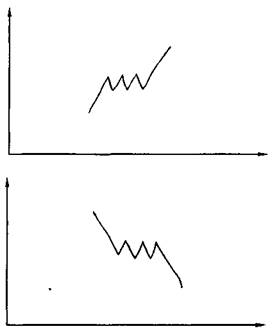

Теперь вы, вероятно, понимаете, что нет ничего слишком сложного в этих ценовых фигурах и их названиях. То же верно и в отношении фигуры «голова и плечи». Эта нижняя фигура в основном такая же, как и тройной низ, в том смысле, что у нее три выступающих низа.

Они отличаются тем, как три низа формируются. Тройной низпоказывает три низа приблизительно на одном ценовом уровне (см рис. 5). Фигура «голова и плечи» получила свое название из-за того, что она показывает один выступающий низ посередине («голова»), окруженный с каждой стороны двумя немного более низкими низами (см. рис. 6). Она напоминает человека, стоящего на голове.

В нижней фигуре линия тренда (линия «шеи»)находится выше двух пиков. После пробития этой линии вверх рисунок завершен и подается сигнал о новом верхнем тренде. Нижняя версия называется «перевернутая голова и плечи».

Рис.7

Верхняя фигура является зеркальным отображением нижней (см. рис. 7). Пока формируется верх, средний пик («голова») немного выше, чем окружающие его пики («плечи»).Линия тренда (линия «шеи») находится ниже двух низов. После падения цен ниже этой линии тренда подается сигнал о новом тренде вниз.

Во всех этих фигурах перелома важно изучить фигуру объема для подтверждения того, что делают цены.

ТЕХНИКИ ИЗМЕРЕНИЯ

Ценовые фигуры часто подсказывают нам, как далеко идет рынок. Эти измерения предоставляют приблизительное минимальное расстояние, которое, как ожидается, пройдет рынок после завершения фигуры. Общим правилом большого пальца для трех фигур, раскрытых в книге, является то, что высота фигуры определяет потенциал рынка. Другими словами, надо просто измерить высоту горизонтального тор-

гового рэнджа и спроектировать это расстояние с точки прорыва. Если высота двойного или тройного верха составляет 20 пунктов, это подразумевает, что цены, вероятно, упадут по крайней мере на 20 пунктов с точки, где была нарушена сформированная фигура перелома.

Рис.9

Измерение «головы и плеч» является немного более точным. Наверху вертикальное расстояние с верха «головы» до «шеи» вычитается от уровня, где «шея» прорывается внизу (см. рис 8). При фигуре «нижняя голова и плечи», вертикальное расстояние от дна «головы» к «шее» прибавляется к точке, где цены пробили линию «шеи» (см. рис. 9). Помните, однако, что эти измерения не являются точными и могут помочь только приблизительно вычислить потенциал рыночного движения.

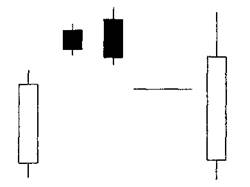

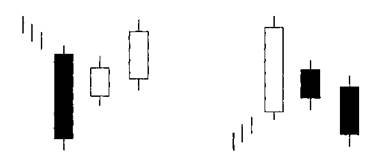

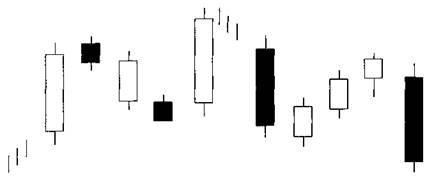

ТРЕУГОЛЬНИК

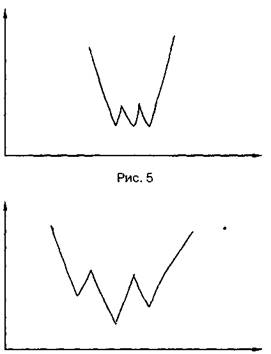

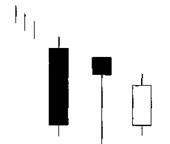

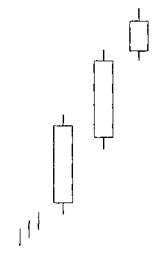

Рис. 10

Эта фигура отличается от предыдущих тем, что треугольник обычно является фигурой продолжения. Его формирование сигнализирует, что тренд опередил себя (сленг - Прим. автора)

и должен на некоторое время консолидироваться. После завершения этой консолидации тренд обычно возобновляет движение в том же направлении. Поэтому при верхнем тренде треугольник является обычно бычьей фигурой. При нижнем тренде треугольник обычно медвежий. Фигура треугольника может принимать разнообразные формы. Наиболее частой является симметричный треугольник (см. рис. 10). Эта фигура характеризуется горизонтальным движением на графике, где действие цены постепенно сужается. Линии тренда, прочерченные вдоль его пиков и падений, начинают сходиться. Каждая линия тренда обычно испытывает два или (чаще) три касания. Как правило, на расстоянии от двух третей до трех четвертей фигуры цены прорываются в направлениипредыдущего тренда. Если предыдущий тренд шел вверх, цены, вероятно, прорвут вверх.

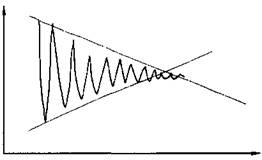

ПОВЫШАЮЩИЕСЯ И ПОНИЖАЮЩИЕСЯ ТРЕУГОЛЬНИКИ

Эти две вариации треугольника обычно обладают более решительным предсказуемым качеством При повышающемся треугольнике линия, прочерченная вдоль верхней части ценового рэнджа идет горизонтально, в то время как линиявдоль низа рэнджа, повышается (см. рис. 11). Тогда он считается бычьей фигурой. Понижающийся тре-

угольник имеет горизонтальную нижнюю линию и падающую верхнюю линию и считается медвежьим. Разрешение всех трех типов треугольника происходит, когда одна из двух линий тренда (либо выше или ниже фигуры) решительно пробивается.

Рис. 12

Существуют способы определения, как далеко пойдут цены после завершения треугольника. Самым простым является измерение вертикальной высоты самой широкой части треугольника (слева) и проецирование этого расстояния от точки, где происходит действительный прорыв справа (см. рис. 12). Как и в случае с фигурами перелома, упомянутыми ранее, чем больше вертикальная высота (изменчивость) фигуры, тем больше потенциал у цены.

Другое правило измерения касается горизонтального размера этих фигур. Фигура, которая формировалась в течение двух недель,

не имеет такого значения (и не имеет такого же потенциала), как фигура, которая формировалась два месяца или два года. Вообще говоря, чемдольше любая ценовая фигура, тем большее значение она имеет.

ЦЕНОВЫЕ ПРОБЕЛЫ

Ценовые пробелы - это открытые пространства, которые появляются на столбиковых графиках. Когда рынок необычно силен (илипосле бычьей новости), цены иногда открываются на следующее утро на значительно более высоком уровне, обычно намного выше наивысшей цены предыдущего дня. В результате появляется пространство, или пробел. Вообще говоря, верхние пробелы считаются признаками силы рынка, в то время как нижние пробелы - признаком его слабости. Цены иногда откатываются на достаточное расстояние, чтобы заполнить полностью или частично ценовой пробел на графике после его формирования.

В общем, ценовой пробел ниже рынка предоставляет поддержку при понижениях цены, и обычно предоставляет хорошую возможность покупки. Ценовые пробелы выше падающего рынка обычно производят продажу или оказывают сопротивление по любым последующим ценовым отскокам.

ВЫВОДЫ

Ценовые фигуры формируются взаимодействием последовательных пиков и падений. Двумя основными категориями являются фигуры перелома и продолжения. Двумя наиболее частыми фигурами перелома являются «двойной верх и низ» и «голова и плечи». Среди фигур продолжения обычно встречаются треугольники. (Некоторые более короткие фигуры продолжения, такие как флаги и вымпелы, объясняются в книге Мерфи «Технический анализ фьючерсных рынков».)

ИНДИКАТОРЫ

Самыми важными инструментами визуального анализа, точно определяющими моменты покупок и продаж, являются индикаторы. В настоящее время их существует великое множество. И нет даже воз-

можности назвать их все в этом разделе Тем не менее большинство из них просто дублируют друг друга, т е сигнализируют об одних и тех же грядущих событиях

Так происходит, наверное,потому, что каждый аналитик хочет оставить о себе след в виде дюжины новых индикаторов. А придумать что-то действительно новое очень трудно. Вот и множатся индикаторы практически идентичные, но носящие имена своих создателей.

Вторая причина - это адаптирование торговцами какого-то индикатора на свой вкус с изменением опять-таки названия.

Так что не пугайтесь, несколько наиболее простых и надежных индикаторов, которыми вы овладеете в совершенстве, обеспечат весьма прибыльную торговлю.

ДВА КЛАССА ИНДИКАТОРОВ

Средние скользящие, как и линии тренда, помогают и смерить направление существующих трендов и определить, когда происходит изменение тренда. Они также действуют в качестве уровней поддержки и сопротивления Однако хотя средние скользящие и помогают, они являются запаздывающими индикаторами Они подтверждают, что произошло изменение тренда, но только постфактум.

Второй класс индикаторов - осцилляторы - помогает определить, когда рынок достиг важной крайней точки либо вверху, либо внизу. Осциллятор подсказывает нам, когда рынок перекуплен или перепродан. Основная ценность осцилляторов в том, что они по своей природе предвосхищающие. Они предупреждают нас заранее, что рынок поднялся вверх слишком далеко, и часто могут предупредить о развороте рынка до того, как он произойдет.

Тут мы обьясним различные способы, как можно использовать средние скользящие в качестве индикатора, следующего за трендом, для достижения ценовых целей и измерения крайних точек рынка Следующий материал показывает, как использовать некоторые наиболее популярные осцилляторы. Эта дискуссия дополняется рассмотрением другого индикатора, который использует средние скользящие и в то же время функционирует в качестве осциллятора. Вы можете наилучшим образом использовать оба мира.

СРЕДНЯЯ СКОЛЬЗЯЩАЯ

У средней скользящей есть плюсы и минусы Минус в том, что она заранее не говорит вам, что приближается изменение тренда. Плюс в том, что она поможет вам определить, движется ли существующий тренд, и подтвердить, когда произошло изменение тренда Было бы полезно считать среднюю скользящую кривой линией тренда. Средняяскользящая может служить для той же цели, что и линия тренда в том смысле, что она предоставляет поддержку во время продаж при верхнем тренде и сопротивление отскокам принижнем тренде. Пробитие средней скользящей линии обычно имеет то же значение, что и пробитие линии тренда в том смысле, что оно подразумевает изменение тренда Главным преимуществом средней скользящей над линией тренда является способность первой комбинировать более чем одну среднюю скользящую линию для генерирования дополнительных торговых сигналов.

ПРОСТАЯ СРЕДНЯЯ

Графические пакеты предлагают широкое разнообразие способов размещения средних скользящих. Например, пользователь может поместить одну среднюю скользящую линию самили скомбинировать две линии для создания сигналов пересечения Длина линий может также отличаться в зависимости от того, размещает ли аналитик долгосрочные или краткосрочные тренды Первый выбор, который, однако, надо сделать - какой тип средней скользящей применить. И позвольте объяснить, почему. Средняя скользящая является просто средним показателем рыночной цены закрытия за выбранный временной промежуток.

Чтобы построить среднюю за 200 дней, компьютер прибавляет последние 200 цен закрытия данной акции и делит сумму на 200. Каждый день прибавляется новое число к сумме (последняя цена), и старое число не учитывается (цена 201 день назад). Так как средняя двигается каждый день, ее называют средней скользящей (или средней движения). Средняя за 50 дней использует последние 50 дней, в то время как средняя за 10 дней использует последние 10 дней. Это называется простой средней, так как цена каждого дня имеет равный вес.

ВЗВЕШИВАНИЕ СРЕДНЕЙ ИЛИ ЕЕ ВЫРАВНИВАНИЕ?

В то время как простая средняя используется более всего, некоторые аналитики предпочитают уделять дополнительное внимание более позднему действию цены Эта идея поддерживает взвешенную среднюю скользящую. Взвешенная средняя уделяет больше веса последним ценовым данным и меньше веса перспективным ценам. По этой причине взвешенная средняя является более чувствительной, чем простая средняя, и более близко направлена к ценовому тренду Экспонентная сглаженная средняя - наиболее популярная из взвешенных средних. Эта средняя определяет процентное значение цены последнего дня, которая затем прибавляется к процентному значению предыдущего дня Например, закрытие последнего дня определено значением 0,10. Это означает, что цена закрытия последнего дня имеет значение 10 %, которые затем прибавляются к 90 % значения предыдущего дня. Значение 0,05 дает меньшую взвешенную цену последнего дня 5 % и большую предыдущего дня 95 %. Чем точнее определен процент для последней цены, тем более чувствительной становится линия в отношении самого последнего действия цены.

Компьютеры позволяют пользователю переводить эти процентные взвешивания во временные периоды для более легкого сравнения. Например, 5 %-ная экспонентная взвешенная эквивалентна 40-дневной средней скользящей 10 %-ная взвешенная эквивалентна более чувствительной 20-дневной средней скользящей. Тот, кто хочет использовать 40-дневную среднюю скользящую, например, может выбирать между простой средней, взвешенной средней или экспонентной сглаженной средней, нажав всего на одну кнопку. Если вы хотите поэкспериментировать со взвешенными средними, это объяснение поможет вам понять различия. Другой причиной, объясняющей экспонентную сглаженную среднюю, является подготовка читателя к дискуссии по поводу популярного индикатора MACD, который использует технику экспонентного сглаживания.

ДЛИНЫ СРЕДНИХ СКОЛЬЗЯЩИХ

Какую длину средней скользящей лучше использовать? Это зависит от того, какой тренд отслеживает аналитик. В отношении долгосрочных трендов наиболее популярна 200-дневная средняя. 50-дневная средняя чаще используется на графиках для отслеживания средне-

срочного тренда Трейдеры, которые специализируются на рынках фьючерсов и играют на коротких (сленг),любят применять 40-дневную среднюю 20-дневная средняя также используется в другом популярном индикаторе, который мы будет обсуждать позже в этой главе Эти дневные средние линии можно переводить на недельные ценовые графики путем регулирования временных периодов Например, 50дневная средняя переводится в 10-недельную среднюю, в то время как 200-дневная линия соотносится с 40-недельной средней.

В общем, экспериментируя, вы определите для себя наиболее подходящие средние и будете успешно применять их в торговле.

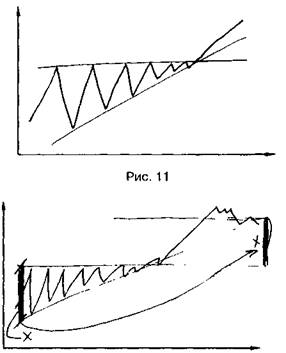

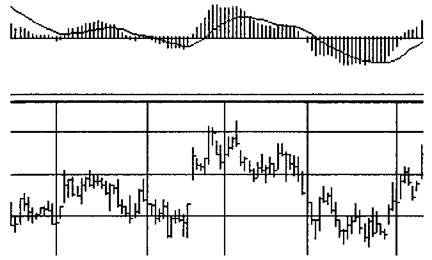

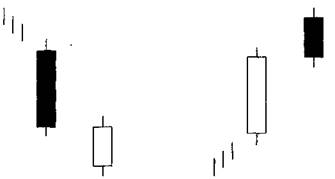

Рис. 14

Тренд считается верхним, пока цена на рынке находится выше средней скользящей линии, и линия повышается Закрытие ниже средней скользящей линии является предупреждением о потенциальном изменении цены (см. рис. 13). Если скользящая линия также

направится вниз, отрицательный сигнал становится сильнее. Закрытиениже продолжительной по периоду средней считается очень медвежьим и намекает на изменение основного тренда. Много раз цены будут падать к своим средним скользящим линиям, прежде чем возобновят верхний тренд. В таких случаях средние скользящие линии действуют в качестве поддержки и функционируют, как линия тренда (см рис. 14) (сленговые выражения медвежий рынок - рынок, на котором цена понижается, бычий рынок - цена повышается.-Прим, автора).

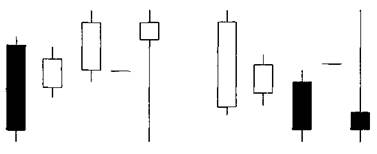

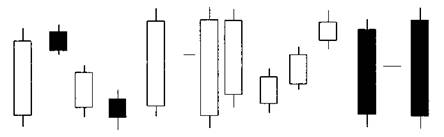

КОМБИНАЦИИ СРЕДНИХ СКОЛЬЗЯЩИХ

Рис. 15

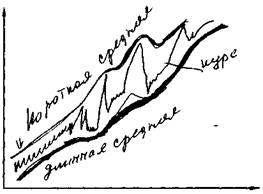

Для анализа рыночных трендов обычно используются две средние скользящие. Как они относятся друг к другу, говорит очень многое о силе или слабости тренда. Два обычно используемых числа среди торговцев - комбинация 55 и 21, 21 и 13, 13 и 5. Тренд считается бычьим (верхним) пока более короткая средняя находится выше более длинной (см. рис. 15). Любое пересечение короткой средней ниже длинной считается отрицательным. Некоторые аналитики используют средние 200, 100, 40, 20 и т. д. для той же цели.

Краткосрочные трейдеры используют комбинацию 10 и 40 или 9 и 18 (см. рис. 16). Более гороткая средняя скользящая должна находиться выше более длинной, чтобы подтвердить бычий тренд. Пересечение сигналов покупки и продажи дается, когда более короткая сред-

няяпересекает сверху или снизуболее длинную среднюю скользящую линиюсоответственно.

Рис. 16

Так как средние скользящие линии являются индикаторами, следующими за трендом, они работают лучше всего при наличии тренда. Во время долгого верхнего тренда, например, средняя скользящая удержит вас вместе с рынком, пока тренд себя не исчерпает. По тому же принципу средние скользящие могут действовать в качестве ценного фильтра, чтобы удержать вас от покупки акций при нижнем тренде. Средние скользящие, однако, не очень помогают при долгом торговом рэндже или в период горизонтального действия цены. Для успешного функционирования им нужен тренд.

Компьютеры также позволят вам обнаружить различие между двумя средними. Во время сильного верхнего тренда, например, более короткая средняя скользящая поднимается быстрее, чемдлинная средняя. Спрэд между двумя средними будет расширяться. Когда спрэд между двумя средними начинает сужаться, это обычно является ранним предупреждением, что верхний тренд теряет момент (скорость).

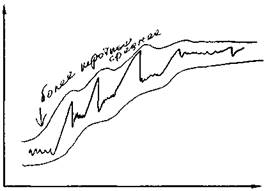

РИСУЙТЕ ОГИБАЮЩИЕ ЛИНИИ ВОКРУГ СРЕДНЕЙ

Существуют другие способы использования средних скольжения, чтобы помочь проводить мониторинг уровней поддержки и сопротивленияи определения крайних точек рынка. Одним из примеров явля-

ются «торговые конверты». Эта техника размещает линии, называемые конвертами (огибающими), на предопределенный процент выше и ниже средней скользящей линии. Проценты могут различаться в зависимости от того, каков тренд и какой рынок изучается. Краткосрочные трейдеры, например, часто размещают конверты на 3 % выше и 3 % ниже 21-й средней скользящей. Цены часто будут застаиваться на линиях верхнего или нижнего конверта до движения обратно к середине средней скользящей линии. Долгосрочная версия может включать размещение конвертов 3 или 5 % вокруг 10, и 10- или 20-процентные конверты - вокруг 40-й средней. Движение цены вне конвертов предупреждает, что рынок достиг опасного крайнего положения, и может откатиться в другом направлении. Некоторые эксперименты необходимы, чтобы подогнать эту технику к тому рынку, за которым вы следите, и к определенному временному периоду для ваших нужд.

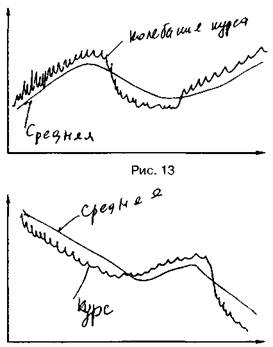

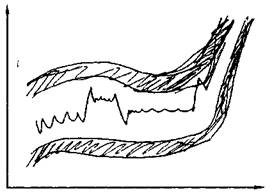

МОЖНО СОЗДАТЬ ВОКРУГ СРЕДНЕЙ КАНАЛ

Рис.17

Канал Боллинджера, разработанный Джоном Боллинджером, смешивает статистическую концепцию с техникой конверта. Два рукава размещаются выше и ниже центральной средней скользящей, как и конверты. В канале Боллинджера не используются смешанные проценты (такие, как 5 или 10 %) вокруг средней скользящей линии. Он представляет собой два стандартных отклонения выше и ниже средней скользящей линии, которая обычно составляет 20 периодов (см.

рис. 17). Канал Боллинджера сжимается и расширяется в зависимости от степени изменчивости рынка.

Стандартным отклонением является статистическая концепция, которая описывает, как установка данных (цен) сжимается (спрэд) вокруг среднего значения. Концепция стандартного отклонения имеет определенное значение в статистике. Это из-за того, что 68 % значений данных отличается от среднего минимум на одно стандартное отклонение. 95 % значений данных отличаются от среднего минимум на 2 стандартных отклонения. Так как канал Боллинджера размещен на два стандартных отклонения выше и ниже средней скользящей в 20 периодов, 95 % значений цены должно находиться в пределах канала.

Однако интерпретация одинакова. Цены обычно встречают сопротивление у верхнего рукава канала, и поддержку - у нижнего. Как и в случае с конвертами, на ценовой график накладываются три линии. На дневном графике средняя линия - обычно 20-дневная средняя. В бычьем окружении цены поднимутся выше и удержатся выше 20дневной линии, которая действует как поддержка. Однако верхние движения цены обычно будут застаиваться у верхнего рукава. Обратное истинно для нижнего тренда. Цены будут торговаться обычно ниже 20-дневной средней, которая будет действовать как сопротивление для повышений цены. Цены обычно будут отскакивать от нижнего рукава. Самый простой способ интерпретировать канал Боллинджера в том, что верхний рукав представляет верхнее сопротивление, в то время как нижний рукав - нижнюю поддержку.

ВАЖНА ТАКЖЕ ШИРИНА КАНАЛА