Оглавление

Введение. 2

1. Механизм фиксации и корректировки курса валюты ЕВРО(EUR) 3

2. Реализация валютного опциона. 5

3. Система валютного курса. 10

Заключение. 16

Список использованной литературы.. 17

Актуальность.

Валютный рынок - это особый институциональный механизм, опосредующий систему устойчивых отношений, связанных с осуществлением операций купли-продажи иностранной валюты.

На нем совершают операции различные хозяйственные субъекты - банки,

торгово-промышленные и финансовые компании, центральные и местные органы власти, международные и региональные организации, частные лица.

Выход на валютный рынок может преследовать многообразные цели: осуществление международных расчетов, изменение структуры валютныхрезервов,

извлечение спекулятивной прибыли из разницы курсов отдельных валют, защита от валютных и кредитных рисков.

Цель работы

– изучить особенности валютных операций.

Задачи

:

1. Изучить механизм фиксации и корректировки курса валюты ЕВРО(EUR).

2. Рассмотреть реализацию валютного опциона.

3. Проанализировать систему валютного курса.

Теоретическая основа:

Шульгин А.Г., Платонова И.Н., Лаврушин О.И., Красавина Л.Н., Доронин И.Г. и других.

Методы:

теоретические методы.

Структура работы

: работа состоит из введения, трех вопросов, заключения и списка литературы.

Менее десяти лет назад группа стран Евросоюза приняла историческое решение отказаться от национальных валют и перейти на новую, общую денежную единицу. С тех пор евро добился впечатляющих успехов: оттеснив японскую иену, швейцарский франк и британский фунт, «денежное изобретение» европейцев обрело статус второй мировой валюты, все более успешно конкурируя с долларом.

Евро не только унаследовал ведущие позиции национальных валют, на смену которым он пришел, например, немецкой марки в восточноевропейских странах и французского франка в Африке, но и занял более высокое место, чем все заменённые им национальные валюты, став второй мировой валютой после доллара.

Чем выше стабильность цен и обменного курса в стране-эмитенте, тем ниже затраты и риски на финансовых рынках и выше доверие к валюте. ЕЦБ, построенный по модели федеральных банков – немецкого Бундесбанка и американской Федеральной резервной системы, – полностью независим от каких бы то ни было органов ЕС и стран-членов, хотя президент и члены правления банка могут заслушиваться компетентной комиссией Европарламента.

Реклама

Главная цель деятельности ЕЦБ – поддержание стабильности цен: они не должны повышаться более чем на 2% в год. Решения ЕЦБ в области кредитно-денежной политики принимаются простым большинством голосов Советом управляющих (состоящим из членов правления банка и управляющих ЦБ стран зоны евро). Основные же направления валютной политики, т. е. установление обменных курсов евро по отношению к другим валютам, в том числе к доллару и иене, определяются Советом министров экономики и финансов стран зоны евро.[1]

При этом ЕЦБ может высказывать свое мнение об обменном курсе евро с точки зрения поддержания стабильности цен в ЭВС. Принятые ЕЦБ решения исполняются национальными центральными банками стран зоны евро децентрализовано. Следует подчеркнуть, что ЕЦБ и центральные банки стран зоны евро сохраняют нейтралитет в отношении интернационализации евро, т. е. не стимулируют и не тормозят этот процесс.

Позиции единой европейской валюты зависят и от уровня развития и интеграции финансовых рынков

, который должен обеспечивать достаточную ликвидность, уменьшать трансакционные издержки, снижать неопределенность, риски и стоимость хеджирования, способствовать повышению производительности, темпов экономического роста и укреплению доверия к евро.

Финансовые системы стран зоны евро традиционно основывались на банках, и их финансовые рынки были менее развитыми и отдельной стране или регионе можно оценить, соотнеся размер рынков капитала и ВВП. Расчеты за 2000-2005 гг. показали, что размер рынков капитала составил 450% ВВП в США против 220% ВВП в зоне евро.

В ближайшие два-три года вполне вероятно дальнейшее усиление евро как одной из мировых валют. Но в долгосрочной перспективе, справедливо предостерегают некоторые эксперты, европейская валюта может стать менее привлекательной для центральных банков, так как с увеличением курса растет риск того, что он будет нуждаться в корректировке. В качестве оптимального называется курс не выше 1,35 доллара за евро, тогда как в сентябре 2007 г. курс евро повышался до 1,4 долл. и более.

Следует отметить, что превращение валюты в международную создает для региона и входящих в него стран не только преимущества, но и риски, повышает ответственность, так как страна или регион-эмитент становится более уязвимой перед лицом колебаний обменных курсов валют, подрывающих финансовую и макроэкономическую стабильность и ограничивающих выбор возможных мер монетарной политики. Кроме того, быстрое повышение курса евро невыгодно европейским производителям, поскольку удорожает их экспорт и снижает его конкурентоспособность по сравнению с американскими и азиатскими товарами, а это тормозит экономический рост.

Реклама

Нынешние относительно благоприятные для евро условия на международных финансовых рынках не гарантированы на будущее; ситуация ухудшится, если будет нарушена стабильность экономического роста. Политика обменного курса не может заменить необходимых изменений в реальной экономике. Если правительства стран зоны евро не продолжат реформы экономики, рынков труда, единой сельскохозяйственной и налоговой политики, то обвинения в некомпетентности Европейского центрального банка многократно усилятся, что снизит доверие к его монетарной политике и соответственно к евро.[2]

Чтобы сделать евро действительно мировой валютой, необходимо расширить границы его применения в международных торговых и финансовых операциях, выйдя за пределы региона, непосредственно прилегающего к зоне евро. В долгосрочном плане решение этой задачи будет во многом зависеть от преодоления структурных и других трудностей, стоящих на пути экономического роста и интеграции финансовых рынков Евросоюза. Важную роль сыграет способность ЕС выступать единым фронтом на международной арене, в том числе по финансовым вопросам.

Опцион

представляет собой типовой биржевой срочный контракт, содержащий право купить или продать товар в определенном количестве через определенное время по цене, указанной в контракте.

Валютный опцион

– это уникальный торговый инструмент, в равной мере прингодный и для торговли (speculation), и для страхования риска (hedging). Опционы позволяют приспособить к условиям рынка индивидуальную стратегию каждого участника, что является жизненно необходимым для серьезного инвестора.[3]

На цены опционов, по сравнению с ценами других инструментов валютной торговли, влияет большее число факторов. В отличие от спотов или форвардов как высокая, так и низкая волатильность может создавать прибыльность на опционном рынке. Для одних опционы представляют собой более дешевый инструмент валютной торговли. Для других опционы означают большую безопасность и точное выполнение заявок на закрытие убыточной позиции (stop-loss orders).

В отличие от фьючерса, где сам процесс заключения контракта бесплатный, при покупке опциона покупатель платит продавцу определенную сумму, так называемую премию, которая составляет безусловный доход продавца и не учитывается в дальнейших взаиморасчетах. Кроме того, одним из главных отличий является то, что опцион не обязателен к исполнению. То есть, если по истечении срока опциона складывается невыгодная ситуация для его держателя, то последний не реализует опцион, и его убытки ограничатся суммой премии (которая составляет лишь малую часть от суммы сделки).

Различают три вида опционных контрактов:

1. Опцион на покупку – «колл» (call)

.

Держатель колла получает право получить валюту в определенный срок по обусловленному курсу. Покупатель опциона платит за опцион премию и имеет право отказаться от сделки. Рассмотрим это на конкретном примере.

Пример 1.

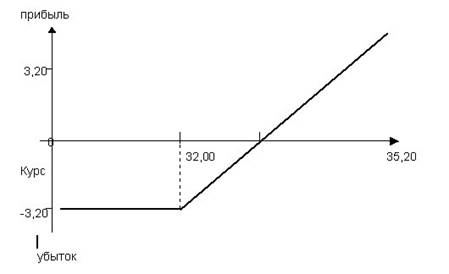

Банк купил на бирже опцион на покупку 10 000 долларов США через 3 месяца. Курс покупки определен в размере 32,00 рубля за доллар. Брокеру уплачена премия в размере 10% от сделки (3,20 рублей с доллара).

В итоге один доллар будет стоить банку 35,20 рублей. Следовательно, банку будет выгодно реализовать опцион лишь в случае, когда курс поднимется до 35,20 руб. и выше, причем, чем выше курс, тем больше выигрыш банка на курсовой разнице. Если же курс не достигнет указанной суммы, опцион не будет реализован (в этом случае будет выгоднее приобрести валюту на условиях спот). Убытки банка в этом случае ограничатся суммой премии, каким бы ни был разрыв в курсах. Данную опционную стратегию можно выразить графически (рис. 1).

Рис. 1. Опционная стратегия держателя опциона на покупку

2. Опцион на продажу – «пут» (put).

Держатель пута получает право поставить валюту в определенный срок по определенному курсу. Покупатель опциона (он же - продавец валюты) платит за опцион премию и имеет право отказаться от сделки. Рассмотрим это на конкретном примере.

Пример 2.

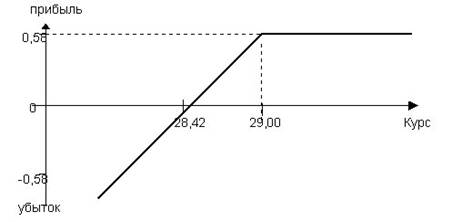

Банк прогнозирует умеренный рост курса доллара и желает получить фиксированную прибыль. Он продает опцион на продажу (пут) на сумму 1 млн. долларов США сроком 1 месяц. Курс продажи валюты определен в размере 29,00 рублей за доллар. Премия банка за опцион составляет 2% от сделки (0,58 рубля с доллара). Какова в данном случае будет опционная стратегия?

Продавая пут, банк дает право покупателю опциона продать, а на себя накладывает обязательство купить 1 млн. долларов США по курсу 29,00 рублей. Реально для банка с учетом полученной премии курс покупки будет составлять:

29,00 - 0,58 = 28,42 руб. за доллар

Следовательно, при курсе доллара 28,42 руб. и реализации опциона банк сработает «в ноль»: убытки от падения курса покроются премией. При падении курса доллара ниже этой отметки, банк терпит прямые и неограниченные (смотря насколько упадет доллар) убытки. При росте же курса доллара выше 28,42 рублей. банк получает прибыль, ограничиваясь максимумом в 0,58 руб. с доллара при курсе 29,00 руб. При дальнейшем росте курса, на что и рассчитана данная стратегия, опцион не будет реализован (так как цена покупки на валютном рынке будет выше 29,00, которые предлагает банк), и банк останется при своих премиальных (рис. 2):

0,58 ґ 1 млн. = 580 000 руб.

Рис. 2. Опционная стратегия продавца опциона на продажу

Коротко стратегии опционов типа колл и пут можно выразить следующим образом:

- стратегия покупателя колла определяется тем, что, имея право купить валюту сделки, в случае ее роста он имеет потенциально неограниченную прибыль. В то же время, при падении курса валюты сделки риск возможных потерь ограничивается стоимостью опциона (премией);

- стратегия продавца колла заключается в том, что при росте курса валюты сделки его риск (получения убытка) неограничен. Если же опцион не приводится в действие (при падении курса валюты сделки), продавец обеспечивает себе фиксированную прибыль в размере премии;

- стратегия покупателя пута состоит в том, что имея право продать валюту сделки, он имеет неограниченную прибыль при ее падении. При росте курса валюты сделки его потери ограничиваются выплаченной премией;

- стратегия продавца пута нацелена на то, что будучи обязанным купить валюту сделки при реализации опциона (в случае падения курса валюты сделки), он обеспечивает себе фиксированную прибыль в размере премии, если опцион не реализуется (в случае роста курса валюты сделки).[4]

3. Временной опцион

Этот опцион предоставляется банком клиенту и заключает в себе право клиента в любой момент до определенной даты купить или продать валюту по определенному курсу. Этому виду опциона исторически предшествовала стеллажная операция с целью одновременного проведения спекулятивных сделок в расчете на повышение и понижение курса валюты. Такой опцион, предоставляемый банком клиенту, является опционом в отношении периода времени, когда будет осуществлена поставка валюты, и такая сделка должна быть исполнена до оговоренного срока. По этой операции плательщик премии имеет право потребовать досрочного исполнения опциона по заранее зафиксированному курсу.[5]

Таким образом, участник сделки платит премию за право выбрать наиболее выгодный текущий курс для конверсии валюты, полученной в результате опционной сделки. В данном случае премия не играет роли отступного, поскольку в период срока опциона отказаться от исполнения сделки нельзя. При исполнении сделки контрагенты уточняют, кто из них выступит в роли продавца, а кто - покупателя. Затем один из них, уплатив премию другому, совершает сделку купли-продажи. Эта сделка тем выгоднее для участников, чем больше колебания курсов валюты.

Как и фьючерсы, опционы могут заключаться не только на покупку и продажу валюты, но и на дисконт между курсом форвард и будущим курсом спот и на процент изменения валютного курса. Обычно для страхования риска по операциям с опционом банки осуществляют комбинированную схему: продажа колла + покупка пута, продажа пута + покупка колла. В последнее время популярность валютных опционов растет, и они используются все шире, несмотря на дороговизну и отсутствие обращаемости внебиржевых опционов. Все крупные банки стремятся активно продавать их своим клиентам.

3. Система валютного курса

Золотой стандарт

— международная валютная система, основанная на официальном закреплении странами золотого содержания в единице национальной валюты с обязательством центральных банков покупать и продавать национальную валюту в обмен на золото.

Золотой стандарт в международной валютной системе существовал дважды — с 1880 по 1914 г., и с 1925 по 1931 г.

Поскольку золотое содержание каждой валюты было зафиксировано, валютные курсы также были фиксированными, что называлось монетным паритетом. Валютные курсы могли колебаться вокруг монетного паритета в рамках золотых точек на размер стоимости пересылки золота, эквивалента одной единицы иностранной валюты, между двумя денежными центрами. В пределах золотых точек валютный курс определялся на основе спроса и предложения. В случае если в результате обесценения валютный курс выходил за рамки золотых точек, начинался отток золота из страны, что возвращало курс на место. Размер оттока золота составлял отрицательное сальдо платежного баланса. Рост курса сдерживался притоком золота, который равнялся положительному сальдо платежного баланса страны. Фиксированная система валютных курсов при золотом стандарте означала, что страны были не в состоянии контролировать свою денежную массу при дефиците платежного баланса, денежная масса сокращалась, что вызывало падение цен, стимулируя экспорт и сокращая импорт до тех пор, пока баланс не восстанавливался. При положительном сальдо платежного баланса происходила обратная корректировка. Тем самым при золотом стандарте дефицит платежного баланса покрывался золотом. Поскольку золотые резервы стран были ограничены, любые дисбалансы должны были исправляться быстро.[6]

Первый этап золотого стандарта был периодом экономической стабильности и быстрого роста в ведущих странах мира. Он был основан на том, что политическая ситуация в мире была относительно стабильной, государственные бюджеты были относительно небольшими, экономические циклы большинства стран совпадали, инфляция была низкой. Мировая валютная стабильность зависела в основном от одной валюты — фунта стерлингов, а валютная политика определялась Лондоном — основным финансовым центром мира. Механизм валютной корректировки, действующий в основном на основе международных переливов краткосрочного капитала, работал без перебоев. В распоряжении всех стран мира было достаточно монетарного золота, необходимого для функционирования золотого стандарта.

Главная функция центрального банка при золотом стандарте — сохранение паритета между своей валютой и золотом, для осуществления которой он нуждался в соответствующем количестве золотого резерва.[7]

Золотой стандарт обладает действенными автоматическими механизмами, способствующими одновременному установлению равновесия платежных балансов во всех странах. Наиболее важный из них — механизм уравновешивания платежного баланса посредством цен и перелива металлических денег был открыт в XVIII в.

В условиях золотого стандарта фиксация цены валюты в золотом выражении преследовала цель ограничить рост денежной массы в мировой экономике и тем самым обеспечить стабильность уровня мировых цен.

В самом начале Первой мировой войны золотой стандарт распался, валютные курсы стали сильно колебаться, что неминуемо сказывалось на экономической стабильности. В начале века значительно увеличилась экономическая мощь США и Франции, что подорвало конкурентные позиции Великобритании. Во время Первой мировой войны золотой стандарт был отменен, и правительства финансировали часть своих значительных военных расходов, печатая деньги. Вследствие военных потерь резко сократились рабочая сила и производственные мощности. В результате к моменту окончания войны в 191S г. уровень цен всюду возрос.

В 1922 г. на конференции в Генуе (Италия) группа стран, включающая Великобританию, Францию, Италию и Японию, приняла программу, направленную на общий возврат к золотому стандарту и сотрудничество между центральными банками в деле достижения внешних и внутренних целей. Понимая, что запасов золота может не хватить для удовлетворения спроса центральных банков на международные резервы, Генуэзская конференция санкционировала частичный золотовалютный стандарт, в соответствии с которым небольшие страны в качестве резервов держат валюты нескольких больших стран, чьи собственные резервы полностью состоят из золота.

В 1925 г. Великобритания вернулась к золотому стандарту, зафиксировав цену фунта в золоте на довоенном уровне. В 1931 г. она была вынуждена отказаться от золотого стандарта, когда иностранные держатели фунтов (включая несколько центральных банков) потеряли доверие к ее обязательству поддерживать стоимость валюты и стали переводить свои фунтовые вклады в золото.

В июле 1944 г. на валютно-финансовой конференции ООН в Бреттон-Вудсе (Нью Гэмпшнр) была образована Бреттонвудская валютная система

, которая представляла собой систему межгосударственного золото-девизного стандарта, основанного на золоте и двух резервных валютах — долларе США и фунте стерлингов. Данные валюты являлись базой для определения валютного паритета и валютного курса ряда государств, а также служили в качестве ключевой валюты, выполняющей функции международного платежного и резервного средства. В целях закрепления за долларом статуса главной резервной валюты США приравняли его к золоту и продолжали осуществлять его обмен иностранным институтам по официальной цене, установленной исходя из золотого содержания данной валюты. В результате установился так называемый долларовый стандарт, т.е. мировая валютная система, основанная на господстве доллара, который пользовался повышенным спросом.[8]

Эта система способствовала расширению международного торгового оборота, а также росту промышленного производства. В то же время эта система ослабляла экономические позиции США и Великобритании, так как международный валютный механизм позволял этим странам расплачиваться с другими государствами вместо золота национальными денежными знаками. Такой механизм стимулировал сохранение устойчивого дефицита платежных балансов названных стран, создал условия для накопления ими внешней краткосрочной задолженности в таких размерах, которые намного превышали их золотовалютные резервы. Это способствовало снижению устойчивости обеих резервных валют и вызвало резкое ухудшение международной валютной ликвидности.

Бреттонвудская валютная система не обеспечивала равные права всем ее участникам. Неравноправный валютный механизм способствовал укреплению позиций США в мире в ущерб другим государствам и всему международному сотрудничеству. Поэтому противоречия послевоенной валютной системы постепенно ее расшатывали, а структурные принципы перестали соответствовать условиям производства, мировой торговли.[9]

В 1971 — 1973 гг. доллар США фактически утратил право быть единственной резервной валютой, поскольку роль таких валют наравне с долларом США стали выполнять национальные валюты других стран, а также международные расчетные единицы (ЭКЮ, СДР).

Общемировой экономический кризис способствовал резкому увеличению требовании обмена долларов США на золото. Поэтому с целью предотвращения массового оттока из страны золота США в одностороннем порядке объявили о прекращении свободного его обмена на доллары. Была отменена официальная долларовая цена на золото. В результате этого с 1971 г. золотое содержание и золотые паритеты валют стали чисто номинальным понятием. В 1973 г. ряд экономически развитых стран осуществили переход к плавающим курсам своих национальных валют.

Структурные изменения в мировом хозяйстве явились объективной предпосылкой создания новой валютной системы. В 1976 г. была введена и юридически оформлена Ямайская валютная система

, базой функционирования которой явились специальные права заимствования вместо золото-девизного стандарта. В рамках такой системы доллар США практически сохранил статус основной резервной валюты. Однако в качестве данной валюты стали шире использоваться немецкая марка и японская иена.

Ямайская валютная система предполагала, что, помимо СДР, страны могут устанавливать паритетные соотношения к любой валюте, кроме золота. Этим было узаконено стремление государств к многовалютному стандарту. Был узаконен режим плавающих валютных курсов и странам — членам МВФ было предоставлено право выбора любого режима валютного курса. Между тем режим плавающих валютных курсов не мог обеспечить их стабильность, а также сбалансированность расчетов между странами. Поэтому центральные банки государств начали осуществлять валютную интервенцию, т.е. за счет официальных золото-валютных резервов и кредитов по межбанковским соглашениям стали вмешиваться в операции на валютном рынке с целью воздействия на курс национальной валюты путем купли-продажи иностранной.[10]

Создание Ямайской валютной системы способствовало усилению межгосударственного валютного регулирования через МВФ, который был наделен полномочиями по надзору за валютной политикой стран — участниц этой системы.

Созданная в рамках Экономического и валютного союза (ЭВС) ЕС единая валюта – евро – за восемь лет своего существования приобрела статус одной из двух ведущих мировых валют, оттеснив японскую иену, швейцарский франк и британский фунт стерлингов. В 1999 г. евро был введен в безналичный оборот, а с 2002 г. - в наличный оборот стран-членов зоны евро. Вначале в зону вошли 11 из 15 (на тот момент) стран Евросоюза: Австрия, Бельгия, Германия, Ирландия, Испания, Италия, Люксембург, Нидерланды, Португалия, Финляндия, Франция.

Валютный опцион – это контракт между покупателем и продавцом, дающий покупателю право, но не налагающий обязательство, приобрести определенный объем валюты по заранее оговоренной цене и в течение заранее установленного срока, независимо от рыночной цены валюты, и налагает на продавца (writer) обязательство передать покупателю валюту в течение установленного срок, если и когда покупатель пожелает осуществить опционную сделку.

Золотой стандарт — международная валютная система, основанная на официальном закреплении странами золотого содержания в единице национальной валюты с обязательством центральных банков покупать и продавать национальную валюту в обмен на золото.

Бреттонвудская валютная система - это система так называемых фиксированных валютных курсов, которые на самом деле колеблются в определенных пределах и изменяемы.

Яма́йская валю́тная систе́ма — современная международная валютная система, основанная на модели свободной конвертации валют для которой характерно постоянное колебание обменных курсов.

Учебная литература

1. Валютный курс и международные финансы / Под ред. А.Г. Шульгина. – М.: Финансы, 2007.

2. Валютный рынок и валютное урегулирование / Под ред. И.Н. Платоновой. - М: БЕК, 2006.

3. Деньги. Кредит. Банки / Под ред. О.И. Лаврушина – М: Финансы и статистика, 2007.

4. Доронин И.Г. Валютный рынок России. – М.: Финансы, 2008.

5. Кралев Н. Валютные аналитики о рыночных перспективах доллара и евро. – М.: ИНФРА-М, 2007.

6. Международные валютно-кредитные и финансовые отношения / Под ред. Л.Н. Красавиной. – М.: БЕК, 2006.

7. Новая европейская валюта евро. Программа ТАСИС МГУ им. М.В. Ломоносова / Под ред. В.И. Рыбина – М.: Финансы и статистика, 2008.

8. Финансы и кредит / Под ред. Д.Н. Левина. – М.: Финансы и статистика, 2006.

9. Финансы, денежное обращение и кредит / Под ред. М.В. Романовского, О.В. Врублевской. – М.: ИНФРА-М, 2006.

10. Финансы, денежное обращение и кредит /Под ред. Н.Ф. Самсонова. – М.: Финансы, 2008.

[1]

Новая европейская валюта евро. Программа ТАСИС МГУ им. М.В. Ломоносова / Под ред. В.И. Рыбина – М.: Финансы и статистика, 2008.-С.132.

[2]

Доронин И.Г. Валютный рынок России. – М.: Финансы, 2008.-С.64.

[3]

Валютный курс и международные финансы / Под ред. А.Г. Шульгина. – М.: Финансы, 2007.-С.85.

[4]

Международные валютно-кредитные и финансовые отношения / Под ред. Л.Н. Красавиной. – М.: БЕК, 2006. –С.96.

[5]

Деньги. Кредит. Банки / Под ред. О.И. Лаврушина – М: Финансы и статистика, 2007.-С.48.

[6]

Финансы, денежное обращение и кредит /Под ред. Н.Ф. Самсонова. – М.: Финансы, 2008.-С.63.

[7]

Финансы и кредит / Под ред. Д.Н. Левина. – М.: Финансы и статистика, 2006.=С.48.

[8]

Валютный рынок и валютное урегулирование / Под ред. И.Н. Платоновой. - М: БЕК, 2006.- С.74.

[9]

Кралев Н. Валютные аналитики о рыночных перспективах доллара и евро.- М.: ИНФРА-М, 2007. - С.36.

[10]

Финансы, денежное обращение и кредит / Под ред. М.В. Романовского, О.В. Врублевской. – М.: ИНФРА-М, 2006.-С.61.

|