БИРЖА,

КОТИРОВКИ,

КОТИРОВАНИЕ,

ЛИСТИНГ

И ДРУГИЕ

ПОЛЕЗНЫЕ ВЕЩИ

Матяшин Аркадий Николаевич

По материалам публикаций

в газетах «Частная собственность»

и «Биржа» за 2006-2007 годы.

В последнее время на слуху появились такие слова, как биржевые котировки. Причем каждый, произносящий эти слова, вкладывает в них совершенно различный смысл, не особенно задумываясь об их истинном значении. Попробуем прояснить данную ситуацию и попытаемся дать вполне однозначное и наиболее адекватное понимание словам «биржевые котировки». Сразу оговоримся, что, прежде всего, в наших рассуждениях мы будем апеллировать к общепризнанным определениям, сложившимся в мировой биржевой практике.

Для начала обратимся к практике работы ведущих бирж глобального значения, или, как их еще называют – мировых бирж. Это биржи, на которые ориентируются во всех странах мира. Прежде всего, это такие биржи, как Лондонские InternationalPetroleumExchange (IPE), LondonInternationalFinancial & FuturesExchange (LIFFE), LondonMetalExchange (LME), Нью-йоркские NewYorkBoardofTrade (NYBOT), NewYorkMercantileExchange (NYMEX), Чикагские ChicagoBoardofTrade (CBOT), ChicagoMercantileExchange (CME), Токийская TokyoCommodityExchange (TOCOM), представляющие мировые финансовые центры и определяющие соответствующие мировые рынки тех или иных активов.

Когда мы говорим о работе той или иной биржи, мы подразумеваем, в первую очередь, работу профессиональных участников биржевой торговли (брокеров, дилеров), работающих на данной бирже по правилам, установленным биржей. Нельзя забывать, что любая биржа это – организатор торгов, а непосредственная движущая сила биржи это – те же брокеры (дилеры). Однако это не означает, что брокеры могут делать все, что им заблагорассудится. Ни в коей мере. Они обязаны «играть» по правилам, установленными биржей и биржа жестко следит за их соблюдением. Вместе с тем, каждый брокер, естественно, прежде всего, преследует свои собственные интересы. Его главная задача – заработать. В этом его профессия, это его «хлеб». Задачей же любой биржи является определить уровень цен на торгуемые на ней активы, будь то ценные бумаги, валюта или товары. Важно не «что» и «сколько» торгуется на бирже. Важно «как» торгуется.

Иначе говоря, каким способом, с помощью какого механизма биржа добивается определения реальной рыночной цены на данный момент времени. Поэтому, искусство биржевой торговли и состоит в соединении, казалось бы, несовместимых на первый взгляд, интересов брокеров и биржи в единый слаженный механизм, который на выходе давал бы справедливый, объективный, реальный уровень цен. Вышеперечисленные биржи потому и имеют огромный авторитет в мировой экономике, что они сумели найти такой механизм определения цен. Или как принято говорить, они умеют котировать активы, торгуемые на них. Хотя, с одинаковой долей справедливости данную фразу можно построить и по-другому. На этих биржах торгуют теми или иными активами именно потому, что эти биржи умеют эти активы котировать.

Реклама

Однако необходимо предостеречь читателей от возможности впасть в следующее вольное или невольное заблуждение. Это заблуждение носит двоякий характер. С одной стороны, может сложиться впечатление, что стоит только выставить любой, даже самый произвольный актив на биржевые торги, а уж механизм получения его цены всегда найдется. С другой стороны, также логично предположить, что если уж есть механизм получения цены, то под него всегда можно «подсунуть» совершенно любой актив. Тем не менее, оба заблуждения довольно широко распространены. И являются следствием одного и того же непонимания (или недопонимания), а именно – непонимания сути процесса биржевого ценообразования. В чем же тут разгадка? Оставим пока данный вопрос открытым и посмотрим на то, как происходит торговля на биржах.

Читателям нелишне напомнить, что биржа является хоть и высокоорганизованным, но, все-таки рынком. А любой рынок, как известно, представляет собой совокупность предложения и спроса, иначе говоря, совокупность продавцов и покупателей. Применительно к биржевому рынку (конечно же, с долей упрощения) можно сказать, что он состоит из брокеров, представляющих интересы продавцов и брокеров, представляющих интересы покупателей. Задача продавцов – продать как можно дороже. В этом случае, цену, назначаемую продавцом, принято называть ценой предложения. Задача же покупателей – купить как можно дешевле. В этом случае, цена, назначаемая покупателем, называется ценой спроса. Т.е. речь идет о желаемых ценах. Ни цена предложения, ни цена спроса еще не является реальной рыночной ценой, т.е. такой ценой, которая реально отражает ситуацию на рынке данного актива в данный момент времени в данном месте.

Если же продавец начнет понемногу снижать, а покупатель начнет понемногу повышать свои желаемые цены, то, в конце концов, они сойдутся в какой-то одной общей точке, устраивающей обоих. Тогда и возникает факт купли для одной из сторон и факт продажи для другой. Выражаясь биржевым языком, возникает сделка. Цена, на которой была совершена сделка так и называется - «цена сделки».

И в этом случае это и есть та самая реальная, объективная, фактическая, рыночная (каким еще эпитетом можно ее наградить?) цена.

Реклама

Не будем, при этом забывать, что эта цена появилась на биржевых торгах, т.е. гласно и открыто на глазах у всех участников. Иначе говоря, и продавец, и покупатель, усилиями, которых и появилась эта цена, публично обнародуют ее. Они как бы заявляют всем остальным – смотрите, мы сошлись именно на этой цене! И все остальные видят и слышат это и, соответственно, начинают волей-неволей принимать эту цену во внимание при своих дальнейших действиях. Это наше умозаключение настолько подтверждено жизнью, что его стоит еще раз повторить. Итак, все участники биржевых торгов принимают во внимание цену, только что публично заявленную их коллегами.

Больше того, эта цена начинает влиять на их собственные дальнейшие действия. И, действительно, если, например, вы торгуете на международной нефтяной бирже в Лондоне, и только что на ваших глазах была заключена сделка с нефтью по цене $63 за баррель, то попробуйте-ка ее проигнорировать и попытаться заключить свою сделку, например, по $80 за баррель. Как вы считаете, получится это у вас?

Однако прервем эту линию наших рассуждений, к ней мы вернемся несколько позже. Сейчас же мы только отметим, что договоренность продавца с покупателем в нашем случае дает вполне определенную точку в некоторой ценовой области. С точки зрения фундаментального анализа – это момент фиксации величины соотношения спроса и предложения на данном рынке в данный момент времени. С точки зрения технического анализа – это начало развития тенденции (или как принято говорить – тренда).

Можно ли сейчас сказать, что получена именно та цена, которая может стать неким ориентиром как в макро - так и в микроэкономическом масштабе?

Не стоит, однако, спешить со скоропалительными выводами, т.к. за внешней очевидностью могут скрываться совершенно неожиданные процессы. Читатель, возможно, уже заметил, что, упомянув в самом начале повествования слово «котировка», мы затем чуть ли не сознательно пытаемся избегнуть даже упоминания о ней. Тогда, для чего же затеян этот нудный «ликбез»? Не пора ли вспомнить то, из-за чего и разгорелся весь этот «сыр-бор»?

Обратимся к экономической литературе. Попробуем найти определения, могущие дать нам некоторые подсказки. Вот, например, такие. «Котирование цен (Pricequotation) - публичное предложение цен покупателем и продавцом с их последующей регистрацией, которая необходима для проведения расчетов по сделкам. Обеспечивает открытость и поддержание конкурентных условий торговли» (Корельский В.Ф., Гаврилов Р.В. Биржевой словарь: В 2 т.-М., 2000).Для полноты понимания приведем и другие, родственные данному, определения. «Котировка - установление курсов иностранных валют, ценных бумаг или цен товаров на биржах. Котировки осуществляют уполномоченные государственные учреждения, специальные органы на валютных, фондовых и товарных биржах» (там же). В нашем случае нам наиболее интересны товарные биржи, поэтому далее находим: «Котировка товарная - цены биржевых товаров, регистрируемые и публикуемые котировочной комиссией биржи». И дальше: «Котировочная комиссия - комиссия при бирже, регистрирующая и публикующая курсы ценных бумаг или цены товаров». И, наконец, «Котировальная цена -цена, определенная на основе котировок, используемая обычно в качестве ориентира» (там же). Автор статьи не случайно привел все эти выдержки. Далее мы будем использовать их в наших рассуждениях и попытаемся с их помощью понять суть проблемы.

Однако вернемся к поставленному нами же вопросу. Можно ли сказать, что при наличии сделки получается именно та цена, которая может стать неким ориентиром как в макро - так и в микроэкономическом масштабе? Может да, а может, и нет. Вот еще один вывод, к которому мы пришли в результате наших рассуждений. Оказывается, цена может стать важным всеобщим ориентиром, а может и не стать таковым. Для нас, конечно же, представляет интерес первый вариант. Иначе мы бы не следили за последними новостями с нефтяных бирж. Обычно эти новости звучат примерно так: «Сегодняшние торги на международной нефтяной бирже в Лондоне закрылись на отметке 67 долларов за баррель нефти марки Брент». Что кроется за этим сообщением? Мы уже ранее определили, что котировка – это факт установления цены, полученной в результате биржевой сделки, а котировальная цена - цена, определенная на основе котировок, используемая обычно в качестве ориентира.

Иначе говоря, сама котировка еще не может быть каким-либо ориентиром. Ориентиром же может быть так называемая котировальная цена, определяемая котировочной комиссией биржи на основе котировок. Другими словами, сама котировка является лишь компонентом в котировальной цене.

Сама же котировальная цена может быть определена только на основе

(или точнее сказать – только при наличии) котировок.

Мы подошли к главному, если не сказать определяющему, моменту биржевого ценообразования. Вопрос логично поставить следующим образом: «Какое количество котировок позволяет котировочной цене стать ориентиром?».

На языке технического анализа биржевых рынков это будет звучать так: «Какое количество точек в ценовом поле может дать наиболее достоверную котировальную цену?».

Перефразируя эту несколько тяжеловесную фразу можно сказать так: «Сколько должно быть заключено сделок на биржевых торгах за данный период времени, чтобы получить достоверный ценовой ориентир?».

Достаточно ли одной сделки? Или необходимо десять? Пятьдесят? Сто? Тысяча? Сколько?

Обратимся к практике проведения биржевых торгов ведущих мировых бирж, т.е. тех бирж, котировальные цены которых являются безусловными, непререкаемыми, авторитетными, общепризнанными ориентирами для всего мира.

На рисунках представлены ценовые графики ChicagoBoard of Trade.

На рис. 1 приведен линейный график котировок на пшеницу с ценой деления 1 день. Как видно из графика выбранный масштаб позволяет охватить период времени, начиная с ноября 2004г. На графике одна точка означает один день, или, чтобы быть точнее, котировальную цену одного дня. Не будем забывать, что она содержит в себе ряд котировок, образовавшихся в течение данного дня (или, чтобы быть точнее – в течение торговой сессии данного дня). В то же самое время, в масштабе всего графика, котировальная цена одного дня сама становится котировкой для котировальной цены всего периода времени, отраженном на графике. Сделано это для того, чтобы не перегрузить график всеми имеющимися точками сделок и не сделать его зрительно не воспринимаемым. Иначе говоря, чем больший период времени мы хотим охватить для анализа, тем в большей степени мы должны усреднять имеющиеся совокупности цен сделок. На практике, обычно, применяются графики с ценой деления месяц, неделя, день. Графики с ценой деления больше месяца применяют крайне редко в случае необходимости проведения стратегических аналитических исследований в масштабах лет или десятилетий. Гораздо чаще практикуют анализ графиков внутри дня. Такие графики так и называются – внутридневные графики или интрадей-графики. Для интрадей-графиков применяют цену деления 1 час, 30 минут, 15 минут, 5 минут и, даже, 1 минута. Каждый аналитик выбирает тот период времени, который в наибольшей степени отвечает целям анализа. Например, одна из ведущих американских компаний, специализирующаяся на анализе биржевых рынков ElliottWaveInternational, считает, что для определения наиболее достоверной котировальной цены необходимо цену деления внутридневного графика принимать равной 1 секунде. Это значит, что в этом случае сделки заключаются, как минимум, каждую секунду. Можете представить себе такую активность участников торгов?

Рис. 1

Однако не будем слишком отвлекаться на тему графиков. Работа с графиками и их чтение это – предмет отдельного разговора, выходящего далеко за рамки настоящей статьи. В наших же рассуждениях графики интересуют нас лишь для ответа на вопрос: «Сколько должно быть заключено сделок на биржевых торгах за данный период времени, чтобы получить достоверный ценовой ориентир?».

Поэтому наиболее интересен для нас именно график, отражающий совершенные сделки в течение дня, или, точнее – в течение торговой сессии дня. Самый мелкий масштаб внутридневных графиков, представляемых ChicagoBoardofTrade составляет 1 минуту. Такой график приведен на рис. 2. На него мы и обратим свое внимание.

Рис. 2

Поскольку период времени в 1 день фактически означает продолжительность торговой сессии дня, обратимся к правилам биржевой торговли ChicagoBoardofTrade. Там мы находим, что торговая сессия по торговле пшеницей длится с 9-30 до 13-15 по рабочим дням кроме субботы и воскресенья. Если этот период времени перевести в минуты, то получится 225 минут. При цене деления графика в 1 минуту получается, что за 225 минут работы биржевых торгов мы имеем 225 ценовых точек, т.е. – 225 котировок. Это означает, что было заключено как минимум 225 сделок. Как видно из графика, между точками разрывов нет. Это значит, что во время торговой сессии не было такой минуты, в течение которой не заключалась бы сделка. Вместе с тем, вполне возможно, что сделки, заключались также и внутри каждого минутного интервала. В этом случае, для минутного интервала, минутная цена будет котировальной ценой, включающей в себя внутриминутные котировки. Одновременно с этим, для периода торговой сессии минутная цена сама становится котировкой, а котировальной ценой дня будет результирующая цена всех минутных котировок. Возможно, кому-то данное рассуждение покажется несколько путаным. Однако оно логически точно объясняет процесс биржевого ценообразования. Можно сказать, что при изменении временной цены деления графика, изменяется и порядок усреднения котировок. Таким образом, процесс получения котировальной цены за данный отрезок времени представляет собой многоступенчатый процесс непрерывного усреднения котировок.

В этом и состоит главное отличие биржевого ценообразования от прочих. Биржевое ценообразование непосредственно связано с временным интервалом и напрямую зависит от него.

Изменяя период времени, цену деления графика и момент фиксации результирующей, мы получаем различную величину котировальной цены. Та котировальная цена, которая объявляется в вечерних новостях, отражает результат биржевых торгов одного дня. Так принято просто для удобства восприятия.

Вместе с тем, не следует забывать, что цены не появляются сами собой, они являются результатом действия людей. Каждый из участников биржевых торгов имеет свой склад характера, опыт, предпочтения и пр. Во время торгов все это переплетается самым причудливым образом и сливается в единый живой организм. Это тот самый случай, когда целое неизмеримо больше простой суммы составляющих его компонентов. Каждая сделка является результатом воздействия на нее сделки предыдущей и, в свою очередь, воздействует на сделку последующую. Все эти взаимодействия и взаимовлияния достигают кульминации как раз к концу торговой сессии дня. Именно к этому моменту все уже усреднено. «Усреднены» все предпочтения, ожидания, стремления участников. Нервы уже на пределе, да и силы тоже на исходе. Скорее бы закончить все это. Перевести дух и спокойно посмотреть, что же получилось в итоге. Проанализировать допущенные ошибки, составить план действий на завтра. А завтра опять все сначала. И так бесконечно.

Возможно, придирчивый читатель скажет, что да, конечно, все расписано красиво. Но это все где-то далеко, в каком-то там Чикаго. А как это происходит у нас? Логичный вопрос. Обратимся к практике работы Узбекской республиканской товарно-сырьевой биржи (УзРТСБ). Для сравнения возьмем товарный актив, аналогичный тому, который мы привели в примере с Чикагской биржей – пшеницу. Сразу заметим, что все приводимые здесь графики взяты с официальных интернет-сайтов самих бирж. Итак, пшеница на УзРТСБ, рис. 3.

Рис. 3

На рисунке представлен месячный график пшеницы продовольственной 3 класса АО «Навоидонмахсулот». Конечно, нам было бы интересно посмотреть более «мелкий» график. Интернет-сайт УзРТСБ представляет и недельный график. Приводим его на рис. 4.

Рис. 4

Не будем загромождать статью комментариями по поводу данных графиков. Читатель, набравшийся терпения прочитать все, что было изложено выше, без особого труда сам их прокомментирует. Нам же необходимо закончить и без того затянувшееся повествование.

Еще один аспект биржевого ценообразования требует совсем немного времени, чтобы окончательно поставить все точки над i. В нашем Чикагском примере было отмечено, что за 3 часа 45 минут торговой сессии по торговле пшеницей было заключено как минимум 225 сделок. Вопрос. Откуда взяться такому количеству пшеницы, чтобы хватило на все 225 сделок? Это при условии, что в правилах ChicagoBoardofTrade установлено количество пшеницы, приходящееся на 1 контракт – 5000 бушелей (приблизительно 136 тонн). А ведь такое количество сделок заключается каждый день. «Да столько пшеницы не наберется и во всем мире!» – воскликнете вы. И будете совершенно правы.

Ответ продиктован опять-таки многолетней биржевой практикой. Такое количество заключаемых сделок возможно потому, что они заключаются не только и не столько на куплю-продажу пшеницы, а, сколько на перекуплю-перепродажу. Не очень литературно звучит, но зато точно отражает сам процесс. Иначе говоря, большое количество котировок, дающих в итоге котировальную цену, служащую всеобщим ориентиром, стало возможным благодаря многократному факту перекупли и перепродажи одного и того же актива в течение торговой сессии.

Звучит непривычно для нашего уха. Тем не менее, это именно так. Как же такое может быть, ведь перепродать любой актив, тем более - товарный, тем более в количестве не менее 5000 бушелей, возможно только после перехода права собственности от продавца к покупателю, - воскликнете вы. И, добавите, что эта процедура зависит от характера самого товарного актива и мгновенно ее осуществить невозможно. Как происходит передача права собственности, если перепродажа возможна через столь малый промежуток времени? И здесь ответ подсказан многолетней биржевой практикой. В большинстве случаев предметом биржевых торгов является не сам товарный актив (в нашем случае), а право на него. А вот переход права собственности на право на пшеницу может быть осуществлен практически мгновенно. Вот все это вместе и составляет биржевой механизм ценообразования.

Именно благодаря этому механизму мы имеем возможность узнавать рыночную цену на нефть, золото, медь, хлопок, пшеницу, кофе, какао, сахар, шелк, каучук и другие биржевые товары. И в этом главная задача любой биржи.

Далее. Значит ли это, что можно выставить на биржевые торги любой товар и считать цены сделок по нему котировочной ценой?

К сожалению, ответ будет разочаровывающий. В мировой практике так не происходит. Почему? Обратите внимание, какие биржевые товары перечислены выше. Все они объединены общими критериями. Все они имеют стандартные постоянные свойства, торгуются только оптовыми партиями и регулярно присутствуют на биржевых торгах. И, действительно, та же нефть сейчас имеет такие же свойства, как и 50 и 100 лет назад и будет иметь такие же свойства и через 50 и 100 лет, пока существуют природные месторождения нефти. И торгуется нефть только оптом, ибо никому не придет в голову продать или купить, например 1 литр нефти. А уж насчет регулярности ни может быть никаких споров. Это считается само собой разумеющееся. Представьте себе, например, что на нефтяной бирже вдруг в какой-то день нефть не будет выставлена? Ни один брокер с той биржи не может себе этого представить даже в кошмарном сне. Каждый из этих трех перечисленных нами факторов необходим, а все вместе достаточны для того, чтобы по данным товарным активам было проведено котирование цены. Вместе с тем, процедура котирования не состоится, если во время торговой сессии не будет заключено, опять-таки соответствующего количества сделок.

Значит, при всех прочих условиях, необходимо, чтобы котируемый товарный актив обладал достаточной степенью ликвидности.

Именно недостаточной ликвидностью объясняется то, что Иокогамская YokohamaCommodityExchange в марте 2004г. сняла с биржевых торгов коконы шелкопряда в связи с невозможностью проведения котирования из-за уменьшения количества и нерегулярности заключаемых сделок. Именно по той же причине в июле 2002г. Лондонская LIFFE прекратила котирование и сняла с торгов ячмень. По той же причине в 2003г. OsakaMercantileExchange прекратила котирование и сняла с торгов хлопковую пряжу. Как видно из приведенных примеров, если степень ликвидности какого-либо актива не позволяет проводить котирование, то такой актив просто выводится с биржевых торгов. Актив не может просто продаваться на биржевых торгах. Он должен, в первую очередь, котироваться.

Иначе авторитет биржи, как гаранта определения реальной рыночной цены будет подорван. А этого не может допустить ни одна уважающая себя биржа.

В то же время, если появится новый актив с достаточной степенью ликвидности, то он может быть принят на котирование. Так, например, в апреле 2005г. LondonMetalExchange приняла на котирование нетрадиционные, на первый взгляд, для себя полипропилен и полиэтилен. В том же году NewYorkBoardofTrade начала котировать этанол и древесную целлюлозу. Перед тем, как принять решение о котировании нового актива, аналитические службы биржи внимательно и всесторонне изучают различные рынки. Подход «давайте выставим на торги, а там будет видно» здесь не применяется.

Как видно, принятие на котирование и снятие с котирования того или иного актива на бирже, представляет собой динамичный процесс, целиком и полностью зависящий от состояния того или иного рынка.

Касаясь общих критериев котируемых на мировых биржах товарных активов можно выявить еще один момент, не влияющий непосредственно на котирование, но который, все же, явно прослеживается на всех биржах. Это то, что все они являются ценоопределяющим, начальным звеном в цепи цен полуфабрикатов и готовой продукции, изготовляемых из котируемого товарного актива. Т.е. все они являются преимущественно товарами сырьевого характера. Например, от котировальной цены на хлопок-сырец зависят большое количество цен на продукцию текстильной отрасли. А от котировальной цены на нефть зависят цены на продукцию нефтеперерабатыващей и нефтехимических отраслей. Ну и так далее. Потому на биржах и не происходит котирование готовой продукции. Это связано не только с тем, что готовая продукция не отвечает названным выше критериям биржевого товара, но и с тем, что котироване готовой продукции невозможно по определению и само по себе лишено всякого экономического смысла.

Для иллюстрации посмотрим какие товарные активы и скольких наименований котируются на известных всем мировых биржах.

| Наименование биржи |

Наименование котируемых товарных активов |

Количество котируемых товарных активов |

| International Petroleum Exchange |

Нефть, газойль |

2 |

| London International Financial & Futures Exchange |

Какао, кофе, сахар, зерна рапса, пшеница, мука, кукуруза, картофель |

8 |

| London Metal Exchange |

Алюминий и его сплавы, медь, свинец, никель, олово, цинк, полипропилен, полиэтилен |

9 |

| New York Board of Trade |

Какао, кофе, сахар, хлопок, этанол, целлюлоза древесная |

6 |

| New York Mercantile Exchange |

Нефть, природный газ, печное топливо, газолин, пропан, платина, палладий, золото, серебро, медь, алюминий, уголь, электричество. |

13 |

| Chicago Board of Trade |

Кукуруза, соевые бобы, соевое масло, соевый шрот, пшеница, овес, рис, этанол, золото, серебро |

10 |

| Chicago Mercantile Exchange |

Масло сливочное, молоко, молоко сухое, живой скот, древесина, замороженные свиные потроха, нежирная свинина, диаммонийфосфат, мочевина, аммиачная селитра |

10 |

| Tokyo Commodity Exchange |

Газойль, каучук, нефть, керосин, газолин, алюминий, золото, серебро, платина, палладий |

10 |

| Australian Wool Exchange |

Шерсть меринос 16 типоразмеров |

16 |

А вот как выглядит аналогичная таблица с нашими биржами, торгующими товарными активами. Читатель без труда сам сделает вывод.

| Наименование биржи |

Наименование выставляемых товарных активов* |

Количество выставляемых товарных активов* |

| Узбекская Республиканская Товарно-Сырьевая Биржа |

Бензин, диз.топливо, мазут, мука, масло хлопковое, уголь, кабельная продукция, полиэтилен, арматура, мясо КРС, молоко, фосфорные удобрения, лесоматериалы, строит. материалы, ткань х/б, макароны, электродвигатели, холодильники, насосы, вентили, задвижки, посуда столовая… |

1371 |

| Республиканская Универсальная агропромышленная биржа |

Шелк-сырец, коконы, целлюлоза, томатная паста, гудрон, карбамид, КРС, мясо говяжье, рыба, соки, джемы, компоты… |

216 |

| Универсальный Биржевой Центр Ассоциации Банков Узбекистана |

Торговые павильоны, здания, незавершенное строительство, оборудование, сельхозтехника… |

130 |

| * Данные по состоянию на 29.01.2006 |

В заключении хотелось бы кратко резюмировать все сказанное в данной статье.

Котирование

– процедура определения результирующей цены за данный период времени.

Котировка

– цена конкретной сделки.

Котировальная цена

– результирующая цена за данный период времени, служащая ориентиром в общеэкономическом масштабе.

Главной задачей биржи

является котирование торгуемых активов с помощью соответствующего механизма.

В случае невозможности обеспечения достоверного котирования, актив снимается с торгов.

В случае появления нового актива с достаточной степенью ликвидности, он может быть принят на котирование.

Степень ликвидности торгуемого актива

– способность актива обеспечивать необходимое количество заключенных сделок в течение торговой сессии.

Биржевой товар

– товарный актив, преимущественно сырьевого характера, имеющий постоянные стандартные свойства, торгуемый оптовыми партиями без предварительного осмотра, постоянно присутствующий на биржевых торгах.

Как же решаются вопросы ценообразования на Узбекской республиканской товарно-сырьевой бирже, ведущей бирже республики?

Согласно постановлению Кабинета Министров от 05.02.2004г. №57 «О дальнейшем внедрении рыночных механизмов реализации высоколиквидных видов продукции, сырья и материалов», предприятия-производители высоколиквидной продукции должны назначать свои отпускные цены по прямым договорам в соответствии с котировками на товарно-сырьевых биржах.

При внедрении в практику данного требования, выявилось следующее противоречие.

Во первых. В соответствие с временными положениями о порядке реализации высоколиквидной продукции, «стартовая» цена на биржевых торгах (фактически, по общепринятой в мире биржевой терминологии, она является ценой открытия) устанавливается не самой биржей, а продавцом (предприятием-производителем) по согласованию с министерством финансов. Например, по автомобильному бензину (положение зарегистрировано министерством юстиции РУз 06.05.2004 №1346),это звучит так: «Стартовая цена на продукцию определяется на уровне регулируемой цены, применяемой при реализации с нефтебаз АК «Узнефтепродукт» (с учетом отпускных цен нефтеперерабатывающих заводов, специальной надбавки и расходов, связанных с транспортировкой и реализацией). При этом для ширкатов, фермерских хозяйств, дехканских хозяйств с образованием юридического лица и машинно-тракторных парков АК «Узагромашсервис» стартовая цена определяется без учета НДС».

Во вторых. В тех же временных положениях установлен максимальный предел повышения уровня цен в течение дня (от 5 до 10% от «стартовой» цены). Кроме того, независимо от результатов торгов предыдущего дня (фактически, по общепринятой в мире биржевой терминологии, цены закрытия), каждый последующий день начинается с той же самой одной и той же так называемой «стартовой» цены.

Иными словами, биржа не определяет цену открытия. Роль ее сводится к созданию механизма котирования в пределах 10- или 5-процентного коридора при постоянной «стартовой» цене (т.е. цене открытия). Таким образом, в данном случае, биржа дает не рыночную котировку на котируемый актив исходя из реального соотношения спроса и предложения, а лишь величину отклонения от заранее установленного постоянного уровня. Но и для этого отклонения опять-таки установлен постоянный «потолок».

Заострение внимания на понятии «цена открытия» не случайно. В техническом анализе биржевых рынков цене открытия отводится весьма важная роль. Японцы говорят: «По рассветному часу весь день равняется». Так и цена открытия определяет дальнейшее развитие торговой сессии. Она дает представление о возможном направлении движения цен в течение дня. В это время все вечерние новости и слухи уже отфильтрованы и соединяются воедино в одной временной точке. Торговлю на рынке очень часто сравнивают с битвой. В этом смысле начало торгов дает первое представление о поле боя и позволяет предварительно оценить расстановку противоборствующих сил.

Учитывая, что товары, объединенные под общим названием «высоколиквидная продукция», пользуются постоянным повышенным спросом, все сделки по ним заключаются по ценам около максимальных, определенных «потолком».

Таким образом, предприятия-производители высоколиквидной продукции (продавцы), при определении цен по заключаемым прямым договорам, ориентируются на «котировку» биржи, которая, в свою очередь, основывается на их же отпускной цене, согласованной с министерством финансов. Получается замкнутый круг.

В общепринятом в мировой практике биржевом механизме ценообразования цена закрытия каждого предыдущего дня ложится в основу цены открытия каждого последующего дня. Иначе теряется смысл биржевой котировки, которая должна отражать реальное соотношение спроса и предложения на рынке. Может ли возникнуть ситуация, когда, например, на Лондонской международной нефтяной бирже (InternationalPetroleumExchange) сегодняшние торги начались бы без учета уровня цены, зафиксированной вчера? Ответ очевиден.

Вместе с тем, понятно, что в условиях переходной экономики резкое введение подобного механизма может привести к взвинчиванию цен и соответственно к ограничению круга платежеспособных участников биржевых торгов. Особенно это отразится на представителях малого бизнеса, которые именно сейчас, благодаря постановлению Кабинета Министров от 05.02.2004г. №57, получили равный со всеми доступ к высоколиквидным материально-техническим ресурсам.

Когда разрабатывались меры по выполнению данного постановления, главной задачей являлось создания такого механизма, который бы с одной стороны обеспечил бы равный доступ к указанным товарам всем желающим при полной прозрачности и гласности, а с другой стороны явился бы в какой-то степени рыночной альтернативой административному ценообразованию на целый ряд высоколиквидной продукции.

Сейчас, по прошествии времени, можно сказать, что эти две задачи достигнуты. Это, несомненно, явилось серьезным шагом вперед по пути экономических преобразований в республике. Создан механизм, который коренным образом изменил ситуацию, имевшую место до момента принятия постановления Кабинета Министров от 05.02.2004г. №57. Так, например, разница между «стартовой» ценой и фактической ценой реализации на биржевых торгах направляется предприятиям-продавцам на их дальнейшее развитие, а само превышение «стартовой» цены (которая согласована с министерством финансов) не рассматривается как нарушение антимонопольного законодательства.

Однако данный механизм не идеален в плане стратегических задач и имеет ряд недостатков, о которых было сказано выше. Для устранения указанных недостатков с учетом сложившейся ситуации предлагается следующее.

1. Разрешить товарно-сырьевым биржам самостоятельно устанавливать цену открытия каждого последующего дня на основе цены закрытия каждого предыдущего дня. В качестве цены закрытия дня считать средневзвешенную цену дня (общий объем заключенных сделок в стоимостном выражении приведенный к общему объему сделок в натуральном выражении в принятых единицах измерения).

2. Первоначально распространить данный подход на недельный интервал. Причем:

В качестве цены открытия первого дня каждой последующей недели выступает средняя цена закрытия предыдущей недели (недель), которая рассчитывается как среднее арифметическое цен закрытия (рассчитанных в соответствии с п.1) каждого торгового дня предыдущей недели (недель).

3. В дальнейшем, постепенно, распространить данный подход на месячный, квартальный, полугодовой и годовой интервалы. Причем:

В качестве цены открытия первого дня каждого последующего месяца выступает средняя цена закрытия предыдущего месяца, которая рассчитывается как среднее арифметическое цен закрытия (рассчитанных в соответствии с п.2) каждой недели предыдущего месяца.

В качестве цены открытия первого дня каждого последующего квартала выступает средняя цена закрытия предыдущего квартала, которая рассчитывается как среднее арифметическое цен закрытия каждого месяца предыдущего квартала.

В качестве цены открытия первого дня каждого последующего полугодия выступает средняя цена закрытия предыдущего полугодия, которая рассчитывается как среднее арифметическое цен закрытия каждого квартала предыдущего полугодия.

В качестве цены открытия первого дня каждого последующего года выступает средняя цена закрытия предыдущего года, которая рассчитывается как среднее арифметическое цен закрытия каждого полугодия предыдущего года.

4. После отработки данного механизма на годовом интервале времени, полностью перейти на рыночный механизм, когда не продавцы решают (и согласовывают с министерством финансов) по какой цене выставлять товар на биржевые торги, а сама биржа, на основе реально складывающего спроса и предложения определяет как цену открытия, так и цену закрытия.

5. Сохранить предел повышения цены в течение одного торгового дня в размере 5-10%. Но считать его от цены открытия данного торгового дня. Кроме того, для исключения возможности не только искусственного повышения цен, но и искусственного понижения цен, ввести ограничение также и на минимально допустимый уровень падения цен в течение одного торгового дня (например, на те же 5-10% от цены открытия данного торгового дня).

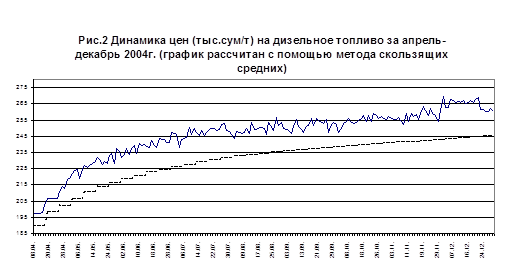

Прием, изложенный выше, широко применяется в техническом анализе и носит название метода скользящих средних значений. Метод основывается на усреднении ценовых значений за выбранный период времени.

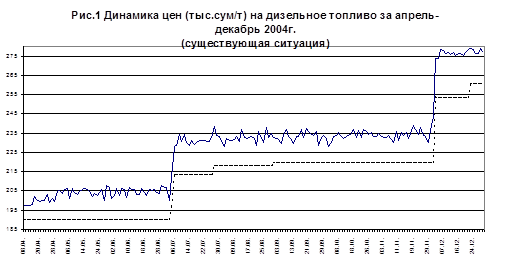

В качестве примера рассмотрена динамика цен на дизельное топливо (для юридических лиц) на биржевых торгах УзРТСБ. При выборе данного актива были приняты следующие критерии. Первое. Данный актив должен регулярно выставляться на биржевые торги. Второе. По данному активу должны регулярно заключаться сделки. Регулярность выставления на биржевые торги дизельного топлива составила 99,9%. Регулярность заключения сделок по дизельному топливу составила также 99,9%. Иными словами, дизельное топливо выставляется на биржевые торги практически каждый торговый день. Сделки по дизельному топливу заключаются практически в каждом торговом дне. Это означает, что имеется минимально необходимое количество точек для построения ценового графика.

На рис.1 представлен график динамики цен (в тыс.сум/т) на дизельное топливо, реализуемое юридическим лицам на биржевых торгах УзРТСБ за апрель-декабрь 2004г. В основе графика лежат средние цены сделок одного торгового дня. «Стартовые» цены показаны пунктирной линией. Как видно из графика, с апреля до начала июля «стартовая» цена была определена административным решением на уровне 190 тыс.сум/т. Затем, таким же образом, «стартовая» цена была поднята до 213,48 тыс.сум/т и оставалась на этой отметке до 27 июля. Затем, с 28 июля до 28 августа, когда она вновь была поднята до отметки 218,1 тыс.сум/т. А с 29 августа «стартовая» цена была поднята до 220 тыс.сум/т. Этот уровень продержался до начала декабря, когда «стартовая цена» была поднята сначала до 253,5 тыс.сум/т, а с 23 декабря до 261 тыс.сум/т. Последний уровень сохранился до конца года. Особенно резкими на графике выглядят июльское и декабрьское изменения «стартовых» цен, и, соответственно, изменения среднедневных цен.

На рис.2 представлен вариант теоретического графика динамики тех же цен, рассчитанных по предлагаемой методике. При построении данного графика было принято допущение, что, в каждый момент времени, среднедневная цена отличается от «стартовой» на ту же величину, что и на реальном графике, изображенном на рис.1. «Стартовая» цена, также изображена пунктирной линией. В представленном варианте «стартовая» цена каждой последующей недели рассчитывается на основе среднедневных цен предыдущих недель нарастающим итогом. Причем, продолжительность действия каждой «стартовой» цены ограничивается пятью днями (одной неделей). Варьируя продолжительностью действия каждой «стартовой» цены и периодами усреднения при расчете каждой последующей «стартовой» цены можно добиваться той или иной степени крутизны кривой графика. Например, кривая графика на рис.2 могла бы располагаться более полого, если бы за основу были взяты не среднедневные цены, а цены внутри торгового дня – часовые, 30-минутные, 15-минутные и др.

Данный метод обладает достаточной гибкостью, легко формализуется и, соответственно может быть встроен в любую автоматизированную электронную торговую систему, например, систему электронных биржевых торгов УзРТСБ.

Предлагаемый подход позволит обеспечить плавный переход к рыночному ценообразованию на биржевых торгах товарно-сырьевых бирж без резких всплесков.

Так как же добиться эффективного котирования

на бирже?

Ранее мы установили, что главная задача любой биржи это – создание такого механизма (алгоритма) котирования, который бы отражал реальное соотношение спроса и предложения по данному активу, что выражается в получении некоторого усредненного значения цены за рассматриваемый отрезок времени. Чаще всего, для удобства, таким отрезком времени считается период торговой сессии дня. Усреднение цены, в свою очередь, становится возможным только в случае, когда есть что усреднять. Если, например, в течение дня было совершено 100 сделок по одному и тому же активу (ценной бумаге, товару), то, применяя некоторый математический алгоритм, можно получить усредненный результат, который, и будет считаться итоговой котировкой дня. И только тогда эта итоговая котировка будет опубликована в средствах массовой информации, озвучена в последних новостях, и станет ценовым ориентиром до появления итоговой котировки следующего дня.

Как видно, под словом «котировка» понимается единичная цена, одна точка на графике торгов.

Это может быть цена конкретной сделки, или итоговая усредненная цена заданного периода времени. Под словом «котирование» понимается процесс определения итоговой результирующей котировки на основе усреднения всех котировок по заданному алгоритму в данном периоде времени.

В дальнейшем, для упрощения, будем считать этим периодом времени торговую сессию одного рабочего дня.

Выше мы уже сказали, что если имеется 100 сделок в течение торговой сессии, это на их основе можно рассчитать итоговую котировку. А если есть только 10 сделок? А если только одна сделка? А если не было ни одной? Где находится граница того количества точек в ценовом поле торговой сессии, ниже которой сам процесс котирования теряет всякий смысл?

Как известно, итоговая котировка дня приводится во всех экономических новостях. И тогда эта итоговая котировка будет служить ценовым ориентиром для всех заинтересованных участников рынка до появления новой котировки следующего дня.

Дело в том, что итоговая котировка становится ценовым ориентиром не сама собой, а потому, что участники рынка (и продавцы и покупатели) принимают её за этот ориентир. А принимают именно потому, что биржа доказала, что именно созданный ею механизм котирования отражает истинное, реальное положение дел на рынке. И именно тогда котировки такой биржи транслируются по всему миру через крупнейшие системы финансовой информации, такие, как Reuters, Bloomberg и др. Иначе говоря, вопрос принятия или не принятия итоговой котировки в качестве ценового ориентира фактически является вопросом доверия участников рынка к данной бирже, а точнее, к ее информации. На самом деле, ситуация гораздо серьезнее, чем кажется. Именно благодаря ценовым ориентирам инвесторы принимают решения о целесообразности направлении новых инвестиций в данный сегмент рынка. Поэтому, каждая биржа стремится ввести в свои правила биржевой торговли такие требования к процедуре котирования, которые не вызывали бы ни малейшего сомнения в том, что они обеспечивают получение реального рыночного ценового ориентира в данное время в данном месте. Поэтому биржа должна не просто принимать какой-либо актив для проведения операций по его купли - продаже, но, в первую очередь, она должна принимать его на котирование.

И если тот или иной актив не обеспечивает необходимого минимального количества регулярно ежедневно заключаемых сделок за контрольный период времени, он безжалостно снимается с котирования, а значит и с торгов. Почему «безжалостно»? Да потому, что доверие инвесторов дороже. Именно поэтому процесс котирования всегда идет в паре с процессом торговли. Но, если нет котирования, то нет и торговли. Если биржа организует торговлю тем или иным активом, но не может обеспечить его котирование, то это уже не биржа, а просто торговая фирма. Потому, что в этом случае полученные цены носят случайный характер и ничего не отражают. А, значит, не могут служить ориентиром для инвесторов.

Как же добиться эффективного и достоверного котирования на бирже? Конечно, можно просто назвать произвольным образом полученные цены котировками. Но убедит ли это инвесторов? Будут ли они доверять такой, так называемой, «бирже»? Потому, что одно дело назвать котировкой случайную и ничего не отражающую цену. Совсем другое дело – создать механизм, разработать алгоритм процесса котирования и убедить в его адекватности инвесторов и завоевать их доверие.

Действительно, создание алгоритма котирования – дело весьма непростое и трудоемкое. Оно требует глубоких знаний биржевых технологий. Кроме того, необходимо учитывать целый ряд различных ценообразующих факторов. Все это, в свою очередь, приводит к необходимости принятия определенных требований по отношению к тому активу, который предполагается котировать.

Во-первых

, сделки с этим активом должны заключаться регулярно. Это значит, что если с некоторым товаром (ценной бумагой) была заключена одна сделка в течение, например, месяца, то котирование такого товара по определению является невозможным и он должен сниматься с торгов. Для контроля за регулярностью, на биржах вводится понятие так называемого «контрольного периода». В практике мировых бирж, обычно в качестве контрольного периода берутся неделя или месяц, за которые и определяется частота заключения сделок. Если в течение контрольного периода частота сделок была низкая, то котировальный комитет (котировальная комиссия) биржи рассматривает вопрос о целесообразности оставления данного актива на торгах.

Во-вторых

, в течение торговой сессии дня должно быть заключено сделок не менее установленного минимального количества. Рецептов здесь нет. Все зависит от степени ликвидности актива, состояния рынка, а также желания самой биржи завоевать (или сохранить) доверие инвесторов. Но, по крайней мере, опять-таки из мировой биржевой практики, это количество не должно измеряться одной или несколькими сделками. Дело в том, что при большом количестве сделок или, правильнее сказать, при большом количестве точек в ценовом поле, вступает в действие так называемый закон больших чисел, по которому верхние и нижние отклонения взаимно компенсируются, и остается некоторое усредненное значение, которое и принимают как итоговую котировку дня. Соответственно, при малом количестве точек (тем более при их отсутствии) в ценовом поле, выявление итоговой, достоверной рыночной цены не представляется возможным.

В третьих

, кроме цен сделок, необходимо учитывать заявки продавцов (цены предложения) и заявки покупателей (цены спроса), уровни наилучших неудовлетворенных заявок на продажу и покупку.

В четвертых

, – это вытекает из самого смысла котирования – на котирование (а, следовательно, и на торги) принимается только активы, обладающие стандартными свойствами (т.е. такими свойствами, которые не меняются от партии к партии), торгуемые оптовыми партиями без необходимости предварительного осмотра. Кроме того, принимаемые на котирование активы должны быть возобновляемы, т.е. не исчезать с торгов после заключения по ним сделок (например, при продаже объекта недвижимости, он исчезает с торгов, т.к. не является возобновляемым). Из свойства возобновляемости следует свойство заменяемости, т.е. когда одна партия товара может быть заменена другой партией того же товара (например, одна тонна пшеницы, проданной сегодня, может быть заменена другой тонной такой же пшеницы, выставляемой на торги завтра). Это, прежде всего, такие активы, как ценные бумаги, валютные ресурсы, товары, преимущественно сырьевого характера (реже - полуфабрикаты) - нефть, зерно, хлопок, шелк, шерсть, газ, электроэнергия, и т.п.

В пятых

, необходимо устанавливать минимальный объем торгуемого актива. Если сделка была заключена на объем, ниже минимально установленного, то цена такой сделки в расчет итоговой котировки не принимается. Это связано с тем, что цены за единицу актива обычно различны в зависимости от величины объема. При большем объеме цены, как известно, меньше, а при меньшем объеме – больше. Этот вопрос на разных биржах, также, решается по-разному. Например, выделяется типичный объем (или его верхний и нижний пределы), по которому было заключено наибольшее количество сделок. Цены данных сделок и включаются в расчет котировки. Другой подход заключается в том, что для того, чтобы охватить все сделки, из них выделяются несколько групп объемов и котирование проводится по каждой группе отдельно.

В шестых

. Из процесса котирования должны быть исключены те цены, которые не отражают сложившуюся ситуацию рассматриваемой торговой сессии дня. Так, если при недостаточном предложении цена сделки оказалась ниже итоговой дневной котировки предыдущего дня, когда предложение было достаточным, она должна быть исключена из процесса котирования. Также, если сделок в течение данной торговой сессии по данному активу не было заключено, то итоговая котировка предыдущего дня не должна учитываться при котировании текущего дня.

В седьмых

. Для большей достоверности, в процесс котирования может включаться также информация о конъюнктуре рынка котируемого актива, которая содержит такие компоненты, как, соотношение спроса и предложения, тенденция движения цен, количество совершенных сделок за данный период.

И это только приблизительный перечень необходимых факторов. Чем больше факторов будет вовлечено в процесс котирования, тем достовернее будет итоговая котировка.

Каждый привлекаемый фактор должен иметь количественное выражение. Конечно, учесть в расчетах все количественные факторы и оперативно обработать их по заранее установленному алгоритму, возможно только с помощью специальных компьютерных программ. Поэтому, принятие на котирование (тем более, снятие с котирования) даже только одного актива является целым событием для самой биржи. К нему заранее и долго готовятся, о нем регулярно информируется общественность в средствах массовой информации.

Говоря о факторах, которые необходимо учитывать при составлении алгоритма котирования, нельзя обойти вниманием такие, как цена открытия, цена закрытия, максимальная цена, минимальная цена. Важность этих факторов настолько велика, что имеет смысл рассмотреть их подробнее.

Цена открытия.

Ценой открытия принято считать цену (котировку) начала торговой сессии биржевого дня. В разное время цене открытия уделялось различное внимание. Например, на японских биржах (таких, как Токийская фондовая биржа TSE, Токийская зерновая биржа TGE и др.) цене открытия традиционно придавалось большое значение. Знаменитая японская поговорка «По рассветному часу весь день равняется» как нельзя лучше отражает роль цены открытия в дальнейшем развитии торгов в течение остального дня. Противоположной точки зрения придерживался один из прародителей современного биржевого анализа, создатель знаменитого индекса Доу-Джонса, Чарльз Доу. Он считал, что цену открытия можно вообще не принимать во внимание, т.к. в начальный период торгов, их участники как бы только присматриваются друг к другу, ведут себя очень осторожно, сделки заключают вяло, что не оказывает существенного влияния на рынок. Саму же величину цены открытия на разных биржах определяют по-разному. На одних в качестве цены открытия принимают итоговую цену (или цену закрытия) предшествовавшего дня. На других – цена открытия это – цена первой сделки дня. На третьих – цена открытия определяется путем специальной процедуры. Для этого вводится понятие так называемого «предторгового периода», по итогам которого выводится некоторое ценовое значение, которое и объявляется ценой открытия данного дня.

Цена закрытия.

Любимый параметр Чарльза Доу, который строил все свои расчеты исходя именно из нее. Он считал, что к концу биржевого дня, торговля достигает своего апогея и именно в это период максимальный спрос находит свое максимальное предложение. Статистика показывает, что, действительно, количество сделок, заключаемых в конце торговой сессии, значительно превосходит количество сделок, заключаемых в начале. Поэтому, цену закрытия, в определенном смысле, можно считать результирующей котировкой биржевого дня. Ее определение на разных биржах так же происходит по-разному. Например, ценой закрытия считают последнюю сделку торговой сессии дня. В других случаях цену закрытия рассчитывают как усредненное значение котировок за последние, например, 30 минут перед временем окончания торгов. Иногда, для расчета цены закрытия, специально выделяют так называемый «послеторговый период», в течение которого ее выводят по специальному алгоритму.

Максимальная цена.

Это наибольшая цена сделки, образовавшаяся по торгуемому активу за данный отрезок времени. Она отражает максимально возможный уровень цены, которую покупатели готовы платить по данному активу. В техническом анализе биржевых рынков этот уровень принято называть уровнем сопротивления.

Минимальная цена.

Это наименьшая цена сделки, образовавшаяся по торгуемому активу за данный отрезок времени. Она отражает минимально возможный уровень цены, за которую продавцы готовы продать данный актив. В техническом анализе биржевых рынков этот уровень принято называть уровнем поддержки.

Без этих цен не обходится ни один биржевой анализ. Соотношения этих четырех цен на ценовом графике в каждом временном интервале, дают ценную информацию о ценовой динамике, или, как принято называть в техническом анализе биржевых рынков, показывает состояние ценового тренда.

Вот несколько кратких примеров различных подходов, применяемых при организации процесса котирования на зарубежных биржах.

Фондовая биржа ММВБ.

Котировка ценной бумаги определяется как средневзвешенная цена одной ценной бумаги определенного эмитента, вида, категории (типа), определяемая как результат от деления общего объема всех сделок с указанной ценной бумагой, заключенных в режиме основных торгов данного торгового дня, на общее количество ценных бумаг, являющихся предметом этих сделок. В случае если по ценной бумаге определенного эмитента, вида, категории (типа) предусмотрено заключение сделок одновременно за российские рубли и за иностранную валюту, под средневзвешенной ценой данной ценной бумаги понимается средневзвешенная цена, определяемая как результат от деления общего объема всех сделок с указанной ценной бумагой за российские рубли и иностранную валюту, заключенных в режиме основных торгов данного торгового дня, на общее количество ценных бумаг, являющихся предметом этих сделок. При этом цены сделок за иностранную валюту пересчитываются в российские рубли по курсу Банка России на дату их заключения.

Национальная товарная биржа (Москва).

Расчетная цена определяется по формальному алгоритму как наиболее репрезентативная цена фьючерсного контракта с определённым сроком исполнения, сложившаяся на конец торгового дня (например, средневзвешенная цена по всем сделкам). Ценообразование свободное - сделки заключаются в электронной системе торгов путем непрерывного сопоставления заявок на продажу и покупку зерна. Лимит изменения цены фьючерса - максимально допустимое отклонение цен сделок, которые могут заключаться в отношении данного фьючерса от расчетной цены, установленной в предыдущий торговый день.

НП «Фондовая биржа «Российская Торговая Система».

Расчет признаваемой котировки ценной бумаги, сложившейся в ходе торгов, осуществляется в соответствии с постановлением ФСФР России № 05-21/пз-н от 15 июня 2005 года «О порядке и сроках определения стоимости чистых активов акционерных инвестиционных фондов, стоимости чистых активов паевых инвестиционных фондов, расчетной стоимости инвестиционных паев паевых инвестиционных фондов, а также стоимости чистых активов акционерных инвестиционных фондов в расчете на одну акцию». Расчет осуществляется ежедневно после окончания торгов.

В соответствии с «Положением о деятельности по организации торговли на рынке ценных бумаг», утвержденным постановлением ФСФР России № 04-1245/пз-н от 26.12.2004г., для расчета признаваемой котировки учитываются только рыночные сделки, заключенные в период времени с 9:00 до 18:00.

Признаваемая котировка ценной бумаги определяется как средневзвешенная цена по сделкам (здесь и далее учитываются только рыночные сделки, заключенные в период времени с 9:00 до 18:00), совершенным с этой ценной бумагой в течение 1 торгового дня, если число таких сделок составляет не менее 10.

В случае если в течение одного торгового дня совершено менее десяти сделок с ценной бумагой, признаваемая котировка ценной бумаги определяется как ее средневзвешенная цена, рассчитанная по сделкам, совершенным с этой ценной бумагой в течение последних 2 торговых дней, если число таких сделок составляет не менее 10.

В случае если в течение последних 2 торговых дней совершено менее 10 сделок с ценной бумагой, признаваемая котировка ценной бумаги определяется как ее средневзвешенная цена, рассчитанная по сделкам, совершенным с этой ценной бумагой в течение последних 3 торговых дней, если число таких сделок составляет не менее 10.

В случае если в течение последних 3 торговых дней совершено менее 10 сделок с ценной бумагой, признаваемая котировка ценной бумаги определяется как ее средневзвешенная цена, рассчитанная по сделкам, совершенным с этой ценной бумагой в течение последних 5 торговых дней, если число таких сделок составляет не менее 10.

В случае если в течение последних 5 торговых дней совершено менее 10 сделок с ценной бумагой, признаваемая котировка ценной бумаги определяется как ее средневзвешенная цена, рассчитанная по сделкам, совершенным с этой ценной бумагой в течение последних 10 торговых дней, если число таких сделок составляет не менее 10.

Расчет признаваемой котировки ценных бумаг осуществляется при условии, что объем сделок, по которым рассчитывается их средневзвешенная цена, составляет не менее 500 тыс. рублей. Расчет признаваемой котировки ценной бумаги осуществляется в рублях. При необходимости пересчет цен из других валют осуществляется с использованием официальных курсов валют, установленных Центральным Банком Российской Федерации на соответствующий день.

Украинская фондовая биржа.

Официальными котировками признаются котировки ценных бумаг, прошедших процедуру листинга, объем торгов, по которым составляет не менее 1% от общей эмиссии этих ценных бумаг (отдельно по каждому виду ценных бумаг, выпущенных определенным эмитентом) или не менее 10 тыс. гривен за предыдущий месяц. Для облигаций внутреннего государственного займа одного выпуска объем торгов должен быть не менее 5% общей суммы выпуска или не менее 100 тыс. гривен за предыдущий месяц.

В процессе котирования учитываются три показателя: наилучшая цена спроса (Bid), наилучшая цена предложения (Ask), цена последней сделки (Last) по каждой из ценных бумаг, прошедших листинг. С целью предоставления инвестору максимально объективной информации о стоимости активов, во внимание не принимаются сделки, которые были заключены по цене меньше цены спроса или выше цены предложения.

Исходя из этого, методикой расчета котировки, которая является текущей рыночной ценой ценной бумаги, прошедшей листинг, предусмотрен следующий механизм:

в случае если Bid<= Last <=Ask, то котировка = (Bid + Ask + Last) / 3;

в случае если Bid> Last, то котировка = (2*Bid + Ask) / 3;

в случае если Ask< Last, то котировка = (Bid + 2*Ask) / 3.

Казахстанская фондовая биржа

. Под расчетной котировочной ценой срочного контракта понимается: до дня исполнения срочного контракта - средневзвешенная цена всех сделок текущего дня биржевых торгов, а в день исполнения - окончательная расчетная цена, определенная в соответствии со спецификацией срочного контракта. В случае если в ходе биржевых торгов по какому-либо срочному контракту не было заключено ни одной сделки, в качестве расчетной котировочной цены данного срочного контракта используется соответствующая расчетная котировочная цена предыдущего дня биржевых торгов. В случае, если такая ситуация складывается подряд в течение трех дней биржевых торгов по данному срочному контракту, правление биржи вправе приостановить проведение биржевых торгов по этому срочному контракту с определением дальнейших действий биржи и участников торгов.

Чикагская товарная биржа (

CBOT

).

Котирование производится по каждой товарной позиции отдельно. В расчет котирования включаются все цены заявок на покупку, заявок на продажу и все цены сделок в течение времени от момента начала торгов и до тридцати минут после закрытия торгов. Сделки, заключенные по цене выше максимальных цен заявок на продажу и ниже минимальных цен заявок на покупку не включаются в процесс котирования и становятся предметом разбирательства специального биржевого комитета.

Нью-йоркская товарная биржа (

NYMEX

).

Котировальная цена усредняется на основе цен всех сделок, заключенных в течение так называемого периода закрытия (closing range). Величина периода закрытия устанавливается биржевыми правилами, в настоящее время он составляет две последние минуты перед закрытием торгов. В расчет также включаются наилучшие неудовлетворенные заявки на покупку и на продажу за этот же период закрытия. Если же котирование происходит в последний день исполнения фьючерсных контрактов текущего месяца, то в качестве периода закрытия принимаются последние тридцать минут перед закрытием торгов. Все ордера, независимо от их типа, поданные в период закрытия, автоматически считаются рыночными ордерами. Цены сделок, заключенные выше цен предложения или ниже цен спроса, из процесса котирования исключаются и становятся предметом разбирательства специального биржевого комитета.

Котировальная цена рассчитывается как средневзвешенное значение цены следующим образом: а) количество проданных или купленных контрактов по каждой цене сделки умножается на соответствующую цену; б) результаты умножения складываются вместе; в) результат сложения делится на общее количество данных контрактов. Причем, количество контрактов в период закрытия должно составлять не менее 25% общего количества контрактов. В противном случае данные значения исключаются из процедуры котирования.

А вот пример подхода к процедуре котирования на биржах Узбекистана.

Республиканская фондовая биржа «Тошкент».

К биржевому котированию допускаются только ценные бумаги эмитентов, прошедших процедуру листинга и включенных в официальный биржевой бюллетень по категориям «А» и «В». Котировальная цена (Q) определяется с помощью параметрического метода, включающего в себя следующие параметры: цена наилучшей неудовлетворенной заявки на покупку по окончании торговой сессии (B), цена наилучшей неудовлетворенной заявки на продажу по окончанию торговой сессии (A), цена последней сделки (Д). Процедура котирования происходит автоматически в электронной системе биржевых торгов по следующему алгоритму:

Д, если B£ Д £A; Д, если B£ Д £A;

Q = B, если Д <B;

A, еслиД> A.

Причем, биржевые торги начинаются с объявления цен открытия на котируемые ценные бумаги, которые являются ценами закрытия предыдущей сессии. Они отображаются на терминалах участников торгов в виде котировочного листа, в котором содержится следующая информация: наименование эмитента, высшая цена сделки по данной ценной бумаге на предыдущих биржевых торгах, низшая цена сделки по данной ценной бумаге на предыдущих биржевых торгах, изменение цены за день (в процентах), цена открытия по данной ценной бумаге на предыдущих биржевых торгах, цена закрытия по данной ценной бумаге на предыдущих биржевых торгах, объем заключенных сделок по данной ценной бумаге в течение биржевых торгов, минимальный биржевой курс данной ценной бумаги за последние 52 недели, максимальный биржевой курс данной ценной бумаги за последние 52 недели.

Каждой организации, которая хочет быть биржей не по вывеске, а по сути, необходимо помнить, что там, где нет официальной, определяемой по специальному алгоритму, котировки цен, там нет и биржи. Потому что именно благодаря бирже каждая ценная бумага, каждый товар, котирующийся на ней, получает точную отметку своей меновой стоимости, и эта отметка становится тем маяком, на который ориентируется весь деловой мир.

Вернемся еще раз к понятию котирования на бирже

Котирование является одной их важнейших (если не сказать – важнейшей) функцией любой биржи. Не зря же биржу еще называют маяком в океане цен. Представьте себе такую картину. В темном бушующем океане рыночных отношений борются с волнами корабли инвесторов и предпринимателей. Как выбрать верный курс к прибыли, как не наскочить на коварные рифы убытков, как выстоять под порывами ураганного ветра меняющейся конъюнктуры? И вот, во тьме, вдруг вспыхивает луч мощного прожектора маяка, и все вздохнули с облегчением. По крайней мере, корабли получили так необходимые им координаты (то бишь, ценовые ориентиры) дальнейшего движения. Теперь есть информация к размышлению. На то есть капитаны и штурманы, которые используют полученную информацию должным образом. А теперь представьте вместо мощного, разрезающего ночную тьму прожектора, ну, например, коптящую керосиновую лампу, которая, к тому же, время от времени гаснет. Поможет она нашим кораблям? Даст ли им надежные ценовые ориентиры? И не окажутся ли эти ориентиры ложными, как мираж в пустыне, не направят ли они наши корабли на рифы?

Мы не случайно прибегли к приведенной выше метафоре. Потому, что именно в наличии механизма рыночного ценообразования и заключается макроэкономическая функция биржи. Именно поэтому главной задачей любой биржи является создание такого механизма ценообразования, который не вызывал бы не малейшего сомнения в своей истинности. Почему опять приходится заострять на этом внимание? Судите сами. Вы смотрите вечерние новости по телевизору или открываете свежие утренние газеты. Интересует ли вас кто, у кого, в каком количестве, на каких условиях купил (или продал) те или иные товары или ценные бумаги на бирже? Ответ очевиден. Вас интересует только то, какая сложилась цена на те или иные активы. Именно эта цена во многом может определить принятие той или иной стратегии поведения вашего бизнеса.

Итак, ценообразование или, выражаясь биржевым языком, котирование, является главной задачей любой биржи. В переводе с немецкого слово «котирование» буквально означает «нумерование, ранжирование, выстраивание в ряд». То есть, для того, чтобы определить итоговую результирующую цену (котировку), которая должна стать ценовым ориентиром, необходим ряд цен, полученных в результате совершения сделок с котируемым активом. Это означает, что сделки с данным активом должны заключаться регулярно в течение времени торгов, каждый день. В свою очередь, регулярность совершения сделок достигается путем концентрации спроса и предложения на бирже. Именно заключение большого количества сделок (по одному и тому же активу) исключает влияние нерыночных факторов на котировку, делает ее максимально приближенной к реальной рыночной ситуации.

Котирование зависит от концентрации спроса и предложения, то есть от количества (а также от объема) заключенных сделок в единицу времени. Поэтому при котировании на биржах за единицу времени берут тот период времени, когда концентрация сделок максимальная. В биржевой практике, увеличение концентрации сделок, как правило, происходит перед закрытием торгов (например, за 30 минут, за 1 час и так далее). Если в течение торговой сессии концентрация сделок примерно одинакова, то для котирования принимают весь период времени торгов.

Говоря о концентрации спроса и предложения на бирже, нельзя не сказать еще об одной стороне работы биржи, без которой не удастся добиться регулярности заключения сделок. Речь идет о ликвидности – фундаментальном понятии любого рынка. Если биржа не будет предпринимать никаких мер по поддержанию или увеличению ликвидности котируемых активов, то количество заключаемых сделок может упасть ниже критической отметки, за которой само котирование становится невозможным. При этом попытки выдать за котировки случайным образом полученные цены приведут лишь к выдаче ложных ценовых ориентиров, введению в заблуждение участников рынка и, как следствие, потере их доверия к самой бирже, к ее способности обеспечивать рыночное ценообразование. Если опять вернуться к нашей метафоре, такая «биржа» превращается из маяка в керосиновую лампу.

Именно благодаря ликвидности достигается уменьшение разрыва между ценами продавцов и покупателей, становятся относительно небольшими отклонения от сделки к сделке, то есть, рынок данного актива становится более сбалансированным. Ликвидность при этом тем выше, чем больше по количеству и объему заключаемых сделок.

В этот момент биржевой механизм ценообразования начинает работать как автоматизированная система управления, в которой объектом управления является результирующая цена (котировка), а в качестве управляющего воздействия выступает разрыв между спросом и предложением. Как только такой разрыв возникает, запускается механизм котирования, который (следуя заранее заданному алгоритму) стремится эту брешь ликвидировать. Это достигается изменением цен спроса и предложения навстречу друг другу, пока они не сойдутся в некоторой точке. Фактически, цена здесь является автоматическим регулятором, своего рода автопилотом соотношения спроса и предложения. Именно поэтому, верно, что биржевое котирование в его классическим виде называют не только самым демократичным и прозрачным, но и самым достоверным способом ценообразования. Также верно и то, что любые попытки административного вмешательства в этот тонкий механизм, приводят к сбоям в его работе. Административным порядком установленная цена не может скомпенсировать разрыв между спросом и предложением. Следствием такого подхода является уход части цены в тень и превращение биржевого механизма в печально известное в прошлом «госснабовское» и «госкомценовское» распределение. В марте 1994 года в России под Междуреченском (Кемеровская область) разбился пассажирский аэробус А-310 авиакомпании «Аэрофлот», выполнявший рейс по маршруту «Москва – Гонконг». В результате расследования катастрофы, унесшей 75 человеческих жизней, было установлено, что в какой-то момент полета самолет сделал неожиданный крен, и пилоты тотчас же вырвали штурвалы управления у автопилота и вручную старались выровнять машину. Но чем больше они прикладывали усилий, тем больше увеличивался крен и, в конце концов, самолет свалился в штопор и разбился. Комиссия, расследовавшая причины трагедии, смоделировала ситуацию на специальном тренажере, на котором проходят подготовку пилоты А-310. Результаты оказались ошеломляющие. Оказалось, что все, что нужно было сделать пилотам, – это отпустить штурвалы управления, а остальное все сделал бы автопилот и самолет продолжил бы свой полет. Вывод, – не нужно вмешиваться в работу автопилота.

Ликвидность актива достигается биржей посредством целого ряда действий. Одним из способов обеспечения ликвидности является увеличение ширины и глубины рынка рассматриваемого актива. При этом ширина рынка определяется количеством, а глубина – объемом заключаемых сделок. Увеличение ширины рынка может быть достигнуто двумя путями. Первый, экстенсивный, направлен на увеличение количества участников биржевых торгов и количества торгуемого актива в его физическом измерении. Второй, интенсивный, направлен (при сохранении практически неизменного количества участников и активов) на обеспечение оперативной и многократной перепродажи актива (либо права на него) в течение торговой сессии и максимального сокращения времени на проведение взаиморасчетов по сделкам. По второму пути идут все ведущие мировые биржи. Увеличение же глубины рынка достигается повышением его инвестиционной привлекательности.

Увеличить ширину и глубину рынка актива невозможно без выработанной мировой биржевой практикой специальной процедуры, которая носит название листинга. Если сказать коротко, листинг – это процедура допуска актива на биржевые торги (читайте – на котирование). Другими словами, листинг – это конкурсный отбор по определенным качественным и количественным критериям, своего рода ОТК (отдел технического контроля) биржи. Сравнение листинга с ОТК тем более является уместным, потому, что в задачу и того и другого входит обеспечение качества товара (в нашем случае – актива), требуемого для того, чтобы он мог выполнять свое функциональное предназначение. При этом к рассматриваемому активу предъявляется целый ряд требований, которые должны обеспечить его достаточную ликвидность и, как следствие, его котируемость. Потому, что ликвидность и котируемость актива всегда идут рука об руку. И чем жестче эти требования, тем выше ликвидность актива и достоверность его котирования.

На основе требований, соответствие которым необходимо для прохождения процедуры листинга, разрабатываются биржевые стандарты, которые доводятся до сведения производителей, выставляемых свой товар на товарных биржах и эмитентов и инвесторов, работающих с ценными бумагами на фондовых биржах. На основе биржевых стандартов разрабатываются стандартные и стандартизированные биржевые контракты, которые способствуют ускорению оформления и взаиморасчетов по заключенным сделкам, а, значит, ускорению оборотов биржи, и повышению эффективности и достоверности котирования.

Активы, прошедшие процедуру листинга (дословно английское слово «listing» означает включение в список) получают дополнительные преимущества. Это, прежде всего, высокая маркетабельность, то есть годность для реализации на рынке, поддерживаемый уровень ликвидности, относительная стабильность их цен. Другими словами, актив, прошедший процедуру листинга, как бы получает своеобразный сертификат качества. Это значит, что биржа гарантирует качество торгуемых на ней активов. Кроме того, перечисленные параметры находятся под постоянным контролем биржи, чем снижается риск от воздействия фактов мошенничества и манипулирования ценами.

Говоря о необходимости листинга, мы подошли к еще одной важной функции биржи, на которую, обычно, не обращают должного внимания. В самом деле, биржа, обеспечивающая процедуры листинга и котирования, по сути дела, превращается в систему поддержки рыночной стоимости торгуемых на ней активов. Если, например, таким активом являются акции, то они позволяют увеличить рыночную стоимость данной акционерной компании по отношению к ее балансовой стоимости. Также, компаниям, чьи акции котируются на бирже, легче добиться доверия у банков и финансовых институтов в вопросах кредитования и привлечения новых финансовых средств. Таким образом, листинг и котирование позволяют выявить наиболее надежные и качественные биржевые активы, способствуют повышению их ликвидности и, как следствие, – обеспечивают поддержку и стабилизацию рынка

.

Бытует мнение, что процедура листинга применяется только к ценным бумагам, но не к физическому товару. А значит, к торгам на товарных биржах могут быть допущены любые товары, начиная от сырья и кончая готовой продукцией, в том числе продуктами питания, товарами народного потребления, недвижимостью, земельными участками, работами и услугами и т.п. К чему это приводит, и какие «ценовые ориентиры» при этом получаются, мы сейчас рассмотрим на следующих примерах.

Прежде всего, приведем одну цитату. «Чтобы проверить силу доказательства, на основании которого вы принимаете ту или иную теорию, полезно спросить себя, удовольствовались бы вы одинаково вескими доводами, решаясь на сколько-нибудь серьезный практический шаг. Например, купили бы вы дом вслепую, не поручив юристу выяснить право на владение, а слесарю – проверить канализацию?». Так писал известный английский писатель Уильям Сомерсет Моэм в 1925 году. Эти вопросы не потеряли своей актуальности и в наши дни.

На котировании (то есть на ряде чисел) построены все методы технического анализа биржевых рынков. Если кто-то сталкивался с этой стороной биржевой деятельности, то он помнит, что в основе анализа лежит факт наличия тренда (тенденции). Например, у вас есть ряд сделок (разумеется, на один и тот же актив) за какой-то период времени. Отметьте эти сделки точками в прямоугольной системе координат, где по горизонтальной оси отложите масштаб времени, а по вертикальной – масштаб цены. Теперь соедините эти точки прямыми линиями. Вы получили простейшее графическое изображения котировок. При этом, если в целом, последующие сделки были заключены по ценам выше предыдущих, то говорят о повышательной ценовой тенденции (в терминологии технического анализа – тренд растет). Если, в целом, последующие сделки были заключены по ценам ниже предыдущих, то говорят о понижательной ценовой тенденции (тренд падает). Если, в целом, последующие сделки были заключены по ценам незначительно отличающимся (в ту и другую сторону) от предыдущих, то говорят, что рынок перешел в состояние ожидания (боковой тренд). Все просто. Есть ряд чисел, отражающих цены сделок, – есть тенденция. Есть тенденция, – есть котирование. Есть котирование, – есть биржа. А теперь попробуем видоизменить эти логические связки. Нет ряда чисел, отражающих цены сделок, – ? Нет тенденции, – ? Нет котирования, – ? Ну, в общем, вы поняли. Тогда, как называется такая организация, у которой нет ряда чисел, нет тенденции, нет котирования? Варианты ответов: магазин, комиссионный магазин, торговая ярмарка, выставка-распродажа, торгово-посредническая фирма (ненужное – вычеркнуть). Выбирайте сами.

Обратимся к интернет-сайту (www.rkmb.uz) Республиканской биржи недвижимости. Здесь выставляются на продажу активы, имеющие сугубо индивидуальные свойства и представленные поштучно (всего свыше 3400 наименований). Речь идет, в первую очередь, о недвижимости. Попробуем построить ценовой график по какому-нибудь объекту недвижимости. Сколько ценовых точек мы сможем нанести в системе координат? Конечно же, только одну. Можно ли по одной точке построить график и определить его тенденцию? Как эта цена будет меняться в течение последующих торгов, завтра, послезавтра, через неделю, через месяц? Как можно сравнить эту цену с прошедшим периодом времени? Как можно отследить динамику её изменения в дальнейшем? Как можно применить методы технического анализа (хотя бы самые простейшие), чтобы спрогнозировать её поведение на будущее? На все вопросы ответ будет один и тот же. Почему? Это связано с особенностями самой недвижимости. Во-первых, каждый объект недвижимости уникален, то есть имеет сугубо индивидуальные, присущие только ему свойства. Недвижимость не поддается стандартизации. Во-вторых, объект недвижимости исчезает с торгов после заключения по нему сделки, а, значит, постановка вопроса о дальнейшей ценовой динамике к нему не применима. Эту цену просто не с чем сравнивать, поскольку больше других ценовых точек просто нет. Возможно, кто-то на это возразит, что цену данного объекта недвижимости можно сравнивать с ценами других, схожих с ним объектов. Совершенно верно. Только с одной существенно оговоркой. Это относится уже к области оценочной деятельности и носит название метода сравнительных продаж и к биржевым механизмам никакого отношения не имеет. В третьих, ни дома, ни квартиры, ни здания или какие-либо объекты недвижимости не могут быть проданы оптом, да еще без предварительного осмотра покупателем. На бирже же происходит совершенно обратное – сделки заключаются на стандартные оптовые партии стандартного актива, не требующего никакого предварительного осмотра. Никому не придет в голову осматривать каждый литр нефти или каждый килограмм зерна. В четвертых, для реализации недвижимости необходимо предварительное, за определенный период времени до даты торгов, оповещение потенциальных покупателей посредством объявлений в средствах массовой информации. Это делается для того, чтобы как можно большее число людей смогло подробно ознакомиться с объектом продажи (включая изучение документов и физический осмотр объекта). Никто же не будет покупать «кота в мешке». На бирже же, опять-таки, оповещение покупателей через средства массовой информации не требуется, так как биржевой товар, прошедший процедуру листинга и допущенный к котированию, был вчера, есть сегодня, и будет завтра. То есть, он есть и будет всегда, до тех пор, пока биржа по тем или иным причинам не снимет его с котирования. Например, на Chicago Board of Trade торги с зерном проходят уже более 150 лет и никаких объявлений об этом в газетах или других средствах массовой информации, не дается. Потому, что об этом все и так знают.