Министерство образования и науки Украины

Приднепровская государственная академия строительства и архитектуры

Кафедра учета и анализа

Контрольная работа

по предмету: Анализ хозяйственной деятельности

Днепропетровск 2009 г

Содержание

Исходные данные для выполнения контрольной работы

І.Анализ рентабельности капитала

ІІ.Анализ оборотности активов

ІІІ.Анализ структуры запасов. Эффект финансового рычага

IV.Анализ платежеспособности

Исходные данные для выполнения контрольной работы

| Номер варианта |

Итог баланса на конец периода |

Выручка от реализации за период времени |

Себестоимость за период времени |

Годовая ставка по кредиту |

| o |

t |

o |

t |

o |

t |

| 12 |

33450 |

40560 |

85800 |

75700 |

50780 |

42890 |

12 |

Таблица 1.Задание для 12 варианта по периодам.

| Баланс ф 1 |

| Актив |

На конец периода |

Пассив |

На конец периода |

| 0 |

б |

0 |

б |

| 1.Необоротные активы: |

17450 |

20560 |

1.Собствен. капитал |

13450 |

12560 |

| Основные средства |

17450 |

20560 |

Уставной капитал |

10450 |

10560 |

| Неразд.приб-ль |

3000 |

2000 |

| 2.Оборотные активы |

16000 |

20000 |

2.Обеспеч.будущ.пер. |

| Запасы |

10000 |

12000 |

3.Долгоср.обяз. |

8000 |

12000 |

| Дебиторская задолж |

4000 |

6000 |

4.Текущ.обяз: |

12000 |

16000 |

| Текущ. фин.инвестиции |

1000 |

4000 |

Краткосроч.кредиты |

7000 |

9000 |

| Денежные средства |

1000 |

2000 |

Кредит.задолж. |

5000 |

7000 |

| 3.Затраты будущ. периодов |

5.Доходы будущ.пер. |

| Всего: |

33450 |

40560 |

Всего: |

33450 |

40560 |

Таблица 2. Задание для 12 варианта по статьям баланса.

| Просчёт |

| Себестимость реал.продук. |

40 |

28820 |

21450 |

| Административные зат-ты |

70 |

16000 |

14000 |

| Затраты на сбыт |

80 |

5000 |

6000 |

| Финансовые зат-ты |

140 |

960 |

1440 |

| Полная себестоимость прод-ии |

140 |

50780 |

42890 |

| Отчет о финансовых результатах |

| Статья |

Код |

За баз. пер-д |

За отчетн.пер-д |

| Доход (Выручка) |

10 |

85800 |

75700 |

| Ндс |

15 |

14300 |

12616,7 |

| ЧД от реализ-ии |

35 |

71500 |

63083,3 |

| Себестимость реал.продук. |

40 |

28820 |

21450 |

| Валовый доход |

50 |

42680 |

41633,3 |

| Административные зат-ты |

70 |

16000 |

14000 |

| Затраты на сбыт |

80 |

5000 |

6000 |

| Финансовые рез-ты от опер.д-ти |

100 |

21680 |

21633,3 |

| Финансовые зат-ты |

140 |

960 |

1440 |

Финансовые рез-ты от основ.д-ти

до налогообложения

|

170 |

20720 |

20193,3 |

| Налог на прибыль (25%) |

180 |

5180 |

5048,3 |

| Чистая прибыль |

190 |

15540 |

15145 |

І. Анализ рентабельности капитала

Расчетная часть.

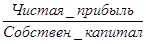

1. Коэффициент =  = = = - 0.066; = - 0.066;

реинвестирования

Реинвестированная прибыль (Рпр)- это увеличение суммы резервного капитала и нераспределенной прибыли (отчетн. период в сравнении с базовым).

Рпр = Нераспределен. прибыль(t)-Нераспределен. прибыль(о)= 2000-3000=-1000 грн.

2. Коэффициент

Экономического = = = = - 0.079 . = - 0.079 .

роста

Вывод: согласно полученным данным на данном предприятии размер чистой прибыли уменьшился на 6 % а размер собственного капитала на 8 % в отчетном периоде по сравнению с базисным. Уменьшение данных показателей произошло в основном из-за отрицательного значения показателя реинвестированной прибыли в отчетном периоде по сравнению с базисным, так как этот показатель не увеличился, а лишь уменьшился. Мы имеем картину убытков по чистой прибыли и снижение массы собственного капитала которые в своём объеме не могут покрыть всех затрат данного предприятия. Рекомендации по устранению ситуации - обратить финансовому директору управленческие решения и действия на увеличение показателей 1-й статьи пассива баланса.

3. Норма прибыли =  ; ;

на акционерный

капитал

(НПак)

Нпак(о)=  = 1.15 грн/грн; НПак(t)= = 1.15 грн/грн; НПак(t)= = 1.20 грн/грн; = 1.20 грн/грн;

Отклонение. Динамика.

Абсолютное отклонение = НПак(t)-НПак(о) = 1.2-1.15 = 0.05грн;

Относительное отклонение = ((НПак(t)/НПак(о))*100%)-100% = +4%.

Вывод: показатель нормы прибыли в отчетном периоде вырос по сравнению с базисным за счёт снижения показателя собственного капитала и роста доли чистой прибыли.

Показатель абсолютного отклонения нормы прибыли в отчетном периоде по сравнению с базисным возросло на 0.05 грн., показатель относительного отклонения находится в районе +4 %.

Реклама

Финансовое разложение показателя доходности собственного капитала.

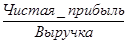

1. Рентабельность =  ; Рп (о) = ; Рп (о) =  = 0.18 грн/грн; = 0.18 грн/грн;

продукции(Рп)

Рп (t)= 0.20 грн/грн. 0.20 грн/грн.

Отклонение. Динамика.

Абсолютное отклонение =Рп(t)-Рп(о)=0.2-0.18=0.02грн;

Относительное отклонение = ((Рп(t)/Рп(о))*100%)-100%=+11%.

Вывод: показатель рентабельности продукции в отчетном периоде вырос по сравнению с базисным за счёт снижения показателя выручки и роста доли чистой прибыли, показатель абсолютного отклонения нормы прибыли в отчетном периоде по сравнению с базисным возросло на 0.02 грн., показатель относительного отклонения находится в районе +11 %.

2. Оборотность активов (Оа)= ; ;

Оа (о)= =2.57;Оа (t)= =2.57;Оа (t)= =1.86; =1.86;

Отклонение. Динамика.

Абсолютное отклонение = Оа(t) - Оа(о) = 1.86-2.57 = -0.7грн;

Относительное отклонение = ((Оа(t)/Оа(о))*100%)-100% = -28%.

Вывод: показатель оборотности активов в отчетном периоде значительно уменьшился по сравнению с базисным за счёт снижения показателя выручки и объема активов, показатель абсолютного отклонения оборотности активов в отчетном периоде по сравнению с базисным снизился на 0.7 грн., показатель относительного отклонения находится в районе -28 %. Это говорит о очень тревожной ситуации с уровнем оборотности активов предприятия, в отчетном периоде мы наблюдаем падение этого показателя практически на 30 %. Менеджер по финансам должен немедленно принять меры по увеличению доли активов предприятия и увеличения выручки.

3. Коэффициент = ; ;

задолженности (Кз

)

Кз (о)= = 2.49; Кз (t)= = 2.49; Кз (t)= = 3.23 = 3.23

Отклонение. Динамика.

Абсолютное отклонение =Кз(t)-Кз(о)=3.23-2.49=0.74;

Относительное отклонение = ((Кз(t)/Кз(о))*100%)-100%=+30%.

Вывод: роста данного показателя негативно сказывается на деятельности и рентабельности предприятия, потому что данный коэффициент задолженности говорит о росте суммы задолженности данному предприятию его заемщиков и снижению объемов собственного капитала. Что имеется на данном предприятии данный показатель необходимо крайне тщательно и осторожно регулировать, так показатели относительного и абсолютного отклонений свидетельствуют о росте данного коэффициента на 30 % в отчетном периоде по сравнению с базисным. Рекомендации по устранению ситуации- обратить финансовому директору управленческие решения на пересмотр программ кредитования и других мероприятий увеличивающих рост дебиторской задолженности, в целях снижения данного показателя и роста его менее значительными темпами.

Реклама

Полученные данные представляю в сводной таблице.

Таблица 3. Сводная таблица показателей рентабельности капитала

ІІ. Анализ оборотности активов

1. Коэффициент = ; Коа(о)= ; Коа(о)= = 2.57; Коа(t)= = 2.57; Коа(t)= = 1.86 = 1.86

оборотности активов

(Коа)

Отклонение. Динамика.

Абсолютное отклонение =Коа(t)-Коа(о)=1.86-2.57=-0.7грн;

Относительное отклонение = ((Коа(t)/Коа(о))*100%)-100%=-28%.

Вывод: показатель оборотности активов в отчетном периоде значительно уменьшился по сравнению с базисным за счёт снижения показателя выручки и объема активов, показатель абсолютного отклонения оборотности активов в отчетном периоде по сравнению с базисным снизился на 0.7 грн., показатель относительного отклонения находится в районе -28 %. Это говорит о очень тревожной ситуации с уровнем оборотности активов предприятия, в отчетном периоде мы наблюдаем падение этого показателя практически на 30 %. Менеджер по финансам должен немедленно принять меры по увеличению доли активов предприятия и увеличения выручки.

2. Период

оборачиваемости = ; ПОА (о)= ; ПОА (о)=  = 142 дня; = 142 дня;

активов

(ПОА) ПОА (t)=  = 195 дня. = 195 дня.

Отклонение. Динамика.

Абсолютное отклонение =ПОА(t)-ПОА(о)=195-142=53 дня;

Относительное отклонение = ((ПОА(t)/ПОа(о))*100%)-100%=37%.

Вывод: период оборачиваемости активов в отчетном периоде значительно увеличился по сравнению с базисным, а именно на 53 дня или 37%.Это говорит о очень тревожной ситуации с уровнем оборотности активов предприятия, в отчетном периоде мы наблюдаем падение этого показателя практически на 40 % в основном это произошло из-за снижения объема выручки. Менеджер по финансам должен немедленно принять меры по снижению данного показателя и увеличению объемов выручки.

3. Коэффициент=  ; КОЗ (о)= ; КОЗ (о)= =8.58; КОЗ (t)= =8.58; КОЗ (t)= =6.31 =6.31

оборачиваемости

запасов (КОЗ)

Отклонение. Динамика.

Абсолютное отклонение =КОЗ(t)-КОЗ(о)=6.31-8.58=-2.27;

Относительное отклонение = ((КОЗ(t)/КОЗ(о))*100%)-100%=-26%.

Вывод: коэффициент оборачиваемости значительно снизился в отчетном периоде по сравнению с базисным на 2.27 единиц или на 26 %, в основном это произошло из-за роста объема запасов и снижения объема выручки. Менеджер по финансам должен немедленно принять меры по увеличению данного показателя и увеличению объемов выручки и снижению объема запасов.

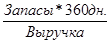

4.Период

оборачиваемости =  ; ПОЗ (о)= ; ПОЗ (о)= = 43 дня; = 43 дня;

запасов (ПОЗ) ПОЗ (t)= = 58 дней. = 58 дней.

Отклонение. Динамика.

Абсолютное отклонение =ПОЗ(t)-ПОЗ(о)=58-43=15 дней;

Относительное отклонение = ((ПОЗ(t)/ПОЗ(о))*100%)-100%=36%.

Вывод: период оборачиваемости запасов вырос в отчетном периоде по сравнению с базисным на 15 дней или на 36%, в основном это произошло из-за роста объема запасов и снижения объема выручки. Менеджер по финансам должен немедленно принять меры по снижению данного показателя и увеличению объемов выручки и снижению объема запасов.

Анализ политики товарного кредита

5.Средний срок

предоставления =  ; ;

товарного кредита

(ТНК)

ТНК(о)= = 17 дней; ТНК(t)= = 17 дней; ТНК(t)= = 29 дней. = 29 дней.

Отклонение. Динамика.

Абсолютное отклонение =ТНК(t)-ТНК(о)=29-17=12 дней;

Относительное отклонение = ((ТНК(t)/ТНК(о))*100%)-100%=70%.

Вывод: средний срок предоставления товарного кредита предприятия своим заемщикам увеличился в отчетном периоде по сравнению с базисным на 12 дней, или на 70%, это произошло из-за роста объема дебиторской задолженности. Менеджер по финансам должен принять меры по снижению данного показателя и снижению объемов дебиторской задолженности.

6.Средний срок

получения = ; ;

товарного кредита(ТОК)

Сумма покупок в кредит= 7%*полную себестоимость(0=50780*0,07=3554.6, t=42890*0,07=3002.3).

ТОК(о)= =513 дней; ТОК(t)= =513 дней; ТОК(t)= =851 день. =851 день.

Отклонение. Динамика.

Абсолютное отклонение =ТОК(t)-ТОК(о)=851-513=338 дней;

Относительное отклонение = ((ТОК(t)/ТОК(о))*100%)-100%=66%.

Вывод: средний срок получения товарного кредита предприятием у своих кредиторов вырос в отчетном периоде по сравнению с базисным на 338 дней, или на 66%, это предоставляет руководителю возможность лучше планировать деятельность своего предприятия и план погашения кредитной задолженности которая к сожалению также возросла. Поэтому кредитную задолженность здесь рекомендуется погашать и снижать обьем кредитных средств и увеличивать рост собственных средств.

Результат кредитной политики (РКП)= ТОК-ТНК(разница 2-х предыдущих показателей).

РКП(о)=513-17= 496 дней; РКП(t)=851-29= 822 дня.

Отклонение. Динамика.

Абсолютное отклонение =РКП(t)-РКП(о)=822-496=326 дней;

Относительное отклонение = ((РКП(t)/РКП(о))*100%)-100%=66%.

Вывод: результат кредитной политики показал возрастание в отчетном периоде по сравнению с базисным на 326 дней, или на 66%. Что говорит о грамотном ведении кредитной политики предприятия и дополнительных возможностях открывающихся перед предприятием.

Полученные данные представляю в сводной таблице.

Таблица 4. Сводная таблица показателей оборотности активов.

Примечание: Сумма продаж в кредит = Выручка;

Сумма покупок в кредит = 7% Себестоимости

ІІІ. Анализ структуры запасов

4. Коэффициент = ; ;

5. Кз (о)= = 2.49; Кз (t)= = 2.49; Кз (t)= = 3.23 = 3.23

задолженности

(Кз)

Отклонение. Динамика.

Абсолютное отклонение =Кз(t)-Кз(о)=3.23-2.49=0.74;

Относительное отклонение = ((Кз(t)/Кз(о))*100%)-100%=+30%.

Вывод: роста данного показателя негативно сказывается на деятельности и рентабельности предприятия, потому что данный коэффициент задолженности говорит о росте суммы задолженности данному предприятию его заемщиков и снижению объемов собственного капитала. Что имеется на данном предприятии данный показатель необходимо крайне тщательно и осторожно регулировать, так показатели относительного и абсолютного отклонений свидетельствуют о росте данного коэффициента на 30 % в отчетном периоде по сравнению с базисным. Данный показатель в базисном периоде превышал норму а в отчетном только увеличил этот разрыв. Рекомендации по устранению ситуации - обратить финансовому директору управленческие решения на пересмотр программ кредитования и других мероприятий увеличивающих рост дебиторской задолженности, в целях снижения данного показателя и роста его менее значительными темпами.

2. Коэффициент = ; ;

автономии (Ка)

Ка(о)= = 0.4;Ка(t)= = 0.4;Ка(t)= = 0.3; = 0.3;

Абсолютное отклонение =Ка(t)-Ка(о)=0.3-0.4=-0.1;

Относительное отклонение = ((Кз(t)/Кз(о))*100%)-100%=-23%.

Вывод: коэффициент автономии снизился в отчетном периоде по сравнению с базовым на 0.1 единицы или на 23%(или на 60 % ниже нормы). Что говорит о значительном снижении независимости предприятия относительно привлекаемого акционерного капитала.

3. Коэффициент= ; зависимости ; зависимости

(Кз)

Кз(о)= = 0.6;Кз(t)= = 0.6;Кз(t)= = 0.7; = 0.7;

Абсолютное отклонение =К3(t)-К3(о)=0.7-0.6=0.1;

Относительное отклонение = ((Кз(t)/Кз(о))*100%)-100%=15%.

Вывод: коэффициент зависимости вырос в отчетном периоде по сравнению с базовым на 0.1 единицы или на 15%(или на 30 % выше нормы). Что говорит о значительном росте зависимости предприятия относительно привлекаемого акционерного капитала .

4. Коэффициент

финансового = ; ;

Заемн. капитал (Зк)= 3разд.+4разд.

Пассива=20000грн; Зк(t)= 28000 грн

риска (Кфр)

Зк (о.)

Кфр(о)= = 1.5; Кфр(t)= = 1.5; Кфр(t)= = 2.2. = 2.2.

Абсолютное отклонение =Кфр(t)-Кфр(о)=2.2-1.5=0.7;

Относительное отклонение = ((Кфр(t)/Кфр(о))*100%)-100%=66%.

Вывод: коэффициент зависимости вырос в отчетном периоде по сравнению с базовым на 0.7 единиц или на 66%(или более чем на 200 % выше нормы). Что говорит о значительном превышении заемного капитала над собственным. Менеджер по финансам должен немедленно принять меры по снижению данного показателя.

6. Коэффициент =

финансовой

устойчивости

(Кфу)

Кфу(о)= =0.64 ; Кфу(t)= =0.64 ; Кфу(t)= =0.61 ; =0.61 ;

Абсолютное отклонение =Кфу(t)-Кфу(о)=0.61-0.64=-0.03;

Относительное отклонение = ((Кфр(t)/Кфр(о))*100%)-100%=-6%.

Вывод: коэффициент финансовой устойчивости снизился в отчетном периоде по сравнению с базовым на 0.03 единицы или на 6%. Что говорит о снижении объемов активов и росте акционерного капитала и долгосрочных обязательств.

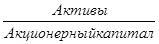

7. Норма прибыли на = ; ;

акционерный капитал

(Нпак)

Нпак(о)= =1.16 грн/грн; Нпак(t)= =1.16 грн/грн; Нпак(t)= =1.21 грн/грн. =1.21 грн/грн.

Абсолютное отклонение =Нпак(t)-Нпак(о)=1.21-1.16=0.05 грн/грн;

Относительное отклонение = ((Нпак(t)/Нпак(о))*100%)-100%=4%.

Полученные данные представляю в сводной таблице.

Таблица 5. Сводная таблица показателей структуры пассива

| № |

Показатель |

Формула расчета |

Значенение |

Откл.,

+\- % +\- %

|

Норма |

| на начало очетн. периода |

на конец отчетн. периода |

+/- %

|

| 1. |

Коэффицент задолженности |

|

2.49 |

3.23 |

0.74 30 |

2 |

| 2. |

Коэффицент автономии (независимости) |

|

0.4 |

0.3 |

-0.1 -23 |

≥0.5 |

| 3. |

Коэффициент зависимости |

|

0.6 |

0.69 |

0.09 +15 |

≤0.5 |

| 4. |

Коэффициент финансового риска |

|

1.5 |

2.2 |

0.7 +66 |

≤1 |

| 5. |

Коэффициент финансовой устойчивости |

|

0.64 |

0.61 |

-0.03- 6 |

| 6. |

Коэффициент финансирования |

|

0.67 |

0.45 |

-0.22-33 |

| 7. |

Норма прибыли на акционерный капитал |

|

1.16

грн/

грн

|

1.21 грн/

грн

|

0.05 +4 0.05 +4

грн/

грн

|

ІV. Анализ платежеспособности

1. Коэффициент = ; ;

текущей ликвидности

(Ктл)

Ктл(0)= =1,33; Ктл(t)= =1,33; Ктл(t)= =1,25; =1,25;

Абсолютное отклонение =Ктл(t)-Ктл(о)=1,25-1.33=-0.08;

Относительное отклонение = ((Ктл(t)/Ктл(о))*100%)-100%=-6%.

Вывод: коэффициент текущей ликвидности снизился в отчетном периоде по сравнению с базовым на 0.07 единиц или на 6%(данный показатель находится в пределах нормы). Данный показатель имеет тенденцию к снижению, хотя при этом находится в пределах нормы. Менеджер по финансам должен контролировать объемы текущих активов и текущих обязательств и их соотношение.

2. Коэффициент = ; ;

быстрой ликвидности

(Кбл)

Кбл(0)= =0,5; Кбл(t)= =0,5; Кбл(t)= =0,5; =0,5;

Абсолютное отклонение =Кбл(t)-Кбл(о)=0,5-0,5=0;

Относительное отклонение = ((Кбл(t)/Кбл(о))*100%)-100%=0%.

Вывод: коэффициент быстрой ликвидности в отчетном периоде равен базовому. Данный показатель не имеет прироста в отчетном периоде по сравнению с базовым , при этом не попадает в норму даже по минимуму. Это говорит о больших объемах текущих обязательств и запасов по сравнению с текущими активами. Менеджер по финансам должен контролировать возрастание текущих обязательств и запасов и снижение текущих активов.

3. Коэффициент = ; ;

абсолютной ликвидности

(Кабс. л)

Кабс. л(0)= =0,17; Кабс.л(t)= =0,17; Кабс.л(t)= =0,13; =0,13;

Абсолютное отклонение =Кабсл(t)-Кабсл(о)=0,13-0,17=-0,04;

Относительное отклонение = ((Кабсл(t)/Кабсл(о))*100%)-100%=-25%.

Вывод: коэффициент абсолютной ликвидности в отчетном периоде снизился по сравнению с базовым на 0,04 единицы или на 25% . Данный показатель мало того что был ниже нормы в базовом периоде он дополнительно снизился в отчетном периоде, и в отчетном периоде составляет 50% необходимой нормы. Это говорит в первую очередь о росте текущих обязательств и росте заемных или привлекаемых средств в виде текущих инвестиций и снижение роста денежных средств. Менеджеру по финансам необходимо срочно принять действия по ликвидации сложившейся ситуации с ориентиром на рост данного показателя, т.е. увеличение денежных средств уменьшение текущих обязательств и снижение объем заемных средств.

4. Величина рабочего= ; ;

Капитала (Врк)

Врк(о)= 16000-12000=4000грн; Врк(t)= 20000-16000=4000грн;

Абсолютное отклонение =Врк(t)-Врк(о)=4000-4000=0;

Относительное отклонение = ((Врк(t)/Врк(о))*100%)-100%=0%.

Вывод: показатель величины рабочего капитала в отчетном периоде равен базовому. Данный показатель выше нормы. Это говорит о превышении текущих активов над обязательствами. Это говорит о правильной работе менеджера в области величины рабочего капитала но также необходимо направлять на путь роста данный показатель а не только удерживать его значение, т.е. увеличивать с помощью управленческой деятельности величину текущих активов.

5. Коэффициент

маневренности =  ; ;

рабочего капитала

(Кман.рк)

Кман.рк(о)=  =0,5; Кман.рк(о)= =0,5; Кман.рк(о)=  =1,5; =1,5;

Абсолютное отклонение =Кман.рк(t)-Кман.рк(о)=1,5-0,5=1;

Относительное отклонение = ((Кман.рк(t)/Кман.рк(о))*100%)-100%=300%.

Вывод: коэффициент маневренности рабочего капитала в отчетном периоде возрос по сравнению с базовым на 1 единицу или в 3 раза. Что говорит о существенном превышении денежных средств и текущих финансовых инвестиций над величиной рабочего капитала.

Полученные данные представляю в сводной таблице.

Таблица 6. Сводная таблица показателей платежеспособности и ликвидности.

| № |

Показатель |

Формула расчета |

Значение |

Отклонение |

Норма |

| на нач. отчетн. периода |

на кон. отчетн. периода |

| 1. |

Коэффициент текущей ликвидности |

|

1,33 |

1,25 |

-0,08,

-6%

|

1-2 |

| 2. |

Коэффициент быстрой ликвидности |

|

0,5 |

0,5 |

0 |

0,75-1 |

| 3. |

Коэффициент абсол. ликвидности |

|

0,17 |

0,13 |

-0,04,

-25%

|

0,2-0,25 |

| 4. |

Величина раб. капитала |

|

4000 грн |

4000 грн |

0 |

› 0 |

| 5. |

Коэффициент маневр. раб. капитала |

|

0,5 |

1,5 |

1, 300% |

|