Оглавление

Глава 1. Банковская система РФ, ее сущность, функции и структура

1.1 Понятие и признаки банковской системы

1.2 Правовой статус и функции Центрального Банка РФ

1.3 Деятельность кредитных организаций

Глава 2. Анализ деятельности банков России

2.1 Анализ деятельности Центрального Банка РФ

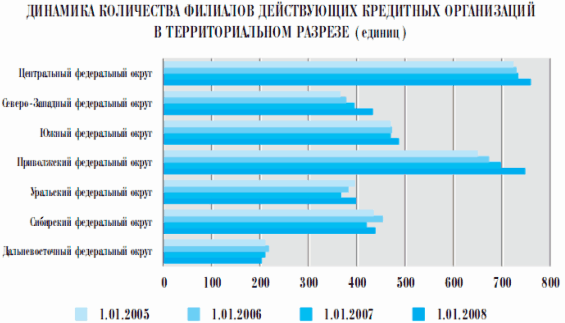

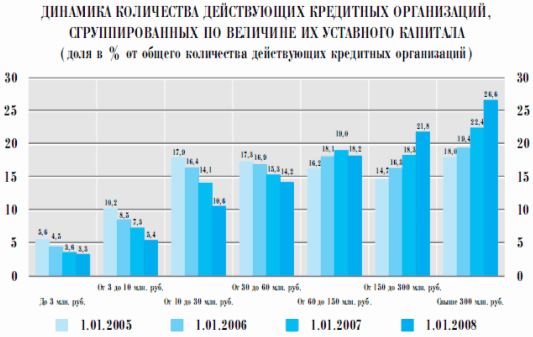

2.2 Анализ деятельности кредитных организаций

Глава 3 Проблемы и задачи развития и функционирования банковской системы России

3.1 Кризис ликвидности в российских банках

3.2 Проблемы банковской системы и пути их решения

Заключение

Список используемых источников и литературы

Приложение

Введение

Банковская система, будучи одним из важнейших звеньев рыночной экономики, оказывает огромное, разностороннее воздействие на жизнедеятельность общества в целом. Она не только обеспечивает механизм межотраслевого и межрегионального перераспределения денежного капитала, но и является ключевым элементом расчетного и платежного механизмов хозяйственной системы страны.

От состояния банковской системы государства существенным образом зависит защищенность и устойчивость национальной валюты

..

Самостоятельная банковская система в России была создана в связи с распадом СССР в начале 1991 г., после принятия 2 декабря 1990 г. двух Законов РСФСР «О центральном банке РСФСР (Банке России)» и «»О банках и банковской деятельности в РСФСР». ФЗ РФ «О банках и банковской деятельности» от 02.12.1990 г.

Проблемы банковской системы пока более заметны, чем ее достижения. По оценкам главы ФСФР Олега Вьюгина, накопления российских граждан на сегодняшний день составляют не более 1–2% ВВП. Это негативно сказывается на качестве экономического роста – основную часть сбережений в России делает государство, но не в форме внутренних инвестиций, а в стабилизационном фонде. Представитель Ассоциации российских банков считает это очень тревожной тенденцией. Не имея достаточных средств, российский банковский сектор прибегает к иностранным инвестициям. Значительная часть активов банков страны состоит из иностранного капитала, в то время как свои деньги лежат мертвым грузом в различных фондах.

Одним из главных рисков, с которым сегодня столкнулась банковая система, - ростом невозврата кредитов. Сейчас совокупная задолженность перед банками держится пока на уровне 4%.

Целью данной работы является выявление и обобщение современных тенденций развития банковской системы РФ, рассмотрение основных проблем их развития и качества и наиболее приемлемые в настоящее время пути их решения.

Исходя из этой цели, были поставлены задачи:

изучить теоретические основы банковской системы, ее функции и структуру;

рассмотреть деятельность Банка России;

проанализировать работу кредитных организаций:

выявить влияние мирового финансового кризиса на банковскую систему России;

Реклама

обозначить проблемы банковской системы Росси и предложить пути их решения.

Предметом исследования является механизм действия банковской системы России.

Объектом исследования являются результаты деятельности Банка России и кредитных организаций.

Теоретической и методологической основой для выполнения работы послужили: законодательные и нормативные акты, научная и учебно-методическая литература, периодические издания, статистические данные. В работе использовались труды отечественных и зарубежных ученых по вопросам развития банковского дела. В их числе работы ведущих отечественных ученых Жукова Е.Ф., Лаврушина О.И., Бабичевой Ю.А., Колесникова В. и др., а также зарубежных авторов – Г. Асхауэр, В. Лексис.

Банковская система Российской Федерации включает в себя Банк России, кредитные организации, а также филиалы и представительства иностранных банков.

Современная банковская система РФ состоит из двух уровней. Первый уровень представлен Центральным банком РФ, второй - кредитными организациями, филиалами и представительствами иностранных банков. Практически во всех государствах законодательство устанавливает двухуровневую структуру банковской системы, где на вершине находится Центральный банк страны, а на втором уровне – иные банки, отвечающие требованиям, предъявляемым национальным законодательством.

Кредитная организация - юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции. Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

К банковским операциям относятся:

· привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

· размещение привлеченных средств от своего имени и за свой счет;

· открытие и ведение банковских счетов физических и юридических лиц;

· осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

· инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

· купля-продажа иностранной валюты в наличной и безналичной формах;

· привлечение во вклады и размещение драгоценных металлов;

· выдача банковских гарантий;

· осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Реклама

Кредитная организация помимо перечисленных банковских операций вправе осуществлять следующие сделки:

· выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

· приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

· доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

· осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

· предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

· лизинговые операции;

· оказание консультационных и информационных услуг др.

Все банковские операции и другие сделки осуществляются в рублях, а при наличии соответствующей лицензии Банка России - и в иностранной валюте.

Кредитной организации запрещается заниматься производственной, торговой и страховой деятельностью.

Статьей 15.26 Кодекса РФ об административных правонарушениях устанавливается административная ответственность за осуществление кредитной организацией производственной, торговой или страховой деятельности.

Кредитные организации в свою очередь, подразделяются на две группы банки и небанковские кредитные организации.

Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц[9].

Небанковская кредитная организация - кредитная организация, имеющая право осуществлять отдельные банковские операции. Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России.

На 1 марта 2009 года в Российской Федерации действует 1250 кредитные организации, из них, 1166 – банков. 54 – небанковских кредитных организаций.

Одним из элементов банковской системы РФ являются иностранные банки. Иностранный банк - банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован.

Каждая кредитная организация имеет фирменное (полное официальное) наименование. Кредитная организация имеет печать со своим фирменным наименованием.

Фирменное наименование кредитной организации должно содержать указание на характер деятельности этого юридического лица посредством использования слов "банк" или "небанковская кредитная организация", а также указание на его организационно-правовую форму.

Кредитная организация имеет учредительные документы, предусмотренные федеральными законами для юридического лица соответствующей организационно-правовой формы.

· Устав кредитной организации должен содержать:

· фирменное (полное официальное) наименование, а также все другие наименования;

· указание на организационно-правовую форму;

· сведения об адресе (месте нахождения) органов управления и обособленных подразделений;

· перечень осуществляемых банковских операций;

· сведения о размере уставного капитала;

· сведения о системе органов управления, в том числе исполнительных органов, и органов внутреннего контроля, о порядке их образования и об их полномочиях и др.

Кредитная организация обязана регистрировать все изменения, вносимые в ее учредительные документы.

Банковская система РФ функционирует на основе ряда принципов.

1. Законность.

Функционирование банковской системы должно осуществляться в строгом соответствии с действующим законодательством. Особая роль в правотворчестве принадлежит Центральному Банку РФ, который праве принимать правовые акты, обязательные для всех кредитных организаций.

2. Стабильность и надежность банковской системы.

Стабильность банковской системы обеспечивается путем создания резервов. На стабильность банковской системы направлена система обязательного страхования банковских вкладов физических лиц, введенная ФЗ Кредитная организация обязана организовывать внутренний контроль, обеспечивающий надлежащий уровень надежности, соответствующей характеру и масштабам проводимых операций.

3. Гласность банковской системы

Согласно статье 8 ФЗ «О банках и банковской деятельности», кредитная организация обязана публиковать по формам и в сроки, которые устанавливаются Банком России, следующую информацию о своей деятельности:

ежеквартально - бухгалтерский баланс, отчет о прибылях и убытках, информацию об уровне достаточности капитала, о величине резервов на покрытие сомнительных ссуд и иных активов;

ежегодно - бухгалтерский баланс и отчет о прибылях и убытках с заключением аудиторской фирмы (аудитора) об их достоверности.

Кредитная организация обязана по требованию физического лица или юридического лица предоставить ему копию лицензии на осуществление банковских операций, копии иных выданных ей разрешений (лицензий), если необходимость получения указанных документов предусмотрена федеральными законами, а также ежемесячные бухгалтерские балансы за текущий год.

Кредитная организация, имеющая лицензию Банка России на привлечение во вклады денежных средств физических лиц, обязана раскрывать информацию о процентных ставках по договорам банковского вклада с физическими лицами (в целом по кредитной организации без раскрытия информации по отдельным физическим лицам) и информацию о задолженности кредитной организации по вкладам физических лиц.

4. Самостоятельность и независимость кредитных организаций.

Кредитная организация не отвечает по обязательствам государства. Государство не отвечает по обязательствам кредитной организации, за исключением случаев, когда государство само приняло на себя такие обязательства.

Органы законодательной и исполнительной власти и органы местного самоуправления не вправе вмешиваться в деятельность кредитных организаций, за исключением случаев, предусмотренных федеральными законами.

5. Сохранность банковской тайны.

Кредитная организация, Банк России, организация, осуществляющая функции по обязательному страхованию вкладов, гарантируют тайну об операциях, о счетах и вкладах своих клиентов и корреспондентов. Все служащие кредитной организации обязаны хранить тайну об операциях, счетах и вкладах ее клиентов и корреспондентов, а также об иных сведениях, устанавливаемых кредитной организацией.

Статьей 75 Конституции Российской Федерации установлен особый конституционно-правовой статус Центрального банка Российской Федерации, определено его исключительное право на осуществление денежной эмиссии (часть 1) и в качестве основной функции – защита и обеспечение устойчивости рубля (часть 2). Статус, цели деятельности, функции и полномочия Центрального банка Российской Федерации определяются также Федеральным законом "О Центральном банке Российской Федерации (Банке России)" и другими федеральными законами.

В соответствии со статьей 3 Федерального закона "О Центральном банке Российской Федерации (Банке России)" целями деятельности Банка России являются: защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы Российской Федерации и обеспечение эффективного и бесперебойного функционирования платежной системы.

Ключевым элементом правового статуса Центрального банка Российской Федерации является принцип независимости, который проявляется прежде всего в том, что Банк России выступает как особый публично-правовой институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения. Он не является органом государственной власти, вместе с тем его полномочия по своей правовой природе относятся к функциям государственной власти, поскольку их реализация предполагает применение мер государственного принуждения. Функции и полномочия, предусмотренные Конституцией Российской Федерации и Федеральным законом "О Центральном банке Российской Федерации (Банке России)", Банк России осуществляет независимо от федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления. Независимость статуса Банка России отражена в статье 75 Конституции Российской Федерации, а также в статьях 1 и 2 Федерального закона "О Центральном банке Российской Федерации (Банке России)".

Нормотворческие полномочия Банка России предполагают его исключительные права по изданию нормативных актов, обязательных для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, всех юридических и физических лиц, по вопросам, отнесенным к его компетенции Федеральным законом "О Центральном банке Российской Федерации (Банке России)" и иными федеральными законами. Банк России в соответствии с Конституцией Российской Федерации не обладает правом законодательной инициативы, однако его участие в законодательном процессе, помимо издания собственных правовых актов, обеспечивается также и тем, что проекты федеральных законов, а также нормативных правовых актов федеральных органов исполнительной власти, касающиеся выполнения Банком России своих функций, должны направляться за заключением в Банк России.

Банк России является юридическим лицом. Уставный капитал и иное имущество Банка России являются федеральной собственностью, при этом Банк России наделен имущественной и финансовой самостоятельностью. Полномочия по владению, пользованию и распоряжению имуществом Банка России, включая золотовалютные резервы Банка России, осуществляются самим Банком России в соответствии с целями и в порядке, которые установлены Федеральным законом "О Центральном банке Российской Федерации (Банке России)". Изъятие и обременение обязательствами имущества Банка России без его согласия не допускаются, если иное не предусмотрено федеральным законом. Финансовая независимость Банка России выражается в том, что он осуществляет свои расходы за счет собственных доходов. Банк России вправе защищать интересы в судебном порядке, в том числе в международных судах, судах иностранных государств и третейских судах.

Государство не отвечает по обязательствам Банка России, так же, как и Банк России – по обязательствам государства, если они не приняли на себя такие обязательства или если иное не предусмотрено федеральными законами. Банк России не отвечает по обязательствам кредитных организаций, а кредитные организации не отвечают по обязательствам Банка России, за исключением случаев, когда Банк России или кредитные организации принимают на себя такие обязательства.

В своей деятельности Банк России подотчетен Государственной Думе Федерального Собрания Российской Федерации, которая назначает на должность и освобождает от должности Председателя Банка России (по представлению Президента Российской Федерации) и членов Совета директоров Банка России (по представлению Председателя Банка России, согласованному с Президентом Российской Федерации); направляет и отзывает представителей Государственной Думы в Национальном банковском совете Банка России в рамках своей квоты, а также рассматривает основные направления единой государственной денежно-кредитной политики и годовой отчет Банка России и принимает по ним решения. На основании предложения Национального банковского совета Банка России Государственная Дума вправе принять решение о проверке Счетной палатой Российской Федерации финансово-хозяйственной деятельности Банка России, его структурных подразделений и учреждений. Кроме того, Государственная дума проводит парламентские слушания о деятельности Банка России с участием его представителей, а также заслушивает доклады Председателя Банка России о деятельности Банка России при представлении годового отчета и основных направлений единой государственной денежно-кредитной политики.

Банк России осуществляет свои функции в соответствии с Конституцией Российской Федерации и Федеральным законом "О Центральном банке Российской Федерации (Банке России)" и иными федеральными законами. Согласно статье 75 Конституции Российской Федерации, основной функцией Банка России является защита и обеспечение устойчивости рубля, а денежная эмиссия осуществляется исключительно Банком России. В соответствии со статьей 4 Федерального закона "О Центральном банке Российской Федерации (Банке России)", Банк России выполняет следующие функции:

· во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую денежно-кредитную политику;

· монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

· является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования;

· устанавливает правила осуществления расчетов в Российской Федерации;

· устанавливает правила проведения банковских операций;

· осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы Российской Федерации, если иное не установлено федеральными законами, посредством проведения расчетов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов, на которые возлагаются организация исполнения и исполнение бюджетов;

· осуществляет эффективное управление золотовалютными резервами Банка России;

· принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

· осуществляет надзор за деятельностью кредитных организаций и банковских групп;

· регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

· осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций и иных сделок, необходимых для выполнения функций Банка России;

· организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации;

· определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами;

· устанавливает правила бухгалтерского учета и отчетности для банковской системы Российской Федерации;

· устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

· принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации;

· устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты, осуществляет выдачу, приостановление и отзыв разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты. (Функции по выдаче, приостановлению и отзыву разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты Банк России будет выполнять со дня вступления в силу федерального закона о внесении соответствующих изменений в Федеральный закон "О лицензировании отдельных видов деятельности");

· проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные;

· осуществляет иные функции в соответствии с федеральными законами.

Банковская система представляет собой сложноорганизованную иерархическую структуру составляющих ее элементов - кредитно-финансовых институтов, важнейшими из которых являются эмиссионные и не эмиссионные (коммерческие и специализированные) банки.

Банки действуют на основании своих уставов, принимаемых в соответствии с законодательством РФ. Устав банка должен содержать[10]:

· наименование банка и его почтовый адрес;

· перечень банковских операций;

· размер уставного капитала, резервного, страхового и иных фондов;

указание на то, что банк является юридическим лицом;

· данные об органах управления банка, их структуре, порядке образования и функциях.

Уставы банков готовятся в соответствии с рекомендациями Центрального банка России и могут включать иные положения, связанные с особенностями деятельности банков. Банки обязаны уведомлять Банк России обо всех изменениях, вносимых в устав.

Банк России регистрирует уставы банков и ведет реестр (общереспубликанскую книгу регистрации) банков, получивших лицензии. Записи в реестр производятся одновременно с выдачей лицензий. В лицензии предусматривается перечень операций, выполняемых банком.

Банки получают право осуществлять банковские операции с момента получения лицензии. При ликвидации или реорганизации банков их лицензии возвращаются в банк России, а запись в реестре аннулируется.

Реестр банков, изменения и дополнения к нему публикуются Банком России в открытой печати.

Банки обязаны соблюдать следующие установленные Банком России положения:

· экономические нормативы;

· минимальный размер уставного капитала банка;

· предельное соотношение между размером уставного капитала банка и суммой его активов с учетом оценки риска;

· показатели ликвидности баланса;

· минимальный размер обязательных резервов, размещаемых в Банке России;

· максимальный размер риска на одного заемщика;

· ограничение размеров валютного и курсового рисков;

· ограничение использования привлеченных депозитов для приобретения акций юридических лиц.

Банки, включая Банк России, гарантируют тайну по операциям, счетам и вкладам своих клиентов (кроме случаев, предусмотренных законами РФ).

Коммерческие банки выполняют множество различных функций. К одной из основных можно отнести функцию мобилизации и концентрации свободных денежных ресурсов. Это приоритетная функция и экономический базис деятельности коммерческих банков. От мобилизации и концентрации денежных средств в банке зависит количество средств, которые путем кредита, а также других активных операций включают в процесс воспроизводства. Коммерческий банк, заимствуя свободные средства своих клиентов, сразу берет на себя обязательство по обеспечению своевременного возврата этих средств. Внесенные в кредитные учреждения денежные суммы приносят вкладчикам доход в виде процента.

Стимулы к накоплению и сбережению денежных средств формируются на основе гибкой депозитной политики коммерческих банков. Помимо высоких процентов, выплачиваемых по вкладам, кредиторам банка необходимы высокие гарантии надежности помещения накопленных ресурсов в банк. Для создания таких гарантий служит формирование фонда страхования активов банковских учреждений, депозитов в коммерческих банках. Наряду со страхованием депозитов важное значение для вкладчиков имеет доступность информации о деятельности коммерческих банков и о тех гарантиях, которые они могут дать. Решая вопрос об использовании имеющихся у кредитора средств, он должен иметь достаточную информацию о финансовом состоянии банка, чтобы самому оценить риск будущих вложений.

Значимой банковской функцией является предоставление кредита. Она относится к традиционным видам банковских услуг. Банковский кредит предоставляет собой движение ссудного капитала, предоставляемого банками взаймы за плату на условиях обеспеченности, возвратности, срочности. Он выражает экономические отношения между кредиторами (банками) и субъектами кредитования (заемщиками). Банковский кредит связан с аккумулированием временно свободных денежных средств и их перераспределением на условиях возвратности, а также с эмиссией денежных знаков в обращение через систему кредитования. Возвратная форма денежных ресурсов создает возможность перераспределить их неоднократно. Необходимость использования банковского кредита обусловливается круговоротом капитала предприятий в воспроизводственном процессе, особенностями организации оборотного и основного капиталов, хозрасчетными интересами кредитора и заемщика. С другой стороны, кредит является основным источником получения банками прибыли.

С функцией предоставления кредита связана функция перераспределения денежных средств, временно высвобождающихся в процессе круговорота фондов предприятий и денежных доходов частных лиц. Особенность посреднической функции коммерческих банков состоит в том, что главным критерием перераспределения ресурсов выступает прибыльность их использования заемщиком. Перераспределение ресурсов осуществляется по горизонтали хозяйственных связей от кредитора к заемщику, при посредстве банков без участия промежуточных звеньев в лице вышестоящих банковских структур, на принципах банковского кредита. Плата за отданные и полученные взаймы средства формируется под влиянием спроса и предложения заемных средств. В результате достигается свободное перемещение финансовых ресурсов в экономике, соответствующее рыночному типу отношений.

Значение посреднической функции коммерческих банков для успешного развития рыночной экономики состоит в том, что они своей деятельность. Уменьшают степень риска и неопределенности в экономической системе. Денежные средства могут перемещаться от кредиторов к заемщикам и без посредничества банков. Однако, при этом резко возрастают риски потери денежных средств, отдаваемых в ссуду, и возрастают общие издержки по их перемещению, поскольку кредиторы и заемщики не осведомлены о платежеспособности друг друга, а размер и сроки предложения денежных средств не совпадают с размерами и сроками потребности в них. Коммерческие банки привлекают средства, которые могут быть отданы в ссуду, в соответствии с потребностями заемщиков, и на основе широкой диверсификации своих активов снижают совокупные риски владельцев денег, размещенных в банке.

Система управления коммерческим банком строится на основе долевого способа образования уставного фонда (в виде паев или акций), а степень участия и реальное влияние учредителя банка на его деятельность определяется размерами пакета акций и их типом.

Уставный капитал коммерческого банка составляется из величины вкладов ее участников и определяет минимальный размер имущества, гарантирующего интересы ее кредиторов.

Банк России, как было сказано выше, устанавливает норматив минимального размера уставного капитала вновь регистрируемой кредитной организации, предельные размеры неденежных вкладов в уставный капитал кредитной организации, а также перечень видов имущества в неденежной форме, вносимого в оплату уставного капитала. Норматив минимального размера уставного капитала кредитной организации может устанавливаться в зависимости от вида кредитной организации.

Органами управления кредитной организации наряду с общим собранием ее учредителей (участников) являются совет директоров (наблюдательный совет), единоличный исполнительный орган и коллегиальный исполнительный орган. Текущее руководство деятельностью кредитной организации осуществляется единоличным исполнительным органом и коллегиальным исполнительным органом.

Регистрация кредитных организаций и выдача им лицензии.

Кредитные организации подлежат государственной регистрации в соответствии с Федеральным законом "О государственной регистрации юридических лиц и индивидуальных предпринимателей" с учетом установленного специального порядка государственной регистрации кредитных организаций.

Решение о государственной регистрации кредитной организации принимается Банком России. Внесение в единый государственный реестр юридических лиц сведений о создании, реорганизации и ликвидации кредитных организаций, а также иных предусмотренных федеральными законами сведений осуществляется уполномоченным регистрирующим органом на основании решения Банка России о соответствующей государственной регистрации.

Банк России в целях осуществления им контрольных и надзорных функций ведет Книгу государственной регистрации кредитных организаций.

За государственную регистрацию кредитных организаций взимается государственная пошлина.

Лицензия на осуществление банковских операций кредитной организации выдается после ее государственной регистрации, и с этого момента кредитная организация имеет право осуществлять банковские операции.

За рассмотрение вопроса о выдаче лицензии взимается лицензионный сбор.

Осуществление банковских операций производится только на основании лицензии, выдаваемой Банком России, которые учитываются в реестре выданных лицензий.

Реестр выданных кредитным организациям лицензий подлежит публикации Банком России в официальном издании Банка России ("Вестнике Банка России") не реже одного раза в год. Изменения и дополнения в указанный реестр публикуются Банком России в месячный срок со дня их внесения в реестр.

В лицензии на осуществление банковских операций указываются банковские операции, на осуществление которых данная кредитная организация имеет право, а также валюта, в которой эти банковские операции могут осуществляться.

Лицензия на осуществление банковских операций выдается без ограничения сроков ее действия.

Осуществление юридическим лицом банковских операций без лицензии влечет за собой взыскание с такого юридического лица всей суммы, полученной в результате осуществления данных операций, а также взыскание штрафа в двукратном размере этой суммы в федеральный бюджет. Взыскание производится в судебном порядке по иску прокурора, соответствующего федерального органа исполнительной власти, уполномоченного на то федеральным законом, или Банка России.

Банк России вправе предъявить в арбитражный суд иск о ликвидации юридического лица, осуществляющего без лицензии банковские операции.

Граждане, незаконно осуществляющие банковские операции, несут в установленном законом порядке гражданско-правовую, административную или уголовную ответственность.

Банк России в определенных законом случаях может отозвать у кредитной организации лицензию на осуществление банковских операций, а в отдельных случаях обязан это сделать.

Сообщение об отзыве у кредитной организации лицензии на осуществление банковских операций публикуется Банком России в официальном издании Банка России "Вестник Банка России" в недельный срок со дня принятия соответствующего решения.

Кредитная организация вправе создавать филиалы и представительства.

Филиалом кредитной организации является ее обособленное подразделение, расположенное вне места нахождения кредитной организации и осуществляющее от ее имени все или часть банковских операций, предусмотренных лицензией Банка России, выданной кредитной организации.

Филиалы и представительства кредитной организации не являются юридическими лицами и осуществляют свою деятельность на основании положений, утверждаемых создавшей их кредитной организацией.

Банк России после принятия решения о государственной регистрации кредитной организации в связи с ее ликвидацией или государственной регистрации кредитной организации, создаваемой путем ее реорганизации, направляет в уполномоченный регистрирующий орган сведения и документы, необходимые для осуществления данным органом функций по ведению единого государственного реестра юридических лиц.

Банк России может осуществить принудительную ликвидацию кредитной организации по своей инициативе.

Банк России в течение 15 дней со дня отзыва у кредитной организации лицензии на осуществление банковских операций обязан обратиться в арбитражный суд с требованием о ликвидации кредитной организации, за исключением случая, если ко дню отзыва указанной лицензии у кредитной организации имеются признаки несостоятельности (банкротства).

Арбитражный суд принимает решение о ликвидации кредитной организации и назначении ликвидатора кредитной организации, если не будет установлено наличие признаков несостоятельности (банкротства) кредитной организации на день отзыва у нее лицензии на осуществление банковских операций.

Арбитражный суд направляет решение о ликвидации кредитной организации в Банк России и уполномоченный регистрирующий орган, который вносит в единый государственный реестр юридических лиц запись о том, что кредитная организация находится в процессе ликвидации.

Денежно-кредитная политика Банка России направлена на последовательное снижение уровня инфляции и поддержание стабильности национальной валюты, что определяет задачу создания благоприятных условий для долгосрочного устойчивого экономического роста. “Основными направлениями единой государственной денежно-кредитной политики на 2007 год” предусматривалось снижение инфляции, измеряемой ростом цен на потребительском рынке, до 6,5 — 8,0% из расчета декабрь к декабрю. Уровень базовой инфляции, соответствующий поставленной цели, оценивался в диапазоне 5,5 — 7,0%. При этом согласно прогнозу социально-экономического развития Российской Федерации на 2007 год темпы прироста ВВП должны были находиться в интервале 5,0 — 6,6%.

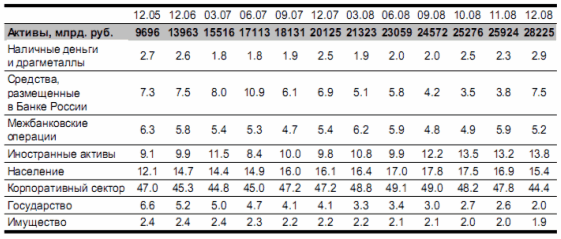

По итогам 2007 года темп прироста ВВП составил 8,1%, потребительские цены возросли на 11,9%, базовая инфляция составила 11,0% (Приложение 1).

По предварительной оценке объем ВВП России в 2008 года составил 41 трлн. 540,4 млрд. рублей, рост относительно 2007 года 5,6%. По прогнозу Минэкономики, в 2009 году ВВП страны сократится на 0,3%. Инфляция в 2008 году составила 13,3%, это самый высокий показатель с 2002 года. Инфляция в феврале 2009, составила 1,7%.

Заметное влияние на инфляцию в 2007, 2008 году оказывали внешние факторы, проявлявшиеся, в частности, в существенном повышении цен на внешних рынках продовольственных товаров. Кроме того, в 2007 году рост денежного предложения оказался более быстрым по сравнению с прогнозировавшимся в связи со значительным притоком капитала в первой половине года и увеличением объемов рефинансирования российских банков во второй половине года для решения проблем с ликвидностью в условиях кризиса на мировых финансовых рынках.

Банк России в 2007 году продолжил применение режима управляемого плавающего валютного курса. Ограничивая волатильность курса рубля, Банк России не препятствовал складывающейся тенденции к укреплению национальной валюты, а лишь сдерживал темпы этого укрепления в целях обеспечения баланса между динамикой инфляции и поддержанием сложившихся темпов экономического роста.

В 2007 году темпы роста спроса на национальную валюту складывались на высоком уровне. Одним из ключевых факторов, определивших динамику спроса на деньги, оставалось ускорение темпов роста внутреннего спроса (по оценкам, в отчетном году эти темпы были самыми высокими за последние годы).

Другими важными факторами, повлиявшими на спрос на деньги, были рост цен на активы и динамика валютного курса рубля.

Рис. 1. Динамика монетизации экономики

За 2007 год скорость обращения денег, рассчитанная по денежному агрегату М2, снизилась в среднегодовом выражении на 18,8%, то есть более существенно, чем за 2006 год (на 13,2%). Коэффициент монетизации экономики (по денежному агрегату М2) увеличился с 26,1 до 32,2% (рис.1).

Формирование денежного предложения со стороны органов денежно-кредитного регулирования в 2007 году в условиях масштабных притоков/оттоков капитала в значительной степени обусловливалось действиями Банка России в рамках выбранного режима валютного курса. В целях ограничения инфляционного влияния избыточного увеличения денежного предложения Банк России и Правительство Российской Федерации предпринимали меры по абсорбированию ликвидности, существенная часть которой, так же как и в предыдущие три года, была стерилизована через механизм Стабилизационного фонда. В то же время во второй половине 2007 года ухудшение условий заимствования на внешних рынках резко повысило спрос со стороны кредитных организаций на операции рефинансирования Банка России, объем которых существенно возрос.

Наибольший вклад в прирост денежной массы М2 в 2007 году приходился на наличные деньги в обращении и депозиты “до востребования”. Годовые темпы прироста суммарного объема этих денежных средств на протяжении большей части отчетного года были заметно выше, чем годом ранее. При этом в 2007 году особенно быстро продолжали расти депозиты “до востребования”, формирующиеся в основном за счет средств нефинансовых и финансовых (кроме кредитных) организаций.

Рост наличных денег в 2007году в значительной степени был обусловлен продолжающимся увеличением денежных доходов населения и сокращением в целом спроса населения на наличную иностранную валюту. Объем нетто-продаж населению наличной иностранной валюты через обменные пункты сократился за 2007 год более чем в два раза по сравнению с 2006 годом. Согласно данным платежного баланса Российской Федерации объем наличной иностранной валюты вне банков снизился за 2007 год на 15,7 млрд. долларов США (за 2006 год — на 10,2 млрд. долларов США). При этом темпы прироста денежного агрегата М0 в 2007 году замедлились и составили 32,9% (38,6% за 2006 год). Доля наличных денег в структуре денежной массы М2 на 1.01.2008 составила 27,9% и была ниже, чем на аналогичную дату годом ранее (31,0%).

Рис. 2. Динамика рублевых депозитов

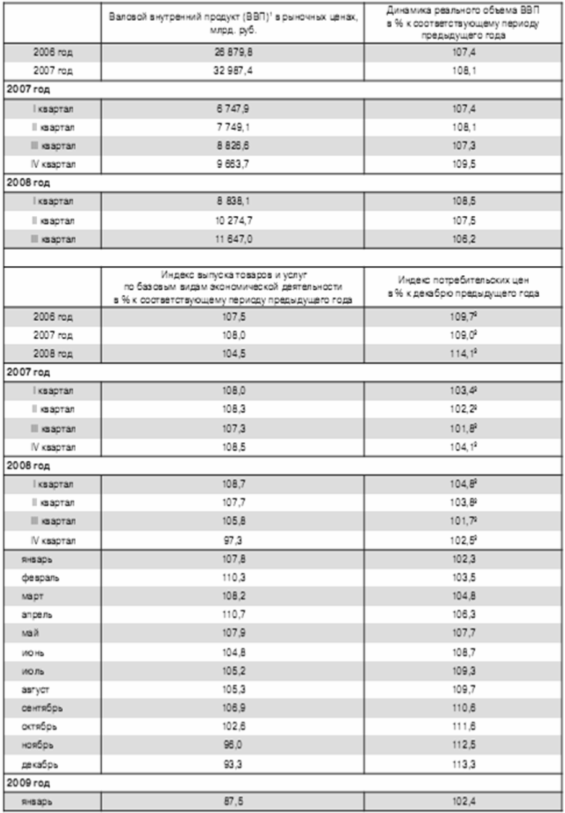

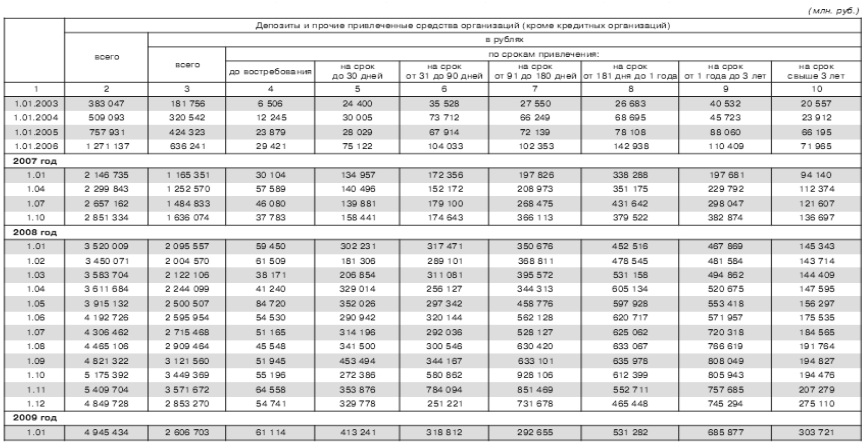

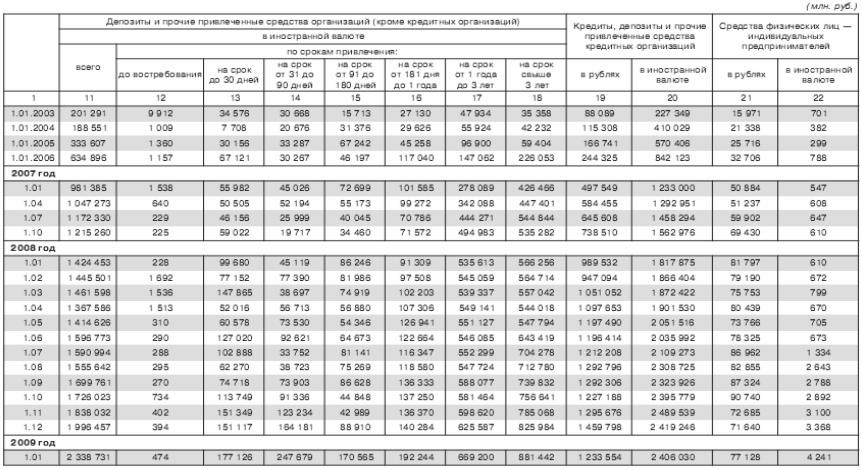

В 2007 году наметилась смена тенденции устойчивого повышения годовых темпов прироста срочных рублевых депозитов, основную часть которых (68—80%) формируют срочные вклады населения. На протяжении двух предшествующих лет темпы прироста этих вкладов устойчиво возрастали, увеличивая долю срочных рублевых депозитов физических лиц в структуре использования денежных доходов населения. В 2007 году темпы прироста срочных рублевых депозитов физических лиц стали замедляться и составили в целом за год 39,9% против 48,8% годом ранее (рис. 2). Одной из причин такой динамики стал перевод средств с рублевых на валютные вклады, что подтверждается ускорением в несколько раз в отчетном году по сравнению с 2006 годом темпов прироста депозитов населения в иностранной валюте. Одним из факторов, обусловивших этот процесс, было снижение на протяжении 2007 года ставок по рублевым депозитам сроком свыше 1 года, которые в последние годы занимали наибольший удельный вес в структуре депозитов физических лиц. Кроме того, ускорение инфляции во второй половине 2007 года, снизившее привлекательность сбережений, в определенной степени также повлияло на замедление роста рублевых вкладов физических лиц (Приложение 2).

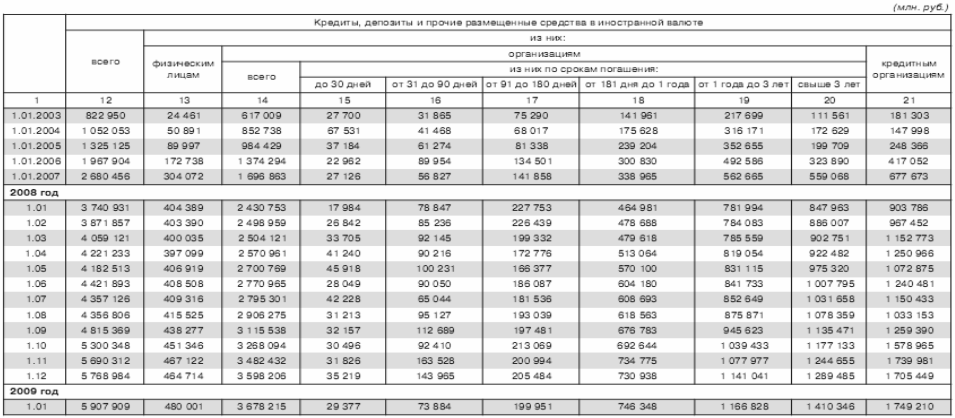

В динамике общего объема депозитов в иностранной валюте в течение 2007 не наблюдалось устойчивых тенденций, однако в целом за отчетный год темпы их прироста ускорились по сравнению с 2006 годом (Приложение 3). Тем не менее в целом за 2007 год доля депозитов в иностранной валюте в структуре денежной массы, включающей депозиты в иностранной валюте, снизилась с 11,4 до 9,3%. Основными источниками увеличения денежной массы в 2007 году по-прежнему были рост чистых иностранных активов органов денежно-кредитного регулирования и рост требований кредитных организаций к нефинансовому сектору экономики. При этом темпы прироста чистых иностранных активов органов денежно-кредитного регулирования снизились по сравнению с 2006 годом и составили 46,2% против 52,4%, а темпы прироста требований к нефинансовому сектору экономики возросли до 50,4% (за 2006 год — 47,2%). Продолжившийся рост депозитов органов государственного управления в Банке России оказал сдерживающее влияние на рост денежной массы. В то же время темпы их прироста в отчетном году заметно снизились и составили 53,8% против 71,8% в 2006 году.

Для воздействия на рост денежного предложения Банк России изменял ставки по своим операциям, управляя таким образом ликвидностью банковского сектора. В январе—августе 2007 года для связывания избыточной ликвидности, вызванной масштабным притоком иностранной валюты на внутренний валютный рынок, Банк России повышал фиксированную процентную ставку по депозитным операциям, что привело к увеличению нижней границы коридора процентных ставок по операциям Банка России до 2,75% годовых. Верхняя граница этого коридора (ставка по кредитам «овернайт») была снижена до 10,0% годовых в целях последовательного сужения границ указанного коридора. В августе—декабре в связи с повышенным спросом на операции рефинансирования Банк России снизил процентную ставку, применяемую им для заключения сделок “валютный своп”, и предпринял ряд мер, направленных на увеличение объемов предоставляемой ликвидности кредитным организациям. Действия Банка России по регулированию уровня ликвидности в августе—декабре 2007 года способствовали тому, что процентная ставка по однодневным рублевым кредитам на московском межбанковском рынке снизилась с 5,8% годовых в среднем в августе—ноябре (достигая в отдельные периоды 8—10%) до 4,4% годовых в декабре. К концу года происходило также снижение процентных ставок и на более долгосрочных сегментах межбанковского кредитного рынка.

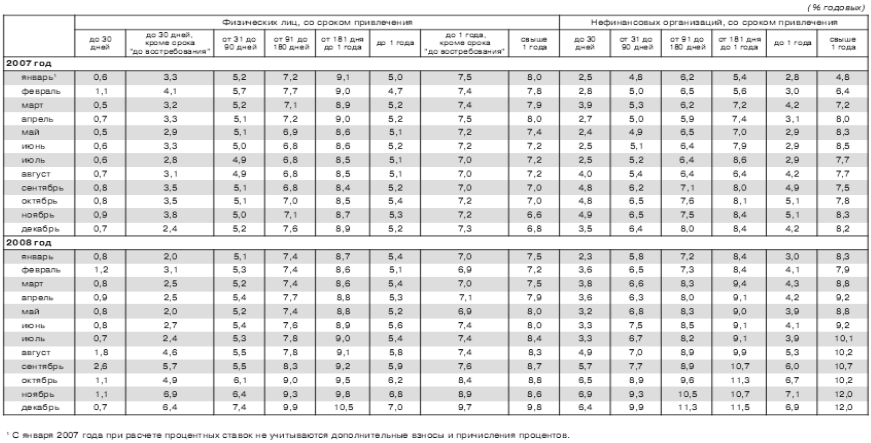

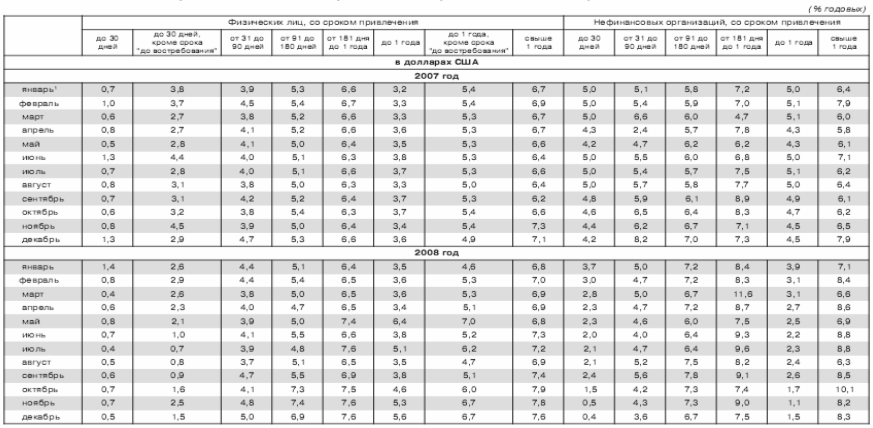

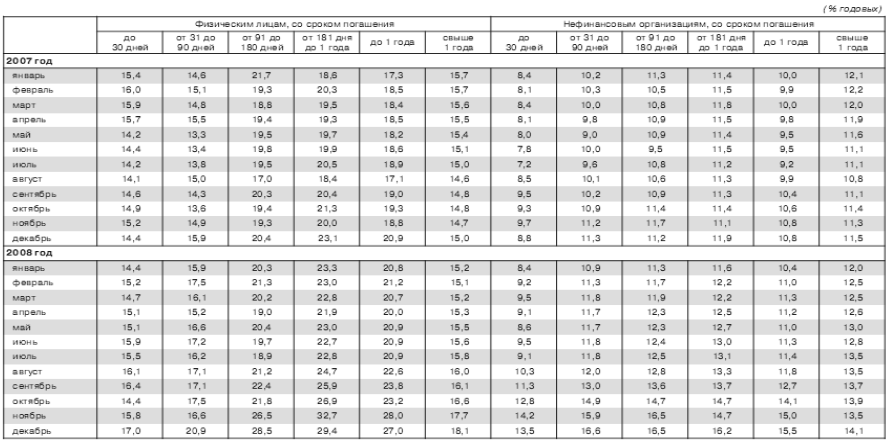

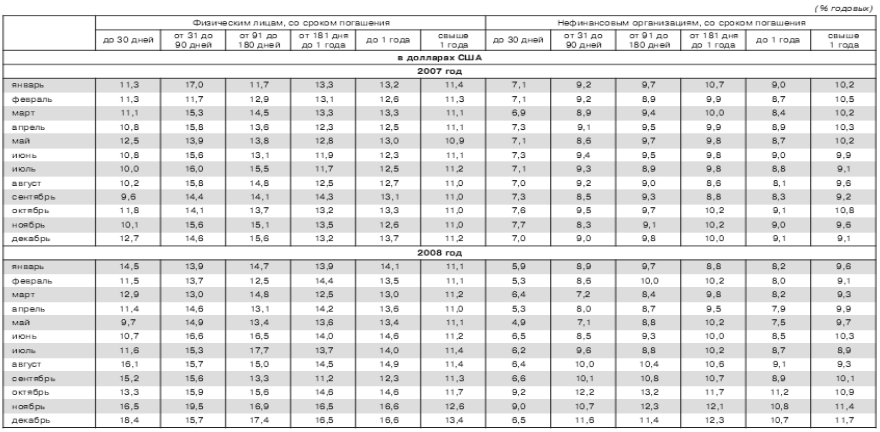

Ситуация, складывавшаяся на межбанковском кредитном рынке в августе — декабре 2007 года, отражалась на динамике других ставок в экономике. В меньшей степени это повлияло на динамику ставок по депозитам населения. В течение 2007 года происходило снижение процентных ставок по рублевым депозитам физических лиц сроком свыше 1 года. В частности, в 2007 году процентная ставка по вкладам сроком от 1 года до 3 лет снизилась с 9,3% годовых в январе до 7,5% годовых в декабре. Ставки по рублевым депозитам населения сроком до 1 года (кроме депозитов «до востребования») до октября 2007 года также снижались. Тем не менее вслед за ростом общего уровня процентных ставок в экономике ставки по ряду краткосрочных депозитов населения в сентябре—декабре отчетного года несколько повысились. Например, ставка по рублевым вкладам на срок 3 — 6 месяцев возросла с 6,8% годовых в августе до 7,6% годовых в декабре 2007 года, а ставка по рублевым депозитам населения сроком до 1 года (кроме депозитов “до востребования”) увеличилась с 7,0% годовых в августе до 7,3% годовых в декабре, а декабре 2008 ставка была 9,7% (Приложение 5,6). В первой половине 2007 года продолжилась тенденция к снижению средних процентных ставок по кредитным операциям с нефинансовыми организациями. За первые семь месяцев процентная ставка по рублевым кредитам нефинансовым организациям на срок до 1 года снизилась с 10,0% годовых в январе до 9,2% годовых в июле 2007 года, а на срок свыше 1 года с 12,1 до 11,1% годовых. Однако за период с августа по декабрь (то есть в период напряженной ситуации с ликвидностью на денежном рынке) ставка по кредитам на срок до 1 года, предоставляемым нефинансовым организациям, увеличилась до 10,8% годовых, декабре 2008 года она составила 15,5%. Ставка по долгосрочным кредитам (на срок свыше 1 года) также возросла до 11,5% годовых в декабре 2007 года, к концу 2008 года она выросла до 14,1% (Приложение 9,10).

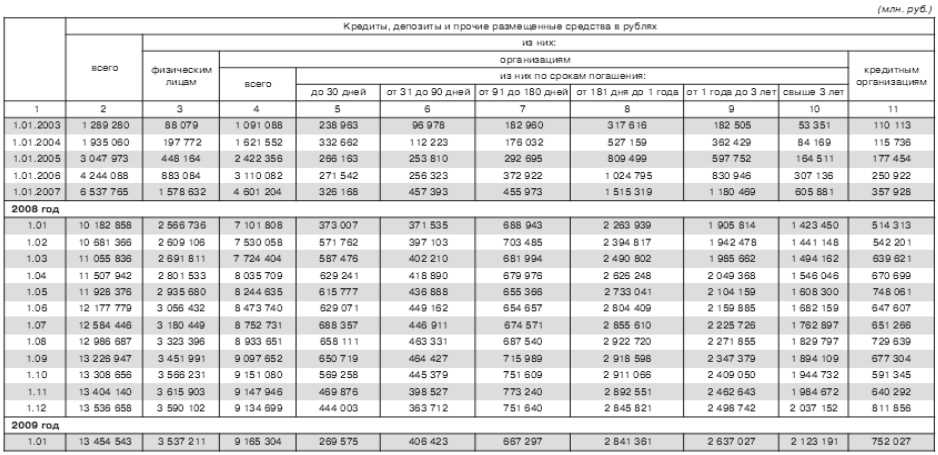

Темпы роста общего объема выданных кредитов в рублях и иностранной валюте начиная со второй половины 2006 года увеличивались. Это в первую очередь проявлялось в динамике кредитов нефинансовым организациям, которые составляют основную часть в общем объеме выдаваемых кредитов. Существенное ускорение темпов прироста кредитов нефинансовым организациям (51,6% в 2007 году против 39,6% годом ранее) происходило под воздействием роста экономической активности, в том числе инвестиционной. Вторая половина 2007 года характеризовалась некоторым ухудшением условий привлечения заемных средств в результате повышения процентных ставок как на внутреннем, так и на внешнем кредитном рынке, который оставался одним из основных источников финансирования российских компаний. Однако эти изменения не оказали заметного воздействия на динамику кредитования нефинансовых организаций в целом во втором полугодии отчетного года.

В 2007 году темпы прироста кредитов, выданных физическим лицам, так же как и в предшествующие годы, были более высокими по сравнению с темпами прироста кредитов нефинансовым организациям. В течение последних четырех лет кредиты населению в рублях и иностранной валюте увеличивались в среднем за год на 81,5%. Однако, начиная со второй половины 2006 года темпы прироста кредитов физическим лицам замедлялись и за 2007 год составили 57,0% против 75,1% годом ранее. Максимальное значение по объему выданных кредитов пришло на сентябрь –октябрь 2008 года (Приложение7,8).

На формирование динамики денежно-кредитных показателей в 2007 году оказали влияние внешние шоки. В этих условиях регулирование денежного предложения со стороны Банка России было направлено на обеспечение его соответствия динамике спроса на деньги и сглаживание колебаний уровня ликвидности банковского сектора. Решению указанных задач способствовали развитие инструментов денежно-кредитной политики и повышение их доступности для кредитных организаций. Отмеченная выше зависимость денежного предложения от потоков капитала частного сектора привела к повышению в 2007 году волатильности уровня ликвидности банковского сектора и необходимости адекватных действий со стороны органов денежно-кредитного регулирования по стабилизации ситуации.

В первом полугодии 2007 года, на которое пришлось более 80% годового объема нетто-притока капитала в частный сектор, Банк России для сбалансирования ситуации на денежном рынке активно использовал механизмы абсорбирования свободной банковской ликвидности посредством проведения депозитных операций, а также операций с облигациями Банка России (ОБР). Во втором полугодии Банк России во взаимодействии с Правительством Российской Федерации реализовал комплекс необходимых мер, обеспечивающих оперативное предоставление ликвидности банковскому сектору и совершенствование системы рефинансирования банков.

Совокупное влияние названных факторов нашло отражение в динамике денежного предложения со стороны органов денежно-кредитного регулирования.

Прирост денежной базы в широком определении, которая характеризует объем денежного предложения со стороны органов денежно-кредитного регулирования, за 2007 год составил 33,7% по сравнению с 41,5% в 2006 году. Замедление годового темпа прироста денежной базы было связано с сокращением данного показателя на 10,7% в III квартале, когда банки испытывали недостаток ликвидности. Вследствие значительных интервенций Банка России на внутреннем валютном рынке II и IV кварталы характеризовались быстрым ростом денежной базы.

В условиях сильного платежного баланса главным источником увеличения денежной базы был прирост международных резервов Российской Федерации, который за 2007 год по текущим кросс-курсам иностранных валют к доллару США достиг 172,7 млрд. долларов США, что превышает их прирост за 2006 год более чем в 1,4 раза. Чистые внутренние активы органов денежно-кредитного регулирования за 2007 год снизились на 2848 млрд. рублей (более 78% объема интервенций Банка России на внутреннем валютном рынке). Основным фактором снижения чистых внутренних активов органов денежно-кредитного регулирования по-прежнему являлось наращивание остатков средств расширенного правительства на счетах в Банке России , составившее за год 1802,4 млрд. рублей (около 50% объема интервенций Банка России).

Механизм формирования Стабилизационного фонда в условиях интенсивного притока иностранной валюты на внутренний рынок продолжал играть главную роль в абсорбировании избыточной ликвидности (на конец 2007 года объем средств на счетах Стабилизационного фонда составил в рублевом эквиваленте 3849 млрд. рублей, увеличившись за год на 1502 млрд. рублей). При этом в ноябре—декабре 2007 года бюджетный канал оказал определенное влияние на рост уровня ликвидности в экономике за счет сокращения остатков средств бюджетов всех уровней на счетах в Банке России. Частично указанные средства были направлены на капитализацию государственных институтов развития. Объем совокупных резервов кредитных организаций за 2007 год увеличился на 35,4% (в 2006 году их прирост составил 47,8%). Внутригодовые колебания в динамике совокупных резервов кредитных организаций соответствовали динамике денежной базы, но с большей амплитудой: за III квартал их сокращение составило 35,3%, а во II и IV кварталах произошел существенный рост (на 43,7 и 32,6% соответственно).

В 2008 году при осуществлении регулирования денежного предложения Банк России использовал инструменты по стерилизации и предоставлению денежных средств кредитным организациям, включая как операции на открытом рынке, так и инструменты постоянного действия. Применение инструментов денежно-кредитной политики было направлено на сдерживание инфляционного давления в условиях рекордного притока иностранного капитала, а также ограничение негативного влияния международного кризиса ликвидности на внутренний денежный рынок. Соответственно, необходимость применения инструментов предоставления и абсорбирования денежных средств в отдельные периоды года определялась стремлением обеспечить баланс в решении указанных задач.

При этом недостаточный уровень развития межбанковского рынка и его сегментированность предопределяли в отдельные периоды формирование спроса кредитных организаций одновременно на инструменты рефинансирования и абсорбирования ликвидности.

В первом полугодии 2007 года, в период высокого уровня ликвидности, при проведении денежно-кредитной политики Банк России стремился минимизировать инфляционные последствия роста денежного предложения. Снижение ставки рефинансирования и повышение процентных ставок по инструментам абсорбирования ликвидности позволили сузить ширину коридора процентных ставок по операциям Банка России с 8,75 до 7,50 процентного пункта, а уровень ставок межбанковского рынка по однодневным кредитам, предоставленным в рублях в этот период, находился в диапазоне 2 — 7,45% годовых.

Депозитные операции и операции с ОБР выступали в качестве механизмов денежно-кредитной политики, позволяющих Банку России абсорбировать свободные денежные средства кредитных организаций. Данные инструменты наиболее активно использовались в январе—июле, когда под воздействием значительного притока капитала и рекордных объемов покупки иностранной валюты Банком России на внутреннем валютном рынке сформировался высокий уровень свободной банковской ликвидности

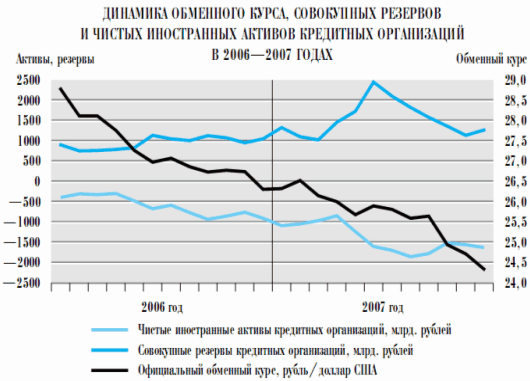

Рис. 3 Динамика обменного курса

Среднедневной общий объем задолженности Банка России по указанным операциям в 2007 году по сравнению с аналогичным показателем 2006 года возрос в 2,2 раза (с 288 до 638 млрд. рублей). При этом среднедневной объем свободной ликвидности кредитных организаций, включающей, помимо вышеназванного показателя, остатки средств на корреспондентских счетах кредитных организаций в Банке России, в 2007 году достиг 1133 млрд. рублей, увеличившись по сравнению с 2006 годом более чем в 1,7 раза.

Депозитные операции в 2007 году проводились Банком России еженедельно на аукционной основе со сроками привлечения средств «4 недели» и «3 месяца» и ежедневно по фиксированным процентным ставкам на стандартных условиях «том-некст», «спот-некст», «довостребования», «1 неделя», «спот-неделя».

Общий объем заключенных Банком России депозитных сделок в 2007 году составил 45 096 млрд. рублей, превысив их объем в 2006 году почти в 4,6 раза, а максимальный объем задолженности Банка России по депозитным операциям достиг 1298 млрд. рублей по сравнению с 375 млрд. рублей в 2006 году.

Доля депозитов по фиксированным процентным ставкам на стандартном условии «том-некст» составила 73,0% от общего объема привлеченных средств. Наибольший объем занимали депозитные операции, доступ к которым был осуществлен через систему «Рейтерс-Дилинг» (в 2007 году — 98,0% общего объема операций, в 2006 году— 95,0%).

Совет директоров Банка России в 2007 году дважды принимал решение о повышении фиксированных процентных ставок по депозитным операциям, проводимым с кредитными организациями на стандартных условиях. В целом за год указанные процентные ставки были увеличены с 2,25 до 2,75% годовых по депозитным операциям со сроком привлечения на один рабочий день и на условии “до востребования”, с 2,75 до 3,25% годовых— по депозитным операциям со сроком привлечения средств на 1 неделю. Одновременно с повышением фиксированных процентных ставок происходила корректировка процентных ставок по депозитным операциям, проводимым на аукционной основе. Уровень средневзвешенных процентных ставок по депозитным операциям в 2007 году составил 3,02% годовых (в 2006 году— 2,41% годовых). По депозитным операциям, проводимым Банком России на аукционной основе (“4 недели” и “3 месяца”), средневзвешенная процентная ставка составила 4,33% годовых (в 2006 году 4,06% годовых).

В 2007 году Банк России осуществлял операции с собственными облигациями как на первичном рынке (на аукционной основе), так и на вторичном рынке. В течение года размещение новых выпусков ОБР проводилось на аукционной основе на стандартные сроки (с выкупом на условиях встроенного опциона “пут” или с погашением через 6 месяцев) и в соответствии с унифицированным графиком (в середине последнего месяца каждого квартала) с последующим регулярным доразмещением на основе еженедельных аукционов.

В 2007 году каждое ежеквартальное размещение выпуска ОБР сопровождалось предложением Банка России о выкупе уже обращающегося выпуска при условии использования полученных участниками рынка денежных средств на покупку вновь размещаемых облигаций. Данная схема позволяла участникам рынка обменять теряющий ликвидность выпуск ОБР на более ликвидный выпуск.

С целью снижения рисков масштабного притока краткосрочного капитала на аукционах по продаже ОБР Банк России устанавливал процентные ставки исходя из уровня ставок на внутреннем и внешнем межбанковских рынках. Средневзвешенная доходность ОБР, сложившаяся по итогам операций Банка России, проведенных в 2007 году, составила 4,9% годовых.

В 2007 году среднедневной номинальный объем в обращении облигаций Банка России составил около 220 млрд. рублей против 142 млрд. рублей в 2006 году. К началу августа объем рынка ОБР достиг рекордно высокого значения, превысив 380 млрд. рублей по номинальной стоимости.

Совокупный объем продажи облигаций Банка России в 2007 году составил 662,1 млрд. рублей по рыночной стоимости, из них 660,0 млрд. рублей в рамках аукционов.

При этом часть облигаций Банка России (101,3 млрд. рублей) была приобретена участниками рынка за счет обмена обращающихся выпусков ОБР в день проведения аукционов по размещению новых выпусков. Основной объем операций по размещению ОБР (539,0 млрд. рублей) пришелся на первую половину года.

В IV квартале 2007 года в условиях снижения Минфином России объема размещений облигаций федерального займа (ОФЗ) на первичном рынке в целях удовлетворения спроса со стороны пассивных инвесторов Банк России проводил операции по продаже ОФЗ из собственного портфеля в объеме 13,6 млрд.рублей.

Существенное изменение условий функционирования для российских кредитных организаций во второй половине 2007 года вызвало резкий рост спроса на инструменты рефинансирования Банка России. Для удовлетворения спроса на рублевые денежные средства кредитные организации имели возможность использовать операции прямого РЕПО, внутридневные кредиты и кредиты “овернайт”, ломбардные кредиты, а также сделки “валютный своп” с Банком России и некоторые другие операции.

Основным рыночным инструментом по объему предоставленной ликвидности банковскому сектору в 2007 году являлись операции прямого РЕПО. При этом в январе—июле в условиях значительных объемов свободных денежных средств в банковском секторе уровень ставок по данному инструменту большую часть времени был выше уровня ставок денежного рынка и данный инструмент оставался слабо востребованным. Однако во второй половине года в условиях сокращения объема банковской ликвидности под воздействием внешнего шока спрос на операции прямого РЕПО резко возрос.

Со второй половины августа операции проходили каждый рабочий день. Спрос участников рынка был сконцентрирован в сегменте аукционов однодневного РЕПО, средневзвешенная процентная ставка по которым находилась в диапазоне 6,03—6,70% годовых.

Общий объем средств, предоставленных посредством операций прямого РЕПО на аукционной основе за 2007 год, составил 7731 млрд. рублей, что почти в 4 раза выше, чем в 2006 году.

В условиях ухудшения ситуации на денежном рынке в III квартале в целях расширения рефинансирования банковского сектора Банком России были приняты решения о снижении дисконтов к стоимости ценных бумаг, используемых в операциях прямого РЕПО, увеличении лимита по операциям прямого РЕПО, проводимым Банком России, и лимита на нетто-прирост номинальной стоимости портфеля Банка России.

В конце ноября 2007 года в дополнение к аукционам прямого РЕПО начали проводиться операции прямого РЕПО по фиксированной ставке на сроки 1 день по ставке 8,0% годовых и 1 неделя по ставке 7,0% годовых. Общий объем данных операций по итогам года составил 6,6 млрд. рублей.

С целью обеспечения возможности заключения сделок прямого РЕПО с ценными бумагами нерезидентов разработаны механизм и правовая основа проведения операций прямого внебиржевого РЕПО с Банком России.

В 2007 году для рефинансирования банки могли использовать как вну-ридневные кредиты, кредиты «овернайт», ломбардные кредиты под залог (блокировку) ценных бумаг из Ломбардного списка Банка России, так и кредиты под залог векселей, прав требования по кредитным договорам организаций или поручительства кредитных организаций. Наиболее востребованными были внутридневные кредиты, объем которых составил 13 500 млрд. рублей и увеличился по сравнению с 2006 годом почти на 20%.

Объем предоставленных Банком России кредитов “овернайт” увеличился по сравнению с 2006 годом в 2,8 раза и составил 133,3 млрд. рублей. Кредиты “овернайт” предоставлялись по процентной ставке, равной ставке рефинансирования.

Объем предоставленных ломбардных кредитов в 2007 году увеличился по сравнению с 2006 годом почти в 4 раза и составил 24,2 млрд. рублей.

В 2007 году началось заключение сделок ломбардного кредитования (по фиксированной процентной ставке и на аукционной основе) с использованием Системы электронных торгов ЗАО “Московская межбанковская валютная биржа”. Этот механизм позволяет кредитным организациям с одного рабочего места осуществлять весь спектр операций, проводимых Банком России в рамках реализации денежно-кредитной политики (кредиты, депозиты, сделки РЕПО).

С 28.11.2007 Банк России ввел новый инструмент рефинансирования кредитных организаций— ломбардный кредит Банка России по фиксированной процентной ставке на срок 1 календарный день (процентная ставка была установлена на уровне 8,0% годовых).

Совет директоров Банка России также принял решение о снижении с 11.10.2007 фиксированной процентной ставки, которая устанавливается по ломбардным кредитам на срок 7 дней (в случае, если два ломбардных аукциона были признаны несостоявшимися), а также используется для заключения сделок “валютный своп”, с 10,0 до 8,0% годовых.

Средневзвешенная процентная ставка по ломбардным кредитам в 2007 году снизилась по сравнению с 2006 годом на 0,18 процентного пункта и составила 7,0% годовых.

В IV квартале 2007 года кредитные организации впервые воспользовались кредитами Банка России под залог векселей, прав требования по кредитным договорам организаций или поручительства кредитных организаций. Банк России начал осуществлять такие операции с 9.10.2007, и по данным на 1.01.2008 их объем составил 32,8 млрд. рублей. Средневзвешенная процентная ставка по таким кредитам составила 7,72% годовых.

В 2007 году Банк России активизировал работу по расширению круга активов (ценных бумаг), входящих в Ломбардный список Банка России, которые могут быть использованы кредитными организациями в качестве обеспечения при проведении операций с Банком России по предоставлению им денежных средств.

В целях расширения возможностей кредитных организаций по получению ликвидности Совет директоров Банка России в августе2007 года принял решение о снижении требований к минимально допустимому уровню международного рейтинга эмитента (выпуска) корпоративных и субфедеральных облигаций, которые могут быть включены в Ломбардный список Банка России, с «ВВ» по классификации Standard & Poor’s или Fitch Ratings либо “Ва2” по классификации Moody’s Investors Service до “B+” (Standard & Poor’s или Fitch Ratings) или «B1» (Moody’s Investors Service). Одновременно Совет директоров Банка России принял решение о снижении требований к уровню международного рейтинга организаций, чьи обязательства принимаются в обеспечение по кредитам Банка России, и кредитных организаций, чьи поручительства принимаются в обеспечение по кредитам Банка России.

За 2007 год в Ломбардный список Банка России было включено 97 выпусков облигаций субъектов Российской Федерации и юридических лиц— резидентов Российской Федерации, а также 24 выпуска долговых эмиссионных ценных бумаг, выпущенных юридическими лицами— нерезидентами Российской Федерации за пределами Российской Федерации.

В 2007 году поправочные коэффициенты Банка России были повышены и в настоящее время составляют от 0,75 (по облигациям субъектов Российской Федерации и юридических лиц — резидентов Российской Федерации, имеющих международные рейтинги на уровне “В+” по классификации рейтинговых агентств Standard & Poor’s или Fitch Ratings либо “В1” по классификации рейтингового агентства Moody’s Investors Service) до 0,99 (по облигациям Банка России).

28 декабря 2007 года вступил в силу нормативный акт Банка России, обеспечивающий действие нового механизма предоставления Банком России кредитным организациям кредитов под обеспечение нерыночными активами (векселями, правами требования по кредитным договорам), а именно: внутридневных кредитов, кредитов “овернайт” и кредитов по фиксированной процентной ставке на срок до 30 календарных дней.

В качестве дополнительного инструмента предоставления денежных средств в период повышенного спроса на рублевую ликвидность в августе—ноябре Банк России использовал также операции “валютный своп”. Совокупный объем предоставленной рублевой ликвидности по сделкам “валютный своп” Банка России по инструментам рубль/доллар США и рубль/евро в отчетный период составил 194,8 млрд. рублей. Активизации спроса на данные операции в значительной мере способствовало снижение в октябре 2007 года ставки по ним с 10,0 до 8,0% годовых.

С середины августа в условиях возникновения острого дефицита банковской ликвидности операции по выкупу облигаций Банка России являлись одним из каналов предоставления дополнительных рублевых средств. Объем покупки ОБР Банком России на вторичном рынке (без учета выкупа по оферте или в связи с исполнением опциона “пут” и операций, связанных с обменом обращающихся выпусков на новые) в 2007 году составил 232,3 млрд. рублей, из которых 231,8 млрд. рублей пришлось на вторую половину 2007 года.

Операции по покупке и продаже государственных ценных бумаг из собственного портфеля Банка России использовались в отдельных случаях как дополнительный инструмент регулирования объема банковской ликвидности. В сентябре 2007 года Банком России была осуществлена покупка ОФЗ на открытом рынке в объеме 51,1 млрд. рублей.

В октябре Банк России совершил покупку еврооблигаций Российской Федерации на сумму 51,0 млрд. рублей.

В условиях значительного притока краткосрочного капитала в Россию в первом полугодии 2007 года Банк России принял решение о повышении с 1.07.2007 нормативов обязательных резервов по обязательствам перед банками нерезидентами в валюте Российской Федерации и иностранной валюте, а также по иным обязательствам кредитных организаций в валюте Российской Федерации и обязательствам в иностранной валюте до 4,5%, по обязательствам кредитных организаций перед физическими лицами в валюте Российской Федерации— до 4,0%.

В III квартале 2007 года в условиях существенного снижения уровня ликвидности банковского сектора Банк России на три месяца (начиная с 11.10.2007) снизил нормативы обязательных резервов по обязательствам кредитных организаций перед физическими лицами в валюте Российской Федерации с 4,0 до 3,0%, по обязательствам перед банками нерезидентами в валюте Российской Федерации и в иностранной валюте, а также по иным обязательствам кредитных организаций в валюте Российской Федерации и обязательствам в иностранной валюте— с 4,5 до 3,5%. При этом для кредитных организаций, имеющих намерение осуществить перерасчет обязательных резервов исходя из вновь установленных нормативов, была предусмотрена возможность проведения внеочередного регулирования 11—15 октября 2007 года.

Кроме того, Банк России принял решение о повышении с 1.11.2007 коэффициента усреднения для расчета усредненной величины обязательных резервов с 0,3 до 0,4, с 1 октября 2008 -0,6.

Количество кредитных организаций, использующих право на усреднение обязательных резервов, увеличилось с 726 на 1.01.2007 до 767 на 1.01.2008 (или с 61,0 до 67,0% от общего числа действующих кредитных организаций), а часть обязательных резервов, поддерживаемая кредитными организациями на корреспондентских счетах (субсчетах) в Банке России, — с 43,2 млрд. рублей (декабрь 2006 года) до 124,1 млрд. рублей (декабрь 2007 года). Большинство кредитных организаций при обращении о предоставлении права на усреднение обязательных резервов использовали предельное значение коэффициента усреднения, установленного Банком России.

В 2007 году в соответствии с “Основными направлениями единой государственной денежно-кредитной политики на 2007 год” Банк России продолжал использовать режим управляемого плавающего валютного курса.

В качестве операционного ориентира курсовой политики Банк России использовал рублевую стоимость бивалютной корзины, включающей доллар США и евро, что позволило при реализации курсовой политики гибко и взвешенно реагировать на колебания курса “евро/доллар США” и осуществлять сглаживание колебаний номинального эффективного курса рубля. При этом в феврале 2007 года Банк России пересмотрел структуру бивалютной корзины, продолжив увеличение веса евро (с 0,4 до 0,45 евро) в ее составе.

На протяжении большей части 2007 года ситуация на внутреннем валютном рынке, как и в предыдущем году, характеризовалась превышением предложения иностранной валюты над спросом.

В первом полугодии 2007 года наметившееся сокращение положительного сальдо по счету текущих операций (38,8 млрд. долларов США в первом полугодии против 54,6 млрд. долларов США за аналогичный период 2006 года) вследствие роста импорта было компенсировано значительным притоком частного капитала. Чистый ввоз капитала со стороны частного сектора за I—II кварталы составил 66,4 млрд. долларов США, превысив суммарный уровень 2006 года (42,0 млрд. долларов США), чему в значительной мере способствовало проведение публичных размещений ценных бумаг крупнейшими российскими эмитентами (Сбербанком России ОАО, ОАО Банк ВТБ и др.), а также крупных имущественных аукционов. В этих условиях объем нетто покупки иностранной валюты Банком России достиг рекордного уровня, составив 96,2 млрд. долларов США за январь—июнь 2007 года.

Вторая половина 2007 года была насыщена событиями, имевшими значительное влияние на состояние мировой и национальных финансовых систем. Кризис на ипотечном рынке США в секторе рискованных закладных и последовавшая за этим переоценка рисков основными участниками финансового рынка стали причиной сжатия ликвидности на мировых финансовых рынках и оттока капитала с развивающихся рынков. В этих условиях происходили резкое ослабление доллара и рост цен на нефть и другие важнейшие биржевые товары (золото, платину и др.).

С целью снижения инфляционных рисков в условиях устойчивого роста экспортных цен и значительных объемов поступления иностранной валюты в начале второго полугодия Банк России дважды (в июле и начале августа) снизил уровень поддержки бивалютной корзины. Однако уже в середине августа на фоне вывода средств иностранными инвесторами из российских активов и аккумулирования резидентами иностранной валюты в связи с необходимостью обслуживания внешней задолженности спрос на иностранную валюту на внутреннем рынке многократно вырос, превысив предложение, а текущая рыночная стоимость бивалютной корзины достигла верхней границы колебаний рублевой стоимости корзины валют, используемой Банком России в качестве операционного ориентира. Сдерживая резкое ослабление рубля к основным мировым валютам, Банк России в этот период осуществил операции по продаже иностранной валюты на внутреннем рынке в размере 3,14 млрд. долларов США.

В конце августа—сентябре ситуация на внутреннем валютном рынке характеризовалась балансом спроса и предложения иностранной валюты, тогда как в IV квартале в условиях возобновления притока частного капитала (23,5 млрд. долларов США за октябрь—декабрь), а также дефицита ликвидности банковского сектора предложение иностранной валюты превышало спрос, а Банк России осуществлял покупку валюты.

По итогам 2007 года совокупный объем нетто-покупки иностранной валюты Банком России составил 142,3 млрд. долларов США, увеличившись на 21,0% по сравнению с 2006 годом, по итогам трех кварталов 2008 объем составил 82,0 млрд. долларов США.

Результатом масштабного притока иностранной валюты по операциям с капиталом и внешнеторговым операциям в течение большей части 2007 года стал прирост золотовалютных резервов на 172,7 млрд. долларов США, или на 56,8%,— до 476,4 млрд. долларов США на 1.01.2008, на конец 2008 – 455,7 млрд. долларов США.

По итогам 2007 года номинальный эффективный курс рубля к иностранным валютам снизился на 0,9%, тогда как номинальный курс рубля к доллару США вырос на 6,7%, а к евро— упал на 2,7%. За январь-сентябрь 2008 года прирост реального эффективного курса рубля по предварительным данным составил 3,3%, при этом реальные курсы рубля к доллару США и евро выросли на 3,5 и 6,3% соответственно.

В 2007 году темпы укрепления реального курса российского рубля были ниже, чем в 2006 году. Реальный эффективный курс рубля повысился на 5,1%, оставшись в пределах интервала, предусмотренного сценариями социально экономического развития в “Основных направлениях денежно-кредитной политики на 2007 год”. Реальный курс рубля к доллару США в 2007 году вырос на 15,0%, к евро — на 5,8%.

Целью управления резервными валютными активами Банка России являлось обеспечение оптимального сочетания их сохранности, ликвидности и доходности. Обеспечение сохранности резервных валютных активов достигалось за счет применения комплексной системы управления рисками, строящейся на использовании только высоконадежных инструментов финансового рынка, предъявления высоких требований к иностранным контрагентам Банка России и ограничения рисков на каждого из них в зависимости от оценок его кредитоспособности, проведения операций в соответствии с защищающими интересы Банка России договорами, заключенными с иностранными контрагентами.

Для достижения оптимального сочетания уровня сохранности, ликвидности и доходности резервных валютных активов в их составе выделены операционный и инвестиционный портфели. Операционный портфель включает в себя краткосрочные инструменты денежного рынка (остатки на корреспондентских счетах, депозиты, сделки РЕПО, краткосрочные дисконтные ценные бумаги). Управление этим портфелем обеспечивает поддержание необходимого уровня низкорискованных краткосрочных валютных активов. Средства инвестиционного портфеля размещаются в долгосрочные и, соответственно, более рисковые и, как правило, более доходные инструменты международного рынка капиталов. Управление инвестиционным портфелем, таким образом, направлено на получение дополнительной доходности при соблюдении установленных ограничений по сохранности и ликвидности резервов. Увеличение доходности на фоне обеспечения необходимого уровня сохранности и ликвидности достигается путем принятия инвестиционных решений на основе текущей конъюнктуры мирового валютного и финансового рынков, а также исходя из прогнозов их будущей динамики.

Основным фактором роста резервных валютных активов в 2007 году являлась покупка Банком России иностранной валюты на внутреннем валютном рынке. Дополнительными факторами, оказавшими влияние на их рост, являлись получение дохода от операций с активами Банка России в иностранной валюте и драгоценных металлах и изменения курсов остальных резервных валют к доллару США.

По итогам 2007 года величина операционного портфеля резервных валютных активов выросла с 213,1 до 281,2 млрд. долларов США.

С целью повышения дохода от размещения резервных валютных активов часть средств была направлена на приобретение облигаций, номинированных в долларах США, евро и фунтах стерлингов (около 33,3 млрд. долларов США, 34 млрд. евро и 3,8 млрд. фунтов стерлингов).

В результате доля операционного портфеля резервных валютных активов Банка России в общей стоимости резервных валютных активов снизилась в 2007 году с 73,0 до 61,0%. Общая величина инвестиционного портфеля резервных валютных активов за 2007 год увеличилась с 78,4 до 180,1 млрд. долларов США, а его доля в общей стоимости активов операционного и инвестиционного портфелей возросла с 27,0 до 39,0%.

По состоянию на 1.01.2008 резервные валютные активы Банка России были инвестированы в следующие классы инструментов : депозиты и остатки по корреспондентским счетам— 24,5%, сделки РЕПО— 15,6%, ценные бумаги иностранных эмитентов — 59,9%.

(Ценные бумаги иностранных эмитентов представляют собой в основном купонные государственные облигации США, Германии, Великобритании, Франции, Нидерландов, Австрии, Бельгии, Испании, Финляндии, Ирландии, дисконтные и купонные ценные бумаги агентств указанных стран.) Географическое распределение резервных валютных активов по состоянию на 1.01.2008 выглядело следующим образом. На США приходилось 37,3% активов, Германию— 14,6%, Великобританию — 12,7%, Францию — 9,7%, Швейцарию— 7,1%, на остальные страны — 18,6%. Распределение построено по принципу местонахождения головных контор банковских групп— контрагентов Банка России по операциям денежного рынка (остатки по корреспондентским счетам, депозиты, сделки РЕПО) и эмитентов ценных бумаг, входящих в состав портфелей резервных валютных активов Банка России(рис. 4.).

Управление резервными валютными активами связано с принятием Банком России финансовых рисков, основными видами которых являются рыночный (валютный и процентный) и кредитный риски. Процесс управления рисками при проведении операций с резервными валютными активами включает в себя процедуры выявления рисков, их оценки, установления лимитов и контроль за их соблюдением.

Резервные валютные активы Банка России в течение 2007 года были номинированы в долларах США, евро, фунтах стерлингов и иенах (далее — резервные валюты). У Банка России в рассматриваемый период имелись также обязательства, выраженные в резервных валютах (остатки на счетах клиентов, включая счета Федерального казначейства в обязательств Банка России в указанных иностранных валютах представляет собой чистые резервные валютные активы, валютная структура которых является источником валютного риска.

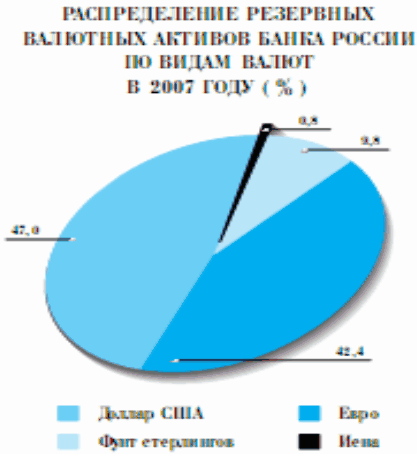

Рис. 4. Распределение резервных валютных активов Банка России

Принимаемый Банком России уровень валютного риска ограничивается нормативной валютной структурой резервных валютных активов Банка России, которая определяет целевые значения долей резервных валют в чистых резервных валютных активах и пределы допустимых отклонений от нее. Так как измерение величины валютных резервов осуществляется в долларах США, под валютным риском в процессе управления валютными резервами понимается вероятность снижения стоимости валютных резервов вследствие отклонения фактической валютной структуры от нормативной при неблагоприятных колебаниях курсов резервных валют к доллару США. Нормативная валютная структура валютных резервов Банка России была изменена в 2007 году следующим образом: была сокращена нормативная доля долларов США за счет увеличения нормативной доли иены.

Рис. 5. Распределение резервных активов по видам валют

В 2007 году на международном валютном рынке Банком России проводились конверсионные сделки с долларом США, евро, фунтом стерлингов и иеной(рис.5). В связи со значительными объемами покупки долларов США на внутреннем валютном рынке и изменением величины и структуры обязательств Банка России в иностранных валютах (счета Федерального казначейства) в основном заключались сделки продажи долларов США против других резервных валют с целью приведения их доли в величине чистых валютных активов к нормативной.

Кредитный риск ограничивался лимитами, установленными на контрагентов Банка России, и требованиями, предъявляемыми к кредитному качеству эмитентов ценных бумаг, входящих в состав резервных валютных активов Банка России. Минимально допустимый рейтинг долгосрочной кредитоспособности контрагентов и должников Банка России по операциям с резервными валютными активами Банка России установлен на уровне “А” по классификации рейтинговых агентств Fitch Ratings и Standard & Poor’s (либо “А2” по классификации рейтингового агентства Moody’s Investors Serviсe). Минимальный рейтинг выпусков долговых ценных бумаг (либо эмитентов долговых ценных бумаг) установлен на уровне “АА–” по классификации рейтинговых агентств Fitch Ratings и Standard & Poor’s (либо “Аа3” по классификации рейтингового агентства Moody’s Investors Serviсе).

Сделки, связанные с управлением резервными валютными активами, заключались с иностранными контрагентами, включенными в соответствующий перечень, в пределах установленных на них лимитов по кредитному риску.

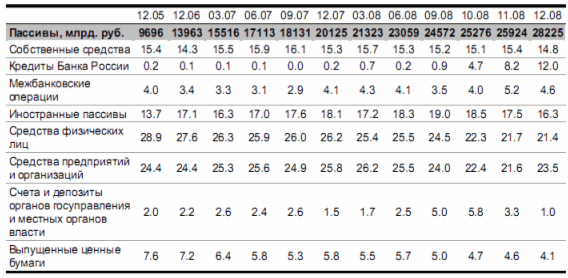

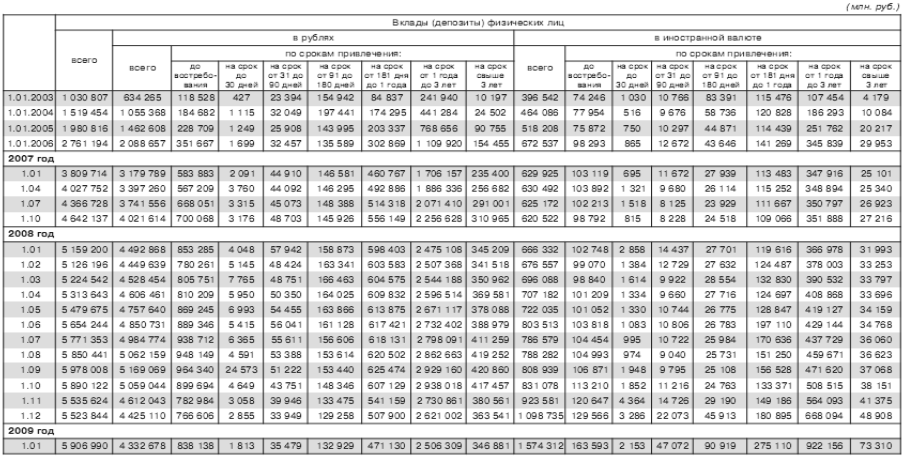

Распределение активов в составе портфеле резервных валютных активов Банка России в зависимости от их кредитного рейтинга по состоянию на 1 января 2008 года сложилось следующим образом: 58,7% приходилось на активы с рейтингом “АAА”, 33,9%— с рейтингом “АА” и 7,4%— “А”. Распределение построено на основе информации о рейтингах долгосрочной кредитоспособности, присвоенных головным конторам банковских групп— контрагентов Банка России по операциям денежного рынка (остатки по корреспондентским счетам, депозиты, сделки РЕПО) и эмитентов ценных бумаг, входящих в состав портфелей резервных валютных активов Банка России, рейтинговыми агентствами Fitch Ratings, Standard & Poor’s и Moody’s Investors Serviсe.