СОДЕРЖАНИЕ

| Введение |

2 |

| 1. |

Анализ бухгалтерской отчетности |

3 |

| 1.1. |

Оценка динамики и структуры актива баланса |

3 |

1.2.

|

Оценка динамики и структуры пассива баланса |

7 |

| 2. |

Расчет и анализ финансовых коэффициентов |

9 |

| 2.1. |

Показатели финансовой устойчивости |

9 |

| 2.2. |

Ликвидность и платежеспособность предприятия |

12 |

| 2.3. |

Расчет показателя рентабельности |

15 |

2.4.

|

Анализ деловой активности предприятия |

17 |

| Заключение. Методы комплексной оценки финансового состояния организации |

21

|

| Литература |

27 |

| Приложения |

28 |

ВВЕДЕНИЕ

Анализ хозяйственной деятельности и финансового

состояния осуществляется в основном по данным квартальной и годовой бухгалтерской отчетности и в первую очередь по данным баланса и отч

ета о прибылях и убытках (см. Приложение 1 и 2).

Информационной базой финансового анализа является бухгалтерская отчетность.

Бухгалтерская отчетность представляет собой систему показателей, отражающих имущественное и финансовое положение организации на отчетную дату, а также финансовые результаты ее деятельности за отчетный период.

Состав, содержание, требования и другие методические основы бухгалтерской отчетности регламентированы Положением по бухгалтерскому учету “Бухгалтерская отчетность организации” (ПБУ

4/96), утвержденным приказом Минфина РФ от 8 февраля 1996 года № 10. Согласно этому Положению бухгалтерская отчетность состоит из образующих единое целое взаимосвязанных бухгалтерского баланса, отчета о финансовых результатах и пояснений к ним. Бухгалтерская отчетность должна быть достоверной, полной, открытой для ознакомления пользователей. Публикация бухгалтерской отчетности производится не позднее 1 июля года, следующего за отчетным, в случаях, предусмотренных законодательством РФ.

Отдельные принципы и порядок составления форм бухгалтерской отчетности конкретизируются в официальных ежегодных указаниях по заполнению годовых и квартальных форм. Так, одни из последних указаний, утвержденные приказом Минфина РФ от 27 марта 1996 г. №31 “О типовых формах квартальной бухгалтер

ской

отчетности организаций в 1996 году”, явились очередным этапом совершенствования российской отчетности в рамках перехода ее на международную систему учета

.

Принятая группировка статей актива и пассива баланса позволяет осуществить достаточно глубокий анализ финансового состояния и вместе с тем удобна для “

чтения”

баланса, под которым понимают предварительное общее ознакомление с итогами работы и его финансовым состоянием непосредственно по бухгалтерскому балансу. При чтении баланса выясняют: характер изменения итога баланса и его отдельных разделов и статей, правильность размещения имущества; его текущую платежеспособность и т.п.

Реклама

1. Анализ бухгалтерской отчетности

1.1. Оценка динамики и структуры актива баланса

По данным таблицы 1 прежде

всего определяют тенденции изменения оборачиваемости всех средств имущества и его производственного потенциала.

В организации оборотные средства увеличились на 14,4% при одновременном уменьшении внеоборотных активов на 8,3%,

что предопределяет тенденцию к ускорению оборачиваемости всего имущества организации. Ее результатом явилось высвобождение средств в наиболее мобильной их части - денежных средств и краткосрочных финансовых вложений, которые увеличились на 15,8%. При прочих равных условиях указанные изменения оценивают положительно.

Коэффициент мобильности имущества организации исчисляют отношением стоимости оборотных активов (стро

ка

290) к стоимости всего имущества (строка 399). В организации этот показатель составил на начало года 0,373, а на конец отчетного периода - 0,426 (строка 2 табл. 1).

Таблица 1.

Оценка динамики и структуры статей актива баланса

| На начало года |

На конец года |

Отклонения за отчетный период |

| Актив баланса |

млн. руб. |

в%

к итогу |

млн. руб. |

в%к итогу |

в абсо

лютной сумме |

в% |

| 1. Внеоборотные активы (стр. 190) |

5114 |

62,7 |

4687 |

57,4 |

-427 |

8,3 |

| 11. Оборотные активы (стр. 290) |

3037 |

37,3 |

3474 |

42,6 |

+437 |

14,4 |

| 2.1.

Материал

ьные запасы (ст

р. 210) |

2342 |

28,7 |

2636 |

32,3 |

+294 |

12,5 |

| 2.2. Дебиторская задолженность: |

| 2.2.1. Долгосрочная (стр. 230) |

- |

- |

- |

- |

- |

- |

| 2.2.2. Краткосрочная (стр. 240) |

161

|

2,0 |

247 |

3,0 |

+86 |

53,4 |

| 2.3. Денежные средства и краткосрочные финансовые вложения (стр. 260 +

250) |

234 |

2,9 |

271 |

3,3 |

+37 |

15,8 |

| III. Убытки (стр. 390) |

- |

- |

- |

- |

- |

- |

| Всего имущества (стр. 399) |

8151 |

100,0 |

8161 |

100,0 |

+10 |

0,1 |

Коэффициент мобильности оборотных активов определяют делением наиболее мобильной их части (денежных средств и финансовых вложений) к стоимости оборотных активов. В организации на начало года этот показатель составил 0,077, а на конец периода - 0,078.

Увеличение коэффициентов мобильности всего имущества и оборотных активов подтверждает тенденцию ускорения оборачиваемости средств имущества организации.

Финансовое состояние организации в значительной мере обуславливается ее производственной деятельностью.

Поэтому при анализе финансового состояния организации (особенно на предстоящий период) следует дать оценку ее производственного потенциала.

Производственные активы определяются суммированием основных средств, материальных запасов, незавершенного производства и расходов будущих периодов (строки 120, 211, 212, 213, 214 и 217) по данным баланса (Приложение 1)

В организации стоимость производственных активов на начало года составила 6265 тыс. руб. (4318 +

1215 +

343 + +

306+83), а наконец периода - 6741 тыс. руб. (4345 +

1414+ +

333 +

547 +

102), то есть увеличилась на 476 тыс. руб., или на 7,6% при увеличении стоимости всех средств организации на 0,1%. Удельный вес стоимости производственных активов в общей сумме средств организации составил на начало года 76,9% (6265 :

8151 X 100), а на конец года - 82,6% (6741 :

8161 X 100).

Увеличение удельного веса производственных активов в общей стоимости средств организации при прочих равных условиях свидетельствует о повышении производственных возможностей.

Реклама

На промышленных предприятиях этот показатель, как правило, не должен быть ниже 50%.

Однако за основу сравнения следует принимать отраслевые стандартные показатели.

Показатель удельного веса стоимости основных фондов в общей стоимости средств организации исчисляют отношением остаточной стоимости основных средств к сумме баланса.

В организации этот показатель составил на начало года 53,0% (4318 :

8151 X 100), а на конец периода - 53,2% (4345 :

8161 X 100).

Исчисленные показатели сопоставляют со стандартными значениями организаций отрасли, а также показателями высокорентабельных организаций.

Коэффициент износа (амортизации) исчисляют отношением суммы износа основных средств (данные счета 02 “Износ основных средств”) к первоначальной их стоимости (строка 120 +

сумма износа).

По данным счета 02 и баланса этот показатель составил на начало года 0,46 (3630 :

7948), а на конец периода - 0,45 (3699 :

8044).

Уменьшение данного показателя не следует оценивать отрицательно, так как оно произошло вследствие поступления нового оборудования.

Для оценки интенсивности накопления износа (амортизации) основных средств следует использовать, кроме того, показатель средней нормы амортизации, исчисляемый отношением суммы амортизационных отчислений за отчетный период к первоначальной стоимости основных средств на начало периода.

В организации амортизационные отчисления за год составили 476,9 тыс. руб., а первоначальная стоимость основ

ных

средств на начало года - 7948 тыс. руб.

Средняя норма амортизации равна 6% (476,9 :

7948 X 100). Накопление амортизации в организации осуществляется медленными темпами.

Исчисленный показатель средней амортизации сопоставляют с показателями других организаций и стандартными значениями данного показателя.

Определенные выводы о производственной и финансовой политике организации можно сделать по соотношению капитальных вложений и долгосрочных финансовых вложений (строки 130 и 140). Более высокие темпы роста финансовых вложений могут существенно снизить производственные возможности организации.

1.2. Оценка динамики и структуры пассива баланса

Для изучения структуры источников имущества организации по данным баланса составляют таблицу 2.

По данным приведенной таблицы можно сделать вывод о том, что увеличение имущества организации произошло в большей мере за счет роста заемных средств.

В составе заемных средств особенно значительным оказалось увеличение задолженности по кредитам банка (на 111,2%).

Важным показателем финансового состояния организации является наличие собственных оборотных средств.

При исчислении собственных оборотных средств из итога IV раздела пассива баланса (строка 490) вычитают итог раздела 1 актива баланса (строка 190).

В организации собственные оборотные средства составили на начало года 984 тыс. руб. (6098 - 5114), а на конец периода - 695 тыс. руб. (5382 - 4687). Уменьшение собственных оборотных средств оценивают обычно отрицательно, особенно если они не покрывают материальные оборотные средства.

Таблица 2.

Оценка динамики и структуры статей пассива баланса

Пассив баланса

|

На начало года |

На конец года |

Отклонения за опытный

период |

| млн. руб. |

в%

к итогу |

млн. руб. |

в%к итогу |

в абсо

лютной сумме |

в% |

| I. Собственный капитал (стр. 490) |

6098 |

74,8 |

5382 |

65,9 |

-716 |

11,7 |

| II. Заемный капитал (стр. 590 +

690) |

2053 |

25,2 |

2779 |

34,1 |

+726 |

28,3 |

| 2.1. Долгосрочные обязательства (стр. 590) |

300 |

3,7 |

200 |

2,5 |

-100 |

33,3 |

| 2.2. Кратк

осрочные обязательства (стр. 690) |

1753 |

21,5 |

2579 |

31,6 |

+826 |

47,1 |

| 2.2.1. Заемные средства (стр. 610) |

813 |

10,0 |

1717 |

21,0 |

+904 |

111,2 |

| 2.2.2. Кредиторская задолженность (стр. 620) |

919 |

11,3 |

844 |

10,3 |

-75 |

8,2 |

| Всего - источники имущества (стр. 699) |

8151 |

100,0 |

8161 |

100,0 |

+10 |

0,1 |

Отношением собственных оборотных средств к оборотным активам (строка 290) исчисляют обеспеченность оборотных активов собственными оборотными средствами - один из показателей для оценки структуры баланса и платежеспособности организации. Критериальное значение для этого показателя — 0,1.

Если фактическое значение данного показателя меньше 0,1, то структура баланса признается неудовлетворительной, а организация - неплатежеспособной.

В организации на начало года коэффициент обеспеченности оборотных активов собственными оборотными средствами составил 0,32 (984 :

3037), а на конец года - 0,20. По этим значениям можно сделать вывод об удовлетворительной структуре баланса организации и ее платежеспособности.

Для того, чтобы сделать более обоснованные выводы о платежеспособности организации используют ряд других показателей платежеспособности.

2. Расчет и анализ финансовых коэффициентов

2.1. Показателей финансовой устойчивости

Финансовые показатели делятся на два класса. К первому классу относят показатели, по которым установлены нормативные значения. Это прежде всего показатели финансовой устойчивости организации — ликвидности и платежеспособности.

К показателям второго класса относят показатели, по которым нормативные значения не устанавливаются, - рентабельности, эффективности управления, деловой активности.

Финансовая устойчивость организации характеризует

ся

следующими коэ

ффициентами:

Коэффициент собственности

(автономии) исчисляют отношением собственного капитала (собственных средств) (строка 490) к общ

ей величине имущества организации (

строка 699). В России нормальное значение этого показателя - 0,7.

В организации коэффициент собственности составил на начало года 0,748, а на конец периода - 0,659 (строка 1 таблицы 7). Первый показатель несколько выше среднего уровня (0,7), а второй - ниже этого уровня. По этим показателям можно сделать вывод о снижении финансовой устойчивости в организации, и на конец периода финансовая устойчивость ставится под сомнение.

Коэффициент заемных средств

(заемного капитала) исчисляют отношением заемных средств (строка 590 +

строка 690) к общей величине имущества. Этот показатель характеризует структуру средств организации с точки зрения доли заемных средств. Он связан с предыдущим показателем и не должен быть более 0,3.

В организации коэффициент заемных средств составил на начало года 0,252, а на конец года -0,341 (строка 2 таблицы 7). Он может быть исчислен также вычитанием из единицы коэффициента собственности.

Коэффициент соотношения заемных и собственных средств

исчисляют делением заемных средств на собственные.

Он показывает, сколько заемных средств приходится на 1 рубль собственных. За критическое значение данного показателя принимают 0,

7.

Если показатель превышает эту величину, то финансовая устойчивость организации ставится

под сомнение.

В организации коэффициент соотношения заемных и собственных средств составил на начало года 0,34 (2053 :

6098), а на конец периода -0,50(2719: 5382). Оба показателя не превышают 0,7, что позволяет сделать вывод о финансовой устойчивости организации (на конец периода она существенно снижается).

Коэффициент мобильности (маневренности) собственных средств

исчисляют как частное от деления собственных оборотных средств (расчетная величина) к общей величине собственных средств (строка 490). Нормативное значение данного коэффициента -0,2-0,5. Верхняя граница показателя означает большие возможности для финансовых маневров у организации. В организации этот коэффициент составил на начало года 0,161 (984 :

6098), а на конец года - 0,129 (695 :

5382). Значения обеих величин ниже нормативного, что свидетельствует о недостаточности средств для финансового маневра у организации.

Коэффициент обеспеченности оборотных средств собственными оборотными средствами

исчисляют, как уже отмечалось выше, отношением собственных оборотных средств (строка 490 - строка 190 баланса) ко всей величине оборотных средств (строка 290). Минимальное значение этого показателя - 0,1. При показателе ниже этого значения структура баланса признается неудовлетворительной, а организация - неплатежеспособной. Более высокая величина показателя (до 0,5) свидетельствует о хорошем финансовом состоянии организации, о ее возможности проводить независимую финансовую политику.

Коэффициент соотношения внеоборотных и собственных средств

исчисляют отношением внеоборотных средств (строка 190) к собственным средствам (строка 490). Он характеризует степень обеспеченности внеоборотных активов собственными средствами.

Примерное значение этого показателя - 0,5 - 0,8. Если показатель имеет значение меньше 0,5, это свидетельствует о том, что организация имеет собственный капитал в основном для формирования оборотных средств, что, как правило, оценивают отрицательно. При значении показателя выше 0,8 делают выводы о привлечении долгосрочных займов и кредитов для формирования части внеоборотных активов, что вполне оправданно.

В организации коэффициент соотношения внеоборотных активов и собственных средств составил на начало года 0,84 (5114 :

6098), а на конец года - 0,87 (4687 :

5382). Эти значения следует признать нормальными, и они свидетельствуют о незначительном привлечении долгосрочных займов и кредитов для формирования внеоборотных активов.

2.2. Ликвидность и платежеспособность предприятия

В настоящее время наблюдаются два подхода к определению ликвидности.

Первый подход заключается в отождествлении ликвидности с платежеспособностью организации.

Под платежеспособностью организации понимают ее готовность погасить краткосрочную задолженность своими средствами. Различают три показателя платежеспособности:

- коэффициент абсолютной (срочной) ликвидности;

- промежуточный коэффициент покрытия;

- общий коэффициент покрытия (коэффициент текущей платежеспособности).

При исчислении всех этих показателей используют общий знаменатель - краткосрочные обязательства. Исчисляются они как совокупная величина краткосрочных заемных средств, кредиторской задолженности, расчетов по дивидендам и прочих краткосрочных пассивов (строки 610 +

620 +

630 +

670). В организации краткосрочные обязательства составили на начало года 1732 тыс. руб. (813 +

919 +

0+0), а на конец периода - 2561 тыс. руб. (1717 +

844 + 0+0).

Коэффициен

т абсолютной ликвидности

исчисляют отношением суммы денежных средств и краткосрочных финансовых вложений (строка 250 +

строка 260) к краткосрочным обязательствам. В организации этот показатель составил на начало года 0,14 [(

0+234) :

1732],

а на конец периода -0,11 [(

0+

271) :

2561].

Значения коэффициента абсолютной ликвидности свидетельствуют о невысокой платежеспособности организации. Предельное теоретическое минимальное значение данного показателя составляет примерно

0,2-0,25.

Промежуточный коэффициент покрытия определяют как частное от деления совокупной суммы денежных средств, краткосрочных финансовых вложений, краткосрочной дебиторской задолженности (платежи по которой ожидаются в течение 12 месяцев), готовой и отгруженной продукции (строки 215,216, 240, 250, 260) к краткосрочным обязательствам. Теоретическое значение этого показателя признается достаточным на уровне 0,5-0,7. Особый интерес данный показатель имеет для держателей акций.

В организации на начало года коэффициент промежуточного покрытия составил 0,46 [(

395 +

161 +

0 +

234) :

1732],

а на конец периода - 0,30 [(

240 +247+0+271): 2561].

Его величина намного ниже теоретического значения показателя, что подтверждает низкую платежеспособность организации.

Общий коэффициент покрытия

(текущий коэффициент ликвидности) исчисляют отношением совокупной величины оборотных активов (строка 290) к краткосрочным обязательствам.

В соответствии с Методическими рекомендациями по разработке финансовой политики предприятия, утвержденными приказом Минэкономики России от 1 октября 1997 г. №118, нормативное значение общего коэффициента покрытия составляет от 1 до 2. Нижняя граница обусловлена необходимостью покрытия оборотными активами краткосрочных обязательств организации.

Значительное превышение оборотных активов над краткосрочными обязательствами (более 2,0) также нежелательно, так как свидетельствует о неэффективном использовании организацией своего имущества.

В организации текущий коэффициент ликвидности на начало года составлял 1,75(303 7:1732), а на конец года -1,35, что подтверждает ее достаточную платежеспособность.

При втором подходе к определению ликвидности под ликвидностью понимают возможность реализации материальных и других ценностей и превращения их в денежные средства.

По степени ликвидности имущество организации можно разделить на четыре группы:

- первоклассные ликвидные средства (денежные средства и краткосрочные финансовые вложения);

- легко реализуемые активы (дебиторская задолженность, платежи по которой ожидаются в течение года, готовая продукция и товары, товары отгруженные);

- средне реализуемые активы (сырье и материалы, животные на выращивании и откорме, МБП,

незавершенное производство, издержки обращения, расходы будущих периодов, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, прочие запасы и затраты);

- трудно реализуемые или неликвидные активы (нематериальные активы, основные средства и оборудование к установке, капитальные и долгосрочные финансовые вложения) - итог 1 раздела актива.

Ликвидность имущества организации оценивают по показателям удельных весов имущества каждой группы к общей стоимости имущества (см. таблицу 3).

Таблица 3.

Показатели ликвидности имущества

| Группы имущества по ликвидности |

На начало года |

На конец года |

| тыс. руб. |

в%к итогу |

тыс. руб.

|

в%к итогу |

| 1. Первоклассные ликвидные средства (стр. 250 +

260) |

234 |

2,9 |

271 |

3,3 |

| 11. Легко реализуемые активы (стр. 240+215+216) |

556 |

6,8 |

487 |

6,0 |

| III. Средне реализуемые активы (стр. 211+212+213+214+217+ +218+230) |

1947 |

23,9 |

2396 |

29,4 |

| IV. Неликвидные активы (стр. 190) |

5114 |

62,7 |

4687 |

57,4 |

По данным, приведенным в таблице, можно сделать вывод о невысокой ликвидности имущества особенно на начало года.

2.3. Расчет показателей рентабельности

Показатели рентабельности характеризуют эффективность использования имущества или его отдельных видов, а также затрат на производство реализованной продукции. Различают следующие показатели рентабельности:

- рентабельность имущества или его отдельных видов;

- рентабельность продукции и ее отдельных видов;

- рентабельность реализации.

По первой группе показателей исчисляют показатели рентабельности:

а) всего имущества;

б) собственного капитала (собственных средств);

в) производственных фондов;

г)

финансовых вложений;

д)

чистых активов.

Первые три показателя исчисляют отношением валовой или чистой прибыли к средней стоимости соответствующего имущества за отчетный период. При этом стоимость производственных фондов определяют суммированием стоимости основных средств и материальных запасов (строка 120 +

строка 210).

В организации средняя стоимость имущества за год составила 8156 тыс. руб. ((

8151 +

8161) :

2), собственных средств - 5740 ((

6098 +

5382) :

2); производственных фондов - 6820,5 тыс. руб. ((

4318 +

2342) +

(4345 +

2636) :

2).

Валовая прибыль - 3000 тыс. руб. Показатели рентабельности составят соответственно:

3000: 8156 =

0,37;

3000: 5740 =

0,52;

3000:6820,5 =

0,44.

Рентабельность финансовых вложений исчисляют отношением доходов, полученных по ценным бумагам и от долевого участия в других организациях (строки 060, 070 и 080 формы № 2 “Отчет о прибылях и убытках”) к средней стоимости финансовых вложений (строки 1

40 и 250 формы № 1).

Рентабельность чистых активов определяют отношением чистой прибыли к средней за период величине чистых активов. Этот показатель характеризует эффективность использования средств, принадлежащих собственникам организации. Он служит основным критерием при оценке уровня котировки акций на бирже. Рентабельность чистых активов должна быть такова, чтобы обеспечить окупаемость вложенных в организацию средств акционеров.

Величину чистой прибыли определяют вычитанием из валовой прибыли налога на прибыль. Сведения о чистых активах (ЧА)

на начало и конец года содержатся в справке к Отчету о движении капитала (форма №3) по строке 185.

В организации чистая прибыль за год составила 2100 ты

с. руб.; среднее

значение

чистых

активов-

5740 ты

с. руб.; рентабельность чистых активов - 0,36. Значения показателя сравнивают со значениями предыдущих периодов и аналогичных организаций.

Рентабельность продукции определяют отношением прибыли, полученной от реализации продукции, к полной ее себестоимости или к выручке от реализации продукции. Полную себестоимость реализованной продукции определяют суммированием строк 020, 030, 040 формы № 2 "Отчет о прибылях и убытках".

Рентабельность отдельных изделий исчисляют отношением разницы между продажной ценой и себестоимостью изделия на себестоимость изделия или его продажную цену. Показатели валовой прибыли, прибыли от реализации продукции и чистой прибыли на один руб. реализации служат для оценки эффективности управления организацией.

2.4. Показатели оборачиваемости имущества

(деловой активности организации)

Для характеристики оборачиваемости имущества и его составных частей используют следующие показатели:

- общие показатели, характеризующие оборачиваемость всего имущества;

- частные показатели, характеризующие оборачиваемость отдельных видов имущества (собственного капитала, оборотного капитала, материальных запасов, дебиторской задолженности и др.);

- показатели экономической эффективности ускорения или замедления оборачиваемости имущества или его составных частей.

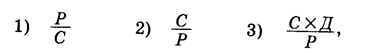

Показатели оборачиваемости имущества и его составных частей исчисляют по формулам:

где:

Р

- сумма оборота - чистая выручка от реализации продукции (работ, услуг);

С - средние остатки имущества организации или его составных частей;

D — число дней за отчетный период (за год - 360 дней; за квартал - 90 дней; за месяц - 30 дней).

По первой формуле исчисляют коэффициент оборачиваемости, показывающий, сколько раз обернулось имущество за отчетный период;

по второй формуле - коэффициент закрепления имущества или его составных частей, показывающий на сколько копеек нужно иметь имущества или его частей, чтобы произвести продукцию на 1 рубль;

по третьей формуле - оборачиваемость в днях, показывающую сколько дней длится один оборот имущества или его составных частей.

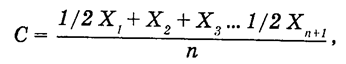

Средние остатки имущества или его составных частей за месяц исчисляются как среднеарифметические остатки на начало и конец месяца; среднеквартальные

и среднегодовые остатки определяются по формуле средней хронологической:

где: Х

1

,Х

2

...-

остатки на начало месяца;

n - количество месяцев за год или квартал.

Пример расчета общего и частных показателей оборачиваемости имущества по третьей формуле приведен в таблице 4.

Показатели экономической эффективности от ускорения или замедления оборачиваемости имущества или его составных частей можно определить умножением показателя однодневного оборота на разницу в днях между базовой и фактической оборачиваемостью. Однодневный оборот определяют делением общей суммы оборота за отчетный период на количество дней в отчетном периоде.

В организации величина однодневного оборота составила 109,7 тыс. руб. (39478 :

360). Следовательно, за счет ускорения оборачиваемости имущества на 6 дней (80,4 - 74,4) высвобождено имущества на 658,2 тыс. руб. (109,7 х 6).

По показателям оборачиваемости имущества и его частей нормативные значения отсутствуют. Однако руководители организаций должны стремиться ускорить оборачиваемость имущества и всех его составных частей, для того чтобы не прибегать к излишнему использованию заемных средств, за пользование которыми надо платить.

Таблица 4.

Показатели оборачиваемости имущества (в тыс. руб.)

Показатели

|

На

начало

периода

|

На

конец

периода

|

Средние

остатки

|

Расчет показателей

оборачиваемости (в днях)

|

Показа-тели

обарачи-ваемости

за предыду-щий

год

|

| 1.

Выручка от реализации (стр. 010, форма № 2) |

- |

39478 |

- |

| 2. Стоимость имущества всего (стр. 399, форма № 1 )

|

8151 |

8161 |

8156 |

8156х360/39478=

=74,4

|

80,4 |

| 3. Собственный капитал (строка 490) |

6098 |

5382 |

5740 |

5740x

360/39478=

=52,3

|

56,3 |

| 4. Оборотный капитал (строка 290) |

3037 |

3474 |

3255,5 |

3255,5x360/39478=

=29,7

|

30,4 |

5. Дебиторская

задолженность

(строка 230 +

240)

|

161

|

247 |

204 |

204х360/39478=

=1,9

|

2,0 |

Основная часть рассматриваемых показателей оценки финансового состояния организации приведена в таблице финансовых показателей, составленной по данным бухгалтерского баланса, других отчетных форм и учетных данных.

Данные таблицы свидетельствуют об ухудшении финансового состояния организации на конец года.

На конец года снизились показатели оценки рентабельности имущества и его составных частей, эффективности управления, деловой активности, основная часть показате

лей рыночной (финансовой) устойчивости и ликвидности и платежеспособности.

Вывод об ухудшении или улучшении финансового состояния организации зачастую трудно сделать, поскольку различные показатели финансового состояния могут действовать в разных направлениях и давать противоречивую оценку. В этих случаях целесообразно использовать методы комплексной оценки финансового состояния организации.

ЗАКЛЮЧЕНИЕ

Методы комплексной оценки финансового состояния организаций

Для оценки финансового состояния организации применяется значительное число показателей.

Значения различных показателей могут иметь неодинаковый уровень.

Нередко по этим значениям трудно дать реальную оценку финансового состояния организации, поскольку выводы по отдельным значениям могут быть противоречивыми.

При различном поведении разных показателей важное значение имеет рейтинговая

оценка финансового состояния организации, позволяющая получить обобщенную оценку по всем применяемым показателям.

Можно использовать различные методы рейтинговой

оценки финансового состояния организации. Самый распространенный из них основан на сравнении показателей финансового состояния различных организаций с условной эталонной организацией, имеющей лучшие значения по всем показателям.

Основными элементами метода рейтинговой оценки являются:

- обоснованная система показателей для рейтинговой оценки финансового состояния организации и методы расчета этих показателей;

- сбор и аналитическая обработка исходных данных для исчисления указанных показателей;

- определение методики рейтинговой оценки;

- ранжирование организаций по рейтингу. На основе ранее рассмотренного материала в качестве системы показателей для финансового состояния организации можно использовать показатели. В данной таблице приведена методика расчета показателей и их значения по изучаемой организации.

Методику расчета рейтинговой оценки финансового состояния организации можно представить как совокупность следующих действий.

1. Исходные данные различных организаций представляют в виде матрицы (а

ij

),

то есть таблицы, в которой по строкам записаны показатели (i

=

1, 2, 3... n),

по графам - организации (

j=

1, 2,3... m).

2. По каждому показателю находят максимальное (лучшее) значение и записывают его в графу условной эталонной организации (m +

1).

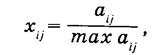

3. Исходные показатели матрицы стандартизируются по отношению к эталонной организации по формуле:

(1)

где х

ij

— стандартизированные показатели j

-ой

организации.

4. Для каждой организации значение ее рейтинговой

оценки определяют по формуле:

(2)

где:

Rj

- рейтинговая

оценка для каждой организации; х1j

,

х2j

,

х3j

,....

х

nj

— стандартизированные показатели каждой

организации.

5. Организации ранжируются в порядке уменьшения рейтинговой оценки. В этом случае наивысший рейтинг будет у организации с минимальным значением R.

Пример определения рейтинговой оценки организации приведен по данным таблицы 5.

По дан

ным приведенных расчетов значение R

а ниже значения Rб,

что свидетельствует о более высокой платежеспособности организации А.

При рейтинговой

оценке финансового состояния организации по большому числу показателей лучше осуществить подбор этих показателей таким образом, чтобы они имели одинаковую направленность влияния

на

финансовое состояние организации (чем выше величина соответствующих показателей, тем лучше финансовое состояние).

Таблица 5.

Показатели оценки структуры баланса и платежеспособности

организации

| Организации |

Показатели структуры баланса |

Стандартизированные значения показателей |

| коэффициент текущей платеже-способности (К

1) |

коэффициент обеспечен-ности собственными оборотными средствами (К

2)

|

K1 |

К2 |

| А |

1,8 |

0,08 |

1,8/2=0,9 |

00,8/0,1=0,8 |

| Б |

1,6 |

0,07 |

1,6/2=0,8 |

00,7/0,1=0,7 |

| Критериальные значения |

2,0 |

0,1 |

- |

- |

Изложенная методика рейтинговой оценки может быть использована не только для сравнительной оценки финансового состояния различных организаций, но для оценки финансового состояния одной организации на различные даты.

Приведенная выше формула рейтинговой оценки (2) может быть модифицирована.

Если, например, применять весовые коэффициенты показателей, назначаемые экспертом, то:

где К1

, К2

, ...Кn

- весовые коэффициенты показателей. Для получения рейтинговой оценки финансового состояния организации можно также использовать следующие формулы:

По четвертой формуле определяют рейтинговую

оценку для каждой организации по максимальному удалению от начала координат, а не по минимальному отклонению от организации - эталона. При использовании данной формулы наивысший рейтинг будет у организации, имеющей самый высокий суммарный результат.

Пятая формула является модификацией четвертой. В ней дополнительно учитывают значимость показателей, определяемых экспертным путем.

Ниже приведен расчет рейтинговой

оценки финансовой (рыночной) устойчивости организации на начало и конец года по четвертой формуле по основным показателям рыночной устойчивости (коэффициентам автономии, мобильности собственного капитала, обеспеченности оборотных средств собственными оборотными средствами, устойчивости экономического роста, чистой выручки и соотношения производственных активов и стоимости имущества).

Показатель рейтинговой оценки на конец года существенно уменьшился, что свидетельствует о значительном ухудшении финансовой устойчивости организации на конец года.

ЛИТЕРАТУРА

Приложение 1

Форма № 1

БУХГАЛТЕРСКИЙ

БАЛАНС

| АКТИВ |

Код стр. |

На начало года |

На конец года |

| 1 |

2 |

3 |

4 |

| 1. ВНЕОБОРОТНЫЕ АКТИВЫ |

| Нематериальные активы (04,05) |

110 |

110 |

110 |

| в том числе |

| организационные расходы |

111 |

- |

- |

| патенты, лицензии, товарные знаки (знаки обслуживания), иные аналогичные с перечисленными права и активы |

112 |

| Основные средства (01,

02, 03) |

120 |

4318 |

4345 |

| в том числе |

| земельные участки и объекты природопользования |

121 |

—

|

| здания, сооружения, машины и оборудование |

122 |

| Незавершенное строительство (07, 08,61) |

130 |

486 |

142 |

| Долгосрочные финансовые вложения (06,82) в том числе |

140 |

200 |

100 |

| инвестиции в дочерние общества |

141 |

-

|

— |

| инвестиции в зависимые общества |

142 |

- |

| инвестиции в другие организации |

143 |

— |

— |

| займы, предоставленные организациям на срок более 12 месяцев |

144 |

Форма 1 (продолжение)

| 1 |

2 |

3 |

4 |

| прочие долгосрочные финансовые вложения |

145 |

200 |

100 |

| Прочие внеоборотные активы |

150 |

| ИТОГО по разделу 1 |

190 |

5114 |

4687 |

| 11. ОБОРОТНЫЕ АКТИВЫ |

| Запасы |

210 |

2342 |

2636 |

| в том числе |

| сырье, материалы и другие аналогичные ценности (10,15,16) |

211 |

1215 |

1414 |

| животные на выращивании и откорме (11) |

212 |

| малоценные и быстроизнашивающиеся предметы (12,13,16) |

213 |

343 |

333 |

| затраты в незавершенном производстве (издержках обращения) (20, 21,23, 29, 30, 36, 44) |

214 |

306 |

547 |

| готовая продукция и товары для перепродажи (40,41) |

215 |

395 |

240 |

| товары отгруженные (45) |

216 |

83 |

102 |

| расходы будущих периодов (31) |

217 |

| прочие запасы и затраты |

218 |

- |

- |

| Налог на добавленную стоимость по приобретенным ценностям (19) |

220 |

300 |

320 |

| Дебиторск

ая задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

230 |

Форма 1 (продолжение)

| 1 |

2 |

3 |

4 |

| в том числе |

| покупатели и заказчики (67, 76, 82) |

231 |

- |

- |

| векселя к получению (62) |

232 |

- |

- |

| задолженность дочерних и зависимых обществ (78) |

233 |

— |

- |

| авансы выданные (61 )

|

234 |

- |

- |

| прочие дебиторы |

235 |

- |

- |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

240 |

161 |

247 |

| в том числе |

| покупатели и заказчики (62, 76, 82) |

241 |

71 |

129 |

| векселя к получению (62) |

242 |

- |

- |

| задолженность дочерних и зависимых обществ (78) |

243 |

—

|

- |

| задолженность участников (учредителей) по взносам в

уставный капитал (75) |

244 |

| авансы в

ыданные (61) |

245 |

29 |

49 |

| прочие дебиторы |

246 |

61 |

69 |

| Краткосрочные финансовые вложения (56,58,82) |

250 |

- |

| в том числе |

Форма 1 (продолжение)

| 1 |

2 |

3 |

4 |

| инвестиции в зависимые общества |

251 |

- |

- |

| собственные акции, выкупленные у акционеров |

252 |

— |

— |

| прочие краткосрочные финансовые вложения |

253 |

- |

- |

| Денежные средства |

260 |

234 |

271 |

| в том числе |

| к

асса (50) |

261 |

1 |

1 |

| расчетные счета (51 )

|

262 |

114 |

148 |

| валютные счета (52) |

263 |

- |

| прочие денежные средства (55,56,57) |

264 |

119 |

122 |

| Прочие оборотные активы |

270 |

- |

- |

| ИТОГО по разделу 11 |

290 |

3037 |

3474 |

| III. УБЫТКИ |

| Непокрытые убытки прошлых лет (88) |

310 |

| Непокрытый убыток отчетного года |

320 |

x

|

- |

| ИТОГО по разделу III |

390 |

- |

- |

| БАЛАНС (сумма строк 190+

290+

390) |

399 |

8151 |

8161 |

| IV. КАПИТАЛ И РЕЗЕРВЫ |

| Уставный капитал (85) |

410 |

2799 |

2799 |

| Добавочный к

апитал (87) |

420 |

2000 |

2000 |

| Резервный капитал (86) |

430 |

299 |

200 |

| в том числе |

| резервные фонды, образованные в соответствии с законодательством |

431 |

Форма 1 (продолжение)

| 1 |

2 |

3 |

4 |

| резервы, образованные в соответствии с учредительными документами |

432 |

| Фонды накопления (88) |

440 |

500 |

200 |

| Фонд социальной сферы (88) |

450 |

300 |

83 |

| Целевые финансирование и поступления (96) |

460 |

| Нераспределенная прибыль прошлых лет (88) |

470 |

200 |

- |

| Нераспределенная прибыль отчетного года |

480 |

x

|

100 |

| ИТОГО по разделу

IV |

490 |

6098 |

5382 |

| V. ДОЛГОСРОЧНЫЕ ПАССИВЫ |

| Заемные средства (92

,95) |

510 |

300 |

200 |

| в том числе |

| кредиты банков, подлежащие |

511 |

300 |

200 |

| про

чие

з

аймы, подлежащие погашению более чем через 12 м

есяцев после отчетной

даты |

512 |

| Про

чи

е долгосрочные пассивы |

520 |

- |

- |

| Итого

по разделу V

|

590 |

300 |

200 |

| VI. КРАТКОСРОЧНЫЕ ПАССИВЫ |

| Заемные средства (90,94) |

610 |

813 |

1717 |

| в том числе |

| кредиты банков |

611 |

637 |

1490 |

| прочие зай

мы |

612 |

176 |

227 |

| Кредиторская

задолженность

|

620 |

919 |

844 |

| в том числе |

| поставщики

и подрядчики (60

,76)

|

621 |

708 |

686 |

| векселя

к уплате

(60) |

622 |

- |

- |

Форма 1 (продолжение)

| 1 |

2 |

3 |

4 |

| задолженность

пере

д дочерними и зав

исимыми обществами (78) |

623 |

| по оплате труда (70) |

624 |

67 |

72 |

| по социальному страхованию и обеспечений (69) |

625 |

25 |

27 |

| задолженность перед бюджетом (68) |

626 |

30 |

20 |

| авансы полученные (64) |

627 |

- |

- |

| прочие кредиторы |

628 |

89 |

39 |

| Расчеты по дивидендам (75) |

630 |

| Доходы будущих периодов (83) |

640 |

| Фонды потребления (88) |

650 |

—

|

| Резервы предстоящих расходов и платежей (89) |

660 |

21 |

18 |

| Прочие к

раткосрочные пассивы |

670 |

| ИТОГО по разделу VI |

690 |

1753 |

2579 |

| БАЛАНС (сумма строк 490 +

590 +

690) |

699 |

8151 |

8161 |

Руководитель Главный бухгалтер

Приложение 2

Форма № 2

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

Наименование показателя

прошлого года

|

Код стр. |

За отчетный период |

За аналогичный период |

| 1 |

2 |

3 |

4 |

| Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) |

010 |

39478 |

61278 |

| Себестоимость реализации товаров, продукции, работ, услуг |

020 |

30196 |

46876 |

| Коммерческие расходы |

030 |

1100 |

1700 |

| Управленческие расходы |

040 |

5520 |

8570 |

| Прибыль (убыток) от реализации (строки 010-020-030- 040) |

050 |

2662 |

4132 |

| Проценты к получению |

060 |

20 |

250 |

| Проценты к уплате |

070 |

10 |

50 |

| Доходы от участия в других организациях |

080 |

| Прочие операционные доходы |

090 |

100 |

300 |

| Прочие операционные расходы |

100 |

62 |

100 |

| Прибыль (убыток) от финансово-хозяйственно

й деятельности

(строк

и 050 +

060 -070 +

+080+090-100) |

2710 |

4532 |

Форма № 2 (продолжение)

| 1 |

2 |

3 |

4 |

| Прочие внереализационные доходы |

120 |

390 |

558 |

| Прочие внереализационные расходы |

130 |

100 |

90 |

| Прибыль (убыток) отчетного периода (строки 110+120-130) |

140 |

3000 |

5000 |

| Налог на прибыль |

150 |

900 |

1600 |

| Отвлеченные средства |

160 |

2000 |

3200 |

| Нераспределенная прибыль (убыток) отчетного периода (строки 140-150-160) |

170 |

100 |

200 |

Руководитель Главный бухгалтер

|