Курсова робота

на тему: Аналіз ефективності і активності фінансових операцій ВАТ „Міжнародний комерційний банк”

Дніпропетровськ

2007 рік

Зміст

Вступ

Розділ 1. Основні сегменти фінансових потоків банківських операцій в фінансовій моделі діяльності банку

1.1 Фінансовий потік ресурсних операцій комерційного банку як платне пасивне кредитування банку (вхідний грошовий потік пасивів)

1.2 Фінансовий потік активних операцій комерційного банку та резервів на зменшення його ризикованості (вихідний грошовий потік активів)

1.3 Фінансові потоки доходів, витрат та прибутку комерційного банку

Розділ 2. Аналіз поточних характеристик діяльності ВАТ „Міжнародний комерційний банк”

2.1 Загальна характеристика ВАТ „Міжнародний комерційний банк”

2.2 Економічна діагностика діяльності ВАТ „Міжнародний комерційний банк”

Розділ 3. Порівняльний аналіз активності та ефективності діяльності ВАТ “Міжнародний комерційний банк” в банківській системі України

Висновки

Перелік використаної літератури

Додатки

Вступ

Актуальність теми курсової роботи полягає в необхідності впровадження методології комплексного аналізу ефективності діяльності комерційного банку не тільки в внутрішньому мікросередовищі, але і при порівняльному аналізі положення банку у банківській системі України (макросередовищі), що дозволяє виявити фінансові проблеми в розвитку банку та ідентифікувати їх причини в порівняльному аналізі характеристик його операцій з показниками лідерів банківської системи та середніми показниками банківської системи України. Мета курсової роботи полягає в проведенні аналізу активності банківської діяльності та ефективності банківських операцій в комерційному банку ВАТ “Міжнародний комерційний банк”. Предметом дослідження є показники активності та ефективності банківських операцій комерційних банків.

Об’єктом дослідження є діяльність ВАТ “Міжнародний комерційний банк” в 2001 – 2006 роках.

Завдання дослідження :

аналіз сутності та визначення показників активності та ефективності фінансових операцій в комерційних банках;

аналіз якості фінансового менеджменту активністю та ефективністю фінансових операцій в ВАТ “Міжнародний комерційний банк” в порівнянні з іншими банками банківської системи України;

Реклама

Методи дослідження, застосовані в роботи – методи ретроспективного економічного аналізу результатів діяльності банку (горизонтально-вертикальні статистичні розрізи), методи побудування алгоритмів та програм розрахунків на ПЕОМ (EXCEL-програми). Інформаційно-методологічна база досліджень курсової роботи — звітні документи ВАТ “Міжнародний комерційний банк” за 2001-2006 роки, інформаційні аналітичні бази Національного банку України та Асоціації українських банків, нормативні документи Національного банку України.

Розділ 1. Основні сегменти фінансових потоків банківських операцій в фінансовій моделі діяльності банку

1.1 Фінансовий потік ресурсних операцій комерційного банку як платне пасивне кредитування банку (вхідний грошовий потік пасивів)

Ресурси комерційного банку – це сукупність грошових коштів, що знаходяться у його розпорядженні і використовуються ним для виконання активних операцій. Операції, завдяки яким комерційні банки формують свої ресурси, мають назву пасивних [16].

Згідно з джерелами утворення банківських ресурсів в існуючій банківській практиці ресурси комерційних банків поділяють на власні, залучені та запозичені.

Власний капітал комерційного банку займає невелику питому вагу у сукупному капіталі, при цьому , якщо для суб'єктів підприємницької діяльності норма власного капіталу повинна становити біля 50%, то для комерційних банків загальноприйнята норма може бути не більше 8%. Це обумовлено специфікою банківської діяльності, при якій банк користується, в основному, чужими грошима, а власні кошти служать передусім для страхування інтересів вкладників і кредиторів банку, а також для покриття поточних збитків від банківської діяльності. Інакше кажучи, власний капітал комерційного банку виконує захисну функцію, а функція забезпечення оперативної діяльності для власного банківського капіталу є другорядною.

Залучені кошти комерційного банку – це кошти, які банк залучає на вклади і депозити. Депозит (вклад) – кошти в безготівковій чи готівковій формі, що надаються фізичними чи юридичними особами в управління резиденту, визначеному фінансовою організацією згідно із чинним законодавством України, або нерезиденту на чітко визначений строк та під процент і оформлюються відповідною угодою.

Практично усі клієнтські рахунки називаються депозитними. Депозитним може бути будь-який відкритий клієнту у банку рахунок , на якому зберігаються його грошові кошти. За формою використання рахунків вони поділяються на :

Реклама

депозити (вклади) до запитання, термінові або строкові депозити, умовні депозити.

До запозиченого капіталу комерційного банку належать кошти, отримані від емісії і продажу облігацій, та кредити , отримані у інших банків , в тому числі в Національному банку України.

Залучені та запозичені кошти комерційного банку є платними ресурсами, ціна на які залежить від їх виду, суми, валюти та строку залучення(запозичення).

Виключна актуальність дослідження оптимальної структури запозичених та залучених коштів комерційного банку є в тому, що загальна суми плати за залучені та запозичені ресурси визначає банківську собівартість активних операцій, тобто операційний прибуток від розміщення ресурсів в активні операції по отриманню валового доходу банка [15].

Депозити до запитання - це кошти, що знаходяться на поточних, бюджетних рахунках, на кореспондентських рахунках комерційних банків і використовуються власниками залежно від потреби в цих коштах. Умови сплати процентів за залишками коштів за цими рахунками визначаються у двосторонніх угодах при відкритті цих рахунків.

Депозити на визначений строк - це кошти, що зберігаються на окремих депозитних рахунках у банку протягом установленого строку, який визначається при відкритті цих рахунків.

Строковими депозитами є також кошти, що отримані від інших комерцій-них банків як депозит (вклад) на конкретний строк.

Вклади(депозити) до запитання розміщуються в банку на поточному рахун-ку клієнта, який відкривається згідно Інструкція НБУ “ Про відкриття банками рахунків у національній та іноземній валюті” .

Вони використовуються для здійснення поточних розрахунків власника рахунку з його партнерами. За вимогою клієнта кошти з поточного рахунку у будь-який час можуть вилучатися шляхом видачі готівки, виконання платіжного доручення, сплати чеків або векселів. До вкладів до запитання прирівнюються внески з попереднім повідомленням банку про намір зняти гроші з рахунку (за умови, що термін повідомлення не перевищує 1 місяця). Вклади до запитання є нестабільними , що обмежує можливість їх використання банком для позичкових та інвестиційних операцій, тому власникам поточних рахунків сплачується низький депозитний процент або не сплачується зовсім (якщо залишок на рахунку є меншим, ніж обумовлено в договорі між клієнтом та банком). Кошти поточних рахунків є найбільш дешевими, тому банки намагаються залучити найбільшу кількість клієнтів , що дає можливість за рахунок разночасовості сплат з поточних рахунків оперувати часткою статистичного загального залишку коштів на поточних рахунках як короткочасними кредитними ресурсами (“овернайт”) , а другу частку використовувати як обов'язкову норму резервування залучених коштів на кореспондентському рахунку в НБУ [1].

Одним із видів вкладів до запитання є залишок коштів на прямих кореспон-дентських рахунках банків–резидентів та банків-нерезидентів, відкритих в комерційному банку згідно Положенню НБУ “ Про відкриття коррахунків банків - резидентів /нерезидентів в іноземній валюті та гривнях в банках України”.

Строкові вклади(депозити) – це кошти, що розміщені у банку на певний строк і можуть бути знятими після закінчення цього терміну або після попереднього повідомлення банку за встановлений період(як правило не менше 1 місяця по окремій статті депозитного договору). Вилучення строкових вкладів відбувається шляхом переказу грошей на поточний рахунок або видачею готівки через касу банка. Строкові вклади є для банків кращим видом депозитів, оскільки вони стабільні і зручні у банківському плануванні активних операцій банків. За ними сплачується високий депозитний процент, рівень якого диференцюється залежно від терміну, виду внеску, періоду повідомлення про вилучення, загальної динаміки ставок грошового ринку та інших умов.

Однією формою строкових вкладів , які , як правило, не передбачають дострокового вилучення коштів вкладником є депозитні та ощадні сертифікати.

1.2 Фінансовий потік активних операцій комерційного банку та резервів на зменшення його ризикованості (вихідний грошовий потік активів)

Кредит (від лат. Creditum – позичка, борг) є однією з найскладніших економічних категорій[1]

. Як економічна категорія кредит являє собою сукупність визначених економічних відносин. Їхнє відокремлення в окремий вид відбувається на основі особливостей суб'єктів і об'єктів цих відносин. З цих позицій кредит можна характеризувати як відносини між кредитором і позичальником із приводу зворотного руху вартості .

Кредитні операції - це відносини між кредитором і позичальником (дебітором) по наданню першим останньому визначеної суми коштів на умовах платності, терміновості, зворотності. Банківські кредитні операції підрозділяються на дві великі групи[2]

:

- активні, коли банк виступає в особі кредитора, видаючи позики;

- пасивні, коли банк виступає в ролі позичальника (дебітора), залучаючи гроші від клієнтів і інших банків у банк на умовах платності, терміновості, зворотності

Кредити розподіляються по терміну використання:

-термінові, надані на визначений у договорі термін ( коротко-( до 1 року), середньо-( від1 до 3 лат), довгострокові(понад 3 років));

- до запитання, видані на невизначений термін; за вимогою кредитора повинні бути повернуті у визначене їм час;

- прострочені, термін погашення яких, установлений кредитним договором, пройшов;

- відстрочені кредити, терміни погашення по який були перенесені на більш пізній термін.

Якщо кредити надаються під забезпечення, то вони називаються забезпеченими, чи ломбардними, а якщо без забезпечення – незабезпеченими, чи бланковими.

Банківський кредит - дуже зручна й у багатьох випадках незамінна форма фінансових послуг, яка дозволяє гнучко враховувати потреби конкретного позичальника і пристосовувати до них умови одержання позики (у відмінність, наприклад, від ринку цінних паперів, де терміни й інші умови позики стандартизовані).

Відповідно виділяється пряме банківське кредитування, коли кредитні відносини підприємства споконвічно виникають як відносини з банком, і непряме банківське кредитування, коли первісно виникають кредитні відносини між підприємствами, що згодом звертаються в банк у пошуках способу дострокового одержання коштів комерційного кредиту (за векселем).

Банківський кредит надається суб'єктам кредитування усіх форм власності у тимчасове користування на умовах раціонального кредитування , передбачених кредитним договором. Основними із них є: забезпеченість, повернення, строковість, платність та цільова направленість .

Основними джерелами формування банківських кредитних ресурсів є ресурси банку - власні кошти банків, залишки на розрахункових та поточних (валютних) рахунках, залучені кошти юридичних та фізичних осіб на депозитні рахунки до запитання та строкові, міжбанківські кредити та кошти, одержані від випуску цінних паперів.

До кредитних операцій належать активні операції банку, що пов'язані з наданням клієнтам залучених коштів у тимчасове користування (надання кредитів у готівковій або безготівковій формі, на фінансування будівництва житла та у формі врахування векселів, розміщення депозитів, проведення факторингових операцій, операцій репо, фінансового лізингу тощо) або прийняттям зобов'язань про надання коштів у тимчасове користування (надання гарантій, поручительств, авалів тощо), а також операції з купівлі та продажу цінних паперів за дорученням клієнтів і від свого імені (включаючи андеррайтинг), будь-яке продовження строку погашення боргу, яке надано в обмін на зобов'язання боржника щодо повернення заборгованої суми.

Міжбанківські кредити розподілені на два основних види, в яких виділені окремі підвиди кредитів [3]:

а) 151 Строкові депозити, які розміщені в інших банках

б)152 Кредити, які надані іншим банкам

Комерційні банки виконують наступний перелік операцій кредитування юридичних осіб [3]:

а) Кредити РЕПО – кредити під заставу цінних паперів клієнтів з умовою їх повернення при поверненні кредиту та сплати процентів

б) «Вексельні кредити» - кредитування за рахунок врахування векселів (виплати коштів клієнтам в обмін на право отримання коштів від векселедавця)

в) «Факторингові кредити» - кредитування за рахунок врахування факторингових угод(виплати коштів клієнтам в обмін на право отримання коштів за відпущені товари по дебіторській заборгованості покупців)

г) Кредити за внутрішніми торговими операціями

д) Кредити за експортно-імпортними операціями

е) Кредити в поточну діяльність клієнтів

ж) Кредити в інвестиційну діяльність (включаючі іпотечне кредитування)

з) Кредити у формі фінансового лізингу

и) Кредити, які надані органам державного управління

Згідно з „Планом рахунків в комерційних банках України” [3], комерційні банки виконують наступний перелік операцій кредитування фізичних осіб :

а) Кредити на поточні потреби

б) Кредити в інвестиційну діяльність

З метою зменшення банківських ризиків Національний банк установлює нормативи кредитного ризику, недотримання яких може призвести до фінансових труднощів у діяльності банку [4].

1.3 Фінансові потоки доходів, витрат та прибутку комерційного банку

Основною метою банківської діяльності є отримання доходу, що є основним джерелом та інструментом збільшення власного капіталу і покриття ризиків, пов’язаних із банківською діяльністю [8].

Доходи і витрати, які визнані банком, від здійснення банківських операцій згідно із Законом України "Про банки і банківську діяльність" [1] та від інших операцій, що здійснюються відповідно до законодавства України, з метою відображення та аналізу їх у фінансовій звітності слід розглядати як доходи і витрати, отримані в результаті операційної, інвестиційної та фінансової діяльності банку :

- витрати - це зменшення економічних вигод у вигляді вибуття активів чи збільшення зобов'язань, які призводять до зменшення власного капіталу (за винятком зменшення капіталу внаслідок його вилучення чи розподілу власниками);

- доходи - це збільшення економічних вигод у вигляді збільшення активів або зменшення зобов'язань, що призводить до збільшення власного капіталу (за винятком збільшення капіталу за рахунок внесків акціонерів);

- дивіденди - частина чистого прибутку, розподілена між учасниками (власниками) відповідно до частки їх участі у власному капіталі підприємства;

Аналіз доходів, витрат та прибутку, крім простого виміру результату діяльності банку, дозволяє визначити його фінансовий стан і якість його активів.

Головними факторами оцінки прибутковості банку є [7]:

1. Питома вага і рівень доходів та витрат банку відносно власного капіталу.

2. Стабільність доходів та витрат банку за минулі періоди.

3. Динаміка доходів та витрат банку за аналізований період (велика тривалість періоду дозволяє точніше визначити тенденції розвитку банку), аналіз виконання фінансових планів.

4. Структурний аналіз доходів та витрат банку, співвідношення процентних і непроцентних доходів та витрат.

5. Чистий процентний дохід, чистий непроцентний дохід, рівень, динаміка, структура джерел доходів, аналіз впливу на рівень загального доходу банку.

6. Чиста процентна маржа, чистий непроцентна маржа, рівень, достатність, тенденції розвитку, тимчасові коливання за аналізуємий період.

7. Частка доходів та витрат, що носять випадковий характер (наприклад, штрафи та пені) у сукупних доходах та витратах банку.

У результаті операційної діяльності в банку виникають такі доходи і витрати [6]:

- процентні доходи і витрати;

- комісійні доходи і витрати;

- прибутки (збитки) від торговельних операцій;

- дохід у вигляді дивідендів;

- витрати на формування спеціальних резервів банку;

- доходи від повернення раніше списаних активів;

- інші операційні доходи і витрати;

- загальні адміністративні витрати;

- податок на прибуток;

- непередбачені доходи і витрати.

Процентні доходи і витрати - операційні доходи і витрати, отримані (сплачені) банком за використання грошових коштів, їх еквівалентів або сум, що заборговані банку (залучені банком), суми яких обчислюються пропорційно часу і сумі активу або зобов'язання. До них належать:

- доходи (витрати) за операціями з коштами, розміщеними в інших банках (залученими від інших банків);

- доходи (витрати) за кредитами та депозитами, наданими (отриманими) юридичним та фізичним особам, та за іншими фінансовими інструментами, у тому числі за цінними паперами;

- доходи у вигляді амортизації дисконту (премії) за цінними паперами.

Комісійні доходи і витрати - операційні доходи і витрати за наданими (отриманими) послугами, сума яких обчислюється пропорційно сумі активу або зобов'язання чи є фіксованою; в окремих випадках суми їх можуть обчислюватися пропорційно часу і сумі зобов'язання. До комісійних доходів (витрат) належить така плата: за розрахунково-касове обслуговування; за операціями на валютному ринку з купівлі-продажу іноземної валюти для власних потреб та клієнтів (контрагентів); за операціями із цінними паперами від імені третіх осіб; за зберігання та управління цінними паперами; за відкриття рахунків; здійснення переказів; за позабалансовими операціями (надання гарантій, зобов'язань з кредитування) тощо.

Прибутки (збитки) від торговельних операцій - результат (прибуток чи збиток) від операцій з купівлі-продажу різних фінансових інструментів. У тому числі за операціями з цінними паперами, за операціями з іноземною валютою та банківськими металами банк визнає прибутки та збитки:

- від реалізації фінансових інвестицій;

- від змін в оцінці (переоцінці) інвестицій до справедливої вартості;

- від результату переоцінки активів і зобов'язань в іноземній валюті та банківських металах у разі зміни офіційного курсу гривні до іноземних валют (банківських металів).

Дохід у вигляді дивідендів - дохід, який виникає в результаті використання банком цінних паперів з нефіксованим прибутком.

Витрати на формування спеціальних резервів банку - це витрати на покриття можливих збитків від зменшення корисності активів банку та списання безнадійних активів.

Доходи від повернення раніше списаних активів - кошти, що надійшли для погашення заборгованості, яка була визнана банком безнадійною щодо отримання.

Інші операційні доходи і витрати - доходи і витрати від операцій, що не пов'язані з інвестиційною та фінансовою діяльністю, а також ті, що не включені у вищезазначені групи операційних доходів і витрат, зокрема:

- доходи (витрати) від оперативного лізингу (оренди);

- витрати на інкасацію;

- неустойки (штрафи, пені), що отримані (сплачені) за банківськими операціями, інше.

Загальні адміністративні витрати - операційні витрати, пов'язані із забезпеченням діяльності банків. До них належать витрати на утримання персоналу (заробітна плата, витрати на соціальне забезпечення, обов'язкові нарахування, страхування, додаткові виплати, премії, навчання тощо); амортизація необоротних активів; витрати на утримання та експлуатацію основних засобів і нематеріальних активів (ремонт, страхування), інші експлуатаційні витрати (комунальні послуги, охорона тощо); гонорари за професійні послуги (юридичні, аудиторські, медичні тощо); витрати на зв'язок (поштові, телефонні, факс тощо); сплата податків та інших обов'язкових платежів, крім податку на прибуток та інші витрати, спрямовані на обслуговування та управління банком.

Податок на прибуток - операційні витрати банку, пов'язані із сплатою податку відповідно до чинного законодавства України та з урахуванням вимог міжнародних стандартів бухгалтерського обліку і національних положень (стандартів) бухгалтерського обліку щодо визнання відстрочених податкових зобов'язань та податкових активів.

Непередбачені доходи (витрати) виникають у результаті надзвичайних подій, мають одноразовий характер, не повторюються по суті та визнаються за фактом події. До них належать утрати від стихійного лиха, пожеж, техногенних аварій тощо; суми страхового відшкодування та покриття втрат від надзвичайних ситуацій.

За результатами інвестиційної діяльності банк визнає:

- доходи (витрати) за операціями з реалізації (придбання) інвестиційних цінних паперів, у тому числі цінних паперів до погашення;

- доходи (витрати) за операціями із збільшення (зменшення) інвестицій в асоційовані компанії;

- доходи (витрати) за операціями із збільшення (зменшення) інвестицій у дочірні установи;

- доходи (витрати) від реалізації (придбання) основних засобів та нематеріальних активів тощо.

За результатами операцій, пов'язаних із фінансовою діяльністю, банк визнає:

- доходи (витрати) за операціями з цінними паперами власного боргу;

- доходи (витрати) за субординованим боргом;

- дивіденди, що сплачені протягом звітного періоду;

- доходи, які виникають у результаті випуску інструментів власного капіталу тощо.

Визнані банком доходи і витрати групуються за їх характером за відповідними статтями у фінансовій звітності "Звіт про фінансові результати".

Методологія аналізу доходів та витрат комерційного банку побудована за двома напрямками :

- статистично – динамічний індексний аналіз рядів абсолютних показників доходів та витрат за декілька звітних періодів [11] – “ горизонтальний аналіз” , оснований на теорії базових індексів;

- статистично – динамічний індексний аналіз структури агрегованих абоютних показників доходів та витрат за декілька звітних періодів [11] – “ вертикальний аналіз” , оснований на теорії ланцюгових індексів;

- коефіцієнтний статистично-динамічний аналіз відносних показників доходності, витратності та прибутковості банку [12];

- факторний аналіз впливу зміни основних агрегатів банківського балансу на зміну коефіцієнтних показників ефективності роботи банку [12];

Як вже було зазначено, фінансовим результатом діяльності комерційного банку є прибуток, розмір і динаміка, якого в основному залежить від його доходів та видатків. Аналіз прибутку комерційного банку складається із декількох елементів:

-аналіз доходів комерційного банку: структурний аналіз;

-аналіз видатків банку: структурний аналіз;

-аналіз фінансових коефіцієнтів прибутковості.

Метою аналізу доходів і витрат комерційного банку є:

- визначення і фінансове планування головних джерел отримання доходів та відповідних витрат за банківськими операціями;

- обґрунтування доцільності та перспективності окремих банківських операцій шляхом визначення структури формування і використання фінансових ресурсів та структури доходів і витрат.

Аналіз доходів і витрат є одним з найголовніших напрямків аналітичної роботи, оскільки дозволяє на підставі проведеного аналізу здійснювати контроль за рентабельністю банків, рівнем витрат банківських установ тощо.

Найважливішими показниками прибутковості діяльності комерційного банку є:

-дохід на активи;

-дохід на власний капітал.

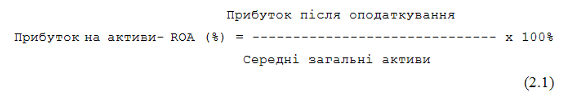

Дохід на активи (ROA – рентабельність активів) – це відношення прибутку після оподаткування до середньої вартості активів, виражений в відсотках.

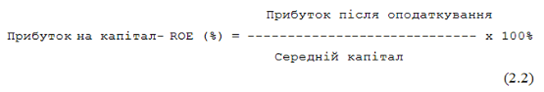

Дохід на власний капітал (ROE – рентабельність власного капіталу) – це відношення прибутку після оподаткування до середнього капіталу, виражений в відсотках.

Регулятивний капітал є одним з найважливіших показників діяльності банків, основним призначенням якого є покриття негативних наслідків різномунітних ризиків, які банки беруть на себе в процесі своєї діяльності, та за без-печення захисту вкладів, фінансової стійкості й стабільної діяльності банків [4].

Національний банк установлює норматив мінімального розміру регулятивного капіталу (Н1), якого всі банки зобов'язані дотримуватися.

Розділ 2. Аналіз поточних характеристик діяльності ВАТ „Міжнародний комерційний банк”

2.1 Загальна характеристика ВАТ „Міжнародний комерційний банк”

ВАТ "Міжнародний комерційний банк" (далі – МКБ або Банк) працює на фінансовому ринку України більше 12 років. Банк було зареєстровано в січні 1994 року в м. Черкаси як банк “Левада”, а пізніше у 1999 році реорганізовано за участю американського та австрійського капіталу. Завдяки цьому банк значно посилив свою присутність на українському ринку банківських та фінансових послуг. Назву банку було змінено на ВАТ “Міжнародний комерційний банк”, а його головний офіс розташувався у старовинному районі міста Києва - Подолі, у приміщенні Гостинного двору [26].

На початку травня 2001 року акціонери МКБ (м. Київ) та АКБ “Таврія”

(м. Сімферополь) прийняли рішення про приєднання банку “Таврія” до ВАТ “Міжнародний комерційний банк” шляхом об’єднання капіталів вказаних банків. Таке дружнє приєднання мало на меті збільшення кредитного потенціалу, зменшення собівартості банківського обслуговування, прискорене впровадження нових банківських технологій (особливо Інтернет-банкінгу), відкриття кредитних ліній в західних банках.

Окрім іноземного капіталу до банку залучені й вітчизняні інвестори:

1) Науково-дослідна та промислова компанія “Струм” (Вінниця), яка вико нує загально будівельні та спеціальні види робіт. Протягом декількох років компанія брала участь в програмах конверсії в рамках міжурядових угод США – Україна та виграла декілька тендерів, виступаючи субпідрядником для таких компаній, як Bechtel National Inc. (США), Morrison Knudsen Corporation (США) та Huges Aircraft Systems International (США).

2) Акціонерна компанія “КІНТО” (Київ) - провідний інвестиційний заклад, який торгує цінними паперами на українському ринку цінних паперів.

3) Компанія “ЕПІК” (Австрія) тримає 40% акцій компанії “КІНТО”.

4) Виставковий та концертний центр “Палац Спорту”(Київ) - відомий виставковий ценр в Києві.

На сьогоднішній день банк має філії в Черкасах, Одесі, Дніпропетровську, Києві, Сімферополі, Феодосії, Судаку, Харкові, Сумах, Львові та Вінниці, відділення в Керчі, Ялті, Євпаторії, де має свою постійну клієнтську базу.

Основним завданням банку є впровадження західних банківських технологій, використання індивідуального підходу до клієнтів, як юрідичних, так і фізичних осіб, розробка індивідуальних програм для постійних клієнтів. Також МКБ забезпечує повний спектр банківських послуг та високоякісне обслуговування клієнтів. Персонал банку висококваліфікований, більшість співробітників володіє іноземними мовами, навчалися або стажувалися за кордоном по міжнародних банківських програмах, а також набували практичного досвіду, працюючи у західних банках в Україні та за її межами.

Основним пріоритетом діяльності банку є максимальне задоволення потреб клієнтів. Його кредо: ”Банк, якому Ви можете довіряти”. Саме на розумінні клієнтів та їх потреб будується успіх банку.

Дніпропетровська філія ВАТ ”Міжнародний комерційний банк” була зареєстрована 13 грудня 2001року Управлінням Національного банку України в Дніпропетровській області. Протягом 2003 року Дніпропетровська філія ВАТ ”Міжнародний комерційний банк” відкрила відділення у м. Новомосковську та м. Павлоград.

ВАТ “Міжнародний комерційний банк” (м. Київ) у листопаді 2005 року завершив підписку на акції восьмої емісії в обсязі 9,06 млн. грн., що дозволило станом на 01.01.2006 року збільшити статутний капітал банку до 44,1 млн. грн.

Результати підписки затверджені загальними зборами акціонерів банку, що відбулися в Києві 4 листопада 2005 року. За підсумками підписки склад акціонерів суттєво не змінився.

Таким чином, на початок 2006 року статутний капітал ВАТ “Міжнародний комерційний банк” дорівнює 44,101 млн. грн. (станом на початок 2005 року – 35,041 млн.грн.) і складається з українського та іноземного - американського та австрійського ( частка 6,5%), - капіталу. Банк проводить свою діяльність на фінансовому ринку згідно ліцензії Національного банку України № 91 від 13.01.2000р. Остання ліцензія, яку отримав банк, нараховує 22 банківські операції з 30 загалом можливих.

Фінансовий результат ВАТ “МКБ” (м. Київ) за підсумками роботи у 2005 році склав 2,794 млн. грн. Чисті активи у порівнянні з 1 січня 2005 року збільшились на 64% і на1 січня 2006 року склали 466,807 млн. грн. Кредитний портфель (без врахування міжбанківських кредитів) за цей період збільшились на 72% — до 337,275 млн. грн. Вкладення в цінні папери виросли на 21% – до 15,742 млн. грн. Кошти клієнтів банку (поточні рахунки, депозити юридичних та фізичних осіб) виросли в 1,8 рази і на 1 січня 2006 склали 377,594 млн. грн.

Власний капітал банку за 2004 рік зріс на 23,75% і на 1 січня 2005 року склав 48,224 млн. грн.(38,969 млн.грн. станом на 1 січня 2004 року). За 2005 рік власний капітал банка зріс ще на 27,23% і на 1 січня 2006 року склав 61,359 млн.грн.

Максимально наближаючи послуги безпосередньо до споживача банк з січня 2005 року відкрив філію в Ужгороді, а також 14 відділень. На сьогодні регіональна мережа ВАТ “МКБ” включає 14 філій та 122 відділення в АР Крим, Вінницькій, Дніпропетровській, Донецькій, Закарпатській, Київській, Львівській, Одеській, Сумській, Харківській, Черкаській областях і в м. Києві.

Досвід в міжнародній банківській справі, поєднаний із знанням місцевого ринку та західним стилем системи управління, втілено в роботі МКБ, що дає можливість пропонувати клієнтам розвинені банківські послуги та кращі банківські продукти.

МКБ першим з українських банків втілив систему ведення бізнесу, яка передбачає індивідуальний підхід до кожного з клієнтів: менеджер по роботі з клієнтами виступає “зв’язуючою ланкою” між клієнтом та банком.

Рейтингові показники ВАТ “Міжнародний комерцйійний банк” в банківській системі України (164 комерційних банка), проведені Асоціацією українських банків станом на 01.01.2006 [24], мають наступні рівні:

1. Обсяг активів балансу – 466,81 млн.грн. (62 місце), що становить 0,237% від сумарних активів банківської системи України.

2. Обсяг кредитно-інвестиційного портфелю – 348,13 млн.грн. (64 місце).

3. Обсяг власного капіталу – 57,517 млн.грн.(87 місце).

4. Обсяг депозитів фізичних осіб – 255,787 млн.грн. (40 місце).

5. Обсяг депозитів юридичних осіб – 123,453 млн.грн.( 76 місце).

6. Фінансовий результат (прибуток 2005 року) – 2,794 млн.грн. (82 місце).

7. Обсяг статутного капіталу (капітал 1 рівня) – 7,385 млн.євро (87 місце), що перевищує мінімальне нормативне значення загального регулятивного капіталу(капітал 1+2 рівня) - 7,0 млн. євро, встановлене НБУ станом на 01.01.2006 року.

8. Рентабельність активів – 0,339 %, що в 2,5 рази нижче середнього рівня (1,07%) рентабельності активів банків в банківській системі України [25].

9. Рентабельність капіталу – 6,336 %, що на 24% нижче середнього рівня (8,43%) рентабельності власного капіталу банків в банківській системі України [25].

2.2 Економічна діагностика діяльності ВАТ „Міжнародний комерційний банк”

Аналіз динаміки розвитку ВАТ “Міжнародний комерційний банк” в мікросередовищі оцінюється динамікой та структурой розвитку основних статей його пасивів та активів, прибутковістю діяльності та рівнем досягнутої рентабельності відносно нормативних вимог [21]

В додатку А наведені таблиці показників статей балансів та звітів про фінансові результати для ВАТ “Міжнародний комерційний банк” за 2003 – 2006 роки [24], [25], [26].

На рисунках 2.1 – 2.2 наведена динаміка росту обсягів основних статей пасивів та активів балансу ВАТ “Міжнародний комерційний банк” у 2001 – 2006 роках [26].

За класифікацією Національного банку України ВАТ “Міжнародний комерційний банк” відноситься до 4 групи банків, в які входять банки з активами рейтинга від 55 до 156, тобто з обсягами активів балансу, меншими 550 млн.грн. В 4 групі малих банків (в яку входять практично 100 банків України) ВАТ “Міжнародний комерційний банк” займає 6-7 місця [24].

Аналіз фінансових характеристик діяльності досліджуємого в курсовій роботі ВАТ “Міжнародний комерційний банк” на фоні загальних характеристик та тенденцій розвитку банківської системи України виявив наступні особливості його розвитку за 2001 – 2006 роки :

1) При поступовому рості власного капіталу банку у 2001 – 2006 роках з рівня 29,37 млн.грн. (4 квартал 2001) до 62,04 млн.грн.(1 квартал 2006), тобто на +111,2 %, обсяги залучених коштів у 2001 –2006 роках зросли з рівня 127,49 млн.грн.(4 квартал 2001) до рівня 428,54 млн.грн.(1 квартал 2006), тобто на + 236,1 %, що в 2 рази більше темпу росту власного капіталу.

При цьому у другій половині 2004 року – першій половині 2005 року банк пройшов кризисну стадію, пов’язану з передвиборчим ажіотажем та песимістичними очікуваннями виборів Президента України у 2004 році (див. рис.2.1): за останні три квартали 2004 року обсяги залучених коштів зменшились з рівня 330,28 млн.грн. до рівня 237,05 млн.грн., тобто знизились на – 28,2 % за рахунок різкого віддоту строкових депозитів як фізичних так і юридичних осіб; тільки на кінець другого кварталу 2005 року обсяги залучених коштів знову зросли до рівня 1 кварталу 2004 року (343,0 млн.грн.) та почав різко зростати;

2) Аналіз структури кредитно-інвестиційного портфелю ВАТ “Міжнародний комерційний банк” за 2001 – 2006 роки показав (див.рис.2.2):

банк традиційно займається кредитуванням юридичних осіб (80 –82 % кредитно-інвестиційного портфелю), всі інші сектори активних операцій займають другорядне місце в стратегії банку;

з першого кварталу 2005 року банк тактично змінив напрямок кредитування, активізувавши кредитування фізичних осіб (12-13,5% кредитно-інвестиційного портфелю), застабілізувавши співвідношення кредитів юридичним та фізичним особам;

у другому кварталі 2004 року банк вклав 12,5 млн.грн. в придбання державних цінних паперів та отримав довгостроковий кредит НБУ рефінансування в 11,4 млн.грн., інша активність банку на ринку цінних паперів дуже обмежена ;

з другого кварталу 2005 року банк мінімізував міжбанківське кредитування, зменшивши його обсяги в 5 разів ;

зростання кредитно-інвестиційного портфелю банка з другого кварталу 2005 року забезпечується послідовним нарощуванням обсягів кредитів пропорційно юридичним та фізичним особам;

3) Аналіз портфелю залучених та запозичених коштів в ВАТ “Міжнародний комерційний банк” за 2001 – 2005 роки показав :

загальний обсяг валюти балансу зріс з рівня 156,9 млн.грн.(4 квартал 2001 року) до рівня 490,57 млн.грн.(1 квартал 2006 року), тобто темп росту відносно базового рівня 2001 року становить 312,7% а відповідно темп приросту – 212,7%;

обсяг залучених коштів юридичних осіб на поточних рахунках пасиву балансу зріс з рівня 26,83 млн.грн.(4 квартал 2001 року) до рівня 35,39 млн.грн.(1 квартал 2006 року), тобто темп росту відносно базового рівня 2001 року становить 131,9% а відповідно темп приросту – 31,9%;

обсяг залучених коштів юридичних осіб на строкові депозитні рахунки пасиву балансу зріс з рівня 16,72 млн.грн.(4 квартал 2001 року) до рівня 95,04 млн.грн.(1 квартал 2006 року), тобто темп росту відносно базового рівня 2001 року становить 568,4% а відповідно темп приросту – 468,4%;

обсяг залучених коштів фізичних осіб на поточних рахунках пасиву балансу зріс з рівня 0,764 млн.грн.(4 квартал 2001 року) до рівня 14,88 млн.грн.(1 квартал 2006 року), тобто темп росту відносно базового рівня 2001 року становить 1947,6% а відповідно темп приросту – 1847,6%;

обсяг залучених коштів фізичних осіб на строкові депозитні рахунки пасиву балансу зріс з рівня 19,2 млн.грн.(4 квартал 2001 року) до рівня 246,91 млн.грн.(1 квартал 2006 року), тобто темп росту відносно базового рівня 2001 року становить 1286,0% а відповідно темп приросту – 1186,0%;

Враховуючи наведену зміну структури залучених коштів, ВАТ “Міжнарод-ний комерційний банк” у 2006 році практично став ощадним банком, оскільки строкові депозити фізичних осіб перевищили частку у 50% (50,3% валюти балансу у 1 кварталі 2006 року).

Аналіз ефективності роботи та фінансової стійкості банку до ризиків бан-ківської діяльності проводимо згідно “ Інструкції про порядок регулювання діяльності банків в Україні” Національного банку України [4].

Згідно “Інструкції” [4], параметри обсягу та адекватності капіталу банку повинні відповідати наступним вимогам:

а) норматив Н1 – мінімального розміру регулятивного капіталу в євро (Регулятивний капітал банку складається з основного (1-го рівня) капіталу та додаткового (2-го рівня) капіталу. Основний капітал уважається більш незмінним, то і таким, що не підлягає передаванню, перерозподілу та повинен повністю покривати поточні збитки.

Додатковий капітал має менш постійний характер та його розмір піддається змінам.) :

на 01.01.2004 – не менше 5,5 млн.євро;

- на 01.01.2005 – не менше 6,0 млн.євро;

- на 01.01.2006 – не менше 7,0 млн.євро;

- на 01.01.2007 – не менше 8,0 млн.євро;

б) норматив Н2 – адекватності регулятивного капіталу/платоспроможності (Значення показника адекватності регулятивного капіталу визначається як співвідношення регулятивного капіталу банку до сумарних активів і певних позабалансових інструментів, зважених за ступенем кредитного ризику та зменшених на суму створених відповідних резервів за активними операціями та на суму забезпечення кредиту (вкладень в боргові цінні папери) безумовним зобов'язанням або грошовим покриттям у вигляді застави майнових прав)

не менше 10% для достатньо капіталізованих банків

більше 17% для добре капіталізованих банків

в) норматив Н3 – адекватності основного капіталу (Показник адекватності основного капіталу банку розраховується як співвідношення основного капіталу до загальних активів банку):

не менше 4% для достатньо капіталізованих банків;

більше 8% для добре капіталізованих банків

На рисунку 2.3 наведені результати розрахунків фактичного значення нормативу Н1 для ВАТ “Міжнародний комерційний банк” та його порівняння з нормативами НБУ у 2001 – 2006 роках. Як показують графіки на рисунку 2.4 на протязі 2001 – 2006 років банк виконує вимоги норматива Н1, але запас не перевищує 10 – 20%, тобто проблема нарощення власного капіталу для банку є критичною.

На рисунку 2.4 наведені результати розрахунків фактичних значень нормативів адекватності регулятивного та основного капіталу та порівняння їх з нормативними вимогами НБУ. Як видно з графіків рисунку 2.4 фактичні значення нормативів Н2,Н3 для ВАТ “Міжнародний комерційний банк” знаходяться в діапазоні – “добре капіталізований банк”.

Прибутковість комерційного банку може бути охарактеризована наступними коефіцієнтами.

Коефіцієнти прибутковості комерційного банку [19]

Двома найбільш важливими показниками аналізу прибутковості банку є показники прибутковості (рентабельності) активів та власного капіталу банку.

Коефіцієнт ROA може використовуватись як коефіцієнт для оцінки діяльності керівництва банку.

Коефіцієнт ROE є основним показником для акціонерів та майбутніх інвесторів банку, оскільки показує доцільність інвестування коштів в діяльність банку у порівнянні з альтернативним вкладенням капіталу в інші галузі з більш вищою рентабельністю.

Коефіцієнти ефективності діяльності комерційного банку

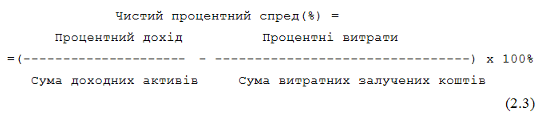

Чистий процентний спред - визначає здатність банку приносити прибуток у вигляді його доходу від процентної різниці підпроцентних активів та залучених коштів.

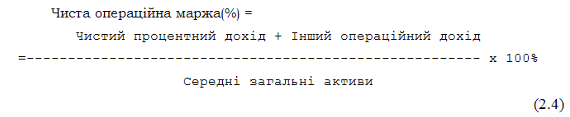

Чиста процентна маржа - показує залежність банку від непроцентних доходів. Збільшення цього коефіцієнта може свідчити про рівень диверсифікації в фінансових послугах чи нездорове намагання досягти спекулятивного прибутку, щоб замаскувати недостатність основного банківського доходу від процентів.

В таблиці 2.2 наведені результати розрахунків показників ефективності діяльності ВАТ “Міжнародний комерційний банк” у 2003 – 2005 роках.. На графіках рисунку 2.5 наведені результати розрахунку ROA та ROE за 2001 – 2006 роки.

Аналіз даних розрахунків, наведених в таблиці 2.2, показує, що:

динаміка рівня рентабельності роботи банка є негативною;

за 2004 - 2005 рік частка процентних доходів в операційних доходах знизилась з 53,0% до 44,2%, в той же час частка комісійних доходів зросла з 30% до 40%;

частка низькопроцентних активів (готівка, коррахунок в НБУ) зросла за 2004 –2005 роки з рівня 9,9% до 15,0%;

рівень чистого процентного спреда знизився з 8,02% до 5,99%;

рівень чистої операційної маржі знизився з 12% до 8,9%;

Таблиця 2.2

Результати розрахунків показників ефективності діяльності ВАТ “Міжнародний комерційний банк” у 2003 – 2006 рокахЯк показують результати, наведені в таблиці 2.2 та на графіках рисунку 2.5, за класифікацією CAMEL Національного банку України по показникам фінансових результатів діяльності у 2005 році ВАТ “Міжнародний комерційний банк” відноситься до низькорентабельних банків, у яких рентабельність активів ROA нижче порогу достатньої рентабельності в 1% (фактично – 0,823% за 2005 рік), а рентабельність власного капіталу ROE нижче порогу достатньої рентабельності у 10% (фактично – 6,336% за 2005 рік). У 1 кварталі 2006 року показники ROA та ROE ще знизились, тобто у банка є проблеми з підвищенням фактичної рентабельності роботи.

Для аналіза причин низькорентабельної роботи банку проведемо порівняльний аналіз його основних структурних характеристик з аналогами в банку – лідері ВАТ “Укрексімбанк” та усередненим банком банківської системи України.

Розділ 3. Порівняльний аналіз активності та ефективності діяльності ВАТ “Міжнародний комерційний банк” в банківській системі України

Розвиток банку в макросередовищі оцінюється порівнянням динаміки та структури розвитку основних статей його пасивів, активів та рентабельності діяльності з банком – лідером, положення якого на банківському ринку намагається досягнути банк, а також з загальним рівнем характеристик усередненого банку банківської системи України;

В якості банка – лідера для зовнішньоекономічної орієнтації діяльності ВАТ “Міжнародний комерційний банк” виберемо ВАТ “Державний акціонерний експортно-імпортний банк України”(8-10 рейтингове місце в банківській системі України [24]), в якості усередненого банка банківської системи України виберемо умовний банк у якого всі характеристики є 1/163 частини сумарних статей активів та пасивів балансу всіх 163 банків банківської системи України.

Укрексімбанк спеціалізується на обслуговуванні експортно-імпортних операцій і має великий досвід роботи у сфері міжнародних розрахунків. Банк входить в систему SWIFT- товариство всесвітніх міжбанківських фінансових телекомунікацій, членами якого є більш ніж 6 тисяч користувачів з 175 країн світу. Банк виконує банківські перекази в усі країни світу, використовуючи кореспондентські рахунки (НОСТРО ). Майже 70 банків України і країн СНД здійснюють банківські перекази через кореспондентські рахунки (ЛОРО), які відкриті в Укрексімбанку. Щомісячно системою SWIFT передається більш ніж 4000 повідомлень переказами. Банк працює як з фізичними, так і з юридичними особами, здійснюючи платежі за дорученням своїх клієнтів у мінімально допустимі терміни (сьогодні на сьогодні).

Основні сегменти зовнішньоекономічної діяльності Укрексімбанка:

Міжнародні розрахунки та операції

Документарні операції

Торгівельне фінансування

В Додатку Б наведені таблиці порівняльних показників статей балансів та звітів про фінансові результати для ВАТ “Міжнародний комерційний банк”, ВАТ “Державний акціонерний експортно-імпортний банк України” та сумарно для банківської системи України станом на 01.01.2006 за даними Національного банку України [25] та Асоціації українських банків [24].

Як показують результати порівняльного аналізу(див.рис.В.1 – В.12 Додатку В):

а) ресурсний портфель ВАТ „МКБ” характеризується:

- рівнем поточних коштів юросіб 9,7% від загального обсягу пасивів балансу банку, що нижче рівня цього виду ресурсів в середньому банку банківської системи (16,7%) та ще нижче рівня цього виду відносно „дешевого” ресурсу в АКБ „Укрексімбанк” (17,4%);

- рівнем строкових депозитів юросіб 16,8% від загального обсягу пасивів балансу банку, що вище рівня цього виду „дорогих” ресурсів в середньому банку банківської системи (15,6%) та вище рівня цього виду відносно „дорогих” ресурсів в АКБ „Укрексімбанк” (15,5%);

- рівнем поточних коштів фізросіб 4,2% від загального обсягу пасивів балансу банку, що нижче рівня цього виду „дешевих” ресурсів в середньому банку банківської системи (7,9%) та вище рівня цього виду відносно „дешевого” ресурсу в АКБ „Укрексімбанк” (3,6%);

- рівнем строкових депозитів фізосіб 50,6% від загального обсягу пасивів балансу банку, що значно вище рівня цього виду „дорогих” ресурсів в середньому банку банківської системи (26,6%) та ще вище рівня цього виду відносно „дорогих” ресурсів в АКБ „Укрексімбанк” (13,1%);

- рівнем коштів міжбанківського кредитування 4,4% від загального обсягу пасивів балансу банку, що нижче рівня цього виду ресурсів в середньому банку банківської системи (15,9%) та значно нижче рівня цього виду ресурсів „перемінної вартості” в АКБ „Укрексімбанк” (34,3%);

- рівнем коштів власного капіталу 13,1% від загального обсягу пасивів балансу банку, що вище рівня цього виду ресурсів в середньому банку банківської системи (12,65%) та вище рівня цього виду ресурсів в АКБ „Укрексімбанк” (10,3%);

б) кредитний портфель ВАТ „МКБ” характеризується:

- рівнем кредитів, наданих юрсособ, 59,0% від загального обсягу активів балансу банку, що вище рівня цього виду кредитів в середньому банку банківської системи (49,2%) та нижче рівня цього виду кредитів в АКБ „Укрексімбанк” (68,0%);

- рівнем кредитів, наданих фізособам, 10,9% від загального обсягу активів балансу банку, що нижче цього виду кредитів в середньому банку банківської системи (14,9%) та значно вище рівня цього виду кредитів в АКБ „Укрексімбанк” (0,9%);

- рівнем вкладення активів в цінні папери 3,4% від загального обсягу активів балансу банку, що нижче рівня цього виду активів в середньому банку банківської системи (5,5%) та вище рівня цього виду активв в АКБ „Укрексімбанк” (2,5%);

- рівнем наданих міжбанківських коштів іншим банкам 2,3% від загального обсягу активів балансу банку, що значно нижче рівня цього виду активів ресурсів в середньому банку банківської системи (11,4%) та ще нижче рівня цього виду активів в АКБ „Укрексімбанк” (13,4%);

Таким чином, ресурсна база ВАТ „МКБ” сформована переважно з „дорогих” строкових депозитів фізичних та юридичних осіб (у сумі 67,3% пасивів), в той час як ресурсна база лідера- АКБ „Укрексімбанка” має тільки 28,7% пасивів, сформованих за рахунок „дорогих” ресурсів. В той же час основа ресурсної бази АКБ „Укрексімбанка” – міжбанківські кредити перемінної ринкової вартості (34,3% пасивів) практично відсутня в ВАТ „МКБ” - 4,4%.

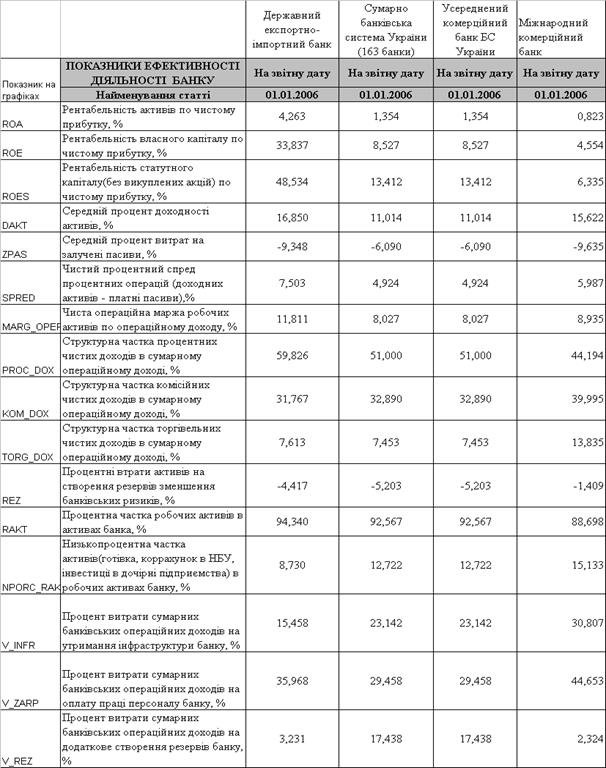

Таблиця 3.1

Результати порівняльних розрахунків показників ефективності діяльності ВАТ “Міжнародний комерційний банк”, ВАТ “Укрексімбанк” та усередненого банка банківської системи України за 2005 рік

Як показують результати порівняльного аналізу, наведені в таблиці 3.1 та на рисунку 3.1:

а) рівні прибутковості діяльності ВАТ „МКБ” характеризуються:

- рівнем чистого процентного среду 6,0% в процентних доходах банку, що вище рівня процентного спреду в середньому банку банківської системи (4,9%) та нижче процентного спреду в АКБ „Укрексімбанк” (7,5%);

- рівнем частки чистих процентних доходів в операційних доходах банку 44,2%, що нижче частки процентних доходів в середньому банку банківської системи (51,0%) та ще нижче частки процентних доходів в АКБ „Укрексімбанк” (59,8%);

- рівнем частки чистих комісійних доходів в операційних доходах банку 40,0%, що вище частки комісійних доходів в середньому банку банківської системи (32,9%) та ще вище частки комісійних доходів в АКБ „Укрексімбанк” (31,8%);

- рівнем частки торгівельних доходів (валюта) в операційних доходах банку 13,8%, що вище частки торгівельних доходів в середньому банку банківської системи (7,45%) та вище частки комісійних доходів в АКБ „Укрексімбанк” (7,61%);

б) рівні витрат діяльності ВАТ „МКБ” характеризуються:

- рівнем частки витрат на оплату праці персоналу від операційного доходу 44,6%, що вище рівня частки витрат на оплату праці в середньому банку банківської системи (30,0%) та вище рівня частки витрат на оплату праці в АКБ „Укрексімбанк” (36,0%);

- рівнем частки витрат на інфраструктуру діяльності операційного доходу 30,0%, що вище рівня частки витрат на інфраструктуру діяльності в середньому банку банківської системи (22,0%) та вище рівня частки витрат на інфраструктуру діяльності в АКБ „Укрексімбанк” (18,0%);

- рівнем частки витрат на створення резервів кредитних ризиків 2,3%, що значно нижче рівня частки витрат на створення кредитних резервів в середньому банку банківської системи (17,4%) та нижче рівня частки витрат на створення кредитних резервів в АКБ „Укрексімбанк” (3,2%);

Таким чином, реалізація політики підвищення процентної частки комісійних доходів та доходів від торгівельної діяльності на фоні політики підвищенного рівня витрат на розвиток інфраструктури та стимулювання персоналу банку привела к низьким порівняльним показникам рентабельності роботи ВАТ “МКБ”:

- рівень рентабельності активів у 2005 році становить 0,8% , що нижче рівня рентабельності активів в середньому банку банківської системи України (1,35%) та значно нижче рівня рентабельності активів в АКБ “Укрексимбанк” (4,26%);

- рівень рентабельності статутного капіталу у 2005 році становить 6,3% , що нижче рівня рентабельності статутного капіталу в середньому банку банківської системи України (13,4%) та значно нижче рівня рентабельності статутного капіталу в АКБ “Укрексимбанк” (48,0%);

Висновки

Активність фінансових операцій комерційного банку характеризується динамікою нарощування активів банку, джерелами росту яких є зростання власного капіталу та зростання залучених коштів.

За класифікацією Національного банку України ВАТ “Міжнародний комерційний банк” відноситься до 4 групи банків, в які входять банки з активами рейтинга від 55 до 156, тобто з обсягами активів балансу, меншими 550 млн.грн. В 4 групі малих банків (в яку входять практично 100 банків України) ВАТ “Міжнародний комерційний банк” займає 6 -7 місця.

Активність фінансових операцій ВАТ “Міжнародний комерційний банк” характеризується наступними показниками динаміки нарощування коштів в операціях:

- при поступовому рості власного капіталу банку у 2001 – 2006 роках з рівня 29,37 млн.грн. (4 квартал 2001) до 62,04 млн.грн.(1 квартал 2006), тобто на +111,2 %, обсяги залучених коштів у 2001 –2006 роках зросли з рівня 127,49 млн.грн.(4 квартал 2001) до рівня 428,54 млн.грн.(1 квартал 2006), тобто на + 236,1 %, що в 2 рази більше темпу росту власного капіталу;

загальний обсяг валюти балансу зріс з рівня 156,9 млн.грн.(4 квартал 2001 року) до рівня 490,57 млн.грн.(1 квартал 2006 року), тобто темп росту відносно базового рівня 2001 року становить 312,7% а відповідно темп приросту – 212,7%;

обсяг залучених коштів юридичних осіб на поточних рахунках пасиву балансу зріс з рівня 26,83 млн.грн.(4 квартал 2001 року) до рівня 35,39 млн.грн.(1 квартал 2006 року), тобто темп росту відносно базового рівня 2001 року становить 131,9% а відповідно темп приросту – 31,9%;

обсяг залучених коштів юридичних осіб на строкові депозитні рахунки пасиву балансу зріс з рівня 16,72 млн.грн.(4 квартал 2001 року) до рівня 95,04 млн.грн.(1 квартал 2006 року), тобто темп росту відносно базового рівня 2001 року становить 568,4% а відповідно темп приросту – 468,4%;

обсяг залучених коштів фізичних осіб на поточних рахунках пасиву балансу зріс з рівня 0,764 млн.грн.(4 квартал 2001 року) до рівня 14,88 млн.грн.(1 квартал 2006 року), тобто темп росту відносно базового рівня 2001 року становить 1947,6% а відповідно темп приросту – 1847,6%;

обсяг залучених коштів фізичних осіб на строкові депозитні рахунки пасиву балансу зріс з рівня 19,2 млн.грн.(4 квартал 2001 року) до рівня 246,91 млн.грн.(1 квартал 2006 року), тобто темп росту відносно базового рівня 2001 року становить 1286,0% а відповідно темп приросту – 1186,0%;

Враховуючи наведену зміну структури залучених коштів, ВАТ “Міжнарод-ний комерційний банк” у 2006 році практично став ощадним банком, оскільки строкові депозити фізичних осіб перевищили частку у 50% (50,3% валюти балансу у 1 кварталі 2006 року).

Ефективність фінансових операцій комерційного банку характеризується динамікою росту рівней рентабельності загальних активів банку та рентабельності власного капіталу.

Проведена в курсовій роботі економічна діагностика ефективності роботи банку ВАТ “Міжнародний комерційний банк” показала, що:

динаміка рівня рентабельності роботи банка є негативною;

за 2004 - 2005 рік частка процентних доходів в операційних доходах знизилась з 53,0% до 44,2%, в той же час частка комісійних доходів зросла з 30% до 40%;

частка низькопроцентних активів (готівка, коррахунок в НБУ) зросла за 2004 –2005 роки з рівня 9,9% до 15,0%;

рівень чистого процентного спреда знизився з 8,02% до 5,99%;

рівень чистої операційної маржі знизився з 12% до 8,9%;

Таким чином, за класифікацією CAMEL Національного банку України по показникам фінансових результатів діяльності у 2005 році ВАТ “Міжнародний комерційний банк” відноситься до низькорентабельних банків, у яких рентабельність активів ROA нижче порогу достатньої рентабельності в 1% (фактично – 0,823% за 2005 рік), а рентабельність власного капіталу ROE нижче порогу достатньої рентабельності у 10% (фактично – 6,336% за 2005 рік). У 1 кварталі 2006 року показники ROA та ROE ще знизились, тобто у банка є проблеми з підвищенням фактичної рентабельності роботи.

Для аналізу причин низькорентабельної роботи банку в курсовій роботі проведений порівняльний аналіз його основних структурних характеристик з аналогами в банку – лідері ВАТ “Укрексімбанк” та усередненим банком банківської системи України.

Як показали результати порівняльного аналізу:

- ресурсна база ВАТ „МКБ” сформована переважно з „дорогих” строкових депозитів фізичних та юридичних осіб (у сумі 67,3% пасивів), в той час як ресурсна база лідера- АКБ „Укрексімбанка” має тільки 28,7% пасивів, сформованих за рахунок „дорогих” ресурсів. В той же час основа ресурсної бази АКБ „Укрексімбанка” – міжбанківські кредити перемінної ринкової вартості (34,3% пасивів) практично відсутня в ВАТ „МКБ” - 4,4%.

- реалізація політики підвищення процентної частки комісійних доходів та доходів від торгівельної діяльності на фоні політики підвищенного рівня витрат на розвиток інфраструктури та стимулювання персоналу банку привела к низьким порівняльним показникам рентабельності роботи ВАТ “МКБ”:

а) рівень рентабельності активів у 2005 році становить 0,8% , що нижче рівня рентабельності активів в середньому банку банківської системи України (1,35%) та значно нижче рівня рентабельності активів в АКБ “Укрексимбанк” (4,26%);

б) рівень рентабельності статутного капіталу у 2005 році становить 6,3% , що нижче рівня рентабельності статутного капіталу в середньому банку банківської системи України (13,4%) та значно нижче рівня рентабельності статутного капіталу в АКБ “Укрексимбанк” (48,0%);

Проведене маркетингове дослідження сильних та слабких позицій ВАТ „Міжнародного комерційного банку” показало, що для підвищення ефективності банківських операцій банк повинен застосувати стратегію «нішерів» - концентрацію на окремій «ніші» ринку банківських послуг, а саме:

- найбільш привабливим сегментом ринку для банка є залучення валютних ресурсів закордонних банків та інвестиційне кредитування малих та середніх підприємств в Україні за рахунок залучених валютних кредитів, в основному, по програмі цільового кредитування Европейського банку реконструкції та розвитку(ЕБРР) для України;

- використовуючи акції ВАТ, як титул власності, банк може залучити під ці цінні папери низькопроцентні ресурси на міжнародному ринку банківського кредитування, тобто тимчасово рефінансувати кошти статутного капіталу, вкладені в основні фонди банку;

- враховуючи різницю рівнів плати за залучені еврокредити – 5,7 – 6,0 % на рік та рівень відсотків внутрішнього кредитування 20-22% річних в Україні, ВАТ „Міжнародний комерційний банк” має можливість отримати свою частину чистого прибутку на рівні 7 – 9% від суми кредиту в рік;

- підвищення доходності акцій ВАТ дозволить провести додаткову емісію та нарощування власного капіталу, а, відповідно, підвищити ліміт обсягів кредитування з боку ЕБРР, тобто підняти обсяги активних операцій кредитування.

Перелік використаної літератури

1. ЗАКОН УКРАЇНИ N 2121-III „Про банки і банківську діяльність” від 7 грудня 2000 року // Із змінами і доповненнями, внесеними Законами України станом від 22 грудня 2005 року N 3273-IV // Законодавчо-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

2. Закон України N 679-XIV “Про Національний банк України” від 20 травня 1999 року // Із змінами і доповненнями, внесеними Законами України станом від 10.01. 2002 року N 2922-III)// Законодавчо-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

3. Про затвердження Плану рахунків бухгалтерського обліку банків України та Інструкції про застосування Плану рахунків бухгалтерського обліку банків України // Постанова Правління Національного банку України від 17 червня 2004 року N 280 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 1 грудня 2005 року N 457) // Законодавчо-довідкова система законодавства України WWW.LIGA- ZAKON.COM.UA , квітень 2006 року

4. Про затвердження Інструкції про порядок регулювання діяльності банків в Україні // Постанова Правління Національного банку України від 28 серпня 2001 року N 368 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 1 листопада 2005 року N 407) // Законодавчо-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

5. Про затвердження Інструкції про порядок складання та оприлюднення фінансової звітності банків України // Постанова Правління Національного банку України від 7 грудня 2004 року N 598 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 13 березня 2006 року N 82) // Законодавчо-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

6. Правила бухгалтерського обліку доходів і витрат банків України // Постанова Правління Національного банку України від 18 червня 2003 року N255 // Законодавчо-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

7. Аналіз банківської діяльності: Підручник / А.М.Герасимович та ін.; За ред. А.М.Герасимовича. — К.: КНЕУ, 2003.— 599 с.

8. Банковское дело: Учебник /Под ред. О.И.Лаврушина – Москва, «Финансы и статистика», 1998 – 576 с.

9. Банківські операції: Підручник. – 2-ге вид., випр. і доп./ А.М.Мороз, М.І.Савлук, М.Ф.Пуховкіна та ін.; За ред. д-ра екон. наук, проф. А.М.Мороза. – К.: КНЕУ, 2002. – 476 с.

10. Банківські операції:Підручник/За ред.Міщенка В.І., Слав"янської Н.Г.- Київ:Знання-Прес,2006 .-727 с.

11. Банківський нагляд:Навчальний посібник / Міщенко В.І.;Яценюк А.П.; Коваленко В.В.;Коренєва О.Г.- К.: Знання, 2004.- 406 с.-(Вища освіта ХХI століття)

12. Банківський нагляд:Навчальний посібник / Мін-во освіти і науки України; Ун-т економіки та права "Крок";Грушко В.І.;Лаптєв С.М.; Любунь О.С.; Раєвський К.Є.- К.: ЦНЛ, 2004.- 264 с.

13. Васюренко О.В. Банківські операції : Навчальний посібник . – 4-те вид., перероблене і доповнене – Київ: Знання, 2004. – 324 с.

14. Васюренко О.В. Банківський менеджмент: Навчальний посібник . – Київ: Академія, 2001. – 313 с.

15. Васюренко Л.В., Федосік І.М. Ресурси комерційного банку: теоретичний та прикладний аналіз: Монографія. – Харків: ПП Яковлєва, 2003. – 88 с.

16. Гроші та кредит: Підручник / М.І. Савлук, А.М. Мороз, М.Ф. Пуховкіна та ін.: За заг. ред. М.І. Савлука. – К.: КНЕУ, 2001. – 602 с.

17. Кириченко О.А. Менеджмент зовнішньоекономічної діяльності: Навч. посіб. - 3-тє вид., перероб. і доп. - К.: Знання-Прес, 2002. - 384 с.

18. Примостка Л.О. Аналіз банківської діяльності: сучасні концепції, методи та моделі: Монографія. — К.: КНЕУ, 2002.— 316 с.

19. Примостка Л.О. Фінансовий менеджмент у банку: Підручник. — 2-е вид., доп. і перероб. — К.: КНЕУ, 2004. — 468 с.

20. Роуз П.С. Банковский менеджмент. Пер. с англ. со 2-го изд.— М.: «Дело ЛТД»,1995.— 768 с.

21. Синки, Дж. мл. Управление финансами в коммерческих банках. Пер. с англ. 4-го переработанного изд. / под ред. Р.Я.Левиты, Б.С.Пинкерса. — М.: 1994, Catallaxy.— 820 c.

22. Шевченко Р. І. Банківські операції : Навч.- метод. посіб. для самост. вивчення дисципліни / Київський національний економічний ун-т - К. : КНЕУ, 2000. - 160с.

23. Шевченко Р. І. Банківські операції : Навч.-метод. посіб. для самост. вивч. дисципліни / Київський національний економічний ун-т - К. : КНЕУ, 2003. – 276с.

24. Офіційний сайт Асоціації банків України // WWW.AUB.COM.UA

25. Офіційний сайт НБУ // www.bank.gov.ua

26. Офіційний сайт ВАТ “Міжнародний комерційний банк” // WWW.ICB.COM.UA

Додаток А

Таблиця А.1

Баланси ВАТ “Міжнародний комерційний банк” за 2003 – 2006 роки, тис.грн.

Таблиця А.2

Звіти про фінансові результати ВАТ “Міжнародний комерційний банк” за 2003 – 2006 роки, тис.грн.

Додаток Б

Таблиця Б.1

Порівняльні баланси “Міжнародного комерційного банку”, “Державного УКРЕКСІМБАНКУ” та банківської системи України(163 банки) на 01.01.2006, тис.грн.

Таблиця Б.2

Порівняльні звіти про фінансові результати “Міжнародного комерційного банку”, “Державного УКРЕКСІМБАНКУ” та банківської системи України(163 банки) на 01.01.2006, тис.грн.

[1]

Банковское дело: Учебник /Под ред. О.И.Лаврушина – Москва, «Финансы и статистика», 1998

[2]

Иванов В.М. Деньги и кредит. К.,1999, МАУП

|