курсова робота З ТЕМИ:

Аналіз діяльності банку ЗАТ „ПриватБанк”

ВСТУП

Основною метою роботи є фінансово-економічний аналіз діяльності комерційного банку й розробка на його основі пропозицій по вдосконалюванню діяльності банку.

Аналізований об'єкт – ЗАТ «ПриватБанк»

Аналізований період: 2003 - 2005 р.

Аналізовані показники:

· показники фінансових результатів (динаміка й структура доходів і видатків банку; динаміка показників прибутку; коефіцієнти рентабельності);

· показники фінансового стану (динаміка обсягу й структури власних коштів, показники достатності капіталу, економічних нормативів, ліквідності);

· аналіз кредитного портфеля банку.

Як інформаційна база для аналізу використана бухгалтерська звітність ЗАТ «ПриватБанк»» за 2003-2005 роки:

· бухгалтерський баланс;

· звіт про фінансові результати;

При проведенні аналізу використані наступні методи й прийоми: горизонтальний аналіз; вертикальний аналіз; аналіз коефіцієнтів (відносних показників); порівняльний аналіз; методи табличного й графічного подання результатів.

Аналіз фінансових результатів є основною складовою фінансового аналізу комерційного банку.

Основним показником, який узагальнює результати діяльності і свідчить про ефективність діяльності банку, є прибуток.

Прибуток - це фінансовий показник результативності діяльності банку. Його величина залежить від трьох «глобальних» компонентів: доходів, видатків і податків, сплачених до бюджету.

Визначення кінцевого фінансового результату діяльності банку передбачає аналіз:

- джерел прибутку;

- доходів комерційного банку: структурний аналіз, оцінка рівня доходів;

- видатків банку: структурний аналіз, оцінка рівня видатків;

- абсолютного розміру прибутку та факторів, що на нього впливають;

- фінансових коефіцієнтів прибутковості: вивчення динаміки коефіцієнтів, оцінку коефіцієнтів з погляду їх нормативного рівня факторний аналіз динаміки коефіцієнтів.

- фінансовим результатом діяльності комерційного банку є прибуток, який залежить переважно від співвідношення його доходів і видатків.

1. Характеристика установи комерційного банку ЗАТ КБ “ПриватБанк”

1.1 Загальна характеристика ЗАТ КБ “ПриватБанк”

ПриватБанк створений у вигляді відкритого акціонерного товариства з обмеженою відповідальністю та зареєстрований Національним банком України 19 березня 1992 року за № 92 і знаходиться за адресою : Набережна Перемоги, 50, 49094, Дніпропетровськ, Україна. У вересні 2000 року він був реорганізований в закрите акціонерне товариство. Основна діяльність ЗАТ КБ “ПриватБанк” (далі ПриватБанк) спрямована на надання банківських послуг юридичним і фізичним особам на території України і здійснюється згідно ліцензії Національного банку України, нормативно-правових актів України та Статутом банку. З самого початку своєї діяльності він зарекомендував себе як надійний та стабільний банк

Реклама

На сьогоднішній день ПриватБанк є одним з банків, які найбільш динамічно розвиваються в України, і займає лідируючі позиції банківського рейтингу країни. За станом на 1 січня 2006 року розмір чистих активів ПриватБанку складає 22 058 млн. грн. Статутний фонд банку складає 1 130 млн. грн., власний капітал - 2 034 млн. грн. Кредитний портфель банку складає 16,095 млрд. грн., в тому числі кредити фізичним особам - 6,356 млрд. грн. Фінансовий результат ПриватБанку за підсумками роботи 2005 року складає 475,655 млн. грн.

Наприкінці 2005 року в рамках рейтингу Best Bank Award журналу Global Finance третій рік поспіль визнає ПриватБанк "Кращим банком в Україні". Global Finance також в черговий раз визнав ПриватБанк кращим банком України за підсумками щорічного рейтингу Best Emerging Market Banks 2005. Авторитетний міжнародний фінансово-аналітичний журнал "The Banker" за результатами проведеного в 2000 і 2002 роках дослідження, привласнив ПриватБанку звання "The Bank of Year". Інший впливовий журнал - "Euromoney" п'ять років поспіль - у 1999, 2000, 2001, 2002 та 2005 роках визнає ПриватБанк кращим банком України.

В ході дослідження ринку банківських послуг, проведеного компанією GFK-USM, 19,8% опитаних жителів України назвали ПриватБанк найбільш привабливим для себе українським банком. ПриватБанк також має найбільш високий рівень впізнаваємості серед населення і найвищий показник привабливості: більше 26% опитаних, які знають бренд ПриватБанку, вважають його послуги і якість обслуговування найбільш привабливими.

ПриватБанк також є лідером серед українських комерційних банків за кількістю клієнтів: його послугами користується понад 16% населення України.

ПриватБанк має генеральну ліцензію Національного банку України на проведення банківських операцій та здійснює весь спектр банківських послуг, які є на вітчизняному ринку, з обслуговування корпоративних та приватних клієнтів відповідно до міжнародних стандартів. Довгостроковий інтерес клієнта – головний пріоритет у роботі банку. З клієнтами працює висококваліфікована команда спеціалістів та персональні менеджери, які несуть відповідальність за забезпечення якісного обслуговування, оперативне та точне задоволення потреб клієнта. Запроваджуючи нові види банківських послуг та постійно вдосконалюючи комплекс банківського обслуговування, на сьогодні банк обслуговує 350 тисяч корпоративних клієнтів та приватних підприємців і понад 9 мільйонів рахунків фізичних осіб. Обсяг залучених банком коштів юридичних осіб на 1 червня 2005 року становить 6 578 млн грн, у тому числі депозитний портфель юридичних осіб – 1 525 млн грн. Обсяг коштів фізичних осіб, залучених ПриватБанком, станом на 1 червня 2005 року становить 6,990 млрд грн (найвищий показник серед усіх українських банків), у тому числі депозитний портфель фізичних осіб – 5,348 млрд грн.

Реклама

Проводячи послідовну політику укріплення стабільності банку та вдосконалення якості обслуговування, ПриватБанк вважає одним з пріоритетних напрямів своєї роботи розвиток комплексу сучасних послуг для індивідуального клієнта. Зараз банк пропонує громадянам України понад 150 видів найсучасніших послуг, серед яких поточні, вкладні операції, карткові продукти, різноманітні програми споживчого кредитування, які здійснюються в партнерстві з провідними вітчизняними торговими, ріелтерськими компаніями та автовиробниками. ПриватБанк є уповноваженим Урядом України банком з виплати пенсій та соціальної допомоги громадянам, а також з виплати компенсацій жертвам нацистських переслідувань. Сьогодні свою пенсію та соціальні виплати у ПриватБанку отримує понад 1 мільйон громадян.

Національна мережа банківського обслуговування ПриватБанку, яка включає в себе 1 845 філій та відділень по всій Україні, дозволяє будь-якому клієнту отримати найвищий рівень обслуговування практично у будь-якому місці країни. Широке коло закордонних партнерів ПриватБанку не лише демонструє його визнання як повноправного учасника світової банківської системи, але й, найголовніше, дозволяє найбільш широко задовольняти потреби клієнтів банку, пов’язані з їх міжнародною діяльністю. ПриватБанк підтримує кореспондентські відносини з найбільшими іноземними банками, ефективно співпрацюючи з ними на різних сегментах фінансового ринку. ПриватБанк є уповноваженим банком з обслуговування кредитних ліній Світового банку реконструкції та розвитку (СБРР), Європейського банку реконструкції та розвитку (ЄБРР) і Українсько-Німецького Фонду, спрямованих на розвиток малого та середнього бізнесу.

ПриватБанк – лідер у сфері впровадження провідних банківських послуг.

ПриватБанк є визнаним лідером вітчизняного ринку платіжних карток. На сьогодні банком випущено понад 6,74 мільйона пластикових карток (40% від загальної кількості карток, емітованих українськими банками). У мережі обслуговування пластикових карток банку працює 2 306 банкоматів, пластикові картки банку приймають до оплати понад 16 тисяч торговельно-сервісних точок по всій Україні. Наявність широкої мережі обслуговування карткових продуктів дозволяє ПриватБанку активно впроваджувати послуги з автоматизованої видачі корпоративним клієнтам заробітної плати з використанням пластикових карток.

Так, понад 40% клієнтів банків, які оформлюють кредити на купівлю побутової техніки, користуються кредитними програмами ПриватБанку. Також послугами ПриватБанку користуються 27,8% усіх клієнтів депозитних програм, понад 26% клієнтів, які здійснюють обмін валюти. Близько 21% клієнтів українських банків обирають ПриватБанк для відкриття поточного рахунку та понад 15% користуються послугами банку під час здійснення грошових переказів.

Інноваційна політика ПриватБанку орієнтована на впровадження на українському ринку принципово нових, провідних банківських послуг, які надають клієнтам нові можливості управління своїми фінансами. ПриватБанк першим в Україні запропонував своїм клієнтам послуги Інтернет-банкінгу «Приват24» та GSM-банкінгу, а також послуги з продажу через мережу своїх банкоматів та POS-терміналів електронних ваучерів провідних операторів мобільного зв’язку та IP-телефонії.

Надійність та якість банківських операцій, які проводяться, багато в чому залежать від досвіду та компетентності спеціалістів банку. Сьогодні персонал банку – це команда висококваліфікованих фахівців, здатних оперативно вирішувати найскладніші задачі та задовольнити швидко зростаючі потреби клієнтів у банківському обслуговуванні. На сьогодні у банку працюють понад 23 тисячі співробітників, із них 2 400 – у головному офісі банку. Середній вік працівників банку становить 34 роки. Більшість працівників ПриватБанку (75%) мають вищу освіту, яка відповідає профілю займаної посади. У банку створені сприятливі умови для отримання вищої та післядипломної освіти, понад 50% співробітників щорічно підвищують свою кваліфікацію.

1.2 Органи управління ЗАТ КБ „ПриватБанк”

Банк з усіма своїми установами є єдиною системою і організовує свою роботу на основі поєднання, колегіальності і єдиноначальності в обговоренні питань керівництва діяльністю Банку.

Вищим органом управління Банку є Рада Банку.

Рада Банку:

* затверджує Статут Банку і вносить зміни в нього з послідуючою реєстрацією у Національному банку України в установленому порядку;

* обирає Голову, першого заступника і заступників Голови та членів Правління Банку;

* заслуховує звіт про діяльність Правління і затверджує зведений баланс Банку;

* вирішує основні питання, процентної і кредитної політики Банку - розглядає інші питання діяльності Банку.

Рішення Ради є правомірним, якщо в ньому беруть участь не менше як 3/4 її членів.

Постійно діючим виконавчим органом Ради Банку є правління, яке здійснює керівництво поточною діяльністю Банку і несе відповідальність за ефективність його роботи.

Правління складається з Голови Правління, першого заступника і заступників Голови та членів Правління, які обираються з числа осіб, що мають досвід практичної роботи в установах банків не менш як 3 - 5 років.

Члени правління несуть персональну відповідальність за шкоду, заподіяну Банку в результаті їх неправильних рішень.

Правління Банку:

* організує виконання рішень Ради Банку;

* розглядає проекти нормативно-методичних документів по обслуговуванню клієнтів Банку, визначає заходи щодо розвитку і удосконалення ощадної справи, безготівкових розрахунків, кредитування позичкозаймачів, вирішує кадрові питання;

* організує господарсько-комерційний розрахунок, методологію, прогнозування, обліку та звітності внутрішньобанківського контролю, забезпечення касового обслуговування і збереження цінностей Банку, автоматизації банківських операцій;

* розглядає проект зведених розрахункових кредитних і фінансових платежів Банку, річні звіти, баланси підвідомчих установ та зведений баланс Банку;

* визначає структуру, штати, чисельність, умови і розміри оплати праці апарату банку, а також систему оплати праці і матеріального стимулювання в його установах;

* розглядає матеріали ревізій і перевірок, звіти керівників установ Банку і приймає по них рішення;

* контролює додержання законодавства в Банку і його установах;

* визначає організаційну структуру, створює в установленому порядку установи Банку і представництва, а також реорганізовує і ліквідує їх;

* виносить рішення про притягнення до матеріальної відповідальності посадових осіб Банку;

* розглядає проекти наказів, інструкцій та інших вказівок Банку і приймає по них рішення;

* вирішує інші питання діяльності Банку, крім тих, що входять до компетенції Ради Банку.

Правління діє в межах своєї компетенції й підзвітне Раді Банку.

Правління Банку має право приймати рішення, якщо на його засіданні присутні не менш як 2/3 членів. Рішення Правління приймаються більшістю голосів членів Правління, які приймають участь в засіданні. При рівній кількості голосів, голос головуючого на Правлінні є вирішальним.

Рішення Правління проводиться в життя, як правило, постановами та наказами Голови Правління.

Голова Правління Банку несе персональну відповідальність за виконання покладених на Банк функцій і має право без доручення здійснювати діяльність від імені Банку.

Виконуючи свої функції, Правління Банку:

* організує роботу Правління Банку;

* видає накази, інструкції інші нормативні документи з питань діяльності Банку;

* розпорядження відповідно чинного законодавства майном і коштами Банку, представляє Банк у всіх організаціях як в Україні, так і за її межами, встановлює порядок підписання договорів, інших угод і зобов’язань і видачі доручень від імені Банку;

* затверджує штатний розклад, апарату Банку, а також положення про його структурні підрозділи;

* призначає і звільняє посадових осіб Банку згідно з переліком посадових осіб, визначеним Радою Банку, встановлює посадові оклади, заохочує працівників, які особливо відзначилися, накладає дисциплінарні стягнення;

* розподіляє обов’язки між заступниками Голови Правління Банку;

* має право доручати вирішення окремих питань, що входять до його компетенції, заступникам Голови, керівникам структурних підрозділів апарату Правління Банку і підвідомчих Банку установ і організацій.

Управління, філії і відділення Банку користуються правом юридичної особи від імені Банку, мають баланс, який входить до балансу Банку і здійснюють свою діяльність на основі положення про ці установи, що затверджуються Радою Банку.

Управління і відділення банку виконують усі операції, передбачені даним Статутом, і мають право:

* передавати грошові кошти, залучені ними, за плату Національному банку, а також використовувати їх для кредитування населення та здійснення інших банківських операцій;

* встановлювати на договірній основі розміри комісійної винагороди за послуги, що надаються;

* вести переговори і здійснювати співробітництво з іноземними фізичними та юридичними особами у встановленому законом порядку;

* приймати участь у встановленому порядку у створенні і діяльності спільних підприємств, компаній, банків, акціонерних та інших юридичних осіб в Україні та за кордоном.

Управління Банку мають право у встановленому Правлінням Банку порядку відкривати та закривати відділення. Відділення Банку за угодою з управлінням Банку мають право відкривати та закривати філіали.

Компетенція, відповідальність, функції та інші питання діяльності установ банку визначаються в Положенні про установи Банку.

Режим роботи установ визначається відділенням Банку у встановленому порядку.

У зв’язку з проведенням індексації і нарахуванням процентів операції по вкладам населення в перші три робочі дні нового року установами Банку не здійснюються.

Установи Банку ведуть бухгалтерський облік і подають звітність відповідно до загальних Правил, що встановлюються Національним банком України для комерційних банків.

Конкретний порядок бухгалтерського обліку, звітності і документообороту по операціях в Банку встановлюється Правлінням Банку з урахуванням вимог відомчих документів.

Операційним роком Банку вважається період з 1 січня по 31 грудня включно.

Банк складає річний баланс та звіт прибутків, збитків по формах і в строки, що встановлені Національним Банком України.

Порядок списання з балансу Банку встановлюється Радою Банку, якщо інший порядок списання не передбаченими законодавством.

Контроль за фінансово-господарською діяльністю установ Банку здійснюється його ревізійним апаратом у порядку, встановленому Радою Банку.

Контроль за додержанням Банком банківського законодавства України, економічних нормативів та інших нормативних актів, що стосуються діяльності Банку, здійснюється Національним банком України.

Часткове делегування повноважень Банком може здійснюватися шляхом укладення відповідних угод за рішенням Ради Банку.

Банк може бути ліквідовано або реорганізовано шляхом прийняття відповідного Закону України. У разі реорганізації Банку його майно передається правонаступнику, вказаному в цьому Законі.

1.3 Організація управління діяльністю банку в Сумський філії Приватбанку

Управління діяльністю Приватбанку в Сумський філії підрозділяються на три рівні:

* перший - менеджмент вищого рівня, тобто керівництво банку визначає основні напрямки розвитку діяльності банку. На цьому етапі формується основна місія, стратегічна мета банку;

* другий - менеджмент середнього рівня, - орієнтований на виконання завдань, необхідних для досягнення головної стратегічної мети. відповідальність за виконання цих завдань несуть керівники служб, підрозділів, начальники відділів;

* третій - менеджмент нижчого рівня, де відбуваються управління всередині самих функціональних одиниць з метою досягнення певних параметрів, нормативів, які представляють собою складові частини завдань підрозділів, відділень.

“Менеджмент” діяльності банку включає в себе не тільки сукупність принципів, методів, форм та засобів управління банком, але й повинен відображати якісну характеристику досягнених результатів від прийняття управлінських рішень за допомогою конкретних економічних показників. Це складає суть фінансового менеджменту. Отже конкурентоспроможність та платіжеспроможність банку визначаються, насамперед, раціональною організацією фінансів. Функції фінансового менеджменту покладені на відділ “економічного аналізу”, який знаходиться в підпорядкуванні заступника директора банку, його очолює начальник відділу, тут працює штат співро6ітників-економістів.

Основним завданням відділу економічного аналізу є проведення економічного розрахунку, який представляє собою порівняння у вартісній (грошовій) формі витрат та результатів банківської діяльності. Застосування комерційного розрахунку веде до досягнення однієї із основних цілей банку - одержання максимального прибутку при мінімальних витратах. За допомогою комерційного розрахунку, аналізу ринку та оточуючого світу можна розпізнати на ранньому етапі зміщення потреб.

Так, наприклад, інформація, яка надходить про наявність ресурсів з відділів короткострокового та довгострокового кредитування, проходить обробку у відділі економічного аналізу, тобто, яку кількість ресурсів надати тій чи іншій групі позичальників з метою одержання найбільшого прибутку при найменшому ризику, так як кожна група позичальників має свій певний рівень кредитоспроможності.

Кожна управлінська діяльність розпочинається з поставлених цілей. Процес стратегічного планування, що є однією з основних функцій менеджменту, починається з встановлення генеральної мети банку. Це планування проводиться керівництвом, тобто менеджментом вищого рівня. Від цього етапу планування відштовхується вся діяльність менеджменту банку.

Залучення грошових коштів від юридичних і фізичних осіб і розміщення їх на комерційних принципах в інтересах вкладників Банку і розвитку народного господарства: здійснення грошово-кредитного обслуговування громадян і підприємств, а також інших банківських операцій.

Відсутність стратегічного планування , а отже і конкретне визначення основної мети приводить до того, що усі банківські рішення, які не обумовлені необхідністю притримуватися основного напрямку функціонування кредитного інституту, визначеного в місії, будуть базуватися лише на індивідуальних якостях та цінностях вищого керівництва. Такі випадки часто призводять до розосередження і розпорошування зусиль, що негативно впливає на діяльність банку. Крім того виникають можливості прояву непослідовності в діях менеджменту, зумовлені складністю вибору пріоритетів та відсутністю початково поставленої мети.

Іншими словами, генеральна мета банку служить критерієм для всього послідуючого процесу прийняття управлінських рішень.

Оскільки потенціал банку різними способами аналізується при виборі основної мети, якої він буде притримуватися у своїй діяльності та виходячи з основної місії, банк в змозі визначити свою подальшу діяльність без метушні і не кидаючись із сторони в сторону. Вибір головної мети банку є відповідальний етап стратегічного планування, на якому важливо правильно підійти до масштабності постановки цілей, не опускатися до частковостей. Сильне звуження рамок мети діяльності банку обмежує можливості вищого керівництва розглядати ймовірні варіанти при прийнятті рішень.

Після того, як була сформована основна місія банку, керівництво ПриватБанку займається постановкою завдань, вирішення яких необхідне для досягнення основної мети. При цьому до уваги приймається потенціал зовнішнього середовища, внутрішні труднощі, внутрішні ресурси банку.

Таким чином, при формуванні завдань банку в першу чергу необхідна їх конкретизація. Але ця конкретизація не може проходити поза залежністю від впливу досить великого спектру активних факторів. Причому облік їх не завжди є простою справою. На більш низьких рівнях банку, - менеджмент середнього рівня, - тобто в підрозділах, відділах, службах, також приймаються їх власні програмні заяви.

Наприклад, управлінське рішення про надання кредиту пов’язане з необхідністю отримання наступної інформації: про попит на кредитні ресурси тієї чи іншої групи споживачів на ринку ( відділ маркетингу ), про ефективність вкладання кредитних ресурсів в ту чи іншу сферу (відділ економічного аналізу), інформації про кредитоспроможність позичальника, його ліквідності (робота по проблемах повернення кредиту ведеться службою безпеки банку), інформації про наявність кредитних ресурсів (відділ кредитування). Тобто ми можемо наочно побачити взаємозв’язок всіх організаційних служб та відділів в процесі прийняття управлінського рішення.

Для збільшення прибутку банку сприяють наступні цілі, які ми маємо змогу зобразити за допомогою схеми:

1. Місія банку.

2. Основна мета.

3. Максимізація одержаного прибутку.

4. Мобілізація вільних грошових коштів.

5. Підвищення ефективності управління пасивами.

6. Розширення асортименту банківських послуг.

7. Розвиток банківських послуг, що сприяють залученню депозитів.

8. Скорочення нераціональних витрат.

9. Покращення показника рентабельності активів.

10. Залучення кваліфікованих спеціалістів.

11. Зменшення банківського ризику.

В даному випадку ми маємо сукупність цілей чи дерево цілей. Мета повинна бути досяжною, ресурсозабезпеченою, контрольованою. Отже, проведемо аналіз даних цілей.

Для найбільшої ефективності банку вигідно функціонувати на межі ризику, тобто з найменшим забезпеченням активів власним капіталом. Для цього необхідно залучення грошових коштів. Це є однією з цілей банку. Реалізація цієї мети знаходиться у депозитній політиці банку, так як на основі депозитних операцій формується більша частина кредитних ресурсів. Але існує ряд труднощів, наприклад, відсутність достатнього досвіду управління депозитами. Це пов’язано з тим, що не завжди складалися планові баланси кредитних вкладень та ресурсів, що було викликано надмірною централізацією управління процесом формування та використання позичкового фонду. Саме так доводилося директивним порядком встановлювати розміри кредитування тієї чи іншої сфери, а це зменшувало можливість застосування комерційного кредиту.

Важливим інструментом депозитної політики є процент, який банк сплачує вкладникам за залучені ресурси. Сплата процентів за депозитними рахунками - основна стаття операційних витрат банку. Отже, банк не зацікавлений у досить високому рівні процентної ставки. Одночасно він змушений підтримувати такий її рівень, який був би привабливим для клієнтів. Тому на процент впливають строки та сума депозитів. Чим надійніші пасиви, тобто чим більший строк та сума депозиту, тим більший процент гарантує банк.

Створення все більшої кількості комерційних банків, які пропонують різноманітний спектр послуг, веде до посилення конкуренції в банківській сфері. Для зменшення витрат є свої напрямки, які включають підвищення рівня автоматизації, скорочення накладних витрат, гармонізація структури бази, тобто збільшення частки розрахункових та депозитних рахунків і зменшення частки дороговартісних інструментів (міжбанківських кредитів). Для цього потрібно створити в банку спеціальний підрозділ, який би цілеспрямовано займався тільки ресурсами, розумним зменшенням непроцентних доходів.

Показник рентабельності активів залежить від ефективності розміщення активів, структури кредитного портфеля, частки кредитних активів, які приносять дохід у сумарних активах.

В Сумський філії ПриватБанку широко застосовуються різні форми матеріального заохочення, такі як премія, матеріальна допомога, компенсації та інші форми грошових витрат, що сприяє залученню висококваліфікованих кадрів, спеціалістів.

Сукупність поставлених цілей є основою планування і прийняття управлінських рішень. Планування є однією з найважливіших функцій менеджменту. Питання планування, вироблення стратегії лежить в основі діяльності вищого менеджменту банку. Планування в ПриватБанку здійснюється безпосередньо на основі заходів, що викладені вище.

Як видно, процеси комунікації та прийняття рішень забезпечують взаємозв’язок та взаємозалежність всіх управлінських функцій. Цим досягається цілісність управлінського процесу, що в значній мірі сприяє підвищенню його ефективності.

Планування в ПриватБанку проводиться не тільки на вищому рівні, але й на рівні відділень та інших підрозділів. Це свідчить про те, що діяльність банку не повністю залежить від рішень, які приймаються у вищих ешелонах управління. Тобто, в основі планування лежить паралельна розробка стратегій на всіх рівнях банку при постійному врахуванні спільної мети. Надалі всі стратегії зводяться і виробляється інтегрована стратегія.

Організаційна структура банку є важливою складовою успішного досягнення цілей вибраної стратегії. Від того, як організований банк, як налагоджені в ньому відносини керівництва та підлеглих залежить вся його діяльність. Організація є однією з найважливіших функцій менеджменту.

Рішення про вибір структури організації в цілому приймається керівництвом вищого рівня. Керівники більш низьких рівнів допомагають в цьому, забезпечуючи необхідною інформацією і даючи одночасно свої пропозиції з приводу структури окремих підрозділів.

Реалізація однієї з цілей ПриватБанку - залучення кваліфікованих спеціалістів - дозволяє тому, хто відповідає за конкретний вид банківських послуг, мати в своєму підпорядкуванні достатньо кваліфікованих службовців, які мають досвід роботи в даній сфері, завдяки чому підвищується конкурентоспроможність банку в порівнянні з іншими, які організовані за іншими принципами. Крім того, орієнтація на окремі види послуг дозволяє найкращим чином координувати весь процес від створення нових послуг до доведення їх до кінцевого споживача. Все сприяє остаточній цілі – підвищенню фінансового результату.

Розділ 2. Аналіз фінансових результатів ЗАТ КБ “ПриватБанк”

2.1 Фінансово-економічна характеристика ЗАТ КБ “ПриватБанк” на 1 січня 2006 року

За станом на 1 січня 2006 року розмір чистих активів ПриватБанку складає 22 058 млн. грн. Статутний фонд банку складає 1 130 млн. грн., власний капітал - 2 034 млн. грн. Кредитний портфель банку складає 16,095 млрд. грн., в тому числі кредити фізичним особам - 6,356 млрд. грн. Фінансовий результат ПриватБанку за підсумками роботи 2005 року складає 475,655 млн. грн.

ПриватБанк має генеральну ліцензію Національного банку України на проведення банківських операцій та здійснює весь спектр банківських послуг, які є на вітчизняному ринку, з обслуговування корпоративних та приватних клієнтів відповідно до міжнародних стандартів. Довгостроковий інтерес клієнта – головний пріоритет у роботі банку. З клієнтами працює висококваліфікована команда спеціалістів та персональні менеджери, які несуть відповідальність за забезпечення якісного обслуговування, оперативне та точне задоволення потреб клієнта. Запроваджуючи нові види банківських послуг та постійно вдосконалюючи комплекс банківського обслуговування, на сьогодні банк обслуговує 309 тисяч корпоративних клієнтів та приватних підприємців і понад 9 мільйонів рахунків фізичних осіб. Обсяг залучених банком коштів юридичних осіб на 1 квітня 2005 року становить 6 017 млн. грн, у тому числі депозитний портфель юридичних осіб – 1 564 млн. грн. Обсяг коштів фізичних осіб, залучених ПриватБанком, станом на 1 квітня 2005 року становить 6,6 млрд. грн. (найвищий показник серед усіх українських банків), у тому числі депозитний портфель фізичних осіб – 5,278 млрд. грн.

У 2002 році ПриватБанк став першим українським банком, який подолав мільйонний рубіж емісії платіжних карток і твердо закріпив за собою лідерство на ринку карткових продуктів. Його частка у даному сегменті ринку банківських послуг збільшилась з 39% (в 2001 році) до 41%.

19 грудня 2003 року ПриватБанк успішно розмістив на європейському ринку трирічні облігації участі у кредиті ПриватБанку (єврооблігацій) на суму 100 млн. дол. США. Покупцями єврооблігацій ПриватБанку на первинному ринку стали найбільші банки і приватні інвестори з Великобританії, Данії, Греції й інших країн світу. Залучені банком кошти призначені для збільшення обсягів кредитування реального сектора економіки, юридичних і фізичних осіб. За допомогою випуску "євробондів" ПриватБанк одержав значний обсяг довгих доларових ресурсів, створив кредитну історію на відкритих ринках капіталів, підвищив свій імідж як надійної і прозорої структури, став першою фінансовою структурою і другою компанією України, що випустила "євробонди" на відкритих ринках капіталів

Розміщення облігацій участі у кредиті ПриватБанку (Loan Partіcіpatіon Notes) пройшло на стандартних міжнародних умовах для такого типу випуску. Лід-менеджер випуску - найбільший інвестиційний банк CSFB - після проведення презентацій ПриватБанку в Москві, Гонконгу, Сінгапурі, Лондоні, Женеві, Цюріху й Афінах установив даному випускові процентну ставку в розмірі 10,875%.

Банк одержав високі рейтинги і показав, як необхідно працювати на ринках, щоб забезпечити собі і країні довіру інвесторів. При цьому, ПриватБанк став першим банком в Україні, що одержав рейтинг Standard & Poor's, а також банком, що має рейтинги декількох найбільших міжнародних агентств. Зокрема , міжнародне рейтингове агентство Standard & Poor's надало облігаціям участі у кредиті ПриватБанку рейтинг "В-". Міжнародне рейтингове агентство Fіtch Ratіngs також надало "євробондам" ПриватБанку підсумковий довгостроковий рейтинг "В-".

2.2 Аналіз фінансового стану ЗАТ КБ „ПриватБанк”

Для аналізу фінансового стану ПриватБанка були взяті показники економічної діяльності банку за останні три роки (на 01.01.2004р., на 01.01.2005р., на 01.01.2006р.) які приведені в Додатках A, Б, В. Обсяг фінансово-аналітичної інформації дав можливість дослідити та прослідкувати динаміку тенденцій економічного розвитку банку, а також сприяв більш повній і об’єктивній оцінці показників.

Протягом 2005 року зобов'язання банків України зростали дещо нижчими темпами порівняно і з попереднім роком, і з темпами зростання регулятивного капіталу та активів.

За рік, що минув, обсяги банківських зобов'язань збільшилися на 32.7% (за 2004 рік - на 62.0%) і на 01.01.2006 р. становили 28 574.0 млн. грн. (43.4% із них - в іноземній валюті. Частка зобов'язань у пасивах за рік зменшилася з 87.1 до 86.3%.

Зростання банківських зобов'язань відбулося в основному за рахунок збільшення вкладів фізичних осіб (на 9 0936 млн. грн., або на 28.3%); коштів суб'єктів господарювання (на 12 1407 млн. грн., або на 43.4%); коштів Національного банку України (на 1 6857 млн. грн., або на 71.0%): коштів інших банків (на 2 3477 млн. грн., або на 31.3%); коштів небанківських фінансових установ (на 1 5187 млн. грн., або на 46.2%): коштів бюджету і позабюджетних фондів (на 520 7 млн. грн., або на 46.8%): кредитів, отриманих від міжнародних та інших фінансових організацій (на 749 3 млн. грн., або на 83.1%): інших зобов'язань (на 517 8 млн. грн., або на 9.2%).

Як і раніше, основну роль у ресурсному забезпеченні банків продовжували відігравати вклади населення. За 2005 рік їх обсяг збільшився на 28.3% і на 01.01.2006р. дорівнював 41 2069 млн. грн., або 35.5% від усіх зобов'язань фізичних осіб. Позитивним є те, що приріст вкладів відбувався в основному за рахунок строкових депозитів, які за рік збільшилися на 33.6% і на 01.01.2006 р. становили 33 2037 млн. грн. Такі зміни в динаміці і структурі вкладів за строками сприяють стабільності ресурсного забезпечення банків, що створює необхідні умови для довгострокового кредитування економіки.

Проаналізувавши баланс ПриватБанку за період з 01.01.2004р по 01.01.2006рр., зазначимо, що зобов’язання банку зросли на 7 887 853 923.79 грн., або 143,52%. Такі зміни пов’язуються зі збільшенням коштів клієнтів на 4 055 965 865.грн. та коштів банків на 1 559 381 256.грн.

Пасиви банку протягом 2003-2005рр. збільшилися на 8 581 932 333.29 грн., що обумовлюється нарощенням обсягів зобов’язань, але темпи зростання акціонерного капіталу значно більші.

За 2005 рік темпи зростання частки зобов’язань у структурі пасивів склали 11%, що значно менше темпів зростання акціонерного капіталу (34%). Нарощення обсягів власного капіталу банку в 2004 році вивели його на перше місце у банківській системі за значенням цього показника.

Протягом 2005 року у структурі зобов’язань найбільшу питому вагу продовжували займати кошти клієнтів (71%), проте їхня частка дещо зменшилася порівняно з 2004 роком (73%). Більш швидкими темпами протягом 2005 року зростали кошти банків (19,05%).

Збалансоване зростання активів і капіталу, поліпшення їх якості і структури сприяють стабільному функціонуванню банків, що є важливим фактором їх позитивного впливу на розвиток економіки України.

У 2005 році ризик високих темпів зростання дещо знизився. Активи збільшувалися нижчими, ніж 2004 року, темпами. Абсолютний приріст активів та основних їх складових не перевищив відповідного показника 2004 року. Так. загальні активи збільшилися на 34.1% (у 2004році - на 55.7%) і на 1 січня 2006 року досягли обсягу 141 5 млрд. грн. (38.8% із них - в іноземній валюті).

Основною частиною активів банків є кредитний портфель (68.7%). За 2005 рік він збільшився на 32.3% (за 2004 рік - на 57.1%) і на 01.01.2006р. становив 97 2 млрд. грн. (45% коштів - у іноземній валюті). Збільшення відбулося в основному за рахунок зростання обсягів кредитів, наданих суб'єктам господарювання, (на 14 9 млрд. грн.. або на 25.7%): кредитів, наданих фізичним особам (на 5 7 млрд. грн.. або на 64.4%); кредитів, наданих іншим банкам та строкових депозитів, розміщених у інших банках та в НБУ на 3,2 млрд. грн.. або на 48.1%).

Низькою залишається активність банків на фондовому ринку, про що свідчить зменшення частки вкладень у цінні папери в загальних активах із 6.2% до 5.8%.

Основною частиною портфеля цінних паперів банків є цінні папери на продаж - 5 6891 млн. грн.. або 69.7% від загальної суми, цінні папери до погашення становлять 2 1771 млн. грн.. або 26.7%. цінні папери у торговому портфелі - 104 3 млн. грн.. або 1.3%, цінні папери, вкладені в асоційовані та дочірні компанії. - 186 6 млн. грн.. або 2.3%. Великою у вкладеннях у цінні папери є також частка ОВДП та цінних паперів, що рефінансуються НБУ - 2 703 6 млн. грн. або 33.1% від загальної суми вкладень у цінні папери (на початок року цей показник становив 37.4%).

Розглянувши балансові показники діяльності ПриватБанк протягом 2003-2005 років, зазначимо, що банк зберігає позицію одного з лідерів за показником розміру активів. Так, станом на 01.01.2006р. загальні активи банку склали 14 982 344 049.97 тис. грн. Їхній обсяг зріс на 8 664 400 тис. грн.(133%) порівняно з 2004 роком. Така тенденція пов’язана з нарощенням кредитних та інвестиційних операцій. Разом з тим відбулося значне збільшення у статті “Основні засоби та нематеріальні активи” - 218,19%, що свідчить про покращення матеріально-технічної бази банку та про те, що він динамічно розвивається.

За даний період високими темпами нарощувався кредитний портфель банку. Особливої уваги заслуговує 2003 рік, коли більш ніж вдвічі збільшився кредитний портфель і станом на 1 січня 2004 року становив 5 мільярди 988 тис.грн. Станом на 1 січня 2006 року обсяг кредитного портфелю становив 12 мільярдів 81 тисяча. Слід зазначити, що в структурі кредитного портфелю випереджаючими темпами зростав обсяг кредитів наданих фізичним особам – 37,8% , в той час як кредитування юридичних осіб зросло на 15,3%. Разом з тим банк зберігає позицію лідера на ринку обслуговування та кредитування агропромислового комплексу.

Якщо аналізувати динаміку активів банку, то за період з 2004 по 2006 рік найбільшими темпами зростали статті “Кредити та заборгованість клієнтів”(314,85%) та “Цінні папери на продаж”(496,15%). Протягом 2005 року значно зросли високоліквідні активи баку, що зміцнює його фінансову стабільність.

2.3 Аналіз фінансових результатів ЗАТ КБ „ПриватБанк”

Одним із основних завдань для банків України є забезпечення фінансової стійкості та якісного розвитку за рахунок підвищення рентабельності діяльності.

Проведемо Аналіз фінансових результатів ЗАТ КБ „ПриватБанк” за даними звітності 2003-2005 років (див. додаток А). Для цього побудуємо таблицю 1 і розрахуємо темп росту і темп приросту, враховуючи, що базисний рік це 2003р. (на 28.02.2004), звітний – це 2005 р. (на 28.02.2006).

Таблиця 1 - Зведений баланс КБ ПРИВАТБАНК

| Найменування статті |

Сума (грн) |

Темп росту, % |

Темп приросту показника, % |

| на 28-02-2004 |

на 28-02-2005 |

на 28-02-2006 |

| Активи

|

| Готiвковi кошти в касi |

654 872 273 |

880 704 295 |

1 337 371 049 |

204,2% |

104,2% |

| Кошти в НБУ |

1 108 495 340 |

1 381 723 297 |

| Кошти на коррахунках "Ностро" |

740 948 471 |

369 892 897 |

374 626 123 |

50,6% |

-49,4% |

| Межбанкiвськi кредити |

628 021 157 |

2 292 660 192 |

2 363 832 108 |

376,4% |

276,4% |

| Вкладення в ОВДП |

76 693 752 |

51 760 143 |

| Кредити юридичним особам |

5 950 286 426 |

6 644 475 963 |

9 922 406 903 |

166,8% |

66,8% |

| Кредити фiзичним особам |

2 033 159 188 |

3 031 775 128 |

6 821 350 683 |

335,5% |

235,5% |

| Нарахованi доходи |

393 401 715 |

289 666 683 |

337 277 713 |

85,7% |

-14,3% |

| Цiннi папери |

192 891 769 |

709 672 036 |

138 404 608 |

71,8% |

-28,2% |

| Основнi засоби банка |

455 688 761 |

745 779 628 |

1 103 813 087 |

242,2% |

142,2% |

| Розрахунки по госп. дiяльн. |

55 458 275 |

0,0% |

-100,0% |

| Дебiторська заборгованiсть |

192 096 036 |

333 515 806 |

1 453 492 375 |

756,6% |

656,6% |

| Валютнi операцiї |

276 431 950 |

1 022 256 872 |

3 962 990 879 |

1433,6% |

1333,6% |

| Резерви пiд кредити |

-851 987 297 |

-1 326 018 572 |

-1 895 954 082 |

222,5% |

122,5% |

| Усього Активи:

|

10 721 268 722

|

16 179 570 021

|

27 353 094 884

|

255,1%

|

155,1%

|

| Пасиви

|

| Кошти на коррахунках "Лоро" |

45 785 351 |

-7 261 149 |

132 469 675 |

289,3% |

189,3% |

| Мiжбанкiвськi депозити |

363 080 571 |

177 496 869 |

2 112 908 998 |

581,9% |

481,9% |

| Кредити Нацiонального Банку |

18 609 706 |

533 940 143 |

0,0% |

-100,0% |

| Кредити мiжнарод. фiнанс.орг. |

605 591 865 |

18 520 209 |

529 099 693 |

87,4% |

-12,6% |

| Поточнi рахунки юр. осiб |

2 190 090 858 |

3 102 809 674 |

3 296 245 646 |

150,5% |

50,5% |

| Кошти бюджету |

19 255 511 |

15 802 700 |

67 057 122 |

348,2% |

248,2% |

| Депозити юридичних осiб |

971 500 589 |

2 540 419 613 |

2 943 261 114 |

303,0% |

203,0% |

| Поточнi рахунки фiзичних осiб |

1 106 403 526 |

1 255 661 325 |

2 328 389 299 |

210,4% |

110,4% |

| Депозити фiзичних осiб |

3 653 954 831 |

5 111 161 318 |

8 374 254 635 |

229,2% |

129,2% |

| Розрахунки за цiнними паперами |

179 336 715 |

50 346 342 |

21 020 360 |

11,7% |

-88,3% |

| Нарахованi витрати |

73 848 902 |

145 259 521 |

266 017 019 |

360,2% |

260,2% |

| Кредиторська заборгованiсть |

195 689 577 |

509 104 021 |

983 793 461 |

502,7% |

402,7% |

| Валютнi операцiї |

276 431 950 |

1 022 256 872 |

3 962 990 879 |

1433,6% |

1333,6% |

| Усього Пасиви:

|

9 699 579 952

|

14 475 517 459

|

25 017 507 900

|

257,9%

|

157,9%

|

| Капітал

|

| Статутний капiтал банка |

700 000 000 |

1 020 526 000 |

1 130 000 000 |

161,4% |

61,4% |

| Резерви банку |

185 530 721 |

371 088 446 |

638 269 072 |

344,0% |

244,0% |

| Результат минулих рокiв |

70 398 679 |

176 637 863 |

513 778 318 |

729,8% |

629,8% |

| Результат поточного року |

9 759 371 |

135 800 253 |

53 539 595 |

548,6% |

448,6% |

| Субординований борг |

56 000 000 |

0,0% |

-100,0% |

| Усього Капiтал:

|

1 021 688 770

|

1 704 052 562

|

2 335 586 984

|

228,6%

|

128,6%

|

Аналізуючи данні приведеної таблиці можна зробити висновок, що протягом двох років активи банку збільшилися на 16631 млн. грн. (відповідно на 155,1%), пасиви на 153179 млн. грн. (відповідно 157,9%), а капітал протягом двох років збільшився на 1313 млн. грн. (відповідно на 128,6%).

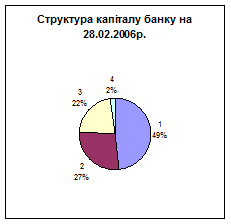

Для наочності за даними таблиці 1 побудуємо графіки (рис. 1 і рис. 2).

Рис. 1

Рис. 2

Порівняно з попереднім роком у 2004-му сумарний прибуток банків збільшився на 52.7%.

Дещо поліпшилися показники ефективності діяльності в цілому по системі. Так, рентабельність активів підвищилася з 1.04 до 1.07%. капіталу - із 7.61 до 8.43%.

Протягом 2005 року банківські доходи зростали вищими темпами, ніж витрати, що обумовило поліпшення співвідношення цих показників, яке за підсумками 2005 року становили 20 0723 млн. грн. Цього досягнуто за результатами року дорівнювало 93.7% (у 2003 році- 94.1%).

Протягом 2005 року в структурі доходів сталися такі зміни: на 0.6 відсоткового пункту зменшилася частка процентних доходів, на 1,8 - комісійних. Водночас частка інших операційних доходів на 2.6 п.п. зросла. Незмінною залишилася частка результату від торговельних операцій. Як бачимо, в умовах зменшення ролі процентних доходів у зв'язку зі зниженням процентних ставок за кредитами банки переорієнтувалися на інші джерела доходів, зокрема - на операційні доходи.

Витрати порівняно з 2004 роком зросли на 43.3% і за станом на 01.01.2006 р. дорівнювали 18 8096 млн. грн. Збільшення відбулося за рахунок зростання процентних витрат - на 2 8393 млн. грн.. або на 57.8%; комісійних - на 116.0 млн. грн.. або на 30.2%; інших операційних витрат - на 377.7 млн. грн.. або на 47.1%; загальних адміністративних витрат - на 1 7040 млн. грн.. або на 35.2%; вирахувань у резерви - на 691 9 млн. грн.. або на 40.1%.

Банки мають таку структуру витрат: процентні становлять 7 755.8 млн. грн. (41.2% від загальної суми витрат); комісійні - 500 2 млн. грн. (2.7%), інші операційні витрати - 1 1799 млн. грн. (6.3%); загальні адміністративні витрати - 6 5463 млн. грн. (34.8%); відрахування в резерви - 24172млн. грн. (12.9%); інші витрати – 410 2 млн. грн. (2.1%).

Зміни, що протягом 2005 року відбулися в структурі витрат, позитивно вплинули на рентабельність діяльності банків.

Проведемо фінансовий аналіз ПриватБанку за даними звітності 2003-2005 років.

Надійність та фінансова стійкість банку протягом 2002-2005 років підвищилась. Про це свідчить зростання власного капіталу швидкими темпами. Також слід сказати, що показники маневреності та незалежності власного капіталу не перевищували допустимих значень, що свідчить про те, що банк є фінансово стійким.

Як вже зазначалося, позитивною тенденцією в діяльності ПриватБанку є збільшення рівня капіталізації банку. Це забезпечує підвищення інвестиційного потенціалу, розширення операцій з різними групами клієнтів, зміцнює довіру до банку.

Щодо управління ліквідністю, то ця позиція – одне з пріоритетних завдань банківського менеджменту. Разом із стандартним набором інструментів банк використовує і власні методики, щодо визначення запасів ліквідності, оцінок, розрахунків ризиків, тощо, забезпечуючи точний аналіз та якісне управління. Розроблено план управління ліквідністю у випадку кризових ситуацій, здійснюється довгострокове та оперативне прогнозування цієї позиції, моделюється стан ліквідності та зміни зовнішніх і внутрішніх факторів.

Оперативне управління здійснюється казначейством банку. Постійно аналізуються структура активів та зобов’язань, розриви та відхилення від встановлених норм.

Що стосується управління фінансовими ризиками, то у банку дотримуються процедури визначення та затвердження лімітів, регулярно проводиться моніторинг кредитного портфеля, сформовано необхідні страхові резерви під активні операції.

З метою розробки та дотримання необхідних процедур усіма підрозділами банку, від центрального офісу до філіалу, створені та діють спеціалізовані комітети: з управління активами та пасивами, кредитні, тарифні та ін.

Важливою складовою запобігання надмірним кредитним ризикам є формування достатніх резервів. Формування резервів під можливі витрати з активних операцій здійснюється банком згідно з вимогами НБУ та відповідно до нарощування обсягів кредитування. Загальний обсяг сформованих резервів під кредитні ризики станом на 01.01.2006 рік становив 1 286 911 170.74 тис. грн.

Для визначення ефективності діяльності ПриватБанку проведемо розрахунок деяких показників (табл. 2) та проаналізуємо структуру та динаміку змін показників доходів та витрат банку.

Таблиця 2 - Динаміка основних показників ефективності фінансової діяльності ПриватБанку протягом 2003-2005 років

| Показник

|

Рекомендоване значення, %

|

2003 р.

|

2004 р.

|

2005 р.

|

| Рентабельність капіталу |

- |

0,73% |

1,29% |

1,40% |

| Рентабельність активів |

0,75-1,5 |

0,09% |

0,15% |

0,19% |

Проаналізувавши дані таблиці 1. слід зазначити, що спостерігається позитивна тенденція до підвищення показників ефективності діяльності банку. Так, рентабельність активів поступово зростає, проте, показник ще не досягає рекомендованого значення (0,75%-1,5%). Рентабельність капіталу підвищилась з позначки 0,73% у 2004 році до рівня 1,40% у 2005 році. Така тенденція свідчить про зростання платоспроможності банківської установи.

Протягом 2003-2005 років доходи банку збільшилися на 3 121 437 тис. грн. В основному, такі зміни відбулися за рахунок збільшення процентних доходів на 2 227 783 тис.грн., комісійних доходів – на 340 448 тис. грн. та торговельних доходів – на 407 278 тис. грн. Найбільшими темпами зростали торговельні доходи – 302,80% та інші банківські операційні доходи- 302,80%.

Станом на 1 січня 2006 року доходи ПриватБанку становили 5 024 831 тис.грн., що більше на 1 158 560 тис. грн , ніж попереднього року. Найбільшими темпами зростали торговельні та комісійні доходи: 75,87% та 50, 61% відповідно.

Структуру доходів банку на звітну дату зображено на рисунку 3.

Рис. 3 - Структура доходів ПриватБанку станом на 01.01.2006 р.

Основна частина доходів банку припадає на процентні доходи – 60%, менша частина належить комісійним доходам – 33%. Інші статті доходів займають незначну частину.

Витрати банку протягом 2003-2005 років мали тенденцію до зростання. Абсолютне відхилення складало 1 03 409 тис. грн. Проте, зростання витрат меншими темпами (123,27%), ніж доходів (124,14%) обумовило збільшення чистого прибутку на 13 972 тис. грн.(326,83%).

За даний період процентні витрати збільшилися на 401 480 тис.грн. Також суттєвий вплив на загальний розмір витрат мали інші небанківські операційні витрати які з 2003 по 2006 рік збільшилися на 473 438 тис. грн.; та витрати на утримання персоналу, які за цей період зросли на 155 377 тис. грн.

Протягом 2005 року витрати ПриватБанку зросли на 551 906 тис. грн.

Суттєві зміни відбулися в наступних статтях витрат: інші небанківські операційні витрати зросли на 266 528 тис. грн.; процентні витрати – на 212 425 тис. грн. Зменшення на 909 тис. грн. відбулося у статті „Інші банківські операційні витрати ”.

Досить суттєвими є витрати банку на утримання персоналу, які станом на 1 січня 2006 року складали 406 018 тис. грн.

Найбільшими темпами зростали комісійні витрати та небанківські: 71,82% та 61,94% відповідно. Приріст процентних витрат за 2005 рік склав 44,26%.

Слід зазначити, що за період, що аналізується процентні та комісійні доходи зростали меншими темпами, ніж процентні та комісійні витрати .

Розглянемо детальніше структуру витрат.

Як показано на рисунку 4.”Структура витрат ПриватБанку станом на 01.01.2006 р.”, найбільшу питому вагу в структурі витрат мають процентні витрати - 34 % та інші небанківські операційні витрати – 35%. На нашу думку така структура витрат не є оптимальною для банку як з точки зору ефективності діяльності, так і кінцевих фінансових результатів. Цілком нормальним для банку є те, що в його структурі переважають процентні витрати, бо вони є результатом діяльності по залученню коштів, які потім спрямовуються на отримання доходів.

Велику частку в структурі посідають витрати на утримання персоналу - 20%. Слід приділити значну увагу та розробити заходи по їх скороченню.

За період з 2003 по 2005 рік чистий прибуток зріс на 13 972 тис. грн.(326,83%), та на 1 січня 2006 року досяг рівня 18 247 тис. грн. Це обумовлюється більшими темпами зростання доходів (124,14%) над витратами (123,27%).

Найбільші темпи зростання прибутку відмічено в 2004 році (167,50%), що обумовлюється збільшенням обсягів активних операцій, зокрема значного нарощення кредитного портфелю, низькими темпами зростання комісійних та процентних витрат порівняно з тими ж статтями доходів.

Рис. 4 - Структура витрат ПриватБанк станом на 01.01.2006 р.

Зважаючи на те, що прибуткова діяльність є необхідною умовою фінансової надійності, основними напрямами забезпечення стабільної прибуткової діяльності банку у подальшому повинні бути зростання та поліпшення якості й структури активів за рахунок збільшення частки саме дохідних активів, що сприятиме збільшенню доходів, та зниження рівня банківських витрат, насамперед за рахунок загальних адміністративних витрат, зокрема - на утримання персоналу. Банкам необхідно диверсифікувати дохідні джерела, вживати заходів щодо зменшення ризиків, збільшення обсягу власного капіталу.

Отже фінансове становище банку є стабільним. Поступово збільшується його надійність та фінансова стійкість. До речі, не може не втішати і той факт, що останнім часом до банку проявляють значний інтерес потенційні інвестори, зокрема міцні західні банківські структури, що хотіли б придбати акції ПриватБанку. Такий інтерес є яскравим доказом стабільного фінансового стану банку. Адже, жодному інвестору навіть на думку не спаде вкладати кошти у структуру або бізнес, які мають проблеми та недостатній рівень надійності.

Для наочності вище сказаного приведемо графіки на яких відображена динаміка збільшення фінансового результату ПриватБанку за останні три роки. Джерелом інформації є мережа Internet, а саме інформація Української асоціації комерційних банків. По данним побудуємо таблицю фінансових результатів ПриватБанку за 2003-2005 рр. (Табл..3.)

Таблиця 3 - Фінансовий результат ПриватБанку за 2003-2005 рр. (млн. грн.)

| №п/п |

Дата |

Фінансовий результат |

Питома вага (%)** |

Прибутковість статутного капіталу (%) |

Прибутковість активів (%) |

| 1 |

На 1.01.2004р. |

28,932 |

7,177 |

7,23 |

0,34 |

| 2 |

На 1.01.2005р. |

206,571 |

24,544 |

29,510 |

1,396 |

| 3 |

На 1.01.2006р. |

221,599 |

19475 |

16,611 |

1,141 |

За даними, наведеними в таблиці 3. побудуємо графіки (рис. 5. і 6).

Рис. 5 - Фінансовий результат ПриватБанку (2003-2005 рр.)

Рис. 6 - Прибутковість статутного капіталу і активів (%)

Згідно опублікованих в Віснику НБУ даних про фінансові результати українських банків на 1.01.2006р. представимо таблицю (Табл. додатку В) з результатами 1-ї групи (10 банків) і на її основі побудуємо графіки (Рис.7 і 8).

Рис. 7 - Процентний і операційний доходи українських банків 1-ї групи (на 1.01.2006 р.)

Рис. 8 - Чистий прибуток українських банків 1-ї групи (на 1.01.2006 р.)

Висновки

Ефективне функціонування національної економіки, її розвиток разом з постійним зростанням добробуту населення не уявляється можливим без вирішення завдань забезпечення ефективного функціонування банківської системи та її основних елементів – комерційних банків.

У висновках зазначимо, що наявність повноцінної та адекватної інформаційної бази управлінського обліку, досліджені та вдосконалені підходи до контролю, аналізу і прогнозування прибутковості банку, дозволяють використовувати методи та прийоми комплексного аналізу при плануванні діяльності банку.

Досліджуючи комплекс питань, пов’язаних з проблемами підвищення прибутковості банку, ми дійшли до висновку не тільки необхідності використання комплексного аналізу при оцінці діяльності банку, а й необхідності глибокого розуміння факторів впливу, їх складових, тенденцій та перспектив подальшого розвитку. Складність організації і технологій роботи сучасного банку вимагає знань не тільки методик, а й адекватного інформаційного та технічного забезпечення, постійного вдосконалення систем управління, наявності оптимальних технологій продажу банківських продуктів, високого рівня освіти та культури банківської справи. Дане дослідження допомагає у вирішенні питання щодо методичного посилення управління прибутковістю банку з врахуванням складності організації роботи сучасного банку та великого розмаїття факторів, що впливають на його прибуткову і надійну роботу.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1. Банківський менеджмент: Навч. посіб. для вищ. навч. закл. / О. Кириченко, І. Гіленко, А. Ятченко. – К.: Основи, 1999. – 671 с.

2. Дмитренко М. Управління фінансами банку // Вісник НБУ. – 2002. – № 11. – С. 29.

3. Інструкція про порядок регулювання діяльності банків в Україні: Постанова Правління Національного банку України № 368 від 28.08.2001.

4. Інструкція про порядок регулювання та аналіз діяльності комерційних банків: Постанова Правління Національного банку України № 141 від 14.04.2001.

5. Методика розрахунку економічних нормативів регулювання діяльності банків в Україні: Постанова Правління Національного банку України № 489 від 28.08.2001.

6. Растяпін А., Губенко І. Планування фінансових показників діяльності комерційних банків на основі лінійних регресій них моделей // Вісник НБУ. – 2001. – № 6. – С. 21–23.

7. Савлук М.І., Мороз А.М., Пуховкіна М.Ф., Лазепко І. М., Шамова І. В. Гроші та кредит: Підручник / Ред. М.І. Савлук. – К.: КНЕУ, 2001. – 602 с.

8. Ширинская Е.Б., Пономарева Н.А., Купчинский В.А. Финансово-аналитическая служба в банке: Практ. пособие. – М., 1998. – 144 с.

9. Мережа Інтернет

Додаток А

Зведений баланс КБ ПРИВАТБАНК за 28-02-2006

| Найменування статті

|

Сума

|

| Активи

|

| Готiвковi кошти в касi |

1 337 371 048.51 |

| Кошти в НБУ |

1 381 723 296.95 |

| Кошти на коррахунках "Ностро" |

374 626 122.79 |

| Вкладення в ОВДП |

51 760 142.95 |

| Межбанкiвськi кредити |

2 363 832 108.31 |

| Кредити юридичним особам |

9 922 406 902.90 |

| Кредити фiзичним особам |

6 821 350 682.63 |

| Нарахованi доходи |

337 277 713.28 |

| Цiннi папери |

138 404 607.50 |

| Основнi засоби банка |

1 103 813 086.54 |

| Дебiторська заборгованiсть |

1 453 492 374.70 |

| Валютнi операцiї |

3 962 990 878.51 |

| Резерви пiд кредити |

-1 895 954 081.99 |

| Усього Активи:

|

27 353 094 883.58

|

| Пасиви

|

| Кошти на коррахунках "Лоро" |

132 469 675.43 |

| Мiжбанкiвськi депозити |

2 112 908 997.74 |

| Кредити мiжнарод. фiнанс.орг. |

529 099 692.67 |

| Поточнi рахунки юр. осiб |

3 296 245 645.52 |

| Кошти бюджету |

67 057 121.60 |

| Депозити юридичних осiб |

2 943 261 114.04 |

| Поточнi рахунки фiзичних осiб |

2 328 389 298.91 |

| Депозити фiзичних осiб |

8 374 254 634.66 |

| Розрахунки за цiнними паперами |

21 020 360.22 |

| Нарахованi витрати |

266 017 019.23 |

| Кредиторська заборгованiсть |

983 793 461.35 |

| Валютнi операцiї |

3 962 990 878.51 |

| Усього Пасиви:

|

25 017 507 899.88

|

| Капiтал

|

| Статутний капiтал банка |

1 130 000 000.00 |

| Резерви банку |

638 269 071.57 |

| Результат минулих рокiв |

513 778 317.62 |

| Результат поточного року |

53 539 594.51 |

| Усього Капiтал:

|

2 335 586 983.70

|

| Найменування статті

|

Сума

|

| Активи

|

| Готiвковi кошти в касi |

880 704 294.89 |

| Кошти в НБУ |

1 108 495 340.35 |

| Кошти на коррахунках "Ностро" |

369 892 897.31 |

| Вкладення в ОВДП |

76 693 752.20 |

| Межбанкiвськi кредити |

2 292 660 191.94 |

| Кредити юридичним особам |

6 644 475 962.68 |

| Кредити фiзичним особам |

3 031 775 127.74 |

| Нарахованi доходи |

289 666 683.12 |

| Цiннi папери |

709 672 036.04 |

| Основнi засоби банка |

745 779 627.71 |

| Дебiторська заборгованiсть |

333 515 806.49 |

| Валютнi операцiї |

1 022 256 871.79 |

| Резерви пiд кредити |

-1 326 018 571.53 |

| Усього Активи:

|

16 179 570 020.73 |

| Пасиви

|

| Кошти на коррахунках "Лоро" |

-7 261 148.60 |

| Мiжбанкiвськi депозити |

177 496 869.16 |

| Кредити мiжнарод. фiнанс.орг. |

18 520 209.41 |

| Кредити Нацiонального Банку |

533 940 143.07 |

| Поточнi рахунки юр. осiб |

3 102 809 673.58 |

| Кошти бюджету |

15 802 699.99 |

| Депозити юридичних осiб |

2 540 419 613.21 |

| Поточнi рахунки фiзичних осiб |

1 255 661 325.13 |

| Депозити фiзичних осiб |

5 111 161 318.24 |

| Розрахунки за цiнними паперами |

50 346 341.90 |

| Нарахованi витрати |

145 259 520.85 |

| Кредиторська заборгованiсть |

509 104 021.19 |

| Валютнi операцiї |

1 022 256 871.79 |

| Усього Пасиви:

|

14 475 517 458.92 |

| Капiтал

|

| Статутний капiтал банка |

1 020 526 000.00 |

| Резерви банку |

371 088 446.04 |

| Результат минулих рокiв |

176 637 862.55 |

| Результат поточного року |

135 800 253.22 |

| Усього Капiтал:

|

1 704 052 561.81 |

| Найменування статті

|

Сума

|

| Активи

|

| Готiвковi кошти в касi |

654 872 273.33 |

| Кошти на коррахунках "Ностро" |

740 948 470.58 |

| Межбанкiвськi кредити |

628 021 156.70 |

| Кредити юридичним особам |

5 950 286 425.61 |

| Кредити фiзичним особам |

2 033 159 187.75 |

| Нарахованi доходи |

393 401 715.28 |

| Цiннi папери |

192 891 768.98 |

| Основнi засоби банка |

455 688 760.65 |

| Розрахунки по госп. дiяльн. |

55 458 274.64 |

| Дебiторська заборгованiсть |

192 096 036.20 |

| Валютнi операцiї |

276 431 949.69 |

| Резерви пiд кредити |

- 851 987 297.29 |

| Усього Активи:

|

10 721 268 722.12 |

| Пасиви

|

| Кошти на коррахунках "Лоро" |

45 785 350.87 |

| Мiжбанкiвськi депозити |

363 080 570.62 |

| Кредити Нацiонального Банку |

18 609 706.00 |

| Кредити мiжнарод. фiнанс.орг |

605 591 864.82 |

| Поточнi рахунки юр. осiб |

2 190 090 858.22 |

| Кошти бюджету |

19 255 510.68 |

| Депозити юридичних осiб |

971 500 589.05 |

| Поточнi рахунки фiзичних осiб |

1 106 403 525.62 |

| Депозити фiзичних осiб |

3 653 954 831.26 |

| Розрахунки за цiнними паперами |

179 336 715.43 |

| Нарахованi витрати |

73 848 902.27 |

| Кредиторська заборгованiсть |

195 689 577.15 |

| Валютнi операцiї |

276 431 949.70 |

| Усього Пасиви:

|

9 699 579 951.69 |

| Капiтал

|

| Статутний капiтал банка |

700 000 000.00 |

| Резерви банку |

185 530 720.69 |

| Результат минулих рокiв |

70 398 678.53 |

| Результат поточного року |

9 759 371.21 |

| Субординований борг |

56 000 000.00 |

| Усього Капiтал:

|

1 021 688 770.43 |

Додаток Б

Достатні та критичні значення показників

| Показники |

Достатні значення |

Критичні значення |

| 1 |

2 |

3 |

| Розмір капіталу, грн. |

20000000 |

1000 |

| Розмір активів, грн. |

100000000 |

10000 |

| Коефіцієнт платоспроможності, % (відношення власного капіталу до чистих активів, що характеризує достатність капіталу |

25 |

3 |

| Прибутковість капіталу, % (відношення прибутку до власного капіталу) |

40 |

0 |

| Прибутковість активів, % (відношення прибутку до активів) |

10 |

0 |

| Коефіцієнт миттєвої ліквідності, % (відношення високоліквідних активів(каса, коррахунок в НБУ та інших банках) до зобов’язань до запитання. Показує, яка частина зобов’язань може бути сплачена негайно). |

100 |

10 |

| Генеральний коефіцієнт ліквідності, % (відношення ліквідних активів (каса, коррахунки і власний капітал) до всіх зобов’язань. Характеризує здатність банку при неповерненні виданих позик задовільнити вимоги кредиторів. |

100 |

20 |

| Коефіцієнт якості активів, % (показує на скільки термінові депозитні інструменти та власний капітал покривають видані кредити). |

100 |

20 |

| Якість роботи на між банківському ринку, % (відношення суми виданого кредиту і чистих активів до суми залученого міжбанківського кредиту і чистих активів. Характеризує політику банку в галузі управління активами і пасивами). |

100 |

30 |

| Коефіцієнт ресурсної бази, % (відношення власного капіталу до всіх зобов’язань. Характеризує ступінь забезпеченості своїх зобов’язань власними ресурсами). |

30 |

5 |

| Коефіцієнт ефективності, % (показує оптимальність значення відношення власного капіталу до чистих активів. Характеризує ефективність проведення банком операцій). |

90 |

0 |

| Коефіцієнт якості пасивів, % (відношення коштів на розрахункових рахунках та коррахунках до всіх зобов’язань). |

70 |

0 |

Додаток В

Вагові коефіцієнти для різних категорій користувачів інформації

| Показники |

Користувачі інформації

|

| Топ-менеджери |

Кліент банки |

Інші |

| Розмір капіталу |

8.44 |

8.27 |

8.78 |

| Розмір активів |

7.67 |

7.09 |

7.11 |

| Коефіцієнт платоспроможності |

7.56 |

8.91 |

8.56 |

| Прибутковість капіталу |

9.67 |

6.82 |

8.44 |

| Прибутковість активів |

9.11 |

7.36 |

7.22 |

| Коефіцієнт миттєвої ліквідності |

7.44 |

8.18 |

8.00 |

| Генеральний коефіцієнт ліквідності |

6.44 |

7.45 |

7.22 |

| Коефіцієнт якості активів |

4.67 |

5.73 |

6.00 |

| Якість праці на міжбанківському ринку |

5.78 |

5.64 |

6.76 |

| Коефіцієнт ресурсної бази |

6.78 |

7.65 |

6.89 |

| Коефіцієнт ефективності |

6.56 |

6.09 |

5.11 |

| Коефіцієнт якості пасивів |

7.33 |

4.36 |

5.44 |

Додаток Г

Загальні показники оцінки прибутковості

| Коефіцієнт

|

K

|

01.01.2004

|

01.01.2005

|

01.01.2006

|

| ROA

(Прибуток / Активи) |

1 |

3,77% |

1,56% |

0,28% |

| Прибуток / Продуктивні активи (ПА) |

2 |

5,61% |

2,43% |

0,47% |

| ROE

(Прибуток / Капітал) = ROA*EM = PM*AU*EM |

3 |

12,46% |

5,87% |

1,45% |

| Доходи / Капітал |

4 |

143% |

137% |

135% |

| Прибуток / Зобов'язання |

5 |

5,40% |

2,12% |

0,35% |

| PM

(Прибуток / Доходи) |

6 |

9% |

4% |

1% |

| ЧПД / Доходи |

7 |

21% |

22% |

28% |

| Чистий непроцентний дохід ("Тягар") / Доходи |

8 |

-13% |

-18% |

-27% |

| AU

(Доходи / Активи) |

9 |

43% |

36% |

26% |

| Процентні доходи / Активи |

10 |

21% |

17% |

14% |

| Непроцентні доходи / Активи |

11 |

22% |

19% |

13% |

| EM

(Мультиплікатор капіталу = Активи / Капітал) |

12 |

3,30 |

3,77 |

5,11 |

| Доходні активи / Капітал |

14 |

2,22 |

2,42 |

3,09 |

| Рентабельність АК

= Прибуток / Акціонерний капітал |

15 |

116% |

40% |

10% |

| Чиста процентна маржа (ЧПМ)

= ЧПД / Активи |

16 |

9% |

8% |

7% |

| ЧПД / Продуктивні активи

|

17 |

14% |

12% |

12% |

| Процентний спред

|

18 |

13% |

14% |

15% |

| Структура доходів, витрат та прибутку |

| Непроцентні доходи / Доходи |

19 |

51% |

52% |

49% |

| Непроцентні витрати / Витрати |

20 |

69% |

73% |

77% |

| "Тягар" / Прибуток = 100% - ЧПД / Прибуток |

21 |

-1,45 |

-4,10 |

-25,17 |

| Витрати / Доходи

|

22 |

91% |

96% |

99% |

| Процентні витрати / Доходи |

23 |

28% |

26% |

23% |

| Процентні витрати / Процентні доходи |

24 |

57% |

54% |

45% |

| Непроцентні витрати / Доходи |

25 |

63% |

70% |

76% |

| Непроцентні витрати / Непроцентні доходи |

26 |

125% |

134% |

156% |

| Достатня маржа= Операційні витрати / Продуктивні активи |

27 |

30% |

23% |

16% |

| Операційні доходи / Продуктивні активи |

28 |

64% |

56% |

43% |

| Окупність витрат = Прибуток / Витрати

|

29 |

10% |

4% |

1% |

| ЧПД / Процентні витрати |

30 |

0,76 |

0,84 |

1,22 |

| "Тягар" / Непроцентні витрати |

31 |

-0,20 |

-0,25 |

-0,36 |

| Коеф-т собівартості банківських продуктів = (Витрати - Небанк.доходи) / ПА

|

32 |

58% |

54% |

43% |

| Прибуток / Витрати на утримання персоналу |

33 |

59% |

26% |

5% |

ДОДАТОК Д

Схема організації розподілу доходів та витрат (основні принципи)

| Х |

Зони виникнення доходів/витрат |

Зони виник-нення доходів та витрат від основної (банківської) діяльності |

Зони виникнення адміністративно-управлінських доходів/витрат та доходів/вит-рат по забезпеч-ченню основної діяльності |

Зони виникнення загальнобанківських доходів/витрат |

Всього |

| № п/п |

Х |

Профіт-центри (підрозділи бізнес-напрямків) |

Менеджмент та підрозділи підтримки |

Банк в цілому (статті доходів/ витрат не ідентифіковані за підрозділом) |

| А |

Б |

В |

Г |

Д |

Е |

| Вид доходів/витрат |

| 1 |

Прямі доходи |

В1 |

Г1 |

Х |

Е1=В1+Г1 |

| 2 |

Прямі витрати |

В2=В2.1+В2.2 |

Г2=Г2.1+Г2.2 |

Х |

Е2=В2+Г2 |

| 2.1. |

Операційні |

В2.1 |

Г2.1 |

Х |

Е2.1=В2.1+Г2.1 |

| 2.2 |

На утримання персоналу |

В2.2 |

Г2.2 |

Х |

Е2.2=В2.2+Г2.2 |

| 2.3 |

Матеріальні та інші |

В2.3 |

Г2.3 |

Х |

Е2.3=В2.3+Г2.3 |

| 3 |

Трансфертні доходи |

В3 |

Г3 |

Х |

Е3=В3+Г3 |

| 4 |

Трансфертні витрати |

В4 |

Г4 |

Х |

Е4=В4+Г4 |

| 5 |

Всього результат по прямих та трансфертних доходах/витратах |

В5=В1-В2+В3-В4 |

Г5=Г1-Г2+Г3-Г4 |

Х |

Е5=В5+Г5 |

| 6 |

Загальні (непрямі) доходи |

Х |

Х |

Д6 |

Е6=Д6 |

| 7 |

Загальні (непрямі) витрати |

Х |

Х |

Д7 |

Е7=Д7 |

| 8 |

Перерозподіл накладних доходів/витрат |

В8=Г5´Кбр

|

Х |

Х |

Е8=В8+Г8 |

| 9 |

Фінансовий результат |

В9=В5+В8 |

Х |

Д9=Д6-Д7 |

Е9=В9+Д9 |

| Примітки

: |

Деталізується в розрізі: а)бізнес-напрямків; б)продуктів та послуг |

Не приймає участь в розподілі |

Кбр

в цьому випадку – це база розподілу доходів та витрат менеджменту та підрозділів підтримки. Основні принципи розрахунку бази розподілу адміністративно-управлінських витрат та витрат по забезпеченню основної діяльності (в частині накладних витрат) на бізнес-підрозділи (показник Кбр) більш детально розкриємо в подальшому дослідженні.

ДОДАТОК Ж

Процес формування прибутку по продукту (доходоутворюючому) та визначення його прибутковості

| Стаття (розрахунок) |

Результат |

Примітки |

| Прямі доходи по продукту (рах.60, 61, 62, 63, 67) |

– |

Через закріплення доходів по операціям ідентифікованими за продуктами |

| – |

= Валові доходи по продукту |

– |

| Мінус прямі витрати по продукту (рах.71, 73, 77) |

Через закріплення витрат по операціям ідентифікованими за продуктами |

| – |

= Чисті валові доходи по продукту |

– |

| Мінус Непрямі витрати (з/п, амортизація, інші) (рах.73, 74) |

– |

Дані беруться або з локальних баз даних або за допомогою використання нормативно-розподільчого методу |

| Мінус Трансфертні витрати |

– |

За даними управлінського обліку (модуль „Визначення трансфертного результату”). |

| – |

= Номінальний прибуток по продукту |

– |

| Плюс Непрямі доходи (рах.62, 63, 64) |

Так само |

| – |

= Реальний прибуток по продукту |

– |

| Поділити на Обсяг відповідного продукту |

| – |

= Прибутковість продукту |

– |

ДОДАТОК З

Схема організації розподілу доходів та витрат (розподіл за рахунками)

| Стаття |

Вид доходів/витрат |

Код по Профіт-центру (підрозділу бізнес-напрямків) |

Групи рахунків |

Код Менеджменту та підрозділів підтримки |

Групи рахунків |

Код загальнобанківських статей доходів/витрат (не ідентифіковані за підрозділом) |

Групи рахунків |

| 1 |

Прямі доходи |

В1 |

600 - 609, 610 -611, 6203, 6204 (крім рахунків переоцінки валпозиції), 6209, 630, 639, 649 (за доходами ідентифікованими за бізнесом), 671 |

Г1 |

6204 (по рахункам переоцінки валпозиції), 649 (крім доходів ідентифікованих за бізнесом), |

Х |

Х |

| 2 |

Прямі витрати |

В2=В2.1+В2.2 |

Г2=Г2.1+Г2.2 |

Х |

Х |

| 2.1 |

Операційні |

В2.1 |

700 - 709, 710, 739, 770, 771, 772, |

Г2.1 |

710 (за рахунками менеджмент-центру), |

Х |

Х |

| 2.2 |

На утримання персоналу |

В2.2 |

740 (за управл. обліком) |

Г2.2 |

740 (за управл. обліком) |

Х |

Х |

| 2.3 |

Матеріальні та інші |

В2.3 |

742 (за управл. обліком), 745 (за управл. обліком) |

Г2.3 |

741, 742 (за управл. обліком), 743, 744, 745 (за управл. обліком), 749, |

Х |

Х |

| 3 |

Трансфертні доходи |

В3 |

(за управл. обліком) |

Г3 |

(за управл. обліком) |

Х |

Х |

| 4 |

Трансфертні витрати |

В4 |

(за управл. обліком) |

Г4 |

(за управл. обліком) |

Х |

Х |

| 5 |

Всього результат по прямих та трансфертних доходах/витратах |

В5=В1-В2+В3-В4 |

Г5=Г1-Г2+Г3-Г4 |

Х |

Х |

| 6 |

Загальні (непрямі) доходи |

Х |

Х |

Х |

Х |

Д6 |

680 |

| 7 |

Загальні (непрямі) витрати |

Х |

Х |

Х |

Х |

Д7 |

780, 790 |

| 8 |

Перерозподіл накладних доходів/витрат |

В8=Г5´к1 |

Х |

Х |

Х |

Х |

Х |

| 9 |

Фінансовий результат |

В9=В5+В8 |

Х |

Х |

Х |

Д9=Д6-Д7 |

Х |

Додаток К

Фінансові результати діяльності банків України за станом на 01.01.2006 р.

| № п/п |

Назва банку |

Процентний дохід |

Процентні витрати |

Операційний дохід |

Прибуток до оподатку-вання |

Витрати на податок на прибуток |

Прибуток після оподатку-вання |

Чистий прибуток/ збиток банку |

| 1 |

ПРИВАТБАНК |

1 679 857 |

-1 097 970 |

1 565 993 |

115 204 |

49 638 |

164 842 |

164 842 |

| 2 |

"АВАЛЬ" |

1 222 360 |

-692 320 |

1 280 866 |

26 332 |

8 088 |

18 244 |

18 248 |

| 3 |

ПРОМІНВЕСТБАНК |

1 116 694 |

-690 424 |

913 434 |

187 727 |

65 406 |

122 321 |

122 321 |

| 4 |

УКРСОЦБАНК |

648 294 |

-372 088 |

631 908 |

128 511 |

-42 801 |

85 711 |

85 711 |

| 5 |

УКРСИББАНК |

623 463 |

-355 887 |

489 133 |

50 661 |

-11 181 |

39 480 |

39 480 |

| 6 |

УКРЕКСІМБАНК |

472 175 |

-226 692 |

440 436 |

132 038 |

-41 880 |

90 158 |

90 158 |

| 7 |

ОЩАДБАНК |

531 296 |

-192 363 |

656 265 |

11 892 |

-10 497 |

1 396 |

1 396 |

| 8 |

РАЙФФАЙЗЕНБАНК УКРАЇНА |

307 040 |

-130 613 |

240 308 |

34 752 |

-11 811 |

22 942 |

22 942 |

| 9 |

"НАДРА" |

381 375 |

-234 852 |

264 325 |

28 847 |

-4 257 |

24 590 |

24 649 |

| 10 |

БРОКБІЗНЕСБАНК |

236 593 |

-210 555 |

114 674 |

18 032 |

-5 865 |

12 167 |

12 168 |

| Усього по групі |

7 219 147 |

-4 203 764 |

6 597 342 |

733 996 |

-152 148 |

581 851 |

581 914 |

|