Содержание

Введение. 2

1. Особенности и содержание банковского маркетинга. 5

1.1 Сущность и принципы банковского маркетинга. 5

1.2 Задачи службы маркетинга в банке и ее организационная структура. 9

1.3 Маркетинговые стратегии банка. 17

2. Анализ деятельности ОАО "Татфондбанк" в области маркетинга. 26

2.1 Характеристика деятельности банка. 26

2.2 Анализ работы с клиентами в банке. 33

2.3 Анализ продуктов и услуг, предлагаемых банком. 40

2.4 Анализ маркетинговой деятельности банка. 45

3. Совершенствование деятельности ОАО "Татфондбанк" в области маркетинга 48

3.1 Главные направления улучшения маркетинговой деятельности банка. 48

3.2 Мероприятия связанные с повышением лояльности клиентов банка. 65

3.3 Повышение уровня обслуживания клиентов банка. 75

Заключение. 82

Список использованной литературы.. 86

Введение

Еще совсем недавно рынок банковских услуг был рынком продавца, когда клиенты располагали большими суммами (вследствие инфляции) денег, а банков было немного. Но в последнее время при изменчивости инфляцией и в условиях хронической нехватки денежных ресурсов у основных клиентов банков - предприятий, рынок банковских услуг превратился в рынок покупателя. С этого момента большинство российских банков стали искать новые способы привлечения клиентов. Для этих целей они могут успешно применять маркетинг. Маркетинговый подход в организации деятельности предполагает переориентацию банка со своего продукта на потребности клиента. Поэтому необходимо тщательное изучение рынка, анализ изменяющихся вкусов и потребностей потребителей банковских услуг.

Банковский маркетинг, следовательно, можно определить как поиск и использование банком наиболее выгодных рынков банковских продуктов с учетом реальных потребностей клиентуры. Это предполагает четкую постановку целей банка, формирование путей и способов их достижения и разработку конкретных мероприятий для реализации планов. Маркетинг в банковской сфере нацеливается на изучение рынка кредитных ресурсов, анализ финансового состояния клиентов и прогнозирование на этой базе возможностей привлечения вкладов в банки, изменений в деятельности банка. Маркетинг направляется на обеспечение условий, способствующих привлечению новых клиентов, расширению сферы банковских услуг, заинтересовывающих клиентов во вложение своих средств в этот банк.

Реклама

В банках все больше применяется интегрированный маркетинг, целью которого является не только привлечение клиентов, но и постоянное улучшение качества их обслуживания. Специфика интегрированного маркетинга заключается в том, что коммерческие банки заинтересованы не только в привлечении денежных средств клиентов, но и в активном их использовании с помощью эффективного кредитования предприятий, учреждений, государства, населения. Это обуславливает необходимость комплексного развития маркетинга как в сфере отношений банка с вкладчиками, так и в сфере кредитных вложений. Цели банка в этих двух сферах различны: в первой - привлечение клиентов в качестве вкладчиков денежных средств, а во второй - направить кредитные ресурсы банка таким предприятиям, которые использовали их с наибольшей пользой и были бы в состоянии возвратить кредит в установленные сроки.

Известно, что некоторые банки ориентируются только на крупных клиентов, в том числе и на другие банки, а некоторые - на мелких клиентов, которые являются конечными потребителями банковских услуг. В соответствии с этим разделением клиентов происходит и разделение маркетинга внутри банка. Но, я думаю, не стоит делить предмет банковского маркетинга на две части, гораздо проще рассматривать банковский маркетинг как одну систему, соединяющую в себе два различных подхода.

В конечном же счете банковский маркетинг направляется на осуществление единой цели: рациональное использование доходов и временно высвобождающихся денежных средств в хозяйстве.

Основными задачами маркетинга в банке можно назвать:

обеспечение рентабельной работы банка в постоянно изменяющихся условиях денежного рынка.

Повышение ликвидности банка в целях соблюдения интересов кредиторов и вкладчиков, поддержание общественного имиджа банка.

Максимальное удовлетворение запросов клиентов по объему, структуре и качеству услуг, оказываемых банком. Это создает условия для устойчивости деловых отношений.

Поиск новых потребностей в банковских услугах. Проведение маркетинговых исследований.

Привлечение в банк новых клиентов. Поддержание и развитие имиджа банка как надежной, ориентированной на потребности клиента организации.

В соответствии с этими задачами банковский маркетинг ориентируется на достижение высоких количественных, качественных и социальных показателей, таких как количество клиентов банка и их счетов, объем депозитов, кредитных вложений, инвестиций, размеры совершаемых банком операций и услуг, показателей доходов расходов банка, сроки обработки документов, степень удовлетворения клиентов по объему, количеству и качеству услуг.

Реклама

Целью данной работы является исследование значения маркетинговой деятельности банка.

Для достижения поставленной цели необходимо решить ряд задач:

- раскрыть сущность и принципы банковского маркетинга;

- определить задачи службы маркетинга в банке и ее организационную структуру;

- описать маркетинговые стратегии банка;

- провести анализ маркетинговой деятельности на примере Московского филиала АКБ «Татфондбанк» ;

- предложить пути совершенствования маркетинговой деятельности московского филиала АКБ «Татфондбанк».

Объектом исследования данной работы является АКБ «Татфондбанк». Предметом исследования выступает маркетинговая деятельность АКБ «Татфондбанк».

Информационной базой работы послужили труды отечественных и зарубежных ученых, информация банка. Методы, применяемые при анализе: метод сравнения, обобщения, синтеза, графический метод.

1. Особенности и содержание банковского маркетинга

1.1 Сущность и принципы банковского маркетинга

Первоначально банки рассматривали маркетинг лишь как средство изучения спроса, стимулирования и привлечения клиентов, и лишь в 80 г. г. сформировалась концепция банковского маркетинга, которая стала основой управления коммерческими банками.

Усиление конкуренции и увеличение требований клиентов к банковским услугам приводят к тому, что все большее число банков обращаются к маркетингу, разрабатывают стратегические маркетинговые планы, чтобы адаптироваться к изменениям внешней среды и обеспечить успех в конкурентной борьбе.

Особенности маркетинга в банковской сфере обусловлены, прежде всего, спецификой банковской продукции: продукта, услуги или операции, совершённая банком.

Банковский маркетинг включает решение следующих задач [12, с. 105]:

1. Установление существующих и потенциальных рынков банковских услуг.

2. Выбор конкретных рынков и установление нужд заказчика.

3. Установление долго- и краткосрочных целей для развития существующих и новых видов услуг.

4. Внедрение новых видов услуг в практику и контроль банка за реализацией программ внедрения.

Основная идея маркетингового подхода к производству банковских продуктов состоит в том, что маркетинговые службы банка вначале изучают рынок предполагаемых к выпуску продуктов, процентные ставки, цены на них, типы клиентов-покупателей, конкурентов, предлагающих аналогичные продукты, а затем организовывают их производство и реализацию. При традиционном подходе, банк организовывает производство тех продуктов, которое сможет осилить, а затем осуществляется поиск клиентов-покупателей.

Основные принципы банковского маркетинга [12, с. 51]:

Организовывать производство и реализацию не тех банковских продуктов, которые сможет осуществить банк, а таких продуктов, на которые есть покупатель, клиент.

Организация и проведение маркетинга оправданны тогда, когда конечным результатом является увеличение прибыли банка.

Система маркетинговых планов должна быть непрерывной по времени. Например, пятилетний план маркетинга разбивается на пять годовых планов, годовые планы — на четыре квартальных, а квартальные планы - по три месячных плана.

Маркетинговые планы банка должны быть комплексными по видам банковских продуктов, клиентской базы и финансовым рынкам.

Разработка нескольких вариантов стратегических, тактических и особенно оперативных планов маркетинга (оптимистических, нормальных и пессимистических вариантов).

В банковском предпринимательстве могут применяться следующие концепции маркетинга [17, с.278]:

Производственная концепция рыночной политики. Изначально центральной проблемой стратегии и политики банка была проблема эффективного использования имеющихся ресурсов и предоставление на этой основе как можно большего количества продуктов и услуг. Кратко ее суть можно выразить фразой: «Продавать то, что мы в состоянии произвести».

Однако стратегия такого рода могла приносить успех в конкурентной борьбе только в условиях дефицитного рынка продавца, поскольку совершенно не принимала в расчет клиентов и их потребности.

Товарная концепция рыночной политики. Определенным шагом вперед стала товарная концепция конкурентной стратегии. В отличие от предыдущей концепции упор делался не на количество, а на качество услуг. Однако направления повышения качества определялись не соответствием характеристик услуги потребностям клиентов, а производственными возможностями банка и ее представлениями о качественном продукте.

Для банков товарная ориентация зачастую сводилась к расширению ассортимента услуг (например, к введению новых видов вкладов), внедрению современных электронных технологий, изменению внешних атрибутов обслуживания.

Сбытовая концепция рыночной политики. Следующей ступенью в эволюции конкурентной стратегии явилась ее сбытовая концепция, выдвинувшая на первый план проблему продвижения услуги. Ее основной идеей было предположение, что потребителей можно убедить приобретать услуги (с помощью рекламы и других видов коммуникаций), даже если они не отвечают их потребностям.

Хотя сама по себе идея воздействия на спрос довольно продуктивна, она может принести вред, если не основана на реальных покупательских потребностях. Действительно, отдельно взятого потребителя или целую их группу можно убедить приобрести то, что им на самом деле не нужно, но таким способом нельзя завоевать лояльность потребителей, сформировать потребительские предпочтения.

Скорее, наоборот, это может оттолкнуть существующих и - в результате распространения негативной информации - потенциальных потребителей. Особенно это опасно для банков, деятельность и само существование которых зависят от доверия потребителей.

Концепция маркетинга. Впоследствии, по мере усиления конкуренции и превращения большинства рынков (в том числе банковских) в рынки покупателя, возникла концепция маркетинга, ориентированная на удовлетворение покупательских потребностей. В этой концепции впервые на первое место ставятся не потребности банка (продавца), а потребности покупателя. Кратко ее суть можно сформулировать так: «Предоставлять тот набор услуг, который необходим их потребителям».

Банковский маркетинг можно определить как поиск и использование банком наиболее выгодных рынков банковских продуктов с учётом потребностей клиентуры. Это предполагает чёткую постановку целей банка, формирование путей и способов их достижения, мероприятий для реализации планов.

В рамках маркетинговой деятельности очень важна и вторая сторона проблемы – объём затрат, которые понесёт банк в результате разработки и продвижения новых продуктов. Банк ведь оперирует весьма дорогостоящими ресурсами и их следует использовать в самых прибыльных сегментах рынка, где высок спрос и сравнительно низки издержки по оказанию услуг.

Коммерческий характер функционирования банков требует широкого применения маркетинга. Специфика маркетинга в банковской области обусловлена не только тем, что он способствует коммерциализации банковской работы и обеспечивает эффективное использование денежных ресурсов, но и особенностями денежного оборота, который выступает объектом всей банковской деятельности.

Отсюда банковский маркетинг должен быть нацелен на ускорение денежного оборота за счёт совершенствования и ускорения безналичных расчётов в хозяйстве.

Маркетинг ориентирован на анализ и удовлетворение потребностей клиентов банка (предприятий, организаций, населения) в быстром и правильном проведении расчётов, осуществляемых с поставщиками сырья и материалов, покупателям готовой продукции, рабочими и служащими, финансовой и банковской системой. Банковский маркетинг связывается с новыми формами расчётов, в максимальной степени учитывающими характер хозяйственной деятельности клиентов банка, особенности нахождения их партнёров, их финансовое положение и другие факторы, влияющие на скорость денежного оборота.

В банковской среде всё более предпочтительным становится интегрированный маркетинг, направленный не только на расширение круга вкладчиков, но и на постоянное улучшение качества их обслуживания. Специфика маркетинга в банковской сфере заключается в том, что коммерческие банки заинтересованы не только в привлечении вкладов, но и в активном использовании привлечённых средств с помощью кредитования различных объединений, предприятий, организаций и населения. Это обусловливает необходимость комплексного развития маркетинга как в сфере кредитных вложений, осуществляемых в форме предоставления ссуд предприятиям и населению.

1.2 Задачи службы маркетинга в банке и ее организационная структура

Основные задачи службы маркетинга в банке [13, с.264]:

1. Анализ окружающего рыночного пространства с его сегментированием и определением своих стратегических зон деятельности (СЗД) (городов, регионов, стран), где возможны открытия своих дочерних структур, филиалов, представительств и т. д.

2. Анализ спроса клиентов по СЗД относительно видов банковских продуктов, их количества, качества и цен.

3. Анализ и разработка портфеля банковских продуктов по номенклатурным, ассортиментным, доходным позициям.

4 Определение стратегических, хозяйственных центров (СХЦ) банка, которые ответственны по закрепленными за ними СЗД.

5 Разработка схем каналов покупки депозитных ресурсов, а также размещения активов банка.

6. Разработка гибкой стратегии и тактики ценовых, процентных сеток по СЗД, клиентам, продуктам с учетом точек безубыточности.

7. Анализ действующих банков-конкурентов, особенно предоставляющих аналогичные виды продуктов в тех же СЗД, и разработка мероприятий по их нейтрализации.

8. Обеспечение социальной ответственности перед клиентами за принятые банком их депозитные вклады.

9. Разработка, реализация многовариантных, непрерывных, комплексно сбалансированных стратегических и тактических планов маркетинга.

10. Организация непрерывного обратного сбора информации, контроля на основе сравнительного анализа фактических показателей с плановыми показателями и быстрая их адаптация в связи с изменяющимися условиями рыночных ситуаций.

Службы маркетинга банков должны постоянно исследовать внешнее окружение и внутреннюю деятельность банка в отношении [19; с.290]:

Потребности и удовлетворенности клиентов банка, обеспечивающих основную долю его ресурсов, за счет остатков на расчетных счетах, депозитах, межбанковских кредитов, вкладах и т.д. с выделением элитной группы (VIP-группа).

Клиентов банков, с которыми банк проводит основной объем активных операций, в частности, кредитование. По каждому клиенту ведется своя кредитная история.

Конкурентов банка как по активным, так и по пассивным операциям.

При организации маркетинговой деятельности необходимо учитывать специфические характеристики, присущие банковскому продукту и услуге. Напомним их:

неосязаемость услуг, их абстрактный характер;

непостоянство качества услуг и неотделимость услуг от квалификации людей, их представляющих;

не сохраняемость услуг

Неосязаемость услуг означает невозможность материального их ощущения, увидеть и оценить их до момента получения результатов их предоставления. Главной и ключевой характеристикой банковской услуги является ее эффективность, иными словами, конкретная выгода и польза, получаемые потребителем от банковской услуги.

На этапе продвижения и сбыта банковской продукции (услуг) используются такие методы рекламы и стимулирования, которые повышают степень осязаемости банковских услуг; акцентирование внимания на потенциальных выгодах взаимоотношений с клиентами; привлечение к рекламе солидных организаций (известные западные фирмы, правительственные структуры, уполномоченный банк, первичный диллер на рынке ГКО/ОФЗ и т.п.).

Непостоянство качества и неотделимость услуг от квалификации людей требует постоянного обучения персонала. Служащие банка должны знать не только технику банковского дела, но и психологию общения людей. Важное значение имеют интерьер банка, освещение, офисная мебель и стиль, цветы и другие внешние элементы, создающие дополнительное качество оказываемых банком услуг.

Не сохраняемость услуг предполагает наличие действующего механизма выравнивания спроса и предложения. Услуги не хранятся как товары. Поэтому в периоды пикового спроса важно заранее планировать мероприятия банка по предотвращению очередей; привлекать дополнительных работников из других отделов; стимулировать обращение в банк в другое время; скрашивать ожидание дополнительными услугами и т.д. Банковский продукт имеет ряд отличительных особенностей.

Во-первых, оказание банковских услуг связано с использованием денег в различных формах (наличные, безналичные деньги и расчеты).

Во-вторых, нематериальные банковские услуги приобретают зримые черты посредством имущественных договорных отношений.

В-третьих, большинство банковских услуг имеет протяженность во времени: сделка, как правило, не ограничивается однократным актом, устанавливаются более или менее продолжительные связи клиента с банком. Отмеченные особенности банковского продукта оказывают влияние на маркетинг в банке. В банковском продукте выделяют 3 уровня (по аналогии с товарами):

- основной продукт (услуга);

- реальный продукт;

- расширенный продукт.

Первый уровень основной продукт, или базовая номенклатура услуг: кредитование, услуги по вложению капитала и расчетам, операции с валютой и т. п.

Второй уровень реальный продукт или текущая номенклатура услуг. Она постоянно меняется и развивается, не затрагивая основных направлений деятельности банка. Целью реального продукта является побуждение клиента к приобретению наибольшего количества услуг, перевод случайного клиента в статус постоянного. Сюда относятся: подготовка документов, платежные услуги, контроль, бухгалтерское и аудиторское обслуживание, ведение реестра акционеров и другие операции с ценными бумагами, советы по налогообложению, инвестиционный консалтинг, доверительные операции и т.д. Можно к банковским услугам добавить совмещение потребительского кредита со страхованием жизни.

Третий уровень расширенный банковский продукт. Услуги этого уровня формируют доверительные и дружеские отношения с клиентом, оказание всесторонней помощи: обслуживание зарубежных связей, по мощь в творческой идее в области финансов, менеджмента, использование связей и контактов, финансовых выгод, дружеские связи, наконец, личные советы банкира, неформальное общение. Банк может содействовать росту капитала предприятия клиента, слиянию, участвовать в капитале.

Услуги второго и третьего уровня относительно условны, поэтому чаще встречается двухуровневая трактовка банковского продукта ядра и периферии услуг.

Решение о базовой номенклатуре (перечне) банковских услуг принимается на этапе создания банка (универсальный или специализированный), определении его миссии. Перечень базовых услуг российских банков примерно одинаков, поэтому для привлечения клиентов, формирования устойчивых связей с клиентами используются дополнительные услуги перечень текущих услуг.

В деле формирования новых услуг, модификации или замене существующих значительна роль службы маркетинга, которая на основе анализа ситуации на рынке, исследований, пожеланий и предпочтений клиентов должна рекомендовать развитие новых услуг, а также оценивать их целесообразность с точки зрения клиентов.

Зарубежные банки предоставляют своим клиентам порядка 300 различных услуг (в России около 100). Введение каждой новой услуги требует значительных затрат, а олигополистический тип рынка снижает их эффективность из-за быстрой реакции конкурентов.

Банк может оказывать, например, такие услуги:

- консультации по вопросам бухгалтерского учета, банковских операций, инвестиционной деятельности, операций с ценными бумагами, валютой и т. д.;

- услуги по работе с наличными деньгами, перерасчет денег, подготовка денег в разменном варианте для выплаты зарплаты, обмен поврежденных денежных знаков, предоставление в аренду технических средств по обслуживанию операций с наличными деньгами;

- работа с кредитными карточками и дорожными чеками;

- инвестиционно-справочные услуги;

- аудиторские услуги;

- факторинговые услуги;

- лизинговые операции;

- прием поручительства и выдача гарантий для третьих лиц;

- хранение, перевозка ценностей;

- проведение бесплатных семинаров для клиентов банка;

- коммунальные платежи;

- страхование жизни и здоровья вкладчиков на сумму депозита;

- бесплатный консалтинг по экономическим и юридическим вопросам и другие дополнительные услуги.

Таким образом, маркетинг - рыночная концепция управления деятельностью банка, направленная на изучение рынка и экономической конъюнктуры, конкретных запросов клиентуры и ориентации на них предлагаемых услуг.

Основными целями маркетинга в банке являются:

- формирование и стимулирование спроса;

- обеспечение обоснованности принимаемых управленческих решений и планов работы банка;

- расширение объемов предоставляемых услуг, рыночной доли;

- увеличение прибыли.

В конечном счете, банковский маркетинг направляется на осуществление единой цели: радикальное использование доходов и временно высвобождающихся в хозяйстве денежных средств.

Возрастание роли социального фактора (сочетание технических приемов с проведением целенаправленной социальной политики и внедрением нового мышления банковского служащего) "все для клиента" (терпимость, выдержка, простота и доступность для клиента, творческий подход к делу, глубокое освоение методологии изучения рынка) это современное мышление банковского служащего.

Предлагать клиенту то, что реализуется, а не пытается навязывать что-то иное – основа маркетингового подхода в управлении деятельностью банка.

Основные задачи маркетинга в банке

1. Обеспечение рентабельности работы банка в постоянно меняющихся условиях денежного рынка.

2. Гарантирование (обеспечение) ликвидности банка в целях соблюдения интересов кредиторов и вкладчиков, поддержание имиджа банка.

3. Максимальное удовлетворение запросов клиентов по объему, структуре и качеству услуг, оказываемых банком. Это создает условия для устойчивости деловых отношений.

Исходя из задач, банковский маркетинг оперирует такими количественными, качественными и социальными показателями, как:

- количество клиентов;

- объем депозитов;

- объем кредитных вложений;

- объем инвестиций;

- размеры совершаемых банком операций и услуг;

- показатели доходов и расходов банка;

- данные о скорости оборота средств;

- объем затрат на совершение операций;

- сроки обработки документов;

- степень удовлетворения запросов клиентов по объему, структуре и качеству услуг; обеспечение сохранности конфиденциальной информации;

- развитие профессиональной подготовки работников банка.

Специфической чертой маркетинговой деятельности банка выступает широкая гамма факторов, которые постоянно приходится держать под контролем: денежный оборот и кредитные отношения на макро и микро уровнях, наличие немалого риска при выполнении денежных операций, вытекающего из сложного переплетения действий многочисленных внутренних и внешних обстоятельств и другие.

Маркетинговая деятельность имеет своего рода ступенчатый характер.

1 ступень включает такие категории как товар, цена, рынок, при быль.

2 ступень включает систему маркетинговой информации, планирование и организацию маркетинговой работы, маркетинговый контроль.

3 ступень включает посредников, конкурентов, "поставщиков", клиентуру, контактные аудитории (финансовые организации, средства массовой информации, государственные органы, общественность, персонал банка).

В рамках маркетинга должны реализовываться следующие основные принципы:

а) направленность действий всех банковских работников на достижение конкретных рыночных целей;

б) комплексность процесса функционирования маркетинга (планирование, организация, мотивация и контроль);

в) единство перспективного и текущего планирования маркетинга;

г) контроль за реализацией решений;

д) стимулирование творческой активности и инициативы каждого работника;

е) обеспечение заинтересованности работников в повышении квалификации;

ж) создание благоприятного психологического климата в коллективе банка.

Основные приемами банковского маркетинга выступают:

- общение с клиентом;

- обеспечение рентабельной деятельности и дивидендов акционерам;

- создание преимущества для клиента при пользовании услугами банка;

- материальная заинтересованность работников банка в продаже услуг.

Различают активный и пассивный маркетинг.

Активный маркетинг включает в себя:

- прямой маркетинг (реклама, почта, ТВ, телефон, (Предоставление перспективном клиенту полной информации об услугах, а также побуждение его действовать без промедлений. При проведении прямого маркетинга упор делается на персональное обслуживание клиента);

- опрос широких групп населения;

- личное общение с потенциальным клиентом, изучение его потребностей (в том числе в процессе банковской работы);

- создание "фокус групп ", т.е. своего рода дискуссионные клубы для обсуждения отдельных маркетинговых проблем.

Пассивный маркетинг: публикации в прессе материалов о деятельности банка и его положении, выгодах от его услуг.

Главная цель прямого маркетинга это не только информирование перспективного клиента об услугах, но и побуждение его действовать без промедления, создание новых потребностей у существующей клиентуры.

"Фокус группа" развитие методов маркетинга, основанных на наличных контактах с клиентом с целью создания благоприятного имиджа банка у публики, выяснение пожеланий клиентов. ФОКУС-ГРУППА формируется из 810 клиентов банка. Руководит дискуссией арбитр (психолог или маркетолог). Для обсуждения арбитр представляет деловой план по новому продукту банка, результаты исследований по теме. Результатом дискуссии по обсуждаемой проблеме является прогноз ее решения.

Банковский имидж совокупность осознанных и неосознанных образов, существующих у клиентов и общественности о банке.

Ревизия имиджа банка выяснение мнения общества о работе банка или оценка его облика в глазах потребителя (опрос широкой публики или по сегментам). Главной целью является выявление оправданности расходов на рекламу.

Банки разрабатывают механизм адаптации к колебаниям конъюнктуры с целью оперативного реагирования на рыночные катаклизмы. Это может быть выработка критериев стратегии и тактики поведения, подготовка альтернативных и гибких решений по сохранению устойчивого положения банка на рынке.

1.3 Маркетинговые стратегии банка

Формирование банковских продуктов зависит как от стадии жизненного цикла самого банка, так и от состояния банковской системы в целом. Очевидно, что круг услуг, оказываемых банком, а значит, и банковских продуктов, тесно связан с этапом его эволюционного развития, с его стратегией. Из наиболее известных стратегий развития, практикуемых банками, можно отметить следующие:

- персональный менеджмент, или key account management;

- cross-sales, или перекрестные продажи;

- финансовый супермаркет, или розничные продажи типовых услуг;

- финансовый бутик, или private-banking;

- отраслевая специализация.

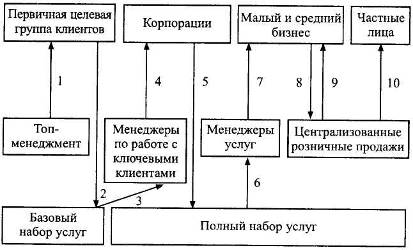

Проследим типичные этапы эволюции банка (рис. 1.1).

В самом начале, как правило, топ-менеджеры объединяются и создают банк, обслуживающий узкий круг привлеченных ими самими крупных клиентов. На этой стадии банк еще неосознанно развивает стратегию персонального менеджмента. Для первичной группы клиентов банк реализует необходимый набор услуг.

Рис. 1.1. Этапы развития банка

Постепенно мощности банка разрастаются. Для их поддержки, реализуя стратегию персонального менеджмента, банк привлекает новых ключевых менеджеров (key account managers), а те - новых крупных клиентов. По мере роста числа привлеченных клиентов растут требования к линейке услуг банка, которые могут обеспечить квалифицированные менеджеры по различным направлениям. Менеджеры занимаются привлечением клиентов, но только каждый на свой вид услуг. Только в этот момент банк всерьез начинает задумываться о согласовании действий по различным направлениям, то есть о наиболее эффективной стратегии продаж.

Стратегия перекрестных продаж, когда каждое подразделение банка является монопродуктовым банком, на агентских началах продающим услуги других подразделений, потакает амбициям менеджеров услуг, но не является эффективным. Клиенты стремятся упростить отношения с банковским сообществом и воспользоваться услугами только одного банка. На фоне этого разнокалиберная клиентская политика при перекрестных продажах способствует потере клиентов. Банк стремится ограничить самостоятельность менеджеров услуг, централизовав клиентскую политику. Он реализует стратегию финансового супермаркета, целью которого является предоставление клиентам всех присутствующих на рынке типовых банковских услуг, по ценам и качеству не уступающих среднерыночным параметрам.

Однако не связанные между собой типовые банковские продукты и услуги могут обеспечить существование лишь нескольким десяткам крупнейших банков. Остальные не могут выдержать конкурентных цен и вынуждены идти дальше, решать финансовые проблемы клиентов. На этом этапе возникает стратегия финансового бутика, если банк ориентируется на физических лиц, или стратегия отраслевой специализации, если для банка приоритетной является корпоративная клиентура. В России в настоящее время существуют банки, реализующие стратегию отраслевой специализации. Однако это, как правило, не те банки, которые осознанно пришли к этой стратегии, а те, - первичная группа клиентов которых имела отраслевую общность.

В начале формирования банковского сектора банки были вынуждены последовательно опробовать перечисленные стратегии, поскольку у них не было ориентиров. Не совсем логичным, на наш взгляд, является стремление остальных банков совершать те же самые ошибки, а не воспользоваться наработанным опытом.

В последние годы лишь незначительное число российских банков пыталось воспользоваться наиболее прогрессивной, по мнению авторитетных специалистов, стратегией - отраслевой специализацией. Небольшие банки, вероятно, совершали ошибку, пытаясь реализовать стратегию финансового супермаркета, до которой доросли только крупные банки. Эта стратегия имела наибольшую PR-поддержку, но на практике небольшие банки, скорее всего, не смогут выдержать темпов развития, которые навяжут им банки-лидеры. И им придется перестраиваться, испытывая свой бизнес на прочность.

Отраслевая специализация хороша тем, что банк учится решать финансовые проблемы клиентов, не покрываемые типовыми услугами. Поскольку клиенты принадлежат к одной отрасли, то возникает ограниченный круг производных банковских продуктов. Этих продуктов немного, поэтому банк может их быстро разработать и внедрить.

Отраслевая специализация обеспечивает банку не только унификацию финансовых потребностей клиентов, но и новый взгляд на рекламу. Появляется возможность строить рекламную деятельность банка не на принципах "отапливания улицы", а посредством "облепливания" клиентов информацией о банке. Такой подход возможен, поскольку каналы поступления информации в отрасль легко просчитываются. В результате у клиентов даже небольшого банка может возникнуть его восприятие как банка-лидера, поскольку они будут получать о нем информацию чаще, чем об остальных банках.

Отраслевая специализация имеет также тот существенный плюс, что позволяет банку сконцентрироваться на реальной (интересной клиентам) продуктовой рекламе вместо тиражирования стандартных рекламных модулей типа "кредиты, РКО, пластиковые карты и т.д. по самым низким ценам".

Для успешного продвижения продукта на рынок и его реализации необходимо дифференцировать клиентов и выявить тех, которые могут явиться потенциальными потребителями данного продукта. Все клиенты имеют разные вкусы и потребности, и к ним соответственно требуется применить разную маркетинговую стратегию.

Группа клиентов, пользующаяся данным видом услуги, образует целевой рынок. При этом один и тот же клиент может входить в несколько целевых рынков, то есть пользоваться рядом услуг. Поэтому одна из важных задач маркетинговых подразделений, входящих в структуру банка, - определение целевых рынков.

Для этого они используют следующие технологии. Первая - "от банка": выбирается определенная услуга/продукт, а затем собирается и обрабатывается информация о потенциальных клиентах. Вторая - "от клиента": с помощью информации выявляются потребности возможных клиентов и, соответственно, определяются нужные для них виды услуг/продуктов.

Аналитическая информация позволяет выделять на неоднородном крупном рынке определенные группы потенциальных клиентов в соответствии с их потребностями, особенностями и соответственно, отношением к возможным услугам. Такое деление целевого рынка на составные части называется в маркетинге сегментацией, которая позволяет:

более точно очертить целевой рынок в значениях потребностей клиентов;

выразить целевой рынок с помощью понятия "потребности потенциальных клиентов";

оценить возможности самого банка в освоении целевого рынка в целом или его одного или нескольких сегментов;

более чётко поставить цели и прогнозировать возможности успешного проведения маркетинговой программы.

Экономический смысл сегментации потребителей и дифференциации продуктов и услуг заключается в том, что с их помощью банки оказываются в состоянии установить длительные и стабильные отношения с клиентами. Происходит переход от разовых нерегулярных обращений клиентов в банки к развитию партнерских доверительных отношений, взаимовыгодных обеим сторонам. Частный потребитель превращается в лояльного клиента, а банк оказывается в состоянии получать стабильные доходы.

Сегментация потенциального рынка может быть проведена различными способами:

- по географическому признаку, где в качестве единиц сегментации могут выступать страны, большие регионы, экономические районы, города, микрорайоны. Такая сегментация важна для крупных банков, охватывающих своей филиальной сетью огромные пространства;

- по экономическому положению: на рынке юридических лиц учитывается размер предприятия, сфера деятельности, число работающий и так далее; на рынке физических лиц - их имущественное положение;

- по объемам покупок (объемная сегментация) подразделяет потребителей на лиц, пользующихся банковскими услугами очень часто, часто, редко, и не пользующихся вообще. С точки зрения маркетинговой стратегии это важно, потому что позволяет определить потребности этих групп и причины их различия, а также наметить пути их удовлетворения. Кроме того, исследования показывают, что зачастую 80% объема всех операций коммерческого банка приходится на 20% наиболее активных клиентов. Такая группа является объектом наиболее интенсивной конкуренции.

- по демографическому признаку, где анализируется "связка" - "возраст и потребности". При этом понятие "возраст" относится не только к физическим лицам, но и юридическим, поскольку организации, предприятия и учреждения также имеют свой возраст;

- в зависимости от характера банковских продуктов, где можно выделить рынок кредитных, операционных, инвестиционных продуктов, консультационных услуг и других.

Возрастное деление клиентуры определяется понятием «жизненного цикла». Это понятие предполагает, что человек от рождения до смерти проходит ряд последовательных стадий, на которых у него возникают определённые потребности. Это даёт возможность при сегментации объединить клиентов, находящихся на определённых этапах жизненного цикла, и обосновать на этой базе стратегию маркетинга. Поэтому демографический фактор можно использовать путём анализа персональных клиентов.

Банк может достаточно легко осуществить сегментацию клиентов по возрастным категориям, так как при открытии банковского счёта с ними проводится беседа и заполняется карта, содержащая подробные сведения об их возрасте, уровне образования и т.д. Имея статистическое распределения клиентуры по выбранному параметру, можно затем «привязать» определённые виды банковских продуктов к конкретным возрастным категориям. Тем самым, банк может определить, какие виды продуктов он будет предлагать при выборе той или иной категории клиентов в качестве целевого рынка.

Сегментация, как и учёт крупных событий в жизни людей, даёт возможность банку найти новые целевые рынки («ниши») и таким образом расширить предложение банковских продуктов и услуг. Сегментация помогает выявить новые и перспективные сферы деятельности на рынке и направить ресурсы в более рентабельные операции.

Сфера действия банковского маркетинга распространяется и на рынок юридических лиц. Как правило, компании, фирмы можно различать по размерам, используя для этого объёмы продаж, торговый оборот, число занятых, резервный капитал, объём активов.

В зависимости от поставленных целей и средств их достижения можно выделить несколько видов рыночных стратегий, применяемых в деятельности организаций.

– стратегия завоевания или расширения доли рынка;

– стратегия инноваций;

– стратегия дифференцирования услуг;

– стратегия снижения издержек производства;

– стратегия выжидания;

– стратегия индивидуализации потребителя.

Реализация рыночной стратегии предполагает выбор средств и методов достижения поставленных целей: выбор целевых рынков, методов и времени выхода на них, определение перспективной эффективности производства и сбыта путем разработки программ маркетинга.

Стратегия завоевания доли рынка или ее расширения до определенных показателей предполагает достижение этого намеченных показателей нормы и массы прибыли, при которых обеспечивается рентабельность и эффективность производства. Завоевание доли рынка или его сегмента осуществляется путем выпуска и внедрения на рынок новых банковских услуг, формирование новых потребностей у потребителей, проникновение в новые сферы проникновения услуг.

Стратегия инновации предполагает создание банковских продуктов, не имеющих на рынке аналогов по своему назначению. К таким продуктам относятся, прежде всего, принципиально новые банковские продукты, ориентированные на ранее не известные потребности, появление новых потребностей – это результат их формирования: когда главный упор в разработке услуги делается на ранее неизвестную часть потребностей [8, c. 82].

Стратегия инновационной имитации предполагает копирование новшеств, разработанных конкурентами, и, прежде всего, принципиально новых идей, заложенных в новой продукции. Такую стратегию проводят банки, обладающие значительными ресурсами.

Стратегия дифференцирования продукции предполагает модификацию и усовершенствование традиционных банковских продуктов, обновляемых за счет новых технических принципов, внесение в изделие таких модификаций, которые могут вызвать новые потребности или новые сферы использования. Это достигается путем внедрения более производительных технологий – автоматизированных систем, при помощи дизайна, путем совершенствования форм обслуживания потребителей, лучшей организации филиальной сети. Эффективность дифференциации продукции непосредственно связано с относительно не высокими затратами. Но уникальность продукта может обеспечить большой объем продаж.

Стратегия выжидания используется, когда тенденция конъюнктуры и потребительского спроса не определены. Тогда крупный банк предпочитает воздержаться от внедрения банковского продукта на рынок и изучить действия конкурентов. При возникновении устойчивого спроса крупный банк, располагающий необходимыми ресурсами, в короткие сроки развивает массовое предложение услуги и подавляет фирму–новатора.

Таким образом, в данной части работы мы рассмотрели теоретический аспект маркетинга в банковском секторе, его сущность, роль, стратегию. Далее целесообразно рассмотреть на примере коммерческого банка роль маркетинга в его деятельности.

2. Анализ деятельности ОАО "Татфондбанк" в области маркетинга

2.1 Характеристика деятельности банка

Акционерный инвестиционный коммерческий банк «Татфондбанк», именуемый в дальнейшем «Банк», является кредитной организацией, созданной по решению учредителей в форме акционерного общества закрытого типа, преобразованной решением акционеров в акционерное общество открытого типа (Протокол Общего Собрания акционеров № 10 от 14 июля 1995 года). Решением Общего Собрания акционеров (протокол №2/97 от 8 мая 1997 года) организационно-правовая форма приведена в соответствие с Федеральным законом Российской Федерации «Об акционерных обществах» № 208-ФЗ от 26 декабря 1995 года и определена как открытое акционерное общество.

В отечественной банковской системе Татфондбанк работает всего 14 лет. Татфондбанк продолжает активную экспансию в другие регионы – на сегодняшний день успешно работают филиалы в таких городах, как Москва, Санкт-Петербург, Чебоксары, Пермь и Сургут. В ближайшее время банк откроет филиал и в Новосибирске. Так, Татфондбанк в настоящее время открыто 12 филиалов, 74 дополнительных офиса, 9 операционных касс. К концу 2010 года, количество подразделений банка превысит 100. Татфондбанк занимает 16 место в списке самых «факторинговых» кредитных учреждений в России. Он осуществляет факторинговые операции с января 2006 года.

Большое место в деятельности Татфондбанка занимают валютные операции, денежные переводы в рублях РФ и долларах США по России, странам СНГ, ближнего и дальнего зарубежья по системе WESTERN UNION, MIGOM, TRAVELIKC и различные банковские услуги.

Стратегия Банка в работе с клиентами базируется на принципе высокого качества обслуживания и предоставления полного спектра услуг всем категориям.

На сегодняшний день в Банке обслуживается более 4 тысяч предприятий организаций и индивидуальных предпринимателей, среди которых, как крупные хорошо известные компании, так и представители малого и среднего бизнеса.

Более 155 тысяч клиентов обслуживаются в Банке на конец 2009 года. Рост клиентской базы благодаря постоянной работе по совершенствованию и расширению спектра представляемых услуги, а также сочетанию комплексного подхода к продаже высококачественных банковских продуктов и индивидуальной работе с каждым клиентом на основе конкурентоспособных тарифов.

Банк стремится обеспечить максимально полное удовлетворение потребностей клиентов в проведение расчетов скорости платежей удобстве обслуживания. Современные каналы обслуживания «Банк-клиент» обеспечивают достаточную степень надежности и конфиденциальности операций, не уступающих уровню безопасности при личном обращении в коммерческий банк.

Технологичность и высокий профессионализм сотрудников позволяют Банку предполагать одинаково высокий уровень обслуживания клиентов, как в Казани, так и по Республике.

Основную деятельность Банк осуществляет на рынке банковских услуг Республики Татарстан. Банковская система республики на протяжении многих лет работает стабильно, обеспечивая бесперебойное и своевременное проведение расчетов всеми участниками платежной системы. Республика по-прежнему занимает лидирующие позиции по целому ряду количественных и качественных параметров банковского бизнеса. На отдельных сегментах рынка ОАО «АИК Б «Татфондбанк» стабильно занимает 2-ю позицию среди самостоятельных банков Республики Татарстан по таким основным финансовым показателям, как:

- сумма активов,

- величина собственных средств,

- общая сумма привлеченных средств,

- вклады населения,

- кредитные вложения.

На долю активов Татфондбанка приходится 12,1% от совокупных активов самостоятельных банков. На рынке частных вкладов среди банков, действующих на территории республики, Татфондбанк опережают «АкБарс» Банк и региональный Сбербанк. Доля Татфондбанка на рынке частных вкладов на 1 января 2009 года составила 9,6%.

Среди крупнейших банков РФ по состоянию на 1 января 2009 года Татфондбанк занимает 68-е место по размеру активов, 50-е место по размеру собственного капитала (журнал «Профиль» №6 от 23.02.09). В рейтинге 100 самых надежных российских банков, при составлении которого учитываются параметры достаточности капитала, ликвидности, доходности, развитости клиентской базы, диверсификации структуры активов и их рискованности, по состоянию на 1 января 2009 года Татфондбанк занимает 12-ю позицию (журнал «Профиль» №6 от 23.02.09).

По данным аналитического агентства «РосБизнесКонсалтинг» среди 100 самых филиальных банков России по итогам 2008 года, Татфондбанк занимает 35-е место.

В июне 2008 года российским рейтинговым агентством «Эксперт РА» Татфондбанку присвоен рейтинг на уровне А «Высокий уровень кредитоспособности». Среди факторов, определяющих высокую кредитоспособность Банка, были отмечены приемлемый уровень достаточности капитала, высокое качество корпоративного управления, хорошая кредитная история. В октябре 2008 года «Эксперт РА» выступило с подтверждением ранее присвоенного рейтинга.

Международное агентство Moody’s Investor Service подтвердило ОАО «АИК Б «Татфондбанк» рейтинг по депозитам в местной и иностранной валюте на уровне «B2/NP», рейтинг по заимствованиям в иностранной валюте на уровне «В2», рейтинг по национальной шкале – на уровне «Baa1.ru», а также рейтинг финансовой устойчивости Банка на уровне «E+» (BFSR).

Сохранение рейтинга Татфондбанка на прежнем уровне на фоне снижения международных рейтингов ряда российских банков и общей макроэкономической нестабильности связано с укреплением финансовой устойчивости Банка, готовностью Правительства Татарстана оказать поддержку Банку. Подтверждая высокий уровень текущей кредитоспособности Банка, агентство, тем не менее, учитывая происходящие негативные события на финансовом рынке и в банковском секторе РФ, присвоило рейтингам Банка «негативный» прогноз. Однако факторы, обусловившие это решение, не зависят от Банка и относятся к внешним факторам.

Результаты финансово-хозяйственной деятельности кредитной организации – эмитента, факторы, оказавшие влияние на изменение размера выручки от продажи эмитентом услуг и прибыли (убытков) кредитной организации – эмитента от основной деятельности, включая влияние инфляции, изменения курсов иностранных валют, решений государственных органов, иных экономических, финансовых, политических и других факторов – таблица 2.1.1.

Таблица 2.1.1

Основные показатели деятельности ОАО «Татфондбанк» (тыс. руб.)

| Наименование показателя |

01.01.2007 |

01.01.2008 |

01.01.2009 |

| Проценты, полученные и аналогичные доходы от: |

| Размещения средств в банках в виде кредитов, депозитов, займов и на счетах в других банках |

25 329 |

255 980 |

292 341 |

| Ссуд, предоставленных другим клиентам |

1 180 911 |

2 317 330 |

3 542 376 |

| Средств, переданных в лизинг |

0 |

0 |

0 |

| Ценных бумаг с фиксированным доходом |

38 571 |

128 666 |

343 607 |

| Других источников |

563 |

2 878 |

4 724 |

| Итого проценты полученные и аналогичные доходы: |

1 245 374 |

2 704 854 |

4 183 048 |

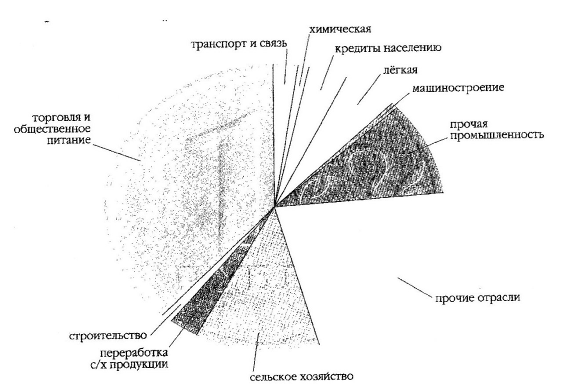

Рис. 2.1.1 Отраслевая структура кредитов выданных в 2008 году.

Посредством кредитных ресурсов Банка были реализованы инвестиционные проекты, стратегически важных предприятий, как ОАО АИКБ «Татфондбанк» активно участвует в инвестировании своих ресурсов, а агропромышленный комплекс.

В 2008 году объем инвестиций в сельское хозяйство составило 2,2 млрд. рублей, из которых 40% было направлено на приобретение сельскохозяйственной техники.

Таблица 2.1.2

Проценты, уплаченные и аналогичные расходы (тыс. руб.)

| Показатели по: |

2007 |

2008 |

2009 |

| Привлеченным средствам банков, включая займы и депозиты |

96 175 |

313 024 |

349 486 |

| Привлеченным средствам других клиентов, включая займы и депозиты |

440 625 |

1 154 890 |

2 219 716 |

| Выпущенным долговым ценным бумагам |

328 217 |

445 006 |

528 871 |

| Арендной плате |

12 363 |

19 876 |

36 456 |

| Итого проценты, уплаченные и аналогичные расходы: |

877 380 |

1 932 796 |

3 134 529 |

| Чистые процентные и аналогичные доходы |

367 994 |

772 058 |

1 048 519 |

| Комиссионные доходы |

26 355 |

155 344 |

295 563 |

| Комиссионные расходы |

23 153 |

32 959 |

118 817 |

| Чистый комиссионный доход |

3 202 |

122 385 |

176 746 |

Прирост кредитного портфеля физических лиц с учетом операции по уступке прав требований, составил за 2008 год почти 300 млн. рублей. При кредитовании физических лиц на приобретение транспортных средств Банк сотрудничает с 28 автосалонами.

С ноября 2009 года Банк совместно с Агентством по ипотечному кредитованию и Агентством по ипотечному жилищному кредитованию начал работу по предоставлению кредитов населению на покупку готового жилья либо для финансирования долевого участия в жилищном строительстве.

С 2006 года Татфондбанк активно работает на «факторинговом» рынке. В настоящее время Банк заключил договора с 14 торговыми организациями города по предоставлению населению товаров народного потребления с последующей переуступкой долга. Среди контрагентов банка крупные торговые организации, торгующие бытовой техникой, сотовыми телефонами, мебелью, многие из которых известны и за пределами Республики.

Таблица 2.1.3

Прочие операционные доходы (тыс. руб.)

| Показатели |

2006 |

2007 |

2008 |

| Доходы от операций с иностранной валютой и с другими валютными ценностями, включая курсовые разницы |

290 640 |

354 687 |

412 807 |

| Доходы от операций по купле-продаже драгоценных металлов, ценных бумаг и другого имущества, положительные результаты переоценки драгоценных металлов, ценных бумаг и другого имущества |

61 498 |

92 604 |

153 752 |

| Доходы, полученные в форме дивидендов |

810 |

1 215 |

1 538 |

| Другие текущие доходы |

75 611 |

85 430 |

165 027 |

| Итого прочие операционные доходы: |

428 559 |

533 936 |

739 124 |

| Текущие доходы: |

799 755 |

1428 379 |

1964 389 |

В ОАО «Татфондбанк» наблюдается устойчивое увеличение всех статей доходов. Наибольшими темпами увеличиваются доходы от операций по купле-продаже драгоценных металлов, ценных бумаг и другого имущества, положительные результаты переоценки драгоценных металлов, ценных бумаг и другого имущества, соответственно будет увеличиваться и налогообложение данных операций.

Также можно отметить рост доходов от операций с иностранной валютой и с другими валютными ценностями, включая курсовые разницы, что подтверждает профессионализм сотрудников банка и умелое использование корзины валют для получения дополнительного дохода.

В результате проведенного исследования можно говорить о том, что анализируемый банк ведет эффективную финансово-хозяйственную деятельность, что подтверждается текущими доходами ОАО «Татфондбанк».

Таблица 2.1.4

Прочие операционные расходы (тыс. руб.)

| Показатели |

2007 |

2008 |

2009 |

| Расходы на содержание аппарата |

121 195 |

620 639 |

843 273 |

| Эксплуатационные расходы |

74 952 |

92 856 |

116 768 |

| Расходы от операций с иностранной валютой и другими валютными ценностями, включая курсовые разницы |

304 121 |

387 546 |

502 611 |

| Расходы от операций по купле-продаже драгоценных металлов, ценных бумаг и другого имущества, отрицательные результаты переоценки драгоценных металлов, ценных бумаг |

70 504 |

78 200 |

93 440 |

| Другие текущие расходы |

41 315 |

94 820 |

179 033 |

| Всего прочих операционных расходов: |

612 087 |

1 274 061 |

1 735 125 |

| Чистые текущие доходы до формирования резервов и без учета непредвиденных доходов / расходов |

187 668 |

154 318 |

229 264 |

| Изменение величины резервов на возможные потери по ссудам |

-15 999 |

-36595 |

-41 609 |

| Изменение величины резервов под обесценение ценных бумаг и на возможные потери |

0 |

0 |

0 |

| Изменение величины прочих резервов |

-3 |

0 |

0 |

| Чистые текущие доходы без учета непредвиденных доходов / расходов |

203 670 |

190 913 |

270 873 |

| Непредвиденные доходы за вычетом непредвиденных расходов |

0 |

0 |

0 |

| Чистые текущие доходы с учетом непредвиденных доходов / расходов |

203 670 |

190 913 |

270 873 |

| Налог на прибыль |

58 797 |

107 817 |

174 703 |

| Отсроченный налог на прибыль |

0 |

0 |

0 |

| Непредвиденные расходы после налогообложения |

0 |

0 |

0 |

| Прибыль (убыток) за отчетный период: _ |

203 670 |

190 913 |

270 873 |

ОАО «Татфондбанк» имеет все необходимые резервы, создаваемые на основании требований Центрального банка. Сумма резервов в течении анализируемого периода возрастает, что увеличивает конкурентоспособность ОАО «Татфондбанк».

2.2 Анализ работы с клиентами в банке

Прошедший 2009 год ознаменовался дальнейшим укреплением финансовой устойчивости и имиджа ОАО «АИК Б «Татфондбанк» как одной из наиболее крупнейших и надежных региональных кредитных организаций России. Несмотря на тот факт, что рейтинг банка был снижен до негативного, осенью 2008 года Правительство Республики Татарстан выкупило контрольный пакет акций «Татфондбанк», поэтому банк на сегодняшний день является наполовину государственным, что означает его надежность и финансовую поддержку (которая была оказана) правительства Республики. На наш взгляд, это главный результат работы менеджмента Татфондбанка в прошедшем году.

Подтверждением устойчивости Татфондбанка по результатам 2008 года явился ряд фактов:

- погашение дебютного выпуска CLN на сумму 90 млн. USD;

- успешное размещение облигаций четвертого выпуска на 1 500 млн. рублей;

- погашение дебютного выпуска валютного синдицированного кредита на сумму 36 млн USD;

- погашение основной суммы по Кредитным нотам в размере 30 млн. USD.

Подтверждением высокого уровня надежности стало присвоение Татфондбанку рейтинговым агентством «Эксперт РА» рейтинга на уровне А «Высокий уровень кредитоспособности».

Среди факторов, определяющих высокую кредитоспособность Татфондбанка: приемлемый уровень достаточности капитала, высокое качество корпоративного управления, хорошая кредитная история. Также Татфондбанк сохранил международный кредитный рейтинг агентства Moody's на уровне «B2».

Достигнутые рейтинги позволили осенью 2008 года привлечь почти 8,5 млрд. рублей на поддержание необходимой ликвидности.

В конце 2008 года, несмотря на кризисные явления в мировой финансовой и банковской системе, наш банк подтвердил свои высокие финансовые и репутационные позиции. В значительной степени это стало возможным благодаря увеличению доли государственного участия в уставном капитале Татфондбанка до 33%, а также продуманной финансовой и информационной политике.

В 2008 году Татфондбанк продолжил активное развитие своей региональной сети. Открылись новые структурные подразделения на территории Республики Татарстан, а также филиалы в городах с высокой экономической активностью – Санкт-Петербурге, Сургуте и Новосибирске.

Всего на конец 2008 года насчитывалось 96 структурных подразделений Банка. Татфондбанк продолжил стратегию развития универсального банка, предлагая широкий спектр новых продуктов и услуг по всем направлениям розничного и корпоративного бизнеса. Банк традиционно выполнял для многих клиентов функции «финансового советника», помогающего разумно управлять деньгами и предлагающего для этого финансовые решения.

Хочется отметить, что функции «финансового советника», особенно актуальные в период всемирного экономического кризиса, банк стремится воплощать на протяжении всей своей истории, из года в год подтверждая свою репутацию надежного партнера.

ОАО «АИКБ «Татфондбанк» предоставляет полный спектр банковских услуг юридическим и физическим лицам, сотрудничает с предприятиями любой формы собственности во всех отраслях экономики.

Приоритетным направлением деятельности ОАО «АИК Б «Татфондбанк» является кредитование. Банк стремится увеличить свой вклад в развитие приоритетных национальных проектов, таких как «Развитие агропромышленного комплекса», «Развитие малого предпринимательства», «Доступное жилье».

Банк оказывает широкую поддержку развитию малого и среднего бизнеса, кредитуя их представителей как по собственным программам, так и совместно с ОАО «Российский банк развития», Инвестиционно-венчурным фондом РТ и Агентством по развитию малого предпринимательства РТ. Одним из направлений деятельности корпоративного кредитования является финансирование проектов в области энергосбережения в рамках соглашения, заключенного с Международной финансовой корпорацией (IFC, Группа Всемирного Банка).

Особое внимание уделяется развитию розничного направления бизнеса Банка. Деятельность Банка в этой области нацелена на увеличение клиентской базы, повышение качества и эффективности клиентского обслуживания.

В Банке широко представлены все виды розничных операций: депозитные, кредитные, факторинговые, денежные переводы и платежи, операции с пластиковыми картами. Татфондбанк стремится оперативно реагировать на изменение предпочтений населения и предлагает продукты и услуги, максимально отвечающие потребностям жителей всех регионов присутствия Банка. Возможности депозитных программ позволяют клиентам более эффективно распоряжаться свободными средствами и в комплексе с действующей системой страхования вкладов являются надежным способом сохранения сбережений.

Наиболее привлекательными для населения вкладами являются вклады с процентными ставками, увеличивающимися пропорционально сроку хранения средств в Банке, вклады, предлагаемые в рамках специальных программ, а также мультивалютные вклады. Среди розничных кредитных продуктов, предлагаемых Банком, по-прежнему наибольшей популярностью пользуются потребительские кредиты.

Развитая филиальная сеть позволяет реализовывать банковские продукты как клиентам в Республике Татарстан, так и клиентам в других регионах России. На протяжении последних четырех лет ОАО «АИК Б «Татфондбанк» развивался как универсальный коммерческий банк, направляя усилия на совершенствование обслуживания всех групп клиентов, а также на создание системы, устойчивой к возможным экономическим потрясениям, обеспечение необходимого уровня эффективности в условиях снижения доходности финансовых инструментов и сокращения процентной маржи.

Банк удовлетворял возрастающий спрос юридических и физических лиц на кредитные ресурсы при поддержании диверсифицированной структуры баланса Банка.

Рассмотрим перечень услуг, предоставляемых банком.

Для юридических лиц. ОАО «АИКБ «Татфондбанк» осуществляет кредитование юридических лиц и индивидуальных предпринимателей как в рублях, так и в иностранной валюте. Кредит может быть предоставлен единовременно, в виде кредитной линии – «лимит задолженности» или «лимит выдачи», в виде «овердрафт».

Кредиты предоставляются под залог:

- недвижимого имущества;

- оборудования;

- автотранспорта;

- ценных бумаг, котируемых на рынке или имеющих привлекательность для Банка;

- депозитов.

Такие условия как размер кредита, процентная ставка, срок рассматриваются индивидуально для каждого заёмщика в зависимости от целей кредитования, отраслевой специфики, оборотов по расчётному счёту, кредитоспособности клиента и предлагаемого залога.

Проценты начисляются на фактический остаток задолженности по кредиту. Погашение процентов производится ежемесячно, а суммы кредита – по установленному графику.

В 2008 году Банком разработаны и предложены клиентам собственные кредитные продукты:

- «Ступени роста» – данный кредитный продукт направлен на приобретение основных средств для субъектов малого бизнеса на срок до 3-х лет. Условиями кредитного продукта предусмотрена возможность установления индивидуального графика погашения основного долга, возможность залога приобретаемых основных средств;

- «Оборотка» – целью данного кредитного продукта является кредитование на пополнение оборотных средств. Основными преимуществами данного кредитного продукта являются: возможность установления индивидуальной процентной ставки по кредиту, которая зависит от ряда факторов, в т.ч. таких, как срок кредита, наличие кредитной истории, обороты по расчетным счетам и прочее;

- «Экономичный» – основным преимуществом данного кредитного продукта является возможность для клиента отнесения процентов в размере ставки рефинансирования ЦБ, увеличенной в 1,5 раза на расходы, тем самым уменьшая налогооблагаемую базу по налогу на прибыль.

Депозиты (вклады) представляют собой денежные суммы, размещенные на хранение в Банк, за использование которых начисляется определенный процент.

Юридические лица могут оперативно и выгодно разместить свободные денежные средства в ОАО «АИКБ «Татфондбанк», заключив договор банковского вклада (депозита). Договор заключается в письменной форме.

Ставка процента по депозиту зависит от суммы, срока, валюты вклада, периодичности выплаты процентов. Выплата процентов может осуществляться единовременно, по окончании срока действия депозитного договора, а также периодически, ежемесячно или ежеквартально.

Услуга доступна для юридических лиц - резидентов и нерезидентов РФ, индивидуальных предпринимателей.

Основные услуги банка для юридических лиц:

- Расчетно-кассовое обслуживание счета

- Дистанционное банковское обслуживание

- Прием платежных поручений по системе BiPrint

- Предоставление индивидуальных банковских сейфов (ячеек) в аренду и для хранения ценностей клиентов

-- Операции с иностранной валютой

- Выдача банковских гарантий в рублях и иностранной валюте

- Операции с векселями и долговыми обязательствами

- Услуги на рынке ценных бумаг

- Пластиковые карты

- Драгоценные металлы

- Факторинговые операции

- Инвестиции в энергосберегающие и энергоэффективные технологии

- Услуги в области проектного финансирования

Услуги банка индивидуальным клиентам:

- Вклады

- Потребительские кредиты

- Автокредитование

- Ипотечное кредитование

- Кредитование граждан, ведущих личное подсобное хозяйство

- Прием платежей

- Валютно-обменные операции

- Срочные денежные переводы

- Услуги на рынке ценных бумаг

- Интернет-трейдинг

- Драгоценные металлы

- Предоставление индивидуальных банковских сейфов (ячеек) в аренду и для хранения ценностей клиентов

Пластиковые карты

- Обезличенные металлические счета

Малому и среднему бизнесу:

- Кредитование юридических лиц и индивидуальных предпринимателей

- Выдача банковских гарантий

Факторинговые операции

- Услуги в области проектного финансирования

2.3 Анализ продуктов и услуг, предлагаемых банком

В 2008 году банк проводил консервативную политику в части кредитования, направленную на снижение рисков при кредитовании клиентов, при этом внимание уделялось не только совершенствованию внутренних процедур рассмотрения и предоставления кредитов, но и информационному взаимодействию в системе бюро кредитных историй (Поволжским кредитным бюро).

В отчетном году банком предоставлено населению свыше 4100 кредитов на общую сумму, превышающую 1 млрд. 400 миллионов рублей.

При этом кредитный портфель вырос на 11,8 % и на 01.01.2009 года достиг уровня 2 миллиарда 146 миллионов рублей, что является свидетельством высокой ликвидности активов в секторе кредитования физических лиц банка.

На сегодняшний день число данной группы заемщиков банка превысило 18 тысяч человек (таблица 2.3.1).

В течение года банк активно предоставлял потребительские, автомобильные, ипотечные кредиты, представленные в продуктовой линейке, эмитировал кредитные карты NCC и VISA, предоставлял овердрафт по зарплатным и индивидуальным картам вышеуказанных платежных систем.

На сегодняшний день в линейке кредитных продуктов банка насчитывается более 20 программ и тарифных планов, способных удовлетворить потребительские предпочтения различных социальных слоев населения.

Заботясь об удобстве клиентов, в отчетом году банк предоставил возможность подавать заявки на кредит через Единую справочную службу банка (Кредит по телефону) либо через официальный сайт банка; данная сервис-функция стала достаточно популярной среди клиентов банка, несмотря на короткий срок ее работы.

В конце отчетного года банк одним из первых начал активную работу в рамках Федеральной программы «Жилище», подпрограммы «Молодой семье – доступное жильё».

Таблица 2.3.1

Кредиты выданные физическим лицам

| Виды кредитования |

01.01.2007 |

01.01.2008 |

01.01.2009 |

| Жилищные кредиты |

391 416 |

775 345 |

1 015 580 |

| Потребительские кредиты |

291 819 |

723 170 |

798 341 |

| Автокредиты |

194 209 |

235 386 |

211 644 |

| Кредитные карты |

118 662 |

152 014 |

118 623 |

| Овердрафт |

2 115 |

1 663 |

1 885 |

В течение 2009 года существовал преимущественный спрос со стороны заемщиков на потребительские и жилищные кредиты. Также большой популярностью у населения пользовались кредитные карты с «револьверным» лимитом. В 2009 году в ОАО «Татфондбанк» по выбору заемщика можно было оформить кредитную карту платежной системы NCC или международной платежной системы VISA.

Портфель жилищных кредитов банка на 01.01.09 составил 1 480,1 млн. рублей, а общий объем выданных ипотечных кредитов с начала деятельности банка – 2 920,0 млн. рублей (таблица 2.3.1).

В 2009 году в ОАО «ТАТФОНДБАНК» реализовывались как собственные ипотечные программы, так и программы, осуществляемые по федеральным стандартам с последующим рефинансированием через систему «Агентства по ипотечному жилищному кредитованию» и других агентов, входящих в российскую систему рефинансирования ипотечных кредитов.

Жилищные кредиты предоставлялись как на приобретение готового жилья, так и на финансирование строительства квартир в многоквартирных жилых домах.

Таким образом, по данным таблицы 2.3.2 мы можем сделать вывод о том, что объем кредитного портфеля за 2009 год возрос на 5,7 %. Наибольший рост портфеля пришелся на конец 2009 года.

Таблица 2.3.2

Объем кредитного портфеля в 2008 г.

| Отчетная дата |

Объем кредитного портфеля |

Динамика роста |

| 01.01.2009 |

1 923 981 |

0,3% |

| 01.04.2009 |

1 983 090 |

3,1% |

| 01.01.2009 |

2 029 845 |

2,4% |

| 01.10.2009 |

2 146 073 |

5,7% |

В таблице 2.3.3 представлена просроченная задолженность по кредитам в «ОАО «Татфондбанк»». По данным таблицы 2.3.3 мы можем сделать вывод о том, что несмотря на возросший объем кредитов «ОАО «Татфондбанк»» быстрыми темпами сокращает количество не возвратов по кредита. В первую очередь это связано с четкой политикой в области оценки кредитоспособности ссудозаемщиков, а так же продуманной работе по возврату просроченных ссуд. Таким образом, еще раз подчеркнем, что к началу 2009 года «ОАО «Татфондбанк»» имеет большие темпы прироста кредитного портфеля, чем тем прироста просроченных ссуд.

Таблица 2.3.3

Просроченная задолженность по кредитам

| Отчетная дата |

Объем просроченной задолженности |

Темп роста, тыс.руб. |

Динамика роста |

| 2007 |

18390 |

- |

| 2008 |

19845 |

+1455 |

8,7% |

| 2009 |

20672 |

+827 |

3,6% |

Для более глубокого анализа качества кредитного портфеля используют коэффициенты покрытия, таблица 2.3.4.

Таблица 2.3.4

Оценка качества кредитного портфеля ОАО «Татфондбанк»

| Показатели |

2007 |

2008 |

2009 |

| Объем кредитного портфеля |

1753392 |

1918978 |

2146073 |

| Объем просроченной задолженности |

18390 |

19845 |

20672 |

| Коэффициент покрытия |

0,28 |

0,25 |

0,24 |

Анализ таблицы 2.3.4 свидетельствует о разумной кредитной политике банка, так как коэффициент покрытия в течение анализируемого периода остается на одном уровне.

Рассматривая динамику привлеченных ОАО «Татфондбанк»ом средств, можно отметить тенденцию увеличения ресурсного потенциала банка. В ходе анализа привлеченных временно свободных средств обратим внимание на следующие моменты.

Для начала отметим, что банк пользуется все большей популярностью у населения. Этот факт подтверждают динамика числа клиентов в отделениях «Татфондбанк» и увеличение объема привлекаемых вкладов от клиентов. Количество счетов частных лиц увеличивается стремительными темпами. Например, число клиентских счетов на 1 января 2009 года достигло 115 тысяч, при этом три четверти открыто в региональных отделениях банка.

Широкий спектр вкладов, дополнительные возможности по расчетам и удобный режим работы не могли не вызвать быстрый рост количества клиентов. Так, в 2009 году примерно 112 тысяч вкладчиков открыли в Татфондбанке счета. Общее количество счетов выросло на 55% и превысило 247 тысяч. Остатки на счетах выросли более чем в 2 раза и достигли 2,3 млрд. руб. Тенденция роста клиентской базы и остатков на счетах сохранилась и в последующее время (рисунок 2.3.1).

Итак, рост числа вкладчиков и остатков на счетах говорит о том, что Татфондбанк имеет тенденцию к увеличению объема привлекаемых ресурсов от частных вкладчиков. Справедливо заметить, что в структуре пассивов банка средства населения растут незначительными темпами.

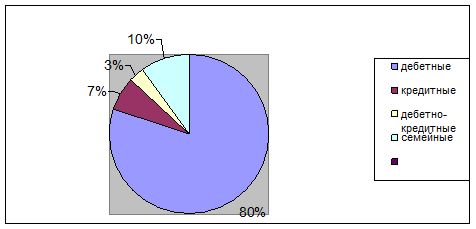

Банковская пластиковая карта – это одна из разновидностей финансовых карт, которая является персонифицированным платежным средством, предназначенным для оплаты товаров, услуг и получения наличных денежных средств в банках и банковских автоматах (банкоматах). На рисунке 2.3.1 представлен объем пластиковых карт выпущенных банком в 2009 году.

Рис. 2.3.1 Объем выданных пластиковых карт в 2009 году

ОАО «ТАТФОНДБАНК» БАНК выпускает и обслуживает банковские карты международных платежных систем MasterСard Worldwide, Visa Int. и обслуживает карты российской платежной системы СТБ, выпущенных Банком.

ОАО «Татфондбанк» предоставляет широкий спектр услуг для населения и юридических лиц. Так же «Татфондбанк» постоянно обновляет продуктовую линейку, так в апреле 2009 года были введены два новых вида депозитов. АИКБ «Татфондбанк» внедрил два новых вклада: «Личный доход» и «Частная коллекция».

«Личный доход» - трехмесячный вклад с прогрессирующей процентной ставкой. Проценты начисляются каждые 15 дней, при этом каждый процентный период доходность растет. По выбору вкладчика, начисленный доход можно снять со счета либо капитализировать. При досрочном закрытии вклада начисленные проценты не теряются. Вклад можно открыть в рублях и в валюте, минимальная сумма вклада – всего 1000 рублей/ 100 долларов или евро.

«Частная коллекция» - вклад, предусматривающий возможность частичного снятия денег в рамках неснижаемого остатка. Его отличает высокая доходность в сочетании с почти неограниченной свободой распоряжения деньгами на счете. Сумма неснижаемого остатка составляет всего 1000 рублей/ 50 долларов или евро. Доход по вкладу начисляется ежемесячно, исходя из того, какая сумма пролежала на вкладе и какое количество дней. Начисленный доход можно либо снимать со счета, либо капитализировать. При досрочном закрытии вклада ранее начисленные проценты не теряются.

2.4 Анализ маркетинговой деятельности банка

Правительство Татарстана с целью повышения банковской ликвидности и стабилизации банковской системы республики приняло 19 октября 2008 г. решение о приобретении 25% акций ОАО «АИКБ «Татфондбанк».

Одной из причин решения правительства Татарстана о вхождении в капитал банка стали панические настроения вкладчиков, докатившиеся и до Татарстана.

«Татфондбанк» посредством поддержки Правительства РТ смог выйти из тяжелого финансового положения. На счета банка поступили 8,5 миллиарда рублей, которые банк привлекает в виде кредитов у Центрального Банка Российской Федерации.

Помимо этого, порядка 2 миллиардов рублей в капитал банка внесет Правительство РТ, которое после завершения допэмиссии станет крупнейшим акционером «Татфондбанка».

Таким образом, «Татфондбанк» только в ближайшее время консолидирует порядка 10,5 миллиарда рублей. Эта сумма позволяет полностью обезопасить банк от каких бы то ни было проблем с ликвидностью. Достаточно сказать, что она сопоставима с общими остатками свободных средств на корсчетах всех банков Татарстана, вместе взятых.

Кредиты Центрального Банка Российской Федерации ОАО АИКБ «Татфондбанк» привлекает в соответствии с положениями Банка России «О порядке предоставления Банком России кредитным организациям кредитов, обеспеченных активами» и «О предоставлении Банком России российским кредитным организациям кредитов без обеспечения». Под залог имеющихся у банка активов банк привлечет порядка 3 миллиардов рублей и еще 5,5 миллиарда банк получит без залога.

Привлечение кредитов стало возможно благодаря тому, что 17 октября Татфондбанк, обладающий международным кредитным рейтингом агентства Moody’s на уровне «B2, прогноз стабильный», вошел в расширенный ломбардный список ЦБ РФ.

Следовательно сделаем выводы о влиянии финансового кризиса на деятельность ОАО «АИКБ «Татфондбанк»:

ОАО «АИКБ «Татфондбанк» оказался в числе ряда российских банков, столкнувшихся с неожиданным бегством вкладчиков, которое было спровоцировано недостоверными негативными слухами. Это привело к некоторому снижению уровня ликвидности. В связи с этим банк был вынужден ввести временные ограничения на снятие наличности, которые будут сняты в течение 7-10 дней по мере окончательной нормализации ситуации.

Негативный информационный фон, связанный с мировым финансовым кризисом, привел к тому, что люди готовы верить самым диким слухам, не имеющим под собой никаких оснований. Поэтому ни один банк не застрахован от массового снятия наличности вкладчиками. Тем не менее, благодаря оперативной поддержке ЦБ РФ ОАО «АИКБ «Татфондбанк» смог решить проблему в кратчайшие сроки.

В СМИ и на сайте банка не было найдено информации о том, чтобы организации (юридические лица) расторгали свои договора с банком и забирали свою наличность. Следовательно, у банка отсутствует рекламная политика и стратегия в отношении привлечения средств организаций.

Итак, у ОАО «Татфондбанк» нет отдела маркетинга. Разработка программ и рекламной поддержки банка осуществляется на уровне отделов – то есть рекламная поддержка разрабатывается и осуществляется в области в области привлечения кредитов – отделом кредитования, по вкладам – отдела привлечения средств и так далее.

Случившаяся осенью ситуация показала острую необходимость в организации отдела маркетинга в банке.

Во-первых, отдел маркетинга разработал бы концепцию раскрытия информации о происходящем в банке и на этой основе можно было бы избежать потери и бегства клиентов.

Таким образом, мы видим, что в целом, маркетинговая деятельность банка построена на деятельности отдела маркетинга, который полностью несет ответственность за весь комплекс маркетинга ОАО «Татфондбанк».

Мы видим, что отдел маркетинга в основном занят продвижением продукта и его разработкой. Но на сегодняшний день во многих крупных банках стоит задача по удержанию клиента, которая больше связана с индивидуальной работой с людьми, так же это у них получается на высоком уровне. Поэтому отделу маркетинга ОАО «Татфондбанк» следует уделять внимание не только разработке и продвижению, но и повышению лояльности своих клиентов.

3. Совершенствование деятельности ОАО "Татфондбанк" в области маркетинга

3.1 Основные направления улучшения маркетинговой деятельности банка

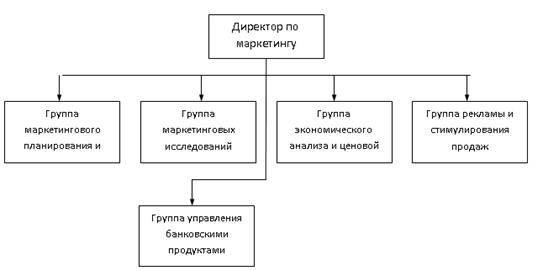

Основной задачей улучшения маркетинговой деятельности «Татфондбанк» является организация отдела маркетинга в банке.

Задачами отдела маркетинга в ОАО «Татфондбанк» являются:

- Разработка краткосрочной, среднесрочной и долгосрочной стратегии маркетинга и ориентация работников на выполнение требований потребителей к банковским продуктам.

- Исследование потребительских свойств банковских продуктов и предъявляемых к ней покупателями требований, исследование факторов, определяющих структуру и динамику потребительского спроса на продукты банка, конъюнктуры рынка.

- Организация рекламы и стимулирование продажи банковских продуктов.

- Разработка и продвижение банковских продуктов.

Функции отдела маркетинга:

- Анализ и прогнозирование основных конъюнктурообразующих факторов потенциальных рынков сбыта банковских продуктов; коммерческо-экономических, включая экономическую ситуацию и финансовое состояние потенциальных клиентов, уровня и качества конкурирующей банковской продукции, ее преимуществ и недостатков по сравнению с продукцией ОАО «Татфондбанк».

- Выявление системы взаимосвязей между различными факторами, влияющими на состояние рынка и объем продаж банковских продуктов.

- Анализ конкурентоспособности банковских продуктов ОАО «Татфондбанк», сопоставление их потребительских свойств, цены и выгодности с аналогичными показателями продуктовых линеек других банков.

- Координация и согласование действий всех функциональных отделов в выработке единой коммерческой политики.

- Организация обратной связи с потребителями: изучение мнения потребителей и их предложений по совершенствованию деятельности банка.

- Анализ мотивов определенного отношения потребителей к предлагаемой им банковской продукции.

- Разработка стратегии рекламы по каждому виду банковских продуктов и плана проведения рекламных мероприятий.

- Организация рекламы при помощи средств массовой информации; организация и подготовка статей для журналов, газет, радио и т.д.