Введение

Переход к рыночной экономике требует от предприятия повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, активизации предпринимательства и т.д. Важная роль в реализации этой задачи отводится анализу хозяйственной деятельности предприятий. С его помощью вырабатываются стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляются контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, его подразделений и работников.

Тема "Анализ финансового состояния предприятия" очень актуальна на сегодняшний день. Многие предприятия в нашей стране находятся на грани банкротства, причиной этого мог явиться несвоевременный или неправильный анализ деятельности предприятия. Поэтому необходимо проводить тщательный анализ финансового состояния предприятия в целом.

Цель данной курсовой работы: исследовать финансовое состояние предприятия, выявить основные проблемы финансовой деятельности и дать рекомендации по управлению финансами.

Исходя из поставленных целей, можно сформировать задачи:

1. Определить значение финансового состояния для развития предприятия;

2. Проанализировать соотношение собственного и заемного капитала предприятия;

3. Дать оценку финансового состояния на основе ликвидности баланса;

Под анализом понимается способ познания предметов и явлений окружающей среды, основанный на расчленении целого на составные части и изучение их во всем многообразии связей и зависимостей.

Содержание анализа вытекает из функций. Одной из таких функций являться - изучение характера действия экономических законов, установление закономерностей и тенденций экономических явлений и процессов в конкретных условиях предприятия. Следующая функция анализа - контроль за выполнением планов и управленческих решений, за экономным использованием ресурсов. Центральная функция анализа - поиск резервов повышения эффективности производства на основе изучения передового опыта и достижений науки и практики. Также другая функция анализа - оценка результатов деятельности предприятия по выполнению планов, достигнутому уровню развития экономики, использованию имеющихся возможностей. И, наконец - разработка мероприятий по использованию выявленных резервов в процессе хозяйственной деятельности.

Реклама

Анализом финансового состояния предприятия, организации занимаются руководители и соответствующие службы, так же учредители, инвесторы с целью изучения эффективного использования ресурсов. Банки - для оценки условий предоставления кредита и определение степени риска, поставщики - для своевременного получения платежей, налоговые инспекции - для выполнения плана поступлений средств в бюджет и т.д. Финансовый анализ является гибким инструментом в руках руководителей предприятия.

Финансовое состояние предприятия характеризуется размещением и использованием средств предприятия. Эти сведения представляются в балансе предприятия. Основным факторами, определяющими финансовое состояния предприятия, являются, во-первых, выполнение финансового плана и пополнение по мере возникновения потребности собственного оборотного капитала за счет прибыли и, во-вторых, скорость оборачиваемости оборотных средств (активов). Сигнальным показателем, в котором проявляется финансовое состояние, выступает платежеспособность предприятия, под которой подразумевают его способность вовремя удовлетворять платежные требования, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджет. В анализе финансового состояния предприятия входит анализ бухгалтерского анализа, пассив и актив их взаимосвязь и структура; анализ использование капитала и оценка финансовой устойчивости; анализ платежеспособности и кредитоспособности предприятия и т.д.

1. Значение финансового состояния для развития предприятия

Под финансовым состоянием понимается способность предприятия финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями c другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью.

К внутренним пользователям относятся собственники и администрация предприятия, к внешним - кредиторы, инвесторы, коммерческие партнеры. В соответствии с этим анализ делится на внутренний и внешний.

Реклама

Внутренний анализ

-

проводится службами предприятия и его результаты используются для планирования, контроля и прогнозирования финансового состояния. Его цель - установить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы обеспечить нормальное функционирование предприятия, получения максимума прибыли и исключение банкротства. Анализ финансового состояния, проводимый в интересах внутренних пользователей, направлен на выявление наиболее слабых позиций в финансовой деятельности предприятия в целях их укрепления и определения возможностей, условий работы предприятия, создания информационной базы для принятия управленческих решений, обеспечивающих эффективную работу предприятия.

Внешний анализ

- осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель - установить возможность выгодного вложить средства, чтобы обеспечить максимум прибыли и исключить риск потери. Анализ финансового состояния в интересах внешних пользователей проводится для оценки степени гарантий их экономических интересов, способности предприятия своевременно погасить свои обязательства, обеспечивать эффективное использование средств для инвесторов и т.п. Этот анализ позволяет оценить выгодность и надежность сотрудничества с конкретной организацией.

Анализ бухгалтерской отчетности предполагает использование конкретных приемов или методов, одним из которых является «чтение» баланса, или изучение абсолютных величин. «Чтение», или знакомство с содержанием, баланса позволяет установить основные источники средств (собственные и заемные); основные направления вложения средств; соотношение средств и источников и другие характеристики, позволяющие оценить имущественное положение предприятия и его обеспеченность. Но информация, представленная в абсолютных величинах, не всегда позволяет точно определить динамику показателей и недостаточна для обоснования решений. Поэтому наряду с абсолютными величинами при анализе бухгалтерской отчетности используются различные приемы анализа, предполагающие расчет и оценку относительных показателей. К ним относятся горизонтальный, вертикальный, трендовый, факторный анализ и расчет коэффициентов.

Под горизонтальным анализом

предполагается изучение абсолютных показателей статей отчетности организации за определенный период, расчет темпов их изменения и оценку.

В условиях инфляции ценность горизонтального анализа несколько снижается, так как производимые с его помощью расчеты не отражают объективного изменения показателей, связанных с инфляционными процессами.

Горизонтальный анализ дополняется вертикальным анализом изучения финансовых показателей.

Под вертикальным анализом

понимается представление данных отчетности в виде относительных показателей через удельный вес каждой статьи в общем итоге отчетности и оценка их изменения в динамике. Относительные показатели сглаживают влияние инфляции, что позволяет достаточно объективно оценить происходящие изменения.

Данные вертикального анализа позволяют оценить структурные изменения в составе активов, пассивов, других показателей отчетности, динамику удельного веса основных элементов доходов организации, коэффициентов рентабельности продукции и т.п.

Под трендовым анализом

(анализ тенденций развития) понимается разновидность горизонтального анализа, ориентированного на перспективу. Трендовый анализ предполагает изучение показателей за максимально возможный период времени, при этом каждая позиция отчетности сравнивается со значениями анализируемых показателей за ряд предшествующих периодов и определяется тренд, т.е. основная повторяющаяся тенденция развития показателя, очищенная от влияния случайных факторов и индивидуальных особенностей периодов.

Для проведения факторного анализа

изучаемый показатель выражается через формирующие его факторы, проводятся расчет и оценка влияния этих факторов на изменение показателя. Факторный анализ может быть прямым, т.е. показатель изучается и раскладывается на составные части, и обратным (синтез) - отдельные элементы (составные части) соединяются в общий изучаемый (результативный) показатель.

Сравнительный (пространственный) анализ

-

это сравнение и оценка показателей деятельности предприятия с показателями организаций-конкурентов, со среднеотраслевыми и средними хозяйственными данными, с нормативами и т.п.

Анализ коэффициентов

(относительных показателей) предполагает расчет и оценку соотношений различных видов средств и источников, показателей эффективности использования ресурсов предприятия, видов рентабельности. Анализ относительных показателей позволяет оценить взаимосвязь показателей и используется при изучении финансовой устойчивости, платежеспособности предприятия, ликвидности его баланса.

Одновременное использование всех приемов (методов) дает возможность наиболее объективно оценить финансовое положение предприятия, его надежность как делового партнера, перспективу развития.

Способность предприятия своевременно производить платежи, финансировать свою деятельность, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот. Поэтому, одним из показателей, характеризующих финансовое положение предприятия, является его платежеспособность

, т.е. возможность наличными денежными ресурсам своевременно погашать свои платежные обязательства.

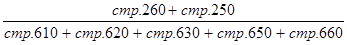

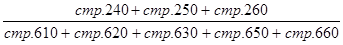

Оценка платежеспособности осуществляется на основе расчета относительных показателей ликвидности (коэффициент текущей ликвидности, коэффициент промежуточного покрытия и коэффициент абсолютной ликвидности). Коэффициент абсолютной ликвидности

– отношение стоимости абсолютно и наиболее ликвидных активов к величине краткосрочных обязательств.

К а.л. =

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Его оптимальный уровень 0,2-0,25.

Коэффициент промежуточного покрытия

– отношение денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств.

К п.п. =

Данный коэффициент показывает прогнозируемые платежные возможности в условиях своевременного проведения расчетов с дебиторами. Удовлетворяет обычно соотношение от 0,7 до 1.

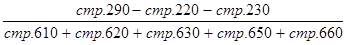

Коэффициент текущей ликвидности (общего покрытия)

– показывает, достаточно ли у предприятия средств для погашения краткосрочных обязательств в течение определенного времени.

К т.л. =

Рекомендуемое значение от 1 до 2-3.

В отдельных случаях требуется рассчитать коэффициент срочной (быстрой) ликвидности

. Он рассчитывается по состоянию на сегодняшний день как отношение имеющейся в наличии суммы денежных средств (остатки по счетам 50 и 51) к сумме возникшего обязательства.

2. Анализ статей актива и пассива баланса

Основным источником информации для анализа и оценки финансового состояния организации, с которыми чаще всего работает аналитик, является бухгалтерская отчетность. Бухгалтерская отчетность – единая система данных об имущественном и финансовом положении организации и о результате ее хозяйственной деятельности. Этот документ включает в себя помимо описательной части полный комплект форм бухгалтерской отчетности, а также специализированные формы, установленные в соответствии с нормативными актами, регулирующими бухгалтерский учет и отчетность в Российской Федерации. Состав, содержание, требования и другие методические основы бухгалтерской отчетности регламентированы Положением по бухгалтерскому учету «Бухгалтерская отчетность организаций», утвержденное приказом Минфина РФ № 43н от 6 июля 1999 года /ПБУ 4/99/.

В соответствии с Федеральным законом РФ «О бухгалтерском учете» от 21.11.96 г., № 129-ФЗ и приказом Минфина России от 22.07. №67н «О формах бухгалтерской отчетности организаций» в состав бухгалтерской отчетности включаются:

· Бухгалтерский баланс – форма № 1;

· Отчет о прибылях и убытках – форма № 2;

· Приложения к бухгалтерскому балансу и отчету о прибылях и убытках:

Отчет об изменениях капитала – форма № 3

Отчет о движении денежных средств – форма № 4;

Приложение к бухгалтерскому балансу – форма № 5;

Отчет о целевом использовании полученных средств – форма № 6;

Пояснительная записка;

· Итоговая часть аудиторского заключения, выданного по результатам обязательного по законодательству Российской Федерации, аудита бухгалтерской отчетности.

Основными элементами бухгалтерской отчетности являются активы, обязательства, собственный капитал, доходы, расходы, прибыль и убытки. Три первых элемента характеризуют средства организации и источники этих средств на определенную дату; остальные элементы отражают операции и события хозяйственной жизни, которые повлияли на финансовое положение организации в течение отчетного периода и обусловили изменение в трех первых элементах. Все элементы финансовой отчетности, среди которых во всех странах, в том числе и в России, основными являются баланс /ф. № 1/ и отчет о прибылях и убытках /ф. № 2/.

Баланс /ф. № 1/ в системе бухгалтерской отчетности занимает центральное место. Он претерпел большие изменения, связанные с адаптацией к требованиям международных стандартов бухгалтерского учета. Необходимо подчеркнуть, что происходящие изменения носят как количественный, так и качественный характер.

Охарактеризуем бухгалтерский баланс в самом общем виде. Новая форма баланса, утвержденная Положением по бухгалтерскому учету «Бухгалтерская отчетность организаций», утвержденным приказом Минфина РФ № 43н от 06.07.99 г. /ПБУ 4/99/, имеет пять разделов, в том числе два в его активной части, и три – в пассивной.

Баланс построен по принципу «нетто», т.е. в нем отсутствуют регулирующие статьи: износы основных средств, нематериальных активов, малоценных и быстроизнашивающихся предметов, использование прибыли. Кроме того, в более детальном ракурсе в основной форме бухгалтерской отчетности приводятся состав нематериальных активов, основных средств, долгосрочных и краткосрочных финансовых вложений, структура собственных и заемных средств. В нем фиксируется стоимость /денежное выражение/ остатков имущества, материалов, финансов, образованный капитал, фонды, займы, кредиты и прочие долги и обязательства.

Баланс является наиболее информативной базой для анализа и оценки финансового состояния организации. Актив баланса характеризует имущественную массу организации, т.е. состав и состояние материальных ценностей, находящихся в непосредственном владении организации. Пассив характеризует состав и состояние прав на эти ценности, возникающих в процессе хозяйственной деятельности организации у различных участников коммерческого дела /акционеров, инвесторов, кредиторов, государства и др./.

В актив баланса включаются статьи, в которых объединены определенные элементы хозяйственного оборота организации по функциональному признаку. В актив баланса входят два раздела:

1. «Внеоборотные активы»;

2. «Оборотные активы».

Так, в разделе 1 «Внеоборотные активы» отражаются нематериальные активы / расшифровка состава нематериальных активов приводится в Приложении к бухгалтерскому балансу /ф. № 5//, основные средства / расшифровка движения основных средств в течение отчетного периода, а также их состава на конец периода приводится в Приложении к бухгалтерскому балансу /ф. № 5//, незавершенное строительство /расшифровка информации о движении средств по этой статье приводится также в ф. № 5/, доходные вложения в материальные ценности, финансовые вложения.

Раздел 2 актива баланса «Оборотные активы» отражает величину материальных оборотных средств: производственных запасов, незавершенного производства, готовой продукции и др., наличие у организации свободных денежных средств, величину дебиторской задолженности и прочих активов.

Согласно Приказу Минфина Российской Федерации № 43н от 06.07.99. об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организаций» ПБУ 4/99, начиная с бухгалтерской отчетности 2000 года, раздел «Убытки», ранее присутствовавший в активе баланса, исключается из структуры бухгалтерского баланса.

Пассив баланса начинается с раздела «Капитал и резервы», который содержит информацию об уставном, добавочном, резервном капитале, а также о нераспределенной прибыли /непокрытом убытке/.

Расшифровка состава и движения фондов, движения остатка нераспределенной прибыли прошлых лет в течение отчетного года приводится в форме № 3 «Отчет об изменениях капитала».

Далее идут разделы «Долгосрочные обязательства» и «Краткосрочные обязательства», в которых показываются непогашенные суммы заемных средств, кредиторская задолженность, доходы будущих периодов и резервы предстоящих расходов и платежей.

Содержание статей актива и пассива баланса дает возможность использовать его как внутренним /высшее руководство организации, общее собрание участников, управляющие соответствующих уровней/, так и внешним пользователям /государство, существующие и потенциальные кредиторы, поставщики и покупатели, собственники средств организации, аудиторские службы, органы статистики/.

Обратим внимание: начиная с отчетности за первый квартал 2000 года, вводится новое ПБУ 4/99. В соответствии с этим положением в актив баланса группа статей «Нематериальные активы» дополнена позициями «Права на объекты интеллектуальной /промышленной/ собственности» и «Деловая репутация организации». Введена также группа статей «Доходные вложения в материальные ценности», а в группе статей «Дебиторская задолженность» появилась позиция «Задолженность участников /учредителей/ по вкладам в уставный капитал». В новой форме баланса отсутствуют статьи: «Фонды накопления», «Фонды социальной сферы», «Фонды потребления». Остатки этих фондов будут приводиться по строке «Нераспределенная прибыль».

Дополнительно отметим, что в балансе с 2000 года отсутствует статья «Целевые финансирование и поступления». И, напротив, в группе статей «Кредиторская задолженность» выделяют «Задолженность участникам /учредителям/ по выплате доходов».

Изучение экономической литературы и практики хозяйствования в организациях позволяет нам сделать вывод о том, что существующая форма бухгалтерского баланса имеет ряд ограничений. Знание ограничений необходимо для оценки его реальных аналитических возможностей. Укажем некоторые из них:

1. Баланс историчен по своей природе. Как известно, он составляется на определенную дату. В результате этого баланс организации представляет собой «фотографию» между двумя конкретными датами, из которой видно лишь изменение, но не движение активов, собственного и заемного капитала и обязательств организации. Он не отвечает на вопрос, в результате чего сложилось такое положение.

2. Бухгалтерский баланс строится таким образом, чтобы в целом зафиксировать финансово-экономическое состояние организации за отчетный период. При этом из рассмотрения автоматически выпадает такой аспект благополучия организации, как деление имущества на собственное и заемное конкретно по видам.

Действительно, если в активе баланса приводится лишь перечень всего движимого и недвижимого имущества, то увязать конкретное имущество с конкретным источником его финансирования не представляется возможным. Из баланса можно судить лишь об имуществе в целом, выделив при этом его собственную и заемную составляющую. В результате чего пользователь лишен возможности «прочитать» об этом в балансе. В самом деле, если организация приобрела технологическую линию или автомобиль в отчетном периоде, то немаловажно знать, за счет каких средств это произошло.

Если покупка была осуществлена за счет кредита, то, например, автомобиль, зачисленный на баланс организации, не может считаться собственностью организации в экономическом смысле, пока не погашен кредит и не сформирован фонд накопления, что из баланса явно не следует. Вследствие этого данный актив ненамеренно рассматривается пользователем как собственность данной организации, что противоречит логике.

3. Одна из главных целей функционирования любой коммерческой организации – получение прибыли. Однако именно этот показатель отражен в балансе недостаточно полно. Представленная в балансе величина нераспределенной прибыли в отрыве от затрат и оборота по реализации не показывает, в результате чего сложилась именно такая ее величина.

Более того, в балансе отсутствует показатель балансовой прибыли. Отсутствие этого показателя снижает информационную емкость, содержащихся в балансе сведений, тем самым, в аналитическом смысле, в еще большей степени повышена роль отчета о прибылях и убытках.

4. Из баланса не видно, за счет каких фактов и хозяйственных операций произошло изменение валюты баланса. Для получения точного ответа необходима дополнительная информация, так как обороты в бухгалтерском балансе не показываются, но именно через них определяются остатки на конец периода. Главное, таким образом, отражается на счетах, в главной бухгалтерской книге, а не в бухгалтерском балансе.

Форма № 1 бухгалтерской отчетности России «Бухгалтерский баланс» несколько отличается от форм бухгалтерского баланса стран, придерживающихся международных стандартов, Приведем некоторые из них:

в балансе России активы расположены в порядке нарастания ликвидности, т.е. прямой зависимости от скорости превращения этих активов в процессе хозяйственного оборота в денежную форму. Так, в разделе 1 актива баланса «Внеоборотные активы» /этот термин научно несостоятелен, т.к. все активы и весь капитал – пассивы - находятся в обороте/ показано недвижимое имущество, которое практически до конца своего существования сохраняет первоначальную форму. Ликвидность, т.е. подвижность этого имущества в хозяйственном обороте, самая низкая.

В разделе 2 актива баланса показаны такие элементы имущества организации, которые в течение отчетного периода многократно меняют свою форму. Подвижность этих элементов актива баланса, т.е. ликвидность, выше, чем элементов раздела 1. Ликвидность же денежных средств равна единице, т.е. они обладают абсолютной ликвидностью

.

Соответственно и пассивы располагаются начиная с собственных средств и резервов, которые воплощаются во «внеоборотных» активах, затем следуют долгосрочные пассивы и краткосрочные пассивы.

В активе баланса международного стандарта на первом месте, наоборот, стоят наиболее ликвидные, текущие активы /в их составе на первом месте – денежные средства и их эквиваленты/, а на втором – долгосрочные активы.

В пассиве соответственно перечень статей начинается с краткосрочных кредитов банков /в составе текущих обязательств/, затем следуют долгосрочные обязательства и собственный капитал.

Это различие является несущественным потому, что каждой статье баланса международного стандарта можно найти аналог в бухгалтерском балансе России по форме № 1. И наоборот: все разделы и статьи бухгалтерского баланса России можно интерпретировать в терминах международных бухгалтерских стандартов.

2. Существенное различие двух балансов состоит в том, что баланс международного стандарта не имеет позиции «Незавершенное строительство», т.к. в мировой практике строительство ведут обычно специализированные строительные фирмы, изготавливающие свою продукцию «под ключ» и продающие ее как обычный товар.

3. Более решительно поступают на Западе и с непогашенной дебиторской задолженностью: она исключается из состава имущества организации. При этом и активы, и пассивы освобождаются от мнимой собственности. Не случайно, согласно международным стандартам учета в приложении к отчетности /балансу/ раскрывается обширная информация о дебиторской задолженности: сроки, особые условия погашения, специфические риски, связанные с задолженностью. Для внешнего аналитика, использующего данные российской отчетности, основной информацией, характеризующей качество дебиторской задолженности, являются сведения о просроченной дебиторской задолженности.

Исходя из перечисленных выше ограничений, содержащихся в бухгалтерском балансе России /ф. № 1/ можно предложить следующие пути совершенствования указанной формы финансовой отчетности для повышения ее аналитичности и информационной емкости:

1. Целесообразным является разделить в балансе имущество организации на собственное и заемное конкретно по видам, т.к. в целом баланс организации не дает возможности получить ответа на вопросы, которые постоянно интересуют пользователей, в частности, - чье имущество находится на балансе организации: свое или чужое?

2. Учитывая, что баланс содержит важнейшую информацию о работе организации за отчетный период, необходимо ввести в пассив баланса показатель балансовой прибыли, чтобы аналитичность данного документа повысилась, а его информативность не ухудшилась.

3. Чтобы приблизить бухгалтерский баланс России к балансу международного образца необходимо исключить из актива баланса статью «Незавершенное строительство» как это принято в мировой практике.

4. Необходимым является также исключение из состава дебиторской задолженности непогашенной в срок дебиторской задолженности. Это позволит освободить и активы, и пассивы бухгалтерского баланса от мнимой собственности.

Аналитические возможности Формы № 2 «Отчет о прибылях и убытках»

В условиях рыночных отношений важнейшей формой выражения деловой активности организации является величина текущего финансового результата за определенный период – прибыли. Прибыль обеспечивает организации возможности самофинансирования, удовлетворения материальных и социальных потребностей. Сведения о формировании и использовании прибыли рассматриваются как наиболее значимая часть бухгалтерского /финансового/ отчета организации, дополняющая и развивающая информацию, представленную в балансе лишь в виде окончательно оформленного результата.

Отчет о прибылях и убытках претерпел значительные изменения, вызванные переходом к рыночным отношениям и адаптацией к международным стандартам бухгалтерского учета.

С 1 января 2000 года вводятся в действие два Положения по бухгалтерскому учету «Доходы организации» /ПБУ 9/99/ и «Расходы организации» /ПБУ 10/99/, утвержденные приказами Минфина РФ от 06.05.99. № 32н и 33н соответственно. Кроме того, начиная с бухгалтерской отчетности 2000 года, вводится Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» / ПБУ 4/99/.

В соответствии с ПБУ 4/99 отчет о прибылях и убытках характеризует финансовые результаты отчетного года и должен содержать следующие числовые показатели:

· Выручка от продажи товаров, продукции, работ, услуг за вычетом НДС и акцизов;

· Себестоимость проданных товаров, продукции, работ, услуг /кроме коммерческих и управленческих расходов/;

· Валовая прибыль;

· Коммерческие расходы;

· Управленческие расходы;

· Прибыль /убыток/ от продаж;

· Проценты к получению;

· Проценты к уплате;

· Доходы от участия в других организациях;

· Прочие операционные доходы;

· Прочие операционные расходы;

· Внереализационные доходы;

· Внереализационные расходы;

· Прибыль /убыток/ до налогообложения;

· Налог на прибыль и иные аналогичные обязательные платежи;

· Прибыль /убыток/ от обычной деятельности;

· Чрезвычайные доходы;

· Чрезвычайные расходы;

· Чистая прибыль /нераспределенная прибыль / непокрытый убыток/.

В ПБУ 9/99 дано определение доходов организации в целом, их видов, а также выручки. ПБУ 9/99 определяет порядок признания доходов в бухгалтерском учете и порядок раскрытия информации о доходах организации в бухгалтерской отчетности.

Доходами организации признается увеличение экономических выгод в результате поступления активов /денежных средств, иного имущества/ и /или/ погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников /собственников общества/.

В ПБУ 10/99 определено, что расходами организации признается уменьшение экономических выгод в результате выбытия активов /денежных средств, иного имущества/ и /или/ возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников /собственников имущества/.

В соответствии с ПБУ 4/99 в форме отчета о прибылях и убытках появились две совершенно новые позиции: «Чрезвычайные доходы» и «Чрезвычайные расходы». В ПБУ 9/99 определено, что чрезвычайными доходами считаются поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности /стихийного бедствия, пожара, аварии и т.п./: страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов и т.п. В соответствии с ПБУ 10/99 в составе чрезвычайных расходов отражаются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности /стихийного бедствия, пожара, аварии и т.п./.

Не смотря на то, что количество статей формы № 2 «Отчет о прибылях и убытках» заметно увеличилось, изменилось также содержание статей отчета с введением нового Положения /ПБУ 4/99/, сам отчет не стал более информативным.

Отчет о прибылях и убытках является важнейшим источником информации для анализа показателей рентабельности организации, рентабельности реализованной продукции, рентабельности производства, определения величины чистой прибыли и других показателей.

С введением ПБУ 4/99 «Отчет о прибылях и убытках» стал больше соответствовать требованиям международных стандартов финансовой отчетности /МСФО/, но для целей финансового анализа он как был, так и остается недостаточно информативным. Как в существовавшей форме отчета, так и в новой, нет раздела характеризующего использование прибыли. Отчет о прибылях и убытках не дает ответа на вопрос, который постоянно интересует директора организации, акционеров, инвесторов: если у организации есть прибыль, то где она находится и в какой форме – денежной или не денежной? Прямого ответа на этот и другие вопросы в явном виде из формы № 2 получить невозможно.

Отчет о прибылях и убытках не содержит в себе информации и о том, какие платежи в бюджет /налоги/ уплачиваются организацией из прибыли. Общая сумма всех налогов уплачиваемых из прибыли представлена в сжатом виде по строке «Налог на прибыль и иные аналогичные обязательные платежи» отчета, но какие именно «аналогичные обязательные платежи» и в каком объеме из формы № 2 явно увидеть невозможно.

Изложенное позволяет нам предложить следующие пути совершенствования данной формы отчетности для повышения ее аналитичности:

1. Дополнить форму № 2 разделом, посвященным использованию прибыли, что позволит повысить ее информативность и получить ответ на вопрос: «Если у организации есть прибыль, то где она находится и в каком имуществе – денежном или не денежном?»

2. Дополнить форму № 2 разделом, раскрывающим содержание статьи «Налог на прибыль и иные аналогичные обязательные платежи», содержащим перечень всех налогов и платежей в бюджет, причитающихся по расчетам и фактически внесенных. Это позволит более полно представить положение организации по расчетам с бюджетом.

Формы № 3, 4, 5 как источник информации финансового анализа

Неотъемлемой частью бухгалтерской отчетности России стали формы № 3, 4, 5, раскрывающие данные форм № 1 и № 2 и позволяющие внешнему пользователю получить информацию для принятия управленческих решений.

Форма № 3 «Отчет об изменении капитала». Эта форма призвана раскрыть информацию о собственном капитале организации, о фондах, созданных в организации, о величине чистых активов.

Форма № 3 состоит из двух разделов. Изложим основную информацию по каждому разделу.

В разделе «Собственный капитал» отражаются данные об изменении его составляющих: уставного /складочного/ капитала организации, добавочного капитала, резервного капитала, фондов организации, образуемых в соответствии с учредительными документами и принятой учетной политикой, а также средств целевых финансирования и поступлений.

В разделе «Прочие фонды и резервы» отражают движение фондов потребления, образованных организацией в соответствии с учредительными документами и принятой учетной политикой. В этом разделе также отражаются данные о движении резервов предстоящих расходов и платежей, образуемых организацией в соответствии с Положением о бухгалтерском учете и отчетности в РФ и принятой учетной политикой; данные о движении оценочных резервов, образуемых организацией /резервы по сомнительным долгам, резервы под обесценение вложений в ценные бумаги/.

Форма № 4 «Отчет о движении денежных средств». В этой форме отчетности приводится информация о приходе, расходе и остатках денежных средств организации.

Разделы 2 «Поступило денежных средств» и 3 «Направлено денежных средств» формы составляются в разрезе текущей, инвестиционной и финансовой деятельности организации.

Справочно приводятся данные о сумме денежных средств, поступивших в кассу по наличному расчету, в том числе от физических и юридических лиц, а также данные о наличных расчетах с применением ККМ и документов строгой отчетности по формам, утвержденным Минфином России в соответствии с постановлением Совета Министров – Правительства РФ от 30 июля 1993 года № 745.

В форме № 5 «Приложения к бухгалтерскому балансу» расшифровываются некоторые наиболее важные статьи баланса. В этих статьях отражен состав заемных средств, внеоборотных активов, дебиторской и кредиторской задолженности, финансовых вложений, имущества, социальных показателей и др.

Информация, содержащаяся в данной форме, дополняя «Отчет о прибылях и убытках», позволяет провести достаточно детальный анализ финансового состояния организации и увидеть движение средств и их источников за отчетный период.

Форма № 5 состоит из девяти разделов. Далее представляется основная информация по каждому разделу.

1. В разделе «Движение заемных средств» показывают наличие и динамику средств, взятых взаймы как у банковских, так и других организаций. Выделяют просроченную задолженность.

2. В разделе «Дебиторская и кредиторская задолженность» отражаются данные о дебиторской и кредиторской задолженности организации, включая обязательства, обеспеченные векселями и авансы. По строкам, характеризующим данные о просроченной задолженности, отражаются показатели задолженности, по которой истекли предусмотренные в договорах сроки погашения задолженности.

В справке к данному разделу показываются данные о списании на финансовый результат дебиторской задолженности, по которой срок исковой давности истек по законодательству России, а также дебиторской задолженности, по которой истек предельный срок исполнения обязательств.

3. В разделе «Амортизируемое имущество» расшифровывается состав нематериальных активов, основных средств, МБП, принадлежащих организации.

В разделе 3 показывают стоимость отдельных видов основных средств, переданных в аренду другим организациям; данные о переоценке основных средств; имущество, переданное организацией в залог в соответствии с договором.

4. В разделе «Движение средств финансирования и долгосрочных инвестиций и финансовых вложений» показывается наличие собственных и привлеченных средств у организации и их использование на цели капитальных и других долгосрочных финансовых вложений.

5. В разделе «Финансовые вложения» расшифровывается состав долгосрочных и краткосрочных финансовых вложений организации в российской и иностранной валютах.

6. В разделе «Затраты, произведенные организацией» приводят данные о затратах организации по их элементам. Данные приводятся в целом по организации по всем видам деятельности.

7. В разделе «Расшифровка отдельных прибылей и убытков» приводится расшифровка отдельных видов прибылей и убытков, полученных /выявленных/ организацией в течение отчетного года и предыдущем отчетном году и включенных в соответствующие статьи «Отчета о прибылях и убытках».

8. В разделе «Социальные показатели» отражаются отдельные социальные показатели деятельности организации, в частности, отчисления, произведенные организацией на социальные нужды, в фонд социального страхования, в пенсионный фонд, в фонд занятости, в фонд обязательного медицинского страхования, а также среднесписочная численность работников организации.

9. В разделе «Справка о наличии ценностей, учитываемых на забалансовых счетах» отражают данные по забалансовым счетам, не упомянутым по другим статьям Справки.

Главным недостатком форм № 3, 4, 5 российской бухгалтерской отчетности является то, что они лишь частично содержат сведения прошлого периода, что затрудняет проведение финансового анализа. Для того, чтобы сделать правильные выводы и принять верное решение, необходимо располагать не только отчетами за текущий период времени, но и за прошлые периоды, которые доступны не для любого пользователя.

Недостаточно полно в форме № 3 раскрыта информация об отдельных составляющих собственного капитала. В первую очередь, это касается такой комбинированной статьи баланса, как «Добавочный капитал», объединяющей весьма разнородные по своей экономической природе статьи. Особого внимания заслуживает информация об изменении добавочного капитала в результате переоценки основных средств.

Исходя из вышеизложенного, можно предложить следующие пути совершенствования описанных форм отчетности:

1. Для повышения информативности содержащихся в отчетах данных, необходимо дополнить существующие формы отчетности /формы № 3, 4, 5/ аналогичными данными за предшествующий период /как в формах № 1 и 2/. Это позволит пользователям отчетности наиболее полно представить положение дел в организации, сделать правильные выводы и принять верные управленческие решения.

2. Для более полного раскрытия такой комбинированной статьи, как «Добавочный капитал» /форма № 3/, объединяющей весьма разнородные по своей экономической природе статьи, ввести к данной статье подпункты:

· «Прирост стоимости имущества по переоценке»;

· «Эмиссионный доход»;

· «Безвозмездно полученные ценности»;

· «Курсовые разницы по операциям в иностранной валюте».

Это позволит более полно представить «начинку» добавочного капитала организации и повысит информативность данной формы отчетности.

Глава 3. Анализ финансового состояния СПК «Сталь» Петровского района Саратовской области

Финансовый анализ СПК "Сталь" будет проводиться по данным следующих форм отчетности:

1. Форма № 1 – Бухгалтерский баланс СПК "Сталь" на 31.12.2006г.

2.

Форма № 2 – Отчет о прибылях и убытках СПК "Сталь" на 31.12. 2006г.

Анализ актива и пассива баланса

Основными показателями формы № 1 «Бухгалтерский баланс» и справки к ней являются: внеоборотные активы; оборотные активы; активы; валюта баланса; собственный капитал (капитал и резервы); долгосрочные и краткосрочные обязательства; дебиторская и кредиторская задолженность; ценности, учитываемые на забалансовых счетах.

При анализе баланса как источника информации о состоянии активов и пассивов организации будем руководствоваться следующим планом:

Общий анализ баланса

Анализ состава, структуры и динамики активов.

Оценка эффективности использования основных и оборотных активов.

Факторный анализ рентабельности активов.

Анализ состава, структуры и динамики капитала.

Эффект финансового рычага (левериджа).

Факторный анализ рентабельности собственного и заемного капитала.

Анализ рентабельности «чистых активов».

Анализ финансового состояния начнем с общей оценки

структуры средств хозяйствующего субъекта и источников их формирования, изменения ее на конец года по сравнению с началом. Этот анализ проводится по данным баланса, здесь используются приемы структурно-динамического анализа

(таблица 1). Данные таблицы показывают, что общий оборот хозяйственных средств (активов) уменьшился по сравнению с началом года на 4852 тыс. руб.

Внеоборотные активы

к концу года в общей стоимости активов стали занимать 53,01% (что на 11,36 пункта меньше, чем в начале года), и абсолютная их величина уменьшилась по сравнению с началом на 11281 тыс. руб. (38093 - 49374 = -11281).

Оборотные активы

увеличились, причем значительно – на 6429 тыс. руб. на конец года по сравнению с началом (33764 - 27335 = 6429), и соответственно в процентах от общей суммы активов составили на конец года на 10,36 пункта больше. Их увеличение положительно повлияло на производственно-финансовую деятельность, а впоследствии – на финансовую устойчивость организации.

Источники формирования имущества:

Собственный капитал

в отчетном году уменьшился на 12307 тыс. руб., составив 76,18% всех источников на конец года против 87,4% на начало (доля собственного капитала в источниках формирования имущества понизилась в результате общего снижения размеров всех источников на 4852 тыс. руб.) на конец года против 84,68% на начало. Краткосрочные обязательства

повысились: 6563 - 3587 = 982. С другой стороны, можно также отметить увеличение долгосрочных обязательств

на 6479 тыс. руб. (увеличение на 9,38 пунктов).

Однако нужно заметить, что к концу года доля собственного капитала в общем объеме источников составляла 76,18%, а заемных средств – лишь 23,82%. Поэтому можно сделать вывод, что финансовое положение организации достаточно устойчивое, и пополнение активов осуществляется в основном за счет собственных средств.

| Таблица 1. |

| Предварительная оценка изменения структуры бухгалтерского баланса СПК "Сталь"

2006г. тыс.руб.

|

| Актив |

На начало года |

На конец года |

Изменение (+,-) |

Пассив |

На начало года |

На конец года |

Изменение (+,-) |

| Раздел 1. Внеоборотные активы |

49374 |

38093 |

-11281 |

Раздел 3. Капитал и резервы |

67045 |

54738 |

-12307 |

| То же к итогу, % |

64,37 |

53,01 |

-11,36 |

То же к итогу, % |

87,4 |

76,18 |

-11,22 |

| Раздел 2. Оборотные активы |

27335 |

33764 |

6429 |

Раздел 4. Долгосрочные обязательства |

4077 |

10556 |

6479 |

| То же к итогу, % |

35,63 |

46,99 |

10,36 |

То же к итогу, % |

5,31 |

14,69 |

9,38 |

| - |

- |

- |

- |

Раздел 5. Краткосрочные обязательства |

5587 |

6563 |

982 |

| - |

- |

- |

- |

То же к итогу, % |

7,28 |

9,13 |

1,85 |

| Валюта баланса |

76709 |

71857 |

-4852 |

Валюта баланса |

76709 |

71857 |

-4852 |

| То же к итогу, % |

100 |

100 |

- |

То же к итогу, % |

100 |

100 |

- |

После общей оценки динамики состава и структуры актива и пассива баланса необходимо изучить состав отдельных элементов имущества и обязательств, выявить изменения к концу года. Расчеты произведены в аналитической таблице 2.1. Значение анализа активов возрастает в связи с тем, что имущество многих предприятий в последнее время широко используется в качестве залога. Кроме того, для акционерных обществ объем и структура имущества являются основой определения качества и надежности их ценных бумаг.

По данным таблицы 2.1, а также баланса, изменение активов (потенциала) в абсолютном выражении:

Стр. 300к – стр. 300н = 71857 – 76709 = -4852 тыс. руб.

Вывод: потенциал (возможности) организации снизились на 4852 тыс. руб. В современных условиях на большинстве предприятий наблюдается именно такая тенденция – снижение потенциала. Это происходит в основном в результате снижения эффективности их работы, разукрупнения как следствия приватизации.

Т а б л и ц а 2.1

|

| Состав, структура и динамика активов организации

|

| Показатели

|

Остатки по балансу, тыс.руб.

|

Структура активов, %

|

| На начало года

|

На конец года

|

Изменение (+, -)

|

На начало года

|

На конец года

|

Изменение (+, -)

|

| А

|

1

|

2

|

3

|

4

|

5

|

6

|

| 1. Внеоборотные активы - всего

|

49374 |

38093 |

-11281 |

64,37 |

53,01 |

-11,36 |

| В том числе: |

| 1.1. Нематериальные активы |

- |

- |

- |

- |

- |

- |

| 1.2. Основные средства |

48819 |

38093 |

-10726 |

98,88 |

100 |

1,12 |

| 1.3. Незавершенное строительство |

555 |

- |

555 |

1,12 |

- |

1,12 |

| 1.3. Долгосрочные финансовые вложения |

- |

- |

- |

- |

- |

- |

| 2. Оборотные активы - всего

|

27335 |

33764 |

6429 |

35,63 |

46,99 |

10,36 |

| 2.1. Запасы |

26694 |

31811 |

5117 |

97,66 |

94,22 |

-3,44 |

| 2.2. Налог на добавленную стоимость по приобретенным ценностям |

- |

- |

- |

- |

- |

- |

| 2.3. Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

- |

- |

- |

- |

- |

- |

| 2.4. Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

528 |

1698 |

1170 |

1,93 |

5,03 |

3,1 |

| 2.5. Краткосрочные финансовые вложения |

- |

- |

- |

- |

- |

- |

| 2.6. Денежные средства и их эквиваленты |

62 |

53 |

-9 |

0,23 |

0,16 |

-0,07 |

| 2.7 Прочие оборотные активы |

51 |

202 |

151 |

0,19 |

0,6 |

0,41 |

| Итого активов

|

76709

|

71857

|

-4852

|

100

|

100

|

- |

В составе внеоборотных активов наибольшую долю занимают основные средства – 98,88% на начало года и 100% на конец года. Доля внеоборотных средств в активах уменьшилась за счет уменьшения производственных мощностей и не осуществления переоснастки, которые не проводились на СПК "Сталь" в 2006 г. Уменьшение доли основных средств – отрицательно повлияло на производственную мощность. Оборотные средства состоят в основном из запасов – 97,66% на начало отчетного периода и 94,22% на конец. Уменьшение составило 3,44%. Это достаточно значимая цифра, однако для того, чтобы сделать какие-либо выводы, нужно проанализировать факторы, за счет которых произошли такие изменения в структуре активов. Незначительную долю оборотного капитала занимают денежные средства – 0,19% и 0,6% на начало и конец отчетного года соответственно. Увеличение их удельного веса говорит об увеличении массы наиболее ликвидных активов, что, несомненно, хороший результат. С другой стороны, в условиях инфляции, даже при наличии сбыта продукции хранение денежных средств (в различных формах) нецелесообразно в связи с их обесценением. Другая значительная часть оборотных средств – долгосрочная дебиторская задолженность, которая на предприятии отсутствует. Это – хороший признак, так как она относится к наименее ликвидным активам, вызывает отток потенциала фирмы, снижает ликвидность средств и платежеспособность, поэтому из-за того, что на предприятии нет этого движения и соответственно и нет оттока средств.

Эффективность использования оборотных средств характеризуется прежде всего их оборачиваемостью. В таблице 2.2 рассчитаны коэффициенты оборачиваемости оборотных активов на начало и конец отчетного года, а также продолжительность одного оборота в днях. Коэффициент оборачиваемости равен: Коб

= N/ Ai

Время оборота (в днях) равно: Tоб

= 365/ Коб

Видим, что значение коэффициента оборачиваемости выросло в конце года по сравнению с началом, изменение составляет 7,91 – 6,79 = 1,12 пункта.

Сократилась продолжительность оборота в днях в целом по оборотным активам. В то же время, хотя долгосрочная дебиторская задолженность погашается достаточно быстро (время оборота составляет 2,89 дня на начало года и 4,38 дня на конец года), все же к концу года она стала погашаться более медленными темпами.

| Т а б л и ц а 2.2 |

| Показатели оборачиваемости оборотных активов СПК "Сталь"

|

| Показатель |

Коэффициент оборачиваемости |

Продолжительность оборота в днях |

| На начало года |

На конец года |

На начало года |

На конец года |

| 1. Оборотные активы - всего

|

| 1.1. Запасы |

| 1.2. Налог на добавленную стоимость по приобретенным ценностям |

| 1.3. Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

| 1.4. Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

| 1.5. Краткосрочные финансовые вложения |

| 1.6. Денежные средства и их эквиваленты |

Итак, общая тенденция в движении имущества предприятия – к снижению. Но, чтобы сделать более конкретные выводы, нужно увязать эти показатели с другими – например, с выручкой от продажи товаров за отчетный и предыдущий периоды.

По форме № 2 «Отчет о прибылях и убытках» рассчитаем относительное изменение выручки от продажи товаров, продукции, работ, услуг (за вычетом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей):

(стр.010о-стр.010п)/ стр.010п*100% = (13618 – 17180)/17180*100% =

= -20,73%.

Где «о» и «п» означают соответственно (здесь и далее) отчетный и предыдущий периоды.

Вывод: потенциал предприятия уменьшился в относительном выражении по величине применяемых активов на 4,62%. Выручка от продажи товаров, продукции за тот же период увеличилась на 6,16%. При уменьшении потенциала, исчисленного по активам, улучшается его использование.

Рассчитаем изменение прибыли от продаж:

Стр.470к – стр.470н = 9609 – 7067 = 2542 тыс.руб.

Вывод: потенциал предприятия за анализируемый период повысился за счет повышения прибыли на 2542 тыс.руб.

Анализ состава, структуры и динамики капитала. Данные представлены в таблице 3.

Из этой таблицы видно, что собственный капитал занимает 87,4

% всех источников формирования имущества организации на начало периода и 76,18% на конец периода. Преобладание в пассивах собственного капитала – хороший признак, который говорит о том, что фирма в своей деятельности использует в основном собственные средства, является финансово независимой.

Таблица 3.

|

| Состав, структура и динамика собственного и заемного капитала

|

| Показатель

|

Остатки по балансу, тыс.руб.

|

Структура собственного и заемного капитала, %

|

| На начало года

|

На конец года

|

Изменение (+,-)

|

На начало года

|

На конец года

|

Изменение (+,-)

|

| А

|

1

|

2

|

3

|

4

|

5

|

6

|

| 1. Капитал и резервы, всего

|

67045

|

54738

|

-12307

|

87,4

|

76,18

|

-11,22

|

| 1.1. Уставной капитал |

25 |

25 |

0 |

0,04 |

0,04 |

0 |

| 1.2. Добавочный капитал |

74074 |

64309 |

-9765 |

110,48 |

117,49 |

7,01 |

| 1.3. Резервный капитал |

13 |

13 |

0 |

0,02 |

0,02 |

0 |

| 1.4. Фонд социальной сферы |

- |

- |

- |

- |

- |

- |

| 1.5. Целевые финансирование и поступления |

- |

- |

- |

- |

- |

- |

| 1.6. Нераспределенная прибыль |

7067 |

9609 |

2542 |

10,54 |

17,55 |

7,01 |

| 2. Обязательства, всего

|

9664

|

17119

|

7455

|

12,6

|

23,82

|

11,22

|

| 2.1. Долгосрочные обязательства |

4077 |

10556 |

6479 |

42,19 |

61,66 |

19,47 |

| 2.2. Краткосрочные обязательства |

4400 |

1100 |

-3300 |

45,53 |

6,43 |

-39,1 |

| 2.2.1. Кредиторская задолженность |

954 |

5125 |

4171 |

9,87 |

29,94 |

20,07 |

| 2.2.2. Задолженность участникам (учредителям) по выплате доходов |

- |

- |

- |

- |

- |

- |

| 2.2.3. Доходы будущих периодов |

- |

- |

- |

- |

- |

- |

| 2.2.4. Резервы предстоящих расходов и платежей |

233 |

338 |

105 |

2,41 |

1,97 |

-0,44 |

| 2.2.5. Прочие краткосрочные обязательства |

- |

- |

- |

- |

- |

- |

| Итого собственного и заемного капитала

|

76709

|

71857

|

-4852

|

100

|

100

|

-

|

В собственном капитале значительная часть приходится на добавочный капитал – 110,48

% и 117,49% на начало года и на конец года соответственно. Эффект финансового рычага характеризуется коэффициентом соотношения заемного капитала (ЗК) к собственному капиталу (СК):

Ксоотн

= ЗК/СК

В конечном итоге, он характеризует, сколько заемных средств приходится на 1 руб. собственных. Чем выше значение этого коэффициента, тем больше займов у компании и тем рискованнее ситуация, которая может привести ее к банкротству. Высокий уровень коэффициента отражает также потенциальную опасность возникновения у предприятия дефицита денежных средств. Считается, что коэффициент соотношения собственного и заемного капитала в рыночных условиях не должен превышать единицы. Этот коэффициент в современной литературе обозначается как «плечо» финансового рычага (коэффициент финансовой задолженности)

По данным бухгалтерского баланса СПК "Сталь":

Ксоотн

= 9664/67045 = 0,144 – на начало 2006 года.

Ксоотн

= 17119/54738 = 0,313 – на начало 2007 года.

Расчеты говорят о том, что коэффициент финансового рычага далек от предельно допустимого значения и имеет тенденцию к повышению. Это означает, что организация осуществляет деятельность в основном за счет собственных средств.

Анализ рентабельности собственного и заемного капитала. Этот анализ выполняется по данным аналитической таблицы 4.

Таблица 4

|

| Исходные данные для проведения анализа рентабельности собственного и заемного капитала

|

| Показатель |

Предыдущий год |

Отчетный год |

Изменение |

| А |

1 |

2 |

3 |

| 1. Выручка от продаж, N |

13618 |

17180 |

3562 |

| 2. Прибыль, Р |

4400 |

360 |

-4040 |

| 3. Среднегодовая величина активов, А |

75350 |

74283 |

-1067 |

| 4. Заемный капитал, ЗК |

9664 |

17119 |

7455 |

| 5. Собственный капитал, СК |

67045 |

54738 |

-12307 |

| 6. Рентабельность собственного капитала, Р/СК |

0,07 |

0,01 |

-0,06 |

| 7. Оборачиваемость заемного капитала, N/ЗК |

1,41 |

1,004 |

-0,406 |

| 8. Финансовый леверидж (рычаг),ЗК/СК |

0,144 |

0,313 |

0,169 |

| 9. Оборачиваемость активов, N/A |

0,1807 |

0,2313 |

0,0506 |

| 10. Рентабельность продаж Р/N |

0,32 |

0,02 |

-0,3 |

| 11. Коэффициент соотношения активов с заемным капиталом, А/ЗК |

7,797 |

4,339 |

-3,458 |

| 12. Рентабельность заемного капитала Р/ЗК |

0,46 |

0,02 |

-0,44 |

Итак, наибольшее влияние на рентабельность собственного капитала оказывает оборачиваемость заемного капитала – дает уменьшение на 0,406 пункта. Эффект финансового рычага дает увеличение на 0,169 пункта.

Этот анализ дает возможность понять, насколько тесна связь между собственным и заемным капиталом, как важно соблюсти баланс, поддерживать правильное их соотношение.

Для детального исследования влияния показателей устойчивости на эффективность использования активов организации, возьмем за основу показатель «рентабельность чистых активов». Показатель чистых активов (ЧА) определяется как разница между суммой активов, принимаемой к расчету, и суммой обязательств, принимаемых к расчету чистых активов. Величина чистых активов организации по существу равняется реальному собственному капиталу. Его динамика и абсолютное значение характеризуют устойчивость финансового состояния организации, а для акционерных обществ – это один из важнейших показателей их деятельности. В таблице 5 представлен расчет величины чистых активов СПК "Сталь" за 2006 год. В активы, принимаемые к расчету чистых активов, входят:

· Нематериальные активы;

· Основные средства;

· Незавершенное строительство;

· Долгосрочные финансовые вложения;

· Прочие внеоборотные активы

· Запасы;

· Дебиторская задолженность;

· Денежные средства;

· Прочие оборотные активы.

В обязательства, принимаемые к расчету чистых активов, включаются:

· Целевые финансирования и поступления;

· Долгосрочные займы;

· Краткосрочные займы;

· Кредиторская задолженность;

· Расчеты по дивидендам;

· Прочие краткосрочные пассивы.

Данные таблицы 5 демонстрируют, что величина чистых активов за 2006 год снизилась на 79,60 тыс.руб. (с 5308,0 тыс.руб. в начале года до 5228,40 тыс.руб. в конце отчетного года). Темп роста чистых активов составил 0,99.

Анализ рентабельности чистых активов проведем методом абсолютных

разниц. Модель для факторного анализа будет выглядеть так:

Рча = Р/ЧА = Р/N * N/А * А/ЧА = Рп * Оа * dA

| Таблица 5 |

| Расчет чистых активов СПК "СТАЛЬ" за 2006 г.

|

| Показатель |

Код строки ф. № 1 и ф. № 2 |

На начало года, тыс. руб. |

На конец года, тыс. руб. |

Изменение (+,-), тыс. руб. |

Темп роста, % |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1. Нематериальные активы |

110 |

- |

- |

- |

- |

| 2. Основные средства |

120 |

48819 |

38093 |

-10726 |

78,03 |

| 3. Незавершенное строительство |

130 |

555 |

- |

555 |

| 4. Долгосрочные финансовые вложения |

140 |

- |

- |

- |

- |

| 5. Прочие внеоборотные активы |

150 |

- |

- |

- |

- |

| 6. Запасы |

210 |

26694 |

31811 |

5117 |

119,17 |

| 7. Дебиторская задолженность |

230+240+244 |

528 |

1698 |

1170 |

321,59 |

| 8. Краткосрочные финансовые вложения |

250-252 |

- |

- |

- |

- |

| 9. Денежные средства |

260 |

62 |

53 |

-9 |

85,48 |

| 10. Прочие оборотные активы |

270 |

51 |

202 |

151 |

396,08 |

| 11. Итого активов для расчета чистых активов |

Сумма п.п.1 – 10 |

76709 |

71857 |

-4852 |

93,67 |

| 12. Целевые финансирования и поступления |

450 |

- |

- |

- |

- |

| 13. Заемные средства |

590+690 |

7664 |

17119 |

9455 |

223,37 |

| 14. Кредиторская задолженность |

620 |

954 |

5125 |

4171 |

537,21 |

| 15. Задолженность участникам по выплате доходов |

630 |

- |

- |

- |

- |

| 16. Прочие краткосрочные пассивы |

660 |

- |

- |

- |

- |

| 17. Итого пассивов, исключаемых из стоимости активов |

Сумма п.п.12 - 17 |

8618 |

22244 |

13626 |

258,11 |

| 18. Стоимость чистых активов по данным ф.№ 1 |

п. 11-п.18 |

76709 |

71857 |

-4852 |

93,67 |

| 19. Стоимость чистых активов по данным ф. №3 |

150 |

67045 |

54738 |

-12307 |

81,64 |

| 20. Отклонение |

п. 19-п. 20 |

- |

- |

- |

- |

Также видно, что повлияло изменение соотношения общей массы активов и чистых активов.

| Т а б л и ц а 6 |

| Показатели использования чистых активов и расчет влияния факторов на изменение их рентабельности

|

| Показатель |

Обозначение |

Предыдущий год |

Отчетный год |

Изменение (+, -) |

Темп роста, % |

| 1. Выручка от реализации товаров, работ, услуг, тыс. руб. |

N |

17180 |

13618 |

-3562 |

79,27 |

| 2. Среднегодовая стоимость чистых активов, тыс. руб. |

ЧА |

67045 |

54738 |

-12307 |

81,64 |

| 3. Среднегодовая стоимость активов, тыс. руб. |

А |

75350 |

74283 |

-1067 |

98,58 |

| 4. Чистая прибыль ( после налогообложения ), тыс. руб. |

Р |

1539 |

1353 |

-186 |

87,91 |

| 5. Рентабельность чистых активов, % (п.4:п.2) |

Рча |

0,02 |

0,025 |

0,005 |

125 |

| 6. Рентабельность продаж, % (п. 4: п.1) |

СN

|

9 |

10 |

1 |

111,11 |

| 7. Коэффициент оборачиваемости активов (п.1:п.3) |

IA

|

0,228 |

0,1833 |

-0,0447 |

| 8. Доля активов на 1 руб. чистых активов, коэфф. (п.3:п.2) |

d |

1,1239 |

0,7369 |

-0,387 |

| 9. Расчет влияния факторов на изменение рентабельности, в т.ч. за счет изменения: |

Рча |

| 9а. Рентабельности продаж, % |

x |

8,96 |

9,94 |

0,98 |

110,94 |

| 9б. Коэффициента оборачиваемости |

x |

? |

? |

| 9в. Доли активов на 1 руб. чистых активов |

x |

? |

? |

| 9г. Баланс отклонений, % (п 9а+п.9б+п.9в) |

x |

? |

? |

После проведения анализа баланса СПК "Сталь" можно подвести следующие итоги:

- структура активов и пассивов к концу отчетного года изменилась в основном в лучшую сторону, хотя нельзя не обратить внимание на рост дебиторской и кредиторской задолженностей. Рост первой говорит о том, что средства организации отвлекаются из оборота на формирование активов других организаций. Рост обязательств – признак использования кредиторской задолженности в качестве источника формирования имущества и говорит о том, что финансовая устойчивость может в ближайшее время снизиться.

2.2. Анализ структуры баланса и финансовой устойчивости

Ликвидность активов представляет собой их возможность при определенных обстоятельствах обратиться в денежную форму для возмещения обязательств. Из всех активов организации наиболее ликвидными являются оборотные активы, из них абсолютную ликвидность имеют денежные средства, краткосрочные финансовые вложения (ценные бумаги, депозиты), а также непросроченная дебиторская задолженность, срок оплаты которой наступил, или счета, акцептованные к оплате.

В отечественной и зарубежной практике рассчитываются различные коэффициенты ликвидности. Для анализа ликвидности активов СПК "Сталь" были использованы показатели, приведенные в таблице 7.

Используемые обозначения:

ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

КО – краткосрочные обязательства;

КЗ – кредиторская задолженность;

ДЗ – дебиторская задолженность;

ПОА – прочие оборотные активы;

ОА – оборотные активы.

В состав краткосрочных обязательств входят: задолженность по краткосрочным кредитам и займам, кредиторская задолженность, задолженность учредителям по выплате доходов, прочие краткосрочные

обязательства.

В таблице 8 представлен расчет этих показателей для СПК "Сталь" на начало и конец анализируемого периода, а также их изменения за период.

Коэффициент текущей ликвидности - основополагающий показатель для оценки финансовой состоятельности организации, достаточности имеющихся у нее средств, которые при необходимости могут быть использованы для погашения ее краткосрочных обязательств. Значение этого коэффициента у СПК "Сталь" значительно выше рекомендуемого, равного 2 (на начало отчетного года – 7,62, на конец отчетного года – 5,14). К тому же наблюдается тенденция к спаду – изменение за год составило -2,48, и это означает, что оборотные активы не только не превышают краткосрочные обязательства, но оборотные активы и уменьшаются. Это создает условия для не устойчивого развития производственно-финансовой деятельности.

Многие источники утверждают, что оборотные активы не должны превышать краткосрочные обязательства более чем в 2 раза, так как это свидетельствует о нерациональном вложении средств в пополнение оборотных активов и неэффективном их использовании.

| Т а б л и ц а 8 |

| Динамика показателей ликвидности оборотных активов СПК "Сталь"

|

| Показатель

|

На 31.12.06

|

На 01.01.05

|

Изменение

|

| 1 |

2 |

3 |

4 |

| 1. Коэффициент текущей ликвидности |

5,14 |

7,62 |

| 2. Коэффициент промежуточной (критической) ликвидности |

| 3. Коэффициент абсолютной ликвидности |

0,008 |

0,017 |

0,009 |

| 4. Коэффициент срочной ликвидности |

| 5. Превышение (непокрытие) оборотных активов над краткосрочными обязательствами (превышение"+", непокрытие "-") |

Коэффициент абсолютной ликвидности также вырос, на конец отчетного периода его значение равно 0,008, что в несколько раз превышает рекомендуемые показатели. Рост коэффициента на 0,009 пункта связан с уменьшением краткосрочных обязательств и увеличением объема денежных средств.

| Т а б л и ц а 7 |

| Показатели ликвидности |

| Показатель |

Обозна-чение |

Рачет |

Расчет по балансу |

Норматив-ное значение |

Что характеризует |

| 1.Коэффициент абсолютной ликвидности |

Каб.ликв

|

(ДС+КФВ)/КО |

(стр.250+260)/ (стр.610+620+630+660) |

0,2 – 0,4

|

Отношение наиболее ликвидных активов к краткосрочным обязательствам. |

| 2.Коэффициент срочной ликвидности |

Ксроч.ликв.

|

(ДС+КФВ)/(Кредиты +КЗ) |

(стр.250+260)/(стр.610+620) |

Оценивает возможность погашения наиболее срочных обязательств |

| 3.Коэффициент критической ликвидности |

Ккрит.ликв.

|

(ДЗ+ДС+КФВ+ПОА)/КО |

(стр.240+250+260+270)/ (стр.610+620+630+660) |

0,5 – 1,0 |

Оценивает возможность погашения всех краткосрочных обязательств за счет наиболее ликвидных оборотных активов |

| 4. Коэффициент текущей ликвидности |

Ктек.ликв.

|

ОА/КО |

(стр.290-244-252) / (стр.610+620+630+660) |

От1 до 2 |

Оценивает достаточность имеющихся у организации оборотных средств для погашения краткосрочных обязательств |

А1

Наиболее ликвидные активы

Стр. 250+260

|

|

П1

Наиболее срочные обязательства

Стр. 620

|

|

³  ³ ³

А2

Быстрореализуемые активы

Стр. 230+240+270

|

|

П2

Краткосрочные обязательства

Стр. 610+630+660

|

|

³ ³

А3

Медленнореализуемые активы

Стр. 210 +220

|

|

П3

Долгосрочные обязательства

Стр. 590

|

|

³ ³

А4

Труднореализуемые активы

Стр. 190

|

|

П4

Постоянные пассивы

Стр.700

|

|

£ £

Рис. 2

Не ограничиваясь только анализом ликвидности оборотных активов, необходимо оценить также структуру всех активов организации, сгруппировав их по степени ликвидности, а обязательства – по срочности оплаты.

Бухгалтерский баланс можно назвать ликвидным, если соблюдаются неравенства, представленные на рис.2

Первые три неравенства означают, необходимость соблюдения правила ликвидности – превышения активов над обязательствами. Четвертое – является «лакмусовой бумажкой» оценки ликвидности баланса, оно требует превышения или равенства постоянных пассивов и труднореализуемых активов. Это означает, что собственных средств должно быть достаточно не только для создания внеоборотных активов, но и покрытия потребности в оборотных активах.

Показатели состояния платежеспособности СПК "Сталь" приведены в таблице 10. Правда, устойчивость платежеспособности зависит от многих факторов, некоторые из которых не связаны с деятельность хозяйствующего субъекта: спрос и предложение на товары, продукцию и услуги, сложившиеся цены и система ценообразования, уровень финансового состояния покупателя (клиента), неразвитая система вексельного обращения, инфляция и т.д.

Тем не менее, предложенные показатели позволяют получить представление о платежеспособности и тенденциях ее развития. Все показатели платежеспособности в табл. 10 улучшили свои количественные значения на конец года по сравнению с началом. Коэффициент соотношения дебиторской и кредиторской задолженности вырос на 0,25 пункта, что говорит о сокращении обязательств организации и расширении ее оборотных активов. Продолжительность оборачиваемости кредиторской задолженности уменьшилась на 3,59 дня и составила на конец отчетного периода 9,08 дней, а значит, должники организации стали быстрее погашать свои обязательства, что также благоприятно сказывается на платежеспособности СПК "Сталь".

Особого внимания заслуживает рост коэффициента покрытия чистыми активами кредиторской задолженности. Так как показатель чистых активов характеризует рабочий капитал организации, то это соотношение играет важную роль в анализе платежеспособности. В отчетном году он вырос на 1,05 (составил 6,17 на конец периода против 5,11 на начало). Покрытие долгов предприятия за счет собственного рабочего капитала становится все более полным и устойчивым. Несомненно, что платежеспособность анализируемой организации достаточно устойчива и удовлетворяет условиям экономического роста и финансового развития.

Финансовая устойчивость – целеполагающее свойство финансового анализа, а поиск внутрихозяйственных возможностей, средств и способов ее укрепления представляет глубокий экономический смысл и определяет характер его проведения и содержания.

Финансовая устойчивость выражается системой количественных и качественных показателей и тесно связана с показателями ликвидности и обеспеченности оборотных активов.

| Таблица 10 |

| Расчет показателей платежеспособности СПК "Сталь"

|

| 1 |

2 |

3 |

4 |

5 |

| Показатель |

Расчет |

На начало года |

На конец года |

Изменение |

| Коэффициент абсолютной ликвидности |

(ДС+КФВ)/КО |

| Коэффициент соотношения дебиторской и кредиторской задолженности |

ДЗ/КЗ |

0,55 |

0,33 |

-0,22 |

| Продолжительность оборачиваемости кредиторской задолженности |

КЗ/N |

0,07 |

0,3 |

0,23 |

| Коэффициент соотношения собственного и заемного капитала |

СК/ЗК |

18,69 |

8,34 |

-10,35 |

| Коэффициент обеспеченности собственными средствами |

(СК-ВА)/ОА |

| Коэффициент покрытия чистыми активами кредиторской задолженности |

ЧА/КЗ |

70,28 |

10,68 |

-59,6 |

Соотношение стоимости материально-производственных запасов и затрат (З) с величиной собственного и заемного капитала как главных источников их формирования определяют степень финансовой устойчивости. Источниками покрытия и увеличения запасов и затрат являются:

· Собственный капитал (СК) (стр. 490), скорректированный на сумму целевых средств, поступлений и финансирования (стр. 450);

· Краткосрочные кредиты и займы (ККЗ), стр. 610;

· Кредиторская задолженность (КЗ), стр. 620;

· Задолженность участникам по выплате доходов (ЗУ), стр. 630;

· Прочие краткосрочные обязательства (ПКО), стр. 660.

Можно выделить следующие типы финансовой устойчивости организации:

1. Абсолютная финансовая устойчивость (редко встречается на практике), когда З< (СК-ВА) + ККЗ + КЗ, или стр. 210< строки 490– -190+610+620.

2. Нормальная устойчивость, когда З= (СК-ВА) + ККЗ + КЗ.

3. Неустойчивое финансовое состояние, когда З= (СК-ВА) + ККЗ + КЗ + СКОС

, где СКОС

- особая часть собственного капитала, предназначенного для обслуживания других краткосрочных обязательств, сдерживающая финансовую напряженность (стр.630+660)

4. Кризисное финансовое состояние, когда З> (СК-ВА) + ККЗ + КЗ+ +СКОС

.

Для того, чтобы определить тип финансовой устойчивости, присущий СПК "Сталь" в конец отчетного периода, нужно рассчитать:

- объем запасов и затрат = 1320 тыс.руб.

- размер краткосрочных кредитов и займов = 99 тыс.руб.

- кредиторская задолженность = 519,5 тыс.руб.

- разность между собственным капиталом и внеоборотными активами = 5412,4 – 3626 = 1786,4 тыс.руб.

Выполняется неравенство 1, так как 1320 < 1786,4+99+519,5.

Поэтому СПК "Сталь" можно отнести к предприятиям с абсолютной финансовой устойчивостью.

Для более наглядного анализа финансовой устойчивости рассчитаем показатели ее оценки в расчетной таблице 11. Характеристика этих показателей дана в таблице 12. Рассчитанные коэффициенты в основном соответствуют нормативным показателям, к тому же наблюдается их качественное изменение в сторону улучшения. Однако коэффициент маневренности не достигает желаемого значения, и это значит, что достаточно ощутимая часть источников формирования имущества отвлечена во внеоборотные активы (основные средства). В связи с этим на

| Таблица 11 |

| Показатели финансовой устойчивости

СПК "Сталь"

|

| Показатель |

На начало года |

На конец года |

Изменение |

| 1 |

2 |

3 |

4 |

| 1.Коэффициент автономии (финансовой независимости) |

0,847 |

0,864 |

0,017 |

| 2. Коэффициент финансовой устойчивости |

0,854 |

0,880 |

0,026 |

| 3.Коэффициент финасирования |

5,528 |

6,338 |

0,810 |

| 4.Коэффициент маневренности |

0,340 |

0,330 |

-0,010 |

| 5.Коэффициент обеспеченности оборотных активов собственными средствами |

0,653 |

0,676 |

0,024 |

| 6. Финансовый рычаг (леверидж) |

0,181 |

0,158 |

-0,023 |

оборотные средства приходится меньше источников. А это грозит снижением деловой активности, тем более что коэффициент маневренности на конец отчетного периода ниже, чем на начало.коэффициент финансирования – на 0,81 пункта. Предприятие стало осуществлять свою деятельность в большей степени за счет собственных источников, чем заемных. Об этом можно судить также по тому, что коэффициент обеспеченности собственными средствами достиг нормативного значения только к концу года.

Итак, проанализировав ликвидность, платежеспособность и финансовую устойчивость, мы можем сказать, что баланс СПК "Сталь" является ликвидным, значения коэффициентов ликвидности соответствуют рекомендуемым показателям. Предприятие платежеспособно и в ближайшее время таковым останется. Показатели финансовой устойчивости также в основной массе удовлетворяют требованиям нормативов, поэтому СПК "Сталь" можно назвать финансово независимой и достаточно устойчивой организацией. Однако показатели платежеспособности и финансовой устойчивости заслуживают пристального внимания руководства организации, и в ближайшем будущем оно должно стремиться к их оптимизации.

2.3.

Анализ прибыли и рентабельности.

Финансовый результат – обобщающий показатель анализа и оценки эффективности деятельности организации на определенных стадиях (этапах) его формирования. В новом плане счетов открывается сопоставляющий синтетический счет 99 «Прибыли и убытки», предназначенный для выявления конечного финансового результата деятельности любой коммерческой организации. Целью их деятельности является извлечение прибыли для ее капитализации, развития бизнеса, обогащения собственников, акционеров и работников.

Счет прибылей и убытков связан с другими синтетическими счетами бухгалтерского учета, которые отражают движение доходов и расходов организации. На счете 90 «Продажи» формируется финансовый результат от экономической деятельности, который отражается в форме №2 отчетности «Отчет о прибылях и убытках» (см. приложение 2) в двух показателях: валовая прибыль и прибыль от продаж.

Валовая прибыль рассчитывается по формуле:

Рвал

= N – S

Где Рвал

– прибыль валовая, тыс.руб.

N – объем продаж, тыс.руб.

S – себестоимость реализованной продукции.

Прибыль от продаж исчисляется по формуле:

P(N) = N – S – KP – УР,

Где КР – коммерческие расходы,

УР – управленческие расходы.

Конечным результатом деятельности организации является чистая (нераспределенная) прибыль Р’, которая формируется на счете 99 «Прибыли и убытки» как прибыль (убыток) от продаж (плюс, минус) сальдо доходов и расходов от операционной и внереализационной деятельности (плюс, минус) сальдо чрезвычайных доходов и расходов минус налог на прибыль.

Чистая прибыль является основным показателем для объявления дивидендов акционерам, а также источником средств, направляемых на увеличение уставного и резервного капитала, капитализацию прибыли организации.

Отчет о прибылях и убытках уже сам по себе, еще до проведения анализа, свидетельствует о том, что в отчетном году произошло изменение в структуре расходов: сильно возросли коммерческие и управленческие расходы.