Міністерство освіти і науки України

Національний університет кораблебудування імені адмірала Макарова

Кафедра фінансів

Курсова робота

на тему:

Фінансові ресурси підприємства

Виконав: студент гр.4447

Двiнських М.М.

Перевірив: к.ек.н, доцент

Рогов Г.К.

Миколаїв 2007

Зміст

Вступ..........................................................................................................................3

РОЗДІЛ 1. Джерела формування фінансових ресурсів........................................4

1.1 Прибуток і амортизаційні відрахування..............................................4

1.2 Кредиторська заборгованість та ресурси від продажу

цінних паперів........................................................................................9

1.3 Кредит та інші надходження фінансових ресурсів..........................11

РОЗДІЛ 2. Аналіз ефективності використання фінансових ресурсів...............14

2.1 Аналіз джерел фінансових ресурсів та їх використання................14

2.2 Аналіз використання майна...............................................................23

РОЗДІЛ 3. Удосконалення процесу управління власним капіталом

на підприємстві...................................................................................26

3.1 Шляхи удосконалення управління структурою капіталу…...........26

3.2 Удосконалення управління нерозподіленим прибутком................28

Висновок..................................................................................................................33

Список літератури.................................................................................................35

Додатки....................................................................................................................36

Вступ

Фінанси об'єднань, підприємств і галузей являють собою систему економічних взаємозв'язків, пов’язаних із кругообігом ресурсів,

утворенням, використанням грошових прибутків, контролем за виробництвом, розподілом, використанням національного продукту.

На сучасному етапі гроші, фінанси поступово стають самостійним і вирішальним ресурсом виробництва. За матеріальним змістом фінанси - це цільові фонди грошових ресурсів, що у сукупності представляють собою фінансові ресурси підприємств.

Реклама

Відповідно до Закону України "Про підприємство", фінансові ресурси підприємств - це переважно прибуток і амортизаційні відрахування, прибутки від цінних паперів, пайові внески, ресурсиспонсорів.

Поряд з цим фінанси підприємства займають одне з головних місць у відтворювальному процес, формуванні власних грошових фондів і централізованих фінансових ресурсів держави, тому вимагають постійного контролю і належної уваги з боку керуючих органів.

У своїй роботі я б хотіла висвітити основні поняття фінансових ресурсів, проаналізувати джерела фінансових ресурсів та їх використання, висвітити проблеми використання та формування фінансових ресурсів та напрямки вдосконалення використання та формування фінансових ресурсів на підприємстві.

Розділ 1. Джерела формування фінансових ресурсів

1.1. Прибуток і амортизаційні відрахування

Відповідно до Закону України «Про підприємства» від 25 листопада 1998 р. «підприємство - це самостійний суб'єкт, що господарює, створений для ведення господарчої діяльності, що здійснюється з метою отримання прибутку і задоволення суспільних потреб».

Як правило, підприємство виступає юридичною особою, що визначається сукупністю ознак: відокремленістю майна, відповідальністю по зобов'язаннях цим майном, наявністю розрахункового рахунку в банку, виступом від свого імені. Відокремленість майна виражається наявністю самостійного бухгалтерського балансу, на якому значиться майно підприємства.

Фінансові відносини підприємства виникають тоді, коли на грошовій основі відбувається формування власних ресурсівпідприємства, його прибутків, залучення позичкових джерел фінансування господарської діяльності, розподіл прибутків, що утворюються в результаті цієї діяльності, їхнє використання на цілі розвитку підприємства.

Організація господарської діяльності вимагає відповідного фінансового забезпечення, тобто початкового капіталу, що утворюється з внесків засновників підприємства і приймає форму статутного капіталу. Це найважливіше джерело формування майна будь-якого підприємства. Конкретні засоби утворення статутного капіталу залежать від організаційно - правової форми підприємства. [6, 21]

При створенні підприємства статутний капітал направляється на придбання основних фондів і формування оборотних ресурсів у розмірах, необхідних для ведення нормальної виробничо-господарської діяльності, вкладається в придбання ліцензій, патентів, ноу-хау, використання яких є важливим чинником при утворенні прибутку. Таким чином, початковий капітал інвестується у виробництво, в процесі якого створюється вартість, що виражається ціною реалізованої продукції. Після реалізації продукції вона приймає грошову форму - форму виручки від реалізації зроблених товарів, що надходить на розрахунковий рахунок підприємства.

Реклама

«Виручка - це ще не прибуток, але джерело відшкодування витрачених на виробництво продукції ресурсівта формування грошових фондів і фінансових резервів підприємства.»В результаті використання виторгу з її виділяються якісно різні складові частини створеної вартості. [6, 22]

Насамперед це пов’язано з формуванням амортизаційного фонду, що утворюється у вигляді амортизаційних відрахувань після того, як знос основних виробничих фондів і нематеріальних активів прийме грошову форму. Обов'язковою умовою утворення амортизаційного фонду є продаж зроблених товарів споживачу і надходження виторгу.

Оскільки матеріальну основу утворюваного товару складають сировина, матеріали, покупні комплектуючі вироби і напівфабрикати, їхня вартість поряд з іншими матеріальними витратами: зносом основних виробничих фондів, заробітною платою робітників складають витрати підприємства по виробництву продукції, що приймають форму собівартості. До надходження виторгу ці витрати фінансуються за рахунок оборотних ресурсів підприємства, що не витрачаються, а авансуються у виробництво. Після надходження виторгу від реалізації товарів оборотні ресурси відновляються, а понесені підприємством витрати по виробництву продукції відшкодовуються. [6, 22]

Відокремлення витрат у вигляді собівартості дає можливість зіставити отриманий від реалізації продукції виторг і зроблені витрати. Зміст інвестування ресурсів у виробництво продукції відображається в одержанні чистого прибутку , і якщо виторг перевищує собівартість, то підприємство одержує його у вигляді прибутку.

Прибуток, що залишається в розпорядженні підприємства - це багатоцільове джерело фінансування його потреб, але основні напрямки її використання можна визначити як нагромадження і споживання. Пропорції

розподілу прибутку на нагромадження і споживання визначають перспективи розвитку підприємства.

«Прибуток від реалізації продукції - представляє собою різницю між виторгом від реалізації продукції без податку на додану вартість, акцизів, експортних тарифів і витратами на виробництво і реалізацію, включених у собівартість продукції». [7, 55]

· Прибуток від іншої реалізації - представляє собою прибуток, отриманий від реалізації основних фондів і іншого майна господарюючого суб’єкта, відходів, нематеріальних активів і т.д. Прибуток від іншої реалізації визначається як різниця між виторгом від реалізації і витратами на цю реалізацію. При встановленні прибутку від реалізації основних фондів і іншого майна враховується різниця між продажною ціною і первісною, або залишковою вартістю цих фондів і майна. При цьому залишкова вартість майна застосовується до основних фондів, нематеріальних активів, малоцінним і швидкозношуваним речам. Залишкова вартість - це балансова вартість за мінусом зносу.

Балансовий прибуток - представляє собою суму прибутків від реалізації продукції, від іншої реалізації і доходів по позареалізаційним операціям за вирахуванням витрат по них.При цьому слід зауважити, що доходи від дольової участі в інших господарюючих суб’єктах, доходи по цінним паперам оподатковуються по іншій ставці, ніж прибуток. Тому ці доходи потрібно відокремлювати від оподаткованого прибутку в окрему групу. [7, 55]

Резервний фонд створюється суб’єктами на випадок припинення їх діяльності для відшкодування кредиторської заборгованості. Він є обов’язковим для акціонерного товариства, кооперативу, підприємства з іноземними інвестиціями. Акціонерні товариства зараховують до резервного фонду також емісійний доход, тобто суму різниці між продажною і номінальною ціною акцій, отриману при їх реалізації по ціні, яка перевищує номінальну вартість. Ця сума не підлягає якому-небудь використанню або розподілу, крім випадків реалізації акцій по ціні нижчий за номінальну вартість. Резервний фонд акціонерного товариства використовується на виплату процентів по облігаціям і дивідендів по привілейованим акціям у випадку недостатнього чистого прибутку для цих цілей. Відрахування до резервного фонду і в інші подібні по призначенню фонди відбувається до досягнення розмірів цих фондів, встановлених засновницькими документами, але не більше 25% статутного фонду, а для акціонерного товариства - не менше 15%.[7, 60]

Фонди нагромадження і фонди споживання -

це фонди спеціального призначення. Вони формуються, якщо це передбачено установчими документами. Фонд нагромадження

представляє собою джерело ресурсів господарюючого суб’єкта, акумулюючого прибуток, і інші джерела для створення нового майна, купівлі основних фондів, оборотних засобів і т.д. Фонд нагромадження відображає зростання майнового стану господарюючого суб’єкта, збільшення його власних засобів. Разом з тим операції по придбанню і створенню нового майна господарюючого суб’єкта не зачапають фонд нагромадження.

Фонд споживання

представляє собою джерело фінансових ресурсів підприємства, зарезервованого для проведення операцій по соціальному розвитку і матеріальному заохоченню колективу. До фондів споживання перераховуються наступні виплати в грошовій і натуральній формах:

· суми, нараховані на оплату праці;

· доходи по акціям членів трудового колективу і їх внескам у майно господарюючого суб’єкта, нараховані до виплат робітникам;

· сума представлених господарюючим суб’єктом трудових і соціальних пільг;

Амортизація - економічний процес, який кількісно відображає втрату знаряддями праці своєї вартості і поступове перенесення її на новостворену продукцію з наступним нагромадженням ресурсів для відтворення основних засобів. Амортизація є грошовим виразом фізичного та морального зносу основних фондів і здійснюється з метою повної заміни основних фондів при вибутті. [7, 67]

Амортизаційні відрахування і частина прибутку, що спрямовуються на нагромадження, складають грошові ресурси підприємства, використовувані на його виробничий і науково - технічний розвиток, формування фінансових активів - придбання цінних паперів, внески в статутний капітал інших підприємств і т.п. Інша частина прибутку, використовувана на нагромадження, направляється на соціальний розвиток підприємства. Частина прибутку використовується на споживання, в результаті чого виникають фінансові відносини між підприємством і особами, як зайнятими, так і не зайнятими на підприємстві.

У сучасних умовах господарювання розподіл і використання амортизаційних відрахувань і прибутку на підприємствах не завжди супроводжується створенням відособлених грошових фондів. Амортизаційний фонд як такий не формується, а вирішеннязапитання про розподіл прибутку у фонди спеціального призначення залишено в компетенції підприємства, але це не змінює сутності розподільних процесів, що відбивають використання фінансових ресурсів підприємства. [7, 60]

Самофінансування

- обов'язкова умова успішної господарської діяльності підприємств в умовах ринкової економіки. «Цей принцип базується на повній окупності витрат по виробництву продукції і поширенню виробничо-технічної бази підприємства. Він означає, що кожне підприємство покриває свої поточні і капітальні витратиза рахунок власних джерел».1

При тимчасовій недостатності в ресурсах потреба в них може забезпечуватися за рахуноккороткострокових позичок банку і комерційного кредиту, якщо мова йде про поточні витрати, і довгострокові банківські кредити, використовувані на капітальні вкладення. [8, 120]

Фінансові ресурси підприємства, що спрямовуються на його розвиток, формуються не тільки за рахунок амортизаційних відрахувань; прибутку, одержуваної від усіх видів господарської і фінансової діяльності але й від:

· додаткових пайових внесків учасників у товариствах;

· ресурсів, одержуваних від випуску облігацій;

· ресурсів, що мобілізуються за допомогою випуску і розміщення акцій в акціонерних товариствах відкритого і закритого типів;

· довгострокового кредиту банку й інших кредиторів (крім облігаційних позик);

· інших законних джерела (наприклад, добровільних безоплатних внесків підприємств, організацій, громадян).

1.2. Кредиторська заборгованість та

ресурси, отримані від продажу цінних паперів

Кредиторська заборгованість - це перш за все заборгованість по заробітній платні, відрахуванням до позабюджетних фондів, пов’язані з фондом оплати праці, резерв майбутніх платежів і ін. Утворення заборгованості по заробітній платні викликане тим, що між строком її нарахування і днем виплати є деяка кількість днів за роботу, в які господарюючий суб’єкт ще повинен виплатити робітникам. Резерв майбутніх платежів створюється за рахунок нагромадження ресурсів, призначених на оплату майбутніх відпусток робітників. Вказані ресурси не належать підприємству або мають цільове призначення. Проте вони постійно знаходяться у підприємства, котре використовує їх на свій розсуд до моменту погашення даної заборгованості. [8, 87]

Ресурси, отримані від продажу цінних паперів.Цінні папери представляють собою грошові документи. Вони можуть існувати в формі відокремлених документів або записів на рахунках. До них відносяться акції, облігації, векселі, заставні свідоцтва, страховий поліс і ін.

Пайовий внесок - представляє собою суму грошового внеску, сплачену юридичною або фізичною особою при вступі до спільного підприємництва. Пайовий внесок є обов’язковим для вступу до товариства з обмеженою відповідальністю, змішаного товариства, спільного українсько-іноземного товариства. Він вноситься: грошовими ресурсами; шляхом передання у власність підприємства майна і інших матеріальних цінностей, прав користування землею, водою і іншими природними ресурсами; майнових прав (в тому числі на використання заходів, «ноу-хау»); шляхом представлення майна у користування господарюючого суб’єкта без відшкодування на протязі деякого проміжку часу витрат володаря (на утримання, ремонт, амортизацію будівель, приміщень, обладнання, інструментів, транспорту); шляхом відрахувань від заробітної плати робітників на протязі деякого проміжку часу.

Інвестиційний внесок

представляє собою джерело самофінансування діяльності підприємства. Інвестиційний внесок - це грошовий внесок робітника в розвиток даного підприємства, котре вкладнику нараховує відсоток в розмірі і в строки, визначені договором або положенням про інвестиційний внесок.

1.3. Кредит

та інші надходження фінансових

ресурсів

В даний час кредит має величезне значення. Він вирішує проблеми, що стоять перед всією економічною системою. Так за допомогою кредиту можна перебороти труднощі, пов’язані з тим, що на одній ділянці визволяються тимчасово вільні ресурси, а на інших виникає потреба в них. Кредит акумулює капітал, що визволився, тим самим, обслуговує прилив капіталу, що забезпечує нормальний відтворювальний процес. Також кредит прискорює процес грошового обігу, забезпечує виконання цілого ряду відносин: страхових, інвестиційних, грає велику роль у регулюванні ринкових відносин.

Джерелом позичкового капіталу служать, по-перше, ресурси

що вивільняються з кругообігу: засоби, призначені для відновлення основного капіталу (тобто амортизаційний фонд); частина оборотного капіталу, що вивільняється в грошовій формі в зв'язку з розбіжністю часу продажу товарів і купівлі сировини, палива, матеріалів. Капітал, тимчасово вільний у період між надходженням ресурсів від реалізації товарів і виплатою заробітної плати.

Іншим джерелом позичкового капіталу виступають грошові прибуток і нагромадженняприватного сектора. Потрібно відзначити, що починаючи з 50-60 років нашого сторіччя існує тенденція підсиленнязалучення грошових заощаджень працюючих і службовців. Цьому сприяли, у першу чергу, поліпшення соціально-економічного становищарозвинених країн; зміни в структурі споживання. [8, 83]

У якості третього джерела позичкового капіталу виступають грошові нагромадження держави, розміри яких визначаються масштабами державної власності і часткою валового національного продукту.

Таким чином, можна зробити висновок, що тимчасово вільні ресурси, що виникають на основі кругообігу промислового і торгового капіталу, грошові нагромадженняприватного сектора і держави утворюють джерела позичкового капіталу.

Кредит виступає в двох головних формах: комерційного і банківського, що розрізняються по складу учасників, об'єкта позичок, динаміці, розміру відсотка і сфери функціонування. [8, 83]

Комерційним кредитом називають кредит, наданий одним функціонуючим підприємцем іншому у вигляді продажу товарів із відстрочкою платежу. Комерційний кредит оформляється векселем, його об'єктом є товарний капітал. Він обслуговує кругообіг промислового капіталу, рух товарів із сфери виробництва в сферу споживання. Особливістю комерційного кредиту є те, що позичковий капітал тут зливається із промисловим. Мета комерційного кредиту - прискорити реалізацію товарів і одержання прибутку. Розміри цього кредиту обмежені величиною резервних кредитів промислових і торгових капіталів. Передача цих капіталів можлива тільки в напрямках, визначених умовою угоди: від підприємця, на підприємстві якого виробляють засоби виробництва, до підприємців, на підприємствах якого вони споживаються, або від підприємця, що виробляє товари, до торгових фірм, що реалізують їх.

В даний час величезне значення для нормального функціонування всієї економічної системи в цілому мають державний і міжнародний кредит. Державним кредитом називають сукупність кредитних відносин, у яких позичальником або кредитором виступають держава, місцеві органи влади стосовно громадян і юридичних осіб.Державний кредит виражає відносини в грошовій формі між державою з одного боку, і фізичними або юридичними особами з іншого, частіше усього з банками, страховими компаніями і підприємцями. Кредит буде державним у тому випадку, коли в якості учасника позичкової угоди виступають центральний уряд або місцеві органи влади. У цьому відношенні його можна порівняти з іншими формами кредиту, у першу чергу з банківським, де обов'язковим учасником позичкової угоди єбанк.

Рух капіталу в сфері міжнародних економічних відносин, пов’язане з наданням валютних і товарних ресурсів на умовах повернення, терміновості і сплати відсотків, називають міжнародним кредитом.

У якості кредиторів і позичальників виступають банки, підприємства, держави, міжнародні і регіональні організації. [8, 84]

До джерел фінансових ресурсів відносять також надходження грошових ресурсів за рахунок благодійних внесків (меценатство), страхових внесків, від продажу закладеного майна боржника, спонсорських внесків і т.д. Спонсор

- це юридична або фізична особа, яка фінансує якийсь захід. Спонсорство - це двосторонній процес. Підприємство отримує необхідні йому фінансові ресурси, а спонсор - деяку вигоду у вигляді підвищення його іміджу і престижу, рекламу, підготовку кваліфікованих спеціалістів, а також у формі прямого прибутку від профінансованого ним заходу.

Розділ 2. Аналіз фінансового стану підприємства

2.1. Аналіз джерел фінансових ресурсів і їх використання.

Внутрішній аналіз структури джерел фінансування пов'язаний з оцінкою альтернативних варіантів фінансування діяльності підприємства. При цьому основними критеріями вибору є умови залучення позикових ресурсів, їх "ціна", ступінь ризику, можливі напрямки використання і т.д.

У загальному випадку поза залежністю від організаційно-правових типів і форм власності джерелами формування майна будь-якого підприємства є власні і позикові ресурси.

У цілому інформація про розмір власних джерел подана в I розділі пасиву балансу (див. Додаток 1). До них, у першу чергу, відносяться:

статутний капітал

- вартісний відбиток сукупного внеску засновників (власників) у майно підприємства при його створенні. Розмір статутного капіталу визначається установчими документами і може бути змінений тільки за рішенням засновників підприємства і внесенню відповідних змін в установчі документи.

резервний фонд

- джерело власних ресурсів, створюваний підприємством, відповідно до законодавства, шляхом відрахувань від прибутку. Резервний фонд має строго цільове призначення - використовується на виплату прибутків засновникам при відсутності або недостатності прибутку звітного року, на покриття збитків підприємства за звітний рік і ін.

фонди спеціального призначення

- джерела власних ресурсівпідприємства, утворені за рахунок відрахувань від прибутку, що залишається в розпорядженні підприємства.

нерозподілений прибуток

- частина чистого прибутку, що не була розподілена підприємством за станом на дату упорядкування звіту.

Дані про склад і динаміку позикових ресурсіввідбиваються в II розділі пасиву. Аналіз власних джерел доцільно починати з оцінки їхньої структури і складу за даними балансу і розшифровок до нього. Варто вивчити, чим подані джерела власних ресурсів, обсяг фондів спеціального призначення, інформацію про нерозподілений прибуток.

Потім переходять до поелементного вивчення кожного джерела, маючи у вигляді їхню різноманітну роль у функціонуванні підприємства.

Так, при аналізі статутного капіталу насамперед оцінюють повноту його формування, з'ясовуючи, у разі потреби, хто з засновників не виконав (частково виконав) свої зобов'язання по внеску в статутний капітал. Далі варто переконатися в стабільності величини статутного капіталу протягом звітного періоду й відповідності даним, зафіксованим в установчих документах. Очевидно, що аналіз статутного капіталу має свою специфіку в залежності від організаційно-правової форми створення підприємства.

На прикладі підприємства ЗАТ „Вант”, при внутрішньому аналізі фінансових ресурсів вивчимо динаміку і структуру власного і позиченого капіталу, визначимо причини зміни окремих його складових і дати оцінку цим змінам за звітний період.

Таблиця № 2.1.1

Динаміка структури власного капіталу ЗАТ ”Вант”.

Джерело

капіталу |

Сума, тис. грн.. |

Структура капіталу, % |

| На поч. року |

На кінець року |

На поч. року |

На кінець року |

Відхилен-ня |

| Статутний фонд |

649 |

649 |

20,04 |

19,61 |

-0,43 |

| Додатковий капітал |

4090 |

3138 |

126,31 |

94,83 |

-31,48 |

| Резервний фонд |

182 |

182 |

5,6 |

5,5 |

-0,1 |

| Спеціальні фонди і цільове фінансування |

160 |

323 |

4,95 |

9,76 |

4,81 |

| Нерозподілений прибуток |

-1843 |

-983 |

-56,9 |

-29,71 |

27,2 |

| Всього |

3238 |

3309 |

100,0 |

100,0 |

— |

З даних наведеної таблиці можна зробити висновок, що суттєвих змін в структурі власного капіталу не спостерігається. Єдиним недоліком є те, що в звітному році в підприємстві нерозподілений прибуток зменшився на 860 тис. грн. Кошти цільового фінансування збільшилися на 163тис.грн..

Таблиця № 2.1.2 Динаміка структури позикового капіталу ЗАТ ”Вант”.

| Джерело капіталу |

Сума, тис. грн. |

Структура капіталу, % |

| На поч. року |

На кінець року |

На поч. року |

На кінець року |

Відхилення |

| Довгострокові кредити банку |

103 |

– |

1,04 |

– |

1,04 |

| Короткострокові кредити банків |

898 |

1403 |

9,06 |

14,21 |

5,15 |

| Позикові кошти |

5741 |

5914 |

57,91 |

59,89 |

1,99 |

Розрахунки з кредиторами:

- за товари, роботи і послуги не сплачені в строк;

- по векселях виданих;

- з бюджетом;

- по позабюджетних платежах;

- по страхуванню;

- по оплаті праці;

- з іншими кредиторами.

|

2016

-

372

344

117

118

205

|

1517

-

344

124

79

143

350

|

20,33

-

3,75

3,47

1,18

1,19

2,07

|

15,36

-

3,48

1,26

0,8

1,45

3,54

|

-4,97

–

-0,27

-2,2

-0,38

0,26

1,48

|

| Всього |

9913 |

9874 |

100,0 |

100,0 |

— |

З даних таблиці видно, що підприємство в звітному році ліквідувало заборгованість по довгостроковим кредитам (103тис.грн.), що становить 1,04% всього позиченого капіталу. В свою чергу збільшилась заборгованість по короткостроковим кредитам банку на 505тис.грн.. Залучення позикових коштів в оборот підприємства являється нормальним явищем. Це сприяє тимчасовому покращенню фінансового стану при умові, що кошти не заморожуються на тривалий час в обороті і своєчасно повертаються. В іншому випадку може виникнути прострочена кредиторська заборгованість, що приводить до виплати штрафів, санкцій і погіршенню фінансового стану підприємства. На підприємстві також збільшилась питома вага позичених коштів (1,09% до всього обсягу позикового капіталу), що є негативним явищем для підприємства і збільшує залежність перед кредиторами.

Позитивним моментом в діяльності підприємства є те, що в значній мірі зменшилась заборгованість: за товари, роботи і послуги на 2,25%, які не сплачені в строк, розрахунки з бюджетом.

Важливе значення для оцінки ефективності діяльності підприємства має динаміка розміру фондів спеціального призначення (нагромадження і споживання). На підприємстві „Вант” розмір спеціального фонду збільшився на 163 тис. грн.. А це значить кошти зазначеного фонду спрямовуються на виробничі потреби (інвестування і поповнення оборотних ресурсів) і потреби споживання.

Актив балансу містить дані про розміщення капіталу, який є у розпорядженні підприємства, про вклади його в конкретне майно і матеріальні цінності, про витрати підприємства на виробництво і реалізацію продукції і про іншу вільну грошову готівку.

Головною ознакою групування статей балансу рахується степінь його ліквідності. По цій ознаці всі активи балансу розділяють на довгострокові або основний капітал і поточні (оборотні) активи.

Розміщення коштів підприємства має дуже велику роль в фінансовій діяльності і підвищенні його ефективності, тому в процесі аналізу активів підприємства в першу чергу належить вивчити зміни в їх складі і структурі і дати їм оцінку.

Таблиця № 2.1.3 Структура активів підприємства ЗАТ„Вант”.

| Засоби підприємства |

На початок року |

На кінець року |

Приріст |

| тис. грн. |

Частка, % |

тис. грн.. |

Частка, % |

тис. грн. |

Частка, % |

| Довгострокові активи (основні засоби) |

12548 |

82,66 |

12384 |

80,6 |

-164 |

-2,06 |

Оборотні активи, в т.ч.:

- сфері виробництва;

- сфері обігу.

|

2632

1777

855

|

17,34

11,7

5,63

|

2979

2113

866

|

19,39

13,75

5,64

|

347

336

11

|

2,05

2,05

0,01

|

| Всього |

15180 |

100,0 |

15363 |

100,0 |

-113 |

— |

З таблиці видно, що за звітний рік структура активів підприємства, яке аналізується, істотно змінилася: зменшилась доля основного капіталу, а оборотного відповідно збільшилась на 2,05%, в тому числі в сфері виробництва – на 2,05%, і в сфері обігу – 0,01%. В зв’язку з цим змінилась органічна будова капіталу: на початку року відношення основного капіталу до оборотного складало 476,75%, а на кінець року – 415,7%, що буде прискорювати його оборотність.

Таблиця№ 2.1.4Аналіз структури оборотних засобів підприємства ЗАТ„Вант”.

Види засобів

|

Наявність засобів |

Структура засобів, % |

| На поч. року |

На кін. року |

Відхилення |

На поч. року |

На кін. року |

Відхилення |

| Виробничі запаси |

755 |

776 |

21 |

28,73 |

26,80 |

-1,93 |

| Незавершене виробництво |

13 |

22 |

9 |

0,49 |

0,76 |

0,26 |

| Витрати майбутніх періодів |

2 |

1 |

-1 |

0,08 |

0,03 |

-0,04 |

| Готова продукція |

1000 |

1308 |

308 |

38,05 |

45,17 |

7,11 |

| Товари, купівельна вартість |

347 |

349 |

2 |

13,20 |

12,05 |

-1,15 |

| Розрахунки з дебіторами |

40 |

34 |

-6 |

1,52 |

1,17 |

-0,35 |

| Грошові кошти |

197 |

244 |

47 |

7,50 |

8,43 |

0,93 |

| Використання позикових коштів |

103 |

— |

103 |

3,92 |

— |

3,92 |

| Інші оборотні активи |

171 |

162 |

-9 |

6,51 |

5,59 |

-0,92 |

| Всього |

2632 |

2979 |

268 |

100,0 |

100,0 |

— |

Аналізуючи дані таблиці №2.1.4, можна сказати, що найбільшу питому вагу в поточних активах займає готова продукція. На початок року на її долю припадало 38,05% поточних активів, або 1000тис.грн. до кінця року абсолютна її сума збільшилась на 308тис.грн., також збільшилась її питома вага (на 7,11%), що свідчить про затовареність ринку збуту, високу собівартість виготовленої продукції, це призводить до замороження оборотних засобів, відсутність грошових коштів, що є негативним для ефективної діяльності підприємства.

Позитивним моментом в діяльності підприємства є збільшення маса грошових коштів на 47тис.грн., що збільшує коефіцієнт абсолютної ліквідності підприємства; також збільшилась дебіторська заборгованість, яка в кінцевому випадку може перетворитися в готівку підприємства.

Важливим питанням в аналізі структури джерел коштів є оцінка самофінансування підприємства і раціональності співвідношення власних і позикових коштів.

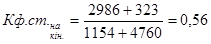

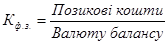

Рівень самофінансування розраховується за допомогою наступних коефіцієнтів:

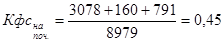

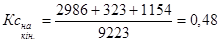

1.Коефіцієнт фінансової стійкості (

К

с

)

- це співвідношення власних і запозичених коштів:

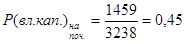

Коли розраховуємо коефіцієнт фінансової стійкості, то бачимо, що частка засобів, які підприємство може використовувати тривалий час на початку року становить 0,45, а на кінець року – 0,48, тобто вона збільшилась на 0,03, що свідчить про збільшення вартості коштів. Виходячи з того, щокоефіцієнт фінансової стійкості на кінець звітного періоду більше ніж на початок, можна сказати, що фінансовий стан підприємства став стійкішим на 3%.

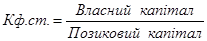

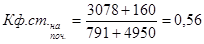

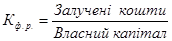

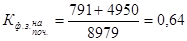

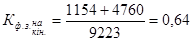

2.Коефіціент фінансової стабільності (фінансування) (

К

ф.ст.

) :

, ,

Даний коефіцієнт показує співвідношення джерел фінансових ресурсів, тобто у скільки разів власні джерела перевищують запозичені кошти. Коефіцієнт фінансової стабільності поки що не виконує норматив (понад 1), але прямує до нього, хоча протягом року він був не змінним. І це вказує на те, що поки що підприємство не досить стабільне, так як не має достатню кількість власних коштів.

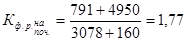

3.Коефіціент фінансового ризику (

К

ф

.

р):

Позитивною тенденцією для коефіцієнта фінансового ризику є його зменшення, яке в нашому випадку не відбулося, то це свідчить про залежність підприємства від зовнішніх кредиторів, але існує ймовірність до зменшення цього коефіцієнта.

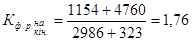

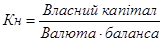

4. Коефіцієнт фінансової залежності (

К

ф.з.):

, ,

Позитивною тенденцією для коефіцієнта фінансової залежності є його зростання, яке в нашому випадку це також не відбулося, то це свідчить про залежність підприємства від зовнішніх кредиторів.

5.Коефіцієнт незалежності (К

н

):

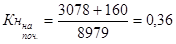

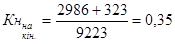

Оскільки коефіцієнт фінансової залежності на кінець звітного періоду склав 0,35, а на початок - 0,36, це говорить про залежність підприємства від зовнішніх джерел фінансування і ймовірність ризику втрати самостійності.

6. Іншим показником, що характеризує використання власних коштів підприємства, є оборотний капітал

, що визначається як різниця поточних витрат і короткострокових зобов'язань.

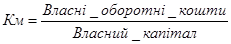

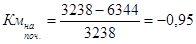

Для цього розраховується так називаний коефіцієнт маневреності.

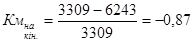

Км

показує, яка частина власного обороту капіталу знаходяться в обороті, тобто дозволяє вільно маневрувати цими засобами, а яка капіталізована. Значення Км

зменшилось за рік, що не є добрим. Так як значення Км

повинно бути високим, щоб забезпечити гнучкість у використанні власних коштівпідприємства.

Проаналізувавши коефіцієнти фінансової стійкості підприємства та показники діяльності підприємства можна зробити такі висновки. Збільшення валюти балансу в загальному обсязі свідчить про посилення ділової активності підприємства, що підіймає рівень платоспроможності.

Власний капітал зменшився на 92 тис. грн. за рахунок зменшення іншого додаткового капіталу. Але відбулося скорочення непокритого збитку на 860 тис. грн.. Також відбулось зменшення поточних зобов’язань на 190 тис. грн. за рахунок покриття кредиторської заборгованості за товари, роботи, послуги.

Виходячи з того, що питома вага власних коштів повинна становити не менше 50%, можна зробити висновок, що підприємство залежить від залучених джерел фінансування, тобто його власники фінансують лише на 35%.

Зростання показника фінансової залежності також свідчить про посилення залежності підприємства від кредиторів, тобто про зниження його фінансової стійкості.

В структурі власного капіталу відбулися зміни лише за двома статтями. Так, інший додатковий капітал зменшився на 952 тис. грн. , а непокритий збиток на – 860 тис. грн. Таким чином, загалом власний капітал зменшився на 92 тис. грн.

В свою чергу позиковий капітал збільшився на 173 тис. грн., що видно за таким статтями, як Довгострокові зобов’язання, Короткострокові кредити банків, Інші поточні зобов’язання.

В поточному періоді власний та залучений капітал було інвестовано в придбання нематеріальних активів, будівництво та купівлю виробничих запасів.

Залучення позикових коштів дозволяє підприємству оплатити термінові зобов'язання, а також є засобом розширення своєї діяльності. При цьому варто мати на увазі, що використання окремих видів позикових коштів (позички банку, позики, кредиторська заборгованість постачальникам і т.д.) мають для підприємства різноманітну вартість. У обов'язковому порядку відсотки за користування позиковими засобами виплачуються по позичках банку. Плата по банківських відсотках ставиться на собівартість продукції і на чистий прибуток.

2.2. Аналіз ефективності використання майна

Функціонування підприємства залежить від його спроможності приносити необхідний прибуток. При цьому варто мати на увазі, що керівництво підприємства має значну свободу в регулюванні розмірів фінансових результатів. Так, виходячи з прийнятої фінансової стратегії, підприємство має можливість збільшувати або зменшувати розмір балансового прибутку за рахунок вибору того або іншого способу оцінки майна, порядку його списання, установлення терміна використання і т.д.

До питань облікової політики, що визначає розмір фінансового результату діяльності підприємства, у першу чергу, ставляться такі:

- вибір способу нарахування амортизації основних засобів;

- вибір методу оцінки матеріалів, відпущених і витрачених на виробництво продукції, робіт, послуг;

- визначення способу нарахування зносу по малоцінним і предметах, що швидкозношуються, при їхній експлуатації;

- порядок віднесення на собівартість реалізованої продукції окремих видів витрат (шляхом безпосереднього їхнього списання на собівартість в міру уточнення витрат або за допомогою попереднього утворення резервів майбутніх витрат і платежів);

- склад витрат, віднесених безпосередньо на собівартість конкретного виду продукції;

- склад непрямих витрат і спосіб їхнього розподілу і ін.

Цілком зрозуміло, що підприємство, разом обравши той або інший засіб формування собівартості реалізованої продукції і прибутку, буде притримуватися його протягом усього звітного періоду (не менше року), а всі подальші зміни в обліковій політиці повинні мати вагомі підстави і неодмінно обговорюватися.

У цілому, результативність діяльності будь-якого підприємства може оцінюватися за допомогою абсолютних і відносних показників.

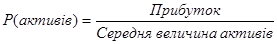

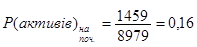

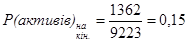

Існує і використовується система показників ефективності діяльності, серед них коефіцієнт рентабельності активів.

Рентабельність активів на початок звітного періоду становить 0,16 та на кінець звітного періоду – 0,15, а це значить, що підприємство з кожної вкладеної гривні в активи одержує 0,16 грн. на початок звітного періоду та 0,15 грн. на кінець звітного періоду. Також можна зробити висновок, що активи підприємства використовувались не ефективно.

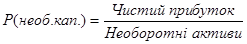

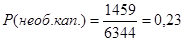

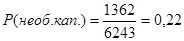

У аналітичних цілях розраховується, як рентабельність усієї сукупності активів, так і рентабельність необоротного капіталу

.

Рентабельність необоротних активів на початок звітного періоду становить 0,23 та на кінець звітного періоду – 0,22, а це значить, що підприємство з кожної вкладеної гривні в необоротні активи одержує 0,23 грн. на початок звітного періоду та 0,22 грн. на кінець звітного періоду. Також можна зробити висновок, що необоротні активи підприємства використовувались не ефективно.

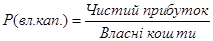

Показник прибутку на вкладений капітал, названий також рентабельністю власного капіталу

, визначається по формулі:

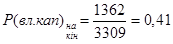

Показник рентабельності власного капіталу на початок звітного періоду становить 0,45, а на кінець – 0,41. А це значить, що з кожної гривні вкладеного власного капіталу підприємство отримує 0,45 грн. на початок звітного періоду, а на кінець звітного періоду – 0,41 грн.

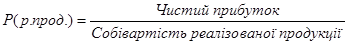

Інший важливий коефіцієнт - рентабельність реалізованої продукції -

(рентабельність продажів)

розраховується по формулі:

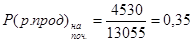

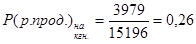

На початок періоду з кожної гривні реалізованої продукції підприємство отримує 0,35 грн. прибутку, а на кінець – 0,26 грн. Скорочення попиту на продукцію підприємства призвело до зниження рентабельності, як це видно з розрахунку коефіцієнта рентабельності реалізованої продукції.

Також зниження коефіцієнта рентабельності реалізованої продукції було викликано змінами в структурі реалізації, зниження індивідуальної рентабельності виробів, що входять у реалізовану продукцію.

Розділ 3. Удосконалення процесу управління власним капіталом на підприємстві

3.1.

Шляхи удосконалення управління структурою капіталу

Поняття "структура капіталу" в найбільш загальному виді характеризується всіма закордонними та вітчизняними економістами як співвідношення всіх форм власних та позичених фінансових коштів, що використовуються підприємством в процесі своєї господарської діяльності для фінансування активів. Існує дві основні схеми: змішане фінансування передбачає формування капіталу як за рахунок власних, так і за рахунок позичкових коштів, що залучаються у різних пропорціях; повне самофінансування передбачає формування капіталу підприємства лише за рахунок власних його видів, що відповідають організаційно-правовій формі підприємства.

Оптимальна структура капіталу являє собою співвідношення між зобов'язаннями та власним капіталом підприємства, яке збільшує величину власного капіталу підприємства і як наслідок – прибутки його акціонерів. Це співвідношення не є постійним, а змінюється з часом і під впливом певних факторів.

Оптимальну структуру капіталу кількісно визначити неможливо.

Однак керівництво підприємства може знати приблизне її значення, розраховане на підставі факторів впливу та власного практичного досвіду, яке максимально наближає планову структуру до оптимального значення.

Мета управління структурою капіталу –

мінімізувати витрати на залучення довгострокових джерел фінансування і цим забезпечити власникам капіталу максимальну ринкову оцінку вкладених ними коштів.

Оптимізація структури капіталу є однією зі складних проблем у фінансовому менеджменті. Процес оптимізації структури капіталу проводиться в такій послідовності:

1. Аналіз складу капіталу в динаміці (визначити показники ефективного використання складових капіталу та їх використання – коефіцієнт фінансової незалежності; заборгованості, співвідношення між довго- і короткостроковими зобов’язаннями; оборотність і рентабельність активів і власного капіталу).

2. Оцінка основних факторів, які визначають структуру капіталу (галузеві особливості; кон’юнктура товарного і фінансового ринків; рівень прибутковості поточної діяльності підприємства; рівень податків, які сплачує підприємство; ступінь концентрації акціонерного капіталу).

3. Оптимізація структури капіталу за критерієм дохідності власного капіталу.

Ураховуючи ці етапи, підприємство визначає на плановий прогнозний період найбільш прийнятну для себе структуру капіталу.

Управління капіталом (пасивами балансу) здійснюється за допомогою оцінки його вартості.

Вартість капіталу відбиває ціну, яку підприємство сплачує за його залучення з різних джерел у відносному виразі.

Приймаючи рішення про застосування (залучення) будь-якого джерела (ресурсу), важливо оцінити вартість цього джерела. Вартість капіталу (cost

capital) – це відносна величина витрат на обслуговування складових капіталу. Окремі складові капіталу мають різну вартість. Ця вартість відображається у відносних величинах як процента ставка (річні проценти).

Концепція ціни капіталу являє собою одну з базових в теорії капіталу. Але вона не зводиться тільки до визначення процентів, які підприємство мусить сплатити власникам за використання їх капіталу. Ціна капіталу характеризує ту норму рентабельності, нижче розміру якої підприємство не повинно приймати будь-яких рішень інвестиційного характеру.

Вартість капіталу використовується як:

- вимірювач дохідності поточної діяльності підприємства;

- базовий критерій ефективності фінансових інвестицій;

- механізм управління структурою капіталу;

- критерій ефективності лізингових операцій (якщо вартість обслуговування лізингу перевищує ціну капіталу підприємства, то застосовувати фінансовий лізинг для підприємства невигідно);

- вимірювання рівня ринкової ціни підприємства (ціна підприємства – це величина власного капіталу). Зниження ціни капіталу супроводжується зростанням ринкової вартості підприємства, і навпаки. (Цей взаємозв’язок чітко проявляється в діяльності акціонерного товариства. Якщо ціна акцій на фондовому ринку змінюється (піднімається – знижується), то змінюється і вартість капіталу товариства).

Узагальнюючим показником, що відображає мінімальну норму прибутку, яку отримують інвестори від своїх вкладень, є середньозважена вартість капіталу (СЗВК - WACC).

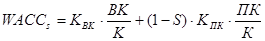

Для визначення СЗВК (WACC) застосовується формула:

; ;

де КВК

– очікувана ставка вартості власного капіталу; КПК

– очікувана ставка вартості позикового капіталу; ВК – сума власного капіталу; ПК – сума позикового капіталу; S – коефіцієнт ставки податку на прибуток

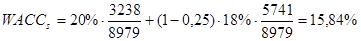

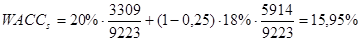

Обчислимо середньозважена вартість капіталу для ЗАТ «Вант»:

для 2005 р. для 2005 р.

для 2006 р. для 2006 р.

Структура капіталу на даному підприємстві складає 36% власних коштів та 64% залучених.

Завдання фінансового менеджера – слідкувати за оптимальним співвідношенням між позиковим і власним капіталом, що дозволить піддержувати кредитну репутацію підприємства і використовувати позитивний ефект фінансового лівереджу.

Існують різні рекомендації щодо величини плеча фінансового важеля. Більшість із них зводиться до того, що доля залучених коштів в пасиві не повинна перевищувати 50%. Таким чином для даного підприємства є можливість додатково залучити кошти. Це дозволить зменшити середньозважену вартість капіталу.

3.2 Удосконалення управління нерозподіленим прибутком

Аналіз, проведений в ІІ розділі показав, що власний капітал підприємства формується переважно за рахунок нерозподіленого прибутку. В зв’язку з цим, доцільно розглянути схему розподілу та використання прибутку на ЗАТ «Вант», яку наведено на рис. 4, з метою вдосконалення системи управління нерозподіленим прибутком.

Рис.4. Схема розподілу і використання прибутку ЗАТ «Вант»

Порядок і напрями розподілу й використання прибутку визначаються підприємством самостійно й фіксуються у його фінансовій політиці. Сьогодні, створення фондів не є обов’язковим, тобто процес розподілу не пов’язаний із фондоутворенням.

При прийнятті рішень про розподіл чистого прибутку підприємство повинно знати оптимальне співвідношення у спрямуванні додаткових фінансових ресурсів на цілі виробничо-технічного розвитку, соціального розвитку, матеріального заохочення трудівників (акціонерів, пайовиків) і на інші цілі.

Чистий прибуток умовно поділяється на дві частини. Перша збільшує майно підприємства і бере участь у процесі нагромадження. При цьому не обов’язково весь прибуток, що спрямовується на нагромадження, використовується повністю. Залишок прибутку, невикористаний на поповнення активів підприємства, має важливе резервне значення й може бути використаний у наступні роки для покриття можливих збитків, фінансування різноманітних витрат. Такий прибуток носить назву нерозподіленого.

Прибуток, використаний на нагромадження й нерозподілений прибуток минулих років свідчить про фінансову стійкість підприємства, про наявність джерела для подальшого розвитку.

Друга частина прибутку характеризує ту його частку, яка використовується на нагромадження й споживання і називається розподіленим прибутком. За своєю економічною сутністю нерозподілений прибуток є однією з форм резерву власних фінансових ресурсів підприємства, що забезпечує його виробничий розвиток у наступному періоді.

Нерозподілений прибуток (непокритий збиток) минулих років поряд із статутним (реєстрованим) капіталом та резервним (страховим) капіталом є складовими власних коштів (власного капіталу) підприємства. Як вже було відзначено, наявність достатнього обсягу власних коштів забезпечує розвиток підприємства, позитивно впливає на стан відносин розподілу між різними суб’єктами господарювання. Цей показник є одним із найважливіших при визначенні таких істотних ознак підприємства як забезпеченість коштами для функціонування підприємства, кредитоспроможність підприємства, його платоспроможність.

На відміну від статутного фонду (вкладу внеску), основними функціями якого є:

1) інвестування діяльності підприємства (це першочергове джерело формування майна підприємства);

2) регулювання відносин власності (розподіл майна, виробленої продукції, одержаного прибутку тощо);

3) управління підприємством (кількість голосів кожного учасника пропорційна (або дорівнює його внеску), нерозподілений прибуток – добровільний додатковий внесок виконує лише першу із зазначених функцій – інвестування. Його кошти можуть бути спрямовані на розвиток підприємства, закупівлю товарно-матеріальних цінностей, покриття збитків тощо.

Нерозподілений прибуток визначається як різниця між сумою одержаного у звітному році прибутку та сумою його використання протягом року на внутрішні й зовнішні цілі (тобто частка прибутку поточного року, що лишається не спожитою). Нерозподілений прибуток може перебувати у двох формах:

- власне нерозподіленого прибутку;

- створених відповідно до статуту підприємства спеціальних фондів (преміювання, надання допомоги, розвитку соціальної сфери тощо).

Наявність реінвестованого прибутку означає, що активи компанії були збільшені за рахунок операцій, за якими одержаний прибуток. Самий же нерозподілений прибуток дорівнює сумі прибутку компанії (з початку її надходження) за вирахуванням різноманітних збитків, сплати за дивідендами та прибутку, трансформованому в авансований капітал (суми, вкладені акціонерами у корпорацію). Прибуток вважається реінвестованим, якщо активи фірми у цілому збільшилися .

Однією з найдискусійніших проблем у сфері фінансового менеджменту є питання ефективності розподілу сформованого суб’єктами господарювання прибутку як джерела фінансового забезпечення різних за економічним змістом потреб.

Без сумніву, визначальною складовою цього процесу є розподільчі грошові відносини , характер впливу яких на виробництво цілком залежить від адекватності форм і методів системи розподілу та її організації інтересам держави, потребам суб’єктів господарювання й окремим працівникам.

Механізм розподілу чистого прибутку на сучасному етапі включає виплати власникам акцій дивідендів, спрямування прибутку до статутного капіталу та відрахування до резервного капіталу, все решта це нерозподілений прибуток ЗАТ «Вант».

Протягом 2004-2006 рр. підприємство не спрямовувало отриманий прибуток на виплати дивідендів, та на збільшення статутного капіталу. Саме тому на підприємстві необхідно приділити увагу саме цим напрямкам управління власним капіталом.

Висновок

Фінансові ресурси займають особливе місце в економічних відносинах. Їхня специфіка виявляється в тому, що вони завжди виступають у грошовій формі, мають розподільний характер і відбивають формування і використання різноманітних видів прибутків і нагромаджень суб'єктів господарської діяльності сфери матеріального виробництва, держави й учасників невиробничої сфери.

Фінанси підприємств, будучи частиною загальної системи фінансових відносин, відбивають процес утворення, розподілу і використання прибутків на підприємствах різноманітних галузей народного господарства і тісно пов'язані з підприємництвом, оскільки підприємство є формою підприємницької діяльності.

Фінансові відносини підприємства виникають тоді, коли на грошовій основі відбувається формування власних ресурсівпідприємства, його прибутків, залучення позичкових джерел фінансування господарської діяльності, розподіл прибутків, що утворюються в результаті цієї діяльності, їхнє використання на цілі розвитку підприємства.

Організація господарської діяльності вимагає відповідного фінансового забезпечення, тобто початкового капіталу, що утворюється з внесків засновників підприємства і приймає форму статутного капіталу. Це найважливіше джерело формування майна будь-якого підприємства. Конкретні засоби утворення статутного капіталу залежать від організаційно - правової форми підприємства.

Для розв’язання проблем формування і використання фінансових ресурсів підприємств потрібна виважена, довгострокова політика держави щодо розвитку підприємництва та його ролі у піднесенні національної економіки, яка б спиралася на інтереси основних суб’єктів підприємницької діяльності, відповідала потребам основної частини населення і відображала реальний стан у розв’язанні соціально-економічних проблем у країні. Економічно обґрунтоване використання податкових, інвестиційних та цінових механізмів сприятиме виходу з фінансової кризи, надходженню коштів до бюджету, збільшення дохідності підприємств.

Список літератури:

1. Закон України «Про підприємство» від 25 листопада 1998 року.

2. Положення (стандарт) бухгалтерського обліку 2 «Баланс», затверджено на казом Міністерства фінансів України від 31 березня 1999 р. N 87.

3. Положення (стандарт) бухгалтерського обліку 3 «Звіт про фінансові результати», затверджено наказом Міністерства фінансів України від 31 березня 1999 р. N 87.

4. Азаренкова Р.М. Фінанси підприємства, 2000р., Київ, - 250с.

5. Внутрішній економічний механізм підприємства: Навч. посібник / М.Г. Грещак, О.М. Гребешкова, О.С. Коцюба; За ред. М.Г. Грещака. -К.:КНЕУ, 2001

6. Ізмашова К.В. Фінансовий аналіз: Навч. посібник. - К.: МАУП, 2000

7. Коробов М.Я. Фінансово-економічний аналіз діяльності підприємств: Навч. посібник. - К.: Т-во "Знання", КОО, 2000

8. Поддерьогін А.М. Фінанси підприємства, 2004р., Київ, - 550с.

9. Рогов Г.К. Фінанси підприємства. Навчальний посібник. – Миколаїв: УДМТУ, 2004, - 148с.

10. Фінансова діяльність підприємства: Підручник / Бандурка О.М. та ін. – 2-ге вид., перероб. і доп. – К.: Либідь, 2002. – 384с.

Додатки

Додаток А.

БАЛАНС

тис. грн.

| Актив |

Код рядка |

На початок звітного періоду |

На кінець звітного періоду |

| І. Необоротні активи |

| Нематеріальні активи: |

| залишкова вартість |

010 |

2 |

3 |

| первісна вартість |

011 |

27 |

28 |

| накопичена амортизація |

012 |

(25) |

(25) |

| Незавершене будівництво |

020 |

68 |

48 |

| Основні засоби: |

| залишкова вартість |

030 |

6274 |

6192 |

| первісна вартість |

031 |

9334 |

9085 |

| знос |

032 |

(3060) |

(2893) |

| Довгострокові фінансові інвестиції: |

| які обліковуються за методом участі в капіталі інших підприємств |

040 |

| інші фінансові інвестиції |

045 |

| Довгострокова дебіторська заборгованість |

050 |

| Відстрочені податкові активи |

060 |

| Інші необоротні активи |

070 |

| Усього за розділом І |

080 |

6344 |

6243 |

| ІІ. Оборотні активи |

| Запаси: |

| виробничі запаси |

100 |

755 |

776 |

| тварини на вирощуванні та відгодівлі |

110 |

| незавершене виробництво |

120 |

13 |

22 |

| готова продукція |

130 |

1000 |

1308 |

| товари |

140 |

9 |

7 |

| Векселі одержані |

150 |

| Дебіторська заборгованість за товари, роботи, послуги: |

| чиста реалізаційна вартість |

160 |

347 |

349 |

| первісна вартість |

161 |

| резерв сумнівних боргів |

162 |

| Дебіторська заборгованість за розрахунками: |

| з бюджетом |

170 |

| за виданими авансами |

180 |

| з нарахованих доходів |

190 |

| із внутрішніх розрахунків |

200 |

40 |

34 |

| Інша поточна дебіторська заборгованість |

210 |

101 |

77 |

| Поточні фінансові інвестиції |

220 |

| Грошові кошти та їх еквіваленти: |

| у національній валюті |

230 |

134 |

244 |

| в іноземній валюті |

240 |

63 |

| Інші оборотні активи |

250 |

171 |

162 |

| Усього за розділом ІІ |

260 |

2632 |

2979 |

| ІІІ. Витрати майбутніх періодів |

270 |

2 |

1 |

| Баланс |

280 |

8979 |

9223 |

Продовження додатку А.

| Пасив |

Код рядка |

На початок звітного періоду |

На кінець звітного періоду |

| І. Власний капітал |

| Статутний капітал |

300 |

649 |

649 |

| Пайовий капітал |

310 |

| Додатковий вкладений капітал |

320 |

| Інший додатковий капітал |

330 |

4090 |

3138 |

| Резервний капітал |

340 |

182 |

182 |

| Нерозподілений прибуток (непокритий збиток) |

350 |

(1843) |

(383) |

| Неоплачений капітал |

360 |

( ) |

( ) |

| Вилучений капітал |

370 |

( ) |

( ) |

| Усього за розділом І |

380 |

3078 |

2986 |

| ІІ. Забезпечення наступних витрат і платежів |

| Забезпечення виплат персоналу |

400 |

| Інші забезпечення |

410 |

| 415 |

| 416 |

( ) |

( ) |

| Цільове фінансування |

420 |

160 |

323 |

| Усього за розділом ІІ |

430 |

160 |

323 |

| ІІІ. Довгострокові зобов’язання |

| Довгострокові кредити банків |

440 |

103 |

- |

| Інші довгострокові фінансові зобов’язання |

450 |

305 |

857 |

| Відстрочені податкові зобов’язання |

460 |

383 |

297 |

| Інші довгострокові зобов’язання |

470 |

| Усього за розділом ІІІ |

480 |

791 |

1154 |

| IV. Поточні зобов’язання |

| Короткострокові кредити банків |

500 |

898 |

1403 |

| Поточна заборгованість за довгостроковими зобов’язаннями |

510 |

| Векселі видані |

520 |

| Кредиторська заборгованість за товари, роботи, послуги |

530 |

2016 |

1517 |

| Поточні зобов’язання за розрахунками: |

| з одержаних авансів |

540 |

24 |

2 |

| з бюджетом |

550 |

372 |

344 |

| з позабюджетних платежів |

560 |

344 |

124 |

| зі страхування |

570 |

117 |

79 |

| з оплати праці |

580 |

118 |

143 |

| з учасниками |

590 |

| із внутрішніх розрахунків |

600 |

3 |

2 |

| Інші поточні зобов’язання |

610 |

1058 |

1146 |

| Усього за розділом IV |

620 |

4950 |

4760 |

| V. Доходи майбутніх періодів |

630 |

| Баланс |

640 |

8979 |

9223 |

Додаток Б.

ЗВІТ ПРО ФІНАНСОВІ РЕЗУЛЬТАТИ

І. Фінансові результати

| Стаття |

Код рядка |

За звітній період |

За попередній період |

| Доход (виручка) від реалізації продукції (товарів, робіт, послуг) |

010 |

21102 |

23010 |

| Податок на додану вартість |

015 |

(3517) |

(3835) |

| Акцизний збір |

020 |

| 025 |

| Інші вирахування з доходу |

030 |

| Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг) |

035 |

17585 |

19175 |

| Собівартість реалізованої продукції (товарів, робіт, послуг) |

040 |

(13055) |

(15196) |

| Валовий: |

| прибуток |

050 |

4530 |

3979 |

| збиток |

055 |

| Інші операційні доходи |

060 |

698 |

2633 |

| Адміністративні витрати |

070 |

(1310) |

(1085) |

| Витрати на збут |

080 |

(890) |

(855) |

| Інші операційні витрати |

090 |

(1491) |

(710) |

| Фінансові результати від операційної діяльності: |

| прибуток |

100 |

1537 |

3962 |

| збиток |

105 |

| Доход від участі в капіталі |

110 |

| Інші фінансові доходи |

120 |

2 |

| Інші доходи |

130 |

13153 |

3437 |

| Фінансові витрати |

140 |

(30) |

(58) |

| Витрати від участі в капіталі |

150 |

| Інші витрати |

160 |

(12366) |

(5574) |

| Фінансові результати від звичайної діяльності до оподаткування: |

| прибуток |

170 |

2296 |

1767 |

| збиток |

175 |

| Податок на прибуток від звичайної діяльності |

180 |

(837) |

(405) |

| Фінансові результати від звичайної діяльності: |

| прибуток |

190 |

1459 |

1362 |

| збиток |

195 |

| Надзвичайні: |

| доходи |

200 |

| витрати |

205 |

| Податки з надзвичайного прибутку |

210 |

| Чистий: |

| прибуток |

220 |

1459 |

1362 |

| збиток |

225 |

ІІ. Елементи операційних витрат

| Найменування показника |

Код рядка |

За звітній період |

За попередній період |

| Матеріальні затрати |

230 |

10804 |

12553 |

| Витрати на оплату праці |

240 |

2867 |

2268 |

| Відрахування на соціальні заходи |

250 |

1098 |

744 |

| Амортизація |

260 |

486 |

348 |

| Інші операційні витрати |

270 |

1521 |

1991 |

| Разом |

280 |

16776 |

17904 |

Продовження Додатку Б

ІІІ. Розрахунок показників прибутковості акцій

| Назва статті |

Код рядка |

За звітній період |

За попередній період |

| Середньорічна кількість простих акцій |

300 |

2595200 |

2595200 |

| Чистий прибуток, що припадає на одну акцію |

320 |

0,5626 |

0,5248 |

|