РЕФЕРАТ

Назва теми"Фінансове планування - основний елемент управління фінансами підприємства на базі Херсонського обласного управління по будівництву, ремонту й утриманню автомобільних доріг", обсяг роботи 86 сторінок, таблиць 7, малюнків 3, додатків 5, джерела 51. У даній дипломній роботі пропонується теоретико-методичні основи фінансового планування на підприємстві. Детально розглядаються прийоми аналізу фінансового стану підприємства та методи складання бізнес-плану державного підприємства та чітко сформульований фінансовий план, створений на законодавчій базі про джерела фінансування, за допомогою котрого можна реально визначити обґрунтовану програму виробничо-господарської діяльності шляхової організації.

Третій розділ дипломної роботи - шляхи вдосконалення фінансового планування на підприємстві. В цій частині диплому розглядається фінансова стратегія підприємства, оперативне фінансове планування, інформатизація управління ринковою економікою.

Четвертий розділ - охорона праці та п'ятий розділ - прикладна комп'ютерна програма.

ЗМІСТ

ВСТУП

РОЗДІЛ 1. Теоретико-методологічні основи планування фінансової діяльності підприємства

1.1 Необхідність фінансового планування напідприємстві

1.2. Джерела фінансового планування

РОЗДІЛ 2. Методологічні основи аналітичної роботиз планування, розглянуті на базі Херсонського обласного управління по будівництву, ремонту і експлуатації автомобільних доріг

2.1. Фінансово-економічна характеристикапідприємства

2.2. Фінансове планування на підприємстві

2.3. Планування та формування фінансових результатів діяльності підприємства

РОЗДІЛ 3. Шляхи вдосконалення фінансового планування на підприємстві

3.1. Фінансова стратегія підприємства

3.2. Оперативне фінансове планування

3.3. Інформатизація управління ринковоюекономікою

РОЗДІЛ 4. Охорона праці

РОЗДІЛ 5. Прикладна комп'ютерна програма

ВИСНОВОК

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

ВСТУП

Фінансове планування охоплює найважливіші сторони фінансово-господарської діяльності підприємства, забезпечує необхідний попередній контроль за утворенням і використанням матеріальних, трудових і грошових ресурсів, створює умови зміцнення фінансового стана підприємства.

Реклама

Без фінансового планування не можна досягти того рівня управління виробничо-господарською діяльністю підприємств, який забезпечує йому успіх на ринку постійного вдосконалення матеріальної бази, соціальний розвиток колективу, бо ніякий інший вид планування не може мати для підприємства такого узагальнюючого, глобального значення.

Актуальність теми полягає в тому що фінансове планування допомагає підприємству досягти високого рівня управління виробничо-господарської діяльності, яке забезпечує йому успіх на ринку, постійне вдосконалення матеріальної бази, соціальний розвиток колективу.

Задача фінансового планування:

1 .Забезпечення фінансовими ресурсами і коштами виробничо-господарської діяльності;

2.Збільшення прибули за рахунок зниження собівартості, підвищення якості продукції і росту рентабельності виробництва;

3.Визначення фінансових взаємовідносин із бюджетами і банками;

4.Забезпечення реальної збалансованості планованих витрат і прибутків підприємства на принципах самооплатності і самофінансування;

5.Контроль за фінансовим станом платоспроможністю підприємства.

Метою фінансового планування є планування подальшого розвитку для стабільності підприємства.

РОЗДІЛ

1

ТЕОРЕТИКО-МЕТОДИЧНІ ОСНОВИ ПЛАНУВАННЯ ФІНАНСОВОЇ

ДІЯЛЬНОСТІ ПІДПРИЄМСТВА

1.1.

Необхідність фінансового планування на підприємстві

Фінансове планування - це процес визначення обсягів фінансових ресурсів за джерелами формування та напрямами їх цільового використання згідно з виробничими та маркетинговими показниками діяльності підприємства в плановому періоді. Мета фінансового планування - забезпечення господарської діяльності підприємства необхідними джерелами фінансування.

Основу перспективного фінансового планування становить прогнозування, яке полягає у вивченні можливого фінансового стану підприємства на перспективу. На відміну від планування, прогнозування передбачає розробку альтернативних фінансових показників і параметрів, використання яких відповідно до тенденції зміни ситуації на ринку дає змогу визначити один із варіантів розвитку подій і фінансового стану підприємства. Тобто при прогнозуванні оцінюються можливі майбутні фінансові наслідки рішень, що приймаються, а при плануванні фіксуються фінансові показники, які підприємство намагається отримати в майбутньому.

У свою чергу, бюджетування є складовою фінансового планування, тобто процесу визначення майбутніх дій щодо формування та використання фінансових ресурсів, і тільки-но робиться фінансовий план на майбутнє, він обов'язково підкріплюється розрахунками й складанням бюджетів.

Реклама

Для визначення сутності й місця бюджетування в системі прийняття рішень розглянемо саме процес планування й контролю на підприємстві з урахуванням існуючих тенденцій щодо інтеграції оперативного й стратегічного планування. Такий підхід стосовно планування й контролю базується на: існуючому механізмі планування просторів бізнесу;

- глибокодиференційованому коротко- й середньостроковому плануванні (операційному плануванні).

Тобто довгострокове цільове планування й реалізація цілей в операційній перспективі поєднані в єдиному процесі бізнес-планування (рис. 1).

Бізнес - планування пов'язує стратегічне планування сегментів бізнесу з плануванням відповідних заходів, економічних показників й супроводжує середньострокове планування за періодами з меншим числом ключових показників. Ключові показники бізнес - планування на перший рік, що йде за поточним роком, утворюють бюджетні рамки (контрольні цифри), які є основою для детального планування бюджету і зв'язком між бізнес-плануванням і бюджетним плануванням. Причому бюджетне планування спрямоване на поетапну трансформацію стратегічних цілей в оперативному просторі. Для цього детально визначаються обсяги очікуваних оборотів, доходів і необхідний виробничий потенціал в короткостроковому періоді, детально плануються матеріально-речові результати виробництва й пов'язані з цим витрати.

Метод бюджетного планування заснований на концепції грошових потоків і зводиться, по суті, до розрахунку фінансової частини бізнес-плану. Розробка фінансових планів базується на складанні бюджетів, що забезпечують взаємозв'язок доходів і видатків на основі взаємозалежності показників розвитку підприємства з його фінансовими ресурсами.

Бюджет - це кількісне втілення плану, що характеризує доходи та видатки за певний період, і капітал, який необхідно залучити для досягнення планованих цілей. Дані бюджету демонструють майбутні фінансові операції, тобто бюджет створюється до виконання запланованих дій. Це і визначає роль бюджету як основи для контролю й оцінки ефективності діяльності підприємства.

Під бюджетуванням (butgeting) розуміють процес розрахунку, погодження й узагальнення фінансових показників, що деталізують фінансові плани підприємств у грошовому й натуральному виразі на конкретний період часу, та роботу з управління й контролю за виконанням узгоджених бюджетних показників.

Рис. 1. Взаємозв'язок стратегічного й оперативного планування

Роль і місце бюджетування в загальній системі фінансового управління досить повно розкриваються при розгляді його функцій:

- планування (складання бюджету ґрунтується на уточненні та деталізації стратегічних планів на бюджетний період, визначенні ефективності планованих заходів і відповідності планованим витратам й доступним ресурсам),

- координація (комунікація та координація різних підрозділів підприємства і видів діяльності, що передбачають узгодження інтересів окремих робітників і груп у цілому по підприємству, для досягнення поставлених стратегічних цілей. Бюджетування сприяє виявленню слабких ланок в організаційній структурі, розв'язанню проблем комунікації та розподілу відповідальності між виконавцями),

- контроль (контроль поточної діяльності на основі бюджетних даних, забезпечення планової дисципліни).

Бюджетування включає процес постійного аналізу та внесення коректив до бюджетів залежно від зміни зовнішніх і внутрішніх економічних обставин з метою максимізації прибутку чи мінімізації збитків. Тому обов'язковими етапами в бюджету ванні є:

- визначення точності бюджету (точність підготовки бюджету визначається шляхом порівняння фактичних значень із запланованими, що виражені або в грошових одиницях, або в одиницях виміру продукції. Чим менша розбіжність значень, тим вища точність бюджету);

- коригування бюджету (бюджет може не відповідати реальності, тому перестає бути інструментом ефективного управління, отже, його необхідно змінити. Бюджет переглядається, коли відбуваються важливі зміни у витратах чи доходах, з'являються або нові можливості, або певні ускладнення у подальшій роботі (зміна заробітної плати, поява нових конкурентів). Наприклад, якщо прогнозний обсяг продажу відрізняється від реалій, необхідно змінювати всі бюджети. Бюджети повинні постійно переглядатися й коригуватися у міру необхідності для того, щоб зберегти їх координуюче значення);

- контроль і аналіз (для підтримки діяльності підприємства на досить високому рівні ефективності дуже важливо здійснювати функціонально-вартісний аналіз. У результаті аналізу визначається, для якого елемента виробництва (торгівлі) можуть бути знижені витрати так, щоб збільшити дохід при одночасному збереженні якості й обсягу товарів і послуг. Розраховані показники зіставляються між собою й перевіряються, наскільки допустимі отримані співвідношення, наприклад, між витратами з бюджету та запланованим обсягом виробництва).

Процес бюджетування допомагає керівництву підприємства координувати зусилля з огляду на взаємодію між підрозділами. Саме бюджетний процес дає змогу виявити можливі конфлікти та неефективне використання ресурсів. Розроблені бюджети розглядаються як орієнтири, з якими порівнюються реальні результати. Відстеження різниці у фактичних і бюджетних даних дає можливість своєчасно вжити заходів чи здійснити коригування бюджету й змінити тактичні завдання всіх підрозділів.

Метою бюджетного планування є забезпечення процесу відтворення відповідними за обсягом і структурою фінансовими ресурсами. У процесі досягнення цієї мети вирізняють такі основні завдання бюджетування:

- конкретизація загальних цілей і визначення завдань для підрозділів;

- визначення об'єкта бюджетування;

- оцінка ефективності об'єкта бюджетування;

- розрахунок обсягу фінансових ресурсів;

- розрахунок обсягу та динаміки грошових потоків:

- визначення структури внутрішнього і зовнішнього фінансування;

- визначення резервів і обсягів додаткового фінансування.

У фінансовому плануванні можна виділити оперативні, фінансові та капітальні бюджети (рис. 2).

Оперативними бюджетами називають розроблену велику кількість показників, яка відображає поточну (оперативну) діяльність, перш за все отриманні реалізаційного доходу та здійснені поточні витрати. Оперативні бюджети підприємство розробляє на короткий термін, як правило, до одного року, й відображає в них операційні надходження та витрати підприємства. Оперативними бюджетами є бюджети реалізації, бюджет виробництва, бюджет комерційних витрат тощо.

Фінансові бюджети показують, як на виробничу діяльність підприємства впливають фінансові та інвестиційні рішення. Основними фінансовими бюджетами є:

- бюджет коштів (cashbudget);

- прогнозний баланс і звіт про фінансові результати з урахуванням можливих змін фінансових та господарських умов функціонування. Капітальний бюджет, або бюджет капіталовкладень (capitalbudget),

відображає заплановані інвестиційні витрати за проектами, що приймаються. Як правило, такі бюджетні витрати збільшують обсяг позаоборотних активів, які після введення в дію можуть суттєво вплинути на обсяги реалізації й поточні витрати на майбутні періоди, а це призведе до змін у перспективному операційному та фінансовому бюджетах.

Кожен із бюджетів повинен бути детальним, досяжним і змінюваним, що, в свою чергу, надає всьому процесові бюджетування гнучкості й здатності пристосовуватися до випадковостей. Процес бюджетування має бути стандартизованим за допомогою бюджетних форм, інструкцій і процедур.

Не применшуючи важливості кожного етапу бюджетування та доцільності складання оперативного бюджету на підприємстві, особливу увагу слід приділяти бюджетуванню капіталовкладень.

Протягом свого життєвого циклу підприємство приймає різні проектні пропозиції, кожна з яких потребує розробки бюджету. Ці пропозиції можна класифікувати такими чином:

Рис. 2. Взаємозв'язок бюджетів на підприємстві

- капіталовкладення, що зменшують витрати на виробництво продукції (зниження собівартості);

- капіталовкладення, що розширюють обсяги виробництва існуючої продукції чи сприяють впровадженню нової;

- капіталовкладення, що пов'язані із заміною обладнання;

- капіталовкладення, що надають переваги чи додаткові вигоди, які складно оцінити щодо кількості.

Капіталовкладення як на практиці, так і в теорії, становлять ядро будь-якого бізнесу. Приріст обсягів виробництва та підвищення продуктивності залежать безпосередньо від ефективності нових капіталовкладень. В основу концепції доцільності бюджетування капіталовкладень покладено припущення про те, що ця стаття витрат відкриває необмежені можливості для витрачання коштів. Побутує думка, що підприємство, яке не має бюджету з капіталовкладень, нераціонально використовує кошти через вкладання їх у всі можливі справи або ж через імовірність неправильного вибору менеджерів - фінансування мало перспективних проектів і відкладання на потім програм із високим потенціалом.

Таким чином, можна стверджувати, що поняття бюджетування - це не тільки планомірний процес складання, розгляду, затвердження бюджетів, а й ефективна система регулювання та контролю механізму досягнення поставлених завдань. Бюджетування охоплює всі сфери фінансово-господарської діяльності підприємства: виробництво, реалізацію продукції, діяльність допоміжних підрозділів, управління фінансовими потоками тощо.

Створити ефективну систему бюджетування досить складно. Потрібен час для накопичення належного досвіду. Ефективно налагоджена система бюджетування на підприємстві дасть змогу не тільки складати ефективні плани, а й постійно відстежувати їх виконання, якісно прогнозувати фінансово-економічну ситуацію на майбутнє, додасть впевненості в майбутньому.

Фінансове планування охоплює найважливіші сторони фінансово-господарської діяльності підприємства, забезпечує необхідний попередній контроль за утворенням і використанням матеріальних, трудових і грошових ресурсів, створює умови зміцнення фінансового стана підприємства.

Фінансове планування на підприємстві взаємозалежне з плануванням господарської діяльності і будується на основі показників виробничого плану (обсягу виробництва, реалізації, кошториси витрат на виробництво, плану капітальних вкладень і ін.). Проте стан фінансового плану не є простим арифметичним перерахунком показників виробничого плану у фінансові показники. У процесі стану проекту фінансового плану здійснюється критичний підхід до показників виробничого плану, виявляються використовуються невраховані в них внутрішньогосподарські резерви в шляху більш ефективного використання виробничої потужності, більш раціональної витрати матеріальних і грошових ресурсів, підвищення якості продукції, розширення асортименту й ін. [1]

У процесі розробки проекту фінансового плану визначається: витрата на реалізовану продукцію, виторг від реалізації продукції, обсяг і джерела фінансування що намічаються на планований рік інвестицій, грошові накопичення, амортизаційний фонд; потреба в оборотних коштах і джерела її покриття; розподіл і використання прибули; взаємовідносини з бюджетом і банками; платежі у федеральний і територіальний дорожні фонди й ін.

Задача фінансового планування:

- забезпечення фінансовими ресурсами і коштами виробничо-господарської діяльності;

- збільшення прибутку за рахунок зниження собівартості, підвищення якості продукції і росту рентабельності виробництва;

- визначення фінансових взаємовідносин із бюджетами і банками;

- забезпечення реальної збалансованості планованих витрат і прибутків

підприємства на принципах самооплатності самофінансування;

- контроль за фінансовим станом і платоспроможністю підприємства. [3]

Без фінансового планування не можна досягти того рівня управління виробничо-господарською діяльністю підприємства, який забезпечує йому успіх на ринку постійного вдосконалення матеріальної бази, соціальний розвиток колективу, бо ніякий інший вид планування не може мати для підприємства такого узагальнюючого, глобального значення. [5]

Фінансове планування сприяє виявленню внутрішніх резервів підприємства, дотриманню режиму економії. Це виявляється в тому, що воно, по-перше, націнює на найефективніше використання виробничих потужностей, підвищення якості продукції; по-друге, виконання планів з прибутку й інших фінансових показників (наприклад, розміру амортизаційних відрахувань на повне відновлення основних засобів) можливе за умови дотримання планових норм затрат праці та матеріальних ресурсів; по-третє, обсяг фінансових ресурсів, визначений планом, не дає змоги підприємству створювати надмірні запаси матеріальних ресурсів, роботи позапланові капітальні вкладення.

В процесі фінансового планування забезпечується необхідний попередній контроль за створенням і раціональним використанням фінансових ресурсів. Об'єктами планування є: доход підприємства, включаючи нагромадження (прибуток та ін.), взаємовідносини з державним бюджетом і державними позабюджетними фондами, обсяг капіталовкладень, інші форми інвестування фінансових ресурсів (зокрема через операції на ринку цінних паперів), обсяг довгострокових кредитів банків на інвестиційні заходи, потреба підприємства у власних оборотних коштах і джерела її покриття. [6]

Головним інструментом фінансового планування в сучасних умовах є фінансовий план підприємства (баланс доходів і витрат).

Взаємозв'язок фінансового і виробничого планування зумовлює необхідність розробки на підприємстві єдиного виробничо-фінансового плану -техпромфінплану. Його складовою є "баланс доходів і видатків" - фінансовий план підприємства на поточний рік, квартал або місяць, в якому підприємства, що надходять до нього і витрачаються ним у відповідних напрямках. [7]

До початку 90-х років за умов директивно-планової економіки кожне підприємство розробляло фінансовий план у вигляді балансу доходів і видатків за єдиною, встановленою в центральному порядку формою. Він обов'язково затверджувався вищестоящими органами управління (в останні роки затверджувалися лише головні показники фінансового плану). [9]

Тепер такий порядок скасовано, баланс доходів і видатків кожне підприємство розробляє самостійно.

Фінансове планування - це також діяльність по формуванню й використанню цільових централізованих і децентралізованих фондів фінансових ресурсів, які спрямовують на розширене відтворення та на задоволення насущних потреб держави. Централізована частина фінансових ресурсів у процесі планування видатків бюджету і фондів спрямовується насамперед на забезпечення соціально-культурної сфери, вирішення проблеми ліквідації монополізму в виробництві товарів для народу, на розвиток малого бізнесу і ринкових структур. При цьому при плануванні використання централізованої, частини фінансових ресурсів в умовах глибокої економічної кризи необхідно дотримуватися найжорсткішого режиму економії коштів і вишукувати можливості скорочення дефіциту бюджету. [10]

Вплив фінансового планування на економіку стає максимально ефективним за умови, що таке планування забезпечує відповідність грошових і матеріальних ресурсів.

Основними завданнями фінансового планування є:

- визначення джерел і обсягів грошових ресурсів, необхідних для розширеного відтворення, і їх розподіл між виробничими й невиробничими сферами;

- зосередження в руках держави централізованого фонду грошових засобів, необхідних для успішного виконання державних функцій;

- забезпечення необхідних пропорцій в розподілі і використанні грошових ресурсів;

- стимулювання найбільш ефективного використання матеріальних, трудових і грошових ресурсів, зниження собівартості продукції й виявлення внутрішньовиробничих резервів.

Виконання цих завдань реалізується через:

- основний фінансовий план держави - Державний бюджет і бюджети усіх рівнів;

- кредитний і касовий план національного банку і комерційних банків;

- баланси й звіти державних підприємств і організацій та колективних власників;

- фінансові плани асоціацій, фірм, кооперативів і т. п.;

- кошториси установ, які фінансуються із бюджету.

Формування фінансових планів і прогнозів базується на принципі наукової обґрунтованості і предметно-цільовому підході. [11]

Наукова обґрунтованість планування передбачає економічну обґрунтованість фінансових показників, відображення реальних процесів економічного і соціального розвитку, збалансованість фінансових ресурсів.

Особливого значення принцип наукової обґрунтованості набуває в період суспільних трансформацій. В цих умовах конче необхідні такі методи і засоби складання фінансових планів, а також такі системи вартісних показників, які відображають реальні процеси економічного і соціального розвитку. [13]

Предметно-цільовий підхід передбачає конкретно цільове призначення фінансування (заробітна плата, харчування, медикаменти, будівництво конкретних об'єктів або їх капітальний ремонт і т. п.).

При плануванні використовуються спеціальні методи, серед яких: метод коефіцієнтів, нормативний, балансовий.

Метод коефіцієнтів базується на застосуванні відповідних коефіцієнтів щодо результатів певного проміжку часу: рік, квартал, місяць. Наприклад, індексація заробітної плати проводиться із застосуванням коефіцієнтів, які визначаються статистичними органами за індексом підвищення цін.

Головним недоліком методу коефіцієнтів є те, що він не стимулює виявлення резервів і не сприяє впровадженню режиму економії коштів.

Нормативний метод ґрунтується на використанні прогресивних норм і нормативів, при цьому враховуються особливості галузей виробничої і невиробничої сфер, і також відповідні зміна в попередньому періоді. [14]

Цей метод дає можливість об'єктивно оцінити погреби галузей у фінансових ресурсах, створити реальні умови зацікавленості і відповідальності в ощадливому й ефективному використанні фінансових ресурсів. Зазначимо, що в умовах переходу до ринкової економіки цей метод має особливе значення, саме нормативний метод панування фінансових ресурсів дозволяє передбачити стратегічні потреби у фінансових ресурсах. [12]

Проте нормативний метод планування не є панацеєю, його ефективність залежить від:

- узгодженості методик визначення норм і нормативів на всіх рівнях у різні роки;

- комплексності планування по всіх розділах, параграфах і статтях бюджетної класифікації й по галузях народного господарства;

- своєчасного коригування норм і нормативів (наприклад, при лібералізації цін), обґрунтованості методів їх розрахунку;

- ефективності формування й використання норм і нормативів.

Поряд з нормативним методом в умовах переходу до ринкової економіки важливе значення має балансовий метод, який допомагає збалансувати джерела ресурсів із запланованими видатками, встановити взаємозв'язок виробничих і фінансових показників, створювати фінансові резерви. [2]

Для наших умов найбільш оптимальним є поєднання нормативного і балансового методів.

Практично вся система фінансового планування будується за балансовим методом. Кожен фінансовий план складається у вигляді балансу доходів і видатків. Тобто пропорції визначаються через зіставлення і ув'язки потреб у фінансових ресурсах із джерелами їх формування. При цьому обов'язковою умовою є збалансування фінансових резервів.

Так, основний фінансовий план держави - Державний бюджет - має дохідну частину, або джерела формування (податки, збори й інші надходження), і видаткову частину, або направлення коштів (фінансування державних капітальних вкладень, народного господарства, соціально-культурної сфери і т. п.).

Фінансовий прогноз промислового підприємства встановлює зв'язок витрат підприємства з доходами і найважливішими виробничими показниками, а також відображає рух грошових коштів від моменту придбання матеріалів, сировини, устаткування до одержання виручки від реалізації продукції. Це потребує чіткого обґрунтування складеного балансу доходів і видатків, а також організації контролю за його виконанням, що в кінцевому підсумку має оптимізувати використання грошових коштів. [4]

Виконання фінансових прогнозів - обов'язкова умова роботи усіх підприємств і установ. Виконання таких прогнозів значно залежить від рівня організації виробництва і управління.

Незважаючи на гадану самостійність окремих фінансових планів і рухів фінансових ресурсів на різних рівнях господарювання, всі вони взаємозв'язані, бо є узагальненнями різних сторін створення, розподілу і використання частини вартості сукупного внутрішнього продукту.

Головне завдання фінансового планування полягає в забезпеченні оптимального співвідношення між централізованими і децентралізованими фондами грошових коштів. [12]

Сучасна економіка потребує удосконалення й рогового планування на всіх рівнях, посилення ініціативи і відповідальності усіх ланок державного фінансового апарату в складанні і виконанні фінансових перечить висновкам окремих науковців про відмирання інституту планування. Відмова від планування також в зв'язку з необхідністю приборкання інфляції.

Розбудова фінансової системи з різними її ланками обумовлює існування спеціального державного апарату фінансово-кредитних установ, котрі покликані за продовжувати в життя фінансово-кредитну політику.

Основою фінансово планування на підприємстві є бізнес-план

Бізнес-план являється основним засобом менеджменту. У ньому визначаються цілі діяльності підприємства і шляхи їх досягнення. Основними цілями розробки бізнес-плану є:

- приватизація об'єктів державної і майнової власності; здійснення інвестиційних проектів;

- реалізація окремих комерційних операцій;

- емісія цінних паперів;

- визначення перспектив розвитку фірми;

- проведення реорганізації заходів, застосовуваних для неспроможних підприємств (банкрутів);

- фінансове оздоровлення і вихід із тимчасово економічної кризи. Бізнес-план також є перевіреним інструментом підвищення прибутковості підприємств в умовах конкуренції і вільного підприємництва. Він дає необхідну інформацію для аналізу й оцінки підприємництва з погляду його розумності, реалістичності, перспективності і результативності. [1]

Планування було прерогативою командно-адміністративної системи. Головна мета фінансового плану підприємства полягала у виявленні невикористаних ресурсів і визначенні суми платежів у бюджет, величина якої відповідала перевищенню доходів підприємства над його витратами. Сума та рівень витрат суворо нормувались. Надмірна централізація фінансів за планово-директивної економіки послаблювала економічні стимули для розширення виробництва. Це негативно позначалось на результатах фінансово-господарської діяльності підприємств. Державні дотації в багатьох галузях сягали значних розмірів, оскільки ці галузі були збитковими або малорентабельними.

Міністерства, які вважали підприємства своєю власністю, займалися перерозподілом їхніх доходів та прибутків. Значна частина прибутку й тимчасово вільних коштів ефективно працюючих підприємств вилучалась для фінансування державних видатків та на покриття витрат збиткових підприємств галузі.

За ринкової економіки значно підвищується матеріальна відповідальність керівника підприємства за його фінансовий стан. Саме тому зросла важливість перспективного, поточного та оперативного фінансового планування для забезпечення фінансового стану та підвищення рентабельності підприємств.

Фінансове планування є необхідним для фінансового забезпечення розширення кругоберту виробничих фондів, досягнення високої результативності виробничо-господарської діяльності, створення умов, які забезпечили б платоспроможність та фінансову стійкість підприємства. Ринок висуває високі вимоги до якості фінансового планування, оскільки нині за негативні наслідки своєї діяльності відповідальність нестиме само підприємство. За нездатності врахувати несприятливу ринкову кон'юнктуру підприємство стає банкрутом і підлягає ліквідації з відповідними негативними наслідками для засновників.

Сьогодні фінансове планування потребує переведення на нові принципи організації. Його зміст та форми мають бути суттєво змінені у зв'язку з новими економічними умовами та соціальними орієнтаціями.

За адміністративної економіки фінансове планування базувалось на директивних планових показниках виробничого та соціального розвитку підприємства. Нині ця база перестала існувати, оскільки підприємства вже не одержують директивних вказівок «зверху». Державне замовлення, яке збереглося, утратило своє колишнє директивне значення і розглядається підприємством лише як одна з можливих сфер реалізації продукції. Відтак фінансове планування має орієнтуватися на ринкову кон'юнктуру, ураховувати ймовірність настання певних подій і одночасно розробляти моделі поведінки підприємства за зміни ситуації з матеріальними, трудовими та фінансовими ресурсами.

Фінансове вшанування - це процес визначення обсягу фінансових ресурсів за джерелами формування і напрямками їх цільового використання згідно з виробничими та маркетинговими показниками підприємства у плановому періоді. Метою фінансового планування є забезпечення господарської діяльності необхідними джерелами фінансування.

Отже, основними завданнями фінансового планування на підприємстві є:

• забезпечення виробничої та інвестиційної діяльності необхідними фінансовими ресурсами;

• установлення раціональних фінансових відносин із суб'єктами господарювання, банками, страховими компаніями тощо;

визначення шляхів ефективного вкладення капіталу, оцінка раціональності його використання;

• виявлення та мобілізація резервів збільшення прибутку за рахунок раціонального використання матеріальних, трудових та грошових ресурсів;

• здійснення контролю за утворенням та використанням платіжних засобів. Фінансове планування дає змогу розв'язати такі конкретні питання:

- які грошові кошти може мати підприємство в своєму розпорядженні;

- які джерела їх надходження;

- чи достатньо засобів для виконання накреслених завдань;

- яка частина коштів має бути перерахована в бюджет, позабюджетні фонди, банкам та іншим кредиторам;

- як повинен здійснюватися розподіл прибутку на підприємстві;

- як забезпечується реальна збалансованість планових витрат і доходів підприємства на принципах самоокупності та самофінансування.

У фінансовому плануванні використовується балансовий метод. Його зміст полягає в тім, що не тільки балансуються підсумкові показники доходів і витрат, а для кожної статті витрат зазначаються конкретні джерела покриття. При цьому використовуються різні способи: нормативний, розрахунково-аналітичний, оптимізації планових рішень, економіко-математичного моделювання.

Суть нормативного способу фінансового планування полягає в тім, що на основі фінансових норм та техніко-економічних нормативів розраховується потреба господарського суб'єкта у фінансових ресурсах та визначаються джерела цих ресурсів. Нормативами є ставки податків, ставки тарифів, зборів та внесків, норми амортизаційних відрахувань, норми оборотних коштів. Норми та нормативи бувають галузевими, регіональними та індивідуальними.

За використання розрахунково-аналітичного методу планові показники розраховуються на підставі аналізу фактичних фінансових показників, які беруться за базу, та індексів їх зміни в плановому періоді.

Оптимізація планових рішень полягає в розробці варіантів планових розрахунків для того, щоб вибрати з них найоптимальніший. Відтак можуть використовуватися різні критерії вибору:

• максимум прибутку (доходу) на грошову одиницю вкладеного капіталу;

• максимум збереження фінансових ресурсів, тобто мінімум фінансових витрат;

• мінімум поточних витрат;

• мінімум вкладення капіталу за максимально ефективного результату;

• максимум абсолютної суми одержаного прибутку.

Фінансове планування (крім уже згадуваних способів розрахунків) потребує широкого використання економіко-математичного моделювання. Цей спосіб уможливлює знайдення кількісного вираження взаємозв'язків між фінансовими показниками та факторами, які їх визначають. Економіко-математична модель - це точний математичний опис факторів, які характеризують структуру та закономірності зміни даного економічного явища і здійснюються з допомогою математичних прийомів (рівнянь, нерівностей, таблиць, графіків). Моделювання може будуватися за функціональним та кореляційним зв'язком. Економіко-математичне моделювання дає змогу перейти в плануванні від середніх величин до оптимальних варіантів. Підвищення рівня наукової обґрунтованості планування потребує розробки кількох варіантів планів виходячи з різних умов та шляхів розвитку підприємства з наступним вибором оптимального варіанта фінансового плану.

1.2. Джерела фінансового планування

У традиційному розумінні фінансовий аналіз являє собою метод оцінки фінансового стану підприємства на основі його бухгалтерської звітності. Такого роду аналіз може виконуватися як управлінським персоналом даного підприємства, так і будь-яким зовнішнім аналітиком, оскільки в основному базується на загальнодоступній інформації. Проте ухвалене виділяти два види фінансового аналізу: внутрішній і зовнішній. Внутрішній аналіз здійснює робітниками підприємства. Інформаційна база такого аналізу набагато ширше і включає будь-яку інформацію, що циркулює внутрішній. Відповідно розширюються і можливості аналізу. Зовнішній фінансовий аналіз проводиться аналітиками, що є сторонніми особами для підприємства і тому немаючі доступу до внутрішньої інформаційної бази підприємства. Зовнішній аналіз менше деталізований і більш формалізований. У процесі фінансового аналізу застосовуються різноманітні прийоми, методи і моделі. [1]

Аналіз фінансового стана проводять за допомогою наступних основних прийомів: порівняння й групування, ланцюгових підстановок, різниць. В окремих випадках можуть бути використані методи економіко-математичного моделювання (регресивний аналіз, кореляційний аналіз). [2]

Прийом порівняння міститься в зіставленні фінансових показників звітного періоду з їхніми плановими значеннями (норматив, норма, ліміт) і з показниками попереднього періоду. Для того щоб результати порівняння дали правильні виводи аналізу, необхідно забезпечити однорідність і однокачественість. Порівнянність аналітичних показників пов'язана з порівнянністю календарних строків, методів оцінки, умов роботи, інфляційних процесів і т.д.

Прийом зведення і групування містить в об'єднанні інформаційних матеріалів в аналітичні таблиці. Це дає можливість зробити необхідні зіставлення і висновки. Аналітичного групування дозволяють у процесі аналізу виявити взаємозв'язок різноманітних економічних явищ і показників; визначити вплив найбільше суттєвих факторів і виявити ті або інші закономірності і тенденції в розвитку фінансових процесів.

Прийом ланцюгових підстановок застосовується для розрахунків величини впливу окремих факторів у загальному комплексі їхнього впливи на рівень сукупного фінансового показника. Цей прийом використовується в тих випадках, коли зв'язок між показниками можна висловити математично у формі функціональної залежності. Сутність прийому ланцюгових підстановок складається в тому, що, послідовно замінюючи кожний звітний показник базисним, всі інші показники розглядаються при цьому як незмінні. Така заміна дозволяє визначити ступінь впливу кожного фактора на сукупний фінансовий показник. Число ланцюгових підстановок залежить від кількості факторів, що впливають на сукупний фінансовий показник. Розрахунки починаються з вихідної бази, коли усі фактори рівні базисному показнику, тому загальне число розрахунків завжди на одиницю більше кількості визначальних факторів. Ступінь впливу кожного фактора встановлюється шляхом послідовного вирахування з другого розрахунку відраховується перший, із третього-другий і т.д.

Застосування прийому ланцюгових підстановок потребує суворої послідовності визначення впливу окремих факторів. Ця послідовність полягає у тому, що в першу чергу визначається ступінь впливу кількісних показників, що характеризують абсолютний обсяг діяльності, обсяг фінансових ресурсів, і затрат, у другу чергу - якісних показників, що характеризують рівень прибутків і затрат, ступінь ефективності використання фінансових ресурсів.

Прийом різниць складається в тому, що попередньо визначається абсолютна або відносна різниця по досліджуваних факторах і сукупному фінансовому показнику. Потім це ухилення по кожному фактору множиться на абсолютне значення інших взаємозалежних факторів. При вивченні впливи на сукупний показник двох факторів ухвалене відхилення по кількісному факторі множити на базисний якісний фактор, а ухилення по якісному факторі - на звітний кількісний фактор.

Прийом ланцюгових підстановок і прийом різниць є різновидом прийому, що одержав назву "елімінірування". Елімінірування - логічний прийом, використовуваний при вивченні функціонального зв'язку, при котрому послідовно виділяється вплив одного фактора і виключається вплив всіх інших.

Предмет фінансового аналізу, тобто те, що вивчається в рамках даної науки, - фінансові ресурси і їхні потоки. Утримання й основна цільова настанова фінансового аналізу - оцінка фінансового стана і виявлення можливостей підвищення ефективності функціонування суб'єкта, що господарює, за допомогою раціонального фінансової політики. Досягнення цієї мети здійснюється за допомогою властивій даній науці методу. Метод фінансового аналізу - це система теоретико-пізнавальних категорій, наукового інструментарію і регулятивних принципів дослідження фінансової діяльності суб'єктів господарювання, тобто тріада:

М=(ДО,І,Р),

де ДО - система категорій;

І - науковий інструментарій;

Р - система регулятивних принципів.

Перші два елементи характеризують статистичну компоненту методу, • останній елемент - його динаміку.

Категорія фінансового аналізу - це найбільше загальні, ключові поняття даної науки. У їхньому числі: фактор, модель, ставка, відсоток, дисконт, опціон, грошовий потік, ризик, леверидж, і ін. Науковий апарат фінансового аналізу - це сукупність загальнонаукових і конкретно-наукових засобів дослідження фінансового аналізу регулюють процедурну сторону його методології і методики. До них відносяться: системність, комплексність, регулярність, наступність, об'єктивність і ін.

У фінансовому аналізі і управлінні можуть застосовуватися різноманітні методи, розроблені споконвічне в рамках тієї або іншої економічної науки. Існують різноманітні класифікації методів економічного аналізу. Перший рівень класифікації виділяє неформалізовані методи аналізу. Перші засновані на описі аналітичних процедур на логічному рівні, а не на суворих аналітичних залежностях. До них відносяться методи: експертних оцінок, порівняння, побудови систем показників, побудови систем аналітичних таблиць і т.д. Застосування цих методів характеризується певним суб'єктивізмом, оскільки велике значення мають інтуїція, досвід, і знання аналітика.

До другої групи відносяться методи, в основі яких лежать достатньо суворі формалізовані аналітичні залежності. Відомі десятки цих методів; вони укладають другий рівень класифікації. Перерахуємо деякі з них.

Класичні методи аналізу господарської діяльності і фінансового аналізу: ланцюгових підставок, арифметичних різниць, балансовий, виділення ізольованого впливу факторів, процентних чисел, диференціальний, логарифмічний, інтегральний, простих і складних відсотків, дісконтірованя. Основні типи моделей, використовувані у фінансовому аналізі.

Фінансовий аналіз здійснюється за допомогою різноманітного типу моделей, що дозволяють структурувати і ідентифіцірувати взаємозв'язку між основними показниками. Можна виділити трьох основних типу моделей: дескриптивні, предикативні і нормативні.

Дескриптивні моделі відомі так само, як моделі описового характеру, є основними для оцінки фінансового стана підприємства. До них відносять: побудова системи звітних балансів, представлення фінансової звітності в різноманітних аналітичних розрізах, вертикальний і горизонтальний аналіз звітності, система аналітичних коефіцієнтів, аналітичні записки до звітності. Всі ці моделі засновані на використанні інформації бухгалтерської звітності.

У основі вертикального аналізу лежить інше представлення бухгалтерської звітності - у вигляді відносних величин, що характеризують структуру підсумкових показників, що узагальнюють. Обов'язковим елементом аналізу служать динамічні ряди цих величин, що дозволяє відслідковувати і прогнозувати структурні зрушення в складі господарських засобів і джерела їхній покриття.

Горизонтальний аналіз дозволяє виявити тенденції зміни окремих статей або їхніх груп, що входять до складу бухгалтерської звітності. У основі цього аналізу лежить числення базисних темпів зростання балансових статей або статей звіту про прибутки і збитки.

Система аналітичних коефіцієнтів - ведучий елемент аналізу фінансового стана, застосовуваний різноманітними групами користувачів: менеджери, аналітики, акціонери, інвестори, кредитори і т.д. Відомі десятки цих показників, тому для зручності вони підрозділяються на декілька груп. Частіше усього виділяють п'ять груп проаналізувати здібність підприємства відповідати по своїх поточних зобов'язаннях. У основу алгоритму розрахунку цих показників закладена ідея зіставлення поточних активів із короткостроковою кредиторською заборгованістю. У результаті показників по наступних напрямках фінансового аналізу.

1. Аналіз ліквідності. Показники цієї групи дозволяють описати і розрахунку встановлюється, у чи достатньому ступені забезпечене підприємство оборотними коштами, необхідними для розрахунків із кредиторами по поточних операціях. Оскільки різноманітні види оборотних коштів мають різноманітний ступінь ліквідності розраховують декілька коефіцієнтів ліквідності.

2. Аналіз поточної діяльності. З позиції кругообігу коштів діяльність будь-якого підприємства являє собою процес безупинної трансформації одних видів активів в інші:

... ДС → СС → НП → ГП → СР → ДС → ...

де ДС - кошти;

СС - сировина на складі;

НП - незавершене виробництво;

ГП - готова продукція;

СР - кошти в розрахунках.

Ефективність поточної фінансово-господарської діяльності може бути оцінена протягом операційного циклу, що залежить від обігу коштів у різних видах активів. За інших рівних умов прискорення оборотності свідчить про підвищення ефективності. Тому основними показниками цієї групи є показники ефективності використання матеріальних, трудових і фінансових ресурсів: виробка, фондовіддача, коефіцієнти оборотності коштів у запасах і розрахунках.

1. Аналіз фінансової стійкості. За допомогою цих показників оцінюються состав джерел фінансування і динаміка співвідношення між ними. Аналіз ґрунтується на тому, що джерела коштів розрізняються рівнем собівартості, ступенем доступності, рівнем надійності, ступенем ризику і т.д.

2. Аналіз рентабельності. Показники цей групи призначені для оцінки загальної ефективності вкладення коштів у дане підприємство. На відміну від показників другої групи тут абстрагуються від конкретних видів активів, а аналізують рентабельність капіталу в цілому. Основними показниками тому є рентабельність авансованого капіталу і рентабельність власного капіталу.

3. Аналіз становища і діяльності на ринку капіталів. У рамках зіставлення показників, що характеризують положення цього аналізу виконуються просторово-тимчасові підприємства на ринку цінних паперів: дивідендний вихід, прибуток на акцію, цінність акції й ін. Цей фрагмент аналізу виконується головним чином у компаніях, зареєстрованих на біржах цінних паперів і реалізуючих там свої акції. Будь-яке підприємство, що має тимчасово вільні грошові кошти і бажаюче вкласти їх у цінні папери, також орієнтуються на показники даної групи.

Предикативні моделі - це моделі передбачуваного, прогностичного характеру. Вони використовуються для прогнозування прибутків підприємства і його майбутнього фінансового стана. Найбільше поширеними з них є: розрахунок точки критичного обсягу продажів, побудова прогностичних фінансових звітів, моделі динамічного аналізу, моделі ситуаційного аналізу.

Нормативні моделі. Моделі цього типу дозволяють порівняти фактичні результати діяльності підприємств з очікуваними, розраховані по бюджету. Ці моделі використовуються в основному у внутрішньому фінансовому аналізі, їхня сутність зводиться в основному у внутрішньому фінансовому аналізі, до встановлення нормативів по кожній статті витрат по технологічних процесах, видам виробів, центрам відповідальності т.п. і до аналізу відхилень фактичних даних від цих нормативів. Аналіз у значної ступені базується на застосуванні жорстко детермінованих факторних моделей.

РОЗДІЛ

2

МЕТОДОЛОГІЧНІ ОСНОВИ АНАЛІТИЧНОЇ РОБОТИ З

ПЛАНУВАННЯ, РОЗГЛЯНУТІ НА БАЗІ ХЕРСОНСЬКОГО

ОБЛАСНОГО УПРАВЛІННЯ ПО БУДІВНИЦТВУ, РЕМОНТУ І

ЕКСПЛУАТАЦІЇ АВТОМОБІЛЬНИХ ДОРІГ

2.1. Фінансово-економічна характеристика підприємства

Державне підприємство - Херсонське обласне управління по будівництву, ремонту і експлуатації автомобільних доріг (надалі - ОАД) засноване на загальнодержавній власності, входить в систему Міністерства транспорту України і до складу Української державної корпорації по будівництву, ремонту та утриманню автомобільних доріг "Укравтодор" надалі - орган управління майном.

Метою підприємства є створення умов для безперервного і безпечного руху транспорту по автодорогах загального користування, задоволення потреб народного господарства і населення України в удосконаленні і раціональному розвитку дорожньої мережі, що обслуговується.

Основними напрямками діяльності підприємства є:

1. Комплекс робіт по будівництву, реконструкції і ремонту автомобільних доріг і дорожніх споруд в Херсонський області.

2. Експлуатаційне утримання автомобільних доріг і дорожніх споруд, а також створення і розвиток закладів дорожнього сервісу.

3. Збір коштів для фінансування дорожнього господарства по Херсонській області у відповідальності з чинним законодавством України і забезпечення їх ефективного використання.

4. Здійснення функцій замовника по будівництву, ремонту і експлуатації вільних доріг загального користування.

5. Розвиток промисловості будівельних заходів, спрямованих на зниження і компенсацію негативного впливу виробництва на природне середовище, здоров'я і майно людей.

6. Контроль якості матеріалів, виробів та конструкції в лабораторіях.

7. Торговельна , закупівельна, посередницька та інші види діяльності, що не заперечують діючому законодавству при наявності ліцензії на види, які цього потребують.

8. Інші види діяльності у відповідальності до основних завдань підприємства, які не заборонені законом.

Юридичний статус підприємства:

1. Підприємство є юридичною особою. Права і обов'язки юридичної особи підприємство набуває з дня його державної реєстрації.

2. Підприємство здійснює свою діяльність на основі і відповідно до чинного законодавства України, нормативних актів корпорації "Укравтодор" та цього статуту, який затверджується органом управління майном за участю трудового колективу.

3. Участь підприємства в асоціаціях, корпораціях, концернах та інших об'єднаннях здійснюється на добровільних засадах, якщо це не суперечить антимонопольному законодавству та іншим актам України.

4. Підприємство має самостійний баланс, розрахунковий, валютний та інші рахунки в установах банків, печатку зі своїм найменуванням. Підприємство може мати товарний знак, який реєструється відповідно до чинного законодавства.

5. Підприємство несе відповідальність за своїми зобов'язаннями в межах належного йому майна згідно з чинним законодавством.

6. Підприємство не несе відповідальність за зобов'язаннями держави та органу управління майном.

Майно підприємства становлять основні фонди та оборотні кошти, а також цінності, вартість яких відображається в самостійному балансі підприємства, а також є загальнодержавною власністю і закріпляється за ним на праві повного господарського відання. Здійснюючи право повного господарського відання, підприємство володіє, користується та розпоряджається зазначеним майном на свій розсуд, вчиняючи до нього будь-які дії, які не суперечать чинному законодавству, цьому Статусу та направлені на задоволення потреб трудового колективу.

Автомобільні дороги загального користування, закріплені за підприємством, знаходяться на його балансі, враховуються й відображаються окремо.

Право повного господарського відання автомобільними дорогами загального користування України належить органу управління майном.

Кошти, що надходять до облавтодорів та корпорації «Укравтодор», враховується в складі доходів та видатків державного та відповідних бюджетів.

Відповідно до Закону України «Про джерела фінансування дорожнього господарства України» та вищезгаданих постанов Кабінету Міністрів всі суб'єкти підприємницької діяльності повинні проводити такі обов'язкові платежі на рахунки облавтодорів та корпорації "Укравтодор", що залишились незмінним.

Відрахування коштів підприємствами і господарськими організаціями.

Законодавством встановлені норми відрахувань у таких розмірах: від 0,4 до 1,2 відсотка фактичного обсягу виробництва продукції, виконуваних робіт (послуг) - промисловим, транспортним, будівельним та іншим підприємством, кооперативам і господарським організаціям; суми валового доходу фондовим і товарним біржам, страховикам, інвестиційним фондам і компаніям, комерційним банкам та іншим кредитним установам, а також підприємствам, які займаються посередницькою діяльністю, та підприємствам з іноземними інвестиціями (а підприємствам енергетичного комплексу, колективним сільськогосподарським підприємствам, радгоспам від обсягів реалізованої продукції).

Відрахування коштів на дорожні роботи потрібно проводити незалежно від результатів господарської діяльності не пізніше 15 числа кожного місяця в розмірі 1/3 запланованого на квартал платежу.

Рис. 2.1 Схематичний план Херсонського обласного управління по будівництву, ремонту та експлуатації автомобільних доріг

Остаточний розрахунок згідно з даними статистичних та бухгалтерських звітів за квартал потрібно проводити до 15 числа наступного за звітним кварталом місяця, виходячи з фактичних обсягів виробництва продукції (робіт, послуг), обороту відповідно затвердженим нормам відрахувань.

Відрахування підприємств і господарських організацій на будівництво та ремонт автомобільних доріг включається до складу витрат на виробництво продукції.

Збір від продажу пально-мастильних матеріалів сплачують на дорожні підприємства, об'єднання, організації, а також підприємці незалежно від форм власності, що реалізують споживачам та населенню автомобільний бензин, дизельне пальне, автомобільні та дизельні мастила, зріджений та стиснений газ для заправки транспортних засобів у розмірі 7 відсотків від вартості реалізованих нафтопродуктів без податку на подану вартість.

Збір від продажу дизельного пального і мастил сільськогосподарським підприємствам і селянським господарствам не справляється і відпускні ціни при цьому на суму збору не збільшуються.

Відрахування коштів від продажу пально-мастильних матеріалів слід здійснювати щомісячно 20 числа, наступного за звітним місяця.

Усі підприємства і господарські організації, незалежно від форм повинні щоквартально подавати облавтодорам державну статистичну звітність за формою №10-Д (звіт про нарахування коштів на дорожні роботи).

Контроль за правильністю обчислення та своєчасністю сплати відрахувань і будівництво, реконструкцію, ремонт і утримання автомобільних доріг загального користування здійснюються державними податковими органами.

Для аналізу фінансового стану підприємства та необхідних висновків з цього, зокрема, щодо його фінансового положення, застосовується наступна група коефіцієнтів, які порівнюються з нормативними та й динаміці:

1 .Оцінка ліквідності підприємства

Платоспроможністю (ліквідністю підприємства) називається його спроможність здійснювати платежі наявними засобами, або такими, котрі безперервно поповнюються за рахунок його діяльності. Платоспроможність (ліквідність) характеризує життєздатність, стійкість підприємства.

Показники ліквідності розраховуються як відношення суми короткострокових зобов'язань.

Для обчислення показників ліквідності необхідно всі активи балансу розділити на групи по ступеням їх ліквідності.

Перша група ліквідних засобів - грошові засоби в касі, на розрахунковому рахунку, валютному та інших рахунках, а також короткострокові фінансові вкладення.

Друга група ліквідних засобів - зобов'язання, які легко перетворюються в грошові засоби (дебіторська заборгованість).

Третя група ліквідних засобів - товарно-матеріальні запаси, готова продукція, незавершене виробництво.

Для оцінки ліквідності використовується такі показники:

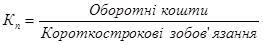

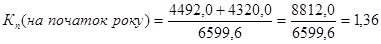

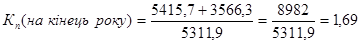

1. Коефіцієнт покриття (Кп), розраховується як відношення до поточних величин, поточних активів до поточних зобов’язань (ф.1)

(2.1) (2.1)

(2.2) (2.2)

(2.3) (2.3)

Цей коефіцієнт показує, скільки одиниць оборотних засобів припадає на одиницю короткострокових зобов’язань.

Оптимальне значення даного коефіцієнту має бути 2-2,5.

Висновок: покриття на початок року складає 1,36, а на кінець року 1,69, отже збільшився на 0,33 за рахунок оборотних коштів.

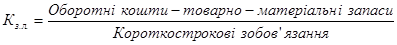

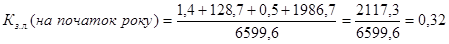

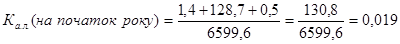

2. Коефіцієнт загальної ліквідності (Кз.л.) розраховується як відношення величини грошових засобів короткострокових фінансових вкладень до величини короткострокових зобов’язань (ф.1)

(2.4) (2.4)

(2.5) (2.5)

(2.6) (2.6)

Чим більше значення коефіцієнта загальної ліквідності, тим більша імовірність погашення короткострокових зобов'язань. Вважається, що значення даного коефіцієнта має бути Кз.л. > 1.

Висновок: Коефіцієнт загальної ліквідності на початок року складає 0,32, а на кінець року 0,39, отже коефіцієнт загальної ліквідності на кінець року збільшилося на 0,7 за рахунок оборотних коштів, та товарно-матеріальних запасів.

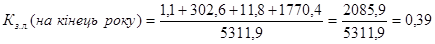

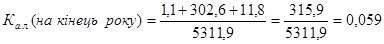

З. Коефіцієнт абсолютної ліквідності (Ка.л.) розраховується як відношення величини грошових засобів до величини поточних зобов'язань (ф.1)

Грошові кошти і короткочасні вкладення

Ка.п. - короткострокові зобов'язання

(2.7) (2.7)

(2.8) (2.8)

Цей коефіцієнт показує, яку частку короткострокових зобов'язань підприємство повинно негайно виплатити. Цей коефіцієнт теоретично має лежати в рамках 0,25 < Ка.п. < 0.3.

Висновок: Коефіцієнт абсолютної ліквідності складає на початок року 0,0191, а на кінець року 0,059, отже коефіцієнт абсолютної ліквідності на кінець року збільшився на 0,040 за рахунок грошових коштів і короткочасних вкладень.

4. Величина власних оборотних засобів визначається: власний капітал (+) довгострокові зобов'язання (-) основні засоби та вкладення (ф.1).

(на початок року)

= 185914,2 + 58,1-183759,9-186,9 = 2025,9 (2.9)

(на кінець року)

=

205965,6 + 51,9 - 202347,4 - 81,6 -159,5 = 3429,0 (2.10)

або: поточні активи - поточні зобов'язання (ф.1)

(на початок року)

= 4492,0 + 4320,0-6599,6 = 2212,4 (2.11)

(на

конец

року)

=

5415,7 + 3566,3 - 5311,9 = 3670,1 (2.12)

Висновок: Обсяг власних оборотних засобів на кінець року збільшився на 1457,7 за рахунок поточних активів та поточних зобов'язань.

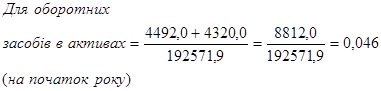

5. Доля оборотних засобів в активах знаходиться до суми господарських засобів (ф.1).

(2.13) (2.13)

(2.14) (2.14)

Висновок: Доля оборотних засобів в активах зменшився на 0,003 за рахунок зменшення поточних затрат до суми господарських засобів.

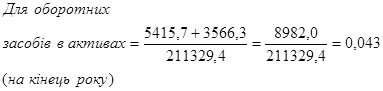

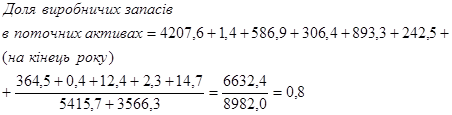

6. Доля виробничих запасів в поточних активах знаходиться як відношення розміру запасів та затрат до величини поточних активів (ф.1)

(2.14) (2.14)

(2.15) (2.15)

Висновок: Доля виробничих запасів в поточних активах збільшилася на 0,1запаси та затрати в загальному об'ємі поточних активів.

Оцінка фінансової стійкості (тривалості)

Фінансова стійкість підприємства оцінюється таким чином.

Розраховуються:

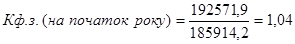

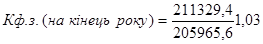

1.  (2.16) (2.16)

(2.17) (2.17)

(2.18) (2.18)

Висновок: Коефіцієнт фінансової залежності на початок року складає 1,04, а на кінець року 1,03, отже коефіцієнт фінансової залежності зменшився на 0,01 за рахунок величини за рахунок величини загальної суми господарських запасів.

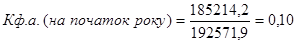

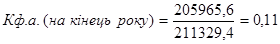

2. Коефіцієнт фінансової автономії (Кф.а.) розраховується як відношення величини власного капіталу до величини загальної суми господарських засобів

(2.19) (2.19)

(2.20) (2.20)

Чим більше значення коефіцієнта, тим кращий фінансовий стан підприємства. Якщо даний коефіцієнт має значення >= 0.5, то фінансування за рахунок одержаних засобів здійснюється в межах норми.

Висновок: Коефіцієнт фінансової автономії на початок року складає 0,10, а на кінець року 0,11. Фінансовий стан підприємства відповідає нормі.

Оцінка ліквідності

Управляння ліквідністю дозволяє уникнути тривалої, а нерідко і тимчасової неплатоспроможності і полягає в гнучкому та оперативному плануванні та координації виплат по боргових зобов'язаннях з грошовими надходженнями на рахунок підприємства.

Таблиця 2.1

Оцінка ліквідності підприємств (коефіцієнт абсолютної ліквідності - Ка.л.)

| Найменування підприємства |

На початок року |

На кінець звітного періоду |

| Розрахунки та інші пасиви-всього (короткострокової) |

Грошові кошти підприємства |

Коефіцієнт абсолютної ліквідності (Ка.л.) гр.2: гр.1 |

Розрахунки та інші пасиви-всього (короткострокової) |

Грошові кошти підприємства |

Коеф.

абсол.

ліквідності

(Ка.л.) гр.2:

гр.1

|

| Херсонський "Облавтодор" |

6599,6 |

4320,0 |

0,65 |

5311,9 |

3566,3 |

0,67 |

З таблиці 2.1. коефіцієнт абсолютної ліквідності збільшився на 0,02.

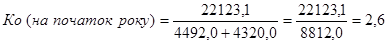

Коефіцієнт оборотності (Ко)

Для забезпечення нормальних умов своєї діяльності підприємства змушено тримати певні запаси, що, звичайно, виключає частину капіталу з обігу і зменшує прибутковість.

Для визначення тенденцій оборотності обігових коштів розраховується коефіцієнт оборотності як відношення виручки від реалізації продукції до суми оборотних засобів підприємства.

Зменшення коефіцієнта, розрахованого на кінець звітного періоду та порівняння з коефіцієнтом, розрахованим на початок звітного періоду, свідчить про уповільнення оборотних коштів.

(2.21) (2.21)

(2.22) (2.22)

Висновок: Коефіцієнт оборотності збільшився на кінець року на 170,0 за рахунок виручки від реалізації.

Аналіз дебіторської заборгованості Велика увага при аналізі поточних активів має бути приділена дебіторській заборгованості. При наявності конкуренції та складністю збуту продукції підприємства продають її, використовуючи форми послідовної оплати. Через це дебіторська заборгованість є важливою частиною оборотних засобів.

Таблиця 2.2

Наявність запасів, затрат та стан дебіторської заборгованості

| Назва підприємства |

Запаси та затрати ф.1 ряд. 150 |

Відхилення,

(+.-)

гр.2-гр.1

|

Дебіторська

заборгованість ф.1

ряд.(170+180+190+

210+220+230+240+250)

|

Відхилення,

(+.-)

гр.5 - гр.4

|

на

початок

року

|

не

кінець

року

|

на початок року |

не кінець року |

| Херсонський "Облавтодор" |

4492,0 |

5415,7 |

923,7 |

5751,6 |

2792,8 |

-2958,8 |

Таблиця 2.3

Наявність власних оборотних коштів підприємства

(коефіцієнт забезпечення власними коштами - Кз.к.)

Назва

підприємства

|

На початок року |

На кінець звітного періоду |

запаси та

затрати:

всього,

(ф.1,ряд.1 50)

|

грошові

кошти,

розрахунки та інші

активи,

(ф.1,ряд.З

20)

|

всього

поточних

активів

підприємства,

(гр.1+гр.2

)

|

джерела

власних та

прирівняних

до них

коштів:

всього,(ф.1,

ряд.495)

|

основні

засоби та

поза оборотні

активи:

всього,

(ф.1,ряд.070

)

|

різниця,

(гр.4-

гр.5)

|

коефіцієнт

забезпечення

власними

коштами, Кз.к., (гр.6: гр.З)

|

запаси та

затрати:

всього,

(ф.1,ряд.1 50)

|

грошові

кошти,

розрахункита інші

активи,

(ф.1,ряд.З

20)

|

всього

поточних

активів

підприємства,

(гр..8+гр..

9)

|

джерела

власних та

прирівняних до них

коштів:

всього,(ф.1,

ряд.495)

|

основні

засоби та

поза оборотні

активи:

всього,

(ф.1,ряд.О

70)

|

різниця,

(гр.П-

гр.12)

|

коефіцієнт

забезпечення

власними

коштами,

Кз.к., (гр.13: гр.Ю)

|

| А |

1 |

2 |

і |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

Херсонський

"Облавтодор"

|

4492,0 |

4320,0 |

8812,0 |

185914,2 |

183759,9 |

2154,3 |

0,24 |

5415,7 |

3566,3 |

8982,0 |

205965,6 |

202347,4 |

3618,2 |

0,41 |

Таблиця 2.4

Стан кредиторської заборгованості

Назва

підприємства

|

Кредити банків |

Відхилення (+,-

)гр.2-

гр.1

|

По оплаті праці |

Відхилення

гр.5-

гр.4

|

По бюджету |

Відхилення (+,-

) гр.8-

гр.7

|

Позабюджетні платежі |

Відхилення (+,-)гр.11-

гр.Ю

|

Всього

кредиторської заборгованості

|

Відхилення (+,-)

гр.14-

гр.13

|

на

почато к року

|

на

кінець

звітного періоду

|

на

почато кроку

|

на

кінець

звітного періоду

|

на

почато кроку

|

на

кінець

звітного періоду

|

на

почато кроку

|

на

кінець

звітного періоду

|

на

почато кроку

|

на

кінець

звітного періоду

|

| А |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

15 |

| Херсонський "Облавтодор" |

| -

|

-

|

-

|

204,0 |

255,4 |

51,4 |

212,7 |

260,9 |

48,2 |

36,8 |

8,7 |

-27,4 |

6599,6 |

5311,9 |

-1287,7 |

З таблиці 2.2. дебіторська заборгованість на початок року складає 5751,6, а на кінець року 2792,8.

Відхилення складає - 2958,8.

2.2

Фінансове планування на підприємстві

За ринкової економіки для вирішення виробничих та комерційних завдань, які потребують вкладання коштів, необхідною є розробка внутрішньофірмового документа - бізнес-плану.

Бізнес-план має:

• давати конкретні уявлення про те, як функціонуватиме підприємство, яке місце воно займатиме на ринку;

• містити всі виробничі характеристики майбутнього підприємства, детально описувати схему його функціонування;

• розкривати принципи та методи керівництва підприємством;

• обов'язково містити програму управління фінансами, що без неї неможливо розпочати будь-яку справу та забезпечити ефективність її виконання;

• показати перспективи розвитку підприємства інвесторам та кредиторам. Процесом складання бізнес-плану керують такі стимулюючі мотиви:

1) подати інформацію про підприємство та про наміри власників;

2) викласти стратегію та тактику підприємства та показати, як взаємодіють різноманітні підрозділи підприємства, будучи одним цілим;

3) висвітлити фінансові цілі та розробити детальні кошториси, з допомогою яких можна проконтролювати фактичні витрати та доходи;

4) переконати третю сторону надати необхідні кошти або сприяти підприємству в іншій формі.

Узагальнення ще не дуже великого досвіду складання бізнес-планів вітчизняними підприємствами дає змогу виділити такі галузі їх застосування:

- вибір економічно вигідних напрямків та способів досягнення позитивних фінансових результатів підприємствами за нових умов господарювання, загальної неплатоспроможності суб'єктів;

- підготовка підприємствами інвестиційних проектів для залучення інвестицій та банківських кредитів;

- складання проектів емісії акцій, облігацій та інших цінних паперів підприємств;

- залучення іноземних інвесторів для розвитку підприємств;

- обґрунтування пропозицій щодо приватизації підприємств державної та комунальної власності.

За умов економічної кризи перехідного періоду бізнес-план підприємства має передовсім вирішувати завдання поліпшення його фінансового стану. У цьому зв'язку розгляд саме фінансового аспекту бізнес-плану є найактуальнішим.

Фінансовий план - це найважливіший елемент бізнес-плану, який складається як для обґрунтування конкретних інвестиційних проектів, так і для управління поточною та стратегічною фінансовою діяльністю. Цей розділ . бізнес-плану включає такі складові:

- прогноз обсягів реалізації;

- баланс грошових надходжень та витрат;

- таблицю доходів та витрат;

- прогнозований баланс активів та пасивів підприємства;

- розрахунок точки беззбитковості.

Нині, коли підприємствам надано самостійність у плануванні, вони можуть не складати фінансового плану або складати його в будь-якій довільній формі, що її вони вважають для себе найбільш прийнятною. Найпоширенішою формою фінансового плану є баланс доходів та видатків. У табл. 2.5 запропоновано одну з можливих форм балансу доходів та витрат. Складання фінансового плану може відбуватися в три етапи: 1. Аналіз очікуваного виконання фінансового плану поточного року.

2. Розгляд та вивчення виробничих, маркетингових показників, на підставі яких розраховуватимуться планові фінансові показники.

3. Розробка проекту фінансового плану.

Мета складання фінансового плану полягає у взаємоузгодженні доходів та витрат. За перевищення доходів над витратами сума перевищення може направлятися в резервний фонд.

Таблиця 2.5

Баланс доходів і видатків (фінансовий план) підприємства

| № п/п |

Статті балансу |

Код |

Сума |

| 1. Доходи і надходження коштів |

тис. грн.. |

| 1 |

Виручка від реалізації продукції, товарів, робіт, послуг - усього У тім числі:

а) податок на додану вартість

б) акцизний збір

в) амортизаційні відрахування

г) збори в цільові державні фонди

д) інші обов'язкові платежі

є) кошти на сплату відсотків за кредити ж) прибуток від реалізації

|

01

02 03 04 05 06 07

|

22123,1

4744,7

1501,5

1332,4 3,4

1,7

3191,6

|

| 2 |

Прибуток від іншої реалізації |

08 |

2540,9 |

| 3 |

Прибутки від позареалізаційних операцій |

09 |

117,6 |

| 4 |

Довгострокові кредити |

10 |

188,6 |

| 5 |

Довгострокові позики |

11 |

-

|

| 6 |

Доходи від первинного випуску акцій |

12 |

-

|

| 7 |

Цільове фінансування і надходження з бюджету |

13 |

22,0 |

| 8 |

Цільове фінансування і надходження з позабюджетних фондів |

14 |

-

|

| 9 |

Безповоротна фінансова допомога |

15 |

-

|

| 10 |

Інші надходження |

16 |

-

|

| Усього доходів і надходжень |

17 |

24992,2 |

| II. Видатки і відрахування коштів |

18 |

Продовження таблиці 2.5

| 1 |

Витрати на реалізовану продукцію, товари, роботи, послуги |

16570,9 |

| 2 |

Податок на додану вартість, сплачений за товари (роботи, послуги) |

19 |

4620,1 |

| 3 |

Довгострокові фінансові інвестиції |

20 |

-

|

| 4 |

Капітальні вкладення |

21 |

-

|

| 5 |

Поповнення оборотних коштів |

22 |

316,2 |

| 6 |

Орендна плата |

23 |

0,3 |

| 7 |

Відрахування в резервний фонд |

24 |

3,2 |

| 8 |

Відрахування з прибутку в інші фонди, що їх створює підприємство |

25 |

998,7 |

| 9 |

Сплачені дивіденди |

26 |

-

|

| 10 |

Відрахування на благодійні цілі |

27 |

-

|

| 11 |

Погашення довгострокових кредитів |

28 |

40,8 |

| 12 |

Погашення довгострокових позик |

29 |

-

|

| 13 |

Податок на додану вартість, що перераховується в бюджет |

30 |

50,0 |

| 14 |

Акцизний збір |

31 |

-

|

| 15 |

Податок з прибутку |

32 |

1100,7 |

| 16 |

Податок на землю |

33 |

1,2 |

| 17 |

Податок із власників транспортних засобів |

34 |

1,5 |

| 18 |

Інші обов’язкові платежі в бюджет |

35 |

0,3 |

| 19 |

Збори в цільові державні фонди |

36 |

1286,5 |

| 20 |

Сплата відсотків за кредити |

37 |

1,8 |

| 21 |

Залишок коштів, призначених на інвестиції |

38 |

| 22 |

Інші видатки й підрахування |

39 |

| Усього видатків і відрахувань |

40 |

24992,2 |

Коли витрати перевищують доходи, визначається сума фінансових ресурсів, якої бракує. Додаткові фінансові ресурси можна одержати за рахунок кредитів, позик, випуску цінних паперів тощо. Якщо джерело додаткових фінансових ресурсів уже відоме, то ці кошти включаються в дохідну частину, а сума погашення заборгованості в плановому періоді - у витратну частину фінансового плану.

Фінансовий план складається на рік з розбивкою по кварталах. Розробка фінансового плану розпочинається з розрахунку показників дохідної, а потім витратної його частин.

Підприємства, які не складають бізнес-плану, виручку від реалізації визначають методом прямого рахунку, виходячи із запланованого обсягу асортименту виробів, або з допомогою укрупненого методу. Підприємства, які працюють з бізнес-планом, виручку від реалізації відображають у «Прогнозі обсягів реалізації» та в «Таблиці доходів та витрат».

У процесі складання балансу доходів та витрат необхідно перевірити взаємоузгодженість запланованих сум витрат та відрахувань із джерелами покриття їх відповідними доходами та надходженням коштів, передбачених у першому розділі балансу доходів та витрат. Витрати на реалізацію продукції, передбачені в другому розділі балансу доходів та витрат, повинні покриватися з виручки від реалізації продукції та послуг (за вирахуванням податку на додану вартість та акцизного збору). Якщо виручка від реалізації продукції та послуг (за вирахуванням податків) виявляється меншою за витрати на реалізовану продукцію, годі прибуток у першому розділі буде відсутній. У другому розділі з'являться збитки в сумі перевищення витрат над виручкою.

Якщо у відповідному році капітальні вкладення не плануються або їх розмір є меншим за передбачені в першому розділі балансу доходи та суми амортизаційних відрахувань, то вільний залишок коштів, не використаний за прямим призначенням, показують у другому розділі балансу в статті «Залишок коштів, призначених для інвестицій».

Після визначення всіх статей балансу доходів та витрат та підведення підсумку в кожному розділі перевіряють рівень їхньої збалансованості. Для цього підсумки першого розділу порівнюють з підсумками другого розділу балансу доходів та витрат. Ці підсумки мають бути однаковими. Якщо це не так, то необхідно переглянути витрати та відрахування в бік зменшення або відшукати додаткові резерви доходів та надходження коштів.

Наказом Міністерства економіки України, номера №277 від 25.12.2000 року було затверджено Положення про порядок складання річного фінансового плану державним підприємством.

Фінансовий план складається на рік з поквартальною розбивкою за формулою, що наведена у додатку А.

Фінансовий план відображає обсяги надходжень і спрямування коштів у планованому році з метою забезпечення потреб діяльності та розвитку підприємства, виконання його зобов'язань, уключаючи зобов'язання щодо сплати податків та обов'язкових платежів.

Фінансовий план складається з таких розділів:

• джерела формування та надходження коштів;

• приріст активів підприємства;

• повернення залучених коштів;

• витрати, пов'язані з унесенням обов'язкових платежів до бюджету та державних цільових фондів;

• покриття збитків минулих періодів.

Якщо фінансовим планом не передбачається отримання прибутку від звичайної діяльності підприємства у планованому періоді (розділ 1 фінансового плану, код рядка - 010), то до фінансового плану додатково включається розрахунок формування фінансових результатів діяльності підприємства у планованому році згідно з додатком 2.

Керівник підприємства подає проект фінансового плану на затвердження органу, який уповноважений управляти відповідним державним майном (далі -орган управління) до 1 травня року, що передує планованому, разом із пояснювальною запискою щодо його обґрунтування, виходячи з аналізу господарської діяльності підприємства у поточному році, а також показників господарської діяльності та розвитку підприємства на планований рік, визначених з урахуванням примірного переліку, наведеного у додатку 3.

Орган управління в місячний термін розглядає проект фінансового плану підприємства та приймає рішення про його затвердження або відхилення. У разі відхилення проекту орган управління в письмовій формі повідомляє підприємство про підстави відхилення.

У разі відхилення проекту фінансового плану підприємство протягом 15 днів доопрацьовує його відповідно до висловлених органом управління зауважень та повторно подає на затвердження.

Зміни до затвердженого фінансового плану державного підприємства можуть вноситись не більше двох разів протягом планованого року з дозволу органу управління, що затвердив фінансовий план.

Проект змін до фінансового плану подається підприємством органу управління підприємством після закінчення звітного періоду (кварталу) не пізніше 25-го числа місяця, наступного за звітним кварталом.

Орган управління в десятиденний термін розглядає запропоновані зміни та приймає рішення про їх затвердження або відхилення. У разі відхилення змін орган управління в письмовій формі повідомляє підприємство про підстави відхилення.

Контроль за виконанням фінансового плану здійснює орган управління, який затвердив фінансовий план.

Показники фінансового плану державного підприємства відображають обсяги надходжень (формування) та спрямування коштів з метою забезпечення потреб діяльності та розвитку підприємства у планованому році, виконання його зобов'язань, уключаючи зобов'язання щодо сплати податків та обов'язкових платежів.

Включення окремих надходжень і витрат при розрахунку показників фінансового плану здійснюється з урахуванням діючих стандартів бухгалтерського обліку.

Ставки податків, зборів, обов'язкових платежів, вартість залучення кредитних ресурсів, діючі ставки та порядок нарахування амортизаційних відрахувань, інші показники, що впливають на розрахунок показників

фінансового плану, визначаються відповідно до рівня, існуючого на момент складання фінансового плану. У подальшому зміни цих показників та їх вплив на виконання фінансового плану відображаються у звітах підприємства про виконання фінансового плану.

Окремі показники фінансового плану:

1. Показники розділу І фінансового плану "Джерела формування та надходження коштів" відображають суми коштів, які будуть сформовані (залучені) підприємством у планованому році, а також суми коштів, сформовані (залучені) у попередні періоди, що використовуватимуться для забезпечення потреб діяльності та розвитку підприємства, а також виконання зобов'язань у планованому році.

Показники "Прибуток від звичайної діяльності до оподаткування" та "Амортизаційні відрахування" визначаються з урахуванням Положення (стандарту) бухгалтерського обліку 3 "Звіт про фінансові результати", затвердженого наказом Мінфіну від 31.03.99 № 87 (зі змінами, унесеними наказами Мінфіну від 24.02.2000 № 37 та від 14.06.2000 №131).

Інші показники розділу визначаються з урахуванням Положення (стандарту) бухгалтерського обліку 2 "Баланс" (розділ "Пасив"), затвердженого наказом Мінфіну від 31.03.99 № 87 (зі змінами, унесеними наказом Мінфіну від 14.06.2000 № 131).

Показник "Товари, роботи, послуги, отримані на умовах відстрочки платежу" відображає приріст кредиторської заборгованості за товари, роботи, послуги, що стримуються підприємством для здійснення діяльності у планованому році на умовах відстрочки платежу.

2. Показники розділу IIфінансового плану "Приріст активів підприємства" відображають суми витрат у планованому році, пов'язаних із придбанням та створенням (збільшенням) активів підприємства, визначені з урахуванням Положення (стандарту) бухгалтерського обліку 2 "Баланс" (розділ "Актив").

Показник "Капітальні інвестиції" відображає суму витрат придбання та створення матеріальних і нематеріальних активів з метою забезпечення потреб діяльності та розвитку підприємства у планованому році, які обліковуються на рахунку 15 "Капітальні інвестиції" Плану рахунків бухгалтерського обліку, затвердженого наказом Мінфіну від 30.11.99 №291, та відповідних субрахунках.

Показник "Модернізація, модифікація (добудова, дообладнання реконструкція) основних засобів" відображає суму витрат на модернізацію, модифікацію, добудову, дообладнання, реконструкцію основних фондів, які відображаються на рахунку 10 "Основні засоби" Плану рахунків бухгалтерського обліку.

3. Розділ III"Повернення залучених коштів" відображає повернення коштів, залучених підприємством з усіх джерел, уключаючи кошти, залучені у попередні періоди.