ДИПЛОМНА РОБОТА

ФІНАНСОВЕ ПЛАНУВАННЯ НА ПІДПРИЄМСТВІ ТА КОНТРОЛЬ ЗА ФІНАНСОВО-ГОСПОДАРСЬКОЮ ДІЯЛЬНІСТЮ

(на матеріалах ЗАТ «Дніпровська холдінгова компанія»)

Економіка підприємства

Дніпропетровськ

2009

ЗМІСТ

Вступ

Розділ 1. Теоретичні основи фінансового планування наторгівельному підприємстві

1.1 Сутність і принципи планування фінансових показників діяльності торгівельного підприємства

1.2 Методи планування грошових потоків

1.3 Особливості фінансового планування на торгівельних підприємствах

1.4 Напрямки контролю та моніторингу фінансово-господарськоїдіяльності

Розділ 2. Аналіз стану фінансового планування на торгівельному підприємстві ЗАТ «Дніпровська холдінгова компанія»

2.1 Загальна характеристика торгівельного бізнесу підприємства в 2006 -2008 роках

2.2 Економічна діагностика фінансового стану підприємства за результатами діяльності в 2006 -2008 роках

2.3 Планування та контроль рівня виробничого левериджу в фінансово-господарській діяльності підприємства

2.4 Оцінка ефективності планування та контролю рівня фінансового левериджу в фінансово-господарській діяльності підприємства ЗАТ «Дніпровська холдінгова компанія»

Розділ 3. Шляхи оптимізації фінансового планування діяльності підприємства ЗАТ «Дніпровська холдінгова компанія»

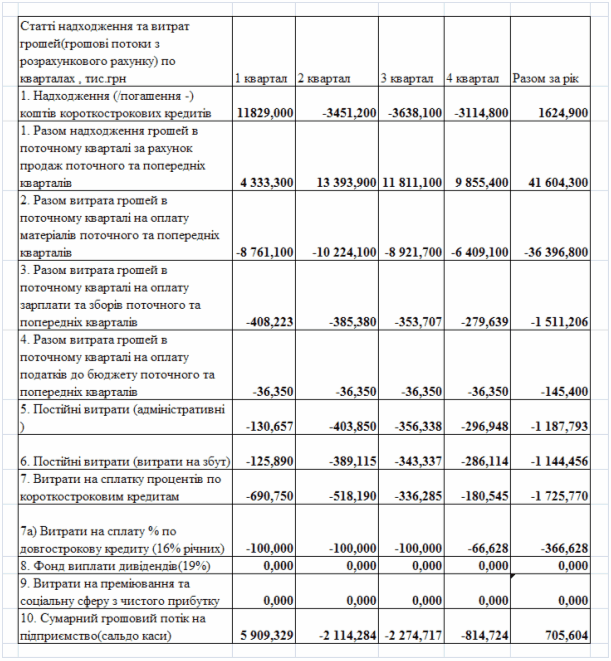

3.1 Алгоритм фінансового планування грошових потоків підприємства

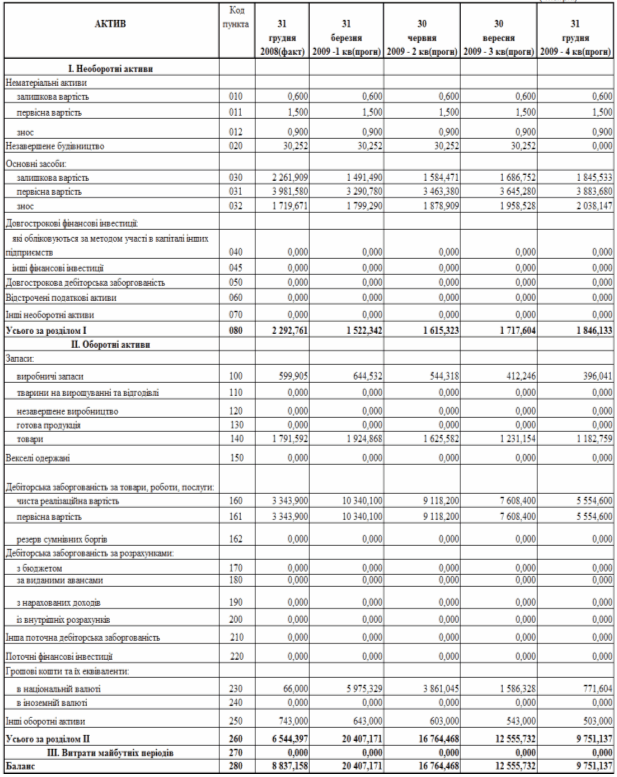

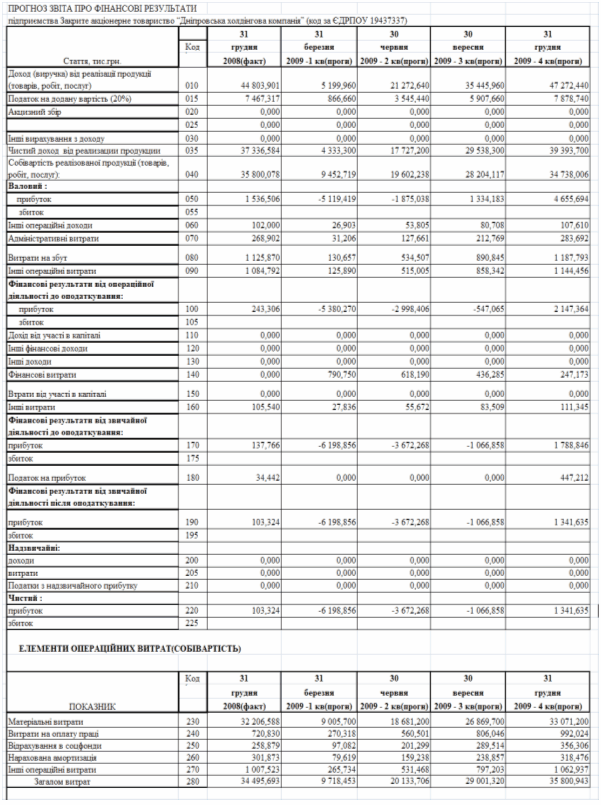

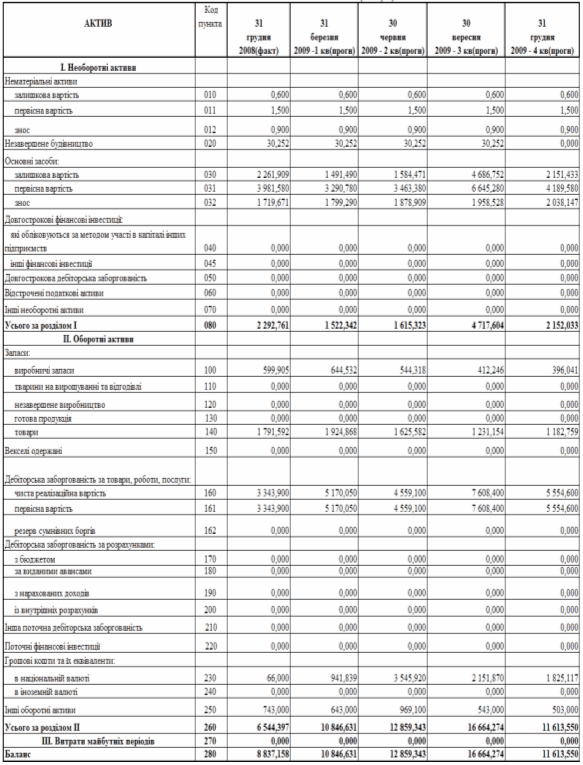

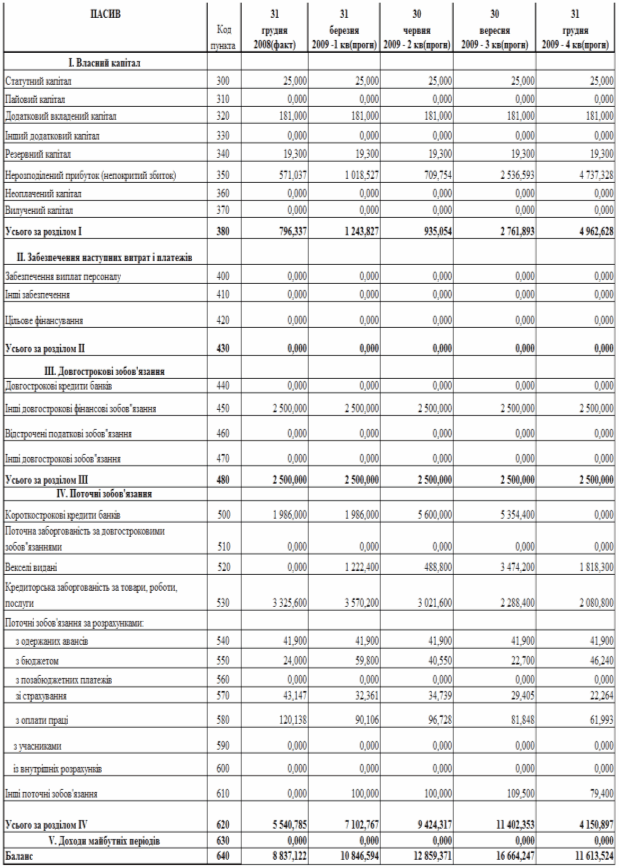

3.2 Розробка фінансового плану та прогнозного бюджету підприємства

3.3 Оптимізація планування рівней та оборотності грошових потоків на основі вексельно-кредитних схем розрахунків з дебіторами та кредиторами

Висновки

Список використаних джерел

Додатки

ВСТУП

Фінансова стабільність є важливою передумовою успішного ведення господарської діяльності. Вона формує імідж господарюючого суб'єкта, є його візитною карткою. Тому підприємствам і організаціям необхідно постійно дбати про фінансову стабільність, вживати заходи для її зміцнення. У контексті фінансової стабільності фінансовому плануванню має відводитися особлива роль, оскільки кожне підприємство, починаючи свою діяльність, зобов'язане чітко представляти потребу на перспективу у фінансових, трудових та інтелектуальних ресурсах, джерела їхнього одержання, а також уміти точно розраховувати ефективність використання наявних засобів у процесі роботи свого підприємства.

Реклама

Фінансове планування як складова бізнес-планування є одним із найбільш ефективних інструментів менеджменту. Залучення як оперативного так і стратегічного фінансового планування систематизує та впорядковує процес прийняття рішень на підприємстві, що є основною перевагою його використання.

У процесі розробки плану і контролю за ходом його виконання першочерговим його завданням має бути забезпечення фінансової стабільності суб'єкта господарювання шляхом максимального використання внутрішніх важелів ресурсного забезпечення кругообігу виробничих фондів, підвищення фондовіддачі і рентабельності активів, забезпечення високої ліквідності боргових зобов'язань. Водночас фінансовий менеджер повинен аналізувати доступну інформацію про діяльність конкурентів підприємства, прогнозувати вплив зовнішніх чинників на фінансовий стан підприємства, розробляти запобіжні чи альтернативні заходи, щоб забезпечити фінансову стійкість і конкурентоспроможність.

Актуальність теми дипломного дослідження

полягає в тому, що фінансове планування є ключовою ланкою всього процесу планування, яке дозволяє з'єднати стратегічне мислення із здатністю розробити конкретний план дій на плановий період. Використання механізмів фінансового планування та контролю дозволяють підприємству досягти довгострокових позитивних результатів та зайняти стійке становище на ринку.

Об’єктом дипломного дослідження

є торгівельне підприємство ЗАТ «Дніпровська холдингова компанія», м.Дніпропетровськ.

Предметом дипломного дослідження

є методи фінансового планування грошових потоків доходів та витрат в торгівельному підприємстві , а також методи контролю за його фінансово-господарською діяльністю.

Метою дипломного дослідження

є аналіз поточного стану фінансового планування і контролю за фінансово-господарською діяльністю ЗАТ «Дніпровська холдингова компанія» та розробка пропозицій по шляхам покращення рівня ефективності фінансового планування та фінансового контролю на підприємстві.

Для реалізації завдання та мети дипломної роботи

були проведені наступні дослідження:

1. У 1 розділі проаналізовані теоретичні підходи до фінансового планування діяльності підприємств:

- принципи планування фінансових показників діяльності торгівельного підприємства;

- методи та особливості плануванн грошових потоків підприємства;

- напрямки контролю та моніторингу фінансово-господарської діяльності підприємства.

2. У 2 розділі проведена оцінка ефективності діяльності та фінансового планування на підприємстві ЗАТ «Дніпровська холдингова компанія".

Реклама

3. У 3 розділі проаналізовані шляхи оптимізації фінансового планування в ЗАТ «Дніпровська холдингова компанія» та запропонований інструментарій для багатоступеневого фінансового планування –прогнозу:

- алгоритм фінансового планування грошових потоків підприємства;

- технологія розробки фінансового плану та прогнозного бюджету підприємства;

- методологія оптимізація планування рівней та оборотності грошових потоків на основі вексельно-кредитних схем розрахунків з дебіторами та кредиторами.

Інформаційною базою дипломного дослідження

були матеріали звітності про фінансово-господарську діяльність підприємства ЗАТ «Дніпровська холдингова компанія» за 2006 -2008 роки.

Методами дипломного дослідження

були систематизація та статистична обробка хронологічних рядів показників балансу та фінансового звіту підприємства (горизонтально – вертикальний розрізи), методи відносного коефіцієнтного аналізу показників діяльності підприємства, побудова алгоритмів фінансової моделі планування – прогнозування діяльності підприємства та їх реалізація на ПЕОМ у «електронних таблицях» EXCEL -2007.

Практична цінність результатів дипломного дослідження полягає

в наданні керівництву підприємства ЗАТ «Дніпровська холдингова компанія» об’єктивних даних по показникам поточного стану діяльності підприємства та інструментарію для фінансового планування – прогнозу діяльності підприємства з використанням різних механізмів управління грошовими потоками доходів та витрат.

Так, застосування запропонованої методології дозволило обґрунтувати доцільність та ефективність проекту оптимізації діяльності підприємства ЗАТ «Дніпровська холдингова компанія» при впровадження прискорення обігу фінансових потоків від торгівельної діяльності за рахунок впровадженні вексельного обігу та банківського рефінансування векселів.

РОЗДІЛ 1

ТЕОРЕТИЧНІ ОСНОВИ ФІНАНСОВОГО ПЛАНУВАННЯ НАТОРГІВЕЛЬНОМУ ПІДПРИЄМСТВІ

1.1 Сутність і принципи планування фінансових показників діяльності торгівельного підприємства

За нестабільності зовнішнього середовища, невизначених умов господарювання ефективність роботи підприємства багато в чому залежить від стану внутрішньо-фірмового планування. Чим вищий рівень невизначеності, що є наслідком нестабільності в суспільстві, тим більшого значення набуває планування.

Підприємство у процесі своєї господарської діяльності стикається з багатьма контрагентами (кредиторами, дебіторами), тому, аби зайняти свою нішу на ринку і успішно працювати, воно має враховувати багато чинників, що впливають на його діяльність, а це, в свою чергу, вимагає планування і прогнозування власних кроків1

.

Планування як важлива функція управління підприємством — об'єктивно необхідний процес визначення цілей діяльності на певний період і засіб досягнення поставленої мети. Саме планування об'єднує структурні підрозділи підприємства загальною метою діяльності, надає всім процесам односпрямованості та скоординованості. Це дає змогу найбільш повно й ефективно використовувати наявні ресурси, професійно розв'язувати різноманітні управлінські завдання.

Згідно з методологією роботи [50], фінансове планування на підприємстві слід розглядати як цілеспрямовану дію на господарську діяльність в цілому, на окремі ланки і суб’єкти господарювання з метою обгрунтування ефективності прийнятих економічних і соціальних рішень з урахуванням їх забезпеченості джерелами фінансування, оптимізації накреслених витрат і позитивних кінцевих результатів.

Обгрунтування фінансових показників фінансових операцій, як результативність багатьох господарських рішень, досягається у процесі фінансового планування та прогнозування.

Фінансове прогнозування – це науковий процес обґрунтування на певний період руху фінансових ресурсів підприємства і відповідних фінансових відносин. При цьому об’єктом планування є фінансова діяльність підприємства. Для формування і використання різних фондів коштів визначається рух ресурсів, фінансові відносини, які їх опосередковують, і нові вартісні пропорції.

Основна мета внутрішньофірмового планування – забезпечення оптимальних можливостей для успішної господарської діяльності, одержання необхідних для цього коштів і в кінцевому підсумку досягнення прибутковості підприємства.

Таким чином, фінансове планування являє собою процес розробки системи фінансових планів і планових (нормативних) показників для забезпечення розвитку підприємства необхідними фінансовими ресурсами і підвищення ефективності його фінансової діяльності у перспективі.

Фінансове планування втілює встановлені цілі у форму конкретних фінансових показників і забезпечує фінансовими ресурсами закладені в виробничому плані економічні пропорції розвитку.

Значення фінансового планування полягає в тому, що воно дає можливість визначити життєздатність проекту підприємства за умов конкуренції і є інструментом одержання фінансової підтримки від зовнішніх інвесторів.

Отже, основними завданнями фінансового планування на підприємстві є [45]:

- забезпечення виробничої та інвестиційної діяльності необхідними фінансовими ресурсами;

- установлення раціональних фінансових відносин із суб’єктами господарювання, банками, страховими компаніями;

- визначення шляхів ефективного вкладення капіталу, оцінка раціонального його використання;

- виявлення та мобілізація резервів збільшення прибутку за рахунок раціонального використання матеріальних, трудових та грошових ресурсів;

- здійснення контролю за утворенням та використанням платіжних засобів;

- дотримання інтересів акціонерів та інших інвесторів;

- контроль за фінансовим станом, платоспроможністю та кредитоспроможністю підприємства.

Фінансове планування дає змогу розв’язати такі конкретні питання:

- які грошові кошти може мати підприємство в своєму розпорядженні;

- які джерела їх надходження;

- чи достатньо фінансових ресурсів для виконання накреслених завдань;

- яка частина коштів має бути перерахована в бюджет, позабюджетні фонди, банкам та іншим кредиторам;

- як повинен здійснюватися розподіл та використання прибутку на підприємстві;

- як забезпечується реальна збалансованість планових витрат і доходів підприємства на принципах самоокупності та самофінансування.

Важливою проблемою і передумовою життєздатності планування є забезпечення його безперервності. Принцип безперервності означає:

—підтримування безперервної планової перспективи, формування і періодичну зміну горизонту планування, що залежить від загальних соціально-політичних та економічних передумов, темпів науково-технічного прогресу в галузі, тривалості впливу управлінських рішень, ступеня передбачуваності майбутнього;

—взаємопогодження довго-, середню- та короткострокових планів;

—своєчасне коригування перспективних та поточних планів, з урахуванням початкових сигналів про зовнішні та внутрішні зміни умов господарювання.

Однією з найважливіших вимог до планових рішень є забезпечення оптимальності використання наявних ресурсів. Використання ресурсів підприємства має орієнтуватися на потреби, умови і кон'юнктуру ринку, інтенсифікацію виробництва, впровадження досягнень науково-технічного прогресу, максимально повну реалізацію існуючих резервів, краще застосування предметів і знарядь праці, організацію виробництва тощо.

На всіх етапах історичного розвитку та рівнях управління фінансове планування відзначалось загальними ознаками, які дозволяють виділити його з єдиної системи планування. До них належать особливі об’єкти, сфери планування, мета і характер планування, форма основних показників:

- об’єктом фінансового планування завжди є фінансова діяльність підприємства, на яку справляє істотний вплив рух фінансових відносин і вартісних пропорцій;

- сфера його діяльності охоплює в основному перерозподільчі процеси, які здійснюються за допомогою фінансів при утворенні, розподілі та використанні фондів коштів;

- фінансове планування звернене до вартісної сторони відтворення, його основна мета полягає в обгрунтуванні фінансових можливостей забезпечення майбутніх проектів та їхньої ефективності;

- фінансові показники, завдання, плани завжди розраховуються у вартісній формі, носять синтетичний характер, базуються на виробничих показниках, але не виступають їх пасивним віддзеркаленням. У процесі обґрунтування фінансових завдань здійснюється не просто перерахунок натуральних даних у вартісні, але і визначається ефективність майбутніх витрат, вибір раціональних форм мобілізації доходів, їх розподіл, виходячи з доцільності та кінцевих результатів.

Методологія фінансового планування базується на таких найважливіших принципах [43]:

- принцип об’єктивної необхідності використання фінансового планування для початкової стадії управління фінансами підприємства;

- принцип ефективності, який відображає якісну сторону даного процесу та орієнтує його на досягнення позитивних фінансових результатів за окремими операціями від діяльності кожного підрозділу підприємства, на досягнення бажаного економічного і соціального ефекту;

- принцип комплексності та єдності мети, який передбачає узгодження виробничих і фінансових ресурсів, планів на різних рівнях управління підприємством;

- принцип науковості, який узагальнює основні риси планування, забезпечує реальність, ефективність запланованих завдань.

Процес фінансового планування на підприємстві складається з наступних основних 6 етапів [37]:

1етап - Аналіз фінансової ситуації.

На першому етапі аналізують фінансові показники діяльності підприємства за попередній період. Використовують дані фінансової документації: бухгалтерського балансу, звіту про фінансові результати, звіту про рух грошових коштів. Основна увага приділяється таким показникам, як обсяг реалізації, витрати, прибуток. Проведений аналіз дозволяє оцінити фінансові результати діяльності підприємства і визначити проблеми, що стоять перед ним.

2 етап – Розробка загальної фінансової стратегії підприємства.

На другому етапі проводять розробку фінансової стратегії та фінансової політики за основними напрямками фінансової діяльності підприємства, скидають основні прогнозні документи, які стосуються перспективних фінансових планів.

3 етап – Складання поточних фінансових планів.

На третьому етапі уточнюють і конкретизують основні показники прогнозних фінансових документів за допомогою складання поточних фінансових планів.

4 етап – Коригування, ув’язування і конкретизація фінансового плану.

Четвертий етап передбачає ув’язування показників фінансових планів з виробничими, комерційними, інвестиційними та іншими планами і програмами, що розробляються підприємством

5 етап – Розробка оперативних фінансових планів.

На п’ятому етапі здійснюють оперативне фінансове планування, яке визначає розробку поточної виробничої, комерційної та фінансової діяльності підприємства і впливає на кінцеві результати його діяльності в цілому.

6 етап – Аналіз і контроль виконання фінансових планів.

Процес фінансового планування на підприємстві завершується аналізом і контролем виконання фінансових планів. Цей шостий етап полягає у визначенні фактичних кінцевих фінансових результатів діяльності підприємства, порівняння їх із запланованими показниками, виявлення причин відхилень від запланованих показників, у розробці заходів щодо усунення негативних явищ.

На протязі перерахованих 6 етапів на підприємстві проводиться розробка фінансових планів за трьома напрямками:

- перспективне фінансове планування;

- поточне фінансове планування;

- оперативне фінансове планування.

Основні характеристики перерахованих напрямків фінансового планування наведені в табл.1.1 [37].

Таблиця 1.1

Характеристика підсистем фінансового планування

| Підсистеми фінансового планування |

Форми розроблюваних планів |

Період планування |

| 1. Перспективне (стратегічне планування) |

1. Прогноз звіту про прибутки та збитки

2. Прогноз про рух коштів

3. Прогноз бухгалтерського балансу

|

3-5 років |

| 2. Поточне планування |

1. План доходів та витрат за операційною діяльністю

2. План доходів та витрат за інвестиційною діяльністю

3. План надходження і витрачання коштів

4. Балансовий план

|

1 рік |

| 3. Оперативне планування |

1. Платіжний календар

2. Касовий план

|

Декада, місяць, квартал |

1. Стратегічному фінансовому плануванню притаманні такі характерні риси:

- спрямованість у середньострокову та далеко строкову перспективу (на період більше 1 року);

- орієнтація на розв’язання ключових, визначальних для фінансової системи підприємства цілей, від досягнення яких залежить його виживання;

- органічне ув’язування накреслених цілей з обсягом і структурою ресурсів, потрібних для їх досягнення;

- врахування впливу на планує мий об’єкт численних зовнішніх факторів, розробка заходів для успішного розв’язання завдань планованої фінансової системи;

- адаптивний характер, тобто здатність передбачати зміни зовнішнього і внутрішнього середовища фінансового планування об’єкта і пристосовувати до них про це його функціонування.

Процес формування фінансової стратегії підприємства включає такі основні етапи:

- визначення періоду реалізації стратегіЇ;

- аналіз факторів зовнішнього фінансового середовища підприємства;

- формування стратегічних цілей фінансової діяльності підприємства;

- розробка фінансової політики;

- розробка системи заходів для забезпечення реалізації фінансової стратегії;

- оцінка розробленої фінансової стратегії.

2. Система поточного фінансового планування дає можливість підприємству визначити на поточний період всі джерела фінансування його розвитку, сформувати структуру його доходів і витрат, забезпечити постійну платоспроможність, а також визначити структуру активів і капіталу фірми на кінець планового періоду.

За результатами поточного фінансового планування розробляються три основних документи (форми документів наведені в табл. А.1- А.2 Додатку А):

- план руху грошових коштів;

- план звіту про фінансові результати;

- план бухгалтерського балансу.

3. Оперативне фінансове планування включає складання і використання платіжного календаря, касового плану і розрахунку потреби в короткостроковому кредиті. Для складання платіжного календаря необхідно мати наступну інформаційну базу:

- план реалізації продукції;

- кошторис витрат на виробництво;

- план капітальних вкладень;

- виписки з рахунків підприємства і додатки до них;

- договори;

- внутрішні накази;

- графік виплати зарплати;

- рахунки-фактури;

- встановлені строки платежів за фінансовими зобов’язаннями.

1.2 Методи планування грошових потоків

Найменш вивченою проблемою фінансового менеджменту є планування грошових потоків [34]. Воно тісно пов’язане зі стратегічним плануванням фінансово-господарської діяльності підприємства. Планування грошових потоків полягає у визначенні можливих джерел надходження коштів і напрямків їх витрати. Планування здійснюється в часовому аспекті: на рік(з розбивкою по кварталах), на квартал(з розбивкою по місяцях), на місяць (з розбивкою по декадах, або по тижням).

Методика планування грошових потоків включає такі елементи:

- планування грошових надходжень за період;

- планування віддотку коштів;

- розрахунок чистого грошового потоку (надлишок +, нестача-);

- визначення загальної потреби в короткостроковому фінансуванні.

Основними фінансовими документами надходження і витрат коштів є:

- касовий бюджет – план надходження і витрат коштів;

- платіжний календар – форма поточного фінансового плану управління грошовими потоками.

Вхідні грошові потоки підприємств за їхніми джерелами можна поділити на внутрішні та зовнішні. Коли кошти надходять з будь-яких джерел на самому підприємстві, вони належать до внутрішніх. Надходження коштів за рахунок ресурсів, які мобілізуються на фінансовому ринку, свідчить про використання зовнішніх джерел. Структура вхідних грошових потоків залежить від сфери діяльності та організаційно-правової форми підприємства. У країнах з розвинутою економікою 60-70% фінансових ресурсів надходить на підприємства за рахунок внутрішніх джерел [32].

Трансформація ринкових відносин потребує створення необхідної інфраструктури. Розвивається фінансово-кредитна система, створюється і функціонує фінансовий ринок. За таких умов багато підприємств поряд з основною займається і фінансово-інвестиційною діяльністю [32]: купівлею і продажем цінних паперів, вкладанням тимчасово вільних коштів на депозитні рахунки, лізингом; валютними та іншими операціями з метою отримання додаткових доходів.

Грошові надходження підприємств відіграють значну роль у процесі кругообігу коштів. Відшкодовуючи авансовані у виробництво вкладення, формуючи доходи і грошові фонди, вони створюють економічні умови для нового циклу виробництва і реалізації продукції, удосконалення та розширення власного господарства, збільшення власного капіталу.

Прибуток є однією з основних категорій товарного виробництва. Це передусім виробнича категорія, що характеризує відносини, які складаються в процесі суспільного виробництва [28]. Прибуток – це частина додаткової вартості, виробленої і реалізованої, готової до розподілу. Прибуток є об’єктивною економічною категорією [28], тому на його формування впливають об’єктивні процеси, що відбуваються в суспільстві, у сфері виробництва й розподілу валового внутрішнього продукту.

Структура обліку і визначення фінансових результатів – прибутку (збитку) за видами діяльності підприємства наведені на рис.Б.1, Б.2Додатку Б [75].

Валовим (або операційним) прибутком називається різниця між операційним доходом від основної діяльності та валовими витратами (собівартістю) основної діяльності. Балансовим прибутком називається валовий прибуток + додатковий прибуток(збиток) від фінансової діяльності та експлуатації інвестицій в капітали інших підприємств [75].

Чистим прибутком (прибутком до розподілу на дивіденди та в фонди підприємства) називається частина балансового прибутку - податок на прибуток – надзвичайні витрати , які сплачуються з чистого прибутку (штрафи, пені та інше) [75].

Розрахунок грошових потоків валового, бухгалтерського та чистого прибутку виконується згідно “Положенню про бухгалтерський облік в Україні” по формі 1801001- “Розрахунок фінансових результатів” [7].

Як видно з алгоритму рис.Б.1, Б.2 Додатку Б – валовий прибуток залежить від :

- обсягу та цін реалізації продукції;

- сум сплачених непрямих податків (ПДВ та акцизи);

- собівартості виробленої продукції , тобто витрат на її виробництво;

Таким чином, оскільки ціни реалізації регулюються ринком та попитом на продукцію(зовнішні обставини), підвищення валового прибутку суттєво залежить від регулювання підприємством податкової політики та управління собівартістю виробленої продукції.

Будь-яке підприємство намагається не тільки продати свій товар по вигідній високій ціні, але і скоротити свої витрати на виробництво і реалізацію продукції. Якщо перше джерело збільшення доходів підприємства багато в чому залежить від зовнішніх умов діяльності підприємства, то друге - практично винятково від самого підприємства, точніше, від ступеня ефективності організації процесу виробництва і наступної реалізації зроблених товарів.

У практичній діяльності підприємства необхідно враховувати середній період для оплати товару покупцем, оскільки це пов’язане із запізнюванням в оплаті і утворенням дебіторської заборгованості в рамках комерційного кредиту, надаваємого підприємством покупцям своєї продукції.

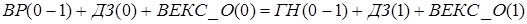

Використовуючи балансовий метод, можна розрахувати фактичні касові грошові надходження операційної діяльності підприємства від реалізації продукції з врахуванням змін рівня несплаченої дебіторської заборгованості за формулою [9]:

(1.1)

(1.1)

де ВР(1-0) – виручка від реалізації за звітний період (1-0), оформлена договорами по реалізації продукції;

ДЗ(0) – несплачена дебіторська заборгованість за попередніми договорами реалізації (до моменту початку звітного періодуt=0);

ГН (1-0) – фактичні грошові касові надходження на підприємство за звітний період (1-0) за рахунок передплати, плати за фактом отримання продукції, поточне погашення сформованої за період дебіторської заборгованості та попередньої дебіторської заборгованості, поточне погашення векселів за строками;

ДЗ(1) – несплачена дебіторська заборгованість за договорами реалізації (на моменту кінця звітного періоду t=1);

ВЕКС_О(0) – сума отриманих непогашених векселів за відпущену продукцію до початку звітного періоду;

ВЕКС_О(1) – сума отриманих непогашених векселів за відпущену продукцію на кінець звітного періоду;

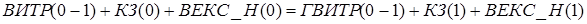

Аналогічно, використовуючи балансовий метод, можна розрахувати фактичні касові грошові витрати операційної діяльності підприємства за рахунок внутрішньої діяльності з врахуванням змін рівня несплаченої кредиторської заборгованості за формулою [9]:

(1.

2

)

(1.

2

)

де ВИТР(1-0) – нараховані витрати підприємства за звітний період (1-0), оформлений договорами покупки товарів та послуг, сплати кредитних коштів банкам, сплати податків, оплати по фондам заробітної плати та соціальних фондів;

КЗ(0) – несплачена кредиторська заборгованість за попередніми договорами купівлі та надання послуг (до моменту початку звітного періоду t=0);

ГВИТР (1-0) – фактичні грошові касові витрати підприємства за звітний період (1-0) за рахунок передоплати, плати зафактом отримання продукції, поточне погашення сформованої за період кредиторської заборгованості та попередньої кредиторської заборгованості;

КЗ(1) – несплачена кредиторська заборгованість за договорами покупки товарів та послуг (на моменту кінця звітного періоду t=1);

ВЕКС_Н(0) – сума виданих непогашених векселів за отриману продукцію і послуги до початку звітного періоду;

ВЕКС_Н(1) – сума отриманих непогашених векселів за отриману продукцію і послуги на кінець звітного періоду;

При фактичному розрахунку в часі платіжного календаря та касового плану по формулам (1.1)- (1.2) виникають «касові розриви», тобто графік надходження грошових коштів ГН(∆t) не відповідає графіку планових грошових витрат ГВИТР(∆t) підприємства за період (∆t). В цьому випадку, фінансовий менеджер підприємства планує запозичення короткострокових банківських кредитів, або корегування строків погашення кредиторської заборгованості за рахунок видачі векселів з відповідним строком погашення, який відповідає термінам надходження грошових потоків від погашення дебіторської заборгованості або отриманих векселів.

1.3 Особливості фінансового планування на торгівельних підприємствах

Методи фінансового планування на підприємстві розподіляються за наступними інструментальними напрямками [10]:

1. Програмно-цільовий метод, який ґрунтується на виборі реально поставленої мети функціонування підприємства і розробки для нього декількох варіантів взаємопов’язаних економічних і соціальних програм розвитку.

Планування здійснюється по логічній схемі: цілі-шляхи-способи- засоби.

Цей метод припускає різноманіття цілей: науково-технічних, організаційно-економічних, екологічних і ін..

При розробці планів всі ці цілі перехрещуються, знаходяться в певних взаємозв’язках і співвідношеннях. Тому необхідно зіставити програми, підготовлені з урахуванням різних цілей.

2. Розрахунково-конструктивний метод припускає визначення показників плану на основі розрахунків, заснованих на тій інформації що мається про взаємозв’язок об’єктів, що становлять планову систему.

Прикладом його вживання є розрахунок технологічних карт в виробництві, коли планові показники визначають виходячи з наявних матеріальних, трудових і інших ресурсів і технологій з урахуванням особливостей підприємства і минулого досвіду.

3. Нормативний метод припускає розрахунок планових показників виходячи з існуючих техніко-економічних норм і нормативів.

Норма – це науково обґрунтована величина економічного показника. При плануванні виробництва найважливіше значення мають норми витрат матеріальних ресурсів, норми витрат праці і заробітної платні, технологічні норми, визначені технологічними процесами.

Під нормативами розуміють регламентовані величини для розрахунку економічних показників. Такими нормативами є: величина податкових платежів, величина амортизаційних відрахувань. В більшості випадків нормативами регламентуються органи державної влади.

4. Балансовий метод припускає розрахунок планових показників на основі зіставлення прибуткової і витратної частини якого-небудь ресурсу.

В загальному вигляді плановий баланс виражається рівністю між сумою, що включає величину ресурсу на початок планового періоду і його приходом протягом цього періоду, і сумою , що включає витрати ресурсу за цей же час і його залишок на кінець періоду:

Початковий залишок+прихід=Витрата+Кінцевий залишок.

Маючи інформацію про будь-які 3-і складові балансу, можна обчислити будь-яку.

Використання методу балансових розрахунків для визначення майбутньої потреби у фінансових засобах ґрунтується на прогнозі надходження засобів і витрат по основних статтях балансу на визначену дату в перспективі.

5. Моделювання. Сутність цього методу полягає в створенні такого аналога планового процесу, в якому відображені всі найважливіші, з погляду дослідження, властивості даного процесу і опущені його другорядні риси.

Звичайно такі моделі є формалізованим описом досліджуваного економічного об’єкту у вигляді математичної залежності і відносин.

Методи економіко-математичного моделювання дозволяють кількісно виразити взаємозв'язок між фінансовими показниками й основними факторами, які їх визначають.

6. Методи економічного аналізу

Метод економічного аналізу використовується для визначення основних закономірностей, тенденцій у русі натуральних і вартісних показників, внутрішніх резервів підприємства.

7. Метод грошових потоків

Метод грошових потоків є універсальним при складанні фінансових планів і служить інструментом для прогнозування розмірів і термінів надходження необхідних фінансових ресурсів. Теорія прогнозу грошових потоків ґрунтується на чеканні надходження засобів на визначену дату і бюджетуванні усіх доходів і витрат. Цей метод дає набагато більше корисної інформації, ніж метод балансового кошторису.

8. Метод багатоваріантності розрахунків

Метод багатоваріантності розрахунків складається в розробці альтернативних варіантів планових розрахунків, для того щоб вибрати з них оптимальний, при цьому критерії вибору можуть бути різними. Наприклад, в одному варіанті може бути врахований триваючий спад виробництва, інфляція національної валюти, а в іншому - ріст процентних ставок і, як наслідок, уповільнення темпів росту світової економіки і зниження цін на продукцію.

Особливостями формування та оцінки основних показників довго- та середньострокових фінансових планів є :

- дисконтована економічна ефективність фінансових інвестицій в бізнес- план;

- динаміка показників фінансової стійкості, ліквідності, платоспроможності та рентабельності роботи підприємства на всіх етапах реалізації перспективного бізнес-плану.

Оцінка дисконтованої економічної ефективності фінансових інвестицій основана на різноцінності грошових потоків коштів в часі, що пояснюється такими причинами [37]:

- зниження купівельної спроможності й загальне підвищення цін;

- отримання процентного прибутку (якщо гривню віднести в банк);

- ризик (кредитор може не виконати свої боргові зобов’язання).

Так чи інакше відбувається зміна цінності національної валюти, тож у проектному аналізі це необхідно враховувати методом порівнювання різночасових грошей, так званим дисконтуванням [39].

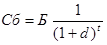

Майбутня цінність Бс сьогоднішніх грошей визначається за формулою:

(1.3) (1.3)

де С – сьогоднішня сума грошей, що інвестуються;

d – постійна норма дисконту, що дорівнює прийнятій для інвестора нормі прибутку на капітал;

t – тривалість розрахункового періоду (в роках);

Сьогоднішня цінність Сб майбутніх грошей визначається таким чином:

(1.4 ) (1.4 )

Перерахунок поточних і майбутніх сум в еквівалентній вартості шляхом дисконтування дозволяє визначити цінність проектів на основі поточних і майбутніх витрат і результатів. Підраховані за кожний рік життя проекту, вони дисконтуються, а потім підсумовуються з метою одержання загального показника цінності проекту, на основі якого роблять висновок щодо прийнятності проекту.

Критерії, що використовуються в аналізі інвестиційної діяльності, можна підрозділити на дві групи в залежності від того враховується чи ні часовий параметр: 1) засновані на дисконтованих оцінках; 2) засновані на облікових оцінках. До першої групи відносяться критерії:

- чистий приведений ефект (Net Present Value, NPV);

- індекс рентабельності інвестиції (Probability Index, PI);

- внутрішня норма прибутку (Internal Rate of Return, IRR);

- модифікована внутрішня норма прибутку (Modified Internal Rate of Return, MIRR);

- дисконтований строк окупності інвестиції (Discounted Payback Period, DPP).

До другої групи відносяться критерії:

- строк окупності інвестиції (Payback Period, PP);

- коефіцієнт ефективності інвестиції (Accounting Rate of Return, ARR).

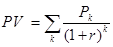

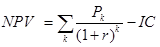

а) Метод розрахунку чистого приведеного ефекту(ЧДД)

Цей метод заснований на зіставленні величини вихідної інвестиції (IC) із загальною сумою дисконтованих чистих грошових надходжень, генерованих нею протягом прогнозованого періоду. Оскільки приплив коштів розподілений у часі, він дисконтується за допомогою коефіцієнта r, встановлюваного інвестором самостійно виходячи зі щорічного відсотка повернення, який він хоче чи може мати на інвестований їм капітал. Припустимо робиться прогноз про те, що інвестиція (IC) буде генерувати протягом n років річні доходи в розмірі Р1

, Р2

, …, Рn

. Загальна накопичена величина дисконтованих доходів (Present Value, PV) і чистий приведений ефект (Net Present Value, NPV= ЧДД –чистий дисконтований доход) відповідно розраховуються по формулах [26]:

(1.5) (1.5)

(1.6) (1.6)

Якщо NPV>0, то проект варто прийняти; якщо NPV<0, то проект варто відкинути; NPV=0, то проект ні прибутковий, ні збитковий. Дамо економічне трактування критерію NPV з позиції власників компанії, що по суті і визначає логіку критерію NPV:

- якщо NPV<0, то у випадку прийняття проекту цінність компанії зменшиться, тобто власники компанії понесуть збиток;

- якщо NPV=0, то у випадку прийняття проекту цінність компанії не зміниться, тобто добробут її власників залишиться на колишньому рівні;

- якщо NPV<0, то у випадку прийняття проекту цінність компанії, а отже, і добробут її власників збільшиться.

Проект із NPV=0 має додатковий аргумент у свою користь – у випадку реалізації проекту добробут власників компанії не зміниться, але в той же час обсяги виробництва зростуть, тобто компанія збільшиться в масштабах.

При прогнозуванні доходів по роках необхідно по можливості враховувати усі види надходжень як виробничого, так і невиробничого характеру, що можуть бути асоційовані з даним проектом.

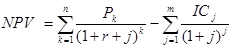

Якщо проект припускає не разову інвестицію, а послідовне інвестування фінансових ресурсів протягом m років, то формула для розрахунку NPV модифікується в такий спосіб (з врахуванням впливу інфляції як на дисконтовані потоки інвестиції, так і на сгенеровані потоки прибутку інвестиційного проекту):

(1.7) (1.7)

де j – прогнозований середній рівень інфляції.

При розрахунку NPV, як правило, використовується постійна ставка дисконтування, однак при деяких обставинах, наприклад, очікується зміна рівня дисконтних ставок, можуть використовуватися індивідуалізовані по роках коефіцієнти дисконтування. Якщо в ході імітаційних розрахунків приходиться застосовувати різні коефіцієнти дисконтування, то формула (1.7) не застосовується, і проект прийнятний при постійній дисконтній ставці може стати неприйнятним.

Показник NPV відбиває прогнозну оцінку зміни економічного потенціалу комерційної організації у випадку прийняття розглянутого проекту. Цей показник адитивен у просторово-тимчасовому аспекті, тобто NPV різних проектів можна підсумовувати. Це дуже важлива властивість, що виділяє цей критерій із всіх інших і що дозволяє використовувати його в якості основного при аналізі оптимальності інвестиційного портфеля.

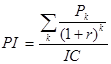

б) Метод розрахунку індексу рентабельності інвестиції(ІД,ІДД)

Цей метод є по суті наслідком попереднього. Індекс рентабельності (PI) = ІД(індекс доходності) розраховується по формулі [26]:

(1.8) (1.8)

Якщо PI>1, то проект варто прийняти; якщо PI<1, то проект варто відкинути; якщо PI=1, то проект є ні прибутковим, ні збитковим.

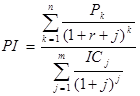

Якщо проект припускає не разову інвестицію, а послідовне інвестування фінансових ресурсів протягом m років, то формула для розрахунку PI модифікується в такий спосіб (з врахуванням впливу інфляції як на дисконтовані потоки інвестиції, так і на згенеровані потоки прибутку інвестиційного проекту):

(1.9) (1.9)

На відміну від чистого приведеного ефекту індекс рентабельності є відносним показником: він характеризує рівень доходів на одиницю витрат, тобто ефективність вкладень – чим більше значення цього показника, тим вище віддача кожної гривні, інвестованої в даний проект. Завдяки цьому критерію PI дуже зручний при виборі одного проекту з ряду альтернативних, що мають приблизно однакові значення NPV (зокрема, якщо два проекти мають однакові значення NPV, але різні обсяги необхідних інвестицій, те вигідніше той з них, що забезпечує велику ефективність вкладень), або при комплектуванні портфеля інвестицій з метою максимізації сумарного значення NPV.

в) Метод розрахунку внутрішньої норми прибутку інвестиції(ВНД)

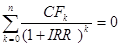

Під внутрішньою нормою прибутку інвестиції (IRR= ВНД) розуміють значення коефіцієнта дисконтування r, при якому NPV проекту дорівнює нулю:

IRR = r, при якому NPV = f( r ) = 0.

Іншими словами, якщо позначити IC=CF0

, то IRR знаходиться з рівняння [26]:

(1.10) (1.10)

Практичне застосування даного методу ускладнено, якщо в розпорядженні аналітика немає спеціалізованого фінансового калькулятора. У цьому випадку застосовується метод послідовних ітерацій з використанням табульованих значень дисконтованих множників. Для цього за допомогою таблиць вибираються два значення коефіцієнта дисконтування r1

<r2

таким чином, щоб в інтервалі (r1

, r2

) функція NPV=f(r ) змінювала своє значення з “+” на “-” чи з “-” на “+”. Далі застосовують формулу

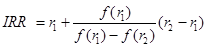

(1.11) (1.11)

де r1

- значення табульованого коефіцієнта дисконтування, при якому

f(r1

)>0 (f(r1

)<0)); r2

- значення табульованого коефіцієнта дисконтування, при якому f(r2

)<0 (f(r2

)>0)).

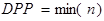

г) Метод визначення строку окупності інвестицій(СО, ДСО)

Цей метод, що є одним з найпростіших і широко використовуємих у світовій обліково-аналітичній практиці, не припускає тимчасової упорядкованості грошових надходжень [26]. Алгоритм розрахунку строку окупності (СО) залежить від рівномірності розподілу прогнозованих доходів від інвестиції. Якщо доход розподілений по роках рівномірно, то строк окупності розраховується розподілом одноразових витрат на величину річного доходу, обумовленого ними. При одержанні дробового числа воно округляється убік збільшення до найближчого цілого. Якщо прибуток розподілений нерівномірно, то строк окупності розраховується прямим підрахунком числа років, протягом яких інвестиція буде погашена кумулятивним доходом. Загальна формула розрахунку показника СО має вид:

, при якому , при якому  (1.12) (1.12)

Нерідко показник СО = РР розраховується більш точно, тобто розглядається і дробова частина року; при цьому робиться припущення, що грошові потоки розподілені рівномірно протягом кожного року.

Тоді формула (1.10) модифікується для розрахунків як :

(1.13) (1.13)

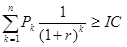

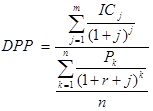

Деякі фахівці при розрахунку показника СО= РР рекомендують враховувати часовий аспект. У цьому випадку в розрахунок приймаються грошові потоки, дисконтовані по показнику WACC, а відповідна формула для розрахунку дисконтованого строку окупності (DPP) має вид:

, при якому , при якому  (1.14) (1.14)

Очевидно, що у випадку дисконтування строк окупності збільшується, тобто завжди DPP>PP. Іншими словами, проект прийнятний за критерієм СО може виявитися неприйнятним за критерієм DPP= ДСО.

Якщо проект припускає не разову інвестицію, а послідовне інвестування фінансових ресурсів протягом m років, то формула для розрахунку ДСО(DPP) модифікується в такий спосіб (з врахуванням впливу інфляції як на дисконтовані потоки інвестиції, так і на сгенеровані потоки прибутку інвестиційного проекту):

(1.15) (1.15)

Розрахунки динаміки показників фінансової стійкості, ліквідності, платоспроможності та рентабельності роботи підприємства на всіх етапах перспективного планування виконуються за алгоритмами, наведеними в табл. 1.2 – 1.5. [29] на основі прогнозних балансів та звітів про фінансові результати.

Таблиця 1.2

Алгоритми розрахунку показників рентабельності [29]

| № п/п |

Показник |

Умовн

поз-ня

|

Формула

для розрахунку

|

Джерела інформації з форм фінзвітності |

| ПОКАЗНИКИ РЕНТАБЕЛЬНОСТІ

|

| 1 |

Рентабельність активів за прибутком від

звичайної діяльності

|

Rзв |

Прибуток від звичайної діяльнос

ті / Валюта активів

|

Форма 2(190) / Форма1 (280) |

| 2 |

Рентабельність капіталу (активів) за чистим прибутком |

Rа |

Чистий Прибуток / Валюта активів |

Форма 2(220) / Форма1 (280) |

| 3 |

Рентабельність власного капіталу |

Rвк |

Чистий Прибуток / Власний капітал |

Форма 2(220) / Форма1 (380) |

| 4 |

Рентабельність виробничих фондів |

Rвф |

Чистий Прибуток / Виробничі фонди |

Форма 2(220) /Фор-ма1 (030+100+120) |

| 5 |

Рентабельність реалізо-ваної продукції за прибутком від реалізації |

Rq |

Прибуток від реалізації / Виручка |

Форма 2(050-070-080) /Форма 2 (035) |

| 6 |

Рентабельність реалізованої продукції за прибутком від операційної діяльності |

Rqоп |

Прибуток від операційної діяльності / Виручка |

Форма 2(100) /

Форма 2 (035)

|

| 7 |

Рентабельність реал. продукції за прибутком |

Rqч |

Чистий прибуток / Виручка |

Форма 2(220) /

Форма 2 (035)

|

| .8 |

Коефіцієнт стійкості економічного зростання |

Ксез |

Реінвестований прибуток / Власний капітал |

Форма 2(100 - 335)* Ф.2(220)/100 /Форма 1 (380) |

| 9 |

Коефіцієнт реінвестування |

Кр |

Реінвестований прибуток / Чистий прибуток |

Форма 2(100 - 335)* Ф.2(220)/100 /Форма 2 (220) |

| 10 |

Період окупності капіталу |

Тк |

Активи/Чистий прибуток |

Форма 1(280) /

Форма 2 (220)

|

| 11 |

Період окупності власного капіталу |

Твк |

Власний капітал / Чистий прибуток |

Форма 1(380) /

Форма 2 (220)

|

Таблиця 1.3

Алгоритми розрахунку показників ділової активності [29]

№ п/п

|

Показник

|

Умовне

позначення

|

Формула

для розрахунку

|

Джерела інформації з форм фін звітності |

| ПОКАЗНИКИ ДІЛОВОЇ АКТИВНОСТІ

|

| 1 |

Коефіцієнт трансформації |

Кт |

Чиста виручка від реалізації / Валюта активів |

Форма 2(035) /Форма1 (280) |

| 2 |

Фондовіддача |

Фоф |

Чиста виручка від реалізації / Основні виробничі фонди |

Форма 2(035) /Форма1 (030) |

| 3 |

Коефіцієнт оборотності обігових коштів (обороти) |

Ко |

Чиста виручка від реалізації / Обігові кошти |

Форма 2(035) /Форма1 (260+270) |

| 4 |

Період одного обороту обігових коштів (днів) |

Чо |

365/ Ко |

365 / Ко |

| 5 |

Коефіцієнт оборотності запасів ( обороти) |

Коз |

Собівартість реалізації / Середні запаси |

Форма 2(040) /Форма1 (100+120+130+140 +150) |

| 6 |

Період одного обороту запасів(днів) |

Чз |

365 / Коз |

365 / Коз |

| 7 |

Коефіцієнт оборотності дебіторської заборго-ваності(обороти) |

Кдз |

Чиста виручка від реалізації / Середня дебіторська заборгованість |

Форма 2(035) /Форма1 (050+170+180+190+200+210) |

| 8 |

Період погашення дебіторської заборгованості (днів) |

Чдз |

365 / Кдз |

365 / Кдз |

| 9 |

Коефіцієнт оборотності готової продукції |

Кгп |

Чиста виручка від реалізації / Готова продукція |

Форма 2(035) /Форма1 (130) |

| 10 |

Період погашення кредиторської заборгованості (днів) |

Чкз |

Середня кредиторська заборгованість *360/ Собівартість реалізації |

Форма 1(500+520+530 +550+580) /Форма 2 (040) |

| 11 |

Період фінансового циклу (днів) - період обороту коштів |

Чфц |

Чфц= Чоц - Чкз |

Чфц= Чоц – Чкз |

| 12 |

Коефіцієнт оборотності власного капіталу(оборотність) |

Квк |

Чиста виручка від реалізації / Власний капітал |

Форма 2(035) /Форма1 (380+430+630) |

Таблиця 1.4

Алгоритми розрахунку показників майнового стану [29]

| № п/п |

Показник |

Умовне

позначення

|

Формула

для розрахунку

|

Джерела інформації з форм фін звітності |

| ПОКАЗНИКИ МАЙНОВОГО СТАНУ

|

| 1. |

Частка оборотних виробничих фондів в обігових коштах |

Ч овф |

Оборотні виробничі фонди/ Оборотні активи |

Форма 1 (100+120+270) /Форма1 (260+270) |

| 2 |

Частка основних засобів в активах |

Ч оз |

Залишкова вартість основних засобів / Валюта активів |

Форма 1(030) / Форма1 (280) |

| 3 |

Коефіцієнт зносу основних засобів |

К зн |

Знос основних засобів/ Первісна вартість основних засобів |

Форма 1(032) / Форма1 (031) |

| 4 |

Коефіцієнт оновлення основних засобів |

К он |

Збільшення за звітний період первісної вар-тості основних засобів/ Первісну вартість основних засобів |

Форма 1((031к)-(031п)) / Форма1 (031п) |

| 5 |

Частка довгострокових фінансових інвестицій в активах |

Ч дф |

Довгострокові фінансові інвестиції / валюта активів |

Форма 1(040+045) /Форма1 (280) |

| 6 |

Частка оборотних виробничих активів |

Ч ова |

Оборотні виробничі фонди/ Валюта активів |

Форма 1(100+120+270) /Форма1 (280) |

| 7 |

Коефіцієнт мобільності активів |

К моб |

Мобільні активи / Немобільні активи |

Форма 1(260+270) /Форма1 (080) |

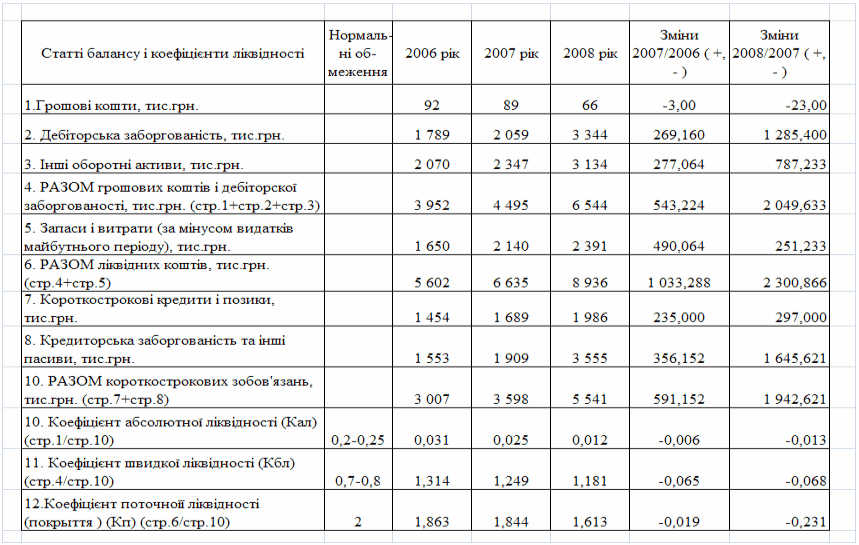

Платоспроможність підприємства – це здатність підприємства впевнено сплачувати всі свої боргові зобов’язання згідно з встановленими строками або відповідно до договірних умов [29]. Її можна вивчати за минулий період, на якусь певну (звітну) дату або як майбутню можливість розрахувати у необхідні терміни за існуючими короткостроковими зобов’язаннями.

Платоспроможність підприємства визначається системою показників ліквідності оборотних активів балансу. Знаменник в усіх наведених показників один і той самий – поточні пасиви, тобто термінові невідкладні зобов’язання.

Показники ліквідності характеризують здатність фірми виконувати свої поточні (короткострокові) зобов’язання за рахунок поточних активів.

Коефіцієнт загальної ліквідності (Кл.заг

.

) (коефіцієнт покриття) – це відношення поточних активів (Апот

) до поточних зобов’язань (Зпот

):

, (1.16) , (1.16)

де :  - поточні активи балансу (Форма 1 строка 260); - поточні активи балансу (Форма 1 строка 260);

- поточні зобов'язання балансу ( Форма 1 строка 620); - поточні зобов'язання балансу ( Форма 1 строка 620);

Цей результат співвідноситься з одиницею і показує, скільки грошових одиниць поточних активів припадає на одну грошову одиницю поточних зобов’язань.

При Кл.заг.

<2

вважається, що платоспроможність підприємства невисока існує певний фінансовий ризик. Співвідношення 2:1 вважається нормальним, але для деяких сфер бізнесу воно може коливатись від 1,2 до 2,5 [31].

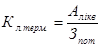

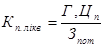

Коефіцієнт термінової ліквідності (Кл.терм

.

) – це відношення активів високої ліквідності (Алікв

) до поточних зобов’язань:

, (1.17) , (1.17)

де : Алікв

- активи високої ліквідності = поточні активи – запаси;

Коефіцієнт абсолютної ліквідності (Кл. абс

.

) характеризується відношенням грошових засобів та коротк. цінних паперів (Г,Цп

) до поточних зобов’язань:

, (1.18 ) , (1.18 )

де : Г,Цп

–

грошові засоби та короткострокові цінні папери ;

Значення цього коефіцієнта є достатнім, якщо він перевищує 0,2 – 0,25 [31].

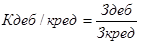

Співвідношення короткострокової дебіторської та кредиторської заборгованостей – показує наскількі термінові надходження від боржників до підприємства відповідають терміновим вимогам кредиторів до підприємства:

, (1.19) , (1.19)

де : Здеб

– короткострокова дебіторська заборгованість;

Зкред

– короткострокова кредиторська заборгованість;

Значення цього коефіцієнту є сприятливими , якщо він перевищує 1,25 [31].

Однією з найважливіших характеристик фінансового стану підприємства є фінансова стійкість. Фінансова стійкість характеризує ступінь фінансової незалежності підприємства щодо володіння своїм майном і його використання.

В табл. 1.7 наведені алгоритми розрахунків показників фінансової стійкості підприємства з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності” [6], [7]:

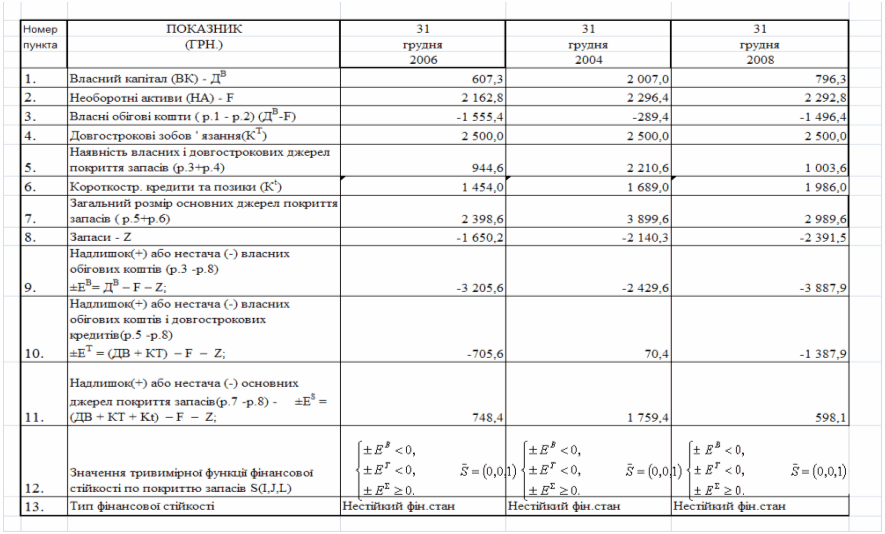

Для оперативного розрахунку абсолютних показників фінансової стійкості (коефіцієнту покриття запасів оборотними коштами) вартість запасів (З) порівнюється з послідовно поширюваним переліком таких джерел фінансування [29]:

- власні оборотні кошти (НВОК

);

- власні оборотні кошти і довгострокові кредити та позики (НВОК

+ Дп

);

- власні оборотні кошти, довго- та короткострокові кредити і позики

(НВОК

+ Дп + ДФЗ

).

Відповідно до забезпеченості запасів згаданими варіантами фінансування можливі чотири типи фінансової стійкості :

1. Абсолютна стійкість - для забезпечення запасів (З) достатньо власних оборотних коштів; платоспроможність підприємства гарантована: З < НВОК

2. Нормальна стійкість – для забезпечення запасів крім власних оборотних коштів залучаються довгострокові кредити та позики; платоспроможність гарантована:

З < НВОК

+Дп

3. Нестійкий фінансовий стан – для забезпечення запасів крім влас-них оборотних коштів та довгострокових кредитів і позик залучаються коротко-строкові кредити та позики; платоспроможність порушена, але є можливість її відновити:

З < НВОК

+ Дп + ДФЗ

4. Кризовий фінансовий стан – для забезпечення запасів не вистачає “нормальних” джерел фінансування; підприємству загрожує банкрутство:

З > НВОК

+ Дп + ДФЗ

Забезпеченість запасів джерелами формування є сутністю фінансової стійкості, її зовнішнім проявом, а наслідком є платоспроможність (ліквідність).

Таблиця 1.5

Алгоритми розрахунку показників фінансової стійкості [29]

| Показник |

Умов.

позн.

|

Формула

для розрахунку

|

Джерела інформації з форм фінзвітності |

| ПОКАЗНИКИ ФІНАНСОВОЇ СТІЙКОСТІ |

| 1 |

Власні обігові кошти

(робочий, функціонуючий капітал)

|

Рк |

Оборотні активи – короткострокові

зобов ' язання

|

Форма 1(260+270-620-630) |

| 2 |

Коефіцієнт забезпечення оборотних активів власними коштами |

Кзвк |

Власні обігові кошти / оборотні кошти |

Форма 1(380+430-080) /Форма1 (260+270) |

| 3 |

Маневреність робочого капіталу |

Мрк |

Запаси / Робочий капітал |

Форма 1(100+120 +130+140+150) /Форма1 (260+270-620-630) |

| 4 |

Маневреність власних обігових коштів |

Мвок |

Грошові Кошти / Власні обігові кошти |

Форма 1(230+240) /Форма1 (380+430-080) |

| 5 |

Коефіцієнт забезпечення власними обіговими коштами запасів |

Кзап |

Власні обігові кошти / Запаси |

Форма 1(380+430-080) /Форма1 (100+120 +130+140+150) |

| 6 |

Коефіцієнт покриття запасів |

Кпз |

"Нормальні" джерела покриття запасів / Запаси |

Форма 1(380+430 +480-080+500+520+530+540) /Форма1 (100+120 +130+140+150) |

| 7 |

Коефіцієнт фінансової незалежності

(автономії)

|

Кавт |

Власний капітал / Валюта Пасивів балансу |

Форма 1(380+430+630) /Форма1 (640) |

| 8 |

Коефіцієнт маневреності власного капіталу |

Км |

Власні обігові кошти / Власний капітал |

Форма 1(380+430+630-080) /Форма1 (380+430+630) |

| 9 |

Коефіцієнт концентрації позикового капіталу |

Кпк |

Позиковий капітал/Валюта пасивів |

Форма 1(480+620) /Форма1 (640) |

| 10 |

Коефіцієнт фінансової стабільності (коефіцієнт фінансування) |

Кфс |

Власні кошти / позикові кошти |

Форма 1(380+430+630) /Форма1 (480+620) |

| 12 |

Коефіцієнт фінансової стійкості |

Кфст |

Власний капітал + довгострокові зобов ' язання / Валюта пасивів |

Форма 1(380+430+480+630) /Форма1 (640) |

1.4 Напрямки контролю та моніторингу фінансово-господарської діяльності

Фінансовий контроль як економічний процес включає такі елементи [8]:

· суб’єкт контролю ;

· об’єкт контролю ;

· предмет контролю ;

· принципи контролю ;

· методи контролю ;

· техніку контролю ;

· власне сам процес контролю ;

· прийняття рішень за результатами контролю .

Фінансовий контроль на підприємстві здійснюється з використанням інструментів оперативного фінансового планування.

Оперативне фінансове планування необхідне підприємству з метою контролю за фактичним надходженням грошових коштів на поточний рахунок та витрачанням коштів у процесі господарської діяльності, виконання поточного фінансового плану. Це пов’язано з тим, що фінансове забезпечення підприємницької та інвестиційної діяльності відбувається за рахунок власних та залучених коштів, що потребує повсякденного ефективного контролю за формуванням і використанням фінансових ресурсів.

Річний фінансовий план (план доходів та витрат грошових коштів) характеризує обсяг фінансових ресурсів, необхідних для фінансово-господарської діяльності. Він є орієнтиром для фінансової роботи підприємств у плановому році.

Виконання фінансового плану здійснюється безпосередньо в процесі фінансово-господарської діяльності, забезпечуючи стабільну платоспроможність підприємства через оперативне фінансове планування. З цією метою доцільно складати баланс грошових надходжень — оперативний фінансовий план (див. табл. В.1 Додатку В).

Баланс надходжень коштів показує, коли в підприємства виникають тимчасово вільні кошти, а коли воно має додаткову потребу в них. Це дає фінансовому менеджеру можливість тимчасово вільні фінансові кошти вкласти на депозитні рахунки комерційних банків або інвестувати в цінні папери для одержання доходів, а в періоди, коли виникає додаткова потреба, — забезпечити залучення коштів.

Оперативне фінансове планування

полягає в складанні та виконанні платіжного календаря. Його складають на квартал із розбивкою по місяцях або на місяць із розбивкою по декадах. У платіжному календарі відображається весь грошовий оборот підприємства, основна частина якого проходить через поточний, валютний, позиковий та інші рахунки підприємства в банку. У платіжному календарі відбито рух грошових коштів відповідно до їх надходження та використання (див. табл. В.2 Додатку В).

У платіжному календарі фіксуються всі види грошових платежів та надходжень підприємств незалежно від їх джерел та напрямків використання, тобто показаний увесь грошовий оборот за певний проміжок планового періоду.

Платіжний календар дає можливість фінансовим службам підприємства забезпечити оперативне фінансування, виконання розрахункових та платіжних зобов’язань, фіксувати поточні зміни платоспроможності підприємства. Він уможливлює спостереження за станом оборотних коштів та вказує на необхідність використання позикових та залучених коштів у плановому періоді.

Складення платіжного календаря дає змогу виявити недостатність коштів, з’ясувати причини такого становища, визначити відповідні заходи для запобігання фінансовим ускладненням.

Важливе місце в оперативній фінансовій роботі підприємства займає своєчасне погашення кредиторської, а також своєчасне стягнення дебіторської заборгованості.

На підприємстві має бути організований повсякденний оперативний контроль за платежами та надходженням матеріальних цінностей, виконанням фінансових зобов’язань перед бюджетом, позабюджетними фондами, банками. Необхідно періодично перевіряти дебіторську заборгованість за даними бухгалтерського обліку та звітності, інвентаризації.

Дебіторська заборгованість, утворена в межах узгодженого сторонами строку оплати, є нормальним явищем у фінансово-господарській діяльності. Дебіторська заборгованість, яка перевищує погоджені строки платежів, знижує платоспроможність підприємств. Саме тому необхідно ретельно аналізувати стан заборгованості кожного суб’єкта господарювання за такими статтями: розрахунки з покупцями, з підзвітними особами, з іншими дебіторами; векселі одержані; аванси видані; бюджетні платежі, платежі із соціального страхування, з оплати праці. При цьому слід ураховувати реальні умови, а тому доцільно розглянути:

- який відсоток неповернення дебіторської заборгованості припадає на одного або кількох головних боржників;

- імовірність погашення дебіторської заборгованості, строки її виникнення, а також питому вагу простроченої заборгованості;

- питому вагу векселів у загальному обсязі дебіторської заборгованості.

Кредиторська заборгованість у складі залучених коштів займає суттєве місце. Якщо кредиторська заборгованість підприємства виникає в процесі господарських зв’язків з іншими господарськими суб’єктами в межах нормального документообігу та встановлених форм розрахунків, то вона не суперечить чинному законодавству і не може справити негативний вплив на фінансовий стан інших суб’єктів господарювання. Якщо ж кредиторська заборгованість виникла внаслідок порушення правил розрахунків та кредитування, то вона призводить до фінансових ускладнень в інших підприємств.

Прострочені постачальникам платежі найчастіше виникають тоді, коли на підприємстві не налагоджено чіткої фінансової роботи: оборотні кошти заморожені в дебіторській заборгованості або в наднормативних, непрокредитованих банком товарно-матеріальних цінностях; розмір власних оборотних коштів недостатній та не покриває необхідної мінімальної потреби підприємства в них для забезпечення поточної діяльності.

Платіжний календар конкретизує поточний фінансовий план, уточнює його показники, дає змогу використати наявні резерви для підвищення ефективності використання фінансових ресурсів підприємства, дає точніше уявлення про стан платежів та розрахунків у періоді, що аналізується.

З допомогою платіжного календаря постійно контролюється платоспроможність підприємства.

Отже, постійний оперативний контроль, який здійснюється з допомогою платіжного календаря, є надзвичайно важливим засобом виконання поточного фінансового плану — плану доходів і витрат підприємства.

РОЗДІЛ 2

АНАЛІЗ СТАНУ ФІНАНСОВОГО ПЛАНУВАННЯ НА ТОРГІВЕЛЬНОМУ ПІДПРИЄМСТВІ ЗАТ «ДНІПРОПЕТРОВСЬКА ХОЛДІНГОВА КОМПАНІЯ»

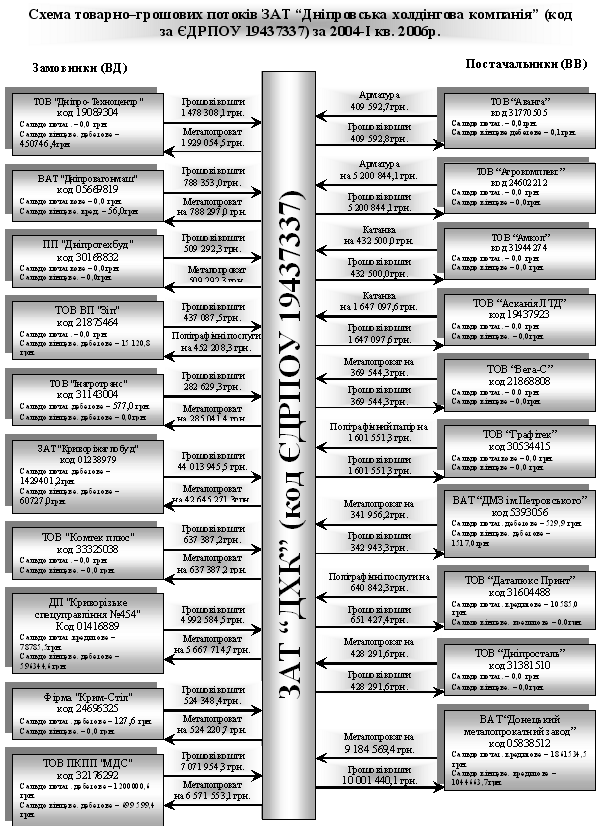

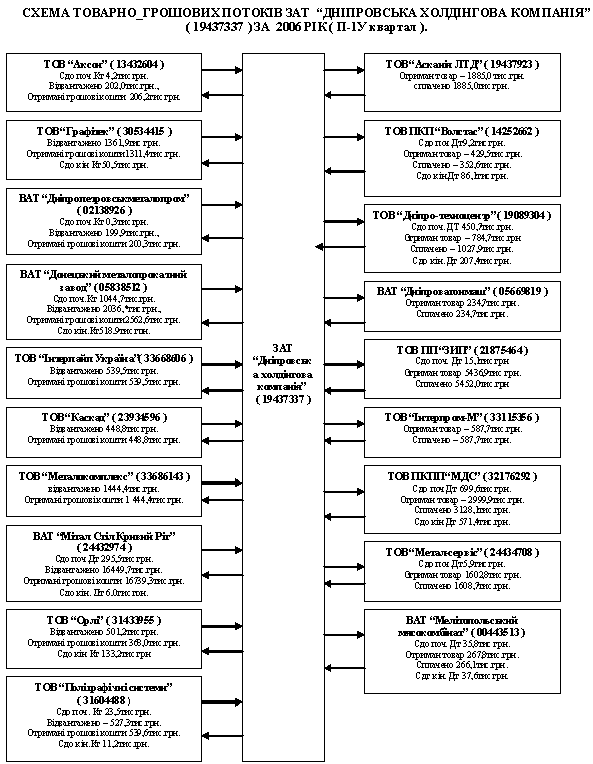

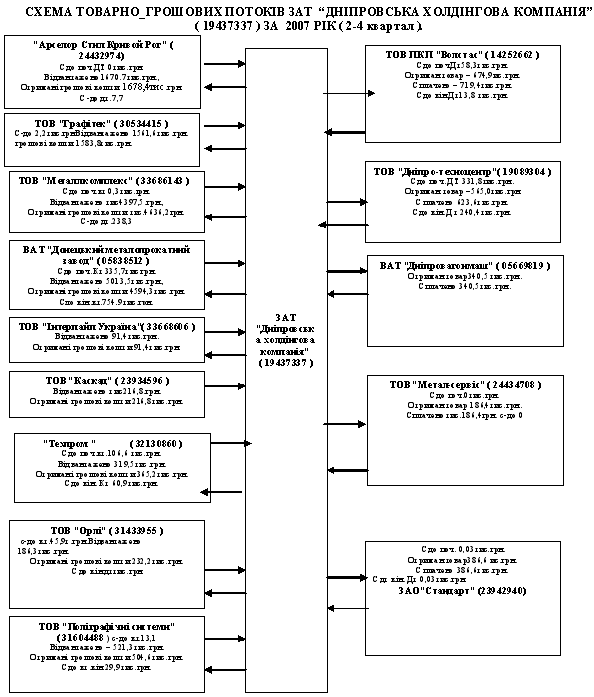

2.1 Загальна характеристика торгівельного бізнесу підприємства в 2006 -2008 роках

Закрите акціонерне товариство “Дніпровська холдінгова компанія” (далі ЗАТ “Дніпровська холдінгова компанія”) перереєстровано рішенням Виконавчого комітету Дніпропетровської міської ради м.Дніпропетровська 07.05.2004р., номер запису про включення відомостей про юридичну особу до ЄДР 12241200000019304.

Ідентифікаційний код платника податків за ЄДРПОУ: 19437337.

Юридична адреса: м.Дніпропетровськ, вул. Набережна Перемоги, б.58-А. Фактичне місцезнаходження: м.Дніпропетровськ, вул. Набережна Перемоги, б.58-А. Будівля офісу ЗАТ “Дніпровська холдінгова компанія” є власністю підприємства, договір купівлі-продажу №008/004ІІ від 06.12.2000р. Землю під будівлею підприємство орендує по договору №803709 серія АЕЕ від 09.11.2001р. з Виконкомом районної Ради народних депутатів м.Дніпропетровська.

Статутний фонд на момент створення суб’єкта господарювання відповідно до установчих документів склав 25000,0 грн. Засновником суб’єкта господарювання відповідно до установчих документів є фізична особа Дюмін Володимир Андрійович (ІПН 2430502498, м.Дніпропетровськ, пр. К.Маркса, б.46, кв.39).

Станом на 01.01.2006р. загальна чисельність працюючих складала 56 осіб, середня заробітна плата складала 633,64 грн./ міс.

Станом на 31.12.2008р. загальна чисельність працюючих складала 44 осіб, середня заробітна плата складала 1 365,97 грн./міс.

Таблиця 2.1

Статутні види діяльності ЗАТ “Дніпровська холдінгова компанія”

Статис-тичні коди по видах діяльності

(КВЕД)

|

Види діяльності |

Чинним законодавством не передбачено отримання ліцензій |

| 51.52.2 |

Оптова торгівля необробленими чорними і кольоровими металами |

- |

| 50.30.1 |

Оптова торгівля автотоварами |

- |

| 22.22.0 |

Поліграфічна діяльність, не віднесена до інших угруповань |

- |

| 51.70.0 |

Інші види оптової торгівлі |

- |

| 51.19.0 |

Посередництво в торгівлі різними товарами |

- |

| 52.12.0 |

Роздрібна торгівля в неспеціалізованих магазинах без переваги продовольчого асортименту |

- |

Фактично у періоді, що аналізувався, підприємство здійснювало оптову торгівлю запасними частинами, металопродукцією, виробництво поліграфічної продукції.

Підприємство має власні виробничі потужності.Для здійснення підприємницької діяльності підприємство володіє будинком за адресою м.Дніпропетровськ, вул. Набережна Перемоги, б.58-А.

Будинок належить на підставі Реєстраційного посвідчення на об’єкт нерухомості від 18.01.2001р. згідно з яким будинок побуту “Дніпро”, що розташований за адресою м. Дніпропетровськ, вул. Набережна Перемоги, б.58-А, зареєстровано за ЗАТ “Дніпровська холдінгова компанія” на підставі договору купівлі-продажу від 06.12.2000р. та записано в реєстрову книгу №50 ЮН за реєстровим №2413-123. Загальна площа будинку S = 1503,2 м2

. Будинок придбано у КП “Дніпропетровська фірма “ФІТ” (код за ЄДРПОУ 03053221) за 200400,0 грн. (з ПДВ).

Договір оренди земельної ділянки від 09.11.2001р. №803709 серія АЕЕ укладений з Виконавчим комітетом Дніпропетровської міської ради, згідно з яким ЗАТ “Дніпровська холдінгова компанія” приймає у строкове платне володіння і користування на умовах оренди земельну ділянку S = 0,1461 га, що знаходиться за адресою м. Дніпропетровськ, вул. Набережна Перемоги, б.58-А, для розміщення будинку побуту “Дніпро”, яка зареєстрована в Державному земельному кадастрі м. Дніпропетровська за кодом 69119002. Підставою для надання земельної ділянки в оренду є рішення Виконкому міської Ради від 03.09.2001р. №2031. Грошова оцінка земельної ділянки згідно з довідкою про грошову оцінку земельної ділянки від 18.10.2001р. – 1`614`138,03 грн. Сума орендної плати за користування земельною ділянкою на термін дії договору – 48`424,14грн.

У зв’язку з відсутністю власних складських приміщень підприємство здійснювало придбання від окремих постачальників послуг:

- послуги схову товару – договір з ТОВ “Промбаза” (код за ЄДРПОУ 32515216) від 01.07.2004р. №0107 за адресою: м. Дніпропетровськ, ж/м “Придніпровськ”, вул. Гаванська, 4. Орендна плата складається із розрахунку – 6,0грн. за 1 т. продукції на місяць.

- послуги схову товару – договір з ТОВ “Елеваторагрокомплект” (код за ЄДРПОУ 30888644) від 01.01.2006р. №5. Орендна плата складається із розрахунку – 4,0грн. за 1 т. продукції на місяць.

- послуги аудиторської фірми – договір з ТОВ “Аудиторська фірма Аудит-Компа” (код за ЄДРПОУ 24236859) від 06.09.2004р. №72-а.

Перевезення вантажів здійснювалось згідно договорів:

- з ПП “Гледіс” (код 31850700) – договір від 10.08.04р. на перевезення вантажів;

- з “Дніпропетровською дирекцією залізничних перевезень” (код 26139824) – договір від 29.07.2004р. № ПР.ДН-1/04-7841490/НЮ на здійснення перевезень вантажів залізничним транспортом;

- з ТОВ “Техінсервіс” (код 32713940) – договір від 23.09.2004р. № 2319 на перевезення вантажів;

- з ТОВ “Валентин” (31825082) – договір від 27.09.2004р. № 5-Т-04 на міжнародні перевезення вантажів;

- з ПП Топоров О.А. (код 2695715333) – договір від 16.10.2004р. на перевезення вантажів;

- з ТОВ “Ось” (код 19436875) – договір від 01.11.2004р. №013 на надання ж/д послуг;

Таблиця 2.2

Основні показники діяльності ЗАТ «“Дніпровська холдінгова компанія” (код за ЄДРПОУ 19437337) за 2006 -2008 роки

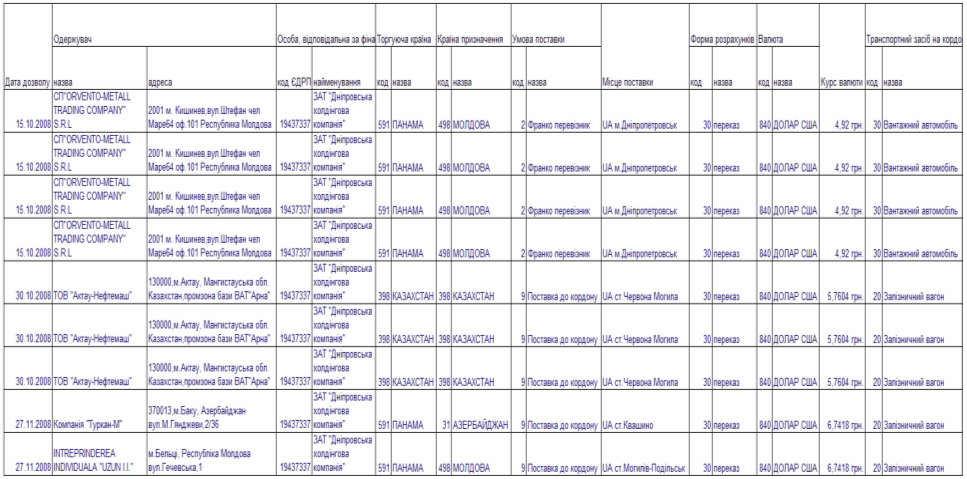

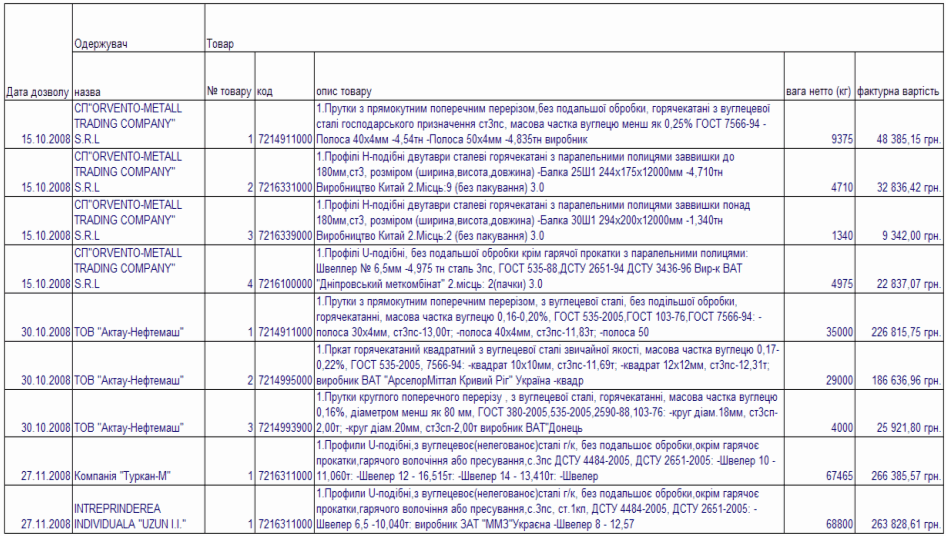

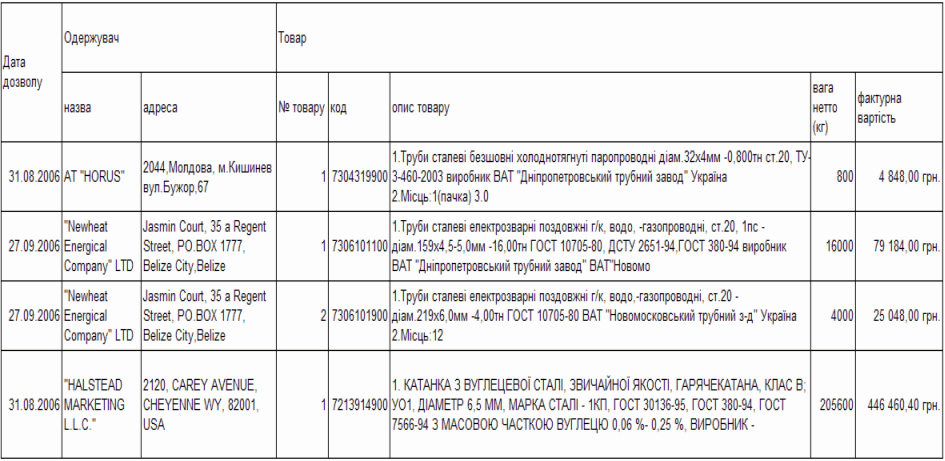

В табл. 2.3 -2.5 наведені основні показники експортних контрактів ЗАТ “Дніпровська холдінгова компанія” за 2006 - 2008 роки. Як показує аналіз даних, наведених в табл.2.3 – 2.5, обсяг експортних операцій підприємства не перевищує 2,5% від загального валового доходу, тобто незначно впливає на загальні результати діяльності.

В табл.2.6 наведені результати аналізу сплати податків ЗАТ “Дніпровська холдінгова компанія” за 2006 - 2008 роки. Аналіз даних, наведених в табл.2.6 показує, що податкова навантаженість на валовий дохід не перевищує 0,4%, тобто значно менше ніж при 6% по єдиному податку приватних підприємців.

Таблиця 2.3

Основні показники експортних контрактів ЗАТ «“Дніпровська холдінгова компанія” за 2008 рік

Продовження табл.2.3

Таблиця 2.4

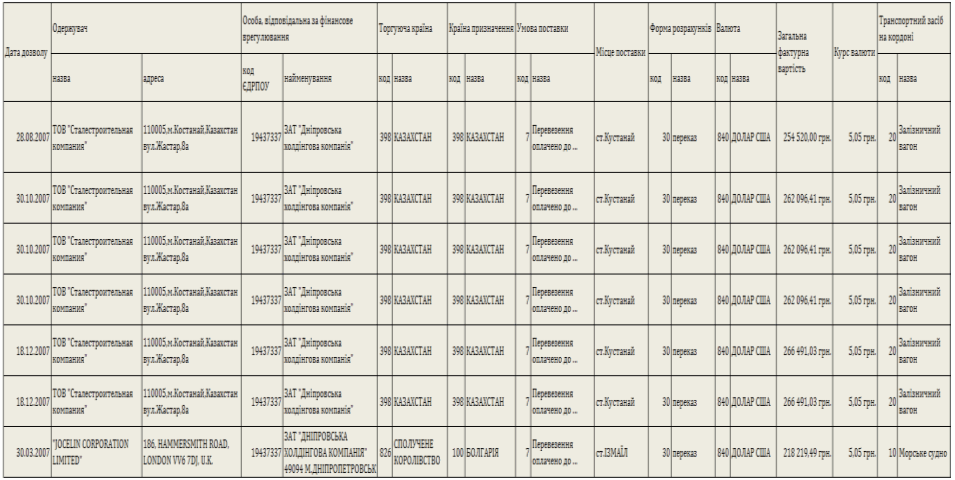

Основні показники експортних контрактів ЗАТ «“Дніпровська холдінгова компанія” за 2007 рік

Продовження табл.2.4

Таблиця 2.5

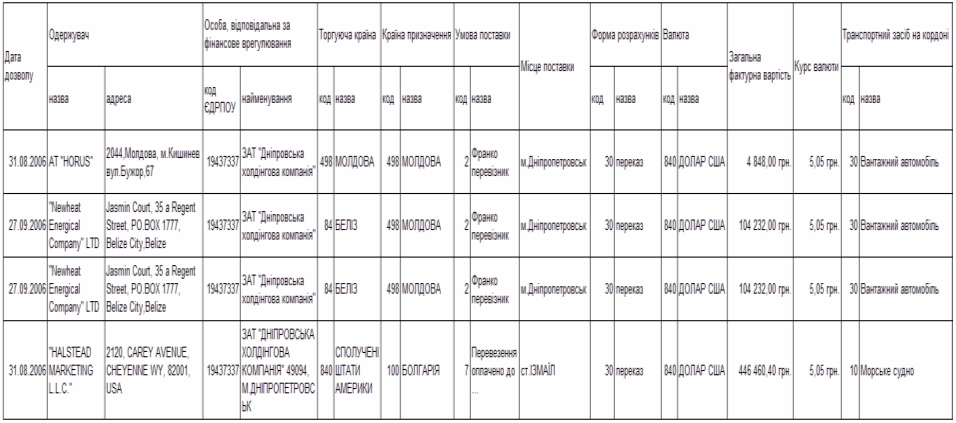

Основні показники експортних контрактів ЗАТ «“Дніпровська холдінгова компанія” за 2006 рік

Продовження табл.2.5

Таблиця 2.6

Аналіз обсягів податків, сплачених ЗАТ “Дніпровська холдінгова компанія” за 2006 - 2008 роки

2.2 Економічна діагностика фінансового стану підприємства за результатами діяльності в 2006 -2008 роках

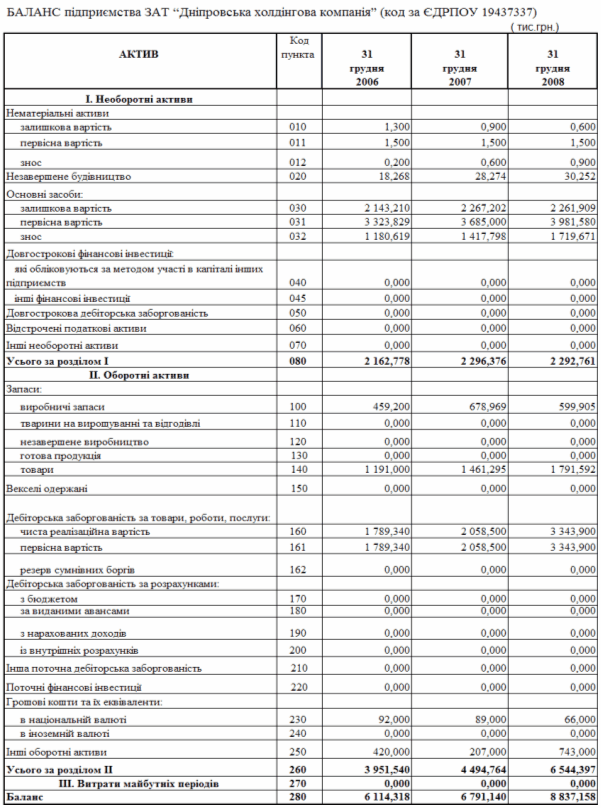

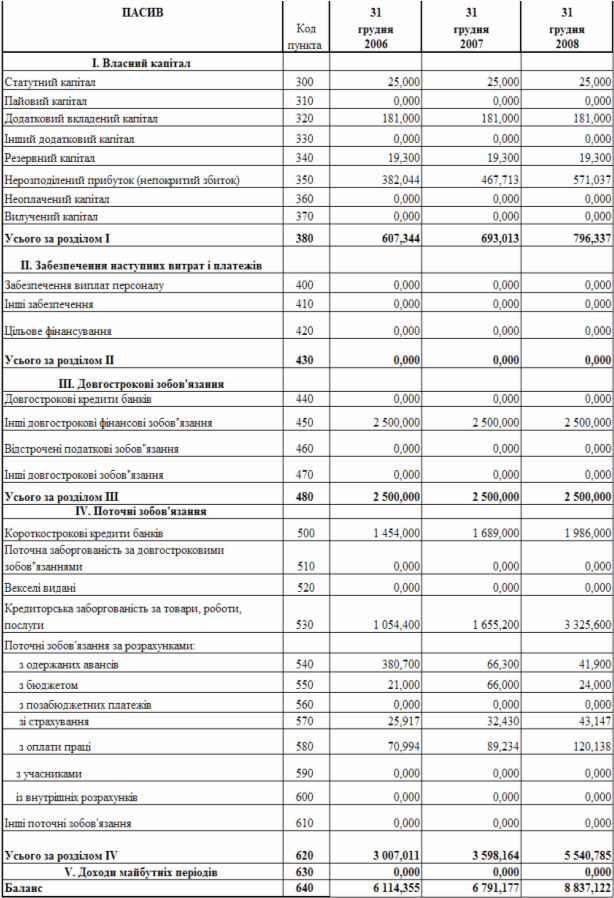

Аналіз фінансово-економічного стану підприємства проводиться на основі його фінансових звітів [8],[9]:

Форма №1 “Баланс” – звіт про фінансовий стан, що відображає активи, зобов'язання і капітал підприємства на встановлену дату .

Форма №2 “Звіт про фінансові результати”, що містить дані про доходи, витрати і фінансові результати діяльності підприємства за звітний і попередній періоди .

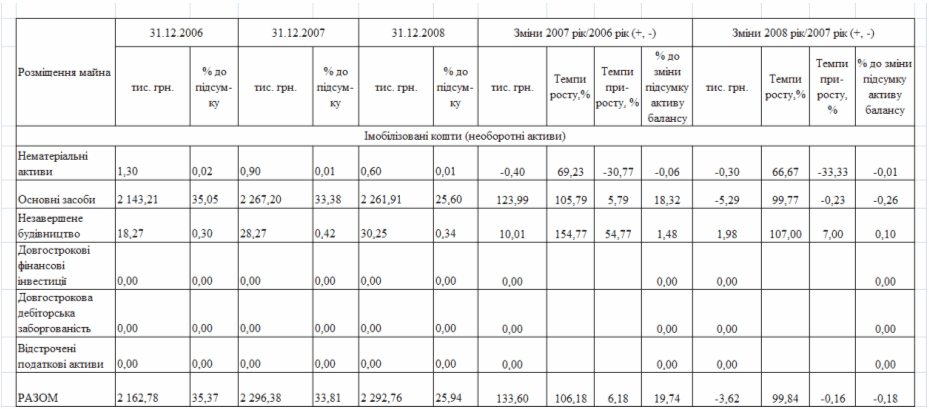

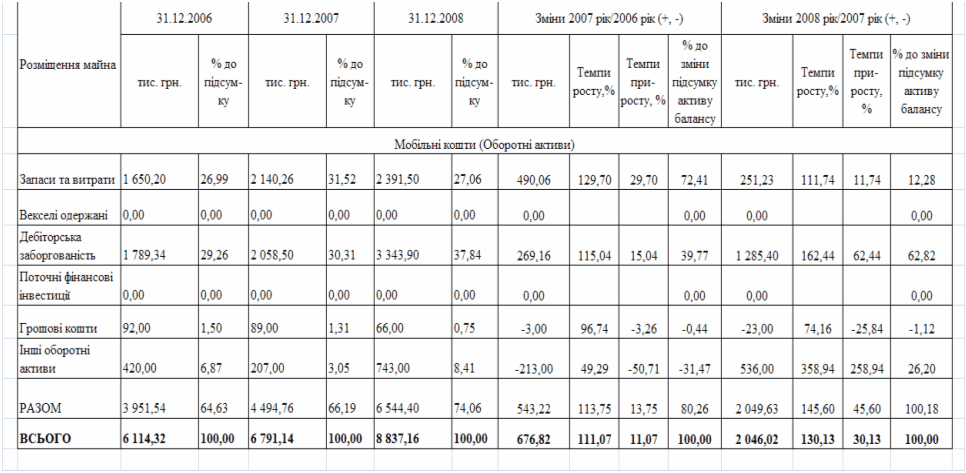

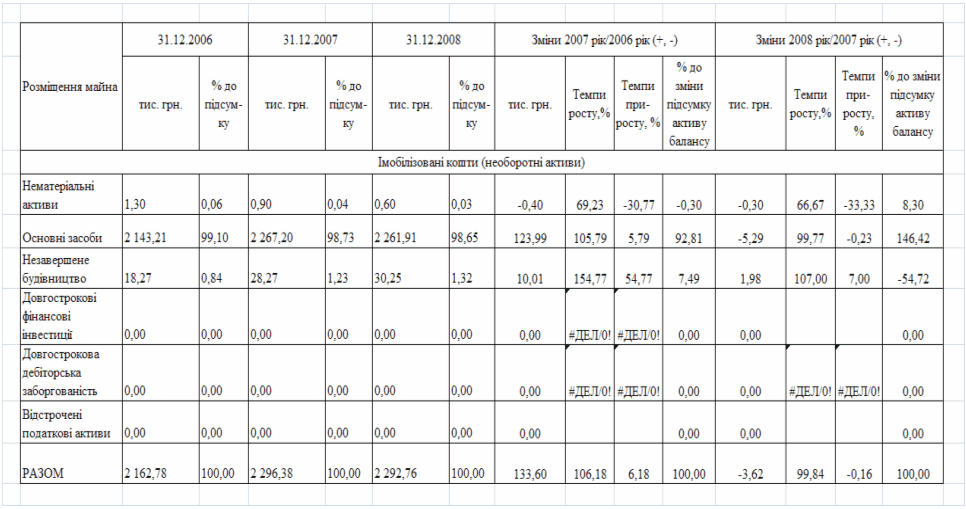

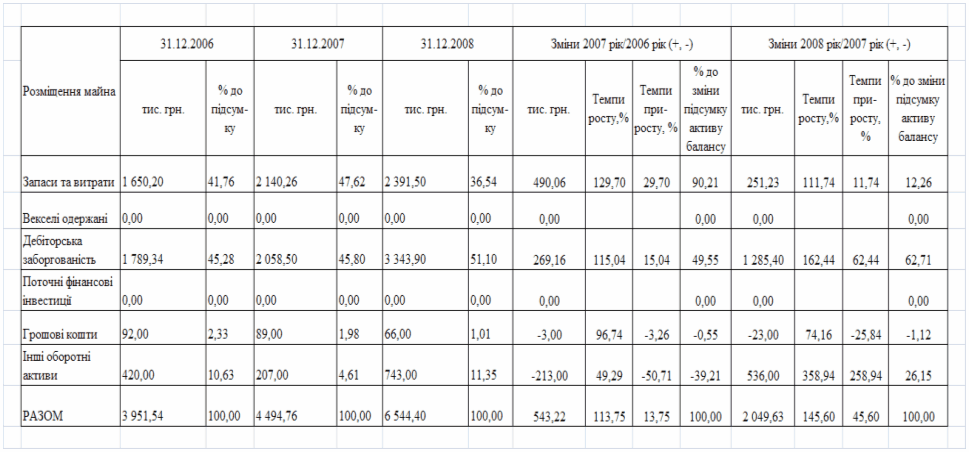

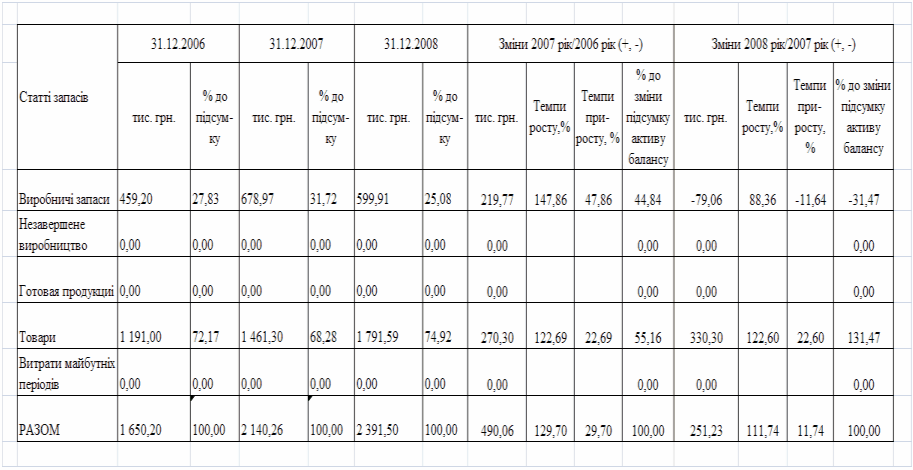

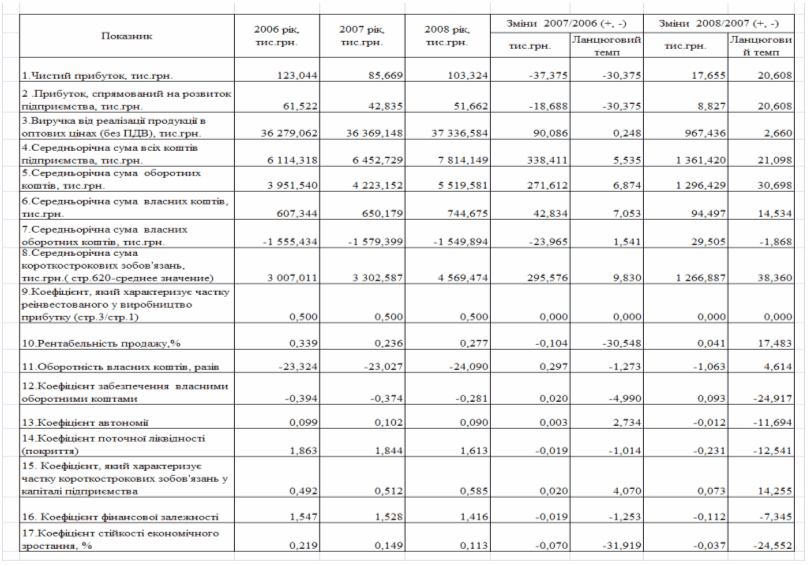

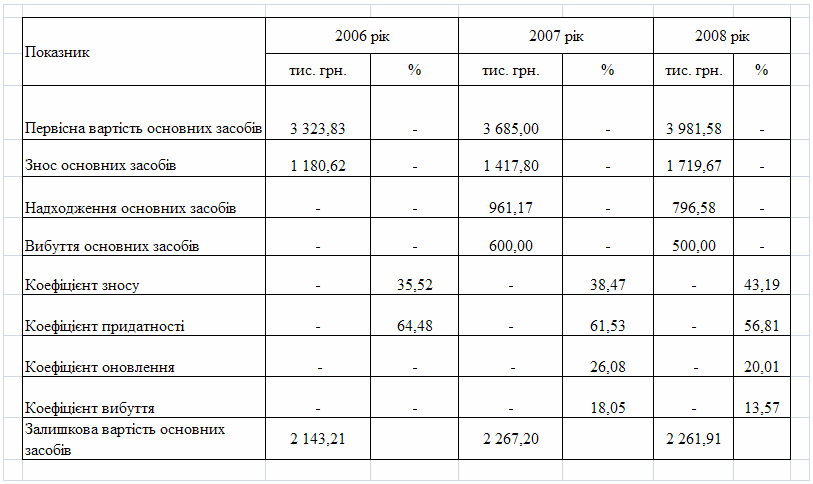

У табл.Ж.1 –Ж.17 Додатку Ж представлені результати вертикального і горизонтального аналізу балансів філії підприємства “ДНІПРОВСЬКА ХОЛДІНГОВА КОМПАНІЯ” , що дозволяють аналізувати як динаміку зміни сум статей балансу підприємства протягом року по кварталах, так і досліджувати зміну внутрішньої структури статей балансу [75].

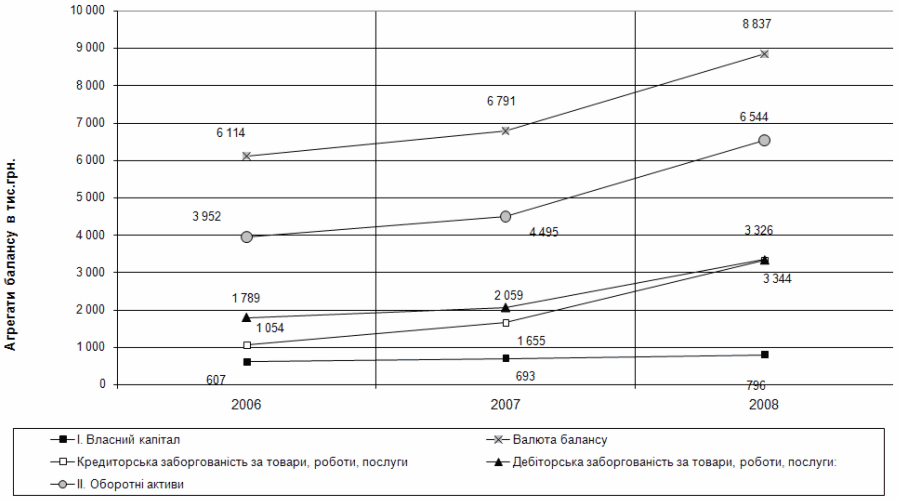

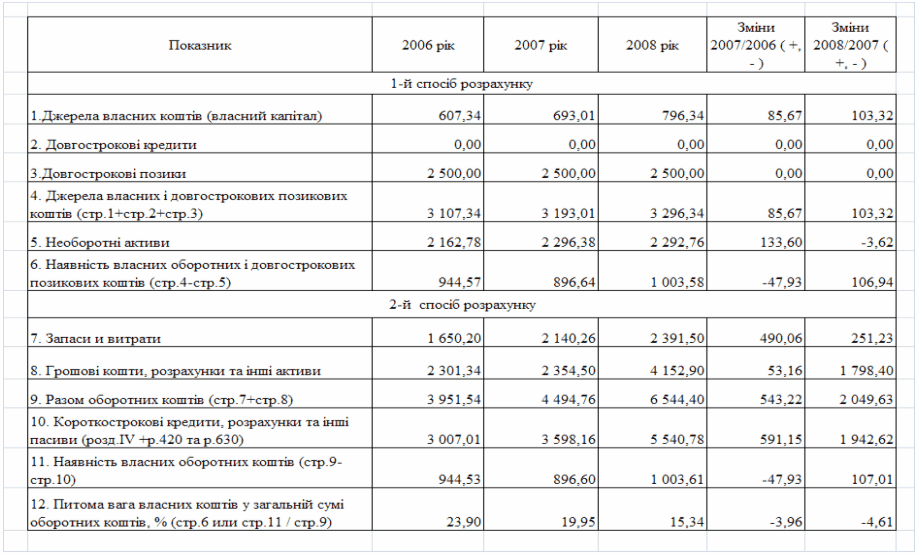

Основні результати проведеного ретроспективного аналізу динаміки активів і пасивів балансу підприємства у вертикальному і горизонтально-хронологічному розрізах , дозволяють констатувати наступне :

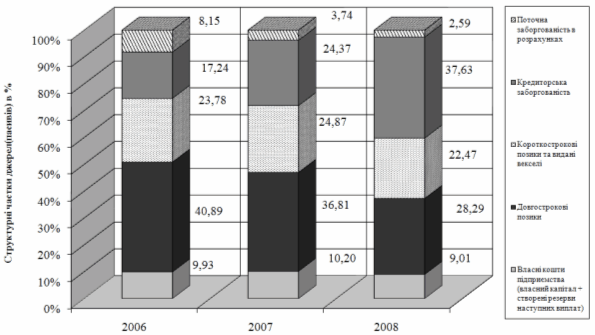

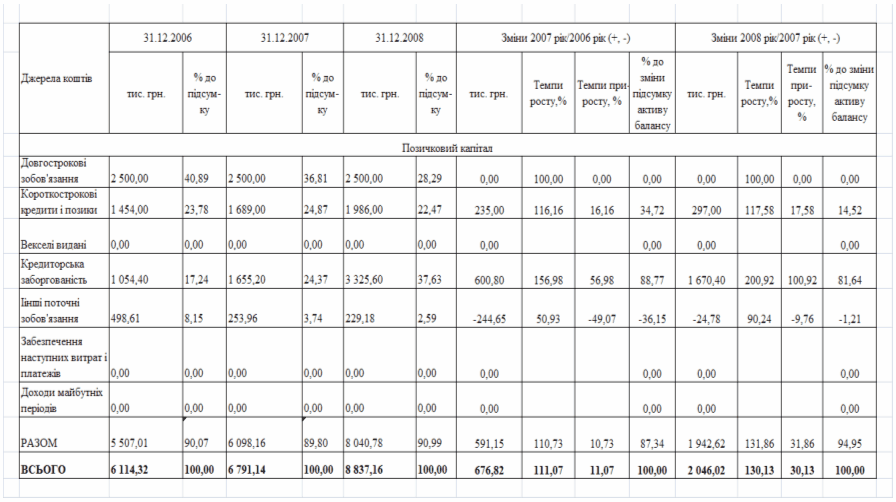

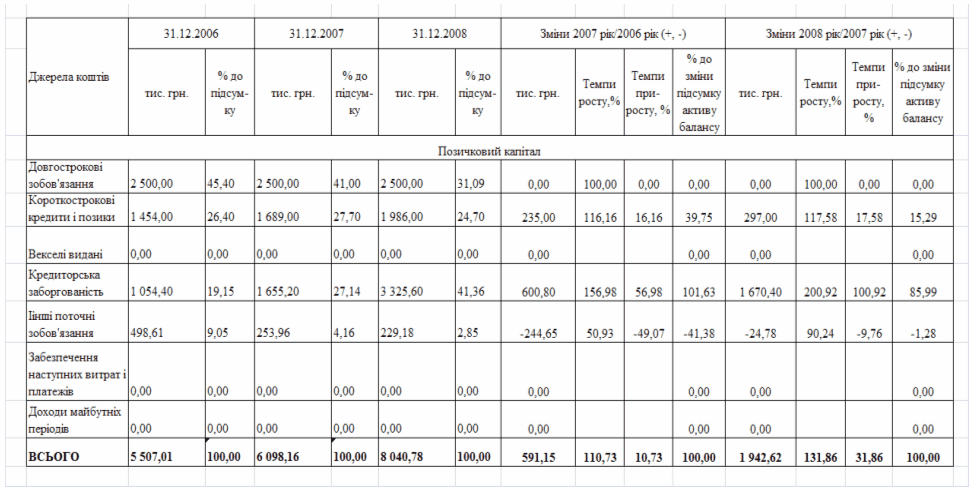

1. За звітний період (2006-2008 рік) у структурі пасивів балансу (джерел) виникли наступні зміни:

- при загальному зростанні валюти балансу з 6,11 млн.грн. до 8,84 млн.грн. ( на 11,07% у 2007 році та на 30,13% у 2008 році), власний капітал зріс з рівня 0,61 млн.грн. до 0,8 млн.грн. ( на 14,1% у 2007 році та на 14,91% у 2008 році);

- питома вага власного капіталу в валюті пасивів балансу з рівня 9,93% у 2006 році зросла до рівня 10,2% у 2007 році та знизилась до рівня 9,01% у 2008 році;

- питома вага довгострокових залучених кредитних ресурси в валюті пасивів балансу з рівня 40,9% у 2006 році знизилась до рівня 36,8% у 2007 році та додатково знизилась до рівня 28,3% у 2008 році;

- питома вага короткострокових залучених кредитних ресурси в валюті пасивів балансу з рівня 23,8% у 2006 році зросла до рівня 24,9% у 2007 році та знизилась до рівня 22,5% у 2008 році;

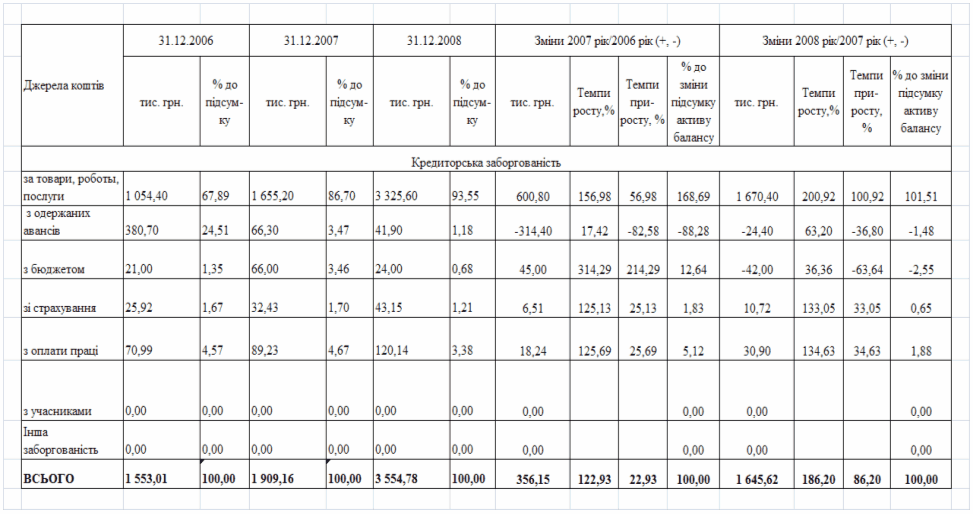

- питома вага кредиторської заборгованості в валюті пасивів балансу

з рівня 17,2% у 2006 році зросла до рівня 24,4% у 2007 році та зросла до рівня 37,6% у 2008 році;

У такий спосіб підприємство ЗАТ “ДНІПРОВСЬКА ХОЛДІНГОВА КОМПАНІЯ” поступово починає застосовувати механізми комерційних позичок (кредиторська заборгованість), зменшуючи частку механізмів банківського кредитування.

2. У структурі активів за звітний період (2006 - 2008 роки) виникли наступні істотні зміни :

- при загальному зростанні валюти балансу з 6,11 млн.грн. до 8,84 млн.грн. ( на 11,07% у 2007 році та на 30,13% у 2008 році), обсяг необоротних активів зріс з рівня 2,16 млн.грн. до 2,29 млн.грн. ( на 6% у 2007 - 2008 роках), при цьому рівень власного капіталу за 2007- 2008 роки зріс з рівня 0,61 млн.грн. до 0,8 млн.грн., тобто весь власний капітал та значна частка довгострокового позичкового капіталу вкладена в необоротні активи;

- питома вага необоротних активів в валюті балансу активів у знизилась з рівня 35,4% у 2006 році до рівня 33,8% у 2007 році та до рівня 25,9% у 2008 році;

- питома вага виробничих запасів, готової продукції та товарів в активах балансу зросла з рівня 27,0% у 2006 році до рівня 31,5% у 2007 році та знов зменшилась до рівня 27% у 2008 році;

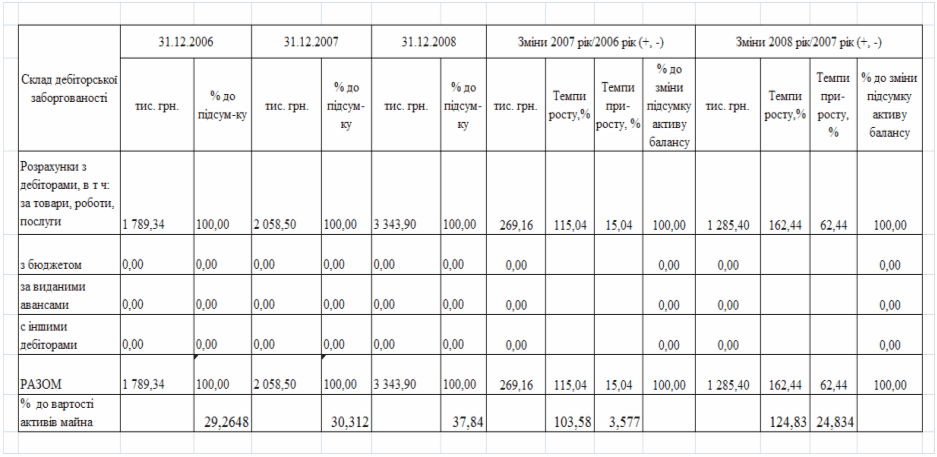

- питома вага дебіторської заборгованості за відпущену продукцію в активах балансу зросла з рівня 29,3% у 2006 році до рівня 30,3% у 2007 році та знов зросла до рівня 37,8% у 2008 році;

- питома вага готівки в касі та на рахунках в активах балансу зменшилась з рівня 1,5% у 2006 році до рівня 1,3% у 2007 році та знизилась до рівня 0,75% у 2008 році.

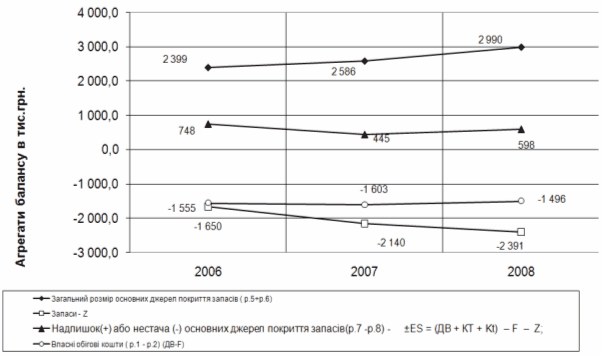

Рис.2.1. Динаміка основних агрегатів балансу підприємства ЗАТ “Дніпровська холдінгова компанія” (код за ЄДРПОУ 19437337) за 2006 -2008 роки

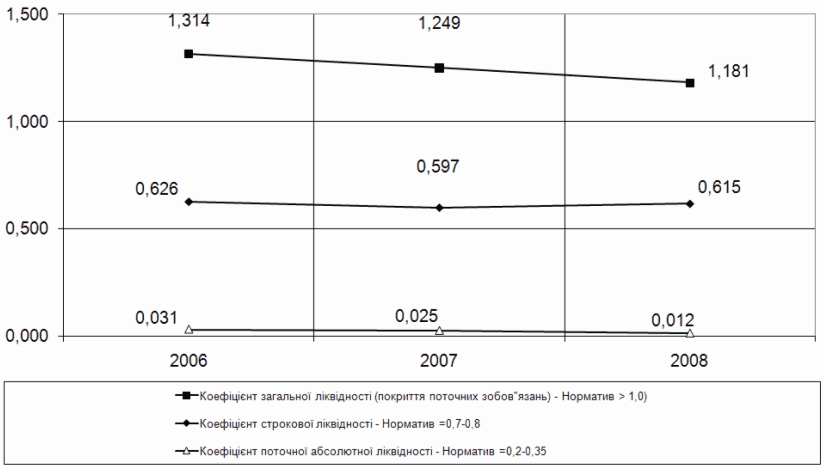

Рис.2.2.Динаміка показників ліквідності балансу підприємства ЗАТ “Дніпровська холдінгова компанія” (код за ЄДРПОУ 19437337) за 2006 -2008 роки

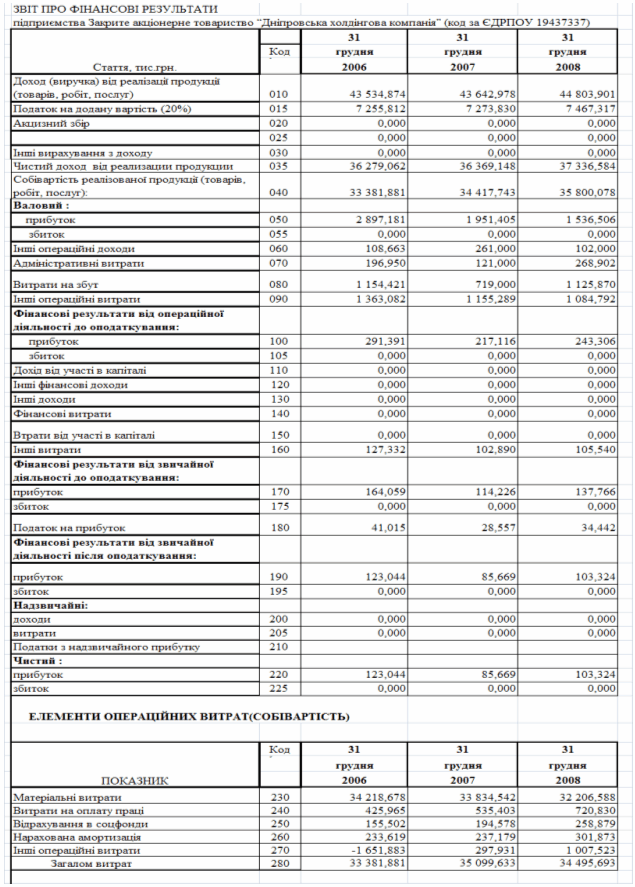

При аналізі фінансових результатів діяльності використані Положення (стандарт) бухгалтерського обліку "Звіт про фінансові результати" (Форма 2), що обумовлюють зміст і форму Звіту , а також загальні вимоги до розкриття його статей [4].

Результати вертикально-горизонтального аналізу звіту про фінансові результати за 2006-2008 роки в табл.Ж.1 – Ж.14 Додатку Ж.

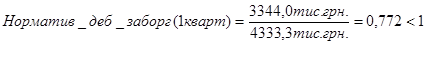

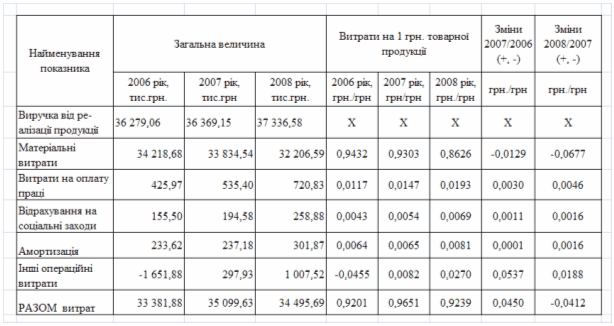

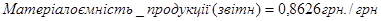

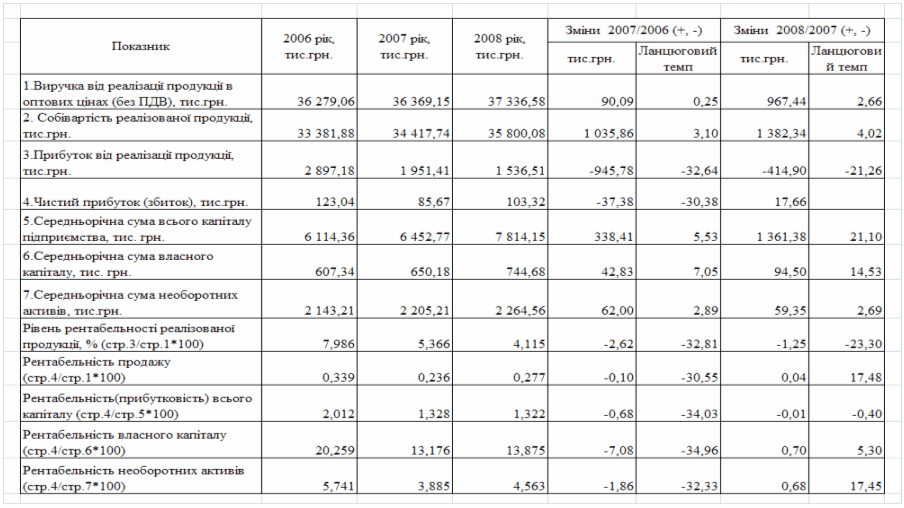

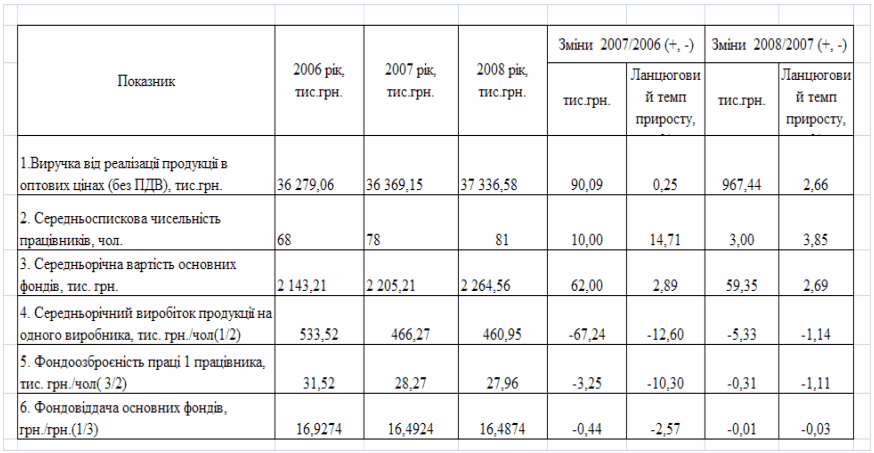

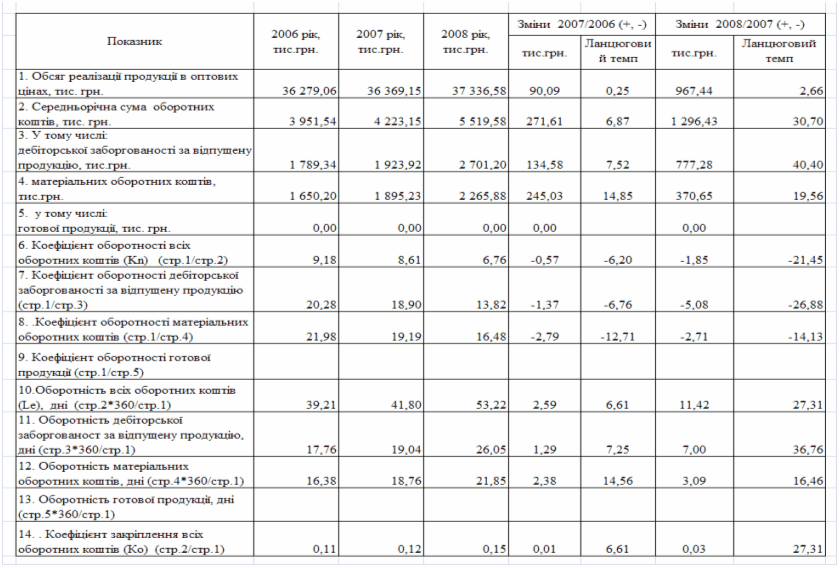

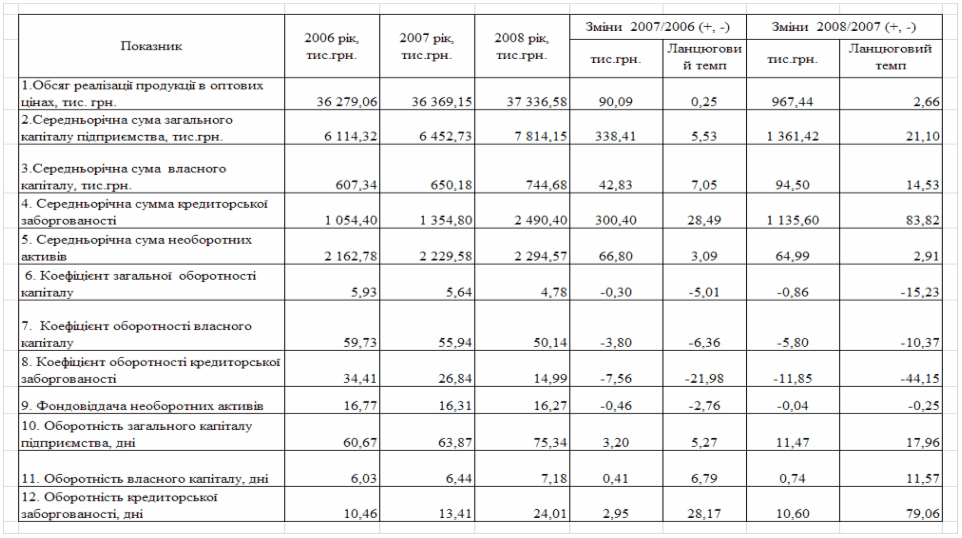

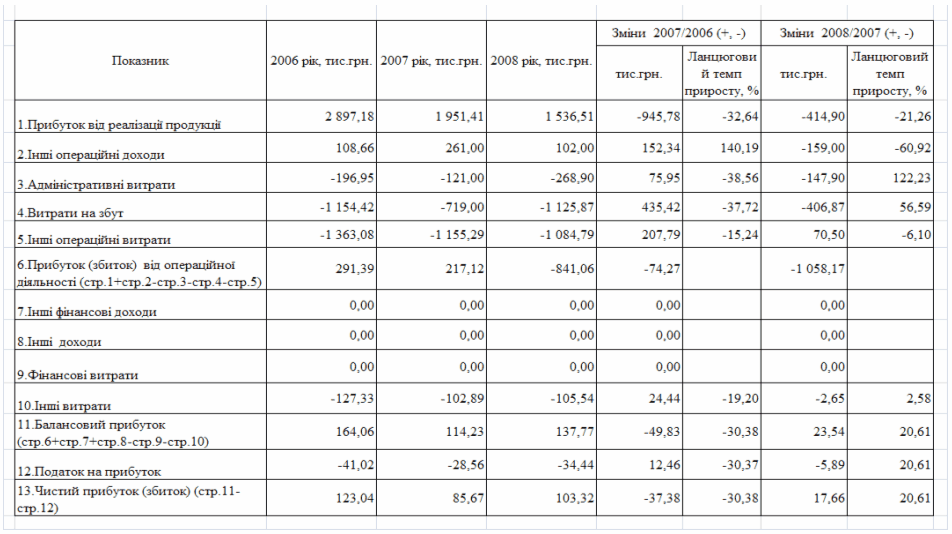

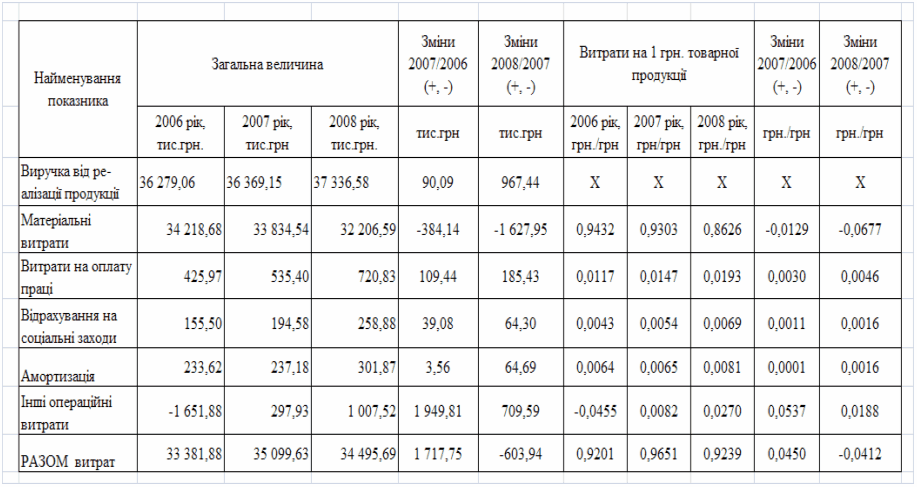

Ретроспективний аналіз результатів фінансової діяльності і структури витрат підприємства за 2007-2008 рр.(звітні періоди) та , відповідно, за 2006 рік(базовий період), дозволяють констатувати наступне:

- отриманий чистий доход за реалізовану продукцію у 2007 році зріс на +0,2% ( на +90,1 тис.грн.) відносно рівня 36,28 млн.грн.(за базовий 2006 рік) до 36,37 млн.грн. у 2007 році та на +2,66% ( на +967,4 тис.грн.) відносно рівня 2007 року до 37,34 млн.грн. у 2008 році;

- собівартість реалізованої продукції у 2007 році зрісла на +3,1% ( на +1035,1 тис.грн.) відносно рівня 33,38 млн.грн.(за базовий 2006 рік) до 34,42 млн.грн. у 2007 році та на +4,02% ( на +1382,4 тис.грн.) відносно рівня 2007 року до 35,80 млн.грн. у 2008 році;

- більш високі темпи зростання собівартості , ніж темпи росту доходів від реалізації продукції, привели до зниження рівня реалізаційного прибутку з 2897,2 тис.грн. у 2006 році до 1951.4 у 2007 році (на -32,6% відносно 2006 року) та подальше зниження до 1536,5 тис.грн. у 2008 році ( на -21,3% відносно 2007 року);

- відповідно, чистий прибуток підприємства після оподаткування з рівня 123,0 тис.грн. у 2006 році знизися до рівня 85,7 тис.грн. у 2007 році ( на – 30,4% відносно рівня 2006 року) та зріс до рівня 103,3 тис.грн. у 2008 році (на +20,6% відносно рівня 2007 року).

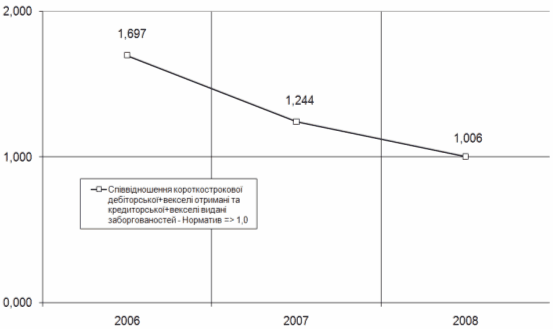

Рис.2.3. Динаміка показників співвідношення дебіторської та кредиторської заборгованостей в ЗАТ “Дніпровська холдінгова компанія” (код за ЄДРПОУ 19437337) за 2006 -2008 роки

Рис.2.4. Динаміка показників ділової активності по оберненості основних агрегатів балансу підприємства ЗАТ “Дніпровська холдінгова компанія” (код за ЄДРПОУ 19437337) за 2006 -2008 роки

Рис.2.5. Динаміка показників фінансової стійкості по покриттю запасів підприємства ЗАТ “Дніпровська холдінгова компанія” (код за ЄДРПОУ 19437337) за 2006 -2008 роки

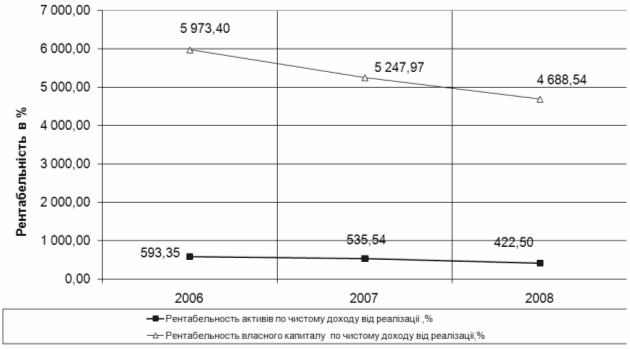

Рис.2.6. Динаміка рентабельності активів та власного капіталу по чистому доходу від реалізації в ЗАТ “Дніпровська холдінгова компанія” (код за ЄДРПОУ 19437337) за 2006 -2008 роки

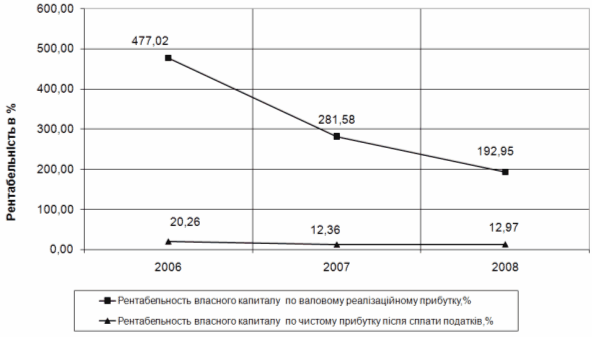

Рис.2.7. Динаміка рентабельності власного капіталу по валовому реалізаційному прибутку та чистому прибутку після оподаткування в ЗАТ “Дніпровська холдінгова компанія” (код за ЄДРПОУ 19437337) за 2006 -2008 роки

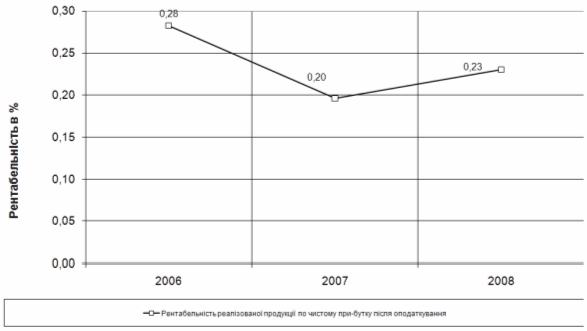

Рис.2.8. Динаміка рентабельності реалізованої продукції по чистому прибутку після оподаткування в ЗАТ “Дніпровська холдінгова компанія” (код за ЄДРПОУ 19437337) за 2006 -2008 роки

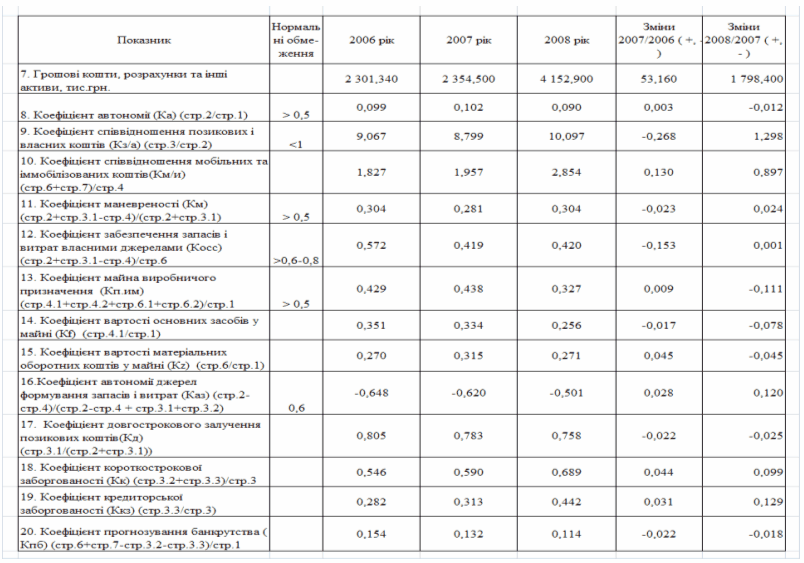

Як видно з результатів розрахунків показників ліквідності, платоспроможності та джерел покриття виробничих запасів підприємства “ДНІПРОВ-СЬКА ХОЛДІНГОВА КОМПАНІЯ” (рис.2.3 – 2.5) :

- на базову та звітні дати показники фінансової незалежності джерел ресурсів (коефіцієнт автономності) знаходяться в діапазоні Кавт=0,09 -0,102, що значно нижче показника автономності для виробничих підприємств ( не нижче 0,5), але характерне для торгівельних ризикових підприємств;

- на базову (2006) та звітні (2007,2008) дати коефіцієнти покриття запасів агрегатами власних та залучених джерел знаходяться в зоні нестійкого фінансового стану, при цьому власних джерел та довгострокових залучених джерел для покриття запасів хронічно недостає і для цього використовуються короткострокові кредити, що значно підвищує ризикованість діяльності підприємства при зміні попиту на закуплену товарну продукцію на складах ;

- на базову (2006) та звітні (2007,2008) дати показники платоспроможності (загальної ліквідності) знаходяться в діапазоні більше 1,0, але мають тенденцію до постійного зниження з рівня 1,31 у 2006 році до рівня 1,18 у 2008 році (стійкий діапазон складає не менше 1,5 для торгівельних підприємств);

- на базову (2006) та звітні (2007,2008) дати показники строкової та абсолютної ліквідності знаходяться значно нижче діапазона нормативів для коефіцієнтів ліквідності , тобто підприємство в короткостроковому та негайному періодах – неплатоспроможне та неліквідне;

Як видно з результатів розрахунків показників рентабельності фінансової діяльності в підприємстві ЗАТ “ДНІПРОВСЬКА ХОЛДІНГОВА КОМПАНІЯ” (рис.2.6- 2.8) :

- рентабельність власного капіталу по чистому доходу від реалізації знизилась з рівня 477,0% у 2006 році до рівня 193,0% у 2008 році;

- рентабельність власного капіталу по чистому прибутку після оподаткування (дивідендна доходність) знизилась з рівня 20,3% у 2006 році до рівня 13,0% у 2008 році, тобто нижче альтернативної депозитної банківської доходності 18,0% у 2008 році.

Підприємство стало інвестиційно непривабливим для власників.

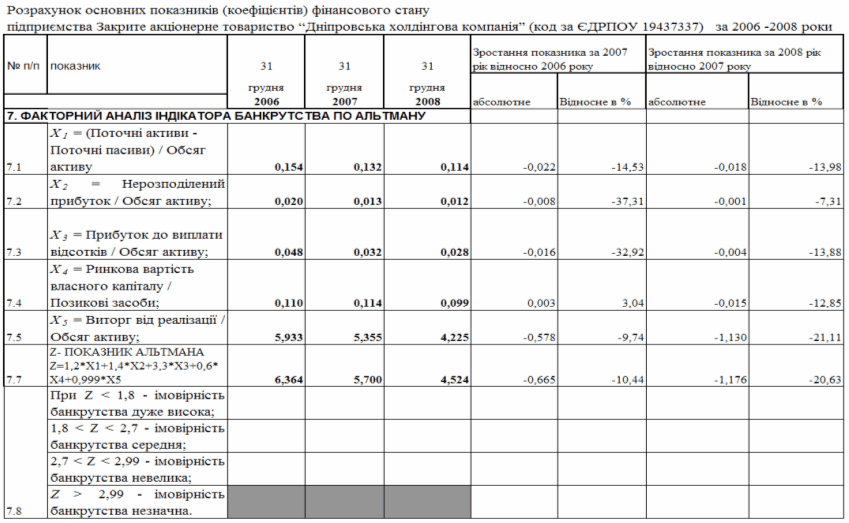

Розрахунок інтегрального показника Альтмана (у міру скептицизму по його застосування для українських підприємств) за даними балансу підприємства “ДНІПРОВСЬКА ХОЛДІНГОВА КОМПАНІЯ” за 2006 -2008 роки показує, що підприємство має незначну ймовірність схильності до банкрутства (табл.2.7):

Таблиця 2.7

Результати аналізу схильності ЗАТ «Дніпровська холдингова компанія» до банкрутства

2.3 Планування та контроль рівня виробничого левериджу в фінансово- господарській діяльності підприємства

Основним показником виробничого левериджу є відношення темпів зміни прибутку до вирахування відсотків та податків до темпів зміни обсягу чистого доходу від реалізації продукції, тобто чутливість відносної зміни прибутку від відносної зміни виручки від реалізації [37]. Контроль показника виробничого левериджу показує, чи відповідає виробничий процес підприємства «золотому правилу економіки» [75], згідно якому темп росту чистого прибутку повинен бути вищим темпу росту виручки від реалізації продукції. В той же час підприємства з дуже високим рівнем виробничого левериджу розглядаються як ризиковані підприємства [36].

В табл.2.7, згідно результатів розрахунків, наведених в таблицях Додатку Ж, наведена динаміка показників виробничого левериджу в ЗАТ“Дніпровська холдінгова компанія” у 2006 -2008 роках в умовах:

- постійного росту обсягів реалізованої продукції у 2005 -2008 роках із змінним темпом;

- переходу підприємства з збиткової роботи у 2005 році (-84,0 тис.грн.) до прибуткової у 2006 році (+123 тис.грн.), зниження рівня прибутку у 2007 році та зростання рівня прибутку у 2008 році.

Як показує аналіз даних, наведених в табл.2.8 – підприємство ЗАТ“Дніпровська холдінгова компанія”:

- відноситься до високоризикованих торгівельних підприємств, оскільки рівень його левериджу при зміні темпів росту обсягів реалізації продукції є значним;

- це веде до зниження рівня можливого фінансового планування та прогнозування діяльності підприємства, оскільки при рівні практично постійного обсягу реалізації продукції у 2006 -2007 роках рівень виробничого левериджу склав 0,69 (69,45%), тобто підприємство втратило прибуток при постійному доході від реалізації;

Таблиця 2.8

Розрахунки показників виробничого левериджу в ЗАТ“Дніпровська холдінгова компанія” у 2006 -2008 роках

| Показники |

2006 |

2007 |

2008 |

| Темп ланцюгового росту чистого доходу від реалізації продукції в % |

159,22 |

100,25 |

102,66 |

| Темп ланцюгового приросту росту чистого доходу від реалізації продукції в % |

59,22 |

0,25 |

2,66 |

| Темп ланцюгового росту прибутку до оподаткування в % |

346,20 |

69,62 |

120,61 |

| Темп ланцюгового приросту прибутку до оподаткування в % |

246,20 |

-30,38 |

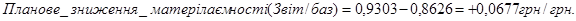

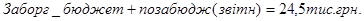

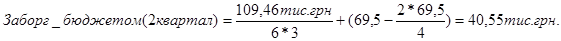

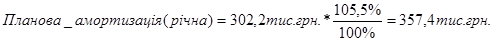

20,61 |