Содержание

Введение 3

1. ПРАВИЛА ИНВЕСТИРОВАНИЯ 8

2. ЦЕНА И ОПРЕДЕЛЕНИЕ СРЕДНЕВЗВЕШЕННОЙ СТОИМОСТИ КАПИТАЛА 10

3. ФИНАНСОВЫЕ МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ РЕАЛЬНЫХ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ 14

4. АНАЛИЗ ЧУВСТВИТЕЛЬНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА 28

Заключение 31

Список литературы 34

Введение

Производственная и коммерческая деятельность предприятий и корпораций связана с объемами и формами осуществляемых инвестиций. Термин инвестиции происходит от латинского слова «invest», что означает «вкладывать».

В более широкой трактовке они выражают вложение капитала с целью его последующего увеличения. При этом прирост капитала, полученный в результате инвестирования, должен быть достаточным, чтобы компенсировать инвестору отказ от имеющихся средств на потребление в текущем периоде, вознаградить его за риск и возместить потери от инфляции в будущем периоде.

Инвестиции выражают все виды имущественных и интеллектуальных ценностей, которые вкладываются в объекты предпринимательской деятельности, в результате которой образуется прибыль (доход) или достигается социальный эффект. Инвестиционная деятельность — вложение инвестиций и осуществление практических действий для получения прибыли или иного полезного эффекта.

Инвестиции в активы предприятия отражаются на левой стороне бухгалтерского баланса, а источники их финансирования — на правой (в пассиве баланса). Они могут направляться в капитальные, нематериальные, оборотные и финансовые активы. Последние выступают в форме долгосрочных и краткосрочных финансовых вложений.

Инвестиции в основной капитал (основные средства) осуществляются в форме капитальных вложений и включают в себя затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение оборудования, инструмента и инвентаря, проектной продукции и иные расходы капитального характера. Капитальные вложения неразрывно связаны с реализацией инвестиционных проектов. Инвестиционный проект — обоснование экономической целесообразности, объема и сроков проведения капитальных вложений, включая необходимую документацию, разрабатываемую в соответствии с принятыми в России стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план).

Реклама

Источники финансирования инвестиций (пассив баланса) — собственные (нераспределенная прибыль) и привлеченные средства (кредиты банков, займы юридических лиц, авансы, полученные от заказчиков проектов).

Следовательно, при рассмотрении понятия «инвестиции» следует ответить на три основных вопроса:

1. Кто инвестор?

2..Что он вкладывает?

3. С какой целью и куда?

В роли инвесторов выступают юридические лица (предприятия и организации), государство, граждане. Российской Федерации, иностранные юридические и физические лица.

Итак, что можно вкладывать?

Авансируется капитал в различных формах:

1) амортизационные отчисления и чистая прибыль (оставшаяся после налогообложения предприятий (фирм));

2) денежные ресурсы коммерческих банков, страховых компаний и иных финансовых посредников;

3) финансовые ресурсы государства, мобилизуемые в рамках бюджетной системы;

4) сбережения населения;

5) профессиональные способности и навыки к труду, а также здоровье и время вкладчика (предпринимателя).

Основу инвестирования составляет вложение средств в реальный сектор экономики, т. е. в основной и оборотный капитал предприятий и корпораций.

Главными этапами инвестирования являются:

1. Преобразование ресурсов в капитальные затраты, т. е. Процесс трансформации инвестиций в конкретные объекты инвестиционной деятельности (собственно инвестирование);

2. Превращение вложенных средств в прирост капитальной стоимости, что характеризует конечное потребление инвестиций и получение новой потребительской стоимости (зданий, сооружений и т. д.);

3. Прирост капитальной стоимости в форме прибыли, т. е. реализуется конечная цель инвестирования.

Таким образом, начальная и конечная цепочки замыкаются, образуя новую взаимосвязь: доход—ресурсы—конечный результат (эффект), т. е. процесс накопления повторяется.

Процесс сравнения инвестиционных затрат и финансовых результатов (прибыли) осуществляется непрерывно: до инвестирования (при разработке бизнес-плана инвестиционного проекта), в ходе его (в процессе строительства объекта) и после инвестирования (при эксплуатации нового объекта).

Процессы вложения капитала и получения прибыли могут происходить в различной временной последовательности.

При последовательном протекании этих процессов прибыль реализуется сразу после сдачи готового объекта в эксплуатацию и выхода его на проектную мощность, как правило, в пределах до одного года. Например, установка новой технологической линии на действующем предприятии.

Реклама

При параллельном их протекании получение прибыли возможно до полного завершения строительства нового предприятия. Например, при вводе в эксплуатацию первой очереди (цеха или пускового комплекса).

При интервальном протекании процессов вложения капитала и получения прибыли между периодом завершения строительства предприятия и реализацией прибыли проходит длительное время (несколько лет).

Продолжительность временного лага зависит от форм инвестирования и особенностей конкретных объектов, а также от финансовых возможностей застройщиков. Следует также отметить характерные неточности, допускаемые отдельными авторами при определении термина «инвестиции».

Во-первых, к ним часто относят «потребительские» инвестиции граждан (покупка бытовой техники, автомобилей, недвижимости и т. д.). Такие инвестиции не приводят к росту капитала и получению прибыли.

Во-вторых, встречается отождествление терминов «инвестиции» и «капитальные вложения». Капитальные вложения — форма институциональной деятельности предприятий, связанная с авансированием денежных средств в основной капитал. Инвестиции же могут осуществляться в нематериальные и финансовые активы.

В-третьих, во многих определениях отмечается, что инвестиции являются вложением денежных средств. На практике так бывает не во всех случаях. Инвестирование может осуществляться и в других формах, например взносов в уставный капитал предприятий движимого и недвижимого имущества, ценных бумаг, программного продукта и др.

В-четвертых, в ряде определений подчеркивается, что инвестиции — это долгосрочное вложение средств.

Безусловно, капитальные вложения, связанные с новым строительством, расширением и реконструкцией производственных объектов, как правило, носят долгосрочный характер. Однако часто они бывают и краткосрочными. Например, приобретение машин и оборудования, не требующих монтажа.

Темпы роста объема инвестиций зависят от ряда факторов.

Прежде всего объем инвестиций зависит от распределения получаемого дохода на потребление и накопление (сбережение). В условиях низких среднедушевых доходов населения основная их доля (75-80 %) расходуется на потребление.

Рост доходов граждан вызывает повышение доли, направляемой на сбережения, которые являются источником инвестиционных ресурсов. Следовательно, рост доли сбережений в общем доходе вызывает увеличение объема инвестиций, и наоборот.

На объем инвестиций оказывает влияние ожидаемая норма прибыли, так как прибыль является основным побудительным мотивом для них. Чем выше ожидаемая норма прибыли, тем больше объем инвестиций, и наоборот.

Существенное влияние на объем инвестиций оказывает ставка ссудного процента, так как в процессе инвестирования используются не только собственные, но и заемные средства. Если норма ожидаемой чистой прибыли оказывается выше средней ставки ссудного процента, то такие вложения выгодны для инвестора. Поэтому рост процентной ставки вызывает снижение объема инвестиций в экономику страны.

На объем инвестиций также влияет предполагаемый темп инфляции. Чем выше этот показатель, тем в большей степени будет обесцениваться будущая прибыль инвестора и меньше стимулов к увеличению объема инвестиций (особенно в процессе долгосрочного инвестирования). Поэтому в разработке бизнес-планов инвестиционных проектов указанные факторы должны учитываться при оценке эффективности их отбора для реализации.

1. ПРАВИЛА ИНВЕСТИРОВАНИЯ

Наиболее общими условиями успеха во всех формах инвестирования являются:

- сбор необходимой информации;

- прогнозирование перспектив рыночной конъюнктуры по интересующим инвестора объектам;

- гибкая корректировка инвестиционной тактики, а часто и стратегии.

Выбор наиболее эффективного способа инвестирования начинается с четкого определения возможных вариантов. Альтернативные проекты поочередно сравниваются друг с другом и выбирается наилучший из них с точки зрения доходности, надежности и безопасности.

При решении вопроса об инвестировании целесообразно определить, куда выгоднее вкладывать капитал: в производство, ценные бумаги, приобретение товаров для перепродажи, недвижимость или в валюту. Поэтому при инвестировании рекомендуется соблюдать следующие правила, выработанные практикой.

1.Принцип финансового соотношения сроков («Золотое банковское правило») гласит — получение и использование средств должны происходить в установленные сроки, а капитальные вложения с длительными сроками окупаемости целесообразно финансировать за счет долгосрочных заемных средств (облигационных займов с длительными сроками по гашения и долгосрочных банковских кредитов).

2.Принцип сбалансированности рисков — особенно рисковые инвестиции рекомендуется финансировать за счет собственных средств (чистой прибыли и амортизационных отчислений).

3.Правило предельной рентабельности — целесообразно выбирать такие капитальные вложения которые обеспечивают инвестору достижение максимальной (предельной) доходности.

4.Чистая прибыль от данного вложения капитала должна превышать ее величину от помещения средств на банковский депозит.

5.Рентабельность инвестиций всегда должна быть выше индекса инфляции.

6.Рентабельность конкретного инвестиционного проекта с учетом фактора времени (временной стоимости денег) всегда больше доходности альтернативных проектов.

7.Рентабельность активов предприятия после реализации проекта увеличивается и в любом случае превышает среднюю ставку банковского процента по заемным средствам.

8.Рассмотренный проект соответствует главной стратегии поведения предприятия на рынке товаров и услуг с точки зрения формирования рациональной ассортиментной структуры производства, сроков окупаемости затрат, наличия финансовых источников покрытия издержек производства и обеспечения стабильности поступления доходов от реализации проекта.

Инвестиции в реальные проекты — длительный по времени процесс. Поэтому при их оценке необходимо учитывать:

а) рискованность проектов — чем длительнее срок окупаемости затрат, тем выше инвестиционный риск;

б) временную стоимость денег, так как с течением времени деньги теряют свою ценность вследствие инфляции;

в) привлекательность проекта по сравнению с альтернативными вариантами вложения капитала с точки зрения максимизации дохода и роста курсовой стоимости акций компании при минимальном уровне риска, так как эта цель для инвестора определяющая.

Используя указанные правила на практике, инвестор может принять обоснованное решение, отвечающее его стратегическим целям.

2. ЦЕНА И ОПРЕДЕЛЕНИЕ СРЕДНЕВЗВЕШЕННОЙ СТОИМОСТИ КАПИТАЛА

Каждому предприятию необходимы денежные ресурсы, чтобы финансировать свою производственно-торговую деятельность.

Исходя из продолжительности функционирования в данной конкретной форме активы и пассивы классифицируются на краткосрочные и долгосрочные. Мобилизация того или иного источника средств связана для предприятия с определенными расходами:

акционерам следует выплачивать дивиденды;

владельцам корпоративных облигаций — проценты;

банкам — проценты за предоставленные ими ссуды и др.

Общая величина средств, которую следует уплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объему, называется «ценой» капитала.

В идеальном случае предполагается, что оборотные активы финансируются за счет чтобы не снизить свою рыночную стоимость.

На практике следует различать два понятия:

краткосрочных обязательств, а необоротные активы— за счет долгосрочных обязательств. Поэтому оптимизируется общая сумма затрат на привлечение различных источников

Концепция «цены» является ключевой в теории капитала. Она характеризует ту норму доходности инвестиционного капитала, которую должно обеспечить предприятие, цена капитала данного предприятия;

цена действующего предприятия в целом как хозяйствующего субъекта на рынке капитала;

Первое понятие количественно выражается в сложившихся на предприятии относительных годовых расходах по обслуживанию долга перед собственниками (аукционерами) и кредиторами. Второе выражается различными параметрами, в частности стоимостью активов, объемом собственного капитала и прибыли и т. д.

Оба понятия количественно взаимосвязаны. Так, если компания участвует в реализации инвестиционного проекта, рентабельность которого ниже «цены» капитала, то цена фирмы после завершения данного проекта понизится. Поэтому «цена» капитала учитывается менеджерами компании в процессе принятия инвестиционных решений.

В пассиве баланса отражаются как собственные, так и заемные источники средств. Структура данных источников существенно различается по видам предприятий и сферам предпринимательской деятельности. Неодинакова также цена каждого источника средств, поэтому «цену» капитала предприятия исчисляют обычно по средней арифметической взвешенной.

Основная сложность заключается в вычислении стоимости единицы капитала, полученного за счет конкретного источника средств. Для некоторых источников «цену» капитала можно определить достаточно точно. Например, цена акционерного капитала, банковского кредита и т. д.

По другим источникам выполнить такие расчеты довольно сложно. Например, по нераспределенной прибыли, кредиторской задолженности. Зная даже ориентировочную величину «цены» капитала можно осуществить сравнительный анализ эффективности авансированных средств, включая оценку инвестиционных проектов.

Средневзвешенная стоимость капитала (ССК) представляет собой минимальную норму прибыли, которую ожидают инвесторы от своих вложений. Выбранные для реализации проекты должны обеспечивать хотя бы не меньшую рентабельность, чем ССК. Рассчитывается ССК как средневзвешенная величина из индивидуальных стоимостей (цен), в которые обходится предприятию привлечение различных видов источников средств:

1)акционерного капитала, состоящего из стоимости обыкновенных и привилегированных акций (префакций);

2)облигационных займов;

3)банковских кредитов;

4)кредиторской задолженности и др.

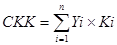

Стандартная формула для вычисления ССК следующая:

(4) (4)

где Yi — цена 1-го источника средств, %;

Ki — удельный вес i-гo источника средств в их общем объеме, доли единицы.

Первый этап в определение ССК — вычисление индивидуальных стоимостей, перечисленных видов ресурсов.

Второй этап — перемножение каждой из полученных цен на удельный вес ресурса в общей сумме источников средств.

Третий этап — суммирование полученных результатов.

С точки зрения риска ССК определяется как безрисковая часть нормы прибыли на вложенный капитал, которая обычно равна средней норме доходности по государственным долговым обязательствам (облигациям Банка России, муниципальным облигациям и др).

Концепция ССК многогранна и связана с многочисленными вычислениями. В повседневной практике возможен экспресс-анализ, в котором за ССК принимается средняя ставка банковского процента (СП).

Такой подход вполне логичен, так как при выборе варианта инвестирования ожидаемая норма прибыли (рентабельность инвестиций) должна быть выше, т. е. Ри. > СП. ССК используется в инвестиционном анализе при отборе проектов к реализации:

для дисконтирования денежных потоков в целях исчисления чистой текущей стоимости (ЧТС) проектов. Если ЧТС > 0, то проект допускается к дальнейшему рассмотрению;

при сопоставлении с внутренней нормой прибыли (ВНП) проектов. Если ВНП > ССК, то проект может быть осуществлен как обеспечивающий удовлетворение интересов инвесторов и кредиторов.

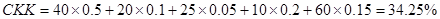

При условии ВНП = ССК предприятие безразлично к данному проекту. При условии ВНП < ССК проект отвергается. Расчет ССК приведен в табл. 2,1.

Таблица 1

Расчет ССК по акционерной компании

| Источники средств |

Средняя стоимость источника для компании (среднегодовой процент) |

Удельный вес источника в пассиве баланса (доли единицы) |

| 1 ) Обыкновенные акции |

40 |

0,5 |

| 2) Привилегированные акции (префакций) |

20 |

0,1 |

| 3) Корпоративные облигации |

25 |

0,05 |

| 4) Кредиторская задолженность |

10 |

0.20 |

| 5) Краткосрочные кредиты банков |

60 |

0.15 |

| Итого: |

— |

1,0 |

Учетная ставка ЦБР в IV квартале 2004 г. в расчете на год установлена в размере 55 %. Следовательно, привлечение капитала в указанных выше пропорциях для компании выгодно, так как СКК < СП (34,25 % < 55%).

Определив ССК, можно переходить к оценке инвестиционных проектов, имея ввиду, что рентабельность инвестиций должна быть выше средневзвешенной стоимости капитала (Ри > ССК).

3. ФИНАНСОВЫЕ МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ РЕАЛЬНЫХ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Наиболее важный этап в процессе принятия инвестиционных решений — оценка эффективности реальных инвестиций (капиталовложений).

От правильности и объективности такой оценки зависят сроки возврата вложенного капитала и перспективы развития предприятия.

Рассмотрим важнейшие принципы и методические подходы, используемые в международной практике для оценки эффективности реальных инвестиционных проектов.

Первым из таких принципов является оценка возврата вложенного капитала на основе показателя денежного потока, формируемого за счет прибыли и амортизационных отчислений в процессе эксплуатации проекта.

Показатель денежного потока может применяться для оценки проектов с дифференциацией по отдельным годам эксплуатации объекта или как среднегодовой.

Вторым принципом оценки является обязательное приведение к настоящей стоимости как вложенного капитала, так и величины денежных потоков. Это связано с тем, что процесс инвестирования осуществляется не одномоментно, а проходит ряд этапов, что находит отражение в бизнес-плане инвестиционного проекта.

Аналогично должна приводиться к настоящей стоимости и сумма денежного потока (по отдельным этапам его формирования).

Третьим принципом оценки является выбор дифференцированного проекта (дисконта) в процессе дисконтирования денежного потока (приведения его к настоящей стоимости) для различных инвестиционных проектов.

Размер дохода от инвестиций (в форме денежного потока) образуется с учетом следующих факторов:

а) средней реальной дисконтной ставки;

б) темпа инфляции (инфляционной премии);

в) премии за низкую ликвидность инвестиций;

г) премии за инвестиционный риск.

С учетом этих факторов при сравнении проектов с различными уровнями риска должны применяться при дисконтировании неодинаковые ставки процента. Более высокая ставка процента применяется обычно по проектам с большим уровнем риска. Аналогично при сравнении двух или более проектов с различными общими периодами инвестирования (ликвидностью инвестиций) более высокая ставка процента должна применяться по проекту с более длительным сроком реализации.

Четвертый принцип оценки заключается в том, что выбираются различные варианты форм используемой ставки процента для дисконтирования исходя из целей оценки. Для определения различных показателей эффективности проектов в качестве дисконтной ставки могут выбираться:

- средняя депозитная или кредитная ставка по рублевым или валютным кредитам;

- индивидуальная норма прибыльности (доходности) инвестиций с учетом темпа инфляции, уровня риска и ликвидности инвестиций;

- норма доходности по государственным ценным бумагам (облигациям Центрального банка России или муниципальным краткосрочным облигациям);

- альтернативная норма доходности по другим аналогичным проектам;

- норма доходности по текущей (эксплуатационной) доходности предприятия.

Для финансовой оценки эффективности реальных инвестиций проектов используются следующие основные методы:

метод простой (бухгалтерской) нормы прибыли;

метод расчета чистой текущей стоимости (ЧТС) проекта;

3) индекс доходности;

период (срок)окупаемости;

внутренняя норма прибыли (ВНП) проекта;

модифицированный метод внутренней нормы прибыли.

Рассмотрим содержание указанных методов более подробно.

Метод простой (бухгалтерской) нормы прибыли заключается в том, что рассчитывается простая норма прибыли как отношение суммы прибыли по отчетам предприятия к исходным инвестициям (капиталовложениям). Для расчета используется чистая прибыль (после налогообложения), к которой добавляется сумма амортизационных отчислений.

(5) (5)

где Пнп - простая (бухгалтерская) норма прибыли, %;

ЧП - чистая прибыль, оставшаяся в распоряжении предприятия после налогообложения;

АО - сумма амортизационных отчислений по основным средствам;

И - исходные инвестиции в проект (капиталовложения).

Выбирается проект с наибольшей простой нормой прибыли (табл. 2).

Таблица 2

Расчет рентабельности инвестиционного проекта с помощью простой

(бухгалтерской) нормы прибыли

№

п/п

|

Показатели |

Величина

показателя

|

| Расчет простой (бухгалтерской) прибыли |

| 1 |

Доходы от проекта |

9000 |

| 2 |

Инвестиционные затраты на проект |

6750 |

| В том числе: |

| 2.1 |

Денежные расходы |

4500 |

| 2.2 |

Неденежные расходы (амортизационные отчисления) |

2250 |

| 3 |

Прибыль от проекта |

2250 |

| 4 |

Налог на прибыль по ставке 30% (2250 х 30 : 100) |

675 |

| 5 |

Чистая прибыль от проекта (2250-675) |

1575 |

| 6 |

Рентабельность (доходность) проекта (1575 : 6750 х 100), % |

23,3 |

| Расчет простой (бухгалтерской) нормы прибыли на основе движения денежных потоков от проекта |

| 1 |

Доходы от проекта |

9000 |

| 2 |

Инвестиционные затраты на проект |

5175 |

| В том числе: |

| 2.1 |

Денежные расходы |

4500 |

| 2.2 |

Налог на прибыль |

675 |

| 3 |

Чистый денежный поток от проекта, включая амортизационные отчисления (9000 - 5175)

|

3825 |

| 4 |

Рентабельность проекта, исчисляется по чистому денежному потоку (3825 : 5175 х 100), % |

73,9 |

Достоинством данного метода является его простота и надежность для проектов, реализуемых в течение одного года. При использовании данного метода игнорируются:

а) неденежный (скрытый) характер некоторых затрат (амортизационных отчислений);

б) доходы от ликвидности прежних активов, заменяемых новыми;

в) возможности реинвестирования получаемых доходов и временная стоимость денег;

г) невозможность определить предпочтительность одного из проектов, имеющих одинаковую простую норму прибыли, но различные объемы инвестиций.

Метод чистой текущей стоимости (ЧТС) проекта ориентирован на достижение главной цели инвестиционного менеджмента — увеличении доходов акционеров (собственников).

ЧТС позволяет получить наиболее обобщенную характеристику результата инвестирования, т. е. конечный эффект в абсолютном выражении. ЧТС — это прибыль от проекта, приведенная к настоящей стоимости (НС).

Проект принимается к дальнейшему рассмотрению, если ЧТС > О, т. е. он генерирует большую, чем ССК, норму прибыли. Инвесторы и кредиторы будут удовлетворены, если подтвердится рост курса акций акционерной компании, которая успешно реализовала инвестиционный проект.

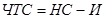

ЧТС выражает разницу между приведенными к настоящей стоимости (путем дисконтирования) суммой денежных потоков за период эксплуатации проекта и суммой инвестируемых в его реализацию денежных средств:

, (6) , (6)

где ЧТС — чистая текущая стоимость проекта;

НС — настоящая стоимость денежного потока за период эксплуатации инвестиционного проекта;

И — сумма инвестиций (капиталовложений), направляемых на реализацию данного проекта.

Применяемая дисконтная ставка при определении ЧТС дифференцируется с учетом риска и ликвидности инвестиций.

Пример.

В банк поступили для рассмотрения бизнес-планы двух инвестиционных проектов со следующими параметрами (табл. 2.3). Расчет настоящей стоимости денежных потоков приведен в табл. 2.4. ЧТС по инвестиционным проектам № 1 и № 2 составляют:

ЧТС1 = (34,808 - 28,0) = 6,808 млн руб.;

ЧТС2 = (32,884 - 26,8) = 6,084 млн руб.

Итак, сравнение показателей ЧТС по проектам подтверждает, что проект № 1 является более эффективным, чем проект № 2. ЧТС по нему в 1,12 раза (6,808 : 6,084) выше, капитальные вложения для его реализации на 1,2 млн руб. (28,0 — 26,8) больше, чем по проекту № 2. Вместе с тем отдача (в форме будущего денежного потока) по проекту №2 на 4 млн руб. (44 - 40) выше, чем по проекту № 1.

Таблица 3

Исходные данные по двум инвестиционным проектам (млн руб)

| Показатели |

Инвестиционный проект № 1 |

Инвестиционный проект № 2 |

| Объем инвестируемых средств, млн руб. |

28,0 |

26,8 |

| Период эксплуатации проектов, лет |

3 |

4 |

| Сумма денежного потока (доход от проектов), млн руб. |

40,0 |

44,0 |

| В том числе год: |

| первый |

24,0 |

8,0 |

| второй |

12,0 |

12,0 |

| третий |

4,0 |

12,0 |

| четвертый |

- |

12,0 |

| Дисконтная ставка, % |

10 |

12 |

| Среднегодовой темп инфляции, % |

7 |

7 |

Таблица 4

Расчет настоящей стоимости по двум инвестиционным проектам (млн руб)

Годы

|

Инвестиционный проект № 1 |

Инвестиционный проект № 2 |

| Будущая стоимость денежных потоков |

Дисконтный множитель при ставке 10% |

Настоящая

стоимость (НС)

|

Будущая стоимость денежных потоков |

Дисконтный множитель при ставке 12% |

Настоящая

стоимость (НС)

|

| Первый |

24 |

0,909 |

21,816 |

8 |

0,893 |

7,144 |

| Второй |

12 |

0,826 |

9,912 |

12 |

0,797 |

9,564 |

| Третий |

4 |

0,752 |

3,080 |

12 |

0,712 |

8,544 |

| Четвертый |

— |

— |

— |

12 |

0,636 |

7,632 |

| Всего |

40 |

— |

34,808 |

44 |

— |

32,884 |

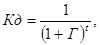

Примечание: коэффициент дисконтирования ( ) определяется по формуле: ) определяется по формуле:

где Г – дисконтная ставка; t – число периодов лет.

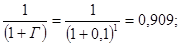

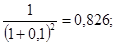

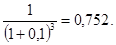

по проекту №1 для пфервого года по проекту №1 для пфервого года

для второго года для второго года

для третьего года для третьего года

Аналогичные расчеты проводятся по проекту №2.

Показатель ЧТС может быть использован не только для сравнительной оценки эффективности инвестиционных проектов, но и как критерий целесообразности их реализации. Проект, по которому ЧТС является отрицательной величиной или равен нулю, отвергается инвестором, так как не принесет ему дополнительный доход на вложенный капитал. Проект с положительным значением ЧТС позволяет увеличить первоначально авансированный капитал вкладчика.

Показатель - индекс доходности (ИД) рассчитывается по формуле:

( 7)

где НС — объем денежных потоков в настоящей стоимости;

И — сумма инвестиций, направленных на реализацию проекта. (при разновременности вложений также приводится к настоящей стоимости).

Пример.

Используем данные по двум инвестиционным проектам и определим по ним индекс доходности. По проекту № I индекс доходности ИД = (34,808 : 28) = 1,24.

По проекту № 2 индекс доходности ИД = (32,884 : 26,8) = 1,23.

Следовательно, по данному критерию эффективность проектов примерно одинакова.

Если значение индекса доходности меньше единицы или равно ей, то проект не принимается к рассмотрению, так как он не принесет инвестору дополнительного дохода, а банку не дает гарантии вложенных в него заемных средств.

Период окупаемости (Т) - один из наиболее распространенных методов оценки эффективности инвестиционных проектов. Он рассчитывается по формуле:

(8) (8)

где И – сумма инвестиций направленных на реализацию проекта (при разновременности вложений приводит к настоящей стоимости);

НС - настоящая стоимость денежного потока в периоде t.

Пример.

Используя данные по приведенным ранее практикам, определим по ним период окупаемости Т.

В этих целях устанавливается среднегодовая сумма денежного потока в настоящей стоимости.

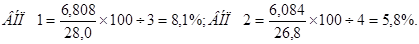

По проекту № 1 она равна 11,603 млн руб. (34,808: 3);

По проекту №2 — 8,2221 млн руб. (32,884 : 4).

С учетом среднегодовой стоимости денежного потока период окупаемости Т равен:

По проекту № 1 — 2,4 года (28,0 :11,603);

По проекту №2 — 3,3 года (26,8 : 8,221).

Это свидетельствует о серьезном преимуществе проекта № 1. При сравнении данных проектов по показателям ЧТС и индексу доходности ИД эти преимущества были менее заметными.

Характеризуя показатель «период окупаемости», следует отметить, что он может быть использован не только для оценки эффективности капитальных вложений, но уровня инвестиционного риска, связанного с ликвидностью. На практике чем длительнее период реализации проекта до полной его окупаемости, тем выше уровень инвестиционного риска. Недостатком данного метода является то, что он не учитывает те денежные потоки, которые образуются после периода окупаемости капитальных вложений. Так, по проектам с длительным сроком окупаемости может быть получена более весомая сумма ЧТС, чем по проектам с коротким сроком эксплуатации.

Метод внутренней нормы прибыли (ВНП)характеризует уровень доходности конкретного инвестиционного проекта (маржинальной эффективности вложенного капитала), выражаемый дисконтной ставкой, по которой будущая стоимость денежного потока от капитальных вложений приводится к настоящей стоимости авансированных средств. ВНП можно принять в размере дисконтной ставки, по которой чистая текущая стоимость в процессе дисконтирования будет приведена к нулю.

Пример.

Используя данные, приведенные в табл. 2.3 и 2.4, определим ВНП по проектам. Например, по проекту № 1 необходимо найти размер дисконтной, при которой настоящая стоимость денежного потока 34,808 млн руб.

Размер этой ставки определяется по формуле:

(9)

где ЧТС — чистая текущая стоимость; И — объем инвестируемых в проект средств.

Приведенные данные свидетельствуют о приоритетном значении для инвестора проекта № 1, так как ВНП по нему больше, чем по проекту 2, а также превышает среднегодовой темп инфляции (7%). На практике инвестиционный бюджет предприятия часто ограничен, поэтому перед его руководством стоит задача установить такую комбинацию проектов, которая в рамках имеющихся денежных средств дает наибольшее приращение чистой текущей стоимости. Затем подбирается комбинация с учетом делимости (возможности частичной реализации) или неделимости (возможности полного осуществления проектов).

Исходные данные для отбора проектов представлены в табл. 2.5. Из ее показателей следует, что для делимых проектов А, Б, В, и Г при инвестиционном бюджете 12,6 млн руб., портфель инвестиций будет состоять:

- из полной реализации проекта А —2,475 млн руб.;

- частичной реализации проекта Б — 10,125 млн руб. (12,6-2,475).

Таблица 5

Исходные данные для отбора инвестиционных проектов

| Проект |

Начальные инвестиционные затраты, млн руб. |

Внутренняя норма прибыли, % |

Чистая текущая стоимость, млн руб. |

| А |

4,5 |

55 |

2,475 |

| Б |

10,8 |

35 |

3,78 |

| В |

3,6 |

30 |

1,08 |

| Г |

5,4 |

25 |

1,35 |

Примечание. 1. ЧТС по проекту А — 2,475 млн руб. (4,5x55:100).

2. Аналогичные расчеты производятся по проектам Б, В, Г. Показатель внутренней нормы прибыли наиболее приемлем для сравнительной оценки проектов в рамках более широкого диапазона:

- с уровнем рентабельности всех активов в процессе эксплуатационной деятельности предприятия;

- со средней нормой доходности аналогичных инвестиционных проектов;

- с нормой прибыльности по альтернативному инвестированию с депозитным вкладом, муниципальным облигационным займом, валютным операциям и т д.).

Исходя из приведенных критериев любое предприятие вправе установить для себя приемлемый уровень ВНП (конечно, с учетом степени инвестиционного риска).

Модифицированный метод ВНП представляет собой более усовершенствованную модель внутренней нормы прибыли. Он дает более правильную оценку эффективности авансированных в проект средств и снимает проблему множественности нормы прибыли. Этапы проведения расчетов следующие.

Первый шаг. Все денежные потоки доходов приводятся к конечной (будущей) стоимости по средневзвешенной стоимости капитала и складываются по годам.

Второй шаг. Полученная сумма приводится к настоящей стоимости по ставке внутренней нормы прибыли проекта.

Третий шаг. Из настоящей стоимости доходов вычитается настоящая стоимость инвестиционных затрат и вычисляется чистая текущая стоимость проекта. Она сравнивается с настоящей стоимостью инвестиционных затрат и должна ее превышать (ЧТС больше настоящей стоимости затрат).

Каждый из методов оценки инвестиционных проектов дает возможность менеджерам предприятия изучить характерные особенности проекта и принять правильное решение.

Следовательно, основные критерии принятия инвестиционных решений следующие:

отсутствие более выгодных альтернатив для вложения свободных денежных средств;

минимизация риска потерь от инфляции;

краткость срока окупаемости капитальных вложений;

дешевизна проекта;

обеспечение стабильности поступлений доходов от проекта;

высокая рентабельность инвестиций после дисконтирования.

Используя комбинацию указанных показателей, инвестор (кредитующий его банк) может принять обоснованное решение в пользу того или иного проекта. Из данного набора инвестиционных критериев целесообразно выделить ключевые и на их основе выбрать приемлемый для инвестора вариант.

Главное требование к инвестиционному портфелю предприятия — его сбалансированность. Это означает, что необходимо располагать проектами, которые в настоящее или ближайшее время обеспечат предприятие денежными средствами, а также перспективными проектами, которые принесут высокую отдачу (в форме прибыли) в будущем.

Одновременно целесообразно доинвестировать денежные средства из стареющих видов производства в более современные.

Очень часто на практике предприятие, выбрав рентабельный проект, сталкивается с нехваткой денежных средств для его реализации. В таком случае целесообразно осуществить дополнительные расчеты с учетом привлечения внутренних и внешних источников финансирования.

Привлечение заемных средств для реализации проекта нередко повышает рентабельность собственного капитала, вложенного в него. Однако это наблюдается в том случае, если доходность инвестиций выше «цены кредита» (средней ставки процента по банковскому кредиту). Максимизация массы прибыли при различных соотношениях внутренних и внешних источников финансирования инвестиционной деятельности достигается в процессе расчета эффекта финансового рычага (табл. 2.6).

Данный эффект заключается в том, что к норме прибыли на собственный капитал присоединяется прибыль, полученная благодаря использованию заемных средств несмотря на их плотность. В приведенном примере за счет использования заемных средств норма чистой прибыли на собственный капитал по проекту № 2 выше, чем по проекту № 1. Эффект финансового рычага — 4 % (16 - 12) достигнут за счет того, что норма прибыли на инвестируемый капитал превышает ставку ссудного процента. В нашем примере такое превышение по проекту № 2 составляет 8 % (20 - 12). По проекту № 1 эффект финансового рычага отсутствует, поскольку заемные средства для его реализации не привлекались.

Таблица 6

Расчет эффекта финансового рычага по двум инвестиционным проектам

| Показатели |

Инвестиционный проект № 1 |

Инвестиционный проект № 2 |

| Объем инвестиционных ресурсов, млн руб. |

15,0 |

15,0 |

В том числе:

Собственные средства

Заемные средства

|

15,0 |

7,5

7,5

|

| Норма налоговой прибыли на инвестированный капитал, % |

20 |

20 |

| Ставка процента за кредит, % |

- |

12 |

| Ставка налога на прибыль, % |

30 |

30 |

| Валовая прибыль (15 х 20 : 100) |

3,0 |

3,0 |

| Налог на прибыль (3 х 30 : 100) |

0,9 |

0,9 |

| Сумма процента за кредит (7,5x12:100) |

- |

0.9 |

| Чистая прибыль |

2,1 |

1,2 |

| Норма чистой прибыли на собственный капитал, % |

14,0(2,1:15 х100) |

16,0(1,2:7,5 х100) |

Для принятия обоснованного инвестиционного решения следует ответить на несколько ключевых вопросов.

1.Какие факторы мешают росту эффективности инвестирования?

2.Какова сила их влияния на производственно-коммерческую деятельность предприятия?

3.Какова их реальная долговечность с учетом фактора времени?

4.Какие новые факторы могут мешать инвестированию в будущем?

5.Насколько надежна защита предприятия от неблагоприятных факторов?

6.Насколько эффективность инвестиций зависит от изменения экономической конъюнктуры?

В настоящее время крупные капиталоемкие проекты имеют, как правило, низкие показатели доходности и длительные сроки окупаемости. Поэтому они должны финансироваться преимущественно за счет средств федерального и муниципальных бюджетов. Те сферы предпринимательской деятельности, которые дают быструю отдачу в форме прибыли (дохода) или имеют высокую оборачиваемость вложенных средств, целесообразно финансировать за счет собственных средств инвесторов (производство товаров народного потребления, торговля и т д.)

Реальный процесс принятия управленческих решений требует обширной информации и множества финансовых расчетов, которые находят отражение в инвестиционных планах предприятий.

При выборе инвестиционной стратегии предприятию необходимо учитывать жизненный цикл товара на рынке.

На первой стадии (освоения) доходы от продаж растут очень медленно, так как объем сбыта продукции невелик. Рынок знакомится с товаром. Прибыли еще нет, она невелика.

На второй стадии (рост) наблюдается быстрое увеличение объема продаж и прибыли.

На третьей стадии (зрелость) доходы от реализации остаются на постоянном уровне, поскольку возможности привлечения новых покупателей исчерпаны. Прибыль в этот период достигает своего максимального значения.

На четвертой стадии (закат) жизненного цикла объем продаж падает, а прибыль стремится к нулю. Товар необходимо снимать с производства и заменять его новым.

Учет жизненного цикла товара позволяет инвестору выбирать наиболее высокодоходные инвестиционные проекты.

4. АНАЛИЗ ЧУВСТВИТЕЛЬНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА

Цель анализа — установить уровень влияния отдельных варьирующих факторов на финансовые показатели инвестиционного проекта. Его инструментарий позволяет оценить потенциальное воздействие риска на эффективность проекта. Однако как ответить на вопрос, насколько сильно каждый конкретный параметр проекта может измениться в негативную сторону (при стабильности остальных параметров), прежде чем это повлияет на решение о выгодности проекта?

В анализе чувствительности инвестиционные критерии определяются для широкого диапазона исходных условий. Выделяются наиболее важные параметры проекта, выявляются закономерности изменения финансовых результатов от динамики каждого из параметров.

В ходе исследования чувствительности капитального проекта обычно рассматриваются следующие параметры:

а) физический объем продаж как результат емкости рынка, доли предприятия на рынке, потенциала роста рыночного спроса;

б) цена продукта (услуги);

в) темп инфляции;

г) необходимый объем капитальных вложений;

д) потребность в оборотном капитале;

е) переменные издержки;

ж) постоянные издержки;

з) учетная ставка процента за банковский кредит и др.

Данные параметры не могут быть изменены посредством принятия управленческих решений.

В процессе анализа чувствительности вначале определяется «базовый» вариант, при котором все изучаемые факторы принимают свои первоначальные значения. Только после этого значение одного из исследуемых факторов варьируется в определенном интервале при стабильных значениях остальных параметров. При этом оценка чувствительности проекта начинается с наиболее важных факторов, которые соответствуют пессимистическому и оптимистическому сценариям. Только после этого устанавливается влияние изменений отдельных параметров на уровень эффективности проекта. Кроме того, анализ чувствительности положен в основу принятия проекта. Так, например, если цена оказалась критическим фактором, то можно усилить программу маркетинга или пересмотреть затратную часть проекта, чтобы снизить его стоимость. Если осуществленный количественный анализ рисков проекта выявит его высокую чувствительность к изменению объема производства, то следует уделить внимание мерам по повышению производительности труда, обучению персонала менеджменту и т. п.

В формировании денежного потока проекта, а следовательно, его эффективности участвуют факторы позитивного (доходного) и негативного (расходного) характера. К позитивным факторам можно отнести задержку оплаты за поставленные материальные ресурсы, а также период времени поставки продукции с момента получения авансового платежа при реализации продукции на условиях предоплаты. Однако задержки оплаты за поставленные материалы оказывают позитивное влияние на финансовый результат только в том случае, если цена материалов определяется на дату поставки и соответствует текущему уровню цен на них. Важной является группа факторов, связанная с формированием и управлением товарно-материальными запасами.

Показатель чувствительности вычисляется как отношение процентного изменения критерия - выбранного показателя эффективности инвестиций (относительно базисного варианта) к изменению значения фактора на один процент. Таким способом определяются показатели чувствительности по каждому из исследуемых факторов.

С помощью анализа чувствительности на базе полученных данных можно установить наиболее приоритетные с точки зрения риска факторы, а также разработать наиболее эффективную стратегию реализации инвестиционного проекта.

Отметим, что, несмотря на все преимущества метода анализа чувствительности проекта: объективность, простоту расчетов, их наглядность (именно эти критерии положены в основу его практического использования), данный метод обладает серьезным недостатком -однофакторностью. Он ориентирован только на изменения одного фактора проекта, что приводит к недоучету возможностей связи между отдельными факторами или недоучету их корреляции.

Поэтому на практике используется также метод анализа сценариев. Он включает в себя учет одновременного (параллельного) изменения ряда факторов, влияющих на степень риска проекта. Таким образом, определяется воздействие одновременного изменения всех основных переменных проекта, характеризующих его денежные потоки (приток и отток денежных средств). Важным преимуществом метода является тот факт, что отклонения параметров (от базовых значений) рассчитываются с учетом их взаимосвязей (корреляции).

Заключение

Инвестиции в объекты предпринимательской деятельности осуществляются в различных формах. Для учета, анализа и планирования они классифицируются по отдельным признакам.

Во-первых, по объектам вложения денежных средств выделяют реальные и финансовые инвестиции.

Реальные инвестиции (капиталовложения) — авансирование денег в материальные и нематериальные активы (инновации). Капитальные вложения классифицируются по:

1. Отраслевой структуре (промышленность, транспорт, сельское хозяйство и т. д.);

2. Воспроизводственной структуре (новое строительство, расширение, реконструкция и расширение действующих предприятий);

3. Технологической структуре (строительно-монтажные работы, приобретение оборудования, прочие капитальные затраты).

Финансовые инвестиции — вложения средств в ценные бумаги: долевые (акции) и долговые (облигации).

Во-вторых, по характеру участия в инвестировании — прямые и косвенные инвестиции.

Прямые инвестиции предполагают непосредственное участие инвестора в выборе объекта для вложения денежных средств.

Косвенные инвестиции осуществляются через финансовых посредников — коммерческие банки, инвестиционные компании и фонды и др. Последние аккумулируют и размещают собранные средства по своему усмотрению, обеспечивая их эффективное использование.

В-третьих, по периоду инвестирования вложения делятся на краткосрочные (на срок до 1 года) и долгосрочные (на срок свыше 1 года). Последние из них служат источником воспроизводства капитала.

В-четвертых, по форме собственности инвестиции подразделяются на частные, государственные, совместные и иностранные.

Частные инвестиции выражают вложение средств в объекты предпринимательской деятельности юридических лиц негосударственных форм собственности, а также граждан.

Государственные инвестиции характеризуют вложение капитала государственных унитарных и муниципальных предприятий, а также средств федерального и регионального бюджетов и внебюджетных фондов.

В-пятых, по региональному признаку инвестиции подразделяются на вложения внутри страны и за рубежом.

В-шестых, по уровню инвестиционного риска выделяют следующие виды инвестиций.

Безрисковые инвестиции характеризуют вложение средств в такие объекты инвестирования, по которым отсутствует реальный риск потери ожидаемого дохода или капитала, и практически гарантированно получение реальной прибыли.

Низко рисковые инвестиции характеризуют вложения капитала в объекты, риск по которым ниже среднерыночного уровня.

Средне рисковые инвестиции выражают "вложения капитала в объекты, риск по которым соответствует среднерыночному уровню.

Высокорисковые инвестиции определяются тем, что уровень риска по объектам данной группы обычно выше среднерыночного.

Наконец, спекулятивные инвестиции выражают вложение капитала в наиболее рисковые активы (например, в акции молодых компаний), где ожидается получение максимального дохода.

Субъектами инвестиционной деятельности в России являются инвесторы (заказчики проектов, пользователи объектов, подрядчики, финансовые посредники, граждане и т. д.). Они классифицируются по следующим признакам.

1. По направлениям основной эксплуатационной деятельности — индивидуальные и институциональные инвесторы. В роли индивидуальных инвесторов выступают физические лица, а институциональных — юридические лица (например, финансовые посредники).

2.По целям инвестирования выделяют стратегических и портфельных инвесторов. Первые из них ставят цель приобрести контрольный пакет акций компании или большую долю в ее уставном капитале для осуществления реального управления фирмой. Они также осуществляют стратегию слияния и поглощения других компаний. Портфельные инвесторы вкладывают свой капитал в различные финансовые инструменты с целью получения высокого текущего дохода или прироста капитала в будущем".

3.По принадлежности к резидентам выделяют отечественных и иностранных инвесторов. В роли последних могут выступать иностранные физические и юридические лица, государства и международные финансово-кредитные организации (Мировой Банк, Европейский Банк реконструкции и развития и т. д.).

Классификация форм инвестиций и видов инвесторов позволяет предприятиям и корпорациям более эффективно управлять инвестиционным портфелем.

|