КУРСОВАЯ РАБОТА

по курсу «Финансовое право»

Тема:

«Финансовая несостоятельность: правовые аспекты»

Оглавление

Введение

1. Прогнозирование вероятности банкротства предприятия

1.1 Фазы кризиса

1.2 Методики прогнозирования

2. Признаки, процедуры банкротства

2.1 Признаки банкротства

2.2 Сущность процедур банкротства

2.3 Реабилитационные процедуры

3. Финансово-правовые аспекты нормативно-правовое регулирование

3.1 Сравнительный анализ законодательств о банкротстве 1992, 1998 и 2002 гг.

3.2 Условия возбуждения дела о банкротстве

3.3 Деятельность арбитражных управляющих

Заключение

Библиографический список использованной литературы

Введение

Реформирование экономики России на принципах рыночных отношений обусловило возникновение нового явления в предпринимательской деятельности – банкротство коммерческих организаций. Основанием появления этого негативного последствия является объективная невозможность должника рассчитаться по гражданско-правовым обязательствам перед кредиторами.

Институт банкротства – обычное понятие для стран, ставших на путь рыночного развития экономики. Должное внимание регулированию отношений в этой сфере уделяют как промышленно развитые, так и развивающиеся страны, в том числе Россия. В Российской Федерации до 2002 года правоотношения в сфере банкротства регулировались Федеральным законом от 8 января 1998 г. «О несостоятельности (банкротстве)», но в октябре 2002 г. был принят новый закон, существенно изменивший концепцию регулирования этих отношений и добавивший множество новелл.

Права свободного использования частной собственности и занятия любой не запрещенной законом предпринимательской деятельностью предусматривает также и определенные обязанности. Существование института несостоятельности (банкротства) обусловлено несколькими причинами. Необходимо оградить экономический оборот и его участников от последствий неэффективной работы тех из них, кто проявил неспособность надлежащим образом исполнять принятые на себя обязательства, если эта неспособность приобретает стойкий характер. С одной стороны, возникает необходимость устранения из оборота такого его участника. С другой стороны, желательно попытаться сохранить его как производителя товаров, работ или услуг и работодателя. При этом в обоих случаях, поскольку, например, юридические лица отвечают всем своим имуществом, следует предотвратить обращение всего или большей части этого имущества на удовлетворение требований одного либо нескольких наиболее расторопных кредиторов и лишение остальных возможности получить хотя бы частичное удовлетворение. Наряду с этим нужно защитить интересы самого несостоятельного должника, и решение вопроса о его сохранении или ликвидации подчинить установленным законом процедурам.

Реклама

Объявление предприятия банкротом – институт, завершающий систему мер, организующих и обеспечивающих конкурентную борьбу субъектов рынка, ведущих хозяйственную деятельность на свой риск и под свою ответственность, т.е. на началах предпринимательства. Вынужденное прекращение ведущего такую деятельность субъекта и есть реализация, с одной стороны, максимально возможного риска, а с другой – наивысшей степени его ответственности, поскольку он рискует и отвечает своим существованием.

Вышеизложенное определяет актуальность темы данной работы.

Целью работы является изучение финансово-правовых аспектов банкротства. Задачи, поставленные для достижения цели – опираясь на новое законодательство рассмотреть:

· методы прогнозирования банкротства;

· признаки и процедуры банкротства;

· финансово-правовые аспекты и нормативно-правовое регулирование банкротства.

1. Прогнозирование вероятности банкротства предприятия

1.1 Фазы кризиса

Ключевым моментом банкротства является наступление или приближение неплатежеспособности.

Фазы кризиса, отличающиеся содержанием, последствиями и необходимыми мерами по их устранению.

Первая – снижение рентабельности и объемов прибыли (кризис в широком смысле). Следствием этого является ухудшение финансового положения предприятия, сокращение источников и резервов развития. Решение проблемы может лежать как в области стратегического управления (пересмотр стратегии, реструктуризация предприятия), так и тактического (снижение издержек, повышение производительности).

Вторая– убыточность производства. Следствием служит уменьшение резервных фондов предприятия (если таковые имеются – в противном случае сразу наступает третья фаза). Решение проблемы находится в области стратегического управления и реализуется, как правило, через реструктуризацию предприятия.

Третья – истощение или отсутствие резервных фондов. На погашение убытков предприятие направляет часть оборотных средств и тем самым переходит в режим сокращенного воспроизводства. Реструктуризация уже не может быть использована для решения проблемы, так как отсутствуют средства на ее проведение. Нужны оперативные меры по стабилизации финансового положения предприятия и изысканию средств на проведение реструктуризации. В случае непринятия таких мер или их неудачи кризис переходит в четвертую фазу.

Реклама

Четвертая – неплатежеспособность. Предприятие достигло того критического порога, когда нет средств профинансировать даже сокращенное воспроизводство и (или) платить по предыдущим обязательствам. Возникает угроза остановки производства и (или) банкротства. Необходимы экстренные меры по восстановлению платежеспособности предприятия и поддержанию производственного процесса.[1]

Таким образом, для третьей и четвертой фаз характерны нестандартные, экстремальные условия функционирования предприятия, требующие срочных вынужденных мер. Для предотвращения неплатежеспособности вводится антикризисное управление.

Экономическая формула кризиса имеет два аспекта – внешний и внутренний. Внешний заключается в способности предприятия мобилизовать необходимый объем оборотных средств для выполнения своих обязательств перед кредиторами – выплаты и обслуживания долгов. Внутренний – в способности обеспечить объем оборотных средств, требуемых для ведения хозяйственной деятельности. Поддержание величины оборотных средств на соответствующем уровне осуществляется за счет денежных и эквивалентных им ресурсов предприятия. Таким образом, в экономическом смысле кризис означает дефицит денежных средств для поддержания текущей хозяйственной (производство) и финансовой (кредиторы) потребностей в оборотных средствах. Этому определению соответствует следующее неравенство, представляющее экономическую формулу кризиса:

Денежные средства < Текущая хозяйственная потребность в оборотных средствах + Текущая финансовая потребность в оборотных средствах

Текущая финансовая потребность в оборотных средствах (ТФП) – наиболее простая и понятная часть формулы. ТФП определяется как сумма предстоящих на момент расчета формулы выплат по возврату долгов (включая проценты по ним), а также штрафов и пени (в случае просроченных платежей) за планируемый период. Покрывается денежными средствами или приемлемыми для кредиторов по содержанию и условиям взаимозачетными операциями.

Текущая хозяйственная потребность в оборотных средствах (ТХП) представляет собой разницу между суммой производственных и непроизводственных расходов на планируемый период, с одной стороны, и объемом производственных запасов предприятия в пределах размеров, предусмотренных сметой, с другой. Определение порогового значения ТХП, невозможность обеспечения которого является критическим, зависит от отраслевой принадлежности и других особенностей предприятия. Денежные средства – собственно денежные и эквивалентные им средства (в настоящее время до 85% всех расчетов осуществляется взаимозачетными схемами). Именно сумма денежных средств является показательной для определения кризисного состояния предприятия. Во-первых, каждая взаимозачетная операция может быть достаточно легко приведена к денежной оценке (с учетом стоимостных и временных потерь). Во-вторых, конкретные краткосрочные активы сильно отличаются по степени ликвидности. Так, дебиторская задолженность может быть безнадежной независимо от формальных сроков и обязательств по ее погашению, а запасы готовой продукции – мертвым грузом. При этом их наличие никак не обеспечивает реальной платежеспособности предприятия, которую в конечном итоге определяют именно денежные средства. При расчете денежных и эквивалентных им средств предприятия принципиальное значение имеют два фактора – структура потребностей предприятия (сырье, материалы, денежные средства) и время, в течение которого эти потребности должны быть удовлетворены.

1.2 Методики прогнозирования

В зарубежной и российской экономической литературе предлагается несколько отличающихся методик и математических моделей прогнозирование вероятности банкротства предприятия. Первые исследования аналитических коэффициентов для предсказания возможных осложнений в финансовой деятельности компаний проводились в США ещё в начале тридцатых годов. В современной практике финансово-хозяйственной деятельности зарубежных фирм для оценки вероятности банкротства наиболее широкое применение получили модели, разработанные Э. Альтманом и У. Бивером.

Однако, как отмечают многие российские авторы, многочисленные попытки применения иностранных моделей прогнозирования банкротства в отечественных условиях не принесли достаточно точных результатов. Были предложены различные способы адаптации «импортных» моделей к российским хозяйственным условиям, в частности «Z-счёта» Э. Альтмана и двухфакторной математической модели. Новые методики диагностики возможного банкротства, предназначенные для отечественных предприятий, были разработаны О.П. Зайцевой, Р.С. Сайфуллиным и Г.Г. Кадыковым.

Все системы прогнозирования банкротства, разработанные зарубежными и российскими авторами, включают в себя несколько (от двух до семи) ключевых показателей, характеризующих финансовое состояние коммерческой организации. На их основе в большинстве из названных методик рассчитывается комплексный показатель вероятности банкротства с весовыми коэффициентами у индикаторов.

Эти методики и модели должны позволять прогнозировать возникновение кризисной ситуации коммерческой организации заранее, ещё до появления её очевидных признаков. Такой подход особенно необходим, так как жизненные циклы коммерческих организаций в рыночной экономике коротки (4-5 лет). В связи с этим коротки и временные рамки применения в них антикризисных стратегий, а в условиях уже наступившего кризиса организации их применение может привести к банкротству. Указанные методики должны позволять использовать различные антикризисные стратегии заранее, ещё до наступления кризиса коммерческой организации, с целью предотвращения этого кризиса.

Существуют количественные и качественные методы прогнозирования наступления банкротства. Из качественных методов можно выделить, прежде всего, критериальные.

Многие крупные аудиторские фирмы и другие компании, занимающиеся аналитическими обзорами, прогнозированием и консультированием, используют для аналитических оценок системы критериев.

В качестве примера можно привести работу В.В. Ковалева. Он, основываясь на разработках западных аудиторских фирм и преломляя эти разработки к отечественной специфике бизнеса, предложил следующую двухуровневую систему критериев (таблица 1.1).

Критерии находятся из предположения, что одной из стадий банкротства предприятия является финансовая неустойчивость. На этой стадии начинаются трудности с наличными средствами, проявляются некоторые ранние признаки банкротства, резкие изменения в структуре баланса в любом направлении. Однако особую тревогу должны вызвать:

· резкое уменьшение денежных средств на счетах (кстати, увеличение денежных средств может свидетельствовать об отсутствии дальнейших капиталовложений);

· увеличение дебиторской задолженности (резкое снижение также говорит о затруднениях со сбытом, если сопровождается ростом запасов готовой продукции);

· разбалансирование дебиторской и кредиторской задолженности;

· снижение объемов продаж (неблагоприятным может оказаться и резкое увеличение объемов продаж, так как в этом случае банкротство может наступить в результате последующего разбалансирования долгов, если последует непродуманное увеличение закупок, капитальных затрат; кроме того, рост объемов продаж может свидетельствовать о сбросе продукции перед ликвидацией предприятия).

Таблица 1.1 Критерии прямого и косвенного воздействия на финансовое состояние предприятия

| Первый уровень |

Прямое воздействие |

Второй уровень |

Косвенное воздействие |

- повторяющиеся существенные потери в основной производственной деятельности

- превышение некоторого критического уровня просроченной кредиторской задолженности;

- чрезмерное использование краткосрочных заемных средств в качестве источников финансирования долгосрочных вложений;

- устойчиво низкие значения коэффициентов ликвидности;

- хроническая нехватка оборотных средств;

- устойчиво увеличивающаяся до опасных пределов доля заемных средств в общей сумме источников средств;

- неправильная реинвестиционная политика;

- превышение размеров заемных средств над установленными лимитами;

- хроническое невыполнение обязательств перед инвесторами, кредиторами и акционерами (в отношении своевременности возврата ссуд, выплаты процентов и дивидендов);

- высокий удельный вес просроченной дебиторской задолженности;

- наличие сверхнормативных и залежалых товаров и производственных запасов;

- ухудшение отношений с учреждениями банковской системы;

- использование (вынужденное) новых источников финансовых ресурсов на относительно невыгодных условиях;

- применение в производственном процессе оборудования с истекшими сроками эксплуатации;

- потенциальные потери долгосрочных контрактов;

- неблагоприятные изменения в портфеле заказов.

|

- потеря ключевых сотрудников аппарата управления; - вынужденные остановки, а также нарушения производственно

-технологического процесса;

- недостаточная диверсификация деятельности предприятия, т.е. чрезмерная зависимость финансовых результатов от какого-то одного конкретного проекта, типа оборудования, вида активов и др.;

- излишняя ставка на прогнозируемую успешность и прибыльность нового проекта;

- участие предприятия в судебных разбирательствах с непредсказуемым исходом;

- потеря ключевых контрагентов;

- недооценка технического и технологического обновления предприятия;

- неэффективные долгосрочные соглашения;

- политический риск, связанный с предприятием в целом или его ключевыми подразделениями

|

При анализе работы предприятия извне тревогу должны вызывать:

· задержки с предоставлением отчетности (эти задержки, возможно, сигнализируют о плохой работе финансовых служб);

· конфликты на предприятии, увольнение кого-либо из руководства и т.д.

Недостатки этого метода следующие:

· трудно решать многокритериальные задачи, гораздо легче принять решение в условиях однокритериальной,

· субъективность прогнозного решения подобного рода, независимо от числа критериев,

· рассчитанные значения критериев носят характер информации к размышлению, а не опоры для принятия немедленных решений,

· критические значения этих критериев должны быть детализированы по отраслям и подотраслям, а их разработка может быть выполнена после накопления определенных статистических данных.

Согласно методики Аргенти исследование начинается с предположений, что (а) идет процесс, ведущий к банкротству, (б) процесс этот для своего завершения требует нескольких лет и (в) процесс может быть разделен на три стадии:

· недостатки. Компании, скатывающиеся к банкротству, годами демонстрируют ряд недостатков, очевидных задолго до фактического банкротства;

· ошибки. Вследствие накопления этих недостатков компания может совершить ошибку, ведущую к банкротству (компании, не имеющие недостатков, не совершают ошибок, ведущих к банкротству);

· симптомы. Совершенные компанией ошибки начинают выявлять все известные симптомы приближающейся неплатежеспособности: ухудшение показателей (скрытое при помощи «творческих» расчетов), признаки недостатка денег. Эти симптомы проявляются в последние два или три года процесса, ведущего к банкротству, который часто растягивается на срок от пяти до десяти лет.

При расчете А – счета конкретной компании необходимо ставить либо количество баллов согласно Аргенти, либо «0» – промежуточные значения не допускаются. Каждому фактору каждой стадии присваивают определенное количество баллов и рассчитывают агрегированный показатель – А-счет (таблица 1.2).

Таблица 1.2. Метод А-счета для предсказания банкротства.

| Недостатки |

Балл согласно Аргенти |

| Директор-автократ |

8 |

| Председатель совета директоров является также директором |

4 |

| Пассивность совета директоров |

2 |

| Внутренние противоречия в совете директоров (из-за различия в знаниях и навыках) |

2 |

| Слабый финансовый директор |

2 |

| Недостаток профессиональных менеджеров среднего и нижнего звена (вне совета директоров) |

1 |

| Недостатки системы учета: |

- |

| Отсутствие бюджетного контроля |

3 |

| Отсутствие прогноза денежных потоков |

3 |

| Отсутствие системы управленческого учета затрат |

3 |

| Вялая реакция на изменения (появление новых продуктов, технологий, рынков, методов организации труда и т.д.) |

15 |

| Максимально возможная сумма баллов |

43 |

| «Проходной балл» |

10 |

| Если сумма больше 10, недостатки в управлении могут привести к серьезным ошибкам |

- |

| - |

| Ошибки |

- |

| Слишком высокая доля заемного капитала |

15 |

| Недостаток оборотных средств из-за слишком быстрого роста бизнеса |

15 |

| Наличие крупного проекта (провал такого проекта подвергает фирму серьезной опасности) |

15 |

| Максимально возможная сумма баллов |

45 |

| «Проходной балл» |

15 |

| - |

| Симптомы |

- |

| Ухудшение финансовых показателей |

4 |

| Использование «творческого бухучета» |

4 |

| Нефинансовые признаки неблагополучия (ухудшение качества, падение «боевого духа» сотрудников, снижение доли рынка) |

4 |

| Окончательные симптомы кризиса (судебные иски, скандалы, отставки) |

3 |

| Максимально возможная сумма баллов |

12 |

| - |

| Максимально возможный А-счет |

100 |

| «Проходной балл» |

25 |

| Большинство успешных компаний |

5-18 |

| Компании, испытывающие серьезные затруднения |

35-70 |

| Если сумма баллов более 25, компания может обанкротиться в течение ближайших пяти лет. |

- |

| - |

| Чем больше А-счет, тем скорее это может произойти. |

- |

Перейдём к рассмотрению количественных методов.

Наиболее простой из методик диагностики банкротства является двухфакторная математическая модель, при построении которой учитывается всего два показателя: коэффициент текущей ликвидности и удельный вес заёмных средств в пассивах. На основе статистической обработки данных по выборке фирм в странах с рыночной экономикой были выявлены весовые коэффициенты для каждого из этих факторов.

Для США данная модель выглядит следующим образом:

Х = -0,3877 – 1,0736 х L4 + 0,0579 х ЗСп,

где ЗСп – доля заемных средств в пассивах;

если Х > 0,3, то вероятность банкротства велика;

если -0,3 <Х< 0,3, то вероятность банкротства средняя;

если Х < -0,3, то вероятность банкротства мала;

если Х = 0, то вероятность банкротства равна 0,5.

Применение данной модели для российских условий было исследовано в работах М.А. Федотовой, которая считает, что весовые коэффициенты следует скорректировать применительно к местным условиям, и что точность прогноза двухфакторной модели увеличится, если добавить к ней третий показатель – рентабельность активов. Однако новые весовые коэффициенты для отечественных предприятий ввиду отсутствия статистических данных по организациям-банкротам в России не были определены.

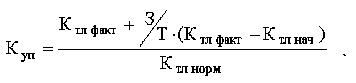

Если первые два из этих показателей соответствуют нормативным значениям (как минимум 2 и 0,1 соответственно), то на основе динамики коэффициента текущей ликвидности рассчитывается третий показатель – коэффициент утраты платежеспособности (Куп), который оценивает, сможет ли предприятие в ближайшие три месяца выполнить свои обязательства перед кредиторами:

где З – срок выполнения обязательств перед кредиторами – 3 месяца;

Т – отчётный период в месяцах;

Ктл факт– фактическое значение коэффициента текущей ликвидности в конце отчётного периода;

Ктл нач – значение коэффициента текущей ликвидности в начале отчётного периода;

Ктл норм – нормативное значение коэффициента текущей ликвидности.

Если Куп < 1, то в ближайшие 3 месяца платежеспособность утратится, а если Куп > 1, то в течение 3 месяцев предприятие будет платежеспособным.

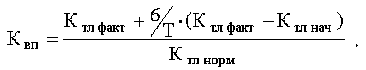

Если же структура баланса по первым двум приведённым показателям признаётся неудовлетворительной, то рассчитывается коэффициент восстановления платежеспособности (Квп) за период, равный шести месяцам:

Если Квп < 1, то организация за 6 месяцев не восстановит платежеспособность, а если Квп > 1, то организация в течение 6 месяцев восстановит платежеспособность.

Как уже отмечалось выше, в современной практике финансово-хозяйственной деятельности зарубежных фирм для оценки вероятности банкротства наиболее широкое применение получили модели, разработанные Э. Альтманом и У. Бивером. Они создали модели, которые являются наиболее точными в условиях рыночной экономики. Это многофакторные модели прогнозирования банкротства, которые обычно состоят из пяти-семи финансовых показателей. В практике зарубежных финансовых организаций для оценки вероятности банкротства наиболее часто используется так называемый «Z-счёт» Э. Альтмана, который представляет собой пятифакторную модель, построенную по данным успешно действующих и обанкротившихся промышленных предприятий США.[2]

Суть метода заключается в составлении и анализе аддитивной модели вида:

где Y – результирующая функция;

xi– элементы вектора факторов Х.

Значение функции Y определяется с помощью уравнения, переменные которого отражают некоторые ключевые характеристики анализируемой корпорации – ее ликвидность, скорость оборота капитала и т. д. Если для данной корпорации коэффициент превышает определенную пороговую величину, то фирма зачисляется в разряд надежных, если же полученный коэффициент ниже критической величины, то финансовое положение такого предприятия внушает опасения и выдавать кредит не рекомендуется.

В формуле Альтмана используются пять переменных:

х1 – отношение оборотного капитала к сумме активов корпорации;

х2– отношение нераспределенного дохода к сумме активов;

х3– отношение операционных доходов (до вычета процентов и налогов) к сумме активов;

х4 – отношение рыночной стоимости акций корпорации к общей сумме активов;

х5 – отношение суммы продаж к сумме активов.

В модели Альтмана применяется метод множественного дискриминантного анализа. Классификационное «правило», полученное на основе уравнения, гласит:

· если значение Y меньше 1,767, то фирму следует отнести к группе потенциальных банкротов;

· если значение Y больше 1,767, фирме в ближайшей перспективе банкротство не угрожает.

Позднее, в 1978 г., Э. Альтман разработал подобную, но более точную модель, позволяющую прогнозировать банкротство на горизонте в пять лет с точностью в семьдесят процентов. В этой модели используются следующие показатели:

· рентабельность активов;

· динамика прибыли;

· коэффициент покрытия процентов;

· отношение накопленной прибыли к активам;

· коэффициент текущей ликвидности;

· доля собственных средств в пассивах;

· стоимость активов предприятия.

У. Бивер предложил пятифакторную систему для оценки финансового состояния предприятия с целью диагностики банкротства, содержащую следующие индикаторы:

· рентабельность активов;

· удельный вес заёмных средств в пассивах;

· коэффициент текущей ликвидности;

· доля чистого оборотного капитала в активах;

· коэффициент Бивера (отношение суммы чистой прибыли и амортизации к заёмным средствам).

Весовые коэффициенты для индикаторов в модели У. Бивера не предусмотрены и итоговый коэффициент вероятности банкротства не рассчитывается. Полученные значения данных показателей сравниваются с их нормативными значениями для трёх состояний фирмы, рассчитанными У. Бивером: для благополучных компаний, для компаний, обанкротившихся в течение года, и для фирм, ставших банкротами в течение пяти лет.

Р.С. Сайфуллин и Г.Г. Кадыков предложили использовать для оценки финансового состояния предприятий рейтинговое число:

R = 2 * Ко + 0,1 * Ктл + 0,08 * Ки + 0,45 * Км + Кпр

где Ко – коэффициент обеспеченности собственными средствами;

Ктл– коэффициент текущей ликвидности;

Ки – коэффициент оборачиваемости активов;

Км– коммерческая маржа (рентабельность реализации продукции);

Кпр– рентабельность собственного капитала.

При полном соответствии финансовых коэффициентов их минимальным нормативным уровням рейтинговое число будет равно единице и организация имеет удовлетворительное состояние экономики. Финансовое состояние предприятий с рейтинговым числом менее единицы характеризуется как неудовлетворительное.

В шестифакторной математической модели О.П. Зайцевой предлагается использовать следующие частные коэффициенты:

· Куп – коэффициент убыточности предприятия, характеризующийся отношением чистого убытка к собственному капиталу;

· Кз – соотношение кредиторской и дебиторской задолженности;

· Кс – показатель соотношения краткосрочных обязательств и наиболее ликвидных активов, этот коэффициент является обратной величиной показателя абсолютной ликвидности;

· Кур– убыточность реализации продукции, характеризующийся отношением чистого убытка к объёму реализации этой продукции;

· Кфр– соотношение заёмного и собственного капитала;

· Кзаг – коэффициент загрузки активов как величина, обратная коэффициенту оборачиваемости активов.

Комплексный коэффициент банкротства рассчитывается по формуле со следующими весовыми значениями:

Кком = 0,25х Куп + 0,1хКз + 0,2хКс + 0,25хКур + 0,1хКфр + 0,1хКзаг.

Весовые значения частных показателей для коммерческих организаций были определены экспертным путём, а фактический комплексный коэффициент банкротства следует сопоставить с нормативным, рассчитанным на основе рекомендуемых минимальных значений частных показателей: Куп = 0; Кз = 1; Кс = 7; Кур = 0; Кфр = 0,7; Кзаг = значение Кзаг в предыдущем периоде.

Если фактический комплексный коэффициент больше нормативного, то вероятность банкротства велика, а если меньше – то вероятность банкротства мала.

Все вышеописанные методики диагностики кризисной ситуации (банкротства) коммерческой организации имеют ряд недостатков, которые серьёзно затрудняют их применимость в условиях переходной российской экономики:

· двух-трёхфакторные модели не являются достаточно точными. Точность прогнозирования увеличивается, если во внимание принять большее количество факторов.

· «импортные» модели Э. Альтмана и У. Бивера содержат значения весовых коэффициентов и пороговых значений комплексных и частных показателей, рассчитанные на основе американских аналитических данных шестидесятых и семидесятых годов. В связи с этим они не соответствуют современной специфике экономической ситуации и организации бизнеса в России, в том числе отличающейся системе бухгалтерского учёта и налогового законодательства и т.д. Отсутствие в России статистических материалов по организациям-банкротам не позволяет скорректировать методику исчисления весовых коэффициентов и пороговых значений с учётом российских экономических условий, а определение данных коэффициентов экспертным путём не обеспечивает их достаточной точности.

· различия в специфике экономической ситуации и в организации бизнеса между Россией и развитыми рыночными экономиками оказывают влияние и на сам набор финансовых показателей, используемых в моделях зарубежных авторов.

· в моделях зарубежных авторов не учитываются некоторые важные показатели, специфические для российского рынка, например, доля денежной составляющей в выручке.

· период прогнозирования в вышеуказанных методиках и моделях колеблется от трёх – шести месяцев до пяти лет, а в некоторых моделях срок прогнозирования вообще не указывается. В условиях нестабильной и динамично реформируемой к рыночным отношениям экономической системы России использование периода прогнозирования, равного пяти годам, как это имеет место в моделях зарубежных авторов, по нашему мнению, преждевременно, и необходимо использовать более короткие промежутки времени (до одного – двух лет).

· в некоторых методиках используются показатели, отличающиеся высокой положительной или отрицательной корреляцией или функциональной зависимостью между собой. Это приводит к ненужному усложнению этих методик, не увеличивая точности прогнозирования.

· указанные методики дают возможность определить вероятность приближения лишь стадии кризиса (банкротства) коммерческой организации и не позволяют прогнозировать наступление фазы роста и других фаз её жизненного цикла.

Таким образом, в качестве оценки кризисного положения предприятия целесообразно использовать не только качественные, но и количественные показатели.

2. Признаки, процедуры банкротства

2.1 Признаки банкротства

В законе определен понятийный аппарат, используемый для целей данного закона. Наиболее важным является определение понятия несостоятельности (банкротства).

Несостоятельность (банкротство), определяется законом как признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и исполнить обязанность по уплате обязательных платежей.[3]

При этом к обязательным платежам относятся налоги, сборы и иные взносы в бюджет соответствующего уровня. Минимальный размер обязательств должен составлять для юридических лиц – не менее 100 000 руб.

Действие закона распространяется на все юридические лица за исключением казенных предприятий, политических партий и религиозных организаций. Отношения, связанные с участием иностранных лиц в качестве кредиторов, регулируются этим законом в случае, если иное не предусмотрено международным договором РФ. Соответственно, решения судов иностранных государств по делам о банкротстве признаются на территории РФ на основе международных договоров РФ, а при их отсутствии – на началах взаимного соглашения, если иное не предусмотрено Федеральным законом.

Важным для применения закона является определение признаков банкротства (ст. 3). Нас в нашей работе интересует пункт 2 данной статьи, касающийся коммерческих организаций. Юридическое лицо считается не способным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены.[4]

Состав и размер денежных обязательств и обязательных платежей (ст. 4) определяются на дату подачи в арбитражный суд заявления о признании должника банкротом. При этом арбитражным судом принимается решение об открытии конкурсного производства в целях соразмерного удовлетворения требований кредиторов на дату введения каждой процедуры банкротства, следующей после наступления срока исполнения соответствующего обязательства. На дату открытия конкурсного производства устанавливается величина денежных обязательств перед кредиторами и обязательных платежей в бюджет. Величина обязательств в иностранной валюте определяется по курсу ЦБ РФ на дату введения каждой процедуры банкротства.

Наличие признаков банкротства в соответствии с федеральным законом определяется размером денежных обязательств за переданные товары, работы и услуги; обязательств по займам с учетом процентов, размером задолженности вследствие причинения вреда имуществу кредиторов (за исключением обязательств по выплате выходных пособий и оплате труда лицам по трудовому договору, по авторским договорам, обязательств перед учредителями, обязательств перед гражданами вследствие причинения вреда их жизни или здоровью), а также размером обязательных платежей (без учета штрафных и иных финансовых санкций). Указанные штрафные и иные финансовые санкции не учитываются при определении наличия признаков банкротства.

2.2 Сущность процедур банкротства

Закон регулирует порядок и условия проведения процедур банкротства и мер по его предупреждению.

Для реализации требований федерального закона предусмотрены процедуры, по которым в законе даны необходимые определения. Это процедуры:

· наблюдение – процедура банкротства, применяемая к должнику в целях обеспечения сохранности имущества должника, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов;

· финансовое оздоровление – процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности;

· внешнее управление – процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности;

· конкурсное производство – процедура банкротства, применяемая к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов;

· мораторий – процедура приостановления исполнения должником денежных обязательств и уплаты обязательных платежей.[5]

Основной задачей процедур банкротства является практическая реализация судебного акта, принятого арбитражным судом, с целью окончательного разрешения конфликта.

На стадии процедур банкротства арбитражный суд выполняет, в основном, контрольно-надзорные, а также руководящие функции. Контроль суда осуществляется путем рассмотрения по правилам, установленным АПК для судебного разбирательства, жалоб и заявлений лиц, участвующих в деле. Суду принадлежит руководящая роль – в утверждении результатов, в том числе промежуточных, процедур банкротства, продлении их сроков, освобождении и назначении арбитражных управляющих и т. п.

Наблюдение – процедура банкротства, целью которой является исполнение судебного акта арбитражного суда и осуществление подготовки дела о банкротстве к судебному разбирательству.

Наблюдению предшествует процедура проверки требований кредитора. Эта новая процедура предусмотрена законом Российской Федерации о банкротстве и проводится после получения отзыва должника на заявление кредитора. Таким образом, только суд может подтвердить обоснованность требований кредиторов и принять решение о введении процедуры наблюдения. Если суд установит, что требования кредиторов необоснованны, он отказывает в рассмотрении заявления.

Судебное разбирательство арбитражного суда по делу о банкротстве производится по правилам, установленным АПК (глава 19), без каких-либо особенностей, за исключением обязательности проведения его в коллегиальном составе, состоящем, из не менее чем, трех профессиональных судей арбитражного суда.

В случае если должник имеет признаки несостоятельности, оснований для введения реабилитационных процедур не имеется, суд выносит решение о признании должника банкротом и открытии в отношении него процедуры конкурсного производства (ст. 53 Закона).

Открытие конкурсного производства осуществляется по решению арбитражного суда о признании должника банкротом. Оно вводится сроком на один год, по ходатайству участвующего в деле лица срок может быть продлен, но не более чем на шесть месяцев. Исполнение обязательств должника может быть осуществлено либо собственником имущества должника (унитарного предприятия), либо учредителями, либо третьими лицами на основе реестра требований кредиторов в любое время до окончания конкурсного производства. На основе отчета конкурсного управляющего, кандидатура которого утверждается арбитражным судом, суд выносит определение о прекращении производства по делу о банкротстве.

Открытие конкурсного производства связано с наступлением определенных последствий с даты принятия арбитражным судом решения о признании должника банкротом. К ним относятся:

· наступление срока исполнения денежных обязательств и обязательных платежей с даты открытия конкурсного производства;

· прекращение начисления штрафов, пеней, процентов и иных финансовых санкций по всем видам задолженности должника;

· прекращение признания сведений о финансовом состоянии должника конфиденциальными или составляющими коммерческую тайну;

· прекращение исполнения требований по всем исполнительным документам и передача их судебными приставами-исполнителями конкурсному управляющему;

· требования кредиторов могут быть предъявлены только в ходе конкурсного производства за исключением требований о признании права собственности, о взыскании морального вреда, о признании недействительными ничтожных сделок, о требовании имущества из чужого незаконного владения;

· снятие ранее наложенных арестов на имущество и прекращение наложения новых арестов;

· прекращение полномочий руководителя должника и иных органов управления должника за исключением органов управления, которые в соответствии с учредительными документами принимают решения о заключении крупных сделок и соглашений об условиях представления третьими лицами денежных средств для исполнения обязательств должника;

· руководитель должника, временный управляющий, внешний управляющий должны передать конкурсному управляющему бухгалтерскую и иную документацию должника, печати, штампы, материальные ценности в течение трех дней с даты утверждения конкурсного управляющего;

· представители учредителей унитарного предприятия (собственника имущества должника) обладают правами лиц, участвующих в деле о банкротстве в ходе конкурсного производства.[6]

Отдельными статьями (ст. 128, 129) Федерального закона о банкротстве регулируются полномочия конкурсного управляющего.

В Федеральном законе о банкротстве (ст. 131) дано определение имущественных ценностей должника, составляющих конкурсную массу. Это имущество, имеющееся у должника на момент открытия конкурсного производства и выявленное в ходе данного производства. Из этого имущества исключаются имущество, изъятое из оборота, и имущественные права должника, связанные с лицензией на осуществление отдельных видов деятельности. Отдельно учитывается имущество, являющееся предметом залога.

Для учета конкурсной массы имущества должника управляющий имеет право привлекать бухгалтеров и аудиторов.

Вне очереди за счет конкурсной массы погашаются следующие текущие обязательства:

· судебные расходы должника, в том числе расходы по опубликованию сведений о введении наблюдения, о признании должника банкротом, об открытии конкурсного производства и о прекращении конкурсного производства (ст. 28);

· расходы по выплате вознаграждения арбитражному управляющему и реестродержателю;

· расходы по текущим коммунальным и эксплуатационным платежам организации-должника;

· задолженность по оплате труда работников должника за период;

· конкурсного производства, а также за период рассмотрения вопроса о признании должника банкротом;

· требования кредиторов, возникшие и до признании должника банкротом в период после принятия арбитражным судом заявления о признания должника банкротом;

· расходы по проведению мероприятий, связанных с недопущением экологической или техногенной катастрофы в результате прекращения деятельности организации-должника;

· иные расходы, связанные с проведением конкурсного производства.

Очередность удовлетворения требований кредиторов по текущим денежным обязательствам должника определяется ГК РФ (ст. 855). Требования кредиторов удовлетворяются в следующей очередности:

· в первую очередь удовлетворяются требования граждан за причинение вреда жизни и здоровью, а также компенсация морального вреда;

· во вторую очередь производятся расчеты по выплате выходных пособий, по оплате труда по трудовому договору и по оплате вознаграждений по авторским договорам;

· в третью очередь производятся расчеты с другими кредиторами.

Новый закон о банкротстве предусмотрел, что на время введения внешнего управления проценты и пени по просроченным платежам, в том числе и налоговым, начисляться только в порядке, предусмотренном статьей 395 Гражданского Кодекса (по ставке рефинансирования Центрального банка Российской Федерации). По окончании внешнего управления – неустойки, штрафы и пени могу быть представлены кредитором к оплате только в размере, существовавшем до введения внешнего управления.

2.3 Реабилитационные процедуры

Случаи, когда арбитражный суд по результатам судебного разбирательства выносит определение, можно условно разделить на две группы: при введении реабилитационной процедуры и при прекращении производства по делу (оставлении заявления без рассмотрения).

Законом предусмотрены две реабилитационные (другое наименование – реорганизационные) процедуры: внешнее управление и финансовое оздоровление.

Решение об их введении принимается арбитражным судом в случаях, когда должник имеет признаки несостоятельности, но предполагается, что его платежеспособность может быть восстановлена. Определение о введении финансового оздоровления или внешнего управления является промежуточным судебным актом: в случае восстановления платежеспособности по результатам указанных процедур, арбитражный суд прекращает производство по делу (ст. 57 Закона), если же платежеспособность не восстановлена, арбитражный суд, как правило, принимает решение о признании должника банкротом и открытии конкурсного производства (ст.88, 119 Закона).

Прекращение производства по делу о банкротстве производится арбитражным судом в случаях: восстановления платежеспособности должника в ходе финансового оздоровления или внешнего управления, заключения мирового соглашения и утверждения его судом, отказа всех кредиторов от требований о признании должника банкротом, удовлетворения всех требований кредиторов, завершения конкурсного производства (ст. 57 Закона). Указанные случаи прекращения производства по делу о банкротстве можно квалифицировать как отсутствие правовой необходимости в продолжение рассмотрения дела ввиду выполнения целей банкротства – института материального и процессуального права.

Санация – реорганизационная процедура. Она заключается в том, что предприятию-должнику может быть предоставлена финансовая помощь в размере, достаточном для погашения денежных обязательств и обязательных платежей и восстановления платежеспособности должника.

Санация предприятия проводится в трех основных случаях:

· до возбуждения кредиторами дела о банкротстве, если предприятие в попытке выхода из кризисного состояния прибегает к внешней помощи по своей инициативе;

· если само предприятие, обратившееся в арбитражный суд с заявлением о своем банкротстве одновременно предлагает условия своей санации;

· если решение о проведении санации выносит арбитражный суд по поступившим предложениям от желающих удовлетворить требования кредиторов и предприятия должника и выполнить его обязательства перед бюджетом.

В зависимости от глубины кризиса предприятия и условий предоставления ему внешней помощи, различают два вида санации, каждая из которых имеет ряд форм.

1. Санация предприятия, направленная на реорганизацию долга (без изменения статуса юридического лица санируемого предприятия). Такая санация обычно осуществляется для помощи предприятию в устранении его неплатежеспособности, если его кризисное состояние рассматривается как временное явление:[7]

· погашение долга предприятия за счет средств бюджета. В такой форме санируются только государственные предприятия;

· погашение долга предприятия за счет целевого банковского кредита. Такая форма санации осуществляется, как правило, коммерческим банком, обслуживающим предприятие, после тщательного аудита деятельности последнего;

· перевод долга на другое юридическое лицо. Таким юридическим лицом может быть любое предприятие, осуществляющее предпринимательскую деятельность, которое пожелало принять участие в санации предприятия-должника;

· выпуск облигаций (и других ценных бумаг) под гарантию санатора. Такая форма санации осуществляется, как правило, коммерческим банком, обслуживающим предприятие.

2. Санация предприятия с изменением, как правило, статуса юридического лица санируемого предприятия. Эта форма санации носит название реорганизации предприятия и требует осуществления ряда реорганизационных процедур, связанных со сменой его формы собственности, организационно-правовой формы деятельности и т. п. (слияние, поглощение, разделение, преобразование в открытое акционерное общество, передача в аренду, приватизация). Она осуществляется при более глубоком кризисном состоянии предприятия.

Санация осуществляется в порядке и на условиях, определенных в соглашении и под контролем арбитражного суда.

Продолжительность санации не должна превышать 18 месяцев. Арбитражным судом ее срок может быть продлен, но не более чем на 6 месяцев. Санация завершается по достижении ее цели прекращением производства по делу о несостоятельности (банкротстве) предприятия либо в случае ее неэффективности решением арбитражного суда о признании предприятия несостоятельным (банкротом) и открытии конкурсного производства.

3. Финансово-правовые аспекты.

Нормативно-правовое регулирование

3.1 Сравнительный анализ законодательств о банкротстве 1992, 1998 и 2002 гг.

Пожалуй, начать следует с того, что закон 2002 г. в несколько раз превосходит по объему Закон «О несостоятельности (банкротстве) предприятий», существовавший в России с 1992 г., что свидетельствует о более детальном подходе законодателя к проблемам банкротства в нашей стране.

Серьезные изменения внесены не только в существующую процедуру банкротства, но и в само понятие «банкрот». В соответствии с дефиницией, закрепленной в старом законодательстве, банкротом признавалось лицо «неспособное удовлетворить требования кредиторов по оплате товаров (работ, услуг), включая неспособность обеспечить обязательные платежи в бюджет и бюджетные фонды, в связи с превышением обязательств должника над его имуществом или в связи с неудовлетворительной структурой баланса должника». Как следует из этого определения, для признания лица банкротом суду было необходимо установить величину стоимости имущества должника, сравнить ее с величиной его задолженности, затем оценить структуру его баланса, и лишь затем сделать окончательный вывод о кредитоспособности должника. Если прибавить ко времени, которое суд должен был тратить на эти процедуры, еще три месяца, которые должны были истечь со дня наступления обязательства по оплате долга до подачи в суд иска о признании лица банкротом, то нетрудно представить, сколько времени кредитору приходилось ждать возврата своих средств. Кроме того, процедура банкротства вообще не могла применяться в тех случаях, когда стоимость имущества должника, пусть незначительно, но превышала сумму его обязательств, а структура его баланса признавалась удовлетворительной. Для кредитора такое положение вещей означало дальнейшую отсрочку возможности взыскать с должника причитающуюся сумму.

Закон 2002 г. никаким образом не связывает возможность признать лицо банкротом с соотношением между его активами и величиной долга. Основных условий, необходимых и достаточных для банкротства Закон установил два: истечение трех месяцев с момента наступления даты исполнения обязательства, величина этого обязательства превышает 500 кратный размер установленной законом минимальной оплаты труда.

Установление размера требований кредиторов в институте о банкротстве занимает одно из центральных мест.

Нормы федеральных законов о банкротстве 1992 и 1998 годов, которыми регулировались основания и порядок установления упомянутой задолженности, оказались явно неудовлетворительными. Их применение нередко приводило к злоупотреблениям и переделу собственности, и обусловило ряд изменений в законе 2002 г.

В соответствии с Законом о банкротстве 1998 г. основаниями для признания требований кредиторов установленными выступали: признание требований должником, судебное решение о взыскании задолженности вне рамок дела о банкротстве, определение арбитражного суда, установившего размер задолженности в рамках дела о банкротстве.[8]

Закон о банкротстве 2002 г. существенно изменил нормы, касающиеся оснований и порядка установления размера требований кредиторов.

На основании п.3 ст. 4 и п.6 ст. 16 закона 2002 г. право принятия решения о включении или не включении требований кредиторов в реестр предоставлено только арбитражному суду, рассматривающему дело о банкротстве. Единственное исключение из этого правила – возможность включения в реестр требований работников по оплате труда и выплате выходных пособий может быть осуществлено по представлению арбитражного управляющего.

Признание долга должником и решение суда о взыскании задолженности, вынесенное до начала процесса о банкротстве по новому закону не являются способами установления размера требований кредиторов.

Установление обоснованности размера претензий кредиторов только судом исключает возможность злоупотреблений со стороны нашедших общий язык кредитора и должника. Дополнительные полномочия усиливают позиции арбитражного суда в процессах о банкротстве, позволяют заново, по своему усмотрению оценить взаимоотношения между кредитором и должником и, тем самым, повышают независимость суда.

Объективно оценить положительный и отрицательный эффект нововведений закона позволит только анализ практики его применения.

Характеризуя закон России о банкротстве, следует отметить, что он несколько изменил не только концепцию, но и положения, касающиеся процедур банкротства, правового статуса субъектов производства, а также ввел ответственность за соответствующие правонарушения.

Концептуально закон «О банкротстве» направлен на то, чтобы избежать банкротства должника и, прежде всего, восстановить его платежеспособность. Поэтому до открытия производства по делу о признании должника банкротом законодатели России обязывают учредителей, участников, собственников имущества юридического лица, а также органы исполнительной власти и местного самоуправления принимать своевременные меры для предотвращения банкротства предприятия-должника.

Закон обязывает руководителя предприятия своевременно устанавливать признаки банкротства и уведомлять об этом учредителей (участников) должника или собственника имущества унитарного предприятия.

В российском, законе предусмотрены случаи, когда кредитор обязан обратиться в хозяйственный суд с заявлением о возбуждении дела о банкротстве. Закон также предусматривает ответственность лиц, на которых возложена обязанность подачи заявления. Если обстоятельства сложились так, что заявление обязательно должно было быть подано, а должностные лица по каким-либо причинам этого не сделали, то они несут субсидиарную ответственность по обязательствам должника, возникшим по истечении месяца с момента возникновения указанных обстоятельств.

Нынешний вариант закона о банкротстве России также обязывает кредитора подтверждать свои заявленные требования вступившим в силу решением суда. К тому же теперь в России такое заявление может быть подано кредитором не раньше, чем по истечении 30 дней с момента передачи исполнительного листа по своим требованиям судебному приставу-исполнителю.

Российский закон о банкротстве совершенно по-другому определил порядок назначения арбитражного управляющего. Он назначается судом через саморегулируемые организации, порядок образования, статус и полномочия которых определяются в законе о банкротстве. Процедура назначения арбитражного управляющего в России выглядит так: арбитражный суд направляет в саморегулируемую организацию запрос о предоставлении списка из трех кандидатур арбитражных управляющих. После получения такого списка должник и кредитор имеют право сделать отвод по одной кандидатуре. Кандидатура, не получившая отвод, назначается арбитражным судом. Таким образом, согласно новому законодательству о банкротстве, в России арбитражный суд лишен права самостоятельно утверждать кандидатуру арбитражного управляющего (подробнее п. 3.3).

Весьма существенным новшеством, закрепленным законом 2002 г., является специфика моратория на удовлетворение требований кредиторов, вводимого на период внешнего управления. Сам институт введения моратория существовал и в законодательствах 1992 и 1998 гг., однако, его эффективность для восстановления платежеспособности должника существенно снижалась тем, что на время введения моратория должнику начислялись штрафы и пени по просроченным платежам. Таким образом, пытаясь преодолеть финансовый кризис, должник неминуемо обнаруживал тщетность своих усилий, так как с течением времени увеличивалась и его задолженности.

3.2 Условия возбуждения дела о банкротстве

Для возбуждения дела о банкротстве, помимо поступления в арбитражный суд соответствующего заявления, необходимо наличие определенных материально- и процессуально-правовых условий. Рассмотрим их более подробно.

Материально-правовые условия включают в себя:

· наличие субъекта банкротства, т. е. лица, которое, в соответствии с законодательством, может быть объявлено банкротом (иными словами – обладающего конкурсноспособностью). К таким лицам относятся юридические лица, за исключением казенных предприятий, религиозных и политических организаций, учреждений, и граждане, в том числе индивидуальные предприниматели;

· наличие у должника признаков банкротства.

При отсутствии хотя бы одного из названных материально-правовых условий, арбитражный суд отказывает в принятии заявления о признании должника банкротом (ст. 43 Закона).

Процессуально-правовые условия:

· направление в арбитражный суд заявления о признании должника банкротом лицом, обладающим таким правом. Круг лиц, которые могут быть обратиться с заявлением, Законом ограничен. В соответствии со ст.7 Закона, правом на обращение в арбитражный суд с заявлением о признании должника банкротом обладают только: должник, конкурсный кредитор, уполномоченные органы.

К конкурсным кредиторам относятся только кредиторы по денежным обязательствам (ст. 2, 4 Закона), т.е. обязательствам, основанным на нормах гражданского законодательства, за исключением граждан, перед которыми должник несет ответственность за причинение вреда жизни и здоровью, морального вреда, имеет обязательства по выплате вознаграждения по авторским договорам, а также учредителей (участников) должника – юридического лица по обязательствам, вытекающим из такого участия (к примеру, из обязательств по уплате дивидендов акционерам, выплате денежного эквивалента пая участникам обществ).

Помимо конкурсных (условно говоря, гражданско-правовых) кредиторов, право на участие в деле о банкротстве и, соответственно, на подачу заявления о признании должника банкротом, Закон предоставляет и другим лицам, которые, также условно, могут быть названы административно-правовыми кредиторами. Таких лиц Закон называет уполномоченными органами, к их числу, в соответствии с постановлением Правительства РФ от 30 ноября 2002 г. № 185 «Об уполномоченном и регулирующем органе в делах о банкротстве и процедурах банкротства», в настоящее время относится только Федеральная служба по финансовому оздоровлению и банкротству. При банкротстве кредитных организаций уполномоченным органом выступает Банк России.

В любом случае, правом на обращение в арбитражный суд с заявлением о признании должника банкротом обладает сам должник, лицо, обладающее конкурсноспособностью и имеющее признаки банкротства.

Необходимо также соблюдение определенного порядка получения долга, что можно уподобить досудебному урегулированию спора, существующему в исковом производстве в некоторых случаях. Так, конкурсный кредитор, а также уполномоченный орган по денежным обязательствам, прежде чем обращаться с заявлением о признании должника банкротом, должен попытаться взыскать долг в порядке исполнительного производства (п. 3 ст. 6, п. 2 ст. 7, 39, 40 Закона). Отсутствие доказательств обращения с иском и возбуждения исполнительного производства является основанием для возвращения арбитражным судом заявления.

До обращения уполномоченного органа с заявлением о признании должника банкротом в связи с неисполнением им обязанности по уплате обязательных платежей, органы исполнительной власти, наделенные правом взыскания обязательных платежей и сборов (налоговые и таможенные органы) обязаны принять решение о взыскании недоимки за счет имущества должника. Отсутствие такого решения также является основанием для возвращения арбитражным судом заявления.

Лицо, имеющее право на подачу заявления о признании должника банкротом, обязано оформить его в соответствии с требованиями, установленными АПК и Законом о банкротстве. Требования к содержанию заявления предъявляются Законом о банкротстве более жесткие, чем АПК к исковому заявлению.

Помимо документов, установленных АПК к ним относятся: документы, подтверждающие наличие задолженности, а также неспособность должника удовлетворить требования кредиторов в полном объеме; учредительные документы должника – юридического лица, а также свидетельство о государственной регистрации юридического лица или документ о государственной регистрации индивидуального предпринимателя; список кредиторов и должников заявителя с расшифровкой кредиторской и дебиторской задолженностей и указанием адресов кредиторов и должников заявителя; бухгалтерский баланс на последнюю отчетную дату или заменяющие его документы либо документы о составе и стоимости имущества должника-гражданина; решение собственника имущества должника – унитарного предприятия или учредителей (участников) должника, а также иного уполномоченного органа должника об обращении должника в арбитражный суд с заявлением должника при наличии такого решения; решение собственника имущества должника – унитарного предприятия или учредителей (участников) должника, а также иного уполномоченного органа должника об избрании (назначении) представителя учредителей (участников) должника или представителя собственника имущества должника – унитарного предприятия; протокол собрания работников должника, на котором избран представитель работников должника для участия в арбитражном процессе по делу о банкротстве, если указанное собрание проведено до подачи заявления должника; отчет о стоимости имущества должника, подготовленный независимым оценщиком, при наличии такого отчета; документы, подтверждающие наличие у руководителя должника допуска к государственной тайне, с указанием формы такого допуска (при наличии у должника лицензии на проведение работ с использованием сведений, составляющих государственную тайну); документы, подтверждающие иные обстоятельства, на которых основывается заявление должника. Иные документы в случаях, предусмотренных Законом о банкротстве.

К заявлению должника прилагаются подлинники указанных в Законе о банкротстве документов или их заверенные надлежащим образом копии.

Заявление конкурсного кредитора о признании должника банкротом (далее – заявление кредитора) подается в арбитражный суд в письменной форме. Заявление кредитора – юридического лица подписывается его руководителем или представителем.

В заявлении кредитора должны быть указаны:

· наименование арбитражного суда, в который подается заявление кредитора;

· наименование (фамилия, имя, отчество) должника и его адрес;

· наименование (фамилия, имя, отчество) конкурсного кредитора и его адрес;

· размер требований конкурсного кредитора к должнику с указанием размера подлежащих уплате процентов и неустоек (штрафов, пеней);

· обязательство, из которого возникло требование должника перед конкурсным кредитором, а также срок исполнения такого обязательства;

· вступившее в законную силу решение суда, арбитражного суда, третейского суда, рассматривавших требования конкурсного кредитора к должнику;

· доказательства направления (предъявления к исполнению) исполнительного документа в службу судебных приставов и его копии должнику;

· доказательства оснований возникновения задолженности (счета-фактуры, товарно-транспортные накладные и иные документы);

· наименование и адрес саморегулируемой организации, из числа членов которой должен быть утвержден временный управляющий;

· размер вознаграждения арбитражного управляющего;

· перечень прилагаемых к заявлению кредитора документов.

Конкурсный кредитор в своем заявлении вправе указать профессиональные требования к кандидатуре временного управляющего. В заявлении кредитора могут быть указаны иные сведения, имеющие отношение к рассмотрению дела о банкротстве.

К заявлению кредитора также могут быть приложены имеющиеся у конкурсного кредитора ходатайства.

Конкурсный кредитор обязан направить копию заявления кредитора должнику.

Кроме документов, предусмотренных Арбитражным процессуальным кодексом Российской Федерации, к заявлению кредитора прилагаются документы, подтверждающие:

· обязательства должника перед конкурсным кредитором, а также наличие и размер задолженности по указанным обязательствам;

· доказательства оснований возникновения задолженности (счета-фактуры, товарно-транспортные накладные и иные документы);

· иные обстоятельства, на которых основывается заявление кредитора.

3.3 Деятельность арбитражных управляющих

Отдельными статьями Федерального закона о банкротстве (ст. 20-26) регулируются порядок назначения, права и обязанности, требования к кандидатуре и ответственность арбитражного управляющего, а также правила их профессиональной деятельности (ст. 29).

Как указал Конституционный Суд Российской Федерации в Постановлении от 22 июля 2002 г. N 14-П по делу о проверке конституционности ряда положений Федерального закона «О несостоятельности (банкротстве)», процедуры банкротства носят публично-правовой характер. Они предполагают принуждение меньшинства кредиторов большинством, а потому, вследствие невозможности выработки единого мнения иным образом, воля сторон формируется по другим, отличным от искового производства, принципам. В силу различных, зачастую диаметрально противоположных интересов лиц, участвующих в деле о банкротстве, законодатель должен гарантировать баланс их прав и законных интересов, что, собственно, и является публично-правовой целью института банкротства.

Достижение этой публично-правовой цели призван обеспечивать арбитражный управляющий, утверждаемый арбитражным судом в порядке, установленном статьей 45 Федерального закона «О несостоятельности (банкротстве)», и для проведения процедур банкротства наделяемый полномочиями, которые в значительной степени носят публично-правовой характер: он обязан принимать меры по защите имущества должника, анализировать финансовое состояние должника и т.д., действуя добросовестно и разумно в интересах должника, кредиторов и общества[9]

(пункты 4 и 6 статьи 24).

Решения арбитражного управляющего являются обязательными и влекут правовые последствия для широкого круга лиц. Публично-правовой статус арбитражных управляющих обусловливает право законодателя предъявлять к ним специальные требования, касающиеся, в том числе членства в профессиональном объединении, на которое государство также возлагает ответственность за обеспечение проведения процедур банкротства надлежащим образом.

В силу пункта 2 статьи 19 Федерального закона 1998 г. «О несостоятельности (банкротстве)», арбитражный управляющий действовал на основании лицензии, выдаваемой государственным органом Российской Федерации по делам о банкротстве и финансовому оздоровлению; отзыв в установленном федеральным законом порядке лицензии арбитражного управляющего в период осуществления им полномочий арбитражного управляющего являлся основанием для его отстранения арбитражным судом от исполнения соответствующих обязанностей. Федеральным законом от 8 августа 2001 года «О лицензировании отдельных видов деятельности» необходимость лицензирования деятельности арбитражных управляющих не предусматривается.

Соответственно, в Федеральном законе 2002 г. лицензирование как форма государственного регулирования деятельности арбитражных управляющих заменена на иной, альтернативный механизм обеспечения стандартов профессиональной деятельности, предполагающий обязательность их членства в одной из саморегулируемых организаций арбитражных управляющих. В такой замене проявляется конституционный принцип соразмерности в правовом регулировании экономической деятельности. Создание саморегулируемых организаций арбитражных управляющих практически одновременно с отказом от лицензирования деятельности арбитражных управляющих означает, что государство переложило на эти организации часть своих, публично-правовых, функций.[10]

Такой подход напрямую связан с проводимой в Российской Федерации административной реформой, среди приоритетных направлений которой, согласно Указу Президента Российской Федерации от 23 июля 2003 г. N 824 «О мерах по проведению административной реформы в 2003-2004 годах» – ограничение вмешательства государства в экономическую деятельность субъектов предпринимательства, в том числе прекращение избыточного государственного регламентирования, а также развитие системы саморегулируемых организаций в области экономики.

Как результат определенной модификации контрольной деятельности государства в области финансового оздоровления и банкротства может рассматриваться возложение на саморегулируемые организации арбитражных управляющих такой функции, как контролирование профессиональной деятельности своих членов в части соблюдения требований Федерального закона «О банкротстве» и установленных саморегулируемой организацией правил профессиональной деятельности арбитражного управляющего (пункт 2 статьи 22).

Заключение

Институт банкротства является неотъемлемой частью современной рыночной экономики. Введение государством института банкротства способствует грамотному регулированию государством рыночных отношений и защите всех форм рыночной собственности. Стабилизирующим фактором института, является законодательство. В 2002 г. вышел последний закон «О несостоятельности», который восполнил пробелы и недостатки в законах 1992 и 1998 годов. Законодательство о банкротстве 2002 г. – новый этап в развитии правовой системы России.

Наступлению неплатежеспособности коммерческой организации предшествуют несколько фаз: снижение рентабельности и объемов прибыли убыточность производства, истощение или отсутствие резервных фондов. В этот период, используя количественные и качественные методы анализа можно прогнозировать банкротство. Для его предотвращения и выхода из кризиса вводится антикризисное управление.

Для реализации требований федерального закона предусмотрены процедуры: наблюдение, финансовое оздоровление, внешнее управление, конкурсное производство. Финансовое оздоровление и внешнее управление – реабилитационные процедуры, направленные в помощь терпящему бедствие предприятию. Законодательная разработка процедур конкурсного производства и внешнего управления играет важную роль в оздоровлении экономики и принятии обоснованных решений о банкротстве. Проведению процедур предшествует наличие признаков банкротства.

Весьма важную роль во всех процедурах, предписываемых законом о банкротстве, играют арбитражные управляющие. Этот общий термин распространяется на временного управляющего, управляющего внешнего и конкурсного управляющего. Закон предполагает, что в качестве арбитражного управляющего судом может быть назначено физическое лицо, зарегистрированное в качестве индивидуального предпринимателя и имеющего специальную лицензию на занятие такого рода деятельностью. Закон предполагает, что все арбитражные управляющий должны пройти соответствующее обучение и получить лицензию. Ужесточение требований к арбитражным управляющим призвано повысить их профессиональный уровень и соответственно эффективность.

В условиях переходной экономики, когда произошли коренные изменения в принципах хозяйствования, банкротство приобрело широкий размах. Причины этого явления далеко не всегда в нерадивости руководителей. Основная беда, ведущая к банкротству – общая экономическая нестабильность, разбалансированность рынка, отсутствие надежных правовых механизмов, гарантирующих защиту добросовестного предпринимательства.

Библиографический список использованной литературы

1. Арбитражно-процессуальный кодекс РФ от 18.12.01 № 174-ФЗ.

2. Конституция РФ от 19.12.1993. // Российская газета. 25.12.93 г.

3. Гражданский Кодекс РФ. 30.11.94 № 51-ФЗ.

4. Федеральный закон РФ «О несостоятельности (банкротстве)» – М: Кремль 26 октября 2002 года N 127-ФЗ.

5. Федеральный закон РФ «О несостоятельности (банкротстве)» – М., 1998.

6. Альтов В.В. Анализ финансового состояния компании. Основные подходы к проведению анализа финансового состояния предприятия. – М., 2003.

7. Анализ финансово-экономической деятельности предприятия: Учеб. пособие для вузов // Под ред. проф. Н.П. Любушина. – М., 2001.

8. Витрянский В.В. Пути совершенствования законодательства о банкротстве. // Вестник ВАС. 2001. № 3.

9. Долинская В.В. Новый этап развития законодательства о несостоятельности (банкротстве). // Закон. 2003. № 8.

10. Киперман Г. Новый закон о банкротстве. // Финансовая газета. Региональный выпуск. № 47. Ноябрь 2002 г.

11. Попандопуло В.Ф. Конкурсное право: Правовое регулирование несостоятельности (банкротства). – М.: Юристъ. 2001.

12. Шершеневич Г.Ф. Конкурсное право. – М., 2005.

13. Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. – Изд. 4-е, исправл., доп. – М., 2005.

14. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – М., 2004.

15. Смирнова И.И. Сравнительная характеристика методов прогнозирования банкротства. // Менеджмент. 2005. №1.

16. Раицкий К.А. Экономика предприятия: Учебник. – М., 2006.

[1] Альтов В.В. Анализ финансового состояния компании. Основные подходы к проведению анализа финансового состояния предприятия. – М., 2003.

[2] Смирнова И.И. Сравнительная характеристика методов прогнозирования банкротства. // Менеджмент. 2005. №1.

[3]

Гражданский Кодекс РФ. 30.11.94 № 51-ФЗ.

[4]

Федеральный закон РФ «О несостоятельности (банкротстве)» – М: Кремль 26 октября 2002 года N 127-ФЗ.

[5]

Закон РФ «О несостоятельности (банкротстве)» – М: Кремль 26 октября 2002 года N 127-ФЗ.

[6]

Попандопуло В.Ф. Конкурсное право: Правовое регулирование несостоятельности (банкротства).– М.: Юристъ. 2001.

[7]

Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. – Изд. 4-е, исправл., доп. – М.: Центр экономики и маркетинга, 2005.

[8]Федеральный закон РФ «О несостоятельности (банкротстве)» – М., 1998.

[9]

Закон РФ «О несостоятельности (банкротстве)» – М: Кремль 26 октября 2002 года N 127-ФЗ.

[10]

Федеральный закон РФ «О несостоятельности (банкротстве)» – М: Кремль 26 октября 2002 года N 127-ФЗ.

|