АННОТАЦИЯ

Пояснительная записка к магистерской работе на тему «Улучшение финансового состояния предприятия на базе системы принятия управленческих решений в ОАО «ММК имени Ильича» включает: 176страниц машинного текста, 42 таблицы, и 20 рисунков.

Объект исследования: ОАО «ММК им. Ильича».

Цель исследования: Разработать рекомендации по улучшению финансового состояния предприятия на базе принятия управленческих решений.

Методы исследования: группировки, сравнения и цепные подстановки для проведения анализа показателей.

КЛЮЧЕВЫЕ СЛОВА: ФИНАНСОВОЕ СОСТОЯНИЕ; ФИНАНСОВЫЙ МЕНЕДЖМЕНТ; ФИНАНСОВОЕ УПРАВЛЕНИЕ; ФИНАНСОВЫЙ РЕЗУЛЬТАТ; УПРАВЛЕНЧЕСКИЕ РЕШЕНИЯ; КРЕДИТОСПОСОБНОСТЬ; ПРОГНОЗИРОВАНИЕ; МЕРОПРИЯТИЯ.

СОДЕРЖАНИЕ

Введение

1. НАУЧНО-МЕТОДИЧЕСКИЕ ОСНОВЫ ИССЛЕДОВАНИЯ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ И ПРИНЯТИЯ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ

1.1 Сущность методов определения финансового состояния предприятия

1.2 Предварительная (общая) оценка финансового состояния предприятия и изменений его финансовых показателей

1.3 Методика организации принятия решений на предприятии в области финансовой деятельности

1.4 Основные пути решения проблем в области финансовой деятельности предприятия

2. РАЗРАБОТКА И РЕАЛИЗАЦИЯ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ

2.1 Основные этапы разработки управленческих решений

2.2 Подготовка к разработке управленческого решения

2.3 Разработка управленческого решения

2.4 Принятие решения, реализация, анализ результата

3. АНАЛИЗ ПРОИЗВОДСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ОАО «ММК им. Ильича»

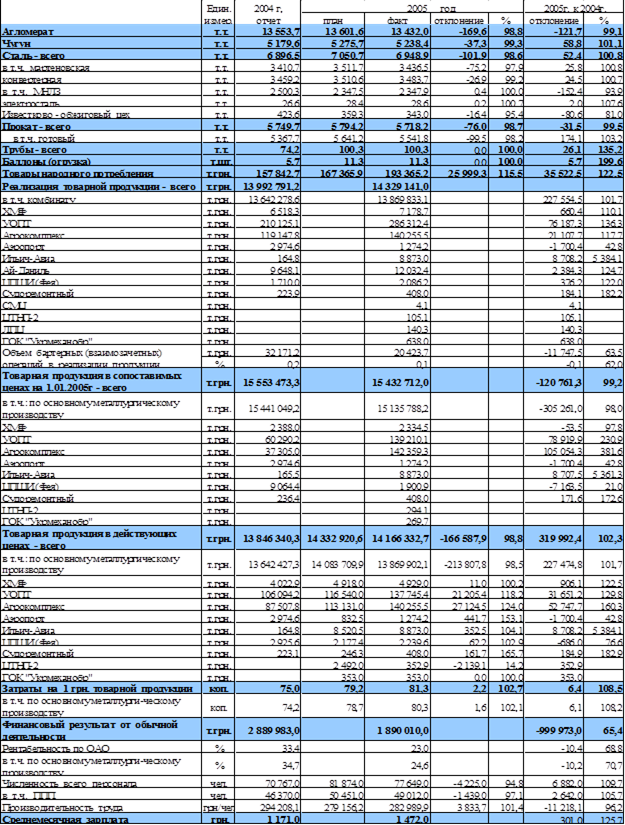

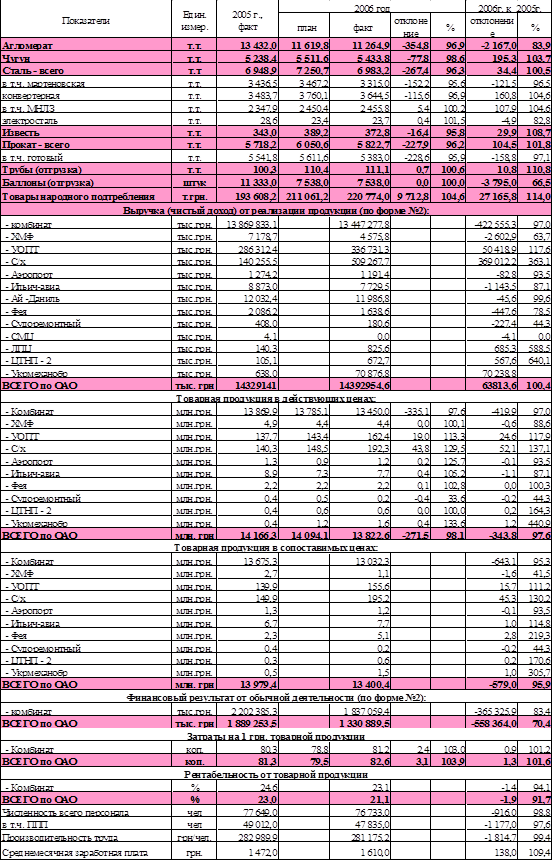

3.1 Технико-экономический анализ ОАО «ММК им. Ильича»

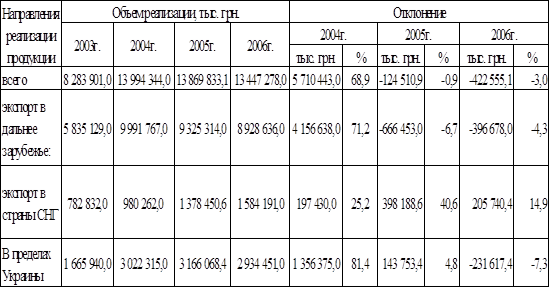

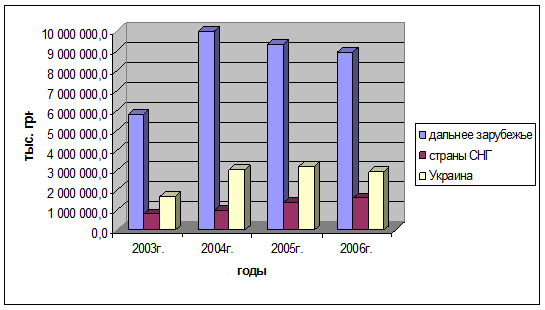

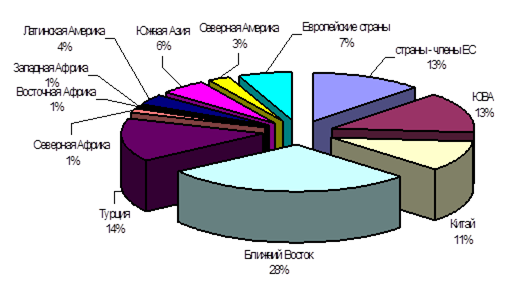

3.2. Анализ реализации готовой продукции

4. АНАЛИЗ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ОАО «ММК им. Ильича»

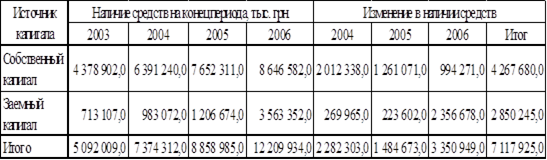

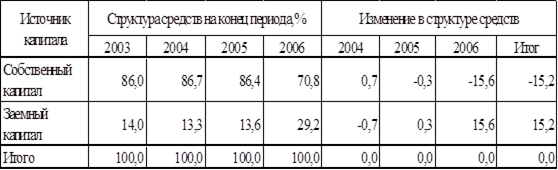

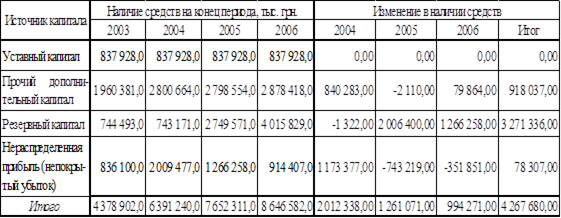

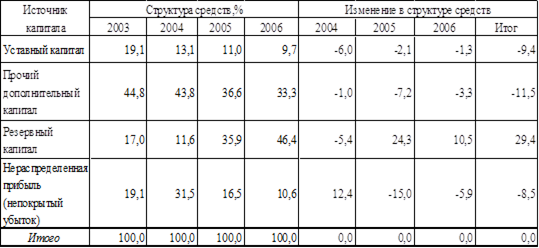

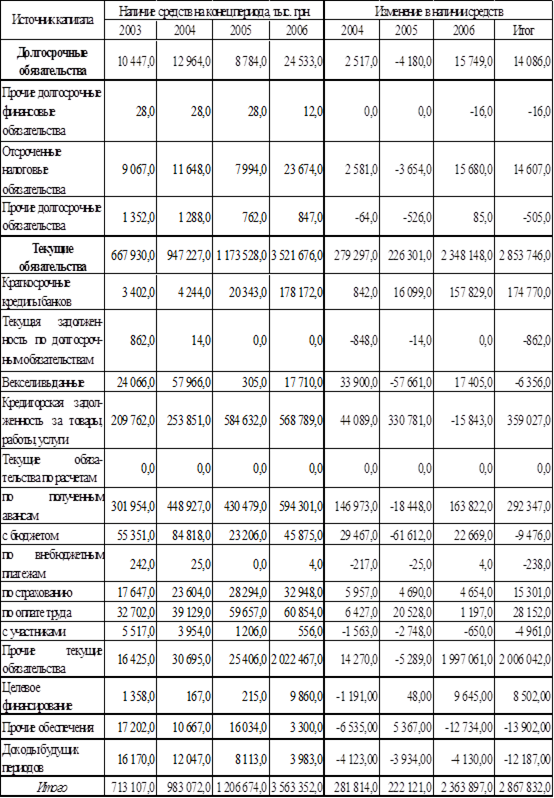

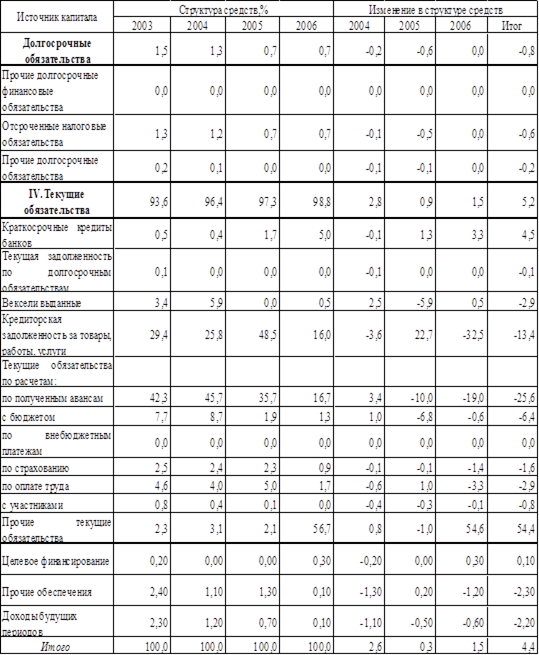

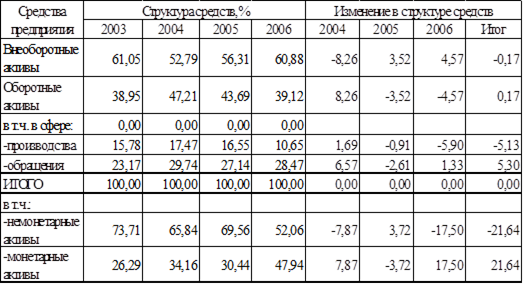

4.1 Анализ динамики, состава и структуры источников формирования капитала предприятия

4.2 Оценка финансовой устойчивости предприятия

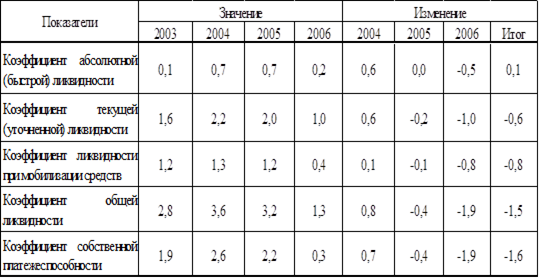

4.3 Анализ платежеспособности и ликвидности предприятия

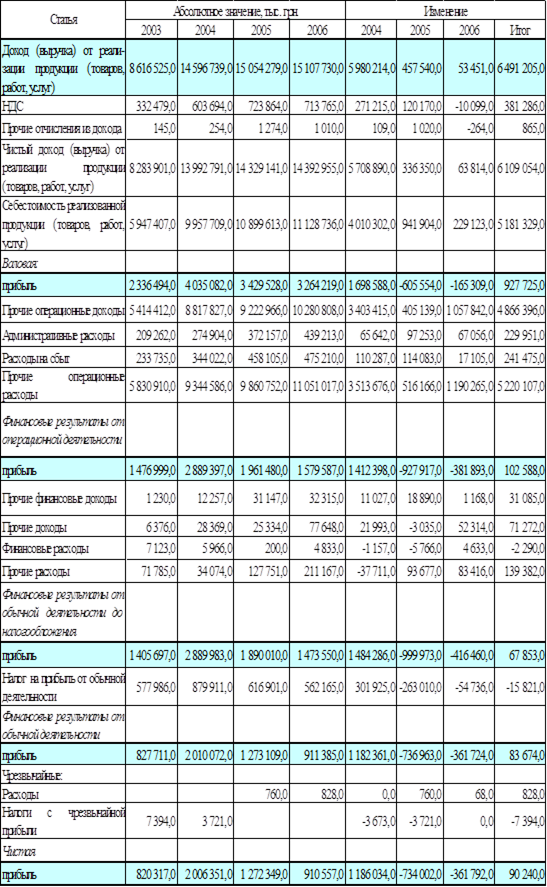

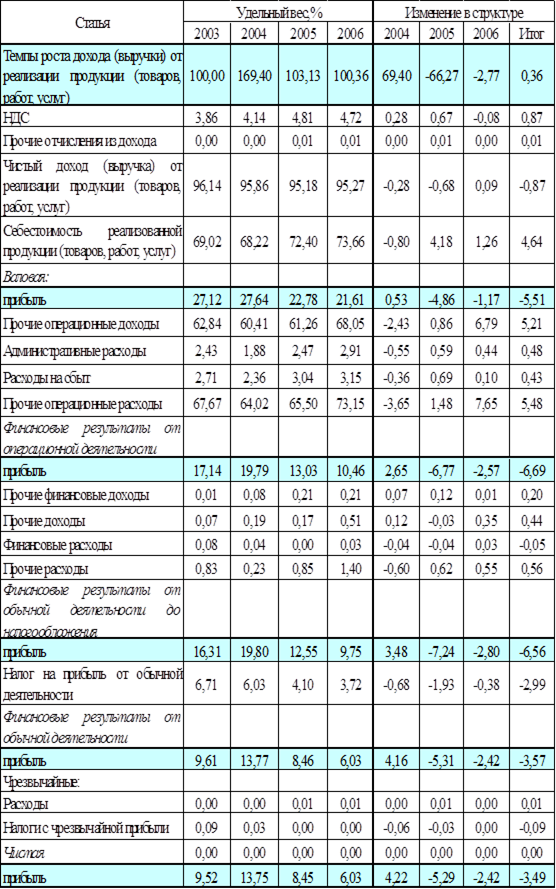

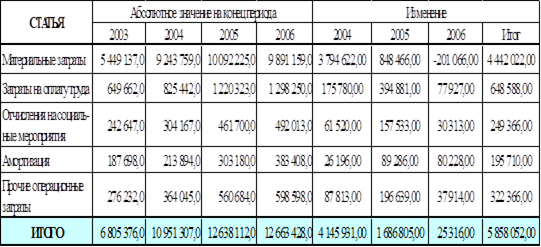

4.4 Анализ финансовых результатов и рентабельности предприятия

4.5 Анализ деловой активности предприятия

5. МЕТОДИЧЕСКИЕ РЕКОММЕНДАЦИИ ПО ПРИНЯТИЮ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ НА ОСНОВАНИИ ФИНАНСОВОГО АНАЛИЗА

5.1 Анализ кредитоспособности ОАО «ММК им. Ильича»

5.2 Проектирование финансовых результатов предприятия

ЗАКЛЮЧЕНИЕ

Реклама

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Финансы - это кровеносная система бизнеса. Движение финансовых ресурсов, его скорость и масштабы определяют работоспособность финансовой системы как в целом, так и в рамках отдельно взятого предприятия. Рациональное размещение средств, эффективное их использование и поиск длительных источников финансирования - главные задачи организации финансовой деятельности предприятия. В настоящее время, с развитием в нашей стране рыночных отношений правильная и рациональная организация финансов предприятия является определяющим, главным фактором его успешной производственно-хозяйственной деятельности.

В условиях рынка вопрос финансового состояния предприятия интересует миллионы акционеров, а также других непосредственных опосредованных участников экономического процесса. Этот вопрос наиболее важен для работников самого предприятия и его администрации, потому что механизм рынка ясно вырисовывает возможность банкротства.

Начиная с составления бизнес-плана, руководство предприятия должно четко представлять, за счет каких финансовых ресурсов оно будет осуществлять свою деятельность и какие сферы вложения капитала будет использовать. Это необходимо предприятию при получении кредитов и организации дальнейшей деятельности. Забота о финансах является отправным пунктом и конечным результатом производственно- хозяйственной и коммерческой деятельности предприятия.

Поэтому финансовый анализ по праву занимает важное место в системе управления предприятием. Развитие и углубление анализа финансового состояния предприятия является необходимым условием стабильной работы предприятия и позволяет предвидеть хозяйственную и коммерческую ситуацию для достижения конечной цели предприятия, как правило, получение максимальной прибыли.

Методика данного анализа ориентирована на исследование таких сторон деятельности предприятия, которые приобретают особую важность в условиях рынка, конкуренции и обострения проблемы «выживаемости», финансовой устойчивости и платежеспособности предприятия, а также надежности его как партнера.

В условиях рыночной экономики приобрели вес методы направленные на прогноз финансово-экономической деятельности предприятия, на выработку рекомендаций для принятия продуманных и обоснованных решений.

Данную тематику разрабатывали такие ученые-экономисты как: А.Д. Шеремет, Р.С. Сайфулин, М.И. Баканов, Г.Б. Поляк, Е.С. Стоянова, Ван Хорн Дж. К., Л.Павлова, И.Г. Балабанов и многие другие.

Реклама

Настоящая работа посвящена анализу и оценке финансового состояния предприятия и организации на их основе рационального управления его финансовой деятельностью, а также выработке мер по усовершенствования механизма регулирования финансовым состоянием предприятия, управления финансовой деятельностью предприятия на основе развития стратегий сбалансированного управления активами и пассивами, а также взаимодействия банковских и промышленных капиталов.

Данные действия проводятся на примере конкретного предприятия. Объектом исследования выступает его финансово-экономическая деятельность. В данном случае это - ОАО «Мариупольский металлургический комбинат им. Ильича», который является крупным промышленным предприятием.

Целью настоящей работы является разработка для применения в рамках предприятия научно-методических положений и практических рекомендаций по улучшению его финансового состояния. Для того чтобы осуществить это, необходимо обеспечить выполнение следующих задач:

· анализ основных показателей финансового состояния предприятия (рентабельность, платежеспособность, ликвидность) за период 2004-2006 годы;

· выявление динамики и тенденций их развития, а также возможных отклонений от установленных нормативов;

· определение на основе проведенного анализа основных финансовых проблем комбината, разработка мероприятий по их разрешению.

В первом разделе настоящей дипломной работы излагаются научно методические основы исследования финансового состояния предприятия и принятия управленческих решений. На их основе во 2 разделе проводится детальный анализ основных показателей финансовой деятельности предприятия и выявляются основные проблемы предприятия в данной области. 3-й раздел представляет собой заключительный этап работы, где излагаются основные направления совершенствования финансового состояния предприятия и разрабатываются конкретные рекомендации по выводу предприятия из кризисного положения.

Таким образом, настоящая дипломная работа посвящена разработке программы по выведению из кризиса ОАО «ММК им. Ильича», а также улучшению его финансового состояния на базе системы принятия управленческих решений.

1. НАУЧНО-МЕТОДИЧЕСКИЕ ОСНОВЫ ИССЛЕДОВАНИЯ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ И ПРИНЯТИЯ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ.

1.1 Сущность методов определения финансового состояния предприятия

Одним из важнейших условий успешного управления финансами предприятия является анализ его финансового состояния. Финансовое состояние предприятия характеризует размещение и использование средств предприятия. Оно обусловлено степенью выполнения финансового плана и мерой пополнения собственных средств за счет прибыли и других источников, если они предусмотрены планом, а также скоростью оборота производственных фондов и особенно оборотных средств. Поскольку выполнение финансового плана в основном зависит от результатов производственной деятельности, то можно сказать, что финансовое состояние, определяемое всей совокупностью хозяйственных факторов, является наиболее обобщающим показателем.

Финансовое состояние является важнейшей характеристикой деловой активности и надежности предприятия. Оно определяет платежеспособность предприятия и его потенциал в деловом сотрудничестве, является гарантом эффективной реализации экономических интересов всех участников хозяйственной деятельности как самого предприятия, так и его партнеров.

Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств. В рыночной экономике финансовое состояние предприятия по сути дела отражает конечные результаты его деятельности. Конечные результаты деятельности предприятия интересуют не только работников самого предприятия, но и его партнеров по экономической деятельности, государственные, финансовые, налоговые органы и других.

Все это предопределяет важность проведения финансового анализа предприятия и повышает роль такого анализа в экономическом процессе.

Финансовый анализ необходим для:

· выявления изменений показателей финансового состояния ;

· выявления факторов, влияющих на финансовое состояние предприятия;

· оценки качественных и количественных изменений финансового состояния;

· оценки финансового положения предприятия на определенную дату;

· определения тенденций изменения финансового состояния предприятия.

Информационной базой для проведения финансового анализа является главным образом бухгалтерская документация. В первую очередь это бухгалтерский баланс (ф.№ 1) и приложения к балансу: ф.№ 2 - «Отчет о финансовых результатах и их использовании», ф.№ 3 - «Отчет о финансово-имущественном состоянии предприятия», ф.№ 11 - «Отчет о наличии и движении фондов, амортизации (износе)».

Финансовый анализ предприятия включает последовательное проведение следующих видов анализа:

1) предварительную (общую) оценку финансового состояния предприятия и изменений его финансовых показателей за отчетный период;

2) анализ платежеспособности и финансовой устойчивости предприятия.

При сравнении показателей за разные периоды необходимо добиться сопоставимости их, т.е. показатели следует пересчитать с учетом однородности составных элементов, инфляционных процессов в экономике, методов оценки и др.

Следующий метод - группировки, когда показатели группируются и сводятся в таблицы. Это дает возможность для проведения аналитических расчетов, выявления тенденций развития отдельных явлений и их взаимосвязи, факторов, влияющих на изменение показателей.

Метод цепных подстановок или элиминирования заключается в замене отдельного отчетного показателя базисным. При этом все остальные показатели остаются неизменными. Этот метод позволяет определить влияние отдельных факторов на совокупный финансовый показатель.[10]

В качестве инструментария для финансового анализа широко используются финансовые коэффициенты - относительные показатели финансового состояния предприятия, которые выражают отношения одних абсолютных финансовых показателей к другим.

Финансовые коэффициенты используются для сравнения показателей финансового состояния конкретного предприятия с аналогичными показателями других предприятий или для сравнения со среднеотраслевыми показателями; для выявления динамики развития показателей и тенденций изменения финансового состояния предприятия; для определения нормальных ограничений и критериев различных сторон финансового состояния.

Финансовый анализ предприятия выполняется с использованием определенных критериев и формул. Главным информационным источником для такого анализа является бухгалтерский баланс.

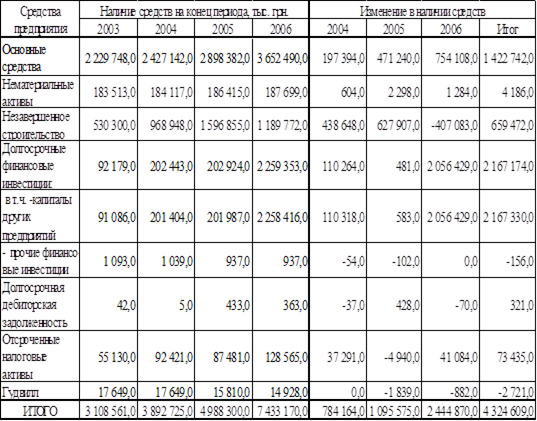

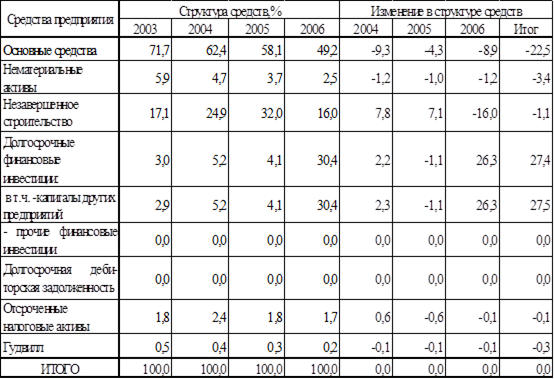

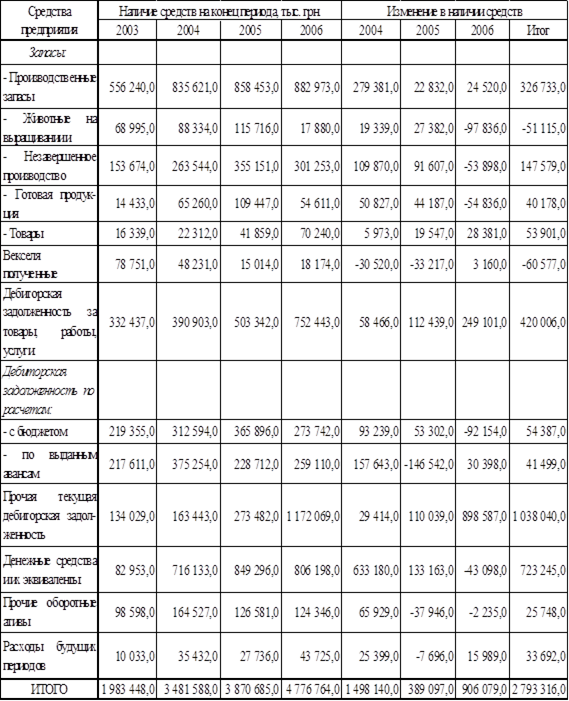

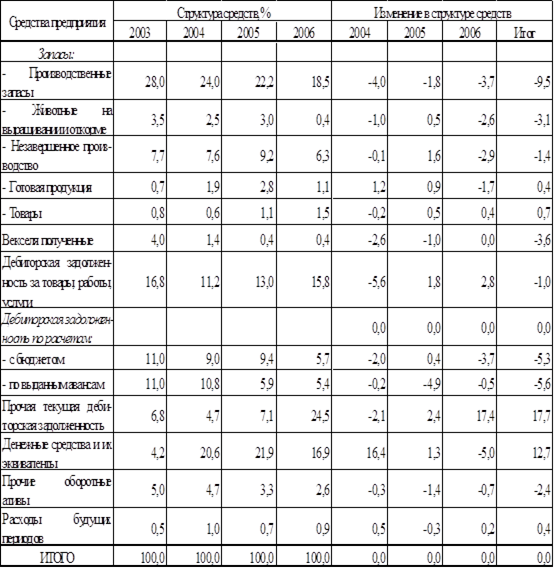

1.2 Предварительная (общая) оценка финансового состояния предприятия и изменений его финансовых показателей

Данный вид финансового анализа предназначен для общей характеристики финансовых показателей предприятия, определения их динамики и отклонений за отчетный период. В целях проведения такого анализа рекомендуется составить сравнительный аналитический баланс, в который включаются основные агрегированные показатели бухгалтерского баланса.

Сравнительный аналитический баланс позволяет упростить работу по проведению горизонтального и вертикального анализа основных финансовых показателей предприятия. Горизонтальный анализ характеризует изменения показателей за отчетный период, а вертикальный - удельный вес показателей в общем итоге (валюте) баланса.

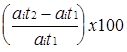

Расчет изменения удельных весов величин статей баланса за отчетный период проводится по следующей формуле:

(1.1) (1.1)

где аi

- статья аналитического баланса;

t1

- показатель статьи аналитического баланса на начало периода ;

t2

- показатель статьи аналитического баланса на конец периода ;

Б - величина итога (валюты) баланса.

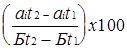

Расчет изменения статей баланса в процентах к величинам на начало года проводится по формуле :

или или  (1.2) (1.2)

Расчет изменений статей баланса в процентах к итогу аналитического баланса проводится по формуле:

или или  (1.3) (1.3)

Полученные показатели структурных изменений дают возможность выявить, за счет каких источников менялись активы предприятия.[20]

В целях углубления анализа финансовых показателей предприятия сравнительные аналитические таблицы могут составляться также для конкретных показателей, например, основных средств, запасов, денежных средств, расчетов и прочих активов и т.д.

Анализ платежеспособности и финансовой устойчивости предприятия

Финансово-устойчивым является такое предприятие, которое за счет собственных средств покрывает средства, вложенные в активы (основные фонды, нематериальные активы, оборотные средства), не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам. Главным для финансовой деятельности является правильная организация и использование оборотных средств. Поэтому в процессе анализа финансового состояния вопросам рационального использования оборотных средств уделяется основное внимание.[13]

Характеристика финансовой устойчивости предприятия включает в себя анализ:

· состава и размещения активов предприятия;

· динамики и структуры источников финансовых ресурсов;

· наличия собственных оборотных средств;

· кредиторской задолженности;

· наличия и структуры оборотных средств;

· дебиторской задолженности;

· платежеспособности.

Важнейшим показателем оценки финансовой устойчивости является темп прироста реальных активов. Реальные активы - это реально существующее собственное имущество и финансовые вложения по их действительной стоимости. К реальным активам относятся нематериальные активы, износ основных фондов и материалов, использование прибыли, заемные средства. Темп прироста реальных активов характеризует интенсивность наращивания имущества. [19]

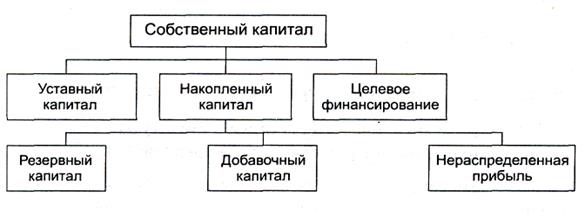

Следующим моментом анализа является изучение динамики и структуры источников финансовых ресурсов

Затем изучается в отдельности динамика и структура собственных оборотных средств и кредиторской задолженности. Источниками образования собственных оборотных средств является уставный капитал, отчисления от прибыли (в резервный фонд, фонды специального назначения; фонд накопления и фонд потребления); целевые финансирование и поступления, арендные обязательства, вклады учредителей. Целевые финансирование и поступления представляют собой источник средств предприятия, предназначенных для осуществления мероприятий целевого назначения: на содержание детских учреждений и др.

Дальнейший анализ оборотных средств проводится в направлении изучения динамики и состава оборотных средств. При анализе сопоставляются суммы оборотных средств на начало и конец периода и выявляются законность и целесообразность отвлечения средств из оборота.

В процессе анализа нужно проанализировать дебиторскую и кредиторскую задолженность. На финансовое состояние предприятия влияет не само наличие этих задолженностей, а их размер, движение и форма, т.е. чем вызваны эти задолженности. Возникновение дебиторской задолженности представляет собой объективный процесс в хозяйственной деятельности при системе безналичных расчетов, так же как и возникновение кредиторской задолженности. Дебиторская задолженность не всегда образуется в результате нарушения порядка расчетов и не всегда ухудшает финансовое состояние. Поэтому ее нельзя в полной сумме считать отвлечением средств из оборота, т.к. часть ее служит объектом банковского кредитования и не влияет на платежеспособность предприятия.

При анализе финансового состояния целесообразно изучить правильность использования собственных оборотных средств и выявить их иммобилизацию. Иммобилизация собственных оборотных средств означает применение этих средств не по назначению, т.е. в основные средства, нематериальные активы и финансовые долгосрочные вложения. В условиях рыночной экономики предприятие самостоятельно распоряжается своими собственными и привлеченными средствами. Поэтому анализ иммобилизации собственных оборотных средств проводится только при резком уменьшении собственных оборотных средств за отчетный период. [22]

Внешним проявлением финансовой устойчивости предприятия является его платежеспособность.

Предприятие считается платежеспособным, если имеющиеся у него денежные средства, краткосрочные финансовые вложения (ценные бумаги, временная финансовая помощь другим предприятиям) и активные расчеты (расчеты с дебиторами) покрывают его краткосрочные обязательства.

Экономической сущностью финансовой устойчивости предприятия является обеспеченность его запасов и затрат источниками формирования.

Для анализа финансовой устойчивости необходимо рассчитать такой показатель, как излишек или недостаток средств для формирования запасов и затрат, который рассчитывается как разница между величиной источников средств и величиной запасов. Поэтому для анализа прежде всего нужно определить размеры источников средств, имеющихся у предприятия для формирования его запасов и затрат.

В целях характеристики источников средств для формирования запасов и затрат используются показатели, отражающие различную степень охвата видов источников. В их числе:

- Наличие собственных оборотных средств.

- Общая величина основных источников формирования запасов.

На основании вышеперечисленных показателей рассчитываются показатели обеспеченности запасов и затрат источниками их формирования.

Расчет указанных показателей и определение на их основе ситуаций позволяют выявить положение, в котором находится предприятие, и наметить меры по его изменению.

После расчета наличия и излишка (недостатка) средств для формирования запасов и затрат предприятия рекомендуется составить таблицу анализа финансовой устойчивости.[23]

Для характеристики финансовой устойчивости предприятия используется также ряд финансовых коэффициентов.

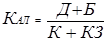

Коэффициент автономии рассчитывается как отношение величины источника собственных средств (капитал) к итогу баланса:

Ка = К/ Б

, (1.4)

где К - капитал;

Б - итог баланса.

Нормальное ограничение (оптимальная величина) этого коэффициента оценивается на уровне 0,5. Коэффициент показывает долю собственных средств в общем объеме ресурсов предприятия. Чем больше эта доля, тем выше финансовая независимость (автономия) предприятия.

Коэффициент соотношения заемных и собственных средств рассчитывается как отношение заемных и собственных средств:

Коэффициент маневренности рассчитывается как отношение собственных оборотных средств к общей величине капитала:

Нормальное ограничение - больше или равно 0,5 . Коэффициент финансирования рассчитывается как отношение собственных источников к заемным:

Нормальное ограничение - больше или равно 1. Коэффициент показывает, какая часть деятельности предприятия финансируется за счет собственных средств.

Анализ кредитоспособности предприятия и ликвидности баланса

В процессе взаимоотношений предприятий с кредитной системой и другими предприятиями постоянно возникает необходимость в проведении анализа его кредитоспособности. Кредитоспособность - это способность предприятия своевременно и полностью рассчитываться по своим долгам. Анализ кредитоспособности проводят как банки, выдающие кредиты, так и предприятия, стремящиеся их получить.

В ходе анализа кредитоспособности проводятся расчеты по определению ликвидности активов предприятия и ликвидности его баланса.

Ликвидность активов - это величина, обратная времени, необходимому для превращения их в деньги, т.е. чем меньше времени понадобится для превращения активов в деньги, тем они ликвиднее .

Ликвидность баланса выражается в степени покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность баланса достигается путем установления равенства между обязательствами предприятия и его активами.

Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с усилением финансовых ограничений и необходимости оценки кредитоспособности предприятия.

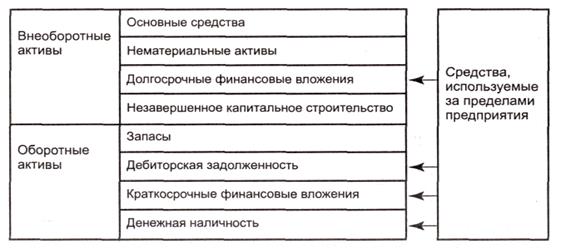

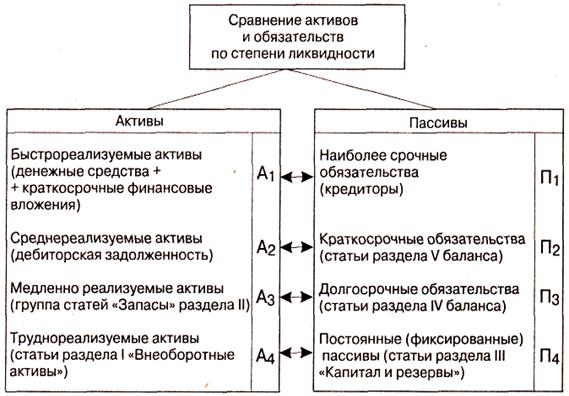

Техническая сторона анализа ликвидности баланса заключается в сопоставлении средств по активу с обязательствами по пассиву. При этом активы должны быть сгруппированы по степени их ликвидности и расположены в порядке убывания ликвидности, а обязательства должны быть сгруппированы по срокам их погашения и расположены в порядке возрастания сроков уплаты.[37]

Активы предприятия в зависимости от скорости их превращения в деньги делятся на четыре группы:

А1 - наиболее ликвидные активы. К ним относятся все денежные средства (наличные на счетах) и краткосрочные финансовые вложения (ценные бумаги);

А2 - быстрореализуемые активы. Они включают дебиторскую задолженность и прочие активы;

А3 - медленно реализуемые активы. Сюда входят статьи раздела второго актива баланса «Запасы и затраты», за исключением «Расходов будущих периодов», «Долгосрочных финансовых вложений» и «Расчетов с учредителями»;

А4 - трудно реализуемые активы. Это «Основные средства», «Нематериальные активы», «Незавершенные капитальные вложения», «Оборудование».

Обязательства предприятия (статьи пассива баланса) также группируются в четыре группы и располагаются по степени срочности их оплаты.

П1 - наиболее срочные пассивы. К ним относятся кредиторская задолженность и прочие пассивы;

П2 - краткосрочные пассивы. Они включают краткосрочные кредиты и займы;

П3 - долгосрочные пассивы. Они включают долгосрочные кредиты и заемные средства;

П4 - постоянные пассивы. К ним относятся статьи раздела первого пассива «Источники собственных средств». Для сохранения баланса актива и пассива итог данной группы уменьшается на сумму статьи «Расходы будущих периодов».[13]

Для оценки платежеспособности предприятия используются три относительных показателя ликвидности, различающиеся набором ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств. Приводимые ниже нормальные ограничения показателей ликвидности получены на основе статистической обработки эмпирических данных, экспертных опросов, математического моделирования и т.д. и соответствуют в основном хозяйственной практике зарубежных фирм. В качестве ориентиров они могут служить и при анализе финансового состояния отечественных предприятий.

Ликвидность предприятия оперативно можно определить с помощью коэффициента абсолютной ликвидности, который представляет собой отношение величины наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочных пассивов. Под наиболее ликвидными активами, как и при группировке балансовых статей для анализа ликвидности баланса, подразумеваются денежные средства предприятия и краткосрочные ценные бумаги. Краткосрочные обязательства предприятия, представленные суммой наиболее срочных обязательств и краткосрочных пассивов, включают: кредиторскую задолженность и прочие пассивы; ссуды, не погашенные в срок; краткосрочные кредиты и займы.

Формула для расчета коэффициента абсолютной ликвидности выглядит следующим образом:

(1.5) (1.5)

где Кал - коэффициент абсолютной ликвидности предприятия;

Д - денежные средства ( в кассе, на расчетном счете, на валютном счете, в расчетах, в пути, прочие денежные средства), д.е.;

Б - ценные бумаги и краткосрочные вложения;

К - краткосрочные кредиты и займы;

КЗ - кредиторская задолженность и прочие пассивы.

Этот коэффициент характеризует возможность предприятия мобилизовать свои денежные средства для покрытия краткосрочной задолженности. Чем выше данный коэффициент, тем надежнее заемщик. В зависимости от величины коэффициента абсолютной ликвидности принято различать: кредитоспособный хозяйственный субъект при Кал 1,5; ограниченно кредитоспособный при Кал от 1 до 1,5; некредитоспособный при Кал < 1,0. В странах с развитой рыночной экономикой нормальным ограничением этого коэффициента является его значение Кал 1,5; ограниченно кредитоспособный при Кал от 1 до 1,5; некредитоспособный при Кал < 1,0. В странах с развитой рыночной экономикой нормальным ограничением этого коэффициента является его значение Кал 0,2 0,2 0,5.[15] 0,5.[15]

Для вычисления коэффициента критической ликвидности (другое название - промежуточный коэффициент покрытия) в состав ликвидных средств, в числитель относительного показателя, включаются дебиторская задолженность и прочие активы. Коэффициент ликвидности отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами.

Коэффициент критической ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности.

Наконец, если в состав ликвидных средств включаются также запасы и затраты (за вычетом расходов будущих периодов), то получается коэффициент текущей ликвидности (Ктл), или коэффициент покрытия. Он равен отношению стоимости всех оборотных (мобильных) средств предприятия к величине краткосрочных обязательств. Коэффициент покрытия показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств:

Уровень коэффициента зависит от отрасли производства, длительности производственного цикла, структуры запасов и затрат и ряда других факторов. Нормальным для этого коэффициента считается ограничение Ктл 2. Коэффициент текущей ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств. 2. Коэффициент текущей ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота всех оборотных средств.

Ликвидность предприятия характеризуется также и коэффициентом привлечения средств, который представляет собой отношение задолженности к текущим активам или к одной из составных частей:

Кпс = З/А

(1.6)

где Кпс - коэффициент привлечения средств;

З - задолженность;

А - текущие активы.

Данный коэффициент отражает степень финансовой независимости предприятия от заемных источников. Чем ниже уровень коэффициента, тем выше кредитоспособность предприятия. Следует иметь в виду, что все банки пользуются показателями кредитоспособности.

Главными причинами необеспеченности ликвидности и кредитоспособности предприятия является наличие дебиторской задолженности и особенно неоправданной задолженности, нарушение обязательств перед клиентами, накопление производственных и товарных запасов, низкая эффективность хозяйственной деятельности, замедление оборачиваемости оборотных средств.

Анализ оборачиваемости оборотных активов.

Важнейшей составной частью финансовых ресурсов предприятия является его оборотные активы. Оборотные активы включают запасы (сырье, материалы, малоценные и быстроизнашивающиеся предметы, готовая продукция, незавершенное производство и др.); дебиторская задолженность (задолженность покупателей и заказчиков, дочерних и зависимых обществ, учредителей по взносам в уставный капитал, включая по поручениям и др.); денежные средства (средства текущих и валютном счетах, в кассе и др.).

От источников оборотных активов зависит осуществление производственного цикла предприятия, ибо недостаток оборотных средств нарушает производственную деятельность предприятия, прерывает производственный цикл и в конечном итоге приводит предприятие к отсутствию возможности оплачивать по своим обязательствам и банкротству.

Большое влияние на состояние оборотных активов оказывает их оборачиваемость. От этого зависит не только размер минимально необходимых для хозяйственной деятельности оборотных средств, но и размер затрат, связанных с владением и хранением запасов и т.д. В свою очередь это отражается на себестоимости продукции и в конечном итоге на финансовых результатах предприятия. Все это обуславливает необходимость постоянного контроля за оборотными активами и анализа их оборачиваемости.[18]

Анализ оборачиваемости оборотных активов включает анализ:

1) оборачиваемости активов предприятия;

2) оборачиваемости дебиторской задолженности;

3) оборачиваемости товарно-материальных запасов.

При этом главное внимание уделяется расчету и анализу изменений следующих показателей:

· скорости оборота оборотных активов (т.е. количества оборотов актива за определенный период времени);

· период оборота (т.е. срока возвращения предприятию вложенных в хозяйственную деятельность средств).

Анализ финансовых результатов предприятия.

В условиях рыночных отношений целью предпринимательской деятельности является получение прибыли. Прибыль обеспечивает предприятию возможности самофинансирования, удовлетворения социальных и материальных потребностей предприятия и его работников. На основе налога на прибыль формируется бюджетные доходы. Поэтому прибыль является конечным результатом деятельности предприятия. Можно произвести большой объем продукции, однако, если она не будет реализована или реализована по цене, не обеспечившей получение прибыли, то предприятие окажется в финансовом положении. Поэтому одна из важнейших составных частей финансового анализа - это анализ формирования прибыли.[11]

Анализ прибыли находится в непосредственной связи с порядком ее формирования.

Общая сумма прибыли (балансовая прибыль), полученная предприятием за определенный период, состоит из:

· прибыли (убытка) от реализации продукции, услуг, выполненных работ;

· прибыли (убытка) от прочей реализации;

· прибыли (убытка) от внереализационных операций.

Полученная предприятием балансовая прибыль распределяется между государством и предприятием. После внесения в государственные и местные бюджеты налога на прибыль в распоряжении предприятия остается чистая прибыль, которая направляется в фонды накопления, потребления и резервный.

Исходя из порядка формирования прибыли предприятия, ведется ее факторный анализ, целью которого является оценка динамики показателей балансовой и чистой прибыли, выявление степени влияния на финансовые результаты ряда факторов, в том числе: роста (снижения) себестоимости продукции; роста (снижения) объема реализации; повышения ее качества и расширения ассортимента; показателей рентабельности; выявление резервов увеличения прибыли и др.

Анализ финансовых результатов предприятия начинается с оценки динамики показателей балансовой и чистой прибыли за отчетный период. При этом сравниваются основные финансовые показатели за предшествующий и отчетный периоды, рассчитываются отклонения от базовой величины показателя и выясняется, какие показатели оказали наибольшее влияние на балансовую и чистую прибыль.

Важнейшим показателем, отражающим конечные финансовые результаты деятельности предприятия, является рентабельность. Рентабельность характеризует прибыль, получаемую с каждой денежной единицы средств, вложенных в предприятия, или иные финансовые операции.[19]

Исходя из состава имущества предприятия, в которое вкладываются капиталы, и проводимых предприятием хозяйственных операций складывается система показателей рентабельности:

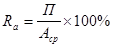

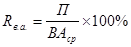

1. Рентабельность имущества (активов) предприятия

(1.7) (1.7)

где П - прибыль (чистая, балансовая);

Аср - средняя величина имущества (активов) предприятия.

2. Рентабельность внеоборотных активов:

(1.8) (1.8)

где Rв.а. - рентабельность внеоборотных активов предприятия;

ВАср - средняя величина внеоборотных активов предприятия.

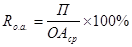

3. Рентабельность оборотных активов:

(1.9) (1.9)

где Rо.а. - рентабельность оборотных активов;

ОАср - средняя величина оборотных активов предприятия.

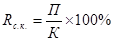

4. Рентабельность собственного капитала:

(1.10) (1.10)

где Rс.к. - рентабельность собственного капитала;

К - величина собственного капитала (среднегодовая).

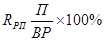

5. Рентабельность реализованной продукции:

(1.11) (1.11)

где Rрп - рентабельность реализованной продукции;

ВР - выручка от реализации.

С помощью перечисленных выше показателей рентабельности можно проанализировать эффективность использования активов предприятия, т.е. финансовую отдачу от вложения капиталов.

Кроме того, рентабельность как наиболее общий и существенный компонент эффективности работы предприятия имеет несколько видов (табл. 1.1).

Условные обозначения:

БП - балансовая прибыль;

А - активы предприятия по бухгалтерскому балансу;

С/С - себестоимость;

ОФ - основные фонды;

ОС - оборотные средства;

Vтп - объем товарной продукции;

ТП - товарная продукция.

Таблица 1.1

Виды рентабельности

| Показатель |

Формула расчета |

Сфера применения |

| Экономическая рентабельность |

|

- Общая оценка эффективности деятельности за отчетный период.

- Планово-аналитические расчеты

|

Рентабельность

производства

|

|

- Оценка эффективности вложений основного и оборотного капитала, как правило, в сред-негодовом исчислении.

- Ценообразование.

- Критерий оценки сравнительной эффективности.

|

| Рентабельность продукции |

|

- Оценка эффективности текущих затрат.

- Критерий оптимизации ассортимента продукции и диверсификации видов деятельности.

- Ценообразование.

- Планово-экономические расчеты, в т.ч. планирование прибыли.

|

| Модификации и частные показатели рентабельнос-ти, например, затраты на 1 грн. товарной продукции - коп. |

|

Оценочные расчеты эффективности соответствующих вложений. |

Итак, коэффициенты рентабельности показывают, насколько прибыльна деятельность предприятия. Наиболее часто используемыми показателями в контексте анализа и управления финансовым состоянием предприятия являются коэффициенты рентабельности всех активов (коэффициент экономической рентабельности) предприятия, рентабельности реализации, рентабельности производства и рентабельности собственного капитала. Формулы для расчета перечисленных коэффициентов рентабельности приведены выше.

Коэффициент рентабельности всех активов предприятия показывает, сколько денежных единиц потребовалось для получения одной денежной единицы прибыли, независимо от источника привлечения этих средств. Уровень конкурентоспособности определяется посредством сравнения рентабельности всех активов предприятия со среднеотраслевым коэффициентом.

Коэффициент рентабельности реализации рассчитывается посредством деления прибыли на объем реализованной продукции. Различаются два основных показателя рентабельности реализации: из расчета по валовой прибыли от реализации и из расчета по чистой прибыли.

Первый показатель отражает изменения в политике ценообразования и способность предприятия контролировать себестоимость реализуемой продукции, т.е. ту часть средств, которая необходима для оплаты текущих расходов, возникающих в ходе производственно-хозяйственной деятельности, выплаты налогов и т.д. Динамика коэффициента может свидетельствовать о необходимости пересмотра цен или усиления контроля за использованием материально-производственных запасов. В ходе анализа этого показателя следует учитывать, что на его уровень существенное влияние оказывают применяемые методы учета материально-производственных запасов. Наиболее значимым в этой части анализа финансовой информации признается коэффициент рентабельности реализованной продукции, определяемый как отношение чистой прибыли после уплаты налога к объему реализованной продукции. В итоге узнают, сколько денежных единиц чистой прибыли принесла каждая денежная единица реализованной продукции.[29]

Коэффициент рентабельности собственного капитала позволяет определить эффективность использования капитала, инвестированного предприятием, и сравнить этот показатель с возможным получением дохода от вложения этих средств в другие ценные бумаги. В западных странах он оказывает существенное влияние на уровень котировки акций компании.

С точки зрения наиболее общих выводов о рентабельности собственного капитала, большое значение имеет отношение чистой прибыли (т.е. после уплаты налогов) к среднегодовой сумме собственного капитала. В показателе чистой прибыли находят отражение действия предпринимателей и налоговых органов по урегулированию результата деятельности предприятия: в благоприятные для предприятия годы отчисления возрастают, в период же снижения деловой активности они уменьшаются. Поэтому здесь обычно наблюдается более ровное движение показателя. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая денежная единица вложенного предприятием капитала.

Для оценки уровня коэффициентов оборачиваемости и рентабельности полезно сопоставить эти показатели между собой. Например, сравнить рентабельность всех активов с рентабельностью собственного капитала, рассчитываемых по чистой прибыли. Разница между ними обусловлена привлечением предприятием внешних источников финансирования. Положительной оценки в этом случае будет заслуживать такая ситуация, при которой предприятие посредством привлечения заемных средств получает прибыль большую, чем должно уплатить процентов на этот заемный капитал.

Другим важным приемом анализа является оценка взаимозависимости рентабельности активов, рентабельности реализации и оборачиваемости активов. Если числитель и знаменатель формулы расчета коэффициента рентабельности активов умножить на объем реализации, то мы получим следующее:

(1.12) (1.12)

где П - чистая прибыль предприятия;

А - стоимость всех активов предприятия;

РП - объем реализованной продукции.

Полученное уравнение называется формулой Дюпона, поскольку именно компания Дюпона первой стала использовать ее в системе менеджмента, до этого приоритеты финансового управления концентрировались на показателе рентабельности реализации. Данная формула отражает зависимость рентабельности активов не только от рентабельности реализации, но и от оборачиваемости активов, а также показывает:

· значение коэффициента оборачиваемости активов для обеспечения конкурентоспособного уровня рентабельности активов;

· значение коэффициента рентабельности реализованной продукции;

· возможность альтернативного выбора между рентабельностью реализованной продукции и скоростью оборота активов предприятия в процессе поиска пути сохранения или увеличения соответствующего уровня рентабельности активов.[22]

Дробление рентабельности активов на две составляющие позволяет выявить, что является причиной недостаточно высокого уровня этого показателя: рентабельность реализации, скорость оборачиваемости, или оба эти коэффициента вместе. По результатам анализа можно принять решение об увеличении рентабельности реализации, скорости оборота активов, или повысить оба эти показателя.

Оценка потенциального банкротства предприятия.

Одной из целей финансового анализа является своевременное выявление признаков банкротства предприятия. Банкротство связано с платежеспособностью предприятия.

Неудовлетворительное финансовое состояние предприятия, признаки приближения банкротства необходимо постоянно держать под контролем, при этом нужно обращать внимание на следующие моменты, свидетельствующие о неблагоприятном финансовом состоянии предприятия: убытки от основной хозяйственной деятельности; недостаток оборотных средств; затруднения в получении коммерческих кредитов; уменьшение поступления денежных средств от хозяйственных операций; падение рыночной цены ценных бумаг, выпущенных этим предприятием; неспособность погашать срочные обязательства и др.

Для определения количественных параметров финансового состояния предприятия и выявления признаков банкротства следует сразу же после составления очередного бухгалтерского баланса рассчитать и проанализировать соотношение следующих финансовых показателей:

· чистой прибыли к сумме всех активов предприятия (оборотных и внеоборотных);

· оборотных активов к сумме всех активов;

· всех пассивов (обязательств) к сумме активов (средств);

· поступления денежной наличности от операций по основной деятельности ко всем обязательствам;

· чистой прибыли плюс проценты по кредиту к процентам по кредиту;

· размера заемных средств к сумме собственных средств;

· величины собственных оборотных средств к стоимости запасов.

В международной практике для определения признаков банкротства предприятия используется формула «Z-счета» Е.Альтмана [1]:

(1.37) (1.37)

где ОК - оборотный капитал;

- все активы предприятия; - все активы предприятия;

Пн - нераспределенная прибыль;

Досн. - доходы от основной деятельности;

Са - рыночная стоимость простых и привилегированных акций;

Vп - объем продаж.

Если после произведенных расчетов окажется, что «Z-счет» равен или меньше 1,8, то вероятность банкротства этого предприятия очень высока, при величине «Z-счета» от 1,8 до 2,7 - вероятность высокая; от 2,8 до 2,9 - банкротство возможно; от 3,0 и выше - вероятность банкротства очень низкая.[22]

1.3 Методика организации принятия решений на предприятии в области финансовой деятельности

Развитие рыночных отношений в стране обусловило повышение роли финансов в целом и отраслевых финансов в частности. Финансы предприятий стали основным показателем, характеризующим конечные результаты их деятельности. Количественные и качественные параметры финансового состояния предприятия определяют его место на рынке и способность функционировать в экономическом пространстве. Все это привело к повышению роли управления финансами в общем процессе управления деятельностью предприятия. Оно представляет собой процесс управления денежным оборотом, формированием и использованием финансовых ресурсов предприятия. Это также система форм, методов и приемов, с помощью которых осуществляется управление денежным оборотом и финансовыми ресурсами. Управление финансовой деятельностью на предприятии заключается в эффективном распределении фондов в рамках предприятия и мобилизации средств на как можно более выгодных условиях. Помимо этого управление финансами на уровне предприятия включает в себя как распределение средств внутри предприятия, так и приобретение фондов, которые взаимосвязаны между собой. Эта взаимосвязь заключается в том, что, принимая решение об инвестировании в конкретный актив необходимо профинансировать это инвестирование, причем стоимость финансирования оказывает существенное влияние на само это решение.

Таким образом, управление финансовой деятельностью предприятия - неотъемлемая часть общей системы управления предприятием, по своему содержанию сводятся к процессу выработки управляющих воздействий на движение финансовых ресурсов и капитала с целью повышения эффективности их использования и приращения.

Функциональная модель управления финансовой деятельностью предприятия можно представить в виде следующей схемы (рис.1.1.) [26]

Функционирование финансового механизма органически смыкается с постоянным формированием, изучением и регулированием плановой и аналитической информации о финансовых показателях и процессах. Более того, и финансовое планирование, и анализ выделены в самостоятельные участки работы. А текущая и оперативная финансовая работа в свою очередь базируется на планировании и анализе.

При этом блоки анализа непременно охватывают сбор, учет и обобщение информации. А блоки планирования неизменно составляют заключительный раздел любого бизнес-плана. Это вполне согласуется с характером и требованиями финансовой работы, а также возможностями конструирования определенных комплексов задач.

Рис.1.1. - Функциональная модель системы управления финансами.

Основное правило, или принцип, которым нужно руководствоваться при управлении финансовой деятельностью на предприятии - это исключительность интересов этого предприятия. Конечные финансовые цели предприятия определяют всю цепочку целей и действий всех участников процесса. Правовая законность операций обеспечивает их защиту и законность доходов. Поэтому функциональными обязанностями лиц, занимающихся управлением финансовой деятельностью предприятия, являются:

· обеспечение правовой законности и защищенности хозяйственных операций с капиталом и финансовыми ресурсами предприятия;

· налаживание нормальных финансовых взаимоотношений со всеми участниками коммерческой операции;

· разработка планов и прогнозов вложения капитала и оценка их эффективности;

· выбор и обоснование кредитной и валютной политики предприятия;

· разработка и реализация инвестиционных проектов, направленных на повышение доходности предприятия и его дочерних организаций;

· страхование капитала и финансовых операций от финансовых рисков и потерь;

· выявление рейтинга предприятия и конкурентов;

· непрерывное обеспечение хозяйственной деятельности финансовыми ресурсами и контроль за эффективностью их использования;

· анализ финансовых результатов и финансового состояния предприятия.

Одним из основных элементов как процесса управления в целом, так и процесса управления финансовой деятельностью предприятия является решение. Его принимают на всех уровнях управления в соответствии с обязанностями и правами руководителей.

Детальное представление последовательности и содержания процедур - необходимая предпосылка совершенствования организации управления.

Процесс выработки и принятия решений осуществляется посредством управленческих операций, которые могут быть объединены в определенные целевые комплексы. При этом как сами комплексы, так и операции, относящиеся к ним, выполняются в строгой последовательности.

Целевые комплексы, включающие различные, но на каждом этапе управления определенные виды операций, можно рассматривать как блоки системы действий по выработке решений. Основу действий по выработке решений составляет системный анализ. Будем рассматривать процесс системного анализа и выработки решения состоящим из четырех укрупненных блоков (рис.1.2). [28]

Рис. 1.2 - Укрупненные комплексы действий по выработке управленческого решения.

Исходным моментом действий является сбор и накопление первичной и объективной информации об объекте управления и сложившейся ситуации. Так, для принятия решений в области финансовой деятельности предприятия необходимо иметь информацию о деятельности предприятия за прошлые годы, позволяющую оценить потенциальные возможности предприятия на предстоящие периоды. Такая информация должна содержать сведения необходимые для:

- оценки текущего финансового положения предприятия, его активов, обязательств и собственного капитала, а также оценки изменений в этих статьях за определенный период;

- оценки потоков денежных средств предприятия, их сумму, время притока и оттока и связанного с этими факторами риска.

После необходимо тщательно и всесторонне выяснить причину возникновения данной ситуации; какие организации и лица имеют к ней отношение; применяемые в аналогичных случаях меры.

Следует помнить, что выявление аналога в ранее принятых решениях имеет существенное значение в снижении трудоемкости процесса подготовки и принятия решения. Дело в том, что на каждом уровне управления возникает потребность в принятии большого количества решений, подготовка которых очень трудоемкая. Максимальное снижение трудоемкости процесса выработки решений будет способствовать также ускорению их реализации.

Среди множества управленческих проблем имеются задачи, возникшие впервые и в разовом порядке. Вместе с тем нередко встречаются задачи, которые полностью или частично повторяют ранее встречавшиеся ситуации. Даже если решение в подобной ситуации было неудовлетворительным, опыт такой ошибки может предотвратить ее повторение. Если же предыдущее решение в аналогичной ситуации было удовлетворительным и эффективным, положительный опыт его принятия значительно упростит процесс принятия данного решения.

Комплекс действий по подготовке вариантов решения включает прежде всего разработку модели их (вариантов) анализа. При этом необходимо выяснить, нет ли готовой модели в материалах ранее принимавшихся решений в аналогичных или сходных ситуациях. Под моделью понимается отображение изучаемого объекта или процесса в упрощенном виде.

В зависимости от характера проблемы модель может быть простой или сложной. Простые модели решений зачастую являются стандартными, сложные, в зависимости от степени формализации, могут быть частично или полностью программированными.

В обстановке, когда определенное решение является единственно возможным, проблемы выбора их не существует. Все затруднения в выборе решения предопределяются наличием его различных вариантов. Варианты определенного управленческого решения или альтернативы возможны практически в каждой ситуации, и выбор решения происходит в результате анализа с применением специальных методов: математического программирования, статистического моделирования, теории массового обслуживания, теории игр и пр. В иных случаях отсутствуют специальные методы, которые бы позволяли уверенно подойти к лучшему варианту. Основные трудности выбора оптимального варианта обусловлены, во-первых, сложностью формирования всех возможных вариантов.

Чтобы быть уверенным в полноте охвата всех возможных решений, разработку вариантов целесообразно вести по принципу дерева вариантов. Суть его состоит в том, что вначале выделяются группы вариантов, существенно различающихся способами достижения цели. В каждой из выявленных групп выделяются подгруппы с менее существенными различиями. Правильно составленное дерево позволит охватить максимально возможное количество решений возникшей проблемы.

Во-вторых, сам процесс выработки вариантов очень трудоемок. Чтобы его упростить, и по мере составления дерева вариантов отсекать явно неприемлемые ветви на основе логического анализа: варианты, результаты которых далеки от поставленной цели; варианты, требующие непомерно больших затрат, связанных с вложением остродефицитных ресурсов.

После исключения явно непригодных вариантов оставшиеся подвергаются более глубокой проверке соответствия цели, ради которой и производится процесс поисков.

Дальнейший отбор лучших вариантов осуществляется прежде всего по экономическим признакам, по соответствию этих вариантов экономическим требованиям. Это необходимое, но не достаточное условие выработки приемлемого варианта решения. Действительно, в задачах по управлению предприятием экономическая сторона вопроса доминирует, однако практически каждое управленческое решение, кроме экономического, имеет и другие аспекты, и поэтому как выработка, так и реализация управленческих воздействий должна учитывать в комплексе экономические, соц3иальные и правовые аспекты.

В ряде простых случаев, когда возможно применение модели оптимизации решения, вполне вероятно единственно лучшее решение. Если при этом достигнутый результат соответствует цели, решение может быть принято. Если же цель не достигается, необходимо от нее отказаться, поскольку улучшение результатов невозможно.

Комплекс действий по принятию конкретного решения осуществляется после того, как отобрано несколько приемлемых его вариантов и обоснование лучшей из них. Далее необходимо всесторонне обсудить представленные на рассмотрение варианты и обосновать приемлемость лучшего.

Обсуждение отобранных вариантов должно возглавляться лицом, обладающим правом принятия и утверждения решения. Число лиц, привлекаемых к таким обсуждениям, и отводимое для этого время зависит от важности решения и сроков его действия. В процессе оперативного управления возможны случаи, когда соответствующие руководители и вырабатывают, и оценивают, и принимают решения единолично.

После обсуждения выбранного варианта соответствующим кругом компетентных представителей и согласования с высшим руководством предприятия, а также его утверждения выбранный вариант считается принятым.

1.4 Основные пути решения проблем в области финансовой деятельности предприятия

В процессе своей деятельности предприятие сталкивается с необходимостью решения многих проблем, в том числе и в области финансов. Это может быть вызвано ухудшением его финансового состояния вследствие снижения величины получаемой предприятием прибыли, роста себестоимости выпускаемой продукции, сокращения объемов продаж, а также падением уровня рентабельности, снижением платежеспособности предприятия и пр.

В целях решения этих проблем и предотвращения их возникновения в будущем появляется необходимость организации рационального управления финансовыми ресурсами предприятия и его активами и выработки путей по их устранению.

Далее мы рассмотрим основные направления улучшения финансового состояния предприятия, в частности в целях увеличения его прибыльности, рентабельности, состояния оборотных средств и источников финансовых ресурсов предприятия.

Величина прибыли предприятия является управляемым параметром. Управлять прибылью необходимо на всех стадиях производственно-коммерческого цикла, начиная с закупок сырья и материалов и заканчивая сбытом продукции. Эффективность управления прибылью возрастает в направлении, обратном движению производственно-технологического процесса.

Прибыль представляет собой показатель, характеризующий финансовый результат деятельности предприятия. Рост прибыли определяет рост потенциальных возможностей предприятия, повышает степень его деловой активности. По прибыли определяются доли доходов учредителей и собственников, размеры дивидендов и других доходов. По прибыли определяется также рентабельность собственных и заемных средств, основных фондов, всего авансированного капитала и каждой акции. Получение достаточной величины прибыли является конечной целью любого предприятия.

При принятии решений, нацеленных на увеличение получаемой предприятием массы прибыли выделяют фактор роста производства и реализации продукции, работ, услуг, который сам по себе (при прочих равных условиях) обеспечивает еще более значительный рост прибыли за счет относительной экономии на условно-постоянных элементах себестоимости. Этот фактор заслуживает особого внимания, ибо современные финансовые проблемы и в производственной, и в финансовой сфере (инфляционный рост цен, платежный кризис, бюджетный дефицит и т.д.), влекущие за собой социальную напряженность и взрывы, имеют первопричиной падение объемов производства.

Что касается путей повышения показателей рентабельности предприятия, то следует знать, что каждый из исходных показателей раскладывается в факторную систему с различной степенью детализации, что задает границы выявления и оценки производственных резервов.

При анализе путей повышения рентабельности важно разделять влияние внутренних и внешних факторов. Такие показатели, как цена продукта и ресурса, объем потребляемых ресурсов и объем производства продукции, прибыль от реализации и рентабельность реализации, находятся между собой в тесной функциональной связи.

Доходность предприятия по производству продукции рассматривается как коэффициент соотношения цен единицы продукта и единицы ресурса. Последнее соотношение обычно называют финансовой производительностью (дефлятором) цены, потому что она характеризует меру возмещения дополнительных затрат в цене реализуемой продукции в результате удорожания себестоимости (затрат ресурсов за счет роста цен на ресурсы). [36]

Крупные предприятия главное внимание обращают на проблемы контроля за изменениями промышленной производительности и стараются снизить роль внешнего фактора, или финансовой производительности. Дело в том, что одним из условий процветания предприятия является расширение рынка сбыта продукции за счет снижения цены за предлагаемые товары. Поскольку этот процесс не сопровождается снижением цен на потребляемые ресурсы, то роль дефлятора цены в формировании доходности предприятия понижается. Это естественным образом переключает сферу усилий руководства на контроль за изменениями промышленной производительности, т.е. за внутренними факторами: снижение материалоемкости и трудоемкости продукции, повышение отдачи основных фондов, машин и оборудования и т.д.

Кроме этого увеличение рентабельности может быть достигнуто превышением темпов роста объема реализации продукции над темпами роста расходов, которые, в свою очередь, могут быть снижены за счет:

- использования более дешевых сырья и материалов;

- автоматизации производства в целях повышения производительности труда (что, правда, может привести к увеличению активов и, следовательно, при прочих равных условиях снизить скорость их оборота);

- сокращением условно-постоянных расходов, таких как расходы на рекламу, расходы на научно-исследовательские разработки.

-- разработка нормативов на материально-производственные запасы (при условии четкого контроля за уровнем этих запасов);

- ускорить темпы оплаты дебиторской задолженности;

- выявить и ликвидировать неиспользуемые основные средства;

- использовать денежные средства, полученные в результате вышеперечисленных действий для погашения долга и вложения в другие более доходные виды деятельности.

Эффективное управление оборотным капиталом предприятия предполагает не только поиск и привлечение дополнительных источников финансирования, но и рациональное их размещение в активах предприятия, особенно в текущих активах. Эффективно управлять ликвидностью - значит не допускать увеличения доли активов с высокой и средней степенью риска.

В процессе кругооборота оборотных средств источники их формирования, как правило, не различаются. Однако это не означает, что система формирования оборотных средств не оказывает влияния на скорость оборота и эффективность использования оборотных средств. Избыток оборотных средств будет означать, что часть капитала предприятия бездействует и не приносит дохода. Вместе с тем недостаток оборотного капитала будет тормозить ход производственного процесса, замедляя скорость хозяйственного оборота средств предприятия.

Вопрос об источниках формирования оборотных средств важен еще с одной стороны. Конъюнктура рынка постоянно меняется, поэтому потребности предприятия в оборотных средствах не стабильны. Покрыть эти потребности только за счет собственных источников становится практически невозможным. Привлекательность работы предприятия за счет собственных источников уходит на второй план. Опыт показывает, что в большинстве случаев эффективность использования заемных средств оказывается более высокой, чем собственных.

Поэтому основной задачей управления процессом формирования оборотных средств является обеспечение эффективности привлечения заемных средств.

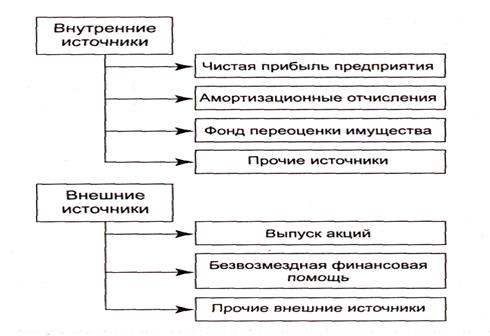

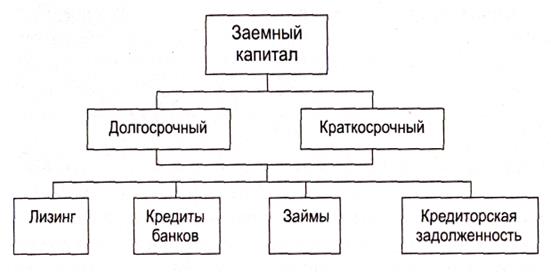

Как правило, минимальная потребность предприятия в оборотных средствах покрывается за счет собственных источников: прибыли, уставного капитала, резервного капитала, фонда накопления и целевого финансирования. Однако в силу целого ряда объективных причин (инфляция, рост объемов производства, задержки в оплате счетов клиентов и др.) у предприятия возникают временные дополнительные потребности в оборотных средствах. В этих случаях финансовое обеспечение хозяйственной деятельности сопровождается привлечением заемных источников: банковских и коммерческих кредитов, займов, инвестиционного налогового кредита, инвестиционного вклада работников предприятия, облигационных займов.

Механизм формирования и использования оборотных средств оказывает активное влияние на ход производства, выполнение текущих производственных и финансовых планов.

Расширение объемов производства и реализации продукции, завоевание новых рынков сбыта, т.е. сферы обращения капитала предприятия, должно обеспечиваться оборотными средствами планомерно и наиболее рационально, экономно, т.е. минимальной величиной оборотных средств.

В этом состоит главная задача менеджеров, ответственных за планирование и организацию эффективного использования оборотных средств.

Важнейшей характеристикой, влияющей на эффективность использования оборотных средств и финансовое состояние предприятия является общее время оборота оборотных средств, которое складывается из времени пребывания их в сфере производства и сфере обращения.

Таким образом, скорость оборота следует отнести к числу наиболее важных качественных показателей работы предприятия.

Сильное влияние на финансовое состояние предприятия также оказывает состояние дебиторской и кредиторской задолженности. Для улучшения их состояния необходимо:

- систематически следить за соотношением дебиторской и кредиторской задолженности. Значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных источников финансирования;

- по возможности ориентироваться на увеличение количества заказчиков с целью уменьшения риска неуплаты монопольным заказчиком;

- контролировать состояние расчетов по просроченным задолженностям

(в условиях инфляции всякая отсрочка платежа приводит к тому, что предприятие реально получает лишь часть стоимости выполненных работ, поэтому необходимо расширить систему авансовых платежей);

- своевременно выявлять недопустимые виды дебиторской и кредиторской задолженности, к которым относятся: просроченная задолженность поставщикам, в бюджет и др.; кредиторская задолженность по претензиям; сверхнормативная задолженность по устойчивым пассивам; товары отгруженные, не оплаченные в срок; поставщики и покупатели по претензиям; задолженность по расчетам возмещения материального ущерба; задолженность по статье «прочие дебиторы».

Еще одной задачей, стоящей перед предприятием в процессе его финансовой деятельности, является увеличение капитала. Основным методом увеличения капитала есть возрастание реинвестируемой прибыли, которое, как известно, зависит от целого ряда интенсивных и экстенсивных факторов, связанных, с одной стороны, с формированием массы валовой прибыли и ее базового компонента - предпринимательского дохода, с другой стороны, с решениями финансового менеджера:

- о распределении валовой прибыли и расширении ее инвестируемой части;

- о выборе инвестиционного проекта и привлечении источников его финансирования.

Решения эти принимаются по трем основным критериям: эффективность (растущая рентабельность, доходность), безрисковость, ликвидность (достаточно быстрая оборачиваемость, или высвобождение денежных средств из оборота).

В итоге вторая группа как бы сливается с первой, образуя систему финансовых динамических показателей, предопределяющих масштаб, сумму, время и иные условия увеличения капитала.

Среди уже рассмотренных детерминированных факторов увеличения капитала - фактор роста производства и реализации продукции, который сам по себе обеспечивает рост прибыли.

2. РАЗРАБОТКА И РЕАЛИЗАЦИЯ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ

2.1 Основные этапы разработки управленческих решений

Как уже говорилось ранее, принятие решений является одним из основных составляющих любого управленческого процесса.

Процесс принятия решений при кажущейся простоте очень непрост. В нем достаточно много тонкостей и подводных рифов, хорошо знакомых профессиональным менеджерам.

В каждой организации осуществляется разработка управленческих решений. И в каждой организации практика разработки и принятия управленческих решений имеет свои особенности, определяемые характером и спецификой ее деятельности, ее организационной структурой, действующей системой коммуникаций, внутренней культурой.

Тем не менее имеется общее, характерное для любого процесса принятия решений, где бы он ни осуществлялся. Это тот единый стержень, который формирует технологию разработки и принятия решений, используемую в любой организации.

Как мы уже говорили выше, одной из отличительных черт теории принятия решений является наличие в ней методов, позволяющих обрабатывать как количественную, так и качественную (неколичественную) информацию.

При этом в процессе принятия решений большое внимание уделяется использованию методов экспертного оценивания, предназначенных для работы как с количественной, так и с качественной информацией [26, 36].

Основное назначение экспертных технологий — повышение профессионализма, а следовательно, и эффективности принимаемых управленческих решений.

Проблемам, связанным с принятием управленческих решений, сегодня посвящена обширная литература. Здесь мы обсудим основные этапы процесса выработки и принятия управленческих решений, используемые любой организацией [26, 36].

Возможны разные способы представления процесса принятия решений, в основе которых различные подходы к управлению: системный, количественный, ситуационный и т. д.

Основное внимание мы уделим ситуационному подходу (см., например, [28]), поскольку он наиболее полно отражает проблемы, возникающие при управленческой деятельности, универсален и, по существу, содержит основные методы, связанные с принятием управленческих решений и используемые в других подходах.

Рассмотрим основные этапы процесса принятия управленческих решений. Блок-схема процесса управления представлена на рис. 2.1 [26].

Рис. 2.1. - Основные этапы разработки управленческих решений

Подготовка решений осуществляется на основании всей совокупности информации о ситуации, ее тщательного анализа и оценок.

В приведенной выше укрупненной блок-схеме представлены основные этапы принятия решения и их технологическая последовательность.

Ниже мы обсудим каждый из этапов разработки и реализации управленческого решения, включенных в блок-схему, сгруппировав их в блоки в соответствии с той ролью, которую они играют в процессе управления организацией.

2.2 Подготовка к разработке управленческого решения

Первый блок этапов разработки управленческого решения включает такие этапы, как получение информации о ситуации, определение целей, разработка оценочной системы, анализ ситуации, диагностика ситуации, разработка прогноза развития ситуации.

Рассмотрим их более детально.

1. Получение информации о ситуации

Современные технологии принятия управленческих решений, в том числе возможности экспертного оценивания, позволяют при выработке и принятии управленческих решений лицом, принимающим решения (ЛПР), учитывать основные аспекты взаимодействия "ситуация—ЛПР" за счет возможности использования качественных и количественных оценок как формализуемых, так и неформализуемых составляющих ситуации, в которой ЛПР осуществляет активные управленческие воздействия.

Для адекватного представления ситуации, как правило, используются не только количественные данные, но и данные качественного характера. Это обеспечивается с помощью широко используемых в процессе принятия решений экспертных технологий [26].

Получаемая информация о ситуации принятия решения должна быть достоверной и достаточно полной. Недостоверная либо недостаточно полная информация может приводить к принятию ошибочных и неэффективных решений. Однако не меньшие трудности возникают и при наличии избыточной информации, поскольку возникает проблема отбора информации, действительно представляющей интерес и важной для своевременного принятия эффективного управленческого решения.

Целесообразной при получении и обработке информации о ситуации принятия решения является подготовка аналитического материала, отражающего основные особенности и тенденции развития ситуации. Естественно, что такой аналитический материал должен готовиться специалистами, обладающими достаточными знаниями и опытом в области, к которой принадлежит ситуация принятия управленческого решения.

2. Определение целей

Как справедливо считают некоторые авторы, положение организации в будущем определяют прежде всего личные оценки и суждения лиц, ответственных за принятие основных решений.

Большое значение имеет определение целей, стоящих перед организацией. Только после их определения можно осуществлять определение факторов, механизмов, закономерностей, ресурсов, влияющих на развитие ситуации.

При принятии важных решений, последствия реализации которых могут сыграть значительную роль, цели, к достижению которых стремится организация, необходимо представлять четко. Разработаны и используются методы формирования деревьев цели, позволяющих определить иерархическую структуру системы целей, и деревьев критериев, позволяющих оценить степень достижения целей.

Деревья целей широко используются при программно-целевом планировании структурами федерального уровня, концернами, промышленно-финансовыми группами, фирмами при разработке крупномасштабных проектов и программ.

Четкое определение цели является неотъемлемой составляющей процесса управления.

Большое значение имеет определение приоритетности целей, поскольку опыт показывает, что при реальном управлении приходится осуществлять выбор.

Нельзя неоправданно распылять силы; ресурсы, которые затрачиваются при функционировании организации, как правило, ограниченны.

Важно при определении целей организации четко представлять возможные пути их достижения

Формирование целей организации может осуществляться непосредственно руководителем, а может вырабатываться коллективно советом директоров, ведущими менеджерами и т. д.

В настоящее время разработаны методы построения результирующих деревьев целей и деревьев критериев, получаемых в результате коллективной экспертизы для тех случаев, когда точки зрения специалистов, формирующих цели организации, могут различаться.

3. Разработка оценочной системы

В процессе выработки управленческого решения большое значение имеет адекватная оценка ситуации, различных ее аспектов, учитывать которые необходимо при принятии решений, приводящих к успеху.

Для адекватной оценки того или иного аспекта ситуации нередко оказывается целесообразным формирование индексов, или индикаторов, характеризующих состояние ситуации в зависимости от изменения значений факторов, определяющих ее развитие.

Например, индекс (индикатор) Доу-Джонса — индекс акций, позволяющий оценить движение биржевых ресурсов, характеризует состояние активности на бирже.

Индексы могут специально формироваться в соответствии с целями анализа ситуации. Впрочем, для того чтобы определять состояние и изменение температуры воздуха или прибыли компании, формировать специальные индексы не надо. Для этого достаточно воспользоваться любой шкалой измерения температуры или данными, фигурирующими в соответствующей строке баланса компании.

Другим видом оценки является расчет рейтингов. Так, например, надежность и устойчивость банков, страховых компаний, инвестиционных фондов и т. д. определяется с помощью регулярно рассчитываемых и нередко публикуемых в открытой печати рейтингов. [26]

С помощью рейтингов может определяться также степень влиятельности политиков, бизнесменов, популярности ведущих спортсменов и т. д.

Но пожалуй, одним из наиболее важных применений методов оценки является сравнительная оценка объектов, представленных на конкурс или тендер; сравнительная оценка при решении вопроса о финансировании проектов, программ, работ; сравнительная оценка альтернативных вариантов решений.

Определение приоритетов играет основополагающую роль при стратегическом планировании, при разработке стратегии и тактики развития предприятия и т. д.

Методы оценивания используются и при оценке недвижимости, имущества, бизнеса, нематериальных активов, во многих ситуациях управления сложными объектами, для сравнительной оценки предпочтительности альтернативных вариантов управляющих воздействий и их результата и т. д.

В основе перечисленных выше ситуаций использования оценок различной природы лежат, как правило, одни и те же методы оценивания, которым предшествует построение соответствующих оценочных систем.

Оценочная система формируется как для индивидуальных, так и для коллективных сравнительных оценок.

В состав оценочной системы входят:

- критерии, характеризующие объект оценки;

- шкалы, с использованием которых оценивается объект по каждому из критериев;

- принципы выбора, по которым на основании оценок значений критериев для объекта определяется общая оценка либо производится сравнительная оценка предпочтительности альтернативных вариантов.

Соответствующие разновидности оценочных систем используются и для расчета индексов и рейтингов, и для определения приоритетов, и для сравнительной оценки альтернативных вариантов решений во всем многообразии ситуации принятия решения.

4. Анализ ситуации

Имея необходимую информацию о ситуации и зная цели, к достижению которых стремится организация, можно приступать к анализу ситуации.

Основной задачей анализа ситуации является выявление факторов, определяющих динамику ее развития.

Сначала проводится содержательный анализ и на качественном уровне устанавливаются основные моменты, позволяющие выявить факторы, к изменению степени и характера воздействия которых ситуация чувствительна.

Чтобы иметь возможность установить динамику развития ситуации под воздействием тех или иных факторов, необходимо перейти к количественным методам, вводя в рассмотрение количественные представления факторов в виде переменных, значения которых могут изменяться в том или ином диапазоне в зависимости от внешних или внутренних воздействий.

Для выявления факторов, определяющих развитие ситуации, могут быть использованы специально разработанные методы, такие, как факторный и корреляционный анализ, многомерное шкалирование и др.

Методы, позволяющие выявить факторы, определяющие развитие ситуации, могут быть также использованы, как правило, и для установления их сравнительной важности, весомости при формировании динамики развития ситуации, а также характера их влияния.

При наличии индексов либо переменных целесообразно также определение пороговых значений, превышение или приближение к которым должно вызывать соответствующие управленческие решения и действия со стороны Л ПР.

Полезен анализ и оценка устойчивости ситуации к изменению значений факторов, оказывающих наиболее значительное влияние на ее развитие, либо тех факторов, на изменение значений которых будет направлено управленческое воздействие.

5. Диагностика ситуации

При анализе ситуации важно выделить ключевые проблемы, на которые необходимо в первую очередь обратить внимание при целенаправленном управлении процессом, а также характер их влияния. В этом и состоит задача диагностики ситуации.

На основании проведенного анализа ситуации определяются наиболее чувствительные моменты, которые могут привести к нежелательному развитию событий, и возникающие в связи с этим проблемы. Решение этих проблем необходимо для предотвращения нежелательного развития ситуации.

Достижение поставленных перед организацией целей (если только это не поддержание уровня уже достигнутых результатов), как правило, требует целенаправленных управленческих воздействий для обеспечения развития ситуации в желательном направлении.

Это может быть увеличение прибыльности предприятия, завоевание новых рынков сбыта, ввод в действие новых технологических линий и т.д.

Необходимо правильно оценить состояние ситуации принятия решения, характер ее изменения, с тем чтобы были приняты решения и предприняты действия, обеспечивающие достижение желательного состояния ситуации.

Адекватному пониманию ситуации способствует определение:

- основных возникающих проблем;

- закономерностей, в соответствии с которыми происходит ее развитие;

- механизмов, с помощью которых может быть оказано целенаправленное воздействие на ее развитие;

- ресурсов, необходимых для приведения этих механизмов в действие;

- активных составляющих ситуации, как внешних, так и внутренних, которые могут оказать существенное, а подчас и решающее воздействие на ее развитие.

Адекватная диагностика ситуации во многом способствует принятию эффективных управленческих решений.

6. Разработка прогноза развития ситуации

Особую роль при принятии решений играют проблемы, связанные с оценкой ожидаемого развития анализируемых ситуаций, ожидаемых результатов реализации предлагаемых альтернативных вариантов решений.

Не прогнозируя ход развития событий, невозможно управлять. Поскольку при использовании экспертной информации большое значение имеют не только количественные, но и качественные оценки, традиционные методы расчетов прогнозов далеко не всегда могут быть применены.

К тому же во многих сложных ситуациях далеко не всегда мы обладаем достаточно достоверной статистической информацией, необходимой для разработки прогноза.

Перечисленные выше причины делают актуальной проблему применения методов экспертного прогнозирования, в большей степени ориентирующихся на работу как с количественными, так и с качественными экспертными оценками.

Перспективными являются, в частности, возможности использования развивающегося метода экспертных кривых, с помощью которых может быть описана динамика прогнозируемого развития объекта экспертизы.

Более детально методы прогнозирования будут обсуждены далее.

2.3

Разработка управленческого решения

В состав второго блока этапов разработки управленческого решения входят генерирование альтернативных вариантов решений, отбор основных вариантов управленческих воздействий, разработка сценариев развития ситуации, а также экспертная оценка основных вариантов управляющих воздействий.

Приведем их более детальное описание.

Генерирование альтернативных вариантов решений

Генерирование альтернативных вариантов решений, управляющих воздействий и т. д. может осуществляться либо непосредственно, либо с помощью специальных экспертных процедур.

Процедуры генерирования альтернативных вариантов могут предусматривать как специальную организацию и проведение экспертиз с использованием методов типа "мозговой атаки", методов Цвикки и т. д., так и создание автоматизированных систем генерирования альтернативных вариантов в сложных, но достаточно структурируемых случаях.

Технологии генерирования альтернативных вариантов управленческих решений весьма разнообразны. Это и метод аналогов, когда разработка управленческого решения основана на использовании опыта решения предшествовавших аналогичных проблем, и различные способы синтеза управленческих решений из определенным образом структурированных составляющих, в более сложных ситуациях — объединение для разработки решения высококвалифицированных специалистов из соответствующих областей деятельности и т. д.