Содержание

Введение

1. Теоретико-методологические аспекты анализа финансовых результатов деятельности предприятия

1.1 Экономическая сущность финансовых результатов предприятия

1.2 Порядок формирования и распределения прибыли

1.3 Методика анализа финансовых результатов предприятия

1.4 Показатели рентабельности деятельности предприятия

2. Анализ финансовых результатов предприятия на примере ООО «Автозаводстрой»

2.1 Характеристика финансово-хозяйственной деятельности ООО «Автозаводстрой»

2.2 Анализ состава, структуры и динамики прибыли предприятия

2.3 Факторный анализ прибыли предприятия

2.4 Оценка рентабельности деятельности предприятия

3. Основные направления повышения финансовых результатов деятельности предприятия

3.1 Зарубежный опыт управления финансовыми результатами и повышения эффективности деятельности предприятия

3.2 Авторские пути повышения прибыли ООО «Автозаводстрой»

Заключение

Список использованных источников и литературы

Приложения

Введение

Эффективность производственной, инвестиционной и финансовой деятельности организации характеризуется ее финансовыми результатами. Общим финансовым результатом является прибыль, которая обеспечивает производственное и финансовое развитие предприятия. При изучении прибыли основное внимание обращается на анализ влияния внутренних факторов на прибыль, так как он позволяет определить внутренние резервы роста прибыли. Стремление к получению прибыли ориентирует товаропроизводителей на увеличение объема производства продукции, снижение затрат.

Актуальность темы исследования заключается в том, что основными целями деятельности любого предприятия являются, получение прибыли, сохранение и наращивание капитала. Их достижение обеспечивает необходимый уровень эффективности работы хозяйствующего субъекта и удовлетворение интересов его собственников. Обе цели тесно взаимосвязаны между собой, так как основным источником увеличения капитала выступает чистая прибыль. Важным инструментом решения обозначенной проблемы является экономический анализ, с помощью которого выявляют причины изменения показателей финансовых результатов и резервов роста прибыли.

Прибыль является сложным комплексным показателем, величина которого непременно учитывается в процессе обоснования и принятия управленческих решений всеми участниками рынка: сторонними лицами (инвесторами, кредиторами, поставщиками и покупателями и пр.) и внутренними субъектами (менеджментом, владельцами крупных пакетов акций или долей и пр.). В этой связи чрезвычайно важно не ошибаться при интерпретации множества различных показателей финансовых результатов.

Реклама

Динамичность внутренней и внешней среды предприятий в условиях рыночной экономики требует новых подходов к управлению, основанных, прежде всего на принципах гибкости и экономической целесообразности. В результате меняются методы экспертной диагностики производственного и финансового состояния хозяйствующих субъектов, а также критерии принятия управленческих решений. Одним из таких методов оперативного менеджмента является управление безубыточностью производства с помощью операционного анализа, основанного на взаимосвязи прибыли с объемом реализации продукции, доходом от реализации и издержками. Его применение позволяет предприятию решать такие задачи, как определение: объема реализации продукции для достижения безубыточного финансового положения; оптимального объема реализации и ассортиментного набора продукции; минимального уровня цен на производимую продукцию; факторов производства, влияющих на динамику финансового результата.

Управление безубыточностью на предприятии предполагает изменение мышления управленческого персонала, отказ от традиционного анализа и переход на «опережающий» анализ, применение системного подхода к исследуемой проблеме.

Цель данной работы: оценить результаты финансово-хозяйственной деятельности предприятия и предложить основные направления их увеличения.

Для раскрытия данной цели поставлены следующие задачи:

¾ раскрыть теоретические аспекты оценки финансовых результатов предприятия;

¾ изучить порядок формирования и распределения прибыли, а также изложить методику ее анализа;

¾ провести оценку эффективности финансово-хозяйственной деятельности предприятия: прибыль от реализации как в целом по предприятию, так и по отдельным видам продукции, рассчитать показатели

¾ рентабельности;

¾ определить основные пути повышения эффективности деятельности и финансовых результатов предприятия.

Объектом данной работы является ООО «Автозаводстрой». Предметом выступают финансовые результаты деятельности предприятия.

Реклама

Разработкой данной тематики занимались такие авторы как Г.В. Савицкая, Л.Н. Чечевицына, И.Н. Чуев, В.И. Макарьева, Л.В. Андреева, А.А. Макарьян, Т.Б. Бердников, Т.П. Пестрякова, А.Т. Головизина, О.И. Архипова и др.

Основными источниками для рассмотрения теоретических аспектов финансовых результатов предприятия были: учебное пособие Бердников Т.Б. «Анализ и диагностика финансово-хозяйственной деятельности предприятия», учебник Чечевицына Л.Н., Чуева И.Н. «Анализ финансово-хозяйственной деятельности». Для проведения факторного анализа прибыли от реализации продукции (работ, услуг) и анализ показателей рентабельности предприятия были использованы: учебник Савицкая Г.В. «Анализ хозяйственной деятельности предприятия», В.Ф. Протасов «Анализ деятельности предприятия (фирмы): производство, экономика, финансы, инвестиции, маркетинг». В качестве источника проведения операционного анализа было использовано учебное пособие А.Т. Головизиной, О.И. Архиповой «Бухгалтерский управленческий учет».

Информационная основа работы: «Годовой отчет ООО «Автозаводстрой» за 2007 – 2009 гг., «Отчет о прибылях и убытках» за 2007 – 2009 гг., «Бухгалтерский баланс» за 2007 – 2009 гг.

В ходе проведения анализа данной работы были использованы метод сравнения, метод цепной подстановки, факторный анализ, маржинальный анализ, метод прогнозирования.

Данная работа состоит из введения, трех глав, заключения, списка использованных источников и приложений.

В первой главе данной работы рассматриваются теоретические аспекты финансово-хозяйственных результатов деятельности предприятия: понятие, экономическая сущность, показатели, формирование, распределение, методика оценки финансовых результатов.

Во второй главе дается краткая характеристика предприятия. Проводится анализ динамики и структуры финансовых результатов предприятия, факторный анализ прибыли от реализации продукции, показателей рентабельности, а также анализ маржинального дохода и точки безубыточности.

В третьей главе в целях управления безубыточностью на предприятии определены основные пути повышения финансовых результатов деятельности предприятия.

1. Теоретико-методологические аспекты анализа финансовых результатов деятельности предприятия

1.1 Экономическая сущность финансовых результатов предприятия

Прибыль – это денежное выражение основной части денежных накоплений, создаваемых предприятиями любой формы собственности. Как экономическая категория она характеризует финансовый результат предпринимательской деятельности предприятия. Прибыль является показателем, наиболее полно отражающим эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости [15, с.345].

Прибыль как конечный финансовый результат деятельности предприятий представляет собой разницу между общей суммой доходов и затратами на производство и реализацию продукции с учетом убытков от различных хозяйственных операций.

Для оценки уровня прибыльности предприятия можно воспользоваться методами комплексного анализа прибыли по технико-экономическим факторам. Комплексный анализ прибыли рекомендуется проводить в определенной последовательности. Прежде всего, валовую прибыль анализируют по ее составным элементам, главным из которых является прибыль от реализации товарной продукции. Затем анализируются укрупненные факторы изменения прибыли от выпуска товарной продукции [21, с.221] .

Основными функциями, которые выполняет прибыль предприятия, являются:

¾ оценочная – она дает возможность дать оценку эффективности работы предприятия;

¾ распределительная – ее сущность заключается в том, что прибыль предприятия является инструментом распределения доходов;

¾ стимулирующая – ее сущность заключается в том, что прибыль используется как в интересах предприятия, так и в интересах его работников.

Сумма прибыли не показывает уровень эффективности работы предприятия, поэтому используют ее относительный показатель, который выражается в процентах и называется рентабельностью [4, с.322].

Важными факторами роста прибыли, зависящими от деятельности предприятий, являются рост объема производимой продукции в соответствии с договорными условиями, снижение ее себестоимости, повышение качества, улучшение ассортимента, повышение эффективности использования производственных фондов, рост производительности труда.

Общий финансовый результат хозяйственной деятельности в бухгалтерском учете определяется на счете прибылей и убытков путем подсчета и балансирования всех прибылей и убытков за отчетный период. На счете прибылей и убытков финансовые результаты деятельности предприятия отражаются в двух формах:¾ как результаты (прибыль или убыток) от реализации продукции, работ, услуг, материалов и иного имущества, с предварительным выявлением их на отдельных счетах реализации;¾ как результаты, не связанные непосредственно с процессом реализации, так называемые внереализационные доходы (прибыли) и потери (убытки).Основными показателями прибыли являются:¾ общая прибыль (убыток) отчетного периода - балансовая прибыль (убыток);¾ прибыль (убыток) от реализации продукции (работ, услуг);¾ прибыль от финансовой деятельности;¾ прибыль (убыток) от прочих внереализационных операций;¾ налогооблагаемая прибыль;¾ чистая прибыль.Балансовая прибыль (убыток) представляет собой сумму прибыли (убытка) от реализации продукции, финансовой деятельности и доходов от прочих внереализационных операций, уменьшенных на сумму расходов по этим операциям [1, с.334].Прибыль (убыток) от реализации продукции (работ, услуг) определяется как разница между выручкой от реализации продукции в действующих ценах без НДС, спецналога и акцизов и затратами на ее производство и реализацию. Прибыль (убыток) от финансовой деятельности и от прочих внереализационных операций определяется как результат по операциям, отражаемым на счетах 47 «Реализация и прочее выбытие основных средств» и 48 «Реализация прочих активов», а также как разница между общей суммой полученных и уплаченных:¾ штрафов, пени и неустоек и других экономических санкций;¾ процентов, полученных по суммам средств, числящихся на счетах предприятия;¾ курсовых разниц по валютным счетам и по операциям в иностранной валюте;¾ прибылей и убытков прошлых лет, выявленных в отчетном году;¾ убытков от стихийных бедствий;¾ потерь от списания долгов и дебиторской задолженности;¾ поступлений долгов, ранее списанных как безнадежные;¾ прочих доходов, потерь и расходов, относимых в соответствии с действующим законодательством на счет прибылей и убытков.Налогооблагаемая прибыль определяется специальным расчетом. Она равна балансовой прибыли, уменьшенной на сумму:¾ отчислений в резервный и другие аналогичные фонды, создание которых предусмотрено законодательством (до достижения размеров этих фондов не более 25% уставного фонда, но не свыше 50% прибыли, подлежащей налогообложению);¾ рентных платежей в бюджет;¾ доходов по ценным бумагам и от долевого участия в деятельности других предприятий;¾ доходов от казино, видеосалонов и пр.;¾ прибыли от страховой деятельности;¾ прибыли от отдельных банковских операций и сделок;¾ курсовой разницы, образовавшейся в результате изменения курса рубля по отношению к котируемым Центральным банком Российской Федерации иностранным валютам;¾ прибыли от производства и реализации производственной сельскохозяйственной и охотохозяйственной продукции.Чистая прибыль предприятия, т.е. прибыль, остающаяся в его распоряжении, определяется как разность между балансовой прибылью и суммой налогов на прибыль, рентных платежей, налога на экспорт и импорт. Чистая прибыль направляется на производственное развитие, социальное развитие, материальное поощрение работников, создание резервного фонда, уплате в бюджет экономических санкций, связанных с нарушением предприятием действующего законодательства, на благотворительные и другие цели [21, с.122].Неотъемлемым признаком рыночной экономики является появление консолидированной прибыли. Консолидированная прибыль - это прибыль, сводная по бухгалтерской отчетности о деятельности и финансовых результатах материнских и дочерних предприятий. Консолидированная бухгалтерская отчетность представляет собой объединение отчетности двух и более хозяйствующих субъектов, находящихся в определенных юридических и финансово-хозяйственных взаимоотношениях [9, с.39].Метод определения выручки от реализации продукции устанавливается предприятием на длительный срок исходя из условий хозяйствования и заключения договоров. В отраслях сферы товарного обращения (торговля, общественное питание) вместо категории «выручка от реализации продукции» используется категория «товарооборот» [6, с.154].В практике планирования и учета в торговле под валовым доходом понимается сумма торговых надбавок (скидок), в общественном питании - сумма торговых набавок (скидок) и наценок. Себестоимость продукции представляет собой стоимостную оценку используемых в процессе производства продукции природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, трудовых ресурсов, а также других затрат на ее производство и реализацию [14, с.231].Прибыль образуется в результате реализации продукции. Ее величина определяется разницей между доходом, полученным от реализации продукции, и издержками (затратами) на ее производство и реализацию. Общая масса получаемой прибыли зависит, с одной стороны, от объема продаж и уровня цен, устанавливаемых на продукцию, а с другой — от того, насколько уровень издержек производства соответствует общественно необходимым затратам.Первое — объем продаж зависит от эффективности осуществления коммерческой работы: от умения создавать выгодные условия для реализации своей продукции, т.е. проводить маркетинг, организовать рекламу, сбыт, сформировать ценовую и товарную политику и т.д.Второе — уровень издержек производства зависит от эффективности организации производства и труда, выбранной технологии, технической оснащенности предприятия.Вместе с тем прибыль на предприятии зависит не только от реализации продукции, но и от других видов деятельности, которые ее либо увеличивают, либо уменьшают. Поэтому в теории и на практике выделяют так называемую «балансовую прибыль».Ее название говорит само за себя. Она состоит из прибыли от реализации продукции (выручка от реализации продукции без косвенных налогов минус затраты (расходы) на производство и реализацию продукции) плюс внереализационные доходы (доходы по ценным бумагам, от долевого участия в деятельности других предприятий, от сдачи имущества в аренду и т.п.) минус внереализационные расходы (затраты на производство, не давшее продукции, на содержание законсервированных производственных мощностей, убытки от списания долгов и т.д.) [24, с.358].Во всех странах с рыночной экономикой прибыль облагается налогом. Поэтому на практике принято выделять налогооблагаемую прибыль. Последняя представляет собой валовую прибыль за вычетом отчислений в резервные фонды, доходов по видам деятельности, освобожденной от налогообложения, отчислений на капиталовложения.Из чистой прибыли предприятие выплачивает дивиденды и различные социальные налоги, и образуют фонды. В результате остается прибыль неиспользованная, или убыток, непокрытый деньгами.В условиях рыночных отношений, как свидетельствует мировая практика, имеется два основных источника получения прибыли.Первый — это монопольное положение предприятия по выпуску той или иной продукции или уникальности продукта. Поддержания этого источника на относительно высоком уровне предполагает проведение постоянной новации продукта. Здесь следует учитывать такие противодействующие силы, как антимонопольную политику государства и растущую конкуренцию со стороны других предприятий.Второй – источник связан с производственной и предпринимательской деятельностью, поэтому касается практически всех предприятий. Эффективность его использования зависит от знания конъюнктуры рынка и умения постоянно адаптировать под нее развитие производства. Здесь, по сути, все сводится к маркетингу. Величина прибыли в данном случае зависит:¾ во-первых, от правильности выбора производственной направленности предприятия по выпуску продукции (выбор продуктов, пользующихся стабильным и высоким спросом);¾ во-вторых, от создания конкурентоспособных условий продажи своих товаров и оказания услуг (цена, сроки поставок, обслуживание покупателей, послепродажное обслуживания и т.д.);¾ в-третьих, от объемов производства (чем больше объем продаж, тем больше масса прибыли);¾ в-четвертых, от ассортимента продукции и снижения издержек производства.Однако получение прибыли в условиях рынка всегда связано с риском над предприятием постоянно висит угроза потерять вложенный капитал целиком или частично. Именно поэтому в теории и на практике используется понятие «предпринимательская прибыль», которая по своей величине должна быть больше, чем процент, получаемый по вкладам в банк [12, с.8].По своему содержанию понятие «риск» относится как к хозяйственной, коммерческой, так и к финансовой деятельности. Для определения риска используются два основных метода: статистический и экспертный. В основе статистического лежат приемы математической статистики (расчет вариации, дисперсии и стандартного отклонения по показателям финансово-хозяйственной деятельности). Этими показателями являются рентабельность производства, продукции, инвестиций, продаж и т.д. 1.2 Порядок формирования и распределения прибыли

Получение прибыли — непременное условие и цель предпринимательства любой хозяйственной структуры. Прибылью (рентабельностью) оценивается эффективность хозяйствования, прибыль — главный источник финансирования экономического и социального развития; прибыльность служит основным критерием выбора инвестиционных проектов и программ оптимизации текущих затрат, расходов, финансовых вложений.Прибыль как критерий эффективности воспроизводства и как показатель, имеющий две границы — объем производства продукции или услуг (реализации) и себестоимость — обладает одним важным свойством: она отражает конечный результат интенсивного и экстенсивного развития [11, с.47].Под распределением прибыли понимается направление прибыли в бюджет и по статьям использования на предприятии. Законодательно распределение прибыли регулируется лишь в той ее части, которая поступает в бюджеты разных уровней в виде налогов и других обязательных платежей. Прибыль, остающаяся в распоряжении предприятия, используется им самостоятельно [15, с.394].

Расчет налогооблагаемой (расчетной) прибыли производится в такой последовательности. Первоначально определяется общая (валовая) прибыль, которая учитывает прибыль от всей деятельности предприятия.

Основную часть валовой прибыли предприятия получают от реализации товарной продукции путем вычета из общей суммы выручки от реализации продукции в действующих ценах без НДС и акцизов затрат на производство. В состав валовой прибыли входит также прибыль (или убытки) от реализации основных фондов и другого имущества, которая рассчитывается как разница между продажной ценой и остаточной стоимостью [27, с.34].

Важным элементом валовой прибыли являются внереализационные доходы и расходы, которые непосредственно не связаны с производством и реализацией продукции, но значение, которых усиливается в условиях развития предпринимательства.

Исчисленная в установленном выше порядке валовая (общая) прибыль является базой для определения налогооблагаемой прибыли.

В приложении А представлены: факторы формирования показателей прибыли в процессе распределения.

Предприятия, осуществляющие экспортную деятельность, при начислении прибыли из выручки от реализации продукции исключают экспортные тарифы.

Балансовая прибыль — финансовый результат от всех видов деятельности предприятия. Состоит из прибыли от реализации продукции (товаров, работ, услуг), прибыли от прочей реализации, доходов и расходов от внереализационных операций (по ценным бумагам и от долевого участия в совместных предприятиях, штрафы, пени, неустойки полученные и уплаченные и др.).Формирование и распределение прибыли строится по следующей схеме:¾ прибыль от выпуска продукции (в оптовых отпускных ценах) равно (объем товарной продукции) минус (себестоимость);¾ прибыль от реализации продукции или услуг равно (прибыль от выпуска) плюс, минус (прибыль в переходящих остатках нереализованной продукции);¾ прибыль валовая, или по отчету минус балансовая прибыль равно (прибыль от реализации) плюс, минус (результаты от прочей реализации) плюс, минус (внереализационные результаты);¾ прибыль расчетная, или налогооблагаемая прибыль равно (прибыль валовая) минус (рентные платежи) минус (прибыль, не облагаемая налогом или облагаемая в особым порядке) минус (резервный фонд предприятия);¾ прибыль чистая равно (прибыль валовая) минус (налог на прибыль) минус отчисления в централизованные фонды).Оставшаяся у предприятия прибыль расходуется по его усмотрению на потребление, накопление и развитие, в том числе на инвестиции [2, с.236].Известны три метода формирования прибыли:¾ прямой метод, или метод прямого счета. Этот метод предполагает как глобальный расчет прибыли — по всему объему выпуска (реализации) продукции или услуг, так и локальный — по каждому виду товара или ассортиментной группе с последующим суммированием согласно объему производства;¾ нормативный метод, оценивающий массу прибыли по коэффициенту рентабельности (незаменим для оптимизации ассортимента по критерию рентабельности продукции);¾ контрольный или экономический, или аналитический (факторный) метод, применимый и как контрольный, и как самостоятельный, предпочтительный в условиях инфляционной нестабильности.Балансовая прибыль предприятия состоит из четырех частей:¾ прибыль (убыток) от реализации продукции, работ, услуг определяется как разница между выручкой от реализации продукции, работ, услуг в отпускных ценах (валовым доходом) и фактической себестоимостью реализованной продукции (товаров, работ, услуг), налогами во внебюджетные фонды (жилищный фонд, фонд поддержания сельского хозяйства), налогами на добавленную стоимость, акцизами;¾ прибыль (убыток) от реализации, ликвидации и прочего выбытия основных средств, от реализации МБП и нематериальных активов рассчитывается как разница между выручкой от их реализации в отпускных ценах и их остаточной стоимостью, а также расходами, связанными с их реализацией и налогом на добавленную стоимость;¾ прибыль (убыток) от реализации материальных ценностей и других активов – это разница между выручкой от их реализации в отпускных ценах и затратами на их приобретение, реализацию и налогом на добавленную стоимость;¾ прибыль (убыток) от внереализационных операций. К ним относятся суммы полученных (уплаченных) штрафов, пени, неустойки и других экономических санкций; прибылей и убытков прошлых лет, выявленных в отчетном году; процентов, полученных по суммам средств, числящихся на счетах предприятия; потерь от списания долгов и дебиторской задолженности; убытков от стихийных бедствий; убытков от недостач или порчи объектов основных средств (при отсутствии виновных); прочих доходов, относимых в соответствии с действующим законодательством на счет прибылей и убытков.Валовая прибыль уменьшается на следующие виды доходов (прибыли): от долевого участия в деятельности других предприятий, дивиденды, проценты, полученные по акциям, облигациям и другим ценным бумагам, принадлежащих данному предприятию. Эти виды доходов (прибыли) являются объектом самостоятельного обложения налогом [29, с.37].По внереализационным доходам и расходам надо вести отдельный учет, так как сальдо внереализационных операций (превышение доходов над расходами) облагается налогом на добавленную стоимость по ставке 18% при подсчете этого налога по общему облагаемому обороту.Прибыль во входных и выходных остатках целесообразно исчислять отдельно — и для плана, и для аналитического прогноза, и для отчета. Это создаст условия более точного расчета массы прибыли, в том числе представляемой Государственной налоговой службе, как базы авансовых платежей налога на прибыль. В этом последнем случае важно сократить разрыв между плановой и фактической величиной прибыли, ибо значительное превышение планового показателя над фактическим, повлечет штрафные налоговые санкции (пока равные проценту реинвестирования Нацбанка).Существует еще одна категория прибыли — это прибыль, остающаяся в распоряжении предприятия (чистая прибыль). Она представляет собой разность между балансовой прибылью и налоговыми платежами из нее [14. с.298].Окончательная балансовая прибыль определяется в конце года, на 1января. Но создается она в течение всего года и в течение года расходуется на различные цели: на уплату налогов, на собственные нужды предприятия.Внереализационные результаты включают:¾ доходы от долгосрочных и краткосрочных финансовых вложений, каковыми являются вклады средств в уставный капитал других предприятий, в совместную деятельность без образования юридического лица, приобретение ценных бумаг, предоставление кредита (в том числе дисконт по векселям, проценты по банковским счетам предприятия) и пр.;¾ доходы от сдачи имущества в аренду;¾ сальдо штрафных санкций, кроме уплачиваемых в бюджет и внебюджетные фонды (последние покрываются из чистой прибыли);¾ сальдо прибыли прошлых лет, выявленное в отчетном году, включая поступление в счет погашения дебиторской задолженности, списанной в убыток в прошлые годы, а также убыток от списания безнадежной дебиторской задолженности;¾ доходы от дооценки товаров или убытки от уценки;¾ сальдо курсовых разниц по валютным счетам и операциям в инвалюте;¾ недостачи материальных ценностей, выявленные при инвентаризации;¾ затраты по аннулированным производственным заказам и на производство, не давшее продукции, исключая потери, возмещаемые заказчиками;¾ сальдо некомпенсируемых потерь от стихийных бедствий, аварий, других чрезвычайных событий, вызванных экстремальными ситуациями с учетом затрат по предотвращению или ликвидации их последствий;¾ затраты на содержание законсервированных производственных мощностей и объектов, за исключением затрат, возмещаемых из других источников;¾ судебные издержки, арбитражные сборы и др.;¾ налог на имущество и некоторые местные налоги. Из этого перечня планируемыми могут быть в основном налоги. Именно они, а точнее, налог на имущество — наиболее весомая статья внереализационных результатов.Поэтому вполне допустимо, что часть прибыли от реализации продукции или услуг, "съедается" этим налогом.Резервный фонд направляется также на покрытие балансового убытка за отчетный год. К спецфондам относится и фонд накопления – на производственное развитие предприятие и увеличение имущества предприятия, и фонд потребления – зарезервированные средства на материальное поощрение коллектива предприятия и другие социальные нужды кроме капвложений, не приводящих к образованию нового имущества предприятия [22, с.364].Часть чистой прибыли может расходоваться на целевое финансирование, на благотворительные цели, на уплату налогов в местный бюджет, на выплату 13-й зарплаты. Нераспределенная прибыль прошлых лет используется, как и прибыль текущего года. 1.3 Методика анализа финансовых результатов предприятия

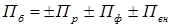

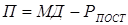

Эффективность производственной, инвестиционной и финансовой деятельности организации характеризуется ее финансовыми результатами. Общим финансовым результатом является прибыль, которая обеспечивает производственное и социальное развитие организации.Конечный финансовый результат деятельности хозяйствующего субъекта (балансовая прибыль или убыток) представляет собой алгебраическую сумму результата (прибыли или убытка) от реализации товарной продукции (работ, услуг), результата (прибыли или убытка) от финансовой деятельности, доходов и расходов от прочих внереализационных операций. Расчет балансовой прибыли представлен ниже.

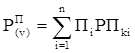

, (1.1) , (1.1)

где:Пб

– балансовая прибыль или убыток;

Пр

– результат от реализации товарной продукции (работ, услуг);

Пф

– результат от финансовой деятельности;

Пвн

– результат (доход и расходы) от прочих внереализационных операций.

Выручка от реализации продукции свидетельствует о завершении производственного цикла хозяйствующего субъекта, возврате авансированных на производство средств хозяйствующего субъекта в денежную наличность и начале нового витка в обороте средств. После вычета из выручки от реализации продукции затрат на производство реализованной продукции получается чистый результат (прибыль или убыток) от реализации.

Прибыль – важнейший показатель эффективности работы предприятия. Анализ прибыли должен охватывать факторы как ее формирования, так и распределения. При этом важны такие направления исследований, как:

¾ динамика показателей прибыли, обоснованность фактических данных об образовании и распределении прибыли;

¾ выявление и измерение влияния различных факторов на прибыль;

¾ оценка возможных резервов дальнейшего роста прибыли на основе оптимизации объемов производства и издержек и др. [25, с.35].

На изменение показателей прибыли влияют многие внутренние и внешние факторы. Перечень этих факторов и методика их расчета предопределяются методикой формирования соответствующих показателей и информационной базой [14, с.213].

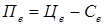

Наиболее простым по методике формирования является показатель прибыли на единицу продукции. Она определяется по формуле:

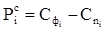

, (1.2) , (1.2)

где Пе

– прибыль на единицу продукции;

Це

– отпускная (продажная) цена единицы продукции;

Се

– полная себестоимость единицы продукции.

Таким образом, прибыль на единицу продукции изменяется под воздействием факторов первого порядка: цены и полной себестоимости. Расчет уровня влияния этих факторов можно осуществить приемом сравнения.

К факторам первого порядка относятся изменения:

¾ прибыли от основного вида деятельности (реализация продукции, работ, товаров, услуг);

¾ прибыли от прочей реализации;

¾ внереализационных результатов.

К факторам второго порядка относятся изменения:

¾ объем реализованной продукции;

¾ структура реализованной продукции;

¾ полной себестоимости реализованной продукции;

¾ цен не реализованную продукцию;

¾ доходов по ценным бумагам;

¾ доходов от долевого участия в совместных предприятиях;

¾ штрафов, пени, неустоек, полученных за вычетом уплаченных;

¾ прочих поступлений и платежей (прибыли и убытков прошлых лет, выявленных в отчетном году; поступлений долгов и дебиторской задолженности; финансовой помощи от других предприятий и организаций, пополнения фондов специального назначения и др.) [15, с.214].

Факторы первого (прибыль от основного вида деятельности, прибыль от прочей реализации, внереализационные результаты) и второго порядка (доходы по ценным бумагам, доходы от долевого участия в совместных предприятиях, штрафы, пени, неустойки, прочие поступления и платежи) рассчитываются путем сравнения фактических и плановых (прогнозных) данных.

Факторы второго порядка (объем, структура, полная себестоимость, цены реализованной продукции), которые характеризуют изменение прибыли от реализации продукции (товаров, работ, услуг), не могут быть рассчитаны указанным выше способом. Необходимо рассмотреть более детально сущность влияния этих факторов.

Объем реализации продукцииможет оказывать положительное и отрицательное влияние на сумму прибыли. Увеличение объема продаж рентабельной продукции приводит к увеличению прибыли. Если же продукция является убыточной, то при увеличении объема реализации происходит уменьшение суммы прибыли [23, с.220].

Структура товарной продукции может оказывать как положительное, так и отрицательное влияние на сумму прибыли. Если увеличивается доля более рентабельных видов продукции в общем объеме ее реализации, то сумма прибыли возрастает. Напротив, при увеличении удельного веса низкорентабельной или убыточной продукции общая сумма прибыли уменьшается [23, с.220].

Поскольку в рыночных условиях предприятия заинтересованы в большей прибыли, а спрос на продукцию может существенно изменяться, они, естественно, стремятся выпускать и реализовывать более рентабельную продукцию. Если эта продукция отвечает интересам потребителя и экономике государства, увеличение ее реализации закономерно. В условиях дефицита и монополии предприятия могут увеличивать выпуск и реализацию более рентабельной продукции в ущерб менее рентабельной, но необходимой потребителю. Поэтому следует тщательно изучать причины изменения структуры реализованной продукции [27, с.34].

Себестоимость продукции обратно пропорциональна прибыли. При снижении или повышении по сравнению с планом себестоимости реализованной продукции прибыль от реализации соответственно увеличивается или уменьшается.

Изменение уровня среднереализационных цен прямо пропорционально прибыли: при увеличении уровня цен сумма прибыли возрастает, и наоборот [21, с.220].

Безусловно, важнейшим фактором, влияющим на финансовые результаты, является себестоимость продукции (работ, услуг). Себестоимость продукции является не только важнейшей экономической категорией, но и качественным показателем, так как она характеризует уровень использования всех ресурсов (переменного и постоянного капитала), находящихся в распоряжении предприятия. Снижение себестоимости является одним из основных резервов улучшения финансовых результатов [4, с.246].

Значительное влияние на балансовую и чистую прибыль оказывают финансовые результаты от прочей реализации, а также от внереализационных операций.

Каждый вид реализации прочих активов (сырья, материалов и др.) имеет свою специфику, которую необходимо учитывать при анализе. Особое внимание следует обратить на реализацию излишних материалов. Это необходимо для выявления случаев практики создания излишних запасов, в связи, с чем оборотные средства на длительное время выводятся из оборота, что приводит к их недостатку и снижению эффективности использования [34, с.20].

Анализ внереализационных результатов следует выполнять по каждому их виду. При этом необходимо установить, правильно ли они отнесены за счет предприятия и непосредственно на счет прибылей и убытков; не было ли допущено при списании сумм на убытки нарушений действующих положений. Внереализационные убытки в значительной мере являются результатом нарушения договорной дисциплины и указывают на недостаточную борьбу предприятия за сохранность собственности. Внереализационные доходы и расходы от штрафов, пени, неустоек не характеризуют качество работы предприятия, а в некоторых случаях свидетельствуют о плохой постановке учета (например, прибыль прошлых лет, выявленная в отчетном году).

В последнее время большой интерес вызывают методика анализа прибыли, которая базируется на делении производственных затрат на постоянные и переменные, а также маржинальный анализ. Указанная методика широко используется в странах с развитой рыночной экономикой, и получила название системы «директ-костинг». С ее помощью возможно изучение зависимости прибыли от небольшого круга наиболее важных факторов и на этой основе управление процессом формирования ее величины. В отличие от методики анализа прибыли, применяемой на российских предприятиях, система «директ-костинг» позволяет более полно учитывать влияние отдельных факторов [32, с.8].

Применение системы «директ-костинг» позволяет предприятию решать такие задачи, как определение:

¾ объема реализации продукции для достижения безубыточного финансового положения;

¾ оптимального объема реализации и ассортиментного набора продукции;

¾ минимального уровня цен на производимую продукцию;

¾ факторов производства, влияющих на динамику финансового результата [33, с.89].

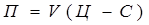

При анализе прибыли отечественными предприятиями в основном используется следующая модель:

, (1.3) , (1.3)

где П – сумма прибыли;

V – количество (масса) реализованной продукции;

Ц – цена реализации единицы продукции;

С – себестоимость единицы продукции.

При такой постановке задачи предполагается, что все эти факторы (П, V, Ц и С) изменяются независимо друг от друга. Прибыль прямо пропорциональна объему реализации, если реализуется рентабельная продукция. Если продукция убыточна, то прибыль обратно пропорциональна объему продаж. Однако здесь не учитывается взаимосвязь объема производства (реализации) продукции и ее себестоимости. При увеличении объема производства (реализации) себестоимость единицы продукции снижается, так как при этом обычно возрастает только сумма переменных расходов (сырье, материалы, сдельная заработная плата производственных рабочих и т.п.), а сумма постоянных расходов (аренда помещений, амортизация, зарплата управленческого персонала и др.), как правило, остается без изменений. При спаде производства себестоимость изделий возрастает, поскольку на единицу продукции приходится больше постоянных расходов [34, с.20].

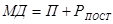

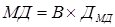

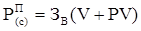

В странах с развитой рыночной экономикой для обеспечения системного (комплексного) подхода при изучении факторов изменения прибыли и прогнозирования ее величины используют маржинальный анализ, в основе которого лежит маржинальный доход (МД).

, (1.4) , (1.4)

где РПОСТ

– сумма постоянных расходов предприятия.

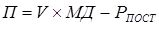

С помощью этой формулы можно определить сумму прибыли при известных величинах маржинального дохода и постоянных расходов:

(1.5) (1.5)

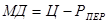

Часто при определении прибыли вместо маржинального дохода используется выручка (В) и доля маржинального дохода в ней (ДМД

). Если маржинальный доход представить в виде произведения выручки на долю маржинального дохода (формула 1.6), то прибыль определяют по формуле (1.7)

, (1.6) , (1.6)

. (1.7) . (1.7)

Последняя формула успешно применяется в тех случаях, когда необходимо проанализировать прибыль от реализации хозяйствующим субъектам нескольких видов продукции.

При анализе прибыли от реализации одного вида продукции возможно применение модифицированной формулы определения прибыли. Если известны количество проданной продукции и маржинальный доход на единицу продукции (МД), то величина прибыли составит:

. (1.8) . (1.8)

Подставим в эту формулу следующее значение:

, (1.9) , (1.9)

где РПЕР

– переменные расходы на единицу продукции.

Таким образом, подставив в формулу (1.8) значение МД по формуле (1.9), получим формулу расчета суммы прибыли.

Одно из важнейших преимуществ маржинального метода состоит в том, что с его помощью можно определить так называемый «уровень нулевой прибыли», т.е. тот объем реализации, при котором у предприятия не будет ни прибыли, ни убытков.

Рассмотренный метод маржинального анализа взаимосвязи «затраты – выручка – прибыль» позволяет предприятиям:

¾ рассчитывать зависимость темпов роста прибыли от объема реализации;

¾ достаточно точно планировать прибыль предприятия и определять наиболее рентабельные виды продукции и производства [1, c.256].

В условиях многономенклатурного производства методика анализа прибыли несколько уточняется, так как кроме перечисленных выше факторов необходимо учитывать и влияние структуры реализованной продукции.

1.4 Показатели рентабельности деятельности предприятия

Прибыль, являясь важнейшим показателем результативности производственно-хозяйственной деятельности, не дает полного представления об его эффективности, так как не учитывает величину затрачиваемых ресурсов и условий, при которых она была достигнута. Она в большей степени характеризует результат деятельности.

Для реальной оценки уровня прибыльности организации пользуются методами комплексного анализа прибыли по технико-экономическим факторам. В числе экономических показателей эффективности предпринимательской деятельности используются показатели рентабельности [13, с.79].

Показатели рентабельности – это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Показатели рентабельности характеризуют финансовые результаты и эффективность деятельности предприятия. Они измеряют доходность предприятия с различных позиций и группируются в соответствии с интересами участников экономического процесса, рыночного обмена.

Если прибыль выражается в абсолютной сумме, то рентабельность – это относительный показатель интенсивности производства, так как отражает уровень прибыльности относительно определенной базы.

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами [16, с.35].

В практике российских предприятий используют следующие показатели рентабельности:

¾ рентабельность производства (R) - это отношение балансовой прибыли к сумме среднегодовой стоимости основных производственных фондов (ОФ) и оборотных средств (ОбФ);

¾ общую рентабельность (рентабельность предприятия) определяют как отношение балансовой прибыли к средней стоимостиосновных производственных фондов и нормируемых оборотных средств.

Общая рентабельность определяется по формуле:

Ро

=Пб

/Ф*100% , (1.10)

где Ро

– общая рентабельность,

Пб

– общая сумма балансовой прибыли,

Ф – среднегодовая стоимость основных производственных средств, нематериальных активов и материальных оборотных средств.

Уровень общей рентабельности– это ключевой индикатор при анализе рентабельности предприятия. Но если требуется точнее определить развитие организации, исходя из уровня ее общей рентабельности, необходимо вычислить дополнительно еще два ключевых индикатора: рентабельность оборота и число оборотов капитала [17, с.38].

Рентабельность оборота или рентабельность продаж отражает зависимость между валовой выручкой (оборотом) предприятия и его издержками и исчисляется по формуле:

Роб.

= Пн.п.

*100 / В, (1.11)

где Роб.

– рентабельность оборота,

Пн.п.

– прибыль до начисления процентов,

В – валовая выручка.

Чем больше прибыль по сравнению с валовой выручкой предприятия, тем больше рентабельность оборота. Широкое применение этот показатель получил в рыночной экономике. Рассчитывается в целом по предприятию и отдельным видам продукции.

Число оборотов капитала отражает отношение валовой выручки (оборота) предприятия к величине его капитала и исчисляется по формуле:

Чоб.к.

= В / А, (1.12)

где Чоб.к.

– число оборотов капитала,

В – валовая выручка,

А – активы.

Чем выше валовая выручка фирмы, тем больше число оборотов ее капитала. В итоге уровень общей рентабельности определяется по следующей формуле:

Уо.р.

= Роб

* Чоб.к.

, (1.13)

где Уо.р.

– уровень общей рентабельности,

Роб.

– рентабельность оборота,

Чоб.к.

– число оборотов капитала.

Иначе говоря, уровень общей рентабельности, то есть индикатор, отражающий прирост всего вложенного капитала (активов), равняется прибыли до начисления процентов, умноженной на 100% и деленной на активы.

Показатели рентабельности продукции отражают эффективность текущих затрат (в отличие от показателя общей рентабельности, характеризующего эффективность авансированного капитала) и исчисляются как отношение прибыли от реализации продукции к полной себестоимости реализованной продукции:

Ррп

=Прп

/С*100%,(1.14)

где Ррп

– рентабельность продукции;

Прп

– прибыль от реализации продукции;

С – полная себестоимость реализованной продукции.

Рентабельность конкретного вида продукции зависит от цен на сырье, качества продукции, производительности труда, материальных и других затрат на производство.

Рентабельность продукции показывает, сколько прибыли приходится на единицу реализованной продукции. Рост данного показателя является следствием роста цен при постоянных затратах на производство реализованной продукции (работ, услуг) или снижения затрат на производство при постоянных ценах, то есть о снижении спроса на продукцию предприятия, а также более быстрым ростом цен чем затрат [19, с.67].

Среди показателей рентабельности вложений предприятия выделяют 5 основных:

¾ общая рентабельность вложений, показывающая какая часть балансовой прибыли приходится на 1 руб. имущества предприятия, то есть насколько эффективно оно используется;

¾ рентабельность вложений по чистой прибыли;

¾ рентабельность собственных средств, позволяющая установить зависимость между величиной инвестируемых собственных ресурсов и размером прибыли, полученной от их использования;

¾ рентабельность долгосрочных финансовых вложений, показывающая эффективность вложений предприятия в деятельность других организаций;

¾ рентабельность перманентного капитала. Показывает эффективно

сть использования капитала, вложенного в деятельность данного предприятия на длительный срок.

Рост любого показателя рентабельности зависит от единых экономических явлений и процессов. Это, прежде всего, совершенствование системы управления производством в условиях рыночной экономики на основе преодоления кризиса в финансово-кредитной и денежной системах [16, с.35].

Доходность капиталаисчисляется отношением балансовой (валовой, чистой) прибыли к среднегодовой стоимости всего инвестированного капитала или отдельных его слагаемых: собственного (акционерного), заемного, основного, оборотного, производственного капитала и т.д.

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами.

Рентабельность является результатом производственного процесса, она формируется под влиянием факторов, связанных с повышением эффективности оборотных средств, снижением себестоимости и повышением рентабельности продукции и отдельных изделий.

В связи с тем, что рентабельность является многогранной категорией, ее невозможно выразить одним показателем. Поэтому для оценки рентабельности работы организации существуют группы показателей рентабельности:

¾ обобщающие;

¾ объемов деятельности;

¾ результат деятельности;

¾ экономических ресурсов;

¾ текущих затрат.

В организациях торговли, кроме традиционных показателей рентабельности, оценивается эффективность использования экономических ресурсов и затрат в целом по организации с помощью следующих показателей: совокупный объем деятельности, совокупный доход, совокупные экономические ресурсы, совокупные экономические затраты [1, с.229].

Валовой доход от реализации определяется как стоимостное выражения реализованных торговых надбавок и торговых скидок в торговле, общественном питании. Этот показатель применяется при расчете рентабельности валового дохода от реализации.

Совокупные текущие затраты – это показатель, который следует использовать при расчете рентабельности совокупных затрат и затрат на реализацию продукции.

Совокупные текущие затраты представляют собой сумму затрат организации на реализацию товаров и услуг, а также внереализационных затрат, затрат по прочей реализации (прочих операционных затрат). Затраты на реализацию товаров и услуг определяются как сумма затрат на реализацию продукции и расходов на реализацию торговли.

Таким образом, показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т. д.

2. Анализ финансовых результатов предприятия на примере

ООО «Автозаводстрой»

2.1 Характеристика финансово-хозяйственной деятельности предприятия ООО «Автозаводстрой»

История создания компании началась в 1971 году, когда на основании приказа Министерства энергетики было создано управление строительства «Автозаводстрой» для строительства Камского автозавода.

За годы существования УС «Автозаводстрой» было преобразовано в ППФ «Автозаводстрой», далее в 1995 в ООО «Автозаводстрой», как дочернее предприятие ОАО «Камгэсэнергострой». В 2001 году ООО «Автозаводстрой» было реорганизовано и создано новое предприятие ООО «Камгэсавтозаводстрой».

В 2006 году произошла очередная реорганизация и было создано ООО «ПСК «Автозаводстрой», зарегистрированое 27 июля 2006 года с уставным капиталом в размере 10 000 руб.Предприятие выполнило объем работ более 4-х млрд. руб.

Предприятие осуществляет следующие виды деятельности:

- выполнение строительно-монтажных работ, пусконаладочных, ремонт-ных, диагностических, поверочных, геодезических и иных работ;

- ремонт, реконструкция, модернизация, капитальное строительство, монтаж;

- производство строительных материалов, конструкций, изделий и товаров народного потребления;

- эксплуатация объектов: котлонадзора, подъемных сооружений, газового хозяйства, автозаправочных станций, энергообъектов;

- выполнение проектных работ: объектов промышленного назначения, жилых, общественных зданий и сооружений, объектов сельского хозяйства, инженерных сетей и систем, специальных разделов проектов, мостов и дорог, энергообъектов, электроэнергетического, теплоэнергетического оборудования;

- осуществление функций генерального проектировщика;

- транспортная деятельность, оказание автоуслуг и услуг механизмов;

- проведение работ по контролю экологических параметров авто-транспортных средств;

- прокладка и устройство наружных и внутренних линий связи, радио, телевидения и систем охранно-пожарной защиты;

- капитальный ремонт, реконструкция железных дорог;

- снабженческо-сбытовая, торгово-закупочная и коммерческая деятельность;

- снабженческо-сбытовые операции с нефтепродуктами;

- содержание и эксплуатация автозаправочных станций (складов ГСМ), в том числе передвижных;

- возведение несущих и ограждающих конструкций зданий и сооружений;

- работы по устройству наружных инженерных сетей и оборудования.

Таблица 2.1 – Основные экономические показатели деятельности ООО «Автозаводстрой» за период 2007 - 2009 гг.

|

Показатели

|

Ед.изм |

2007 г |

2008 г |

2009 г |

Отклонение ( +, -) |

| 2008 г. к 2007 г |

2009 г. к 2008 г. |

| Выручка от продажи продукции |

Тыс.руб |

690875 |

1168558 |

1183773 |

477683 |

15215 |

Себестоимость проданной

продукции

|

Тыс.руб |

660591 |

1085759 |

1110487 |

425168 |

24728 |

| Затраты на 1 руб. проданной продукции |

Коп. |

0,95 |

0,93 |

0,94 |

-0,02 |

0,01 |

| Прибыль от продажи продукции |

Тыс.руб |

30284 |

82799 |

73286 |

52515 |

-9513 |

| Рентабельность продукции |

% |

4,58 |

7,63 |

6,60 |

3,05 |

-1,03 |

Как видно из таблицы 2.1, в 2009 году по сравнению с 2007 годом экономические показатели деятельности ООО «Автозаводстрой» заметно возросли.

Отмечается значительный рост выручки от продажи продукции и услуг, в 2008 году по сравнению с 2007 годом на 477683 тыс.руб. или на 169,1%, в 2009 г. по сравнению с 2008 годом на 15215 тыс. рублей или на 1,3%. Поскольку переменные затраты растут прямо пропорционально объему выпущенной продукции (оказанных услуг) увеличение выручки от реализации повлекло за собой увеличение себестоимости в 2008 году по сравнению с 2007 годом на 425168 тыс.руб. или на 164,3% , в 2009 г. по сравнению с 2008 г. на 24728 тыс.руб. или на 2,3%.

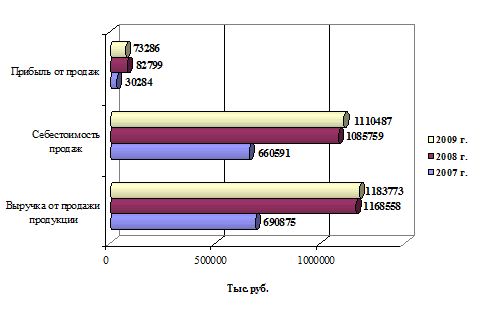

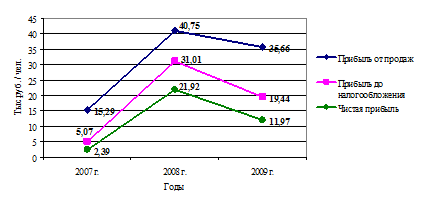

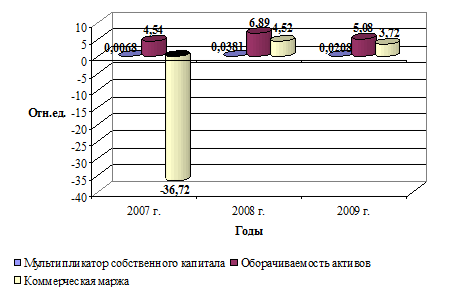

Динамика основных показателей деятельности анализируемого предприятия ООО «Автозаводстрой» представлена на рисунке 2.1.

Рисунок – 2.1 Динамика основных показателей деятельности ООО «Автозаводстрой» за период 2007-2009 гг.

Для расширенного воспроизводства получение прибыли и рентабельности нужно, чтобы темпы роста товарной продукции опережали темпы роста себестоимости. Затраты на 1 руб. товарной продукции в 2008 году по сравнению с 2007 годом снизились на 3,05 коп., так как рост товарной продукции (169,1%) превысил темпы роста себестоимости (164,3%). Значительное снижение роста затрат на 1 руб. товарной продукции привело к увеличению прибыли от продаж на 52515 тыс. руб. или на 273,4%.

При росте товарной продукции в 2009 г. по сравнению с 2008 г. на 101,3% темпы роста себестоимости составили 102,3%, что привело к увеличению затрат на 1 руб. товарной продукции. В результате роста затрат на 1 руб. товарной продукции прибыль от реализации продукции имела тенденцию к снижению.

В 2009 году прибыль от продаж ООО «Автозаводстрой» составила 82799 тыс. рублей, что в сравнении с 2008 годом меньше на 9513 тыс. руб. или на 11,5%. Снижение экономических показателей деятельности ООО «Автозаводстрой» повлекло за снижение показателей рентабельности продукции, так рентабельность продукции в 2009 г. составила 6,6%, что ниже показателя 2008 г. на 1,03%, что, несомненно, является отрицательным моментом.

Таким образом, проанализировав динамику основных показателей можно сделать вывод о том, что наиболее результативным периодом функционирования предприятия ООО «Автозаводстрой» является 2008 год.

Для оценки финансово-хозяйственной деятельности проведем экспресс-анализ финансового состояния ООО «Автозаводстрой». Результаты экспресс-анализа финансового состояния ООО «Автозаводстрой» за 2007 – 2009 гг. представим в таблице 2.2.

На основе выполненных в таблице 2.2 расчетов можно сделать следующие выводы о финансовом состоянии ООО «Автозаводстрой» за 2007 – 2008 гг.:

- валюта баланса за анализируемый период возросла на 64557 тыс.руб., или 47%, следовательно увеличились активы и капитал предприятия ООО «Автозаводстрой», что косвенно может свидетельствовать о расширении масштабов деятельности предприятия;

Таблица 2.2 – Результаты экспресс-анализа финансового состояния ООО «Автозаводстрой» за 2007-2009 гг.

|

Наименование показателя

|

2007 г. |

2008 г. |

2009 г. |

Абс.изм. (+, -) |

Отн.изм.(%) |

| 2008г. к 2007г. |

2009г. к 2008г. |

2008г. к 2007г. |

2009г. к 2008г. |

| 1. Валюта баланса |

137411 |

201968 |

264191 |

64557 |

62223 |

147,0 |

130,8 |

| 2. Выручка |

690875 |

1168558 |

1183773 |

477683 |

15215 |

169,1 |

101,3 |

| 3. Оборачиваемость активов |

5,03 |

5,79 |

4,48 |

0,76 |

-1,30 |

115,1 |

77,4 |

| 4. Прибыль от продаж |

30284 |

82799 |

73286 |

52515 |

-9513 |

273,4 |

88,5 |

| 5. Рентабельность продаж |

4,38 |

7,09 |

6,19 |

2,7 |

-0,9 |

161,6 |

87,4 |

| 6. Прибыль чистая |

4725 |

44538 |

24595 |

39813 |

-19943 |

942,6 |

55,2 |

| 7. Рентабельность продаж чистая |

0,68 |

3,81 |

2,08 |

3,12 |

-1,73 |

557,3 |

54,5 |

| 8. Краткосрочные обязательства |

140644 |

156295 |

192139 |

15651 |

35844 |

111,1 |

122,9 |

| 9. Дебиторская задолженность |

29414 |

104783 |

159365 |

75369 |

54582 |

356,2 |

152,1 |

| 10. Запасы |

64063 |

48729 |

56556 |

-15334 |

7827 |

76,1 |

116,1 |

| 11. Основные средства |

34578 |

39505 |

43516 |

4927 |

4011 |

114,2 |

110,2 |

| 12. Среднемесячная выручка |

57572,9 |

97379,8 |

98647,8 |

39806,9 |

1267,92 |

169,1 |

101,3 |

| 13. Средний срок погашения краткосрочных обязательств, мес. |

2,44 |

1,61 |

1,95 |

-0,84 |

0,34 |

65,7 |

121,4 |

- выручка в 2008 году по сравнению с 2007 годом увеличилась на 477683 тыс.руб., или 69,1%, что свидетельствует об увеличении объемов реализации продукции или оказываемых услуг;

- темпы роста выручки опережают темпы роста валюты баланса, что свидетельствует об улучшении использования активов и капитала. Этот вывод подтверждается ростом показателя оборачиваемости активов, который увеличился с 5,03 до 5,79 и свидетельствует о повышении деловой активности предприятия ООО «Автозаводстрой»;

- прибыль предприятия увеличилась на 52515 тыс.руб., или на 173,4%. Чистая прибыль предприятия значительно увеличилась, а именно на 39813 тыс.руб., или 842,6%. Показатель рентабельности продаж по общей прибыли увеличился - на 2,7%, а рентабельность продаж по чистой прибыли на 3,12%. Из этого следует вывод, что рост прибыли произошел только за счет увеличения объемов реализации и не произошло существенного роста эффективности за счет снижения уровня затрат;

- рентабельность продаж по чистой прибыли в 2008 году составила 3,81%, что ниже уровня инфляции и оценивается как очень низкая;

- чистая прибыль, остающаяся в распоряжении предприятия после всех платежей в бюджет, составляет 53,8% от общей прибыли, что может свидетельствовать о рациональном использовании прибыли;

- краткосрочные обязательства предприятия увеличились на 15651 тыс.руб., или 11,1%, и темпы их роста не превышают темпы увеличения выручки от реализации. Это свидетельствует о платежеспособности предприятия;

- основной причиной роста обязательств является вложение денежных средств в основные средства. Сумма средств вложенных в основные средства увеличилась на 4927 тыс.руб. или на 14,2%;

- средний срок погашения обязательств в 2008 году составил 1,61 месяца, что ниже уровня 2007 года на 0,84 мес., что несомненно является положительной тенденцией.

На основе данных таблицы 2.2 можно сделать следующие выводы о финансовом состоянии ООО «Автозаводстрой» за 2008 – 2009 гг.:

- валюта баланса за анализируемый период возросла на 62223 тыс.руб., или 30,8%, следовательно увеличились активы и капитал ООО «Автозаводстрой»;

- выручка в 2009 году по сравнению с 2008 годом увеличилась незна-чительно, а именно на 15215 тыс.руб., или 1,3%, это является следствием мирового финансового кризиса;

- темпы роста валюты баланса опережают темпы роста выручки, что свидетельствует об ухудшении использования активов и капитала. Этот вывод подтверждается снижением показателя оборачиваемости активов, который уменьшился с 5,79 до 4,48 и свидетельствует о снижении деловой активности предприятии;

- прибыль предприятия уменьшилась на 9513 тыс.руб., или на 11,5%. На протяжении 2008 – 2009 гг. значительно снизилась чистая прибыль ООО «Автозаводстрой», а именно на 19943 тыс.руб., или 44,8%. Снижение показателей прибыли повлекло за собой уменьшение показателя рентабельности продаж по общей прибыли - на 0,9%, а рентабельности продаж по чистой прибыли на 1,73%, что ниже уровня инфляции и оценивается как очень низкая;

- краткосрочные обязательства предприятия увеличились на 35844 тыс.руб., или 22,9%, и темпы их роста превышают темпы увеличения выручки от реализации. Это свидетельствует об ухудшении платежеспособности предприятия ООО «Автозаводстрой» в 2009 году. Для выявления причин ухудшения платежеспособности анализируется динамика изменения основных статей оборотных активов (дебиторской задолженности и запасов). Эти статьи в сумме изменились на 62409 тыс.руб., что существенно меньше суммы увеличения краткосрочных обязательств. Темпы роста дебиторской задолженности и запасов существенно выше темпов роста выручки, следовательно, происходит излишнее отвлечение денежных средств в оборотных активах;

- средний срок погашения обязательств в 2009 году составил 1,95 месяца, что больше уровня 2008 года на 0,4 мес., это также свидетельствует об ухудшении платежеспособности предприятия ООО «Автозаводстрой» в 2009 году.

Таким образом, на основании результатов экспресс-анализа финансового состояния ООО «Автозаводстрой» за период 2007 – 2009 гг. можно сделать следующий вывод:

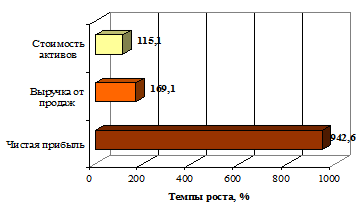

- Результаты анализа за 2007 – 2008 гг. показали, что предприятие достигло высоких показателей деятельности. Выручка увеличилась на 69,1%, прибыль от продаж на 173,4%, чистая прибыль на 842,6%, что свидетельствует об увеличении объемов реализации продукции или оказываемых услуг. Показатель рентабельности продаж по общей прибыли увеличился - на 2,7%, а рентабельность продаж по чистой прибыли на 3,12%. Краткосрочные обязательства предприятия увеличились на 11,1%, и темпы их роста не превышают темпы увеличения выручки от реализации. Это свидетельствует о платежеспособности предприятия. Также в данный период 2007 – 2008 гг. предприятию ООО «Автозаводстрой» удалось добиться выполнения «золотого» правила эффективного бизнеса:

Тприбыль

> Твыручка от продаж

>Тактивы

> 100%,

942,6 > 169,1 > 115,1 > 100%.

Данный факт подтверждает рисунок 2.2.

Рисунок 2.2 – Динамика чистой прибыли, выручки от продаж и стоимости активов ООО «Автозаводстрой»

Экспресс-анализ финансового состояния в 2008 – 2009 гг. выявил, что финансовое состояние ООО «Автозаводстрой» ухудшилось, об этом свидетельствует снижение показателей финансовой деятельности предприятия, так прибыль от продаж уменьшилась на 11,5%, чистая прибыль на 44,8%. Снижение показателей прибыли повлекло за собой уменьшение показателя рентабельности продаж по общей прибыли - на 0,9%, а рентабельности продаж по чистой прибыли на 1,73%. Как следствие наблюдается рост краткосрочных обязательств на 22,9%, и темпы их роста превышают темпы увеличения выручки от реализации. Наблюдается также темп роста дебиторской задолженности и запасов и они существенно выше темпов роста выручки, следовательно, происходит излишнее отвлечение денежных средств в оборотных активах, это свидетельствует об ухудшении платежеспособности предприятия ООО «Автозаводстрой» в 2009 году.

Проанализировав финансово-хозяйственную деятельность предприятия ООО «Автозаводстрой» перейдем к оценке динамики и факторов формирования прибыли исследуемого предприятия.

2.2 Анализ состава, структуры и динамики прибыли предприятия

Анализ прибыли представляет собой исследование механизма формирования конечного финансово-хозяйственного результата во всем многообразии причинно-следственных связей и зависимостей в целом по предприятию, а также по отдельным ее видам в зависимости от направления изучения.

Начальным этапом исследования является изучение динамики, структуры прибыли, оценка выполнения плана в целом, по видам хозяйственной деятельности, а также определение влияния факторов на изменение величины показателей прибыли.

Финансово-хозяйственные результаты деятельности предприятия оцениваются с помощью абсолютных и относительных показателей. К абсолютным показателям относятся: валовая прибыль, прибыль от реализации продукции, прибыль (убыток) от прочей реализации, прибыль до налогообложения, чистая прибыль. Они характеризуют абсолютную прибыль хозяйствования. Размер прибыли, несомненно, имеет большое значение, но только по абсолютным показателям прибыли безотносительно к обороту или величине активов предприятия невозможно дать объективную оценку финансового результата.

Состав, структуру и динамику показателей прибыли ООО «Автозаводстрой» за период 2007 – 2009 гг. основные показатели представим в таблице 2.3.

Таблица 2.3 – Состав, структура и динамика показателей прибыли ООО «Автозаводстрой» за период 2007-2009 гг.

|

Показатель

|

2007г. |

2008г. |

2009г. |

Абс.изм. (+, -) |

Темпы прироста(%) |

| 2008г. к 2007г. |

2009г. к 2008г. |

2008г. к 2007г. |

2009г. к 2008г. |

| Доходы, всего |

690875 |

1168558 |

1183773 |

477683 |

15215 |

69,14 |

1,30 |

| Удельный вес, % |

100 |

100 |

100 |

0,00 |

0 |

- |

- |

| Валовая прибыль

|

30284 |

82799 |

73286 |

52515 |

-9513 |

173,41 |

-11,49 |

| Удельный вес, % |

4,38 |

7,09 |

6,19 |

2,70 |

-0,89 |

- |

- |

| Прибыль от продаж |

30284 |

82799 |

73286 |

52515 |

-9513 |

173,41 |

-11,49 |

| Удельный вес, % |

4,38 |

7,09 |

6,19 |

2,70 |

-0,89 |

- |

- |

| Прочие доходы |

1403 |

149 |

372 |

-1254 |

223 |

-89,38 |

149,66 |

| Удельный вес, % |

0,20 |

0,01 |

0,03 |

-0,19 |

0,02 |

- |

- |

| Прибыль до налогообложения |

10043 |

63013 |

39949 |

52970 |

-23064 |

527,43 |

-36,60 |

| Удельный вес, %. |

1,45 |

5,39 |

3,37 |

3,94 |

-2,0 |

- |

- |

| Чистая (нераспределенная) прибыль |

4725 |

44538 |

24595 |

39813 |

-19943 |

842,60 |

-44,78 |

| Удельный вес, % |

0,68 |

3,81 |

2,08 |

3,13 |

-1,7337 |

- |

- |

Представленные в таблице 2.3 данные показывают, что наибольший удельный вес в структуре доходов приходится на валовую прибыль, равную 4,38% в 2007 г., с увеличением ее доли до 6,19% к 2009 г., как и предполагалось по плану. Это свидетельствует о приоритетности основной деятельности, за счет которой и формируется чистая прибыль.

Доля прочих доходов в диапазоне 0,01 - 0,2% за анализируемый период 2007 – 2009 гг. говорит о том, что даже значительные колебания величины прочих доходов не оказывают существенного влияния на конечный результат деятельности ООО «Автозаводстрой».

Из данных структурно-динамического анализа за три года следует, что все показатели, кроме прочих доходов (снижение их составило 1031 тыс.руб.), имели положительную динамику. Совокупные доходы в абсолютном выражении увеличились на 477683 и на 15215 тыс. руб. соответственно, темпы прироста составили 69,14 и 1,3% соответственно; валовая прибыль в 2008 г. прибавила 52515 или 173,41 %, однако в 2009 году сумма снижения валовой прибыли составила 9513 тыс. руб. или 11,49%. Начиная с этого показателя, наблюдается снижение показателей прибыли С в 2009 году.

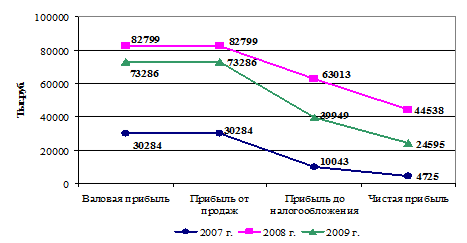

Для большей наглядности представим динамику прибыли ООО «Автозаводстрой» за период 2007 – 2009 гг. на рисунке 2.3.

Рисунок 2.3 – Динамика прибыли ООО «Автозаводстрой»

Увеличение прибыли от продаж в 2008 году составило 52515 тыс.руб. или 173,41% и соответственно, оценивается положительно, однако в 2009 году по этому показателю наблюдается снижение на 9513 тыс. руб., или на 11,49%. Нельзя не обратить внимание на снижение темпов прироста по всем показателям к 2009 г.

Таким образом, по данным проведенного анализа можно сделать следующий вывод: несмотря на рост в динамике всех показателей прибыли в 2008 году, наблюдается спад деловой активности к 2009 г., который выражается в снижении темпов прироста по всем показателям, а также в невыполнении плановых заданий.

Остановимся отдельно на динамике и оценке чистой прибыли, которая, формируется в основном за счет операционной деятельности (см. таблицу 2.4).

Таблица 2.4 – Показатели динамики и оценки чистой прибыли ООО «Автозаводстрой» за период 2007 – 2009 гг., тыс.руб.

| Показатель |

2007г. |

2008г. |

2009г. |

Абс.изм. (+, -) |

Темпы прироста (%) |

| 2008г.к 2007г. |

2009г. к 2008г. |

2008г. к 2007г. |

2009г. к 2008г. |

| Прибыль от продаж |

30284 |

82799 |

73286 |

52515 |

-9513 |

173,41 |

-11,49 |

| Сальдо прочих доходов и расходов |

-20515 |

-20013 |

-33609 |

502 |

-13596 |

-2,45 |

67,94 |

| Налог на прибыль |

5044 |

18248 |

15082 |

13204 |

-3166 |

261,78 |

-17,35 |

| Чистая (нераспределенная) прибыль |

4725 |

44538 |

24595 |

39813 |

-19943 |

842,60 |

-44,78 |

За анализируемый период 2007 — 2009 гг. темпы прироста чистой прибыли составили 842,6% и -44,78%, а в абсолютном выражении чистая прибыль увеличилась в 2008 году на 39813 тыс.руб., а в 2009 году снизилась на 19943 тыс. руб. соответственно.

При этом темп роста прибыли от реализации в 2008 году по сравнению с 2007 годом был заметно ниже, т.е. 173,41%, следовательно, прирост чистой прибыли был обеспечен за счет влияния других факторов, в частности — за счет сокращения отрицательного сальдо прочих доходов и расходов на 502 тыс. руб. в 2008 г. Следует отметить, что несмотря на положительную динамику этого показателя, в 2009 году показатели по чистой прибыли не достигли требуемой величины. Чистая прибыль в 2009 г. составила 24595 тыс. руб., что на 19943 тыс. руб. меньше, чем в 2008 году. Факторы изменения объема чистой прибыли рассчитываются способом сравнения. При этом необходимо учитывать, что изменение налога на прибыль на величину чистой прибыли оказывает влияние, обратное по знаку.

Итак, отрицательное влияние на величину чистой прибыли в 2009 г. от показателей 2008 г. распределилось следующим образом: 9513 тыс. руб. приходится на сокращение прибыли от реализации, 13596 тыс. руб. составили потери чистой прибыли за счет отрицательного сальдо от прочих доходов и расходов. Уменьшение налога на прибыль на 3166 тыс. руб. имело также отрицательное влияние.

Прибыль формируется под воздействием самых различных факторов, которые имеют разнонаправленное влияние, увеличивая или уменьшая ее объем. Отрицательное действие одних факторов способно снизить или полностью превзойти положительное влияние других. Негативное воздействие факторов следует рассматривать отдельно, устанавливая конкретную причину каждого для определения основных резервов повышения эффективности, разработки предложений, направленных на повышение прибыли. Поэтому следующим этапом аналитического исследования должно стать определение причин снижающейся динамики и недополучения запланированной величины финансово-хозяйственного результата ООО «Автозаводстрой».

Факторы формирования показателей прибыли ООО «Автозаводстрой» за 2007 – 2009 гг. представим в Приложении Б.

Влияние на изменение валовой прибыли объема реализации продукции и себестоимости ООО «Автозаводстрой» рассмотрим по абсолютным отклонениям этих показателей. За 2008 год основной прирост валовой прибыли в сумме 477683 тыс. руб. произошел за счет увеличения выручки от реализации, себестоимость способствовала снижению валовой прибыли на 425168 тыс. руб. (Приложение А). В 2009 г. ситуация изменилась в сторону уменьшения себестоимости на 24728 тыс. руб. и незначительного роста выручки от реализации на 15215 тыс.руб., и это стало основным фактором снижения валовой прибыли. Это не могло не сказаться на остальных показателях прибыли: снижение прибыли от реализации на 9513 тыс.руб. было предопределено ростом себестоимости реализованной продукции. Увеличение прочих доходов на 223 тыс. руб. и рост прочих расходов на 12333 тыс. руб. вызвали снижение прибыли до налогообложения на 23064 тыс. руб. В результате чистая прибыль уменьшилась на 19943 тыс. руб. и составила 24595 тыс.руб.

Проведенный анализ позволяет сделать вывод, что снижение показателей прибыли ООО «Автозаводстрой» в 2009 г. объясняется проблемами в сфере сбыта, т. е. имели место внешние факторы, возможно, такие как начавшийся мировой финансовый кризис и как следствие неблагоприятная рыночная конъюнктура, падение спроса на выпускаемую продукцию и т. п.

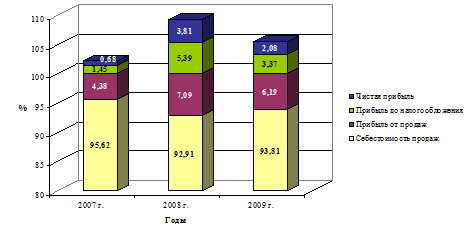

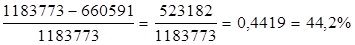

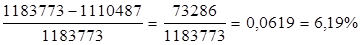

Несомненно, положительным фактором является снижение себестоимости, доля которой в выручке от реализации снизилась на 1,81%: с 95,62% в 2007 г. до 93,81 % в 2009 г. Снижение доли себестоимости в выручке от реализации за период 2007 – 2009 гг. повлекло за собой:

- увеличение доли прибыли от продаж на 1,81пункта: с 4,38% в 2007 г. до 6,19% в 2009 г.;

- рост доли прибыли до налогообложения ООО «Автозаводстрой» на 1,92 пункта: с 1,45% в 2007 г. до 3,37 в 2009 г.;

- увеличение доли чистой прибыли на 1,4 пункта: с 0,68% в 2007 г. до 2,08% в 2009 г.

Так как в условиях рыночной экономики главной целью хозяйственно-финансовой деятельности любой организации должна быть прибыль, поэтому необходимо обращать внимание на качество прибыли, что важно для объективной оценки деятельности организации с позиции всех заинтересованных субъектов рыночных отношений.

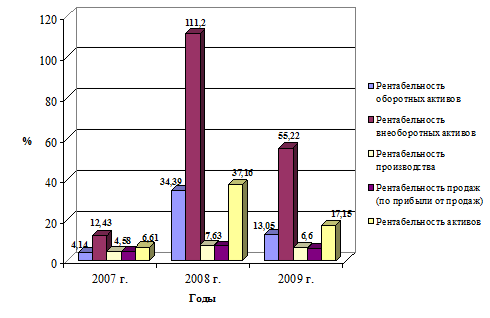

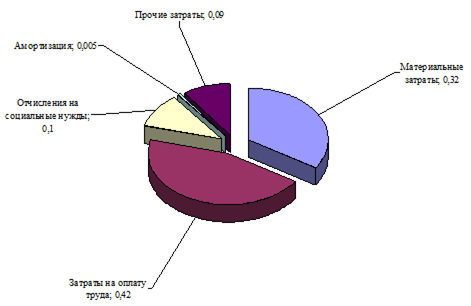

Для большей наглядности представим структуру показателей прибыли ООО «Автозаводстрой» за период 2007 – 2009 гг. на рисунке 2.4.

Рисунок 2.4 – Динамика структуры прибыли ООО «Автозаводстрой» за период 2007-2009 гг.

Качество прибыли зависит от множества факторов, но в целом они характеризуют два признака «качественности» прибыли это стабильность в доходах и адекватность ее оценки. Стабильными можно назвать доходы, которые отличаются относительным постоянством на протяжении длительного периода времени и вследствие этого могут легко прогнозироваться на перспективу. Чем больше стабильность в доходах, тем выше качество прибыли. Стабильность свойственна прежде всею доходам от основной деятельности (прибыли от продаж) по сравнению с другими источниками.

В качестве исследуемого показателя целесообразно использовать показатель прибыли в расчете на одного занятого. Анализ данного показателя выполнен по трем позициям: прибыли от продаж, прибыли до налогообложения и чистой прибыли (см. таблицу 2.5) Выполненный анализ свидетельствует о том, что в 2008 г. показатели прибыли от продаж и чистой прибыли в расчете на одного занятого в ООО «Автозаводстрой» были наиболее высокими за весь рассматриваемый период – соот-ветственно 40,75 тыс.руб./чел. и 21,92 тыс.руб./чел.

Таблица 2.5 – Анализ прибыли (убытка) ООО «Автозаводстрой» в расчете на одного занятого

| Показатель |

2007 г. тыс. руб. |

2008 г. тыс. руб. |

2009 г. тыс. руб. |

Откл. (+, -) |

Темп роста, % |

| 2008 г. к 2007 г. |

2009 г. к 2008 г. |

2008 г. к 2007 г. |

2009 г. к 2008 г. |

| Численность занятых, чел. |

1981 |

2032 |

2055 |

51 |

23 |

102,6 |

101,1 |

| Прибыль от продаж, тыс. руб. /чел. |

15,29 |

40,75 |

35,66 |

25,46 |

-5,09 |

266,5 |

87,5 |

| Прибыль до налогообложения, тыс. руб. /чел. |

5,07 |

31,01 |

19,44 |

25,94 |

-11,57 |

611,7 |

62,7 |

| Чистая прибыль, тыс. руб. /чел. |

2,39 |

21,92 |

11,97 |

19,53 |

-9,95 |

918,9 |

54,6 |

Показатели прибыли в расчете на одного занятого 2009 г. также характеризуются положительной динамикой, но они незначительно ниже показателей 2008 г., однако выше показателей 2007 г., поэтому целесообразно сравнивать между собой результаты 2009 г. с 2007 г.

Для большей наглядности представим динамику прибыли в расчете на одного работника предприятия ООО «Автозаводстрой» на рисунке 2.5.

Также высокое качество прибыли характеризуется ростом объема выпуска продукции, снижением уровня затрат, а низкое качество - ростом цен на продукцию без увеличения ее выпуска и продажи в натуральных измерителях.

Рисунок 2.5 – Динамика прибыли в расчете на одного работника предприятия

Таким образом, по данным проведенного практического анализа можно сделать следующий вывод: несмотря на рост в динамике всех показателей прибыли ООО «Автозаводстрой» в 2008 году, наблюдается спад деловой активности к 2009 г., который выражается в снижении темпов прироста по всем показателям. Отрицательное влияние на величину чистой прибыли в 2009 г. от показателей 2008 г. распределилось следующим образом: 9513 тыс. руб. приходится на сокращение прибыли от реализации, 13596 тыс. руб. составили потери чистой прибыли за счет отрицательного сальдо от прочих доходов и расходов. Уменьшение налога на прибыль ООО «Автозаводстрой» на 3166 тыс. руб. имело также отрицательное влияние.

2.3 Факторный анализ прибыли предприятия

Многообразие воздействия на прибыль внешних и внутренних факторов диктует необходимость их систематизации.

К внешним факторам относятся:

- рыночно-конъюнктурные факторы (повышение конкурентоспособности в оказании услуг, организация эффективной рекламы новых видов товаров);

- уровень развития внешнеэкономических связей, изменение тарифов и цен на поставляемые продукцию и услуги в результате инфляции;

- хозяйственно-правовые и административные факторы (налогообложение, правовые акты, постановления и положения, регламентирующие деятельность организации, государственное регулирование тарифов и цен).

К внутренним факторам относятся:

- материально-технические (проведение модернизации и реконструкции материально-технической базы предприятия);

- организационно-управленческие (разработка стратегии и тактики деятельности и развития предприятия, информационное обеспечение процесса принятия решения);

- экономические (финансовое планирование деятельности предприятия, анализ и поиск внутренних резервов роста прибыли, рентабельности, налоговое планирование);

- социальные (повышение квалификации работников, улучшение условий труда, организация оздоровления и отдыха работников).

Для аналитического исследования прибыли ООО «Автозаводстрой» проведем факторный анализ прибыли от реализации (в числе факторов – статьи калькуляции). Исходные данные для факторного анализа прибыли от реализации представим в Приложениях Б - В.

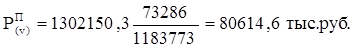

Расчеты проведем при условии роста цен на 13,3 % в 2008 г. и на 14,8% в 2009 г., что отражено в таблице 2.6.

Информация, представленная в таблице 2.6, свидетельствует о том, что выручка от реализации в сопоставимых ценах в 2008 году составила 1031384 (1168558 / 1,133), в 2009 году - 1040222 тыс. руб. (1183773 / 1,138). Если из выручки анализируемого периода вычесть ее величину, скорректированную на индекс цен, то полученная разность укажет на прирост выручки за счет прироста цены реализации. Следовательно, рост выручки за счет увеличения цены составил 137174 (1168558 - 1031384) и 143551 тыс. руб. (1183773 - 1040222) в 2008 и 2009 гг. соответственно. Ценовой фактор, таким образом, играл решающее влияние на общий прирост выручки от реализации в 2008 и в 2009 гг.

Таблица 2.6 – Промежуточные расчеты по факторному анализу прибыли от продаж

ООО «Автозаводстрой» за 2007-2009 гг.

, тыс.руб.

| Показатель |

2008 г. |

2009 г. |

| Темп инфляции, % |

13,3 |

13,8 |

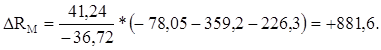

| Выручка в сопоставимых ценах |