СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФОРМИРОВАНИЯ И РЕАЛИЗАЦИИ БЮДЖЕТНОЙ ПОЛИТИКИ

1.1 Место и роль бюджетной политики в системе государственного регулирования экономики

1.2 Процесс формирования и реализации бюджетной политики в России

1.3 История развития бюджетной политики России

Выводы

2 ОСОБЕННОСТИ ФУНКЦИОНИРОВАНИЯ БЮДЖЕТНОЙ ПОЛИТИКИ РОССИИ В СОВРЕМЕННЫЙ ПЕРИОД

2.1 Анализ управления доходами и расходами государственного бюджета

2.2 Проблемы управления государственным долгом и регулирования межбюджетных отношений

Выводы

3 ОСНОВНЫЕ ПРОБЛЕМЫ И НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ БЮДЖЕТНОЙ ПОЛИТИКИ РОССИИ В ПЕРИОД ФИНАНСОВО-ЭКОНОМИЧЕСКОГО КРИЗИСА

3.1 Проблемы совершенствования бюджетной политики в России в период финансово-экономического кризиса

3.2 Направления совершенствования бюджетной политики

Выводы

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

С усложнением экономических отношений, в общественной жизни все большую роль начинает играть государственное регулирование, осуществляемое в рамках избранной властью экономической политики. Одним из наиболее важных механизмов, позволяющих государству осуществлять экономическое и социальное регулирование, является финансовый механизм – финансовая система общества, главным звеном которой является государственный бюджет.

Для успешного выполнения своих законных функций государству необходимо наличие достаточных финансовых ресурсов, а это в свою очередь требует концентрации в бюджете части денежных средств, создаваемых в государстве. В ходе мобилизации в бюджет этих средств и их использования, возникают финансовые отношения между государством, налогоплательщиками и получателями бюджетных ассигнований. Эти отношения строятся в соответствии с финансовой политикой, разрабатываемой и осуществляемой органами власти.

В финансовую политику в ее широком понимании часто включают бюджетную, налоговую, таможенную, кредитно-денежную политику. Однако, исходя из специфики финансовых отношений, она имеет только 2 элемента: бюджетную и налоговую политику.

Бюджетная политика в России постоянно находится в центре общественного внимания. Это обусловлено как местом, занимаемым ею среди основных инструментов экономической политики, так и весьма острой критикой, которой она регулярно подвергается со стороны различных органов власти, общественных сил, политических движений, независимых экспертов, международных организаций, средств массовой информации. Это и неудивительно, поскольку именно в бюджетной политике, как, пожалуй, ни в какой другой, наиболее ярко проявляются и наиболее жестко сталкиваются интересы различных общественных групп.

Реклама

Проведение бюджетной политики неразрывно связано с анализом

характера и целей государства, его экономической, социальной, финансовой стратегией, общими перспективами развития страны и, следовательно, с реальными путями достижения намечаемых при этом задач. Тем более актуально изучение бюджетной политики в наше время, когда осуществляется поворот страны в сторону ускоренного интенсивного развития и достижения передовых конкурентных позиций в мировой экономике.

Главной же целью совершенствования бюджетной политики государства должно быть усиление ее стимулирующей функции для перехода экономики страны в постиндустриальную стадию развития в начале третьего тысячелетия.

Создание нового типа российской экономики и проведение структурных реформ в нашей стране требует оценки ресурсного потенциала в достижении поставленных целей. Важнейшим показателем, отражающим как финансовое обеспечение, так и роль государства в экономике, и взаимодействие государства и бизнеса, является налоговая нагрузка и результативность государственных расходов. Наряду с другими полномочиями и инструментами экономической политики бюджетная политика является основным инструментом достижения намеченного результата.

Эффективная бюджетная политика государства в переходный период зависит от многих факторов. Существенное значение имеют активная позиция и координация деятельности центрального аппарата и местных органов власти. От эффективности проведения бюджетной политики зависят реализация программ экономического и социального развития, устойчивость финансового положения страны, темпы роста объемов производства, развитие здоровой конкурентной среды во всех секторах экономики, социальная защита населения.

Актуальность темы исследования. Значимость избранной темы определяется процессами, происходящими в мировой и российской экономике, а также в экономической науке. В конце 1990-х годов начала набирать силу тенденция к расширению государственного вмешательства в экономическую деятельность, которая окончательно оформилась десятилетие спустя. Международный финансовый кризис, начавшийся в России в 2008 году, дал толчок к резкому ускорению данного процесса, что потребовало серьезного внимания к повышению эффективности использования бюджетных ресурсов.

Реклама

В России, в период создания системы государственных финансов в 90-х годах прошлого века, бюджетная политика проводилась крайне неэффективно. В результате чего ее негативные последствия проявились, в конечном счете, в системном финансовом кризисе 17 августа 1998 года. В последствии проведение бюджетных реформ в области межбюджетных отношений, бюджетного процесса и бюджетной сети (реорганизация бюджетных учреждений) обеспечило радикальное оздоровление бюджетной системы и заложило хорошую основу для позитивных структурных изменений в экономической и социальной сфере. Тем не менее, согласно официальным прогнозам Министерства экономического развития, при отсутствии значительных улучшений, в первую очередь, на международных финансовых рынках, ожидаемые доходы российского бюджета в 2010 году будут ниже запланированных. Президент России в своем бюджетном послании констатирует, что перспективы восстановления положительного роста ВВП остаются неопределенными, высок уровень числа безработных, медленно снижается инфляция, впервые за десятилетие прогнозируется снижение реального уровня доходов граждан.

Таким образом, в условиях тяжелейшего финансово-экономического кризиса наша страна, в особенности, нуждается в нахождении эффективных путей и методов совершенствования бюджетной политики, способных стабилизировать ситуацию в национальной экономике и ускорить процесс перехода к устойчивому экономическому росту.

Цель дипломной работы состоит в исследовании особенностей бюджетной политики России и разработке направлений ее совершенствования.

Для достижения поставленной цели необходимо решить следующие задачи:

· раскрыть теоретические основы формирования бюджетной политики;

· исследовать эволюцию бюджетной политики России в постсоветский период;

· определить особенности реализации бюджетной политики в России на современном этапе;

· выявить особенности реализации бюджетной политики в условиях финансово-экономического кризиса и основные ее проблемы;

· определить основные направления совершенствования бюджетной политики Российской Федерации на среднесрочную перспективу.

Нормативно-правовой базой данной работы послужили: Бюджетный кодекс, законы Российской Федерации, другие нормативные документы. В процессе написания дипломной работы были использованы труды российских и зарубежных ученых по проблемам бюджетной политики в России, а также статистические данные Госкомстата РФ, периодические издания, сеть Интернет, информационно-правовая система «Консультант-плюс» и прочие источники. Значительный вклад в развитие теории управления публичными финансами внесли следующие авторы: Врублевская О.В., Глазьев С.Ю., Горегляд В.П., Грязнова А.Г, Дмитриева О.Г., Иванов В.В., Иванова Н.Г., Игудин А.Г., Илларионов А.Н., Карданов А.Т., Котляревский С.И., Кузнецов С.М. , Лавров А.М., Лексин В.Н., Минский X., Павлова Л.П., Пансков В.Г., Подпорина И.В., Позднякова Т.А., Поляк Г.Б., Попова М.И., Родионова В.М., Романова В.Ф., Романовский М.В., Сабанти Б.М., Сабитова Н.М., Сенчагов В.К., Сомоев Р.Г., Сычев Н.Г., Ткачук М. И., Фисенко М. К., Христенко В.Б., Швецов А.Н. и целый ряд других.

Объектом исследования является бюджетная политика Российской Федерации.

Предметом исследования выступают бюджетные отношения и процессы в условиях финансово-экономического кризиса.

Дипломная работа состоит из введения, трех глав, заключения, списка

источников и литературы.

В первой главе раскрыты место и роль бюджетной политики в системе

государственного регулирования и ее основные черты, характерные основы процессов формирования и реализации бюджетной политики РФ, а также некоторые задачи осуществления бюджетной политики в России на современном этапе.

Во второй главе проанализированы особенности структуры доходной и расходной частей бюджета РФ и дана оценка ее изменениям за исследованный период, проанализированы вопросы бюджетной сбалансированности и управления государственным долгом, исследованы основные проблемы межбюджетных отношений.

В третьей главе дипломной работы произведен анализ основных проблем совершенствования бюджетной политики в России в период финансово-экономического кризиса, на основании которых даны некоторые предложения по ее совершенствованию на среднесрочный период.

1

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФОРМИРОВАНИЯ И РЕАЛИЗАЦИИ БЮДЖЕТНОЙ ПОЛИТИКИ

1.1

Место и роль бюджетной политики в системе государственного регулирования

Основу политики любого государства составляет социально-экономическая политика, связанная с распределением и перераспределением жизненных ценностей одних субъектов в пользу других, формированием и использованием государственных финансово-денежных ресурсов в целях финансирования выполнения задач, стоящих перед страной. Главное звено социально-экономической политики - финансовая политика. Центральное место в последней занимает бюджетная политика.

Бюджетная политика – это многосторонний процесс, включающий действия органов власти всех уровней не только в бюджетной сфере, но в налоговой, ценовой, кредитной и в целом в финансовой.

Несмотря на различия во взглядах ученых, специалистов в области государственных финансов по поводу определения бюджетной политики, все они сходятся в том, что по сравнению с другими направлениями финансовой политики и связанных с нею другими элементами экономической политики (денежно-кредитной, инвестиционной, ценовой, налоговой) бюджетная политика занимает ведущее место и служит для выполнения государством своих целей и задач.

Например, по мнению одного из признанных специалистов в области финансов Г.Б. Поляка «Финансово-бюджетная политика – это совокупность действий и мероприятий, проводимых органами власти, по использованию финансовых отношений для выполнения ими своих функций и управлению бюджетной системой».[1]

В данном определении следует отметить некоторую некорректность: бюджетная политика является частью финансовой политики. Финансовая политика в целом осуществляется, главным образом,в ходе работ, производимых органами власти по мобилизации средств бюджет и их использованию, т.е. в ходе бюджетного процесса.[2]

В Бюджетном кодексе дается определение бюджетного процесса, как «регламентируемая законодательством Российской Федерации деятельность органов государственной власти, органов местного самоуправления и иных участников бюджетного процесса по составлению и рассмотрению проектов бюджетов, утверждению и исполнению бюджетов, контролю за их исполнением, осуществлению бюджетного учета, составлению, внешней проверке, рассмотрению и утверждению бюджетной отчетности»[3]

По мнению авторов учебника «Финансы» под редакцией проф. М.В. Романовского, проф. О.В. Врублевской и проф. Сабанти Б.М., «нельзя сводить бюджетную политику только к бюджетному процессу, хотя это наибольшая по объему и важности работа. Бюджетная политика выражается в определении доли ВВП, концентрируемой в бюджете, во взаимоотношениях между федеральной властью и субъектами Федерации, в структуре расходной части бюджета, в распределении расходов между бюджетами разных уровней, в доле федерального бюджета из общей суммы консолидированного бюджета, в управлении государственным долгом, в определении путей покрытия дефицита бюджета и т.п.»[4]

Академик А. М. Годин и бывший заместитель руководителя аппарата Комитета Совета Федерации по бюджету, налоговой политике, финансовому, валютному и бюджетному регулированию банковской деятельности И. В. Подпорина полагают, что «бюджетная политика как целенаправленная деятельность государства по определению основных задач и количественных параметров формирования доходов и расходов бюджета, управления государственным долгом, – является одним из основных инструментов экономической политики государства».[5]

Здесь раскрываются как некоторые направления бюджетной политики, так и ее место в реализации экономической политики государства в целом.

И.М. Александров определяет бюджетную политику с точки зрения бюджетной сферы как «совокупность действий и мероприятий, проводимых органами власти в сфере управления формированием и исполнением бюджета по выполнению ими функций перед обществом и государством».[6]

В любом случае все авторы едины в одном: бюджетная политика связана с комплексом решений в области доходов и расходов бюджета.

Бюджетная политика непосредственно реализуется вдеятельности разных структур органов власти всех уровней бюджетной системы.

К таким органам относятся:

- органы представительной и исполнительной власти;

- финансовые и налоговые органы;

- органы денежно-кредитного регулирования и органы финансового контроля;

- главные распорядители и распорядители бюджетных средств;

- государственные целевые внебюджетные фонды.

Представительные органы власти всех уровней рассматривают, регулируют и утверждают проекты бюджетов и отчетов об их исполнении. Исполнительные органы власти всех уровней осуществляют бюджетное планирование, составление проектов бюджетов и их внесение на рассмотрение представительных органов власти, исполнение бюджетов, анализ и контроль за исполнением бюджетов в соответствии с функциональной и ведомственной бюджетной классификацией. Правительство РФ разрабатывает и представляет на рассмотрение Государственной Думе РФ основные направления бюджетной политики, Банк России обслуживает денежные счета Казначейства РФ, счета государственных внебюджетных фондов и счета территориальных бюджетов. Главным распорядителем бюджетных средств является первый получатель бюджетных средств, который имеет право распределять средства между распорядителями и получателями бюджетных средств. Главный распорядитель бюджетных средств готовит бюджетную роспись по распорядителям и получателям средств, утверждает им сметы доходов и расходов, изменяет в случае необходимости распределение средств между статьями утвержденной сметы, осуществляет контроль за целевым использованием бюджетных средств. Распорядителем бюджетных средств является орган исполнительной власти, который распределяет средства между получателями, утверждает сметы доходов и расходов, контролирует целевое использование бюджетных средств получателями. Бюджетополучателем является бюджетное учреждение (организация), финансируемое в сметном порядке из бюджета или внебюджетного фонда. К контрольно-счетным органам относятся Счетная Палата РФ, контрольно-счетные палаты субъектов РФ и муниципальных образований. Контрольно-счетные органы осуществляют контроль за исполнением бюджетов и внебюджетных фондов, проводят внешний аудит отчетов использования средств бюджетов и внебюджетных фондов.[7]

Бюджетная политика призвана обеспечить ряд стратегических целей:

·обеспечение сбалансированности бюджетных ресурсов и обязательств;

·создание эффективной системы управления государственными финансами;

·обеспечение приемлемой налоговой нагрузки на экономику;

·концентрация финансовых и экономических ресурсов на решении приоритетных социальных задач;

·снижение зависимости бюджетных доходов от конъюнктуры мировых цен;

·реформирование межбюджетных отношений. Государство активно воздействует на экономические отношения

посредством использования инструментов финансовой политики, поэтому ее иногда называют налогово-бюджетной по основным инструментам, с помощью которых она воздействует на хозяйственную ситуацию в стране.

Основными инструментами проведения государственной бюджетной политики являются, прежде всего, налоги, государственные расходы, госзакупки, трансферты, госзаймы, стратегические финансовые резервы. Например, используя налоги, как фискальный инструмент государство путем уменьшения сбора налогов с населения может повысить такой компонент совокупного спроса, как потребительские расходы. Уменьшение налогов на прибыль корпораций приведет к росту инвестиций. Через государственные закупки государство может стимулировать производство и инвестиционных, и потребительских товаров.

Через межбюджетные трансферты преодолевается влияние объективных различий в уравнивании социально-экономического развития регионов и обеспечивается сбалансированность бюджетов субъектов РФ и местных бюджетов, осуществляется софинансирование долгосрочных программ развития. Рассматривая формы и типы бюджетной политики, нельзя ее отделять от налоговой политики – второй составной части финансовой политики, поскольку это исказит понимание самого ее механизма.

По степени участия государства в процессе макроэкономического регулирования финансовая политика может проводиться в двух формах: дискреционная и недискреционная (автоматическая).

Первая - дискреционная форма - основана на сознательном вмешательстве государства в налоговую систему (изменение налоговой структуры, налоговых ставок) и госрасходы. Ее целью является бюджетное регулирование экономического роста, занятости и инфляции.

Вторая - недискреционная форма финансовой политики - имеет меньшее значение. Она основана на автоматически действующих нормах, то есть вступающих в действие без необходимости принятия правительством каких-либо специальных мер. Она реализуется с помощью "встроенных стабилизаторов", к которым относят, прежде всего, систему прогрессивного налогообложения, а в сфере бюджетных расходов – и софинансирование общественных работ и систему социальных пособий. Так, в период процветания экономики вследствие роста доходов налоговые поступления автоматически возрастают (при прежних ставках), что, в свою очередь, сдерживает экономический подъем. В период спада при сокращении ВНП налоговые поступления автоматически сокращаются, и эти сокращения удерживают спад. Трансфертные платежи (социальные пособия) - один из компонентов бюджетных расходов - ведут себя прямо противоположно. Выплаты по ним пособий и субсидий малоимущим слоям населения сокращаются во время подъема и возрастают по мере спада производства.[8]

Различают также два типа финансовой политики, относительно подхода к бюджетному дефициту.

Стимулирующая финансовая политика имеет своей целью преодоление циклического спада экономики и предполагает увеличение государственных расходов, снижение налогов или комбинирование этих мер. В долгосрочном подходе политика снижения налогов может привести к росту бюджетного потенциала (снижению бюджетного дефицита) за счет расширения производства и накопления капитала.

Сдерживающая финансовая политика (фискальная рестрикция) ограничивает циклический подъем экономики путем ограничения бюджетных расходов (снижения бюджетного дефицита или его полной нуллификации), увеличения налогов или комбинирования этих мер. В краткосрочной перспективе такой тип бюджетно-налоговой политики позволяет снизить инфляцию спроса ценой роста безработицы и спада производства. В долгосрочной перспективе, особенно при минимизации государственных инвестиций, сдерживающая бюджетно-налоговая политика при сочетании с жесткой денежно-кредитной политикой и неэффективным управлением экономикой со стороны государства создает предпосылки для разрушения экономического потенциала, что нередко является реальностью в переходной экономике, в том числе и в России.[9]

В целом эффективность финансовой политики и бюджетной, как ее части, определяется соответствием интересам общества, иначе – результатами регулирования экономических и социальных процессов, и достижением макроэкономической стабильности.

Эффективность функционирования бюджетной политики в существенной степени зависит от бюджетного потенциала, характеризующего потенциальную возможность аккумулирования финансовых ресурсов в бюджет (возможный бюджетный потенциал). Наряду с этим следует выделять реальный бюджетный потенциал, который фактически способно организовать государство (фактический объем денежных ресурсов, аккумулируемых в руках государства).

На основе категории бюджетного потенциала следует оценивать возможности реализации функций государства, включая функции государственного регулирования экономики. Рост и падение бюджетного потенциала сказывается на инвестиционной, социальной, оборонной, регулирующей функциях бюджета и всего государства. Как правило, в условиях экономического и финансового кризиса, происходит существенное уменьшение бюджетного потенциала и наличие большого разрыва между возможным потенциалом и фактическим бюджетом в основном в силу низкой собираемости налогов.[10]

1.2 Процесс формирования и реализации бюджетной политики в России

В связи с тем, что бюджетная политика осуществляется, главным образом, в ходе бюджетного процесса, а роль бюджета является центральной во всех политических решениях, принимаемыми органами, ответственными за проведение бюджетной политики, считаем возможным принять ту информационную базу, которая применяется для подготовки бюджета, в качестве основы для рассмотрения процесса формирования бюджетной политики.

Таким образом, бюджетная политика в России, главным образом, формируется на основе:

· законов и нормативно-правовых актов, регулирующих сферу бюджетных отношений;

· основных положений бюджетного послания Президента РФ Правительству Российской Федерации;

· прогнозов социально-экономического развития;

· основных направлений бюджетной и налоговой политики соответствующей территории на очередной финансовый год;

· сведений среднесрочного финансового плана субъекта РФ (муниципального образования);

· показателей сводного финансового баланса;

· показателей денежной программы, составляемой Центральным банком;

· показателей долгосрочных федеральных целевых программ;[11]

В соответствии с Конституцией РФ и Бюджетным кодексом РФ (ст. 170) приоритет в разработке бюджетной политики принадлежит Президенту РФ, который в ежегодных посланиях Федеральному Собранию РФ определяет в общем плане приоритетные направления бюджетной политики на текущий год и среднесрочную перспективу (3 года). В рамках этого послания Правительство РФ разрабатывает соответствующие проекты законов, необходимых для реализации финансовой политики, вносит их в Государственную Думу для рассмотрения и принятия. В ходе этой работы первоначальное содержание законов может претерпеть значительные изменения. Правительство РФ должно либо согласиться с предлагаемыми изменениями либо уйти в отставку. В случае отказа от принятия федерального закона о бюджете возможен роспуск

Государственной Думы.

Составлению проектов бюджетов предшествуют разработка прогнозов социально-экономического развития Российской Федерации, ее субъектов, муниципальных образований и отраслей экономики, а также подготовка сводных финансовых балансов. На основании последних органы исполнительной власти разрабатывают проекты бюджетов.

Перспективный финансовый план разрабатывается на основе данных и показателей прогноза социально-экономического развития государства. Он содержит данные о прогнозных возможностяхбюджета по мобилизации доходов, привлечению государственных или муниципальных заимствований и финансированию основных расходов бюджета. Этот план законодательно не утверждается. Его задача состоит в информировании законодательных (представительных) органов о предполагаемых среднесрочных тенденциях развития экономики и социальной сферы.

Долгосрочные целевые программы разрабатываются органом исполнительной государственной власти или органом исполнительной власти местного самоуправления и утверждаются соответствующим законодательным или представительным органом власти. Долгосрочные целевые программы содержат технико-экономическое обоснование, прогноз ожидаемых социально-экономических результатов реализации программы, сведения о распределении объектов и источников финансирования по годам и другие данные.[12]

В соответствии с бюджетным посланием Президента РФ Федеральному собранию и другими необходимыми документами и материалами разрабатывается закон о бюджете, который является главным финансовым законом, выражающим экономическую и социальную политику государства. В Российской Федерации, в соответствии с конституционным распределением полномочий между уровнями власти – федеральным уровнем, региональным и местным самоуправлением, принимаются и реализуются законы о федеральном

бюджете, региональном бюджете и бюджете местного самоуправления.

В законе (решении) о бюджете должны содержаться основные характеристики бюджета, к которым относятся общий объем доходов бюджета, общий объем расходов, дефицит (профицит) бюджета. Также в нем должны содержаться нормативы распределения доходов между бюджетами бюджетной системы Российской Федерации в случае, если они не установлены бюджетным законодательством Российской Федерации.

Законом (решением) о бюджете устанавливаются:

· перечень главных администраторов доходов бюджета;

· перечень главных администраторов источников финансирования дефицита бюджета;

· распределение бюджетных ассигнований по разделам, подразделам, целевым статьям и видам главных администраторов, источников финансирования дефицита бюджета;

· распределение бюджетных ассигнований по разделам, подразделам, целевым статьям и видам расходов классификации расходов бюджетов в ведомственной структуре расходов на очередной финансовый год (очередной финансовый год и плановый период);

· общий объем бюджетных ассигнований, направляемых на исполнение публичных нормативных обязательств;

· величина нефтегазового трансферта на очередной финансовый год и плановый период в абсолютном размере, исчисленном как 3,7 процента прогнозируемого на соответствующий год объема валового внутреннего продукта, указанного в федеральном законе о федеральном бюджете на очередной финансовый год и плановый период.

· объем межбюджетных трансфертов, получаемых из других бюджетов и (или) предоставляемых другим бюджетам бюджетной системы Российской Федерации в очередном финансовом году (очередном финансовом году и плановом периоде);

· общий объем условно утверждаемых (утвержденных) расходов в случае

утверждения бюджета на очередной финансовый год и плановый период на первый год планового периода в объеме не менее 2,5 процента общего объема расходов бюджета, на второй год планового периода в объеме не менее 5 процентов общего объема расходов бюджета;

· источники финансирования дефицита бюджета, установленные статьями 94 (в случае принятия федерального бюджета с дефицитом), 95 и 96 настоящего Кодекса на очередной финансовый год (очередной финансовый год и плановый период);

· верхний предел государственного (муниципального) внутреннего долга и (или) государственного внешнего долга по состоянию на 1 января года, следующего за очередным финансовым годом (очередным финансовым годом и каждым годом планового периода), с указанием, в том числе верхнего предела долга по государственным или муниципальным гарантиям;

· иные показатели федерального бюджета и бюджетов государственных внебюджетных фондов Российской Федерации, бюджета субъекта Российской Федерации и бюджетов территориальных государственных внебюджетных фондов, местного бюджета, установленные соответственно кодексом, законом субъекта Российской Федерации, муниципальным правовым актом.[13]

Закон о бюджете составляется на определенный период времени, именуемый бюджетным периодом. В практике бюджетного планирования различают понятия «бюджетный год» и «бюджетный период». Бюджетный период может охватывать любое временное пространство (один, два, три календарных года и даже быть более длительным) в зависимости от того, на какой по длительности срок распространяется расчет планируемых бюджетных показателей. При бюджетном планировании тот или иной конкретный бюджетный год может быть взят за основу расчетных проектировок. В этом случае такой бюджетный год становится базовым годом.[14]

Россия впервые перешла с однолетнего на трехлетнее планирование бюджета в 2007 году, где первый год является текущим, остальные – входят в плановый период. Таким образом, с 2007 года бюджетная политика разрабатывается на 3 года. Однако в связи с мировым экономическим кризисом наша страна временно была вынуждена вернуться в 2009 году к прежнему периоду планирования. Возврат же к принципу 3-летнего бюджетного планирования был осуществлен, начиная с бюджета на период 2010–2012 годов. Это ярко отражает динамизм бюджетной политики.

Как уже было отмечено выше, бюджетная политика реализуется в ходе работ, производимых органами власти по мобилизации средств в бюджет и их использованию, а также в процессе определения основных направлений развития бюджетных отношений и выработки конкретных путей их использования в интересах граждан, общества и государства. Всвязи с этим, представляется, что основными звеньями в совокупном комплексе мер по реализации бюджетной политики выступают:

· политика в области доходов бюджета;

· политика в области расходов бюджета;

· политика в области обеспечения сбалансированности бюджета и эффективного управления государственным (муниципальным) долгом;

· политика в области регулирования межбюджетных отношений.

В соответствии с основными направлениями бюджетной политики Президент России в своем ежегодном бюджетном послании Федеральному собранию определяет и конкретизирует те задачи, которые должны найти свою реализацию в федеральном бюджете на текущий и последующий плановый период. Так, в бюджетном послании Президента РФ «О бюджетной политике в 2010 - 2012 годах» четко выделены 4 крупных направления бюджетных мероприятий - в области доходов, расходов, межбюджетных отношений, совершенствования технологий формирования и исполнения бюджета.

В области доходов бюджета необходимо продолжить сбережение части нефтегазовых доходов в условиях конъюнктурно высоких цен на сырье, а также принять меры по мобилизации дополнительных бюджетных доходов и повышению собственного бюджетного потенциала бюджетов всех уровней публичной власти. Должна быть продолжена работа по оптимизации налоговой системы.

В области бюджетных расходов, главным образом, бюджетная политика должна обеспечить максимально эффективное использование ресурсов, для чего необходимо отказаться от реализации задач, не носящих первоочередной характер, пересмотреть сроки реализации и объемы финансового обеспечения ранее заявленных проектов и программ, сократить участие государства в тех сферах, где в необходимых объемах и качественно услуги гражданам могут предоставляться рыночными частными институтами.

В рамках мер, касающихся бюджетной сбалансированности поставлена задача ограничить размеры бюджетного дефицита в целях сохранения макроэкономической стабильности и устойчивости выполнения социальных обязательств в последующие годы. Предполагается предусмотреть достаточные трансферты для покрытия возникающего дефицита бюджета Пенсионного фонда Российской Федерации, в том числе за счет средств Фонда национального благосостояния.

В области межбюджетных отношений некоторыми из поставленных задач являются: инвентаризация, анализ финансового обеспечения и оптимизация публичных обязательств; создание стимулов для повышения качества управления бюджетным процессом на региональном и местном уровнях; активное расширение региональных и местных полномочий с учетом принципа закрепления за каждым уровнем власти тех из них, которые могут быть наиболее эффективно выполнены на данном уровне власти; обеспечение реструктуризации бюджетной сети при сохранении качества и объемов государственных и муниципальных услуг, переход от финансирования бюджетных учреждений к финансированию предоставления государственных и муниципальных услуг; усиление механизмов финансового администрирования наиболее пострадавших от кризиса публично-правовых образований; в случае невыполнения субъектами Российской Федерации или муниципальными образованиями своих обязательств, а также в случае неэффективного использования финансовой помощи предполагается инициировать введение временной финансовой администрации.[15]

Более подробно процессы формирования и использования доходной и расходной частей бюджета, а также основные направления и пропорции бюджетных потоков, их адаптацию к нынешним условиям финансово-экономического кризиса, исследованы в следующей главе дипломной работы.

1.3 История развития бюджетной политики России

Бюджетная система СССР просуществовала более шестидесяти лет. После установления Советской власти в России первые полугодовые и годовые бюджеты составлялись как единые. Такая централизация бюджетной системы была вызвана крайне тяжелой экономической и политической ситуацией в стране.

Образование в 1922 г. Союза Советских Социалистических Республик послужило основанием для создания новой бюджетной системы государства. В нее вошла широко разветвленная сеть бюджетов местных Советов, которая была наделена собственными источниками доходов, получала надбавки, дотации на покрытие разницы в доходах и расходах, а также субвенции при долевом участии собственных средств. Организация различных видов бюджетов и порядок их составления регулировались законодательными актами государства.

Бюджетное устройство, состоящее из союзного бюджета, финансирующего общегосударственные потребности, бюджетов союзных республик и местных бюджетов, зафиксированное в первой Конституции СССР 1924 г., было коренным образом изменено только в 1991 г.

В зависимости от степени централизации распределение финансовых ресурсов между бюджетами менялось, в сторону увеличения в итоге концентрации средств в территориальных бюджетах (табл. 1).

Таблица 1

Структура расходов государственного бюджета СССР по уровням бюджетной системы (%)[16]

1928/29 г 1938 г 1946 г 1965 г 1988 г

| Государственный бюджет СССР (расходы) |

100% |

100% |

100% |

100% |

100% |

| в том числе союзный бюджет |

60,7% |

72,2% |

79,5% |

42,5% |

56,9% |

| Бюджеты союзных республик |

39,3% |

27,8% |

20,5% |

57,5% |

43,1% |

| из них бюджеты АССР и местные бюджеты |

26,5% |

21,5% |

13,9% |

20,8% |

15,9% |

Основными доходными источниками государственного бюджета того периода были поступления от общественного хозяйства и привлеченные средства населения, которые поступали через систему налогообложения и покупку займов. Основной доход после налоговой реформы 1930 года стал приносить налог с оборота.

Основными статьями расходов бюджета были расходы на народное хозяйство и социально-культурные мероприятия. Эта тенденция в развитии расходов бюджета сохранилась и в дальнейшем.[17]

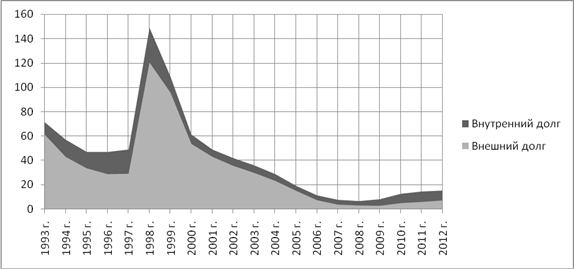

Государственный долг России с учетом гарантированных правительством железнодорожных и ипотечных займов накануне Октябрьской революции составлял 41,6 млрд. рублей, в том числе внешний 14,86 млрд. По размеру внешнего долга в то время Россия занимала первое место в мире.[18]

К началу 1992 года внутренний долг достиг размера уже 1050 млрд. рублей, а внешний

долг СССР оценивался в 96,6 млрд. долларов США (2 место после Бразилии).[19]

В постсоветский период бюджетная система была трансформирована. На протяжении 1990-х годов создавалась система государственных финансов Российской Федерации, отвечающая условиям и требованиям рыночной экономики. Бюджетная политика в этот период проводилась в крайне неблагоприятных условиях. На протяжении ряда лет низкий уровень налоговой и бюджетной дисциплины приводил к хроническому бюджетному дефициту и неполному финансированию государственных обязательств; нарастали как задолженность налогоплательщиков в бюджетную систему, так и кредиторская задолженность бюджетов всех уровней. Широкое распространение получили неденежные формы исполнения бюджета, на долю которых приходилось до четверти доходов расширенного бюджета и свыше половины доходов территориальных бюджетов.

В середине 1990-х годов бюджеты всех уровней хронически исполнялись с дефицитом. Для расширенного бюджета дефицит лежал в диапазоне от 6 до 10 процентов ВВП. В рамках макроэкономической стабилизации монетарное финансирование дефицита было заменено долговым финансированием через ГКО/ОФЗ.

Финансовый кризис 1998 года показал хрупкость и ненадежность сложившейся системы государственных финансов. Ухудшение внешней конъюнктуры вызвало резкое сокращение бюджетных доходов и подорвало доверие инвесторов. В результате государство оказалось не в состоянии исполнять свои расходные обязательства и проводить долговые выплаты.

После кризиса 1998 года резко упали доходы бюджета, девальвация рубля привела к тому, что выплаты по погашению и обслуживанию внешнего долга оказались сопоставимыми с доходами федерального бюджета, а объем государственного долга достиг критического значения.

На начальном этапе послекризисного развития проведение существенно скорректированной бюджетной политики обеспечило радикальное оздоровление бюджетной системы.[20]

Начиная с 2000 года, федеральный и расширенный бюджет Российской Федерации ни разу не исполнялись с дефицитом. Внешний долг бывшего СССР был реструктуризирован, а долг, образовавшийся после 1 января 1991 года, обслуживался своевременно и в полном объеме. Введение в действие нового Бюджетного кодекса заложило прочные фундаментальные основы бюджетного процесса на федеральном и субфедеральном уровне. Переход к исполнению бюджетов всех уровней через систему Федерального Казначейства повысил прозрачность и подконтрольность финансовых потоков, обеспечил целевое использование бюджетных ассигнований.

На следующем этапе бюджетная политика была направлена на создание благоприятных условий для развития экономики, решение важнейших социальных задач, повышение эффективности государственного сектора. В ходе налоговой реформы была снижена налоговая нагрузка на несырьевые отрасли, с одновременным увеличением изъятия в бюджет природной ренты, образующейся при добыче полезных ископаемых. Для сглаживания зависимости доходов бюджетной системы от внешнеэкономической конъюнктуры был создан Стабилизационный фонд. Была проведена всесторонняя реформа межбюджетных отношений, включающая четкое распределение расходных обязательств и доходов между всеми уровнями бюджетной системы, введение новой объективной методики распределения финансовой поддержки регионов, нахождение баланса между децентрализацией доходов и выравниванием бюджетной обеспеченности.

Одной из решающих предпосылок повышения эффективности бюджетной политики стала концентрация бюджетных ресурсов на ключевых направлениях государственной политики и структурных реформ. В последние годы значительно активизировалось государственная политика поддержки экономического роста. Создан Инвестиционный фонд, Российский банк развития, опережающими темпами росли расходы на национальную экономику. Началось использование принципов бюджетирования, ориентированного на результаты. Главная задача этого направления реформ заключается в том, чтобы сместить бюджетный процесс от управления ресурсами бюджета к управлению результатами за счёт расширения полномочия и повышения ответственности участников бюджетного процесса в условиях чётких планов на среднесрочную перспективу. В 2007 году был впервые разработан и принят Закон о федеральном бюджете на три года.

25 августа 2008 года был разработан проект бюджетной стратегии до 2023 года, где были определены главные направления нового этапа бюджетной политики, включающие:

· приоритет долгосрочного и среднесрочного бюджетирования, позволяющего учитывать стратегические приоритеты экономической политики;

· повышение эффективности использования бюджетных средств, ориентацию бюджетных расходов на достижение конечных социально-экономических результатов;

· повышение доступности и качества государственного образования и здравоохранения,

· снижение бедности, повышение результативности социальной политики,

· конкурсные принципы распределения бюджетных ресурсов, расширение практики привлечения негосударственных предприятий к выполнению услуг, финансируемых из государственного бюджета;

· открытость и общедоступность информации по осуществлению расходных операций на всех уровнях бюджетной системы. [21]

В своем докладе к данной стратегии министр финансов А. Кудрин отметил, что «весь период с 2009 по 2023 год цена на нефть будет оказывать все менее значимое влияние на доходы бюджета. Она уже не имеет решающего значения. Из этого, увы, следует, что в ближайшие десятилетия государство будет находиться в ситуации необходимости сокращения госрасходов. Это совершенно новый тренд». Однако ситуация финансово-экономического кризиса, последовавшая незадолго после, показала, что снижение конъюнктурных доходов государственного бюджета оказало очень серьезное влияние на систему государственных финансов, что привело к возникновению дефицита бюджета и усилению долговой зависимости. А выход из кризисного положения многие эксперты связывают напрямую с повышением цен на нефть.

Выводы

Бюджетная политика занимает важное место в системе государственного управления, являясь ядром общей экономической политики, так и центральным звеном финансовой политики.

Роль и значение бюджетной политики определяется тем, что она воздействует на все процессы, связанные с формированием бюджета и использованием бюджетных средств, тем самым затрагивая интересы государства, бизнеса и общества в целом. От того насколько объемна бюджетная ресурсная база и велик бюджетный потенциал – зависит сама возможность устойчивого развития государства и модернизация его национального хозяйства.

Эффективная система государственных расходов может существовать только при наличии эффективной бюджетной политики, согласующейся с общей идеологией государственных властей, прогнозами социально-экономического развития страны и имеющимися финансовыми ресурсами. Широкий набор участников, имеющих полномочия в области формирования и реализации бюджетной политики делает необходимым создание четких законодательно закрепленных правил взаимодействия между ними. Принятие бюджетного кодекса в 1998 году послужило большим толчком в этом

направлении в частности и развитии бюджетного законодательства в целом.

Выбирая ту или иную форму государственного регулирования бюджетных отношений, уполномоченные органы власти, тем самым, проявляют себя, как приверженцы определенного экономического и политического мышления.

Бюджетная политика в России формируется и реализуется главным образом в ходе бюджетного процесса, который охватывает все этапы, связанные с составлением, рассмотрением, принятием и исполнением бюджета страны.

Закон о бюджете является главным финансовым законом, выражающим экономическую и социальную политику государства. В нем закрепляются все основные финансовые параметры предстоящих доходов и расходов государства.

Основными сферами реализации бюджетной политики выступают: политика доходов, политика расходов, политика в области обеспечения сбалансированности бюджета и эффективного управления государственным (муниципальным) долгом, политика в области регулирования межбюджетных отношений.

2 ОСОБЕННОСТИ ФУНКЦИОНИРОВАНИЯ БЮДЖЕТНОЙ ПОЛИТИКИ РОССИИ В СОВРЕМЕННЫЙ ПЕРИОД

2.1 Анализ управления доходами и расходами государственного бюджета

Анализ бюджетных доходов.

Государственная политика в области бюджетных доходов является важнейшимзвеном бюджетной политики, поскольку возможность реализации государственных обязательств напрямую связана с объемом и устойчивостью доходной базы бюджетной системы.

Главным источником доходов бюджетов разных уровней является национальный доход.

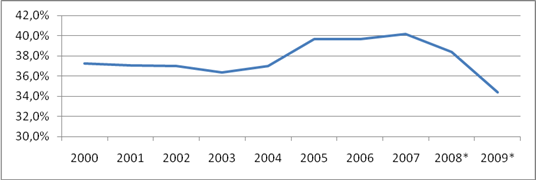

Если рассматривать бюджетную систему в целом, то можно отметить, что доходы расширенного бюджета в период с 2000 по 2008 год увеличились в номинальном выражении в 5,9 раза и лежали в пределах от 36,4 до 40,2% ВВП. Причем с 2003 до 2007 года они постепенно росли, но с началом кризиса начали снижаться и по прогнозу МЭРТ к 2012 году составят 31% ВВП.

Рис. 1. Динамика доли доходов расширенного бюджета в % от ВВП[22]

*Рассчитано по данным Росстата и Федерального казначейства

Значение этого показателя близко к среднему уровню по странам ОЭСР (равному 39% ВВП) и уступает средним показателям по ЕС, составляющим 47% ВВП.

Основным методом перераспределения национального дохода в условиях рыночной экономики является фискальный. С помощью налогов формируется основная часть бюджета.

Доходы федерального бюджета в период с 1998 по 2009 год в основном формировались за счет НДС, таможенных пошлин и ресурсных налогов, которые в среднем за период составляли 69% от всех доходов. Следует отметить, что в бюджетной классификации доходов, существовавшей до 2005 года доходы от внешнеэкономической деятельности и платежи за пользование природными ресурсами, относились к неналоговым доходам. В целях сопоставимости данных в таблице 2 данные виды поступлений включены, поскольку они действительно имеют фискальный характер.

По данной таблице видно, что за последние годы доля налоговых доходов в федеральном бюджете значительно выросла. В большинстве стран мира такая ситуация является весьма распространенной.

Таблица 2

Доля и структура налоговых доходов в Федеральном бюджете РФ[23]

| 1998 |

2000 |

2002 |

2004 |

2006 |

2008 |

2009 |

| Доля налоговых доходов |

83,5 |

84,6 |

94,4 |

93,2 |

96,3 |

93,9 |

89,7 |

| Структура налоговых доходов |

| НДС |

38,4 |

22 |

38,5 |

33,5 |

33,6 |

24,4 |

31,2 |

| Акцизы |

21,4 |

15 |

11 |

3,8 |

1,8 |

1,8 |

1,5 |

| Таможенные пошлины и сборы |

7,4 |

21,6 |

16,1 |

27,6 |

34,2 |

40,2 |

38,4 |

| Налог на прибыль |

13,1 |

7,6 |

10,3 |

6,1 |

7,1 |

8,7 |

3,0 |

| Платежи за пользование природными ресурсами |

2,3 |

1,4 |

9,1 |

13,7 |

15,4 |

18,7 |

15,3 |

| ЕСН |

14 |

14,4 |

6,2 |

5,8 |

7,8 |

| Прочие налоги и сборы |

17,4 |

32,4 |

1 |

0,9 |

1,7 |

0,4 |

2,8 |

Однако, если там этот процесс связан с сокращением государственной собственности, то в России это во многом обусловлено снижением эффективности ее управления и, одновременно, результатом сырьевой направленности экономики в условиях благоприятной конъюнктуры мирового рынка энергоносителей.

В структуре налоговых доходов до 2006 года самую весомую долю в среднем за весь период занимал налог на добавленную стоимость 22 – 38,5%. С 2006 по 2009 год первым по значимости компонентом были таможенные пошлины, доля которых за последние 10 лет выросла более чем в 5 раз и достигала в 2008 году почти 40%, из которых 32,7% составили доходы от уплаты вывозных таможенных пошлин, в т.ч. на сырую нефть 20,41 %.

До последнего времени незначительную долю доходов федерального бюджета составляли платежи за пользование природными ресурсами. В конце 90-х гг. их доля не превышала 1-2 %. Начиная с 2002 г. произошло упорядочение ресурсных налогов, были повышены некоторые их ставки. Большинство ресурсных налогов стало поступать в федеральный бюджет. В результате доля ресурсных налогов в федеральном бюджете в 2005 г. возросла до 15,4% (около 90% из них от нефти) по сравнению с 1,4% в 2000г.

Доля нефтегазовых доходов, в 2002 году составившая 32,3%, постоянно увеличивалась и 2009 году достигла уже 40,7% доходов бюджета, что связано с увеличением налоговой нагрузки на нефтегазовый сектор и концентрацией сырьевых доходов в федеральном бюджете. По прогнозу Минэкономразвития доля нефтегазовых доходов в ВВП будет постепенно сокращаться, главным образом, в связи с замедлением темпов роста добычи нефти и газа (0,3% и 1,8% в среднем за год в 2012-2023 гг.), в связи с этим одной из приоритетных задач бюджетной политики становится стимулирование реформирование экономики и переход на инновационный путь развития.

Значительно сократились поступления в федеральный бюджет от уплаты акцизов, т.к. начиная с 2004 года большая часть акцизов была передана региональным бюджетам.

Среди неналоговых доходов значительная часть поступлений обеспечивается за счет использования и реализации государственной и муниципальной собственности.

Если рассмотреть структуру доходов бюджетов субъектов РФ, то можно увидеть, что налоги в ней занимают около 70-75%. Главными бюджетообразующими налогами являются: налог на прибыль и НДФЛ (табл.3).

Таблица 3

Структура доходов бюджетов субъектов РФ[24]

| 1998 |

2000 |

2002 |

2004 |

2006 |

2007 |

2008 |

2009 |

| 413,4 |

1065,8 |

1633,6 |

2403,2 |

2999,9 |

3797,3 |

4828,5 |

5927,2 |

| налог на прибыль организаций |

15,0 |

20,7 |

17,8 |

27,5 |

30,6 |

31,7 |

28,3 |

18,0 |

| налог на доходы с физических лиц |

17,3 |

13,8 |

21,9 |

23,9 |

24,5 |

26,2 |

26,9 |

28,1 |

| акцизы |

3,8 |

3,3 |

3,0 |

5,4 |

4,2 |

3,7 |

3,1 |

4,1 |

| налоги на имущество |

11,4 |

6,0 |

7,3 |

6,1 |

8,2 |

8,5 |

8,0 |

9,6 |

| платежи за пользование природными ресурсами |

4,7 |

5,5 |

7,1 |

6,1 |

1,9 |

1,6 |

1,7 |

1,3 |

| от использования иму-щества, находящегося в гос-ой и мун-ой собст-ти |

2,2 |

3,8 |

5,0 |

6,7 |

5,2 |

5,2 |

4,4 |

4,0 |

| доходы целевых бюджетных фондов |

4,6 |

15,1 |

8,9 |

7,0 |

| доходы от предпринима-тельской и иной прино-сящей доход деятельности |

0,8 |

1,3 |

2,1 |

2,0 |

1,3 |

1,1 |

| безвозмездные поступления |

12,1 |

15,9 |

13,4 |

19,4 |

27,3 |

Особенностями доходов региональных бюджетов является то, что подавляющую их величину составляют поступления из федерального бюджета, причем более 80% всех налоговых доходов – федеральные. За последние годы увеличилась доля безвозмездных поступлений из федерального бюджета, составив более 27% его доходов в 2009 году. Доля неналоговых доходов постепенно сокращается, составив в 2009 году 5,1%.

Приведенные данные определяют значительную роль эффективной бюджетной политики в области межбюджетных отношений в реализации принципов бюджетного федерализма и регулировании территориальных пропорций.

В структуре доходов местных бюджетов основную долю сегодня занимают перечисления из вышестоящих бюджетов. Среди них межбюджетные трансферты в 2009 году принесли 59% доходов (из них 25% - субвенции, 34% дотации и субсидии). Это следствие централизации возросших поступлений сырьевых налогов и последующего перераспределения финансовых средств. Отчисления от федеральных и региональных налогов составили 25% (НДФЛ, налог на прибыль), местные налоги дают всего 4%. Для сравнения местные налоги в США приносят 65% доходов, в Англии - 36%, Франции - 60%, Германии - 45%, Японии - 33%.

В целом по России доля доходов местных бюджетов по отношению к ВВП снизилась в 2007г. по сравнению с 1997г. почти в 2 раза - с 10,9% до 5,9%. Значительную роль в этом сыграл механизм межбюджетных отношений, устанавливающий необходимость концентрации финансовых ресурсов в основном на федеральном и региональном уровнях публичной власти в соответствии с объемом их расходных обязательств.[25]

Таким образом, из приведенных данных видно, что бюджетная политика РФ в отношении формирования доходов бюджетов изменяется и важно оценить ее эволюционно в целом по всем направлениям.

Для того, чтобы лучше понять как развивалась бюджетная политика в докризисные годы, рассмотрим основные этапы ее совершенствования с начала 2000-х годов.

После кризисных лет 90-х и некоторого оздоровления системы государственных финансов перед Россией встали задачи, предполагающие переход к активной налогово-бюджетной политике, направленной на создание благоприятных условий для развития экономики, решение важнейших социальных задач, повышение эффективности государственного сектора.

Для определения вектора движения в данном направлении в Бюджетном послании Президента РФ о бюджетной политике на 2001 год и на среднесрочную перспективу были определены стратегические цели, направленные на совершенствование бюджетной политики и в частности в области управления бюджетными доходами. Ими явились: снижение налоговой нагрузки на экономику и уменьшение зависимости бюджетных доходов от конъюнктуры мировых цен.

Для реализации первой задачи, начиная с 2000 года в России было проведено существенное реформирование налоговой системы.

Из основных изменений в налоговом законодательстве необходимо выделить следующие:

-вместо отдельных взносов во внебюджетные фонды с 2001 года был введён Единый социальный налог (ЕСН), призванный упростить администрирование. Ставка первого диапазона налога изначально была установлена на уровне 35,6%, а с 2005 года снижена до 26%;

-унифицирована ставка налога на доходы физических лиц - 13%;

-в 2002 году вместо трех налоговых платежей (плата за пользование недрами при добыче полезных ископаемых; отчисления на воспроизводство минерально-сырьевой базы; акцизы на нефть и стабильный газовый конденсат) был введён налог на добычу полезных ископаемых;

-с 2004 года снижена ставка НДС с 20% до 18%.

Снижение ставок ключевых налогов не привело к сокращению бюджетных доходов благодаря тому, что одновременно было повышено налогообложение нефтегазового сектора (рис.2).

Рис.2. Динамика налоговой нагрузки на экономику в целом и на ненефтегазовый сектор (% ВВП)[26]

Реформирование экспортных пошлин и налога на добычу полезных ископаемых в этом секторе позволило увеличить изъятие природной ренты, образующейся в результате роста мировых цен на энергоносители. Перенос налоговой нагрузки с обрабатывающего на сырьевой сектор позволил ослабить негативное влияние удорожания сырья на мировых рынках на конкурентоспособность российских товаропроизводителей.

Типичная налоговая нагрузка в странах, более ориентированных на социальный сектор составляет 35-45% ВВП (в Швеции и Дании она достигает 50% ВВП), менее ориентированных на бесплатные социальные услуги (США и Япония) нагрузка лежит в диапазоне 25-30% ВВП. В связи с этим можно сказать, что Россия имеет средний уровень налоговой нагрузки.

Таблица 4

Налоговые доходы бюджетной системы

% в ВВП[27]

| 2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008* |

2009* |

| Налоговые доходы всего |

35.7 |

35.7 |

35.6 |

34.6 |

35.3 |

36.6 |

36.4 |

36.7 |

35.1 |

30.3 |

| Налог на прибыль |

5.4 |

5.7 |

4.3 |

4.0 |

5.1 |

6.2 |

6.2 |

6.6 |

6.0 |

3.2 |

| НДФЛ |

2.4 |

2.9 |

3.3 |

3.4 |

3.4 |

3.3 |

3.5 |

3.8 |

4.0 |

4.3 |

| НДС |

6.2 |

7.2 |

7.0 |

6.7 |

6.3 |

6.8 |

5.6 |

6.9 |

5.1 |

5.3 |

| Акцизы |

2.3 |

2.7 |

2.4 |

2.6 |

1.4 |

1.2 |

1.0 |

1.0 |

0.8 |

0.9 |

| Таможенные пошлины |

3.1 |

3.7 |

3.0 |

3.4 |

5.0 |

7.5 |

8.3 |

7.0 |

8.4 |

6.4 |

| НДПИ и налоги на природные ресурсы |

1.1 |

1.4 |

3.1 |

3.0 |

3.4 |

4.2 |

4.3 |

3.6 |

4.2 |

2.8 |

| ЕСН и взносы |

7.3 |

7.2 |

6.9 |

6.6 |

6.3 |

5.4 |

5.4 |

5.6 |

4.9 |

5.4 |

| Прочие налоги |

8.0 |

4.8 |

5.6 |

4.9 |

4.4 |

2.0 |

2.0 |

2.2 |

1.7 |

2 |

*Рассчитано по данным Росстата и Федерального казначейства

В России налоги на потребление и социальные отчисления составляют в сумме около 13% ВВП, а налог на доходы физических лиц – около 4% ВВП. Это позволяет отнести ее к группе стран с невысокой нагрузкой в части налогообложения потребления и социальных отчислений, хотя общий уровень налоговой нагрузки составляет 35-37% ВВП. Это видимое противоречие объясняется значительной ролью, которую играют в российском бюджете налоги на международную торговлю - прежде всего экспортные пошлины и ресурсные налоги, тогда как в большинстве других странах они полностью отсутствуют либо занимают незначительный удельный вес. В России на эти налоги приходится почти треть всех налоговых поступлений.

Помимо задачи снижения налоговой нагрузки на экономику, поставленной Президентом РФ в Бюджетном послании 2000 года, не менее значимой была и задача снижения зависимости национальной экономики от неблагоприятных колебаний мировых цен. Для ее решения 1 января 2004 года был создан Стабилизационный фонд, являвшийся частью федерального бюджета. В нем аккумулировались поступления средств вывозной таможенной пошлины на нефть и налога на добычу полезных ископаемых (нефть), при цене на нефть сорта Юралс, превышающей базовую цену.В 2005 году средства Фонда превысили уровень в 500 млрд. рублей, и их часть была направлена на выплату внешнего долга Российской Федерации и покрытие дефицита Пенсионного фонда.[28]

В конце 2007 года Стабилизационный фонд был разделен на Резервный фонд и Фонд Национального Благосостояния. Первый фонд был создан для покрытия выпадающих нефтяных доходов, второй ориентирован, прежде всего, на накопление финансовых средств для обеспечения долгосрочной устойчивости пенсионной системы.[29]

Задействование этих фондов в период финансово-экономического кризиса 2008-2009 годов позволило компенсировать выпадающие доходы бюджетов и сократить бюджетный дефицит. В то же время влияние финансово-экономического кризиса на бюджетные доходы по итогам 2009 года оказалось более значительным, чем предполагалось в ранних прогнозах Правительства РФ.[30]

Среди факторов, оказавших негативное влияние на доходы федерального бюджета, самым главным стало падение мировых цен на энергоносители, что снизило доходы федерального бюджета в 2009 году на 4,8 п.п. ВВП. Цена нефти в 2009 году оказалась существенно ниже (на 33,5 долларов за баррель) аналогичного показателя 2008 года и составила около 61 долларов за баррель.

Налоговые реформы, связанные со снижением налоговой нагрузки (снижение ставки налога на прибыль и увеличение необлагаемого минимума по НДПИ на нефть с 9 до 15 долларов за баррель), вступившие в силу в 2009 году привели к снижению доходов федерального бюджета на 1,6 п.п. ВВП.

Существенное падение импорта в 2009 году, составившее по данным ФТС 37,3%, привело к снижению налогов на импорт (НДС и акцизов на импорт), а также импортных пошлин на 0,8 п.п. ВВП. Совокупное влияние прочих факторов составило менее 0,1 п.п. ВВП.

Самым главным фактором увеличения доходов федерального бюджета, стало ослабление рубля. Согласно данным Центрального банка, индекс реального курса рубля к доллару за рассматриваемый период составил -12,2%.[31]

В номинальном выражении рубль по отношению к доллару снизился на 22%. Ослабление рубля привело к росту нефтегазовых доходов и доходов от экспорта в рублевом выражении и прибавило федеральному бюджету почти 2,4 п.п. ВВП.

Зачисление в федеральный бюджет инвестиционного дохода нефтегазовых фондов принесло еще 0,7 п.п. ВВП. Также к росту доходов федерального бюджета на 0,6 п.п. ВВП привело увеличение поступлений по внутреннему НДС.[32]

Финансово-экономический кризис в значительной степени повлиял и на доходы региональных бюджетов. Так в кризисном 2009 году произошло сильное падение главного бюджетообразующего налога субъектов РФ – налога на прибыль, снизившегося на 39%. Тем не менее, общие доходы региональных бюджетов упали только на 4% по сравнению с 2008 годом, что связано с усилением поддержки из федерального центра. Безвозмездные поступления выросли на 400 млрд. руб. по сравнению с 2008 г. (с 1,2 трлн. руб. до 1,6 трлн. руб.), а доля трансфертов в доходах бюджетов субъектов РФ увеличилась с 19% до 27%. Изменилось соотношение финансовых инструментов, используемых для поддержки регионов. До кризиса важнейшими были дотации на выравнивание бюджетной обеспеченности из Фонда финансовой поддержки регионов (ФФПР), а в кризисный 2009 год стали уже дотации на поддержку сбалансированности бюджетов регионов. Они выросли за 2009 г. более чем в четыре раза (с 46 до 192 млрд. рублей) и достигли половины объема дотаций на

выравнивание бюджетной обеспеченности (375 млрд. руб.).

Доходы бюджетов регионов имели разную динамику. Более чем в 50 регионах доходы выросли, в 30 – сократились, особенно сильно – в Москве, Тюменской и Вологодской областях (на 21-23%) из-за резкого снижения поступлений налога на прибыль (до кризиса его доля в доходах бюджета этих регионов достигала 42-48%). Региональные различия в динамике налога на прибыль за 2009 год огромные. На Сахалине его поступления выросли в 1,8 раз благодаря растущей добыче нефти и газа, а в наиболее пострадавших от кризиса регионах металлургической специализации (Вологодской, Челябинской, Кемеровской, Липецкой областях) сократились в 4-7 раз. Стабилизирующую роль играл налог на доходы физических лиц (НДФЛ), объемы которого в 2009 году не изменились.[33]

Таким образом, видно, что влияние финансово-экономического кризиса оказалось достаточно существенным, в связи с чем, новые цели и задачи бюджетной политики России на 2010-2012 годы в области бюджетных доходов были основаны уже на более пессимистичных или, лучше сказать, на умеренно оптимистичных прогнозах социально-экономического развития.

Анализ бюджетных расходов

С падением доходов бюджетов всех уровней бюджетной системы, Россия вынуждена в значительной степени изменять свою политику и в области бюджетных расходов. Причем это обусловлено не только влиянием текущей мировой экономической конъюнктуры, но и всеми теми результатами, которые

были достигнуты в ходе бюджетной политики предшествующих лет.

Расходы бюджетной системы РФ в период 2000-2008 годов находились в среднем на уровне от 31 до 34 процентов ВВП. Это значительно ниже уровня, характерного для наиболее развитых стран, составляющего около 40% в среднем по ОЭСР и 46% в среднем по ЕС. В то же время в отдельных странах категории «развивающиеся рынки» (Тайланд, Мексика, Чили) уровень расходов заметно ниже и составляет от 18 до 25% ВВП.

Структура бюджетных расходов в России имеет существенные отличия от других стран. В сравнении со странами ОЭСР уровень государственных инвестиций в 2007 году в России можно назвать сравнительно высоким, тогда как социальные расходы - на образование и здравоохранение в России ниже среднего уровня.

В структуре расходов консолидированного бюджета Российской Федерации преобладают расходы на финансовое обеспечение публичных услуг в сфере образования, здравоохранения, культуры, жилищно-коммунального хозяйства (около 34%), затем следуют социальная политика, включая трансферты внебюджетным фондам (около 20%), обеспечение обороны и безопасности (около 17%), поддержка национальной экономики, включая развитие инфраструктуры (около 16%), общегосударственные вопросы (около 9%).

Расходы федерального бюджета в 2000-2008 гг. колебались в диапазоне от 15,8% (в 2004 г.) до 19,3% ВВП (2000 г.) (табл. 5). Резкий рост расходов произошел в 2009 году в связи с принятием антикризисного пакета мер по поддержанию национальной экономики в размере 1 трлн. 135 млрд. рублей (до 24,7% ВВП). По словам Премьер-министра В. Путина «с учётом средств федерального бюджета, Фонда национального благосостояния, ресурсов ЦБ, государственных гарантий - финансирование антикризисной программы превысило 3 трлн. рублей»[34]

, в то время как в целом расходыфедерального бюджета за 2009 год составили 9,6 трлн. рублей. В 2010 году на антикризисные меры запланировано – 195 млрд. рублей.

Как видно из таблицы 5, основными статьями расходов в период 2000-2009 гг. были «Межбюджетные трансферты», «Общегосударственные вопросы», «Национальная оборона», «Национальная безопасность и правоохранительная деятельность», а с 2007 года значительную долю стали занимать расходы на национальную экономику. Это отражает реальное проявление роли бюджетной политики в регулировании экономических процессов в общегосударственном масштабе.

Таблица 5

Расходы федерального бюджета[35]

(с учетом трансфертов внебюджетным фондам) % ВВП

|

|

2000 |

2001 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008* |

2009* |

2010** |

| Всего расходов |

19,3 |

18,4 |

17,8 |

15,8 |

16,3 |

15,9 |

18,1 |

18,2 |

24,7 |

22,9 |

| Общегосударственные вопросы |

4,5 |

3,7 |

3 |

2,4 |

2,3 |

2 |

2,5 |

2 |

2,1 |

2,7 |

| Национальная оборона |

2,6 |

2,8 |

2,8 |

2,5 |

2,7 |

2,5 |

2,5 |

2,5 |

3 |

2,9 |

| Национальная безопасность и правоохранительная деят-сть |

1,5 |

1,6 |

1,9 |

1,9 |

2,1 |

2 |

2 |

2 |

2,6 |

2,5 |

| Национальная экономика |

1,4 |

1,4 |

1,3 |

1,2 |

1,2 |

1,3 |

2,1 |

2,5 |

4,2 |

3,1 |

| ЖКХ |

0,3 |

0 |

0,1 |

0,1 |

0 |

0,2 |

0,9 |

0,3 |

0,4 |

0,3 |

| Охрана окружающей среды*

|

0,29 |

0,07 |

0,09 |

0,07 |

0,02 |

0,02 |

0,02 |

0,02 |

0,03 |

0,03 |

| Образование |

0,7 |

0,8 |

1 |

0,9 |

0,7 |

0,8 |

0,9 |

0,9 |

1,1 |

0,9 |

| 2000 |

2001 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008* |

2009* |

2010** |

| Культура, кинематография и СМИ |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

0,3 |

0,3 |

| Здравоохранение и спорт |

0,4 |

0,4 |

0,4 |

0,4 |

0,4 |

0,5 |

0,6 |

0,7 |

0,9 |

0,8 |

| Социальная политика |

0,6 |

0,8 |

1 |

0,9 |

0,8 |

0,7 |

0,6 |

0,7 |

0,8 |

0,8 |

| Межбюджетные трансферты |

7 |

6,6 |

6 |

5,3 |

5,8 |

5,6 |

5,8 |

6,4 |

9,2 |

8,6 |

*

Рассчитано по данным Федерального Казначейства и Росстата

**

Рассчитано по материалам Счетной палаты к проекту Закона о бюджете на 2010 год и на плановый период 2011 и 2012 годов.

Среднегодовой номинальный прирост совокупных расходов федерального бюджета за 2000-2008 гг. составил 26,4%, средний реальный прирост – 9,7%, в то время как реальный ВВП в среднем рос на 6,9%. В докризисный период, включая 2008 год, в интервале 2000-2008 годов расходы федерального бюджета в номинальном выражении выросли в 7,4 раза, в том числе по статьям: «национальная оборона» – в 5,4 раза, «Национальная безопасность и правоохранительная деятельность» - почти в 8 раз, «государственное управление» - почти в 15 раз, «международная деятельность» - в 6,5 раза, «судебная власть» (до 2005) или «судебная система» (с 2005) – в 11 раз, «национальная экономика» - почти в 18,5 раз, «ЖКХ» - почти в 6 раз, «социально-культурные мероприятия» - в 7,6 раза, из них на образование – в 9,3 раза, на культуру и кинематографию – более чем в 10 раз, на СМИ – в 5 раз, здравоохранение и спорт – в 16,5 раза, на социальную политику – 4,3 раза. Межбюджетные трансферты увеличились более чем в 5 раз. Сокращение произошло только по расходам на обслуживание государственного и муниципального долга в размере 40,5%.

Таким образом, можно сказать, что в России приоритеты бюджетной политики в данный период времени были в области финансирования национальной экономики, здравоохранения и спорта, а также усиления государственного управления. По сравнению с темпом роста общих расходов федерального бюджета меньшими темпами росли расходы на социальную политику, межбюджетные трансферты, СМИ, национальную оборону, международную деятельность и ЖКХ.

В кризисный 2009 год усилилась роль бюджетной политики в регулировании экономических процессов и межбюджетных отношений: произошел резкий рост расходов по разделу «национальная экономика» и по статье «межбюджетные трансферты» (рост на 34%). В связи с падением ВВП, ее доля в нем выросла почти на 50%. Можно отметить, что в сравнении с предыдущим годом по отношению к ВВП, в связи с необходимостью расширения масштабов вмешательства государства в экономические и социальные процессы из-за кризиса, увеличились расходы по всем разделам. Практически по всем разделам расходы возросли в номинальном и реальном выражении (кроме общегосударственных вопросов в целом, а также социальной политики, которая является приоритетом расходов территориальных бюджетов). Процентные расходы федерального бюджета в 2009 году были несколько выше (по отношению к ВВП) по сравнению с аналогичным периодом прошлого года, в связи с увеличением выплаты процентов по внутреннему долгу.

Согласно проекту федерального бюджета, в 2010 году объем расходов претерпевает незначительные изменения в сторону их сокращения на 44,4 млрд. руб. – до 9886,9 млрд. руб. (22,9% от ВВП). Это обусловлено тем, что большая часть антикризисных расходов были произведены в 2009 году. Тем не менее произошло изменение структуры расходов бюджета. С одной стороны, существенно сокращаются расходы по разделу «Национальная экономика» (-27% по сравнению с объемом расходов в 2009 году), а также по разделам «ЖКХ» (-3,6%), «Образование» (-3,5%), «Здравоохранение» (-4,5%), «Культура» (-5,7%), «Охрана окружающей среды» (-8,3%), а с другой, растут расходы на «Межбюджетные трансферты государственным внебюджетным фондам РФ» (25,4%) за счет роста трансфертов Пенсионному фонду, на «Общегосударственные вопросы» (23,7%) в основном из-за увеличения расходов на обслуживание государственного долга РФ (101,5 млрд. руб.) и на имущественный взнос в госкорпорацию «Олимпстрой» (102,0 млрд. руб.), а также по разделам «Национальная оборона» (3,4%) и «Национальная безопасность и правоохранительная деятельность» (5,6%).[36]

Приоритетами формирования расходной части федерального бюджета на 2010–2012 годы стали:

• повышение расходов на социальные цели, в основном на увеличение размера пенсий;

• увеличение расходов на общегосударственные вопросы, национальную оборону и национальную безопасность. Отметим, что за исключением социальных расходов, эти три статьи функциональной классификации расходов бюджета – единственные, которые непрерывно растут с 2008 года. Это означает, что в бюджетной политике РФ усиливается приоритетность общегосударственных вопросов, решаемых исключительно за счет средств федерального бюджета.

Если рассматривать структуру расходов консолидированного бюджета субъектов РФ, то в таблице 6 можно увидеть, что преобладающими среди них являются расходы на социально-культурные мероприятия (в среднем 48,7%), национальную экономику (17,4%) и ЖКХ (15,4%).

Таблица 6

Структура расходов консолидированного бюджета субъектов РФ[37]

| 2000 |

2002 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

| Расходы – всего |

1032,1 |

1687,2 |

2373,0 |

2941,2 |

3657,7 |

4790,5 |

6253,1 |

6256,3 |

| из них: |

| на государственное управление и местное самоуправление |

4,6 |

5,5 |

6,0 |

7,4 |

6,9 |

6,6 |

6,5 |

6,3 |

| на правоохранитель-ную деятельность и обеспечение безопас-ности государства |

2,6 |

3,0 |

2,8 |

4,6 |

4,5 |

4,1 |

4,1 |

3,9 |

| 2000 |

2002 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

| на национальную экономику |

10,4 |

19,7 |

18,7 |

17,5 |

16,5 |

18,1 |

19,7 |

18,1 |

| на ЖКХ |

19,4 |

13,2 |

12,3 |

15,8 |

15,8 |

16,9 |

16,4 |

13,7 |

| на социально-культур-ные мероприятия |

39,0 |

43,8 |

46,9 |

52,2 |

54,0 |

52,8 |

49,0 |

52,4 |

| на обслуживание гос. и мун. долга |

1,8 |

0,8 |

1,1 |

1,1 |

0,8 |

0,7 |

0,6 |

1,0 |

| расходы целевых бюджетных фондов |

14,6 |

9,1 |

7,1 |

| на межбюджетные трансферты |

0,8 |

1,0 |

0,4 |

3,4 |

4,4 |

В докризисный период, включая 2008 год, в интервале 2000-2008 годов расходы консолидированного регионального бюджета в номинальном выражении выросли в 6,1 раза, в том числе по статьям: «правоохранительная деятельность и обеспечение национальной безопасности» - в 9,5 раза, «государственное управление и местное самоуправление» - почти в 8 раз, «национальная экономика» - почти в 11,5 раз, «ЖКХ» - в 5,1 раза «социально-культурные мероприятия» - в 7,6 раза, «обслуживание государственного и муниципального долга» - в 1,9 раза.

По итогам кризисного 2009 года в целом динамика расходов по регионам не была благоприятной: перестали расти расходы бюджетов вследствие существенного сокращения доходов по статье налог на прибыль организаций: резко сократились расходы на ЖКХ, началось сокращение расходов на здравоохранение, а сохранившийся рост расходов на образование не компенсирует инфляцию, снизились темпы роста социальных выплат, хотя они все равно огромны – почти на треть.

Тем не менее, в целом за год расходы бюджетов выросли в трех четвертях регионов (64 из 83) и более всего там, где кризис почти не ощущался – в Ингушетии (в 1,7 раз), Дагестане, Адыгее и Приморском крае (на треть). Ускоренный рост был обеспечен федеральными трансфертами. Напротив, максимально сократились расходы в развитых регионах с наиболее сильным снижением поступлений налога на прибыль – в Ханты-Мансийском АО, Тюменской и Челябинской областях (на 16-19%), в Москве (на 12%), Санкт-Петербурге и Свердловской области (на 9%).

В результате более серьезного характера нынешнего финансово-экономического кризиса, чем предполагалось ранее, произошел резкий рост диспропорций между фактически поступающими доходами и заранее запланированными расходами бюджетов. В результате этого дефицит бюджета расширенного правительства в 2009 году составил 6,2% ВВП, федерального бюджета – 5,9% ВВП, при размере ненефтегазового дефицита 13,5% ВВП. Ожидается что в 2010 году дефицит федерального бюджета составит 2,93 трлн. руб., или 6,8% от ВВП и несколько снизившись, сохранится как минимум до 2012 года.

Для снижения риска ухудшения этой ситуации и проведения модернизации управления общественными финансами, в рамках бюджетной политики был разработан проект Программы повышения эффективности бюджетных расходов на период до 2012 года. Главным инструментом повышения эффективности, заложенным в данной программе, является программно-целевой принцип организации управления государственными финансами, в результате чего произойдет замена традиционной классификации статей расходов на перечень долгосрочных целевых программ. Данная мера существенно изменяет процесс реализации бюджетной политики. Сейчас на долю программных расходов (ФЦП, нацпроекты) приходится около 15% бюджетных расходов, долгосрочными же программами будут охвачены почти 100%, кроме расходов, которые обеспечивают деятельность государства в целом. Опробовать программно-целевой принцип Министерство финансов РФ планирует при подготовке бюджета 2011 г., а бюджет на 2012 г. и на период до 2014 г. уже полностью готовить по новой методике.

Для повышения эффективности работы государственного сектора с 2008 года бюджетная политика реализуется посредством системы мониторинга качества финансового управления, осуществляемого главными распорядителями средств федерального бюджета.

В целях эффективности бюджетных расходов пока с трудом, но постепенно внедряются новые методы управления государственными финансами: вместо старой модели управления затратами осуществляется переход к модели управления результатами. Для перехода на принципы бюджетирования, ориентированного на результат необходима реструктуризация бюджетного сектора. Действующий в большинстве случаев механизм сметного финансирования является неэффективным, поскольку не связан с результатами деятельности бюджетного учреждения. Для решения этой проблемы был разработан проект федерального закона "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с совершенствованием правового положения государственных (муниципальных) учреждений". В нем предлагается изменить механизмы финансового обеспечения государственных (муниципальных) услуг, оказываемых бюджетными учреждениями (с расширенным объемом прав): перевести их с 1 января 2011 года со сметного финансового обеспечения на субсидии на выполнение государственного задания; предоставить право бюджетным учреждениям (с расширенным объемом прав) заниматься приносящей доходы деятельностью с поступлением соответствующих доходов в самостоятельное распоряжение этих учреждений; устранить субсидиарную ответственность государства (муниципального образования) по обязательствам бюджетных учреждений (с расширенным объемом прав); расширить права бюджетных учреждений по распоряжению любым закрепленным за ними движимым имуществом, за исключением особо ценного движимого имущества, перечень которого устанавливает орган государственной власти и местного самоуправления - учредитель соответствующего учреждения.[38]

Для социально ориентированного государства, каким является и Россия, важным является оценка реализации через бюджетную политику государственной социальной защиты.

Государственная социальная защита состоит из социальной помощи и социального страхования.

Социальная помощь (социальное обеспечение) – система мер, направленная на поддержание уязвимых малообеспеченных слоев населения. Финансируется из средств государственных и муниципальных бюджетов и управляется соответственно государством и местным самоуправлением. Социальная помощь предназначена для избирательной и адресной поддержки нуждающихся и, по сути, представляет собой институт попечительства и социальных пособий.