Содержание

Введение

1. Основные цели и принципы формирования системы долгосрочного ипотечного жилищного кредитования

1.1. Содержание проблемы

1.2. Роль и место системы долгосрочного ипотечного жилищного кредитования в жилищном финансировании

1.3 Долгосрочное ипотечное жилищное кредитование населения

1.4 Кредитование жилищного строительства

1.5 Государственная бюджетная поддержка приобретения жилья населением (система целевых адресных субсидий)

2. Цели и принципы развития системы долгосрочного ипотечного жилищного кредитования

2.1. Система организации кредитования

3. Совершенствование законодательной и нормативной базы долгосрочного ипотечного жилищного кредитования

Заключение

Список используемой литературы

ВВЕДЕНИЕ

Одна из главных проблем в нынешних условиях – обеспечение стабильного функционирования денежной системы, составной частью которой является денежно-кредитная политика. В настоящее время ситуация в кредитной сфере в республике определяется двумя факторами. Во-первых, кризисными процессами в экономике, во-вторых, недостаточной обработанностью самих кредитных отношений, переживающих новый этап своего функционирования в рыночной среде.

В рыночной экономике деньги должны находиться в постоянном обороте, совершать непрерывное обращение. Временно свободные денежные средства должны незамедлительно поступать на рынок ссудных капиталов, аккумулировать в кредитно-финансовых учреждениях, а затем эффективно пускаться в дело, размещаться в тех отраслях экономики, где есть потребность в дополнительных капиталовложениях. Кредит представляет собой движение ссудного капитала, осуществляемое на началах срочности, возвратности и платности.

Кредитная система как совокупность кредитно-финансовых институтов аккумулирует свободные денежные капиталы, доходы и сбережения различных слоев населения и предоставляет их в ссуду фирмам, правительству и частным лицам.

Кредитная система регулирует денежное обращение в стране.

Предоставляет различные услуги юридическим и физическим лицам, при этом возникают кредитные экономические отношения.

1. Основные цели и принципы формирования системы долгосрочного ипотечного жилищного кредитования

1.1. Содержание проблемы

Система жилищного финансирования в дореформенный период соответствовала проводимой жилищной политике и заключалась в централизованном распределении бюджетных ресурсов для строительства государственного жилья и его бесплатном предоставлении гражданам, стоящим в очереди на улучшение жилищных условий. Реализация приоритетных национальных проектов началась с 1 января 2006 г. Проект «Доступное и комфортное жилье - гражданам России» предполагает развитие правовой базы, бюджетную и организационную поддержку расширения спроса и предложения на рынке жилья, а также выполнение государственных обязательств по обеспечению жильем определенных категорий граждан. Общий бюджет проекта на первом этапе (2006-2007 гг.) составляет 212,9 млрд. рублей, в том числе прямые расходы -122,9 млрд. рублей, государственные гарантии - 90 млрд. рублей. Большую часть из них составляют средства федерального бюджета - 86,1 млрд. рублей прямых расходов и 60 млрд. рублей государственных гарантий; в региональных и местных бюджетах выделено 36,8 и 30 млрд. рублей соответственно. Одна из основополагающих идей национального проекта состоит в том, что бюджетные инвестиции и система государственных гарантий сделают жилищную сферу более привлекательной для частных инвесторов: от частного сектора в течение ближайших 3 лет планируется получить около 400 млрд. рублей.

Реклама

К началу экономических реформ в России свободный рынок жилья практически отсутствовал, долгосрочные кредиты населению составляли незначительную долю в общем объеме финансирования жилья и предоставлялись в основном индивидуальным застройщикам, жилищно-строительным и жилищным кооперативам на строительство нового, а не на покупку готового жилья.

За период реформ начиная 2003 годов в сфере жилищного финансирования произошли серьезные изменения.

Кардинальным образом изменилась структура вводимых в эксплуатацию жилых домов по формам собственности и источникам финансирования.

При этом непосредственно за счет средств федерального бюджета в 2008 году было построено всего 63,8 млн.кв.метров общей площади жилых домов, что составило 104,5% к предыдущему году (в 2007г. было введено 61,0 млн.кв.метров, 120,6% к 2006г.).

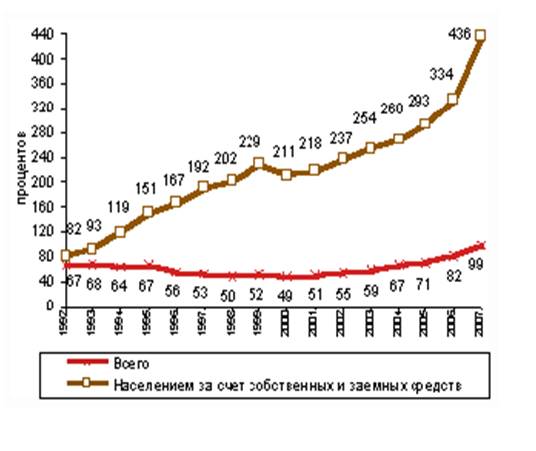

Рис.1 Индекс ввода в действие жилых домов.

Сформировался и быстро развивается рынок жилья. В результате проводимой политики бесплатной приватизации жилья и снятия ограничений на количество и размер жилых помещений, находящихся в собственности населения, изменилась структура жилищного фонда по формам собственности. В настоящее время 57 процентов всего жилищного фонда в России находится в частной собственности. По оценкам, в крупных городах России ежегодно в сделки купли-продажи вовлекается 5-8 процента квартир, находящихся в частной собственности.

Сокращающиеся бюджетные ассигнования на строительство привели к значительному снижению объема бесплатно предоставляемого очередникам жилья. Выделение бесплатного социального жилья сократилось с 1995 по 2001 год более чем в 4 раза и было доступно в 2000 году лишь 312 тыс. семей, тогда как имеют зарегистрированное право на такое жилье более 7 млн. семей. Но с проводимой политикой «О доступности жилья», ситуация изменилась. Новый Жилищный кодекс кардинально поменял порядок получения муниципального или государственного, то есть бесплатного, жилья. Государство оставило за собой обязанность предоставлять социальное жилье только тем нуждающимся, кто не может приобрести его самостоятельно, то есть малоимущим, жильцам аварийных домов, воспитанники детских домов, и, наконец, это граждане, страдающие тяжелыми формами некоторых хронических и социально опасных заболеваний.

Реклама

В условиях резкого увеличения бюджетных расходов в жилищном секторе государство сосредоточило внимание в основном на проблемах отдельных категорий и групп населения, которые не в состоянии самостоятельно решить свои жилищные проблемы. Основная часть населения, имеющая относительно стабильные доходы и желающая приобрести жилье в собственность, также не остались без внимания им предоставляются долгосрочные кредиты под минимальный процент ,проводятся федеральные программы н-р: «Жилье молодым, военным» и т.д. (на Рис 1. видно количество жилья приобретаемое за свой счет).

Задача государства в новых условиях заключается в поддержании платежеспособного спроса различных слоев населения на рынке жилья за счет создания условий для развития рыночных механизмов мобилизации внебюджетных ресурсов общества и направления их в кредитно-финансовую сферу посредством развития системы долгосрочного жилищного ипотечного кредитования, перехода от практики строительства жилья за счет бюджетных средств и его последующего бесплатного распределения к приобретению населением готового жилья на свободном рынке за счет собственных и кредитных средств.

Необходимо отметить, что за государством безусловно остается функция обеспечения жильем на условиях социального найма тех граждан, которые по уровню дохода не в состоянии приобрести жилье в собственность даже с помощью долгосрочного кредита и безвозмездных субсидий, покрывающих часть стоимости жилья.

1.2 Роль и место системы долгосрочного ипотечного жилищного кредитования в жилищном финансировании

Определяя основные направления и подходы к созданию эффективного рыночного механизма жилищного финансирования, позволяющего обеспечить комплексное решение жилищной проблемы, необходимо выделить следующие основные взаимосвязанные блоки:

· долгосрочное ипотечное жилищное кредитование населения;

· кредитование жилищного строительства;

· государственная бюджетная поддержка приобретения жилья населением (система целевых адресных субсидий).

1.3 Долгосрочное ипотечное жилищное кредитование населения

Основой предлагаемой Концепции является создание рыночной системы долгосрочного ипотечного кредитования граждан для приобретения готового жилья на свободном рынке, включая как вновь построенное жилье, так и жилье на вторичном рынке.

Жилье является дорогостоящим товаром длительного пользования. Его приобретение, как правило, не может производиться за счет текущих доходов потребителей или накоплений. В большинстве стран мира приобретение жилья в кредит является не только основной формой решения жилищной проблемы для населения, но и базовой сферой экономической деятельности, ключевую роль в которой играют банковские и другие финансовые структуры, обеспечивающие необходимый прилив капиталов в эту сферу. Государство выполняет регулирующую роль посредством создания правовой основы, обеспечивающей эффективное взаимодействие всех участников процесса жилищного кредитования, а также при необходимости прямым или косвенным образом оказывает воздействие на привлечение дополнительных частных инвестиций в жилищную сферу и содействие различным категориям граждан в приобретении жилья.

Концепция предполагает создание целостной системы ипотечного жилищного кредитования, которая включает в себя предоставление долгосрочных жилищных ипотечных кредитов коммерческими банками и иными кредиторами гражданам-заемщикам, а также механизм обеспечения кредиторов необходимыми долгосрочными ресурсами для кредитования.

Расширение операций по долгосрочному ипотечному кредитованию со всей необходимостью ставит задачу привлечения достаточного объема долгосрочных ресурсов с финансового рынка и рынка капиталов, что определяет важность отработки надежного механизма финансирования кредиторов и обеспечения гарантий надежности инвесторам, направляющим свои капиталы на рынок долгосрочных жилищных ипотечных кредитов.

Концепция учитывает применяемое в мировой практике большое многообразие моделей и форм взаимодействия участников первичного и вторичного рынка ипотечных кредитов. На первичном рынке взаимодействуют кредиторы и заемщики (выдача и обслуживание ипотечных кредитов), а на вторичном рынке - кредиторы и инвесторы, осуществляющие функцию рефинансирования кредиторов.

Обеспечение финансовыми ресурсами долгосрочных кредитов для населения возможно как за счет средств, привлекаемых кредиторами самостоятельно на первичном рынке (одноуровневая система ипотечного жилищного кредитования), так и за счет средств, привлекаемых на вторичном рынке через специализированных операторов (двухуровневая система ипотечного жилищного кредитования).

Ключевыми условиями для привлечения кредитных ресурсов в сферу долгосрочного ипотечного жилищного кредитования являются создание в стране благоприятной экономико-политической обстановки, разработка необходимой законодательно-нормативной базы и повышение уровня благосостояния населения. Один из центральных вопросов - стандартизация процедур выдачи и обслуживания ипотечных кредитов, правил оценки платежеспособности заемщиков, а также финансовых инструментов для привлечения средств.

В рамках этого важнейшего блока в системе жилищного финансирования предлагается стимулировать инвестиции в строительство на основе предоставления застройщикам банковских кредитов на строительство жилья (строительных кредитов). Эти кредиты выдаются банком-кредитором частями на оплату выполненных строительно-монтажных работ при строгом контроле за ходом строительства, сроками и качеством работ. Застройщики - получатели кредитов имеют возможность погашать полученные кредиты в соответствии с графиком их погашения после завершения строительства и реализации объекта.

Основная проблема для коммерческого банка, выдающего строительный кредит, - точно оценить вероятность реализации проекта, в частности уровень риска незавершения строительства в срок и риска, связанного с ликвидностью построенного жилого дома. Банк совместно с застройщиком должен тщательно проанализировать комплекс факторов, включая спрос на данный тип жилья, емкость рынка, способность застройщика контролировать сроки и смету затрат в ходе строительства, чтобы при его завершении выйти на запланированные цены и, таким образом, выдержать предложенные первоначальные условия продажи жилья.

Данный механизм эффективно сопрягается с ипотечным кредитованием физических лиц - покупателей жилья в построенных таким способом домах: получаемые ипотечные кредиты и собственные средства граждан используются для оплаты жилья, а владельцы продаваемого жилья (застройщики) получают возможность погасить ранее полученный строительный кредит.

1.5 Государственная бюджетная поддержка приобретения жилья населением (система целевых адресных субсидий)

Государственная поддержка граждан, желающих получить ипотечные кредиты на стандартных банковских условиях, но не располагающих достаточными доходами, может быть организована через систему предоставления безвозмездных субсидий для оплаты первоначального взноса при получении ипотечного кредита (например, через государственные жилищные сертификаты), что сократит необходимый размер кредита. Такая система финансирования приобретения жилья гражданами с помощью государства, при которой на долю собственных средств граждан в стоимости квартиры приходилось бы 30 процентов, на долю государственной субсидии (в зависимости от категории населения) в среднем - 20-50 процентов и оставшаяся часть - на ипотечный кредит, повысит доступность ипотечных кредитов для граждан и будет стимулировать платежеспособный спрос на жилье.

Указанные субсидии предоставляются в соответствии с бюджетными возможностями в размере от 5 до 70 процентов рыночной стоимости жилья по социальной норме в зависимости от категории граждан, уровня дохода и времени ожидания после постановки на учет по улучшению жилищных условий. Для определенных законодательством категорий граждан (в том числе молодых семей, работников бюджетной сферы, граждан, выезжающих из районов Крайнего Севера и приравненных к ним местностей, граждан, уволенных и увольняемых с военной службы, и др.) субсидии могут предоставляться в большем объеме в соответствии с установленным порядком. Субсидии могут предоставляться за счет средств федерального бюджета, бюджетов субъектов Российской Федерации, муниципальных образований и средств предприятий.

2. Цели и принципы развития системы долгосрочного ипотечного жилищного кредитования

Главная цель развития долгосрочного ипотечного жилищного кредитования - создать эффективно работающую систему обеспечения доступным по стоимости жильем российских граждан со средними доходами, основанную на рыночных принципах приобретения жилья на свободном от монополизма жилищном рынке за счет собственных средств граждан и долгосрочных ипотечных кредитов.

Создание указанной системы позволит:

· увеличить платежеспособный спрос граждан и сделать приобретение жилья доступным для основной части населения;

· активизировать рынок жилья;

· вовлечь в реальный экономический оборот приватизированное жилье;

· привлечь в жилищную сферу сбережения населения и другие внебюджетные финансовые ресурсы;

· обеспечить развитие строительного комплекса;

· оживить экономику страны в целом.

Для становления и развития системы ипотечного жилищного кредитования необходимо предусмотреть решение следующих основных задач:

· совершенствование законодательной и нормативной базы для реализации механизма данного вида кредитования и эффективного функционирования первичного и вторичного рынков ипотечных жилищных кредитов;

· создание и внедрение универсального механизма обеспечения притока долгосрочных внебюджетных финансовых ресурсов на рынок ипотечных жилищных кредитов;

· создание инфраструктуры, обеспечивающей эффективное взаимодействие всех участников рынка ипотечных жилищных кредитов;

· налоговое стимулирование граждан, получающих ипотечные кредиты, кредиторов и инвесторов, обеспечивающих рефинансирование кредиторов;

· создание равных условий для свободной конкуренции между субъектами рынка ипотечных жилищных кредитов;

· создание механизмов социальной защиты заемщиков от неправомерных действий кредиторов и их социальной адаптации при процедуре выселения в случае невозможности погашения взятого ранее ипотечного кредита.

2.1 Система организации кредитования

Все вопросы, связанные с осуществлением и планированием кредитования, определением условий и оплатой банковских услуг, коммерческие банки решают с клиентом на договорной основе.

Кредиты банки предоставляют различным юридическим и физическим лицам за счет формируемых ими собственных и заемных ресурсов: собственных средств, клиентских денег на расчетных, текущих, срочных и иных счетах, межбанковского кредита; средств, мобилизованных банком во временное пользование путем выпуска долговых ценных бумаг.

Для рассмотрения вопроса о выдаче ссуды клиент представляет в банк документы в соответствии с разработанным и утвержденным положением о кредитовании перечнем (примерный перечень документов представлен ниже). При этом для различных групп клиентуры могут разрабатываться различные перечни необходимых (для рассмотрения целесообразности выдачи кредита) документов. Например, давние, проверенные клиеДля рассмотрения вопроса о выдаче ссуды клиент представляет в банк документы в соответствии с разработанным и утвержденным положением о кредитовании перечнем (примерный перечень документов представлен ниже). При этом для различных групп клиентуры могут разрабатываться различные перечни необходимых (для рассмотрения целесообразности выдачи кредита) документов. Например, давние, проверенные клиенты могут освобождаться от необходимости предоставления графика поступления платежей, сведений о кредитах, полученных в других банках, а иногда и технико-экономического обоснования кредитуемой сделки.

ПЕРЕЧЕНЬ

документов предоставляемых заемщиком

1. Документы, необходимые для рассмотрения вопроса о выдаче ссуды:

1.1. Баланс предприятия-заемщика на 1-е число последнего месяца и последнюю квартальную дату (декларация о доходах и расходах кооперативов).

1.2. График поступлений и платежей предприятия-заемщика.

1.3. Технико-экономический расчет, характеризующий сроки окупаемости, уровень рентабельности кредитуемой сделки.

1.4. Копии договоров о подтверждении кредитуемых сделок.

1.5. Сведения о кредитах, полученных в других банках.

1.6. Копии учредительных документов предприятия-заемщика.

2. Документы, необходимые для открытия ссудного счета:

2.1. Заполненный заемщиком бланк заявления на выдачу ссуды.

2.2. Заполненная клиентом карточка с образцами подписей и оттиском печати.

2.3. Документы, подтверждающие наличие обеспечения ссуды (договор залога имущества, страховой полис, гарантии и т.д.).

2.4.Обязательство-поручение.

Решение о целесообразности выдачи кредита принимается либо уполномоченным должностным лицом, либо соответствующим органом управления банка. В крупных банках создается кредитный (учетно-ссудный) комитет как специальный орган, уполномоченный рассматривать, или принимать решения по большинству вопросов, связанных с кредитованием, и лишь в особых случаях выносить их на рассмотрение правления. В состав кредитного комитета входят представители правления, кредитного и юридического, валютного и коммерческого отделов, а также финансовый директор банка.

3. Совершенствование законодательной и нормативной базы долгосрочного ипотечного жилищного кредитования

Основная функция государства в процессе формирования рыночной системы долгосрочного ипотечного жилищного кредитования состоит в создании надлежащей законодательной и нормативной базы с целью правового обеспечения прав кредиторов - залогодержателей и инвесторов, предоставляющих долгосрочные кредитные ресурсы, а также обеспечения социальных гарантий, предоставляемых гражданам, приобретающим жилье с помощью ипотечных кредитов. Задача состоит в установлении оптимального баланса прав, делающего систему кредитования рентабельной и наименее рискованной для банков, а также доступной и безопасной для граждан-заемщиков.

Учитывая, что система находится в стадии становления, государство может также создавать определенные стимулирующие условия для ее развития и взять на себя часть рисков.

С этой целью необходимо:

· совершенствовать правовые основы реализации прав по ипотеке;

· регулировать механизмы привлечения долгосрочных финансовых ресурсов;

· создать благоприятную налоговую среду для ипотечного жилищного кредитования граждан;

· организовать эффективные условия работы кредитных организаций на рынке ипотечных кредитов.

Макроэкономические условия, сложившиеся в России в период становления жилищных программ, еще более усиливают важность развития долгосрочного ипотечного жилищного кредитования населения уже не как отдельных инициатив коммерческих банков или регионов, а как целостной системы при непосредственном воздействии государства.

На основе настоящей Концепции могут быть приняты региональные программы ипотечного жилищного кредитования.

Ипотечное кредитование - один из самых проверенных в мировой практике и надежных способов привлечения частных инвестиций в жилищную сферу. Именно ипотека позволяет наиболее выгодно сочетать интересы населения в улучшении жилищных условий, коммерческих банков и других кредиторов - в эффективной и прибыльной работе, строительного комплекса - в ритмичной загрузке производства и, конечно же, государства, заинтересованного в общем экономическом росте.

Список используемой литературы

1. "ЖИЛИЩНЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ" (ЖК РФ) от 29.12.2004 N 188-ФЗ

2. WWW.GKS.RU- Госкомстат Российской Федерации.

3. www.rg.ru – Российская газета.

4. «Банковское дело» / Под ред. Колесникова В.И., Кроливецкой

5. Л.П.,М.:1995.

6. Щегорцева В.А., Таран В.А. « Деньги, кредит, банки», М.:2005 г.

7. Казьмин А. И. “ Сбербанк России : надежность и динамизм”, 2000 год.

8. Жуков Е. Ф. , Зеленкова Н.М. , Эриашвили Н. Д. , «Деньги. Кредит. Банки.» Учебник для вузов - 4 изд. М. Юнити 2008 год.

|