ЗМІСТ

ВСТУП

РОЗДІЛ 1 САМОФІНАНСУВАННЯ ПІДПРИЄМСТВА :МЕТА ТА ОСНОВНІ ЗАВДАННЯ

1.1 Зміст та методи самофінансування

1.2 Cash – flow як основа самофінансування

1.3 Прибуток як основа самофінансування

РОЗДІЛ 2 САМОФІНАНСУВАННЯ НА ПРИКЛАДІ ТОВ КФ «ОЛЬГА».

2.1 Загальна характеристика КФ «Ольга»

2.2 Аналіз рівня самофінансування

РОЗДІЛ 3 ПЕРСПЕКТИВИ ТА РОЗВИТКИ ШЛЯХИ

ВИСНОВКИ ТА ПРОПОЗИЦІЇ

ДОДАТКИ

ВСТУП

У науково-практичній літературі можна зустріти дві основних концепції трактування сутності та класифікації внутрішніх джерел фінансування. Перший підхід зорієнтований на фінансові результати, другий – на рух грошових потоків. Це зумовлено тим, що не завжди доходи та витрати підприємства, відображені у звіті про фінансові результати, збігаються з грошовими надходженнями (видатками) в рамках операційної та інвестиційної діяльності відповідного періоду. З іншого боку, не всі витрати, які враховуються при визначенні фінансових результатів певного періоду, пов'язані з грошовими видатками.

Самофінансування дає змогу розв'язати такі конкретні питання:

· які грошові кошти може мати підприємство в своєму розпорядженні;

· які джерела їх надходження;

· чи достатньо засобів для виконання накреслених завдань;

· яка частина коштів має бути перерахована в бюджет, позабюджетні фонди, банкам та іншим кредиторам;

· як повинен здійснюватися розподіл прибутку на підприємстві;

· як забезпечується реальна збалансованість планових витрат і доходів підприємства на принципах самоокупності та самофінансування.

Об’єктом дослідження є фінансова конкурентоспроможність підприємств теплоізоляційних матеріалів.

Предметом дослідження є методичні та організаційні аспекти проведення моніторингу фінансової конкурентоспроможності підприємства

Мета полягає в дослідженні теоретичних та практичних аспектів самофінансування підприємств для розробки пропозиції з їх розвитку.

Для самофінансування використовується багато методів. Деякі з них приведені у цій роботі.

РОЗДІЛ 1. САМОФІНАНСУВАННЯ ПІДПРИЄМСТВА: МЕТА ТА ОСНОВНІ ЗАВДАННЯ

1.1 Зміст та методи самофінансування

Самофінансування- це здійснення розширеного відтворення за рахунок чистого прибутку без залучення бюджетних асигнувань та основних засобів і матеріальних цінностей.

Реклама

До внутрішніх джерел фінансування підприємств здебільшого відносять такі:

1) чистий прибуток;

2) амортизаційні відрахування;

3) забезпечення наступних витрат і платежів.

Самофінансування буває валовим та чистим. До валового самофінансування відносяться

- амортизація;

- чисті прибутки (доходи);

- доходи що прирівнюються до чистих прибутків;

До чистого самофінансування відносяться :

- чисті прибутки;

- доходи, що прирівнюються до чистих прибутків

При внутрішньому фінансуванні капітал, який був вкладений в необоротні та оборотні активи (за винятком грошових еквівалентів), вивільняється і трансформується в ліквідні засоби, у вигляді частини виручки від реалізації та інших доходів, які залишаються на підприємстві після сплати всіх податків.

Основним внутрішнім джерелом фінансування є самофінансування, пов'язане з реінвестуванням (тезаврацією) прибутку у відкритій чи прихованій формі. Ефект самофінансування проявляється з моменту одержання чистого прибутку до моменту його визначення, розподілу та виплати дивідендів, оскільки отриманий протягом року прибуток вкладається в операційну та інвестиційну діяльність. Рішення власників підприємства про обсяги самофінансування є одночасно і рішенням про розмір дивідендів, які підлягають виплаті.

У світовій економічній літературі, залежно від способу відображення прибутку в звітності, зокрема в балансі, виокремлюють:

1) приховане самофінансування;

2) відкрите самофінансування (тезаврація прибутку).

Приховане самофінансування підприємства пов'язана з використанням прихованого прибутку. Приховування прибутку здійснюється (у розумінні західних фахівців) у результаті формування прихованих резервів. Оскільки приховані резерви проявляються лише при їх ліквідації, приховане самофінансування здійснюється за рахунок прибутку до оподаткування. Отже, відбувається відстрочка сплати податків і виплати дивідендів.

Приховані резерви - це частина власного капіталу підприємства, яка жодним чином не відображена в його балансі, отже, обсяг власного капіталу в результаті формування прихованих резервів буде меншим, ніж це є насправді.

Є два способи формування прихованих резервів у балансі:

1) недооцінка активів;

2) переоцінка зобов'язань.

Підприємства можуть формувати зазначені резерви як вимушено, так і за власними розрахунками. У першому випадку приховані резерви утворюються, якщо законодавство не дозволяє здійснювати індексацію або якщо вона пов'язана з невиправдано високим оподаткуванням.

Реклама

Величина прихованих резервів в активній стороні балансу дорівнює різниці між балансовою вартістю окремих майнових об'єктів підприємства та їх реальною (вищою) вартістю. Досить часто величину Прихованих резервів акціонерних товариств, акції яких котируються на біржі, розраховують як різницю між ринковим курсом акцій та їх балансовим курсом.

Мобілізація прихованих резервів здійснюється:

1) шляхом реалізації окремих об'єктів основних та оборотних засобів;

2) у результаті індексації балансової вартості майнових об'єктів які неможливо реалізувати без порушення нормального виробничого циклу.

Формування прихованих резервів може здійснюватися в рамках реалізації певного типу дивідендної політики з метою відстрочення податкових платежів чи з інших фінансово-політичних мотивів підприємства. Грамотно використовуючи облікову політику, за допомогою інструментарію прихованого самофінансування можна забезпечити стратегію стабільних дивідендів. Наявність у підприємства прихованих резервів з погляду кредиторів є позитивним чинником, зокрема в тих випадках, коли як кредитне забезпечення приймається майно, реальна вартість якого є вищою, ніж це відображено у звітності.

До суттєвого недоліку прихованого самофінансування слід віднести порушення принципу достовірності при складанні звітності та підвищення рівня асиметрії в інформаційному забезпеченні її зовнішніх користувачів.

Тезаврація прибутку – це спрямування його на формування власного капіталу підприємства з метою фінансування інвестиційної та операційної діяльності.

Величина тезаврації відповідає обсягу чистого прибутку, який залишився в розпорядженні підприємства після сплати всіх податків та нарахування дивідендів. Збільшення власного капіталу в результаті тезаврації прибутку підприємства позначається також як відкрите самофінансування. Інформація про це наводиться в офіційній звітності.

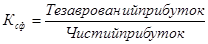

Для визначення рівня самофінансування розраховують коефіцієнт самофінансування:

(1.1) (1.1)

Тезаврований прибуток відображається в балансі за такими позиціями:

1) у пасиві за статтями: нерозподілений прибуток; резервний капітал; статутний капітал. При тезаврації прибутку, як правило, підвищується курс корпоративних прав підприємства;

2) в активі він може бути спрямований на фінансування будь-яких майнових об'єктів: оборотних і необоротних; короткострокових і довгострокових.

Фінансування підприємства за рахунок тезаврації прибутку має як переваги, так і недоліки. До основних переваг самофінансування слід віднести такі:

1) залучені кошти не потрібно повертати та сплачувати винагороду за користування ними;

2) відсутність затрат при мобілізації коштів;

3) не потрібно надавати кредитне забезпечення;

4) підвищується фінансова незалежність та кредитоспроможність підприємства.

Недоліки самофінансування (тезаврації) у тезовому вигляді можна охарактеризувати таким чином:

1) оскільки на реінвестування спрямовується чистий прибуток, попередньо він підлягає оподаткуванню, в результаті чого вартість цього джерела фінансування збільшується;

2) обмежені можливості контролю за внутрішнім фінансуванням знижують вимоги до ефективного використання коштів;

3) помилковість інвестицій (оскільки рентабельність реінвестицій може бути нижча за середньоринкову процентну ставку, можливе зниження ефективності ринку капіталів у цілому).

Рішення на користь реінвестицій власниками прийматиметься в тому разі, якщо рентабельність вкладень в дане підприємство буде вищою, ніж прибутковість можливих зовнішніх альтернатив. При прийнятті рішень щодо доцільності самофінансування слід враховувати також вплив податкового фактору на розподіл і використання прибутку підприємства. Згідно з законодавством України суми грошових коштів або вартість майна, що надходять платнику податку у вигляді прямих інвестицій або реінвестицій в корпоративні права, емітовані таким платником податку, в тому числі грошові або майнові внески, відповідно до договорів про спільну діяльність без створення юридичної особи на території України не включаються до складу валового доходу.

Збільшення статутного капіталу підприємства без залучення додаткових внесків власників здійснюється шляхом підвищення номінальної вартості акцій або на основі безплатного розміщення серед держателів додаткових корпоративних прав (акції) пропорційно до належної кожному власнику частки статутного капіталу. При цьому використовуються такі основні джерела:

1) чистий прибуток звітного періоду;

2) додатковий вкладений капітал або інший додатковий капітал у межах суми дооцінки необоротних активів;

3) прибуток, тезаврований у попередніх періодах.

Порядок збільшення розміру статутного капіталу акціонерного товариства за рахунок раніше сформованих резервів чи реінвестицій включає таку послідовність дій:

1) прийняття рішення про збільшення розміру статутного капіталу акціонерного товариства та оформлення відповідного протоколу;

2) публікація у друкованих органах Верховної Ради України або Кабінету Міністрів України, або офіційному виданні фондової біржі повідомлення про збільшення розміру статутного капіталу товариства;

3) надання протоколу рішення щодо збільшення розміру статутного капіталу та копії надрукованого повідомлення до Державної комісії з цінних паперів та фондового ринку не пізніше 10 днів після його опублікування;

4) внесення та реєстрація змін до статуту товариства, пов'язаних зі збільшенням розміру статутного капіталу;

5) реєстрація випуску акцій;

6) оформлення та депонування нового глобального сертифіката випуску акцій (у разі бездокументарної форми випуску акцій);

7) внесення інформації до системи реєстру власників іменних цінних паперів (у разі документарної форми випуску акцій);

8) виготовлення бланків та видача акціонерам сертифікатів акцій (у разі документарної форми випуску акцій).

У разі збільшення статутного капіталу акціонерного товариства за рахунок реінвестиції чи резервів інформація про випуск акцій реєстрації не підлягає, відкрита підписка на акції не здійснюється.

1.2 Cash – flow як основа самофінансування

Майновий стан власників у результаті збільшення капіталу за рахунок коштів підприємства не змінюється, оскільки трансформація резервів і нерозподіленого прибутку в номінальний капітал є ніщо інше як фінансування збільшення капіталу за рахунок невиплаченого власникам прибутку (дивідендів) чи здійснених ними ж внесків у додатковий капітал.

Чистий рух грошових коштів у результаті операційної діяльності прийнято позначати як операційний Cash-flow, чистий рух кошти від інвестиційної діяльності – як інвестиційний Cash-flow. Різниця між вхідними та вихідними потоками в рамках фінансової діяльності – Cash-flow від фінансової діяльності.

Чистий Cash-flow (рух грошових коштів) по підприємству зa звітний період розраховується як арифметична сума Cash-flow від усіх видів діяльності. Він дорівнюватиме приросту грошових коштів та їх еквівалентів за означений період.

Основою розрахунку загального Cash-flow є операційний Cash-f1ow, який характеризує величину чистих грошових потоків, що утворюються в результаті операційної діяльності, тобто частину виручки від реалізації, яка залишається в розпорядженні підприємства в певному періоді після здійснення всіх грошових видатків операційного характеру.

Наявність операційного Cash-flow характеризує здатність підприємства:

1) фінансувати інвестиції за рахунок внутрішніх фінансових джерел;

2) погашати фінансову заборгованість;

3) виплачувати дивіденди.

Операційний Cash-flow та загальну суму грошових надходжень у рамках інвестиційної діяльності можна розглядати як внутрішнє джерело фінансування.

Базу для визначення Cash-flow від операційної діяльності утворюють дані звіту про фінансові результати (про прибутки і збитки) та баланс підприємства. Серед економістів до цього часу немає єдності щодо методології визначення Cash-flow. Класичний спосіб розрахунку операційного Cash-flow полягає в тому, що до чистого прибутку підприємства (після оподаткування) за визначений період додаються амортизаційні відрахування, нараховані у цьому самому періоді, та приріст забезпечень.

Якщо від «класичного» (брутто) Cash-flow відняти суму нарахованих дивідендів, то одержимо – нетто Cash-flow. Однак при використанні цього підходу до визначення чистого грошового потоку не враховуються зміни у складі поточних активів та пасивів, які також суттєво впливають на величину грошових коштів підприємства.

На практиці поширення набули два основні методи розрахунку Cash-flow від операційної діяльності, які враховують згадані зміни у складі оборотних активів і поточних зобов'язань і передбачають віднесення процентів за користування позичками до складу операційних витрат:

1) прямий метод, при використанні якого чистий грошовий потік (Cash-flow) від операційної діяльності розраховується як різниця між вхідними та вихідними грошовими потоками, що мають безпосереднє відношення до операційної діяльності підприємства. До вхідних грошових потоків належать: грошові надходження від продажу товарів у звітному періоді; погашення дебіторської заборгованості; інші грошові надходження від операційної діяльності (від реалізації оборотних активів, операційної оренди активів тощо). До вихідних грошових потоків належать грошові видатки на покриття витрат, які включаються у собівартість продукції, адміністративних витрат, витрат на збут, інших витрат у рамках операційної діяльності, а також податки на прибуток та проценти за користування позичками;

2) непрямий метод орієнтований на фінансові результати від операційної діяльності. Здійснюється зворотний до прямого методу розрахунок: операційні прибутки (збитки) коригуються на статті доходів (зменшуються) і витрат (збільшуються), які не впливають на обсяг грошових засобів (амортизація, забезпечення наступних витрат і платежів), а також на суму змін в оборотних активах та поточних зобов'язань, що пов'язані з рухом коштів у рамках операційної діяльності та сплатою процентів за користування позичками.

Якщо операційний Cash-flow скоригувати на позитивний (негативний) Cash-flow від інвестиційної діяльності, то ми отримаємо так званий Free (незалежний) Cash-flow, який характеризує здатність підприємства забезпечити операційну діяльність та планові інвестиції за рахунок внутрішніх фінансових джерел (незалежно від зовнішнього фінансування). Від'ємне значення Free Cash-flow показує, що для здійснення запланованих видатків підприємство має потребу у зовнішньому фінансуванні, яка утворилася в результаті дефіциту внутрішніх джерел фінансування. Позитивне значення Free Cash-flow свідчить про наявність надлишку коштів, які можуть бути використані для таких цілей:

1) виплата дивідендів;

2) погашення банківських позичок;

3) викуп власних корпоративних прав.

Розрахунок Free Cash-flow має значення як при ex-post аналізі, оскільки дає змогу користувачам звітності зробити висновок про потенціал внутрішнього фінансування в попередніх періодах, так і під час ex-aпte аналізу, оскільки є базовою величиною для прогнозування вхідних і вихідних грошових потоків, пов'язаних з фінансовою діяльністю. Теперішня вартість очікуваного майбутнього Free Cash-flow може використовуватися як критерій оцінки вартості підприємства в рамках концепції максимізації доходів власників (SVК). У рамках фінансового контролінгу показник Free Cash-flow використовується також як індикатор раннього попередження про можливі проблеми у сфері управління дебіторською заборгованістю та запасами, збутовій сфері тощо. Вважається, що цей показник швидше і виразніше сигналізує про негативний розвиток, ніж показники прибутковості.

Прямий метод розрахунку використовується, як правило, під час внутрішнього аналізу в рамках фінансового контролінгу для оцінки впливу руху грошових коштів на нинішню та потенційну ліквідність підприємства. За зовнішнього аналізу визначити чистий рух грошових коштів прямим методом неможливо за браком необхідної інформації, зокрема щодо грошових видатків підприємства на придбання сировини, матеріалів, на утримання персоналу тощо. Саме тому при оцінці кредитоспроможності чи інвестиційної привабливості підприємства використовується непрямий метод розрахунку Cash-flow, за якого використовується інформація, що міститься в офіційній звітності.

1.3 Прибуток як основа самофінансування

Прибуток як економічна категорія відображає остаточну грошову оцінку виробничої та фінансової діяльності і є найважливішим показником фінансових результатів підприємств, їх фінансового стану. У загальному вигляді прибуток є різницею між доходами від певної діяльності й витратами на її здійснення. Розмір прибутку свідчить про необхідність заходів, спрямованих на зниження собівартості продукції, нарощення обсягів виробництва і реалізації, розширення асортименту виготовлюваних товарів, змін у ціновій політиці. Прибуток є визначальним критерієм ефективності господарювання і основним джерелом фінансових ресурсів підприємства.

Як провідна категорія ринкових відносин прибуток виконує такі важливі функції:

• показника ефективності господарської діяльності підприємства. Позитивний фінансовий результат, тобто наявність прибутку, вже свідчить про рентабельну діяльність. Адже кожне підприємство в ринкових умовах намагається одержувати в кожному звітному періоді прибуток, необхідний і достатній для саморозвитку (поточного та стратегічного самофінансування);

• стимулюючу. Як кінцевий фінансово-економічний результат прибуток у ринковому середовищі є метою діяльності підприємства. Прибуток — це основне джерело приросту власного капіталу і відповідно джерело фінансування оновлення виробничих фондів та диверсифікації виробництва продукції. Крім того, прибуток є джерелом фінансування соціального розвитку трудового колективу;

• джерела формування доходів бюджетів різних рівнів.

Отже, прибуток підприємства — основний фактор його економічного та соціального розвитку.

При визначенні фінансових результатів діяльності підприємства використовують такі показники: валовий прибуток; прибуток від операційної діяльності; прибуток від звичайної діяльності до оподаткування; прибуток від звичайної діяльності за вирахуванням податку на прибуток від звичайної діяльності; надзвичайний прибуток; чистий прибуток.

Ураховуючи, що прибуток — це не тільки фінансовий результат діяльності підприємства, відображений у фінансовій звітності, а й критерій ефективності господарської діяльності підприємства, його розмір у грошовому вираженні є найпершим абсолютним вимірником ефективності діяльності підприємства. Крім того, використовують відносні показники прибутковості (рентабельності) капіталу, витрат та реалізованої продукції.

Рис.1.2 Склад прибутку підприємства

Рис 1.3 Розподіл чистого прибутку підприємства

Самофінансування - обов'язкова умова успішної господарської діяльності підприємств в умовах ринкової економіки. “Цей принципбазується на повній окупності витрат по виробництву продукції і поширенню виробничо-технічної бази підприємства. Він означає, що кожне підприємство покриває свої поточні і капітальні витрати за рахунок власних джерел”. При тимчасовій недостатності в коштах потреба в них може забезпечуватися за рахунок короткострокових позичок банку і комерційного кредиту, якщо мова йде про поточні витрати, і довгострокові банківські кредити, використовувані на капітальні вкладення.

Господарська діяльність акціонерного товариства нерозривно пов'язана з його фінансовою діяльністю. Акціонерне товариство самостійно фінансує всі напрямки своїх витрат відповідно до виробничих планів, розпоряджається наявними фінансовими ресурсами, інвестуючи їх у виробництво продукції з метою одержання прибутку.

Фінансові ресурси акціонерного товариства, що спрямовуються на його розвиток, формуються не тільки за рахунок: амортизаційних відрахувань; прибутку, одержуваної від усіх видів господарської і фінансової діяльності але й від:

· додаткових пайових внесків учасників у товариствах;

· коштів, одержуваних від випуску облігацій;

· коштів, що мобілізуються за допомогою випуску і розміщення акцій в акціонерних товариствах відкритого і закритого типів;

· довгострокового кредиту банку й інших кредиторів (крім облігаційних позик);

· інших законних джерела (наприклад, добровільних безоплатних внесків підприємств, організацій, громадян).

Принцип самофінансування поки не може бути забезпечений на підприємствах, що випускають необхідну споживачу продукцію з високими витратами на її виробництво й забезпечуючих недостатній рівень рентабельності по різних об'єктивних причинах. До них відносяться підприємства житлово-комунального господарства, пасажирського транспорту, сільськогосподарські й інші підприємства, що одержують асигнування з бюджету. Те ж характерно і для підприємств оборонногозначення, господарська діяльність яких не може вважатися підприємницькою і фінансується за рахунок коштів, отриманих відреалізації продукції, тому для цього існують інші джерела фінансових ресурсів, а звідси і шляхи їх використання.

На сучасному етапі трансформації економічної системи держави на прибуток впливають такі процеси, як приватизація, створення конкурентного середовища, структурна перебудова економіки. З огляду на це до необхідних складових збільшення доходів підприємств доцільно зарахувати такі:

• реформування податкового законодавства (держава може знизити податкове навантаження, що стимулюватиме вивільнення коштів підприємств для інвестицій, або застосувати гнучку систему податкових пільг і податкових "канікул" для інноваційних інвестицій);

• збільшення джерел інвестування — внутрішніх заощаджень і залучення зовнішніх ресурсів, що сприятиме фінансовому оздоровленню економіки загалом;

• орієнтація на залучення стратегічного інвестора і розвиток фондового ринку. Основна мета стратегічного інвестора полягає в концентрації власності й досягненні ефективності роботи підприємства у перспективі, а не в одержанні прибутку від тримання акцій у короткостроковому періоді. Значна розпорошеність акцій між дрібними акціонерами негативно позначається на ефективності управління підприємством. Цю проблему загострює неможливість продати акції приватизованих підприємств на фондовому ринку через їх неліквідність;

• розвиток системи правових гарантій захисту інвесторів від інвестиційних ризиків;

• забезпечення ефективного управління державними корпоративними правами;

• поліпшення технологічної структури виробництва з використанням світових науково-технологічних досягнень;

• сприяння повноцінному функціонуванню ринку матеріально-технічних ресурсів;

РОЗДІЛ 2. САМОФІНАНСУВАННЯ НА ПРИКЛАДІ ТОВ КФ «ОЛЬГА».

2.1 Загальна характеристика КФ «Ольга»

Підприємство створено для здійснення підприємницької діяльності учасників з метою отримання прибутку від посередницької діяльності, направленої на задоволення потреб споживачів в товарах.

Основним видом діяльності „КФ „Ольга” є реалізація друкованої продукції кількох видавництв, тобто посередницька діяльність.

Основними напрямками діяльності підприємства є:

-виробничо-впроваджувальна діяльність;

-торгово-закупочна діяльність;

-зовнішньоекономічна діяльність.

При здійсненні статутної діяльності підприємство виконує торгово-закупочну діяльність. Підприємство „КФ „Ольга” являє собою товариство з обмеженою відповідальністю (ТОВ). Товариством з обмеженою відповідальністю ─ засноване одним або кількома особами товариство, статутний капітал якого поділений на частки, розмір яких встановлюється статутом. Учасники товариства з обмеженою відповідальністю не відповідають за його зобов’язаннями і несуть ризик збитків, пов’язаних з діяльністю товариства, у межах вартості своїх вкладів.

Вищім органом управління „КФ „Ольга” є збір учасників. В його компетенції знаходяться питання визначення головних напрямів підприємницької діяльності, розгляд і затвердження кошторисів, звітів і балансів, обрання і відгук виконавчого органу і ревізійної комісії, визначення умов оплати праці посадовців, розподіл прибутку і визначення порядку покриття збитків та ін.

Виконавчим органом „КФ „Ольга” є директор. В його компетенції знаходяться питання розробки і реалізації цілей, політики і стратегії їх досягнення, а також організація і керівництво поточною діяльністю фірми, розпорядження майном, найом і звільнення персоналу. Підприємство з моменту державної реєстрації є юридичною особою, має самостійний баланс, розрахунковий та інші рахунки в банківських установах, печатку, штампи, товарний знак та інші реквізити. Воно може створювати на території України і за її межами дочірні підприємства, філії та представництва, відповідно до чинного законодавства країни.

Підприємство самостійно здійснює свою господарську діяльність на принципах повного господарського розрахунку, відповідає за результати своєї господарської діяльності, за винятком не взятих на себе обов’язків перед партнерами по укладеним договорам, перед державним бюджетом та банками, згідно діючого законодавства.

Самостійно планує свою діяльність і визначає перспективи розвитку, виходячи з попиту на продукцію, і необхідності забезпечення виробничого і соціального розвитку підприємства, підвищення особистих доходів його робітників.

Підприємство враховує в своїй діяльності зацікавленість споживача в його потребах до якості продукції.

Оперативний звіт виконується в установленому порядку, згідно законодавству України.

Розрахунки з бюджетом та бюджетними організаціями проводяться робітниками бухгалтерії, у відповідності з законодавчими документами.

Основними джерелами інформації для проведення аналізу фінансових результатів діяльності даного підприємства є документи фінансової звітності: форма №1 „Бухгалтерський баланс” (Додаток А), форма №2 „Звіт про фінансові результати” (Додаток Б), а також опорос спеціалістів „КФ „Ольга”. Тут слід зазначити, що збір інформації про діяльність підприємства представляє певні труднощі, оскільки фахівці, боячись просочування конфіденційної інформації, неохоче йдуть на контакт.

2.2 Аналіз рівня самофінансування

Велика кількість показників, що характеризують фінансові результати діяльності підприємства, створює методичні ускладнення їх системного розгляду. Різниця у призначенні показників ускладнює вибір кожним учасником товарного обміну тих з них, що в найбільшій мірі задовольняють його потреби в інформації про реальний стан даного підприємства. Адміністрацію підприємства, наприклад, цікавить величина отриманого прибутку та його структура, а також фактори, що впливають на її величину. Податкові інстанції зацікавлені в отриманні достовірної інформації про всі складові балансового прибутку: прибутку від реалізації продукції, прибутку від реалізації майна, позареалізаційних результатах діяльності підприємства та ін.

Коефіціент самофінансування (Ксф) :

, ,

де П – прибуток, направлений у фонд нагромадження, А – амортизаційні відрахування.

Даний коефіцієнт показує співвідношення джерел фінансових ресурсів,

тобто у скільки разів власні джерела перевищують запозичені кошти.

Коефіцієнт самофінансування характеризує деякий запас фінансової міцності підприємства. Чим більша величина цього коефіцієнта, тим вище рівень самофінансування

3.Коефіціент стійкості процесу самофінансування (К):

Цей коефіцієнт показує частку власних коштів, направлених на розширене фінансування. Чим вища величина даного коефіцієнта, тим сталіший процес самофінансування на підприємстві.

Аналіз кожної складової прибутку підприємства має конкретний характер, тому він дозволяє установникам та акціонерам вибирати напрямки активізації діяльності підприємства. Іншим учасникам ринкових відносин аналіз прибутку дозволяє виробити необхідну стратегію поведінки, спрямовану на мінімізацію втрат та фінансового ризику від інвестування у дане підприємство.

Отже стає очевидно що, обов`язковими елементами аналізу фінансових результатів діяльності підприємства є дослідження їх динаміки та структури.

В аналізі використовуються наступні показники прибутку: прибуток від реалізації продукції (робіт, послуг), позареалізаційні результати (доходи і витрати від позареалізаційних операцій), прибуток який підлягає оподаткуванню, чистий прибуток.

В процесі аналізу визначається склад балансового прибутку, його структура і динаміка за період, який аналізується. При вивченні динаміки балансового прибутку застосовують метод порівняння: порівняння показників звітного періоду з показниками попереднього періоду.

Для аналізу і оцінки рівня і динаміки показників фінансових результатів діяльності підприємства на підставі "Звіту про фінансові результати" була побудована аналітична таблиця 2.1 фінансових результатів та здійснена оцінка структури та динаміки основних показників.

Таблиця 2.1 Основні показники дохідності підприємства за 2007-08 рр

| № рядка |

Найменування показника |

Абсолютні величини, грн. |

Відхилення абсолютне, грн. |

Відхилення відносне, % |

| 2007 р |

2008 р |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

Доход (виручка) від реалізації продукції (товарів, робіт, послуг)(Без ПДВ) |

169081 |

184452 |

15371 |

9,09 |

| 2 |

Собівартість реалізованої продукції (товарів, робіт, послуг) |

122968 |

130654 |

7686 |

6,25 |

| 3 |

Валовий прибуток (збиток) |

17938 |

23057 |

5119 |

28,54 |

| 4 |

Адміністративні витрати |

4150 |

5380 |

1230 |

29,64 |

| 5 |

Витрати на збут |

1845 |

2306 |

461 |

24,99 |

| 6 |

Собівартість реалізованої продукції з урахуванням адміністративних витрат і витрат на збут |

128963 |

138340 |

9377 |

7,27 |

| 7 |

Прибуток від реалізації |

17938 |

23057 |

5119 |

28,54 |

| 8 |

Інші операційні доходи |

1845 |

2306 |

461 |

24,99 |

| 9 |

Інші операційні витрати |

0 |

0 |

0 |

0 |

| 10 |

Прибуток від операційної діяльності |

13788 |

17677 |

3889 |

28,21 |

| 11 |

Інші фінансові доходи |

461 |

307 |

-154 |

-33,41 |

| 12 |

Інші доходи |

0 |

0 |

0 |

0 |

| 13 |

Фінансові витрати |

0 |

0 |

0 |

0 |

| 14 |

Інші витрати |

0 |

0 |

0 |

0 |

| 15 |

Прибуток від звичайної діяльності до оподаткування |

14864 |

18445 |

3581 |

24,09 |

| 16 |

Податок на прибуток від звичайної діяльності |

4458 |

5534 |

1076 |

24,14 |

| 17 |

Чистий прибуток |

10406 |

12912 |

2506 |

24,08 |

| 18 |

Витрати на 1 грн. реалізованої продукції |

0,76 |

0,75 |

-0,01 |

-1,32 |

Розглянемо структуру балансового прибутку „КФ „Ольга” за 2008 рік, прослідимо її динаміку, порівнюючи з показниками попереднього року.

Аналіз динаміки показників, наведений в таблиці 2.1 дозволяє виявити тенденції змін.

Аналіз даних основних показників дохідності підприємства і структури прибутку вказують на те, що за період, що аналізується, спостерігалося збільшення основного показника діяльності підприємства - чистого прибутку з 10406 грн. у 2007 р. до 12912 грн. у 2008 р. (на 2506 грн.). Приріст склав 24,08%, що являє собою позитивну тенденцію й характеризує діяльність підприємства за аналізований період з кращого боку.

Цьому сприяло декілька факторів:

-Збільшення виручки від реалізації продукції на 15371 грн. (або на 9,09%)

-Збільшення інших операційних доходів на 461 грн. (або на 24,99%)

Прибуток від операційної діяльності збільшився на 28,21% (що в абсолютному вимірі склало 3889 грн.), це демонструє оптимізацію основної діяльності підприємства.

Однак прибуток від фінансово-інвестиційної діяльності підприємства зменшився на 308 грн. (на 28,62%), що свідчить про необхідність перегляду, та поліпшення фінансово-інвестиційної політики підприємства.

Питома вага позареалізаційних результатів склала лише 4,16 % від загальної суми прибутку від звичайної діяльності, як видно з таблиці 2.2

Таблиця 2.2 Структура прибутку від звичайної діяльності підприємства за 2007 – 2008 рр

| № рядка |

Найменування показника |

Абсолютні величини, грн. |

Питома вага, % |

Відхилення абсолютне, грн. |

Відхилення відносне, % |

| 2007 р |

2008 р |

2007 р |

2008 р |

| 1 |

Прибуток від операційної діяльності (до оподаткування) |

13788 |

17677 |

92,76 |

95,84 |

3889 |

28,21 |

| 2 |

Прибуток від позареалізаційної діяльності (до оподаткування) |

1076 |

768 |

7,24 |

4,16 |

-308 |

-28,62 |

| 3 |

Прибуток від звичайної діяльності (до оподаткування) |

14864 |

18445 |

100 |

100 |

3581 |

24,09 |

Факторний аналіз прибутку дає можливість встановити походження джерел його формування (зміна обсягів реалізації, структури продукції, відпускних цін та цін на сировину, тарифів на електроенергію та перевезення). Факторний аналіз прибутку дає керівництву підприємства можливість корегувати діяльність підприємства в залежності від величини впливу на прибуток тих чи інших чинників.

Балансовий прибуток характеризує фінансовий результат усіх видів господарської діяльності підприємства. Аналіз балансового прибутку проводиться шляхом зіставлення фактично одержаного балансового прибутку за звітний період із даним за минулий рік. При цьому детально аналізуються складові частини балансового прибутку, вивчаються напрямки їх розвитку за звітний період, аналізується структура прибутку за звітний рік.

На зміну балансового прибутку впливають багато чинників. Кількісно можна зміряти чинники першого, другого і третього порядків.

До чинників першого порядку відносяться зміни :

-прибутки від реалізації товарної продукції (товарів, робіт, послуг);

-прибутки від іншої реалізації;

-позареалізаційні прибутки;

В загальному випадку на величину прибутку від реалізації товарної продукції впливають такі чинники:

-зміни цін на реалізовану продукцію;

-зміни обсягів реалізації продукції;

-зміни собівартості продукції;

-зміни в структурі реалізованої продукції

Ці чинники відносяться до чинників другого порядку балансового прибутку.

Взаємозв'язок чинників першого і другого порядків з балансовим прибутком пряма, за винятком собівартості, зниження якої приводить до зростання прибутку.

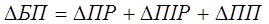

При розрахунку впливу чинників першого порядку на балансовий прибуток використовуємо адитивну факторну модель чинника:

, (2.1) , (2.1)

де  ─ зміни балансового прибутку, грн.; ─ зміни балансового прибутку, грн.;

─ зміни прибутку від реалізації товарної продукції (товарів, робіт, послуг), грн.; ─ зміни прибутку від реалізації товарної продукції (товарів, робіт, послуг), грн.;

─ зміни прибутку від іншої реалізації, грн.; ─ зміни прибутку від іншої реалізації, грн.;

─ зміни позареалізаційних прибутків, грн.. ─ зміни позареалізаційних прибутків, грн..

Кількісна зміна кожного чинника рівна впливу цього чинника на зміну балансового прибутку.

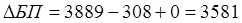

Основну частину прибутку підприємство „КФ „Ольга” одержує за рахунок реалізації товарної продукції.

грн., грн.,

грн., грн.,

грн., грн.,

грн. грн.

Таким чином ми виявили, завдяки впливу яких саме чинників першого порядку прибуток на підприємстві за звітний період збільшився, а також розмір впливу кожного чинника.

Суть методики розрахунку впливу на операційний прибуток наведених чинників другого порядку полягає в послідовному аналізі кожного з них, тобто припускається, що інші чинники у цей час на прибуток не впливають. Визначимо ступінь впливу на прибуток цих чинників.

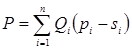

Прибуток від реалізації продукції розраховується по формулі:

, (2.2) , (2.2)

де  ─ прибуток від реалізації продукції, грн.; ─ прибуток від реалізації продукції, грн.;

─ об'єм реалізованої продукції і-го виду в натуральному виразі; ─ об'єм реалізованої продукції і-го виду в натуральному виразі;

─ ціна реалізації одиниці продукції і-го виду, грн.; ─ ціна реалізації одиниці продукції і-го виду, грн.;

─ собівартість одиниці продукції і-го виду, грн.. ─ собівартість одиниці продукції і-го виду, грн..

Цю формулу використовуємо як модель чинника для детермінації факторного аналізу.

Спосіб ланцюгових підстановок дозволяє визначити вплив окремих чинників на зміну величини результативного показника шляхом поступової заміни базисної величини кожного показника чинника в об'ємі результативного показника на фактичну в звітному періоді. З цією метою визначають ряд умовних величин результативного показника, які враховують зміну одного, потім двох, трьох, і т.д. чинників, допускаючи, що інші не міняються. Порівняння величини результативного показника до і після зміни рівня того або іншого чинника дозволяє виділити його вплив від впливу всіх чинників, і визначити вплив останнього на приріст результативного показника.

Алгоритм розрахунку способом ланцюгової підстановки для факторної моделі (2.2):

, (2.3) , (2.3)

─ базове значення прибутку;

, (2.4) , (2.4)

─ перший умовний показник прибутку, що показує, яке значення мав би прибуток при фактичному об'ємі реалізації продукції і базових ціні і собівартості;

, (2.5) , (2.5)

─ другий умовний показник, що відображає величину прибутку при фактичному об'ємі реалізації і фактичній ціні, але при базовій собівартості продукції;

, (2.6) , (2.6)

─ фактичний показник прибутку.

Загальна зміна прибутку:

, (2.7) , (2.7)

У тому числі за рахунок:

-зміни обсягів реалізації продукції

, (2.8) , (2.8)

Для кожного і-го виду продукції встановлюємо, скільки одержано прибутку додатково за рахунок зміни обсягів реалізації порівнюючи умовну суму прибутку від реалізації продукції у попередньому періоді при обсягах реалізації у звітному періоді з сумою прибутку від реалізації продукції у попередньому періоді.

-зміни ціни реалізації продукції

, (2.9) , (2.9)

Для кожного і-го виду продукції встановлюємо, скільки одержано прибутку додатково за рахунок змін цін реалізації порівнюючи умовну суму прибутку від реалізації продукції у звітному періоді при собівартості попереднього з умовною сумою прибутку від реалізації продукції у попередньому періоді при обсягах реалізації звітного періоду.

-зміни собівартості продукції

, (2.10) , (2.10)

Для кожного і-го виду продукції встановлюємо, скільки одержано прибутку додатково за рахунок змін собівартості продукції порівнюючи суму прибутку від реалізації продукції у звітному періоді з умовною сумою прибутку від реалізації продукції у звітному періоді при собівартості продукції попереднього періоду.

Алгебраїчна сума впливу всіх чинників обов'язково повинна бути рівна загальному приросту результативного показника:

, (2.11) , (2.11)

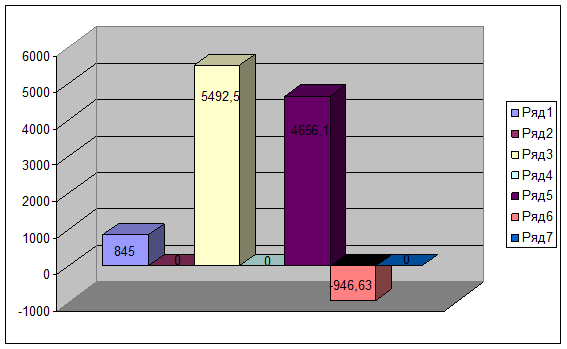

Розрахунок впливу на прибуток змін цін на реалізовану продукцію представлений у таблиці 2.3

Таблиця 2.3 Вплив на прибуток змін цін на реалізовану продукцію

| Вид виробів |

Прибуток від реалізації продукції у попередньому періоді при обсягах звітного, грн. |

Прибуток від реалізації продукції у звітному періоді при собівартості попереднього, грн. |

Вплив на прибуток зміни цін реалізації, грн. |

| 1 |

2281,5 |

3126,5 |

845 |

| 2 |

3998,8 |

3998,8 |

0 |

| 3 |

3887 |

9379,5 |

5492,5 |

| 4 |

0 |

0 |

0 |

| 5 |

1336,9 |

5993 |

4656,1 |

| 6 |

423,63 |

-523 |

-946,63 |

| 7 |

0 |

0 |

0 |

| Усього |

10047 |

Отже завдяки змінам у цінах порівняно з минулим роком підприємство отримало на 10046,97 грн. більше прибутку від реалізації продукції.

Наглядно рівень впливу на прибуток кожного виду продукції продемонстровано на рисунку 2.3

Рисунок 2.3 Вплив на прибуток змін ціни на реалізовану продукцію у 2008 році порівняно з 2007 роком

б) Вплив на прибуток змін обсягів реалізації продукції

Обсяг реалізації продукції може здійснювати як позитивний так і негативний вплив на суму прибутку. Збільшення об'єму продажів рентабельної продукції приводить до пропорційного збільшення прибутку. Якщо ж продукція є збитковою, то при збільшенні об'єму реалізації відбувається зменшення об'єму суми прибутку.

В таблиці 2.4 представлений розрахунок впливу на прибуток змін обсягів реалізації кожного виду реалізованих товарів у 2008 році порівняно з 2007 роком.

Таблиця 2.4 Вплив на прибуток змін обсягів реалізації продукції

| Вид виробів |

Прибуток від реалізації продукції у попередньому періоді, грн. |

Прибуток від реалізації продукції у попередньому періоді при обсягах звітного, грн. |

Вплив на прибуток зміни обсягів реалізації, грн. |

| 1 |

3321 |

2281,5 |

-1039,5 |

| 2 |

4394 |

3998,8 |

-395,2 |

| 3 |

5584 |

3887 |

-1697 |

| 4 |

2459 |

0 |

-2459 |

| 5 |

2050 |

1336,9 |

-713,1 |

| 6 |

125 |

423,63 |

298,63 |

| 7 |

0 |

0 |

4315* |

| Усього |

-1690,2 |

*оскільки цей вид продукції було введено тільки в звітному році то прибуток від його реалізації і є вплив зміни його обсягів реалізації на загальний прибуток

Наглядно рівень впливу кожного виду продукції продемонстровано на Рисунку 2.4

Рисунок 2.4 Вплив на прибуток змін обсягів реалізації продукції

З таблиці 2.4 ми бачимо, що через зміну обсягів реалізації продукції у звітному періоді порівняно з попереднім прибуток від реалізації продукції зменшився на 1690,17 грн. Графік впливу на прибуток змін обсягів реалізації (рисунок 2.4) демонструє що по більшості реалізованої продукції відбулося зменшення прибутків через зміну обсягів реалізації, причиною такого зниження можливо стала цінова політика підприємства, впроваджена на підприємстві.

в) Вплив на прибуток змін собівартості одиниці продукції

Собівартість продукції і прибуток знаходяться в обернено пропорційній залежності: зниження собівартості приводить до відповідного зростання суми прибутку, і навпаки.

Розрахунок впливу на прибуток змін собівартості одиниці продукції представлено у таблиці 2.5

Таблиця 2.6 Вплив на прибуток змін в структурі реалізованої продукції.

| Вид виробів |

Питома вага обсягу реалізації, %. |

Прибуток від реалізації одиниці продукції у попередньому періоді, грн. |

Обсяг реалізації продукції у звітному періоді, од. |

Вплив на прибуток змін в структурі реалізованої продукції, грн. |

| 2004 р. |

2005 р. |

| 1 |

10,99 |

16,59 |

2,7 |

845 |

| 2 |

17,51 |

20,99 |

5,2 |

769 |

| 3 |

16,49 |

20,25 |

4,6 |

845 |

| 4 |

0 |

17,45 |

1 |

0 |

| 5 |

15 |

20,02 |

2,9 |

461 |

| 6 |

14,01 |

4,7 |

0,81 |

523 |

| 7 |

25,99 |

0 |

0 |

799 |

| Усього |

4242 |

-3180,6 |

Таблиця 2.7 Розподіл прибутку „КФ „Ольга”

| Показник |

Сума, грн. |

| 1 |

2 |

| Балансовий прибуток |

18445 |

| Податок на прибуток |

5534 |

| Прибуток, що залишився у розпорядженні підприємства |

12912 |

| Чистий прибуток |

12912 |

| Розподіл чистого прибутку: |

| До резервного фонду |

464,83 |

| До фонду накопичення |

5122,19 |

| До фонду споживання |

764,39 |

| Нерозподілений прибуток |

6560,59 |

| Частка від чистого прибутку, % |

| До резервного фонду |

3,6 |

| До фонду накопичення |

39,67 |

| До фонду споживання |

5,92 |

| Нерозподілений прибуток |

50,81 |

Графічно структуру розподілу прибутку зображено на Рисунку 2.7

Як видно з рисунку 2.7, більш 50% чистого прибутку залишилося нерозподіленою. Частка відрахувань до фонду накопичення складає 39,67% від чистого прибутку, це дозволяє нам зробити висновок про те, що керівництво „КФ „Ольга” планує розширювати діяльність, а саме, збільшувати основні і оборотні фонди, освоювати нові види товарів.

Рисунок 2.7 Структура розподілу прибутку

РОЗДІЛ 3. ПЕРСПЕКТИВИ ТА ШЛЯХИ РОЗВИТКУ САМОФІНАНСУВАННЯ

Перехід нашої країни до ринкової економіки є оздоровлення фінансового стану більшості підприємств багато в чому залежить від рівня й постановки самофінансування, що визначає рух фінансових ресурсів та їх відповідність матеріальним ресурсам, забезпечує реальне використання економічних важелів, органічне поєднання товарно-грошових відносин і механізму менеджменту економікою підприємства.

На даний час на підприємствах малого і середнього бізнесу фінансові плани, як і планування взагалі не складаються. Підприємці вважають що це є зайве, але в умовах перехідного періоду, для виходу з кризи складання планів є не тільки раціональним але і необхідним для нормального функціонування господарюючого суб’єкта.

Як показав аналіз фінансових результатів підприємства КФ „Ольга”, дане підприємство успішно працює на ринку, воно є конкурентним, а також в аналізованому періоді воно поліпшило свої фінансові результати.

Балансовий прибуток в звітному році збільшився на 3581 грн. в порівнянні з попереднім роком, цей приріст склав 24,09%.

Основний дохід підприємство одержує від реалізації друкованої продукції. Тільки після продажу продукції, чистий прибуток приймає форму прибутку. Значить, чим більше підприємство реалізує рентабельної продукції, тим більше отримає прибутків, тим краще його фінансове становище.

Частка прибутку від реалізації у складі балансового прибутку склала 92,76%. Сума прибутку від реалізації продукції в 2008 році в 1,28 раз перевищила суму прибутку у попередньому році.

Економічний розвиток підприємства характеризується покращенням фінансово-економічних результатів. Це покращення зумовлюється дією внутрішньо-виробничих і зовнішньо-економічних чинників. Для встановлення чинників формування фінансових показників нами проведено дослідження на підприємстві „Колективна фірма „Ольга”.

Виявлено, що в умовах ринкової економіки ці фактори взаємозалежні і зумовлюють фінансовий стан підприємства. Визначальним фактором фінансового стану є прибутковість його господарської діяльності.

Найбільш докладніше, ніж прибуток, який характеризує діяльність в абсолютному виразі, остаточні результати господарювання характеризують показники рентабельності, що являють собою відносні показники і дають змогу отримати більш реальну оцінку.

Рентабельність продажів, що показує частку прибутку в сумі виручки від реалізації. В звітному році вона склала 12,5%, що на 1,9% більше даного показника за попередній рік.

Економічний розвиток підприємства характеризується покращенням фінансово-економічних результатів. Це покращення зумовлюється дією внутрішньовиробничих і зовнішньоекономічних чинників.

Фактори, які обмежують використання самофінансування на підприємствах:

1. високий ступінь невизначеності на українському ринку, пов’язаний із глобальними змінами в усіх сферах суспільного життя (їх непередбачуваність ускладнює планування);

2. незначна частка підприємств, які мають фінансові можливості для здійснення серйозних фінансових розробок;

3. відсутність ефективної нормативно—правової бази вітчизняного бізнесу.

На жаль, неможливість застосування самофінансування на підприємствах зумовлюється не лише перерахованими вище факторами, а й звичайним небажанням керівників цих підприємств вдаватися до його методів та прийомів. Відмовляючись від застосування самофінансування, керівники підприємств таким чином відмовляються й від ефективнішого розв’язання таких завдань, які є основними на підприємстві, а саме:

· забезпечення необхідними фінансовими ресурсами виробничої, інвестиційної та фінансової діяльності;

· визначення шляхів ефективного вкладення капіталу, оцінка ступеня раціонального його використання;

· виявлення внутрігосподарських резервів збільшення прибутку за рахунок економного використання грошових засобів;

· встановлення раціональних фінансових відносин із бюджетом, банками та контрагентами;

· виконання інтересів акціонерів та інших інвесторів;

· контроль за фінансовим станом, платоспроможністю та кредитоспроможністю підприємства.

Досвід багатьох розвинутих компаній промислових країн показує, що за сучасного ринку, з його жорсткою конкуренцією, самофінансування фінансово-господарської діяльності є найважливішою умовою їх виживання, економічного зростання та процвітання. Саме воно дає змогу оптимально пов’язати наявні можливості підприємства щодо випуску продукції з попитом і пропозицією, що склалися на ринку.

Як виявляється на практиці, підприємства, на яких застосовуються методи самофінансування, мають змогу ефективніше організувати свою виробничо-господарську та економічну діяльність, адже самофінансування це реальна економія грошей і часу.

Провівши дослідження з питання самофінансування я дійшла до висновку що – самофінансування, як і планування зокрема безумовно потрібні для вітчизняних підприємств. Воно повинно здійснюватися на підприємствах всіх розмірів і всіх форм власності. Підхід до кожного підприємства повинен бути окремим. Зараз підприємства отримали можливість самостійно здійснювати процес самофінансування, але вони замість того щоб перебудувати систему планування для власних потреб, можливостей свого підприємства відмовилися від нього.

Необхідність самофінансування ще гостріше постає в умовах фінансової нестабільності як підприємств так і економіки в цілому. На сучасному етапі українські підприємці (на мою думку професійних менеджерів на Україні дуже мало) ставляться до самофінансування зневажливо.

Невід’ємною частиною оздоровлення національної економіки є програма фінансового оздоровлення, спрямована на створення надійної фінансової бази для прискорення виробничого і соціального розвитку; підвищення активності фінансових стимулів; ідентифікацію виробництва та його збалансованість. Її реалізація багато в чому залежить від рівня й постановки фінансового планування, що визначає рух фінансових ресурсів та їх відповідність матеріальним ресурсам, забезпечує реальне використання економічних важелів, органічне поєднання товарно-грошових відносин і механізму менеджменту економікою підприємства.

СПИСОК ВИКОРИСТАНИХЛІТЕРАТУРНИХ ДЖЕРЕЛ

1. Конституція України від 28.06.1996 № 254к/96-ВР.

2. Закон України «Про оцінку майна, майнових прав та професійну діяльність в Україні» від 12.07.2001.

3. Балабанов И.Т. Основы финансового менеджмента. – М.: Финансы и статистика, 2008.

4. Бланк И.А. Основы финансового менеджмента. – К.: Ника-Центр, Эльга, 2003.

5. Крутик О.Б. Основы финансовой деятельности предприятий. – СПб.,2004.

6. Терещенко О.О. Фінансова діяльність суб’єктів господарювання: Навч.посібник. – К.: КНЕУ, 2002.

7. Фінанси підприємств: Підручник / Кер. авт. пол. і наук. ред. проф. А.М. Поддерьогін. – К.: КНЕУ, 2003.

8. Финансовый менеджмент / Под ред. Г.Б. Поляка. – М.: Финансы, 2007.

9. Холт Роберт. Основы финансового менеджмента. – М.: Дело, 2003

ДОДАТКИ

Додаток А

БАЛАНС „Колективної фірми „Ольга” на 31 грудня 2008 р.

| Актив |

Код рядка |

На початок звітного періоду |

На кінець звітного періоду |

| 1 |

2 |

3 |

4 |

| I. Необоротні активи |

| Нематеріальні активи: |

| залишкова вартість |

010 |

1537 |

2306 |

| первісна вартість |

011 |

1537 |

2306 |

| Накопичена амортизація |

012 |

| Незавершене будівництво |

020 |

15371 |

10760 |

| Основні засоби: |

| залишкова вартість |

030 |

36890 |

44576 |

| первісна вартість |

031 |

39965 |

50724 |

| Знос |

032 |

3074 |

6148 |

| Довгострокові фінансові інвестиції: |

| які обліковуються за методом участі в капіталі інших підприємств |

040 |

| інші фінансові інвестиції |

045 |

7686 |

9223 |

| Довгострокова дебіторська заборгованість |

050 |

| Відстрочені податкові активи |

060 |

615 |

| Інші необоротні активи |

070 |

| Усього за розділом I |

080 |

61484 |

67479 |

| II. Оборотні активи |

| Запаси: |

| виробничі запаси |

100 |

13834 |

10913 |

| тварини на вирощуванні та відгодівлі |

110 |

| незавершене виробництво |

120 |

15371 |

18753 |

| готова продукція |

130 |

18445 |

5687 |

| товари |

140 |

| Векселі одержані |

150 |

| Дебіторська заборгованість за товари, роботи, послуги: |

| чиста реалізаційна вартість |

160 |

3074 |

13065 |

| первісна вартість |

161 |

3074 |

13065 |

| резерв сумнівних боргів |

162 |

| Дебіторська заборгованість за розрахунками: |

| з бюджетом |

170 |

| за виданими авансами |

180 |

| з нарахованих доходів |

190 |

| із внутрішніх розрахунків |

200 |

| Інша поточна дебіторська заборгованість |

210 |

| Поточні фінансові інвестиції |

220 |

3843 |

16140 |

| Грошові кошти та їх еквіваленти: |

| в національній валюті |

230 |

6148 |

1383 |

| в іноземній валюті |

240 |

| Інші оборотні активи |

250 |

| Усього за розділом II |

260 |

60715 |

65942 |

| III. Витрати майбутніх періодів |

270 |

769 |

769 |

| Баланс |

280 |

122968 |

134189 |

| Пасив |

Код рядка |

На початок звітного періоду |

На кінець звітного періоду |

| 1 |

2 |

3 |

4 |

| I. Власний капітал |

| Статутний капітал |

300 |

53799 |

61484 |

| Пайовий капітал |

310 |

| Додатковий вкладений капітал |

320 |

| Інший додатковий капітал |

330 |

| Резервний капітал |

340 |

| Нерозподілений прибуток (непокритий збиток) |

350 |

15371 |

24594 |

| Неоплачений капітал |

360 |

( ) |

( ) |

| Вилучений капітал |

370 |

( ) |

( ) |

| Усього за розділом I |

380 |

69170 |

86078 |

| II. Забезпечення наступних витрат і платежів |

| Забезпечення виплат персоналу |

400 |

769 |

461 |

| Інші забезпечення |

410 |

| Цільове фінансування |

420 |

1537 |

1845 |

| Усього за розділом II |

430 |

2306 |

2306 |

| III. Довгострокові зобов'язання |

| Довгострокові кредити банків |

440 |

14602 |

8454 |

| Інші довгострокові фінансові зобов'язання |

450 |

| Відстрочені податкові зобов'язання |

460 |

| Інші довгострокові зобов'язання |

470 |

6148 |

6148 |

| Усього за розділом III |

480 |

20751 |

14602 |

| IV. Поточні зобов'язання |

| Короткострокові кредити банків |

500 |

10760 |

13834 |

| Поточна заборгованість за довгостроковими зобов'язаннями |

510 |

| Векселі видані |

520 |

| Кредиторська заборгованість за товари, роботи, послуги |

530 |

14602 |

12297 |

| Поточні зобов'язання за розрахунками: |

| з одержаних авансів |

540 |

| з бюджетом |

550 |

1998 |

1998 |

| з позабюджетних платежів |

560 |

| зі страхування |

570 |

| з оплати праці |

580 |

2767 |

2459 |

| з учасниками |

590 |

| із внутрішніх розрахунків |

600 |

| Інші поточні зобов'язання |

610 |

| Усього за розділом IV |

620 |

30127 |

30588 |

| V. Доходи майбутніх періодів |

630 |

615 |

615 |

| Баланс |

640 |

122968 |

134189 |

Додаток Б

ЗВІТ ПРО ФІНАНСОВІ РЕЗУЛЬТАТИ КФ „Ольга” за 2008 р.

І. ФІНАНСОВІ РЕЗУЛЬТАТИ

| Стаття |

Код

рядка

|

За звітний період |

За попередній

період

|

| 1 |

2 |

3 |

4 |

| Доход (виручка) від реалізації продукції (товарів, робіт, послуг) |

010 |

184452 |

169081 |

| Податок на додану вартість |

015 |

30742 |

28175 |

| Акцизний збір |

020 |

| 025 |

| Інші вирахування з доходу |

030 |

| Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг) |

035 |

153710 |

140906 |

| Собівартість реалізованої продукції (товарів, робіт, послуг) |

040 |

130654 |

122968 |

| Валовий: |

| прибуток |

050 |

23057 |

17938 |

| збиток |

055 |

| Інші операційні доходи |

060 |

2306 |

1845 |

| Адміністративні витрати |

070 |

5380 |

4150 |

| Витрати на збут |

080 |

2306 |

1845 |

| Інші операційні витрати |

090 |

| Фінансові результати від операційної діяльності: |

| прибуток |

100 |

17677 |

13788 |

| збиток |

105 |

| Доход від участі в капіталі |

110 |

461 |

615 |

| Інші фінансові доходи |

120 |

307 |

461 |

| Інші доходи |

130 |

| Фінансові витрати |

140 |

| Втрати від участі в капіталі |

150 |

| Інші витрати |

160 |

| Фінансові результати від звичайної діяльності до оподаткування: |

| прибуток |

170 |

18445 |

14864 |

| збиток |

175 |

| Податок на прибуток від звичайної діяльності |

180 |

5534 |

4458 |

| Фінансові результати від звичайної діяльності: |

| прибуток |

190 |

12912 |

10406 |

| збиток |

195 |

| Надзвичайні: |

| доходи |

200 |

| витрати |

205 |

| Податки з надзвичайного прибутку |

210 |

| Чистий: |

| прибуток |

220 |

12912 |

10406 |

| збиток |

225 |

II. ЕЛЕМЕНТИ ОПЕРАЦІЙНИХ ВИТРАТ

| Найменування показника |

Код

рядка

|

За звітний період |

За попередній період |

| 1 |

2 |

3 |

4 |

| Матеріальні затрати |

230 |

69170 |

61945 |

| Витрати на оплату праці |

240 |

45729 |

44960 |

| Відрахування на соціальні заходи |

250 |

17600 |

17292 |

| Амортизація |

260 |

3074 |

2306 |

| Інші операційні витрати |

270 |

2767 |

2459 |

| Разом |

280 |

138339 |

128963 |

|