Содержание

Введение

1. Теоретические аспекты развития рынка государственных ценных бумаг

1.1 Понятие рынка государственных ценных бумаг и его функции

1.2 Этапы становления рынка ценных бумаг в России

2. Современное положение рынка государственных ценных бумаг в РФ

2.1 Российский рынка государственных ценных бумаг в переходный период

2.2 Современное состояние рынка государственных ценных бумаг в РФ

2.3 Рынок государственных ценных бумаг в кризисное время

2.4 Проблемы развития рынка государственных ценных бумаг

3. Перспективы развития рынка государственных ценных бумаг

Заключение

Список использованных источников

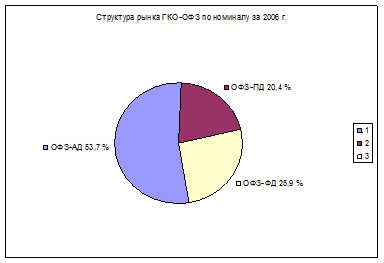

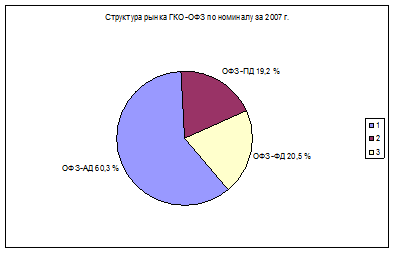

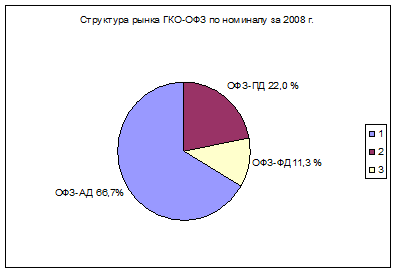

Приложение А Структура рынка ГКО-ОФЗ по номиналу за 2006-2008 гг.

Аннотация

Курсовая работа содержит 36 страниц, 25 источников.

В данной курсовой работе изложены основные положения о рынке государственных ценных бумаг. Рассмотрена сущность и особенности рынка государственных ценных бумаг, выявлены проблемы и перспективы развития рынка государственных ценных бумаг.

При написании работы использовались экономические труды российских авторов, периодическая печать и нормативные документы, учебные пособия и ресурсы сети Интернет.

Введение

Важнейшим источником развития экономики, нового промышленного подъема и преодоления финансового кризиса России должно стать развитие рынка ценных бумаг, истинное предназначение которого заключается не только в покрытии бюджетного дефицита, перераспределении собственности и получении спекулятивной прибыли, но и в стимулировании инвестиций в различные сферы экономики. Таким образом, рынок государственных ценных бумаг - это, с одной стороны, один из индикаторов состояния всей экономики, а с другой - одна из болевых точек, воздействие на которую может замедлить или ускорить процессы рыночных преобразований.

Несмотря на то, что рынок государственных ценных бумаг существует сравнительно давно и отличается детально проработанным правовым регулированием, на практике вопросы, связанные с их обращением, остаются весьма актуальными, особенно для предприятий и организаций - непрофессиональных участников рынка ценных бумаг.

Рынок государственных ценных бумаг – важный компонент финансовых рынков мира. Государственные ценные бумаги считаются наиболее ликвидным и наиболее надежным видом капиталовложений, который привлекает корпорации и население, используются как эталон свободного от риска дохода, как альтернатива другим вложениям капитала.

Реклама

Таким образом, рынки государственных ценных бумаг играют важную роль в финансировании государственного бюджета, в поддержании ликвидности финансовой системы, регулировании экономической активности.

Актуальность избранной темы связана с тем, что в условиях централизованной системы управления, существовавшей в нашей стране, рынок государственных долговых обязательств практически отсутствовал. А в период выхода из финансового кризиса государственные ценные бумаги являются одним из направлений не инфляционного покрытия бюджетного дефицита путем привлечения частных средств, а так же могут быть важным источникам средств для большого количества правительственных проектов. К тому же формирование первичных и вторичных рынков государственных ценных бумаг способствуют росту и повышению гибкости национальной финансовой системы, позволяет частному и государственному сектору лучше реагировать на сигналы рынка.

Целью данной курсовой работы является всесторонняя характеристика рынка государственных ценных бумаг РФ, выявление проблем этого рынка и оценка перспектив его развития.

Для достижения цели необходимо выполнить следующие задачи:

- рассмотреть теоретические аспекты рынка государственных ценных бумаг в РФ;

- проанализировать состояние рынка государственных ценных бумаг в РФ на современном этапе;

- выявить пути решения проблем рынка государственных ценных бумаг РФ и рассмотреть перспективы его дальнейшего развития;

Для его рассмотрения этих вопросов используются различные источники:

периодические издания, учебные пособия и ресурсы сети Интернет.

1. Теоретические аспекты развития рынка государственных ценных бумаг

1.1

Понятие рынка государственных ценных бумаг и его функции

Рынок государственных ценных бумаг – особая форма торговли финансовыми ресурсами, которая опосредствуется выпуском и обращение государственных ценных бумаг. Это важнейший элемент фондового рынка любой страны.

Рынки ценных бумаг подразделяются на первичный и вторичный, биржевой и внебиржевой.

Первичный рынок ценных бумаг - это рынок, который обслуживает выпуск (эмиссию) и первичное размещение ценных бумаг. Вторичный рынок является рынком, где производится купля-продажа ранее выпущенных ценных бумаг, характеризуется операциями перепродажи ценных бумаг.

Реклама

Государство, как правило, выпускает ценные бумаги с целью привлечения средств для:

- финансирования текущего бюджетного дефицита;

- погашения ранее размещенных займов;

- обеспечения кассового исполнения государственного бюджета;

- сглаживания неравномерности поступления налоговых платежей;

- обеспечения коммерческих банков ликвидными резервными активами;

- финансирования целевых программ, осуществляемых местными органами власти;

- поддержки социально значимых учреждений и организаций.

Как уже раньше было сказано одним из направлений покрытия бюджетного дефицита является привлечение частных средств путем продажи государственных ценных бумаг. Однако следует заметить что выпуск государственных ценных бумаг является наиболее экономически целесообразным методом финансирования бюджетного дефицита по сравнению с практикой заимствования средств в центральном банке и привлечением доходов от эмиссии денег. Действительно, использование кредитных ресурсов центрального банка сужает его возможности регулирования ссудного рынка и поэтому практически во всех странах с рыночной экономикой установлены ограничения на доступ правительства к этим ресурсам. Покрытие дефицита бюджета через эмиссию денег приводит к поступлению в оборот необеспеченных реальными активами платежных средств и связано с инфляцией, расстройством денежного обращения /1/.

Следует отметить, что необходимость выпуска долговых инструментов может появиться в связи с потребностью погашения ранее выпущенных правительством займов даже без дефицитности бюджета текущего года. Кроме того, независимо от наличия указанных причин, в рамках одного бюджетного года нередко возникают относительно короткие разрывы между государственными доходами и расходами. Они обычно связаны с тем, что пик поступлений платежей в бюджет приходится на определенные даты, установленные для их уплаты и подачи налоговых деклараций, в то время как бюджетные расходы имеют более равномерное распределение по времени.

Выпуск некоторых видов государственных ценных бумаг может способствовать сглаживанию неравномерности налоговых поступлений, устраняя тем самым причину кассовой несбалансированности бюджета. Например, Казначейство (министерство финансов) Великобритании выпускает именные налогово-депозитные сертификаты, которые могут по желанию их держателей либо в любое время быть возвращены обратно, либо использованы при уплате налогов. В последнем случае по сертификатам выплачиваются повышенные проценты, благодаря чему стимулируется интерес плательщиков к заблаговременному внесению сумм налоговых платежей и снижается вероятность кассовых разрывов между доходами и расходами бюджета.

Финансирование государственного долга посредством выпуска государственных ценных бумаг сопряжено с меньшими издержками, чем привлечение средств с помощью банковских кредитов. Это связано с тем, что правительственные долевые обязательства отличают высокой ликвидностью и инвесторы испытывают гораздо меньше затруднений при их реализации на вторичном рынке, чем при перепродаже ссуд, предоставленных взаймы государству. Поэтому государственные ценные бумаги в странах с рыночной экономикой, как правило, являются одним из основных источников финансирования внутреннего долга /2/.

В странах с развитой экономикой рынок государственных ценных бумаг выполняет следующие функции:

- во-первых, с его помощью осуществляется централизованное заимствование государством временно свободных денежных средств у коммерческих банков, инвестиционных и финансовых компаний, различных предприятий и населения. Полученные таким образом денежные ресурсы традиционно используются для не инфляционного финансирования дефицита государственного бюджета. То есть, средства, полученные от реализации государственных ценных бумаг, позволяют без инфляционно покрыть дефицит государственного бюджета;

- во-вторых, различные государственные ценные бумаги активно используются при проведении центральными банками денежно-кредитной политики. На практике это означает регулирование с помощью государственных обязательств размеров денежной массы, находящейся в обращении;

- в-третьих, государственные ценные бумаги, будучи надежными и ликвидными активами, применяются для поддержания ликвидности балансов финансово-кредитных учреждений;

- в-четвертых, ценные бумаги могут выпускаться для финансирования программ, осуществляемых органами власти на местах, а также для привлечения средств во внебюджетные фонды;

Государство вправе выпускать не только свои собственные ценные бумаги, но и давать гарантии по долевым обязательствам, эмитируемым различными учреждениями и организациями, которые по его мнению заслуживают правительственной поддержки. Такие долевые обязательства приобретают статус государственных ценных бумаг.

Участники рынка государственных ценных бумаг.К середине XIX века рынок ценных бумаг уже получил значительное развитие. Определился и круг его участников. Первоначально ими были физические лица, выступающие в качестве трейдер-индивидуалов и владельцев банкирских домов. Затем к операциям с ценными бумагами приступили и юридические лица. Участники рынка ценных бумаг это физические или юридические лица, которые продают или покупают ценные бумаги или обслуживают их оборот и расчеты по ним; это те, кто вступает между собой в определенные отношения по поводу обращения ценных бумаг. Ранее, когда рынок ценных бумаг в России зарождался, ученые выделяли следующие группы участников рынка.

На современном этапе в данной схеме произошли значительные изменения: фондовые посредники и организации обслуживающие рынок, объединились в группу профессиональных участников рынка ценных бумаг. На сегодняшний день в научной литературе выделяют следующих участников рынка ценных бумаг: 1) Эмитенты. Эмитент - юридическое лицо или органы исполнительной власти либо органы местного самоуправления, несущие от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими.

2) Инвесторы - это лица, которым ценные бумаги принадлежат на праве собственности или ином вещном праве.

В настоящий момент на рынке ГЦБ проводят операции за свой счет или за счет клиентов более 280 организаций — дилеров. В целях повышения информационной прозрачности рынка государственных ценных бумаг по согласованию с Банком России ММВБ как торговая система на рынке государственных ценных бумаг начиная с июня 2001 г. ежемесячно публикует на своем официальном интернет-представительствесписок дилеров — наиболее активных участников рынка государственных ценных бумаг. Включение дилеров в рейтинг производится при условии предоставления ими в ЗАО ММВБ письменного согласия на публикацию в списке ведущих операторов.

Таким образом, именно государственные ценные бумаги могут стать основой для формирования развитого отечественного фондового рынка в случае их размещения на условиях, что определяются рыночной конъюнктурой.

Общая хозяйственная и политическая нестабильность обязательно будет причиной значительного колебания курса государственных ценных бумаг. Это сделает их одним из наиболее востребованных товаров на фондовой биржи /3/.

1.2 Этапы становления рынка ценных бумаг в России

Можно выделить следующие этапы становления рынка ценных бумаг: Первый этап - рынок ценных бумаг в экономике дореволюционной России; второй этап – рынок ценных бумаг в планово-распределительной экономике; третий этап – рынок ценных бумаг в постсоветской экономике.

На первом этапе исследования Россия была преимущественно аграрной страной, где преобладали в основном натуральные отношения. В этот период предпринимательская деятельность была почти не развита, и капитал, не находя себе применения, скапливался в банках. По сути, правительством производились принудительные изъятия вкладов населения. В данной ситуации государство решало сразу две задачи: сохраняло денежные средства населения и приобретало долгосрочные ресурсы в своё пользование. В связи с этим вклады становились одним из главных источников государственного кредита. Такие заимствования казначейства из сберегательных касс на покрытие дефицита бюджета носили системный характер. Возрастание суммы заимствования было обусловлено военными расходами и началом строительства первых железных дорого. В этот период денежная масса выросла почти вдвое, в связи с этим поступления в казенные банки превысили выдачи ссуд.

В результате указанных причин появилась новая форма государственного кредита, которая заключалась в том, что государственные власти прибегали к постоянным заимствованиям кредитных ресурсов из казенных банков и сберегательных касс.

Все эти изменения привели к тому, что произошел постепенный отход государства от финансового безвозмездного изъятия средств к возвратному. Первый выпуск выигрышных займов был не совсем удачным, так как население в силу своей инертности не приняло сразу этого новшества, на это так же повлияла отрицательная репутация прежних государственных займов, которые по своей сути и на деле становились безвозвратными. Последующие займы стали пользоваться у населения большей популярностью /4/.

Распространение облигаций производилось банками, которые покупали их у правительства, а затем продавали населению через сберкассы. Сберегательные кассы на данном этапе играли не только сохранную роль. Но рассматривались в качестве одного из элементов регулирования денежной массы в обращении. Долговые обязательства государства продавались на бирже. По мере расширения деятельности сберегательных касс рос фонд приобретаемых ими обязательств государства. Ими приобретались ценные бумаги, пользующиеся наибольшем спросом такие как: железнодорожные облигации, закладные листы, цена которых на бирже была намного ниже, чем на государственную ренту. Кассы, приобретая ценные бумаги, сохраняли высокие ценны на ценные долгосрочные государственные облигации. Без непосредственного участия сберегательных касс, правительство не смогло бы реализовать такое большое количество займов. На рынок государственных ценных бумаг вышли коммерческие банки. Сберегательные кассы проводили операции по покупке, продаже, хранению долговых обязательств, по поручению вкладчиков привлекая, таким образом, дополнительные средства в казну, при этом не имели возможности осуществлять обратной покупки ценных бумаг от населения. В случае нужды вкладчики обращались в другие кредитные учреждения, для того чтобы продать ценные бумаги или получить ссуду под них. Лишь после 1860 года банкам было разрешено проводить выдачу ссуд под ценные бумаги и осуществлять их переоценку. На тот период доля частных обязательств учитываемых в банках, хотя и возросла, но все равно большую часть составляли ценные государственные бумаги. Это объяснялось тем, что вложения в акции частных предприятий, которые обещали очень хорошие проценты, были не так надежны, как государственные облигации. В дальнейшем это подтвердилось разорением большинства обществ. Поэтому население сохраняло приверженность государственным ценным бумагам.

Создание акционерных обществ было связано со строительством железных дорог. Строительство железных дорог было предоставлено акционерным компаниям. Правительство же стало выступать гарантом частных акционерных компаний.

Кроме осуществления внешних заимствований, российское правительство использовало новые виды долговых обязательств, обращающихся на внутреннем рынке и относящихся к долгосрочным рыночным инструментам. Это были рентные займы.

Применение рентных заимствований было связано с укреплением доверия граждан к государству как главному плательщику процентов. В рентных займах оптимально соблюдено равновесие интересов заемщика – государства и кредиторов – владельцев свободного капитала. В отличии от срочных облигационных займов, которые необходимо было погасить в определенные сроки, владельцам рентных обязательств ежегодно выплачивались лишь проценты. Возврата основной суммы долга как таковой не производилось. Это давало государству возможность использовать высвободившиеся средства на другие нужды. Держатель ренты имел возможность продать долговые обязательства на бирже с целью возврата своего капитала. Кроме того, впервые было осуществлено раздельное обращение ценной основной бумаги и купонов. Пользуясь положительной тенденцией развития экономики страны, правительство стало проводить конверсию обременительных долгов, заменяя краткосрочные обязательства на долгосрочные /5/.

Так же данный этап характеризуется кризисами, которые в основном были связаны с военными действиями. Бюджет опять стал дефицитным. В этот период долгосрочные ценные бумаги не были востребованы, так как экономическая ситуация оставалась нестабильной, поэтому государство использовало краткосрочные долговые обязательства, выпуск которых осуществлялся каждый год. Правительство прибегало к эмиссии, но уже посредством Госбанка. Госбанк покупал государственные облигации и под их обеспечение выпускал кредитные билеты. Широко применялись займы как внутренние, так и внешние.

В период 1904-1908 годах наибольшая часть выпущенных ценных бумаг приходилось на займы государства. Это объясняется огромными расходами, связанными с Русско-японской войной.

В результате проведенного анализа было выявлено, что российское правительство в период построения капитализма постепенно перешло от финансовых, безвозмездных методов изъятия: эмиссии денежных знаков, изъятия вкладов из казенных банков – к кредитным: посредством выпуска процентных ценных бумаг.

Характеристикой Финансово-кредитной основы государственного кредита являлись не только инструменты, которые давали возможность государству привлекать свободные денежные средства, но и субъекты этих отношений. Такими участниками были сберегательные кассы, казенные и коммерческие банки, которые содержали часть своих ресурсов в долговых обязательствах государства. На биржах проводились торги ценных бумаг. Все эти институты способствовали расширению границ обращения облигаций государственного займа и отвечали интересам правительства /6/.

Советский период с точки зрения развития государственных ценны бумаг был разбит на следующие этапы: 1917-1929гг. – переход от капитализма к социализму; 1930 – 1940гг. – период построения планово-распределительной экономики; 1941 – 1945гг. – военный период; 1946 – 1989гг. – период восстановления народного хозяйства и построения социально-ориентированной экономики. Каждый этап имел свои специфические особенности, которые обусловлены объективными обстоятельствами, вызывающими изменения форм привлечения дополнительных средств государством. Обуславливающими его политику, цели и задачи.

С 1917 года начался новый этап в развитии советского государства, а значит привлечения свободных денежных средств. Трансформация общественного строя изменила задачи, стоящие перед вновь образованным государством и определила новые пути их решения. К ним относились: национализация земли, банков, промышленности, торговли и др. Для того чтобы покончить со старой государственной системой. Советское правительство приняло декрет от 21 января 1918 года «Об аннулировании государственных займов Царской России», в соответствии с которым по всем государственным займам прекращались выплаты с 1 декабря 1917 года.

Это решение лишило возможности получения внешних займов советской республикой на длительный срок, но и внутренние ресурсы стали ей недоступны. Разрушив созданную Российской Империей структуру сберкасс, новая власть лишилась в будущем источника финансовых средств

В период становления советское правительство не имело возможности использовать кредитные методы привлечения денежных средств посредством выпуска государственных обязательств, так как для этого необходимо наличие свободных капиталов у населения и предприятий. Население свои деньги потеряло вместе с разрушением системы сберкасс.

Только с начала 20-х годов, при проведении новой экономической политики, положение стало меняться к лучшему, и у власти появилась возможность использовать различные виды займов, отличающихся сроком, местом и способом размещения. Усилилась система сборов налогов, стали выпускаться облигации государственного займа. Государственные займы становились мощным инструментом в руках правительства, способствовали оздоровлению нашей финансовой и денежной системы, играли важную роль в накоплении денежных средств на цели хозяйственного и культурного строительства /7/.

Первые займы хлебный и сахарный, выпущенные новой властью, погашались товарами. Облигации использовались в качестве средства обращения весь срок до их погашения. Облигации, по своей сути, еще не являлись кредитным инструментом, правительство с их помощью покрывало свои нужды в денежных знаках, обеспечивая товарообмен. Последующие займы осуществлялись уже в денежной форме. В 1922 году был выпущен выигрышный займ под 6% годовых, на сумму 100 млн. рублей «золотом» на срок 10 лет. Для решения текущих задач выпускались займы и на более короткий срок. Хотя займы по своей сути являются дополнительным кредитным источником при чрезвычайных обстоятельствах. В данный же период он превратился в финансовый инструмент, пополняющий средства бюджета.

Кроме того, сберкассы выпускали специальные сертификаты, которые имели государственную гарантию. Эти бумаги были долгосрочного характера.

Кроме того в этот период Советский Союз привлекал и внешние займы, которые направлялись на создание тяжелой промышленности, использовались для покупки оборудования, потребительских товаров.

Государство, размещая займы, самостоятельно определяло сроки их погашения, которые зависели от сложившихся условий. Займы в основном размещались путем подписки с рассрочкой платежа за приобретенные облигации из заработной платы. Этот вид займов стал господствующей формой привлечения свободных денежных средств на длительный период.

Кроме размещения новых облигаций государство осуществляло и конверсию ранее выпущенных займов. Так как займы в основном носили характер принудительности, то и конверсия проводилась в принудительном порядке.

Вторая мировая война положила начало новому периоду становления финансово-кредитных отношений государства. В это время было принято решение о замораживании вкладов населения, прекращена покупка у населения государственных ценных бумаг. Займы размещались по подписке среди всех слоев населения.

Таким образом, на основании анализа периода распределительной экономики выделяются следующие характерные признаки:

во-первых, это наличие нескольких этапов экономического развития и экономики и финансово-кредитных отношений государства;

во-вторых, произошел полный отказ от рыночных методов распространения государственных займов и переход к плановому распределению;

в-третьих, государство при размещении обязательств исходило из собственных интересов;

в-четвертых, займы стали носить принудительный характер, снизилась их ликвидность, распространение займов было поставлено под жесткий административный контроль.

Данному этапу характерна реструктуризация экономики и переход нашей страны на новый метод ведения хозяйства, произошел отказ от принципов планового распределения ресурсов и переход к рыночным методам их приобретения.

С началом перехода к новой форме общественных отношений государственные заимствования использовались в основном с целью – финансирования дефицита бюджета. Значит, в условиях профицита бюджета необходимость в государственном кредите должна отпасть сама собой. Между тем доказано, что с развитием современного общества, достижением сбалансированности бюджета правительство не отказывается от возможности мобилизовать дополнительные денежные фонды, которые оно использует для финансирования программ хозяйственного и социально-культурного строительства, погашения старых долгов, не дожидаясь обычных бюджетных поступлений. Поэтому развитие рынка государственных ценных бумаг связано с появлением новых видов деятельности государства в сложившихся условиях и не может определяться только состоянием бюджета.

В размещении российской части Государственного внутреннего долга 1990 года приняли участие несколько брокерских фирм, которые реализовали долговые обязательства на 300 с лишним миллионов.

После образования СНГ Россия приняла на себя союзные долги, а Центральный банк России начал работу по размещению облигации в счет сложившегося ранее внутреннего долга /8/.

2. Современное положение рынка государственных ценных бумаг в РФ

2.1 Российский рынка государственных ценных бумаг в переходный период

Государственные ценные бумаги являются неотъемлемой частью финансовой системы любого государства, развивающегося на принципах рыночной экономики, имеющей свою институциональную и организационно-правовую структуру. В Российской Федерации данная структура начала формироваться в начале 1990-х годов параллельно с осуществлением глубокого реформирования всей экономической системы государства.

Дальнейшая история развития рынка государственных ценных бумаг в Российской Федерации представляет собой сочетание успехов и ошибок в построении системы привлечения финансовых средств для государственных нужд путем выпуска различных видов государственных обязательств. Однако данный рынок стал одной из основных составных частей российской финансовой системы и ни у кого не вызывает сомнений необходимость его существования.

Различные точки зрения существуют лишь по поводу вопросов, касающихся тактических моментов развития рынка государственных ценных бумаг и его инструментов, но это вполне оправдано, так как государственные ценные бумаги и механизмы функционирования их рынка являются постоянно развивающейся системой, изучением и совершенствованием которой занимаются как ученые-исследователи, так и практики, работающие в институциональных структурах финансового рынка /9/.

Выпуск в России ГКО-ОФЗ принял постоянный характер, один выпуск следовал за другим. При этом нарушались следующие условия размещения: приток новых средств на рынок должен был превышать размеры погашения, чтобы разница могла использоваться в интересах государства; средства от погашения должны были частично вкладываться в новые выпуски, а не выводиться с рынка. Каждый последующий выпуск этих обязательств приходилось воспроизводить на условиях более высокого процента. Сложилась ситуация, при которой новые эмиссии ценных бумаг не только не давали денег в бюджет, но сами поглощали бюджетные доходы.

Таблица 1 – Основные показатели рынка ГКО-ОФЗ, в трлн. руб. до 1998 г., в млрд. руб. с 1998 г.

| 1993 |

1994 |

1995 |

1996 |

1997 |

1998 |

| Объем размещения |

0,2 |

17,5 |

159,5 |

430,5 |

502,0 |

258,6 |

| Объем государственного долга по ГКО-ФЗО (на конец года) |

0,2 |

10,6 |

76,6 |

237,1 |

384,9 |

385,8 |

| Объем выручки полученной в результате размещения |

0,2 |

12,9 |

122,3 |

322,9 |

436,3 |

193,7 |

| Привлечение средств в бюджет |

0,2 |

5,7 |

26,8 |

35,2 |

32,7 |

-50,4 |

Это говорит о том, что государство решало задачи по мере их поступления и не делало долгосрочных вложений капитала в производство, которое являлось единственным источником получения добавленной стоимости. Сам механизм привлечения ресурсов посредствам размещения долговых обязательств превратился в инфляционный. Это объяснялось тем, что эти обязательства были краткосрочными: от 3-х до 6-ти месяцев. Очень быстро наступал срок погашения ранее выпущенных обязательств и выплаты процентов по ним, а изменения, происходящие в обществе, не так быстротечны, экономика все так же стагнирующая, налоговых поступлений бюджета на погашение долгов не хватало.

Таблица 2 – Расходы на обслуживание госдолга, в % к сумме долга

| 1992 |

1993 |

1994 |

1995 |

1996 |

| 3,8 |

4,0 |

9,0 |

23,2 |

43,7 |

Увеличение расходов бюджета на обслуживание государственного долга, потребность в постоянном возобновлении выпуска долговых обязательств – все это больше походило на прямое изъятие средств. Государство превратило займы в постоянный доходный инструмент финансирования расходов бюджета, лишив его кредитной основы /10/.

Правительство выстроило долговую пирамиду, в своей основе не имевшую точки опоры, роль которой должна была играть экономика. Но она в этот период сама находилась в кризисном состоянии. Это подтвердилось наличием большого объема краткосрочных заимствований.

Таблица 3 – Динамика роста краткосрочного долга (%)

| 1993 |

1994 |

1995 |

1996 |

| 1,8 |

44.1 |

80,1 |

89,9 |

Обычно высокий удельный вес краткосрочных обязательств характерен для слабой экономики, когда государство не способно отвечать за взятые на себя обязательства. Государство кроме прямых займов предоставляло и гарантии, а это скорее говорило о недостатке средств у предприятий, которые посредством государственной гарантии могли привлечь необходимые ресурсы на рынке капитала.

Таблица 4 – Гарантии и поручительства в системе государственного долга (%)

| 1993 |

1994 |

1996 |

| План |

Факт |

План |

Факт |

План |

Факт |

| 1,4 |

2,1 |

1,9 |

2,4 |

1,5 |

4,7 |

Кроме внутренних заимствований, которые в основной своей массе истощены инфляцией, в 1996 году на рынок были привлечены иностранные инвестиции. Свои вложения зарубежные кредиторы осуществляли и в прямой, и в портфельной форме. Прямые инвестиции к 1997 году возросли до 6240 млн. долл.

Таблица 5 – Прямые инвестиции в экономику России (млн. долл.)

| 1994 |

1995 |

1996 |

1997 |

1998 |

| 549 |

2200 |

2440 |

6240 |

3361 |

В связи с этим в конце 1996 года и начале 1997 года наблюдался некоторый рост производства. Цены акций российских предприятий возросли к 1997 году в з,5 раза. При этом доходность ГКО-ФЗО упала с 130-140 % в 1996 году до 9-10 % в июне – октябре 1997 года.

Благодаря этому произошло перемещение части капитала в производственную сферу, потому что она обеспечивает высокие доходы. Большая доля иностранных вложений носила непроизводственный характер, да и портфельные инвестиции доминировали над прямыми. Все это было характерно российского рынка государственных ценных бумаг, хотя ему были свойственны и неопределенность, и высокие риски.

В период до 1998 года основой кредитных операций правительства были заемные операции, на начальном этапе это прямое кредитование ЦБ, а в дальнейшем – выпуск краткосрочных долговых обязательств, таких как ГКО, ОФЗ. Данные виды ценных бумаг были наиболее востребованы, так как обеспечивали их владельцам высокую доходность. Но для правительства подобные меры обернулись ростом долгов, для погашения которых выпускались новые партии долговых обязательств. Долгосрочные ресурсы в данной ситуации были бы более выгодны для правительства, но в период экономической нестабильности никто не согласился бы предоставлять свои капиталы на длительный срок. Поэтому государство, прибегая к размещению краткосрочных облигаций, попало в порочный круг, выбраться из которого возможно лишь только при стабильно работающей экономике. Однако политика правительства, направленная на достижение финансовой стабилизации, но без коренной перестройки производственной сферы не дала положительных результатов, ни в плане производства, ни в финансовой сфере.

Подорвав с помощью либерализации цен, приватизации, инфляции реальный сектор, государство лишилось основного источника поступления средств в бюджет, поэтому стало осуществлять выпуск государственных ценных бумаг, основу которых составляли ГКО. Они размещались на фондовых рынках, все больше вытесняя корпоративные ценные бумаги и все более оставляя производство без денег /11/.

Основными посредниками данного периода в размещении ценных бумаг государства были банки, и без их помощи государство просто не смогло бы решить свои задачи. Банки, в том числе и эмиссионные, согласно принятой мировой практике должны были осуществлять посредничество в размещении государственных ценных бумаг, но в случае с Россией они превратились в покупателей ценных бумаг на первичном рынке.

Доля ЦБ РФ в общей стоимости портфеля ГКО-ФЗО в 1997 году составила около 40 %, выкупленных банковским сектором или немногим более 10 % всей стоимости выпущенных ГКО-ФЗО. Покупка эмиссионным банком государственных облигаций на первичном рынке не что иное, как финансирование правительственных расходов за счет будущих поступлений бюджета.

Таблица 6 – Структура держателей государственных ценных бумаг (%)

| 1995 |

1996 |

1997 |

1998 |

| Центральный банк |

36,5 |

36,6 |

13,4 |

26,5 |

| Сберегательный банк |

14,7 |

30,7 |

65,3 |

42,5 |

| Коммерческий банк |

47,8 |

32,7 |

4,7 |

3,0 |

| Физические лица |

1 |

- |

- |

- |

| Внешние инвесторы |

- |

- |

16 |

28 |

Государственные ценные бумаги по своей сути считаются во всем мире самыми надежными и безрисковыми ввиду того, что они обеспеченны всеми активами государства. Высокая степень определенности, присущая этим обязательствам, объясняется стабильностью и последовательностью проводимой государством политики.

Исходя из вышеприведенного, можно сказать, что в данный период государство использовало как прямые кредиты, так и долговые обязательства для привлечения необходимых денежных средств. Но в связи с кризисной ситуацией в экономике России заимствования правительства носили краткосрочный характер, что в дальнейшем привело к росту долга. Кроме того институты, которые должны были размещать государственные ценные бумаги, превратились в их покупателей. Долговые обязательства надолго осаживались в портфелях ЦБ, коммерческих банков и Сбербанка, превращаясь в денежные фонды государства /12/.

2.2 Современное состояние рынка государственных ценных бумаг в РФ

С начала 2000-х годов в России сложились чрезвычайно благоприятные внутренние и внешние экономические условия, связанные главным образом с резким ростом мировых цен на углеводородное сырье и другие традиционные товары российского экспорта. В числе этих условий — возобновление и ускорение экономического роста, значительное снижение темпов инфляции, масштабное расширение внешнеэкономического товарооборота, беспрецедентное увеличение размеров избыточного сальдо торгового баланса и счета текущих операций платежного баланса, соответственно резкое наращивание объема поступающей в страну экспортной валютной выручки, укрепление национальной валюты, повышение доверия со стороны бизнеса и населения к государственным органам.

Улучшение макроэкономической ситуации позволило существенно укрепить государственные финансы, обеспечить значительное превышение государственных доходов над расходами.

При таких обстоятельствах взаимодействие между состоянием государственного бюджета и динамикой государственного долга изменилось кардинальным образом: если в 90-х годах бюджетный дефицит покрывался за счёт привлечения внутренних ресурсов и иностранных кредитов, то теперь, напротив, профицит бюджета стал основным источником погашения задолженности по привлеченным ранее кредитам. Однако власти заботились и о том (что закономерно), чтобы наличие устойчивого профицита государственного бюджета не привело к полному прекращению эмиссии рублевых долговых обязательств, к ликвидации рынка внутреннего государственного долга

На сегодняшний день на рынке государственных ценных бумаг на ММВБ обращается более 80 различных выпусков ценных бумаг. К обращению на рынке допущены государственные краткосрочные облигации (ГКО), различные виды государственных облигаций федерального займа, такие как облигации федерального займа с переменным купонным доходом (ОФЗ-ПК), облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД), облигации федерального займа с фиксированным купонным доходом (ОФЗ-ФД) и облигации федерального займа с амортизацией долга (ОФЗ-АД). Кроме того, в соответствии с «Правилами обращения на ММВБ ценных бумаг, сделки с которыми заключаются в Торговой системе на рынке государственных ценных бумаг с расчетами по сделкам в валюте РФ в Секторе для расчетов по государственным федеральный ценным бумагам на Организованном рынке ценных бумаг», на рынке обращаются облигации Банка России (ОБР), а также несколько выпусков еврооблигаций Российской Федерации, субфедеральные облигации г. Москвы и Московской области, облигации Республики Башкортостан, облигации Самарской области, Ханты-Мансийского и Ямало-Ненецкого автономных округов. Допущены к обращению на рынке также бумаги таких корпоративных эмитентов, как ОАО «РЖД», ОАО «Газпром», ОАО «ЛУКОЙЛ», Банк Внешней торговли (ОАО), ЕБРР, ЗАО «Банк Русский Стандарт», АБ «Газпромбанк» (ЗАО), ОАО «МегаФон», ОАО «Агентство по ипотечному жилищному кредитованию» и др.

Анализируя динамику поведения рынка ГКО-ОФЗ по номиналу за 2006-2008 гг. (Приложение А, рис.1, рис. 2, рис 3) можно сделать следующие выводы:

- Облигаций федерального займа с амортизацией долга (ОФЗ-АД) имеют положительную динамику, происходит их повышение с 53,7 % в 2006 г. до 60,3 % в 2007 г., а в 2008 г. составили 66,7 % от общей структуры рынка ГКО-ОФЗ.

- Облигации федерального займа с постоянным купонным доходом (ОФЗ-ПД) имеют неоднородную динамику, так в 2006 г. они составили 20,4 %, в 2007 г. наблюдается спад до 19,2 %, а в 2008 г. опять наблюдается рост до 22,0 % от общей структуры рынка ГКО-ОФЗ.

- По облигациям федерального займа с фиксированным купонным доходом (ОФЗ-ФД) наблюдается отрицательная динамика с постоянным упадком. Так в 2006 г. они составили 25,9 %, в 2007 г. упали до 20,5 % и в 2008 г. опустились до отметки 11,3 % от общей структуры рынка ГКО-ОФЗ. /10/

Рост объемов рынка ГЦБ стал в основном результатом эмиссии облигаций федерального займа с погашением в 2007—2008 гг. В контексте установки на долгосрочные заимствования Минфин произвел в мае и сентябре 2008 г. эмиссию двух выпусков нового финансового инструмента — облигаций федерального займа с амортизацией долга (ОФЗ-АД) со сроком обращения 4 и 6 лет. Особенностью этого инструмента является погашение основной суммы долга не единовременной выплатой, а частями — в течение двух последних лет обращения на рынке, что значительно уменьшает нагрузку на бюджет. Купонная ставка по этим облигациям является фиксированной для каждого купона; купонный доход начисляется на непогашенную часть номинальной стоимости.

Стремясь обеспечить гарантированное выполнение долговых обязательств и равномерное распределение платежей по долгу, Минфин России значительно увеличивает сроки своих рыночных заимствований. В результате этого на 1 января 2008 г. из общей суммы, выраженного в ценных бумагах государственного внутреннего долга (756.8 млрд. руб.) на обязательства со сроком погашения свыше пяти лет приходилось 60.2%, от года до пяти лет — 30.3%, а с погашением в течение одного года - только 9.5% .В связи с созданием накопительной пенсионной системы был образован еще один финансовый инструмент — государственные сберегательные облигации (ГСО). Это не обращающиеся на вторичном рынке ценные бумаги с длительным сроком погашения. Купонный доход по ним является постоянным и приблизительно соответствует прогнозному уровню инфляции /13/.

ГСО предназначены для обладающих длинными деньгами, так называемых пассивных институциональных инвесторов — Пенсионного фонда России, негосударственных пенсионных фондов, управляющих компаний, распоряжающихся пенсионными накоплениями граждан, а также инвестиционных фондов и страховых компаний. Предполагается, что рынок ГСО позволит снизить долю пассивных инвесторов на рынке ГКО-ОФЗ, чрезмерное увеличение которой было бы чревато утратой ликвидности этого рынка.

Особенно значительно возрастает в последние годы совокупный оборот рынка ГЦБ (суммарный объем всех сделок за год, включая денежный рынок). Как показано в табл. 2, по прогнозам в 2010 г. он увеличится по сравнению с соответствующим показателем 2006 г. в 22.3 раза. Это будет вызвано по большей части резким ростом осуществления сделок РЕПО — продажи государственных долговых бумаг с обязательством обратного их выкупа. В 2010 г. объем всех сделок такого рода возрастет более чем в 150 раз по сравнению с 2006 г. и почте в 2 раза против прогноза уровня в 2009 г. В совокупности на сделки РЕПО пришлось около 75% объема торгов. Динамичное увеличение масштабов операций РЕПО значительно раздвигает границы рыночного обращения ГЦБ, способствует развитию рынка госбумаг, расширяет возможности Центрального банка в управлении рублевой ликвидностью /14/.

Таблица - 7 Объем торгов на рынке ГЦБ и денежном рынке ММВБ в 2006-2008 гг. (с прогнозом на 2009-2010 гг.)

| Вид операции |

2006 |

2007 |

2008 |

2009 |

2010 |

Изменен.

в 2010 к 2006

|

млрд.

долл.

|

% |

млрд.

долл.

|

% |

млрд.

долл.

|

% |

млрд.

долл.

|

% |

млрд.

долл.

|

% |

| Аукционы |

2,52 |

31,1 |

3,61 |

10,0 |

6,1 |

13,0 |

14,5 |

13,4 |

7,7 |

4,2 |

3,1 |

| ГКО-ОФЗ |

2,52 |

31,1 |

3,61 |

10,0 |

4,9 |

10,5 |

6,4 |

5,9 |

7,7 |

4,2 |

3,1 |

| ОБР |

1,0 |

2,1 |

8,1 |

7,5 |

0 |

0 |

| Вторичные торги |

4,70 |

57,9 |

8,74 |

24,2 |

14,3 |

30,5 |

18,8 |

17,4 |

21,1 |

11,7 |

4,5 |

| Биржевое модифицир. РЕПО |

0,07 |

0,9 |

12,89 |

35,8 |

5,1 |

10,8 |

4,5 |

4,2 |

12,6 |

7,0 |

180 |

| РЕПО |

0,82 |

10,1 |

10,83 |

30,0 |

21,4 |

45,7 |

63,2 |

58,5 |

122,3 |

67,7 |

149,1 |

| Депозиты Банка России |

7,0 |

6,5 |

17,1 |

9,4 |

| Всего |

8,11 |

100 |

36,07 |

100 |

46,8 |

100 |

108,0 |

100 |

180,7 |

100 |

22,3 |

Оборот собственно рынка ГКО-ОФЗ (вторичные торги, без учета размещении на аукционах, сделок РЕПО и депозитных операций Банка России) составит в 2010 г. 570.9 млрд. руб. (21.1 млрд. долл.). Это превысит уровень предыдущего года на 7.0% (в долларовом выражении - на 12.2%).

Основными инвесторами на рынке ГЦБ являются крупные коммерческие банки с государственным участием (Сбербанк, Внешэкономбанк, Внешторгбанк), Пенсионный фонд и дочерние предприятия иностранных банков и компаний.

Таблица 8 - Внешний долг Российской Федерации (в млрд. долларов США) по государственным ценным бумагам в 2006-2008гг. (прогноз на 2009-2010г.).

Наименование

задолженности

|

2006 г. |

2007 г. |

2008 г. |

2009 г. |

2010 г. |

Долговые ценные

бумаги

|

19,0 |

18,5 |

17,9 |

17,4 |

17,1 |

| Краткосрочные обязательства по ценным бумагам |

39,5 |

39,4 |

42,5 |

50,0 |

53,6 |

Долгосрочные

обязательства по ценным бумагам

|

153,8 |

149,5 |

205,6 |

230,3 |

257,4 |

Проанализировав таблицу можно сделать вывод о том, что внешний долг Российской Федерации по государственным ценным бумагам в целом имеет разрозненную тенденцию. В период с 2006 по 2007 гг. наблюдается общий спад долгов по всем показателям. Это связано с укреплением экономического положения в стране и достаточно резким ростом цен (и удержанием их на данной отметке достаточно длительный период) на топливно-энергетические ресурсы.

В 2008 г. мы также наблюдаем, незначительное снижение по долговым ценным бумагам, но происходит увеличение государственного долга краткосрочных и долгосрочных обязательств по ценным бумагам. Это связано с нестабильным положением на мировой арене, падением цен на топливно-энергетические ресурсы и развитием финансового кризиса в Российской Федерации.

Прогнозы на 2009-2010 гг. показывают, что сохранятся тенденция 2008 года, но с более значительным увеличением долга краткосрочных и долгосрочных обязательств по ценным бумагам. Причинами этого могут быть: сохранение позиций финансового кризиса внутри страны, неблагоприятная обстановка на мировой арене. Структура рынка ГЦБ претерпела с начала нынешнего десятилетия существенные изменения, состоящие в первую очередь в вытеснении краткосрочных долговых инструментов долгосрочными ценными бумагами.

Таким образом, монетарные власти фактически стремятся достичь одновременно двух противоречащих друг другу целей: с одной стороны, обеспечить повышение ликвидности рынка государственных заимствований, а с другой — не допустить непомерного роста доходности долговых бумаг. Рост доходности мог бы увеличить государственные расходы, связанные с обслуживанием долга, вызвать повышение процентных ставок по субфедеральным и корпоративным заимствованиям, которое, в свою очередь, затруднит привлечение заемного капитала властями регионов и частными компаниями на внутреннем рынке. Поэтому задача состоит в том, чтобы пройти по тонкой грани между этими двумя противоположными устремлениями, найти баланс между показателями доходности ценных бумаг и ликвидности рынка. Иначе говоря, государственным органам следует принимать решения, которые бы не подрывали доходность собственных инструментов и не мешали частному сектору /15/.

2.3 Рынок государственных ценных бумаг в кризисное время

Подготовленный Министерством финансов РФ в 2007 г. доклад о политике в сфере государственного долга на 2007-2009 гг., в частности, констатировал наличие "готовности нерезидентов расширить присутствие на рынке государственных облигаций". Однако в то же время в этом документе говорилось; "В условиях высоких цен на нефть и связанного с этим притока в страну иностранной валюты преждевременно полностью либерализовать внутренний рынок государственных ценных бумаг с целью открытия доступа на него иностранных инвесторов, так как пока это может нарушить стабильность российской финансовой системы.

В нынешней ситуации российские власти закономерно стремятся регулировать приток иностранной валюты в страну, с тем, чтобы не допустить усиления инфляции или чрезмерного повышении реального валютного курса рубля. Определенное сдерживание притока средств нерезидентов на внутренний рынок ГЦБ должно быть нацелено также на то, чтобы не допустить повторения событий 1998 г., которое могло бы произойти в случае ощутимого ухудшения состояния платежного баланса и общей макроэкономической ситуации в стране. Отмена с середины 2008 г. всех валютных ограничений лишает власти этого средства контроля над иностранными портфельными инвестициями. На смену ему приходят более тонкие методы регулирования данного процесса, главным образом с помощью инструментов процентной политики /16/.

В программе государственных внутренних заимствований РФ на 2009 г., сформированной с учетом одобренной Правительством РФ в апреле 2008 г. долговой стратегии на 2009—2011 гг., Минфином России были обозначены планы по выходу из кризисной ситуации и развитию рынка госдолга в следующем году. Среди них были планы по дальнейшему размещению в 2009 г. основных выпусков ОФЗ на сумму 227-232 млрд. руб., а также планы по выпуску государственных сберегательных облигаций (ГСО). При этом планируется, что доходность по краткосрочным инструментам будет сохранена на уровне до 5%, по среднесрочным - до 6,6%, по долгосрочным инструментам — до 7,2 5%.

В качестве основных направлений политики Министерства финансов РФ в 2009 г. в разработанной программе фигурируют: снижение государственного долга к ВВП; замещение государственного внешнего долга внутренними заимствованиями; сохранение и развитие национального рынка государственных ценных бумаг. При этом Минфин России исходит из необходимости одновременного развития двух сегментов рынка государственных ценных бумаг — рынка ГКО-ОФЗ и рынка ГСО. Такая политика Министерства финансов РФ обеспечит стабилизацию кризисной ситуации, а также последовательное развитие рыночной части долга, выраженного в государственных ценных бумагах, и инвестирование части пенсионных накоплений в государственные сберегательные облигации. Минфин РФ считает возможным увеличить в 2009 г. объем привлечения на внутреннем рынке на 60-70 млрд. руб. по сравнению с 2008 г. за счет размещения государственных ценных бумаг, при сохранении действующего в настоящее время порядка эмиссии государственных облигаций, в 2009 г. за счет размещения государственных ценных бумаг на внутреннем рынке планируется привлечь 305,94 млрд. руб. при погашении государственных ценных бумаг в размере 80,11 млрд. руб., в результате чего чистое сальдо по привлечению государственных ценных бумаг в 2009 г. составит 225,83 млрд. руб. /17/.

Для проведения эффективной политики по замещению внешних заимствований внутренними необходим стабильный и ликвидный внутренний рынок госдолга, на основании чего можно прогнозировать дальнейший рост ликвидности операций с государственными ценными бумагами, который будет поддерживаться в рамках проводимой Минфином России политики.

При этом, согласно прогнозам, государственный внутренний долг, выраженный в государственных ценных бумагах, увеличится с 1,03 трлн. руб. на начало 2009 г. до 1,26 трлн. руб., на начало 2010 г. Сумма рыночной составляющей в его составе возрастет до 1 трлн. руб.

В связи с увеличением государственных внутренних заимствований в 2009 г., а также в связи с ростом абсолютных размеров государственного внутреннего долга, выраженного в государственных ценных бумагах, расходы на его обслуживание также будут возрастать и составят в 2009 г. 76,8 млрд. рублей /18/.

Правительство Российской Федерации рассмотрело и одобрило Основные направления политики в сфере антикризисного управления по государственному долгу на 2008-2010 гг. Этот документ впервые определяет основные приоритеты деятельности Минфина России на внутреннем и внешнем рынках заимствований.

Таблица 9 - Оперативная информация рынка государственных ценных бумаг

| Наименование |

1.12.2005 |

1.12.2006 |

1.12.2007 |

1.12.2008 |

1.12.2009 |

Сумма средств в торговой системе

ГКО-ОФЗ-ОБР, в млн. руб.

|

3489,3 |

2954,2 |

4326,4 |

2995,2 |

3181,1 |

| объем в обращении по номиналу, в млрд.руб. |

1140,01 |

1144,02 |

1144,08 |

1138,02 |

1131,04 |

| объем в обращении по деньгам, в млрд.руб. |

1024,62 |

1024,32 |

1052,7 |

1037,11 |

1033,75 |

| дюрация рыночного портфеля ГКО-ОФЗ, в днях |

1977,55 |

1959,25 |

1993,05 |

1961,06 |

1955,08 |

Указанная стратегия, в частности, предусматривает: постепенное замещение внешнего долга внутренними заимствованиями; развитие внутреннего рынка государственных ценных бумаг; увеличение доли рыночного долга, выраженного в государственных ценных бумагах; увеличение дюрации внутреннего долга, выраженного в ценных бумагах; создание новых сегментов рынка государственных ценных бумаг.

По большинству позиций указанная стратегия либо выполнена, либо будет выполнена к концу этого года. Сегодня можно говорить о следующих результатах исполнения долговой стратегии:

1) государственный внутренний долг за время действия долговой стратегии с 2007 г. по октябрь 2008 г. вырос на 25% и составляет в настоящее время 819,8 млрд. руб.;

2) доля рыночного внутреннего долга, выраженного в государственных облигациях, за указанный период значительно увеличилась как за счет осуществления Минфином России активных операций по размещению и доразмещению гособлигаций, за счет переоформления в 2007 и 2008 гг. всего портфеля Банка России в новые крупные выпуски ОФЗ.

Так если на 1,января 2007 г. объем рыночного внутреннего долга составлял 217 млрд. руб. (33 % от всего внутреннего долга в госбумагах), то на сегодня он составляет 629,4 млрд. руб. (76 % от всего внутреннего долга в госбумагах) увеличившись за 2,5 года на 190%;

3) объемы обращающихся выпусков гособлигаций значительно увеличились. Так если в начале действия долговой стратегии объемы выпусков составляли 10-15 млрд. руб., то сегодня объемы обращающихся выпусков доходят до 55-62 млрд. руб.;

4) за счет того, что Минфином России основной упор был сделан на привлечение средств от размещения долгосрочных инструментов, дюрация рыночной части внутреннего госдолга увеличилась до 4,8 года, т.е. более чем в 3,7 раза (на начало 2008 г. дюрация составляла 1,3 года).

В 2007-2008 гг. на рынке внутреннего госдолга Минфин России за счет размещения государственных ценных бумаг привлек 308,6 млрд. руб. (без учета операций переоформления) и погасил государственных облигаций на сумму 186,5 млрд. руб. Таким образом, за два года чистое привлечение за счет операций с государственными ценными бумагами на внутреннем рынке составило 122,1 млрд. руб., в том числе в 2004 г. — 96,2 млрд. руб.

Таким образом, ценные государственные бумаги являются неотъемлемой частью финансовой системы любого государства, развивающегося на принципах рыночной экономики, и рынок государственных ценных бумаг находится в непосредственном «движении». Наблюдается постоянная динамика, изменение структуры и объема рынка.

Наблюдая анализ различных показателей видно, что оборачиваемые средства на рынке государственных ценных бумаг, в основном имеют положительную динамику (судя по прогнозам на 2009-2010 гг.).

Государство принимает различные меры по выходу из кризисной ситуации. Разрабатывается стратегии, модели поведения и антикризисная политика, частичное выполнение которой мы наблюдаем уже в этом году. Одним из ярких примеров является снижение внешнего долга и увеличение внутреннего. Также значительно увеличился выпуск гособлигаций, позволяющий привлекать больше денежных средств /19/.

2.4 Проблемы развития рынка государственных ценных бумаг

На первичном рынке ГКО и других долговых обязательств государства сейчас существует положение, при котором доступ к аукционам имеет ограниченный круг дилеров. Это привело к тому, что доходы от операций по покупке ГКО на первичных аукционах с их последующей продажей на вторичном рынке оказались очень велики. Чрезмерные прибыли дилеров свидетельствуют о том, что фондовый рынок России организован гораздо менее эффективно, чем это должно быть. Одна из причин этого – высокая степень монополизации рынка банками-дилерами, в результате чего обычным инвесторам осуществлять свою деятельность трудно. Так, в апреле 1995 г. На аукционе трехмесячных ГКО доля удовлетворения заявок банков-дилеров составила 75%, а доля удовлетворения заявок инвесторов -25%.

Финансовые институты практически всех регионов РФ, по существу, исключены из числа дилеров, допущенных к первичным аукционам. Это лишает их доступа к высоким прибылям от операций с государственными ценными бумагами. Выход из создавшейся ситуации заключается не только в увеличении числа участников аукционов, но и в расширении внебиржевого рынка государственных ценных бумаг как наиболее эффективного /20/.

Издержки проведения операций с государственными ценными бумагами, допущенными на вторичный рынок, слишком велики. Если сделки осуществляются через фондовую биржу, то, согласно существующим правилам, они требуют заблаговременного резервирования средств участников на специальных счетах. В России пока еще не существует ни развитой внебиржевой торговли государственными ценными бумагами, ни их региональных рынков. Концентрация торговли долговыми обязательствами государства в Москве резко сужает возможности региональных инвесторов и обходится им дорого. В итоге государство несет потери из-за искусственного сужения рынка государственных ценных бумаг.

По мнению специалистов Банка России, наличие узкого круга первичных дилеров связано с необходимостью жесткого контроля за участниками аукционов. В перспективе должны быть разработаны новые правила торговли, которые позволят региональным коммерческим банкам и другим финансовым институтам принимать в ней участие.

Противоречивая роль, которую играет на рынке государственных ценных бумаг Банк России. Он, например, на рынке ГКО одновременно является агентом Министерства Финансов, дилером и контролирующим органом. Рынок ГКО, как и любой другой сектор фондового рынка, нуждается в объективной и общедоступной информации. Когда Банк России – единственный участник торгов, он может использовать всю информацию в своих целях. Здесь виден определенный конфликт интересов. В то же время государственные интересы однозначны: государство заинтересованно в широкой информации о положении дел на рынке ГКО для всех категорий инвесторов, а также в том, чтобы этот рынок был более доступным.

Большинство новых банков и небанковских институтов в РФ не имеют прямого доступа на вторичный рынок ГКО. Высокая стоимость доступа на вторичный рынок уменьшает ликвидность выпускаемых инструментов, что приводит к снижению цены, которую инвесторы согласны платить за ГКО. Более высокая ликвидность приведет к повышению цены на эти бумаги. Замкнутый вторичный рынок также снижает спрос на ГКО /21/.

Важной проблемой является оценка инвестиционного спроса на ГКО и другие подобные бумаги. Этот спрос находится в прямой связи с динамикой ежемесячного уровня инфляции. По расчетам экспертов ФКЦБ, если месячный уровень инфляции будет в пределах 1-3%, то спрос на ГКО составит около 46 трлн. Руб., в пределах 4-10% - 41 трлн. руб., свыше 11% - 38 трлн. Руб. Таким образом, по мере снижения инфляции инвестиции в ГКО могут возрастать. Уровень инфляции не единственный фактор, влияющий на срок ГКО. Для превращения потенциального спроса в реальный важное значение имеют уровень их доходности, сроки выпуска, а также организация самой торговли этим фондовым инструментом.

Серьезные проблемы связаны также с таким видом государственных ценных бумаг, как КО. Достаточно отметить, что с помощью КО государство фактически занимает у предприятия деньги по ставкам в несколько раз ниже рыночных. Нуждающиеся в средствах предприятия продают КО банкам и финансовым компаниям, что ведет к переливу финансовых ресурсов из промышленной сферы в финансовую, тормозит рост производства. Немало противоречивых моментов можно найти и в функционировании других видов государственных ценных бумаг.

В последние два-три года развитие российского рынка ценных бумаг в значительной степени шло за счет долговых обязательств государства. В этом заключается потенциальная опасность для экономики России: слишком большие по своим объемам заимствования государства на фондовом рынке не только увеличивают размеры непроизводительного потребления капитала в стране), льшинство расходов государства имеет непроизводительный характер), но и, сокращая предложение капитала, ведут к его удорожанию для частных эмитентов, тормозят инвестиционный процесс в стране.

В конечном счете надо стремиться к тому, чтобы число участников рынка государственных ценных бумаг возросло, что позволит положить конец тенденции к монополизации и развивать конкуренцию. Для этого необходимо установить терминалы в удаленных регионах, создать систему быстрых денежных расчетов, использовать существующие и создать новые коммуникационные системы /22/.

3. Перспективы развития рынка государственных ценных бумаг

В 2008 г. по согласованию с Банком России Минфин России отказался от размещения на рынке коротких инструментов, перейдя к размещению средне- и долгосрочных инструментов фиксированной длины — 3, 5, 10 и 15 лет в рамках заранее объявленного ежегодного графика аукционов, размещенного на сайте Минфина России.

Все прошедшие за 7 месяцев 2008 г. первичные аукционы по размещению государственных ценных бумаг были проведены четко в соответствии с объявленным графиком.

Для обеспечения ликвидности новых выпусков государственных облигаций и рынка в целом, планируется, что трех- и пятилетний выпуски облигаций федерального займа с постоянным купонным доходом будут размещаться в течение одного года в объеме 42 млрд. руб. каждый (то есть в 2009 г. будут размещаться уже два новых соответственно трех- и пятилетний выпуска облигаций). Десятилетние выпуски облигаций с амортизацией долга будут размещаться в течение двух лет (то есть предложенный к размещению в 2008 г. выпуск будет размешаться и в 2009 г.), а 15-тилетние выпуски облигаций с амортизацией долга — в течение трех лет (то есть предложенный к размещению в 2008 г. выпуск будет размещаться и в 2009 и в 2010 гг.). При этом общие объемы выпусков будут доводиться соответственно десятилетних выпусков облигаций с амортизацией долга до 80-85 млрд. руб., а 15-тилетние выпуски облигаций с амортизацией долга — до 90-100 млрд. руб.

В условиях повышенного спроса на рублевые инструменты, в том числе государственные ценные бумаги, Минфин России будет проводить дополнительное размещение ценных бумаг путем проведения аукционов по доразмещению облигаций, неразмещенных при проведении первичных аукционов. Размещение государственных облигаций на вторичном рынке без проведения аукционов будет минимальным по объемам /23/.

Так, за 7 месяцев 2008 г.Минфином России проведено:

- 10 первичных аукционов. При этом объем привлечения составил 67,305 млрд. руб., или 65,34% от общей суммы привлечения;

- 12 аукционов по доразмещению облигаций, неразмещенных при проведении первичных аукционов. При этом объем привлечения составил 32,741 млрд. руб., или 31,78% от общей суммы привлечения.

Без проведения аукциона Минфин России осуществлял в 2008 г. доразмещение гособлигаций только два раза — в феврале и мае. Причем необходимо отметить, что даже в этих случаях о проведении доразмещения госбумаг объявлялось заранее. Суммарно при таком способе размещения гособлигаций привлечение составило 2,968 млрд. руб., или 2,88% от общей суммы привлечения. Таким образом, Минфин России на сегодняшний день привлек на первичных аукционах и аукционах по доразмещению 97,12% от общего объема привлечения за 7 месяцев 2008 г.

Следствием проводимой Минфином России в 2008 г. политики заимствований на рынке государственного внутреннего долга явилось то, что из общего, объявленного к размещению объема новых госбумаг в сумме 98,0 млрд. руб. по номиналу размещено облигаций на сумму 97,655 млрд. руб., или 99,65 процентов.

Наглядное представление правильности проводимой Минфином России заемной политики дает статистика проведения Минфином России первичных аукционов по размещению государственных ценных бумаг за 7 месяцев 2008 г. Таким образом, за 7 месяцев 2008 г. средний коэффициент размещения на первичных аукционах составил 0,6748 в то время как в 2007 г. средний коэффициент размещения на первичных аукционах составил 0,5176.

Несколько слов о государственных сберегательных облигациях (ГСО). Минфин России подготовил положение об обслуживании ГСО и в настоящее время идет его согласование.

Необходимо отметить, что ГСО в ходе доработки нормативной базы изменили свою целевую направленность. Сейчас ГСО в большей части превращаются в инструмент для размещения пенсионных накоплений для государственной управляющей компании и Пенсионного фонда России. Рыночное размещение ГСО будет незначительным.

В 2008 г. доходность к погашению государственных облигаций, обращающихся на рынке, как и в предыдущие годы, существенно зависит от текущей ситуации на валютном и денежном рынках.

В течение 2006-2008 гг. уровень доходности по государственным облигациям (индекс портфеля ГКО-ОФЗ) был значительно ниже текущих показателей, характеризующих инфляцию /24/.

Существуют причины, разнонаправлено влияющие на уровень процентных ставок на рынке ГКО-ОФЗ.

Основными причинами, препятствующими росту доходности на рынке государственных ценных бумаг, являются следующие:

1)консервативная политика Минфина России на рынке государственных внутренних заимствований;

2)сохранение высокого внутреннего спроса на российские долговые инструменты вследствие значительного роста объема рублевой ликвидности в условиях роста золотовалютных резервов в 2006 г. на 29,145 млрд. долл., в 2007 г. — на 47,603 млрд. долл., в 2008 г. — на 56,034 млрд. долл.;

3)неготовность российских инвесторов фиксировать значительные убытки в условиях резкого роста доходности по государственным ценным бумагам.

Среди причин, способствующих повышению доходности, можно выделить две — сохранение высокой стоимости пассивов для российских кредитных организаций (основных инвесторов на рынке государственных ценных бумаг) и высокий уровень показателей инфляции, так значение, индекса потребительских цен в январе-июне 2008 г. составило 7,9 %. При определении цен отсечения на аукционах Минфин России учитывает влияние вышеуказанных причин.

Вместе с тем, необходимо отметить, что в настоящее время сохраняется значительное превышение дюрации федеральных облигаций над дюрацией корпоративных и субфедеральных облигаций.

Если говорить про реальную доходность на рынке государственных ценных бумаг, то можно с полной уверенностью сказать, что ситуация с отрицательной реальной доходностью в течение всего этого года будет сохраняться. В апреле 2008 г. Правительством Российской Федерации рассмотрены перспективы долговой политики на следующий трехлетний период — на 2008-2010 гг., которая является логическим продолжением подготовленной Минфином России в 2008 г. стратегии. В результате начинает складываться система качественного среднесрочного планирования долговых операций Минфина России, что позволяет повысить эффективность управления государственным долгом Российской Федерации и обеспечить прозрачность проводимых операций.

Основные приоритеты, определенные в стратегии на 2006-2009 гг., для внутреннего рынка сохраняются и в 2008-2010 гг. Сюда входят:

- обеспечение сбалансированности источников финансирования дефицита федерального бюджета за счет государственных заимствований на внутреннем и внешнем рынках совместно с поступлениями от приватизации и реализацией государственных запасов и средствами Стабилизационного фонда Российской Федераций;

- сохранение объемов и структуры государственного долга, позволяющих гарантированно выполнять обязательства по его погашению и обслуживанию, а также рефинансировать долг независимо от состояния федерального бюджета;

- осуществление государственных внутренних заимствований в объеме, позволяющем активно развивать рынок корпоративных и муниципальных заимствований, обеспечивающих финансирование инвестиций в отраслях и регионах;

- изменение структуры государственного долга Российской Федерации в части дальнейшего увеличения удельного веса внутреннего долга в структуре совокупного государственного долга при одновременном уменьшении внешнего долга, особенно его нерыночной части.

Такая политика Минфина России, учитывающая рыночные изменения, позволила значительно снизить спрэды между федеральными облигациями и корпоративными и субфедеральными облигациями и, соответственно, повысилась привлекательность государственных федеральных ценных бумаг за счет повышения интереса к ним со стороны все более широкого круга участников /25/.

Заключение

Развитие финансовых рынков в государствах с переходной экономикой является важным элементом реформ. Эти рынки играют очень важную роль в превращении сбережений в инвестиции и перемещение денег и капитала с одного сектора в другой для более эффективного их использования. Сбалансированная структура финансового рынка, без сомнения, обеспечила бы полное использование финансовых ресурсов, стимулировала бы и ускоряла развитие отраслей и регионов, гарантировала бы экономический рост государства.

Рынок государственных ценных бумаг – это неотъемлемая часть внутреннего финансового рынка, и его рост в большей мере может способствовать развитию, стабильности и эффективности финансовой системы. Кроме того, что государственные бумаги являются надежным источником дохода, они делают экономику более гибкой к рыночным сигналам.

Тем более что выпуск государственных ценных бумаг для финансирования государственных расходов в переходной период кажется более привлекательным в сравнении с роста денежной массы за счет эмиссии или кредитов центрального банка, потому что:

- Размещение ценных бумаг позволяет правительству финансировать свои расходы без увеличения совокупной денежной массы;

- Продажа ценных бумаг часто является дешевым путем (по сравнению с увеличением налоговой нагрузки или денежной массы) финансирование государственных расходов;

- Рынок государственных ценных бумаг является составляющей частью национальных финансовых рынков;

- Выпуск ценных бумаг позволяет правительству приспособить структуру и время займов к своим теперешним и будущим потребностям;

- Активная торговля государственными ценными бумагами способствует уменьшению разницы между рыночными ставками привлечения и предоставления в заем денежных ресурсов и снижению расходов финансовых посредников;

- Обращение государственных ценных бумаг способствует росту ликвидности и гибкости экономики в целом;

- Существование хорошо развитых вторичных рынков дает возможность использования государственных ценных бумаг при проведении денежной политики центрального банка страны;

- Развитие первичных и вторичных рынков государственных ценных бумаг позволяет правительству полной мерой контролировать высокие темпы инфляции;

- Обращение государственных ценных бумаг отвечающий существующим международным стандартом делает экономику более стабильной и привлекательной для иностранных инвесторов.

В тоже время некоторые недостатки интенсивного использования продажи ценных бумаг для финансирования государственных расходов, например:

- новые выпуски государственных ценных бумаг могут увеличить государственный долг и таким образом переносить часть финансовой нагрузки на будущее поколение;

- Развитие первичных и вторичных рынков государственных ценных бумаг может вызвать нежелательное распределение финансовых ресурсов и иметь негативное влияние (эффект вытеснения других инвестиций) на развитие других финансовых рынков страны;

- Большие суммы замов могут привести к увеличению номинальных процентных ставок и сделать расходы бюджета восприимчивыми к изменением процентных ставок;

- Использование ценных бумаг ослабляет желание правительства и других органов власти контролировать свои расходы и, кроме того, может увеличить зависимость правительства от своих кредиторов.

Таким образом, отечественный рынок государственных ценных бумаг находится в стадии становления, однако опыт зарубежных стран свидетельствует о важной роли этих ценных бумаг как источника формирования заемного капитала. В условиях развитой рыночной экономики государственные ценные бумаги, послужат необходимым средством мобилизации денежныхсредств. Для инвестора облигации будут одним из надежнейших способов помещения капитала.

Список использованных источников

1. Алехин Б. История развития рынка государственных ценных бумаг//Рынок ценных бумаг. - 2005. - № 8. - С. 26-30.

2. www.ru.wikipedia.com – Электронная библиотека сети Интернет

3. Подвинская Е., Столяров А., Шахназарян Г. Исрользование государственных ценных бумаг для решения проблем финансирования бюджетного дефицита.//Финансы и кредит. – 1997. - № 8 – С. 46.

4. Стаханович Л. Гарантии и поручительства в системе государственного долга.//Финансы и кредит. – 1997. - № 8. – 49.

5. Абрамов А. Современные тенденции развития рынка ценных бумаг открытых инвестиционных фондов // Биржевое обозрение.-2004.-№10.-С. 8-11.

6. Бердникова Т. Рынок ценных бумаг. – М.: Инфра-М, 2004. – 278 с.

7. www.rcb.ru – Официальный сайт журнала «Рынок ценных бумаг»

8. Галанов В., Басов А. Рынок ценных бумаг.- М.: Финансы и статистика, 2000.

9. Щербаков А. Рынок государственных ценных бумаг Российской Федерации и перспективы его развития на 2006-2008 годы//Рынок ценных бумаг.- 2006.- № 8.- С. 3-7.

10. Холтуев. Е. Взаимосвязь рынка государственных ценных бумаг РФ с мировым рынком// Рынок ценных бумаг.- 2008.- № 3.- С. 61-66.

11. Другов А. Рынок государственных ценных бумаг в 2008 году: тенденции и перспективы//Биржевое обозрение.- 2008.- № 12.- С. 5-9.

12. Смыслов Д. Российский рынок государственных ценных бумаг: становление, эволюция, перспективы//МЭ и МО.- 2008.- № 1.- С. 34-44.

13. Гамбаров Г. Совокупный оборот рынка государственных ценных бумаг//Рынок ценных бумаг.- 2008.- № 16.- С. 17-22.

14. www.rbc.ru – «РосБизнесКонсалтинг» Годовой отчет о результатах деятельности ММВБ за 2008 г.

15. Воробьева З. Кризисный период на рынке государственных ценных бумаг// Рынок ценных бумаг.- 2008.- № 21.- С. 28-37.

16. Ульянецкий М. Политика рынка государственных ценных бумаг//Рынок ценных бумаг.- 2007.- №19.- С. 16-23.

17. www.minfin.ru- Официальный сайт Министерства Финансов РФ

18. Вьюгин О. Ликвидность государственных ценных бумаг//Рынок ценных бумаг.- 2008.- №4.- С. 42-50.

19. Кравцов. А. Доходность рынка государственных ценных бумаг//Биржевое обозрение.- 2008.- № 14.- С. 15-23.

20. Чинкарев В. Тяжелое время для рынка государственных ценных бумаг. Необходимость стабилизации//Рынок ценных бумаг.- 2007.- №9.- С. 37-44.

21. www.cbr.ru – Официальный сайт Центрального Банка РФ

22. Ульянецкий М. Анализ мировых государственных облигаций//Рынок ценных бумаг.- 2007.- № 20.- С. 56-62.

23. Прозоров Ю. Смена стратегии: перспектива государственных и муниципальных заимствований//Рынок ценных бумаг.- 2007.- № 7.- С. 47-50.

24. Зенькович Е. Взаимодействие государственных и саморегулируемых органов в сфере контроля и надзора на рынке ценных бумаг//Рынок ценных бумаг.- 2008.- № 13.- С. 18-21.

25. Малюгин В.И. Рынок ценных бумаг:Количественные методы анализа. -М.:Дело, 2003.-320с.

Приложение А

Структура рынка ГКО-ОФЗ по номиналу за 2006-2008 гг.

Рисунок 1 – Структура рынка ГКО-ФЗО за 2006 г.

Рисунок 2 - Структура рынка ГКО-ФЗО за 2007 г.

Рисунок 3 - Структура рынка ГКО-ФЗО за 2008 г.

|