ВВЕДЕНИЕ

В Конституции Республики Казахстан отмечается «…основополагающими принципами деятельности Республики являются: общественное согласие и политическая стабильность, экономическое развитие на благо всего народ» /1, С. 4/. Для развития данных принципов Президент Республики Казахстан Н.А. Назарбаев в Стратегической программе национального развития «Стратегия -2030» обозначил, что «…необходимо повысить активность национального капитала. Казахстану сегодня чтобы претендовать на место в группе стран, входящих в верхнюю часть таблицы мирового рейтинга, необходимы 7 составляющих, первой из которых является развитие современной, конкурентоспособной и открытой рыночной экономики» /2, С. 5-7/.

Очевидно, что поступательное развитие рыночной экономики и достижение данной поставленной цели невозможно без надежно функционирующей и развивающейся национальной денежно-кредитной системы.

На совместном заседании палат Парламента 6 марта 2009 года Президент Республики Казахстан Н.А. Назарбаев в своем Послании народу Казахстана ««Через кризис к обновлению и развитию»» особо отметил: «…Казахстан стал одним из первых государств в мире, оперативно отреагировавших на нарастающую турбулентность мировой экономики и приступивших к реализации опережающих мер. Чтобы сохранить стабильность финансовой системы мы предоставили банкам дополнительную ликвидность. Это было сделано для обеспечения экономической активности малого и среднего бизнеса, крупных предприятий.

Была увеличена сумма гарантированного возмещения по вкладам физических лиц с 700 тысяч до 5 миллионов тенге. Государство помогло снизить риски банковского сектора, связанные с внешним заимствованием и достаточностью собственного капитала.

На поддержку жилищного строительства и решение проблем дольщиков было направлено 545 миллиардов тенге.

Для сохранения деловой активности в стране мы оказали беспрецедентную финансовую поддержку субъектам малого и среднего бизнеса в объеме 275 миллиардов тенге. Была продолжена работа по решительному сокращению административных барьеров.

Сегодня мы вынуждены перегруппировать свои силы и ресурсы, и мы это делаем под влиянием внешних обстоятельств. Но это вовсе не означает, что мы изменили свой курс. Этот курс определен Стратегией развития страны до 2030 года. Жизнь вносит коррективы. Но подчеркиваю, он прежний.

Реклама

Процветание, безопасность и улучшение благосостояния всех казахстанцев остаются важнейшей триединой задачей для нашего государства.

У нас имеется антикризисный план, выделены достаточные средства из государственных резервов. Правительство в целом и Премьер-Министр, руководители государственных органов, акимы несут персональную ответственность за выполнение намеченных мер по выходу из кризиса.

Сегодняшние проблемы и то, как мы с ними справляемся, - это экзамен на зрелость и устойчивость нашего общества и государства. Думаю, что мы этот экзамен выдержим. Нам предстоит войти в новый этап своего развития и преумножить наши достижения. Уверен, что мы справимся.

Для достижения намеченных целей необходимо сплочение нашего народа»

Современный мир без денег представить просто невозможно. С ними неразрывно связаны все успехи мировой цивилизации. Они создали общество таким, каким мы его видим, с его достоинствами и противоречиями.

Прежде чем приступить к их всестороннему анализу, важно понять, что представляют собой деньги как явление рыночной экономики.

Упоминания о деньгах, изображения денег встречаются во всех памятниках культуры начиная с древнейших времен. У разных народов деньгами служили раковины, скот, камни, меха, люди и другие, подчас самые неожиданные экзотические предметы. Деньги сегодня предстают как в виде чувственно осязаемых монет и банкнот, так и в виде конфиденциальной информации, скрытой на пластиковых карточках. Деньги могут лежать в банке и в кармане.

При анализе видов и форм денег рассматриваются готовые результаты их эволюции, дифференциации содержания выполняемых общественных работ по функциям. Иными словами, в основе выделения различных видов денег лежат различия в наборе выполняемых и доминирующих функций.

Активная эволюция денежных форм наблюдается на протяжении последних сорока лет.

С 1960 по 2000-е гг. денежно-кредитная сфера пережила два этапа электронизации. Первый этап (1960—1980 гг.) состоял в переводе на электронную основу оптовых платежей. Он характеризовался появлением клиринговых расчетных систем, автоматизированных расчетных палат, а также широким использованием систем электронных трансфертов. Первый этап электронизации позволил рационализировать систему управления платежами, снизить кредитные и расчетные риски на уровне оптовых платежей, стимулировать появление новых финансовых продуктов, разнообразить средства доступа к ним. Широкое использование систем электронных трансфертов стало базой для внедрения в обращение розничных электронных платежных средств, таких, как кредитные и дебетовые карты. В результате этого удалось несколько снизить использование бумажных платежных средств в розничных расчетах.

Реклама

Целью данной дипломной работы является определить понятие и сущность денег, проделать анализ денежного рынка в Республике Казахстан, и предложить пути совершенствования роли денег.

Для достижения данной цели следует решить следующие задачи:

- Определить понятие денег, его функции и свойства;

- Исследовать виды и формы денег;

- Изучит электронные деньги и их свойства;

- Сделать анализ денежных агрегатов;

- Сделать анализ финансового рынка

- Исследовать инструменты и операции денежно-кредитной политики

- Рассмотреть денежно-кредитную политику в условиях финансовой нестабильности;

- Предложить политику по обеспечению финансовой стабильности.

Объектом исследования данной работы является денежный рынок Республики Казахстан.

Теоретико-методологической основой дипломной работы послужили научные труды отечественных и зарубежных экономистов, казахстанская периодика, законы и законодательные акты Республики Казахстан, ежегодные отчёты Национального Банка Республики Казахстан.

Дипломная работа состоит изведения, трёх глав, заключения, списка использованной литературы и приложения.

1 ДЕНЬГИ: СУЩНОСТЬ, ВИДЫ И ФУНКЦИИ

1.1

Понятие денег, их функции и свойства

Современный мир без денег представить просто невозможно. С ними неразрывно связаны все успехи мировой цивилизации. Они создали общество таким, каким мы его видим, с его достоинствами и противоречиями.

Прежде чем приступить к их всестороннему анализу, важно понять, что представляют собой деньги как явление рыночной экономики.

На каждом крупном историческом этапе развития общества формировалось особое мнение о деньгах как важнейшем элементе общественной жизни.

Упоминания о деньгах, изображения денег встречаются во всех памятниках культуры начиная с древнейших времен. У разных народов деньгами служили раковины, скот, камни, меха, люди и другие, подчас самые неожиданные экзотические предметы. Деньги сегодня предстают как в виде чувственно осязаемых монет и банкнот, так и в виде конфиденциальной информации, скрытой на пластиковых карточках. Деньги могут лежать в банке и в кармане.

Первоначально даже в экономической науке характеристики денег как многогранного общественного явления носили не столько научный, сколько описательный характер. Общеизвестно сравнение денег с кровью, текущей в живых организмах. Но имеются и иные очень интересные определения: «...Деньги — это только жир политического тела, избыток которого столь же часто мешает его активности, как часто недостаток влечет за собой болезнь... Подобно тому как жир облегчает движение мускулов, питает при недостатке продуктов питания, заполняет неровные впадины и украшает тело, так и деньги в государстве убыстряют его деятельность, питают продуктами, привезенными из-за границы во времена неурожая в собственной стране, служат благодаря своей делимости для ведения отчетности и украшают общество в целом, хотя более специально — тех отдельных людей, которые имеют их в изобилии».

Чаще всего происхождение денег объясняется объективными причинами. К ним относятся:

- экономический рост;

- разделение общественного труда;

- выделение особого товара, наиболее приспособленного к роли посредника при совершении обменных операций.

Данное объяснение составляет суть эволюционной концепции происхождения денег.

Действительная история денег и денежного обращения синтезирует в себе совокупность объективных и субъективных моментов, эволюционных и рационалистических. Поэтому фактически она излагается с двух позиций:

- филогенетической;

- онтогенетической.

Онтогенез представляет собой исследование развития сущности реальных явлений. Он позволяет вести обобщенное изложение полученных научных результатов от простейших абстрактных категорий к сложным.

Филогенез отражает действительное историческое развитие явлений, характеризует те конкретные виды товаров, которые в разное время у разных народов являлись посредниками в обмене, и подлинные пропорции между ними.

Онтогенез предполагает предварительное определение теории стоимости, на которой он создавался. В результате идет увязка авторской методологии исследования, теории цены товара и эволюции денег. Такой подход был реализован только на основе трудовой теории стоимости. Анализ товара позволил К. Марксу разработать концепцию онтогенеза золота как денег.

В современных условиях филогенетический и онтогенетический подходы не образуют единого целого. Придерживаясь либо одной, либо другой концепции, ряд исследователей считают их несовместимыми. В англо-американской учебной литературе онтогенетический категориальный анализ полностью исключается. В действительности оба подхода взаимно дополняют друг друга и способны сформировать единую непротиворечивую систему научных представлений о сути и формах денег, денежном обращении. При всех вариантах целостное знание достигается только за счет ознакомления с обоими подходами.

Рассмотрим их основные положения.

Филогенетический анализ происхождения денег включает в себя следующие моменты:

- выделение специфических этапов эволюции хозяйственной системы;

- определение движущих сил процесса эволюции денег;

- выявление конкретных товаров, которые исторически функционировали в качестве денег в разных странах и у разных народов мира;

- раскрытие таких свойств денежных товаров, которые позволили им выдвинуться в ходе естественного отбора, стать общепризнанным посредником совершения сделок;

- характеристика конкретно-исторических вопросов государственной регламентации денежного обращения.

В целях филогенетического исследования происхождения денег выделяются два этапа в развитии хозяйственной системы общества:

- бартерная экономика;

- денежная экономика.

Бартерная экономика (англ, barter — меновая торговля) характеризуется тем, что в ней осуществляется прямой товарообмен, одна полезная вещь непосредственно обменивается на другую полезную вещь.

Выделяются два вида бартерных сделок: чистый бартер и торговый бартер.

Чистый бартер представляет собой обмен одного единичного товара на другой единичный товар. Торговый бартер — регулярный прямой товарообмен.

Прямые товарообменные операции имеют свои плюсы и минусы. /11/

В современных условиях во многих странах, несмотря на доминирование денежных расчетов и законодательные призывы осуществлять все расчеты только с помощью так называемых «живых» денег, прямые обмены товара на товар сохраняются. В чем причины?

Во-первых, в условиях инфляции бумажные деньги способны практически полностью утрачивать связь с товарным миром, которому они обязаны своим происхождением. Исчезает объект, товарная основа денег, — нет и его тени, денег бумажных.

Во-вторых, бартерный обмен товара на товар, услуги на услугу может иметь свои выгоды, позволяет не только «уходить» от налогов, но и сокращать издержки на совершение товарообменных операций, поэтому сохраняется в наше время.

В-третьих, в условиях политических и экономических потрясений, войн, гражданских конфликтов, денежных реформ население в роли денег начинает использовать наиболее ходовые товары: соль, мыло, сигареты, спиртные напитки, спички и др.

В-четвертых, своеобразными формами бартера являются клиринговая деятельность, взаимозачеты, которые используются не только на уровне фирм, но и на рынке ценных бумаг при расчетах между государствами в виде так называемого валютного клиринга.

Вместе с тем бартерным сделкам присущи недостатки, ограничивающие развитие товарного хозяйства. Во-первых, отсутствует единая мера стоимости. Цена продаваемого товара не является однозначной, она множественна и зависит от того, какой товар покупается. При каждой новой сделке пропорции обмена должны определяться заново. Во-вторых, отсутствует единое средство обращения и платежа. В результате цели обмена для покупателя и продавца могут не совпасть — товар, полезный для продавца, способен оказаться ненужным для покупателя. В-третьих, в условиях бартерной экономики отсутствует единое средство накопления покупательной способности. В результате накопление осуществляется как индивидуальный процесс, для удовлетворения собственных будущих потребностей, а не общественный — для удовлетворения потребностей иных членов общества.

Поскольку у бартера имеется множество недостатков, люди прибегают к использованию различных посредников для упрощения обмена. Происходит переход к денежной экономике. В условиях денежной экономики обмен товаров осуществляется опосредованно, через деньги.

Движущими силами эволюции денег являются:

а) рост товарного производства вширь и вглубь;

б) умножение капитала во всех формах;

в) увеличение объемов товарных сделок. В результате появляются новые виды и формы денег, происходят изменения в национальных и международных денежных системах.

Товарное производство растет вширь за счет вытеснения архаичных экономических форм и натурального хозяйства и вглубь за счет разделения труда. Каждое новое крупное общественное разделение труда приводило к росту производства, умножению видов созидаемых товаров и преобразованиям в сфере обмена. В результате происходила эволюция товаров, играющих роль посредника при обмене. Ее направленность состояла в естественном отборе таких товаров, которые обладают лучшей делимостью, большей однородностью и иными чертами, которые укрепляют два фундаментальных свойства денег, состоящие в ликвидности и общепризнанности.

Первое крупное общественное разделение труда — отделение земледелия от скотоводства — объективно порождает ситуацию, при которой функции денег начинает выполнять скот, меха, зерно, какао-бобы, плитки чая, соль и др. В ряде развивающихся стран и слаборазвитых регионов планеты скот до сих пор является высшим символом богатства и выполняет функции денег.

Второе крупное общественное разделение труда — выделение ремесла в особый род хозяйственной деятельности — приводит к тому, что денежным материалом становятся металлы, первоначально железо, медь и серебро, в совершенном виде — золото.

Выделение купечества как особого класса общества закладывает основы появления кредитных денег. До появления отпечатанных банкнот в ходу были письменные поручения и расписки.

Каждый из товаров — предшественников золота в качестве денег имел свои «плюсы» и «минусы». Скот нельзя делить на части с тем расчетом, чтобы он продолжал функционировать в качестве денег; однако деньги в виде скота проявляют способность к самовозрастанию, они размножаются сами по себе в силу естественной природы. Ракушки моллюсков достаточно хрупки. Железо ржавеет. Соль, медь и серебро имеют сравнительно низкую стоимость. Табак и меха при длительном хранении подвержены естественной порче, теряют свои потребительские качества.

В чем причины, по которым именно золото в итоге социального отбора заняло монопольное положение и стало денежным материалом? Почему именно оно превратилось в предмет, заслуживающий приобретения с целью последующей покупки желаемого товара?

Это сегодня монеты изготавливаются из никеля и алюминия, палладия и платины. А древнему человеку было известно не так уж и много металлов. К ним относились золото, серебро, медь, железо, олово и свинец. Именно они упоминаются в древних литературных памятниках. Была известна и ртуть, но вряд ли о ней можно говорить как о серьезном претенденте на роль денежного материала. Два металла из совокупности названных считались благородными, т. е. не окисляющимися при соприкосновении с водой и воздухом.

Первоначально металлические деньги изготавливали из меди (в Спарте — из железа) или ее сплавов в виде проволоки, брусков, различных геометрических фигур (колец, треугольников, четырехугольников, многоугольников), предметов хозяйственного обихода (ножей, мотыг).

С совершенствованием технологий обработки металлов монеты начали чеканить из серебра и золота. Их общепризнанность в роли денег обеспечивалась тем, что они сами по себе были товаром, имели внутреннюю ценность. Самой удобной формой монеты оказалась круглая.

Таким образом, драгоценные металлы обладают рядом естественных свойств, которые делают их наиболее пригодными для выполнения общественных функций всеобщего эквивалента. К этим свойствам относятся:

а) однородность. Например, два куска одного и того же благородного металла одинакового веса ничем не отличаются друг от друга, имеют равную стоимость. Поэтому для выражения стоимости товаров лучше всего подходит такой товар, все экземпляры которого качественно одинаковы и различаются лишь количественно, по весу;

б) делимость. Благородные металлы в отличие от иных денежных материалов (мехов или скота) делятся на части без потери стоимости, что весьма важно для денежного товара, который призван обслуживать обмен товаров самой различной стоимости;

в) безотходность. Данное свойство тесно связано с предыдущим. В случае деления денежного материала общая стоимость не уменьшается, нет и отходов, более ценных и менее ценных частей;

г) портативность. Деньги удобны в пользовании тогда, когда они имеют малый вес, следовательно, их можно легко носить. Например, весьма небольшие, легко переходящие из рук в руки весовые количества серебра (и особенно золота) имеют высокую стоимость и потому способны обслуживать обращение крупных масс сравнительно дешевых товаров;

д) удобство транспортировки. Деньги удобны в пользовании тогда, когда их легко спрятать;

е) сохраняемость (износостойкость). Благородные металлы не подвержены порче и потере стоимости, их не ест тля, ржа и пр.;

ж) универсальное средство накопления, сокровище. Драгоценные металлы служат средством накопления независимо от политического строя, установившегося в стране, изменения государственных границ, перемещения из страны в страну.

Таким образом, в результате естественного отбора денежных материалов роль денег на длительное время закрепляется за драгоценными металлами.

Проба — показатель качества драгоценных металлов. К драгоценным металлам относятся золото, серебро, платина и металлы платиновой группы (палладий, иридий, родий, рутений, осмий).

Проба драгоценных металлов представляет собой их количество в лигатурном сплаве, из которого производится чеканка монет и изготавливаются ювелирные изделия.

В некоторых государствах клеймят изделия некоторых проб в каратной системе. При этом 9 карат соответствует 375-й метрической пробе, 14 карат — 585-й, 18 карат — 750-й.

В ряде стран мира (Египет) ювелирные изделия из драгоценных металлов разрешается продавать без пробы.

Причины перехода от металлического к бумажному денежному обращению. Исторически "первые бумажные деньги стали печатать в Китае (поскольку там в принципе изобрели бумагу). О них упоминает известный путешественник Марко Поло, посетивший в 1286 г. Пекин. Бумажные деньги просто поразили его воображение: «...про великого хана сказать можно — алхимию он знает вполне... Изготавливается по его приказу такое множество этих денег, что все богатство в свете можно ими купить. Все его подданные повсюду, скажу вам, охотно берут в уплату эти бумажки, потому что, куда они ни пойдут, за все они платят бумажками — за товары, за жемчуг, за драгоценные камни, за золото и за серебро: на бумажки все могут купить и за все ими уплачивать...». /12/

Первую эмиссию бумажных денег в Европе провел в 1661 г. Стокгольмский банк.

Ярым пропагандистом бумажно-денежной эмиссии был шотландец Джон Ло (1671—1729). В своей наиболее известной миру работе «Деньги и торговля, рассматриваемые с предложением об обеспечении нации деньгами» (1705) он предложил способ роста деловой активности и обогащения нации за счет организации государством выпуска бумажных денег. Дж. Ло считал, что бумажные деньги как орудие обращения лучше и удобнее металлических, поскольку не теряют веса, достаточно постоянны в своей нарицательной стоимости, портативны. По его мнению, они не могут уйти за границу, т. е. являются подлинно национальными деньгами. Эти факторы способствуют развитию кредитной системы. Выпуск бумажных денег следует осуществлять под обеспечение недвижимостью, которая является «нетленной» ценностью.

Свою систему Дж. Ло реализовал во Франции. Созданный им банк просуществовал с 1716 по 1720 г. Чрезмерный выпуск бумажных денег привел к гиперинфляции, финансовому краху и утверждению учения физиократов.

В Западной Европе первая крупномасштабная эмиссия бумажных денег в виде банкнот была осуществлена во Франции во времена правления Людовика XVI, накануне Великой французской революции. С 1789 г. революционные правительства Франции выпускали ассигнаты, что привело в 1793 г. к полному вытеснению из обращения металлических монет. Однако в начале 1796 г. ассигнаты настолько обесценились, что их эмиссия перестала приносить доход. /21/

На практике при переходе от металлического к бумажно-денежному обращению требования к свойствам денег претерпевают существенные изменения. Прежде всего должна быть решена фундаментальная проблема их общепризнанности. В условиях политической стабильности она гарантируется государством. Такие важнейшие свойства, как однородность, портативность, безотходность укрепляются; некоторые (сокровище) значительно трансформируются. Делимость проявляется через обращение мелкой разменной монеты. Одновременно возникают новые требования:

а) узнаваемость. Деньги должны эмитироваться с таким расчетом, чтобы их было трудно подделать и достаточно легко признать подлинность. С этой целью бумажные деньги имеют особые водяные знаки, защитную нить, голограммы, изготавливаются на особой бумаге с использованием особо сложных приемов полиграфии. Сочетание эффектов узнаваемости и сложности подделки обеспечивается изображением портретов известных общественных и государственных деятелей на национальных бумажных купюрах;

б) стабильность. Стоимость денег не должна иметь резких колебаний, иметь тенденцию к устойчивому росту или падению. Если она подвержена заметному четко прогнозируемому росту, деньги изымаются из обращения. Если стоимость денег резко падает, начинается «бегство от денег», они не включаются в систему обращения.

Внутренняя стоимость бумажных денег ни в коей мере не сопоставима с нарицательной стоимостью. Затраты на их производство можно округлить до нуля. Так, 100-долларовая банкнота США обходится казначейству (с учетом конечной утилизации) в 4 цента. Однако на рынке они обладают значимой покупательной способностью. Поэтому с самого начала своего появления бумажные деньги стали формой, благодаря которой осуществлялись неконтролируемые дешевые государственные заимствования, что вызывало инфляцию и их периодическое катастрофическое обесценение.

В современных условиях в результате социального отбора денежных материалов на основе принципов ликвидности и общепризнанности происходит переход к электронным деньгам.

Определение денег. Обобщая все требования к свойствам денег с позиции филогенетического подхода, можно дать следующее определение денег: деньги — это общепризнанное максимально ликвидное богатство (общепризнанный высоколиквидный актив).

Методология онтогенеза денег. В настоящее время теория онтогенеза разработана лишь применительно к золоту.

Содержание онтогенетического объяснения превращения золота в деньги основывается на следующих мировоззренческих положениях:

а) деньги возникли стихийно в процессе естественно-исторического развития товарного хозяйства;

б) научный анализ процесса исходит из готовых результатов эволюции;

в) исходный пункт объяснения — двойственность товара, его двоякая ценность: как полезного блага и как предмета обмена на другой товар.

Причины появления денег. Причина появления денег кроется в противоречии, заложенном в товаре, противоречии между его потребительной стоимостью и стоимостью:

—как потребительные стоимости все товары качественно разнородны и количественно несоизмеримы, имеют различную полезность. Сапоги и пироги имеют не только различный вид, их изготавливают представители разных профессий;

—как стоимости товары однородны и количественно соизмеримы. Вследствие этого в процессе обмена происходит сопоставление и приравнивание самых экзотических вещей.

Внутренние противоречия товара проявляются вне его товарного тела, в процессе обмена. Пока товар не вынесен на рынок, его нельзя оценить. Единственно возможное условие измерения его цены состоит в том, чтобы его сопоставить с другими товарами. Этот способ выражения затрат, связанных с производством товара, называется меновой стоимостью.

Последовательное развитие меновой стоимости товара приводит к развертыванию внутренних противоречий товара вовне, возникновению внешних противоположностей, разделению товарного мира на два полюса и противостоянию товаров и денег. Показать превращение золота в деньги при онтогенетическом анализе — значит проследить развитие выражения стоимости, проявляющегося в цене товара, от простейшего образа, едва заметного в прямом обмене одного товара на другой товар, вплоть до самой денежной формы.

Этапы онтогенетического анализа денег. В ходе логических объяснений выделяется четыре логических этапа анализа эволюции товарно-денежных отношений при переходе к денежному обращению.

Первый этап онтогенетического анализа. Отношения купли-продажи одного товара на другой товар предстают первой и самой элементарной формой выражения стоимости. Она определяется как простая, единичная, или случайная, форма стоимости и имеет следующий вид:

х товара А = у товара В,

т. е. некоторое количество товара А стоит определенного количества товара В, например, 1 кг сливочного масла стоит 4 кг сахара.

Однако единичная форма стоимости совсем не так проста, как кажется на первый взгляд. В ней кроется сущность последующих форм стоимости, в том числе и конечной, самой развитой, денежной формы. Простая форма стоимости включает два полюса товарного обмена. На одном полюсе находится товар, который ищет выражения своей стоимости, на другом — товар, который служит ему материалом для выражения своей стоимости. Первый товар играет активную роль, второй — пассивную.

Два разнородных товара А и В, в нашем примере масло и сахар, играют в обмене две совершенно различные роли: масло выражает свою стоимость через сахар, сахар служит материалом для выражения стоимости масла. Стоимость первого товара, масла, выражена относительно сахара, т. е. масло предстает в относительной форме стоимости Второй товар, сахар, функционирует в обмене как эквивалент, находится в эквивалентной форме. В результате стоимость одного товара (масло) выражается через потребительную стоимость другого товара (сахара). Находится ли товар в относительной форме стоимости или в противоположной, эквивалентной форме, зависит от его места в процессе обмена. Тот товар, с которым товаропроизводитель вышел на рынок, интересен для него как вещь, предназначенная для обмена, имеющая стоимость; он предстает в относительной форме стоимости. Тот товар, который привлек внимание своими потребительскими качествами, интересует как полезное благо, в обмене является эквивалентом.

Оба полюса выражения стоимости — относительная и эквивалентная формы — обязательно предполагают друг друга. Но вместе с тем они исключают друг друга: один и тот же товар не может в пределах данного менового отношения выступать и в качестве относительной формы стоимости, и в роли эквивалентной формы. Следовательно, два полюса выражения стоимости представляют собой единство противоположностей.

Выражение стоимости одного товара путем приравнивания его к другому, качественно отличающемуся от него, обусловливает возможность изменения пропорций обмена, поскольку издержки на их создание могут варьироваться. На динамику соотношения способны повлиять изменения в условиях производства как сахара, так и масла.

Особенно важным в теории онтогенеза является уяснение смысла понятия «эквивалент», поскольку данная дефиниция непосредственно включается в определение денег. Отметим, что значение эквивалента в социальной теории эволюции денег аналогично понятию «валентность» химического элемента, используемому в естествознании. Валентность, как известно, выражает способность атома образовывать химические связи с другим атомом в определенной пропорции, определяемой их внутренними одинаковыми по сути свойствами. Каким путем исчисляется валентность химических элементов? Через соединение их с другими элементами. Но для того чтобы оно произошло, очевидно, элементы должны обладать общей природой.

Товар, играющий по отношению к другому товару роль эквивалента, обретает ряд особенностей вследствие специфической роли в обмене. Товар-эквивалент, как всякий товар, обладает потребительной стоимостью, реализуемой в потреблении и обусловленной его полезностью для других товаропроизводителей. Но пока он предстает эквивалентом, его назначение состоит в том, чтобы способствовать обмену, служить общим зеркалом, в которое смотрятся другие товары. Как полезный товар сахар может быть потреблен. Как товар-эквивалент он используется для того, чтобы масло узнало свою цену, но при этом сахар никогда не выразит свою цену в ином количестве сахара.

Отметим, прямой товарообмен может иногда оказаться эффективнее и выгоднее, чем обмен при помощи посредника, даже если в данном качестве выступает золото. Развитие и, соответственно, усложнение обмена несет с собой дополнительные издержки.

Второй этап онтогенетического анализа. Развитие рынка означает умножение товаров, поступающих на него. Обмен товаров становится частым явлением.

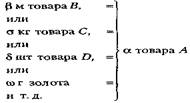

Тогда при росте предложения отдельный товар можно обменять на какой-либо иной конкретный товар из некоторого множества. В результате увеличивается потенциал различных вариантов обмена одного вида товаров на другие виды, а с ними и ряд простых выражений стоимости товара. Причем этот ряд может быть удлинен как угодно. Появляется полная, пли развернутая, форма стоимости товара. Она выражается следующей научной формулой:

Данная форма стоимости характеризует еще сохраняющийся обмен товара на товар. Однако это уже не непосредственное выменивание полезной вещи. Эквивалент для реализуемого товара становится множественным, что порождает специфические проблемы.

Трудности реализации товара и приобретения необходимой вещи усиливаются по мере умножения товаров, предлагаемых на рынке. Цепочки обменов образуют крайне пеструю мозаику. Ограниченные эквивалентные формы исключают из обмена иные.

Вместе с тем полная, или развернутая, форма стоимости порождает и путь решения, снятия проблемы. Он состоит в объединении всех промежуточных сделок, с тем чтобы обмен принял вид:

В случае стихийной реализации данной идеи формируется всеобщий эквивалент.

Третий этап онтогенетического анализа. На региональных рынках стихийно выделяются главные предметы обмена, наиболее ходовые товары, которые обладают достаточной ликвидностью, т. е. могут быть обменены на иной товар в любой момент времени. Возникает всеобщий товар-эквивалент. Он выражается следующей научной формулой:

Если к оценке полной и всеобщей форм стоимости подходить математически, то они тождественны: равенство должно оставаться равенством независимо от замены правой части на левую и левой на правую. Однако с экономической точки зрения полная и всеобщая формы стоимости различны и качественно, и количественно. При полной форме стоимости имеется множество эквивалентов, при всеобщей — пусть на уровне региона, но один.

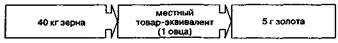

На третьем этапе обмен начинает осуществляться через посредника — всеобщий товар-эквивалент. Пример:

В результате возникновения всеобщей формы стоимости товары утрачивают способность прямого обмена на иные товары. Они выражают свои стоимости, во-первых, просто, поскольку исчезает множество посредников, во-вторых, единообразно.

Всеобщий эквивалент становится единым для региона. Каждый товар выражает свою стоимость в одном и том же эквиваленте, и это правило распространяется на любой вновь появляющийся на рынке товар. Таким образом, все товары по отношению к одному товару-посреднику оказываются различающимися лишь количественно.

Четвертый этап онтогенетического анализа. На данном этапе всеобщая форма стоимости «дозревает» до появления цены, т. е. денежного выражения стоимости.

Устранение региональных барьеров ведет к появлению единых национальных хозяйственных связей и международного рынка. Вместе с ними развивается товар-посредник. Когда роль посредника начинают выполнять драгоценные у„таллы, фактически появляются реальные деньги.

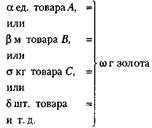

Специфический товар, с натуральной формой которого срастается эквивалентная форма в качестве его общественной монополии, становится денежным товаром. Эту привилегию в товарном мире завоевало золото. Денежный эквивалент становится всеобъемлющим. Он выражается следующей научной формулой:

С появлением денег все цены товаров принимают единообразное выражение, они становятся сопоставимыми. Читая формулу слева направо, можно узнать, сколько стоит каждый отдельный товар.

Лишь цена денег не имеет единственного значения. Какова их меновая стоимость, можно узнать, читая формулу справа налево. Весь бесконечный ряд конкретных товаров, которые можно приобрести за определенное количество золота, представляет собой выражение цены денег.

С возникновением денег процесс обмена принимает классический вид, выражаемый формулой

Товарообмен включает два этапа:

1) первоначально любой товар обменивается на деньги, продается;

2) затем покупается иной товар, обладающий конкретными полезными свойствами.

Какие важнейшие причины сделали золото деньгами? Это такая природная материя, все экземпляры которой обладают одинаковым общественным качеством, поэтому отличия носят чисто количественный характер.

С позиции онтологического подхода дается следующее определение денег. Деньги — это золото, исполняющее роль всеобщего эквивалента.

С точки зрения онтологического подхода эволюция эквивалента с возникновением денег завершается. Все последующие модификации предстают результатом развития функций денег.

Золото в качестве денег, выделяясь из товарного мира, удваивает свои свойства. Оно обладает двойственной потребительной стоимостью (во-первых, как объект для деятельности ювелира и, во-вторых, как вещный носитель всеобщей покупательной способности) и двойственной стоимостью (во-первых, товарной и, во-вторых, представительной, воплощающей всеобщую покупательную способность).

Общепризнанным является тезис о том, что сущность денег как многогранного общественного феномена проявляется в их функциях.

Какие функции, или работы, выполняют деньги? Самые разнообразные: не только экономические, но и политические, идеологические. Денежная единица — полномочный представитель государства. Она многое может рассказать о той стране, в которой выпущена. Так, уже в древности отчеканенный на монете портрет императора информировал о том, кто является правителем страны. И на современных деньгах, даже если они становятся коллективной валютой, как, например, евро, не упускается возможность указать название своего государства, имя своего правителя или национального героя, прославленного теми или иными делами.

В отечественной традиции — выделять в учебной литературе следующие экономические функции, выполняемые деньгами в развитом товарном хозяйстве:

1) мера стоимости (средство счета);

2) средство обращения;

3) средство накопления;

4) средство платежа;

5) мировые деньги.

При таком подходе учитывается, что деньги — не застывшее явление, они не останавливаются в своей эволюции.

Первая функция денег состоит в том, чтобы стать средством выражения товарных цен.

Когда для определения цены товара деньги приравниваются к его стоимости, они выполняют функцию меры стоимости, формируют цену товара. Цены — это своего рода любовные взгляды, которые товары бросают на деньги. Отметим, не деньги дают возможность определить цену товара. Деньги являются лишь формой проявления того, что заложено в нем самом. Цена — это денежное выражение стоимости товара.

Цена любого товара А может быть выражена в таком виде:

товар А - х граммов денежного материала.

Для того чтобы определить цену товара, нужно мысленно приравнять его к определенному количеству денег. Иными словами, эту функцию деньги выполняют идеально: достаточно просто знать, что есть деньги, и цена товара будет определена. Тем не менее, в цене мы имеем дело не с мыслью, а с реальным денежным товаром.

Со временем происходит отделение названия денежной меры, заключенной в монете, от меры весовой. Этому послужили три основные причины:

1) глобализация экономики, расширение обращения иностранных денег;

2) физическое изнашивание;

3) «порча» денег государством.

При обращении бумажных и кредитных денег принцип применения их в качестве меры стоимости изменяется. Она зависит, во-первых, от ликвидности, потенциальной стоимости товаров, которые можно купить на денежные знаки стоимости, во-вторых, от совокупного предложения бумажных и кредитных денег. Цена одного товара соотносится не со стоимостью золота, а с совокупной товарной массой.

Деньги в качестве масштаба цен служат тем лучше, чем продолжительнее они сохраняют свое значение неизменным. К этому сводится задача совершенной организации денежной системы любой страны.

Развитие товарного обмена приводит к тому, что в него вклинивается посредник. В результате процесс обмена обретает вид

товар — деньги — товар

Т-Д-Т.

Таким образом, обмен распадается на два самостоятельных одновременно совершаемых дополняющих друг друга акта:

- товар вступает в сферу обращения, идет превращение товара в деньги путем его продажи Т—Д;

- совершается обратное превращение денег в товар, покупка на вырученные деньги полезного блага Т—Д. В результате товар уходит в сферу потребления.

Появление посредника в обмене товаров преобразует его в товарное обращение. Товарным обращением называется обмен товаров посредством денег. При совершении товарной сделки деньги выполняют особую функцию средства обращения.

Какие деньги выполняли функцию средства обращения? Первоначально это были товары, затем разновесные металлические слитки, золотой песок и самородки, содержащие различные примеси. Понятно, что они принимались продавцами товаров по весу, каждый раз требовали дополнительной специальной оценки и тем самым порождали проблему создания точных единых мер. С целью устранения необходимости постоянного индивидуального определения цены денежного металла при каждой сделке сначала отдельные купцы, а впоследствии государство отливают равновесные слитки и ставят на них печать, символизирующую общественную гарантию соответствия веса и номинала. Таким образом, слитки превращаются в металлические монеты. Монета — это слиток из денежного металла единой формы, фиксированного веса и определенного достоинства. Со временем установление масштаба цен и чеканка монет становятся монополией государства, сами монеты обретают «национальный мундир».

Функция денег как средства накопления может быть выражена научной формулой

т. е. после реализации товара обладатель денежной выручки не обратил ее в новый товар, деньги «выпали в осадок», ушли из обращения, стали средством накопления.

Почему деньги в принципе могут выполнять данную функцию? Потому, что они — признаваемый обществом залог, дающий право на превращение денег в товары в будущем в любой момент.

Выполнение деньгами функции средства накопления обусловлено потребностями в расширенном общественном воспроизводстве, дорогостоящем потреблении, страховании. Так, мелкий товаропроизводитель, желая расширить дело, купить более совершенные орудия труда, должен прибегнуть к накоплению. В результате определенный период времени он реализует свои товары, не покупая чужих. Приобретение жизненно важных предметов потребления длительного пользования, имеющих значительную ценность, например жилья, также требует накопления изрядной суммы денег. С расширением товарного хозяйства, превращением его в непрерывно воспроизводящуюся систему отношений возникает необходимость создания страховых запасов не в натуральном виде, а в более компактном и универсальном денежном облике. Средством решения названных многообразных проблем становится накопление денег.

Функцию средства накопления выполняют как реальные деньги, так и их представители — бумажные и иные виды денег.

Платежом называется движение денег, независимое от движения товаров. Эта функция может быть выражена научной формулой

Иными словами, идет просто перечисление (трансферт) денег.

Почему и при каких условиях деньги выполняют данную функцию?

Развитие денег как платежного средства совершенствует исполнение ими иных функций, сопровождается их накоплением перед сроками уплаты.

Примерами платежей служат выдача пенсий, стипендий, заработной платы, оплата налогов, кредитов и штрафов, предоставление займов. Для этих целей предназначены не только традиционные реальные деньги. Развитие такой функции денег как средства платежа приводит к появлению их нового вида, а именно кредитных денег.

В современных условиях в качестве платежных средств (кредитных денег) выступают самые разнообразные долговые обязательства: векселя, банкноты, кредитные карточки, чеки. Значение новейших форм платежных средств определяется тем, что они сокращают время расчетов. /16/

Развитие форм платежей, числа и видов платежных средств оказывает прямое влияние на умножение массы денег, требующихся для их обслуживания. Наряду с этим взаимное погашение платежей, выплаты их разниц сокращает потребность в деньгах. И в целом общая численность обращающихся денег отрывается от обращающейся наличной товарной массы, поскольку:

- идут денежные расчеты за товары, давным-давно потребленные;

- идут поставки товаров, на покупку которых в данный момент денег нет;

- идет самостоятельное движение разнообразных долговых обязательств.

Функционирование денег в обороте между государствами и иностранными подданными делает их мировыми деньгами. Деньги, обслуживающие международные экономические отношения, называются валютой. В ее структуре выделяется национальная и иностранная валюта.

Мировые деньги функционируют в качестве:

- интернационального средства платежа, причем данная функция является преобладающей. Это объясняется тем, что международная торговля строится либо на предоплате, либо на кредитовании;

- средства учета торгового и платежного баланса страны;

- всеобщего покупательного средства;

- глобального общественного богатства, особенно в тех случаях, когда речь идет о вывозе финансовых ресурсов за границу.

1.2

Виды и формы денег

При анализе видов и форм денег рассматриваются готовые результаты их эволюции, дифференциации содержания выполняемых общественных работ по функциям. Иными словами, в основе выделения различных видов денег лежат различия в наборе выполняемых и доминирующих функций.

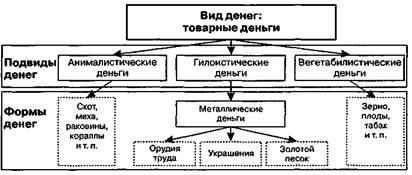

Видом денег называется подразделение денег по природно-функциональному признаку. Принято выделять три основных вида денег:

- товарныеденьги (commodity money),

- полноценныеденьги (full-bodies money / representative full-bodies money),

- неразменныеденьги (fiat money).

В рамках вида денег выделяются денежные формы.

Формой денег называется внешнее выражение (воплощение) определенного вида денег. Так, например, современные кредитные деньги имеют несколько форм воплощения: бумажные деньги, депозитные деньги, электронные деньги.

В рамках каждой современной денежной формы можно выделить несколько платежных инструментов, служащих для совершения конкретной покупки. Например, депозитные деньги включают такие платежные инструменты, как чеки, пластиковые карты и т.д.

Товарные деньги — это вид денег, представляющий собой реальные товары, выступающие в качестве регионального эквивалента, покупательная способность которых основывается на их товарной стоимости. Выбор реального товара, используемого в качестве денег, обусловливался признанием за таким товаром важных потребительских свойств.

Можно выделить три основных подвида товарных денег:

- анималистические (от лат. animal — животное). В их состав включаются животные и изделия из них. К данному подвиду товарных денег относились скот, меха, раковины, кораллы и т.д.;

- гилоистические (от лат. hyle — вещество). В их состав включаются полезные ископаемые и металлы, а также орудия труда из них. К данному под виду товарных денег относились камни, металлы, соль, янтарь и т.д.;

- вегетабилистические (от лат. vegetabilis — растительные). Это растения и их плоды. К третьему подвиду относились зерно, плоды деревьев, табак и т.д.

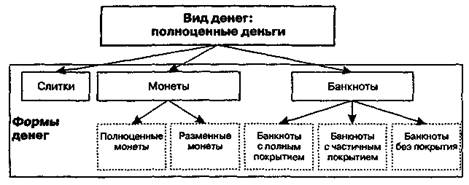

На рисунке 1 представлена условная классификация товарных денег.

Рисунок 1. Классификация товарных денег

Формирование вещных денег привело к тому, что денежные товары обрели дополнительную специфическую потребительную стоимость. Экономический агент, принимавший вещные деньги, не собирался их потреблять. Поэтому стала возможной замена полноценных денежных знаков неполноценными. Неполноценными деньгами называются такие деньги, номинальная стоимость которых превышает их реальную (товарную) стоимость. Примером неполноценных денег могут являться морды куницы, которые использовались в качестве денег у лесных народов.

Несовершенство вещных денег заключалось в их слабой делимости и недостаточной транспортабельности. Когда люди стали добывать и обрабатывать металлы, было выявлено, что они обладают рядом свойств, делающих их более подходящим товаром для использования в качестве денег. Металлические деньги в большей степени узнаваемы, долговечны и более транспортабельны по сравнению с другими типами товарных денег. Одно из первых упоминаний об использовании металлических денег относится к 1000—500гг. до н. з., когда в Китае в качестве денег стали использовать орудия труда (плуги, ножи, мотыги), сделанные из различных металлов. Обычно в качестве денег использовался металл, который имелся в распоряжении населения в данном регионе (медь, золото, серебро).

Товарные металлические деньги выступали в трех основных формах. Первые металлические деньги были в форме орудий труда и, как правило, делались из меди. С течением времени, когда добыча металла увеличилась, из него стали изготавливать не только орудия труда, но и украшения, которые производились, как правило, из драгоценных металлов и были второй формой металлических денег. Третьей формой металлических денег был золотой песок (см. рисунок 1).

На практике система золотых денег имела встроенные регуляторы, позволявшие сократить негативные инфляционные и дефляционные процессы, поскольку золото могло свободно перетекать из сферы обращения в сферу накопления и наоборот, а также свободно перемещаться между странами.

Начиная с 600—300 гг. до н. э. на смену товарным деньгам приходят полноценные деньги.

Полноценные деньги — это вид денег, представляющий собой денежные знаки, покупательная способность которых прямо или косвенно основана на стоимости драгоценного металла, например золота или серебра.

Денежные знаки, покупательная способность которых прямо основана на стоимости драгоценного металла, являются полноценными деньгами в точном соответствии со значением данного термина. Денежные знаки, покупательная способность которых косвенно основана на стоимости драгоценного металла, являются представителями полноценных денег или разменными деньгами.

У полноценных денег номинал, обозначенный на лицевой стороне, должен совпадать с их рыночной товарной стоимостью. У представителей полноценных денег номинал значительно выше их товарной стоимости, но они предусматривают обязательный обмен по фиксированному курсу на полноценные деньги.

Основными формами полноценных денег являются:

(1) слитки;

(2) монеты;

(3) банкноты.

На рисунке 2 представлена классификация полноценных денег. /16/

Рисунок 2. Классификация полноценных денег

Слитки. Первые полноценные деньги выпускались в форме слитков. Для того чтобы преодолеть неудобства, связанные с определением количества и качества металла, содержащегося в слитке, верховные правители стали клеймить слитки, удостоверяя чистоту металла и его вес. В различных источниках по истории денег можно найти сведения о том, что первые слитки металлов, подтвержденные определенным клеймом, получили широкое хождение в Древнем Вавилоне и Египте. Недостатками металлических полноценных денег в слитках являлись слабая делимость и ограниченная транспортабельность.

Монеты. В отличие от товарных денег и немаркированных слитков металла монеты были первым достаточно универсальным платежным средством. Поскольку их качество и вес удостоверялись пробой, они были узнаваемы, долговечны, делимы и транспортабельны.

При снашивании полноценных монет в процессе использования, при порче монет частными или государственными эмитентами происходило уменьшение их весового содержания. При этом монеты продолжали обращаться по прежнему номиналу. Это быстро натолкнуло на мысль о возможности фальсификации монет, т. е. целенаправленной чеканки неполноценных денег. У неполноценных монет номинальная стоимость выше их товарной (внутренней) стоимости. Однако в отличие от полноценных денег неполноценные монеты не предусматривали никакого обмена на полноценные деньги.

Монетный доход. Чеканка неполноценных монет приносила монетный доход. Монетный доход — это разность между номиналом монеты и рыночной стоимостью металла, который был затрачен на ее изготовление. В феодальной Европе в средние века правом чеканки монет обладал любой суверенный феодал. Часто доход от чеканки неполноценных монет был главным источником его дохода. Вследствие этого, например, в Северной Италии различные князья соперничали друг с другом в порче монет и Италия того времени завоевала репутацию страны с наилучшими авторами, пишущими о деньгах, и с худшими деньгами.

Таким образом, с появлением суверенных государств функции государства относительно денег трансформировались. Если раньше соответствующие государственные органы удостоверяли вес и пробу металла в слитках, а затем в монетах, согласно чему появилось суеверие, что само это действие правительства наделяет деньги ценностью, то теперь государство получило неограниченное право на получение монетного дохода от эмиссии неполноценных монет.

Исторически правительства пошли по смешанной модели предложения денег, при которой за правительствами сохранилось монопольное право на эмиссию бумажных денег и, следовательно, право на эмиссионный доход, а частным банкам было предоставлено право на создание депозитных денег. Поскольку депозитные деньги можно рассматривать как производную форму от бумажных денег, то в целом можно говорить о победе противников денежной конкуренции.

Банкноты. Расширение объемов товарного производства повлекло за собой рост обменных операций. Полноценные деньги были не в состоянии обеспечить растущие потребности хозяйства в средствах обращения, поэтому возникла потребность во введении новой формы денег — банкнот, которые являлись представителями полноценных денег.

Банкноты выполняли функцию средства платежа в сфере оптового товарообмена; розничная торговля обслуживалась монетными деньгами.

Когда банки выпускали банкноты, с помощью которых они учитывали торговые векселя, они тем самым просто изменяли форму кредитования. Далее банкноты, выпущенные под краткосрочные кредиты, лишь на некоторое время становились частью обращения. Это обстоятельство обуславливало подчеркивание важного различия между банкнотами, автоматически исчезавшими из обращения, и «неразменными бумажными деньгами», которые не служили в качестве краткосрочных кредитов, а были постоянно действующим средством оплаты товаров и услуг. Вероятно, было бы невозможно добиться, чтобы листочки бумаги, не имеющие сами по себе значимой рыночной ценности, стали общепринятыми деньгами, если бы они не представляли собой квитанцию на какой-либо ценный товар Чтобы быть принятыми в качестве денег, они должны были вначале почерпнуть свою ценность из какого-то иного источника, такого, как другая форма денег. Банкноты были представителями полноценных денег. Они не имели принудительного курса, но обязательно обменивались на монеты по рыночному курсу.

Таким образом, банкнота представляла собой расписку, содержащую требование к банку-эмитенту выдать ее предъявителю указанное в ней количество монет.

Поскольку банкноты являлись представителями полноценных денег, они предусматривали определенный порядок обеспечения их эмиссии, который мог быть прямым и косвенным. К прямому обеспечению относится обеспечение монетами, отчеканенными из драгоценных металлов, или векселями. К косвенному обеспечению относится обеспечение банкнот обязательством государства принимать их в уплату налоговых и прочих платежей. В зависимости от обеспечения выделяли три вида банкнот: с полным покрытием, с частичным покрытием и без покрытия.

Банкноты с полным покрытием имели полное прямое покрытие, разменивались на золото в неограниченном количестве (разменный курс был рыночным), эмитировались частными и государственными банками в неограниченном количестве; встроенным лимитом такой эмиссии был официальный золотой запас.

Банкноты с частичным покрытием имели прямое обеспечение, которое состояло из драгоценных металлов и векселей, обменивались на золото в неограниченном количестве (курс обмена был ниже номинала), эмитировались государственным банком, деятельность которого ограничивалась институтом эмиссионного права.

Банкноты без покрытия не имели прямого обеспечения, их размен на монеты не производился, они признавались государственным долгом; право эмиссии дополнительных денежных знаков сохранялось за государственным банком и периодически пересматривалось в сторону повышения.

Со временем банкноты эволюционировали от первой формы к третьей. Их постепенная смена была следствием непрерывной эмиссии, что при ограниченности официальных золотых резервов приводило к невозможности размена всех выпущенных банкнот на золото. В 1976 г. демонетизация золота была закреплена международными договоренностями. Банкноты окончательно трансформировались в неразменные бумажные деньги.

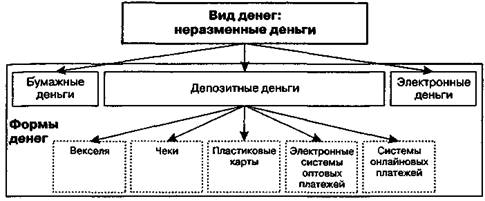

Неразменные деньги представляют собой денежные знаки, замещающие в обращении полноценные деньги и выступающие как знаки кредита. Можно выделить три основные формы неразменных денег: бумажные деньги (наличные деньги), выпускаемые правительством, депозит-, ные деньги, выпускаемые депозитными институтами, и электронные деньги, выпускаемые специализированными финансовыми институтами. Различия между ними носят целевой характер. Как правило, наличные и электронные деньги эмитируются для потребительских нужд. Депозитная эмиссия имеет иной характер: депозитные деньги даются на время для производственных нужд. Поэтому последствия эмиссий разных видов денег также различны.

В основе широкого хождения неразменных денег лежат три основные причины. Две из них имеют экономическую природу и одна — юридическую. Во-первых, неразменные деньги являются деньгами, поскольку люди их признают в качестве средства обмена на товары и услуги. Это общественное признание основано на доверии к эмитентам, базирующемся на долгосрочном опыте осуществления хозяйственных расчетов. Во-вторых, неразменные деньги обладают предсказуемой покупательной стоимостью, которую можно оценить, руководствуясь темпами инфляции. В-третьих, наличные деньги являются законным средством платежа, т. е. обязательством государства, а депозитные и электронные деньги являются долговым обязательством их эмитента.

Все формы неразменных денег предусматривают юридическую ответственность за отказ от исполнения взятых денежных обязательств. /16/

Классификация неразменных денег представлена на рисунке 3.

Рисунок 3. Классификация неразменных денег

Векселя. Особое место в системах неразменных денег занимают векселя. Вексель — это безусловное письменное обязательство должника уплатить обозначенную на нем сумму в указанный срок.

В соответствии с традициями советской политэкономической школы векселя относятся к кредитным деньгам. Действительно, в качестве кредитно-расчетного средства вексель выступает неким прообразом банкнот, а позднее — и бумажных денег. Однако в современной экономической теории векселя рассматриваются в большей степени как ценные бумаги, выступающие в качестве инструмента коммерческого кредитования, а не денег. В то же время значение финансовых векселей в денежном обращении России и других развивающихся стран в качестве расчетного средства достаточно высоко.

Вексель как разновидность долговых обязательств обладает специфическими особенностями:

а) абстрактностью (на векселе не указывается конкретный вид сделки, а вместе с ним источник возникновения долга);

б) бесспорностью (безусловная оплата долга, включая принудительные меры после составления нотариусом акта о протесте);

в) обращаемостью (используется вместо наличных денег как платежное средство при передаче векселя другим лицам с передаточной надписью на его обороте). Это создает возможность взаимного зачета вексельных обязательств.

По характеру возникновения векселя бывают коммерческими и финансовыми. Коммерческий вексель основан на реальных торговых сделках и является основой развития коммерческой формы кредитования. Финансовый вексель не имеет реальной основы и часто рассматривается как денежный суррогат. Он применяется при предоставлении денег в долг. Одной из разновидностей финансового векселя являются казначейские векселя, выпускаемые государством для покрытия бюджетных расходов.

По своему характеру вексель может быть простым и переводным. Простой вексель является обязательством векселедателя оплатить векселедержателю определенную сумму в установленный срок. Переводной вексель (тратта) представляет собой приказ векселедержателя (трассанта), адресованный плательщику (трассату), уплатить указанную сумму третьему лицу (ремитенту).

Вексель как денежный инструмент способствует сокращению объема неплатежей между хозяйствующими субъектами, служит инструментом мобилизации свободных денежных ресурсов юридических и физических лиц, является объектом залога при кредитовании. Тем не менее, вексельное обращение имеет свои границы. Во-первых, у векселя ограниченный срок обращения. Во-вторых, векселем нельзя осуществлять выплату заработной платы и других регулярных доходов, а также платежи в бюджет. В-третьих, вексель не может быть использован в нескольких платежных операциях. В-четвертых, вексель обслуживает только оптовую торговлю. В-пятых, в вексельное обращение вовлекается ограниченный круг лиц. Отмеченные выше границы вексельного обращения не позволяют векселю выполнять основные денежные функции и, следовательно, рассматриваться в качестве денег.

Бумажные деньги. Первые бумажные деньги появились в Китае в период правления императора Хина Тсюнга (HienTsung) в 806—821 гг. н. э. На протяжении XIII—XIV вв. бумажные деньги получают широкое распространение на территории Китая, Монголии, Персии и Японии. Первые бумажные деньги выпускались из древесной коры, на них наносились различные знаки и печати, подтверждающие покупательную способность. Китай стал первой ареной гиперинфляции вследствие чрезмерной эмиссии бумажных денег. По этой причине в 1455 г. хождение бумажных денег на территории Китая было запрещено.

Современные бумажные деньги характеризуются тремя признаками: неразменностъю, наличием принудительного курса и беспроцентностью. В настоящее время значительная часть неразменных денег в развитых странах выпускается в форме наличных денег. Около 95—97% от общего объема составляют бумажные деньги, выпускаемые правительствами или центральными банками. Оставшаяся часть — 3—5% от общего объема — выпускается в виде paзменныхx монет, как правило, от лица казначейства.

Поскольку эмиссия наличных денег монополизирована государством, потенциально наличные деньги могут выпускаться в любом количестве. Например, американская валюта в настоящее время обеспечена золотовалютными резервами только на 4—5%. Суммарное золотовалютное и товарное обеспечение американской валюты составляет не более 20—25%. Между тем данная ситуация не представляет реальной угрозы для денежного обращения США. Дело в том, что подавляющая часть наличной долларовой массы (около 60%) находится на руках нерезидентов США и равномерно распределена по всему миру. Большинство из держателей не имеют спекулятивных мотивов.

На протяжении второй половины XX в. значение бумажных денег в качестве средства платежа в развитых странах неуклонно снижалось. Это было связано с повсеместным замещением в платежном обороте наличных денег депозитными деньгами. Параллельно уменьшался и государственный доход от эмиссии наличных денег. Если в 1982 г. эмиссионный доход (в процентах к ВВП) составлял в США 0,8%, в Великобритании — 0,6, в Германии — 0,9%3

, то в 1994 г. для тех же стран он составлял соответственно 0,4%, 0,3 и 0,5%4

. В настоящее время вместе с активным развитием депозитной деятельности различных финансовых институтов, а также с появлением электронных денег ожидается дальнейшее сокращение потребности в бумажных деньгах. /29/

Депозитные деньги. Возникновение депозитных денег исторически связано с развитием банковской системы и осуществлением банковских операций по учету векселей. Они представляют собой числовые записи определенной денежной суммы на счетах клиентов в банке. Первоначально депозитные деньги появлялись при предъявлении владельцами векселя его к учету в банк, в результате чего банк вместо выплаты суммы долга банкнотами открывал владельцу векселя счет. На таком счете фиксировалась причитающаяся сумма денег, и с этого счета осуществлялись платежи путем их списания. В настоящее время депозитные деньги чаще всего появляются путем внесения наличных денег в кассу банка и открытия текущих банковских счетов.

Сегодня ряд финансовых институтов имеет право выпускать неразменные деньги в форме открытия трансакционных (текущих, чековых, карточных) счетов, которые получили название депозитных денег. Банки, ссудосберегательные ассоциации, кредитные союзы в большинстве развитых стран предоставляют клиентам возможность открывать текущие счета. Все эти депозитные учреждения являются частными. На долю депозитных денег приходится от 55 до 80% денежного агрегата Ml — массы «денег для сделок». В Казахстане только банки имеют право выпускать неполноценные деньги в форуме открытия текущих депозитов. Управление депозитными деньгами чаще всего осуществляется при помощи чека, пластиковой карты или систем дистанционного доступ к банковским счетам. Платежи на крупные суммы производятся с использованием оптовых электронных платежных систем. Следует заметить, что данные платежные инструменты сами по себе не добавляют в обращение денег. Они являются денежными документами, обусловливающими проведение расчетных операций, которые характеризуются разной степенью рентабельности и удобства, так как за каждой из них стоит своя платежная система, институциальная структура, через которую осуществляются финансовые сделки между субъектами хозяйства.

Чеки. Чек представляет собой денежный документ установленной формы, содержащий безусловный приказ чекодателя кредитному учреждений, о выплате держателю чека указанной в нем суммы. Чеки используются физическими и юридическими лицами для взаимных расчетов. Первое упоминание о них относится к 1659 г., когда в Лондоне был выписан чек на имя господина Делбо (Mr. Delboe). Однако широкое распространение чеки получили лишь в конце XIX в. с активным развитием депозитных операций банками} развитых стран. Уже к 1890 г. в США с помощью чековых счетов осуществлялось около 90% всех трансакций. Как правило, плательщиком по чеку выступает банк или другой кредитный институт, в котором помещен счет плательщика. Можно выделить три основных функции чека:

а) служит средством получения денег в банке с текущего счета;

б) выступает средством обращения и платежа при приобретении товаров и погашении долгов во взаиморасчетах между юридическими и физическими лицами;

в) является инструментом безналичных расчетов, значительно сокращая объем наличных денег в оборрте.

Особенностью чека как платежного инструмента является то, что он должен быть физически предъявлен в банк для оплаты. Таким образом, появляется неинкассированный остаток — флоут (float), по которому чекодатель пользуется кредитом.

Чеки обладают двумя основными преимуществами перед наличными деньгами. Во-первых, чеки можно выписывать на любую сумму (т. е. сумму в пределах остатка на банковском счете или кредитного лимита). Во-вторых, чеки удобны в обращении, а при потере их можно восстановить. Кроме того, в отличие от пластиковых карт или электронных денег для обслуживания чеков не требуется использовать электронную идентификационную сеть, включающую систему авторизационных центров, банкоматов, электронных терминалов и т. д. Широкому распространению чеков способствует существующая в ряде развитых стран система законодательных актов, защищающая права лиц, принимающих чеки. В силу этого на протяжении всего XX в. происходило постепенное увеличение доли расчетов чеками.

Чеки можно подразделить на: именные (выписанные на определенное лицо без права передачи другому), ордерные (составленные на определенное лицо, но с правом передачи другому лицу по индоссаменту) и предъявительские (выписанные без указателя получателя, а обозначенная в них сумма должна быть выплачена предъявителю чека).

Особую разновидность чеков представляют дорожные чеки. Дорожный чек — это стандартизированный денежный документ, выписанный в местной или иностранной валюте, обычно используемый при поездках за рубеж для оплаты товаров и услуг или получения наличных денег. Дорожные чеки, как правило, инкассируются по более выгодному курсу, чем происходит обмен наличных денег. По своей природе дорожные чеки являются предоплаченными финансовыми продуктами. Они деноминируются в основных конвертируемых валютах. Во всех агентствах компании, выпустившей дорожный чек, они обналичиваются без комиссионных. Их особенность состоит в том, что они являются именными и требуют при расчетах личного подтверждения подлинности. Когда владелец дорожного чека расплачивается им или обменивает его на наличные деньги, он делает контрольную подпись в присутствии кассира. Основными эмитентами дорожных чеков выступают крупнейшие международные кредитные компании «AmericanExpress», «VISA», «ThomasCook» и др.

Пластиковые карты. С развитием во второй половине XX в. платежных систем, позволяющих осуществлять розничные платежи в электронной форме, появляется новый платежный инструмент — пластиковая карта. Пластиковая карта — это именной денежный документ, выпущенный банком или иной специализированной организацией, удостоверяющий наличие в соответствующем учреждении счета владельца пластиковой карты и дающий право на приобретение товаров и услуг по безналичному расчету.

Банковские карты появились в начале 50-х гг. XX в. Особым видом платежных карт являются карты туризма и развлечений, эмитентами которых являются кредитные компании, такие, как «AmericanExpress», «DinersClub» и др. Как правило, данный вид карт предназначен для состоятельных граждан и предоставляет своим держателям помимо платежных возможностей, повышенные кредитные лимиты, дополнительные льготы и скидки при бронировании авиабилетов, отелей и т. д. В настоящее время на долю карточных расчетов в США приходится около 26% всего объема безналичных платежей и всего 0,2% их стоимости. /29/

Можно выделить три основных функции пластиковой карты:

1) является инструментом безналичных расчетов, значительно сокращая объем наличных денег в обороте;

2) выступает средством платежа при приобретении товаров и погашении долгов во взаиморасчетах между юридическими и физическими лицами;

3) служит инструментом получения денег с расчетного счета практически в любое время.

Электронные системы оптовых платежей. Данные системы используются для проведения сделок на крупные суммы. Электронные системы оптовых платежей представляют собой платежные системы, позволяющие осуществлять в электронной форме платежные операции большой стоимости между банками, коммерческими компаниями и государственными учреждениями. Расчеты осуществляются с использованием трансакционных счетов кредитных организаций, поэтому такие оптовые системы оперируют депозитными деньгами. Электронные системы оптовых платежей появились в конце 1960-х гг. и получили широкое распространение в 1970—1980-е гг. Основными их элементами являются:

1) клиринговые расчетные системы, которые производят взаиморасчет по счетам своих клиентов (неттинг) в определенный момент времени, как правило, по окончании рабочего дня. Такие системы могут быть двусторонними и многосторонними. Основными недостатками таких систем являются недостаточная оперативность в проведении платежей, а также наличие риска ликвидности;

2) валовые системы расчетов в режиме реального времени. В настоящее время эти системы уже заменили неттинг во многих странах. С их появлением риск ликвидности и системный риск банковского сектора значительно снизились. В Европейском союзе функционируют две региональные суперсистемы, соединяющие между собой RTGS государств — членов Союза — TARGET и EuroI. В отдельных странах, прежде всего в США, где действует клиринговая система CHIPS, неттинг-системы трансформируются в гибридные, которые осуществляют неттинг с коротким циклом (через небольшие промежутки времени).

Можно выделить три основных достоинства электронных систем оптовых платежей:

увеличение скорости взаиморасчетов;

снижение себестоимости платежных операций;

упрощение обработки банковской корреспонденции.

Системы онлайновых платежей. В настоящее время в связи с активным развитием электронной экономики все большее распространение получают системы онлайновых платежей (системы онлайнового банкинга). Системы онлайновых платежей представляют собой новые электронные платежные системы, позволяющие напрямую в режиме реального времени осуществлять платежи со счета плательщика и зачислять денежные средства на счет получателя. Системы онлайновых платежей могут использоваться для проведения платежей как в рамках традиционной, так и в рамках электронной экономики. В настоящее время одними из наиболее развитых направлений развития онлайновых платежей являются системы онлайнового банкинга.

Электронные деньги. Последние годы XX в. ознаменовались новым этапом в развитии товарно-денежных отношений: появлением новой формы кредитных денег — электронных денег (emoney). К основным причинам их создания относятся желание снизить трансакционные издержки денежного обращения как в рамках традиционной, так и в рамках электронной экономики и электронный сеньораж. Несмотря на значительное количество различных систем электронных денег, на их долю в развитых странах в 2001 г. приходилось не более 1% объема денежного агрегата Ml.

Сущность электронных денег можно рассматривать с двух сторон: как предоплаченный финансовый продукт и как денежную стоимость, выраженную в валютных единицах и хранящуюся в электронной форме в электронном устройстве, находящемся во владении клиента. Электронные деньги не связаны с каким-либо счетом в финансовом учреждении и являются беспроцентным обязательством их эмитента, поэтому их не следует рассматривать как разновидность депозитных денег.

Издержки обмена. Поскольку приобретение любых товаров или услуг связано с расходами, то основная причина смены одного вида денег другим — минимизация таких расходов. Расходы, связанные с приобретением товаров или услуг, выражаются как в расходовании времени на ожидание самой возможности совершить обмен, так и в расходовании средств, связанных с осуществлением самого обмена. Издержки, которые несет покупатель, ожидая возможность совершить обмен на необходимый ему товар или услугу, называются издержками ожидания (waitingcost). Издержки сверх цены, которые будет нести покупатель при совершении покупки товара или услуги, называются трансакционными издержками (transactioncost).

Помимо издержек ожидания и трансакционных издержек, в издержки обращения, как правило, включаются расходы по их хранению, транспортировке, пересчету, обеспечению сохранности денег.

Таким образом, суммарные издержки денежного обращения в случае с наличными деньгами будут значительно выше, чем в случае с депозитными и тем более электронными деньгами. Современная эволюция кредитных денег состоит в постепенном сокращении доли наличных денег в обращении развитых стран и их последовательном замещении расчетами депозитными и электронными деньгами.

1.3

Электронные деньги и их свойства

Активная эволюция денежных форм наблюдается на протяжении последних сорока лет.

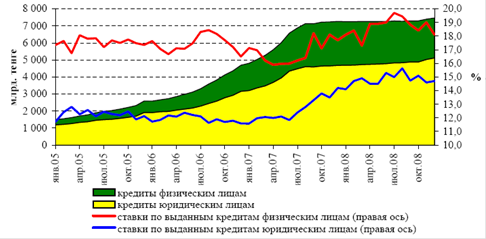

С 1960 по 2000-е гг. денежно-кредитная сфера пережила два этапа электронизации. Первый этап (1960—1980 гг.) состоял в переводе на электронную основу оптовых платежей. Он характеризовался появлением клиринговых расчетных систем, автоматизированных расчетных палат, а также широким использованием систем электронных трансфертов. Первый этап электронизации позволил рационализировать систему управления платежами, снизить кредитные и расчетные риски на уровне оптовых платежей, стимулировать появление новых финансовых продуктов, разнообразить средства доступа к ним. Широкое использование систем электронных трансфертов стало базой для внедрения в обращение розничных электронных платежных средств, таких, как кредитные и дебетовые карты. В результате этого удалось несколько снизить использование бумажных платежных средств в розничных расчетах (таблица 1). /48/

Таблица 1. Объем трансакций, совершаемых электронным путем, в экономически развитых странах

| Страны |

Число трансакций на одного жителя |

Электронные платежи (% от всего кол-ва) |

| Бумажная форма |

Электронная форма |

Швейцария

Голландия

Бельгия

Дания

|

2

19

16

24

|

65

128

85

100

|

97

87

84

81

|

Япония

Швеция

Германия Финляндия Великобритания

Франция

Норвегия

Канада

Италия

США

|

9

24

36

40

57

86

58

76

23

234

|

31

68

103

81

58

71

40

53

6

59

|

78

74

74

67

50

45

41

41

20

20

|

Традиционные электронные розничные средства платежа предоставили потребителям возможность более эффективно распоряжаться своими счетами в кредитных учреждениях (снизить издержки обращения, повысить удобство и безопасность расчетов). Однако они не смогли заменить ни наличные деньги, ни чеки в денежном обращении развитых стран. Причина этого кроется в чрезвычайно низкой трансакционной стоимости осуществления расчетов с использованием наличных денег и чеков. Кроме того, наличные деньги обладают рядом положительных с точки зрения плательщика свойств:

во-первых, возможностью безусловного и неограниченного распоряжения своими средствами;

во-вторых, возможностью большей по сравнению с системами электронных расчетов оперативностью;

в-третьих, что особенно важно, обеспечением анонимности платежей.

Развитие электронной торговли, обострение конкурентной борьбы за денежные ресурсы между различными финансовыми институтами, потребность в снижении трансакционных издержек текущих платежей, а также поиск новых платежных средств, обладающих анонимностью и не требующих посредничества финансовых институтов при непосредственном осуществлении платежей, потребовали разработки принципиально новых электронных розничных платежных инструментов. Появление систем электронного доступа к счетам в середине 1990-х гг. и появление электронных денег во второй половине 1990-х гг. символизируют начало второго этапа электронизации.

Системы электронного доступа используют различные электронные средства коммуникаций, такие, как персональные компьютеры, мобильные телефоны, «интеллектуальные» банкоматы и другие для получения доступа к традиционным платежным услугам с использованием закрытых банковских или открытых телекоммуникационных сетей, в частности Интернета.

Можно выделить несколько основных систем электронного доступа:

- расчеты дебетовыми картами в Интернет с использованием различных протоколов безопасности;

- расчеты с использованием электронных чеков;

- расчеты с использованием систем онлайнового банкинга, обеспечивающих прямой доступ к банковским счетам клиентов.

Системы электронного доступа к счетам оперируют депозитными деньгами клиентов, размещенными на текущих счетах в кредитных организациях. Таким образом, системы переводов денег становятся все более электронифицированными, но деньги по-прежнему остаются депозитными. Иная ситуация наблюдается с новыми платежными системами на основе электронных денег. В случае с электронными деньгами речь скорее идет о новой форме денег, которая не связана с текущими счетами в кредитных учреждениях, находится в непосредственном распоряжении клиента и может трансформироваться либо в депозитные, либо в наличные деньги.

Помимо широко распространенных систем электронных денег, в мире действует несколько десятков компаний и банков, предлагающих свои электронные системы платежей на основе смарт-карт (Chipknip в Голландии, MmiPay в Италии, Avant в Финляндии, Danmont в Дании, и т.д.). Среди электронных платежных систем на основе «сетевых денег», получивших широкую известность, следует отметить ECash, CyberCom, NetCash и др. В России к таким системам относятся PayCash и WebMoney.

Следует выделить четыре важные характеристики электронных денег:

1) денежная стоимость непосредственно фиксируется на информационном носителе (отсутствует привязка к какому-либо счету в кредитных учреждениях);

2) платеж электронными деньгами является окончательным (получатель электронных денег считается окончательно расплатившимся, т. е. более не имеет никаких требований к третьим лицам);

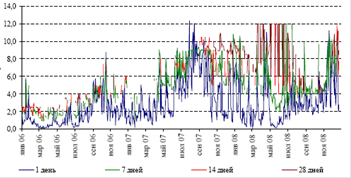

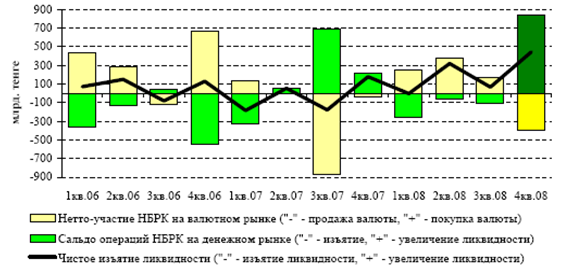

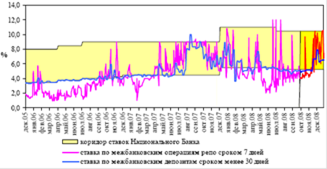

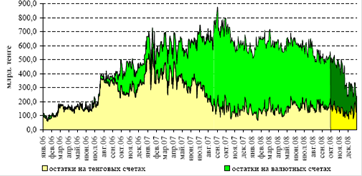

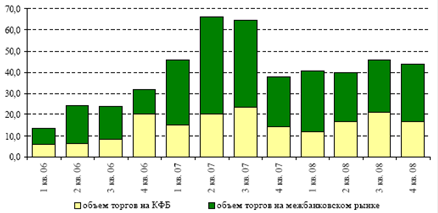

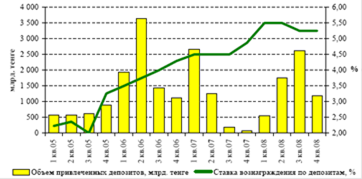

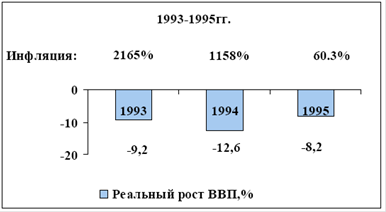

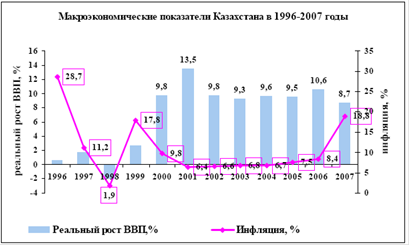

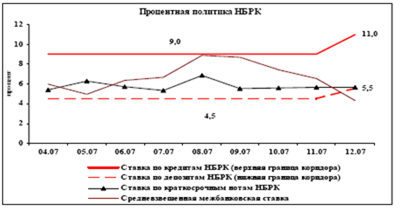

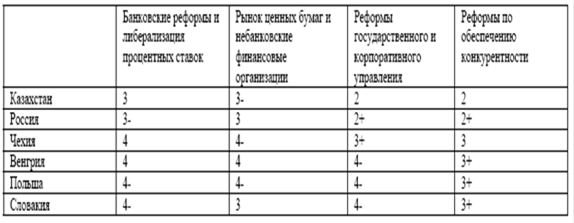

3) эмиссия электронных денег является особым видом финансовой деятельности (эмитенты электронных денег являются специальными институтами, к которым должен применяться особый порядок регулирования и контроля за их деятельностью);