1. Принципы и последовательность разработки инвестиционной стратегии

В основе разработки инвестиционной стратегии предприятия лежат принципы новой управленческой парадигмы – системы стратегического управления. К числу основных из этих принципов, обеспечивающих подготовку и принятие стратегических инвестиционных решений в процессе разработки инвестиционной стратегии предприятия, относятся:

1. Рассмотрение предприятия как открытой социально-экономической системы, способной к самоорганизации. Этот принцип стратегического управления состоит в том, что при разработке инвестиционной стратегии предприятие рассматривается как определенная система, полностью открытая для активного взаимодействия с факторами внешней инвестиционной среды.

2. Учет базовых стратегий операционной деятельности предприятия. Являясь частью общей стратегии экономического развития предприятия, обеспечивающей в первую очередь развитие операционной деятельности, инвестиционная стратегия носит по отношению к ней подчиненный характер. Поэтому она должна быть согласована со стратегическими целями и направлениями операционной деятельности предприятия.

Все многообразие стратегий операционной деятельности, реализацию которых призвана обеспечивать инвестиционная деятельность предприятия, может быть сведено к следующим базовым их видам:

Ограниченный рост. Этот тип операционной стратегии используется предприятиями со стабильным ассортиментом продукции и производственными технологиями, слабо подверженными влиянию технологического прогресса.

Ускоренный рост. Такой тип операционной стратегии избирают, как правило, предприятия, находящиеся в ранних стадиях своего жизненного цикла, а также в динамично развивающихся отраслях под воздействием технологического прогресса.

Сокращение (или сжатие). Эта операционная стратегия наиболее часто избирается предприятиями, находящимися на последних стадиях своего жизненного цикла, а также в стадии финансового кризиса.

Сочетание (или комбинирование). Такая операционная стратегия предприятия интегрирует в себе рассмотренные различные типы частных стратегий стратегических зон хозяйствования или стратегических хозяйственных центров.

3. Преимущественная ориентация на предпринимательский стиль стратегического управления инвестиционной деятельностью. Инвестиционное поведение предприятия в стратегической перспективе характеризуется приростным или предпринимательским стилем.

Реклама

Основу приростного стиля инвестиционного поведения составляет постановка стратегических целей от достигнутого уровня инвестиционной деятельности с минимизацией альтернативности принимаемых стратегических инвестиционных решений.

4. Обеспечение сочетания перспективного, текущего и оперативного управления инвестиционной деятельностью. Концепция стратегического управления предусматривает, что разработанная инвестиционная стратегия предприятия получает свою дальнейшую конкретизацию в процессе текущего управления инвестиционной деятельностью путем формирования инвестиционной программы (инвестиционного портфеля) предприятия.

5. Обеспечение адаптивности инвестиционной стратегии к изменениям факторов внешней инвестиционной среды. Эта адаптивность реализуется в системе общего ситуационного подхода к предстоящей деятельности предприятия, определяемого парадигмой стратегического управления. Суть этого основополагающего подхода состоит в том, что все предстоящие стратегические изменения в инвестиционной деятельности предприятия являются прогнозируемой или оперативной его реакцией на соответствующие изменения различных факторов внешней инвестиционной среды.

6. Обеспечение альтернативности стратегического инвестиционного выбора. В основе стратегических инвестиционных решений должен лежать активный поиск альтернативных вариантов направлений, форм и методов осуществления инвестиционной деятельности, выбор наилучших из них, построение на этой основе общей инвестиционной стратегии и формирование механизмов эффективной ее реализации.

7. Обеспечение постоянного использования результатов технологического прогресса в инвестиционной деятельности. Формируя инвестиционную стратегию, следует иметь в виду, что инвестиционная деятельность является главным механизмом внедрения технологических нововведений, обеспечивающих рост конкурентной позиции предприятия на рынке.

8. Учет уровня инвестиционного риска в процессе принятия стратегических инвестиционных решений. Практически все основные инвестиционные решения, принимаемые в процессе формирования инвестиционной стратегии, в той или иной степени изменяют уровень инвестиционного риска.

9. Ориентация на профессиональный аппарат инвестиционных менеджеров в процессе реализации инвестиционной стратегии. Какие бы специалисты не привлекались к разработке отдельных параметров инвестиционной стратегии предприятия, ее реализацию должны обеспечивать подготовленные специалисты – инвестиционные менеджеры. Эти менеджеры должны быть ознакомлены с основными принципами стратегического управления, механизмом управления реальными инвестиционными проектами и портфелем финансовых инвестиций, владеть методами стратегического инвестиционного контроллинга.

Реклама

10. Обеспечение разработанной инвестиционной стратегии предприятия соответствующими организационными структурами управления инвестиционной деятельностью и принципами инвестиционной культуры. Важнейшим условием эффективной реализации инвестиционной стратегии являются соответствующие ей изменения организационной структуры управления и инвестиционной культуры.

Процесс разработки инвестиционной стратегии предприятия осуществляется по следующим этапам.

1. Определение общего периода формирования инвестиционной стратегии. Этот период зависит от ряда условий.

Главным условием его определения является продолжительность периода, принятого для формирования общей стратегии развития предприятия, так как инвестиционная стратегия носит по отношению к ней подчиненный характер, она не может выходить за пределы этого периода (более короткий период формирования инвестиционной стратегии допустим).

2. Исследование факторов внешней инвестиционной среды и конъюнктуры инвестиционного рынка. Такое исследование предопределяет изучение экономико-правовых условий инвестиционной деятельности предприятия и возможного их изменения в предстоящем периоде. Кроме того, на этом этапе разработки инвестиционной стратегии анализируется конъюнктура инвестиционного рынка и факторы ее определяющие, а также разрабатывается прогноз конъюнктуры в разрезе отдельных сегментов этого рынка, связанных с предстоящей инвестиционной деятельностью предприятия.

3. Оценка сильных и слабых сторон предприятия, определяющих особенности его инвестиционной деятельности. В процессе такой оценки необходимо определить обладает ли предприятие достаточным потенциалом, чтобы воспользоваться открывшимися инвестиционными возможностями, а также какие внутренние его характеристики ослабляют результативность инвестиционной деятельности.

4. Формирование стратегических целей инвестиционной деятельности предприятия. Главной целью этой деятельности является повышение уровня благосостояния собственников предприятия и максимизация его рыночной

стоимости.

5. Анализ стратегических альтернатив и выбор стратегических направлений и форм инвестиционной деятельности. Этот этап разработки инвестиционной стратегии является одним из основных. Он включает поиск альтернатив решения поставленных стратегических инвестиционных целей, их соответствующую оценку с позиций внешних возможностей и опасностей, а также реального внутреннего инвестиционного потенциала и отбор наиболее приемлемых их них.

6. Определение стратегических направлений формирования инвестиционных ресурсов. В процессе этого этапа разработки инвестиционной стратегии прогнозируется общий объем необходимых инвестиционных ресурсов, обеспечивающих реализацию стратегических направлений и форм реального и финансового инвестирования; дифференцируется потребность в инвестиционных ресурсах по отдельным этапам стратегического периода; оптимизируется структура источников их формирования, обеспечивающая финансовое равновесие предприятия в процессе его развития.

7. Формирование инвестиционной политики по основным аспектам инвестиционной деятельности. Этот этап формирования инвестиционной стратегии позволяет обеспечить интеграцию целей и направлений инвестиционной деятельности с основными механизмами их реализации в рассматриваемой перспективе.

8. Разработка системы организационно-экономических мероприятий по обеспечению реализации инвестиционной стратегии. В системе этих мероприятий предусматривается формирование на предприятии новых организационных структур управления инвестиционной деятельностью; создание «центров инвестиций» разных типов; внедрение новых принципов инвестиционной культуры; создание эффективной системы стратегического инвестиционного контроллинга и т.п.

9. Оценка результативности разработанной инвестиционной стратегии. Этот этап завершает процесс разработки инвестиционной стратегии. Такая оценка проводится по системе специальных экономических и внеэкономических критериев, устанавливаемых предприятием.

2. Классификация акций, облигаций и их оценка

Ценными бумагами, закрепляющими права их владельцев (акционеров) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении обществом и на часть имущества, остающегося после его ликвидации, являются акции. Это определенная часть капитала, вкладываемая акционером (учредителем) в предприятие (общество, компанию, фирму). Они обеспечивают их владельцу (инвестору) долю во владении предприятием. Денежная сумма, обозначенная на акциях, называется ее номинальной стоимостью, а цена, по которой она продается на рынке, – ее курсом.

По характеру распоряжения и видам прав собственности акции могут быть именными, выпускаемыми, как правило, в крупных купюрах с указанием их владельца, и предъявительскими, собственником которых является их держатель (предъявитель), они часто имеют меньшую обозначенную стоимость (цену), а также – винкулярными, которые могут быть переданы в третьи руки лишь с разрешения акционерного общества, выпустившего их. Если именные акции обычно распространяются среди всех граждан, то на предъявителя – только среди членов своего коллектива. Винкулярные акции выпускаются с целью защиты против нежелательной перемены собственника.

По объему прав, предоставляемых их владельцу, акции могут быть: обыкновенными, предоставляющими их владельцам право участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, а также право на получение дивидендов, размер которых не может быть заранее определен в уставе общества; и привилегированными, не предоставляющими их владельцу права голоса на общем собрании акционеров, но дающие им определенные преимущества (привилегии) по сравнению с обладателями простых (обыкновенных) акций, например в получении дивидендов, остатков имущества в случае ликвидации общества и иных отношениях.

Акции могут быть конвертируемыми, обмениваемыми на привилегированные или обычные акции по фиксированной цене в определенный срок. Особым видом является золотая акция. Она предоставляет ее владельцу право налагать вето на решения собрания акционеров о внесении изменений в устав общества, о его реорганизации или ликвидации, участии в других предприятиях или их объединениях, о передаче в залог или аренду, продаже или отчуждении иными способами имущества, остающегося в собственности государства.

Общая сумма выпускаемых акций, условия и порядок их продажи, размер дохода, выплачиваемого держателям, минимальная сумма, на которую они могут быть приобретены одним работником, определяются на общем собрании акционерного общества. Акция неделима, содержит, как правило, следующие реквизиты: наименование акционерного общества и его местонахождение, наименование ценной бумаги («акция»), ее порядковый номер, дату выпуска, вид акции, номинальную стоимость, имя держателя, размер уставного фонда акционерного общества на дату выпуска акции, а также их количество, срок выплаты дивидендов, подпись представителя правления и некоторые другие.

На цену акций оказывают влияние многие факторы, такие как, например, имидж фирмы, перспективы ее развития, уровень процентных ставок и многие другие, но наиболее существенное влияние оказывает ожидаемый размер дивиденда. Поэтому при определении ее цены исходят из двух предположений: во-первых, с некоторой степенью вероятности предполагают ожидаемый его размер в текущем году и ряде последующих лет, и, во-вторых, что акции будут находиться у их владельцев или их наследников неограниченное время.

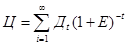

В этом случае расчетную цену акции Ц

определяют как сумму ежегодно приносимых ей дивидендов при заданной доходности от капитализации по ставке Е,

т.е.

, ,

где Д

t

-

дивиденд, выплачиваемый в году t

.

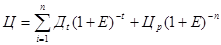

Если предположить что дивиденды по акциям постоянны, а их цена прямо пропорциональна дивиденду и является обратной величиной ставке процента и будут проданы через п

лет, то

где Др

- цена реализации акции.

Поскольку дивиденды по акциям и уровень ссудного процента трудно предсказуемые величины, то и оценка акций по приведенной выше формуле весьма условна.

Облигация – это ценная бумага, удостоверяющая внесение ее владельцем денежных средств и подтверждающая обязательство заемщика возместить ему ее номинальную стоимость в заранее предусмотренный срок с уплатой фиксированного процента, если иное не предусмотрено условиями выпуска. Основные ее реквизиты: фирменное наименование имитента и его местонахождение, наименование ценной бумаги «облигация», ее порядковый номер, дата выпуска, вид (закладная, без обеспечения, конвертируемая), общая сумма выпуска, процентная ставка, условия и порядок выплаты процентов и погашения.

Распространяются облигации на добровольной основе и выпускаются следующих видов: государственные (внутренних и местных займов), частные (выпускаемые коммерческими банками, акционерными и другими обществами), именные и на предъявителя, процентные и беспроцентные, свободно обращающиеся и с ограничениями (облигации государственного валютного займа, некоторые частные и др.).

Именные (зарегистрированные) облигации подлежат регистрации, на имя их владельца выдается сертификат, свидетельствующий о его праве на обладание указанными в нем долговыми обязательствами. Облигации на предъявителя являются неименными (не подлежат регистрации) и в отличие от именной имеют купон, являющийся свидетельством права их держателя на получение процентов по наступлении определенных сроков.

По процентным облигациям выплачивается ежегодный доход в форме фиксированного процента в зависимости от условий займа на основе отрезного талона, либо в виде выигрыша в тираже. По беспроцентным облигациям доход не выплачивается, но их владелец имеет право на приобретение соответствующих товаров или услуг, под которые выпущены займы.

Облигации продаются и покупаются на бирже по курсу, зависящему от приносимого ими дохода, уровня ссудного капитала, спроса и предложения. Заемщики отвечают по облигациям своим имуществом.

Облигации могут выпускаться и как преимущественно государственные ценные бумаги. Так, облигации государственных займов (ОГЗ) представляют собой ценные бумаги, удостоверяющие права их держателей на получение от государства, выпустившего облигации, их номинальной стоимости в установленный срок (или имущественного эквивалента). Выступают они средством привлечения денег на длительный срок, выпускаются центральными органами управления государством и являются элементом рынка ценных бумаг.

Государственные краткосрочные облигации (ГКО) являются дисконтными, могут быть в документарной и бездокументарной формах, купонными и безкупонными. Их погашение производится в безналичной форме путем перечисления их номинальной стоимости на счет владельца, доход которого образуется как разница между ценой погашения и покупки. ГКО относятся к высоколиквидным ценным бумагам.

Выделяют и другие типы облигаций, например конверсионные, гарантирующие их держателю право при наступлении определенных условий обменять на акции предприятия, которое их выпустило, а также доходные, проценты по которым выплачиваются только при наличии у фирмы прибыли (дохода).

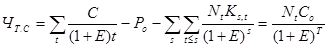

Оценка эффективности проекта для эмитента определяется стандартным образом с учетом всех элементов потока платежей. При этом чистая текущая стоимость Ч

Т.С

для эмитента определяется из выражения:

, ,

где Nt

– число облигаций, размещенных в момент t

?

С

t

– цена продажи облигаций в тот же момент;

Р0

– организационные затраты, приведенные к моменту начала размещения;

К

s

,

t

– купонные выплаты в момент S

по одной облигации, размещенной в момент t

;

С0

– номинальная цена облигации, равная цене погашения (реализуемая в момент t

);

Е

– базовая кредитная ставка.

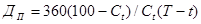

Определенную сложность представляет и оценка доходности облигаций для инвестора. Эмитент предлагает инвесторам, как правило, расчетную схему оценки доходности.

, ,

где С

t

-

текущая цена продажи (в % к номиналу);

Т-

t

– время до погашения в днях (иногда годовой период задается в 365 дней).

Задача 5.9

На фондовом рынке предлагается к продаже облигация одного из предприятий. Она была выпущена сроком на 3 года, до погашения осталось 2 года. Необходимо определить текущую рыночную стоимость облигации и ожидаемую текущую доходность.

Цена облигации ЦП

= 84 тыс.руб.;

Номинал облигации Но

= 80 тыс.руб.;

Ставка процента к номиналу в год ПС

= 30 %;

Норма текущей доходности облигации в год НД

= 15%.

Решение.

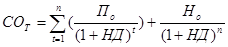

Показатель текущей рыночной стоимости рассчитывается по формуле:

, ,

где n

– число лет (или иных периодов), остающихся до погашения облигации;

СОТ

– текущая рыночная стоимость облигации;

П0

– ежегодная сумма процента по облигации, представляющая собой

произведение ее номинала на объявленную ставку процента;

НД

– норма текущей доходности, используемая как дисконтная ставка в расчетах настоящей стоимости, в десятичной дроби.

тыс.руб. тыс.руб.

Сопоставив текущую рыночную стоимость облигации и цену ее продажи, можно увидеть, что кроме текущей нормы дохода по ней может быть получен дополнительный доход в сумме 9,7 тыс.руб. (93,7-84) в связи с заниженной рыночной стоимостью.

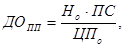

Модель расчета ожидаемой текущей доходности по облигациям с периодической выплатой процентов имеет следующий вид:

где ДОПП

– ожидаемая текущая доходность по облигации с

периодической выплатой процентов, в десятичной дроби;

Но

– номинал облигации, к которому начисляется сумма процента;

ПС

– ставка, по которой начисляется сумма процента по облигации, в десятичной дроби;

ЦПо

– цена, по которой облигация реализуется на рынке.

(или 28,5 %). (или 28,5 %).

Вывод: сопоставив ожидаемую (28,5%) и нормативную текущую доходность (35%) по облигации, видно, что нормативная – на 6,5 % выше, что говорит о немного меньшей доходности по сравнению со среднерыночной.

Задача 6.10

Облигация предприятия реализуется на фондовом рынке. Погашение облигации и разовая выплата суммы процента по ней по определенной ставке предусмотрены через 2 года. Необходимо определить ожидаемую текущую доходность и текущую рыночную стоимость данной облигации.

Номинал облигации Но

= 600 тыс.руб.;

Цена облигации ЦПо

= 500 тыс.руб.;

Ставка процента ПСк

= 20 %;

Норма текущей доходности облигации = 30%.

Решение.

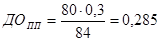

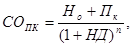

Модель расчета ожидаемой текущей доходности по облигациям с выплатой всей суммы процентов при погашении имеет следующий вид:

, ,

где ДОПК

– ожидаемая текущая доходность по облигации с выплатой

всей суммы при погашении, в десятичной дроби;

ЦПо

– цена, по которой облигации реализуется на рынке;

Но

– номинал облигации, к которому начисляется сумма процента;

ПСк

– ставка, по которой начисляется сумма процента по облигации при ее погашении, в десятичной дроби.

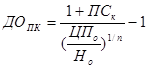

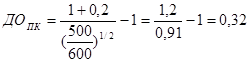

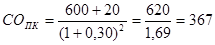

Модель расчета текущей рыночной стоимости облигации с выплатой всей суммы процентов при погашении имеет вид:

где СОПК

– текущая рыночная стоимость облигации с выплатой всей суммы процентов при погашении;

Но

– номинал облигации, подлежащей погашению в конце периода ее обращения;

НД

– норма текущей доходности, используемая как дисконтная ставка в расчетах настоящей стоимости, в десятичной дроби;

n

– число лет (или иных периодов), остающихся до погашения облигации.

или 0,32 или 32%; или 0,32 или 32%;

тыс.руб. тыс.руб.

Вывод: сравнивая норму текущей доходности по облигации (30%) и ожидаемую текущую доходность (32%), а также сопоставляя цену продажи облигации (500 тыс.руб.) и текущую рыночную стоимость данной облигации (367 тыс.руб.), приходим к выводу о ее выгодности для инвестора.

|