СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. Понятие финансового состояния предприятия

1.1 Сущность финансового состояния предприятия

1.2 Анализ финансовых результатов

2. Оценка финансового состояния ООО «Интерпром»

2.1 Производственная характеристика ООО «Интерпром»

2.2 Порядок проведения финансового анализа

3. Мероприятия по повышению эффективности производства

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

Приложение 1. Отчет о движении денежных средств

ВВЕДЕНИЕ

В современных условиях повышается самостоятельность предприятий в принятии и реализации управленческих решений, их экономическая и юридическая ответственность за результаты хозяйственной деятельности.

Целью данной работы является проведение анализа финансового состояния и разработка рекомендаций по повышению эффективности работы ООО «Интерпром».

Задачи дипломной работы:

· раскрыть сущность финансового состояния предприятия;

· описать порядок проведения финансового анализа;

· разработка рекомендаций по повышению эффективности работы предприятия.

Объектом исследования является Общество с ограниченной ответственностью «Интерпром» Шолоховского района Ростовской области.

Предметом исследования являются данные бухгалтерской отчетности ООО «Интерпром» за 2007 год.

В первой главе дипломной работы раскрывается сущность финансового состояния предприятия и методика оценки финансового состояния.

Во второй главе дипломной работы оценивается финансовое состояние ООО «Интерпром», проводится финансовый анализ.

Третья глава дипломной работы посвящена проведению мероприятий по повышению эффективности производства.

Одной из самых главных задач предприятия является оценка финансового положения предприятия, которая возможна при совокупности методов, позволяющих определить состояние дел предприятия в результате анализа его деятельности на конечном интервале времени. Объективно возрастает значение финансовой устойчивости хозяйствующих субъектов.

Все это повышает роль финансового анализа в оценке их производственной и коммерческой деятельности и, прежде всего, в наличии, размещении и использовании капитала и доходов. Результаты такого анализа необходимы собственникам (акционерам), кредиторам, инвесторам, поставщикам, налоговым службам, менеджерам и руководителям предприятий.

Реклама

Ключевой целью финансового анализа является получение определенного числа основных параметров, дающих объективную и обоснованную характеристику финансового состояния предприятия. Это относится, прежде всего, к изменениям в структуре активов и пассивов, в расчетах с дебиторами и кредиторами, в составе прибылей и убытков.

Локальные цели финансового анализа:

· определение финансового состояния предприятия;

· выявление изменений в финансовом состоянии в пространственно-временном разрезе;

· установление основных факторов, вызывающих изменения в финансовом состоянии;

· прогноз основных тенденций финансового состояния.

Аналитика и управляющего (финансового менеджера) интересует как текущее финансовое положение предприятия, так и его прогноз на более отдаленную перспективу.

Альтернативность целей финансового анализа определяют не только его временные границы. Она зависит также от целей, которые ставят перед собой пользователи финансовой информации.

Цели исследования достигаются в результате решения ряда аналитических задач:

· предварительный обзор бухгалтерской отчетности;

· характеристика имущества предприятия: внеоборотных и оборотных активов;

· оценка финансовой устойчивости;

· характеристика источника средств: собственных и заемных;

· анализ прибыли и рентабельности;

· разработка мероприятий по улучшению финансово-хозяйственной деятельности предприятия.

Данные задачи выражают конкретные цели анализа с учетом организационных, технических и методических возможностей его осуществления. Основными факторами, в конечном счете, являются объем и качество аналитической информации.

Чтобы принимать решения в сфере производства, сбыта, инвестиций и инноваций, руководству предприятия необходима систематическая деловая осведомленность по вопросам, которые являются результатом отбора анализа и обобщения исходной информации.

Основной принцип изучения аналитических показателей – дедуктивный, т.е. переход от общего к частному, но он должен использоваться многократно. В ходе такого анализа воспроизводится историческая и логическая последовательность экономических факторов и событий, направленность и сила их воздействия на результаты хозяйственной деятельности предприятия.

Актуальность финансового анализа заключается в методике его расчета, которая важна для обоснования выбора делового партнера, определения степени финансовой устойчивости и деловой активности предприятия в условиях предпринимательского риска. Основным источником информации о финансовой деятельности предприятия является его публичная бухгалтерская отчетность. Отчетность предприятия базируется на обобщении данных регистров бухгалтерского учета.

Реклама

Информация бухгалтерской отчетности служит исходной базой для принятия решений по текущей, инвестиционной и финансовой деятельности предприятия.

Следовательно, финансовый анализ является прерогативой высшего звена управления предприятием, способного принимать решения по формированию и использованию капитала и доходов, а также влиять на движение денежных потоков.

С помощью финансового анализа принимаются решения по:

· краткосрочному финансированию предприятия (пополнение оборотных активов);

· долгосрочному финансированию (вложение капитала в эффективные инвестиционные проекты и эмиссионные ценные бумаги);

· выплате дивидендов владельцам акций;

· мобилизации резервов экономического роста (роста объема продаж и прибыли).

Поскольку текущий финансовый анализ осуществляется на основе данных бухгалтерского баланса, то можно установить его взаимосвязь с принятием финансовых решений дирекцией предприятия

Обеспечение пользователей полной и реальной информацией о финансовом состоянии предприятий является ключевой задачей международных стандартов, в соответствии с которыми строится концепция развития современного российского бухгалтерского учета и отчетности.

Следовательно, информация, в которой заинтересованы все пользователи, должна давать возможность оценивать способности предприятия генерировать денежные средства, формировать прибыль, а также предоставлять возможность сравнивать информацию за разные периоды времени, чтобы принимать обоснованные управленческие решения.

1. ПОНЯТИЕ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

1.1 Сущность финансового состояния

Развитие рыночных отношений поставило хозяйствующие субъекты различных организационно-правовых форм в такие жесткие экономические условия, которые объективно обуславливают проведение ими сбалансированной заинтересованной политики по поддержанию и укреплению финансового состояния его платежеспособности и финансовой устойчивости. Оценка финансового состояния является частью финансового анализа. Она характеризуется определенной совокупностью показателей, отраженных в балансе по состоянию на определенную дату. Финансовое состояние характеризует в самом общем виде изменения в размещении средств и источников их покрытия. Оно является результатом взаимодействия всех производственно-хозяйственных факторов.

Финансовое состояние проявляется в платежеспособности субъекта, в способности вовремя удовлетворять платежные требования поставщиков в соответствии с хозяйственными договорами, возвращать кредиты, выплачивать зарплату, вносить платежи в бюджет.

Основная цель финансового состояния – на основе объективной оценки использования финансовых ресурсов выявить внутрихозяйственные резервы укрепления финансового положения и повышения платежеспособности.

Цель анализа финансового состояния определяет задачи анализа финансового состояния. Основными задачами анализа финансового состояния являются:

· оценка динамики, состава и структуры активов, их состояния и движения;

· оценка динамики, состава и структуры источников собственного и заемного капитала, их состояния и движения;

· анализ абсолютных и относительных показателей финансовой устойчивости предприятия и оценка изменения ее уровня;

· анализ платежеспособности хозяйствующего субъекта и ликвидности активов его баланса.[1]

Основными источниками информации для анализа финансового состояния хозяйствующего субъекта являются:

· информация о технической подготовке производства;

· нормативная информация;

· плановая информация (бизнес-план);

· хозяйственный (экономический) учет (оперативный (оперативно-технический) учет, бухгалтерский учет, статистический учет);

· отчетность (публичная финансовая бухгалтерская отчетность (годовая), квартальная отчетность (непубличная, представляющая собой коммерческую тайну), выборочная статистическая и финансовая отчетность (коммерческая отчетность, производимая по специальным указаниям), обязательная статистическая отчетность);

· прочая информация (публикации в прессе, опросы руководителя, экспертная информация).

В составе годового бухгалтерского отчета предприятия представляют следующие формы:

· форма № 1 «Бухгалтерский баланс». В нем фиксируются стоимость (денежное выражение) остатков внеоборотных и оборотных активов капитала, фондов, прибыли, кредитов и займов, кредиторской задолженности и прочих пассивов. Баланс содержит обобщенную информацию о состоянии хозяйственных средств предприятия, входящих в актив, и источников их образования, составляющих пассив. Эта информация представляется на начало и конец года, что и дает возможность анализа, сопоставления показателей, выявления их роста или снижения. Однако отражение в балансе только остатков не дает возможности ответить на все вопросы собственников и прочих заинтересованных служб. Нужны дополнительные подробные сведения не только об остатках, но и о движении хозяйственных средств и их источников.

Это достигается подготовкой следующих форм отчетности:

· форма № 2 «Отчет о прибылях и убытках»;

· форма № 3 «Отчет о движении капитала»;

· форма № 4 «Отчет о движении денежных средств»;

· форма № 5 «Приложение к бухгалтерскому балансу»;

· «Пояснительная записка» с изложением основных факторов, повлиявших в отчетном году на итоговые результаты деятельности предприятия, с оценкой его финансового состояния.[2]

Основным источником информации для проведения финансового анализа является бухгалтерский баланс. Он представляет собой наиболее информативную форму для анализа и оценки финансового состояния. Баланс отражает состояние имущества, собственного капитала и обязательств хозяйствующего субъекта на определенную дату.

В отличие от балансов, используемых в планировании и анализе, бухгалтерский баланс представляет собой систему моментальных показателей, характеризующих состояние средств на определенную дату.

Баланс выделяют в самостоятельную отчетную единицу, дополнением которой является отчет, который расшифровывает данные, содержащиеся в балансе.

Бухгалтерский баланс классифицируется по следующим признакам:

1. по времени составления:

· вступительный (на момент возникновения предприятия);

· текущий (на начало и конец анализируемого периода);

· ликвидационный (при ликвидации предприятия);

· разделительный (на момент разделения предприятия на несколько предприятий);

· объединительный (на момент объединения предприятий в одно);

2. по источникам составления:

· инвентарный (на основе инвентарной описи);

· книжный (на основе книжных записей текущего учета);

· генеральный (на основании данных книжных записей и инвентаризации);

3. по объему информации:

· единичный (деятельность только одного предприятия);

· сводный (путем сложения сумм, числящихся на статьях нескольких единичных балансов);

4. по характеру деятельности:

· основной;

· неосновной;

5. по формам собственности:

· государственные;

· коллективные;

· частные;

· смешанные;

6. по объекту отражения:

· самостоятельные;

· структурных подразделений;

7. по способу очистки:

· баланс-брутто, включающий в себя регулирующие статьи. Регулирующими статьями называются статьи, суммы по которым при определении фактической себестоимости (или остаточной стоимости) средств вычитаются из сумм других статей;

· баланс-нетто, из которого исключены регулирующие статьи. Исключение из баланса регулирующих статей называется очисткой. Баланс-нетто обычно составляется при анализе финансового положения предприятия для упрощения расчета.

Группировка и обобщение информации в балансе осуществляется с целью контроля и управления финансовой деятельностью.

Общий итог баланса называется валютой баланса и характеризует размер средств хозяйствующего субъекта.

Одним из показателей финансового положения предприятия является ликвидность средств, т.е. скорость превращения средств в реальные деньги. Поэтому доминирующим признаком при характеристике активов является их ликвидность. В современных российских балансах отдается предпочтение признаку возрастающей ликвидности. Актив начинается с характеристики внеоборотных, а затем оборотных активов. Внеоборотные активы приобретаются предприятием не для продажи, они не предназначены для быстрого превращения в реальные деньги; они имеют либо длительный срок использования, либо длительный срок окупаемости, а также к ним относятся активы, способные приносить доход длительный период. Они представлены нематериальными активами, основными средствами, незавершенным строительством, доходными вложениями и долгосрочными финансовыми вложениями.

Оборотные активы предназначены для реализации или потребления. Они расположены по возрастающей ликвидности, т.е. в порядке возрастания скорости превращения этих активов в денежную форму.

Оборотные активы включают следующие группы: запасы, дебиторскую задолженность, краткосрочные финансовые вложения и денежные средства, прочие оборотные активы.

Пассив используется для характеристики состава и состояния источников формирования средств и их назначения.

Информация об источниках группируется:

· по характеру закрепления;

· по сроку использования.

По характеру закрепления источники средств делятся на собственные и заемные; по срокам использования – долгосрочные и краткосрочные.

Основной состав источников средств отражен в разделе 3 «Капитал и резервы». Это источник долгосрочного использования. Первое место занимает уставный капитал, который является наиболее постоянной частью баланса.

Наряду с источником долгосрочного использования у предприятия имеются собственные источники краткосрочного периода формирования и использования: «Задолженность участниками по выплате доходов», «Доходы будущих периодов», «Резерв предстоящих расходов и платежей».

Долгосрочные пассивы относятся к источникам долгосрочного использования, но это заемные средства.

Краткосрочные пассивы дают информацию о заемных краткосрочных кредитах и займах и о кредиторской задолженности, подлежащих погашению в течение года.

Таким образом, активы дают определенное представление об экономических ресурсах или потенциале хозяйствующего субъекта по осуществлению будущих затрат.

Обязательства (пассивы) показывают объем средств, полученных хозяйствующим субъектом и их источники, а активы – как хозяйствующий субъект использовал полученные средства.

Баланс позволяет оценить эффективность размещение капитала, его достаточность для текущей и будущей хозяйственной деятельности, оценить размер и структуру заемных источников и эффективность их привлечения.

На основе изучения баланса внешние пользователи принимают решения о целесообразности и условиях ведения дел с данным хозяйствующим субъектом; оценивают кредитоспособность хозяйствующего субъекта как заемщика; оценивают возможный риск своих вложений, целесообразность приобретения акций.

В полном объеме финансовой информацией может воспользоваться только руководство хозяйствующего субъекта. Руководство хозяйствующего субъекта анализирует финансовое состояние с целью повышения доходности капитала и обеспечения стабильности положения хозяйствующего субъекта. На основе этой информации принимаются управленческие решения в области производства, сбыта, финансов, инвестиций, нововведений.

Экспресс-анализ финансового состояния, этапы экспресс-анализа. Важнейшим направлением аналитической работы является анализ финансового состояния, на основе которого дается оценка полученных результатов, формируется финансовая стратегия, вырабатываются меры ее реализации. Анализ финансового состояния особенно важен в условиях рынка, так как каждый хозяйствующий субъект сталкивается с необходимостью всестороннего изучения своих партнеров – по данным публичной отчетности, а также собственного финансового положения.

Исходя из поставленных задач и имеющейся информационной базы, различают предварительный анализ (экспресс-анализ), основанный преимущественно на данных бухгалтерской отчетности, и углубленный анализ, осуществляемый с привлечением данных управленческого учета.

Основная цель экспресс-анализа – общая оценка имущественного состояния хозяйствующего субъекта, объема и структуры привлекаемых им средств, его ликвидности и платежеспособности, выявления основных тенденций их изменения.

В ходе углубленного анализа осуществляют:

· исследование источников его средств (оценку динамики их состояния и структуры, рациональность привлечения заемных средств);

· оценку целесообразности размещения привлеченных средств и скорости их оборота;

· анализа доходности и эффективности использования имущества;

· анализ денежных потоков.[3]

Углубленный анализ, осуществляемый с привлечением данных управленческого учета, рассчитан, прежде всего, на лиц, принимающих управленческие решения, вырабатывающих финансовую стратегию хозяйствующего субъекта (менеджеры, руководители отделов, служб, структурных подразделений).

Предварительный анализ осуществляется в несколько этапов.

На первом этапе проводят проверку показателей бухгалтерской отчетности по формальным и качественным признакам (соответствие итогов, взаимную увязку показателей различных форм отчетности).

На втором этапе устанавливается характер изменений, имевших место в анализируемом периоде, в составе средств предприятия и их источниках.

На третьем этапе осуществляются расчет и оценка динамики ряда относительных показателей (коэффициенты), характеризующих финансовое положение хозяйствующего субъекта.

1.2 Анализ финансовых результатов

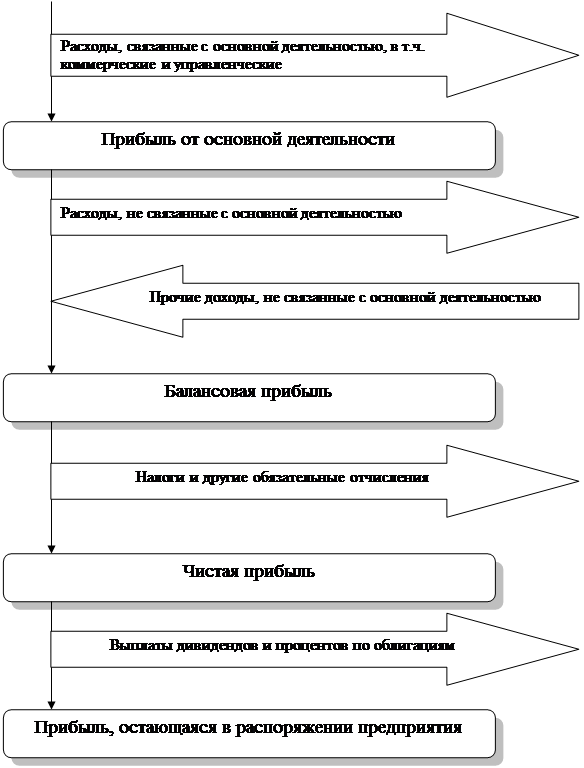

Финансовый результат – главный критерий оценки деятельности для большинства предприятий. Основные задачи анализа финансовых результатов состоят в оценке динамики показателей прибыли и рентабельности за анализируемый период, в изучении источников и структуры балансовой прибыли, в выявлении резервов повышения балансовой прибыли предприятия и чистой прибыли, расходуемой на выплату дивидендов, в определении потенциала повышения различных показателей рентабельности.

Решение этих задач достигается с помощью ряда аналитических действий. В их составе:

· оценка выполнения плана по финансовым показателям (прибыли, рентабельности и средств, направляемых на выплату дивидендов) и изучение их динамики; общая оценка выполнения плана по балансовой прибыли, изучение ее динамики по сравнению с соответствующим базовым периодом, рассмотрение ее структуры; определение влияния отдельных факторов на прибыль от реализации продукции (работ и услуг);

· рассмотрение состава внереализационных доходов, оставляемых в распоряжении предприятия, и расходов и потерь, возмещаемых за счет балансовой прибыли;

· определение влияния внереализационных доходов и потерь на балансовую прибыль; выявление факторов, влияющих на рентабельность продукции и производства;

· выявление резервов дальнейшего увеличения прибыли, средств, направляемых на выплату дивидендов, устранение внереализационных потерь и расходов;

· выявление резервов повышения рентабельности.[4]

Представление об эффективности работы предприятия дает финансовая отчетность. Это совокупность определенных форм отчетности, составленных на основе данных бухгалтерского (финансового) учета. Финансовая отчетность позволяет оценить имущественное состояние, финансовую устойчивость, платежеспособность фирмы и другие результаты, необходимые для обоснования многих решений (например, о целесообразности предоставления или продления кредита, о надежности деловых связей).

По данным отчетности определяются потребности финансовых ресурсов, оценивается эффективность структуры капитала, делаются прогнозы финансовых результатов.

Все предприятия независимо от форм собственности предоставляют: баланс предприятия (ф. № 1), «Отчет о финансовых результатах и их использовании» (ф. № 2), «Справку к отчету о финансовых результатах их использования», «Приложение к бухгалтерскому балансу предприятия» (ф. № 5).

Баланс предприятия содержит информацию, позволяющую оценить имущественное и финансовое состояние фирмы. По балансу определяют конечный финансовый результат деятельности фирмы (прибыль или убыток). Данные баланса служат базой для оперативного финансового планирования. Они используются для контроля за движением денежных потоков, необходимы налоговым органам, кредитным учреждениям, органам государственного управления.

В приложениях к балансу приводятся следующие данные: движение фондов; движение заемных средств; дебиторская и кредиторская задолженности; состав нематериальных активов; наличие и движение основных средств; финансовые вложения; движение средств финансирования капитальных вложений и других инвестиций.

«Отчет о финансовых результатах и их использовании» содержит информацию о прибыли, полученной от производственной, инвестиционной и финансовой деятельности. Этот отчет состоит из следующих разделов: финансовые результаты; использование прибыли; платежи в бюджет; затраты и расходы, учитываемые при исчислении льгот по налогу на прибыль. В сочетании с балансом «Отчет о финансовых результатах и их использовании» позволяет рассчитать и проанализировать показатели рентабельности фирмы.

На основании бухгалтерской (финансовой) отчетности предприятия России заполняют формы государственной статистической отчетности – «Отчет о финансово-хозяйственной деятельности предприятия» (ф. № 1-ф). Его предоставляют все предприятия независимо от организационно-правовой формы и формы собственности (кроме фирм иностранных, с участием иностранного капитала, а также малых).

Финансовые результаты деятельности предприятия оцениваются с помощью абсолютных и относительных показателей. К абсолютным относятся: прибыль (убыток) от реализации продукции (работ, услуг), прибыль (убыток) от прочей реализации, доходы и расходы от внереализационных операций, балансовая (валовая) прибыль, чистая прибыль.

К числу относительных показателей принадлежат различные соотношения прибыли и затрат (или вложенного капитала – собственного, заемного, инвестиционного и т.д.). Их экономический смысл состоит в том, что они характеризуют прибыль, получаемую с каждого рубля капитала (собственного или заемного), вложенного в предприятие.

Выручка от реализации (валовой доход) представляет собой общий финансовый результат от реализации продукции (работ, услуг). Она включает в себя доходы от реализации готовой продукции, полуфабрикатов собственного производства, работ, услуг, покупных изделий, строительных, услуг по перевозке грузов и пассажиров на предприятиях транспорта и т.п.

Выручка от реализации может быть определена по месту поступления денег на расчетный счет или в кассу. Документально это оформляется выпиской банка с расчетного счета предприятия или кассовыми документами, на основании которых зачисляются наличные денежные средства.

Предприятия могут также определять выручку от реализации и финансовый результат по моменту отгрузки продукции (выполнения работ, услуг), что оформляется соответствующими документами об отгрузке.

Разница между выручкой от реализации (работ, услуг), исключая налог на добавленную стоимость, акцизы и затратами на производство реализованной продукции (работ, услуг), называется валовой прибылью от реализации.

Общий финансовый результат (прибыль, убыток) на отчетную дату называют балансовой прибылью. Его получают путем расчета общей суммы всех прибылей и всех убытков от основной и неосновной деятельности предприятия.

В балансовую прибыль включают прибыль (убыток) от реализации продукции (работ, услуг, товаров), материальных оборотных средств и других активов. К ней относятся также прибыль (убыток) от реализации и прочего выбытия основных средств, доходы и потери от валютных курсовых разниц, доходы от ценных бумаг и других долгосрочных финансовых вложений, включая вложения в имущество других предприятий, расходы и потери, связанные с финансовыми операциями, внереализационные доходы (потери). Балансовая прибыль за вычетом налогов (обязательных платежей) называется чистой прибылью.

Чтобы прогнозировать размеры прибыли, управлять ею, необходим объективный системный анализ формирования, распределения и использования прибыли с целью выявить резервы ее роста. Такой анализ важен как для внутренних, так и для внешних партнерских групп, поскольку рост прибыли определяет рост потенциальных возможностей предприятия, повышает степень его деловой активности, увеличивает размеры доходов учредителей и собственников, характеризует финансовое здоровье предприятия.

Анализ прибыли. Одной из главных причин неплатежеспособности является превышение расходов на основной деятельности над доходами, что делает реализуемую продукцию нерентабельной.

При диагностике финансового состояния предприятия необходимо провести сравнение его чистой и нераспределенной прибыли. Это позволит обнаружить причину образования убытков, если таковые имели место. Убытки могут быть связаны как с текущей деятельностью, так и с финансированием за счет остаточной прибыли – капитальных вложений в производственную непроизводственную сферу, выплат процентов кредитам и займам и т.п.

Дальнейший анализ включает в себя детальное рассмотрение следующих показателей:

· доходов и расходов от внереализационных операций; доходов полученных от долевого участия в других предприятиях;

· доходов по облигациям и другим ценным бумагам, принадлежащим предприятию;

· доходов от сдачи имущества в аренду; сумм полученных и уплаченных штрафов, пени и неустоек и других экономических санкций, например, за нарушение условий хозяйственных договоров: процентов от средств, размещенных на депозитных счетах в банках; курсовых разниц по валютным счетам и по операциям в иностранной валюте;

· прибылей и убытков прошлых лет, выявленных в отчетном году; убытков от стихийных бедствий; потерь от списания просроченных долгов и дебиторской задолженности;

· поступлений по возврату долгов, ранее списанных как безнадежные;

· прочих доходов, расходов и потерь, относимых в соответствии с действующим законодательством на счет прибылей и убытков (счет 99).

Дополнительную информацию может дать рассмотрение мер, к которым прибегает предприятие в целях увеличения своей прибыли.

Некоторые приемы общеизвестны и вполне оправданы: своевременное списание безнадежных долгов; использование метода ЛИФО в оценке запасов; применение ускоренных методов начисления амортизации; начисление и списание износа нематериальных активов, нормативы которого устанавливаются самим предприятием; снижение налогов за счет использования льготного налогообложения и др.

Однако должны вызывать настороженность такие меры, как задержка выплаты зарплаты работающим, дивидендов акционерам, задержка оплаты товара поставщикам.

К факторам, от которых зависит прибыль от реализации продукции, относятся:

· объем от реализации. Увеличение объема продаж рентабельной продукции приводит к пропорциональному увеличению прибыли. Если же продукция является убыточной, то при увеличении объема реализации происходит обратный процесс – уменьшение суммы прибыли;

· структура реализации товарной продукции (соотношение удельных весов различных товаров в выручке от реализации). Если увеличится доля более рентабельных видов продукции в общем объеме ее реализации, то сумма прибыли возрастет, и, наоборот, при увеличении удельного веса низкорентабельной или убыточной продукции общая сумма прибыли уменьшится;

· себестоимость производства и реализации продукции. Себестоимость продукции и прибыль находятся в обратно пропорциональной зависимости: снижение себестоимости приводит к соответствующему росту суммы прибыли, и наоборот;

· среднереализационные цены. Изменение их уровня прямо влияет на сумму прибыли: при увеличении уровня цен сумма прибыли возрастает, и наоборот.[5]

Показатель рентабельности. Одним из ключевых показателей эффективности деятельности предприятия является общая рентабельность активов (Rа

). Она представляет собой отношение балансовой прибыли к стоимости имущества, т.е. сумме хозяйственных средств (активам), находящимся в распоряжении предприятия:

Пб

R

а

=

(1) R

а

=

(1)

Аср

где:

· Аср

– средняя величина активов предприятия за анализируемый период (без учета убытков).

2Пб

Rа

= 100% (2) Rа

= 100% (2)

ИБ0

+ ИБ1

где:

· (ИБ0

+ ИБ1

)/2 – средняя стоимость имущества за анализируемый период по балансу предприятия;

· ИБ – итог баланса предприятия в базовом и отчетном периоде;

· индексы 0 и 1 определяют значение показателя в базовом и отчетном периодах соответственно.

Чистая рентабельность оборотных активов (Rч.а

) показывает, какую чистую прибыль получает предприятие с каждого рубля, вложенного в активы:

Пч

R

ч.а

=

(3) R

ч.а

=

(3)

ОАср

2Пч

R

ч.а

= 100%

(4) R

ч.а

= 100%

(4)

II

А0

+

II

А1

где:

· Пч

– чистая прибыль предприятия;

· ОАср

– среднее значение величины оборотных активов, данные о которых содержатся во втором разделе актива баланса (IIА

).

Если преобразовать данную формулу, умножив и числитель, и знаменатель на выручку от реализации продукции, то она примет следующий вид:

Пч

TR

ч

R

ч.а

= =

R

ч.п

Коб.а

(5) R

ч.а

= =

R

ч.п

Коб.а

(5)

TR

ч

ОАср

где:

· Rч.п

– чистая рентабельность продаж, которая показывает удельный вес чистой прибыли в каждом рубле оборота (Rч.п

= Пч

/TR). Данный показатель служит характеристикой эффективности управления; Коб.а

– коэффициент оборачиваемости активов (Коб.а

= TR/ОАср

).

Рентабельность активов сравнивается со средней процентной ставкой по заемным средствам (т.е. альтернативной стоимостью). Если прибыль, получаемая на один рубль активов, меньше процентной ставки по заемным средствам, то можно сделать вывод о недостаточно эффективном управлении активами, поскольку денежные средства, вложенные в активы, принесли бы больший доход, будучи размещенными на депозитных счетах в банке.

Рентабельность собственного капитала (Rс.к.

) показывает, какую прибыль получает предприятие с каждого рубля собственных средств:

2Пч

Rс.к.

= 100%

(6) Rс.к.

= 100%

(6)

СК0

+ СК1

где:

· СК0

и СК1

– собственный капитал предприятия соответственно в начале и в конце отчетного периода.

Эффективность основной деятельности характеризует показатель рентабельности продукции (Rп

), который показывает, какую прибыль имеет предприятие с каждого рубля выручки от реализации продукции:

Пр.п

R

п

= 100%

(7) R

п

= 100%

(7)

TR

п

где:

· Пр.п

– прибыль от реализации продукции;

· TRп

– выручка, полученная в результате реализации продукции.

Положительное значение показателя рентабельности продукции свидетельствует об эффективности основной деятельности и о необходимости сохранения производства данной продукции.

Экономический смысл показателей рентабельности состоит в том, что они характеризуют прибыль, получаемую с каждого рубля капитала (собственного или заемного), вложенного в предприятие или занятого в обороте.

Анализ ликвидности. Ликвидностью называют способность ценностей превращаться в деньги. С одной стороны ликвидность это величина, обратная по отношению ко времени, необходимому для быстрой продажи актива по данной цене. С другой стороны, ликвидность это сумма, которую можно за него выручить. Эти стороны, безусловно, взаимосвязаны: если вы желаете получить большую сумму за свой товар (услугу), нужно подольше поторговаться или найти хорошего покупателя.

Ликвидность предприятия – способность превращать свои активы в деньги для совершения всех необходимых платежей по мере наступления их срока.

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Ликвидность активов – величина, обратная времени превращения активов в денежные средства.

Легче всего поддается расчету ликвидность баланса. Его анализ начинается с того, что все активы и пассивы предприятия делят на четыре группы (активы – в зависимости от скорости превращения в денежные средства; пассивы – в зависимости от срочности оплаты).

При расчете величины группы быстро реализуемых активов (группа АI

) нужно, используя данные бухгалтерского учета, вычесть расходы, не перекрытые средствами фондов и целевого финансирования, и расчеты с работниками по полученным ими ссудам. Итог АII

уменьшается также и на сумму иммобилизации по статьям прочих дебиторов и прочих активов, если она будет обнаружена в ходе внутреннего анализа. При расчете величины медленно реализуемых активов (группа АIII

) нужно иметь в виду, что в их составе дополнительно учитываются вложения в уставные фонды других предприятий.

Абсолютно ликвидным будет считаться баланс, для которого выполняются следующие отношения:

АI

³ПI АI

³ПI

AII

³ПII

AIII

³ПIII

AIV

£ ПIV

Выполнение первых трех соотношений равнозначно тому, что текущие активы превышают обязательства предприятия перед внешними кредиторами, и четвертое неравенство будет в этом случае выполняться автоматически.

Выполнение четвертого соотношения свидетельствует о наличии у предприятия собственных оборотных средств (минимальное условие финансовой устойчивости).

Если не будет выполняться хотя бы одно из неравенств, баланс предприятия не может считаться абсолютно ликвидным. При этом недостаток средств по одной группе активно компенсируется их избытком по другой группе (в сумме итоги балансов должны быть равны). Однако компенсация имеет место лишь по стоимостной величине, поскольку в реальной платежной ситуации менее ликвидные активы не могут заместить более ликвидные.

Величина собственных оборотных средств (К2.1

) = собственный капитал + долгосрочные обязательства – внеоборотные активы или К2.1

= оборотные активы – краткосрочные пассивы. При этом нужно также оценить маневренность собственных оборотных средств (К2.2

), коэффициент, равный отношению суммы денежных средств и К2.1

.

Сопоставление наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет выяснить текущую ликвидность, т.е. ликвидность (и платежеспособность) на текущий момент времени. Коэффициент текущей ликвидности (К2.3

), или коэффициент покрытия, равен отношению стоимости всех оборотных (мобильных) средств предприятия к величине краткосрочных обязательств:

А

I

+

II

К2.3

=

(8) К2.3

=

(8)

П

I

+ П

II

Коэффициент покрытия характеризует платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств.

Он показывает, сколько рублей в активах приходится на один рубль текущих обязательств, и характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности оборота всех оборотных средств.

Значение коэффициента покрытия зависит от длительности производственного цикла, структуры запасов и затрат, а также ряда других факторов. Нормальное для него считается ограничение: 1 £ К2.3

£ 2. Превышение оборотных активов над краткосрочными обязательствами более чем в два раза считается нежелательным. Это свидетельствует о нерациональном вложении предприятием своих средств и неэффективном их использовании.

Коэффициент быстрой ликвидности (К2.4

), или промежуточный коэффициент покрытия:

А

II

- З

К2.4

=

(9) К2.4

=

(9)

П

I

+ П

II

В числителе при расчете К2.4

включаются оборотные активы за вычетом запасов. Таким образом, величина ликвидных средств в числителе отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами.

Нормативное значение коэффициента быстрой ликвидности: К2.4

³ 1. Он характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности. При этом если отношение текущих активов и краткосрочных обязательств ниже, чем 1:1, то можно говорить высоком финансовом риске, связанном с тем, что предприятие не в состоянии оплатить свои счета. Соотношение 1:1 предполагает равенство текущих активов и краткосрочных обязательств. Если же значение коэффициента покрытия значительно превышает соотношение 1:1 (К2.4

>>1), то можно утверждать, что предприятие располагает достаточным объемом свободных ресурсов, формируемых за счет собственных источников.

Коэффициент абсолютной ликвидности (К2.5

)показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время:

Денежные средства

К2.5

=

(10) К2.5

=

(10)

П

I

+ П

II

Нормативное ограничение данного показателя: К2.5

³ 0,2…0,5. Коэффициент абсолютной ликвидности характеризует платежеспособность предприятия на дату составления баланса.

Активы, участвующие в расчете (К2.6

) – это денежное и неденежное имущество организации. Для расчета этого показателя из актива баланса следует вычесть задолженность участников (учредителей) по взносам в уставный капитал.

По статье «Прочие внеоборотные активы» в расчет принимается задолженность организации за проданное ей имущество. При наличии у предприятия на конец года оценочных резервов балансовая стоимость уменьшается на сумму данных резервов. Чтобы определить долю оборотных средств в активах (К2.6

), нужно активы, участвующие в расчете, разделить на итог баланса.

Для оценки степени ликвидности организаций отдельных организационно-правовых форм (АО, ООО, унитарных предприятий) установлен показатель стоимости чистых активов.

Чистые активы – это величина, определяемая путем вычитания из суммы активов, принимаемых к расчету, суммы ее обязательств, принимаемых к расчету (краткосрочных обязательств). Оценка статей баланса, участвующих в расчете стоимости чистых активов, производится в рублях по состоянию на 31 декабря отчетного года.

Если по окончании второго и каждого последующего финансового года стоимость чистых активов общества (АО, ООО) окажется меньше уставного капитала, оно обязано объявить и зарегистрировать в установленном порядке уменьшение своего уставного капитала. Если стоимость чистых активов общества становится меньше определенного законом минимального размера уставного капитала, общество подлежит ликвидации.

Для собственных оборотных средств в общей их сумме (К2.7

) определяется по формуле:

Чистые активы – Долгосрочные обязательства

К2.7

= (11) К2.7

= (11)

Активы, участвующие в расчете

Принято нормативное значение К2.7

³ 0,1.

Доля собственных оборотных средств в покрытии запасов (К2.9

) показывает, в какой степени материальные запасы покрыты собственными средствами и не нуждаются в привлечении заемных. Его нормативное ограничение, получаемое на основе статистических усреднений данных хозяйственной практики: К2.9

³0,6. Дополняет данный показатель коэффициент покрытия запасов (К2.10

):

Собственные оборотные активы + кредиты и займы

К2.10

= (12) К2.10

= (12)

Запасы

К показателям платежеспособности относится также удельный вес запасов в сумме краткосрочных обязательств (коэффициент ликвидности товарно-материальных ценностей У3.3

):

ТМЦ

У3.3

= (13) У3.3

= (13)

ПI

+ ПII

У3.3

показывает, какую часть краткосрочных обязательств предприятие может погасить, реализовав материальные и товарные ценности. Таким образом, признаками «хорошего» баланса с точки зрения ликвидности и платежеспособности можно назвать следующие:

·коэффициент текущей ликвидности ³ 2,0;

·обеспеченность предприятия собственным оборотным капиталом ³ 0,1;

·имеет место рост собственного капитала;

·нет резких изменений в отдельных статьях баланса;

·дебиторская задолженность находится в соответствии (равновесии) с размерами кредиторской задолженности; в балансе отсутствуют »больные» статьи (убытки, просроченная задолженность банкам и бюджету);

·запасы и затраты не превышают величину минимальных источников их формирования (собственных оборотных средств, долгосрочных кредитов и займов, краткосрочных кредитов и займов).

Показатели ликвидности в совокупности дают разностороннюю комплексную характеристику устойчивости финансового состояния предприятия при разной классификации ликвидных средств в процессе учета. Для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности. Банк, кредитующий данное предприятие, уделяет большое внимание коэффициенту быстрой ликвидности. Покупатели и держатели акций и облигаций предприятия оценивают финансовую устойчивость предприятия, прежде всего, по коэффициенту текущей ликвидности.

Для комплексной оценки ликвидности баланса в целом следует использовать общий показатель ликвидности (Lq). Он вычисляется по формуле:

AI

+

KI

AII

+

KII

AIII

Lq = (14) Lq = (14)

П

I

+ О1

П

II

+ О2

П

III

где:

· К1

- понижающий коэффициент для быстрореализуемых активов;

· К2

- понижающий коэффициент для медленно реализуемых активов;

· О1

- понижающий коэффициент для краткосрочных пассивов;

· О2

- понижающий коэффициент для долгосрочных пассивов.

С целью упрощения расчетов понижающие коэффициенты принимаются равными: К1

= О1

= 0,5; К2

= О2

= 0,3.

Общий показатель ликвидности баланса выражает способность предприятия осуществлять расчеты по всем видам обязательств – как по ближайшим, так и по отдаленным, но он не дает реального представления о возможностях предприятия погашать именно краткосрочные обязательства. Поэтому для оценки платежеспособности предприятия используются относительные показатели ликвидности К2.2

– К2.7

. Различаются они набором ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств.

Горизонтальный и вертикальный анализ. В балансе хозяйствующего субъекта средства размещены по составу и источникам формирования средств. Размещение и использование средств отражено в активе, источники формирования (собственный капитал и обязательства) отражены в пассиве.

Бухгалтерский баланс, используемый для проведения финансового анализа, не обладает в достаточной степени свойствами, необходимыми для анализа, вследствие чего возникает необходимость в формировании аналитического баланса. Уплотненный аналитический баланс-нетто формируют путем агрегирования однородных по своему составу элементов балансовых статей в необходимых аналитических разрезах. Аналитический баланс характеризуется тем, что сводит воедино и систематизирует те расчеты и прикидки, которые осуществляет аналитик при первоначальном знакомстве с балансом.

Для общей оценки динамики финансового состояния необходимо сгруппировать статьи баланса в отдельные группы: по признаку ликвидности – статьи актива и по срочности обязательств – статьи пассива.

Сравнительный баланс позволяет объединить в одной таблице показатели горизонтального и вертикального анализа и сформировать первоначальное представление о деятельности предприятия, выявить изменения в составе имущества предприятия и их источниках, установить взаимосвязи между показателями структуры баланса, динамики баланса, структурной динамики баланса. Иммобилизованные (внеоборотные) активы выделяют в структуре аналитического баланса-нетто. Это реальный основной капитал предприятия (основные средства) + долгосрочные инвестиции + нематериальные активы. Их стоимость равна итогу раздела I актива баланса.

Стоимость оборотных (мобильных) активов равна итогу раздела II актива баланса. Стоимость материальных оборотных средств равна сумме в строке 210 раздела II актива баланса. Величина дебиторской задолженности в широком смысле слова (включая авансы, выданные поставщикам и подрядчикам) равна сумме строк 230-246 раздела II актива баланса. Сумма свободных денежных средств (включая ценные бумаги и краткосрочные финансовые вложения) равна сумме строк 250-264 раздела II актива баланса (так называемый банковский актив).

Стоимость собственного капитала равна итогу раздела III пассива + сумма строк 630-650 раздела V пассива баланса. Величина заемного капитала равна сумме итогов разделов IV и V пассива баланса за вычетом строк 630-640. Величина долгосрочных кредитов и займов, предназначенных, как правило, для формирования основных средств и других внеоборотных активов, равна сумме строк 510-520 раздела IV пассива баланса. Величина краткосрочных кредитов и займов, предназначенных, как правило, для формирования оборотных активов, равна сумме строк 610-620 раздела V пассива баланса.

Величина кредиторской задолженности в широком смысле слова равна сумме строк 620-628 и строки 660 раздела V пассива баланса. В строках 630-650 показаны собственные средства предприятия, поэтому при анализе финансового состояния суммы по этим строкам следует прибавить к собственному капиталу.

Горизонтальный (динамический) анализ показателей таблицы важен для характеристики финансового состояния предприятия. Так, динамика стоимости имущества предприятия дает дополнительную к величине финансовых результатов информацию о мощи предприятия. Не меньшее значение для оценки финансового состояния имеет и вертикальный, структурный анализ актива и пассива баланса.[6]

Таблица 1.1. Построение сравнительного аналитического баланса

| Показатели |

Абсолютные величины |

Удельный вес |

Изменения |

| начало периода |

конец периода |

начало периода |

конец периода |

в абсол. вели-чинах |

в уд. весах |

в % на начало периода |

В 5 к изменению ИБ |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| АКТИВ (ИМУЩЕСТВО) |

| 1. Вне-оборот-ные (иммобили-зованные) активы |

Аi0

|

Аi1

|

Уai0

= Ai0

/И0

|

Уai1

= Ai1

/И1

|

DAi

= Ai

0

– Ai1

|

DУai

= Уai0

– Уai1

|

DAi

=/Ai0

|

DAi

/DИ

|

| 2. Мобиль-ные, оборотные активы |

окончание таблицы 1.1

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| 2.1.Запасы и затраты |

| 2.2. Деби-торская задол-женность |

| 2.3. Денеж-ные средства и ценные бумаги |

| 3. Прочие активы |

| БАЛАНС |

И0

=SАi0

|

И1

=SАi

1

|

100% |

100% |

DИ0

= И0

– И1

|

- |

DИ/И0

|

100% |

Общая оценка динамики финансового состояния. Аналитическая группировка статей баланса. Для общей оценки динамики финансового состояния необходимо сгруппировать статьи баланса в отдельные группы: по признаку ликвидности – статьи актива и по срочности обязательств – статьи пассива.

Таблица 1.2. Аналитическая группировка статей актива

Группировка статей актива баланса

|

Наличие средств |

Структура имущества, % |

| на начало периода |

на конец периода |

изменение |

на начало периода |

на конец периода |

изменение % |

| 1. Имущество предприятия (валюта баланса) |

| 1.1. Иммобилизованные средства (внеоборотные активы) |

| 1.2. Мобильные (оборотные (текущие) активы) средства |

| 1.2.1. Запасы и затраты |

| 1.2.2. Дебиторская задолженность |

| 2. Денежные средства и краткосрочные ценные бумаги |

Таблица 1.3. Аналитическая группировка статей пассива

Группировка статей пассива баланса

|

Наличие источников |

Структура источников финансирования, % |

| на начало периода |

на конец периода |

изменение |

на начало периода |

на конец периода |

изменение % |

| 1. Источники формирования имущества: |

| 1.1. Собственный капитал |

| 1.2. Заемный капитал |

| 1.2.1. Долгосрочные пассивы (кредиты и займы) |

| 1.2.2. Краткосрочные пассивы (кредиты и займы) |

| 1.2.3. Кредиторская задолженность |

Аналитическая группировка актива баланса. Общая стоимость имущества равна валюте (итогу) баланса – сумме строк 190 «Итог по разделу 1» и 290 «Итог по разделу 2» - строка 300 «Баланс».

Стоимость внеоборотных (иммобилизованных) активов равна итогу раздела 1 актива баланса.

Стоимость оборотных (мобильных, текущих) активов равна разделу 2 за минусом строки 216 «Расходы будущих периодов».

Стоимость материальных (мобильных) средств – запасы и затраты – равна сумме строк 210 «Запасы», 220 «Налог на добавленную стоимость по приобретенным ценностям» за минусом строки 216.

Величина дебиторской задолженности (включая авансы) равна сумме строк 230 «Долгосрочная дебиторская задолженность», 240 «Краткосрочная дебиторская задолженность».

Величина денежных средств и краткосрочных финансовых вложений равна сумме строк 250 «Краткосрочные финансовые вложения», 260 «Денежные средства».

Аналитическая группировка пассива баланса. Стоимость собственного капитала (капитал и резерв) равна разделу 3 пассива баланса и сумме строк 630 «Задолженность участникам (учредителям) по выплате доходов», 640 «Доходы будущих периодов», 650 «Резервы предстоящих расходов» за минусом строки 216.

Величина заемного капитала равна сумме разделов 4 «Долгосрочные обязательства» и 5 «Краткосрочные обязательства» пассива без строк 630, 640, 650.

Величина долгосрочных обязательств (пассивов) – кредиты и займы, предназначенные для формирования активов, равна разделу 4.

Величина краткосрочных кредитов и займов, предназначенных, в основном, для формирования оборотных активов, равняется строке 610 «Займы и кредиты» раздела 5 «Краткосрочные обязательства».

Величина кредиторской задолженности равна строкам 620 «Кредиторская задолженность», 660 «Прочие краткосрочные обязательства».

«Задолженность участникам по выплате доходов», «Доходы будущих периодов», «Резерв предстоящих расходов» показывают задолженность хозяйствующего субъекта самому себе, поэтому при анализе суммы по этим строкам необходимо прибавить к собственному капиталу.

При построении аналитического баланса необходимо «Расходы будущих периодов» исключать из «Запасов» и соответственно на эту сумму уменьшится валюта баланса.

В пассиве на эту сумму необходимо уменьшить «Собственный капитал» (капитал и резервы). При наличии убытков необходимо общую сумму капитала (валюта баланса) уменьшить на величину убытков. Одновременно на эту же сумму в пассиве уменьшить «Собственный капитал» или валюту баланса.

Анализ финансового состояния следует начинать с общей оценки структуры средств хозяйствующего субъекта и источников их формирования, изменения ее на конец года в сравнении с началом по данным баланса. Для анализа используются приемы структурно-динамического анализа (табл. 1.1 и 1.2).

После общей оценки динамики состава и структуры актива и пассива баланса следует углубить анализ подробным изучением отдельных элементов имущества и источников его формирования, выявить изменения к концу года во внеоборотных активах (недвижимости) и оборотных источников собственных и заемных средств.

Важнейшим оценочным показателем финансового состояния хозяйствующего субъекта является сопоставление темпов роста реализации объема продаж с темпами роста совокупных активов. Если темпы роста объема продаж выше, чем темпы роста активов, то можно делать вывод о том, что хозяйствующий субъект рационально регулирует активы. Если темпы роста активов выше темпов роста продаж, то это свидетельствует о неумелом их регулировании, о росте дебиторской задолженности, скоплении ненужных запасов товарно-материальных ценностей.

Оценка и анализ показателей финансовой устойчивости и ее типы. Общая оценка финансового состояния позволяет перейти к исследованию финансовой устойчивости. От того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит от финансового положения хозяйствующего субъекта.

Финансовое положение предприятия может быть устойчивым, неустойчивым и кризисным. Способность предприятия своевременно выполнять свои внутренние и внешние обязательства, финансировать деятельность предприятия на расширенной основе и поддержать свою платежеспособность в любых обстоятельствах свидетельствует о его устойчивом финансовом положении.

Если текущая платежеспособность – это внешнее проявление финансового состояния предприятия, то финансовая устойчивость – внутренняя его сторона, обеспечивающая стабильную платежеспособность в перспективе, в основе которой лежит сбалансированность активов и пассивов, доходов и расходов, положительных и отрицательных денежных потоков.

Финансовая устойчивость характеризуется системой абсолютных и относительных показателей.

Соотношение стоимости материальных оборотных средств (запасов и затрат) и величин собственных и заемных источников их формирования определяет финансовую устойчивость. Обеспечение запасов и затрат источникам их формирования является сущностью финансовой устойчивости, платежеспособность выступает ее внешним проявлением.

Обобщающим абсолютным показателем финансовой устойчивости является излишек или недостаток источников средств формирования запасов и затрат, получаемый в виде разницы между величиной источников средств и величиной запасов и затрат. При этом имеется в виду обеспеченность запасов и затрат такими источниками, как собственные оборотные средства, долгосрочные и краткосрочные кредиты и займы, кредиторская задолженность только в части задолженности поставщикам, зачтенная банком при кредитовании.

Для характеристики источников формирования запасов и затрат применяется несколько показателей, отражающих различную степень охвата разных видов источников:

1.

Наличие собственных оборотных средств. Определить эту величину можно как разность между величиной источников собственных средств и стоимость основных средств и вложений:

Ес

= Ис.с

– Авнеоб

(15)

где:

· Ес

- наличие собственных оборотных средств;

· Ис.с

- источники собственных средств;

· Авнеоб

- внеоборотные активы (1-й раздел актива баланса).

2.

Наличие собственных и долгосрочных заемных источников формирования запасов и затрат определяется как разность между оборотными активами и краткосрочной задолженностью (чистые мобильные активы):

ЕКД

= (Ис.с

+ КД) – Авнеоб

(16)

где:

· ЕКД

– наличие собственных оборотных и долгосрочных заемных источников средств;

· КД – долгосрочные кредиты и займы.

3.

Показатель общей величины основных источников формирования запасов и затрат равен сумме собственных оборотных средств, долгосрочных и краткосрочных кредитов и займов:

Е å = (Ис.с

+ КД + КК/

) – Авнеоб

(17)

где:

· Е å - общая сумма источников средств для формирования запасов и затрат;

· КК/

- краткосрочные кредиты и займы (кроме ссуд, не погашенных в срок).

Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками их формирования:

1. (+) излишек или (-) недостаток собственных оборотных средств:

± Ес

= Ис.с

– Зз

(18)

где:

· Зз

- запасы и затраты.

2. (+) излишек или (-) недостаток собственных оборотных средств и долгосрочных заемных средств:

± ЕКД

= (Ис.с

+ КД) – Зз

(19)

3. (+) излишек или (-) недостаток общей величины основных источников для формирования запасов и затрат:

± ЕКД

= (Ис.с

+ КД + КК/

) – Зз

(20)

Обеспеченность запасов и затрат источниками их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости. Возможно выделение четырех типов финансовой устойчивости.

1.

Абсолютная устойчивость финансового состояния характеризуется тем, что запасы и затраты хозяйствующего субъекта меньше суммы собственных оборотных средств и кредитов банка под ТМЦ. Она встречается редко и представляет собой крайний тип финансовой устойчивости:

Зз

< Ис.с

+ Кб(ТМЦ)

(21)

где:

· Кб(ТМЦ

- кредитов банка под ТМЦ.

2.

Нормальная устойчивость финансового состояния, при которой гарантируется платежеспособность хозяйствующего субъекта. Запасы и затраты хозяйствующего субъекта равны сумме собственных оборотных средств и кредитов банка под ТМЦ:

Зз

= Ис.с

+ Кб(ТМЦ)

(22)

3.

Неустойчивое (предкризисное) финансовое состояние, когда запасы и затраты равны сумме собственных оборотных средств и кредитов банка под ТМЦ и временно свободных источников средств (резервного фонда, фонда социальной сферы и т.д.). При этом финансовая устойчивость является допустимой, если соблюдаются следующие условия:

· производственные запасы (ЗП

) плюс готовая продукция (ГП) равны или превышают сумму краткосрочных кредитов, заемных средств, участвующих в формировании запасов:

ЗП

+ ГП ³åКК//

(23)

где:

· åКК//

- часть краткосрочных кредитов и займов, участвующих формировании запасов и затрат;

· незавершенное производство (НЗП) плюс расходы будущих периодов (РБП) меньше или равны сумме собственного оборотного капитала:

НЗП + РБП £ Ес

(24)

Неустойчивое финансовое состояние характеризуется тем, что сохраняется возможность восстановления платежеспособности.

4.

Кризисное финансовое состояние (хозяйствующий субъект находится на грани банкротства), когда равновесие платежного баланса обеспечивается за счет краткосрочных платежей по оплате труда, ссудам банка, поставщикам, бюджету и т.д., т.е. в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывает даже его кредиторской задолженности и просроченных ссуд:

Ес

+ ДЗ < КЗ + Сб

/

(25)

где:

· ДЗ - дебиторская задолженность

· КЗ - кредиторская задолженность;

· Сб

/

- просроченные ссуды банков.

Финансовая устойчивость может быть восстановлена как путем увеличения кредитов и займов, так и путем обоснованного снижения уровня запасов и затрат.

Неустойчивое финансовое состояние характеризуется наличием нарушений финансовой дисциплины, перебоями в поступлении денежных средств на расчетный счет, снижением доходности деятельности.

Кризисное финансовое состояние характеризуется кроме указанных признаков наличием неустойчивого финансового положения, регулярных неплатежей (просроченные ссуды банков, просроченные задолженности поставщикам, наличие недоимок в бюджет).

Абсолютная и нормальная устойчивость финансового состояния характеризуется высоким уровнем доходности и отсутствием нарушений платежной дисциплины.

В ходе анализа необходимо определить степень финансовой устойчивости на начало и конец периода, оценить изменение финансовой устойчивости за отчетный период, определить причины изменений.

Для анализа финансовой устойчивости привлекаются данные формы № 5 и учетных регистров.

В условиях экономической самостоятельности хозяйствующих субъектов важное значение приобретает финансовая независимость от внешних заемных средств. Запас собственных средств – это запас финансовой устойчивости, при условии того, что его собственные средства превышают заемные.

Устойчивость финансового состояния в рыночных условиях наряду с абсолютными величинами характеризуется системой финансовых коэффициентов.

Они рассчитываются в виде соотношения абсолютных показателей актива и пассива баланса.

Анализ финансовых коэффициентов заключается в сравнении их значения с базисными величинами, изучении их динамики за отчетный период и за ряд лет.

Кроме того, для оценки финансового состояния необходимо использовать экспертные оценки величин, характеризующих оптимальные или критические (пороговые), с точки зрения устойчивости финансового состояния, значения показателей. Оценить изменения этих коэффициентов за истекший период, сделать вывод о том, как изменились отдельные характеристики финансового состояния за отчетный год.

Для оценки используется система финансовых показателей (коэффициентов):

1. Одним из важнейших показателей, характеризующих финансовую устойчивость предприятия, является коэффициент автономии (минимальное пороговое значение 0,5):

AI

+

KI

AII

+

KII

AIII

Lq = (14) Lq = (14)

П

I

+ О1

П

II

+ О2

П

III

2. Коэффициент маневренности (оптимальное значение 0,5):

Собственные оборотные средства предприятия

Км

= (27) Км

= (27)

Сумма собственных и долгосрочных

заемных средств

3. Коэффициент обеспеченности запасов и затрат собственными источниками средств для их формирования (нормальное значение более 0,6-0,8):

Сумма собственных и долгосрочных

заемных средств

Кз.з

= (28) Кз.з

= (28)

Стоимость запасов и затрат

От того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовое положение хозяйствующего субъекта.

Основными показателями, характеризующими финансовую устойчивость, являются:

· коэффициент финансовой автономии, определяемый как отношение общей суммы собственных источников финансирования к общему итогу баланса (%);

·коэффициент финансовой зависимости, определяемый как отношение заемного капитала к общему итогу баланса (%);

·коэффициент финансового риска,, определяемый как отношение общей суммы заемных средств к общей сумме собственных источников.[7]

Чем выше уровень первого показателя и ниже второго и третьего показателей, тем устойчивее финансовое состояние хозяйствующего субъекта, меньше финансового риска.

2. ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ ООО «ИНТЕРПРОМ»

2.1 Характеристика ООО «Интерпром»

Общество с ограниченной ответственность «Интерпром» создано на основании действующего законодательства РФ, Гражданского кодекса РФ, Закона РФ «Об иностранных инвестициях», Федерального закона РФ «Об обществах с ограниченной ответственностью» и решением учредителя от 10 июня 1994 г.

Учредителями общества являются:

· с российской стороны: физическое лицо, гражданин Российской Федерации Игнатенко Георгий Павлович;

· с болгарской стороны: юридическое лицо, предприятие «Инвест-продукт ООД», зарегистрированного в соответствии с законодательством Республики Болгария - г. Пловдив, ул. Павликенска, д. 18;

Местонахождение общества: Россия, Ростовская обл., Шолоховский р-н, ст. Вешенская.

Общество учреждено без ограничения срока деятельности.

Целью деятельности общества направлена на удовлетворение потребностей предприятий, организаций и граждан в продукции, работах, услугах, производимых обществом в соответствии с уставными видами деятельности и с целью извлечения прибыли.

Основными видами деятельности общества являются:

· производство, переработка, экспорт и импорт сельскохозяйственной продукции и культур;

· производство и реализация хлебобулочных, кондитерских и макаронных изделий;

· производство упакованных тортов;

· производство сдобных изделий под маркой «Сдобная сдоба» (пироги, рулеты).

ООО «Интерпром» является одним из крупнейших предприятий пищевой отрасли Шолоховского района Ростовской области специализирующихся на производстве хлеба, хлебобулочных изделий и мучнисто-кондитерских изделий. Узнаваемыми брендами общества являются торты «Чародейка», «Медовая сказка», «Зимушка», «Сдобная сдоба».

В настоящий момент 90% продукции общества поступает в розничные точки Шолоховского района Ростовской области.

Перечень клиентов, систематически закупающих хлебобулочную продукцию общества, превышает 34 компании. Это продовольственные магазины, павильоны, палатки.

Юридический статус общества:

1. общество является юридическим лицом по российскому законодательству. Его правовое положение определяется действующим законодательством России, Гражданским кодексом РФ, Федеральным законом «Об обществах с ограниченной ответственностью», уставом и договором, который является учредительным документом наряду с уставом;

2. общество для достижения поставленных целей деятельности имеет право от своего имени заключать любые сделки, приобретать имущественные и неимущественные права и нести обязанности, быть истцом и ответчиком в суде;

3. общество осуществляет владение, пользование и распоряжение своим имуществом в соответствии с целями своей деятельности. Вклады учредителей в уставный капитал общества являются его собственностью;

4. общество имеет самостоятельный баланс и ведет бухгалтерский учет в соответствии с требованиями российского законодательства;

5. общество может открывать филиалы, дочерние предприятия и представительства в РФ и за рубежом в порядке, определяемом действующим законодательством РФ и страной пребывания;

6. общество может выступать залогодателем имущества, принадлежащего ему на праве собственности в порядке, определяемом действующим законодательством РФ;

7. общество отвечает по своим обязательствам всем принадлежащим ему имуществом. Учредители (участники) общества не отвечают по долгам общества и несут риск убытков, связанных с его деятельностью в пределах стоимости внесенных вкладов, за исключением случаев, особо оговоренных действующим законодательством РФ;

8. общество имеет право в порядке, установленном законодательством, самостоятельно совершать экспортные и импортные операции, необходимые для его уставной деятельности;

9. общество имеет право создавать резервный фонд и другие фонды в порядке и размерах, определяемыми решениями общего собрания участников общества.[8]

С помощью подконтрольного транспортного предприятия «Орион» в обществе ограничена централизованная доставка продукции в розничные торговые точки. Часть клиентов, имеющая свой транспорт, получает продукцию с пекарни самостоятельно.

Оценивая рынок хлеба и хлебобулочных изделий, важно сказать, что 90% населения являются потребителями данной продукции. Хлеб относится к товарам повседневного потребления и является в России традиционной едой.

Важно отметить две основные тенденции спроса на рынке сбыта продукции ООО «Интерпром»:

1. по причине неудовлетворительного качества хлебобулочной продукции, выпускаемой мини-пекарнями, спрос конечного потребителя существенно сместился в сторону продукции ООО «Интерпром»;

2. высокое качество продукции Общества существенно отличает ее от представленной на рынке продукции других производителей, благодаря чему сформировался устойчивый дефицит продукции ООО «Интерпром».

Конкурентные преимущества ООО «Интерпром»:

· классические технологии производства;

· современное оборудование;

· постоянно высокое качество;

· удобство доставки;

· оптимальная структура производимого ассортимента.

2.2 Порядок проведения финансового анализа

Общая оценка финансового состояния предприятия осуществляется на основе бухгалтерского баланса.

Общей целью анализа баланса является выявление и раскрытие информации о финансовом состоянии хозяйствующего субъекта и перспективах его развития, необходимой для принятия решений заинтересованными пользователями отчетности. Для этого необходимо провести горизонтальный и вертикальный анализ баланса.

Горизонтальный анализ заключается в сравнении каждой балансовой статьи с предыдущим периодом.

Таблица 2.1. Горизонтальный анализ баланса

| Актив |

На конец |

На начало |

Пассив |

На начало |

На конец |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1. Легкореализуемые активы: |

1. Наиболее срочные обязательства: |

| - денежные средства |

3335

|

5089

|

- кредитная задолженность |

50100

|

65371

|

| - краткосрочные финансовые вложения |

21183

|

56028

|

| 2. Быстрореализуемые активы: |

2. Краткосрочные обязательства: |

| - дебиторская задолженность (в течение 12 месяцев) |

21093

|

58695

|

- краткосрочные займы и кредиты; |

54020

|

126879

|

| - доходы будущих периодов |

-

|

4505

|

| 3. Медленно-реализуемые активы: |

3. Долгосрочные обязательства: |

| - запасы |

49720

|

62828

|

- долгосрочные займы и кредиты |

10881

|

21135

|

| - НДС |

6169 |

10057 |

| - долгосрочные финансовые вложения |

28241

|

63071

|

| - дебиторская задолженность (более чем через 12 месяцев) |

-

|

-

|

| 4. Труднореализуемые активы: |

4. Постоянные пассивы: |

| - основные средства |

143389

|

141233

|

- собственный капитал |

166860

|

201201

|

| - нематериальные активы |

571

|

659

|

| - незавершенное строительство |

8137

|

20144

|

| - отложенные налоговые активы |

23

|

1287

|

| БАЛАНС |

281861 |

419081 |

БАЛАНС |

281861 |

419091 |

Из данных таблицы следует, что за прошедший год валюта баланса выросла на 67%, в том числе величина внеоборотных активов на 46033 тыс.руб. или 79%, а оборонных активов – на 91197 тыс.руб. или 52,6%.

Позитивными аспектами в деятельности ООО «Интерпром» являются: увеличение нематериальных активов на 88 тыс. руб. или 86,6%.

Негативные моменты в работе общества: рост остатков незавершенного строительства на 12007 тыс. руб. или 40,4%; кредиторской задолженности – на 15271 тыс. руб. или 76,6%, а также в уменьшение основных средств на 2156 тыс. руб. или 101,5%.

Аналогом горизонтального анализа является трендовый анализ (исследование тенденций развития), при котором каждая статья баланса сравнивается с рядом истекших периодов и устанавливается тренд, т.е. ключевая тенденция динамики показателя, исключающая влияние случайных факторов. Подобный анализ важен для прогнозирования будущих показателей отчетности (например, для составления бюджета по балансовому листу, прогноза отчета о прибылях и убытков и т.д.). Однако информации для его осуществления за два года недостаточно. Целесообразно использовать динамические годы показателей за ряд лет.

Важное значение для оценки финансового состояния имеет вертикальный (структурный) анализ актива и пассива баланса, при котором приоритетное внимание уделяется изучению относительных показателей (табл. 2.2.). Цель данного анализа состоит в определении удельного веса отдельных статей в итоге баланса и оценке его колебаний. Относительные показатели нивелируют отрицательные последствия влияния инфляционных процессов на величину балансовых статей.

Таблица 2.2. Вертикальный анализ баланса

| Статьи баланса |

На начало года |

На конец года |

Отклонение ±D |

На начало года |

На конец года |

Отклонение ±D |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| АКТИВ |

1. ВНЕОБОРОТНЫЕ АКТИВЫ |

| 1. Нематериальные активы |

571

|

659

|

+88

|

0,32

|

0,29

|

-0,03

|

| 2. Основные средства |

143389

|

141233

|

-2156

|

79,5

|

62,4

|

-17,1

|

| 3. Незавершенное строительство |

8137

|

20144

|

+12007

|

4,5

|

8,9

|

+4,4

|

| 4. Долгосрочные финансовые вложения |

28241

|

63071

|

+34830

|

15,7

|

27,8

|

+12,1

|

| 5. Отложенные налоговые активы |

23

|

1287

|

+1264

|

0,01

|

0,6

|

+0,59

|

| 6. ИТОГО по разделу 1 |

180361

|

226394

|

+46033

|

100%

|

100%

|

-

|

| 2. ОБОРОТНЫЕ АКТИВЫ |

| 1. Запасы |

49720 |

62828 |

+13108 |

49 |

32,6 |

-16,4 |

| 2. НДС |

6369 |

10057 |

+3688 |

6,3 |

5,2 |

-1,1 |

| 3. Дебиторская задолженность |

21093

|

58695

|

+37602

|

20,8

|

30,4

|

+9,6

|

| 4. Краткосрочные финансовые вложения |

21183

|

56028

|

+34845

|

20,9

|

29,2

|

+8,3

|

| 5. Денежные средства |

3335

|

5089

|

+1754

|

3,9

|

2,6

|

-1,3

|

| 6. ИТОГО по разделу 2 |

101500

|

192697

|

+91197

|

100%

|

100%

|

-

|

| БАЛАНС |

281861 |

419091 |

+137230 |

100 |

100 |

- |

Анализ структуры активов показывает, что доля внеоборотных активов составляет наибольший удельный вес. Наблюдается увеличение доли внеоборотных активов с 36% по состоянию на 1 января прошедшего года до 46% к концу отчетного года и, соответственно, снижение доли.

Оборотных активов с 64% до 54%. С учетом того, что величина внеоборотных активов организации в абсолютном выражении неуклонно растет, в первую очередь за счет увеличения долгосрочных финансовых вложений, можно констатировать рост инвестиций в активы.

В составе оборотных активов присутствуют две наиболее крупные группы статей: запасы и дебиторская задолженность.

Доля запасов колебалась в анализируемые периоды от 17,6% до 15%. В силу специфики деятельности анализируемого предприятия, выпускающего хлебобулочные изделии, удельный вес как незавершенного производства, так и готовой продукции незначителен.

Следует отметить изменения, которые происходили с другой крупной статьей оборотных активов – дебиторской задолженностью. Ее доля выросла с 7,4% по состоянию на 1 января прошлого года до 14% к концу отчетного периода, т.е. возросла практически вдвое. Наиболее значительным был рост дебиторской задолженности в отчетном году. Так, абсолютный прирост задолженности составил 37602 тыс. руб. (58695 – 21093). При этом наибольший прирост задолженности был связан с отвлечением средств в авансы, выданные поставщикам. Кроме того, значительно возросла задолженность прочих дебиторов.

Таблица 2.3. Дебиторская задолженность

| Статьи баланса |

На начало года |

На конец года |

Отклонение ±D |

На начало года |

На конец года |

Отклонение ±D |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| ПАССИВ |

3. КАПИТАЛЫ И РЕЗЕРВЫ |

| 1. Уставный капитал |

176

|

176

|

-

|

0,1

|

0,09

|

-0,01

|

| 2. Добавочный капитал |

113809

|

111833

|

-1976

|

68,2

|

55,6

|

-12,6

|

| 3. Резервный капитал |

44

|

44

|

-

|

0,03

|

0,02

|

-0,01

|

| 4. Нераспределенная прибыль (непокрытый убыток) |

52831

|

89148

|

+36317

|

34,7

|

44,3

|

+9,6

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| ИТОГО по разделу 3 |

166860

|

20120

|

+34341

|

100%

|

100%

|

-

|

| 4. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

| 1. Займы и кредиты |

-

|

13040

|

+13040

|

-

|

61,7

|

+61,7

|

| 2. Отложенные налоговые обязательства |

1825

|

3861

|

+2036

|

16,8

|

18,7

|

+1,9

|

| 3. Прочие долгосрочные обязательства |

9056

|

4234

|

-4822

|

83,2

|

20

|

-63,2

|

| ИТОГО по разделу 4 |

10881

|

21135

|

+10254

|

100%

|

100%

|

-

|

| 5. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

| 1. Займы и кредиты |

54020

|

126879

|

+72859

|

51,9

|

64,5

|

+12,6

|

| 2. Кредиторская задолженность |

50100

|

65371

|

+15271

|

48,1

|

33,2

|

-14,9

|

| 3. Доходы будущих периодов |

-

|

196755

|

+92635

|

100%

|

100%

|

-

|

| БАЛАНС |

281861 |

419091 |

+137230 |

100 |

100 |

- |

Для анализа динамики структуры пассивов используется таблица 2.3.