ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

ВЫСШАЯ ШКОЛА ЭКОНОМИКИ

ПЕРМСКИЙ ФИЛИАЛ

Факультет «Менеджмента»

Кафедра экономической теории

Реферат

на тему «В чем отличие налоговой системы России от налоговой системы США?»

Студентки группы М-07-01

Извековой К.Д.

Преподаватель:

Лебедева Л.Н.

Пермь 2008

Содержание

Введение

1. Базисные понятия

2. Налоговая система России

3. Налоговая система США

4. Сравнение

Заключение

Список литературы

Приложение

Введение

В любой стране существует множество видов налогов, которые составляют налоговую систему, иногда существенно отличающуюся от налоговых систем других стран. Одним из существенных факторов экономического роста страны выступает эффективная система налогов. К сожалению, не все страны мира имеют подобный способ организации. Для того чтобы понять, система какой страны (России или США) более действенная, имеет смысл провести сравнение этих двух систем.

Целями данной работы являются (1) определение сходств и отличий системы налогов таких стран как России и США, (2) выявление плюсов и минусов данных систем, а также (3) определение более эффективной налоговой системы.

Задачи, которые были поставлены для достижения этих целей:

· Проведение теоретического анализа налоговых систем (среди указанных ранее стран);

· Рассмотрение их преимущественных и не преимущественных сторон;

· Обобщение особенностей двух налоговых систем, ради выявления наиболее результативной из них.

1. Базисные понятия

О проблеме налогообложения всегда задумывались экономисты, философы, государственные деятели разных времен. Например, Ф. Аквинский определяет налоги как дозволенную форму грабежа. Ш. Монтескье полагает, что ничто не требует столько мудрости и ума, как определение той части, которую у подданных забирают, и той, которую оставляют им. А. Смит говорит о том, что налоги для того, кто их выплачивает, - признак не рабства, а свободы. Налоги являются нужным элементом экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы [5].

Прежде чем рассмотреть налоговую систему России и налоговую систему США, составляющие их элементы и сравнить системы налогов этих двух стран, мы остановимся на базисных терминах, таких как налог и налоговая система.

Реклама

Эффективная налоговая система может в разы увеличить бюджеты страны, а также и благосостояние общества, так как налог – это основной инструмент перераспределения доходов.

Налог – это одно из важных понятий дисциплины «Финансы». Особое место этот термин занимает в доходах государственного бюджета. Они являются основными доходами государства.

В Налоговом кодексе Российской Федерации (статья 8) под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований [2].

Более простое определение налога дает Г.Б. Поляк: «Налог – обязательный взнос налогоплательщика в бюджет и внебюджетные фонды в определенных законом размерах и в установленные сроки» [1:685].

Таким образом, налоговая система – это совокупность разных видов налогов, в построении и методах, исчисления которых реализуются определенные принципы [1:685].

В каждой стране есть налоговое право, которое содержит специальные нормы (элементы) налога, образующие налоговую модель [3:405]:

· Субъект налога (плательщик налога);

· Носитель налога (лицо, фактически уплачивающее налог);

· Ставка налога (величина налога на единицу налогообложения);

· Источник налога (доход, из которого выплачивается налог);

· Налоговые льготы (полное или частичное освобождение от уплаты налога).

2. Налоговая система России

Налоговая система РФ представляет собой совокупность федеральных, региональных и местных налогов, взимаемых исполнительной властью, принципов и методов их построения, изменения и отмены уплаты и применения мер по обеспечению их оплаты, осуществления налогового контроля, а также привлечения к ответственности за нарушение налогового законодательства [1:169].

Современная налоговая система существует с января 1992 года. Для обеспечения ее стабильности был разработан налоговый кодекс РФ. Отличительная особенность налоговой системы РФ – ее структура. В России преобладает косвенное обложение, а в общей сумме налоговых доходов выше объем поступлений с физических лиц.

Система действующих в Российской Федерации налогов и сборов может быть представлена двумя построениями. Первое - официальное: оно обусловлено бюджетным (федеративным) устройством государства, закреплено в Налоговом кодексе РФ и подразделяет все налоги на три вида: федеральные, региональные, местные. Второе построение определяется способом взимания налогов и подразделяет все налоги на прямые и косвенные [7].

Реклама

Рассмотрим прямые и косвенные налоги, которые различаются в зависимости от механизма уплаты налогов.

Прямые налоги взимаются в процессе накопления материальных благ непосредственно с дохода или имущества. Отличительная особенность этих налогов – относительно сложный механизм расчета налоговой базы. Среди прямых налогов выделяются [1:171]:

· реальные, которыми облагается предполагаемый средний доход, полученный от объекта обложения (например, транспортный налог);

· личные, уплачиваемые с действительно полученного дохода и отражающие фактическую платежеспособность налогоплательщика (например, налог на имущество).

Более того, система налогов, построенная в соответствии с бюджетным устройством страны, нацелена на обеспечение бюджетов каждого уровня соответствующими налоговыми поступлениями: федеральные налоги поступают в федеральный бюджет; региональные - в бюджеты субъектов Федерации, местные налоги - в бюджеты муниципальных образований.

Теперь рассмотрим федеральные, региональные, местные налоги.

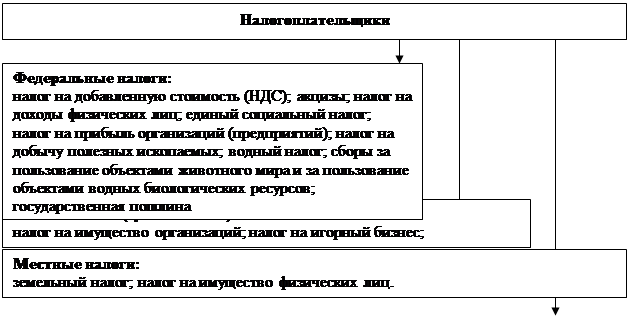

Федеральными признаются налоги и сборы, обязательные к уплате на всей территории Российской Федерации. В настоящее время состав федеральных налогов и сборов определяется ст. 13 Налогового кодекса РФ. (Подробный состав представлен в приложении 1). Среди федеральных налогов следует выделить регулирующие налоги, которые в соответствии с бюджетным законодательством (ст. 48 Бюджетного кодекса РФ) поступают в бюджеты всех уровней. К таким налогам относятся: налог на прибыль, акцизы, подоходный налог с физических лиц. Также следует отметить, что отчисления на социальное страхование вносятся как работодателем, так и наемным работником, но основную часть данного взноса делает работодатель.

К региональным относятся налоги и сборы, обязательные к уплате лишь на территории субъектов Российской Федерации. Точнее, это налоги и сборы субъектов Федерации. Их состав определяется ст. 14 Налогового кодекса РФ. В действие данные налоги вводятся законами субъектов Федерации. (Подробный состав представлен в приложении 1).

Местными признаются налоги, действующие и обязательные к уплате на территории муниципального образования. Их состав предусмотрен ст. 16 Налогового кодекса РФ. (Подробный состав представлен в приложении 1).

При введении местного налога представительные органы местного самоуправления определяют: налоговые ставки в пределах, установленных федеральным законом; порядок и сроки уплаты налога; формы отчетности по данному налогу.

Местные налоги выступают составной частью налоговой системы Российской Федерации и их существование отвечает в первую очередь интересам муниципальных образований, их жителей. Однако местные налоги в нашей стране занимают скромное место в доходах муниципальных бюджетов. В США местные налоги составляют около 30% общегосударственных бюджетных средств.

В основу построения налоговой системы РФ положены следующие принципы ее построения, которые регулируют налогообложение на всей территории страны [1:172-173]:

1. законность налогов и обязательность их уплаты;

2. всеобщность, равенство, справедливость налогообложения;

3. экономическая обоснованность налогов;

4. определенность (известность) налогов и удобство их применения;

5. недискриминационный характер налогообложения.

Эти принципы способствуют стабильности налоговых отношений и придают им долговременный характер действия.

Качественной характеристикой любой налоговой системы является налоговое бремя, которое определяется тяжестью выплаты налогов для налогоплательщиков. А в масштабе всей страны это отношение налогов к ВВП. В России данный показатель составляет 1/3 ВВП, т.е. средние данные развитых стран.

3.

Налоговая система США

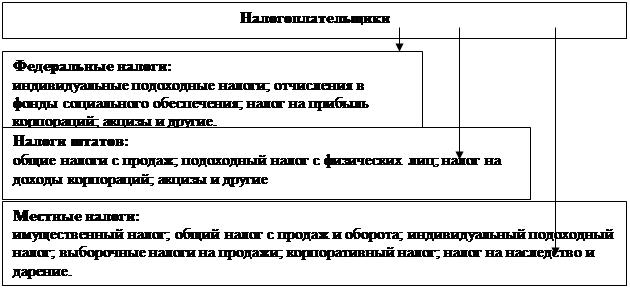

Налоговая система США по своей структуре схожа с бюджетной системой и является главным источником доходов федерального бюджета, бюджета штатов и местных органов. Федеральное правительство получает около 70 % всех налоговых поступлений, правительства штатов – 20 %, местные власти – 10 % . (Подробный состав представлен в приложении 1).

В федеральных доходах преобладают прямые налоги, а именно налоги на личные доходы (индивидуальный подоходный налог), целевые отчисления в фонды социального обеспечения, налоги на прибыли корпораций. Доходы штатов и местных органов власти формируются главным образом за счет косвенных налогов и поимущественного налогообложения.

Современная структура федеральных налогов включает например, индивидуальные подоходные налоги (48 % доходной части федерального бюджета 2001 г.), налоговые отчисления в фонды социального обеспечения (34 %), налоги с прибыли корпораций (10 %), акцизные сборы (4 %) и т.д. Самой крупной статьей доходов является подоходный налог с населения. Он взимается по прогрессивной шкале. Отчисления на социальное страхование — вторая по величине статья доходов федерального бюджета. Они вносятся как работодателем, так и наемным работником. в США он делится пополам.

Свою отдельную от федеральной налоговую систему имеет каждый штат. Штаты взимают подоходный налог с корпораций и граждан. Структуры доходов разных штатов существенно различаются, так как не везде используются все налоги, а экономическое состояние штатов сильно различается, особенно по экономически значимым природным ресурсам. В пяти штатах взимается общий налог с продаж, в девяти – индивидуальный подоходный налог с широкой базой, еще в пяти не собирают налог с доходов корпораций.

Местные налоги в США играют, самостоятельную роль. Города США имеют свои налоговые источники. Главным из них можно назвать налог на имущество. Тем не менее без крупных правительственных субсидий города не обходятся. Например, в Нью-Йорке субсидия равна 32% бюджета города.

В отличие от государственных налогов местные налоги характеризуются множественностью и регрессивностью. Их ставки не учитывают доходов налогоплательщиков. В США местные налоги составляют около 30% общегосударственных бюджетных средств.

Традиционно большую часть налогов платят физические лица (обычно, они вносят в бюджет суммы, в пять-шесть раз превышающие суммы, отчисляемые коммерческими структурами). Частные лица платят федеральные налоги по так называемой "прогрессивной" шкале – когда люди с меньшим уровнем дохода платят меньше, а более состоятельные – больше [9].

Сейчас мы рассмотрим принципы построения налоговой системы США. Справедливость, равномерность, платежеспособность, равенство и всеобщность налогообложения служит базой правового регулирования налогов и на ней основывается текущее налоговое законодательство.

Основополагающий принцип американского законодательства "закон одинаков для всех". Однако налоговая система США включает сотни положений, которые можно считать дискриминационными по отношению к определенным группам налогоплательщиков. К примеру, владельцы живой недвижимости имеют больше налоговых льгот, чем те жители США, которые арендуют жилье [9].

Налоги в США стали важной составной частью политического фольклора. Три цитаты великих. "Подоходный налог - наиболее сложная для понимания вещь в мире" (автор - великий физик Альберт Эйнштейн), "В чем разница между таксидермистом и сборщиком налогов? Таксидермист использует только твою шкуру" (автор - писатель Марк Твен) и "Подоходный налог превратил в лжецов больше американцев, чем игра в гольф" (Уилл Роджерс, американский актер и комедиограф) [8].

4.

Сравнение

1. Налоговые системы выполняют большое число функций. Но самой важной считают экономическую. Экономическая (регулирующая) функция налоговой системы заключается в том, что эта система представляет собой механизм влияния на экономические и, опосредованно, на социальные процессы, происходящие в государстве, позволяющий при его правильном использовании формировать его количественные и качественные характеристики этих процессов.

Сейчас мы сравним Уровни реализации этой функции налоговых систем России и США [9].

Инвестиционный потенциал: для России – низкий, для США – средний.

Региональный потенциал: для России – средний, для США – средний.

Отраслевой потенциал: для России – низкий, для США – низкий.

Конкурентный потенциал: для России – низкий, для США – высокий.

Таким образом, для России и для США можно повысить эти данные путем проведения реформы налоговой системы.

2. Местные налоги в нашей стране занимают скромное место в доходах муниципальных бюджетов. В США местные налоги составляют около 30% общегосударственных бюджетных средств.

3. В России преобладает косвенное обложение, а в общей сумме налоговых доходов выше объем поступлений с физических лиц. Но и в США большую часть налогов платят физические лица

4. Существует разница состава налоговых систем по уровню зачисления в бюджет.

5. В США налоги имеют прогрессивный характер, а в России – пропорциональный.

Заключение

Таким образом, в России и США сформировались налоговые системы, которые, несмотря на особенности каждой страны, обладают большим сходством в плане входящих в них элементов. К этим элементам относятся: налоговая платежеспособность населения; система установленных законом налогов и сборов; налоговая администрация; методы и приемы взимания налогов [7].

Список литературы

1. Финансы: учебник для студентов вузов, обучающихся по экономическим специальностям, специальности «Финансы и кредит» (080105)/ Под ред. Г.Б. Поляка. – 3-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2008. – 703 с.

2. Консультант плюс: Налоговый кодекс РФ, статья 8, пункт 1.

3. Матвеева Т.Ю. Введение в макроэкономику [Текст]: учеб. пособие / Т.Ю. Матвеева; Гос. ун-т – Высшая школа экономики. – 4-е изд. – М.: Изд. дом ГУ ВШЭ, 2006. – 510, [2] с.

4. http://www.rusdolg.ru/document/nc%20rossii.doc

5. http://www.netnalogu.ru/

6. http://te3.ru/file132.htm

7. http://www.ebiblioteka.ru/sources/article.jsp?id=10313695

8. http://www.ebiblioteka.ru/sources/article.jsp?id=13472220

9. http://global.factiva.com/ha/default.aspx

Приложение 1

Налоги по уровню зачисления в бюджет в РФ [7]

Налоги по уровню зачисления в бюджет в США [6]

|