ВСТУП

В умовах ринкової економіки метою

господарської діяльності підприємства є отримання прибутку та забезпечення

резервів його зростання. Стримуючим фактором зростання прибутку підприємства є

система оподаткування підприємства, що нараховує низку податків, зборів та

обов’язкових платежів, які в сукупності справляють значний податковий тиск на

підприємство та відповідно відбирають значну частину його прибутку. Як

наслідок, підприємство може припинити свою діяльність через низьку дохідність,

спричинену сплатою обов’язкових зборів і платежів.

Таким чином, підприємство повинне

вміти визначати вплив системи оподаткування на його фінансові результати з

метою зниження рівня оподаткування задля підвищення чистого прибутку та

економічного розвитку підприємства.

Саме тому, дослідження впливу системи

оподаткування підприємства на фінансові результати його діяльності є досить

актуальними, оскільки дають змогу визначити податкову стратегію підприємства з

метою його успішної діяльності та збільшення чистого прибутку, за рахунок

способів мінімізації податкових платежів.

Метою дослідження є виявлення

резервів зростання фінансових результатів підприємства при їх оподаткуванні.

Для досягнення заданої мети дослідження потрібно вирішити ряд таких завдань:

-

визначити

сутність фінансових результатів підприємства;

-

дослідити

різницю між обліковим та податковим прибутками;

-

порівняти

формування фінансового результату підприємства та визначення об’єкта

оподаткування;

-

з’ясувати

склад валових доходів і валових витрат при визначенні об’єкта оподаткування за

податковим законодавством;

-

вивчити

склад чинної системи оподаткування підприємства в Україні;

-

визначити

вплив податків системи оподаткування підприємства на його

фінансово-господарську діяльність;

Реклама

-

виміряти

сукупний вплив податкових платежів та вплив окремого податку на фінансові

результати підприємства;

-

віднайти

способи зниження податкового тиску на підприємство з метою підвищення його

чистого прибутку.

Об’єктом дослідження є виробниче

підприємство, що займається виробництвом молочної продукції ВАТ «Острозький

молокозавод», а предметом – особливості системи оподаткування ВАТ «Острозький

молокозавод» та її вплив на фінансові результати підприємства.

При дослідженні роботи

використовувалися такі методи:

-

аналітичний;

-

статистичний;

-

графічний;

-

пошуковий;

-

аналіз;

-

метод

аналогії.

ВСТУП

В умовах ринкової економіки метою

господарської діяльності підприємства є отримання прибутку та забезпечення

резервів його зростання. Стримуючим фактором зростання прибутку підприємства є

система оподаткування підприємства, що нараховує низку податків, зборів та

обов’язкових платежів, які в сукупності справляють значний податковий тиск на

підприємство та відповідно відбирають значну частину його прибутку. Як

наслідок, підприємство може припинити свою діяльність через низьку дохідність,

спричинену сплатою обов’язкових зборів і платежів.

Таким чином, підприємство повинне

вміти визначати вплив системи оподаткування на його фінансові результати з

метою зниження рівня оподаткування задля підвищення чистого прибутку та

економічного розвитку підприємства.

Саме тому, дослідження впливу системи

оподаткування підприємства на фінансові результати його діяльності є досить

актуальними, оскільки дають змогу визначити податкову стратегію підприємства з

метою його успішної діяльності та збільшення чистого прибутку, за рахунок

способів мінімізації податкових платежів.

Метою дослідження є виявлення

резервів зростання фінансових результатів підприємства при їх оподаткуванні.

Для досягнення заданої мети дослідження потрібно вирішити ряд таких завдань:

-

визначити

сутність фінансових результатів підприємства;

Реклама

-

дослідити

різницю між обліковим та податковим прибутками;

-

порівняти

формування фінансового результату підприємства та визначення об’єкта

оподаткування;

-

з’ясувати

склад валових доходів і валових витрат при визначенні об’єкта оподаткування за

податковим законодавством;

-

вивчити

склад чинної системи оподаткування підприємства в Україні;

-

визначити

вплив податків системи оподаткування підприємства на його

фінансово-господарську діяльність;

-

виміряти

сукупний вплив податкових платежів та вплив окремого податку на фінансові

результати підприємства;

-

віднайти

способи зниження податкового тиску на підприємство з метою підвищення його

чистого прибутку.

Об’єктом дослідження є виробниче

підприємство, що займається виробництвом молочної продукції ВАТ «Острозький

молокозавод», а предметом – особливості системи оподаткування ВАТ «Острозький

молокозавод» та її вплив на фінансові результати підприємства.

При дослідженні роботи

використовувалися такі методи:

-

аналітичний;

-

статистичний;

-

графічний;

-

пошуковий;

-

аналіз;

-

метод

аналогії.

РОЗДІЛ 1

ТЕОРЕТИЧНІ ОСНОВИ ДОСЛІДЖЕННЯ ВПЛИВУ

СИСТЕМИ ОПОДАТКУВАННЯ ПІДПРИЄМСТВА НА ЙОГО ФІНАНСОВІ РЕЗУЛЬТАТИ

1.1 Сутність фінансових результатів підприємства

та порядок їх визначення за податковим і бухгалтерським обліком

Фінансові результати – це результати господарської діяльності підприємств

(установ, організацій) усіх форм власності в цілому або окремих ланок їх

роботи, виражені в грошовій формі. Визначають їх порівнянням суми витрат з одержаними

доходами. Залежно від співвідношення витрат і доходів фінансові результати можуть бути у вигляді прибутків або

збитків [31, с. 136].

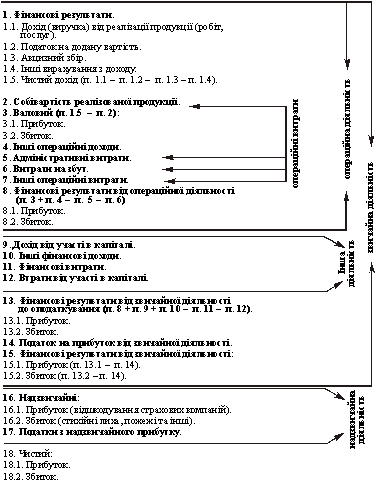

Згідно з бухгалтерським обліком на

підприємстві використовуються такі показники фінансових результатів:

1) валовий прибуток (збиток) - різниця

між чистим доходом і собівартістю продукції;

2) прибуток (збиток) від операційної

діяльності - алгебраїчна сума валового прибутку (збитку), іншого операційного

доходу, адміністративних витрат, витрат на збут та інших операційних витрат;

3) прибуток (збиток) від звичайної

діяльності до оподаткування - алгебраїчна сума прибутку (збитку) від операційної

діяльності, доходів (збитків) від участі в капіталі, фінансових та інших

доходів (витрат);

4) прибуток від звичайної діяльності -

різниця між прибутком від звичайної діяльності до оподаткування та сумою

нарахованих податків з прибутку;

5) збиток від звичайної діяльності -

сума збитку до оподаткування та суми податку на прибуток;

6) чистий прибуток (збиток) -

алгебраїчна сума прибутку (збитку) від звичайної діяльності, надзвичайних

доходів, надзвичайних витрат та податків з надзвичайного прибутку.

Вищеназвані показники є складовими

формування фінансових результатів, що в кінцевому підсумку утворюють чистий

прибуток або збиток підприємства (див. додаток А), формування якого

розпочинається з

отримання доходів від звичайної та надзвичайної діяльностей та вирахуванням

витрат, а також податків з них.

Найбільшу частку у величині чистого

прибутку підприємства, як правило, складає його валовий прибуток (прибуток від

реалізації), що формується з виручки від реалізації продукції (

Прибуток підприємства від реалізації

продукції (валовий прибуток) є певною надбавкою виробника до собівартості

продукції і буде отриманий після реалізації цієї продукції та вирахуванням з

неї собівартості і непрямих податків.

За класичним підходом, прибуток

підприємства визначається як грошовий вираз частини чистого доходу, який

створюється на підприємствах, головним чином, за рахунок додаткового продукту, створеного працівниками, зайнятими у сфері матеріального виробництва і використовується державою та

підприємствами для розвитку виробництва і забезпечення соціальних потреб

суспільства [31, с. 138].

Слід

зазначити, що прибуток виконує ряд важливих функцій:

-

оцінювальна функція - прибуток найбільш повно відображає ефективність

виробництва та надає можливість оцінити господарську діяльність підприємства;

-

стимулююча функція - прибуток справляє стимулюючий вплив на підвищення

ефективності фінансово-господарської діяльності підприємства;

-

фіскальна функція - прибуток є джерелом формування бюджетних ресурсів і

позабюджетних фондів.

За своєю природою прибуток займає одне

з центральних місць у системі вартісних показників, пов'язаних з грошовими

потоками, цінами, собівартістю, кредитами, оподаткуванням та іншими

економічними важелями.

Прибуток підприємства в Україні

визначається за бухгалтерським обліком, що має на меті надання достовірної

інформації про фінансовий стан підприємства для потенційного інвестора, та за податковим обліком, що

обчислюється із чисто фіскальних і регуляторних цілей держави. Тому слід розрізняти поняття облікового

і податкового (оподаткованого) прибутку підприємства.

Обліковий прибуток (збиток) - сума прибутку (збитку) до

оподаткування, визначена в бухгалтерському обліку і відображена у звіті про фінансові результати за

звітний період [9]. Згідно з положенням (стандартом)

бухгалтерського обліку 3 «Звіт про фінансові результати підприємства» прибуток визначається як:

Обліковий Прибуток = Доходи – Витрати

пов’язані з цими доходами (1.1.)

Податковий прибуток (збиток) - сума прибутку (збитку), визначена за податковим

законодавством об'єктом оподаткування за звітний період [9]. Згідно із законом України «Про

оподаткування прибутку підприємств» прибуток обчислюється як:

Податковий прибуток = Скориговані

валові доходи – валові витрати – амортизація (1.2.)

Податок на прибуток підприємства нараховується

на податковий прибуток. У декларації з податку на прибуток підприємства чітко зазначаються

валові доходи, валові витрати та амортизаційні відрахування, що в кінцевому

підсумку визначають об’єкт оподаткування та суму податку на прибуток, сума цього

податку надалі вираховуватиметься з облікового прибутку підприємства.

Формування облікового прибутку (див.

додаток А) суттєво відрізняється від визначення податкового прибутку (див. додаток Б), сума якого не

тотожна обліковому прибутку через відмінності у включеннях до складу валових

доходів і валових витрат тих чи інших доходів і витрат.

Визначення податкового прибутку

(об’єкта оподаткування) (див. додаток Б), регулюється податковим

законодавством, насамперед, за рахунок жорсткого регламентування складу валових

доходів і валових витрат

Валовий дохід, за податковим

законодавством, - це загальна сума доходу платника податку від усіх видів діяльності,

отриманого (нарахованого) протягом звітного періоду в грошовій, матеріальній

або нематеріальній формах як на території України, її континентальному шельфі,

виключній (морській) економічній зоні, так і за її межами [2]. Склад валових доходів при

визначенні об’єкта оподаткування регулюється законом України «Про оподаткування

прибутку підприємств» і передбачає доходи, що включаються до валових доходів та

ті, що не включаються до їх складу (див. додаток В).

Валові витрати виробництва та обігу -

сума будь-яких витрат платника податку у грошовій, матеріальній або

нематеріальній формах, здійснюваних як компенсація вартості товарів (робіт, послуг),

які придбаваються (виготовляються) таким платником податку для їх подальшого

використання у власній господарській діяльності [2]. Склад валових витрат та витрат,

що не включаються до їх складу наведено у додатку Г.

Таким чином прибуток як фінансовий

результат діяльності підприємства є важливим атрибутом не лише для самого підприємства,

що займається господарською діяльністю на меті якої є отримання прибутку та

забезпечення його зростання, але і для держави, що є важливим елементом

національного доходу, так як частина прибутку підприємства надходить до бюджету

у вигляді податків, зборів та інших обов’язкових платежів для фінансування

суспільних потреб, забезпечення державою виконання своїх функцій, здійснення

державних інвестиційних, виробничих, науково-технічних і соціальних програм.

1.2 Сутність та склад системи

оподаткування підприємств в Україні

Система оподаткування — це сукупність

податків і зборів (обов'язкових платежів) до бюджетів різних рівнів, а також до

державних цільових фондів, що справляються у встановленому законами України порядку [5].

Податки – це обов’язкові платежі, які

законодавчо встановлюються державою, сплачуються юридичними та фізичними

особами в процесі перерозподілу частки вартості валового внутрішнього прибутку

й акумулюються в централізованих грошових фондах для фінансового забезпечення

виконання державою покладених на неї функцій [17, с. 20].

Чинна система оподаткування

підприємства в Україні визначається для нього такими основними законами України

як «Про систему оподаткування» (від 25 червня 1991 р), «Про оподаткування

прибутку підприємства» (від 28 грудня 1994 р.), «Про збір на обов'язкове державне

пенсійне страхування» (від 26 червня 1997р.), «Про розмір внесків на деякі види

загальнообов’язкового державного соціального страхування» (від 11 січня 2001

р.), Декретом Кабінету Міністрів України «Про місцеві податки і збори» (від 20 травня

1990 р.) та іншими нормативним актами.

Відповідно до дворівневої системи

оподаткування підприємство сплачує загальнодержавні податки і збори та місцеві податки і збори (див. додаток Д). У

свою чергу, загальнодержавні податки за формою оподаткування поділяються на прямі і непрямі податки.

Прямі (або прибутково-майнові податки)

– це податки, що встановлюються безпосередньо щодо підприємств, а їх розмір

прямо пропорційно залежить від результатів фінансової діяльності [22, с. 20]. До

прями х податків відносять:

1) податок на прибуток – це є податок, що сплачується

підприємством зі свого прибутку, одержаного від реалізації продукції (робіт,

послуг), основних фондів, нематеріальних активів, цінних паперів, валютних

цінностей, інших видів фінансових ресурсів та матеріальних цінностей, а також

із прибутку від орендних операцій, роялті та від позареалізаційних операцій. На

сьогодні його ставка складає 25 % від прибутку визначеного відповідно до

податкового законодавства;

2) плата за землю, що стягується у вигляді земельного

податку або орендної плати і встановлюється залежно від площі і грошової оцінки землі;

3) податок із власників транспортних

засобів обчислюється на підставі даних про кількість

транспортних засобів за станом на 1 січня поточного року, ставки якого диференційовані залежно від

потужності двигуна, виду транспортного засобу, його призначення й використання;

4) податок на нерухоме майно, законодавчих актів щодо якого поки що не прийнято, проте є передбаченим законом України “Про

систему оподаткування”.

Непрямі податки (або податки на

споживання) – податки, які стягуються у процесі витрачання матеріальних благ,

визначаються розміром споживання, включаються у вигляді надбавки до ціни реалізації товару й

сплачуються споживачем [18, с. 130]. Тобто платником цих податків є

споживач (особа, що придбаває товар), тоді як підприємство є лише юридичним їх

платником, що включає суму непрямих податків до ціни продукції, згодом

вирахувавши з виручки від реалізації продукції суму цих податків та сплативши

податковим органам. До непрямих податків відносять три види податків і зборів:

1. Податок на додану вартість (ПДВ) –

це непрямий податок, що є частиною новоствореної вартості, утворюваної на

кожному етапі виробництва або обігу, сума якого входить до ціни продажу товарів

(робіт, послуг), котру сплачує кінцевий споживач [23, с. 17].

2. Акцизний збір представляє собою

непрямий податок на окремі товари (продукцію), визначені законом як підакцизні,

які включаються до ціни цих товарів (продукції) [21, с. 160]. Акцизний збір

встановлюється, як правило, на дефіцитну і високорентабельну продукцію й

товари, призначені для населення й держави, що є монополією [18, с. 420].

3. Мито - це вид митного платежу, що

стягується з митної вартості товарів, переміщуваних через митний кордон держави

(тих, що вивозяться або слідують транзитом) [18, с. 549].

Наступними

елементами системи оподаткування підприємства (див. додаток Д) є загальнодержавні

і місцеві збори.

Найбільш

вагомими для підприємства є збір на обов’язкове державне пенсійне страхування

та внески на загальнообов’язкове державне соціальне страхування, що за

зарубіжною літературою високорозвинених держав, визначаються як соціальні

податки на фонд оплати праці працівників підприємства.

Збір

обов’язкове державне пенсійне страхування стягується державою з метою

накопичення коштів для пенсійного забезпечення і виплати допомоги. Ставка цього

збору визначається законом України «Про збір обов’язкове державне пенсійне

страхування» (від 26 червня 1997р.), що на сьогодні для звичайних виробничих

підприємств складає 33,2 % від витрат на оплату праці працівників підприємства

та диференціюється залежно від кількості працівників-інвалідів на підприємстві

(див. додаток Е).

Внески

на загальнообов’язкове державне соціальне страхування передбачають збори до

таких фондів державного соціального страхування:

1. Фонд

соціального страхування у

зв'язку з тимчасовою втратою працездатності та витратами, зумовленими

похованням. Внески

акумулюються державою коштів для виплати допомоги з тимчасової

непрацездатності, при вагітності і пологах, при народженні дитини, організації

санаторно-курортного лікування і відпочинку працівників та їхніх дітей,

ветеранів та інвалідів тощо. Розмір внесків встановлюються законом України «Про

розмір внесків на деякі види загальнообов’язкового державного соціального

страхування» (від 11 січня 2001 р.), що на сьогодні для звичайних підприємств

складають 1,4 % від фонду оплати праці працівників і може змінюватись для деяких

підприємств (див. додаток Ж).

2.

Фонд соціального страхування на випадок безробіття, внески до якого

здійснюються головним чином для фінансування витрат, пов’язаних із

забезпеченням зайнятості населення. Розмір внесків встановлюються попередньо

згаданим законом України і на сьогодні складають 1,6 % від витрат на оплату

праці працівників для звичайних підприємств (див. додаток Ж).

3.

Фонд соціального страхування від нещасних випадків на виробництві та професійного

захворювання. Розміри внесків до цього фонду регулюються законом України «Про

страхові тарифи на загальнообов'язкове державне соціальне страхування від

нещасного випадку на виробництві та професійного захворювання, які спричинили

втрату працездатності» (від 22 лютого 2001 р), що складають 0,2-13,5 % від

фонду оплати праці залежно від класу професійного ризику виробництва та галузі

економіки підприємства.

За економічним змістом податки – це

фінансові відносини між державою і платниками податків з примусового відчуження

частини знову створеної вартості з метою формування централізованих фондів

грошових ресурсів, необхідних для виконання державою своїх функцій [22, с. 12].

Отже,

система оподаткування підприємств в Україні представлена сукупністю податків і

зборів (обов’язкових платежів) до бюджетів та до державних цільових фондів, сплата

яких здійснюється за такими основними принципами на користь підприємств як стимулювання підприємницької

виробничої та інвестиційної активності (шляхом введенням пільг на оподаткування

прибутку підприємств, спрямованого на розвиток виробництва); стимулювання науково-технічного

прогресу, технологічного оновлення виробництва, виходу вітчизняного

товаровиробника на світовий ринок високотехнологічної продукції тощо.

1.3 Вплив системи оподаткування

підприємств на їх фінансово-господарську діяльність

Вплив системи оподаткування

підприємства на його фінансово-господарську діяльність розкривається через такі

основні функції податків:

1) фіскальна функція – реалізується

через формування матеріальної бази для виконання державою поставлених перед нею

функцій;

2) розподільча функція, завдяки якій

забезпечується розподіл вартісних пропорцій між платниками податків і державою;

3) регулююча функція - реалізується

через вплив податків на різні сторони діяльності суб'єктів господарювання. Саме

за допомогою цієї функції податків держава регулює процеси виробництва та

споживання суспільства [14, с. 20].

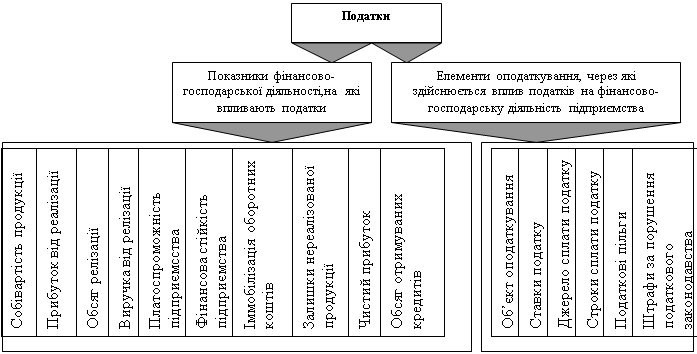

У процесі реалізації регулюючої

функції податків виявляється її вплив на такі показники фінансово-господарської

діяльності підприємств як собівартість продукції, прибуток від реалізації,

валовий прибуток, обсяг реалізації продукції, виручка від реалізації продукції,

чистий прибуток, швидкість обертання оборотних коштів, платоспроможність, фінансова

стійкість, іммобілізація оборотних коштів, обсяг отриманих кредитів (див. рис.

1.2.).

Рис. 1.2. Вплив податків на

фінансово-господарську діяльність підприємства

Коректний рівень впливу системи

оподаткування на фінансово-господарську діяльність підприємства відповідно до

економічного циклу економіки всередині країни залежить від правильності

визначення об’єкта оподаткування, джерел сплати податків, установлення розмірів

ставок податків і методики їх розрахунку, установлення термінів сплати

податків, надання податкових пільг та застосування штрафних санкцій.

Сукупний вплив сплачуваних

підприємством податків на його фінансові результати показує податкове

навантаження (тягар).

Податковий тягар – міра, ступінь,

рівень економічних обмежень, створюваних відрахуванням коштів на сплату

податків, відволіканням їх від інших можливих напрямів використання [33].

Економічний зміст податкового

навантаження на підприємство можна визначити як частку підприємницького доходу,

яка вилучається державою у суб’єкта підприємництва через систему податків та

зборів до бюджетів різного рівня, або, іншими словами, ступінь впливу системи

оподаткування на фінансові результати діяльності підприємства [27].

Визначити податковий тягар на

підприємство намагаються зробити ряд сучасних економістів, одним з таких

обчислень є питома вага

всіх податкових платежів за певний час (фінансовий рік) у величині валового

доходу платника податку [12].

Податкові органи України

запропонували визначення податкового навантаження на підприємство з метою

планування податкових перевірок. Вона описана в Наказі № 441 «Про затвердження Методичних рекомендацій щодо порядку

складання плану-графіка перевірок суб’єктів господарювання та взаємодії між

структурними підрозділами при їх проведенні». Згідно з нею пропонується таке обчислення податкового навантаження з податку на прибуток на мікрорівні, використовуючи дані податкової декларації з податку

на прибуток підприємства:

Показник податкового навантаження = Податок

на прибуток * 100 %

Валовий дохід (1.3.)

При

цьому, підприємства, в яких податкове навантаження нижче 1 % за додатного

об’єкта оподаткування за податковим законодавством включатимуться до тих

підприємств, які мінімізують податкові зобов’язання при визначенні податку на

прибуток. Відповідно це є підставою для здійснення податкової перевірки та в

подальшому за цими підприємствами проводитиметься пильний податковий нагляд.

Податкове

навантаження з податку на прибуток може змінюватися не лише під впливом зміни

ставки цього податку, але і під впливом зміни складу валових доходів і валових

витрат, що регламентуються податковими органами.

Визначаючи

валові доходи держава має можливість істотно скоротити чи збільшити податкове

навантаження навіть без зміни ставки оподаткування, наслідком чого є зменшення

чистого прибутку. Також цим механізмом держава може сприяти вибору напряму

вкладення коштів, забезпечити справедливе оподаткування тощо.

Щодо

валових витрат, то при суттєвому розширенню їх

складу підприємство може

не мати податкового зобов'язання з податку на прибуток. Разом з тим, за допомогою включення окремих витрат до валових держава може стимулювати підприємства

до здійснення певного виду діяльності: включення витрат з соціального страхування є сприянням становленню цих видів страхування, забезпеченню

можливостей підприємству створювати конкурентні умови праці за допомогою

формування відповідного соціального пакету тощо.

Для

визначення впливу системи оподаткування на фінансові результати підприємства

варто застосовувати фінансовий і податковий аналіз на основі фінансової

(бухгалтерської) і податкової звітності. Для цього проводять експрес-аналіз на

основі декларації з податку на прибуток і декларації з податку на додану

вартіть (див. додаток З), що дають змогу дослідити ряд важливих показників

впливу системи оподаткування на фінансові результати підприємства.

Податки і збори (обов’язкові

платежі), сплачувані підприємством слід класифікувати за об’єктами нарахування і джерелами

їх сплати (див. додаток К) для виявлення стадії господарської діяльності

підприємства на якій вони справляються, що є досить важливим для коректного

фінансово-податкового аналізу.

Підприємство не є фактичним платником

непрямих податків, сплата

яких перекладається на споживачів, проте ці податки через механізм

ціноутворення впливають призводять

до згортання потенційних обсягів виробництва та скорочення сукупних потенційно

можливих прибутків підприємств. Разом з

тим, податок на додану вартість є ефективним регулятором виробництва, що

орієнтує підприємців збільшувати прибуток не стільки за рахунок росту цін,

скільки за рахунок підвищення ефективності виробництва і збільшення обороту.

Отже, усі податкові платежі, що

складають систему оподаткування підприємства, незалежно від стадії

господарської діяльності підприємства на якій вони здійснюються, в кінцевому

результаті зменшують розмір чистого прибутку підприємства і його можливості

формування за рахунок цього джерела власних фінансових ресурсів, спрямованих на

розвиток виробництва. Тому кожне підприємство повинне активно використовувати

законні можливості мінімізації податкових зобов’язань з метою забезпечення

темпів власного економічного розвитку.

РОЗДІЛ 2

ОЦІНКА ВПЛИВУ СИСТЕМИ ОПОДАТКУВАННЯ

ПІДПРИЄМСТВА НА ФІНАНСОВІ РЕЗУЛЬТАТИ ЙОГО ДІЯЛЬНОСТІ

2.1 Фінансовий аналіз в системі

оподаткування ВАТ «Острозький молокозавод» за 2006-2008 роки

Насамперед, для дослідження оцінки

впливу податків на фінансові результати підприємства необхідно провести

експрес-аналіз цих результатів на основі податкових декларацій з податку на

прибуток та з податку на додану вартість періодом три роки для простеження

динаміки показників цього аналізу.

Отже,

розглянемо аналітичну таблицю експрес-аналізу фінансових результатів ВАТ

«Острозький молокозавод» на основі податкових декларацій (див. додаток Л).

Коефіцієнт

рентабельності діяльності ВАТ «Острозький молокозавод» протягом 2006-2008 років

мав досить низькі значення: у середньому вони складали 0,04 і майже залишалися

на одному рівні, проте з тенденцією до зниження. Це значення означає, що на 1

грн. скоригованих валових витрат припадає лише 4 коп. валового прибутку. У 2007

році порівняно з 2006 роком цей коефіцієнт знизився на 2,3 %, що було

спричинене внаслідок перевищення темпу приросту скоригованих валових витрат, що

склав 36,18 % над темпом приросту валового прибутку – 32,91 %. У 2008 році

відбулось наступне зниження коефіцієнта на 6,5 %, зумовлене тим, що скориговані

валові витрати суттєво зросли порівняно з 2007 роком на 9,31 %, тоді як валовий

прибуток зріс лише на 1,89 %. Така тенденція є негативною для досліджуваного

підприємства, оскільки свідчить про зниження ефективності затрачених коштів на

виробництво продукції.

Коефіцієнт

рентабельності продажу протягом досліджуваного періоду загалом мав тенденцію до

збільшення і показував, що на 1 грн. доходів від продажу продукції припадало

13, 12 і 15 коп. відповідно у 2006, 2007 і 2008 роках. Суттєве зростання у 2008

році на 21,11 % порівняно з 2007 роком було зумовлене значним зростання

прибутку від реалізації на 32,15 %, тоді як виручка від продажу зросла всього

на 9,12%, причому витрати на придбання товарів зросли лише на 5,85 %. Така

тенденція для підприємства є позитивною, адже характеризує ефективність

операційної діяльності, зростання рентабельності якої для підприємства є

ключовим завданням.

Коефіцієнт

зарплатомісткості продукції показує, що на 1 грн. реалізованої продукції

припадає 5,8, 5,3 і 6,5 коп. витрат на оплату праці відповідно у 2006-2008

роках. Зростання цього коефіцієнта на 23,22 % у 2008 році порівняно з

попереднім, було супроводжене зі значним зростанням виплат на оплату праці на

34,45 %, але зростанням доходів від продажу доволі нижчими темпами: на 9,12 %.

Не слід говорити, що зростання зарплатомісткості є однозначно негативним

явищем, проте кожне підприємство зацікавлене у її зниженні, що дозволить

знизити ціну на продукцію або отримувати надприбутки.

Коефіцієнт

податкового тиску показує, що протягом 2006-2008 років на 1 грн. валового

прибутку ВАТ «Острозький молокозавод» припадає 24-25 коп. сплачених

обов’язкових платежів (окрім нарахувань на заробітну плату). У 2008 році

порівняно з 2007 роком відбулось зростання податкового тиску на 2,89 %,

оскільки валовий прибуток зріс лише на 1,89 %, тоді як сплачені обов’язкові

податки (платежі) – 4,84%. Зростання податкового тиску негативно впливає на

фінансовий результат ВАТ «Острозький молокозавод», оскільки свідчить про

вилучення більшої частки прибутку підприємства. При визначенні податкового

тиску включається також ПДВ, але оскільки сума ПДВ до сплати в бюджет за

2006-2008 роки мала незначні величини склавши 246, 91, і 5 грн. (див. додаток

Л), тому надалі не варто розглядати вплив цього податку на фінансові результати

досліджуваного підприємства.

Коефіцієнт

податкомісткості оплати праці показує, що на 1 грн. нарахованої заробітної

плати протягом 2006-2008 років припадало 19, 21 і 16 коп. сплачених

обов’язкових платежів відповідно (без врахування нарахувань на фонд оплати

праці). Суттєве зниження коефіцієнта у 2008 році зумовлене значним зростанням

фонду оплати праці на 34,45 %, тоді як нараховані обов’язкові платежі зросли

меншими темпами, а саме на 4,84 %.

Щодо

коефіцієнта ефективності оподаткування, то він є оберненим показником до

податкового тиску і показує, що на 1 грн. сплачених підприємством обов’язкових

податків і платежів припадає близько 4 грн. валового прибутку підприємства за

2006-2008 роки.

Варто зосередити увагу на

коефіцієнтові податкового тиску, оскільки він є ключовим показником, що

характеризує вплив податків на фінансові результати підприємства. При

визначенні коефіцієнта податкового тиску (див. додаток Л) за тією методикою не

були враховані нарахування на фонд оплати праці, тобто страхові внески (збори),

тому слід дослідити коефіцієнти податкового тиску на підприємство із

врахуванням та без врахування страхових внесків (зборів) на фонд оплати праці.

Таблиця 2.1.

Показники коефіцієнтів податкового

тиску на ВАТ «Острозький молокозавод» за 2006-2008 роки

| Показники |

2006 |

2007 |

2008 |

Абсолютне відхилення, тис.

грн. |

Відносне відхилення, % |

| 2007- 2006 |

2008- 2007 |

2007/ 2006 |

2008/ 2007 |

| Валовий прибуток |

1047,92 |

1392,75 |

1419,13 |

344,83 |

26,38 |

32,91 |

1,89 |

| Нараховані

обов’язкові платежі (без врахування страхових внесків (зборів) |

256,33 |

336,21 |

352,48 |

79,88 |

16,27 |

31,16 |

4,84 |

| Нараховані

обов’язкові платежі (з врахуванням страхових внесків (зборів) |

747,81 |

938,75 |

1159,99 |

190,94 |

221,24 |

25,53 |

23,57 |

| К податкового тиску (без врахування страхових внесків (зборів) |

0,2446 |

0,2414 |

0,2484 |

-0,0032 |

0,0070 |

-1,31 |

2,89 |

| К податкового тиску (із врахуванням страхових внесків (зборів) |

0,7136 |

0,6740 |

0,8174 |

-0,0396 |

0,1434 |

-5,55 |

21,27 |

Отже, враховуючи страхові внески

(збори) при визначенні коефіцієнта податкового тиску (див. табл. 2.1), можна

визначити сукупний вплив нарахованих податків. Таким чином, нараховані податки,

збори (обов’язкові платежі), страхові внески (збори) вилучили 71,36 % валового

прибутку підприємства у 2006 році, 67,40% – у 2007 році і 81,74 % у 2008 році.

Такі значення справляють досить значний вплив на фінансові результати

підприємства.

Коефіцієнт податкового тиску, що не

враховує страхових внесків (зборів) у 2008 році порівняно з 2007 роком зріс на

2,89 %, тоді як з врахування страхових внесків (зборів) він зріс у цьому ж році

на 21,27 %. Таке значне відхилення темпів приросту цих показників податкового

тиску спричинене тим, що коефіцієнт податкового тиску без страхових нарахувань

не включає суттєвих нарощень на фонд оплати праці підприємства, що лягає

додатковим тягарем на підприємство.

Таким чином, система оподаткування

ВАТ «Острозький молокозавод» досить суттєво впливає на фінансові результати

його діяльності. Податковий тиск на підприємство, що характеризує сукупний

вплив податків на його фінансові результати, мав досить високі значення (у

середньому складав 73,5 % валового прибутку підприємства) та має тенденцію до

зростання. Це свідчить про збільшення податків, що вилучаються з коштів

підприємства до бюджету та позабюджетних фондів та відповідно про зниження

фінансового результату підприємства.

2.2 Оцінка впливу усіх сплачених

податків та обов’язкових платежів ВАТ «Острозький молокозавод» на його

фінансові результати за 2006-2008 роки

Оскільки

при експрес-аналізі фінансових результатів на основі податкових декларацій не

враховувались страхові збори (внески) до загальної суми нарахованих

обов’язкових платежів, тому надалі включатимемо їх до нарахованих податків,

адже вони сплачуються з валового доходу підприємства та визначимо частки окремих

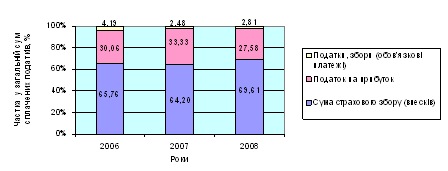

видів податків (див. рис. 2.1.), що дозволить оцінити рівень впливу кожного з

них на фінансові результати ВАТ «Острозький молокозавод».

Рис.

2.1. Частка окремих видів сплачених податків ВАТ «Острозький молокозавод» у

загальній їх сумі за 2006-2008 роки

Таким

чином, у загальній сумі податкових платежів, сплачених ВАТ «Острозький

молокозавод», страхові збори (внески) займають найбільшу частку, що складали

64-70 % від суми сплачених податків за 2006-2008 роки. Величина податку на

прибуток складає близько третини структури сплачених податків, що надалі

вимагає детального вивчення впливу цього податку на підприємстві. Податки,

збори (обов’язкові платежі) займають найменші частки у структурі сплачених

податків – від 2,5 до 4,2 %.

Отже,

слід оцінити детально склад і структуру сплачуваних податків досліджуваним

підприємством для вивчення їхнього впливу (див. додаток М). Таким чином, ВАТ

«Острозький молокозавод» сплачує страхові внески до трьох фондів соціального

страхування і страховий збір на пенсійне страхування, величина якого є

найбільшою серед страхових внесків (зборів) та займає 59, 58 і 63 % від

загальної суми сплачених підприємством податків за 2006-2008 роки відповідно.

Податки, збори (обов’язкові платежі)

у структурі сплачених податків у 2006 році складали незначну частку - 4,19 %, і

у 2007-2008 роки спостерігалось зниження цієї частки до 2,48 і 2,81 %

відповідно. У 2007 році спостерігалось абсолютне зниження суми цих податків на

8,06 тис. грн., що супроводжене зниженням суми податку з власників транспортних

засобів на 2,87 тис. грн. та зниженням суми плати за землю на 6,11 тис. грн.

Серед податків (обов’язкових платежів) найбільші частки займають податок з

власників транспортних засобів, плата за землю і комунальний податок.

Податок на прибуток підприємства у

структурі оподаткування ВАТ «Острозький молокозавод» займає близько третю

частину: 30,1 33,3 і 27,6 % у 2006-2008 роках відповідно. Суттєве зниження

частки у 2008 році порівняно з 2007 роком на 5,75 % відбулось через зростання

суми страхових зборів (внесків), які в свою чергу зросли через зростання витрат

на оплату праці.

Для подальшого дослідження впливу

податків на фінансові результати діяльності підприємства слід розглянути частки

окремих видів податків у валовому доході ВАТ «Острозький молокозавод» (див.

додаток Н).

У 2006 році частка нарахованих

податків склала 3,21 % валового доходу підприємства, причому з них 2,11 %

склала частка страхових зборів (внесків), 0,13 % податки, збори (обов’язкові

платежі) і 0,97 % - частка податку на прибуток. У 2007 році відбулась позитивна

тенденція, оскільки частка сплачених податків у валовому доході знизилась на

0,25 %, головним чином за рахунок зниження частки у валовому доході страхових

внесків (зборів) на 0,06 %, незважаючи на зростання абсолютної суми цих

податків на 110,91 тис. грн. У 2008 році частка сплачених податків у валовому

доході досягла максимального рівня за 2006-25008 роки склавши 3,36 %. Таке

зростання частки, головним чином було спричинене зростанням частки страхових

внесків (зборів) на 0,44 %. Отже, найбільш обтяжуючими для ВАТ «Острозький

молокозавод» податками за досліджуваний період були страхові збори (внески).

Слід також зазначити, що сплата

податків, зборів (обов’язкових платежів) та страхових зборів (внесків)

зменшують об’єкт оподаткування, а отже і податок на прибуток підприємства.

Тому, розглянемо наскільки податки, що включаються до складу валових витрат

зменшують податок на прибуток (див. додаток Р).

Отже, по-перше, ці податки збільшили

валові витрати у 2006 році на 523,05 тис. грн., у 2007 році на 625,91 тис. грн.

та у 2008 році на 840,12 тис. грн., що є досить значними величинами. Відповідно

об’єкт оподаткування за ці роки зменшився на ці ж суми, на які зросли валові

витрати. По-друге, включення цих податків до валових витрат дозволило знизити

суму податку на прибуток за досліджуваний період: на 130,76 тис. грн. у 2006

році, на 156,48 грн. у 2007 році та на 210,03 тис. грн. у 2008 році.

Найважливішим для досліджуваного підприємства є те, що, по-третє, якби ВАТ

«Острозький молокозавод» сплачував вищенаведені суми податків, то у 2006-2007

роках мав би суттєві збитки: 41,13 тис. грн. збитку у 2006 році на противагу

отриманого чистого прибутку у розмірі 89,33 тис. грн., а також 77,33 тис. грн.

збитку на противагу 79,15 тис. грн. чистого прибутку. У 2008 році підприємство

все-таки мало б чистий прибуток, проте його розмір був би суттєво нижчим

фактичної величини на 210,03 тис. грн.

Таким чином, ВАТ «Острозький

молокозавод» сплачує такі податки, які впливають на його фінансові результати,

як податок на прибуток підприємства, податки, збори (обов’язкові платежі) і

страхові збори (внески). Найбільшу частку серед названих податків займають

страхові збори (внески), що за досліджувані 2006-2008 роки складають в

середньому близько 65,5 % від суми сплачених усіх податків. Сума нарахованих

усіх податків і платежів складає близько 3,2 % від валового доходу підприємства

протягом аналізованого періоду. Не менш важливим значенням для підприємства є

включення окремих видів податків і платежів до валових витрат відповідно до

податкового законодавства, що суттєво знижує об’єкт оподаткування підприємства,

а отже зберігає значну частину кінцевого фінансового результату підприємства.

2.3 Оцінка та динаміка впливу податку

на прибуток підприємства на фінансовий результат ВАТ «Острозький молокозавод»

Оскільки прямий та найбільший вплив

на фінансовий результат підприємства справляє податок на прибуток, так як

джерелом його сплати виступає прибуток підприємства, тому варто дослідити

рівень цього впливу та його динаміку за 2006-2008 роки. Проте, так як присутня

різниця між фінансовим результатом підприємства та оподатковуваним прибутком

слід використовувати при оцінці ці два значення прибутку.

Для початку обрахуємо податкове

навантаження з податку на прибуток підприємства, запропоноване податковими

органами України задля встановлення правильності нарахування податку на

прибуток платником податку (див. табл. 2.2.).

Таблиця 2.2.

Динаміка податкового навантаження з

податку на прибуток та його основних показників ВАТ «Острозький молокозавод» за

2006-2008 роки

(тис. грн.)

| Показники |

2006 |

2007 |

2008 |

Абсолютне

відхилення, тис. грн. |

Відносне відхилення,

% |

| 2007- 2006 |

2008- 2007 |

2007/ 2006 |

2008/ 2007 |

| Валовий дохід |

23 273,33 |

31 658,62 |

34 502,06 |

8 385,29 |

2 843,43 |

36,03 |

8,98 |

| Скориговані валові

витрати |

22 225,41 |

30265,88 |

33 082,92 |

8 040,46 |

2 817,05 |

36,18 |

9,31 |

| Амортизаційні

відрахування |

148,86 |

141,35 |

139,65 |

-7,51 |

-1,70 |

-5,04 |

-1,20 |

| Податковий прибуток |

899,06 |

1 251,40 |

1 279,48 |

352,34 |

28,08 |

39,19 |

2,24 |

| Податок на прибуток |

224,77 |

312,85 |

319,87 |

88,08 |

7,02 |

39,19 |

2,24 |

| Податкове

навантаження з податку на прибуток, % |

0,97 |

0,99 |

0,93 |

0,02 |

-0,06 |

2,32 |

-6,18 |

Таким чином, податкове навантаження з

податку на прибуток ВАТ «Острозький молокозавод» за досліджувані роки не

перевищує 1 %, при тому, що об’єкт оподаткування (податковий прибуток) має

додатні значення, що є підставою для включення цього підприємства податковими

органами влади до тих підприємств, які мінімізують податкові зобов’язання при

визначенні податку на прибуток. Тобто, таке значення показника податкового

навантаження є надто низьким на думку податкових органів, що вимагає додаткових

перевірок правильності визначень відповідно до податкового законодавства складу

валових доходів та валових витрат.

У 2007 році відбулось значне

зростання податкового прибутку на 352,3 тис. грн. (або на 39,2 %) порівняно з

2006 роком, що відповідно спричинило збільшення податку на прибуток на 88,1

тис. грн. (або на 39,2 %), при цьому відбулось зростання податкового

навантаження з 0,97 % до 0,99 %. Проте, у 2008 році податкове навантаження

суттєво знизилось до 0,93 %, незважаючи на збільшення об’єкта оподаткування на

28,1 тис. грн. (або на 2,2 %) та відповідно збільшення податку на прибуток на 7

тис. грн. (або на 2,2 ). Поясненням щодо зниження податкового навантаження з

податку на прибуток у 2008 році слугує те, що темп приросту валових витрат

(9,31 %) був більшим за темп приросту валових доходів (8,98 %), причиною чого

могло бути включення додаткових витрат до валових, які в кінцевому підсумку

знизили величину об’єкта оподаткування.

Але для того аби дослідити вплив

податку на прибуток на фінансовий результат підприємства варто використати

бухгалтерські звітності, які характеризують реальні фінансові результати

підприємства. Для цього використаємо фінансовий результат до оподаткування, що

піддається впливу податку на прибуток, оскільки є джерелом його сплати (див.

табл. 2.3.).

Таким чином, якщо з боку податкового

обліку держава вилучає у ВАТ «Острозький молокозавод» не більше 1 % його

валових доходів у вигляді податку на прибуток, тоді як для самого підприємства

це вилучення становить 47-80 % його облікового прибутку, що досить суттєво

знижує цей прибуток після сплати цього податку.

Таблиця 2.3.

Динаміка впливу податку на прибуток

на фінансовий результат ВАТ «Острозький молокозавод» за 2006-2008 роки

| Показники |

2006 |

2007 |

2008 |

Абсолютне

відхилення, тис. грн. |

Відносне відхилення,

% |

| 2007- 2006 |

2008- 2007 |

2007/ 2006 |

2008/ 2007 |

| Обліковий прибуток |

314,10 |

392,00 |

687,00 |

77,90 |

295,00 |

24,80 |

75,26 |

| Податковий прибуток |

899,06 |

1 251,40 |

1 279,48 |

352,34 |

28,08 |

39,19 |

2,24 |

| Податок на прибуток |

224,77 |

312,85 |

319,87 |

88,08 |

7,02 |

39,19 |

2,24 |

| Чистий прибуток |

89,33 |

79,15 |

367,13 |

-10,18 |

287,98 |

-11,40 |

363,84 |

| Частка податку на прибуток в обліковому

прибутку, % |

71,56 |

79,81 |

46,56 |

8,25 |

-33,25 |

11,53 |

-41,66 |

У 2006-2007 роках частка податку на

прибуток займала досить вагомі значення: 71,6 і 79,8 % відповідно, зі

зростанням у 2007 році. Збільшення цієї частки на 8,25 % у 2007 році відбулось

через перевищення темпу приросту податку на прибуток (39,2 %) над темпом

приросту облікового прибутку (24,8 %) на 14,4 %. Збільшення податку на прибуток

було супроводжене відповідно збільшенням податкового прибутку на 352,3 тис.

грн. (або на 39,2 %).

Проте, у 2008 році відбулось суттєве

зниження частки податку на прибуток на 33,3 % (з 79,8 до 46,6 %), що відбулось

за рахунок суттєвого нарощення облікового прибутку на 295 тис. грн. (або на

75,3 %) та незначного зростання податку на прибуток на 7 тис. грн. (або на 2,2

%). Такий різкий спад частки податку на прибуток може свідчити про мінімізацію

підприємства своїх податкових зобов’язань шляхом включення додаткових витрат до

валових, що зменшують об’єкт оподаткування.

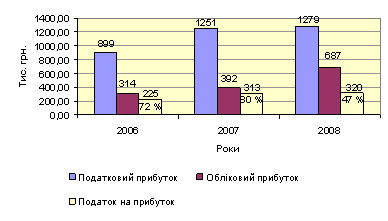

Відповідно до даних таблиці 2.3. у

2008 році підприємством було застосовано мінімізацію податкових зобов’язань, що

підтверджує аналітична інформація (див. рис. 2.2), оскільки при збільшенні

облікового прибутку на 75 % - податковий прибуток (об’єкт оподаткування) зріс

лише на 2,2 %.

Рис. 2.2. Динаміка податкового та

облікового прибутку і податку на прибуток ВАТ «Острозький молокозавод» за

2006-2008 роки

З рис. 2.2. можна чітко прослідкувати

суттєві відмінності між обліковим прибутком (фінансовий результат до

оподаткування) та податковим прибутком (об’єктом оподаткування), оскільки

податковий прибуток приблизно втричі перевищує обліковий прибуток. Податок на

прибуток завжди складає 25 % податкового прибутку, проте його частка в

обліковому прибутку зазнає постійної зміни, а саме у 2006 році вона становила

72 %, у 2007 дещо зросла до 80 %, проте у 2008 році суттєво знизилась порівняно

з попередніми роками до 47%. У 2008 році відбулось незначне збільшення об’єкта

оподаткування і відповідно податку на прибуток, тоді як фінансовий результат

значно збільшився на 75,3 % (див. табл. 3.2), що супроводжувалось зниженням

податкового навантаження на 0,06 % та частки податку на прибуток у фінансовому

результаті підприємства на 33 %.

Таким чином, податок на прибуток

справляє досить вагомий вплив на фінансовий результат підприємства, що

підтверджує дослідження на прикладі ВАТ «Острозький молокозавод». Адже

незважаючи на те, що податкове навантаження з податку на прибуток за податковою

методикою не перевищує 1 % валових доходів за 2006-2008 роки, проте цей вид

податку вилучає 46,6-79,8 % фінансового результату підприємства.

РОЗДІЛ 3

ПЕРСПЕКТИВИ РОЗВИТКУ ПІДПРИЄМСТВА ІЗ

ВРАХУВАННЯМ СИСТЕМИ ЙОГО ОПОДАТКУВАННЯ

3.1 Шляхи зростання прибутку як

фінансового результату підприємства

Оскільки, прибуток - одне з основних

джерел фінансових ресурсів підприємства, а також є елементом формування

централізованих і децентралізованих фондів грошових коштів, адже за рахунок

прибутку відбувається формування бюджетних ресурсів держави, здійснюється

фінансування розширення діяльності підприємств, проводиться матеріальне

стимулювання робітників, здійснюються соціально-культурні заходи тощо, тому у

ринкових умовах економіки усі підприємства зацікавлені в його отриманні та

збільшенні.

Отриманий

підприємством прибуток може бути використаний для задоволення різноманітних

потреб. По-перше, він спрямовується на формування фінансових доходів бюджету держави для фінансування бюджетних видатків, що досягається шляхом вилучення у підприємства частини прибутку у вигляді податків та інших обов’язкових платежів. По-друге, прибуток є джерелом

формування фінансових ресурсів самого підприємства і використовується ним для забезпечення ефективної господарської діяльності.

Пропорції

розподілу прибутку між державою і підприємством складаються під впливом кількох

чинників. Істотне значення при цьому має податкова політика держави щодо

суб’єктів господарювання. Ця політика реалізується в сумі податків, що

сплачуються за рахунок прибутку, у визначенні об’єктів оподаткування, ставках

оподаткування, у порядку надання податкових пільг.

Раціональне використання чистого

прибутку підприємства є досить важливою складовою його діяльності, адже впливає

на величину майбутнього прибутку. Розподіл чистого прибутку підприємства, за

звичай, розпочинається із виплати боргів і відсотків за довгостроковими

кредитами (див. додаток С), а решта розподіляється на:

1) прибуток, який розподіляється

між власниками майна (капіталу) підприємства (акціонерами) - спрямовується на

заохочувальні виплати його персоналу за результатами роботи та на інші потреби

(наприклад, внески у благодійні фонди, допомога різним організаціям тощо);

2) нерозподілений прибуток -

прибуток, який залишається на підприємстві і використовується на інвестиційні

потреби та створення резервних фондів.

З метою забезпечення отримання

максимального прибутку для ВАТ «Острозький молокозавод» необхідно проводити

планування і прогнозування прибутку на підприємстві, при цьому варто керуватися

такими етапами моделі підвищення прибутку:

1. Правильне планування прибутку - плановий прибуток, що складається на

підприємстві фінансовою службою, повинен бути економічно обґрунтованим, аби підприємство мало змогу правильно визначити обсяг майбутніх платежів до державного бюджету і суму прибутку, що залишиться у його розпорядженні з метою створення фінансових резервів для розвитку діяльності підприємства, здійснення необхідних витрат на розвиток

соціальної сфери

і проведення матеріального заохочення працівників.

2. Забезпечення належної якості продукції (товарів, робіт, послуг) - величина прибутку головним чином

залежить від прибутку від реалізації продукції, тому якість продукції повинна

бути на найвищому рівні, з метою її конкурентоздатності, а отже і високому

попиті на неї.

Прибуток від реалізації товарної

продукції є головною складовою частиною валового прибутку виробничого

підприємства. Для його зростання досліджуване підприємство повинне не лише

нарощувати обсяги виробництва, зменшувати витрати на виробництво, але й дбати

про зменшення залишків нереалізованої продукції на своїх складах, ліквідацію

боргів у розрахунках з покупцями, чого в умовах чинної системи розрахунків і

загального незадовільного фінансового стану підприємств досягати досить

складно.

3. Пошук резервів зростання прибутку

– підприємство повинне постійно шукати невикористані можливості збільшення

прибутку.

4. Забезпечення високої ділової

репутації – наявність високої ділової репутації на ринку дозволить підприємству

з легкістю залучати зовнішні джерела фінансування з метою підвищення

рентабельності діяльності підприємства.

Прибуток є однією з найважливіших економічних

категорій, що характеризує ефективність роботи підприємства та відображає його

позитивний фінансовий результат. Він впливає на фінансовий стан підприємства,

оскільки виступає захисним механізмом від банкрутства та основним джерелом забезпечення

фінансування внутрішніх поточних і майбутніх потреб для його подальшого розвитку.

Оскільки,

прибуток є важливим показником ефективності виробничо-господарської діяльності,

а також джерелом формування централізованих і децентралізованих фінансових

ресурсів, то з метою постійного його зростання для ВАТ «Острозький молокозавод»

слід:

·

нарощувати обсяги виробництва і реалізації товарів, робіт,

послуг;

·

розширювати асортимент і якість продукції відповідно до потреб

ринку;

·

впроваджувати заходи щодо підвищення продуктивності праці своїх

працівників;

·

зменшувати витрати на виробництво (реалізацію) продукції;

·

з максимальною віддачею використовувати потенціал, що є у його

розпорядженні, у тому числі фінансові ресурси;

·

проводити розумну політику ціноутворення;

·

будувати економічно доцільні договірні відносини з

постачальниками і покупцями продукції;

·

ефективно використовувати отриманий прибуток.

Таким чином, існує ряд заходів для

збільшення прибутку для ВАТ «Острозький молокозавод» з метою його економічного

розвитку, а також задоволення потреб власників (акціонерів) цього підприємства.

Незважаючи на збільшення об’єкта оподаткування при зростанні прибутку, що

призведе відповідно до зростання сплати податків та обов’язкових платежів,

прибуток, що залишатиметься у розпорядженні підприємства також зростатиме, тим

самим виконуючи основну мету діяльності підприємства в умовах ринкової

економіки.

3.2 Податкове планування на підприємстві

для забезпечення зростання фінансових результатів його діяльності

Система оподаткування підприємств є

важливим регулятором економіки держави, що може стимулювати виробництво,

забезпечувати науково-технічний прогрес та обмежувати зростання інфляції. Але,

водночас, система оподаткування підприємства стримує здійснення інвестицій,

скорочує споживання, уповільнює процеси заощаджень та нагромадження. В сучасних умовах господарювання

податки виступають

суттєвим фактором впливу

на фінансово-господарську діяльність підприємств.

Тому забезпечити нормальне функціонування підприємницьких структур керівники та

бухгалтери можуть лише при наявності розробленої ними концепції управління

податками.

Податкове планування — це діяльність з розробки

та практичного застосування податкових схем, які дозволяють знизити податковий

тиск; це методи і заходи, спрямовані на збільшення коштів, які залишаються в

розпорядженні підприємства після сплати податків і обов’язкових платежів. При цьому податкове планування

повинне спиратися не лише на аналіз поточного законодавства, а й на загальну

принципову позицію фіскальних органів з питань оподаткування та перспективне

законодавство для уникнення в майбутньому додаткових податкових витрат при

ухваленні тих чи інших законів.

Внутрішньогосподарський контроль

податкових розрахунків є частиною системи внутрішнього аудиту, досліджує не усю

фінансово-господарську діяльність підприємства загалом, а вирішує окремі

локальні завдання, пов’язані зі сплатою податків. Основним завданням такого контролю

є вдосконалення організації й управління підприємством, сприяння підвищенню

його рентабельності і зміцненню фінансового стану, виявлення і мобілізація

резервів зростання.

При здійсненні завершальних робіт

внутрішньогосподарського контролю податкових розрахунків доцільно розробляти

податкову стратегію підприємства, метою якої є забезпечення стабільного стану

підприємства, досягнення фінансової стійкості, збільшення обігових коштів

підприємства за рахунок мінімізації платежів у бюджет.

Податкова стратегія передбачає

розробку податкової політики, податкове планування та аналіз результатів

впровадження податкової політики. Податкова стратегія є основою для вибору

альтернативи моделі оподаткування, зумовленою організаційною структурою

підприємства, видом діяльності та його фінансовими відносинами.

Податкова стратегія визначає загальні

напрями організації податкових розрахунків на підприємстві, тоді як податкова

політика визначає методи і засоби досягнення поставленої мети й завдань, що

відповідають конкретним обставинам у визначений момент та забезпечують

стратегічний успіх. Ефективна податкова політика підприємства щодо мінімізації

податкових платежів передбачає:

-

оптимізацію

фінансово-господарської діяльності підприємства за рахунок мінімізації

податкових платежів у бюджет;

-

використання

податкових пільг;

-

використання

особливостей груп регіональних утворень з різноманітними системами

оподаткування;

-

оптимальний

вибір елементів впливу на різні бази оподаткування.

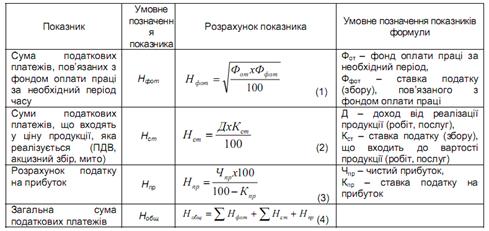

Податкове планування покликане

конкретизувати методи і засоби впровадження податкової політики щодо окремих

податків, розраховувати суму податкових платежів на майбутній період. Із цією

метою здійснюється моделювання баз оподаткування щодо податків і зборів,

сплачуваних підприємством. Слід здійснювати моделювання з кожного окремого

податку (збору) (див. табл. 3.1):

Таблиця 3.1.

Показники моделювання майбутніх

податкових платежів

*Джерело: [34, с. 532-534]

У сучасних умовах n = 4, оскільки сплата внесків

відбувається за чотирма видами загальнообов’язкового державного соціального і

пенсійного страхування. Вирішальне значення при плануванні внесків до вказаних

фондів носить змінний характер – фонд оплати праці. Розрахунок його планової

величини повинен враховувати розмір мінімальної заробітної плати,

середньозважену величину фонду оплати праці за минулий період, зміну кількості

працівників підприємства, кадрові структурні зрушення щодо штатних і

позаштатних працівників, зміну середньої заробітної плати, пільгове

оподаткування тощо. Оптимізацію величини вказаних внесків можливо здійснювати

за допомогою варіювання вказаного змінного фактора шляхом залучення позаштатних

працівників; виплати заробітної плати у формі акцій підприємства і наступної

сплати дивідендів; зменшення рівня оплати праці.

Усі податки, незалежно від джерела

фінансування, зменшують суму фінансового результату до оподаткування: податки,

що сплачуються з виручки (ПДВ, акцизний збір, мито) зменшують валовий дохід;

податки та збори, що відносяться до витрат підприємства збільшують валові

витрати. Таким чином, податкове планування можливо здійснювати шляхом

варіювання між різними базами оподаткування.

Проблематика здійснення податкового

планування, що стосується короткострокових періодів (рік, квартал) окреслена

двома напрямами:

1)

мінімізація

суми, належної до сплати у бюджет;

2)

оптимізація

податкових платежів.

Поняття оптимізації податкових

платежів включає мінімізацію податків, відстрочення сплати податків, зменшення

суми обігових коштів підприємств, що сплачуються до бюджету, укладення

податкової поруки з банком тощо.

Шляхи мінімізації податків можна

згрупувати таким чином:

1. Перенесення бази оподаткування, що

передбачає наявність компаній-партнерів, між якими відбувається обмін

податковим зобов’язанням з метою моделювання бази оподаткування. З метою

оптимізації податкових платежів доцільним є співпраця з такими компаніями, які:

- зареєстровані у вільних економічних

зонах;

- зареєстровані в офшорних зонах;

- оподатковуються за альтернативними

способами.

2. Зниження бази оподаткування

передбачає застосування податкових пільг, збільшення витрат шляхом застосування

оптимального способу списання матеріалів (ФІФО, ідентифікованої вартості тощо),

збільшення балансової вартості основних засобів з метою нарахування податкової

амортизації, застосування прискорених методів амортизації.

3. Приховування бази оподаткування,

що тягне за собою адміністративну і карну відповідальність.

Важливим способом оптимізації

податкових платежів у бюджет є їх відстрочення. Відстрочення податкових

платежів базується на принципі періодичності податкової звітності. Це означає,

що варіювання бази оподаткування необхідно здійснювати на певну дату, а отже

для відстрочення податкового зобов’язання можливі варіації до і після дати

звітності.

Втілення на практиці спланованих

податкових схем потребує досконалої техніки виконання і відображення в обліку,

оскільки саме облікові дані є базою для складання податкової звітності. У

зв’язку з цим в обліку податкового планування повинні бути відображені:

1)

обов’язкове

документування як витрат підприємства, так і його доходів. До валових витрат

підприємства відносяться лише документально підтверджені витрати. В іншому

випадку вони фінансуються за рахунок чистого прибутку підприємства, а

самовільне включення до витрат розцінюється як штучне зменшення прибутку. Те ж

саме стосується валових доходів: будь-які надходження (у натуральній чи

грошовій формі) отримані як доходи повинні бути задокументовані і відповідно

відображені у складі валових доходів. У протилежному випадку такі операції

будуть розцінюватися як приховування доходів;

2)

правильна

інтерпретація господарських операцій. Наприклад, до валових витрат підприємства

відносяться лише ті витрати, які прямо пов’язані з господарською діяльністю

підприємства. Податковий кредит формують лише суми ПДВ стосовно товарів (робіт,

послуг), вартість яких відносять на валові витрати (або підлягає амортизації);

3)

точність

обрахунку податкового зобов’язання;

4)

дотримання

порядку здійснення розрахунків та касової дисципліни;

5)

дотримання

законності операцій;

6)

точне

відображення податкового зобов’язання у податковій звітності та вчасне її

подання, сплата податкового зобов’язання у бюджет. Розробка податкового

календаря має на меті контроль сум та прогнозування термінів сплати податкових

платежів у бюджет, уникнення помилок при цьому та відповідно штрафних санкцій.

За останній досліджуваний рік ВАТ

«Острозький молокозавод» суттєво знизив частку податку на прибутку у його

обліковому прибутку, що позитивно характеризує податкову політику підприємства,

проте це підприємство також повинне передбачати події, коли воно не зможе

вчасно розрахуватись за обов’язковими податками і платежами, що тягне за собою

штрафи.

З метою оптимізації податкових

платежів, ВАТ «Острозький молокозавод» на випадок неспроможності сплатити

податки повинен передбачати можливість укладення податкової поруки з банком. При цьому банк може поручитися не

тільки за сплату податкового боргу, тобто платежів, за якими минув термін

сплати, але й за належне погашення платником податків податкового зобов’язання.

Банк-поручитель набуває всіх прав і обов’язків щодо термінів погашення

узгодженого податкового зобов’язання такого платника податків або його

податкового боргу.

Для того, аби банк погодився на

поручительство необхідно знайти підприємство-гаранта з відповідною сумою на

депозитному рахунку у цього банку. Такий механізм дає можливість:

— уникнути штрафних санкцій за

порушення термінів сплати податків за браком коштів;

— уникнути податкової застави.

Разом з тим, банк нараховуватиме відсотки за сплачені податкові зобов’язання за

договором поруки. Відповідно до закону України «Про оподаткування прибутку підприємства», зокрема статті 5, підприємство має право віднести до складу валових

витрат будь-які витрати, пов’язані з виплатою або нарахуванням відсотків.

Таким чином, ВАТ «Острозький

молокозавод» на випадок неспроможності сплати обов’язкових податків і платежів

зможе не лише уникнути штрафних санкцій, але і зменшити оподковуваний прибуток,

шляхом віднесення сплачених

відсотків за користування кредитом до валових витрат.

Отже, здійснення податкового

планування на підприємстві дозволяє не лише збільшити чистий прибуток його

діяльності, а й забезпечує вдосконалення організації й управління

підприємством, сприяння підвищенню його рентабельності і зміцненню фінансового

стану, виявлення і мобілізацію резервів зростання.

ВИСНОВКИ

Отримання фінансових результатів у

вигляді прибутків та забезпечення резервів зростання є основною метою господарської

діяльності підприємства в умовах ринкової економіки держави.

Формування кінцевого фінансового

результату підприємства відбувається шляхом отримання таких прибутків:

-

валового

прибутку;

-

прибутку

від операційної діяльності;

-

прибутку

від звичайної діяльності до оподаткування;

-

прибутку

від звичайної діяльності.

Отримуваний прибуток від звичайної

діяльності підприємства обкладається податком на прибуток, що нараховується на

прибуток, визначеним відповідно до податкового законодавства. Тобто, в Україні

існують два обліки складання звітностей: бухгалтерська і податкова, що мають на

меті різні цілі: бухгалтерська звітність відображає реальні результати

підприємства та має на меті залучення інвесторів, податкова – має специфічні

обрахунки прибутку підприємства з фіскальних цілей держави.

Тому, слід розрізняти податковий

прибуток, що зазначається у податкових деклараціях та обраховується зменшенням

скоригованих валових доходів на суму валових витрат та суму амортизаційних

відрахувань, та обліковий прибуток, що обраховується відповідно до

бухгалтерського обліку в Україні. Склад валових доходів і валових витрат для

визначення податкового прибутку чітко регулюється податковим законодавством.

Система оподаткування підприємства є

дворівневою і представлена загальнодержавними податками і зборами та місцевими

податками і зборами. Через встановлення об’єкта оподаткування, джерел сплати податків,

установлення розмірів ставок податків, методики їх розрахунку і термінів сплати

податків, а також надання податкових пільг та застосування штрафних санкцій

система оподаткування підприємства впливає на фінансово-господарську діяльність

підприємства.

Для визначення впливу системи

оподаткування підприємства на його фінансові результати обраховують показники

податкового тиску. На думку деяких авторів, не слід розглядати податковий тягар

на підприємство через ефект перекладання податків на споживачів продукції,

проте варто дослідити частку нарахованих податків та обов’язкових платежів у

валовому доході та чистому прибутку підприємства.

Коефіцієнт податкового тиску ВАТ

«Острозький молокозавод» за 2006-2008 роки мав досить вагомі значення, що

свідчили про значну частку усіх нарахованих податкових платежів у валовому

прибутку підприємства - у розмірі 71,36 % у 2006 році, 67,40 % у 2007 році та

81,74 % у 2008 році. Суттєве зростання податкового тиску у 2008 році було

спричинене головним чином за рахунок збільшення абсолютної величини нарахувань

на фонд оплати праці, внаслідок підвищення мінімальної заробітної плати.

У структурі сплачених податків

найбільшу частку за 2006-2008 роки займають страхові внески (збори), питома

вага яких у середньому склала 67 %. Також досить значну частку займає податок

на прибуток - близько 30 %, тоді як податки, збори (обов’язкові платежі), що у

своєму складі включають плату за землю, збір з власників транспортних засобів,

комунальний податок та ін., займають незначну частку, у середньому 3,3 %.

Разом з тим, було досліджено, що включення

деяких податків до складу валових витрат відповідно до чинного податкового

законодавства суттєво знижують об’єкт оподаткування, що в кінцевому підсумку

зменшує податок на прибуток, а отже збільшує чистий прибуток, що залишається у

розпорядженні підприємства. У 2006 та 2007 році ВАТ «Острозький молокозавод»

мав би мати замість чистого прибутку збитки у розмірі 41 і 77 тис. грн.

відповідно, якби до складу валових витрат не були включені суми страхових

зборів (внесків) та податків, зборів (обов’язкових платежів), а у 2008 році

чистий прибуток був би меншим на 210 тис. грн. Тобто, сплата деяких видів

податків, що включаються до валових витрат суттєво зменшують об’єкт

оподаткування, а отже відбирають меншу частину прибутку підприємства.

Податкове навантаження з податку на

прибуток, визначене за методикою Державної адміністрації України, не перевищує

1 %, при тому, що додатній об’єкт оподаткування (податковий прибуток) - це є

підставою для включення цього підприємства податковими органами влади до тих

підприємств, які мінімізують податкові зобов’язання при визначенні податку на прибуток.

Тобто, таке значення показника податкового навантаження є надто низьким на

думку податкових органів, що вимагає додаткових перевірок правильності

визначень відповідно до податкового законодавства складу валових доходів та

валових витрат.

Але незважаючи на те, що податкове

навантаження з податку на прибуток не перевищувало 1 % валових доходів за

2006-2008 роки, проте цей вид податку відбирав 46,6-79,8 % фінансового

результату підприємства, визначеного за бухгалтерським обліком, що є значним

вилученням для підприємства.

З

метою постійного зростання прибутку для ВАТ «Острозький молокозавод» слід:

нарощувати обсяги виробництва і реалізації продукції; розширювати асортимент і

якість продукції відповідно до потреб ринку; впроваджувати заходи щодо підвищення

продуктивності праці своїх працівників; зменшувати витрати на виробництво

(реалізацію) продукції; з максимальною віддачею використовувати потенціал, що є

у його розпорядженні; проводити розумну політику ціноутворення; ефективно

використовувати отриманий прибуток.

Проте, ВАТ «Острозький молокозавод»

повинен не лише нарощувати обсяги прибутку, але й знижувати вагомий податковий

тягар на підприємство. Тому для успішного функціонування на ринку підприємству

слід вживати заходів щодо мінімізації податкових платежів шляхом:

·оптимізації фінансово-господарської діяльності за рахунок мінімізації

податкових платежів до бюджету, що досягається шляхом співставлення різних варіантів застосування

ставок та об’єктів оподаткування;

·використання особливостей оподаткування на різних територіях;

·використання

спеціальних економічних зон, на яких діє спеціальний порядок встановлення

податкового режиму;

·використання

системи податкового планування.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

1.

Закон

України «Про збір на

обов'язкове державне пенсійне страхування» від

26. 06. 97 N 400/97-ВР

2.

Закон

України «Про оподаткування прибутку

підприємства» від

28.12.1994 р. № 334/94-ВР

3.

Закон

України «Про порядок

погашення зобов'язань платників податків перед бюджетами та державними цільовими

фондами» від

21.12.2000 р. N 2181-III

4.

Закон

України «Про розмір внесків на деякі види загальнообов’язкового державного

соціального страхування» від 11.01.2001 р.

5.

Закон

України «Про систему оподаткування» від 25.06.1991 р. № 39

6.

Закон

України «Про страхові

тарифи на загальнообов'язкове державне соціальне страхування від нещасного

випадку на виробництві та професійного захворювання, які спричинили втрату

працездатності»

від 22.02.2001 р. N

2272-III

7.

Декрет

Кабінету Міністрів України «Про місцеві податки і збори» від 20.05.1993 р. N 56-93

8.

Положення

(стандарт) бухгалтерського обліку 3 «Звіт про фінансові результати» Затверджено наказом Міністерства

фінансів України від 31

березня 1999 р. N 87

9.

Положення

(стандарт) бухгалтерського обліку 17 «Податок на прибуток» Затверджено наказом

Міністерства фінансів України від 28 грудня 2000 р. № 355

10.

Ватуля

І.Д., Ватуля М.І., Рибалко Л.В. Податки, збори, платежі. Навчальний посібник. –

К.: Центр навчальної літератури, 2006. – 352 с.

11.

Гега

П.Т., Доля Л.М. Основи податкового права: Навчальний посібник. – К.: Товариство

«Знання», КОО, 1998. – 273 с.

12.

Загородній

А.Г., Вознюк Г.Л., Смовженко Т.С. Фінансовий словник. – К.: «Знання», КОО,

2000, с. 471.

13.

Іванов

Ю.Б. Альтернативні системи оподаткування. Монографія. – Харків: ХДЕУ – Торнадо,

2003. – 517 с.

14.

Карлін

М.І. Фінанси України та сусідніх держав: Навч. посібник. - К.: Знання, 2007. -

589с. - (Вища освіта ХХІ століття).

15.

Кизилова

Л. О., Стецишин М. І. Особливості визначення податкового навантаження

підприємств.// Научно-технический сборник. – 2008. - № 83

16.

Климчик

С.В., Зубкова В.І., Жигалова М.С., Косикова В.В., Кравченко Л.В. та ін.

Оподаткування підприємств: Навч. посібник. У 2-х ч. Ч. 1/ Кер. авт. і наук.

ред. доцент Климчик С.В. – Київ: Центр навчальної літератури, 2004. – 192 с.

17.

Крисоватий

А.І., Десятнюк О.М. Податкова система: Навчальний посібник. – Тернопіль:

Карт-бланш, 2004. – 331 с.

18.

Кучерявенко

М.П. Податкове право України. Академічний курс. Підручник. – К.: Правова єдність.

Всеукраїнська асоціація видавців, 2008. – 701 с.

19.

Лисенков

Ю.М. Податкова система: економіко-правова характеристика податків: Навчальний

посібник / за ред.. Ю.М. Лисенкові. – К.: Знання, 2007. – 191 с.

20.

Нечай

Н.В. Нариси з історії оподаткування. К.: Вісник податкової служби

України, 2002. – 144 с.

21.

Олійник

О.В., Філон І.В. Податкова система: Навчальний посібник. – Київ: Центр

навчальної літератури, 2006. – 456 с.

22.

Онисько

С.М., Тофан І.М., Грицина О.В. Податкова система: Підручник – 3-тє видання,

виправлене і доповнене / за загальною редакцією С.М. Онисько. – Львів:

«Магнолія Плюс», Видавець В.М. Піца, 2006. – 336 с.

23.

Панасюк

В.М., Ковальчук В.К., Бобрівець С.В. Податковий облік: Навчальний посібник –

Тернопіль: Карт-бланш, 2002. – 260 с.

24.

Пасічник Ю.В.

Бюджетна система України та зарубіжних країн: Навч. посібник – К.: Знання –

Прес, 2003 – 523 с.

25.

Педь І.В.

Податкова система: економіко-правова характеристика податків: Навч. посіб. / За

ред.. Ю.М. Лисенкові. – К.: Знання, 2007. – 191 с.

26.

Поддєрогін

А.М. Фінанси підприємств: Підручник. 5-те вид., перероб. та

допов. – К. КНЕУ, 2004. – 546 с

27.

Покропивний

С.Ф. Економіка підприємства: Підручник - Вид.2-ге, перероб. та доп. –К.: КНЕУ,

2001.-528с., іл.

28.

Соколовська

А. Теоретичні засади визначення податкового навантаження та рівня оподаткування

економіки //Економіка України. – 2006. – №7. – С.4-12.

29.

Болюх М.А.,

Бурчевський В.З., Горбаток М.І та ін. Економічний аналіз: Навч. посібник / За

ред. акад. НАНУ, проф. М.Г. Чумаченка. — Вид. 2-ге, перероб. і доп. — К.: КНЕУ,

2003. — 556 с.

30.

Чугаєв А.О.

Податкові аспекти трансформації курсу “Економічний аналіз”. Проблеми формування

ринкової економіки: Між. від. наук. 3б. заснованого у 1992 р. Спец. випуск

Трансформація курсу “Економічний аналіз діяльності підприємства”. – К.: КНЕУ,

2002 р. – с. 630.

31.

Ярема