МИНИСТЕРСТВО ОБРАЗОВАНИЯ УКРАИНЫ

ОДЕССКИЙ ГОСУДАРСТВЕННЫЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ

КАФЕДРА

Финансов

КУРСОВАЯ РАБОТА

На тему:

Общегосударственные налоги.

Выполнил: студент

52 гр. ФЭФ

Александровский А. А.

Преподаватель:

Белозёрова Л.С.

Одесса 2004

Содержание:

Введение стр.2

1. Налоговая система Украины, её становление и развитие, стр. 3

2. Характеристика отдельных видов общегосударственных налогов, стр.10

2.1 Налог на добавленную стоимость, стр. 10

2.2 Акцизный сбор, стр. 12

2.3 Налог на прибыль предприятий, стр. 14

2.4 Подоходный налог с физических лиц, стр.20

3. Направления усовершенствования налогообложения,

стр. 26

4. Налоги в системе доходов бюджета, стр. 32

Заключение, стр. 36

Список использованной литературы, стр. 37

Введение.

В рыночной экономике налоги выполняют столь важную роль, что можно с уверенностью сказать: без хорошо налаженной, четко действующей налоговой системы, отвечающей условиям развития общественного производства, эффективная рыночная экономика невозможна.

В чем же конкретно состоит роль налогов в рыночной экономике, какие функции они выполняют в хозяйственном механизме? Отвечая на эти вопросы, обычно начинают с того, что налогам принадлежит решающая роль в формировании доходной части государственного бюджета. Это, конечно, так. Но не это главное для характеристики роли налогов: государственный бюджет можно сформировать и без них. Хотя бы с помощью экономических нормативов отчислений от прибыли в бюджет, применявшихся в нашей стране ряд лет.

Налоги, как основной атрибут государства, функционируют со времен зарождения рабовладельческого строя и должны выполнять следующие функции: фискальную, стимулирующую, регулирующую и контролирующую. Но сегодня в Украине мы чаще всего сталкиваемся только с фискальной и контролирующей функциями. Поэтому политика взимания налогов требует скорейшего усовершенствования, поиска оптимальных вариантов построения налогов в изменяющихся экономических условиях, а также механизма изыскания и формирования общегосударственных фондов.

В данной курсовой работе я постараюсь рассмотреть важное звено налоговой системы Украины – общегосударственные налоги и оценить их роль в пополнении бюджета страны.

1. Налоговая система Украины, её становление и развитие

Налоги существуют в человеческом обществе почти тысячу лет, но по-прежнему нет для человека более неприятной процедуры, чем их уплата. Высокие налоги — это всегда неизбежная нищета, разорение государства, путь к катастрофе. Там, где высокие налоги, нет и речи о свободе и обеспеченном будущем. С другой стороны, изобретение налогов имело очень большое значение для развития человеческого общества, так как, мобилизуя через налоги значительные ресурсы в свое распоряжение, государственные структуры обеспечивали защиту своего государства, развивали производство, улучшали материальное благосостояние своих граждан, влияли на состояние и развитие науки, культуры.

Реклама

Формирование налоговой системы Украины началось на рубеже 1991-1992 годов. Сложно определить какую-то конкретную дату, поскольку еще долгое время в налогообложении использовались нормативные акты СССР. Украина в 1991 году стала руководствоваться Законом Украинской ССР "О системе налогообложения" от 25.06.91 г. № 1251-XII" в качестве закона, регулирующего национальную систему налогообложения. Однако это был довольно несовершенный акт. Особенностью налоговой системы Украины в 1992 г. явилось появление новых налогов. Так, возникают механизмы налога на доходы (введен Законом Украины "О налогообложении доходов предприятий и организаций" от 21.02,92 г. № 2146-ХП), налога на добавленную стоимость (Закон Украины "О налоге на добавленную стоимость" от 20.12.1991 г. № 2007- XII, а затем принят Декрет КМ Украины от 26.12.92 г, № 14-92) и др.

Эти рычаги определяли специфику налоговой системы Украины. Налогообложение доходов предприятий и организаций производилось по ставке 18 %, механизм налога на добавленную стоимость предполагал максимальную ставку 20 % к облагаемому обороту. Появляется акцизный сбор применительно к новым условиям (Закон Украины "Об акцизный характер, он был отменен Законом Украины "Об акцизном сборе" от 18.12.91 г. № 1996- XII). Наряду с этим использовались и устоявшиеся налоговые рычаги: налог с владельцев транспортных средств, плата за землю, подоходный налог с граждан.

Рубеж 1992-1993 года в Украине характеризовался оживленными дискуссиями при обсуждении перспектив развития налоговой системы. В конце 1992 г. сформировались несколько концепций,

ПЕРВАЯ — отражала позицию председателя комиссии по вопросам экономической реформы и управления народным хозяйством Верховного Совета Украины В.Пилипчука. В ее основе лежало налогообложение объемов реализации, по которым за отчетный период поступила оплата, за счет продавца, с системой дифференцированных ставок в зависимости от сферы и вида деятельности.

Реклама

ВТОРАЯ — основывалась на подходе Главной Государственной налоговой инспекции, Министерства финансов и Министерства экономики Украины. Система налогообложения здесь была представлена налогом на прибыль (при единой ставке уровне 30-35 %); льготированием средств, направляемых на инвестиционные цели: ограничением ставки налога на добавленную стоимость 20 % и отменой льгот по нему; четким разграничением налогов на государственные и местные; переходом в налогообложении физических лиц к совокупному годовому доходу как объекту налогообложения.

ТРЕТЬЯ — была предложена Украинским Союзом промышленников и предпринимателей. Она

представляла концепцию, в целом аналогичную второй, но с большим акцентом на меры, обеспечивающие приоритет производителей.

К началу 1993 года налоговая система приобрела черты, сформулированные Минфином, Минэкономики и т.п., что и было закреплено в пакете Декретов Кабинета Министров Украины от 26 декабря 1992 года. В этот день произошел "декретный залп" в области налогового регулирования, практически обновивший всю систему налогов Украины.

В 1993 году основным видом прямых налогов на юридических лиц, действовавшим в Украине, являлся налог на доходы. Закон Украины "О налогообложении доходов предприятий и организаций" был принят 21 февраля 1992 г., и в течение всего 1992 г. налог взимался с юридических лиц на территории Украины. В условиях поиска оптимальных налоговых рычагов с начала 1993 г. в качестве прямого налога был введен налог на прибыль (Декрет Кабинета Министров Украины "О налоге на прибыль предприятий и организаций" от 26.12.1992 г. № 12-92). Однако, несмотря на более прогрессивный характер, он был отменен Законом Украины "О Государственном бюджете Украины на 1993 год" (ст. 8) и, начиная со второго квартала 1993 года, был восстановлен в действии Закон Украины "О налогообложении доходов предприятий и организаций". Такое изменение в 1993 году было попыткой сверстать Госбюджет, не увеличивая его дефицит. Одним из рычагов этой политики был выбран возврат к более напряженному налоговому прессу. Относительно новым для налогового законодательства в 1992 году для налогообложения дохода (прибыли) явилось использование механизма налогового кредита. Плательщики столкнулись с ним с начала 1992 года. Качественное обновление налоговой системы Украины пришлось на 1994-1995 годы. В этот период формируются устойчивые, отработанные налоговые механизмы. Наряду с действовавшими налогами возникают новые (например, налог на промысел). К 1994 году окончательно формируется система местных налогов и сборов, введенная Декретом Кабинета Министров Украины "О местных налогах и сборах" от 20.05.93 г. № 56-93 и уточненная Законом Украины от 17.06.93 г. № 3293-XII.

Наиболее значительные изменения в этот период были связаны с принятием Закона Украины "О внесении изменений и дополнений в Закон Украинской ССР "О системе налогообложения" от 02.02.94 г. № 9904-Х11: Закона Украины "О налогообложении прибыли предприятий" от 28.12.94 г. № 334/94-ВР. Закрепляются механизмы реализации контролирующей функции налогов: Закон Украины "О внесении изменений и дополнений в Закон Украины "О государственной налоговой службе в Украине" от 24.12.93 г. № 3813-Х11; Закон Украины "О Государственном реестре физических лиц плательщиков налогов и других обязательных платежей от 22.12.94 г. № 320/94-ВР.

В 1997 году в соответствии с Указом Президента Украины "О мерах по реформированию налоговой политики" от 31.07.96 г. № 621/96 начался следующий этап развития налоговой системы Украины, который не принес ожидаемого результата. Вследствие экономического кризиса, который характеризовался спадом производства, падением объема товарной продукции и услуг, усилением бюджетного дефицита, налоговая система не приобрела стабильности. В условиях кризиса неплатежей плательщик всегда мог своевременно рассчитаться с бюджетом. Объемы накопленной просроченной задолженности, в том числе безнадежной, в условиях недоступности кредитов и неблагоприятного инвестиционного климата в стране не позволили большинству предприятий стабилизировать свое финансовое состояние, увеличить объемы производства и услуг и своевременно уплатить налоги и текущие платежи.

Сравнение налоговых систем Украины и развитых стран (США, Англии, Германии, Франции, Италии, Канады, Японии) показывает, что, на первый взгляд, у них нет существенных различии. Так, в Украине используются такие же основные виды прямых и косвенных налогов — налог на прибыль предприятий, подоходный налог с граждан, плата за землю, НДС, акцизный сбор, таможенные пошлины и др. Но при более глубоком анализе выявляются особенности, которые существенно отличают системы налогообложения в Украине и в странах с развитой рыночной экономикой. Это, прежде всего высокая ставка НДС и чрезмерно широкое его применение, а также использование механизма налогообложения прибыли (обложение средств, направляемых на инвестиции и развитие производства, изъятие части амортизационных отчислений и др.), в результате которого доля изъятия прибыли достигает от 65 до 85 % (по максимальным оценкам). На рис. 1 показано, какие налоги составляют основудоходной части сводного бюджета Украины.

Рис. 1.

Структура доходов сводного бюджета Украины в 1998 г.:

/ — подоходный налог с граждан; 2 —

государственные целевые фонды;

3 —

акцизный сбор и таможенная пошлина; 4 —

налог на добавленную стоимость;

5 —

налог на прибыль предприятий; 6 —

прочие поступления

Большинство ученых-экономистов и предпринимателей считают, что налоговая система Украины ориентирована преимущественно на выполнение фискальной функции, а провозглашенные в Законе Украины "О системе налогообложения" [12] принципы стимулирования предпринимательской производственной активности и социальной справедливости практически не соблюдаются.

"Формирование законодательной базы Налогообложения в стране началось с введения в действие с 1 октября 1991 г. Закона Украины "О системе налогообложения". Этот Закон носит основополагающий характер, он определяет принципы построения системы налогообложения в стране, виды налогов и сборов, объекты налогообложения, обязанности, права и ответственность плательщиков налогов.

В 1994 г., а затем в 1997 г. были приняты две новые редакции указанного Закона. В табл. 1 представлен перечень налогов и сборов в соответствии с последней редакцией Закона. В настоящее время в Украине пока не взимается налог на недвижимость и отменен сбор в Фонд для осуществления мер по ликвидации последствий Чернобыльской катастрофы и социальной защите населения,

В табл. 2 приведены отдельные виды платежей в сводный бюджет Украины, а также их удельный вес в ВВП. Согласно данным табл. 3, Государственный бюджет Украины более чем на три четверти формируетсяза счет налогов, а доля неналоговых поступлений составляет около 24 %.

Таблица 1

Виды налогов и сборов, взимаемых на территории Украины

| Общегосударственные налоги и сборы |

Местные налоги и сборы |

1. Налог на добавленную стоимость

2. Акцизный сбор

3. Налог на прибыль предприятий

4. Налог на доходы физических лиц

5. Таможенная пошлина

6. Государственная пошлина

7. Налог на недвижимое имущество

8. Плата (налог) за землю

9. Рентные платежи

10. Налог с владельцев транспортных средств

11. Налог на промысел

12. Сбор за геологоразведочные работы, выполненные за счет Государственного бюджета

13. Сбор за специальное использование природных ресурсов

14. Сбор за загрязнение окружающей среды

15. Сбор на обязательное социальное страхование

16. Сбор на обязательное государственное пенсионное страхование

17. Сбор в Государственный инновационный фонд

18. Плата за торговый патент на некоторые виды предпринимательской деятельности

19. Отчисления и сбор на строительство, ремонт и содержание автомобильных дорог

|

Местные налоги

1. Налог с рекламы

2. Коммунальный налог

Местные сборы (обязательные платежи)

1. Гостиничный

2. За парковку автотранспорта

3. Рыночный

4. За выдачу ордера на квартиру

5. Курортный

6. За участие в бегах на ипподроме

7. За выигрыш в бегах на ипподроме

8. За участие в игре на тотализаторе

9. За право использования местной символики

10. За право проведения кино- и телесъёмок

11. За право проведения местных аукционов, конкурсных распродаж и лотерей

12. За проезд по территории приграничных областей автотранспорта, который следует за границу

13. За выдачу разрешений на размещение объектов торговли

14. С владельцев собак

|

Таблица 2

Поступления платежей в сводный бюджет Украины

| №

|

П л а т е ж и |

Удельный вес платежей, в % |

| 1997 г. |

1998 г. |

| В доходах бюджета |

В ВВП |

В доходах бюджета |

В ВВП |

1.

2.

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

17.1

17.2

17.3

17.4

17.5

17.6

17.7

|

Налог на добавленную стоимость

Акцизный сбор

Налог на прибыль предприятий

Подоходный налог с граждан

Плата за землю

Плата за специальное использование лесных ресурсов, недр и др.

Рентная плата за нефть и природный газ

Отчисления на геологоразведочные работы

Государственная пошлина

Таможенная пошлина

Налог на промысел

Поступления о приватизации государственного имущества

Местные налоги и сборы

Налог с владельцев транспортных средств

Поступления отчислений от превышения текущих расходов над расходами Нацбанка

Сборы и другие неналоговые доходы

Поступления в общегосударственные фонды финансовых ресурсов. В т.ч.:

Фонд ликвидации последствии Чернобыльской катастрофы

Государственный инновационный фонд

Государственный фонд содействия занятости

Фонд развития ТЭК

Сбор за загрязнение окружающей среды

Сбор для социальной защиты инвалидов

Отчисления и сборы на строительство, ремонт и содержание дорог общего пользования

|

28,0

4,.3

21,0

12,1

3,7

1,0

3,4

0,6

1,0

2,6

0

0,5

1.3

0,6

0,3

7,7

11,9

6,3

1,0

0,8

0,7

0

0,2

2,9

|

8,2

1,3

6,2

3,6

1,1

0,3

1,0

0,2

0,3

0,8

0

0,1

0,4

0,2

0,1

2,2

3,4

1,8

0,3

0,2

0,2

0

0,1

0,8

|

25,4

4,5

19,8

12,5

3,4

0,9

0,6

0,8

0,5

2,4

0

3,6

1,3

0,6

0,7

8,6

14,4

7,7

2,6

1,9

0,9

0,1

0,2

1,0

|

8,5

1,3

2,4

3,5

1,0

0,3

0,2

0,3

0,14

0,7

0

1,1

0,4

0,2

0,2

3,33

4,53

2,5

0,9

0,6

0,3

0

0

0,23

|

| Всего:

|

100,0 |

29,4 |

100,0 |

28,0 |

Таблица 3

Структура налоговых поступлений

в Государственный Бюджет Украины*

| П о к а з а т е л ь

|

Удельный вес, % |

| В сумме доходов Госбюджета |

в ВВП |

Налог на добавленную стоимость

Акцизный сбор

Сбор за специальное использование природных ресурсов

Рентные платежи

Сбор за геологоразведочные работы, выполненные за счет Госбюджета

Государственная пошлина

Таможенная пошлина

Сбор в Фонд ликвидации последствий Чернобыльской катастрофы

Сбор на обязательное социальное страхование на случай безработицы

Сбор в Государственный инновационный фонд

Сбор за загрязнение окружающей среды

Отчисления и сбор на строительство, реконструкцию, ремонт и содержание дорог общего пользования

Поступления от общегосударственных налогов и сборов в бюджет

Неналоговые поступления в бюджет

|

41,5

6,3

1,0

0,95

1,7

0,69

3,4

12,3

3,0

4,38

0,02

1,12

76,36

23,64

|

8,5

1.3

0,2

0,2

0,35

0,14

0,7

2,53

0,62

0,9

0,004

0,23

15,67

4,87

|

* По статистическим данным за 1998 г.

2. Характеристика отдельных видов общегосударственных налогов.

2.1 Налог на добавленную стоимость

Налог на добавленную стоимость — основной общегосударственный налог в Украине и наиболее крупный источник государственных доходов. Например, в 1998г. поступления от НДС обеспечили 25,4% доходов сводного бюджета Украины (рис. 3.2). Этот налог был введен в 1992г. Декретом Кабинета Министров Украины. Законодательное оформление НДС получил в 1997 г. с принятием Закона Украины "О налоге на добавленную стоимость" (введен в действие с 1 октября 1997 г.).Рис. 2.

Удельный вес НДС в доходах сводного бюджета и в ВВП Украины, %

Объектом налогообложения являются операции по продаже товаров (работ, услуг) на таможенной территории Украины, а также ввоз и вывоз товаров (работ, услуг) за ее пределы. Плательщиками НДС являются:

• юридические и физические лица, объем налогооблагаемых операций по продаже товаров которых в течение последних 12 календарных месяцев превышал 1200 НМДГ;

• лица, которые ввозят товары (работы, услуги) на таможенную территорию Украины или получают от нерезидента работы (услуги) для их использования или потребления на таможенной территории Украины;

• лица, торгующие на таможенной территории Украины за наличные средства независимо от объемов продаж (кроме физических лиц, торгующих на условиях уплаты рыночного сбора);

• лица, которые на таможенной территории Украины предоставляют услуги, связанные с транзитом пассажиров или грузов через нее.

Плательщики НДС обязаны зарегистрироваться в налоговых органах. Каждому из них присваивается индивидуальный налоговый номер. Налоговые органы ведут реестр плательщиков.

Отчетным налоговым документом, который одновременно будет и расчетным документом, является налоговая накладная, которую плательщик налога обязан выдавать покупателю по его требованию. Кроме того, в товарных чеках или других расчетных документах, которые обязан выдавать продавец, должна указываться сумма НДС.

Налог на добавленную стоимость составляет 20 % цены товаров (работ, услуг) и добавляется к ней. Отдельные операции облагаются этим налогом по нулевой ставке (например, продажа товаров на экспорт). Кроме того, Законом установлен перечень операций, освобожденных от НДС (например, продажа книг отечественного производства, ученических тетрадей, учебников и учебных пособий, товаров специального назначения для инвалидов и т. д.).

Основой определения конечной цены реализации товаров (работ, услуг) являются отпускные цены предприятий, которые включают в себя себестоимость и прибыль. Цена реализации продукции (работ, услуг), содержащая НДС, определяется по формуле:

Цр=(С+П).1,2,

где С — себестоимость продукции; П — прибыль.

Сумма акцизного сбора по подакцизным товарам также включается в оборот, облагаемый НДС. Кроме того, в него включаются ввозная пошлина и таможенный сбор (по импортным подакцизным товарам) и другие надбавки к ценам, предусмотренные законодательством. Для определения суммы НДС, подлежащей перечислению в бюджет, используется метод налогового кредита. Налоговый кредит предоставляется всем плательщикам НДС. Он состоит из сумм НДС, уплаченных в отчетном периоде в связи с приобретением товаров (работ, услуг), стоимость которых включается в валовые расходы производства и обращения, а также в связи с приобретением основных фондов и нематериальных активов.

Если по результатам отчетного периода разность между суммой налога, полученной в связи с продажей товаров (работ, услуг), и суммой налогового кредита окажется отрицательной, эта разница должна быть либо возмещена плательщику из Государственного бюджета Украины, либо, по его желанию, засчитана в счет будущих платежей. Если эта сумма не возмещена в течение следующего месяца, она считается бюджетной задолженностью, на которую начисляются проценты на уровне 120 % учетной ставки Национального банка Украины.

При реализации товаров (работ, услуг), которые освобождены от налогообложения, плательщик не пользуется налоговым кредитом и включает суммы НДС, уплаченные поставщикам, в состав валовых расходов производства (обращения). Для некоторых видов продукции (в частности, для экспортных товаров) применяется нулевая ставка НДС. Продавец продукции (работ, услуг), к которой применяется нулевая ставка, имеет право на налоговый кредит и соответственно на возмещение из бюджета сумм НДС, уплаченных им при приобретении продукции (работ, услуг), необходимой для производства.

2.2 Акцизный сбор

Как и НДС, акцизный сбор является косвенным налогом (т. е. включается в цену товаров) и оплачивается, в конечном счете, покупателем, а не производителем продукции. Его относят к категории индивидуальных (специфических) акцизов, которые отличаются от универсального акциза НДС тем, что устанавливаются для отдельных видов товаров по дифференцированным ставкам. Перечень подакцизных товаров и ставки акцизного сбора устанавливаются Кабинетом Министров Украины.

Акцизный сбор был введен в Украине в 1992 г. и вместе с НДС заменил налоги с оборота и продаж. Акцизным сбором облагаются потребительские товары, которые, как правило, не относятся к предметам первой необходимости и уровень рентабельности которых достаточно ВЫСОК.

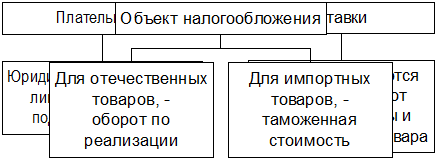

Объектом налогообложения акцизным сбором (схема 3.1) являются полная стоимость товаров, обороты по реализации подакцизных товаров, а также следующие обороты:

• по реализации товаров для промышленной переработки;

• по передаче товаров внутри предприятия для непроизводственных нужд, а также своим работникам, в том числе натуральная оплата труда;

• по реализации товаров без оплаты их стоимости в обмен на другие товары (работы, услуги), в том числе экспортные поставки в порядке товарообменных (бартерных) операций;

• по передаче бесплатно или с частичной оплатой товаров другим предприятиям и физическим лицам;

• по суммам, полученным в порядке частичной оплаты расчетных документов за реализованные товары;

• по суммам, которые поступают на основе решений арбитражного суда, судебных и других органов по рассмотрению споров от организаций железнодорожного, водного, воздушного и автомобильного транспорта;

• по реализации конфискованного, бесхозного имущества, которое по праву собственности перешло к государству.

Схема 1.

Акцизный сбор

|

Объектом налогообложения импортных товаров является их таможенная стоимость, если они приобретены за иностранную валюту. По некоторым импортным подакцизным товарам устанавливаются ставки, которые в несколько раз превышают ставки по аналогичным отечественным товарам. Причина такой дифференциации заключается в намерении не только увеличить бюджетные поступления, но и защитить отечественных производителей соответствующей продукции от конкуренции с импортными товарами. Взимание акцизного сбора предполагает решение финансовых проблем государства за счет обеспеченных слоев населения. Оно смягчает регрессивность налогов на потребление в целом. Перечень товаров, по которым взимается этот налог, в основном отвечает этой цели. Исключение составляют алкогольные и табачные изделия. Включение их в объект налогообложения акцизным сбором обусловлено, прежде всего, очень высокой рентабельностью этих товаров. При отсутствии налога их производители получали бы сверхвысокие доходы.

2.3Налог на прибыль предприятий

Этот основной прямой налог, взимаемый с юридических лиц в Украине. Он обеспечивает значительные поступления в бюджетную систему (например, в 1997 г. они составили 21 % доходов сводного бюджета Украины, а в 1998 г. — 19,8 %).

Налогообложение прибыли (дохода) предприятий постоянно находится в центре внимания законодателей, которые неоднократно принимали попытки усовершенствовать его Изменение объекта налогообложения, ставок налога, состава налоговых льгот, базы налогообложения вызывало необходимость принятия новых законодательных актов; в результате за период 1991—1998 гг. взимание налога с прибыли (дохода) предприятий регулировалось нормами четырех законов. Так, в 1991 г, в Украине действовал Закон СССР "О налогах с предприятий и организаций в соответствии с которым объектом налогообложения была балансовая прибыль предприятия, рассчитываемая как сумма прибыли от реализации продукции (работ, услуг), иных материальных ценностей и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. Для предприятий устанавливался предельный уровень рентабельности, дифференцированный по отраслям. Максимальная ставка налога на прибыль в пределах установленного уровня рентабельности составляла 35 %. При превышении предельного уровня рентабельности она повышалась до 80 и 90 % (в зависимости от размера превышения). Кроме того, ставки налога на прибыль были дифференцированы в зависимости от сферы деятельности. Например, для предприятий общественного питания, торгово-закупочных, посреднических и зрелищных кооперативов она составляла 65 %, предприятий по переработке сельскохозяйственной продукции — 25, по ее выращиванию — 15 %.

Для правильного расчета прибыли от реализации продукции (работ, услуг) Законом был установлен перечень затрат по производству и реализации продукции (работ, услуг), включаемых в ее себестоимость.

С 1 января 1992 г. был введен в действие Закон Украины "О налогообложении доходов предприятий и организаций в соответствии с которым объектом налогообложения вместо балансовой прибыли стал валовой доход предприятия, уменьшенный на сумму материальных затрат и обязательных платежей. Тем самым в объект налогообложения кроме прибыли были включены расходы на оплату труда. Если предприятие не имело прибыли, но выплачивало заработную плату, оно должно было уплачивать налог на доход. Таким образом, налог на доход взимался независимо от степени доходности предприятия. Это вело к "вымыванию" огромных сумм оборотных средств у предприятий, производивших трудоемкую продукцию (работы, услуги) и не отличавшихся высоким уровнем рентабельности. Ставка налога составляла 18 % облагаемого дохода. Пониженные ставки в размере 15 % устанавливались для совместных предприятий с долей иностранного инвестора в уставном фонде более 30 % и в размере 9 % для опытных заводов. Повышенные ставки устанавливались для посреднической деятельности (65 %) и доходов от казино, видеосалонов, игральных автоматов, проведения концертно-зрелищных мероприятий (70 %).

Оказав немалое влияние на ухудшение финансового состояния многих предприятий и на увеличение теневого сектора экономики, рассматриваемый Закон был заменен с 1 января 1995 г. Законом Украины "О налогообложении прибыли предприятий". Объектом налогообложения стала балансовая прибыль предприятия, рассчитываемая как общая сумма прибыли от всех видов деятельности за отчетный период. Базовая ставка налога составляла 30 %. Производство сельскохозяйственной продукции не облагалось налогом на прибыль. Для предприятий агропромышленного комплекса устанавливалась ставка 15 %, для посреднических операций — 45, для прибыли от проведения лотерей и игорного бизнеса — 60 %.

С 1 июля 1997 г. был введен в действие Закон Украины «О внесении изменений в Закон Украины "О налогообложении прибыли предприятий"», в котором содержатся изменения методических основ налогообложения прибыли, потребовавшие введения специального налогового учета. Суть этих изменений заключается в следующем.

1. Вместо показателей "балансовая прибыль", "прибыль от реализации продукции (работ, услуг)", "выручка от реализации продукции (работ, услуг)", "себестоимость реализованной продукции", которые использовались в расчетах налога на прибыль в соответствии с Законом Украины "О налогообложении прибыли предприятий" от 28 декабря 1994 г. (далее — Закон), введены показатели "валовой доход", "валовые расходы производства и обращения". Валовой доход определяется как общая сумма доходов предприятия от всех видов деятельности, полученных (начисленных) в течение отчетного периода в денежной, материальной и нематериальной формах.

Валовые расходы производства и обращения определяются как сумма любых расходов предприятия в денежной, материальной и нематериальной формах, осуществляемых для компенсации стоимости товаров (работ, услуг), которые приобретаются предприятием для их дальнейшего использования в собственной хозяйственной деятельности. Для целей налогообложения из валового дохода вычитаются суммы акцизного сбора и НДС, полученные предприятием в составе цены реализации продукции (работ, услуг), и некоторые другие поступления, перечисленные в Законе. Из скорректированного таким образом валового дохода вычитаются валовые затраты производства и обращения предприятия и амортизационные отчисления; полученная разность представляет собой прибыль, которая является объектом налогообложения:

Скорректированный валовой доход (валовой доход — НДС — акцизный сбор — взносы в уставной - полученные дивиденды — другие поступления, определенные законом о налогообложении прибыли)

|

Валовые затраты производства и обращения ± убыль (прирост) балансовой стоимости запасов на складах, в незавершенном производстве и остатках готовой продукции

|

| Амортизационные отчисления |

| Налогооблагаемая прибыль |

2. Термин "амортизация" в соответствии с новым Законом означает постепенное отнесение затрат на приобретение, изготовление (или улучшение) основных фондов и нематериальных активов на уменьшение прибыли предприятия в пределах норм амортизационных отчислений.

Вводится новая методика расчета амортизационных отчислений. Суть ее в том, что линейный метод, в соответствии с которым каждый вид основных фондов и нематериальных активов амортизируется равными долями исходя из его первоначальной стоимости, нормативного срока службы и норм амортизационных отчислений, продолжает действовать только для нематериальных активов. Для основных фондов используется иной порядок. Во-первых, все они подразделяются на три группы, для каждой из которых нормы амортизации устанавливаются в процентах к балансовой стоимости этих групп в таком размере: для группы I — 1,25 % в квартал, для II — 6,25, для III — 3,75 %. Во-вторых, балансовая стоимость групп основных фондов рассчитывается по специальной формуле на начало каждого квартала. В-третьих, учет балансовой стоимости по каждому виду основных фондов ведется только по группе I. Для основных фондов, относящихся к группам II и III, учет балансовой стоимости ведется по совокупной балансовой стоимости соответствующей группы, поскольку для целей налогообложения не требуется вести учет балансовой стоимости по каждому виду основных фондов. В-четвертых, изменены нормы ускоренной амортизации основных фондов. Ранее действовавший порядок предполагал, что ускоренная амортизация — это увеличение ежегодной нормы амортизации в 2 раза. В настоящее время установлены следующие нормы ускоренной амортизации:

для 1-го года — 15 %, 2-го — 30, 3-го — 20, 4-го — 15, 5-го — ТО, 6-го — 5, 7-го — 5 %.

Учет основных фондов, по которым предприятие принимает решение об ускоренной амортизации, ведется отдельно для каждого объекта. Амортизационные отчисления начисляются на их первоначальную стоимость, увеличенную на сумму затрат по улучшению этих фондов.

3. Вопрос о дате возникновения обязательств по уплате налога на прибыль решается аналогично тому, как это принято для НДС, т. е. датой увеличения валового дохода считается дата события, которое наступило раньше: или дата зачисления денег на банковский счет предприятия (дата оприходования в кассе при реализации за

наличные деньги), или дата отгрузки товаров (работ, услуг).

Датой увеличения валовых расходов производства (обращения) считается дата события, которое наступило раньше: или дата списания денежных средств с банковских счетов предприятия на оплату товаров (работ, услуг) (при расчетах наличными деньгами — день выдачи из кассы), или дата оприходования товаров либо фактического получения работ (услуг).

4. Вместо учета затрат на производство реализованной продукции предприятия (кроме производителей сельскохозяйственной продукции) для целей налогообложения должны вести учет прироста (убыли) балансовой стоимости материальных оборотных активов (запасов на складе, в незавершенном производстве и в остатках готовой продукции). Прирост балансовой стоимости этих запасов за отчетный квартал вычитается из суммы валовых расходов, а ее убыль прибавляется к валовым расходам плательщика налога в этом квартале.

5. Вместо нескольких ставок налога на прибыль, дифференцированных по видам деятельности, которые действовали ранее, применяется единая ставка (30 %) для всех плательщиков. В Законе осталось очень мало льгот по налогу на прибыль. Освобождается от налогообложения только прибыль предприятий, которые учреждены всеукраинскими общественными организациями инвалидов (если количество инвалидов составляет не менее 50 % общей численности работающих, а их фонд оплаты труда — не менее 25 % суммы общих затрат на оплату труда), и прибыль, полученная от реализации в Украине специальных продуктов детского питания собственного производства (в соответствии с перечнем, установленным Кабинетом Министров Украины).

Освобождаются от налогообложения также доходы неприбыльных организаций (к ним относятся учреждения образования, культуры, здравоохранения, которые содержатся за счет бюджета, благотворительные фонды, пенсионные фонды, кредитные союзы, ассоциации, религиозные организации, указанные в Законе), которые получены из источников, перечисленных в Законе (доходы от основной деятельности, безвозвратная финансовая помощь, добровольные пожертвования,

пассивные доходы). Несмотря на то, что в Законе Украины "О системе налогообложения" первым принципом построения налоговой системы страны названо стимулирование предпринимательской производственной активности путем предоставления льгот по налогообложению прибыли, направляемой на развитие производства, законом о налогообложении прибыли такие льготы не предусмотрены. Есть только норма, предусматривающая обложение прибыли от реализации инновационных проектов (продуктов), заявленных при регистрации в инновационных центрах, в размере 50 % действующей ставки налога.

Отмена дифференциации ставок налога и расширение базы налогообложения за счет сокращения льгот — это признак либерализации налогообложения прибыли.

Плательщики налога самостоятельно определяют сумму налога, подлежащего уплате, и уплачивают его не позднее 20 числа месяца, следующего за отчетным кварталом. Декларация о прибыли за отчетный квартал подается плательщиками государственным налоговым органам не позднее 25 числа месяца, следующего за отчетным кварталом.

Предприятия-производители сельскохозяйственной продукции подают декларацию о прибыли и расчет налога на прибыль вместе с годовым бухгалтерским отчетом и платят этот налог раз в год. Остальные плательщики, за исключением нерезидентов и производителей сельскохозяйственной продукции, уплачивают авансовые взносы налога за 1 и II месяцы квартала нарастающим итогом с начала года соответственно до 20 числа II и III месяца квартала.

Нерезиденты, которые осуществляют деятельность на территории Украины через постоянное представительство, должны рассчитывать сумму налога на прибыль и уплачивать его по результатам отчетного квартала.

Дивиденды, выплачиваемые эмитентами корпоративных прав, выделены в отдельный объект налогообложения. Независимо от того, является ли источником выплаты дивидендов прибыль или принято решение об их выплате за счет других собственных источников, плательщик начисляет и удерживает из выплат налог на дивиденды в размере 30 % начисленной суммы выплат. Плательщик налога на прибыль — эмитент корпоративных прав — уменьшает сумму начисленного налога на прибыль на сумму уплаченного налога на дивиденды. Налог на дивиденды не уплачивается при выплате дивидендов акциями (долями, паями), эмитированными предприятием, которое начисляет дивиденды, если такая выплата не меняет пропорций участия всех акционеров (собственников) в уставном фонде предприятия-эмитента. Устранение двойного налогообложения прибыли предусмотрено следующим образом: суммы налога на прибыль, полученную из иностранных источников, которые уплачены субъектами предпринимательской деятельности за границей, зачисляются во время уплаты ими налога на прибыль в Украине при наличии договора Украины с данной страной об устранении двойного налогообложения.

2.4 Подоходный налог с физических лиц

Это основной прямой налог с граждан в Украине Его удельный вес в доходах сводного бюджета в последнее время увеличивается:. если в 1993 г. он составлял только 5,7 %, то в 1998 — уже 12,5 %. Подоходный налог относится к числу личных налогов, учитывающих индивидуальные жизненные обстоятельства налогоплательщиков: их платежеспособность и семейное- положение.

Объектом обложения этим налогом для граждан, имеющих постоянное местожительство в Украине, является совокупный налогооблагаемый доход за календарный год (состоящий из ежемесячных налогооблагаемых доходов), полученный из разных источников как на территории Украины, так и за ее пределами, а для граждан, не имеющих постоянного местожительства в Украине, — доход, полученный из источников в Украине. Совокупный налогооблагаемый доход физического лица определяется путем его уменьшения на суммы предусмотренных законом налоговых льгот:

Доход плательщика подоходного налога в денежной и натуральной формах

|

| Суммы выплат, которые не включаются в совокупно налогооблагаемый доход (пенсии, доходы от выращенной в своем подсобном хозяйстве продукции растениеводства и животноводства проценты по вкладам в банки и т.д.) |

| Совокупный доход |

Доходы, получаемые по месту основной работы

|

Доходы, получаемые не по месту основной работы

|

Доходы от занятий предпринимательской деятельностью и другие доходы

|

| Льготы по налогу (налогонеоблагаемый минимум, уменьшение одному из родителей налогооблагаемого дохода на сумму минимальной заработной платы на каждого ребенка в возрасте до 16 лет и т.д.) |

Совокупный налогооблагаемый доход

|

Доходы физических лиц, которые подлежат обложению подоходным налогом, для удобства расчетов объединяют в три группы:

• получаемые гражданами по месту основной работы (там, где хранится трудовая книжка) и приравненные к ним доходы (заработная плата, премии, дивиденды, другие денежные и натуральные выплаты, доходы от работы по совместительству, договорам гражданско-правового характера, авторские вознаграждения, доходы от выполнения разовых и других работ);

• получаемые гражданами не по месту основной работы (по совместительству, за выполнение разовых и иных работ по договорам подряда и другим договорам гражданско-правового характера, доходы от предпринимательской деятельности, которой физические лица занимаются наряду с основной работой);

• от занятий предпринимательской деятельностью и другие (например, от сдачи помещений и имущества в аренду).

Налоговые льготы уменьшают размер облагаемого дохода физических лиц. В Украине применяется система налоговых скидок, которая включает в себя налогонеоблагаемый минимум доходов, скидки на детей, для инвалидов, граждан, пострадавших от Чернобыльской катастрофы, участников Великой Отечественной войны и некоторых других категорий плательщиков.

Налогонеоблагаемый минимум — основной и наиболее важный вид налоговой скидки, предоставляемой всем налогоплательщикам. Для удобства расчетов он введен в шкалу налогообложения, т. е. установленные ставки налога применяются относительно доходов, из которых уже исключен необлагаемый минимум. Размер налогонеоблагаемого минимума должен периодически повышаться по мере повышения цен и номинальных доходов налогоплательщиков, чтобы защищать доходы физических лиц от повышенного налогообложения в условиях инфляции. В противном случае все большая часть реальных доходов населения будет изыматься в бюджет.

К налоговым скидкам относится также льгота, учитывающая семейный статус налогоплательщика. В соответствии с украинским законодательством совокупный налогооблагаемый доход одного из родителей дополнительно к необлагаемому минимуму уменьшается на сумму, которая не превышает установленного действующим законодательством размера налогонеоблагаемого минимума на каждого ребенка в возрасте до 16 лет в том случае, если месячный налогооблагаемый доход не превышает размера десяти минимальных месячных заработных плат. Кроме того, одному из родителей многодетных семей исчисленный подоходный налог уменьшается также на 50 %.

Налоговые скидки в установленных размерах применяются и для иных категорий плательщиков: граждан, пострадавших от Чернобыльской катастрофы, участников Великой Отечественной войны и других боевых операций.

Ставки налога на доходы граждан в Украине неоднократно менялись. Так, с января по май 1993 г. было четыре ставки основной шкалы, а максимальная ставка налога на доходы свыше 30 минимальных заработных плат составляла 50 %. Начиная с июня 1993 г. была введена дополнительная максимальная ставка 90 % на сумму совокупного дохода более 100 минимальных зарплат, уменьшенную на размер необлагаемого минимума. Таким образом, "ступенчатость" и прогрессивность налоговой шкалы были существенно повышены. Подобная практика противоречила тенденции расширения базы налогообложения и снижения предельных ставок подоходного налога в развитых странах, провоцировала укрывательство от налогообложения и вызывала недовольство плательщиков. Поэтому уже в октябре 1994 г. число ступеней и уровень максимальной ставки были уменьшены. Максимальная ставка подоходного налога была снижена до 40 %, число ставок составило 5. Ставки прогрессивного налогообложения доходов граждан представлены в табл. 3.5.

Начисление, удержание и перечисление в бюджет налога на доходы, получаемые гражданами по месту основной работы, осуществляются юридическими и физическими лицами-предпринимателями, которые проводят выплату доходов. По истечении календарного года ими же определяется сумма совокупного годового налогооблагаемого

Таблица 3.5

Шкала прогрессивного налогообложения доходов граждан

|

| Месячный совокупный налогооблагаемый доход (в налогонеоблагаемых минимумах) |

Ставка налога |

Налогооблагаемый доход, грн. |

Сумма налога, грн. |

| 1 |

Не облагается |

17 |

- |

| 1-5 |

10 % суммы, превышающей доход в 1 НМДГ |

17-85 |

6,8 |

| 6-10 |

Налог с дохода в размере 5 НМДГ+ 15% суммы, превышающей доход в 5 НМДГ |

85-170

|

6,8 + 15 % |

| 11-60 |

Налог с дохода в размере 10 НМДГ + 20 % суммы, превышающей доход в 10 НМДГ |

170-1020 |

19,55 + 20% |

61-100

|

Налог с дохода в размере 60 НМДГ + 30 % суммы, превышающей доход в 60 НМДГ |

1020-1700 |

189,5 + 30 % |

| Более 100 |

Налог с дохода в размере 100 НМДГ + 40 % суммы, превышающей доход в 100 НМДГ |

Более 1700 |

393,55 + 40 % |

дохода и проводится перерасчет налога с учетом удержанного на протяжении года налога из месячных доходов. Информация о результатах исчисления и перерасчета налога подается в налоговую инспекцию по месту проживания плательщика в срок до 15 февраля года, следующего за отчетным. Сами граждане-налогоплательщики, получающие доходы только по месту основной работы, декларацию о совокупном налогооблагаемом доходе за прошедший год в налоговые органы не подают.

Граждане, получавшие в течение года доходы не по месту основной работы, обязаны в срок до 1 марта следующего года подать в налоговые органы по месту проживания декларацию о сумме

совокупного дохода. Налоговый орган исчисляет годовую сумму налога и определяет сумму недоплаченного налога или излишне уплаченного.

Налогооблагаемым доходом от предпринимательской деятельности считается разница между выручкой в денежной и натуральной формах и документально подтвержденными затратами, непосредственно связанными с получением дохода. Разрешенные к вычету затраты включают в себя такие традиционные при исчислении себестоимости продукции (работ, услуг) элементы, как сырье и материалы, полуфабрикаты, топливо и энергия, амортизация и ремонт основных производственных фондов, затраты на оплату труда наемных работников, отчисления на государственное социальное страхование, проценты за пользование краткосрочными банковскими кредитами и некоторые другие расходы. К расходам приравниваются также налоги и сборы, отчисленные с объектов налогообложения, которые непосредственно связаны с предпринимательской деятельностью: акцизный сбор, налог на добавленную стоимость, плата за землю и воду, налог с владельцев транспортных средств, таможенные пошлины и др.

Если затраты предпринимателя не могут быть подтверждены документально, то они рассчитываются на основании норм, утвержденных ГНА Украины. Например, установленная норма затрат при изготовлении столярных изделий составляет 60 %, а в случае оказания посреднических услуг — только 5 % суммы валового дохода.

Налогообложение доходов граждан от предпринимательской деятельности и других доходов осуществляется налоговыми органами на основании их декларации об ожидаемых или фактически полученных доходах.

3. Направления усовершенствования налогообложения.

Сегодня реформирование налоговой системы на практике продолжается отдельными, разобщенными и несогласованными методами, которые нисколько не стимулируют процесс производства и реализации продукции. Это основной недостаток действующего порядка взимания налогов и формирования доходов бюджета. Система налогообложения в соответствии с действующим законодательством требует радикальных перемен в направлении поиска новых подходов и принципов построения, научно обоснованных форм налогов, эффективных методов влияния на экономические процессы. Принятие отдельных законодательных актов не сможет реализовать стратегические замыслы и направления финансовой политики с целью стабилизации экономического положения в стране. Поэтому постоянно изменяющиеся экономические условия,

сама жизнь привели к тому, что решение вопроса реформирования налоговой системы страны невозможно без принятия единой перспективной программы - Налогового кодекса Украины.

Эта необходимость обусловлена в первую oчередь тем, что количество постоянных внесении дополнений к действующим законам уже давно перешло все допустимые нормы, что общественное признание необходимости уплаты налогов, препятствует активному внедрению и обязательному выполнению норм действующего законодательства всеми субъектами хозяйственной деятельности. Так, например, в соответствии с новойредакцией Закона Украины «О системе налогообложения в Украине», утвержденного Верховной Радой 18 февраля 1997 г., был установлен перечень общегосударственных и местных налогов и сборов. Все налоги и сборы, взимание которых не предусмотрено Законом, уплате не подлежат, а какие-либо обязательные платежи, которые вводятся новыми законами, должны быть согласованы с этим Законом.

Кабинет Министров Украины 17 мая 2000 г в своем заседании утвердил новый перечень налогов и сборов и их ставок, которые войдут в проект правительственного Налогового кодекса.

Общегосударственные:

1. Налог на прибыль предприятий;

2. Налог на доходы физических лиц;

3. Налог на добавленную стоимость;

4. Акцизный сбор;

5. Налог на имущество;

6. Госпошлина;

7. Пошлина;

8. Рентные платежи;

9. Налог на транспортные средства;

10. Единый сбор, взимаемый в местах пропуска через государственную границу;

11. Платежи за специальное использование природных ресурсов;

12. Сбор на развитие виноградарства, садоводства и хмелеводства;

13. Экологический сбор.

Также Кабмин предложил ввести комбинированную ставку НДС, снизить ставку налога на прибыль с 30% до 20 %, сократить перечень подакцизных товаров, снизить шкалу налогообложения физлиц с 10-40 % до 10-30 %, отменить сбор в инновационный фонд, амортизационные отчисления в госбюджет, сбор на строительство и ремонт дорог, местный сбор за проезд по территории и предполагает ввести местный налог на недвижимое имущество по ставке 1-2 %.

Предполагается отменить практически все существующие сейчас налоговые льготы, кроме социальных. Снижение ставок предлагается провести поэтапно в течение 2-3-х лет, в 2001 году - ставку налога на прибыль установить в размере 25 %, НДС — 17 %, налога с физических лиц - 10 %, 20 %, 25 %.

Предполагается, что Налоговый кодекс Украины будет основным нормативным актом, регулирующим налогообложение и применяемым ко всем налогам, сборам и другим обязательным платежам в государственный и местный бюджеты, за исключением пошлин, сборов и платежей, регулируемых Таможенным кодексом Украины. В целом предполагается, что налоговый пресс для субъектов хозяйственной деятельности снизится в среднем на 25-30 %.

Планируется, что этим кодексом будут отрегулированы в Украине принципы налогообложения правового государства, определены тем самым правовые критерии, имеющие первоочередное значение для налоговой системы. Кодекс регулирует налоговые обязательства, учет плательщиков налогов объектов налогообложения, правовой статус плательщиков налогов и налоговых органов, и взаимоотношения между ними, порядок и условия налогообложения в части общегосударственных налогов и обязательных платежей, принципы налогообложения в части местных налогов, а также принципиальные положения, касающиеся применения налоговых законов и налоговых правоотношений, порядка и условий привлечения к ответственности за нарушения налогового законодательства, опротестования действий налоговых органов и их должностных лиц.

Кроме этого Налоговый кодекс должен устранить противоречия между отдельными нормативно-правовыми актами, упорядочить систему льгот и сформулировать специальные термины и понятия.

Законодательные и иные акты, противоречащие положениям Налогового кодекса, не будут иметь юридической силы.

Принятие Налогового кодекса проходит довольно медленно и сложно, а Закон о Государственном бюджете Украины на 2001 год, по словам Президента Украины, не будет им подписан, если он будет основываться на не обновленной налоговой базе. Будем надеяться, что решение Президента окажет влияние на депутатов и мы получим долгожданный кодекс своевременно.

Налоговая. реформа, которая сегодня проводится в Украине, направлена на устранение причин, тормозящих развитие предпринимательской деятельности всех форм собственности, на привлечение инвестиций в экономику Украины, реальное сбалансирование бюджета, укрепление налоговой и бюджетной дисциплины. Одновременно планируется расширить налоговую базу за счет сокращения неоправданных льгот.

Налоговая политика нашего государства обязана разрешить такие взаимосвязанные проблемы, как обеспечение сбалансированности бюджета и повышения активности предпринимательской деятельности. Новая налоговая политика должна предусматривать реформирование и создание эффективной и прогрессивной налоговой системы. Количественные показатели налоговой системы должны перейти в качественные, путем сокращения количества налогов, сборов и обязательных платежей и внедрения системы урегулированных, научно-обоснованных форм и методов налоговой практики для регулирования предпринимательской деятельности через качественно новые, более эффективные и стимулирующие налоговые рычаги. Реформирование налоговой системы нашей страны позволит использовать средства, которые высвободятся, для накопления оборотных средств, создать условия для приостановления спада и стабилизации уровня производства.

Принятие законодательных актов по вопросам налогообложения, различного вида льготирование должно преследовать единую цель — стимулирование производственного процесса и способствование социальной защите населения, и их внедрение обязательно должно произойти с нового бюджетного года. А общий уровень налогообложения, размеры ставок налогов, количество их видов и база для начисления налогов должны быть стабильными не только на протяжении бюджетного года. но и на протяжении всего периода реформирования экономики.

Принятие законодательных актов по вопросам налогообложения, различного вида льготирование должно преследовать единую цель — стимулирование производственного процесса и способствование социальной защите населения, и их внедрение обязательно должно произойти с нового бюджетного года. А общий уровень налогообложения, размеры ставок налогов, количество их видов и база для начисления налогов должны быть стабильными не только на протяжении бюджетного года. но и на протяжении всего периода реформирования экономики.

Налоговая реформа, с одной стороны, решает очень сложную задачу. Необходимо заставить всех субъектов предпринимательской деятельности понимать свои обязанности перед обществом по лотовым платежам. Своевременная и в полной мере уплата налогов должна стать делом чести любого уважающего себя и свое государство предпринимателя. Налоги обязаны уплачивать все субъекты предпринимательской деятельности — это объективный закон экономического развития любого общества. С другой стороны, государство посредством снижения налогового пресса должно способствовать легализации теневых доходов и потоков финансовых ресурсов и увеличению поступлений в бюджет. Налоговая политика Украины должна быть жесткой, но справедливой, стабильной, понятной и привлекательной; должна выступать основным стимулирующим фактором в стабилизации производства, обеспечивать полное и качественное выполнение доходов бюджетов всех уровней. неоправданных льгот.

4. Налоги в системе доходов бюджета.

В процессе рыночной реформы экономики важным является признан того, что макроэкономическая стабилизация не возможна без значительно глубинной перестройки государственных финансов в целом и бюджета к центрального их звена в частности. Бюджет является не только финансовым планом создания централизованного фонда и перераспределения государе венных ресурсов с использованием целостной системы платежей, учета отчетности, он — одно из основных средств макроэкономической стабилизации и экономического роста. Государственный бюджет фактически обе

почивает существование страны, развитие ее экономики и культуры, социальную защиту населения. Посредством бюджета государство аккумулируют денежные средства для финансирования приоритетных направлений производства, социального развития, активизирует меры по увеличению поступлений в бюджеты всех уровней, а также целевому и экономному расходованию государственных денежных средств. Это обусловливает необходимое проведения комплекса мероприятий на государственном уровне и повседневной работы на местах для обеспечения полного и своевременного поступления в бюджет доходов и осуществления расходов, постоянного анализа доходов и расходов бюджета, а также их влияние на экономику.

Исходя из реалий сегодняшнего дня — экономического кризиса, продолжающегося спада производства ВВП, разлада финансово-кредитной систем роста неплатежей и обесценения национальной денежной единицы',— ос бую актуальность приобретает проблема построения совершенной и эффективной системы формирования доходной части государственного бюджета

Исследования формирования доходов бюджетов стран с рыночной экономикой показывают, что они формируются преимущественно за счет налоговых поступлений. В общем объеме ВВП удельный вес всех налоговых поступлений колеблется от 30% в США до 61% в Швеции2

, что свидетельствует о значительной доле налогов в ВВП развитых стран и главной их роли в перераспределении доходов государством. В развитых странах

' Анализ выполнения Государственного бюджета Украины за девять месяцев Г года. Утвержден постановлением коллегии Счетной палаты от 3 ноября 1999 г. № 2. (ответственный за выпуск департамент контроля и анализа бюджетного процесса). К„ Отчетная палата Украины, 1999, Выпуск 7, 82 с.

2

Франция — 44%, Япония — 31, Канада — 37, Германия — 38, Англия — 37, Италия — 40%.

(См.: Statistical Abstract of the United States. Washington, 1993, # 657)

среди налогов преобладают прямые налоги: подоходный налог с предпринимателей и граждан, налог на прибыль корпораций, взносы на социальное страхование, составляющие 80—90 всех налоговых поступлений. Значительно меньший удельный вес имеют косвенные налоги (налоги на потребление — НДС и акцизы). Кроме этих налогов в сводные бюджеты поступают другие незначительные налоги общегосударственного (например, пошлина), регионального и местного значения. Современная структура доходов бюджетов Украины несколько иная. Наглядное представление о структуре доходов и налоговых источниках их образования дает таблица 1.

Таблица 1

Структура налоговых поступлении Сводного бюджета Украины в 1998—2000 гг.

Название налога

|

1998 г.

(план)

|

1999 г.

(план)

|

2000 г.

(проект)

|

Налог на добавленную стоимость

Акцизный сбор

Налоги на международную торговлю и внешние операции

Налог на прибыль предприятий

Подоходный налог с граждан

Платежи за использование природных ресурсов Лицензии на предпринимательскую и профессиональную деятельность

Другие налоги

|

45,4

6,9

3,9

12,1

18,3

8,7

1,1

3,6

|

32,8

11,1

6,5

18,5

15,5

7,2

3,8

4,6

|

35,6

6,6

5,6

25,0

15,7

5,9

1,0

4,6

|

' См.: Законы Украины «О Государственном бюджете Украины на 1998 год» (см.: «Видомости Верховнои Ради Украини» № 21, 1998, Стр. 109). «О Государственном бюджете Украины на 1999 год» (см.: «Видомости Верховнои Ради Украини» № 8. 1999. Ст. 59). проект Закона Украины «О Государственном бюджете Украины на 2000 год» (письмо Кабинета Министров Украины от 6 января 2000 г.

Как видно из таблицы I, основными источниками налоговых поступлений а сводный бюджет Украины в 1998 и 1999 гг. были:

— внутренние налоги на товары "и услуги (1999 г. — 47,7%): налог на добавленную стоимость; акцизный сбор с отечественных и импортных товаров; плата за лицензии на предпринимательскую и профессиональную деятельность;

— налоги на доходы, прибыль и увеличение рыночной стоимости (1999 г. — 34%): налог на прибыль предприятий и подоходный налог с граждан.

Плановые объемы подоходного налога с граждан в 1999 г. составили 3940 млн. грн.. или 15,5% объема всех налоговых доходов: объем налога на прибыль предприятий в этом году — 4700 млн. грн., что в составе налоговых источников доходов Сводного бюджета Украины достигает 18,5%. В 2000 г. существенных изменений в структуре доходов также не произойдет. Можно отметить лишь некоторые положительные сдвиги в постепенном росте доли налога на прибыль предприятий.

Данным источникам доходов Сводного бюджета Украины присуши одинаковые особенности относительно реальности определения их объемов и фактического поступления.

Первое. Систематическое невыполнение плана по группе внутренних налогов на товары и услуги, на которую приходится львиная доля всех налоговых доходов бюджетов Украины.

Так. например, запланированный объем доходов от взимания внутренних налогов на товары и услуги, в состав которых входят налог на добавленную стоимость, акцизный сбор с отечественных и импортных товаров и плата за лицензии на предпринимательскую профессиональную деятельность, в 1998 г. составил 10421,3 млн. грн. Фактически за год в сводный бюджет поступило 9247,9 млн. грн., то есть план поступлений был выполнен на 88,7%. Не получены денежные средства в сумме 1337,5 млн. грн., из которых 1296,3 млн. приходилось на налог на добавленную стоимость и 41,2 млн. — на акцизный сбор с отечественных и импортных товаров. План доходов с налога на добавленную стоимость в 199Уг. был выполнен на 85,2% (из запланированных 8756,4 млн. грн. в сводный бюджет фактически поступило 7460,1 " млн.). Таким образом, фактические поступления налога на добавленную стоимость оказались меньше запланированных почти на 15%.

Вторым по значению в составе группы внутренних налогов на товары и услуги выступает акцизный сбор с отечественных и импортных товаров. В 1998 г. план доходов с акцизного сбора был выполнен на 96,9% (из запланированных 1330 млн. грн. фактически за год в Сводный бюджет Украины поступило 1288,8 млн.). Объем недополученных денежных средств составил 41,2 млн. грн. План доходов с акцизного сбора на импортные товары в 1998 г. был выполнен на 66,3% (из запланированных 300 млн. грн. фактически в сводный бюджет поступило 199 млн.).

Подобная ситуация с выполнением доходной части сводного бюджета Украины сложилась и в 1999 г. Запланированный объем доходов от внутренних налогов на товары и услуги, в состав которых входят налог на добавленную стоимость, акцизный сбор с отечественных и импортных товаров и плата за лицензии на предпринимательскую и профессиональную деятельность, в 1999 г. составил 12396,9 млн. грн. Фактически в сводный бюджет за январь — ноябрь поступило 9255,7 млн. грн., или 74,7%.

За 11 месяцев 1999 г. фактически поступило 7217,9 млн. грн. налога на добавленную стоимость, что составляет 86,9% утвержденных объемов. Поступления акцизного сбора за этот период составили 1529.3 млн. грн. (54,2%), в том числе с отечественных товаров — 1326,7 млн. грн. (67,6%) и с импортных — 202,6 млн. грн. (23,6%). И только налог на прибыль предприятий в 1999 г. поступил, а соответствии с утвержденными объемами. Подоходный налог с граждан за 11 месяцев 1999 г. поступил в сумме 3854,1 млн. грн., или 97,3% от планируемых годовых показателей.

Заключение.

Налоговая система — один из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов социального и экономического развития. Поэтому необходимо, чтобы налоговая система Украины была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

Наше налоговое законодательство не в полной мере подходит к новым условиям. Действующее законодательство фактически закрыто по отношению к мировому, не стимулирует привлечение в народное хозяйство иностранных инвестиций. Мировой опыт свидетельствует, что налоговое законодательство — не застывшая схема, оно постоянно изменяется, приспосабливается к воспроизводственным процессам, рынку.

Нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот и т. д. несомненно, играет отрицательную роль, особенно в период перехода украинской экономики к рыночным отношениям, а также препятствует инвестициям как отечественным, так и иностранным. Нестабильность налоговой системы на сегодняшний день — главная проблема реформы налогообложения.

Несомненно, что неразбериха с налогами, в нашей стране приводит к нестабильному положению в экономике и еще больше усугубляет экономический кризис. Несомненно, для выхода из кризисного состояния необходимо одним из первых шагов наладить налоговую систему страны.

Список использованной литературы:

1. Закон Украины «О внесении изменений в Закон Украины «О системе налогообложения»», №793/97 от 30.12.97

2. Закон Украины «О внесении изменений в Закон Украины «О налогообложении прибыли предприятий»», №283/97 от 25.05.97

3. Закон Украины «О внесении изменений в Закон Украины «О налоге на добавленную стоимость»», №208/98 от 24.03.98

4. Гредчина М.В. «Налоговая система Украины», К., 2000г.

5. Ляшенко Ю.Г. «Податкова дiяльнiсть держави в умовах ринковой трансформацii економiки», Фiнанси Украiни №12,1999г.

6. Ракитина В. «Реформирование налоговой системы», Главбух, №08,2000

7. Симоненко В. «Совершенствование финансово-экономической базы бюджетов Украины», Экономика Украины, №3,2000 г.

8. Юрченко В.В. «Налоговая реформа – необходимое условие развития Украины», Главбух, №07,2000

|