СОДЕРЖАНИЕ

Введение

1. Проблемы анализа оборотных активов в современных условиях

2. Анализ состава и использования материальных оборотных активов

3. Анализ движения дебиторской задолженности

4. Анализ денежных активов и их эквивалентов

5. Оборотные активы в оценке платежеспособности организации

Заключение

Список использованных источников

Приложения

Хозяйственная деятельность организации требует, как известно, не только основных фондов, но и достаточных оборотных активов (запасы материалов, заделы незавершенного производства, готовая продукция, денежные активы и др.). Существует прямая зависимость между деятельностью производственного цикла организаций и их потребностью в оборотных активах. Чем продолжительнее цикл, тем больше оборотных активов вовлечено в их непрерывный кругооборот.

В организациях таких отраслей, как судостроение, тяжелое и энергетическое машиностроение и другие, цикл растягивается на года. В организациях с коротким производственным циклом (в добывающей, легкой, пищевой промышленности и т.д.) продолжительность цикла исчисляется неделями, а часто и днями. Но в любом случае расчет потребности в оборотных активах требует тщательности, поскольку ошибки могут привести к росту затрат или даже к нарушениям в производственной деятельности.

В условиях рыночной экономике поставки материалов и полуфабрикатов в значительной части взяли в свои руки вновь созданные посреднические структуры, которые, ничего не создавая, продают дефицитные материалы и полуфабрикаты со значительными наценками. В итоге выросла потребность в дополнительных, весьма значительных оборотных активах. Многие организации пытались найти выход в создании перестраховочных запасов дефицитных ресурсов, еще более обострив ситуацию.

Конкуренция заставляет многие организации осваивать новую продукцию. А это вынуждает создавать новую конструкторско-технологическую документацию, разрабатывать оснастку и инструмент, привлекать организации-соисполнителей для выполнения различных работ, связанных с внедрением в производство новой продукции. Все это увеличивает потребность в оборотных активах.

Таким образом, повышение показателей производственно-хозяйственной деятельности за счет эффективного использование оборотных активов является весьма актуальной проблемой для российских организаций, так как вне зависимости от форм собственности, отраслевых и технологических особенностей, масштабов производства, движение стоимости ресурсов и их кругооборот становится возможны только благодаря обслуживанию этих процессов оборотными активами.

Реклама

Изложенные обстоятельства предопределили актуальность и выбор темы курсовой работы. Главной целью данной работы является обоснование и предложение к реализации мероприятий по повышению эффективности оборотных активов на исследуемой организации.

В соответствие с целью курсовой работы поставлены следующие задачи:

- рассмотреть проблемы анализа оборотных активов организации;

- проанализировать и оценить состояние оборотных активов исследуемой организации за 2007 – 2008 года;

- разработать мероприятия, которые обеспечат повышение эффективности использования оборотных активов на исследуемой организации.

Нормативно-правовой базойработы явились законы Российской Федерации, указы Президента РФ, Постановления Правительства РФ, отраслевые нормативные документы.

Методологической основой работы явились труды российских ученых, публикации в периодической печати по данной проблеме.

Оборотные активы - это наиболее мобильная часть капитала, от состояния и рационального использования которой во многом зависят результаты хозяйственной деятельности и финансового состояния организации. Основная цель анализа своевременно выявление и устранение недостатков управления оборотными активами и нахождение резервов повышения интенсивности и эффективности их использования. Оборотные активы - это наиболее мобильная часть капитала, от состояния и рационального использования которой во многом зависят результаты хозяйственной деятельности и финансового состояния организации. Основная цель анализа своевременно выявление и устранение недостатков управления оборотными активами и нахождение резервов повышения интенсивности и эффективности их использования.

Анализируя структуру оборотных активов, следует иметь в виду, что устойчивость финансового состояния в значительной мере зависит от оптимального размещения средств по стадиям процесса кругооборота:снабжения, производства и сбыта продукции. Размеры вложения капитала в каждую стадию кругооборота зависят от отраслевых и технологических особенностей предприятий. Так, организациям с материалоемким производством требуется значительное вложение капитала в производственные запасы, организации с длительным циклом производства - вложение капитала в незавершенное производство и т.д.

В зависимости от характера участия в операционном процессе различают оборотные активы, находящиеся в сфере производства (запасы) и в сфере обращения (дебиторская задолженность, денежная наличность).

Реклама

По периоду функционирования оборотные активы состоят из постоянной и переменной частей, т.е. зависящей и не зависящей от сезонных колебаний объемов деятельности организации.

В зависимости от степени риска вложения капитала различают оборотные активы:

- с минимальным риском вложений (денежные средства, краткосрочные финансовые вложения);

- невысоким риском вложений (дебиторская задолженность за вычетом сомнительных долгов, производственные запасы за вычетом залежалых, остатки готовой продукции за вычетом не пользующейся спросом, незавершенное производство);

- высоким риском вложений (сомнительная дебиторская задолженность, залежалые запасы, не пользующаяся спросом готовая продукция). [19, c.56]

В процессе анализа, прежде всего, необходимо изучить изменения в наличии и структуре оборотных активов. При этом следует иметь в виду, что стабильная структура оборотного капитала свидетельствует о стабильном, хорошо отлаженном процессе производства и сбыта продукции, а ее существенные изменения - о нестабильной работе организации.

Большое влияние на финансовое состояние организации и его производственные результаты оказывает состояние производственных запасов. В целях нормального хода производства и сбыта продукции запасы должны быть оптимальными.

В современных условиях повысился уровень риска вложения в оборотные активы в связи с увеличением доли высокорисковых и уменьшения доли низкорисковых активов. Увеличение же удельного веса запасов может свидетельствовать:

а) о расширении масштабов деятельности организации;

б) о стремлении защитить денежные средства от обесценивания под воздействием инфляции;

в) о неэффективном управление запасами, вследствие чего значительная часть капитала замораживается на длительное время в запасах, замедляется его оборачиваемость. Кроме того, возникают проблемы с ликвидностью, увеличивается порча сырья и материалов, растут складские расходы, что отрицательно влияет на конечные результаты деятельности. Все это - признаки спада деловой активности организации. в) о неэффективном управление запасами, вследствие чего значительная часть капитала замораживается на длительное время в запасах, замедляется его оборачиваемость. Кроме того, возникают проблемы с ликвидностью, увеличивается порча сырья и материалов, растут складские расходы, что отрицательно влияет на конечные результаты деятельности. Все это - признаки спада деловой активности организации.

Недостаток запасов (сырья, материалов, топлива) также отрицательно сказывается на производственных и финансовых результатах деятельности организации. Поэтому каждое предприятие должно стремиться к тому, чтобы производство вовремя и в полном объеме обеспечивалось всеми необходимыми ресурсами и в то же время, чтобы эти ресурсы не залеживались на складах.

Следует выяснить, присутствуют ли в составе запасов неходовые, залежалые, ненужные материальные ценности. Это легко установить по данным складского учета или сальдовым ведомостям. Если по какому-либо материалу остаток большой, а расхода на протяжении года не было или он был незначительным, то этот материал можно отнести к группе неходовых запасов. Наличие таких материалов свидетельствует о том, что оборотный капитал заморожен на длительное время, в результате чего замедляется его оборачиваемость.

На многих организациях в последнее время большой удельный вес в оборотных активах занимает готовая продукция. Это связано с ростом конкуренции, потерей рынков сбыта, снижением спроса из-за низкой покупательной способности субъектов хозяйствования и населения, высокой себестоимостью продукции, неритмичностью выпуска и отгрузки и др. Увеличение остатков готовой продукции на складах организации приводит к длительному замораживанию оборотного капитала, отсутствию денежной наличности, потребности в кредитах и уплате процентов по ним, росту кредиторской задолженности поставщикам, бюджету, работникам организации по оплате труда и т.д. В настоящее время это одна из основных причин низкой платежеспособности предприятий и их банкротства. [3, c. 145]

Для анализа состава, длительности и причин образования сверхнормативных остатков готовой продукции по каждому ее виду используются данные аналитического и складского учета, инвентаризации и оперативные сведения отдела сбыта, службы маркетинга. С целью расширения и поиска новых рынков сбыта необходимо изучать пути снижения себестоимости продукции, повышения ее качества и конкурентоспособности, структурной перестройки экономики организации, организации эффективной рекламы и т.д.

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, а, следовательно, и на финансовое состояние организации оказывает увеличение или уменьшение дебиторской задолженности. Искусство управления дебиторской задолженностью заключается в оптимизации ее общего размера и обеспечении своевременной ее инкассации.

Резкое увеличение дебиторской задолженности и ее доли в оборотных активах может свидетельствовать о неосмотрительной кредитной политике организации по отношению к покупателям, либо об увеличении объема продаж, либо о неплатежеспособности и банкротстве части покупателей. Дебиторская задолженность может уменьшиться, с одной стороны, за счет ускорения расчетов, а с другой - за счет сокращения отгрузки продукции покупателям.

Следовательно, рост дебиторской задолженности не всегда оценивается отрицательно, а снижение - положительно. Необходимо различать нормальную и просроченную задолженность. Наличие последней создает финансовые затруднения, так как на предприятии будет ощущаться недостаток финансовых ресурсов для приобретения производственных запасов, выплаты заработной платы и др. Кроме того, "омертвление" средств в дебиторской задолженности приводит к замедлению оборачиваемости капитала. Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшения прибыли. Поэтому каждая организация заинтересовано в сокращении сроков погашения причитающихся ему платежей. [2, c. 88]

Ускорить платежи можно путем совершенствования расчетов, своевременного оформления расчетных документов, предварительной оплаты, применения вексельной формы расчетов и т.д. Затем надо проанализировать давность образования дебиторской задолженности, установить, нет ли в ее составе сумм, нереальных для взыскания, или таких, по которым истекают сроки исковой давности. Если такие имеются, то необходимо срочно принять меры по их взысканию (оформление векселей, обращение в судебные органы и др.). Для анализа дебиторской задолженности кроме баланса используются материалы первичного и аналитического бухгалтерского учета, а также приложение к балансу (форма № 5).

Качество дебиторской задолженности оценивается также удельным весом в ней вексельной формы расчетов, поскольку вексель - высоколиквидный актив, который может быть реализован третьему лицу до наступления срока его погашения. Вексельное обязательство имеет значительно большую силу, чем обычная дебиторская задолженность.

Увеличение удельного веса полученных векселей в общей сумме дебиторской задолженности свидетельствует о повышении ее надежности и ликвидности.

Искусство управления оборотными активами состоит в том, чтобы держать на счетах минимально необходимую сумму денежных средств, которые нужны для текущей оперативной деятельности. Сумма денежных средств, которая необходима хорошо управляемому предприятию, - это, по сути, страховой запас, предназначенный для покрытия кратковременной несбалансированности денежных потоков. Она должна быть такой, чтобы ее хватало для производства всех первоочередных платежей. [1, c. 89]

Таким образом, мы изучили состав, качество и наиболее существенные проблемы при анализе оборотных активов организации, от наличия и состояния которых во многом зависят конечные результаты его деятельности. Поскольку результаты производственно-финансовой деятельности субъекта хозяйствования и его финансовое положение зависят не только от наличия и размещения оборотных активов, но и от эффективности их использования, необходимо рассмотреть проблемы анализа оценки текущей платежеспособности организации на основе изучения потоков денежных средств. Одним из показателей, характеризующих финансовое положение организации, является его платежеспособность - возможность своевременно погашать свои платежные обязательства наличными денежными ресурсами.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность. Ликвидность баланса - возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства.

Низкий уровень платежеспособности, выражающийся в недостатке денежной наличности и наличии просроченных платежей, может быть случайным (временным) и хроническим (длительным). Поэтому, анализируя состояние платежеспособности организации, нужно рассматривать причины финансовых затруднений, частоту их образования и продолжительность просроченных долгов. Причинами неплатежеспособности могут быть:

а) невыполнение плана по производству и реализации продукции, повышение ее себестоимости, невыполнение плана прибыли и как результат - недостаток собственных источников самофинансирования организации;

б) неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования;

в) несостоятельность клиентов организации;

г) высокий уровень налогообложения, штрафных санкций за несвоевременную или неполную уплату налогов. [6, c. 195]

Для выяснения причин изменения показателей платежеспособности проводится анализ выполнения плана по притоку и оттоку денежных средств: данные отчета о движении денежных средств сравнивают с данными финансовой части бизнес-плана. В первую очередь следует установить выполнение плана по поступлению денежных средств от операционной, инвестиционной и финансовой деятельности и выяснить причины отклонения от плана. Особое внимание следует обратить на использование денежных средств, так как даже при выполнении доходной части бюджета организации перерасходы и нерациональное использование денежных средств могут привести к финансовым затруднениям. Расходная часть финансового плана организации анализируется по каждой статье с выяснением причин перерасхода, который может быть оправданным и неоправданным. По итогам анализа должны быть выявлены резервы увеличения планомерного притока денежных средств, для обеспечения стабильной платежеспособности организации в перспективе.

В зависимости от характера участия в операционном процессе различают оборотные активы, находящиеся в сфере производства (запасы) и в сфере обращения (дебиторская задолженность, денежная наличность).

Анализ изменений в динамике и структуре оборотных активов дан в таблице 2.1.

Таблица 2.1 – Анализ динамики и состава материальных запасов

| Вид средств |

Наличие средств, тыс.руб. |

Структура средств, % |

| 2007г. |

2008г. |

Изменение |

2007г. |

2008г. |

Изменение |

| Запасы |

22 500 |

31 800 |

+9 300 |

64,2 |

61,2 |

-3,0 |

В том числе:

-сырье и материалы

-незавершенное производство

-готовая продукция

-расходы будущих периодов

|

8600

4400

8200

1300

|

13200

5800

1100

1800

|

+4600

+1400

+2800

+500

|

24,5

12,6

23,4

3,7

|

25,4

11,2

18,1

3,6

|

+0,9

-1,4

+5,3

-0,1

|

| НДС |

800 |

1200 |

+400 |

2,3 |

2,3 |

- |

| Дебиторская задолженность |

5000 |

10800 |

+5800 |

14,3 |

20,8 |

+6,5 |

| В том числе, обеспеченная векселями |

- |

2800 |

+2800 |

- |

5,4 |

+5,4 |

| Краткосрочные финансовые вложения |

3000 |

3600 |

+600 |

8,6 |

6,9 |

-1,7 |

| Денежные средства |

3700 |

4600 |

+900 |

10,6 |

8,8 |

-1,8 |

| Итого |

35000 |

52000 |

+17000 |

100 |

100 |

- |

По участию в операционном процессе:

-в сфере производства

- в сфере обращения

|

23000

11700

|

33000

19000

|

+9700

+7300

|

66,6

33,4

|

63,5

3,56

|

-3,1

+3,1

|

По степени риска вложения:

-с минимальным

- с невысоким

- с высоким

|

6700

27500

800

|

8200

41600

2200

|

+1500

+14 100

1400

|

19,1

78,6

2,3

|

15,8

80,0

4,2

|

-3,3

+1,4

+1,9

|

Как видно из табл. 2.1, наибольший удельный вес в оборотных активах приходится на долю запасов: на начало периода - 64,2%, на конец - 61,2%. Однако в составе запасов в связи с трудностями сбыта готовой продукции, на 1300тыс.руб. или на 5,3% увеличилась доля готовой продукции, вырос также в абсолютном отношении (400тыс.руб.) объем незавершенного производства, хотя удельный вес его снизился на 1,4%. Расходы будущих периодов увеличились на 500тыс.руб., но почти не вырос их удельный вес (0,1%.)

Анализ состояния производственных запасов начнем с изучения их динамики и проверки соответствия фактических остатков их плановой потребности. На анализируемом предприятии остаток производственных запасов увеличился за отчетный период в 1,4 раза. Размер производственных запасов в стоимостном выражении может измениться за счет и количественного, и стоимостного (инфляционного) факторов. Расчет влияния количественного (К) и стоимостного (Ц) факторов на изменение суммы запасов (3) по каждому виду осуществляется способом абсолютных разниц: [4, c. 77]

∆ЗК

= (К1

- К0

) • Цо

; (1)

∆ЗЦ

= К1

• (Ц1

– Ц0

) (2)

Данные табл. 2.2 показывают, что увеличение суммы производственных запасов произошло не столько за счет их количества, сколько за счет роста их стоимости в связи с инфляцией.

Таблица 2.2 - Анализ состояния производственных запасов

| Вид запасов |

Количество, м |

Цена, руб. |

Остаток запасов, тыс.руб. |

Изменение суммы запасов, тыс.руб. |

| 2007г. |

2008г. |

2007г. |

2008г. |

2007г. |

2008г. |

всего |

В том числе |

| коли-чество |

стои-мость |

| А |

1500 |

1520 |

750 |

1125 |

900 |

1125 |

+243 |

+15 |

+228 |

| В |

1300 |

900 |

250 |

300 |

325 |

270 |

-55 |

-100 |

+45 |

| С |

2300 |

2500 |

50 |

60 |

115 |

150 |

+35 |

+10 |

+45 |

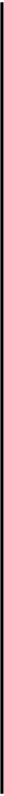

Период оборачиваемости капитала в запасах сырья и материалов равен времени хранения их на складе от момента поступления до передачи в производство. Чем меньше этот период, тем короче при прочих равных условиях производственно-коммерческий цикл (П3

). Он определяется следующим образом: [10, c. 101]

Данные для расчета периода оборачиваемости капитала в запасах представлены в таблиц 2.3.

Таблица 2.3 – Расчет периода оборачиваемости капитала в запасах

| Наименование |

2007г. |

2008г. |

| Средние остатки запасов сырья и материалов, тыс. руб |

8150 |

11600 |

| Сумма израсходованных запасов, тыс. руб |

33 750 |

45 600 |

| Продолжительность оборота капитала в запасах сырья и материалов, дни |

88 |

93 |

Приведенные данные свидетельствуют о замедлении оборачиваемости запасов, а, следовательно, о снижении деловой активности организации. Замедление оборачиваемости запасов произошло за счет накопления дополнительных запасов в целях расширения производства, а также образования излишних, неходовых, залежалых материалов. Для оперативного управления запасами сделаем более детальный анализ их оборачиваемости по каждому виду, для чего фактический запас сырья или материала делится на однодневный средний его расход и полученный результат сравнивается с нормой запаса, выраженной в днях (табл. 2.4).

Таблица 2.4 - Период оборачиваемости производственных запасов

| Вид запаса |

Остаток |

Однодневный расход материалов |

Запас, дни |

| по нормам |

фактически |

| А |

1530 |

90 |

15 |

17 |

| В |

4500 |

100 |

60 |

45 |

| С |

2700 |

50 |

30 |

204 |

Из табл. 2.4 видно, что фактическая продолжительность оборота капитала в запасах значительно выше нормативной как в целом, так и по отдельным видам материалов, а по материалу С запасы созданы на 204 дня и превышают нормативные почти в 7 раз. Следовательно, данному предприятию следует более эффективно  управлять материальными активами, не допуская образования сверхнормативных запасов материалов. Значительный удельный вес в оборотных активах предприятии занимает незавершенное производство. Увеличение остатков незавершенного производства может свидетельствовать, с одной стороны, о расширении производства, а с другой - о замедлении оборачиваемости капитала в связи с увеличением продолжительности производственного цикла. управлять материальными активами, не допуская образования сверхнормативных запасов материалов. Значительный удельный вес в оборотных активах предприятии занимает незавершенное производство. Увеличение остатков незавершенного производства может свидетельствовать, с одной стороны, о расширении производства, а с другой - о замедлении оборачиваемости капитала в связи с увеличением продолжительности производственного цикла.

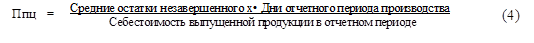

Продолжительность производственного цикла (Ппц) равна времени, в течение которого производится продукция: [13, c. 91]

Расчет периода оборачиваемости незавершенного производства представлен в таблице 2.5.

Таблица 2.5 – Расчет периодов оборачиваемости незавершенного производства

| Наименование |

2007г. |

2008г. |

| Фактическая себестоимость произведенной продукции, тыс. руб |

46 172 |

53 645 |

| Средние остатки незавершенного производства, тыс. руб. |

11040 |

13 240 |

| Продолжительность оборота капитала в запасах сырья и материалов, дни |

87 |

90 |

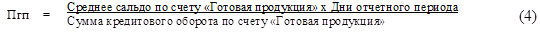

В данной организации продолжительность нахождения средств в процессе производства увеличилась по сравнению с прошлым годом на 3 дня. Необходимо проанализировать также продолжительность процесса производства по каждому виду продукции и установить факторы ее изменения. Период производственного цикла зависит от интенсивности, технологии, организации производства, материально-технического снабжения и других факторов. Его сокращение - признак повышения деловой активности организации. Продолжительность нахождения капитала в готовой продукции (ПГП

) равна времени хранения готовой продукции на складах от момента поступления из производства до отгрузки покупателям: [15, c. 45]

Расчет продолжительность нахождения капитала в готовой продукции представлен в таблице 2.6.

Таблица 2.6 – Расчет продолжительность нахождения капитала в готовой продукции

| Наименование |

2007г. |

2008г. |

Абс. откл.

т.руб.

|

Отн. откл.

в %

|

| Средние остатки готовой продукции, тыс. руб. |

2080 |

3070 |

+990 |

148,0 |

| Себестоимость отгруженной продукции за анализируемый период, т. руб. |

42170 |

53200 |

+11030 |

126,0 |

| Продолжительность оборота средств в остатках готовой продукции, дни |

18 |

21 |

+3 |

116,6 |

Данные таблицы 2.6 свидетельствуют об увеличении продолжительности капитала в готовой продукции. Так средние остатки готовой продукции в 2008году выросли на 990тыс.руб или на 48,0%, продолжительность оборота средств в остатках готовой продукции также увеличилась на 3дня и на 16,6% соответственно.

Таким образом, деловая активность данной организации к концу 2008году снизилась.

В процессе анализа, прежде всего, нужно изучить динамику дебиторской задолженности (табл. 3.1).

Таблица 3.1 - Анализ динамики дебиторской задолженности

| Показатель |

Уровень показателя |

Изменение |

| 2007г. |

2008г. |

Абс. откл.

тыc.руб

|

Отноткл.. в % |

| Общая сумма дебиторской задолженности тыс.руб. |

5000 |

10600 |

+5800 |

+116,0 |

В том числе:

-покупатели и заказчики

-прочие дебиторы

|

4400

600

|

10000

800

|

+5600

+200

|

+127,0

+33,3

|

Доля дебиторской задолженности, %

- в общей сумме оборотных активов

- в выручке

|

14,3

12,5

|

20,8

9,1

|

+6,5

+9,1

|

+45,5

72,8

|

К концу 2008года увеличилась доля дебиторской задолженности, как в общей сумме оборотных активов на 45.5%, так и в выручке на 72,8%, что свидетельствует об ухудшении финансовой ситуации на предприятии.

Анализ состава и давности образования дебиторской задолженности представлен в таблице 3.2

Таблица 3.2 - Анализ состава и давности образования дебиторской задолженности

| Вид дебиторской задолженности |

Сумма, тыс.руб. |

В том числе |

| до 1 месяца |

от 1 до 3 месяца |

от 3 до 6 месяца |

от 6 до 12 месяца |

свыше года |

| За товары и услуги |

10000- |

6100 |

2900 |

560 |

200 |

240 |

| Прочие дебиторы |

800 |

440 |

220 |

140 |

- |

- |

| Итого |

10800 |

6540 |

3120 |

700 |

200 |

240 |

| Удельный вес |

100 |

60,5 |

28,9 |

6,5 |

1,9 |

2,2 |

Как показывают данные табл. 3.2, произошел как абсолютный, так и относительный прирост дебиторской задолженности. Следовательно, рост дебиторской задолженности обусловлен не только расширением объемов деятельности, но и ухудшением состояния расчетов.

Предприятие для улучшения управления дебиторской задолженностью, должно сосредоточить внимание на наиболее старых долгах и уделить больше внимания крупным суммам задолженности. При этом важно оценить вероятность безнадежных долгов, для чего используется накопленный на предприятии статистический материал или заключение опытных экспертов (таблица 3.3).

Таблица 3.3 – Оценка реального состояния дебиторской задолженности

| Показатель |

Сроки возникновения дебиторской задолженности |

| до 1 месяца |

от 1 до 3 месяца |

от 3 до 6 месяца |

от 6 до 12 мес. |

свыше года |

Итого |

| Дебиторская задолженность, тыс.руб. |

6540 |

3120 |

700 |

200 |

240 |

10800 |

| Вероятность безнадежных долгов, % |

2,0 |

3,0 |

5,0 |

25,0 |

50,0 |

4,0 |

| Сумма безнадежных долгов, тыс.руб. |

130,8 |

93,6 |

35 |

50 |

120 |

429,4 |

| Реальная величина задолженности тыс.руб. |

6409,2 |

3026,4 |

665 |

150 |

120 |

10370,6 |

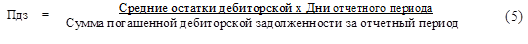

Как видно из табл. 3.38., сумма безнадежных долгов составляет на предприятии 429,4 тыс. руб., или 4% от общей суммы дебиторской задолженности (429,4 : 10 800 • 100). Важно изучить также ликвидность дебиторской задолженности, в частности используя такой показатель, как период оборачиваемости дебиторской задолженности (Пдз), или период инкассации долгов. Он равен времени между отгрузкой товаров и получением за них наличных денег от покупателей: [18, c. 77]

В таблице 3.4 дан расчет продолжительность нахождения капитала в готовой продукции

Таблица 3.4 – Расчет продолжительность нахождения капитала в готовой продукции

| Наименование |

2007г. |

2008г. |

Абс. откл. |

Отн.откл. |

| Средние остатки по счетам дебиторов, тыс. руб. |

4730 |

7500 |

+2770 |

158,6 |

| Сумма погашенной дебиторской задолженности за отчетный период, тыс. руб. |

41105 |

55850 |

+14475 |

135,8 |

| Период инкассации долгов, дни |

42 |

49 |

+7 |

116,6 |

По результатам анализа уровень дебиторской задолженности в 2008году вырос на 2770тысруб и на 58,6%, сумма погашенной дебиторской задолженности также увеличилась на 14475тыс.руб. или на 35,8%. Период инкассации долгов также увеличился на 7дней, что выше нормативного показателя по отрасли, что свидетельствует о снижении ее качества.

Качество дебиторской задолженности оценивается также удельным весом в ней вексельной формы расчетов, поскольку вексель - высоколиквидный актив, который может быть реализован третьему лицу до наступления срока его погашения. Вексельное обязательство имеет значительно большую силу, чем обычная дебиторская задолженность. Увеличение удельного веса полученных векселей в общей сумме дебиторской задолженности свидетельствует о повышении ее надежности и ликвидности.

Особую актуальность проблема неплатежей приобретает в условиях инфляции, когда происходит обесценивание денег. Чтобы подсчитать, насколько уменьшилась величина собственного капитала (∆СК)

от несвоевременной оплаты счетов дебиторами, необходимо от просроченной дебиторской задолженности (ДЗпр

)

вычесть ее сумму, скорректированную на индекс инфляции за этот срок (1ц):

[17, c. 67]

∆СК = ДЗпр

- ДЗпр

х 1ц

. (6)

На данном предприятии указанная сумма в 2008году при индексе инфляции равным - 12% уменьшилась на 1296тыс.руб и составила 95 040тыс.руб.:

∆СК = 10800тыс.руб. - 10800тыс.руб. х 0,12 = 95 040тыс.руб.

4. АНАЛИЗ ДЕНЕЖНЫХ АКТИВОВ И ИХ ЭКВИВАЛЕНТОВ

Поскольку денежные средства, находящиеся в кассе или на счетах в банке, не приносят дохода, а их эквиваленты - краткосрочные финансовые вложения - имеют невысокую доходность, денежные средства должны находиться в наличии на уровне безопасного минимума. Увеличение или уменьшение остатков денежной наличности на счетах в банке обусловливается уровнем несбалансированности притока и оттока денег. Превышение положительного денежного потока над отрицательным увеличивает остаток свободной денежной наличности, и наоборот, превышение оттока денег над их притоком приводит к нехватке денежных средств и увеличению потребности в кредите.

На рис. 1 стрелки, направленные внутрь, показывают приток, а направленные наружу - отток денежных средств.

Рис.1 Схема движения денежных средств в организации

Различают валовой денежный поток (совокупность всех поступлений и расходования денежных средств в анализируемом периоде) и чистый денежный поток (разность между положительным и отрицательным потоками денежных средств).

Денежные потоки планируются, для чего составляется бюджет доходов и расходов по операционной, инвестиционной и финансовой деятельности на год с разбивкой по месяцам, а для оперативного управления - и по декадам или пятидневкам. Если прогнозируется положительный остаток денежных средств на протяжении довольно длительного времени, то следует предусмотреть пути выгодного их использования. В отдельные периоды может возникнуть недостаток денежной наличности. Тогда нужно спланировать источники привлечения заемных средств. Источники информации для анализа денежных потоков - данные бухгалтерского учета и отчета о движении денежных средств.

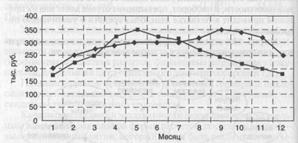

Сбалансированность денежных потоков по периодам года представлена графически (рис. 2.).

- ♦ - Положительный денежный поток

- ■ - Отрицательный денежный поток

Рис. 2. Сбалансированность денежных потоков

Как дефицит, так и избыток денежных ресурсов отрицательно влияют на финансовое состояние организации.

При избыточном денежном потоке происходит потеря реальной стоимости временно свободных денежных средств в результате инфляции, теряется часть потенциального дохода от недоиспользования денежных средств в операционной или инвестиционной деятельности, замедляется оборачиваемость капитала в результате простоя денежных средств.

Наличие избыточного денежного потока на протяжении длительного времени может быть результатом неправильного использования оборотного капитала. Чтобы деньги работали на предприятие, необходимо их пускать в оборот с целью получения прибыли:

- расширять свое производство, прокручивая их в цикле оборотного капитала;

- обновлять основные фонды, приобретать новые технологии;

- инвестировать в доходные проекты других хозяйствующих субъектов с целью получения выгодных процентов;

- досрочно погашать кредиты банка и другие обязательства с целью уменьшения расходов по обслуживанию долга и др.

Дефицит денежных средств приводит к росту просроченной задолженности организации по кредитам банку, поставщикам, персоналу по оплате труда. Уменьшить дефицит денежного потока можно за счет мероприятий, способствующих ускорению поступления денежных средств и замедлению их выплат.

А ускорить поступление денежных средств можно путем перехода на полную или частичную предоплату продукции покупателями, сокращения сроков предоставления им товарного кредита, увеличения ценовых скидок при продажах за наличный расчет, применения мер для ускорения погашения просроченной дебиторской задолженности (учета векселей, факторинга и т.д.), привлечения кредитов банка, продажи или сдачи в аренду неиспользуемой части основных средств, дополнительной эмиссии акций с целью увеличения собственного капитала и т.д. [22, c. 101]

Замедление выплаты денежных средств достигается за счет приобретения долгосрочных активов на условиях лизинга, переоформления краткосрочных кредитов в долгосрочные, увеличения сроков предоставления предприятию товарного кредита по договоренности с поставщиками, сокращения объемов инвестиционной деятельности и др.

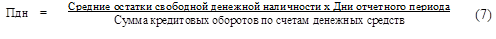

В процессе анализа необходимо изучить динамику остатков денежной наличности на счетах в банке (таблица 4.1) и период нахождения капитала в данном виде активов, который определяется следующим образом: [23, c. 117]

Таблица 4.1 – Расчет продолжительность нахождения капитала в готовой продукции

| Наименование |

2007г. |

2008г. |

Абс. откл. |

Отн. откл. в % |

| Средние остатки денежной наличности, тыс. руб. |

2150 |

2680 |

+530 |

124,6 |

| Сумма кредитовых оборотов по счетам денежных средств, тыс. руб. |

48700 |

65200 |

+16500 |

133,8 |

| Продолжительность нахождения капитала в свободной денежной наличности на счетах в банке, дни |

16 |

15 |

-1,0 |

0,94 |

На основании приведенных данных можно сделать вывод, что за отчетный год период средние остатки денежной наличности и сумма кредитовых оборотов по счетам денежных средств увеличились соответственно на 530тыс.руб. и 16500тыс.руб., а нахождения капитала в денежной наличности уменьшился на 1 день, что при отсутствии просроченных платежей свидетельствует об организации более планомерного поступления и расходования денежных средств, т.е. о лучшей сбалансированности денежных потоков.

Таким образом, мы уже знаем, каким имуществом располагает анализируемое предприятие. Мы изучили также состав и качество наиболее существенных оборотных активов организации, от наличия и состояния которых во многом зависят конечные результаты его деятельности.

Поскольку результаты производственно-финансовой деятельности субъекта хозяйствования и его финансовое положение зависят не только от наличия и размещения капитала, но и от эффективности его использования, необходимо теперь рассмотреть роль оборотных активов организации в оценке ее платежеспособности.

5. ОБОРОТНЫЕ АКТИВЫ В ОЦЕНКЕ ПЛАТЕЖЕСПОСОБНОСТИ ОРГАНИЗАЦИИ 5. ОБОРОТНЫЕ АКТИВЫ В ОЦЕНКЕ ПЛАТЕЖЕСПОСОБНОСТИ ОРГАНИЗАЦИИ

Одним из показателей, характеризующих финансовое положение организации, является его платежеспособность - возможность своевременно погашать свои платежные обязательства наличными денежными ресурсами.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность. Ликвидность баланса - возможность субъекта хозяйствования обратить активы в наличность и погасить свои платежные обязательства.

Анализ ликвидности балансазаключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности (табл. 5.1), с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Таблица 5.1 - Группировка активов по степени ликвидности

| Вид актива |

2007г. |

2008г. |

| Денежные средства |

3700 |

4600 |

| Краткосрочные финансовые вложения |

3000 |

3600 |

| Итого по группе 1 |

6700 |

8200 |

| Готовая продукция |

| Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев |

5000 |

10 800 |

| Налог на добавленную стоимость по приобретенным ценностям |

800 |

1200 |

| Итого по группе 2 |

5800 |

12000 |

| Сырье и материалы |

8600 |

13 200 |

| Незавершенное производство |

4400 |

5800 |

| Готовая продукция |

8200 |

10800 |

| Итого по группе 3 |

21 200 |

30 000 |

| Внеоборотные активы |

50 000 |

68 000 |

| Долгосрочная дебиторская задолженность |

- |

- |

| Расходы будущих периодов |

1300 |

1800 |

| Итого по группе 4 |

51300 |

69800 |

| ВСЕГО |

85000 |

120000 |

Первая группа (А1

) - абсолютно ликвидные активы: денежная наличность и краткосрочные финансовые вложения.

Вторая группа (А2

) - быстро реализуемые активы: товары отгруженные, НДС по приобретенным ценностям и краткосрочная дебиторская задолженность. Ликвидность этой группы оборотных активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.

Третья группа (А3

) - медленно реализуемые активы: производственные запасы, незавершенное производство, готовая продукция, товары.

Четвертая группа (А4

) - трудно реализуемые активы: основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство, долгосрочная дебиторская задолженность, расходы будущих периодов, отложенные налоговые активы.

Соответственно на четыре группы разбиваются и обязательства организации:

II1

- наиболее срочные обязательства, которые должны быть выполнены в течение месяца (кредиторская задолженность и кредиты банка, сроки возврата которых наступили, просроченные обязательства);

П2

- среднесрочные обязательства со сроком погашения до 1 года (краткосрочные кредиты банка);

П3

- долгосрочные кредиты банка и займы;

П4

- собственный (акционерный) капитал, постоянно находящийся в распоряжении организации.

Баланс считается абсолютно ликвидным, если: А,>П1;

А2

>П2

; А3

>П3

; А4

>П4

. Изучение соотношений этих групп активов и пассивов за несколько периодов позволяет установить тенденции изменений в структуре баланса и его ликвидности.

При этом следует учитывать риск недостаточной ликвидности, когда высоколиквидных средств недостаточно для погашения обязательств, и риск излишней ликвидности, когда из-за избытка высоколиквидных активов (которые, как правило, являются низкодоходными) происходит потеря прибыли для организации. [25, c. 328]

Наряду с абсолютными показателями для оценки ликвидности и платежеспособности организации рассчитаем следующие относительные показатели: коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности и коэффициент текущей ликвидности (табл. 5.2).

Таблица 5.2 - Показатели ликвидности организации

| Показатель |

2007г. |

2008г. |

Изменение |

| Коэффициент абсолютной ликвидности |

0,42 |

0,25 |

-0,17 |

| Коэффициент быстрой ликвидности |

0,78 |

0,60 |

-0,18 |

| Коэффициент текущей ликвидности |

2,1 |

1,5 |

-0,6 |

Коэффициент абсолютной ликвидности (норма денежных резервов) определяется отношением денежных средств и краткосрочных финансовых вложений ко всей сумме краткосрочных долгов организации. Он показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Чем выше его величина, тем больше гарантия погашения долгов. Однако и при небольшом его значении предприятие может быть платежеспособным, если сумеет сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам. Поэтому каких-либо общих нормативов и рекомендаций по уровню данного показателя не существует. Дополняет общую картину платежеспособности организации наличие или отсутствие у него просроченных обязательств, их частота и длительность. По данным табл.5.2 в 2008году коэффициент абсолютной ликвидности снизился и составил - 0,25.

Коэффициент быстрой (срочной) ликвидности определяется отношением денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств. Удовлетворительным обычно считается соотношение 0,7 - 1. Однако оно может оказаться недостаточным, если большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно востребовать. В таких случаях требуется большее соотношение. Если в составе оборотных активов значительную долю занимают денежные средства и их эквиваленты (ценные бумаги), то это соотношение может быть меньшим. В нашем случае на начало периода величина этого коэффициента составлял 0,78 (12 500: 16 000), а на конец - 0,60 (20 200:33 400).

Коэффициент текущей ликвидности (общий коэффициент покрытия долгов) определяется отношением всей суммы оборотных активов, включая запасы, к общей сумме краткосрочных обязательств. Он показывает степень покрытия оборотных пассивов оборотными активами:[12, c. 83]

Значение данного коэффициента должно быть не менее 2. В нашем случае величина его на начало периода составляет 2,1 (33 700 : 16 000), на конец - 1,5 (50 200 : 33 400), что значительно ниже нормативного уровня, причем наметилась тенденция к его понижению.

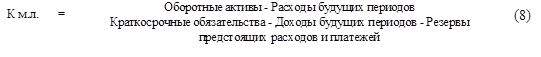

Если коэффициент текущей ликвидности ниже нормативного и доля собственного оборотного капитала в формировании оборотных активов меньше норматива, и наметилась тенденция роста этих показателей, то определяется коэффициент восстановления платежеспособности (Кв.п

) за период, равный 6 месяцам: [3, c. 85]

Где, Км.л1

и Km

л0

- значения коэффициента ликвидности соответственно в конце и начале отчетного года;

Км.л норм

= нормативное значение коэффициента текущей ликвидности;

6 - период восстановления платежеспособности, мес;

Т - отчетный период, мес.

Если Квп

> 1, то у организации есть реальная возможность восстановить свою платежеспособность, и наоборот, если Квп

< 1, у организации нет реальной возможности восстановить свою платежеспособность в ближайшее время. В случае если фактический уровень Км.лравен или выше нормативных значений на конец периода, но наметилась тенденция их снижения, рассчитывают коэффициент утраты платежеспособности (Куп

) за период, равный 3 месяцам: [3, c. 66]

Если Куп

> 1, то предприятие имеет реальную возможность сохранить свою платежеспособность в течение 3 месяцев, и наоборот.

Рассматривая показатели ликвидности, следует иметь в виду, что величина их является довольно условной, так как ликвидность активов и срочность обязательств по бухгалтерскому балансу можно определить приблизительно. Так, ликвидность запасов зависит от их качества (оборачиваемости, доли дефицитных, залежалых материалов и готовой продукции). Ликвидность дебиторской задолженности также зависит от скорости ее оборачиваемости, доли просроченных и нереальных для взыскания платежей. Поэтому радикальное повышение точности оценки ликвидности достигается в ходе внутреннего анализа на основе данных аналитического бухгалтерского учета.

Об ухудшении ликвидности активов свидетельствует увеличение доли неликвидных запасов, просроченной дебиторской задолженности, просроченных векселей и т.д. Для оперативного внутреннего анализа текущей платежеспособности, ежедневного контроля за поступлением средств от продажи продукции, погашением дебиторской задолженности и прочими поступлениями денежных средств, а также для контроля за выполнением платежных обязательств перед поставщиками, банками и прочими кредиторами составляется платежный календарь,

в котором подсчитываются, с одной стороны, наличные и ожидаемые платежные средства, а с другой - платежные обязательства на этот же период (1, 5, 10, 15 дней, 1 мес). [9, c. 148] Оперативный платежный календарь составляется на основе данных об отгрузке и реализации продукции, о закупках средств производства, документов о расчетах по оплате труда, на выдачу авансов работникам, выписок со счетов банков и др. (табл. 5.3). Для определения текущей платежеспособности необходимо сравнить платежные средства на соответствующую дату с платежными обязательствами на эту же дату. Идеальный вариант, если коэффициент будет равен или немного превышать единицу.

Таблица 5.3 - Оперативный платежный календарь на 10.01.08

| Платежные средства |

Сумма тыс.руб. |

Платежные средства |

Сумма тыс.руб. |

Остаток денежных средств:

в кассе

на счетах в банке

|

-

2500

|

Выплата заработной платы

Отчисления в фонд социальной защиты

|

1050

320

|

| Ценные бумаги со сроком погашения до 10.01 |

50 |

Платежи в бюджет и внебюджетные фонды |

1130 |

Поступления денежных средств до 10.01:

• от реализации продукции

• от прочей реализации

• от финансовой деятельности

|

5080

185

170

|

Оплата счетов поставщиков и подрядчиков

Оплата процентов за кредиты банка

Возврат кредита

Погашение прочей кредиторской задолженности

|

4100

180

850

170

|

| Авансы, полученные от покупателей |

500 |

Прочие платежи |

50 |

| Кредиты, займы |

- |

- |

| Погашение просроченной дебиторской задолженности |

120 |

Итого |

7850 |

| Прочие |

30 |

Превышение платежных средств над обязательствами |

785 |

| Баланс |

8635 |

Баланс |

8635 |

В нашем случае он составляет - 1,1 (8635тыс.руб : 7850тыс.руб.), что свидетельствует о хорошей текущей платежеспособности данной организации.

Оборотные активы - это наиболее мобильная часть капитала, от состояния и рационального использования которой во многом зависят результаты хозяйственной деятельности и финансового состояния организации. Основная цель анализа своевременно выявление и устранение недостатков управления оборотными активами и нахождение резервов повышения интенсивности и эффективности их использования. Оборотные активы - это наиболее мобильная часть капитала, от состояния и рационального использования которой во многом зависят результаты хозяйственной деятельности и финансового состояния организации. Основная цель анализа своевременно выявление и устранение недостатков управления оборотными активами и нахождение резервов повышения интенсивности и эффективности их использования.

В процессе анализа, прежде всего, были изучены изменения в наличии и структуре оборотных активов. Как видно из проведенного анализа, наибольший удельный вес в оборотных активах приходится на долю запасов: на начало периода - 64,2%, на конец - 61,2%. Однако в составе запасов, в связи с трудностями сбыта готовой продукции, на 1300тыс.руб. или на 5,3% увеличилась доля готовой продукции, вырос также в абсолютном отношении (400тыс.руб.) объем незавершенного производства, хотя удельный вес его снизился на 1,4%. Расходы будущих периодов увеличились на 500тыс.руб., но удельный вес их почти не изменился (+ 0,1%.)

Анализ состояния производственных запасов показал, что на анализируемом предприятии остаток производственных запасов увеличился за отчетный период в 1,4 раза. Фактическая продолжительность оборота капитала в запасах значительно выше нормативной по отрасли, как в целом, так и по отдельным видам материалов, а по некоторым материалам запасы превышают нормативные почти в 7 раз. Это свидетельствуют о замедлении оборачиваемости запасов, а, следовательно, о снижении деловой активности организации. Замедление оборачиваемости запасов произошло за счет накопления дополнительных запасов в целях расширения производства, а также образования излишних, неходовых, залежалых материалов. Следовательно, данному предприятию следует более эффективно  управлять материальными активами, не допуская образования сверхнормативных запасов материалов. управлять материальными активами, не допуская образования сверхнормативных запасов материалов.

По результатам анализа уровень дебиторской задолженности в 2008году вырос на 2770тысруб и на 58,6%, сумма погашенной дебиторской задолженности также увеличилась на 14475тыс.руб. или на 35,8%, увеличилась доля дебиторской задолженности, как в общей сумме оборотных активов на 45.5%, так и в выручке на 72,8%. Период инкассации долгов также увеличился на 7дней, что выше нормативного показателя по отрасли, что свидетельствует о снижении ее качества. Следовательно, рост дебиторской задолженности обусловлен не только расширением объемов деятельности, но и ухудшением состояния расчетов.

На основании приведенного анализа денежных средств можно сделать вывод, что за отчетный год период средние остатки денежной наличности и сумма кредитовых оборотов по счетам денежных средств увеличились соответственно на 530тыс.руб. и 16500тыс.руб., а нахождения капитала в денежной наличности уменьшился на 1 день, что при отсутствии просроченных платежей свидетельствует об организации более планомерного поступления и расходования денежных средств, т.е. о лучшей сбалансированности денежных потоков.

Одним из показателей, характеризующих финансовое положение организации, является его платежеспособность - возможность своевременно погашать свои платежные обязательства наличными денежными ресурсами.

Оценка платежеспособности по балансу осуществлялась на основание характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства.

Наряду с абсолютными показателями для оценки ликвидности и платежеспособности организации рассчитывались следующие относительные показатели: коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности и коэффициент текущей ликвидности. По данным анализа в 2008году коэффициент абсолютной ликвидности снизился и составил - 0,25, коэффициент быстрой (срочной) ликвидности – 0,6, коэффициент текущей ликвидности - 1,5.Рассматривая показатели ликвидности, следует иметь в виду, что величина их является довольно условной, так как ликвидность активов и срочность обязательств по бухгалтерскому балансу можно определить приблизительно. Так, ликвидность запасов зависит от их качества (оборачиваемости, доли дефицитных, залежалых материалов и готовой продукции). Ликвидность дебиторской задолженности также зависит от скорости ее оборачиваемости, доли просроченных и нереальных для взыскания платежей. Поэтому радикальное повышение точности оценки ликвидности достигается в ходе внутреннего анализа на основе данных аналитического бухгалтерского учета.

Для оперативного внутреннего анализа текущей платежеспособности, использовался платежный календарь,

в котором подсчитывались, с одной стороны, наличные и ожидаемые платежные средства, а с другой - платежные обязательства на этот же период (1, 5, 10, 15 дней, 1 мес). Оперативный платежный календарь составлялся на основе данных об отгрузке и реализации продукции, о закупках средств производства, документов о расчетах по оплате труда, на выдачу авансов работникам, выписок со счетов банков и др. Для определения текущей платежеспособности сравнивались платежные средства на соответствующую дату с платежными обязательствами на эту же дату.

В нашем случае он составил - 1,1, что свидетельствует о хорошей текущей платежеспособности данной организации.

Таким образом, мы изучили состав, качество и наиболее существенные проблемы при анализе оборотных активов организации, от наличия и состояния которых во многом зависят конечные результаты ее деятельности.

1. Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности организации. - М.: ДИС, 2008.-216с. 1. Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности организации. - М.: ДИС, 2008.-216с.

2. Анализ хозяйственной деятельности в промышленности / Под ред. В.И. Стражева. - Минск: Вышэйшая школа, 2006.-332с.

3. Артеменко В.Г., Беллендир М.В. Финансовый анализ. - М: ДИС, 2009.-228с.

4. Баканов М.И., Мельник М.В., Шеремет А.Д. Теория экономического анализа: Учебник. - М.: Финансы и статистика, 2006.- 385с.

5. Бланк И.А. Финансовый менеджмент: Учебный курс. - Киев: Ника-Центр Эльга, 2006. – 199с.

6. Бланк И.А. Управление денежными потоками. - Киев: Ника Центр Эльга, 2007.- 255с.

7. Бернстайн Л.А. Анализ финансовой отчетности. - М.: Финансы и статистика, 2008.- 186с.

8. Ван Хорн Дж. Основы управления финансами : Пер. с англ. Под ред. И.И. Елисеевой. - М.: Финансы и статистика, 2008.- 442с.

9. Донцова Л. В., Никифорова Н.А. Комплексный анализ бухгалтерской отчетности. - М.: ДИС, 2007.- 315с.

10. Ермолович Л. Л. Анализ финансово-хозяйственной деятельности организации. - Минск: БГЭУ, 2007. -226с.

11. Ефимова О.В. Финансовый анализ. - М.: Бухгалтерский учет, 2007. – 319с.

12. Ковалев А.П. Диагностика банкротства. - М.: Финстатинформ, 2005 – 188с..

13. Ковалев В.В. Финансовый анализ: управление капиталом, выбор инвестиций, анализ отчетности. - М.: Финансы и статистика, 2007. – 335с.

14. Ковалев В.В. Финансовый анализ: методы и процедуры. - М.: Финансы и статистика, 2007.- 199с.

15. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности организации. - М.: Проспект, 2008.- 305с.

16. Ковалев В.В., Патров В.В. Как читать баланс. - М.: Финансы и статистика, 2008. - 155с.

17. Кравченко Л.И. Анализ хозяйственной деятельности в торговле. - Минск: Новое знание, 2005.-185с.

18. Любушин Н.П., Лещева В.Б., Дьякова В.Г. Анализ финансово экономической деятельности организации. - М.: ЮНИТИ, 2004. - 224с.

19. Негашев Е.В. Анализ финансов организации в условиях рынка. - М.: Высшая школа, 2007.- 285с.

20. Панков Д.А. Современные методы анализа финансового положения. - Минск: Профит, 2009.- 175с.

21. Панков Д.А. Бухгалтерский учет и анализ за рубежом. - Минск: Новое знание, 2007.- 226с.

22. Родионова В.М., Федотова М.А. Финансовая устойчивость организации в условиях инфляции. - М.: Перспектива, 2006.- 331с.

23. Русак Н.А., Русак В.А. Финансовый анализ субъекта хозяйствования. - Минск: Вышэйшая школа, 2007.- 253с.

24. Русак Н.А. Экономический анализ деятельности перерабатывающих предприятий АПК. - М.: Агропромиздат, 2007.- 275с.

25. Савицкая Г.В. Теория анализа хозяйственной деятельности. - М.: ИНФРА-М, 2008. – 347с.

26. Савицкая Г.В. Экономический анализ: Учебник для вузов. - 11-е изд., перераб. и доп. - М.: Новое знание, 2005.

27. Савицкая Г.В. Анализ хозяйственной деятельности предприятий АПК: Учебник для вузов. - М.: Новое знание, 2005.

28. Савицкая Г. В., Мисуно А.А. Резервы повышения эффективности сельскохозяйственного производства: Методика выявления и подсчета. - Минск: Ураджай, 1990

29. Смекалов П.Е., Ораевская Г.А. Анализ хозяйственной деятельности сельскохозяйственных предприятий: Учебник для вузов. - М.: Финансы и статистика, 1991.

30. Теория анализа хозяйственной деятельности: Учебник для вузов /Л.И. Кравченко, В.В. Осмоловский, Н.А.Русаки др. - Минск: Новое знание, 2005.

31. Финансовый менеджмент / Е.С. Стоянова, Т.Б. Крылова, И.Т. Балабонов; Под общ. ред. Е.С. Стояновой. - 5-е изд., перераб. и доп. - М.: Перспектива, 2002.

32. 36.Чумаченко Н.Г. Учет и анализ в промышленном производстве США. - М.: Финансы, 1971.

33. Шеремет А.Д., Негашев Е.В. Методика финансового анализа деятельности коммерческих организаций. - М.: ИНФРА-М, 2005.

ПРИЛОЖЕНИЯ

Приложение 1

БУХГАЛТЕРСКИЙ БАЛАНС

| КОДЫ |

| Форма № 1 по ОКУД |

0710001 |

| Дата (год, месяц, число) |

2005 |

12 |

31 |

| Организация: ОАО "Новая телефонная компания" |

по ОКПО |

20779095 |

| Идентификационный номер налогоплательщика |

ИНН |

2540040971/254001001 |

| Вид деятельности: связь |

по ОКВЭД |

- |

| Организационно-правовая форма / форма собственности: акционерное общество |

по ОКОПФ/ОКФС |

47 |

30 |

| Единица измерения: тыс. руб. |

по ОКЕИ |

384 |

Местонахождение (адрес)

г.Владивосток, ул.Верхне-Портовая, 70

|

| АКТИВ |

Код показателя |

На начало отчетного года |

На конец отчетного периода |

| 1 |

2 |

3 |

4 |

| I. Внеоборотные активы |

| Основные средства |

120 |

38750 |

43680 |

| Незавершенное строительство |

130 |

45000 |

60000 |

| Долгосрочные финансовые вложения |

140 |

2500 |

3000 |

| Отложенные налоговые активы |

145 |

30 |

2077 |

| Итого по разделу I |

190 |

50000 |

58000 |

| II. Оборотные активы |

| Запасы |

210 |

24500 |

30200 |

| в том числе: |

| сырье, материалы и другие аналогичные ценности |

211 |

8600 |

10500 |

| готовая продукция и товары для перепродажи |

214 |

82000 |

11000 |

| расходы будущих периодов |

216 |

1300 |

1800 |

| Налог на добавленную стоимость по приобретенным ценностям |

220 |

800 |

1200 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

240 |

5000 |

10800 |

| в том числе: |

| покупатели и заказчики |

241 |

6064 |

| Краткосрочные финансовые вложения |

250 |

3000 |

3600 |

| Денежные средства |

260 |

3700 |

4600 |

| Прочие оборотные активы |

270 |

- |

15 |

| Итого по разделу II |

290 |

35000 |

52000 |

| БАЛАНС |

300 |

85000 |

110000 |

| ПАССИВ |

| III. Капитал и резервы |

| Уставный капитал |

410 |

10000 |

10000 |

| Добавочный капитал |

420 |

34 000 |

42 800 |

| Резервный капитал |

430 |

3000 |

3600 |

| в том числе |

| резервы, образованные в соответствии с учредительными документами |

432 |

| Нераспределенная прибыль (непокрытый убыток) |

470 |

10000 |

15800 |

| Итого по разделу III |

490 |

57000 |

72200 |

| IV. Долгосрочные обязательства |

| Займы и кредиты |

510 |

6000 |

5000 |

| Отложенные налоговые обязательства |

515 |

| Итого по разделу IV |

590 |

6000 |

5000 |

| V. Краткосрочные обязательства |

| Кредиторская задолженность |

620 |

10000 |

11800 |

| в том числе: |

| поставщики и подрядчики |

621 |

6500 |

7940 |

| задолженность перед персоналом организации |

622 |

1680 |

1010 |

| задолженность перед государственными внебюджетными фондами |

623 |

1020 |

1450 |

| задолженность по налогам и сборам |

624 |

| прочие кредиторы |

625 |

550 |

600 |

| Доходы будущих периодов |

640 |

64 |

58 |

| Итого по разделу V |

690 |

22500 |

26000 |

| БАЛАНС |

700 |

85000 |

103200 |

| СПРАВКА О НАЛИЧИИ ЦЕННОСТЕЙ, УЧИТЫВАЕМЫХ НА ЗАБАЛАНСОВЫХ СЧЕТАХ |

| Списанная в убыток задолженность неплатежеспособных дебиторов |

940 |

113 |

78 |

| Износ жилищного фонда |

970 |

118 |

326 |

| Форма № 2 по ОКУД |

0710002 |

| Дата (год, месяц, число) |

2005 |

12 |

31 |

| Организация: ОАО "Новая телефонная компания" |

по ОКПО |

20779095 |

| Идентификационный номер налогоплательщика |

ИНН |

2540040971\254001001 |

| Вид деятельности: связь |

по ОКВЭД |

- |

| Организационно-правовая форма / форма собственности: акционерное общество |

по ОКОПФ/ОКФС |

47 |

30 |

| Единица измерения: тыс. руб. |

по ОКЕИ |

384 |

| Показатель |

За отчетный период |

За аналогичный период предыдущего года |

| наименование |

код |

| Доходы и расходы по обычным видам деятельности |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) |

010 |

40000 |

50000 |

| Себестоимость проданных товаров, продукции, работ, услуг |

020 |

(29630) |

(35715) |

| Валовая прибыль |

029 |

| Коммерческие расходы |

030 |

| Прибыль (убыток) от продаж |

050 |

10370 |

14285 |

| Прочие доходы и расходы |

| Проценты к получению |

060 |

| Проценты к уплате |

070 |

5000 |

6000 |

| Прочие операционные доходы |

090 |

| Прочие операционные расходы |

100 |

| Внереализационные доходы |

120 |

| Внереализационные расходы |

130 |

| Прибыль (убыток) до налогообложения |

140 |

15200 |

20000 |

| Отложенные налоговые активы |

141 |

2047 |

30 |

| Отложенные налоговые обязательства |

142 |

397 |

(822) |

| Текущий налог на прибыль |

150 |

1550 |

1600 |

| Черезвычайные доходы |

180 |

| Чистая прибыль (убыток) отчетного периода |

190 |

8650 |

12320 |

| СПРАВОЧНО |

| Постоянные налоговые обязательства (активы) |

200 |

9903 |

- |

РАСШИФРОВКА ОТДЕЛЬНЫХ ПРИБЫЛЕЙ И УБЫТКОВ

| Показатель |

За отчетный период |

За аналогичный период предыдущего года |

| наименование |

код |

прибыль |

убыток |

прибыль |

убыток |

| 1 |

2 |

3 |

4 |

5 |

6 |

| Прибыль (убыток) прошлых лет |

220 |

(611) |

14377 |

1916 |

6004 |

| Возмещение убытков, причиненных неисполнением или ненадлежащим исполнением обязательств |

230 |

- |

- |

29 |

2 |

| Курсовые разницы по операциям в иностранной валюте |

240 |

24527 |

9747 |

32154 |

10260 |

| Списание дебиторских и кредиторских задолженностей, по которым истек срок исковой давности |

260 |

- |

(41) |

- |

113 |

|