Содержание

Задание 1

Задание 2

Задание 3

Задание 4

Задание 5

Список использованной литературы

Задание 1 Охарактеризовать особенности определения расходов при реализации товаров

При реализации товаров налогоплательщик вправе уменьшить доходы от таких операций на стоимость реализованных товаров, определяемую в следующем порядке:

1) при реализации амортизируемого имущества - на остаточную стоимость амортизируемого имущества, определяемую в соответствии с пунктом 1 статьи 257 настоящего Кодекса;

2) при реализации прочего имущества (за исключением ценных бумаг, продукции собственного производства, покупных товаров) - на цену приобретения этого имущества;

3) при реализации покупных товаров - на стоимость приобретения данных товаров, определяемую в соответствии с принятой организацией учетной политикой для целей налогообложения одним из следующих методов оценки покупных товаров:

- по стоимости первых по времени приобретения (ФИФО);

- по стоимости последних по времени приобретения (ЛИФО);

- по средней стоимости;

- по стоимости единицы товара.

При реализации имущества, указанного в настоящей статье, налогоплательщик также вправе уменьшить доходы от таких операций на сумму расходов, непосредственно связанных с такой реализацией, в частности на расходы по хранению, обслуживанию и транспортировке реализуемого имущества. При этом при реализации покупных товаров расходы, связанные с их покупкой и реализацией, формируются с учетом положений статьи 320 настоящего Кодекса.

Если цена приобретения имущества, с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком налогоплательщика, учитываемым в целях налогообложения.

Если остаточная стоимость амортизируемого имущества, с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком налогоплательщика, учитываемым в целях налогообложения в следующем порядке. Полученный убыток включается в состав прочих расходов налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации.

Реклама

Задание 2 Распределение прямых и косвенных расходов в целях налогообложения налогом на прибыль

Анализируя состав затрат, используемых при выпуске продукции, можно отметить, что какие-то затраты можно отнести непосредственно к производству конкретного вида изделия, продукции, а другие – нельзя. Расходы первого вида называются прямыми, а второго – косвенными.

В общепринятом понимании к прямым расходам

относятся сырье и материалы, из которых непосредственно изготавливается определенный вид продукции, а также те расходы организаций, которые можно совершенно четко увязать с каким-либо видом продукции, работ или услуг.

Однако большинство предприятий несут и такие расходы, которые нельзя напрямую соотнести с выпуском конкретного вида продукции, осуществлением определенного вида работ или услуг. Например, если предприятие выпускает большой ассортимент изделий, то стоимость электро- и теплоэнергии, потребляемой предприятием в целом за определенный промежуток времени (при условии, что каждый цех не имеет собственных источников соответствующей энергии), невозможно (да и неправильно) включать в затраты на производство только одного вида продукции, поскольку она использовалась для выпуска всех изделий. Поэтому подобные затраты распределяют между видами выпускаемой продукции (или выполняемых работ, оказываемых услуг) пропорционально установленной базе с целью определения полной производственной себестоимости продукции. Такие расходы называются косвенными.

Прямые расходы по оказанию услуг по видам деятельности, облагаемым налогом на прибыль, учитываются:

· по дебету счетов учета прямых производственных расходов бухгалтерского учета - счет 20 "Основное производство", счет 23 "Вспомогательное производство";

· по дебету счетов учета прямых производственных расходов налогового учета - счета 20.01.1 "Прямые расходы основного производства", счет 23.01 "Прямые расходы вспомогательных производств", счет 25.01 "Прямые общепроизводственные расходы";

· в составе номенклатурных групп, предназначенных для отражения видов деятельности, облагаемых налогом на прибыль;

· на статьях затрат с признаком "Не ЕНВД (Расходы относятся к деятельности, не облагаемой ЕНВД)".

Прямые расходы, включенные в стоимость оказанных услуг по видам деятельности, облагаемым налогом на прибыль, учитываются:

Реклама

· по кредиту счетов учета прямых производственных расходов бухгалтерского учета (20, 23);

· по дебету счета 90.02.1 бухгалтерского учета;

· по кредиту счетов учета прямых производственных расходов налогового учета (20.01.1, 23.01, 25.01);

· по дебету счета 90.02 "Себестоимость продаж" налогового учета;

· в составе номенклатурных групп, предназначенных для отражения видов деятельности, облагаемых налогом на прибыль.

Признание косвенных расходов по оказанию услуг по видам деятельности, облагаемым налогом на прибыль, отражается:

· по дебету счетов учета косвенных производственных расходов бухгалтерского учета - счет 25 "Общепроизводственные расходы", счет 26 "Вспомогательное производство";

· по дебету счетов учета косвенных производственных расходов налогового учета - счет 25.02 "Косвенные общепроизводственные расходы", счет 26.02 "Прямые расходы вспомогательных производств";

· в составе статей затрат с признаком "Не ЕНВД (Расходы относятся к деятельности, не облагаемой ЕНВД)".

Косвенные расходы, включенные в стоимость оказанных услуг по видам деятельности, облагаемым налогом на прибыль, учитываются:

· в кредите счетов учета косвенных производственных расходов бухгалтерского учета (счета 25, 26);

· в составе статей затрат с признаком "Не ЕНВД (Расходы относятся к деятельности, не облагаемой ЕНВД)".

В налоговом учете косвенные расходы по оказанию услуг по видам деятельности, облагаемым налогом на прибыль, не включаются в стоимость оказанных услуг, как в бухгалтерском учете. Эти расходы включаются в состав расходов на продажу текущего периода и учитываются по кредиту счетов учета косвенных производственных расходов налогового учета:

· счет 25.02 "Косвенные общепроизводственные расходы";

· счет 26.02 "Прямые расходы вспомогательных производств";

· на статьях затрат с признаком "Не ЕНВД (Расходы относятся к деятельности, не облагаемой ЕНВД)".

Задание 3

ООО «Ирис» купило производственную линию, бывшую в эксплуатации за 150 000 рублей (без НДС). Согласно учетной политике для целей налогообложения амортизация по всему оборудованию начисляется линейным методом. Согласно классификации основных средств нормативный срок использования такого оборудования -10 лет. По данным прежнего владельца оборудование эксплуатировалось 5 лет. Задание: Определить норму амортизации линейным методом. Определить сумму ежемесячных амортизационных отчислений.

Решение:

Стоимость оборудования 150 000 руб., нормативный срок использования 10 лет. Определить норму амортизации линейным методом и сумму ежемесячных амортизационных отчислений.

Норма амортизации На

Сумма амортизационных отчислений за год = стоимость оборудования На На

∑амортиз.отчислений

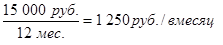

= 150 000 руб.  10% = 15 000 руб. в год 10% = 15 000 руб. в год

- сумма амортизационных отчислений - сумма амортизационных отчислений

Задание 4

В течение 1 квартала организация отгрузила продукцию на 236000 рублей в т.ч. НДС. Покупатели оплатили 150 000 рублей. Расходы организации составили: заработная плата 60000рублей. Выплачено -40000 рублей, ЕСН начислен от начисленной заработной платы, перечислен от выданной., материалы 47200 (в т.ч. НДС) отпущены в производство полностью, оплачено 23600(в т.ч. НДС). Представительские расходы 12 000 рублей в т.ч. НДС. Аренда 60 000 рублей (без НДС), не оплачена. Задание: определить налог на прибыль по кассовому методу.

Решение:

| Доходы |

Расходы |

| 150 000 – оплата покупателей |

40 000 – выплачена зарплата

10 400 – уплаченный ЕСН (26% от 40 000)

4 720 – материалы в производство (в т.ч. 7 200 НДС)

12 000 – представ.расходы (в т.ч. 1 830 НДС)

|

| 150 000 |

109 600 |

Доходы = 150 000 – 109 600 = 40 400 руб.

Налог на прибыль (24%): 40 400 24% = 9 696 руб. 24% = 9 696 руб.

Задание 5

. ООО «Карус» приобрело для производственных целей инструмент на сумму 50 000 рублей. В отчетном периоде было израсходовано половина инструмента. Задание:

1. Определить сумму материальных затрат.

2. Определить к какому виду затрат относятся к прямым или косвенным.

Решение:

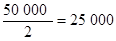

Приобретен инструмент на 50 000 руб. В отчетном периоде израсходована половина инструмента.

Сумма мате6риальных затрат  руб., т.к. учет материальных затрат, а в частности материалов, отпущенных в производство, происходит не по документам прихода материалов на предприятие, а по документам списания в производство (т.е. по факту расхода). руб., т.к. учет материальных затрат, а в частности материалов, отпущенных в производство, происходит не по документам прихода материалов на предприятие, а по документам списания в производство (т.е. по факту расхода).

Затраты на инструмент относятся прямым затратам на производство, поскольку объем израсходованного инструмента зависит от объема производство и сумма затрат на инструмент может быть отнесена на себестоимость продукции.

Список использованной литературы

1. Налоговый кодекс РФ;

2. Интернет-ресурс для бухгалтеров "БУХ.1С";

3. Молчанов С.С. Налоги за 14 дней, М., 2008;

4. Паклар А.Н. Налоговый учет, М., 2006;

5. Пархачева М.А. Налоговый учет прибыли, М., 2004.

|